【QAあり】三菱製鋼、2Qは減収も、コスト改善や精密ばね部品の大型案件開始により増益 通期利益と配当予想を上方修正

2025年3月期第2四半期決算説明及びESG説明

山口淳氏(以下、山口):三菱製鋼株式会社、代表取締役社長執行役員の山口です。今回は、従来の決算報告、中期経営計画進捗に加え、昨年初めて実施したESG説明会も併せて開催します。ESGについては、11月11日に統合報告書を発行したこともあり、時間をとってご説明します。

上期については、国内鋼材需要減の影響があるものの、売価転嫁の進捗や精密ばねの販売増により、営業利益は前年同期比で改善しました。急激な円高による為替差損やドイツばね事業撤退関連で、多額の損失を計上することになりましたが、営業利益の改善もあり、純利益はわずかながらも黒字を確保しています。

通期では鋼材スプレッドの改善、ばね事業売価改善の進捗、精密ばね部品の収益貢献によって営業利益を上方修正し、80億円としました。

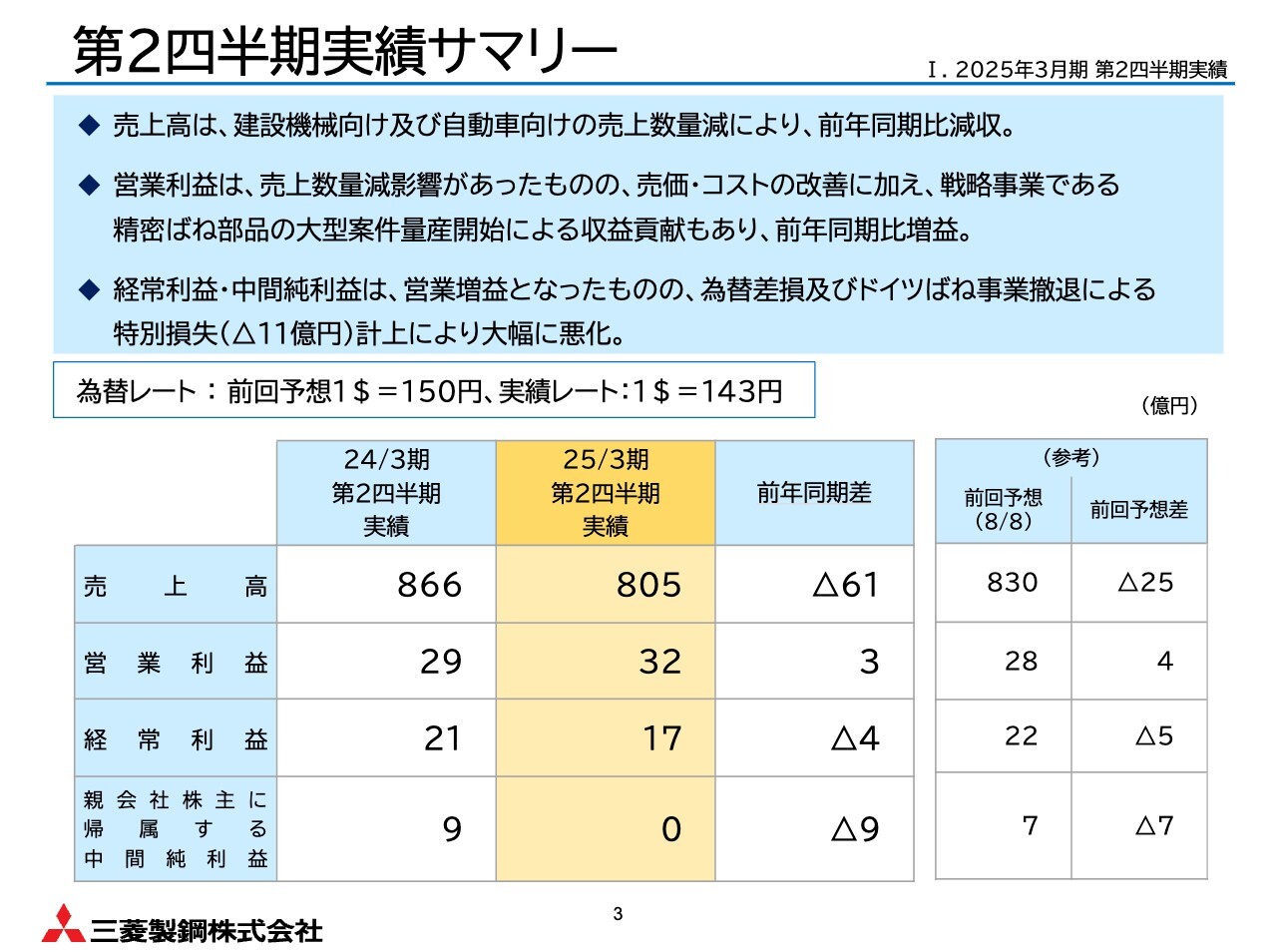

第2四半期実績サマリー

青池慶介氏(以下、青池):三菱製鋼株式会社、代表取締役常務執行役員の青池です。2025年3月期第2四半期実績についてご説明します。第2四半期は昨年度に続き、大変厳しい販売環境が続きました。

売上高は、建設機械向けや自動車向けの需要が落ち込み、前年同期比マイナス61億円の大幅な減収となりました。営業利益は、戦略事業と位置付けている精密ばね部品の大型案件がスタートした効果などもあり、前年同期比3億円の増益となりました。

経常利益および親会社株主に帰属する中間純利益は、為替差損および6月に公表したドイツばね事業子会社Ahle社の撤退による特別損失の影響により、前年比で大幅な悪化を余儀なくされました。

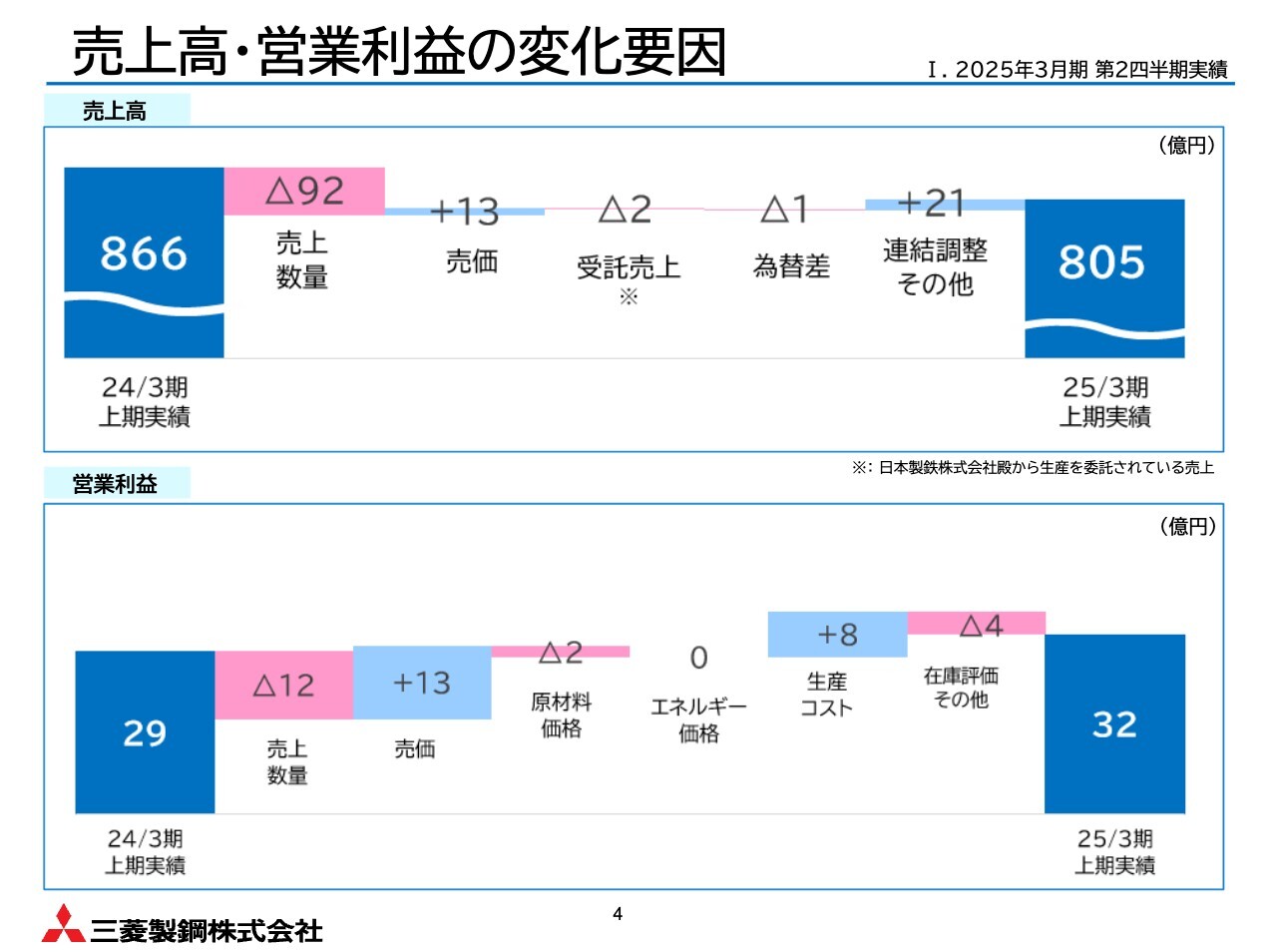

売上高・営業利益の変化要因

スライドは、売上高および営業利益の前年との差異をウォーターフォールチャートで示したものです。営業利益は、売上数量減というマイナス影響を売価改善によりカバーした上で、生産コストの改善により増益を確保しています。

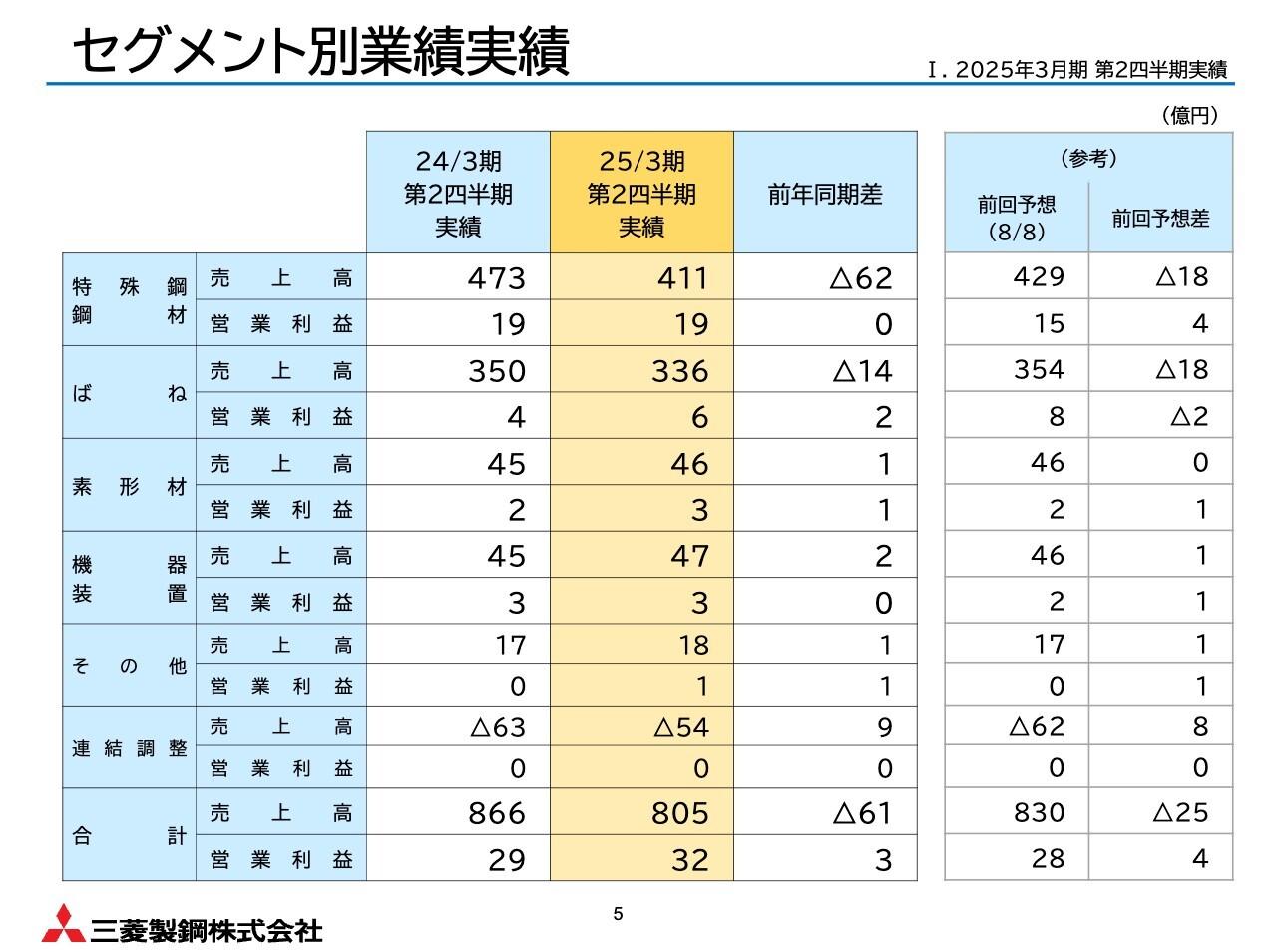

セグメント別業績実績

セグメント別の業績概要です。各セグメントで減収ながら、営業利益は前年並みないし増益という傾向でした。

主要4セグメントについて、以降のスライドで詳しくご説明します。

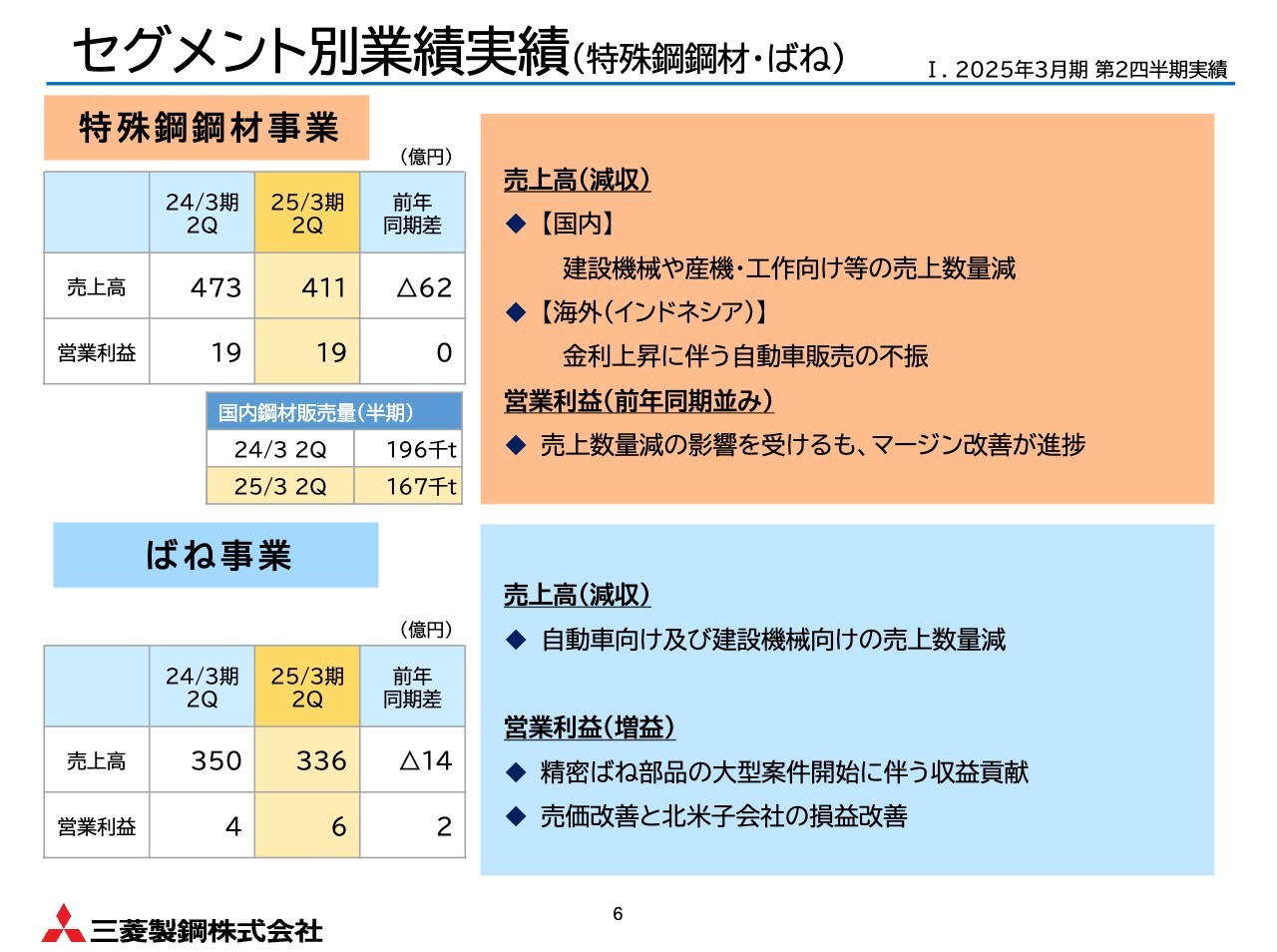

セグメント別業績実績(特殊鋼鋼材・ばね)

まず、特殊鋼鋼材事業の減収要因についてご説明します。スライド左側の小さな表にあるとおり、国内では、主に建設機械の需要減に伴い販売量が落ち込んだことが主因です。海外では、事業所所在国のインドネシアにおける金利上昇に伴う需要減などが挙げられます。営業利益は、前年並みの水準を確保しましたが、これは売価やコスト改善によるものです。

次に、ばね事業です。こちらの減収は、自動車や建設機械向けの需要減によるものです。ただし、売上数量は落ちましたが、戦略事業の精密ばね部品の大型案件開始による収益寄与および売価改善、再建に取り組んできた北米子会社の損益改善効果によって増益となっています。

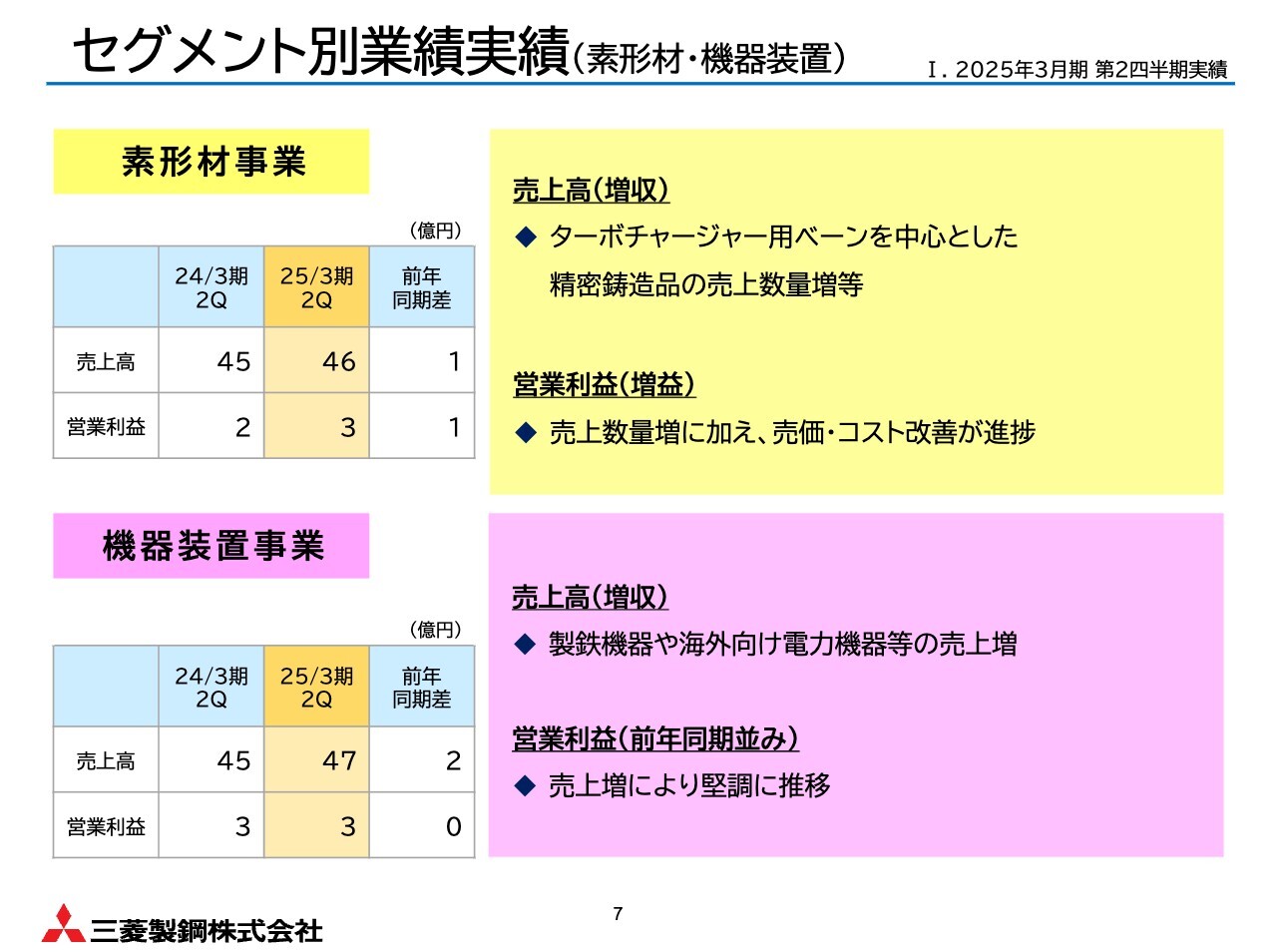

セグメント別業績実績(素形材・機器装置)

素形材事業についてです。タイ子会社の精密鋳造品の売上数量増が牽引し、増収となりました。営業利益は、売上数量増加に加え、主にタイ子会社における売価・コスト改善が進み、増益を確保しています。

機器装置事業については、製鉄機器および海外向けの電力機器などの売上が伸長しました。それに伴い営業利益も若干幅ですが増益となっています。

営業外損益・特別損益影響

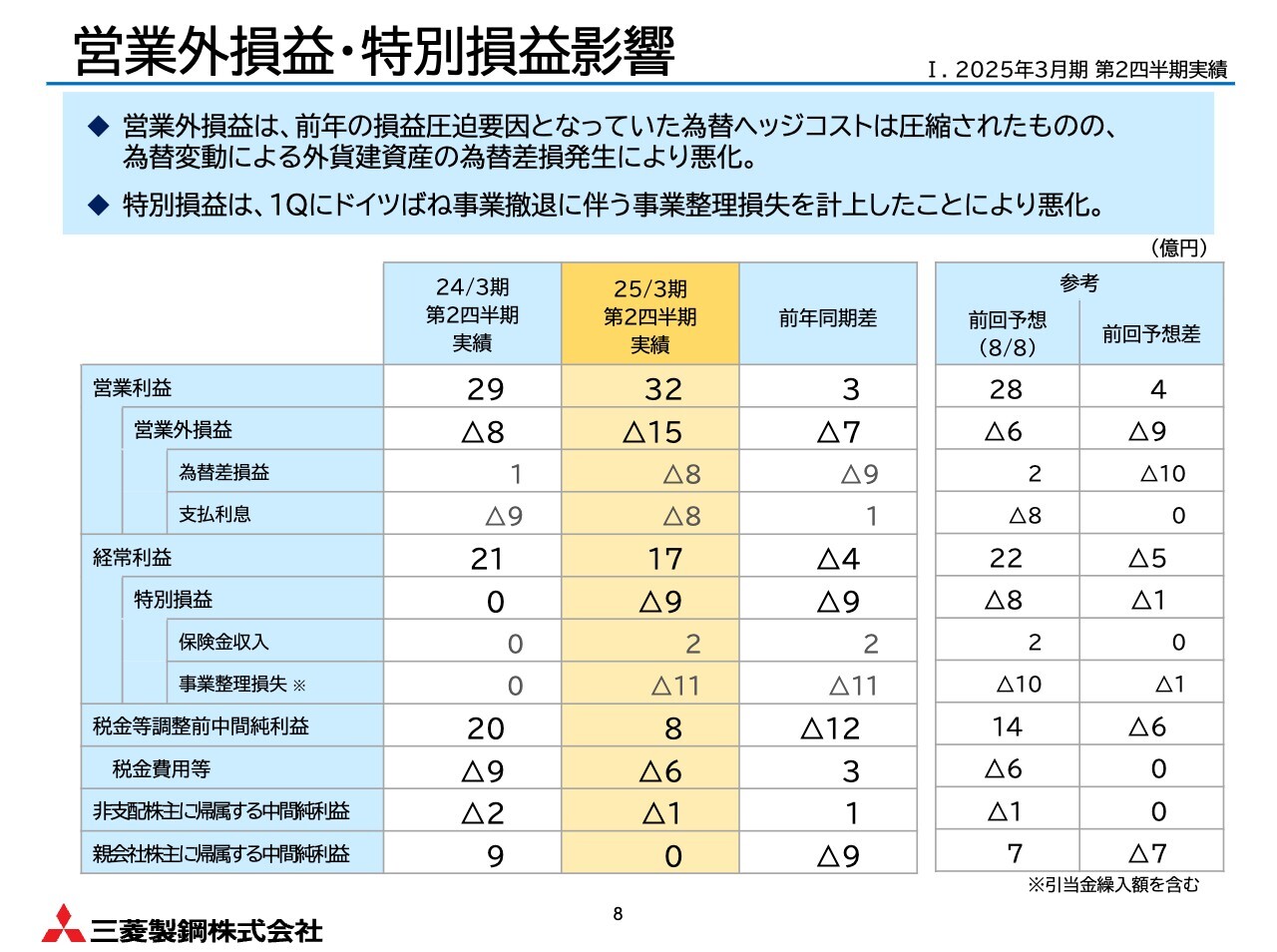

営業利益段階では増益を確保しましたが、営業外損益および特別損益では、為替差損あるいは選択と集中による事業整理損失計上により、厳しい結果となりました。

具体的には、上期末に円高が進んだことにより為替差損が拡大し、前年同期比マイナス9億円となりました。為替ヘッジ方針の見直しにより、リスクヘッジ手数料を含む為替変動に伴う損益インパクトのボラティリティ抑制に努めましたが、変動幅が1ドル当たり8円68銭と大きかったこともあり、大きな減益要因となりました。

また、第1四半期に撤退を発表したAhle社の事業整理損失はマイナス11億円と大きく、これらが営業利益の増益を打ち消しましたが、純利益は黒字を維持することができました。

通期業績予想サマリー

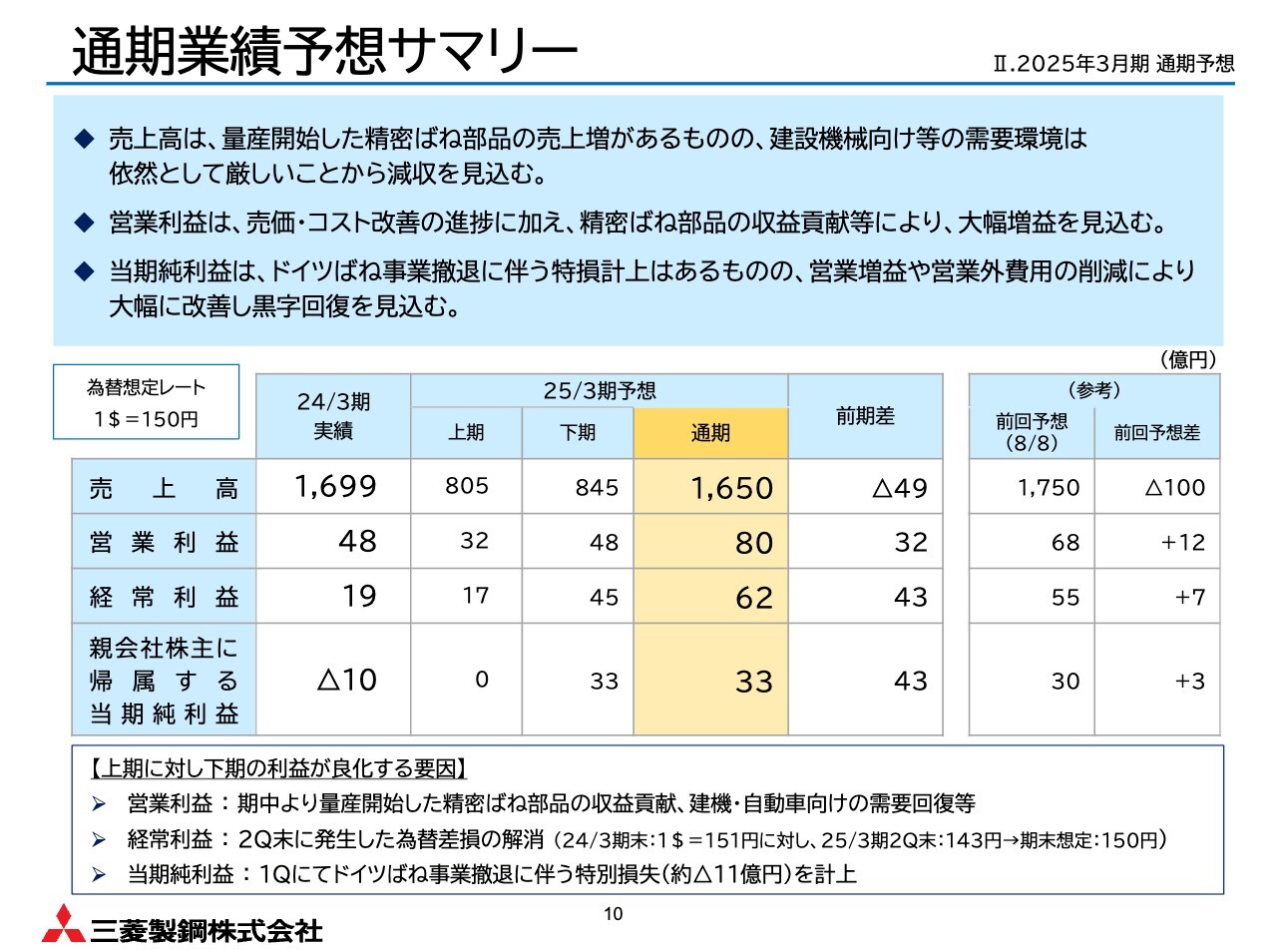

2025年3月期の通期業績予想についてご説明します。売上高は、量産を開始した精密ばね部品の数量増がある一方、建設機械向けなどの需要環境は依然厳しく、先行き不透明なため、前年同期比マイナス49億円の減収を見込んでいます。

営業利益は、売価・コスト改善と戦略事業の収益貢献により、前年同期比プラス32億円の大幅増益を見込んでいます。

経常利益と純利益は、営業増益や営業外費用の削減効果が、Ahle社撤退に伴う特別損失影響を吸収し、いずれも前年同期比プラス43億円の大幅増益を見込んでいます。下期の収益が良化する主な要因については、スライドの表の下部に箇条書きで記載しました。

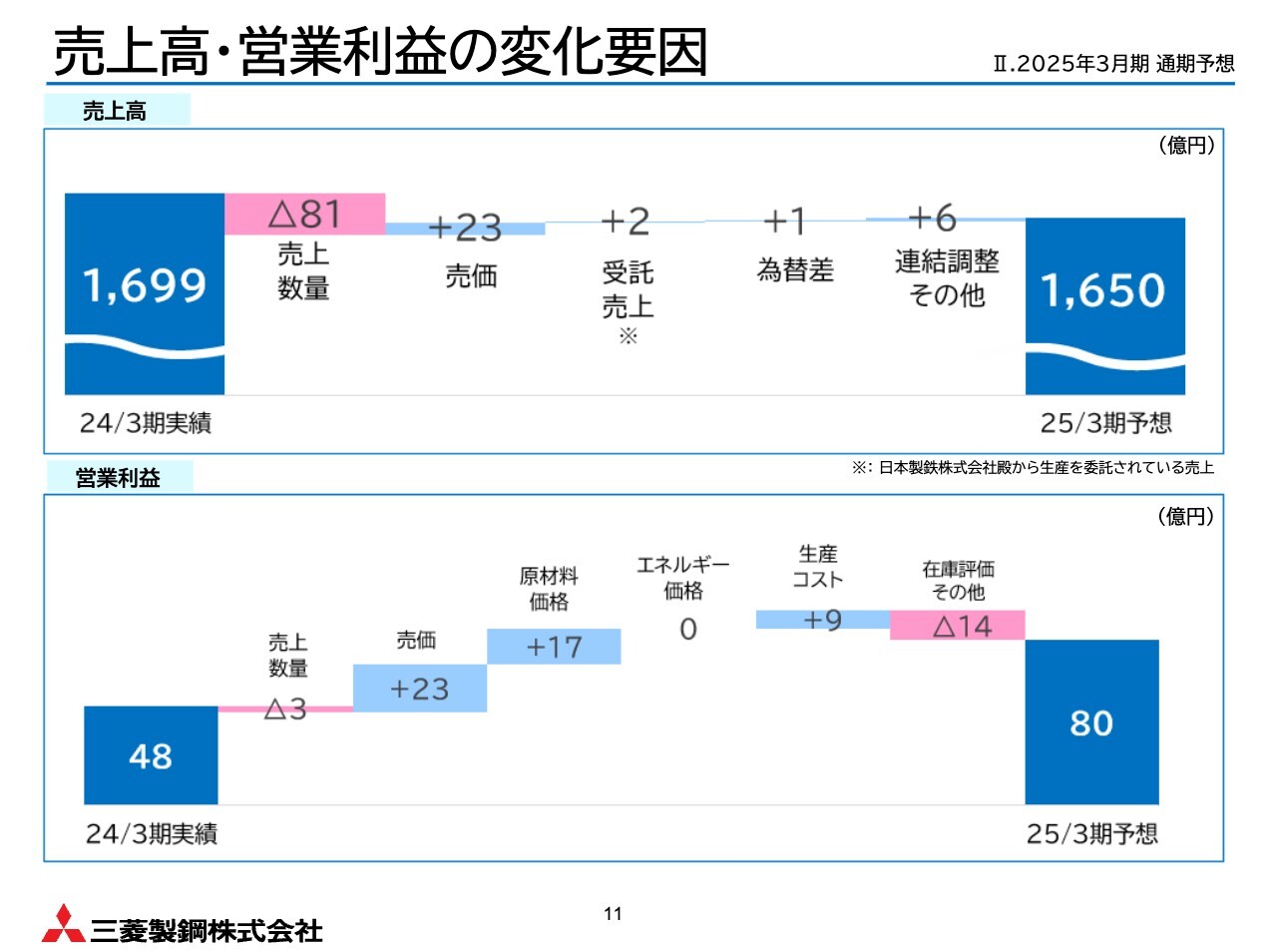

売上高・営業利益の変化要因

スライドのグラフは、2025年3月期通期売上高・営業利益の、前年との差異を示したものです。第2四半期の前期比較とおおむね同じような傾向になっています。

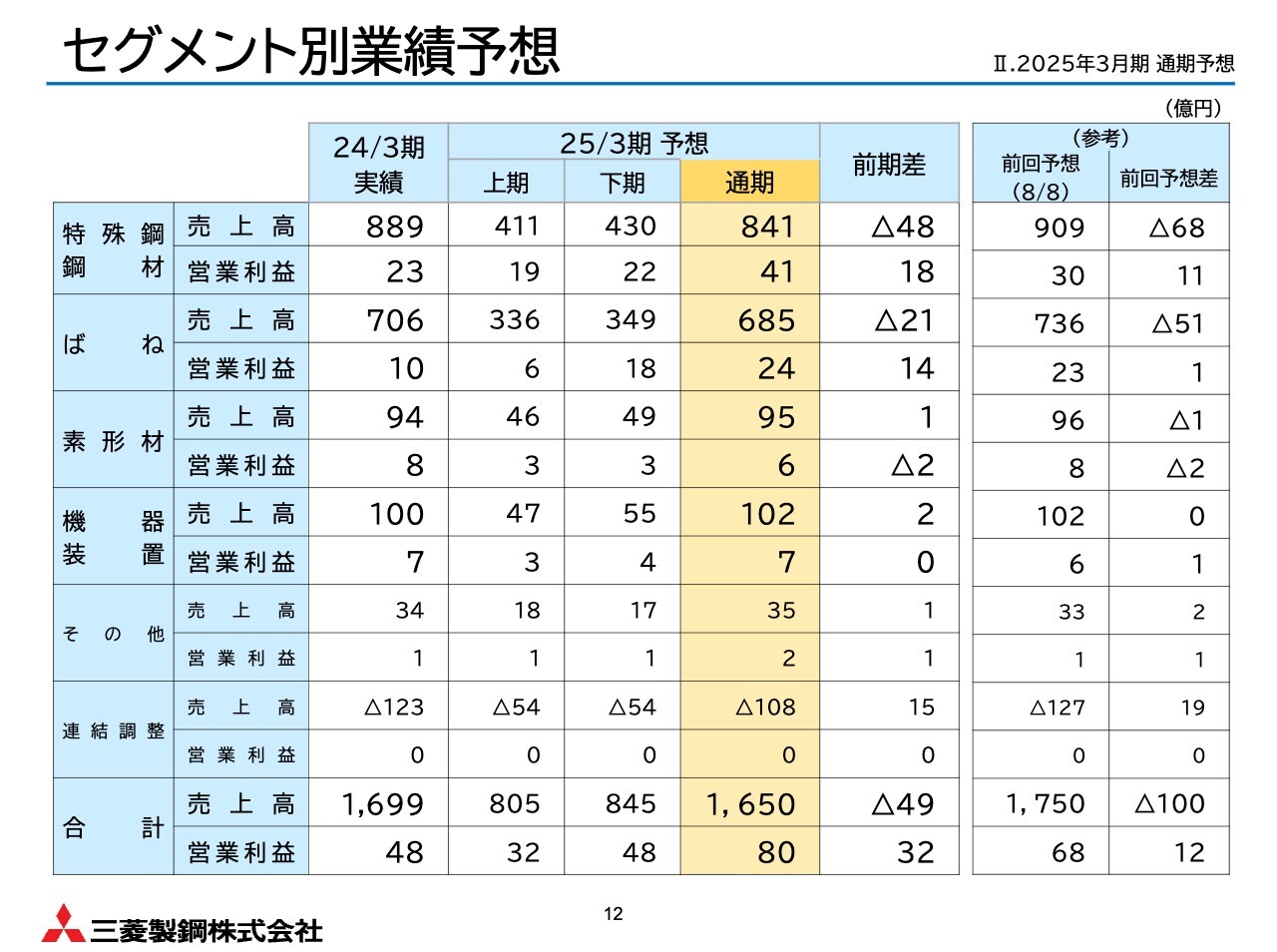

セグメント別業績予想

セグメント別業績予想です。以降のスライドで詳しくご説明します。

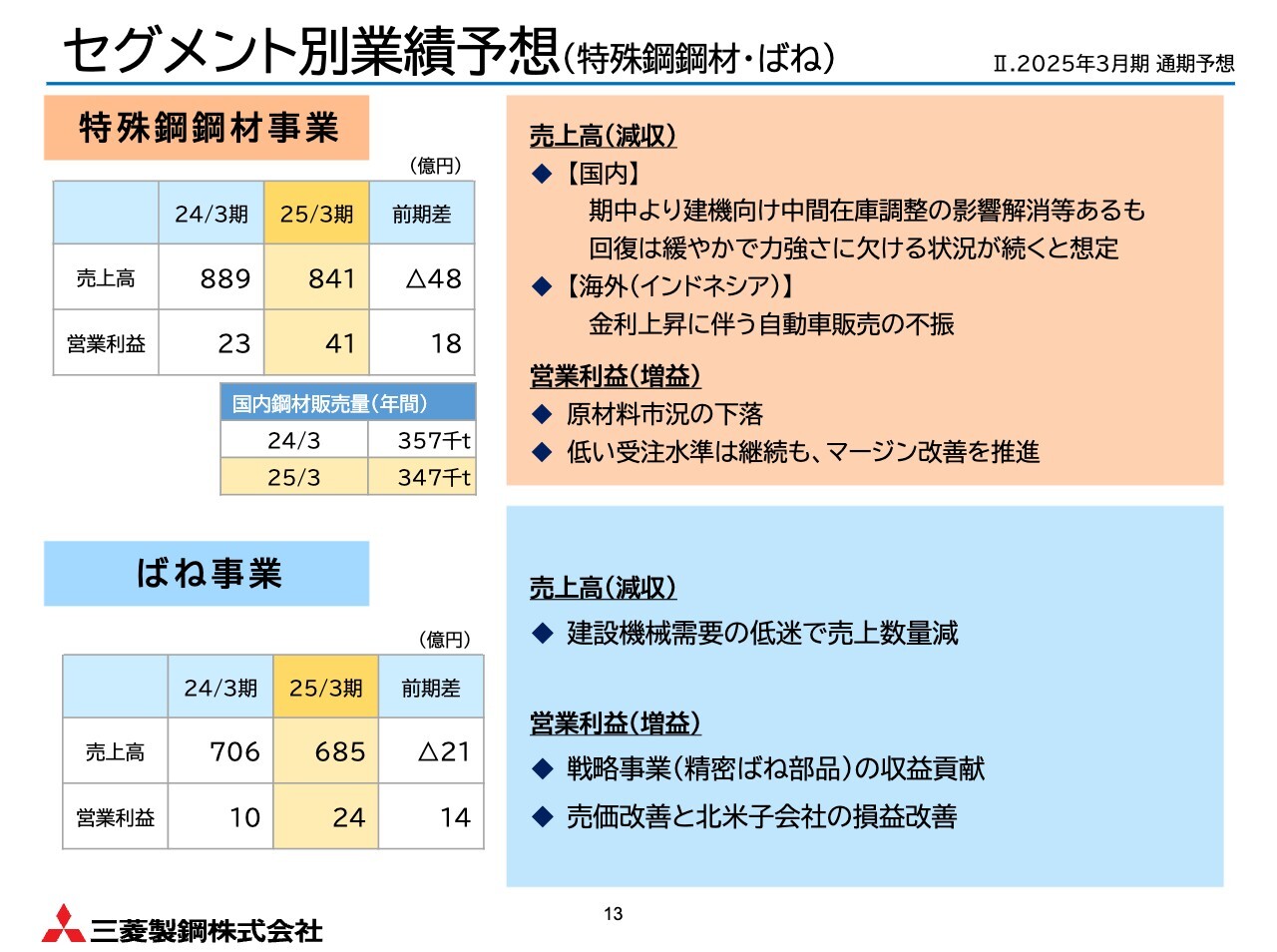

セグメント別業績予想(特殊鋼鋼材・ばね)

まず、特殊鋼鋼材事業の業績予想についてです。国内では、期中より建設機械向けの中間在庫調整の影響が解消されてきているものの、回復は緩やかで力強さに欠ける状況です。インドネシアでは、金利上昇による需要減の影響で不振が続くと見ています。その結果、全体で大幅減収が予想されます。

営業利益は、受注水準は引き続き低位であるものの、原材料価格の低下による利益寄与に加え、マージン改善をさらに進めることで、大幅な増益を見込んでいます。

続いて、ばね事業の業績予想についてです。売上高は、量産を開始した精密ばね部品の売上増加が期待できますが、建設機械向け需要は低迷が続く見込みで、減収予想となっています。営業利益は、精密ばね部品の収益貢献や売価改善、北米子会社における生産コストの改善などにより増益を見込んでいます。

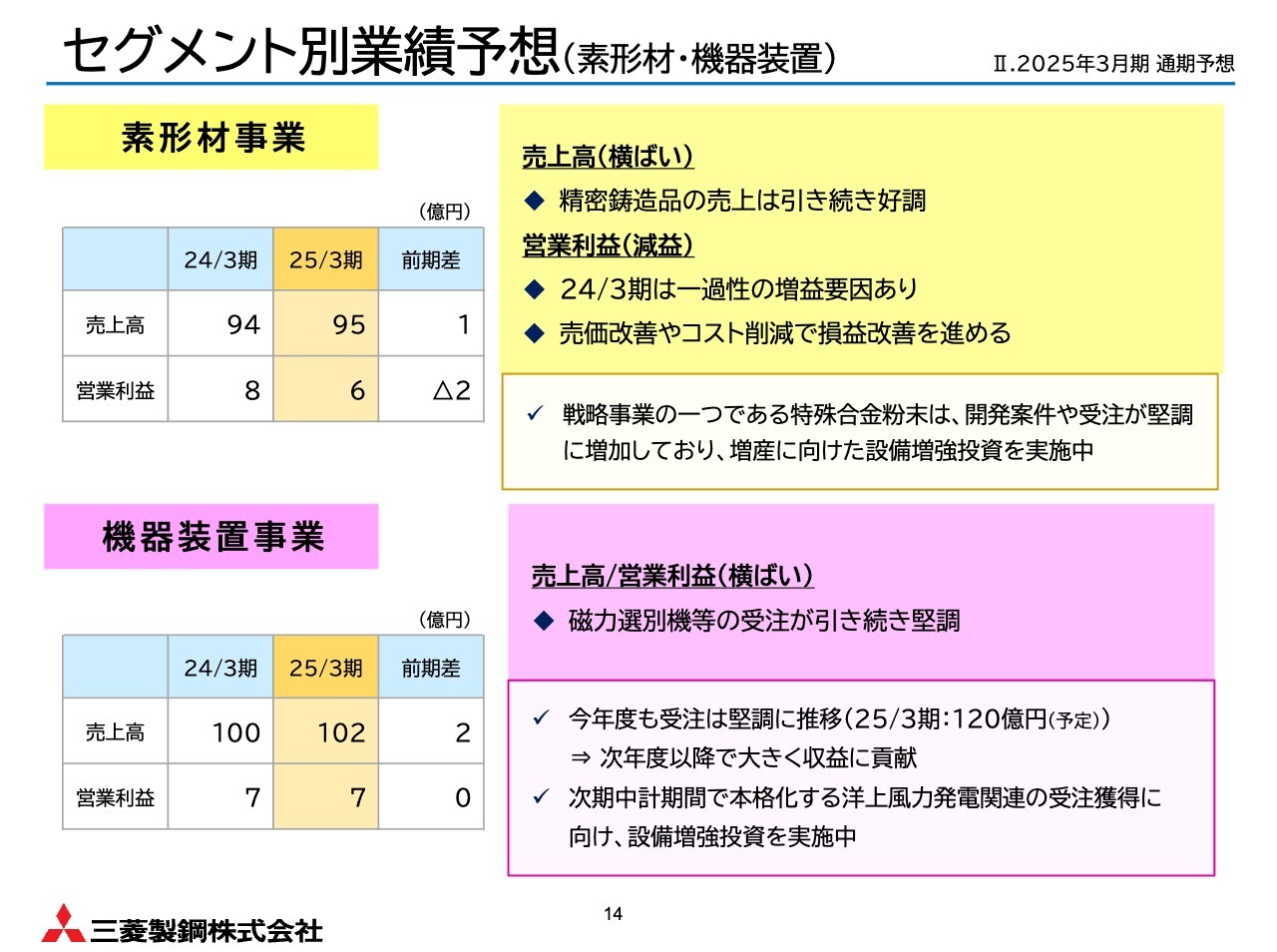

セグメント別業績予想 (素形材・機器装置)

素形材事業です。売上高は、タイ子会社の精密鋳造品が引き続き好調ですが、全体では前年度比で横ばいとなっています。営業利益については、前年度に計上した一過性の増益要因の反落影響があり、減益となる見通しです。

売価改善やコスト削減をさらに進め、損益改善に努めるとともに、戦略事業の1つである特殊合金粉末への設備増強投資計画を進めるなど、成長に向けた布石にも着実に取り組んでいきます。

機器装置事業について、売上高は増収、営業利益は前期並みの見通しです。受注動向は引き続き堅調で、今期は120億円を計画しており、次年度以降の収益貢献が期待できる状況です。

また、次期中期経営計画期間で本格化する洋上風力関連の受注獲得に向けた設備増強投資も進めています。

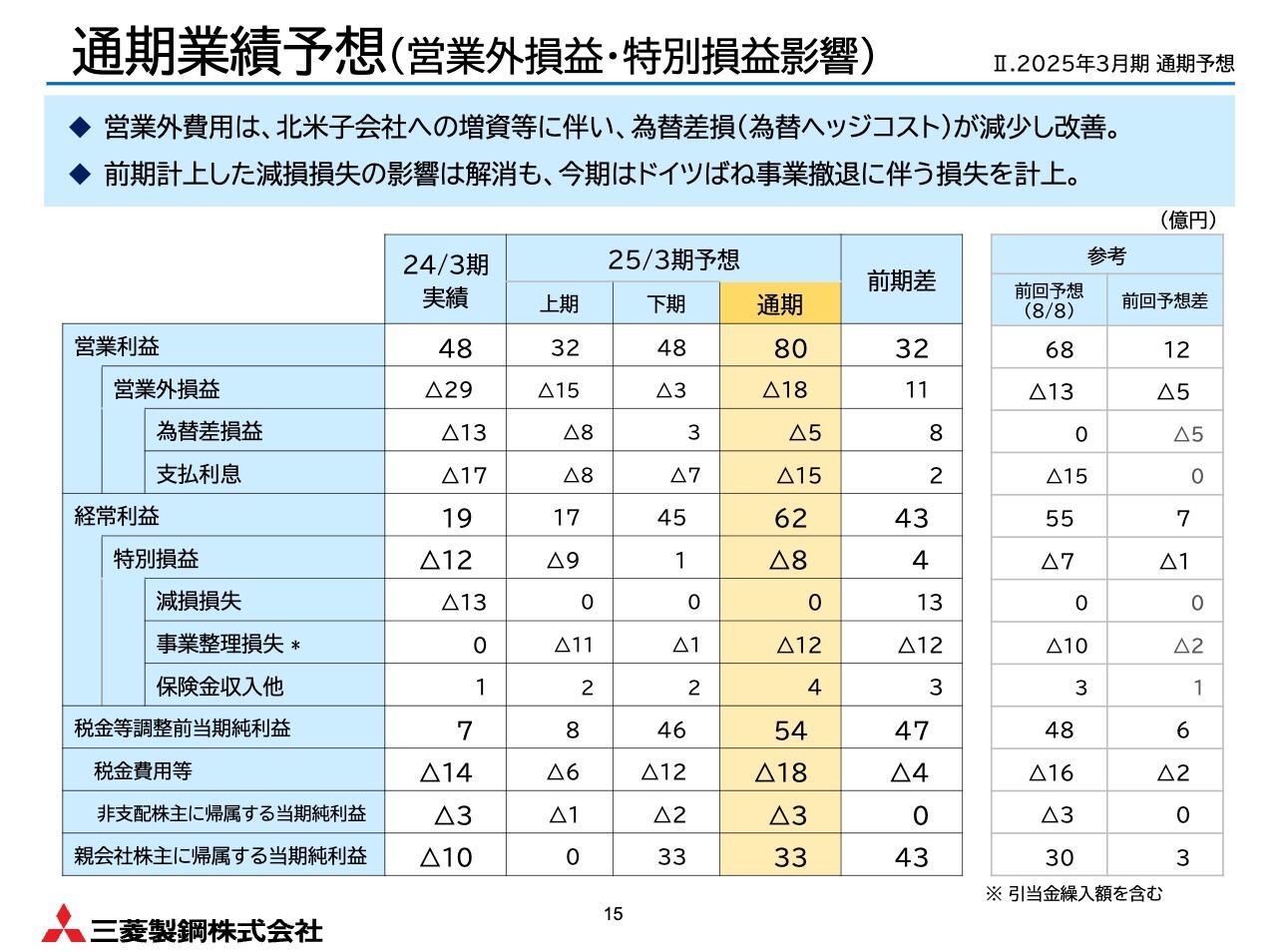

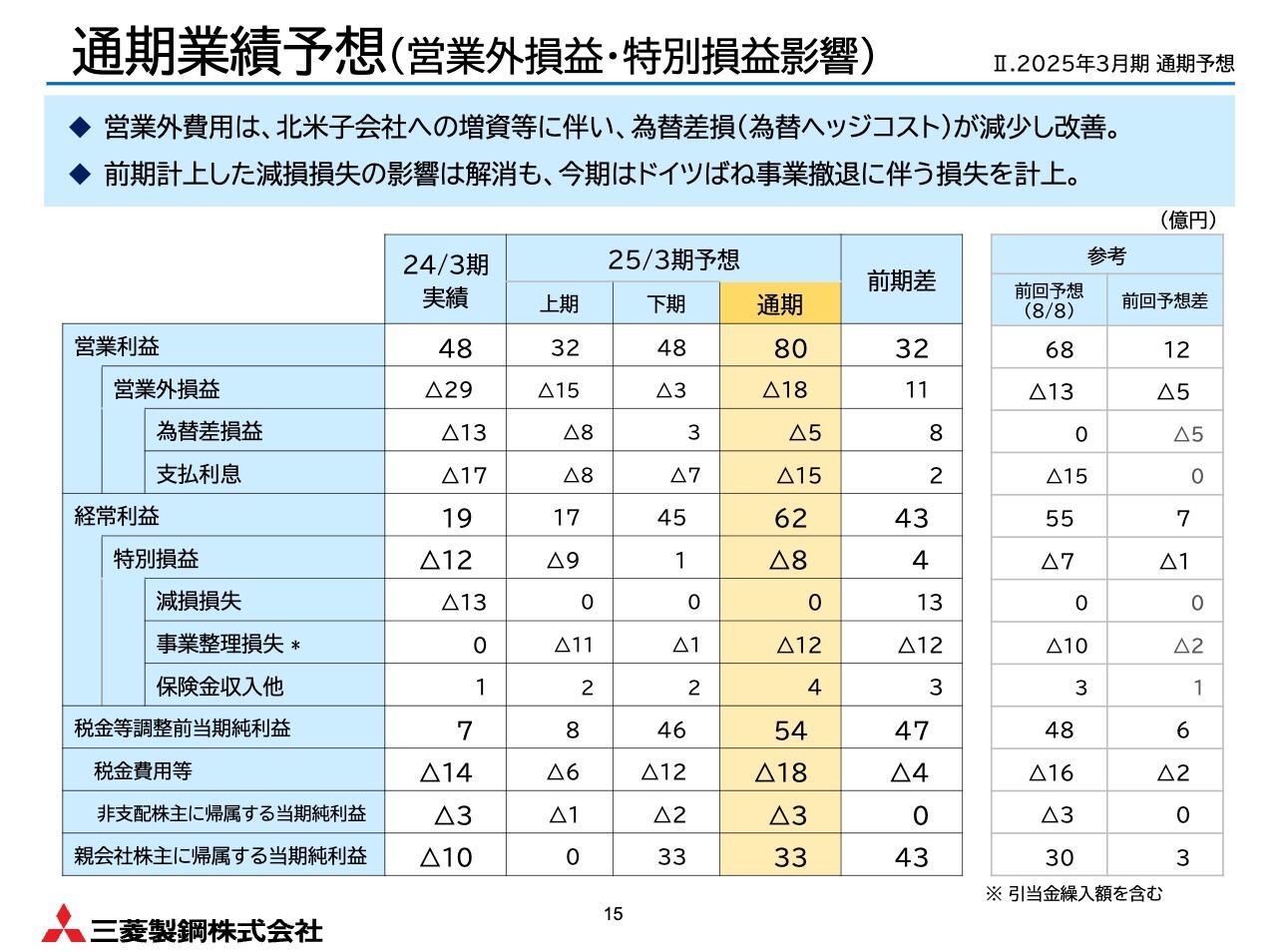

通期業績予想(営業外損益・特別損益影響)

営業外損益の通期予想です。急激な円高傾向の反転により、上期に発生した為替評価損が解消されるほか、北米子会社への増資で外貨建子会社貸付金を減少させ、為替ヘッジコストを抑えた効果により、為替差損益は前期比で8億円改善する見込みです。

また、借入金の圧縮にも努め、支払利息も2億円減少する見通しです。

特別損益については、2024年3月期に計上した海外子会社2社の固定資産減損損失合計13億円の影響は解消するものの、今期はAhle社の撤退に伴う事業整理損失11億円があり、ほぼ打ち消すかたちとなります。ただし、Ahle社の保険金収入などが押し上げ、4億円の改善となる見通しです。

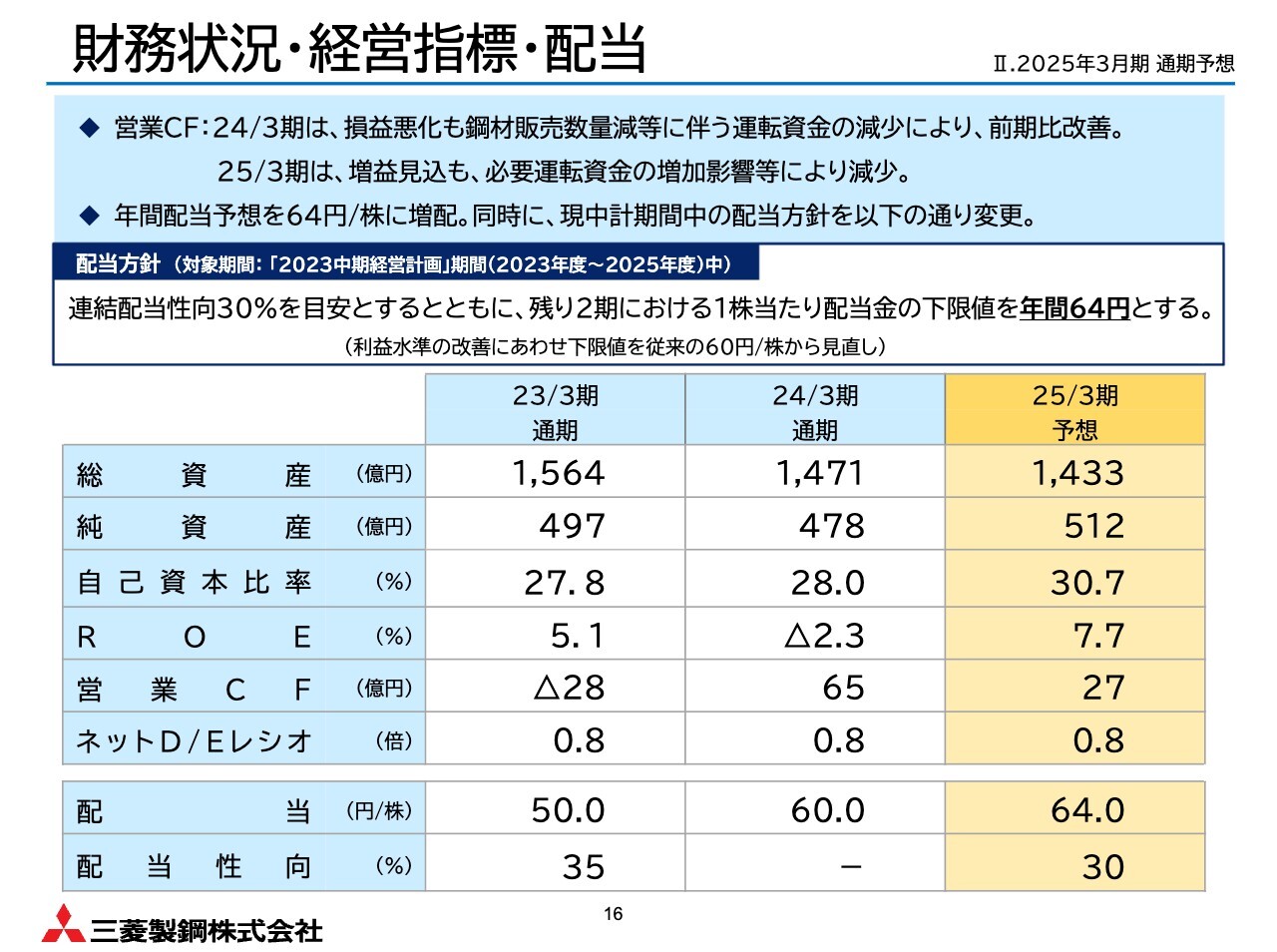

財務状況・経営指標・配当

スライドの表は、ここまでご説明した通期予想を前提に、財務状況および経営指標、配当についてまとめたものです。自己資本比率は、増益に伴い30パーセント台を回復します。ROEは、現行の中期経営計画の目標値8パーセントに向け着実に回復しています。

2025年3月期の営業キャッシュフローは、営業増益見通しではあるものの、必要運転資金の増加などにより減少を見込んでいます。

配当については、配当性向30パーセントの配当方針に基づき、年間予想配当を1株あたり4円増配の64円に引き上げています。また、事業収益力が着実に向上しているという認識から、現行中期経営計画期間における1株当たり配当金の下限値を、年間60円から64円に、4円引き上げることにしました。

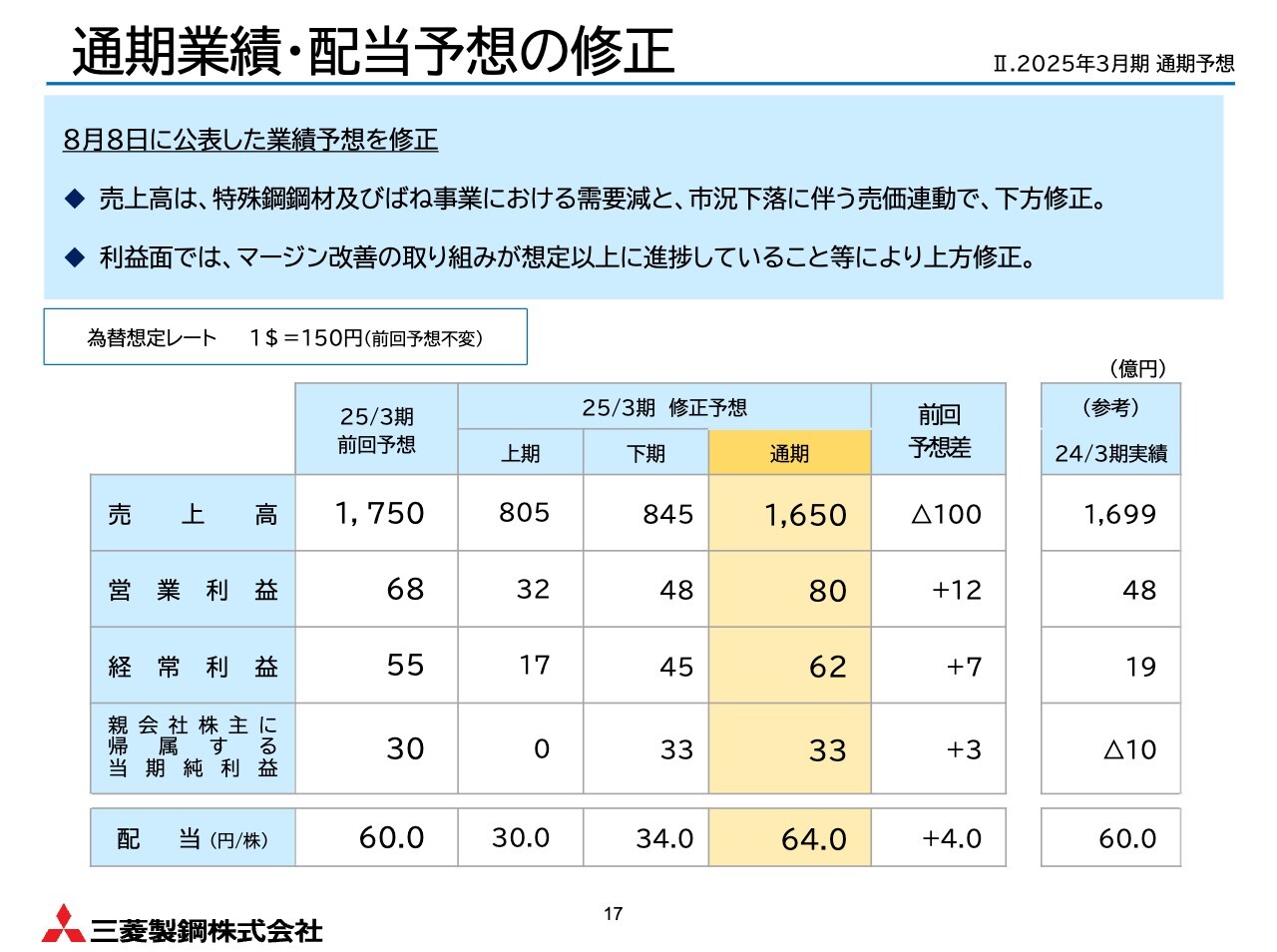

通期業績・配当予想の修正

ここまでご説明してきた業績動向を踏まえ、スライドのとおり、通期業績・配当予想を修正しております。2024年8月8日の公表内容と比較すると、売上高については、需要減や鋼材市況下落に伴う売価連動により、前回予想に比べ減収を見込んでいます。

利益面では、マージン改善の取り組みが想定以上に進捗していることなどにより、上方修正しています。

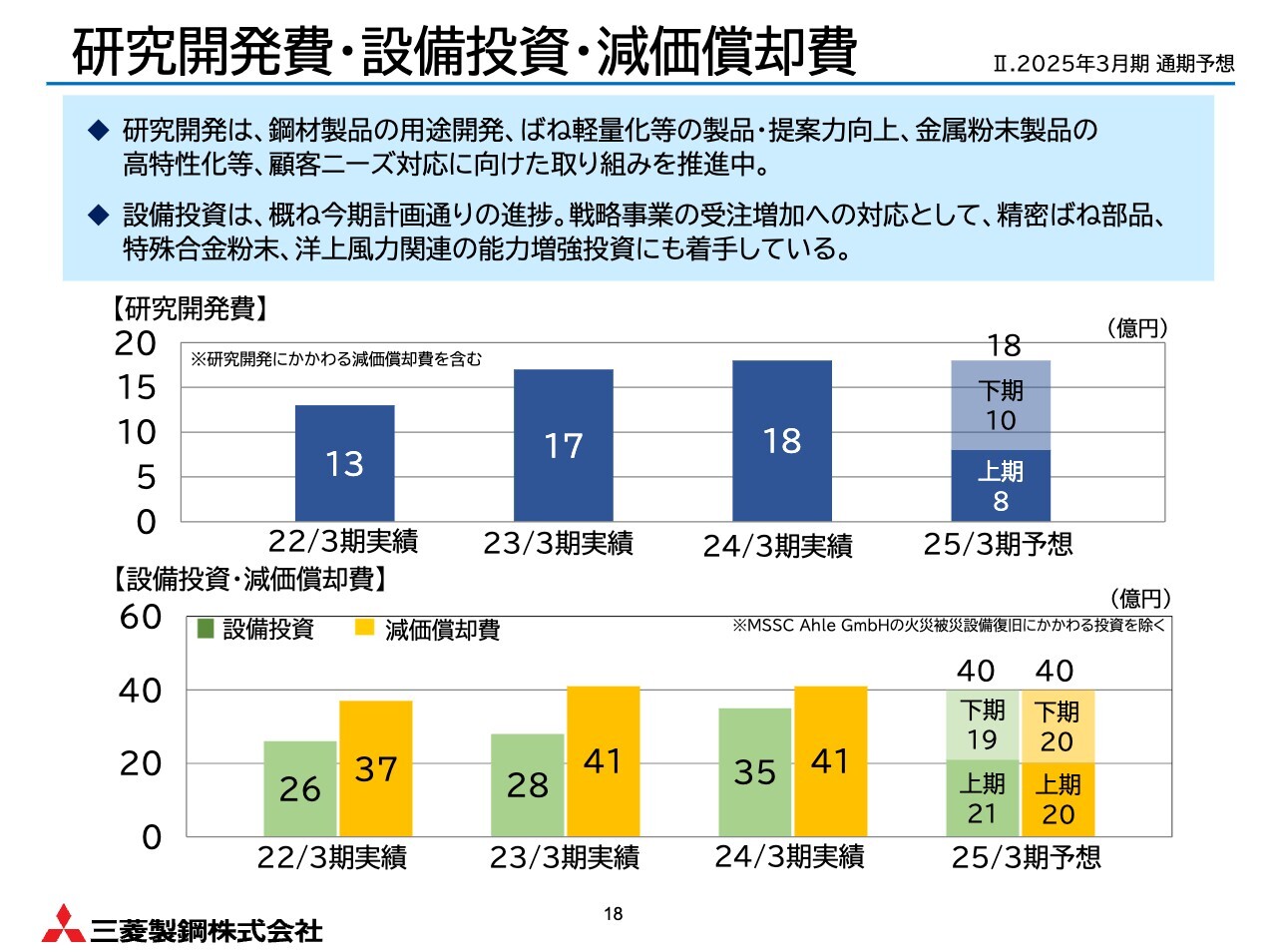

研究開発費・設備投資・減価償却費

決算説明の最後に、研究開発費および設備投資等についてお話しします。研究開発費は、鋼材・ばねの製品力、提案力の向上や金属粉末の特性改善への取り組みなど、引き続き顧客ニーズ対応に向けた取り組みに注力しており、前年同期並みの水準を見込んでいます。

設備投資は、精密ばね部品や特殊合金粉末、洋上風力などの戦略事業育成に向けた投資を含め、前年度を上回る年間40億円を見込んでおり、足元で計画どおり投資を進めています。

はじめに

山口:ここからは中期経営計画ついてご説明します。今年5月に説明したとおり、2023中期経営計画は「2030年のありたい姿」からバックキャストしたものであり、飛躍の助走期間として重要な3年間です。現時点で1年半が経過しました。

ばね、素形材、機器装置事業、海外鋼材(インドネシアJATIM社)は、計画を上回る進捗となっています。一方、国内鋼材事業は、景気の影響を受けることは避けられませんが、稼ぐ力の強化と新規分野への拡販も進んでいます。

今回は、2025年度の中期経営計画目標値達成に向けてのポイントとなる現在の課題と、それに対する取り組みについてご説明します。

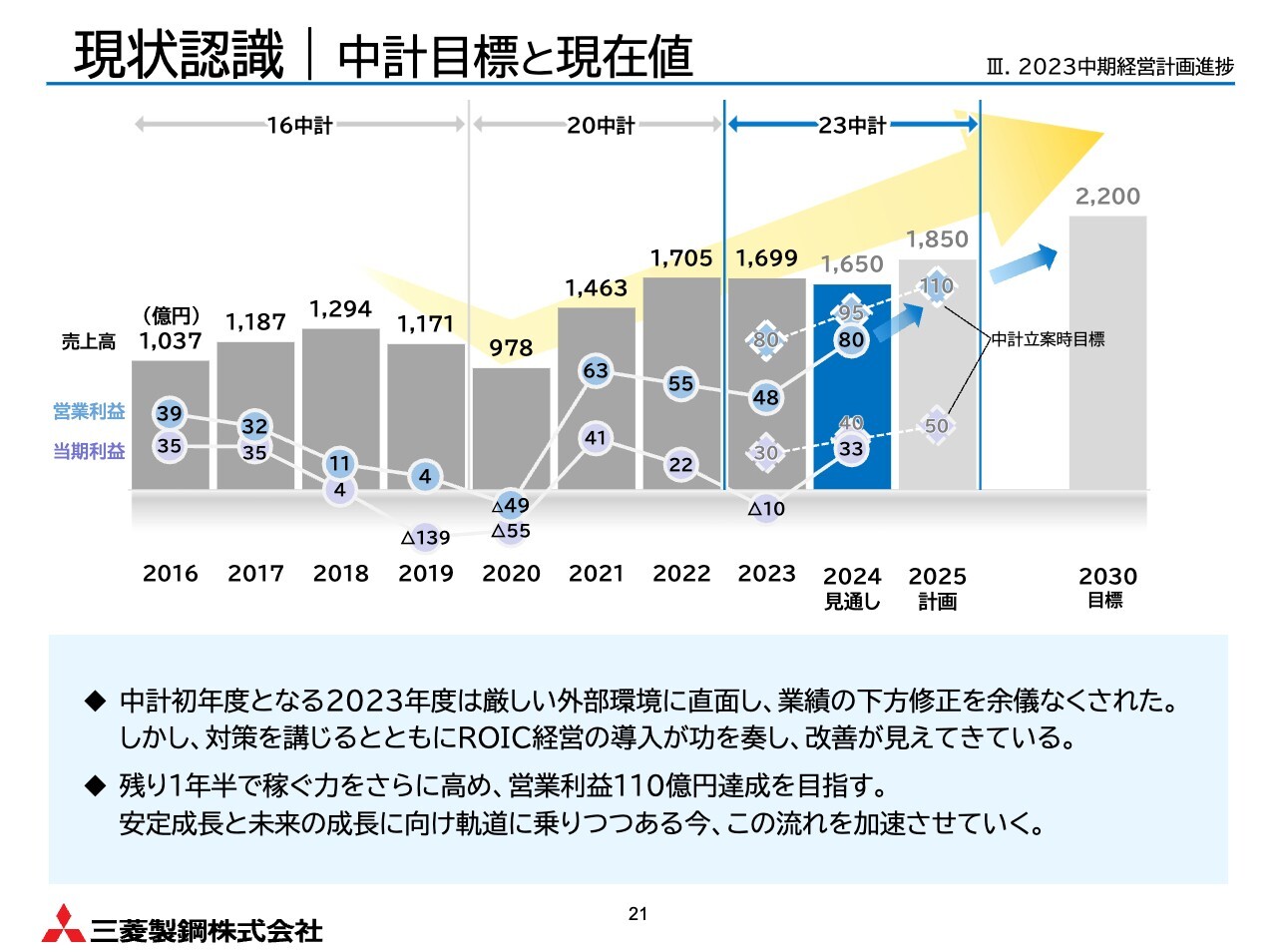

現状認識 中計目標と現在値

中計初年度の2023年度は厳しい外部環境に直面し、業績ボラティリティへの対策が不十分であったことから下方修正を余儀なくされました。しかし対策を講じるとともに、ROIC経営を本格導入したことが功を奏し、道半ばながら改善が進んでいます。

残り1年半で稼ぐ力をさらに高め、営業利益110億円達成を目指します。安定成長と未来の成長に向け軌道に乗りつつある今、この流れを加速化させていきます。

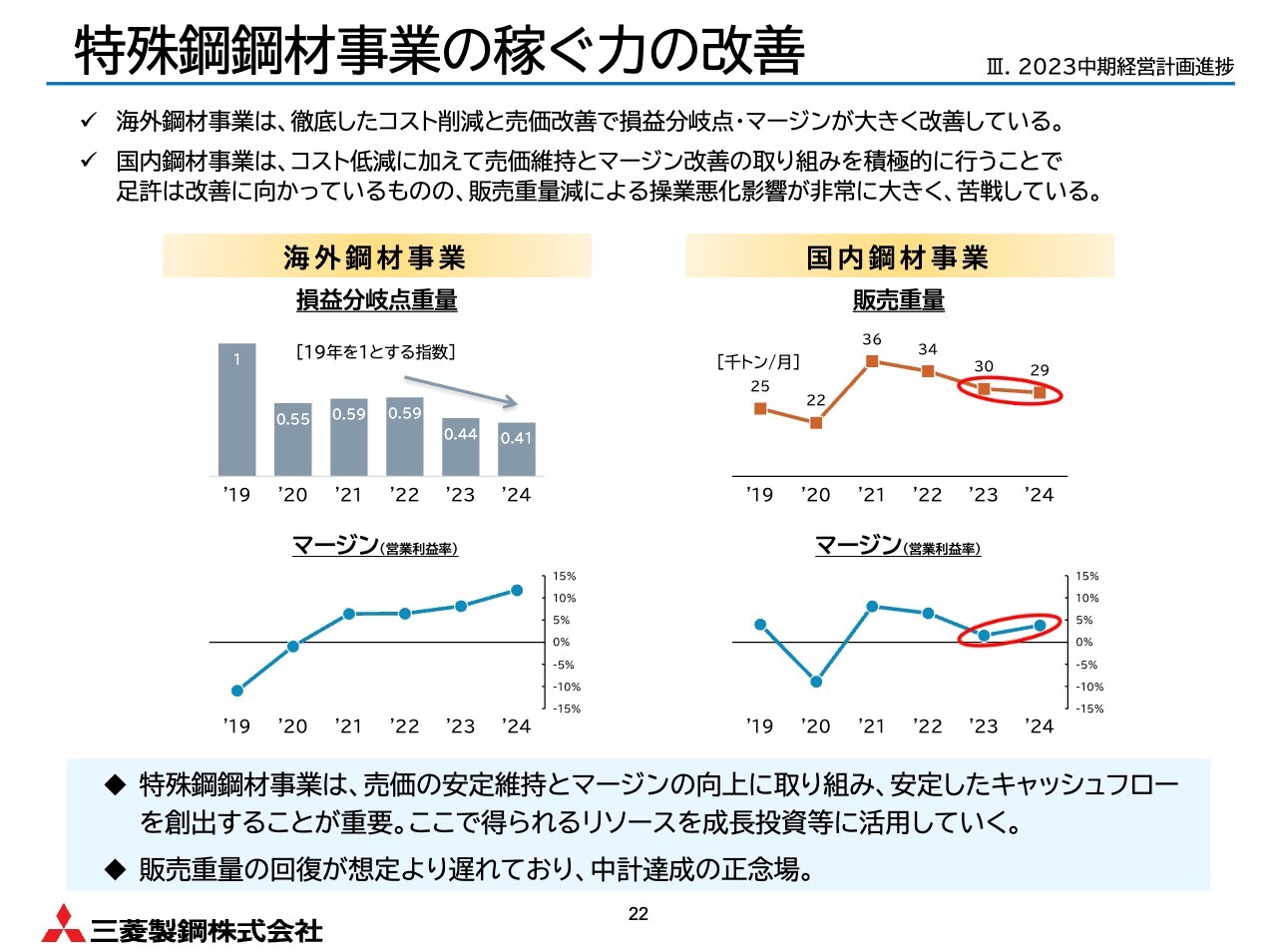

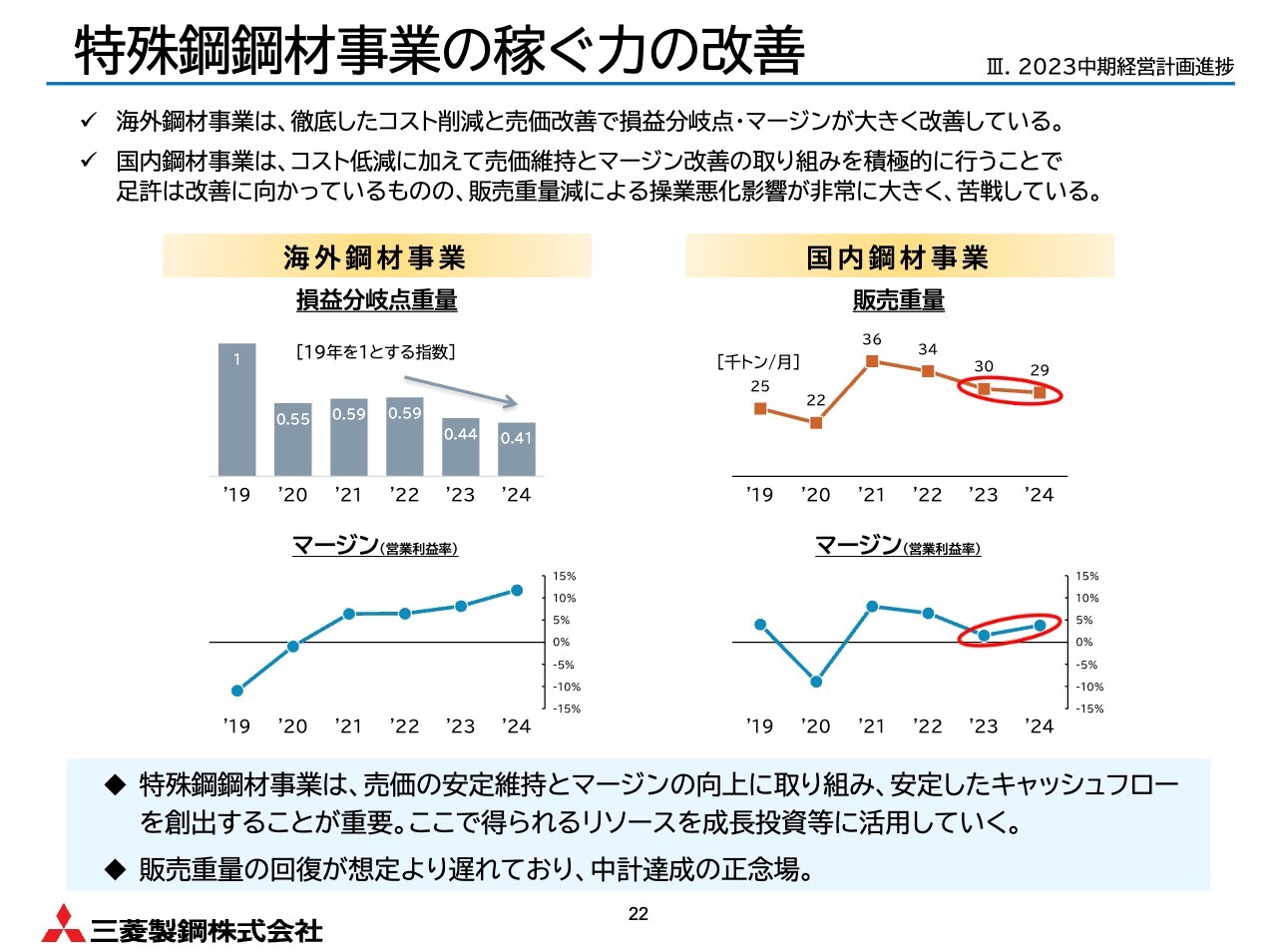

特殊鋼鋼材事業の稼ぐ力の改善

厳しい環境が継続している特殊鋼鋼材事業の改善の取り組みについてです。まず、海外鋼材事業のJATIM社です。インドネシアの大統領選挙や、タイでの金利上昇によるローン審査厳格化などにより、需要の回復にはしばらく時間を要する状況下にあります。

そのような中、徹底したコストダウンおよび売価維持改善を図ったことにより、損益分岐重量は大幅に改善しました。2021年度には営業黒字化を達成し、今期の経常黒字化も達成の見込みです。

現地調達化ニーズの高まりにより引き合いも増えています。売上拡大効果も取り込み、さらなる収益アップを図っていきます。

次に、国内鋼材事業です。コスト低減と売価施策により、マージン改善への取り組みを積極的に行うことで、足元の利益率は改善に向かっています。ただし、自社・受託材ともに販売重量の低迷による操業悪化影響が大きく、苦戦しています。

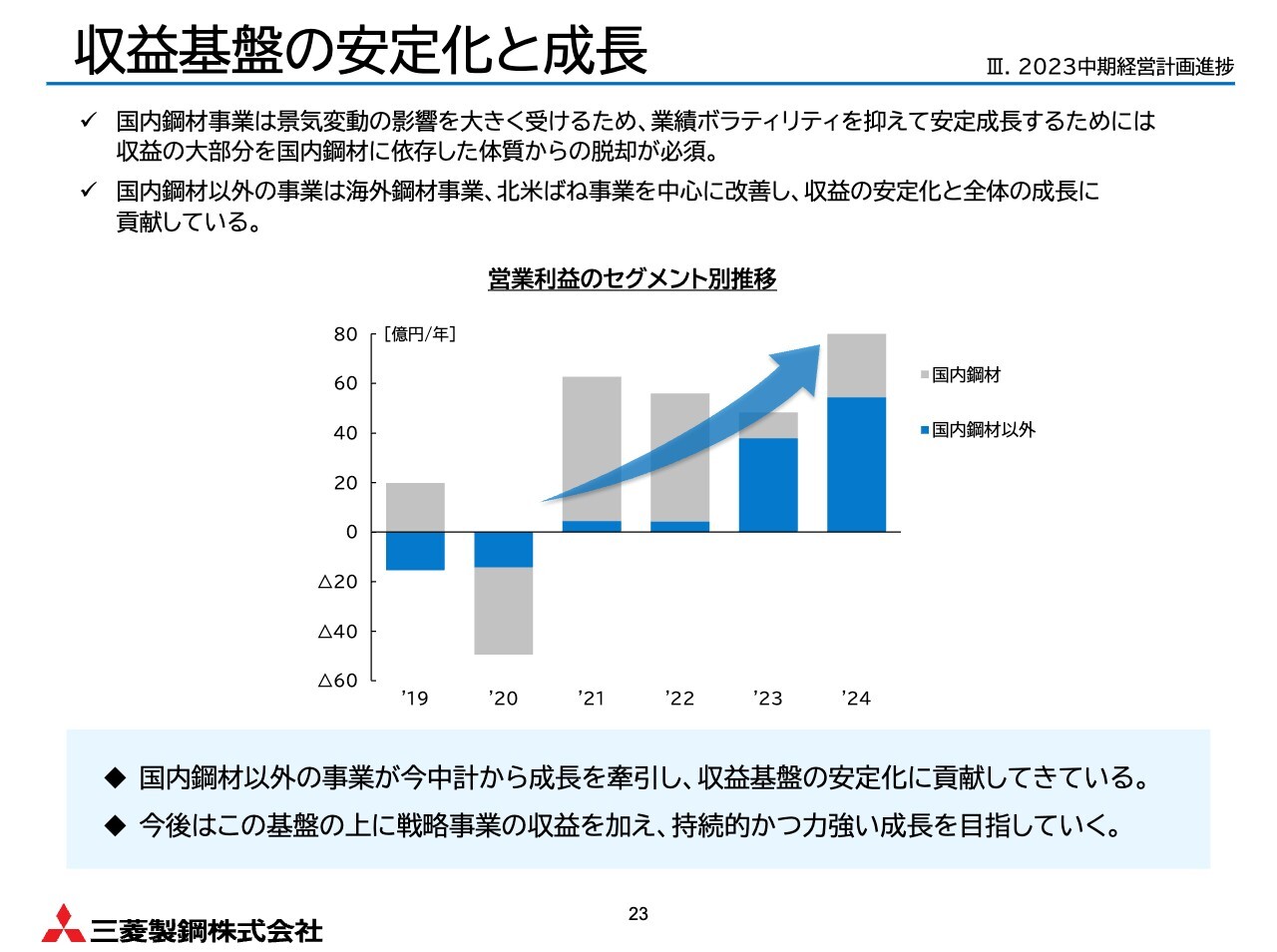

収益基盤の安定化と成長

スライドのグラフをご覧ください。2022年度までは国内鋼材に依存した収益構造で、鋼材が不調になれば赤字転落となる体質でした。2021・2022年度は、国内鋼材の一本足打法での利益構造だったと言えます。

現在では、JATIM社、北米子会社を中心としたばね事業の改善、タイ子会社の改善による素形材事業の収益の安定、機器装置事業の受注拡大による利益貢献などがあり、収益の過半を国内鋼材以外で稼ぐところまで力がつきました。収益の安定と成長のドライブとなっています。

国内鋼材の受注環境が悪い中でも、今期営業利益は過去10年間の中で最も高い80億円を見込めるところまできています。今後は、この基盤の上に戦略事業の収益を加え、持続的かつ力強い成長を目指していきます。

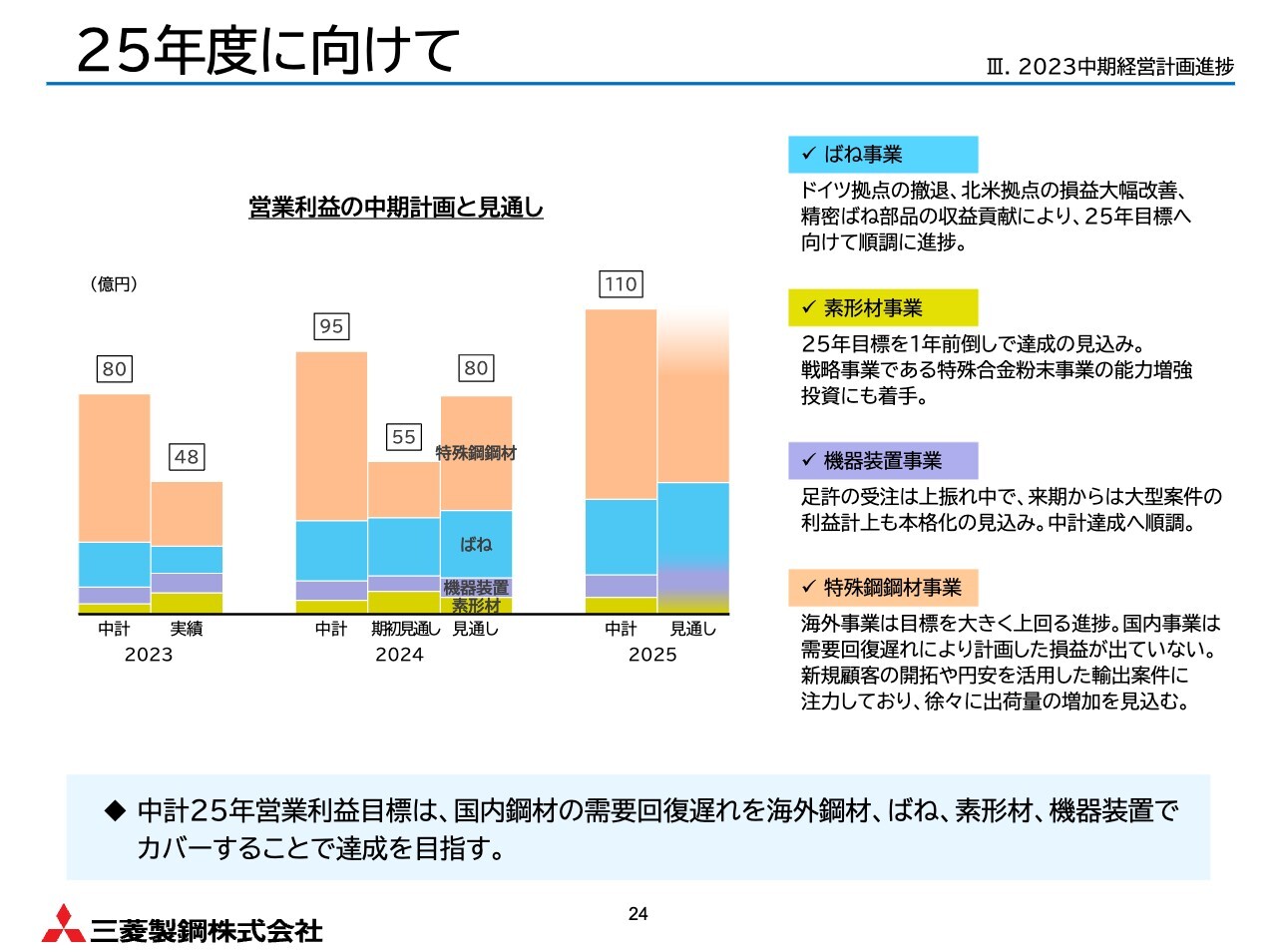

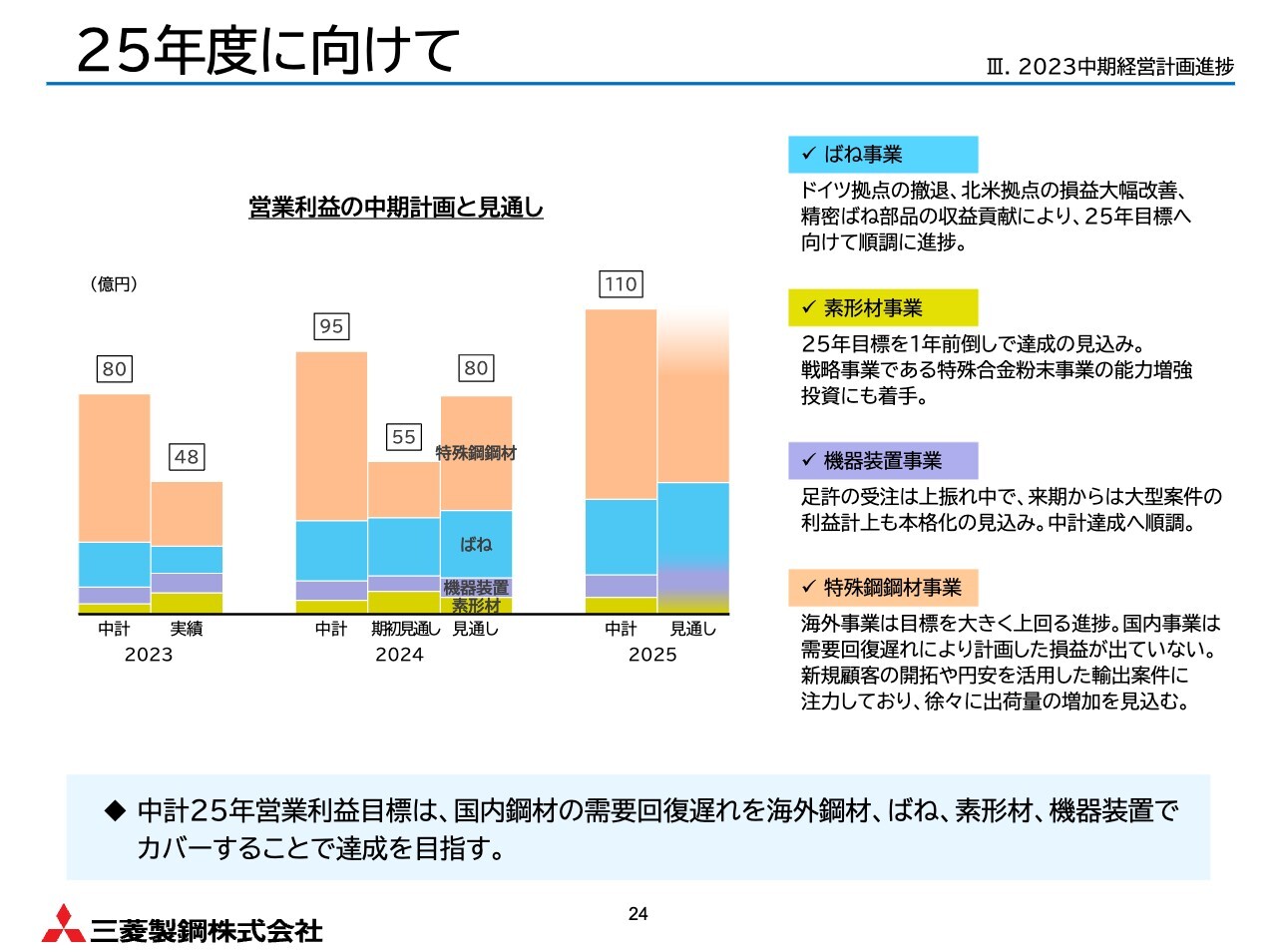

25年度に向けて

中計最終年度である2025年度営業利益目標110億円の達成は、引き続き手を打っており、達成できるところまできています。その理由について、事業ごとにご説明します。

まず、ばね事業です。ドイツばね事業からの撤退、北米子会社の黒字維持・拡大、精密ばね製品の収益貢献があり、利益計画の前倒し達成も見えています。

次に、素形材事業です。中計のROIC目標を1年前倒しで達成する見込みです。素形材の将来の核となる特殊合金粉末事業において、粉末設備の能力増強投資も開始し、次期中計への仕込みも着々と進んでいます。

続いて、機器装置事業です。2025年度の収益は、2024年度の受注額でおおよそ決定しますが、国内外で計画を上回る受注ができており、中計を上回る可能性が高くなっています。

最後に、特殊鋼鋼材事業です。インドネシアのJATIM社はマージン改善が進んだことで、2025年計画を大幅に上回って達成する見込みです。一方、国内鋼材は、先ほど説明したとおり、量の回復が遅れて苦戦しています。

前回もご説明しましたが、受注回復を待つだけはなく、海外に向けて、特にオイル&ガス向けの受注も決定しており、こちらの拡大に向けて注力します。これにより、未達分をミニマム化することが重要だと思っています。

国内鋼材の需要回復遅れを海外鋼材、ばね、素形材、機器装置でカバーし、なんとしても中計の営業利益を達成したいと思っています。

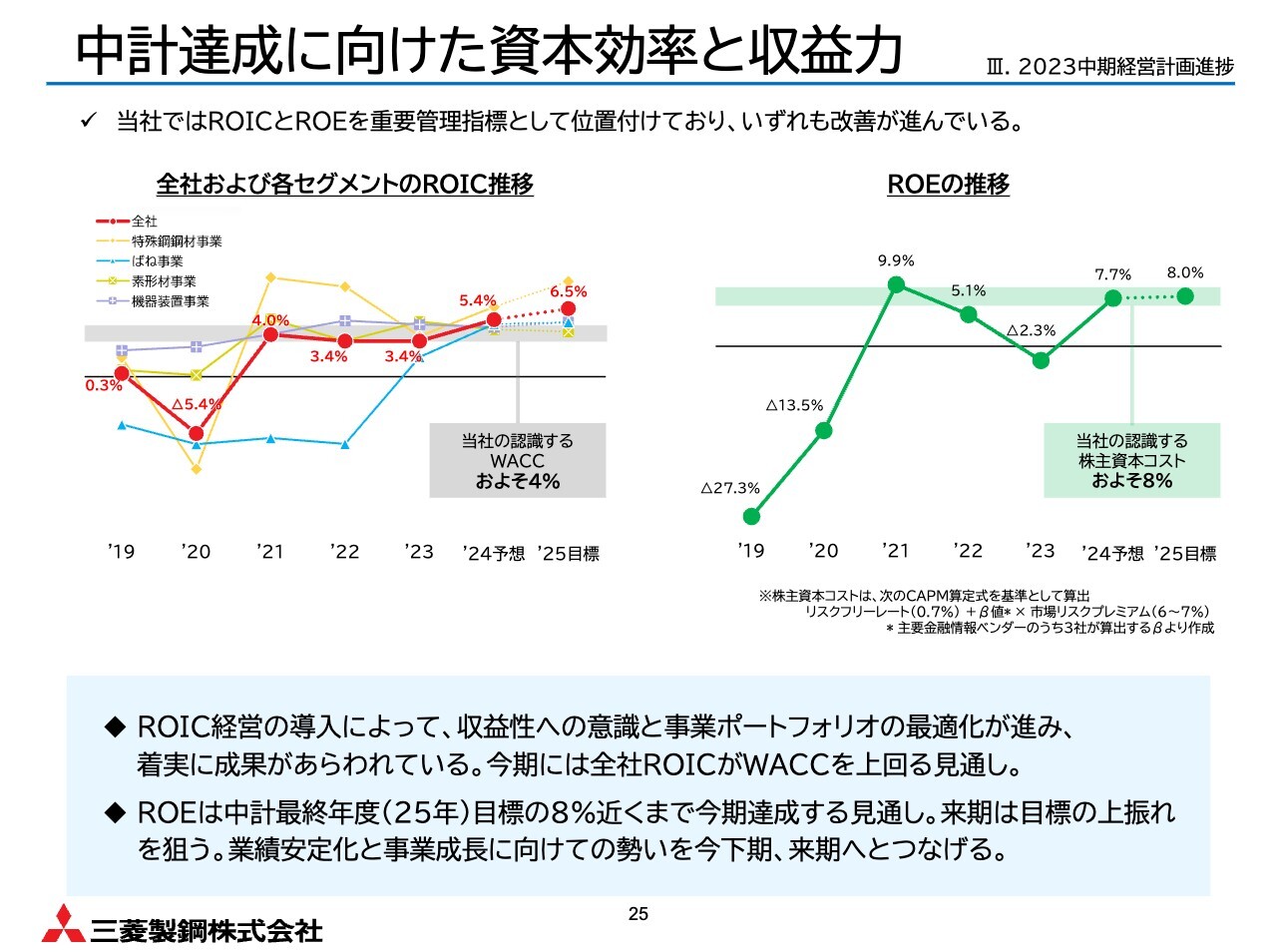

中計達成に向けた資本効率と収益力

ROICの状況です。社内浸透も進んでおり、収益性への意識と事業ポートフォリオの最適化が進んで着実に成果が表れています。

今期は、全社ROICが当社認識のWACC4パーセントを上回る見通しです。中計最終年度である2025年度には、中計目標の6.5パーセントを達成すべく推進していきます。

ROEについてです。中計最終年度である2025年度の目標は8パーセントですが、今期は7.7パーセントを見込んでいるため、ほぼ達成の見込みです。来期はさらなる向上を狙い、そのためには下期の活動が重要だと思っています。

以上のように、今までやってきた施策が、ようやく結果として数字で表せるようになってきましたが、まだまだやるべきことは山積しています。

今後も手を緩めず、持続的成長と企業価値向上を目指し、低迷している株価やPBRの向上を図っていきます。中計進捗のご説明は以上です。

ESG説明会

青池:それでは、ESG説明会に入りたいと思います。この説明会は、株主をはじめとするステークホルダーのみなさまに、当社のESGに関する思いや目標、それに向けたさまざまな取り組み、課題などを広くご報告したいと思い、昨年度より始めたものです。

第2回に当たる今回は、11月11日に公表した統合報告書の内容をベースに、当社がESGに取り組む意義や、昨年ご報告した内容からの変化点、課題や悩みなどにも適宜触れながら、当社の中期経営計画やマテリアリティとも関連付けてご説明します。

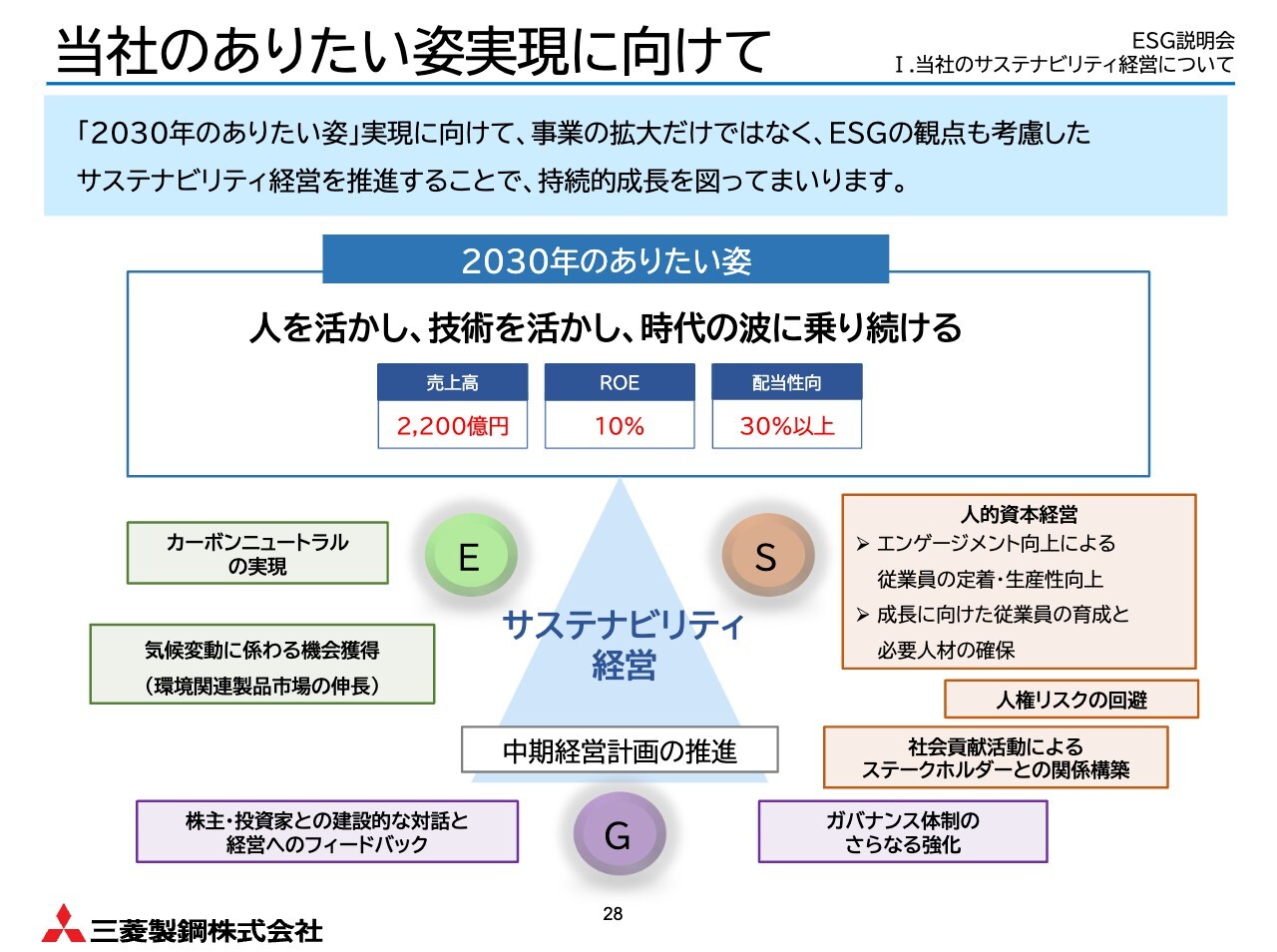

当社のありたい姿実現に向けて

初めに、当社のサステナビリティ経営全般について概観します。当社は2023年5月に「2030年のありたい姿」を定義し、そこからバックキャスティングした現在の中期経営計画を策定しました。

そのバックボーンにあるのは、積極的に社会課題の解決に取り組むことで、株主さま、お客さま、従業員、その他のさまざまなステークホルダーの支持を得て、当社の持続的成長を図るという考え方です。

ESGの観点も考慮したサステナビリティ経営の推進を打ち出して1年半余り、それぞれの領域で徐々に手応えを感じ始めたところですが、いまだ形を整えたに過ぎない点も多いのが実状です。時間をかけて粘り強く、長期的な視点で資源投入し、構造改革を進めていきます。

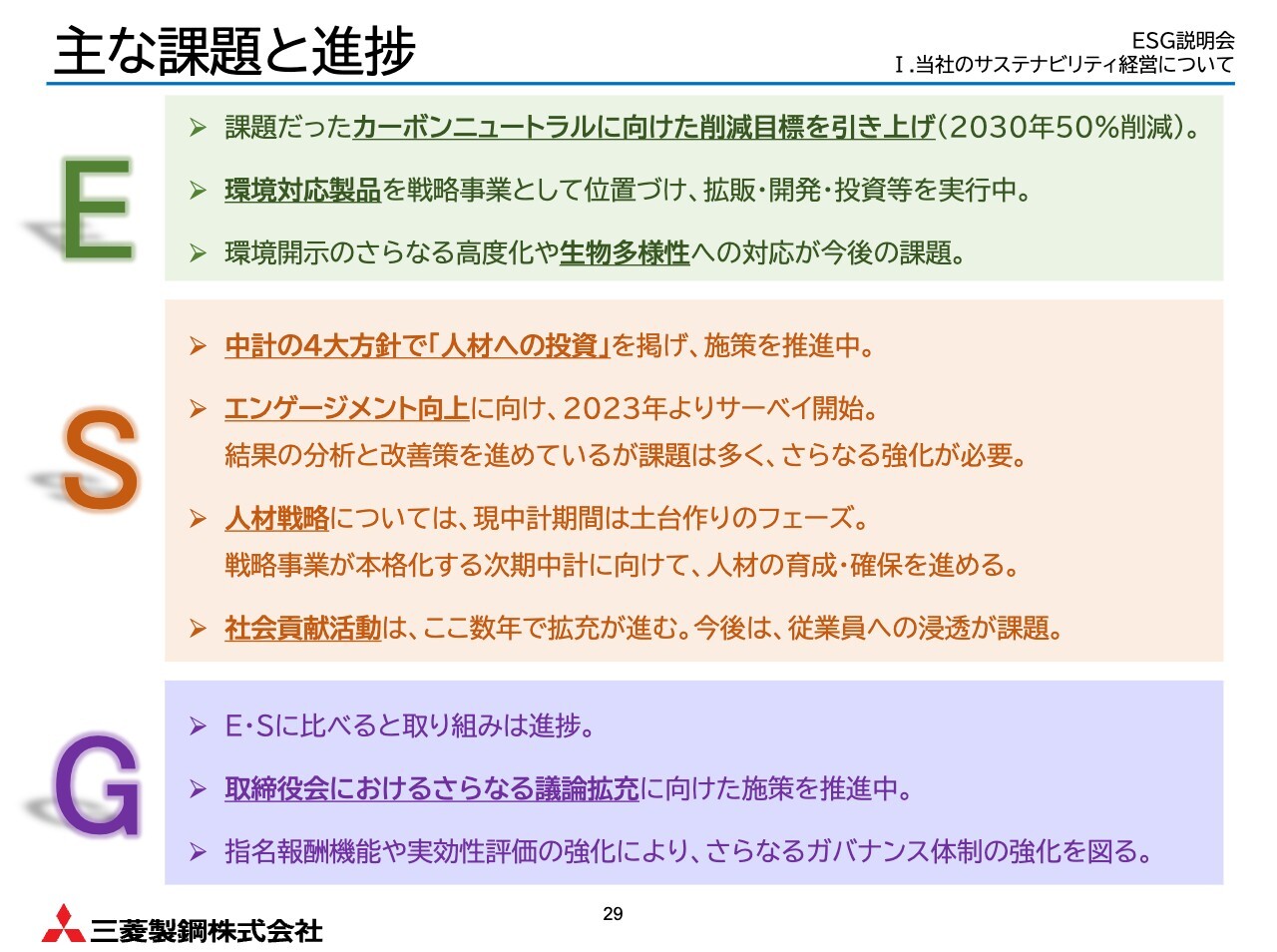

主な課題と進捗

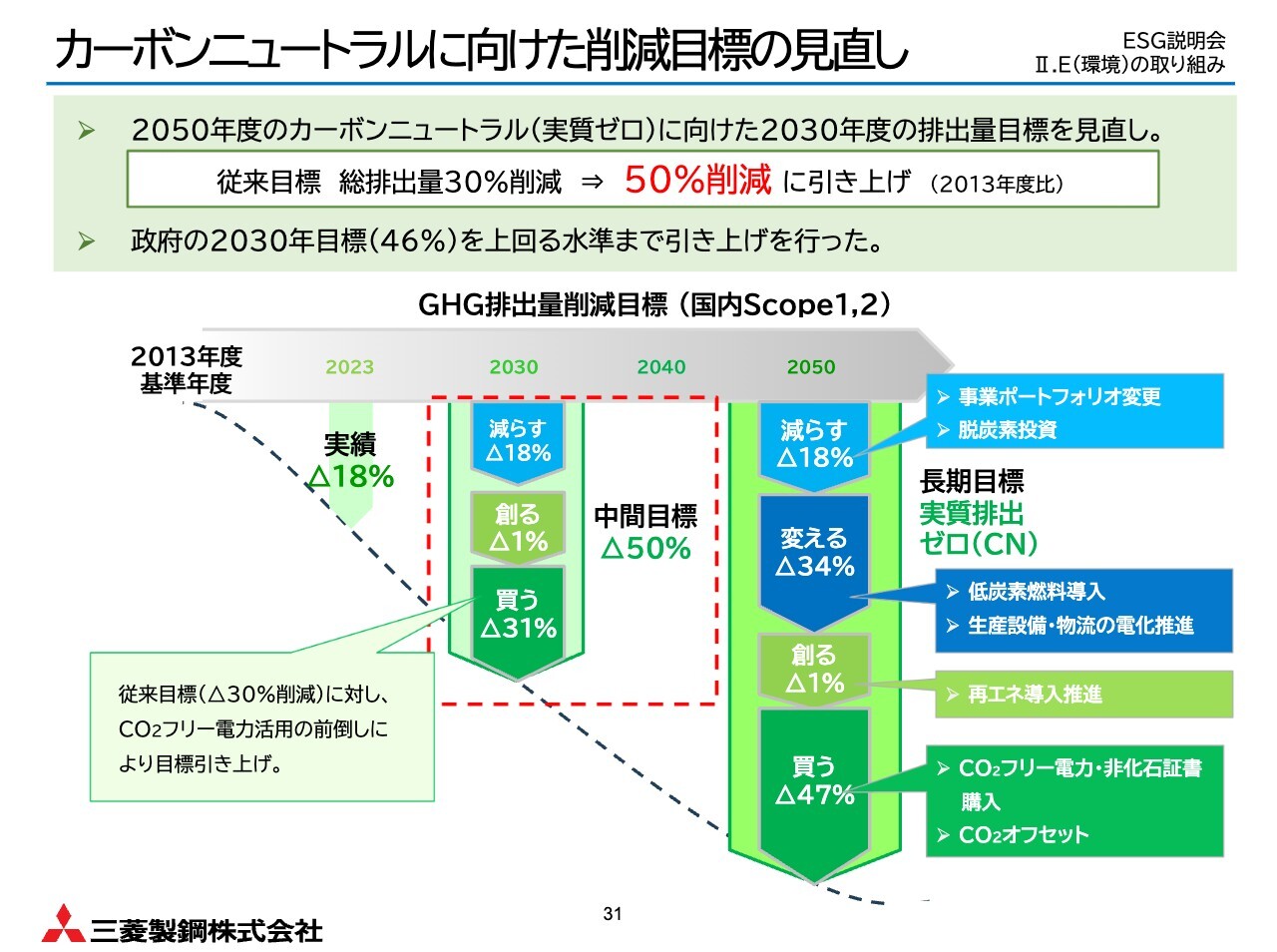

現時点で当社が認識している、各分野の主な課題と進捗状況です。多くの取り組みが必要な環境分野ですが、カーボンニュートラルに向けた削減目標の引き上げや、開示の拡充などで着実に前進していると感じています。

一方、社会の分野では、特に人的資本について、依然として取り組むべき課題が多いのが実状です。ガバナンス面はESGの「E」「S」に比べると比較的進捗しており、さらなる体制強化を進めていきます。

それぞれの分野についてご説明します。

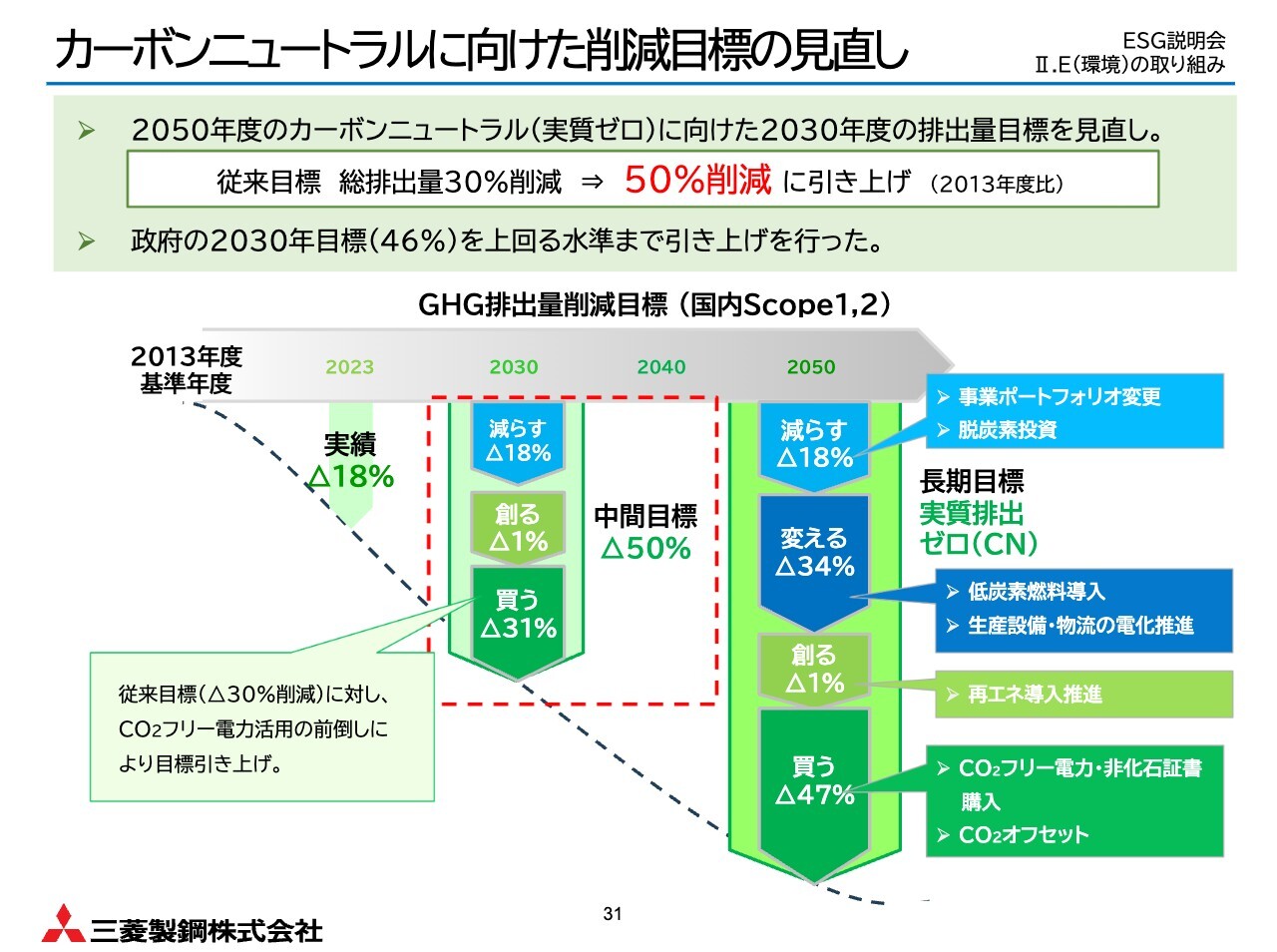

カーボンニュートラルに向けた削減目標の見直し

まずは、「E(環境)」の取り組みです。これまで劣後していると認識していた2050年度のカーボンニュートラルに向けた目標について、総排出量30パーセント削減から50パーセント削減へ、大幅に目標水準を引き上げました。

事業ポートフォリオの変更や脱炭素投資により、直接排出量を減らす取り組みを進めるほか、新たにコーポレートPPAなどの再エネ設備導入により、自ら再エネを創り出すことにも取り組み、その足らず前をCO2フリー電力や非化石証書の購入、CO2オフセットなどで賄う方針です。

これにより、政府の2030年目標の46パーセント削減を上回り、遜色のないレベルになったと考えています。

この目標の実現には、自社排出量の過半を占める、三菱製鋼室蘭特殊鋼における取り組みの加速が不可欠です。同社やその上工程に当たる北海製鉄は、合弁事業であるため、当社単独での取り組みには限界があります。

そのため、より難易度の高い対応が求められますが、30年来の協業先である合弁相手の企業さまとは、持続可能な協業の在り方について、「減らす」「買う」それぞれの切り口ですでに対話を始めており、目標の実現に向け努力を続けていきます。

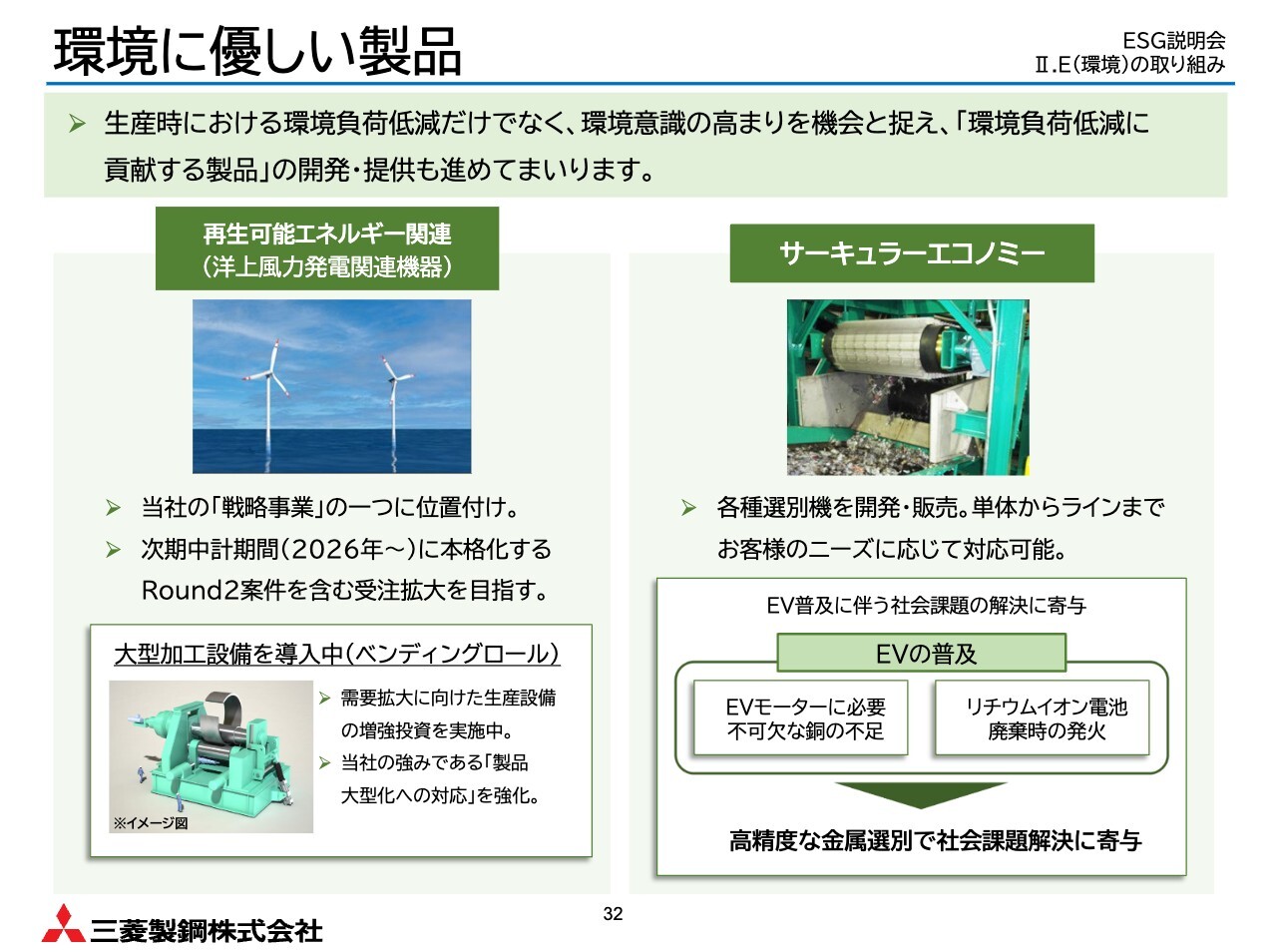

環境に優しい製品

環境意識の高まりをビジネスチャンスと捉えた、環境関連製品の開発・提供も進めています。特に洋上風力発電関連は、戦略事業の1つに位置付け、次期中期経営計画期間以降に本格化する需要獲得に向け、足元では生産能力増強投資を進めています。

また、サーキュラーエコノミーに貢献する各種選別機も、足元の受注は堅調です。EVの普及に伴う社会課題の解決につながることもあり、今後、さらなる需要の高まりが期待されています。

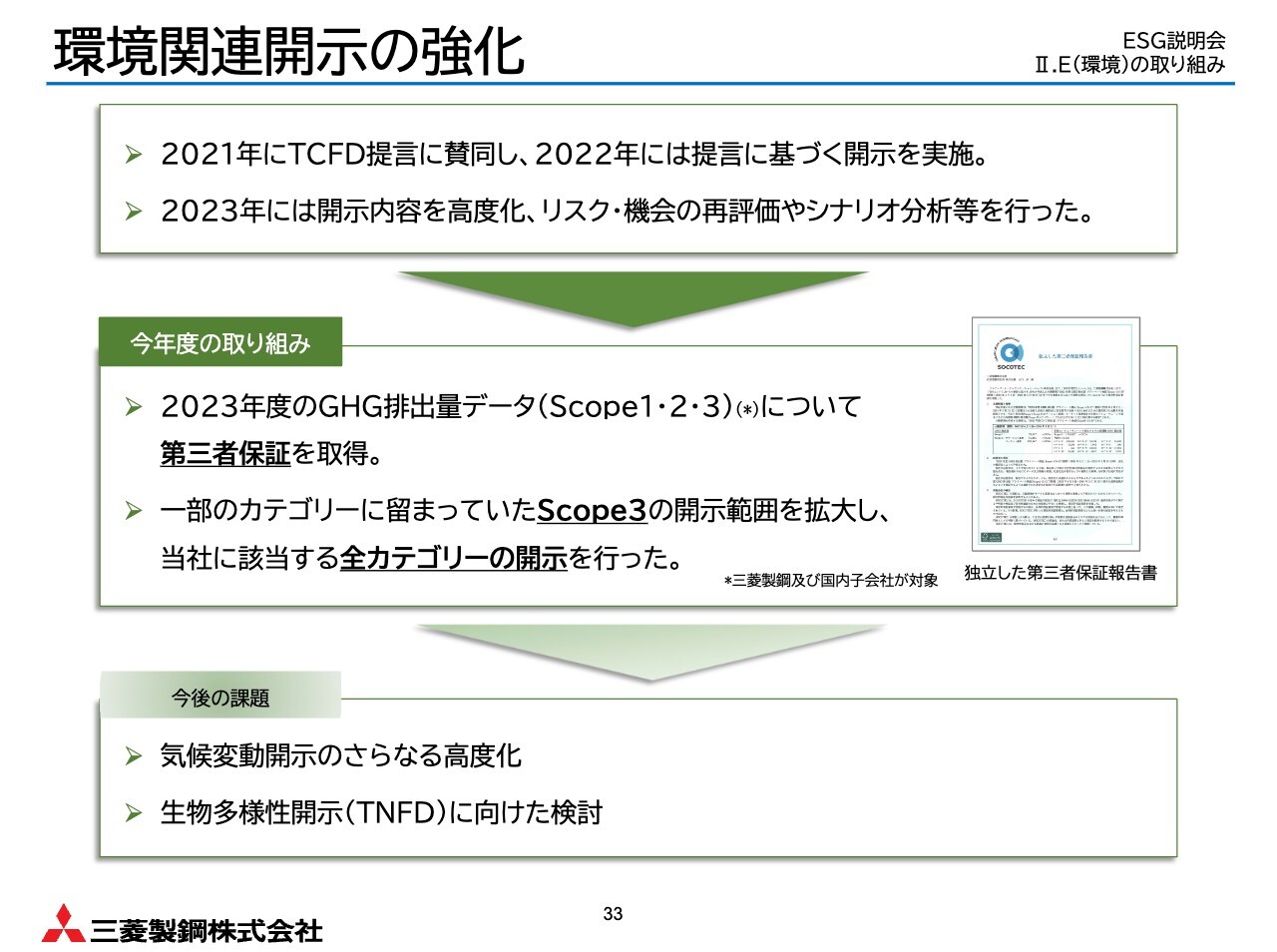

環境関連開示の強化

こうした環境関連の取り組みを、外部へ適切に発信していくことも重要なテーマです。当社は、2022年にTCFD提言に基づく開示を行って以降、それらの拡充に取り組んできました。今年度は、GHG排出量についての第三者保証を取得したほか、Scope3で当社が該当するすべてのカテゴリの開示を行っています。

今後は、環境分野への取り組みとその開示の高度化に加え、生物多様性や、今後予定される不平等・社会関連財務開示への対応も、重要課題と認識しています。

気候変動に比べ範囲が大変広く、把握・分析の難しさを痛感していますが、開示に向けた検討を重ねていきます。

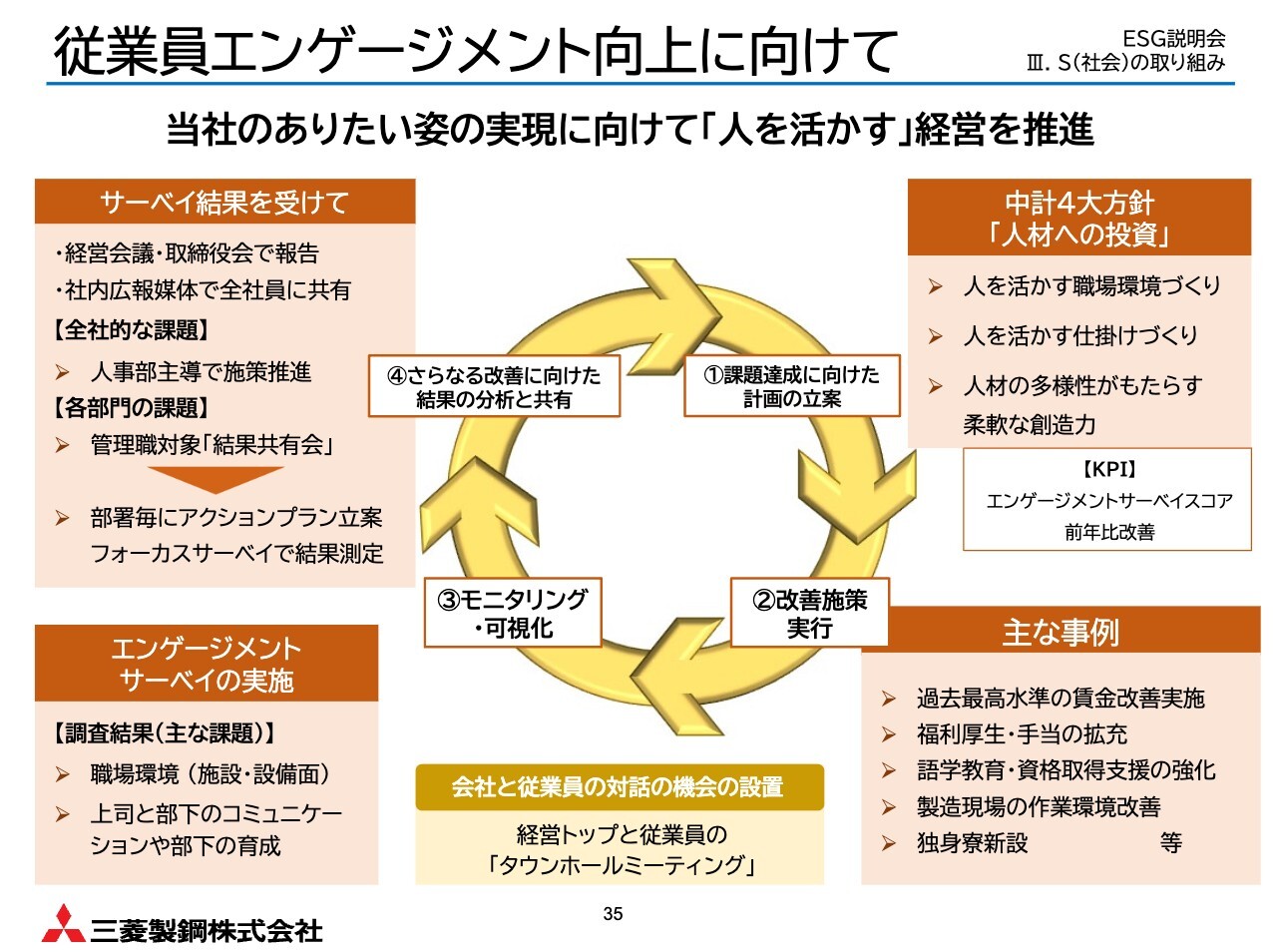

従業員エンゲージメント向上に向けて

次に「S(社会)」の取り組みです。当社では、エンゲージメントサーベイを活用したPDCAサイクルにより、従業員エンゲージメントの向上を通じた、「人を活かす」経営を推進しています。

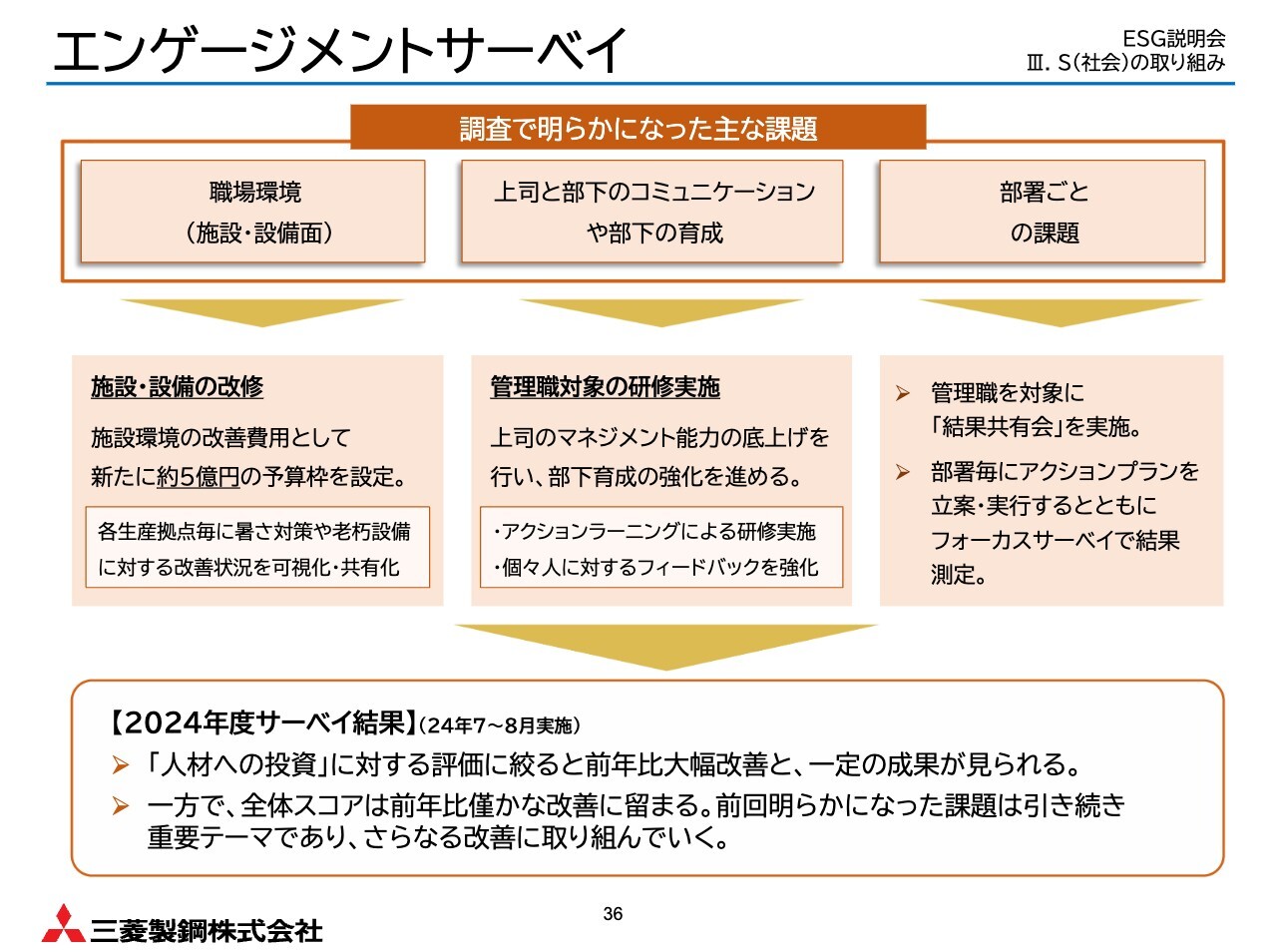

エンゲージメントサーベイ

これまでのエンゲージメントサーベイの結果によれば、大きく3つの課題があると認識しています。

1点目は、職場環境によるもので、暑さ対策などの施設・設備の改修が必要です。5億円の予算枠を設定し、急ピッチで対応を進めているところです。

2点目は、上司と部下のコミュニケーション、部下の育成に関する課題です。このテーマを掘り下げてみると、「上司のマネジメントスキルの底上げが必要」といった分析結果となったことから、外部アドバイザーを起用し、管理職のマネジメント能力の向上研修に着手しています。

3点目は、部署ごとの固有の課題への対応です。管理職を対象にサーベイ結果の共有会を開催し、部署ごとにアクションプランを立案・実行するとともに、フォーカスサーベイで結果測定しながらPDCAサイクルを回し、改善に取り組んでいきます。

こうした取り組みの効果もあってか、今年度のサーベイでは「人材への投資」に対する満足度が前回比で大幅に改善し、一定の効果を確認できました。

一方で、全体のスコアは依然として低い水準にとどまっています。特に、「上司と部下のコミュニケーションや部下の育成」といった課題は、当社の企業文化にも通じる深いテーマであり、改革は決して容易ではありませんが、先ほどお伝えしたPDCAサイクルを回しながら、着実に改善に向けた取り組みを進めていきます。

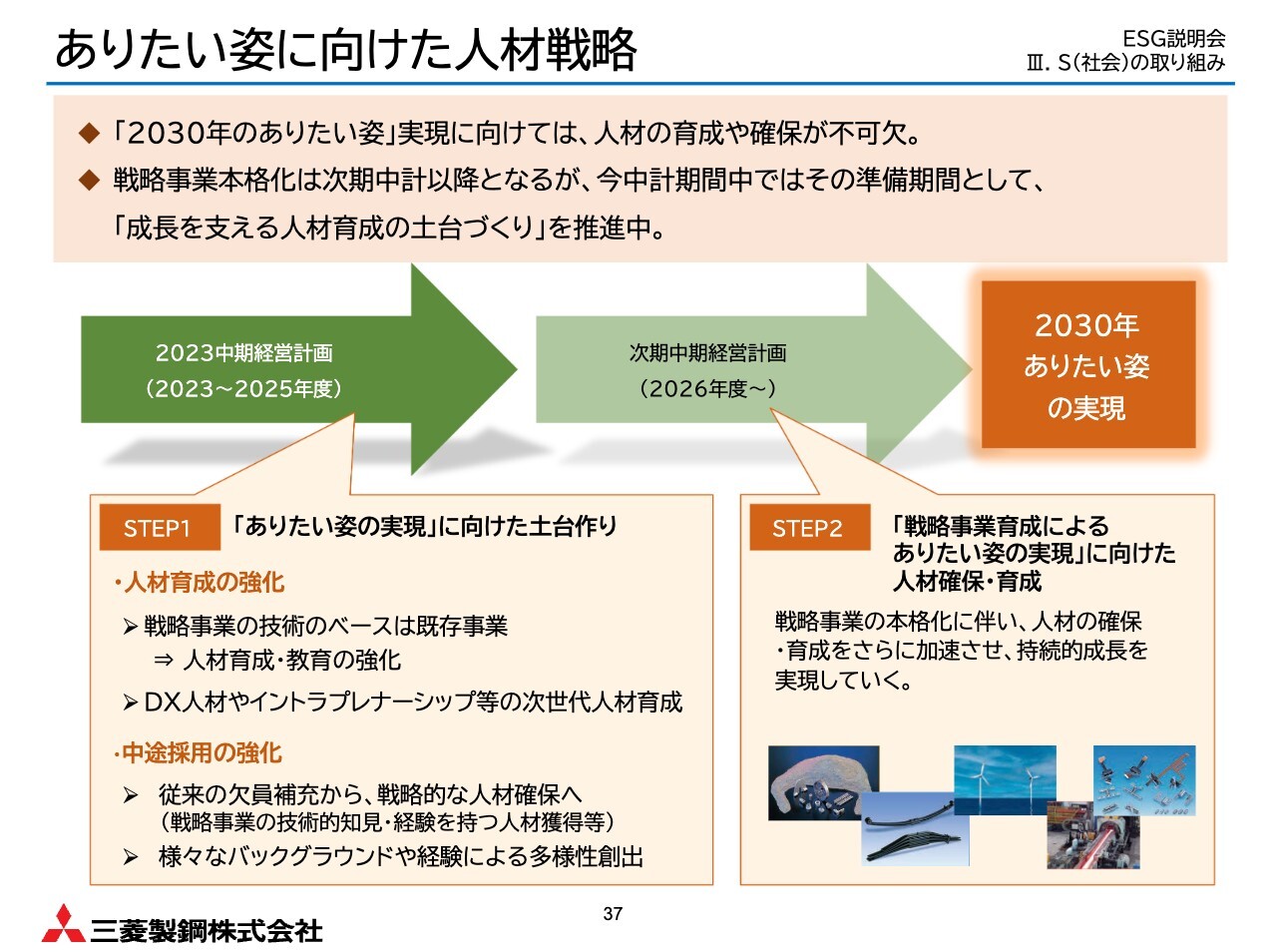

ありたい姿に向けた人材戦略

「2030年のありたい姿」の実現には、人材の育成や確保が不可欠であることは言うまでもありません。現在の中期経営計画は「ありたい姿の実現」に向けた土台作りの期間と位置付け、人材育成と中途採用の強化に取り組んでいます。

必要な人材の要件整理や評価制度など、制度面の整備も含めて足場を固め、この土台の上で次期中期経営計画期間に戦略事業を本格化させ、「2030年のありたい姿」の実現につなげていきます。

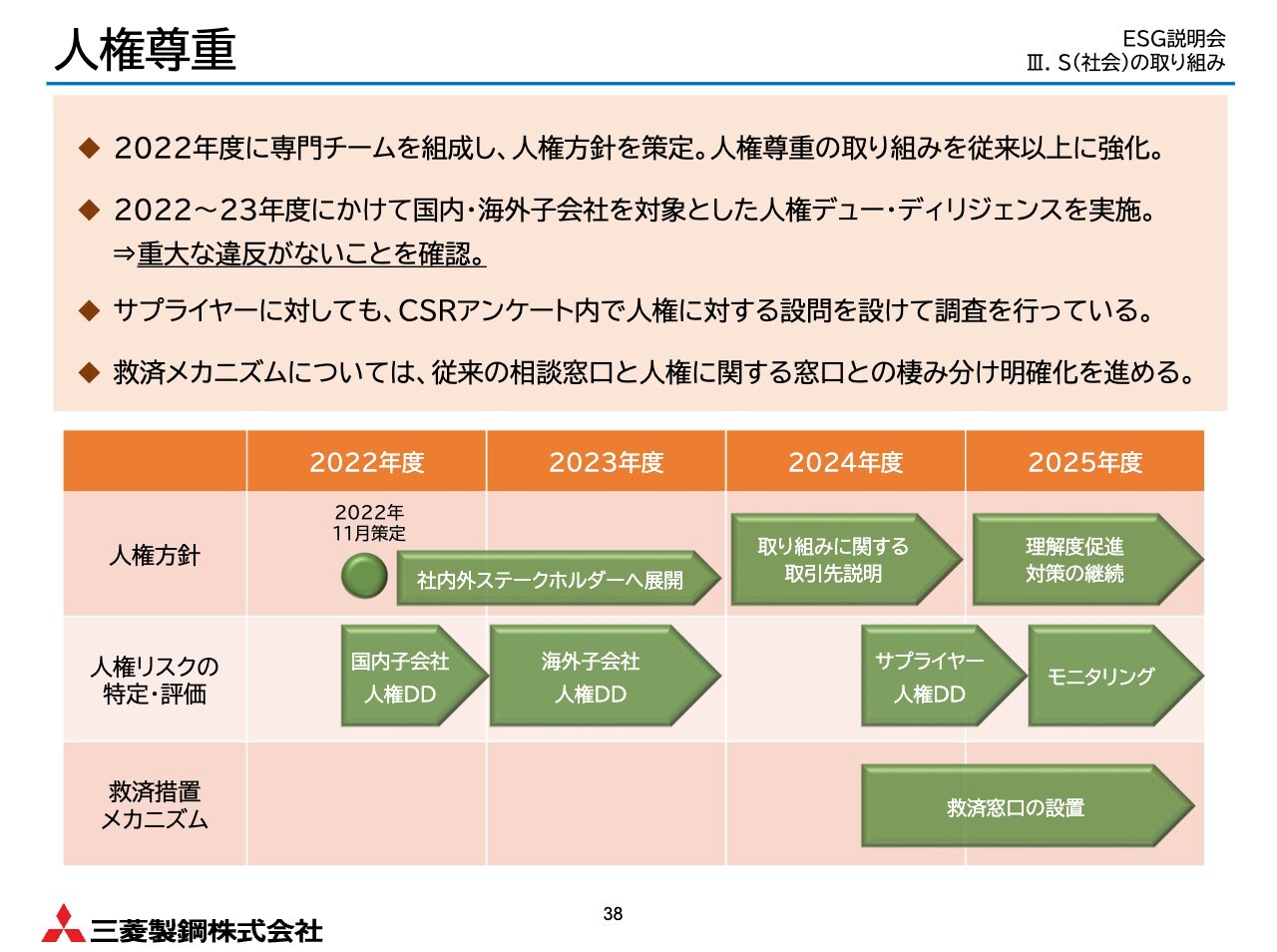

人権尊重

当社は、2022年に社内で専門チームを立ち上げ、人権方針を策定し、対外公表しました。その方針に則り、当社グループ全般で人権デュー・ディリジェンスを実施し、重大な違反がない点を確認しています。サプライヤーに対しても、CSRアンケートの中に人権に対する設問を設けるなど、緒に就いたばかりですが、取り組みを開始しています。

今後は、当社製品の原材料調達先など、特にリスクが高いと認識しているテーマに絞り、さらに重点的な調査を実施していく方針です。

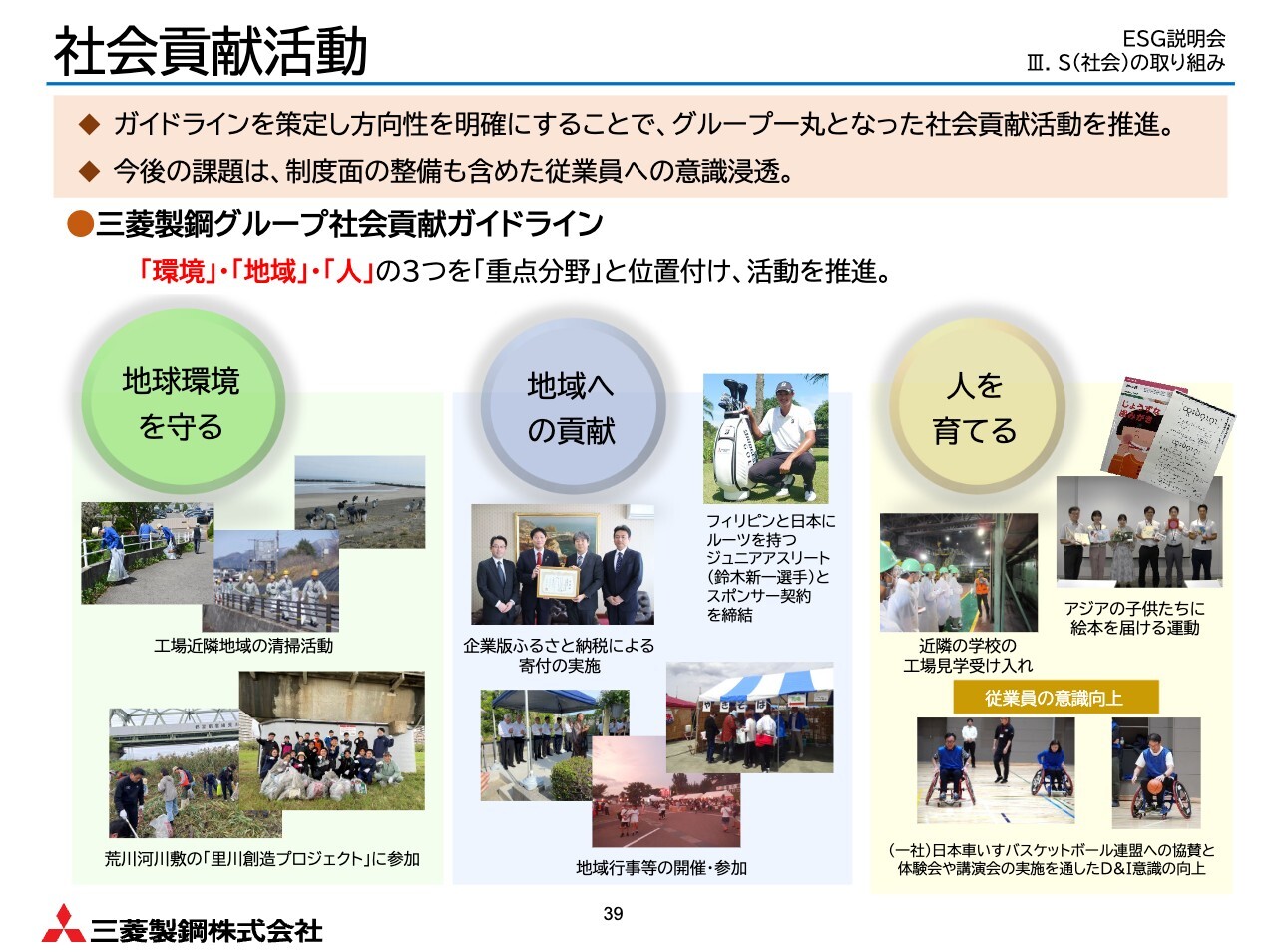

社会貢献活動

社会貢献活動は、ガイドラインを策定し、会社の方向性とボランティア活動の位置付けを明確化させたことで、グループ一丸での活動の推進が円滑になったと実感しています。「環境」「地域」「人」をキーワードに、さまざまな活動を展開していますが、直近ではボランティア休暇の改良など、参加する際の環境整備と従業員への意識付けといった課題への対応に取り組んでいます。

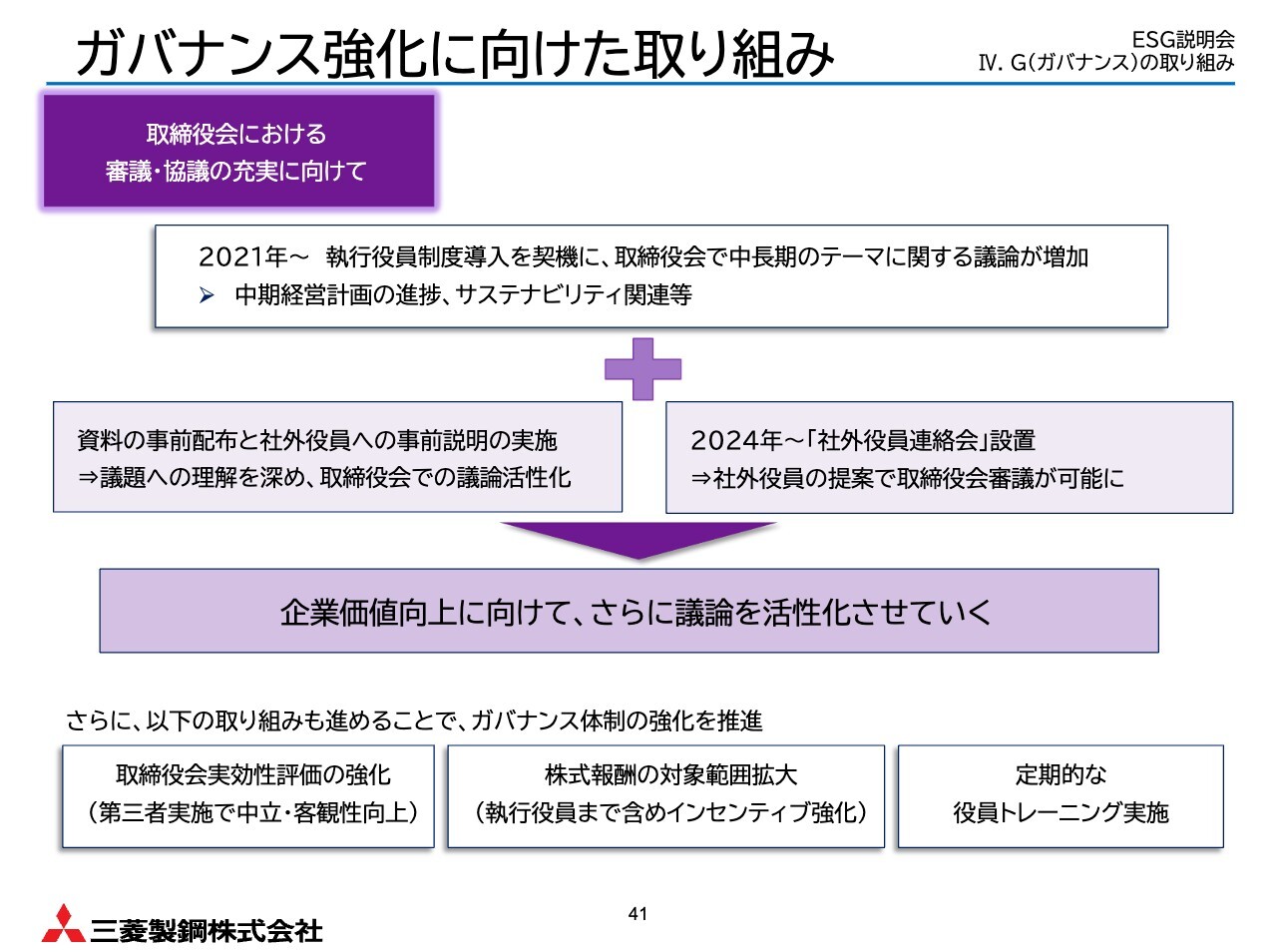

ガバナンス強化に向けた取り組み

「G(企業統治・ガバナンス)」への取り組みについてです。特に、取締役会における審議の充実化が重要と認識しており、資料の事前配布や主要議題の事前説明の徹底など、工夫を凝らして運営しています。

昨年設置した、社外役員連絡会から取締役会へ提案できる枠組みなど、企業価値向上に向け、取締役会の議論を活発化させるべく取り組んだ結果、最近の例では、社外役員から「当社のパーパス策定」に関する具体的な提案があり、執行側の検討が加速しました。

このように、従来以上に審議テーマに時間をかけた結果、社外役員からも「数年前に比べ、取締役会での議論が活発になるだけではなく、議論の質も高まっている」といったご意見もいただけるようになり、執行と監督の間でより深い意見交換がなされるようになったと実感しています。

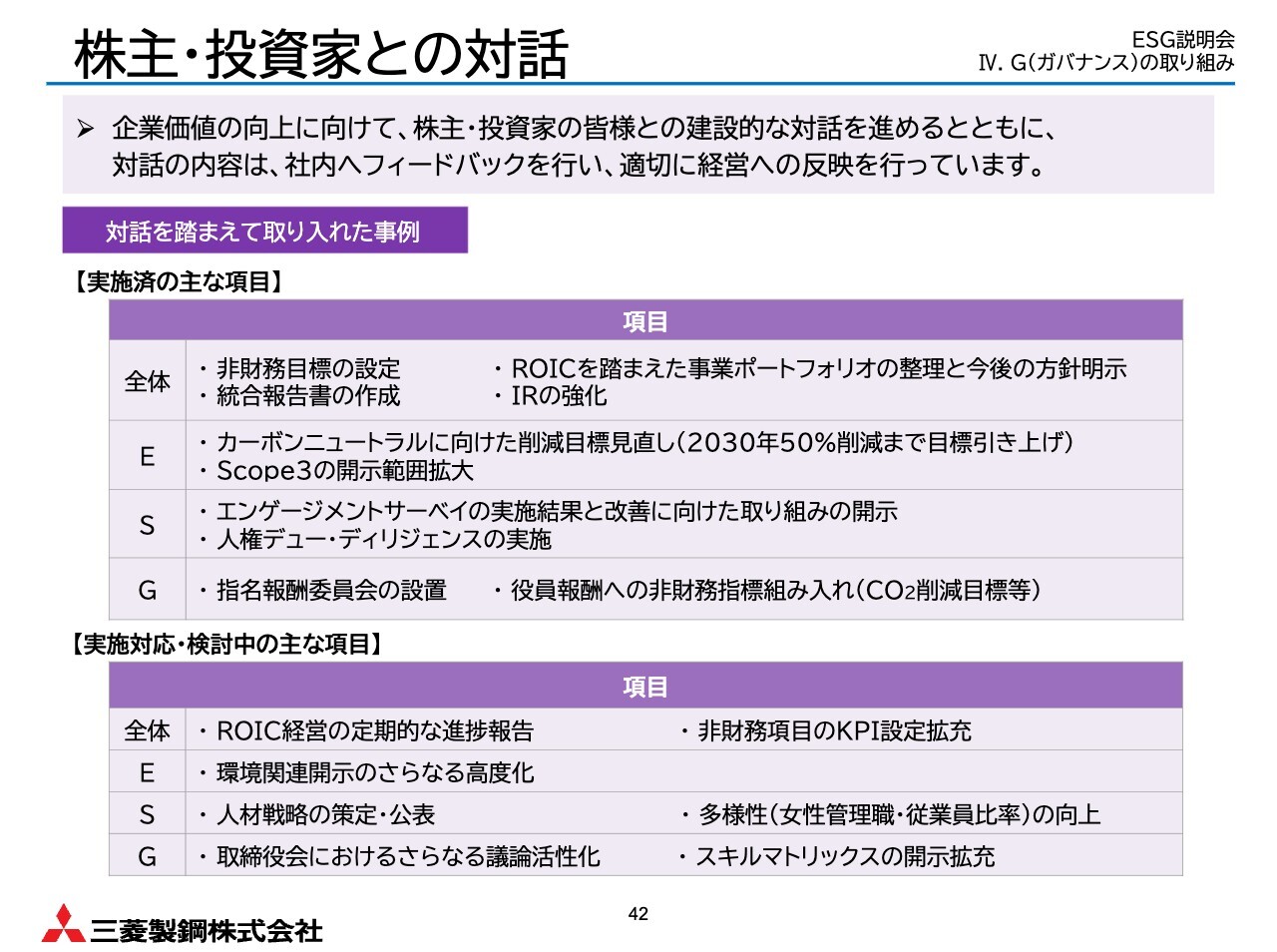

株主・投資家との対話

株主さまとの対話にも積極的に取り組み、投資家のみなさまから貴重なご意見を多くいただいています。いずれのご意見も業務執行上極めて有意義で、速やかに社内へフィードバックし、吟味した上で、積極的に経営施策に採り入れています。

現在実施中または検討中の施策は、どれも重要なテーマばかりであり、スピーディに対応を進めていきます。

統合報告書の発行

今年度の統合報告書は、「株主・投資家との対話内容の反映」や「メッセージ性の向上」をコンセプトに掲げ、ブラッシュアップに努めてきました。ぜひご一読賜り、忌憚ないご意見をいただければ幸いです。

質疑応答:特殊鋼鋼材事業の原材料価格下落がマージン回復に与える影響について

質問者:特殊鋼鋼材事業のマージンが回復しているということで、これは原材料価格の下落と販売価格の維持が要因となって生じた結果かと思います。今回のマージンの持続性について、例えば、原材料価格が上昇した際には売値を引き上げる必要がある一方で、価格が下落した場合でも売値を維持できるのでしょうか? 将来的に売値が下がるリスクがあるかも含めて、お聞かせください。

青池:ご指摘のとおり、足元では原材料価格が下がってきております。

サーチャージ方式を適用しているお客様が相応におり、原材料価格の下落に伴い、売価も下落します。ただし、来年もベースアップやエネルギーコストの高止まり、CO2削減投資の原資確保など、業界全体としても対応が必要な状況だと認識しています。当社も例外ではないため、お客さまに丁寧にご説明しながら、売価やマージンの維持を進めていきます。

一方、原材料価格については、為替の影響も大きく受けます。上期においては、原材料価格が下がっていたものの、円貨ベースでは小幅ながら上がっていたのが現状です。為替については見通しが難しく、注視をしていきたいと考えています。

質疑応答:JATIM社の経常黒字化について

質問者:今季経常黒字化するJATIM社の見通しを教えてください。

青池:JATIM社について、需要環境が厳しい局面が続いています。しかし、10月にインドネシアでは新大統領が就任をしたため、景気対策など具体的な政策が動き出すと思っております。また金利も高止まりしていましたが、FRBに先立って9月に利下げを行ったこともプラス材料です。

また上期では板ばね用平鋼の生産が落ち込んでいました。これは現地パートナー企業における在庫調整が要因ですが、この調整はすでに完了し、足元では実需見合いの受注水準まで回復しています。このような回復基調も踏まえて経常黒字化の見通しを立てています。

質疑応答:北米オイル&ガス事業向け鋼材の受注について

質問者:北米オイル&ガス事業向け鋼材の受注が決まったとのことでしたが、この受注が継続するか、また収益へのインパクトをご教示ください。

山口:北米オイル&ガス事業向けの受注は開始したばかりで、数量は月あたり500トンから1,000トンほどです。今のところ毎月受注がありますが、継続していただけるように交渉を重ねています。

また、トランプ氏の大統領就任によるオイル&ガスの需要増も見込んでいます。特殊鋼鋼材事業は、これまで景気変動を受けやすい国内建設機械向けや産業機械向けに頼っている構造だったので、オイル&ガス等の輸出向けを拡大することで、業績ボラティリティの圧縮に努めたいと思います。

質疑応答:北米ばね子会社の改善について

質問者:改善が進んでいる北米ばね子会社の上期実績と通期予想をご教示ください。

青池:北米子会社の状況について、足元の業績は、売価やコストの改善が進捗したことで、計画に対し順調に進捗しています。第2四半期については、従来から夏季のシャットダウンの影響といった季節要因もあり、一時的に損益は悪化しましたが、通期では想定以上に推移し、営業利益で3億円から4億円程度と、予定どおり営業黒字化する見通しです。

質疑応答:営業外損益の改善要因について

質問者:営業外損益は、上期から下期にかけて大幅に改善するという見通しになっています。上期の減益要因として、為替差損を挙げていましたが、下期では為替差損を見込んでいないのでしょうか? もしくは為替差損以外の要因があればご教示ください。

青池:上期の営業外損益について、ご指摘のとおり、上期末が想定レートよりも円高に進行したために為替差損の影響が大きく出ています。

為替に関しては、150円台に戻ってくるような動きになっているため、想定レートまで戻る場合は上期発生した為替差損が解消され、営業外損益が改善すると見込んでいます。

質疑応答:中計最終年度営業利益目標110億円達成への道筋について

質問者:中期経営計画の最終年度である来期の営業利益目標110億円をどのように達成するのか、セグメントごとに教えていただけますか?

山口:今期の営業利益は、当初見込み55億円に対し上方修正を行い、80億円を見込んでいます。来期110億円に向けて残り30億円をどのように稼ぐのかがポイントです。

まずばね事業については、精密ばね部品の数量増や北米子会社の改善を見込んでいることに加え、ドイツばね事業からの撤退による効果も出てくると見ています。

素形材事業については今期並み、もしくはすでに受注が決まっている案件があるため、来期に多少の上振れがあるとも予想しています。

機器装置事業については、受注が堅調なため、今期に比べて利益増と見込んでいます。

特殊鋼鋼材事業について、国内は厳しい事業環境影響が続くものの、海外鋼材(JATIM社)は数量増と予想しております。

上記のとおり、国内鋼材以外の事業伸長で今期からの上積みに必要な3分の2程度は賄えると見ており、100億円程度までの実力は付いてきたと考えています。

さらに受注したオイル&ガス事業向けの拡販を進めていくとともに、国内鋼材の需要が多少回復すれば、目標は十分に達成できるのではないかと見込んでいます。

質疑応答:ROIC経営の導入と浸透について

質問者:ROIC経営を導入したことにより、具体的にはどのような課題が可視化されたのでしょうか? また浮かび上がった課題に対し、どのような対策を行ったのか、詳しくお聞かせください。

山口:ROIC導入により、まずはドイツばね事業からの撤退を決定しました。このように成長性、収益性、効率性を加味して、事業ごとに今後の方向性を判断することができるようになっています。一方で、依然としてROICがマイナス、あるいは成長の兆しが見通せない拠点が残っているのも事実です。

今後の課題として、こうしたROICの改善が見込めない拠点について、すみやかに判断を行っていきます。また、CCC(キャッシュコンバージョンサイクル)の改善にも注力していて、より少ない資金で効率的に運営することも進めています。

質疑応答:CO2削減目標について

質問者: 2030年度でCO2を50パーセント削減するという目標は、今回見直したのでしょうか。また鋼材部門と鋼材部門以外の削減内訳もご教示いただきたい。

青池:今回このタイミングでCO2削減目標を50パーセントに引き上げました。その内訳はスライドに記載のとおりの手法別で検討しています。

事業ポートフォリオの変更や脱炭素・省エネ投資などで直接排出量を「減らす」枠組みでは2030年度に18パーセントほどを見積もっています。こちらは、難易度もさまざまな削減のパイプラインから、ある程度の確度をもって見積もった数値目標です。

次に「創る」に関しては、コーポレートPPAなどの設備導入を具体的に計画するなど、自らエネルギーを創り出すことにもチャレンジしていきますが、全体の量からみるとわずかです。

大きくウェイトを占める「買う」については、「減らす」や「創る」では足りない分をCO2のフリー電力あるいは非化石証書といったCO2オフセットで賄う方針で臨んでいます。現時点で事業所別やセグメント別に関しての回答は控えますが、スライドにある手法の内訳で取り組んでいるとご理解いただければと思います。

ちなみに昨年度実績18パーセントのうち、「減らす」が約12パーセントで、残りが「買う」となっています。「減らす」については、これまでもそれなりの手応えを持って取り組んできたので、2030年に向けて着実に続けていきたいと思っています。

質疑応答:グリーン鋼材について

質問者:高炉メーカーや電炉メーカー等が、グリーン鋼材を積極的に打ち出す動きを見せています。

説明の中でも、CO2削減方法に関して「非化石証書の活用」といった言葉も出てきましたが、御社はグリーン製品への取り組みについて、今後どのように考えていくのでしょうか?

青池:マスバランス方式における、カーボンニュートラル製品の取り組みについてのご質問と理解しました。

例えば広田製作所では、すでに非化石証書を100パーセント使用するフリー電力を購入しており、自社生産に関わるGHG排出量を昨年度時点で90パーセント程度削減しています。現在は、お客さまのご要望に対応するべく、非化石証書と製品のGHG排出量を都度ご提示しながら商談を行っている状況です。

これまでマスバランス方式やカーボンクレジットによるオフセット製品の市場投入なども検討してきましたが、足元ではSBT(Science Based Targets)への適合なども求められています。そのような方針を念頭に置きつつ、今後さらにニーズを確保するために、お客さまにどのような製品を投入すると訴求できるのかを軸に検討を進めています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5632

|

1,759.0

(11:30)

|

+24.0

(+1.38%)

|

関連銘柄の最新ニュース

-

菱製鋼(5632) コーポレート・ガバナンスに関する報告書 202... 12/19 17:56

-

週間ランキング【業種別 騰落率】 (12月5日) 12/06 08:30

-

菱製鋼(5632) 持分法適用会社における火災事故の発生及び当社グ... 12/03 13:00

-

菱製鋼(5632) 2026年3月期 第2四半期決算説明会「ログミ... 11/27 15:00

-

【QAあり】三菱製鋼、高炉トラブル影響あるも、精密ばね・機器装置な... 11/26 15:00

「#配当」 の最新ニュース

新着ニュース

新着ニュース一覧-

今日 12:10

-

今日 12:10

-

今日 12:08

-

今日 12:07