SBIレオスひふみ、運用資産残高の増加に加え投資信託の直販比率が上昇し収益性が改善、新商品が平均報酬率の上昇に寄与

目次

藤野英人氏:みなさま、本日は2025年3月期第2四半期の決算説明会にお越しいただき、誠にありがとうございます。SBIレオスひふみ株式会社代表取締役会長兼社長グループCEOの藤野英人です。どうぞよろしくお願いします。

本日はスライドの目次に沿って、先日発表した第2四半期決算のご説明を中心に、現在の当社の状況や未来のお話をお伝えしたいと思います。それではさっそく本題に入ります。

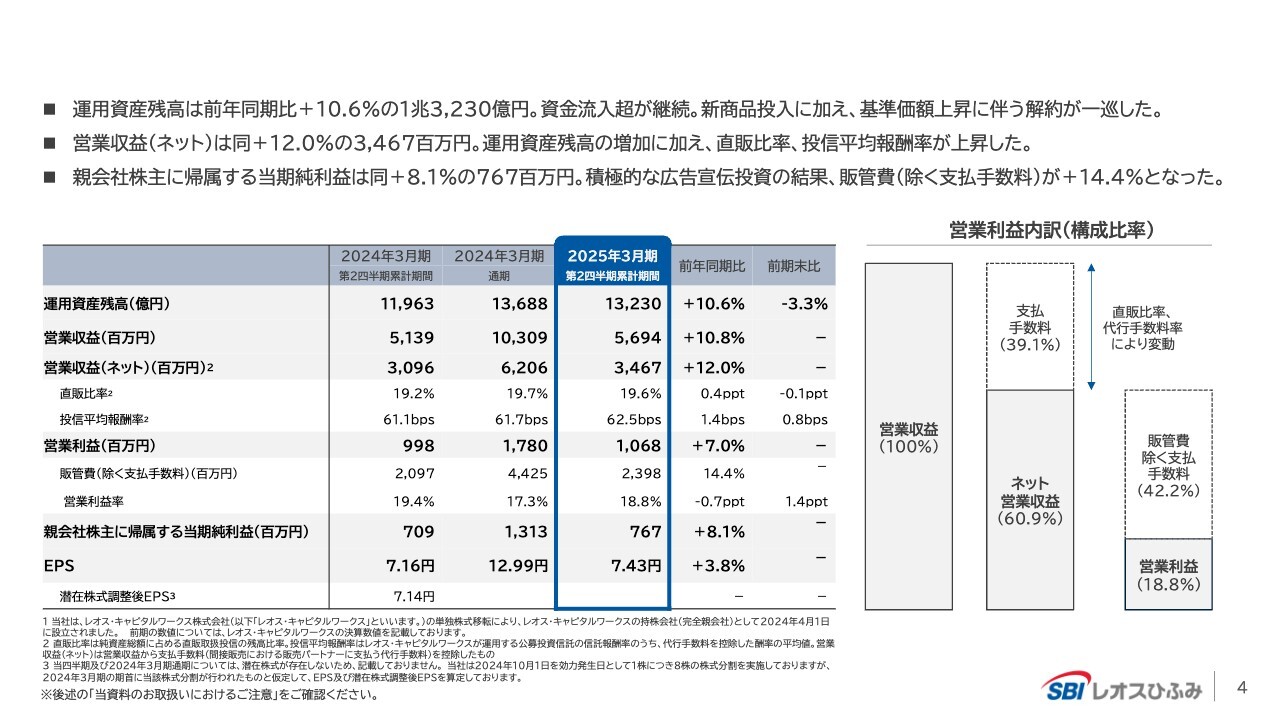

業績サマリー

第2四半期の業績サマリーです。運用資産残高は、前年同期比プラス10.6パーセントの1兆3,230億円となりました。新商品である「ひふみマイクロスコープpro」「ひふみクロスオーバーpro」のローンチに加えて、基準価格の上昇に伴う解約が一巡したことが大きな要因です。

販売パートナーへの支払手数料を除いたネット営業収益は、前年同期比プラス12.0パーセントの34億6,700万円となりました。運用資産残高の増加に加えて、当社グループが運用する投資信託の直販比率が上昇したことが要因です。直販のほうが利益率が高いため、直販比率が上昇すると投信平均報酬率が上昇することになります。

その結果、収益率が改善し、ネット営業収益は運用資産残高の増加率を上回りました。

親会社株主に帰属する当期純利益は、前年同期比プラス8.1パーセントの7億6,700万円となりました。新商品のローンチに伴い、広告宣伝費が増加したため、販売管理費が前年同期比プラス14.4パーセントとなり、営業収益の増加率を下回る結果となりました。

積極的に広告宣伝を行った新商品は順調に運用資産残高を増やしており、長期的に収益への貢献が期待できると考えています。

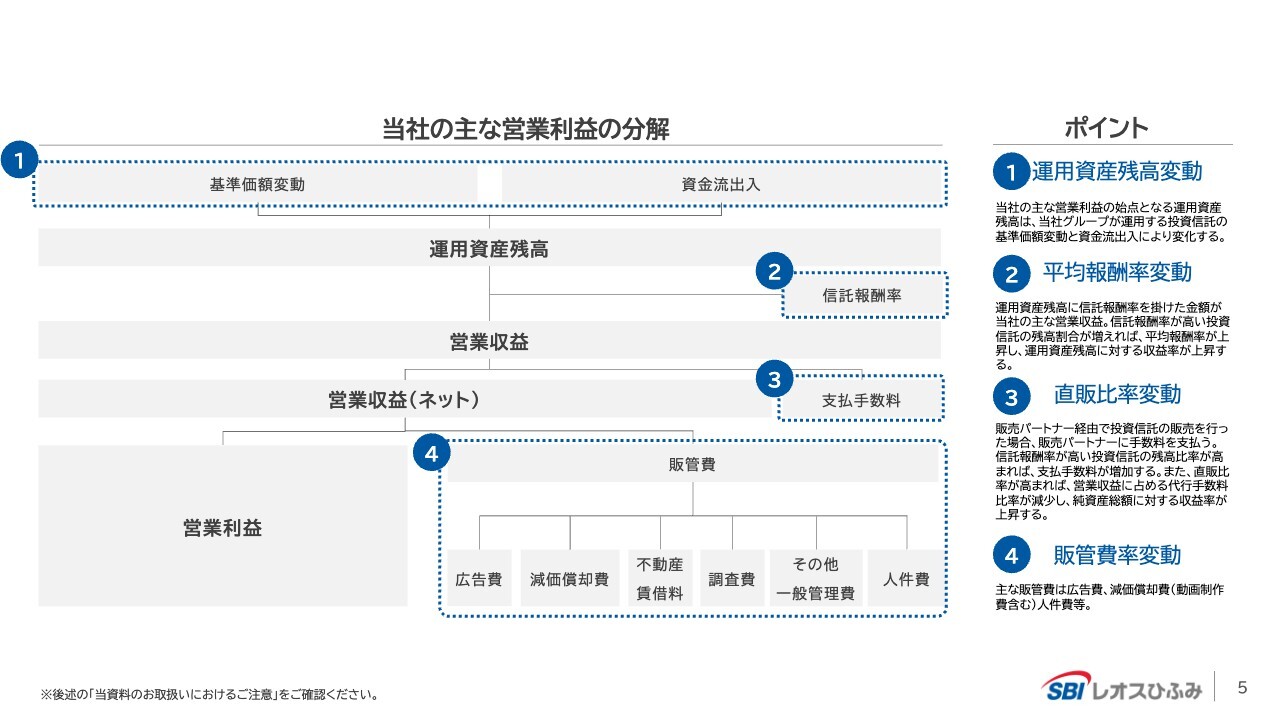

当社営業利益の要因分解

当社の営業利益の要因分解について、あらためてお伝えします。ポイントは4つあります。当社の業績を見ていただく上で最も重要なファクターは、運用資産残高です。運用資産残高は、当社が運用している投資信託の基準価格と、投資信託に投資していただいているお客さまの設定と解約の金額によって変動します。したがって、どのような要因で運用資産残高が変化しているかが1つ目のポイントです。

次に、当社の売上にあたる営業収益を見ていきます。営業収益は、運用資産残高に信託報酬率という投資信託の手数料率を掛けた金額で計算されます。つまり、2つ目のポイントは、当社が運用する投資信託の平均報酬率がどのように変化しているかということです。

続いて、当社が運用する投資信託を販売してくださる販売パートナーのみなさまにお支払いする手数料を差し引いたネット営業収益を見ていきます。私たちの投資信託は、お客さまに直接お届けする直販と、銀行や証券会社などの販売パートナーを通じて提供する間接販売という2つの販売チャネルがあります。

販売パートナーを通じて投資信託をご購入いただく場合は、各販売パートナーに手数料をお支払いしています。一方で、直販チャネルでは手数料が発生しません。そのため、直販の残高比率が上昇すると、会社としての収益性が高まります。3つ目のポイントは、直販の残高比率がどのように変化しているかということです。

最後に、営業利益を見ていきます。お客さまに運用サービスをお届けするためには、人件費や広告宣伝費といった販売管理費用が必要です。したがって、長期的な収益に貢献できる販売管理費の使い方がきちんとできているかが4つ目のポイントになります。

本日はこれらのポイントに沿って、第2四半期の決算をご説明します。

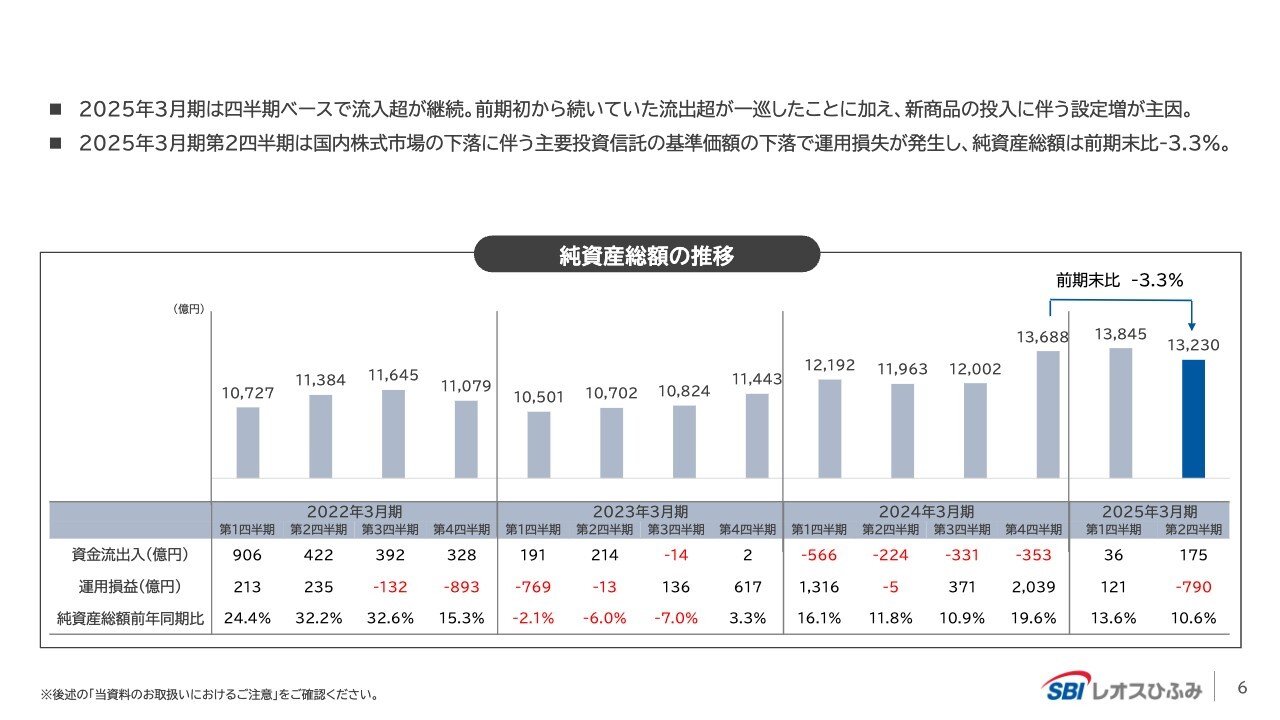

①運用資産残高の変動要因

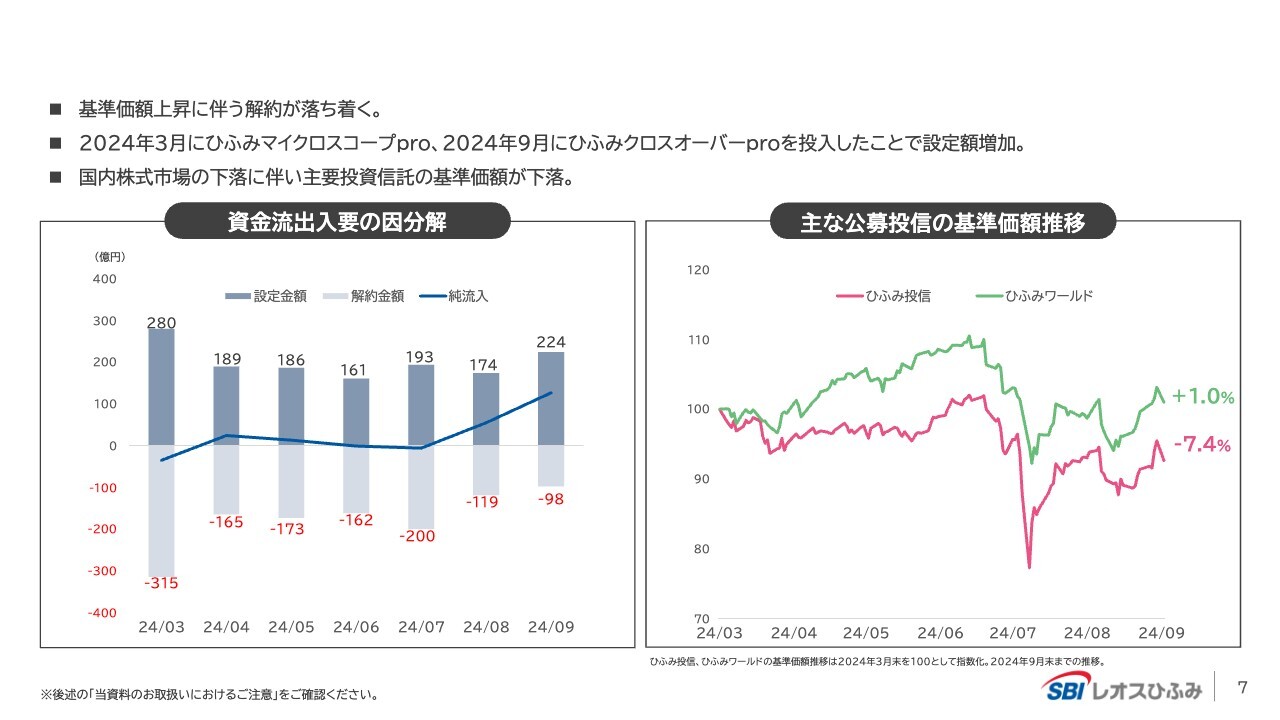

運用資産残高の変動要因です。直近の2四半期連続で、資金流入が資金流出を上回る健全な状態が続いています。これは新商品の販売開始における投資額の増加と、前期から続いていた解約が一巡したことが要因です。

今年3月に「ひふみマイクロスコープpro」、9月に「ひふみクロスオーバーpro」をローンチしました。これらの商品は投資家の多様なニーズに応え、両ファンドとも順調に運用資産残高を日々増やしています。

一方、第2四半期において、国内の株式市場は軟調に推移し、運用損失が発生しました。しかし、過去を振り返ると資金流出や運用損失があった時期もありながら、運用残高は概ね2桁成長を続けてきました。この第2四半期も同様に、順調に運用資産残高を伸ばすことができたと考えています。

①2025年3月期の運用資産残高の変動要因

2025年3月期の運用資産残高の変動要因を詳しく分析しています。特に、第2四半期においては設定金額が増加し、解約金額が減少していることが確認できます。第2四半期に株式市場が大きく下落したにもかかわらず、解約金額が減少している背景には、日頃からお客さまとのコミュニケーションを大切にしている、当社の強みが影響していると考えています。

具体的な事例については、次のスライド以降でご説明します。

マーケット急変時のお客様対応

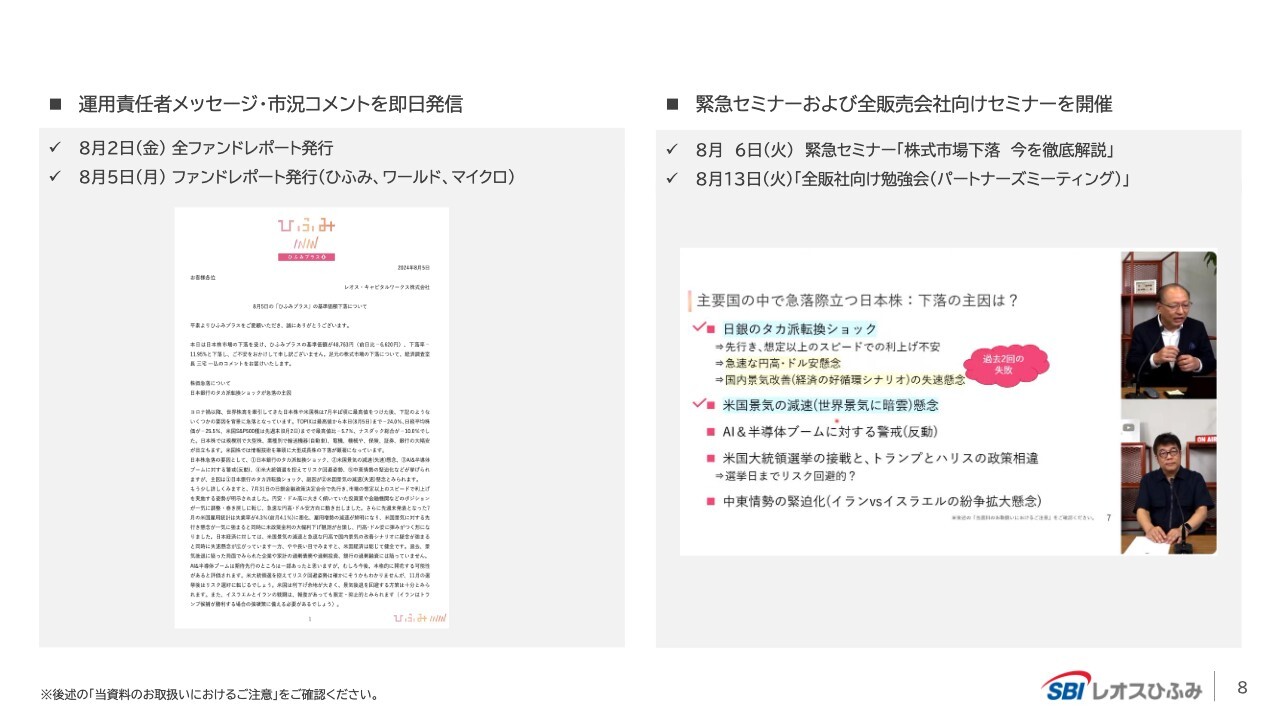

前回の決算説明会でもご紹介したスライドですが、当社のお客さまコミュニケーションを象徴する活動であるため、あらためてご説明します。

今年8月、日銀が政策金利を引き上げたことがきっかけに、株式市場が大きく揺れ動きました。私たちはこのような相場の急変時には緊急メッセージを発信し、現在の市場状況や対応をわかりやすく解説しています。不安を感じるお客さまに向けて積極的に情報を提供し、安心して投資を続けられるように努めています。

このような取り組みの効果もあり、基準価額が5パーセント以上下落する局面でも、お客さまの解約が少なく、スポット買付が通常より増加する結果となりました。

営業上の主な取り組み

株式市場が急変した時だけでなく、日頃からお客さまとのコミュニケーションを大切にしています。例えば、直販チャネルにおいては、「ひふみの小宴」などのイベントを通じて、運用方針や市場動向についてお客さまと率直な意見交換を行っています。

投資において、時間を味方につけることは非常に大切です。投資を始めるだけでなく、投資を安心して続けられるための取り組みを数多く行っています。

2022年4月に、高校で金融教育が義務化されたことを皮切りに、当社の販売パートナーにおいても、金融教育に対する関心が非常に高まっています。当社では、資産形成の必要性やNISAなどの制度説明にとどまらず、「投資の本質」を伝える金融教育にも力を入れています。

この取り組みは、多くの販売パートナーから高い評価をいただいています。このように、お客さまの資産形成に真摯に寄り添った営業活動が、当社の顧客満足度を支えています。

YouTubeチャンネル「お金のまなびば!」はチャンネル登録者数50万人突破

特に積極的に取り組んでいるのが、「YouTube」チャンネル「お金のまなびば!」です。このチャンネルでは、お金について楽しくわかりやすく発信しています。おかげさまで、チャンネル登録者数が50万人を突破しました。50万人を突破している金融系の「YouTube」チャンネルは、当社以外にほとんどないと思います。

私も少し出演していますので、ご覧になったことのない方は、ご覧いただくのと同時に、ぜひ、チャンネル登録をよろしくお願いします。

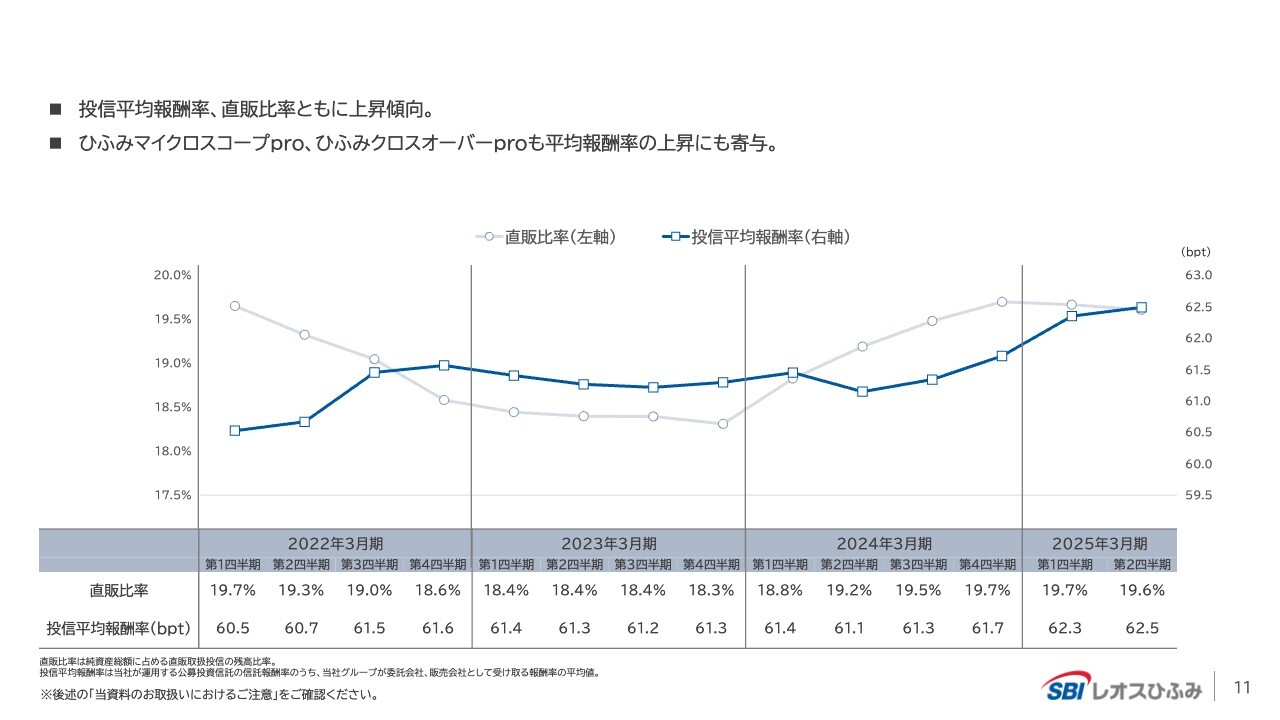

②投信平均報酬率と③直販比率の推移

決算のご説明に戻ります。第2四半期において、販売パートナーに支払う支払手数料を除くネット営業収益は、運用資産残高の増加率を上回る結果となりました。その背景には、当社が運用する投信平均報酬率と直販比率が上昇したことがあります。

具体的には、「ひふみワールド」シリーズの残高比率が上昇したことに加え、新たにローンチした、「ひふみマイクロスコープpro」「ひふみクロスオーバーpro」といった商品の残高比率が上昇しています。

これらの商品は、当社が運用する投資信託の中でも、相対的に信託報酬率が高く、これらの商品の運用資産残高比率が上がることは、当社の収益率の改善につながります。

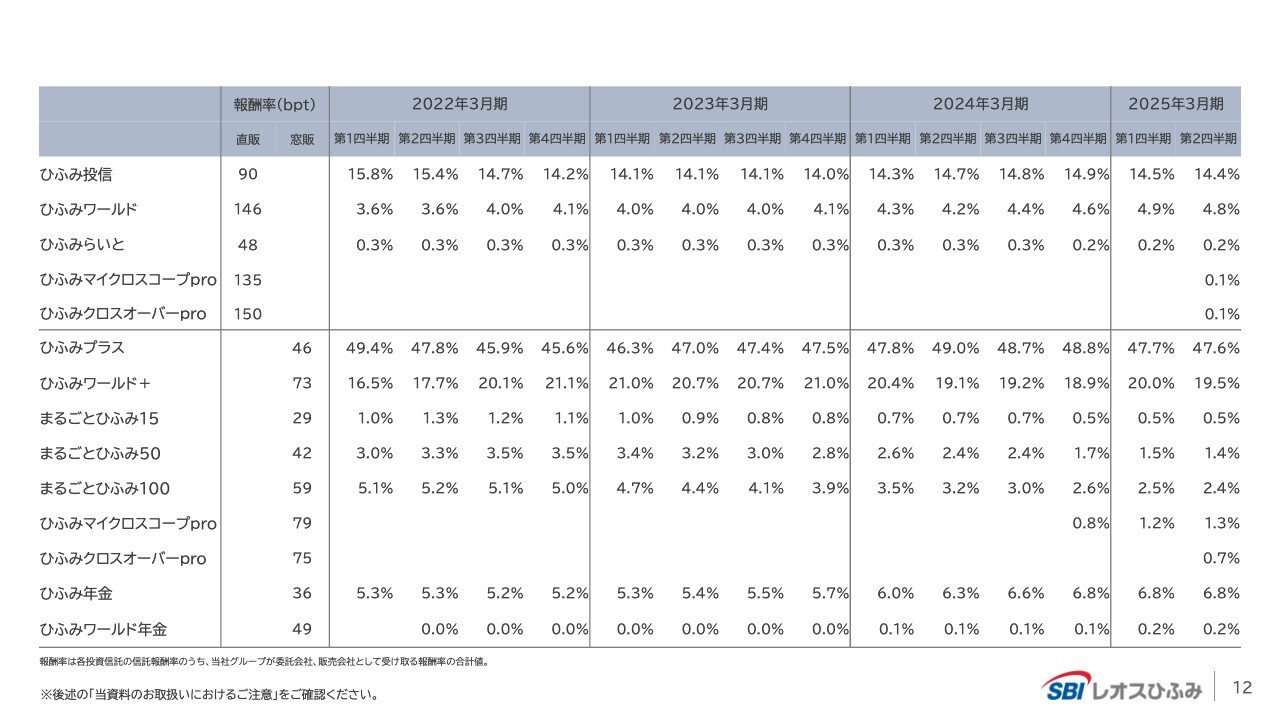

各投資信託の報酬率と投資信託残高に占める比率の推移

各投資信託の構成比率の推移については、スライドをご確認ください。

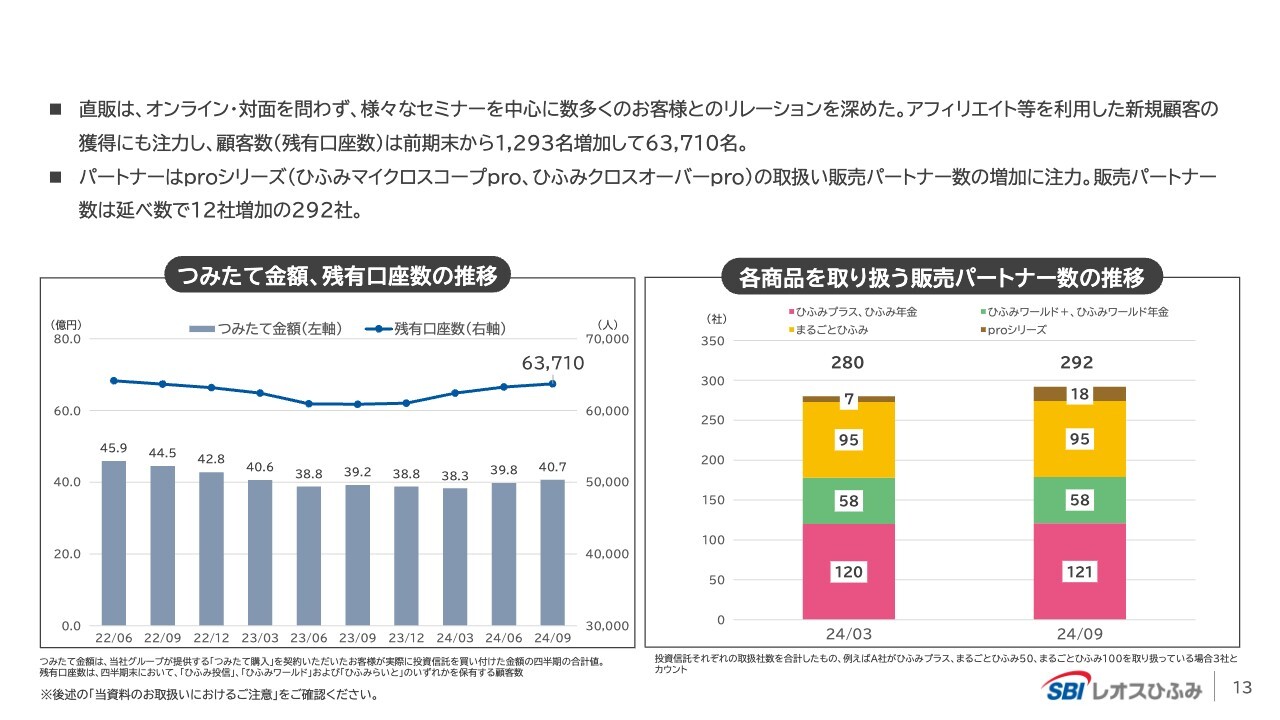

直販、パートナーの状況

直販・パートナーの営業状況です。直販においては、残有口座数が順調に増加し、各商品を取り扱う販売パートナー数も順調に増加しています。「ひふみワールド」シリーズは運用期間が5年を超え、2025年2月の決算期以降に、新NISAのつみたて投資枠の条件を満たす見込みです。

つみたて投資枠の採用は、お客さまの関心が得られる良い機会となりますので、これを活かして積極的な営業活動を行っていきます。

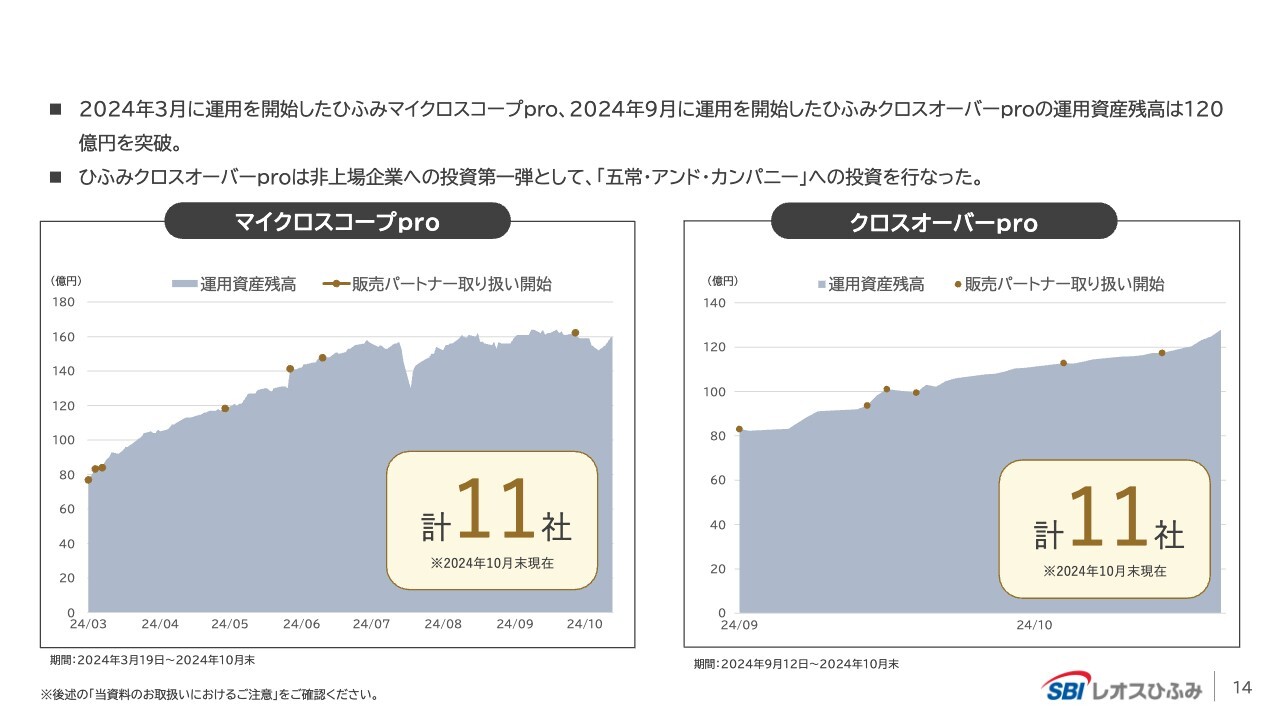

proシリーズ(ひふみマイクロスコープpro、ひふみクロスオーバーpro)の状況

「ひふみマイクロスコープpro」と「ひふみクロスオーバーpro」の運用資産残高、販売パートナー数の状況です。両ファンドとも運用資産残高がそれぞれ120億円を突破しました。

「ひふみクロスオーバーpro」に関しては、未上場企業への投資第1弾として、五常・アンド・カンパニーへの投資を開始しており、未上場投資の民主化に向けた第一歩を踏み出しています。

ひふみクロスオーバーproが日経トレンディ「2025年ヒット予測」にランクイン

「ひふみクロスオーバーpro」は、未上場企業への投資を可能にする革新的な商品であり、新たな市場の可能性を切り拓いています。

スライドに記載のとおり、おかげさまで『日経トレンディ』の「2025年ヒット予測ベスト30」にランクインしました。30商品中27位とギリギリですが、金融商品が選ばれることはあまりありません。化粧品や、IT、AIの商品が多い中、金融商品で選ばれたことを誇らしく思っています。

今後も引き続き、販売パートナーの拡大と運用資産残高の増加に注力していきます。

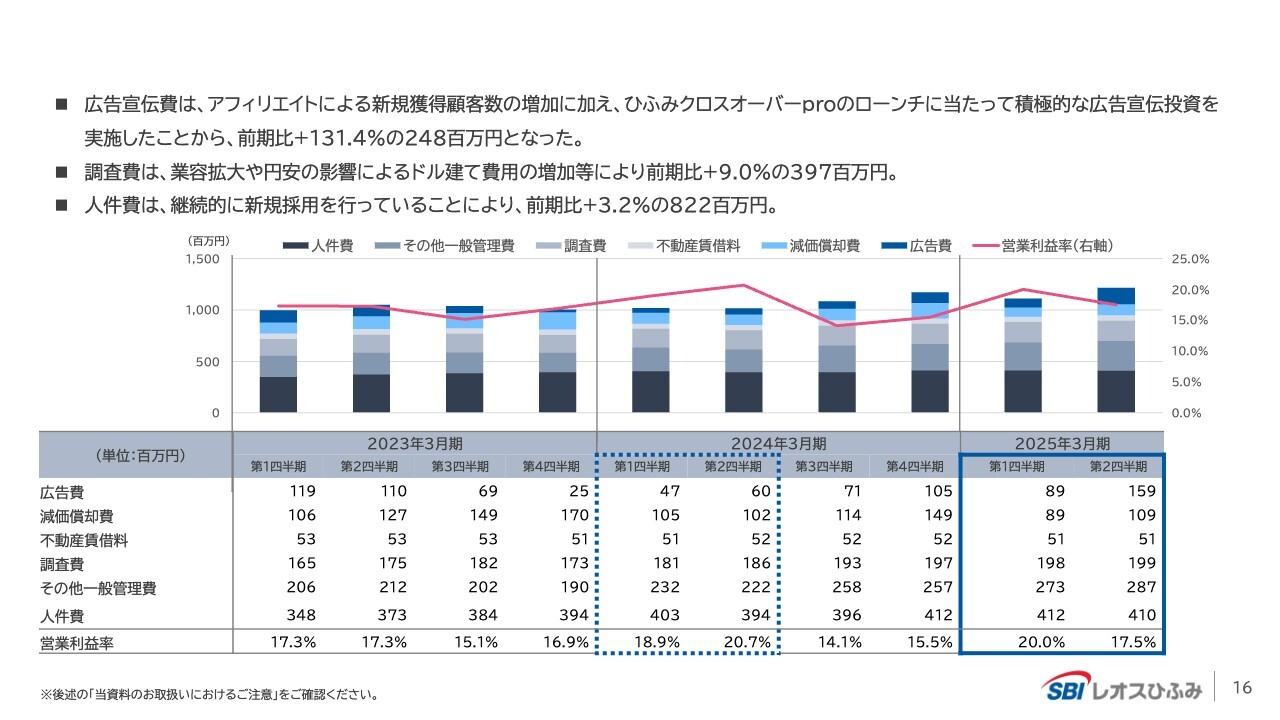

④販管費変動の推移と内訳

販管費は、前年同期比で14.4パーセント増加しました。広告宣伝費の増加が主因です。特に「ひふみクロスオーバーpro」のローンチに関しては、積極的な広告投資を行いました。広告投資は短期的なコスト増加ではありますが、長期的には運用資産残高の増加につながる重要な投資であると考えています。

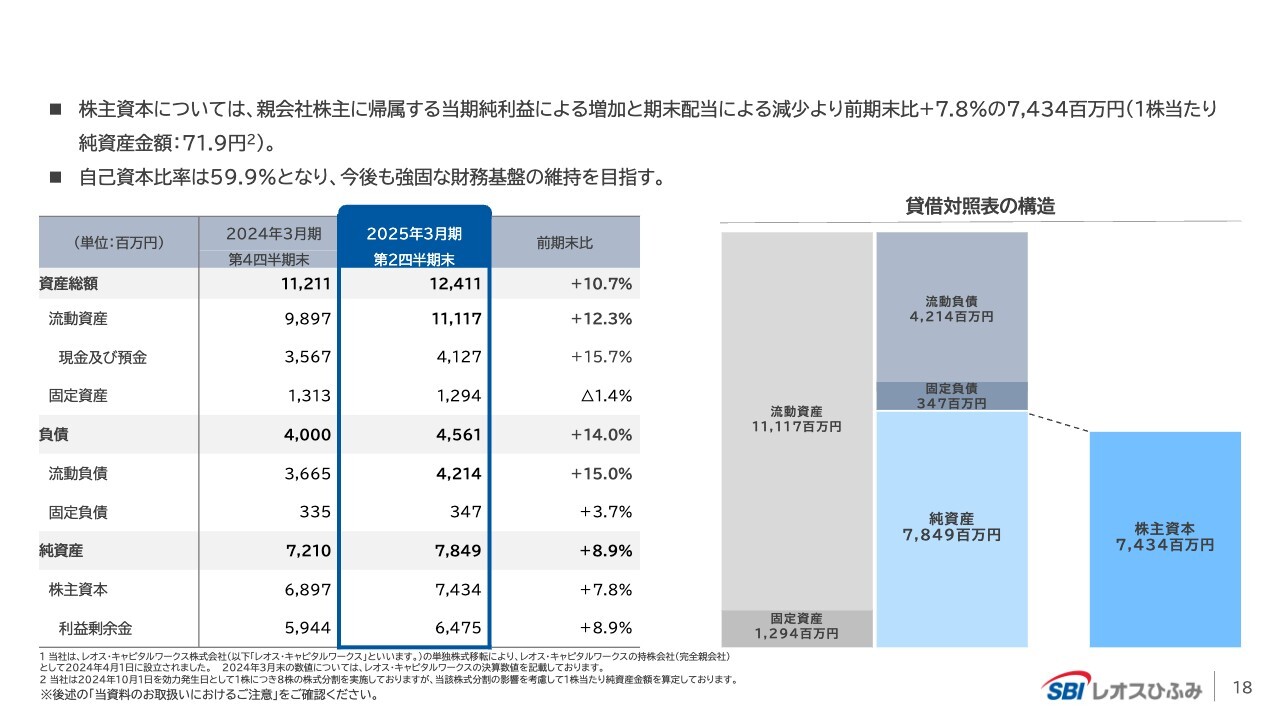

貸借対照表ハイライト

当社の財務方針と株主還元についてお話しします。自己資本比率は59.9パーセントと、健全な水準を維持しています。配当の源泉となる株主資本も、前期末比プラス7.8パーセントとなりました。安定した財務基盤を維持しつつ、積極的な成長投資および安定した株主還元を目指していきます。

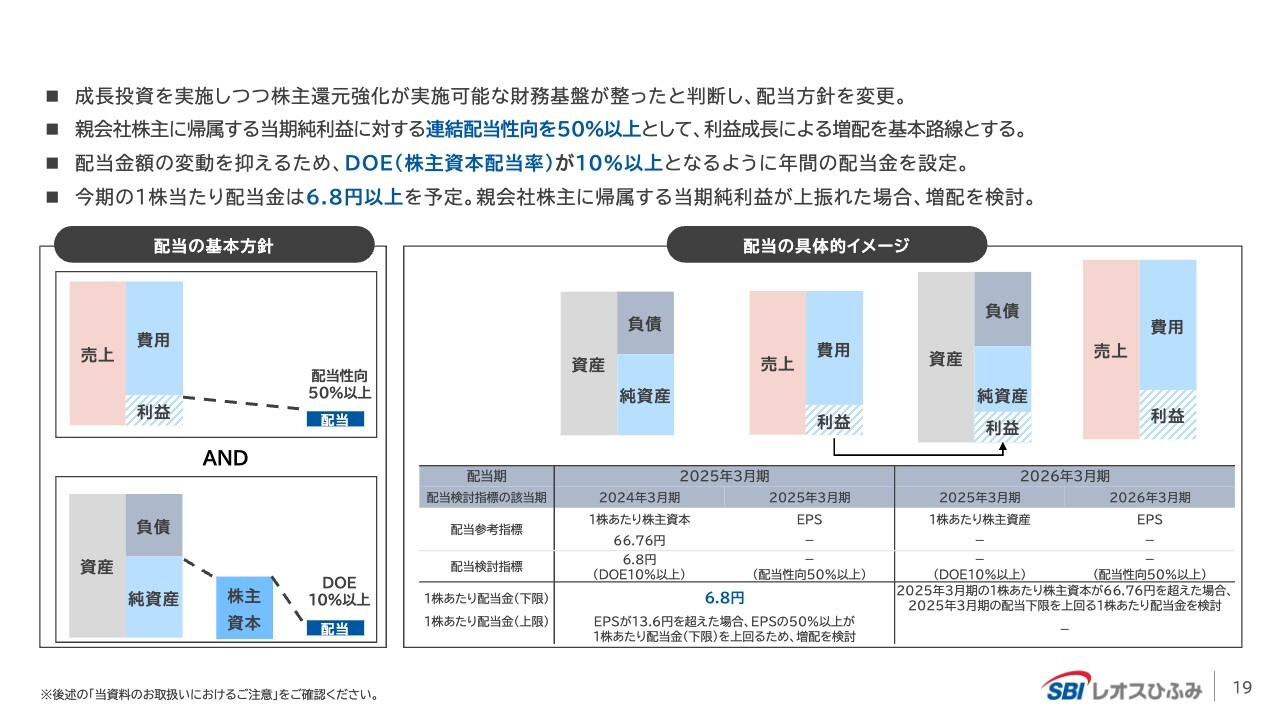

株主還元方針~配当性向50%以上、DOE10%以上~

株主還元についてご説明します。当社は8月21日に、株式分割と配当方針の変更を発表しました。株式分割については、9月30日を基準日として実施しています。

今回の株式分割による投資単位金額の引き下げには、重要な意義があります。それは、ファイナンシャル・インクルージョンの実現です。投資単位が大きく下がることで、中学生や高校生のお年玉でも、株を買うことができるようになります。

これにより、誰もが株主となり、株主総会で意見を述べることができる、真に開かれた企業を目指していきます。

配当方針については、連結配当性向を30パーセントから50パーセント以上に引き上げ、さらにDOE(株主資本配当率)が10パーセント以上となるように、年間の配当金を設定することにしました。

DOEについては、前期末の株主資本に対し10パーセント以上になるように設定しています。今期末の利益がどのような数字になっても、今期の1株あたり配当金は6.8円以上になるということです。今期の親会社株主に帰属する当期純利益が上振れた場合、増配を検討したいと思っています。

来期以降に関しても同様の方針で、DOE10パーセント以上を基準とし、配当を実施する予定です。今期末の株主資本で、来期の1株あたり配当金の下限を決定します。貸借対照表の株主資本の推移にも着目してください。

株主のみなさまには、安定的かつ持続的な価値を提供することを目指していきます。

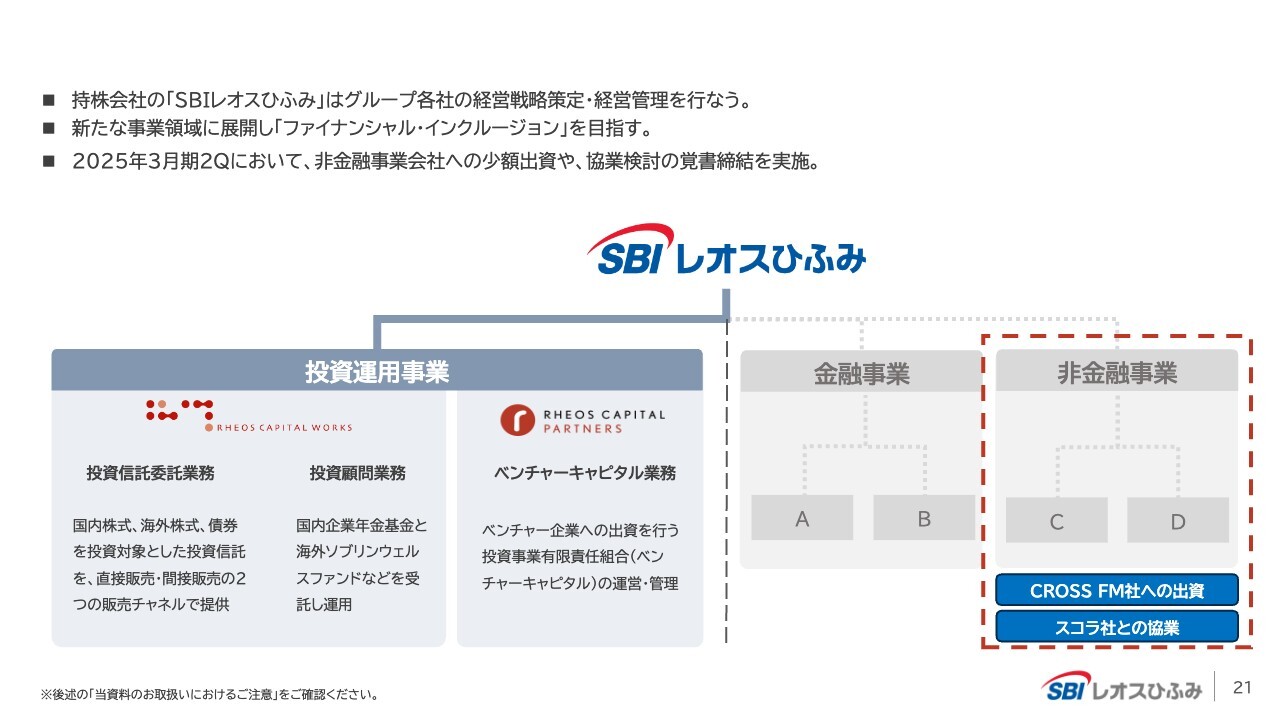

長期的に目指すグループの将来像

最後に、長期的なビジョンについてお話しします。私たちはファイナンシャル・インクルージョンを実現するために、今年4月から持株会社体制に移行しました。これは、当社が非連続な成長を遂げるための重要なステップであり、これまでの事業ポートフォリオにとどまらず、新たな事業領域に進出し、既存事業をさらに深化させることを目指したものです。

この移行の際、私たちは金融事業の中でもシナジーのある会社の買収や資本参加の検討、さらに非金融事業においても、企業価値の向上につながる場合には積極的に資本参加し、買収を行う可能性があることをご説明してきました。

少額出資先および協業検討先について

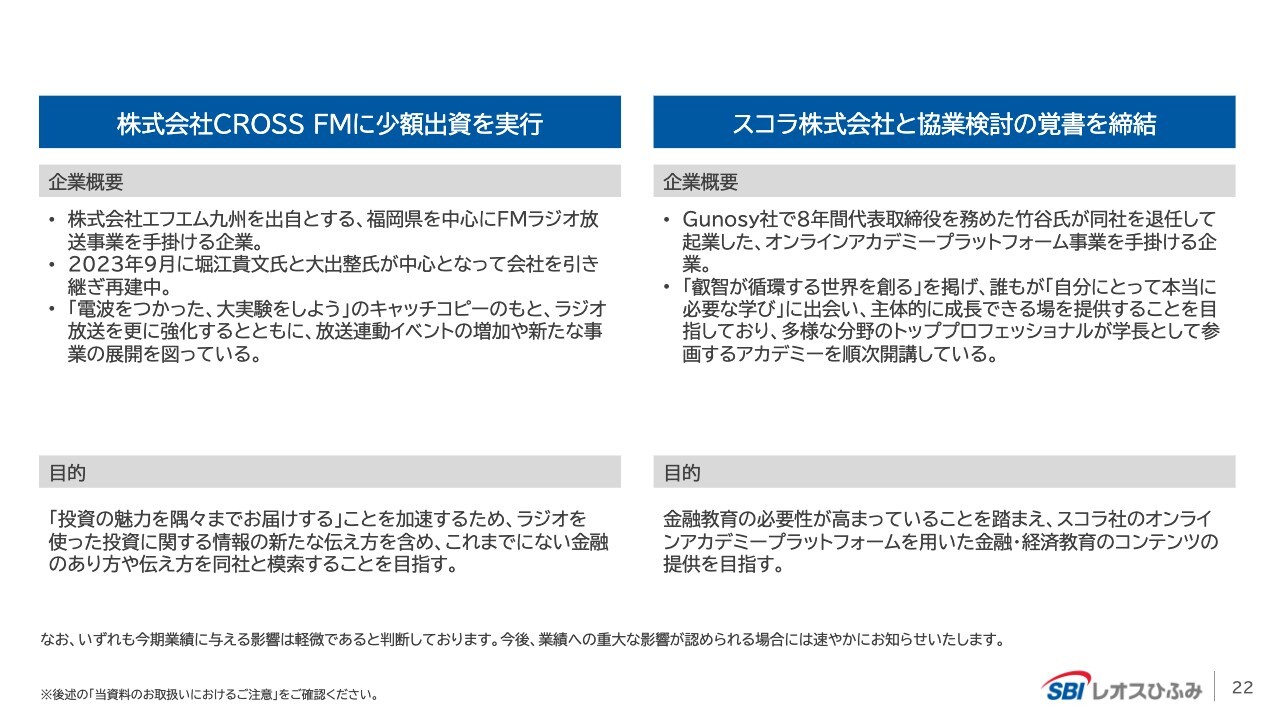

今回、その第1弾となる新たな取り組みを開始しました。具体的には、FM放送事業を展開するCROSS FMへの出資および金融教育分野でのスコラとの協業検討です。CROSS FMへの出資は、投資の魅力を多くのみなさまに届けるためのメディアの活用を目的としたものです。

一方、スコラとの協業では、金融教育の重要性が高まる中、コンテンツ提供を通じてビジネスチャンスを創出することを目指しています。

これらの取り組みは、単なる事業の多角化ではなく、金融の可能性を広げる挑戦であり、当社の企業価値向上に大きく寄与すると考えています。ぜひ当社の新しい挑戦にご期待ください。

以上が、2025年3月期第2四半期決算説明となります。当社は引き続き、お客さまと株主のみなさまに寄り添い、持続可能な成長を目指していきます。

今後とも変わらぬご支援を賜りますようお願いします。ご清聴ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

165A

|

210.0

(11/26)

|

-3.0

(-1.40%)

|

関連銘柄の最新ニュース

-

SBIレオス(165A) 株主優待制度における寄付に関するご報告 2025/11/26

-

SBIレオス(165A) 当社株式の上場廃止に関するお知らせ 2025/11/26

-

今週の【重要イベント】米小売売上高、米新築住宅販売、鉱工業生産 (... 2025/11/23

-

来週の【重要イベント】米小売売上高、米新築住宅販売、鉱工業生産 (... 2025/11/22

-

SBIレオス(165A) 2026年3月期 10月末運用資産概況及... 2025/11/14

新着ニュース

新着ニュース一覧-

今日 18:07

-

今日 18:05

-

今日 18:03

-

今日 18:01