【QAあり】J-オイルミルズ、営業利益は+5.1%で堅調に推移 高付加価値品の伸長等、スペシャリティフード事業の取組が奏功

2025年3月期第2四半期決算説明

佐藤達也氏:みなさま、こんにちは。株式会社J-オイルミルズ代表取締役社長執行役員CEOの佐藤です。本日は大変お忙しい中、弊社の決算説明会にご参加いただき、誠にありがとうございます。

日頃から大変お世話になっていますことを、この場をお借りして心より御礼申し上げます。

Agenda

本日は、2024年度上期決算概況および2024年度通期業績予想と重点活動についてご説明します。

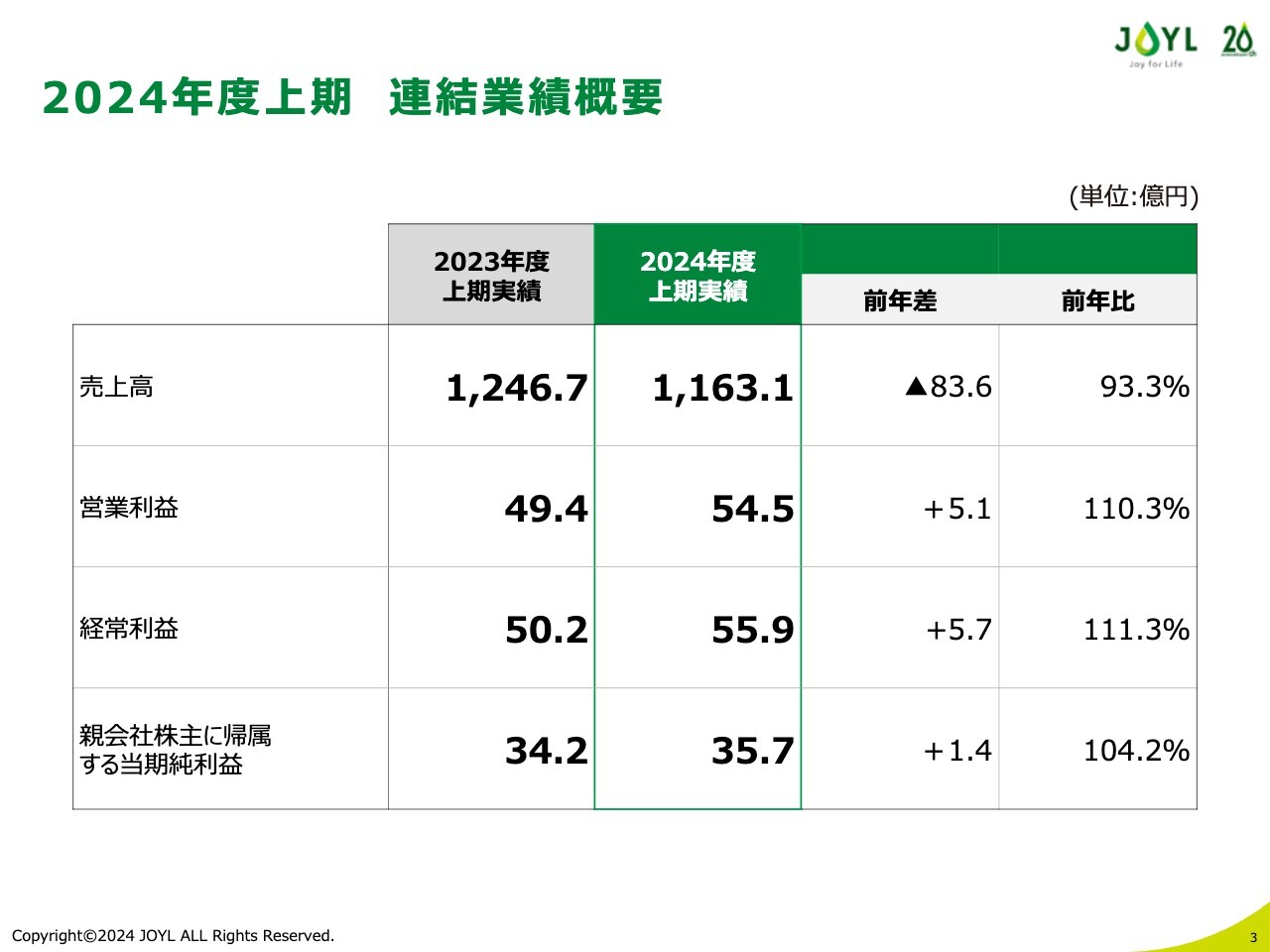

2024年度上期 連結業績概要

2024年度上期の連結業績についてご説明します。

2024年度上期の売上高は1,163億1,000万円、営業利益は54億5,000万円、経常利益は55億9,000万円、親会社株主に帰属する当期純利益は35億7,000万円となりました。

原材料コストの良化に伴って油脂製品およびミールの販売価格が下落したことにより、売上高は前年同期比で6.7パーセントの減収となりました。一方で、業務用油脂が前年の販売重量を上回ったことや適正価格の維持や注力商品の拡販に努めたことにより、スライドの表の営業利益から下に記載した利益は、それぞれ増益での着地となりました。

また、後ほど詳細をご説明しますが、2024年度通期の業績予想を2024年9月25日に修正しています。

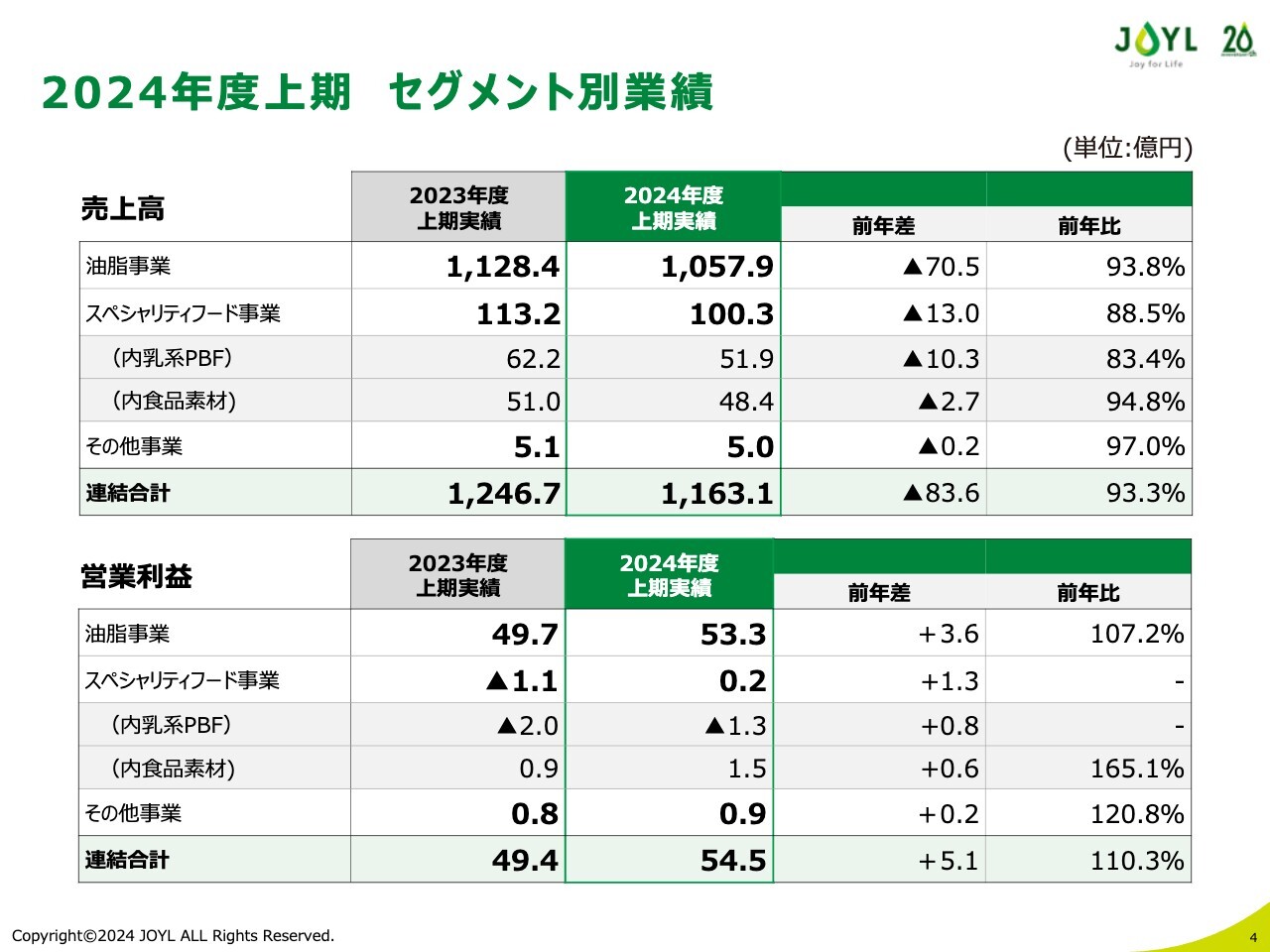

2024年度上期 セグメント別業績

セグメント別の業績です。

売上高は、油脂事業・スペシャリティフード事業ともに減収となりました。

油脂事業は、業務用油脂において外食を中心に市場が回復し販売数量が堅調に推移した一方で、原料相場の軟化に伴い販売価格が下落した影響などにより、減収となりました。

スペシャリティフード事業は、家庭用マーガリンを2024年3月末で終了した影響が大きいため、減収となっています。

営業利益は、油脂事業で増益、スペシャリティフード事業で黒字となり、構造改革の効果が出ています。

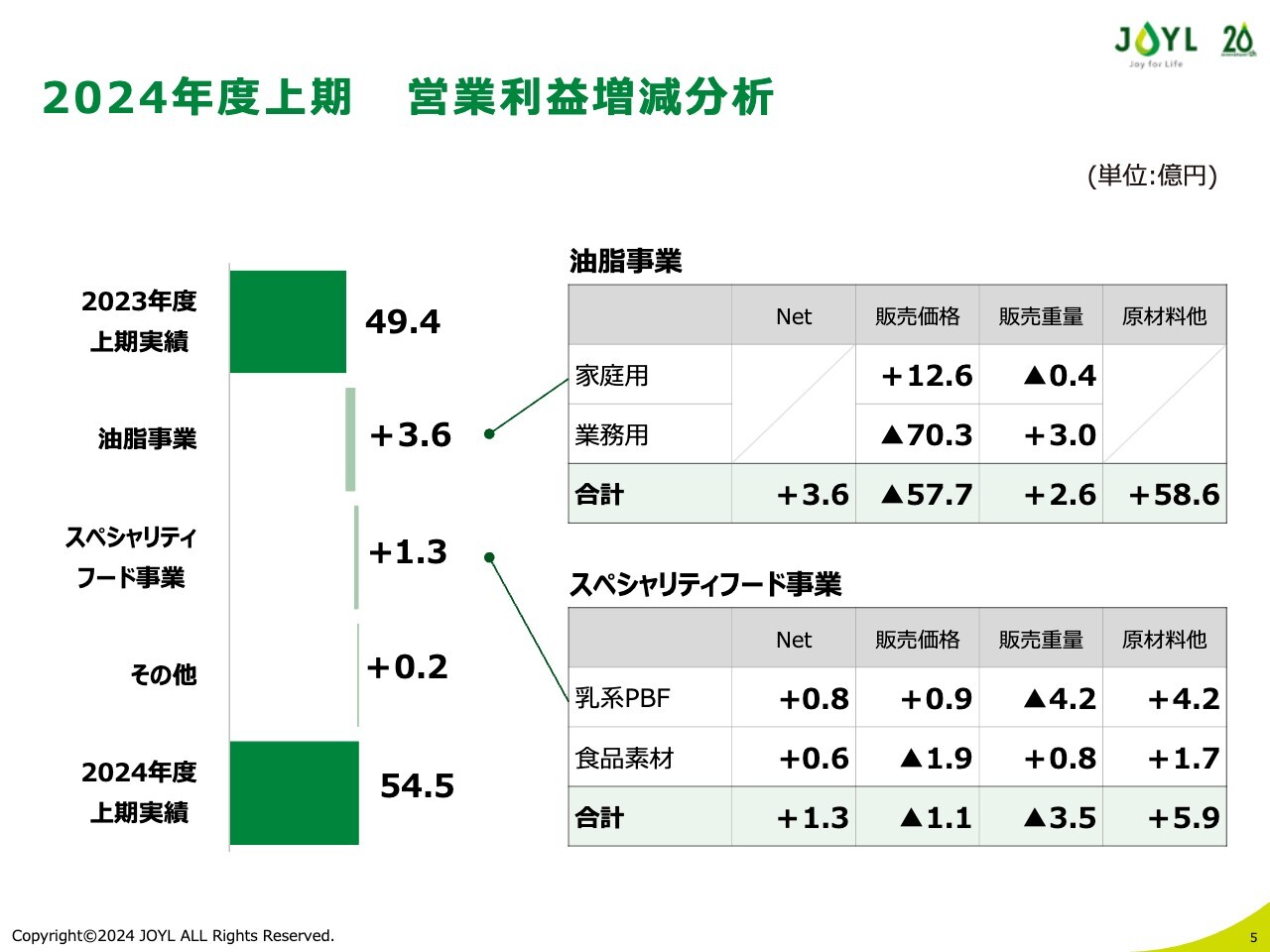

2024年度上期 営業利益増減分析

営業利益の増減について、セグメント別で詳細をご説明します。

連結営業利益は、2023年度上期の49億4,000万円から、2024年度上期は54億5,000万円と、10.3パーセント増の5億1,000万円の増益となりました。

油脂事業についてご説明します。

家庭用油脂の原料相場が軟化する中で、汎用油は適正な価格で販売重量を伸ばしており、米油も販売重量やシェアを伸ばしています。

一方で、原料が高騰しているオリーブオイルは、価格改定を進めながら小容量やブレンド品でマーケットシェアを伸ばし、販売重量のマイナスインパクトを最小限に抑えています。

業務用油脂は、原料相場の良化に伴い販売価格の下落はあるものの、コストに見合った価格の維持と重量を伸ばす積極的な販売活動が業績に大きく貢献しています。

以上の結果、油脂事業全体では3億6,000万円の増益となりました。

スペシャリティフード事業についてご説明します。

乳系PBFは、家庭用マーガリン撤退による販売重量減はあるものの、業務用マーガリンの改定価格の浸透や事業構造改革の効果により、前年同期比8,000万円の改善となりました。

食品素材は、テクスデザインシリーズといった高付加価値品の伸長などにより、前年同期比で6,000万円の増益となっています。

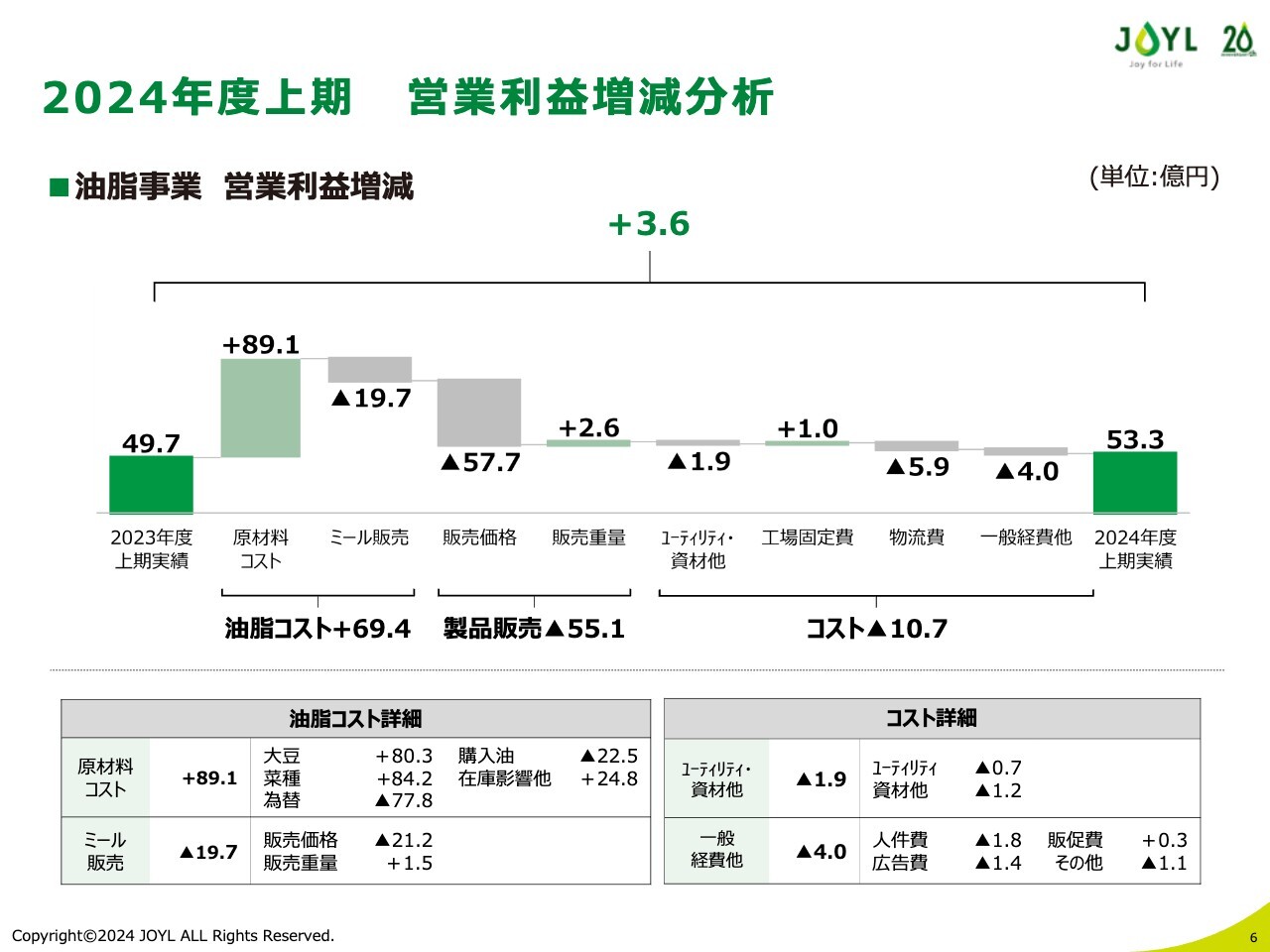

2024年度上期 営業利益増減分析

油脂事業の営業利益の増減について、コストの観点からご説明します。

オリーブオイルなどの購入油の価格高騰や円安進行による為替の影響はあったものの、大豆や菜種などの原料相場が良化したことにより、原材料コストとしては前年同期比89億1,000万円の良化でした。ミール販売を含めた油脂コストでも前年同期比69億4,000万円の良化となりました。

一方、その他のコストについては、物流費の高騰や人件費の増加等の影響もあり、約10億円の悪化となりました。

製品販売による55億円の悪化と合わせて、油脂事業全体では前年同期比3億6,000万円の良化となっています。

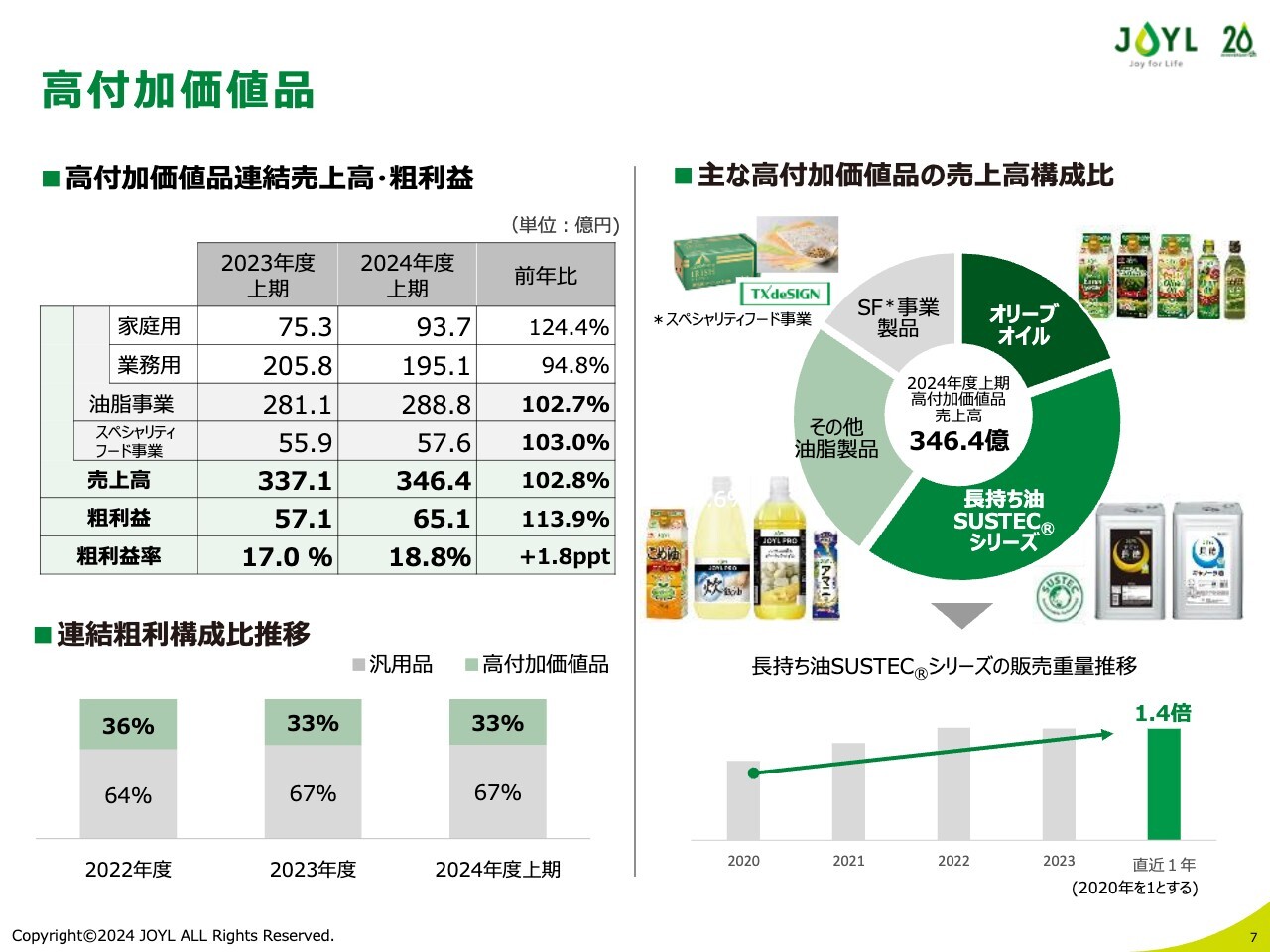

高付加価値品

高付加価値品の状況についてご説明します。

売上高は両セグメントともに、販売重量の増加や販売価格の改定に伴い、前年同期比で伸長しています。

粗利益は、家庭用のオリーブオイルなど原料が高騰した影響は残るものの、徐々に価格改定の効果も実現しつつあります。

また、業務用市場の回復により深刻化する人手不足の課題に対し、長持ち機能が特徴の「SUSTEC」シリーズや調理作業の時間や負荷を軽減する調理油など機能性を強化した高付加価値品についても、数量、利益ともに伸長しています。

販売価格の適正化の継続に加えて、販売製品のミックスをさらに強化し、粗利益率の改善に向けてしっかりと取り組んでいきます。

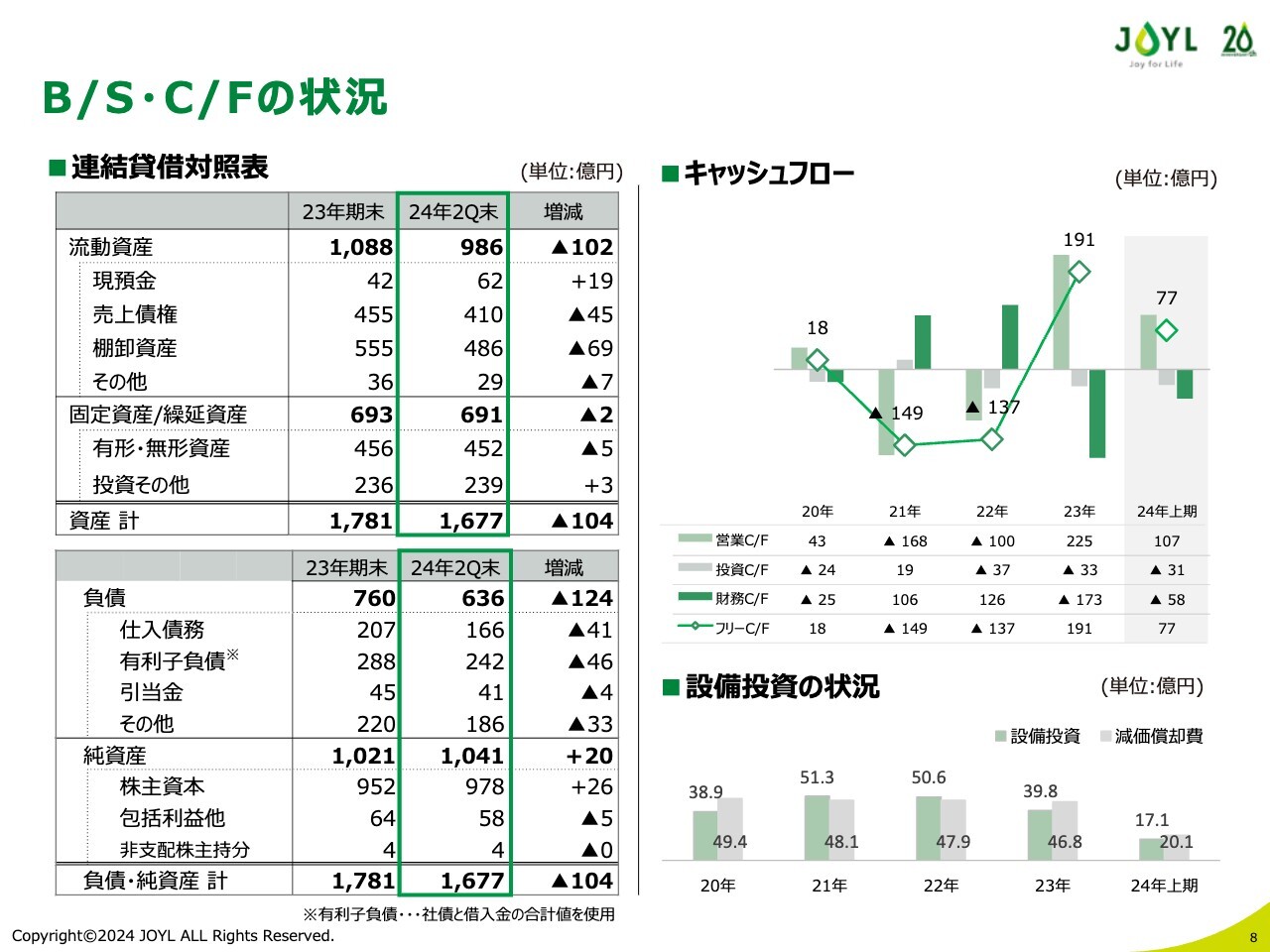

B/S・C/Fの状況

財務の状況についてご説明します。

2024年度上半期末の資産については、売上債権と棚卸資産の減少により、前年度期末から104億円減少し、1,677億円となりました。

負債については、前期に続きフリーキャッシュフローがプラスを維持しており、有利子負債は46億円減少しました。合計では前年度期末から124億円減少し、636億円となっています。

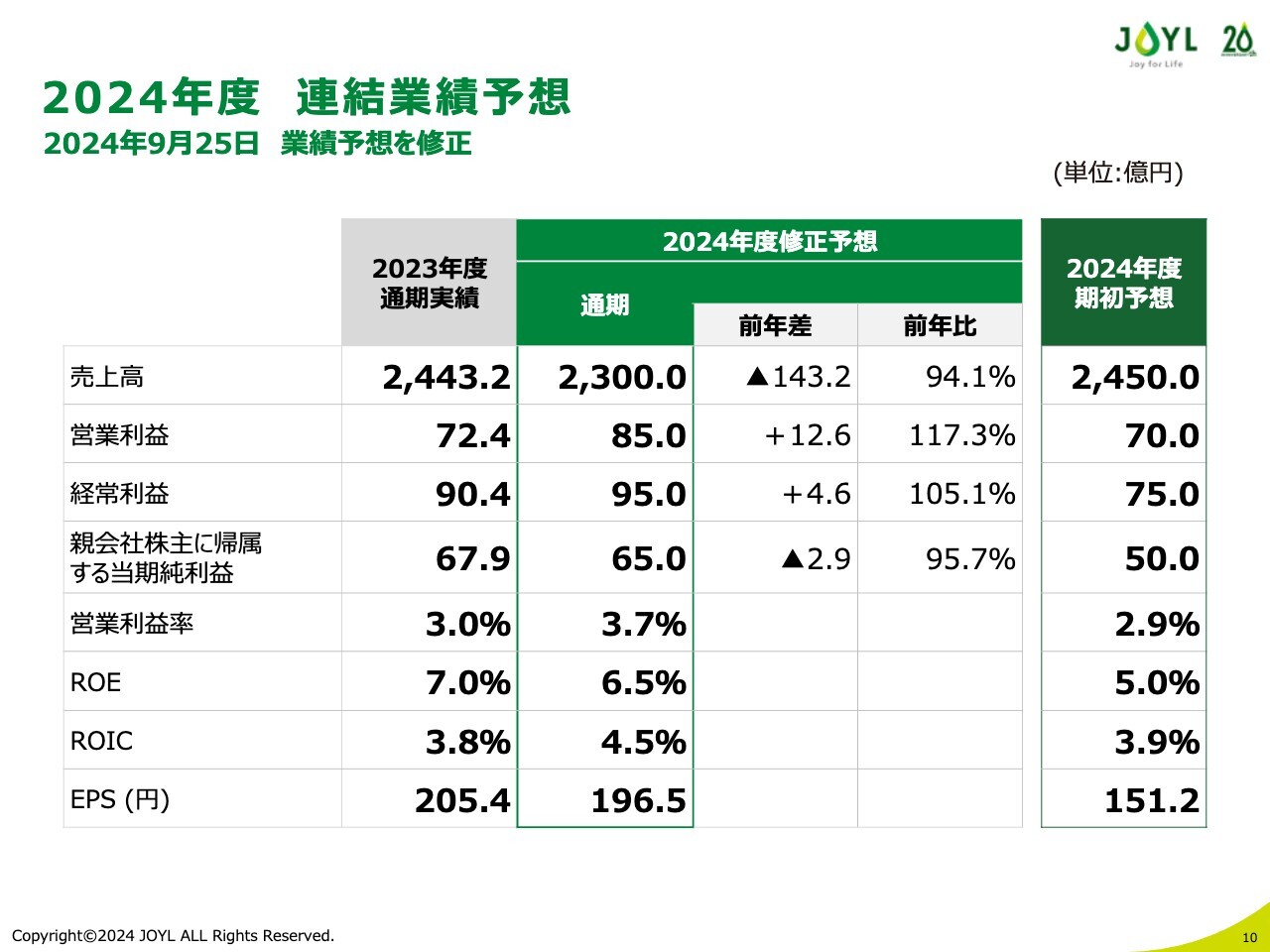

2024年度 連結業績予想

2024年度業績予想と重点活動についてご説明します。

2024年度の通期業績予想について、2024年9月25日に修正しています。

売上高は前年比で6パーセント程度減の2,300億円、営業利益は前年比で17パーセント増の85億円を見込んでいます。経常利益は前年比で5パーセント増の95億円、当期純利益は65億円、ROEは6.5パーセントと前年を下回る見込みですが、これは前年に一過性の特別配当金があったため、その影響を除いたことが要因です。

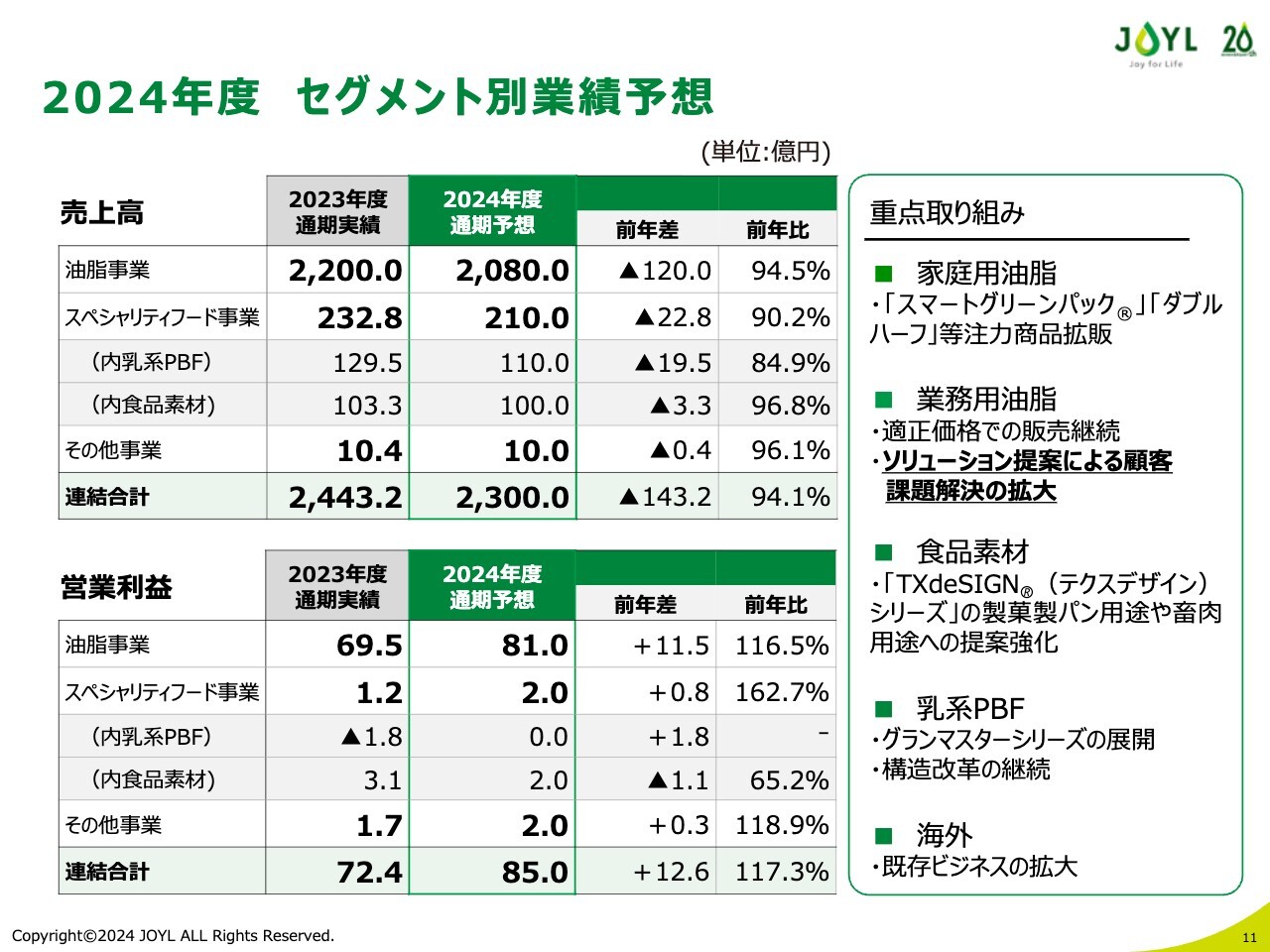

2024年度 セグメント別業績予想

セグメント別営業利益要素増減の詳細です。まずは売上高についてご説明します。

油脂事業については、家庭用はオリーブオイルの高騰に伴う需要の減少、業務用は原材料価格の軟化に伴う販売価格の下落により、売上高2,080億円と前年比で120億円ほどの減収を見込んでいます。

スペシャリティフード事業については、家庭用マーガリンの撤退などにより、売上高210億円と、前年比で22億円の減収を見込んでいます。

次に営業利益についてご説明します。

油脂事業については、家庭用は「スマートグリーンパック」のラインナップ拡大や「JOYL ダブルハーフ」など価値訴求型の商品の拡販を強化を図ります。業務用は原料価格の軟化はありますが、人件費、輸送費などの高騰に伴うコストアップに対応する価格による販売を継続し、併せてソリューション提案による顧客課題解決提案を拡大することで、前年比で11億円増益の81億円を見込んでいます。

スペシャリティフード事業については、乳系PBFは引き続き、バリューチェーン全体の最適化を進めるとともに高付加価値マーガリンのグランマスターシリーズを拡販することで、年間黒字化を目指しています。食品素材は、進捗している製菓、製パン、畜肉用途への「TXdeSIGN(テクスデザイン)シリーズ」を拡販することで、2億円の営業利益を見込んでいます。その他事業の2億円の営業利益と合わせ、今年度は連結で85億円の営業利益を見込んでいます。

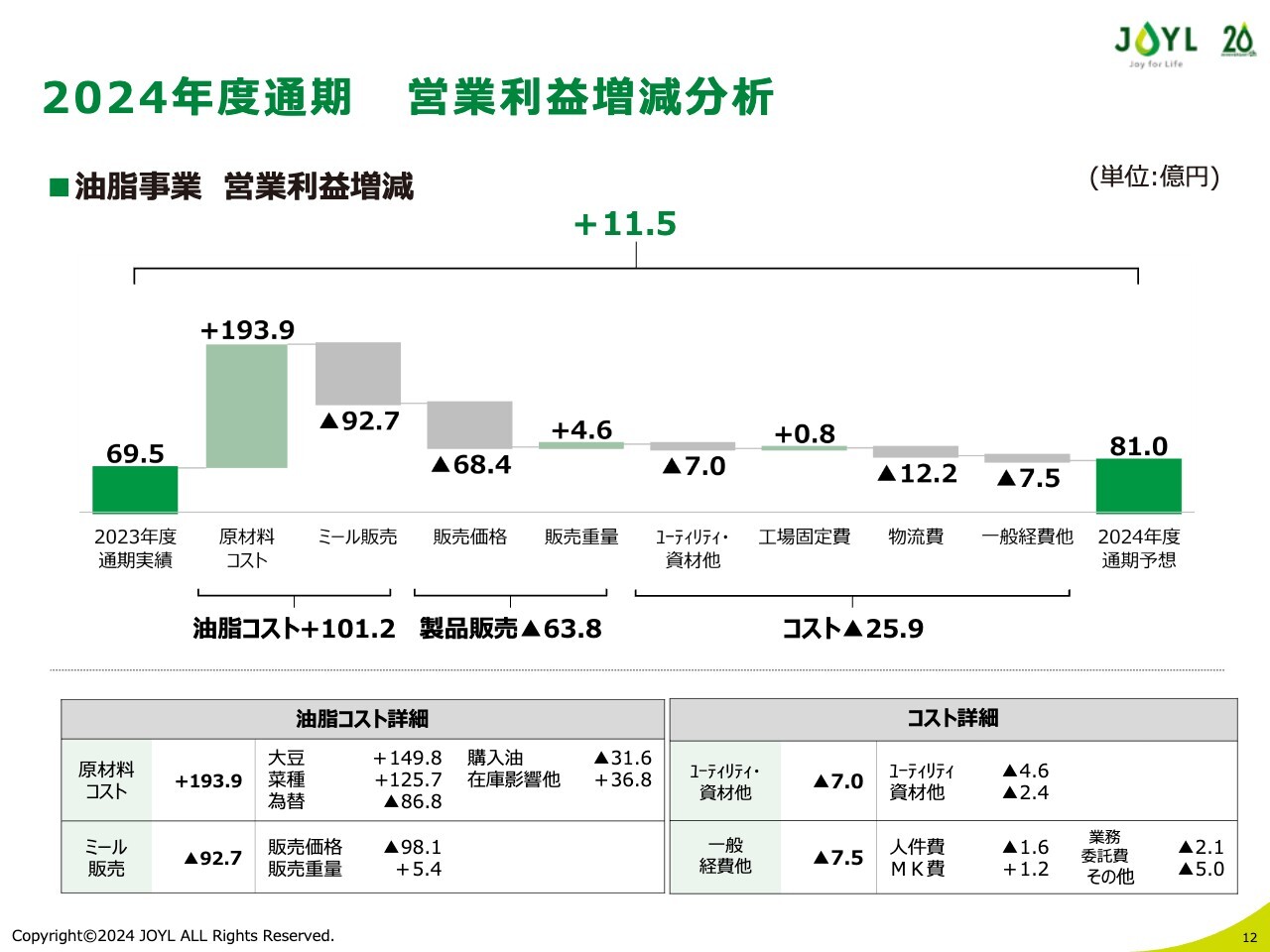

2024年度通期 営業利益増減分析

油脂事業の通期営業利益予想の増減要因についてご説明します。

大豆や菜種などの原料相場は、作付けが始まった南米産大豆の新穀の数量が流動的ではあるものの、今後極端な価格上昇は考えにくいことから、原材料コストとしては前年度から193億9,000万円の良化の見込みです。その一方で、ミール販売の単価の下落により、油脂コスト全体では101億2,000万円の良化を見込んでいます。

その他コストについては、物流費や資材価格の高騰などにより25億9,000万円の増加を見込んでいます。この先も円安の進行が懸念材料であり、予断を許さない状況です。

「おいしさデザイン」企業として提供価値の最大化

次に、重点活動についてご説明します。

食品業界を取り巻く外部環境は、引き続き好調なインバウンド需要が見込まれるものの、為替や原材料価格の不安定さ、輸送費や人件費の高騰によって、食品の値上げが相次いでいます。その結果、生活防衛からの節約などにより、国内需要は厳しい状況が続くと思われます。

このような状況だからこそ、当社はこれまで以上に「おいしさデザイン」企業として油脂、油脂加工品、粉末油脂、スターチなどのさまざまな素材や、差別化された技術力、独自の顧客接点を活かし、食の課題を解決するソリューション力をさらに高めていきます。

当社のミッションである「おいしさ×健康×低負荷」をお客さまに届けることで、社会や環境、生活者への貢献を実現します。

「ソリューション力」で様々な用途の課題解決をサポート

当社の強みであり、重点活動でもあるソリューション力の進化について、もう少し掘り下げてご説明します。

当社は、業務用油脂の市場で30パーセント以上のシェアを持ち、BtoBやBtoBtoCのチャネルにおいてソリューション力を発揮しています。

その強みを活かし、単なるフライ油だけではなく、さまざまな香りや味を再現できる調味油、業務用のお客さまの作業性を飛躍的に改善できる炊飯油やさばき油などの機能油といった油脂のバラエティーにより、おいしさを犠牲にすることなく、コストダウンやオペレーションの改善を実現しています。

加えて「TXdeSIGNシリーズ」に代表される、当社独自のスターチを組み合わせることで、中食、外食など、幅広いお客さまの課題に対して常に寄り添い、適切なソリューションを提供することができます。

このスライドには、これまでにさまざまなお客さまへご提案した、ほんの一部をご紹介しています。

唐揚げやハンバーグなどのさらなるおいしさを実現する技術、餃子や焼売などのコストダウン、製菓・製パンのふんわりした食感維持など、単にお客さまに商品を売るのではなく、お客さまとともにおいしさを作り上げるノウハウと体制を最大限活用することが当社の強みです。

この重点活動を日々展開し、進化させていくことが、当社の利益ある成長につながっています。

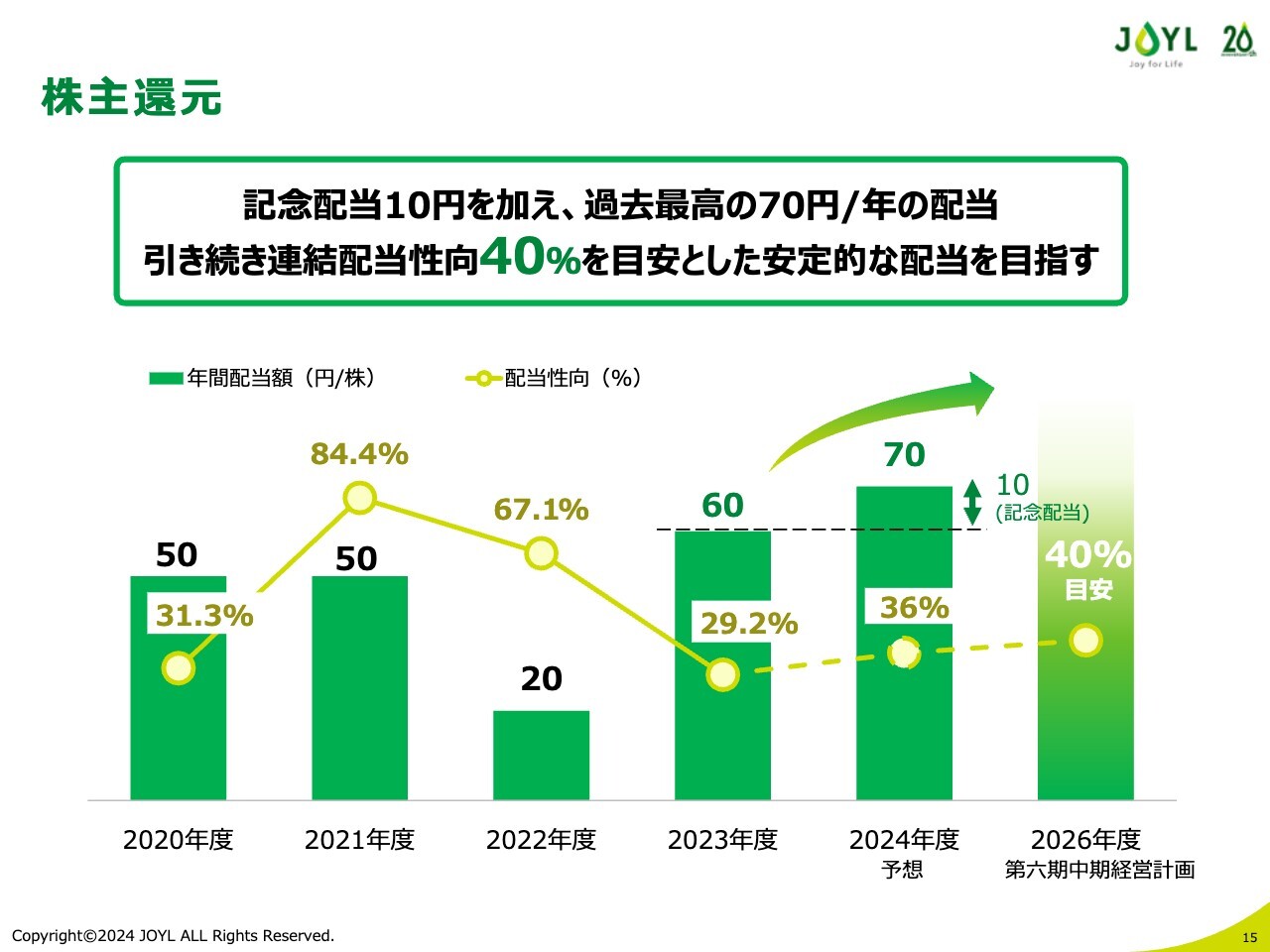

株主還元

ここからは、株主還元についてご説明します。

当社は2024年7月1日に創立20周年を迎えました。2025年3月期の配当において、1株あたり10円の記念配当を実施することとしました。これにより、2024年度の1株当たりの配当については、当社が上場して以来の高い水準となる年間70円を予定しています。

引き続き連結配当性向40パーセントの安定的な還元を目標とし、株主のみなさまへ、企業価値を高める積極的な投資による利益成長と資本効率の向上による成果を還元していきます。

おかげさまで、20周年。

当社の創立20周年を振り返り、そのルーツをたどると、200年近くの長い歴史をかけがえのない財産であると感じます。今ここに私たちが存在しているのは、これまでの長い歴史を通じて、お客さまをはじめとする多くのステークホルダーに支えていただいたおかげです。

あらためて、この大きな節目にあたり、当社を支えてくださった株主さま、お客さまをはじめとするみなさまに心より感謝します。

当社のビジョン・ミッション・バリューを実現し、みなさまの期待を超えていくために、社員一丸となってチームワークに一層磨きをかけていきたいと思います。

本日は誠にお忙しい中ご参加いただき、あらためて感謝申し上げます。ご清聴ありがとうございました。

質疑応答(要旨)①

Q:他の製油会社との利益の出方の差異についておうかがいしたいです。

上期に利益が出つつ、下期も利益を積み上げているかたちに見えますが、どの部分でギャップがあるのでしょうか。競争優位性が出ているのか、もしくは、原料調達におけるポジションや価格改定の取り組みが違うのでしょうか。

A:他社の状況については、コメントをする立場にありません。

為替や物流コスト、エネルギーコスト、軟調に推移した原料相場を受けた値下げ圧力など、厳しい環境下において販売価格を適正に保ち、顧客に寄り添ったソリューションの提供により販売重量をしっかり確保し、結果が奏功していると考えます。

特にオリーブオイルについては、厳しいマーケット環境の中シェアを伸ばしながら価格改定に取り組んだ成果が出ています。業務用についても、重量を確保しています。

質疑応答(要旨)②

Q:スマートグリーンパックの発売に加え、SNSやYoutuberの活用など、家庭用のブランド戦略に変化が出ていると感じます。生活者の「JOYL」ブランドに対する認知やイメージなどの指標でポジティブな変化は出てきているのでしょうか。

A:創立20周年を迎えた本年、期初に企業ブランドを訴求するCMを投下したこともあり、生活者の「JOYL」ブランド認識は上がっています。これまでの地道な取り組みの成果だと考えています。ただ、まだ十分ではなく、さらなる認知度向上を図りたいと考えています。

質疑応答(要旨)③

Q:第六期中期経営計画の定量目標である、2026年の営業利益110億円を達成するために、必要と考えることを教えてください。

A:第六期中期経営計画の定量目標に変更はありません。

ただ、当社はまだ国内油脂の依存比率が高く、かなりの部分を汎用品が占めています。この部分をさらに伸ばし、利益を上げていくことは容易ではありません。海外事業やソリューション提案の強化などの成長戦略のスピードを上げ、しっかりと実現していく必要があります。

質疑応答(要旨)④

Q:国内の油脂事業の収益性を長期的に上げていくためには、何が必要と考えていますか。

A:「スマートグリーンパック」や「長徳」シリーズ、「JOYL ダブルハーフ」など、油脂の付加価値を高めた商品を開発し、市場に継続的に上市することで、お客さまにご理解いただくことが重要だと考えています。

汎用油の収益性向上において、将来的に国内市場自体が縮小する中、できることは限定的です。

質疑応答(要旨)⑤

Q:海外事業の強化に生かせる「JOYL」の強みは何だと考えていますか。

A:海外事業において、ASEANと北米が重点エリアだと考えています。両地域には味の素社も拠点を有しており、そこで油脂のみではなく他の品目も含めた協働を検討していますが、現時点で具体的にお話しできる段階にはありません。

質疑応答(要旨)⑥

Q:10月に発表した価格改定の進捗状況を教えてください。

A:想定した以上に時間がかかる見通しです。足元の円安進行やエネルギーコスト上昇のリスクも想定される中、しっかりと取り組む必要があります。

インバウンド需要などで比較的好調な業務用に比べると、家庭用は物価上昇を受けた生活者の生活防衛の意識も高く、時間はかかるのではないかと考えています。価格改定の効果が出るのは、次の四半期以降になる見込みです。

質疑応答(要旨)⑦

Q:国内の油脂市場において、競合他社との価格競争上のリスクを感じていることはありますか。

A:油の価値については、ここ数年間で生活者や流通のお客さまに一定のご理解はいただけたと認識しています。

経済を循環させる意味でも、食品の価値に対する潮目が変わったのではないかと考えています。無理な価格競争に巻き込まれることなく、社会全体で付加価値を高めていく機運が出てきたと感じます。

※質疑応答部分は、企業提供の要旨になります。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

2613

|

2,039.0

(02/20)

|

-8.0

(-0.39%)

|

関連銘柄の最新ニュース

-

Jオイル(2613) 法定事前開示書類(合併)(株式会社J-若松サ... 02/10 10:00

-

J-オイルミルズ---3Qは外部環境の影響で減収も、構造改革の進展... 02/09 18:22

-

決算マイナス・インパクト銘柄 【東証プライム】寄付 … TOWA、... 02/09 09:28

-

Jオイル(2613) 2026年3月期 第3四半期決算短信〔日本基... 02/06 15:30

-

Jオイル、4-12月期(3Q累計)経常が52%減益で着地・10-1... 02/06 15:30

新着ニュース

新着ニュース一覧-

今日 19:30

-

-

-