【QAあり】スカパーJSATHD、営業利益は過去最高を更新 宇宙事業が成長を牽引、メディア事業はオペレーションの効率化により堅調

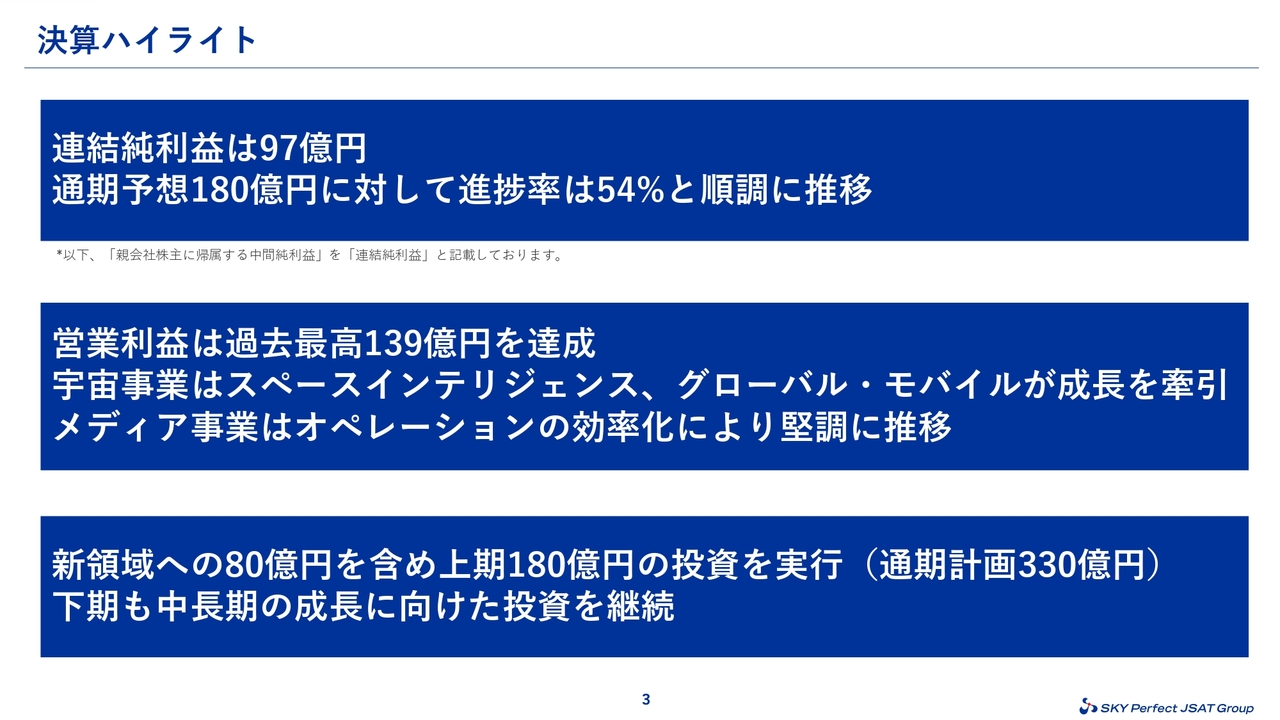

決算ハイライト

米倉英一氏:みなさま、こんにちは。代表取締役社長の米倉です。本日は、スカパーJSATホールディングスの決算説明会にご参加いただき、ありがとうございます。

2024年度の第2四半期の決算について、まず私からハイライトをご説明します。次に、CFOの久保から業績の概況と成長投資の進捗をご説明し、その後、各担当取締役から宇宙事業、メディア事業の取り組みをそれぞれご説明します。

今回の決算ハイライトは3点です。1点目として、上期の連結純利益は97億円となり、通期予想180億円に対して54パーセントと順調に進捗していることをご報告します。

2点目に、営業利益は上期累計として過去最高益となる139億円を達成しました。宇宙事業では新領域のスペースインテリジェンス事業、グローバル・モバイル分野が成長を牽引したとともに、メディア事業もオペレーションの効率化により、堅調に推移しています。

3点目として、投資については新領域への80億円を含め、上期に180億円を実行しました。下期も引き続き、2030年、さらにその先の成長に向けた投資を継続していきます。詳細については、各担当取締役からご説明します。

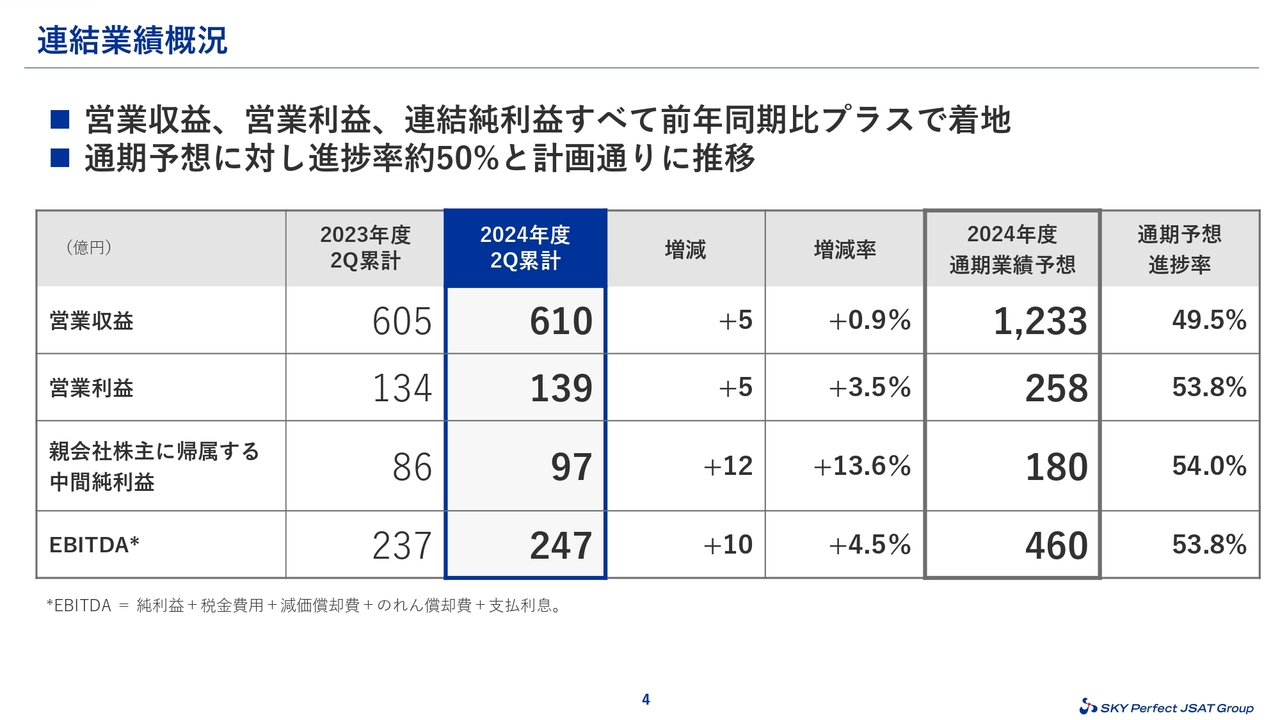

連結業績概況

久保勲氏(以下、久保):CFOの久保です。第2四半期累計の営業収益は610億円、営業利益は139億円、連結純利益は97億円と、すべて前年同期比プラスで着地しました。通期予想達成に向けて、進捗率50パーセント程度と、計画どおりに推移していることをご報告します。

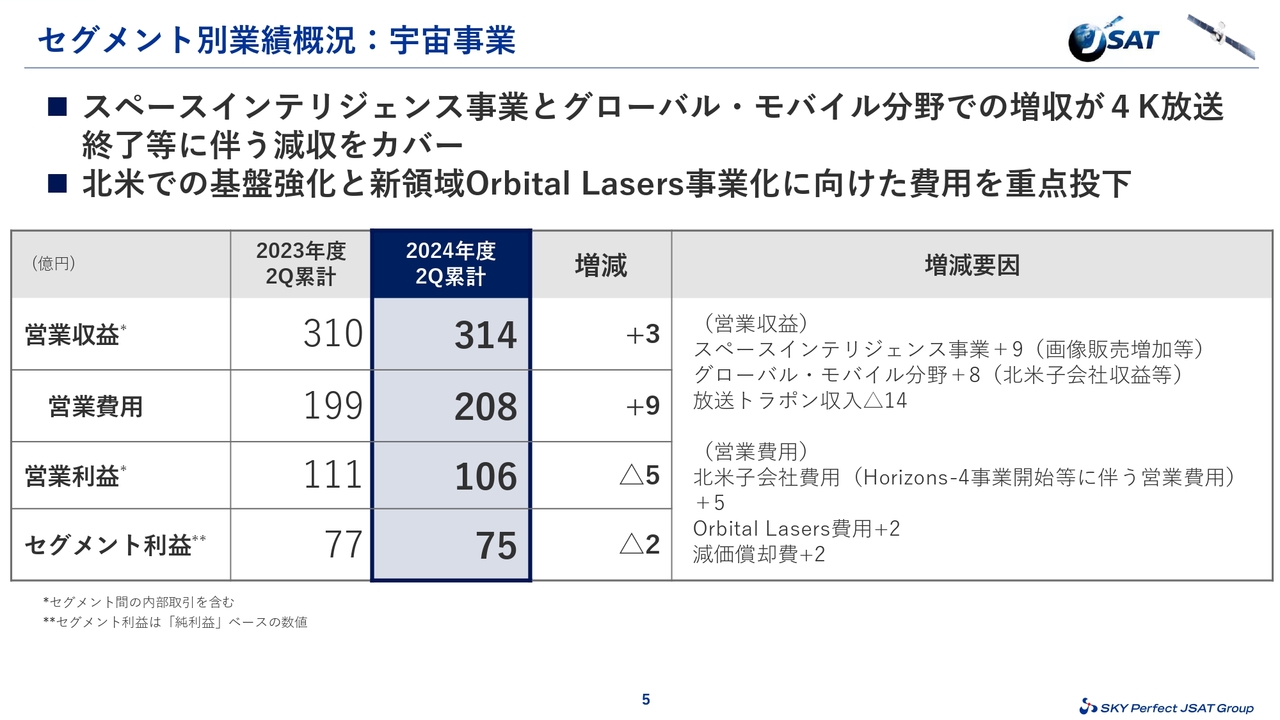

セグメント別業績概況:宇宙事業

セグメント別のご説明に移ります。まずは宇宙事業についてです。営業収益は、前年同期比3億円の増収となる314億円でした。

新領域のスペースインテリジェンス事業における、いわゆる地球観測系の画像データ販売により、前年同期比9億円の増収となっています。加えて、グローバル・モバイル分野では、航空機・船舶などの移動体需要に対する北米子会社での取引増加により、前年同期比で8億円の増収となりました。一方、当期は4K放送終了により、放送トラポン収入が大きく減少していますが、その減収分をカバーし、着実に営業収益を積み上げています。

営業利益は106億円と、前年同期比5億円の減益となりました。これは昨年、収益基盤強化のために投資した「Horizons-4」衛星の事業開始などに伴う営業費用や、今後の成長を期待しているOrbital Lasersの事業化に向けた費用などが増加したためです。

今期の宇宙事業は将来の成長に向け、費用先行を見込んでいますが、既存の収益基盤を強化しながら、新領域における新たな成長を推進していきます。

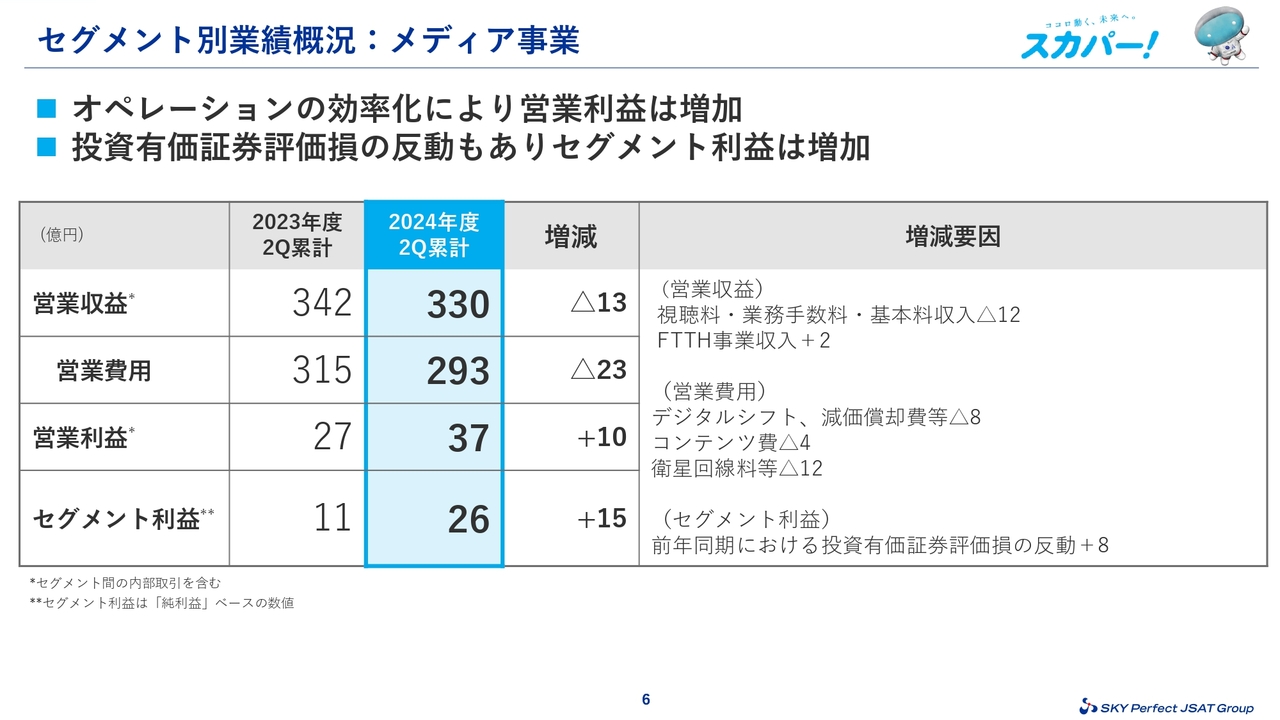

セグメント別業績概況:メディア事業

次に、メディア事業についてです。営業収益は、前年同期比13億円の減収となる330億円でした。加入者減少に伴う放送関連収入の減少が続いていますが、デジタルシフトや設備更新の最適化を通じた減価償却費の削減、コンテンツの厳選など、継続的なオペレーションの効率化が奏功し、費用を前年同期比で23億円改善させています。

営業利益は、前年同期比10億円の増益となる37億円でした。セグメント利益は、前年同期における投資有価証券評価損の反動の影響もあり、前年同期比15億円の増益となる26億円となっています。下期も引き続き、顧客基盤の確保やオペレーションの効率化により、収支改善を図っていきます。

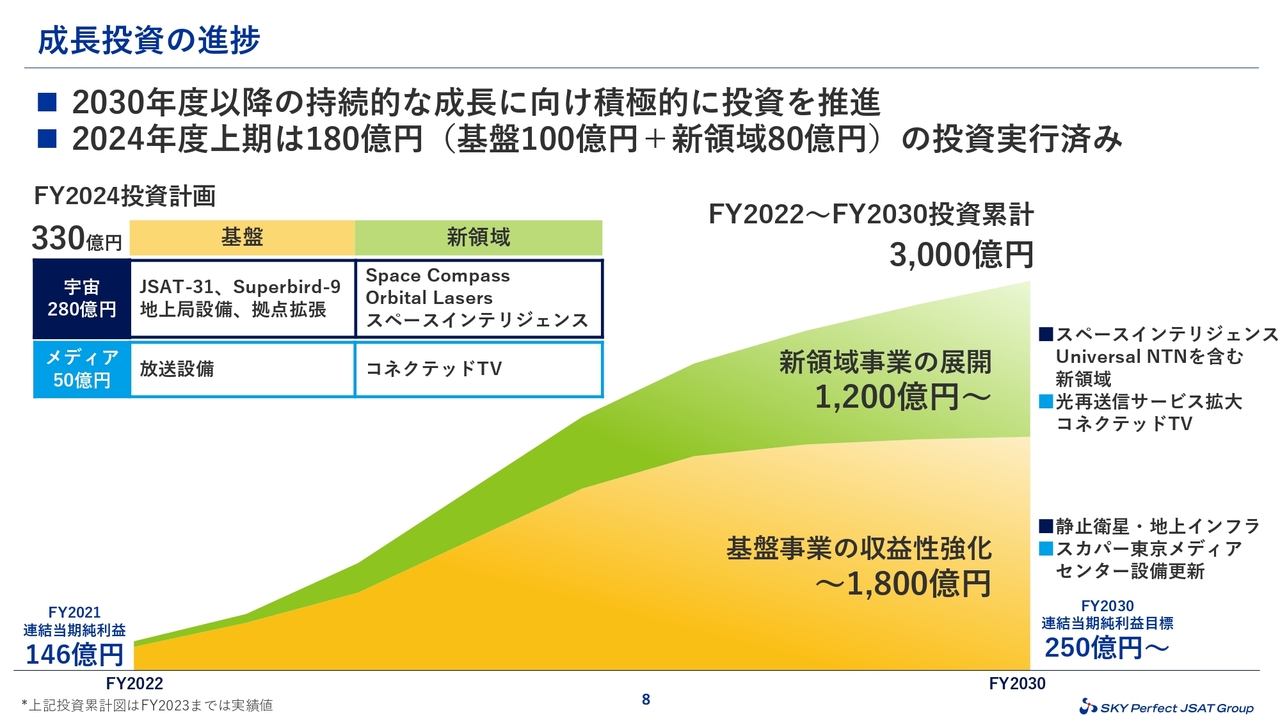

成長投資の進捗

投資の進捗についてご説明します。2022年度から2030年度は、2030年度以降の持続的な成長に向け、積極的に投資を推進する期間に位置付けています。2024年度上期は、基盤事業に100億円、新領域に80億円、累計で180億円の投資を実行済みです。

あらためて、成長投資3,000億円の考え方をご説明します。まず、スライドに黄色で示した基盤事業の収益性強化のための投資についてです。宇宙事業においては、安定収益を生み出している通信関連事業の基礎収益力の維持や収益性向上のため、通信衛星や地上設備を含めたインフラ維持に継続的な投資が必要となります。

また、メディア事業の根幹であるスカパー東京メディアセンターについても、安定した収益とキャッシュを生み出すために、設備規模を最適化し、今後も一定の設備更新をしていく必要があります。こうした基盤事業の収益性強化のために、2030年度までの9年間に1,800億円程度の投資が必要であると考えています。

一方、既存の事業だけでは、将来的に大きな成長は望めません。スライドに緑色で示した新領域事業への投資が必要となります。

宇宙事業ではスペースインテリジェンスやUniversal NTNなどの新領域を、メディア事業では好調な光再送信サービスやコネクテッドTVを、それぞれ今後の成長を牽引する事業として確立させる必要があります。この1,200億円規模の投資は、当社グループが次のステージに進むためのものです。

ただし、基盤事業・新領域事業とも、今後の案件次第では、ご覧のようなきれいな放物線は描きません。あくまでもイメージとしてお考えいただければと思います。

また、1,800億円、1,200億円、ひいては3,000億円という金額ありきではなく、その都度、適切な投資判断を行っていきます。2030年には少なくとも250億円を超える純利益を達成し、さらにその先も見据えて企業価値を向上させていきます。

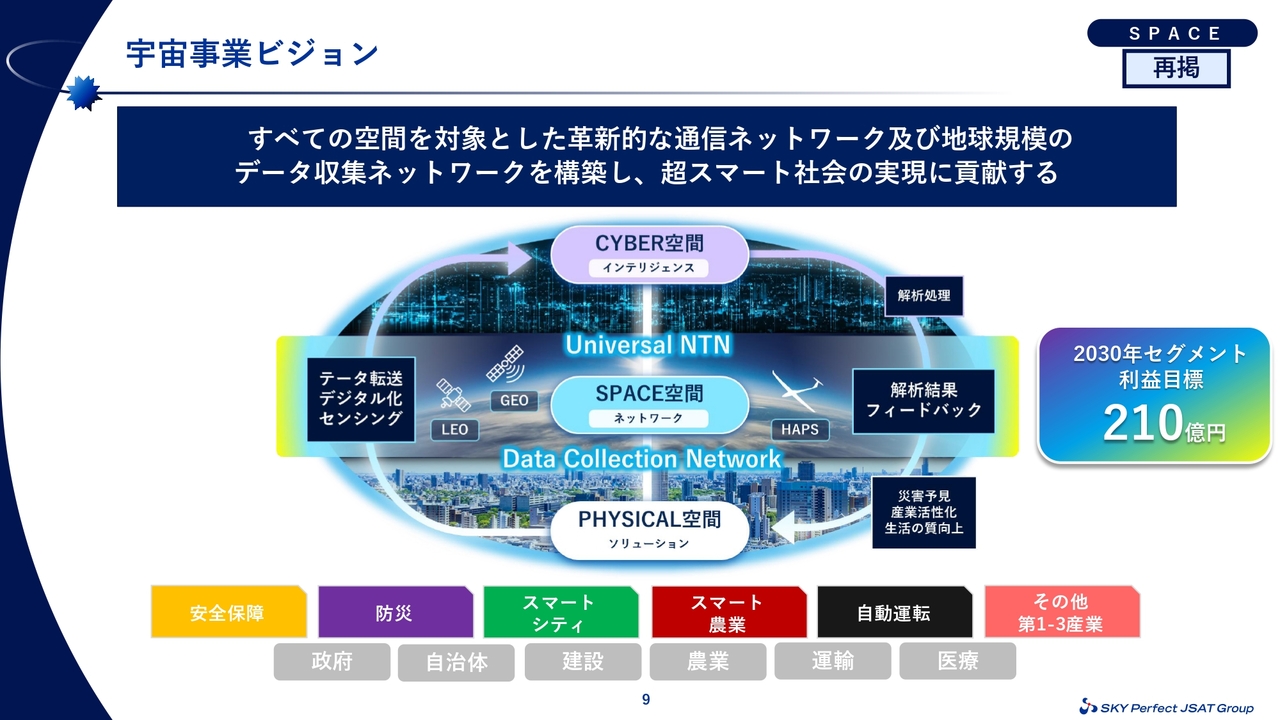

宇宙事業ビジョン

小川正人氏(以下、小川):宇宙事業を担当している取締役の小川です。こちらのスライドに、宇宙事業が目指すビジョンを掲載しています。

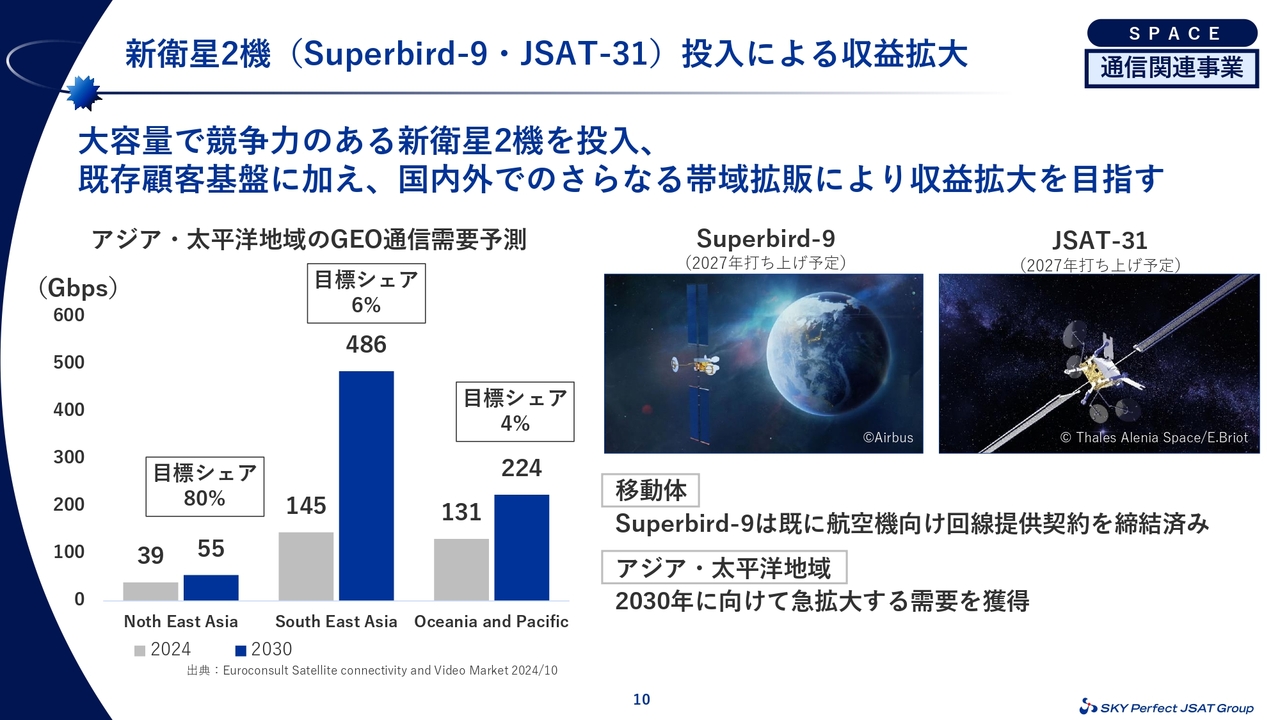

新衛星2機(Superbird-9・JSAT-31)投入による収益拡大

調達中の2つのフルデジタル衛星「Superbird-9」「JSAT-31」について、あらためてご説明したいと思います。「Superbird-9」については、製造遅延の影響があり計画を見直しました。「Superbird-9」「JSAT-31」ともに、2027年の打ち上げを予定しています。

2機の新衛星は従来の衛星と比べ、通信容量・柔軟性の面で大幅に性能がアップしており、従来衛星の2倍に満たない調達価格で数十倍の通信容量を確保できるため、コストパフォーマンスの改善を見込んでいます。

アジア・太平洋地域においては、衛星回線需要が高まっており、移動体に向けては以前お伝えしたとおり、すでに「Superbird-9」は航空機向けに回線提供契約を締結しています。最新の外部コンサルティング会社のレポートにおいても、東南アジアでの需要が非常に旺盛で、現在100Gbps程度のところ、2030年には約500Gbpsに増えると予想されています。スライド左側に示している目標シェアの達成により、十分に新衛星の採算性を確保できると考えています。

既存衛星に「Superbird-9」と「JSAT-31」を加えた、100Gbpsを超える次世代大容量衛星フリートを構築し、価格面においてもお客さまに対して魅力ある提案を行い、既存のお客さまの利用拡張や新規案件の獲得を通じて、収益拡大を目指していきます。

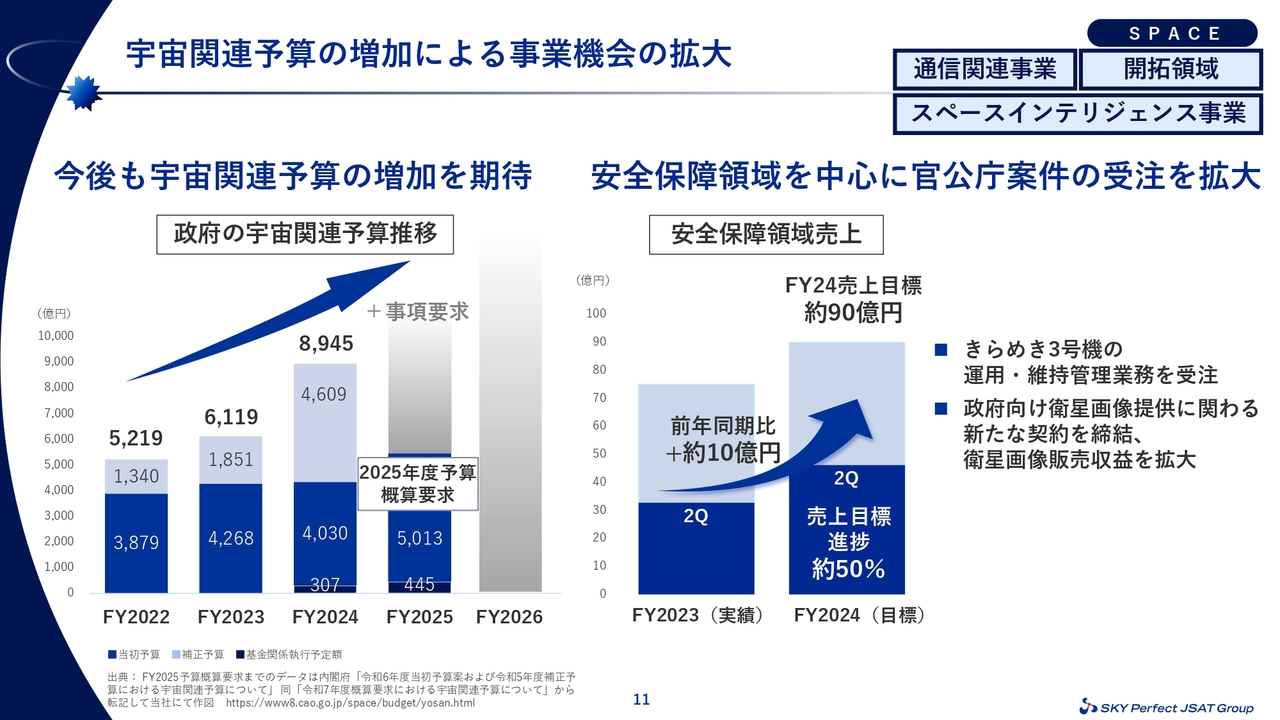

宇宙関連予算の増加による事業機会の拡大

国際情勢、とりわけ我が国を取り巻く環境の変化を受け、宇宙空間の重要性がますます高まっています。日本の宇宙関連予算は年々増加しており、2024年度は約9,000億円に達し、宇宙ビジネスの支援を目的とする、10年間で1兆円という規模の宇宙戦略基金も創設されています。

通信関連事業においては、陸海空すべての領域で当社衛星をご利用いただいていますが、通信回線の提供だけでなく、「きらめき」衛星の運用も担っており、この11月4日に打ち上げに成功した「きらめき3号」についても、運用・維持管理業務を受注しています。

また、スペースインテリジェンス事業においては、地球観測衛星から取得した画像をはじめとする衛星データのニーズが一層高まっており、政府向け衛星画像提供に関わる新たな契約を締結しています。上半期における安全保障領域の売上高は、今年度の目標90億円に対して、上期で約50パーセント達成しており、前年同期比では約10億円増と順調に推移しています。政府との協力関係の強化に努め、安全保障領域を中心に官公庁案件の受注拡大に注力していきます。

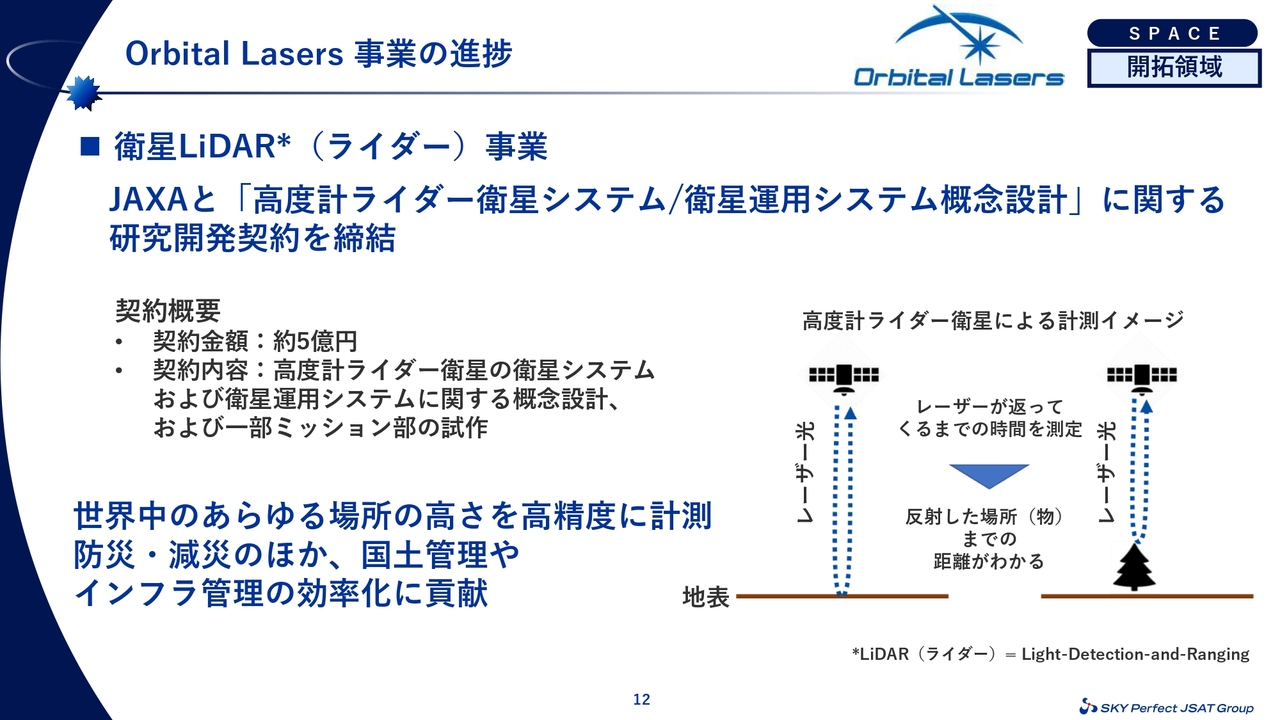

Orbital Lasers 事業の進捗

スカパーJSATの社内スタートアッププログラムから誕生したOrbital Lasersは、2024年1月に設立されました。高度な衛星データ技術を開発し、スペースデブリ除去事業や衛星LiDAR(ライダー)事業を推進しています。LiDARとは、Light-Detection-and-Rangingの略で、レーザーの光を照射して、その反射光の情報をもとに対象物までの距離や形などを計測する最先端の観測技術です。

Orbital Lasersは、JAXAと高度計ライダー衛星システム、衛星運用システム概念設計に関する研究開発契約を締結しました。高度計ライダーは、地表面に向けてレーザーを照射し、その反射光の時間差をもとに、地表面や対象物の高度を精緻に計測することができ、衛星観測の革新につながる技術とされています。JAXAとの契約において、高度計ライダー衛星にかかる概念設計を行い、高度計ライダーを活用した事業化の道筋を描いていきます。

将来的には、高度計ライダーの衛星コンステレーションを構築し、世界中のあらゆる場所を高精度に計測し、防災・減災のほか、国土管理やインフラ管理の効率化に貢献したいと考えています。

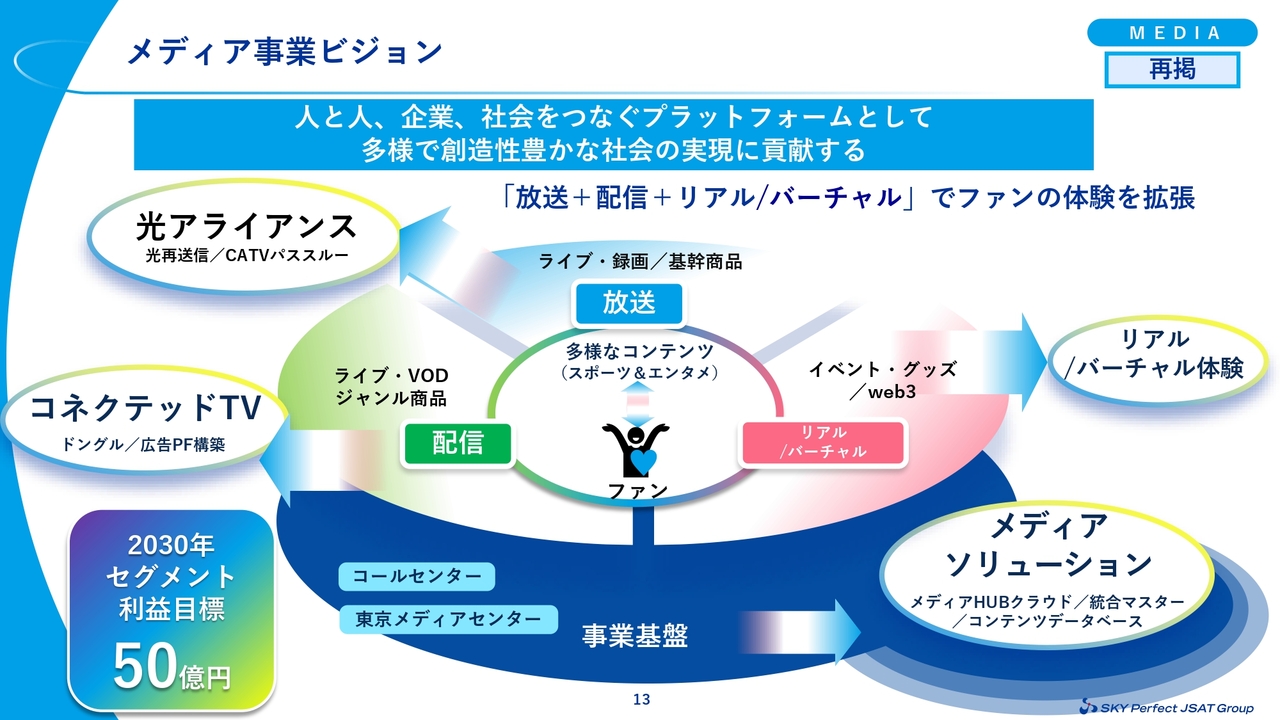

メディア事業ビジョン

松谷浩一氏(以下、松谷):メディア事業を担当している取締役の松谷です。メディア事業では、放送、配信、リアル/バーチャルによってファンの体験を拡張し、多様で創造性豊かな社会の実現に貢献することをビジョンとして掲げています。

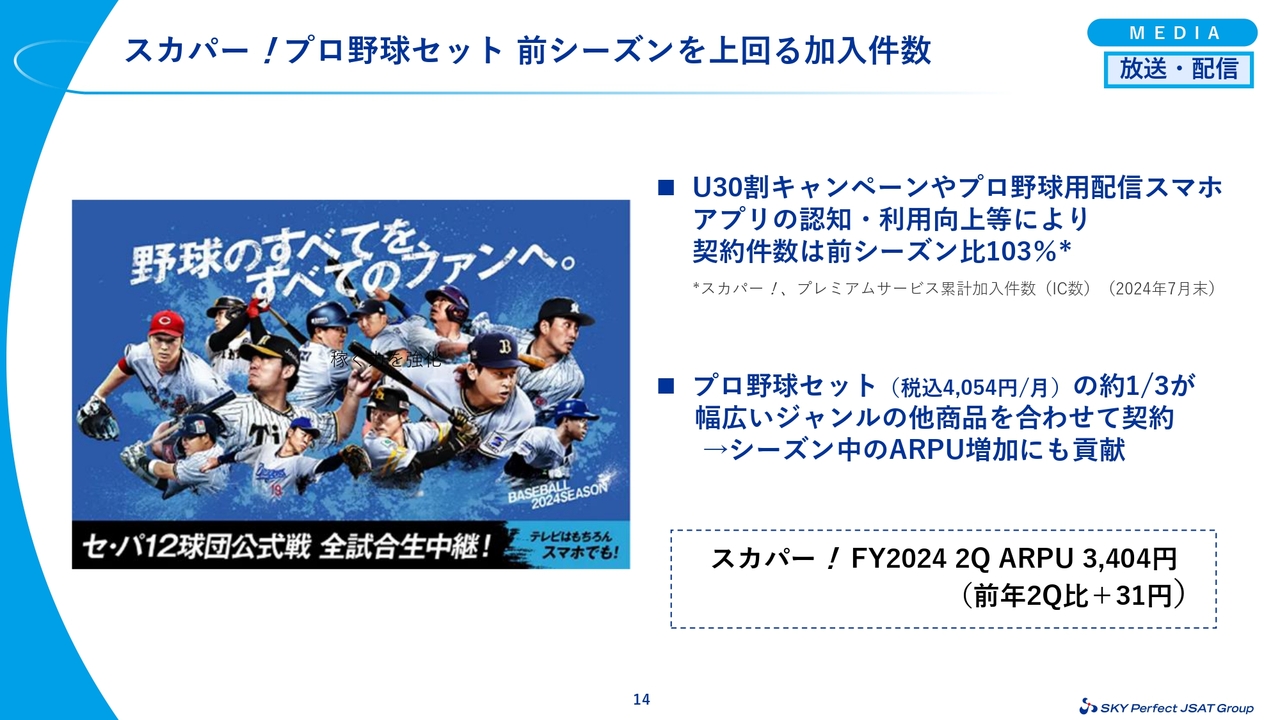

スカパー!プロ野球セット 前シーズンを上回る加入件数

今年の日本のプロ野球は、セントラル・リーグは読売ジャイアンツ、パシフィック・リーグは福岡ソフトバンクホークス、日本シリーズは横浜DeNAベイスターズが優勝して幕を閉じました。

当社の「スカパー!プロ野球セット」は大変ご好評いただき、昨シーズンを上回る加入件数を獲得しています。30歳以下のプロ野球ファンに向けて提供した「U30割キャンペーン」や、全チームのライブ配信を楽しめるとご好評いただいているプロ野球用配信スマホアプリの認知・利用向上施策等により、7月末時点の契約件数は前シーズン比103パーセントとなりました。

また、「スカパー!プロ野球セット」をご契約のお客さまのうち、3分の1ほどは他の商品も合わせてご契約しています。プロ野球の視聴をきっかけに、当社のプラットフォーム上の多様なコンテンツと出会い、野球以外のジャンルや番組に対する興味や関心も引き出された結果として、視聴料収入の増加にも寄与しています。

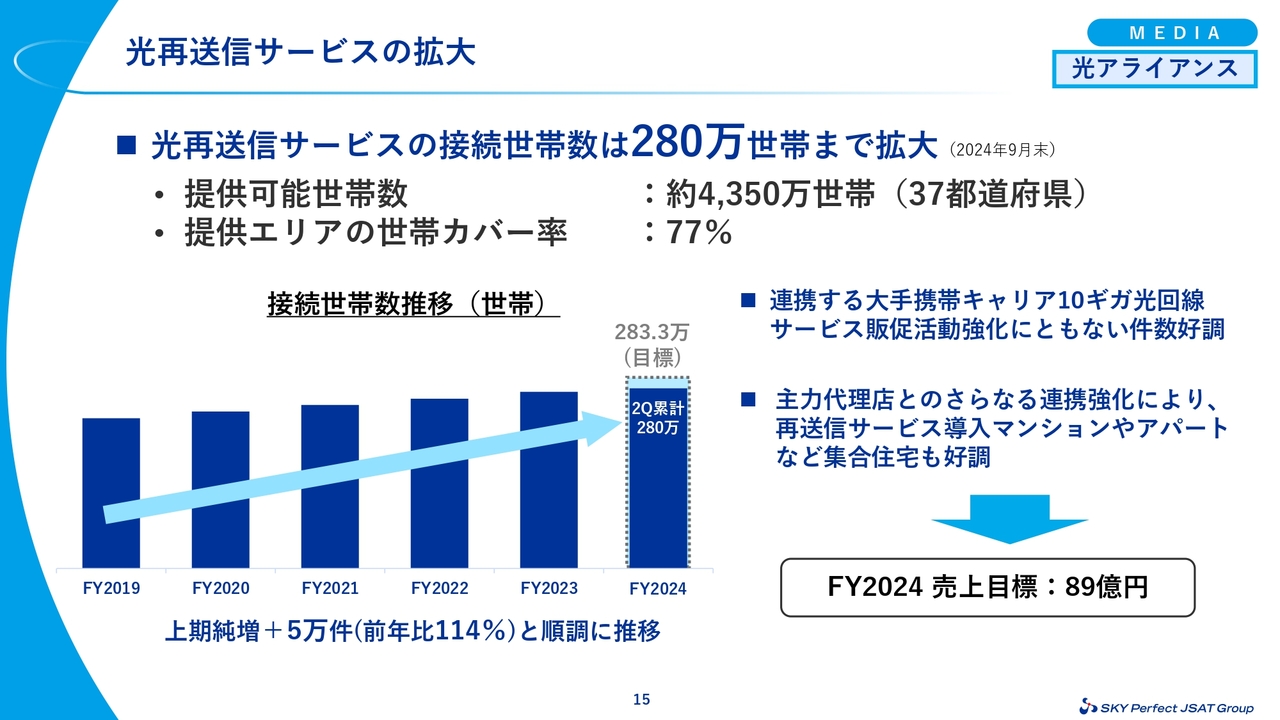

光再送信サービスの拡大

順調に拡大している光再送信サービスについてご説明します。9月末時点で光再送信サービスの接続世帯数は280万世帯まで拡大しており、目標を上回るペースで推移しています。

予想を上回るペースで進捗している要因は主に2つあります。1つ目は、連携している大手携帯キャリアにおけるインターネット回線の販売促進強化が功を奏し、光回線テレビの契約数が拡大したことです。2つ目は、つなぐネットコミュニケーションズさまなど、主力代理店とのさらなる連携強化を図り、マンションでのサービス一括導入が進み、再送信サービスを導入する集合住宅が増加したことです。

2024年度の売上目標89億円の達成に向け、引き続きパートナー企業とのアライアンスを深め、さらに事業を拡大していきます。

スカパー! + 2024年10月モニター向けサービス開始

「スカパー! +」は10月からモニター向けサービスを開始しました。「スカパー!」のご契約者さまに2万台を提供するほか、通信会社や小売企業などのお客さまへの提供も行っています。

「スカパー! + ネットスティック」の一番の特長は、番組を探す・出会えるUXです。既存の他のサービスでは、各アプリの中で見たい番組をその都度探す必要がありますが、「スカパー! + ネットスティック」では、複数の動画アプリをまたがって一覧で番組が表示されるため、見たい番組をスムーズに探すことができます。

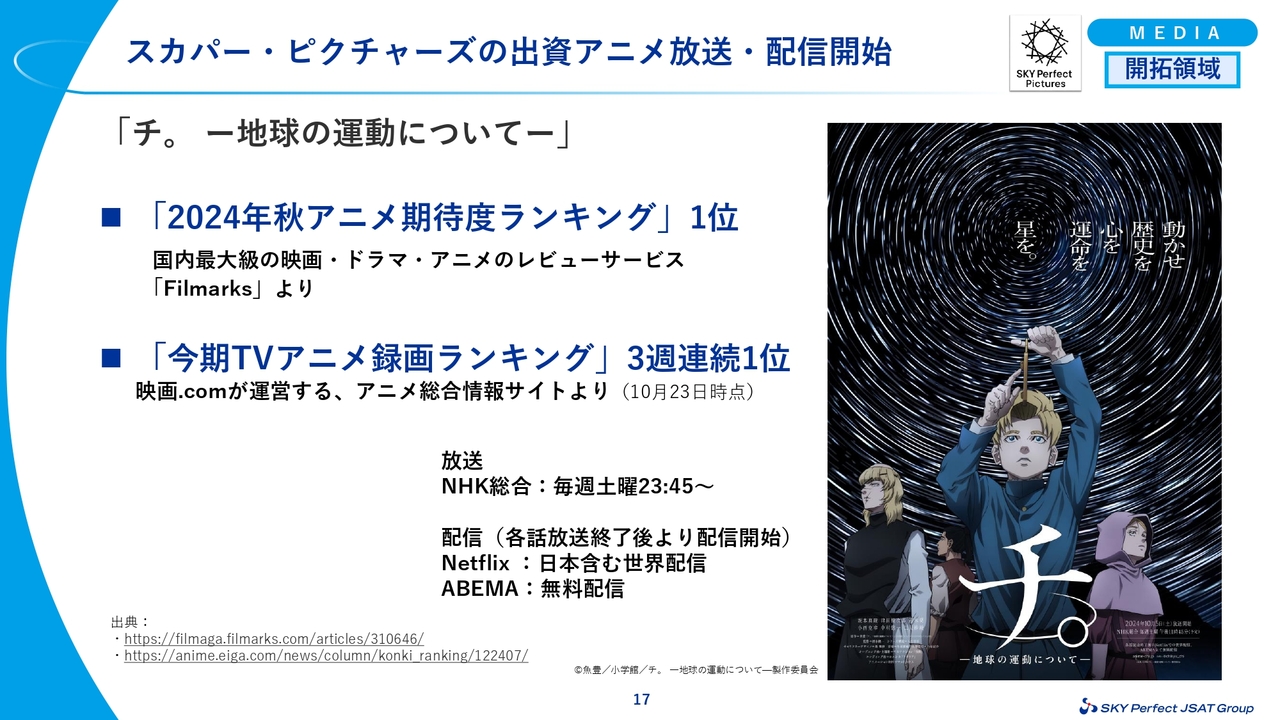

スカパー・ピクチャーズの出資アニメ放送・配信開始

第1四半期の決算説明でもお伝えしましたが、スカパー・ピクチャーズの出資第1作目『チ。 -地球の運動について-』は、放送前から「2024年秋アニメ期待度ランキング」で1位になるなど、ご期待をいただいていました。10月5日からのNHKでの放送に加え、「Netflix」で日本を含む世界配信を開始しています。今後は、グローバルIP事業として、周辺事業の戦略的拡大を進めていきます。

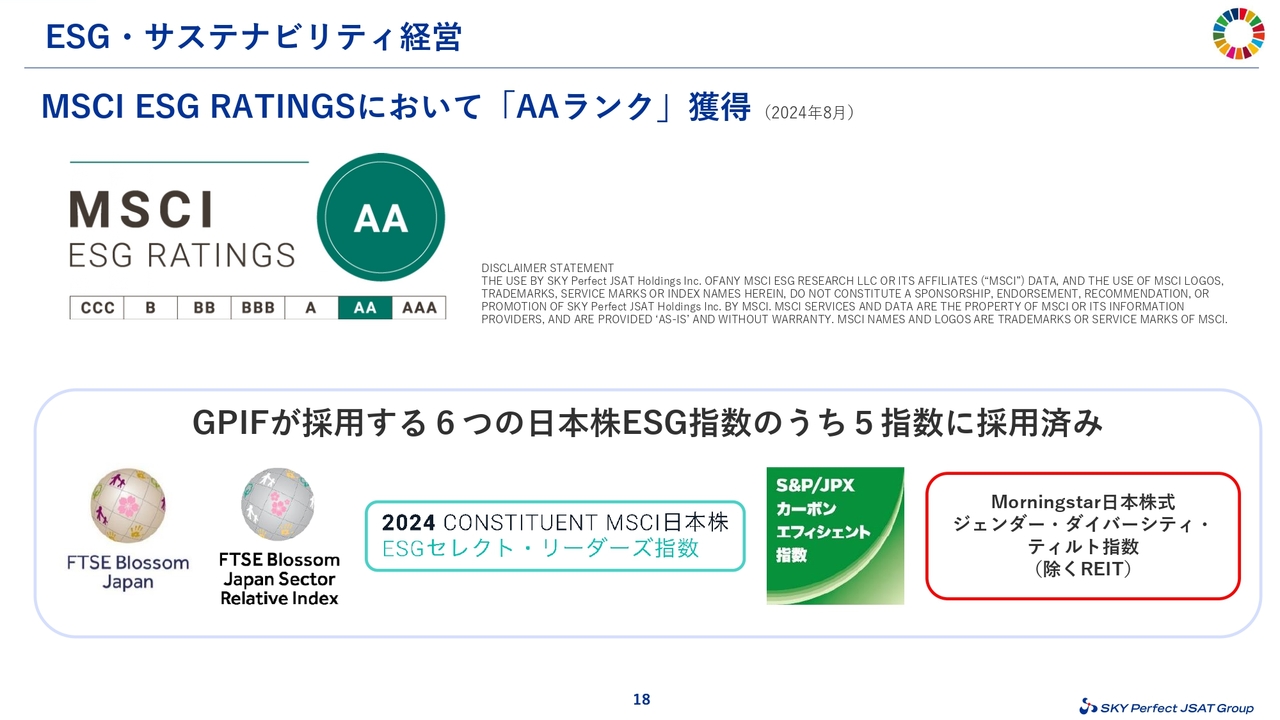

ESG・サステナビリティ経営~MSCI ESG RATINGSにおいて「AA」ランク獲得~

久保:当社のESG・サステナビリティについてご報告します。MSCI ESG RATINGSでは今年初めて「AAランク」を獲得しました。当社グループが持続的に事業活動を行うためにも、近年は人権問題やバリューチェーンにおける気候変動問題にも注力して取り組んでおり、外部からも評価していただいたと考えています。また、GPIFが採用する6つの日本株ESG指数のうち、5指数に採用済みです。

ESG・サステナビリティ経営~「統合報告書2024」を発行~

9月末に「統合報告書2024」を発行しました。当社ホームページで公開していますので、ぜひご覧いただき、株主・投資家のみなさまと対話できれば幸いです。ご清聴ありがとうございました。

質疑応答:スペースインテリジェンス事業の増収要因と積み増しについて

質問者:スペースインテリジェンス事業の上期売上は9億円の増収ですが、第1四半期に5億円、第2四半期に4億円増収したと理解しています。これは防衛省向けの画像の販売手数料などが伸びていることが要因でしょうか? また、新規契約を捉えたとのことですが、例年9月に大きな契約をしているため、こちらが10月以降新たに乗ってくるかどうかも教えてください。

小川:上期の増収要因は、今おっしゃったとおりです。また、下期については、衛星画像販売の新たな契約を締結することができたため、上期よりもプラスアルファで売上を得られると認識しています。

質疑応答:グローバル・モバイル分野における為替影響と下期見通しについて

質問者:グローバル・モバイル分野の上期売上は8億円の増収ですが、第1四半期は6億円の増収だったのに比べ、第2四半期は2億円の増収にとどまっています。おそらく為替や円高の影響がマイナスに効いたのではないかと思いますが、この影響はどのくらいあったのでしょうか?

また、為替の影響がないベースでは、下期をどのように見ていますか? 例年、特に第4四半期に増えてくる事業もあるかと思いますので、グローバル・モバイル分野の下期の見通しをお聞かせください。

久保:第2四半期のグローバル・モバイル分野における為替影響は4億円と見ています。第1四半期でも4億円の為替益があったため、上期累計では8億円です。先ほど6億円と2億円とおっしゃいましたが、実際の営業収益ベースでは4億円ずつの為替影響となっています。

質問者:これはプラスの影響ですか?

久保:おっしゃるとおりです。

質問者:第2四半期は円高だったものの、プラスの影響があったのですね?

久保:第2四半期だけでお話ししますと、前年度の第2四半期の平均為替レートを140円、今期の第2四半期の平均為替レートを153円としており、円安に動いています。そのため、営業収益では4億円の影響があったということです。

質問者:ただし、第1四半期と第2四半期を比べると、第1四半期のほうが円安だったため、第2四半期に円高のマイナス影響が出ているという理解でよろしいですか?

久保:QoQではそのようになっています。

質問者:わかりました。それではグローバル・モバイル分野について、米国などをどのように見ているのか、下期のアウトルックをおうかがいできればと思います。

小川:すでに下期に入っていますが、引き続き、航空機Wi-Fiならびに移動体の引き合いがかなり多く来ています。その分プラスアルファできるのではないかと考えています。

質疑応答:Orbital Lasersの費用について

質問者:この四半期からOrbital Lasersの費用として2億円が出てきています。下期もこのようなかたちで前年に比べて費用が出ていくと思いますが、JAXAとの5億円の契約により研究開発費を吸収し、費用だけが膨らむことをある程度カバーすることになるのでしょうか?

小川:Orbital Lasersの費用については上期に2億円発生しており、下期も引き続き発生します。そこに、先ほどお伝えしたJAXAとの契約の売上が入ってきます。売上が入ってくるだけではなく費用も出ますが、この契約によりOrbital Lasersの収支は改善すると考えています。

質疑応答:安全保障領域の今後について

質問者:先ほど、「安全保障領域の売上が順調である」というお話がありました。業界的には、8月末に防衛省が発表したPFI事業について来年度から応募・選択が行われ、6年累計で約3,200億円の民間衛星コンステレーションの画像を共用で購入することになっています。

御社もこのコンソーシアムの一員として、当然注力していくチャンスがたくさんあるかと思いますので、ここもしっかりと売上に貢献するものと考えています。これを見過ごす手はないと思いますが、そのあたりについて御社の取り組みの方針をお聞かせください。

小川:もちろん当社としても、この計画に大きく貢献したいと思っています。将来の話ではありますが、十分に貢献できるようにいろいろな準備を進めていこうと考えています。

質疑応答:デジタルシフトの取り組みについて

質問者:デジタルシフト等の効率化による費用削減は上期累計で8億円と、毎四半期で着実に効率化が進捗しているとのことですが、このデジタルシフトとは具体的にどのような取り組みなのでしょうか?

松谷:デジタルシフトには、いくつかの取り組みがあります。1つ目が、今まで電話で対応していたお客さまが、Web上やチャットなどデジタル媒体で手続きをしたり、問い合わせしたりすることを可能にするという取り組みです。

2つ目は、全部がなくなっているわけではありませんが、今までお客さまに紙媒体で配っていたものを電子的に通知するという取り組みです。このような施策によって、コストが下がっているとご理解いただければと思います。

質問者:そのような取り組みだけで上期に8億円、通期でいけば10億円超という非常に大きな金額が削減できるのでしょうか?

松谷:この8億円には一部、昨年度末に終了した4K関連設備の減価償却費の削減も含まれているため、すべてがデジタルシフトに関するものではありません。

質疑応答:メディア事業のコンテンツ費用について

質問者:コンテンツ費用についてうかがいます。第1四半期も第2四半期も等しく2億円ずつの削減効果が出ていますが、この中身はどのようなものなのでしょうか? 下期も同じように4億円程度のプラス効果が期待できるのでしょうか?

松谷:そのまますべてがスライドし続けるとは考えていませんが、一部、権利料の数字が変化しています。特にスポーツやライブイベントのようなコンテンツについては、例えば野球は今シーズンがもう終わっているため、来季の開幕前までは下期はほとんど出てきません。イベントもいろいろ計画していますが、その有無によって変化するため、デジタルシフトや減価償却費のように通期で効いてくるものとは違うとご理解いただければと思います。

質疑応答:メディア事業の営業利益について

質問者:結果的に上期でここまで営業利益が出ていて、会社計画の増益分をすでに超過達成しています。特にメディア事業は、利益だけを見ればかなり高い水準かと思いますが、そのような理解で大丈夫でしょうか? 営業利益の会社計画が48億円ということは理解しています。

松谷:利益達成に向けては、全力で取り組んでいきます。過去にご説明しているとおり、四半期ごとのメディア事業の収支を見ていただくと、第4四半期は費用が多く出ます。これはプロ野球などのスポーツの開幕時に多くの人に加入していただくためのプロモーションを仕掛けるためです。そのような状況があることはご理解いただければと思います。

質疑応答:自己株式取得について

質問者:株主還元を強化する方針であることは重々理解していますが、第1四半期も第2四半期も、今のところ自己株式取得についての発表はありません。そのあたりの基本的な考え方について、再確認させてください。

久保:2023年度公表の株主還元策をご理解された上でのご質問と理解しています。もちろん、自己株買いや配当を充実させていくという方針に変わりはありません。また、2023年度にお伝えした規模での株主還元は、2026年度までに実現させていきたいと考えています。

ただし、自己株買いの規模やタイミング等については、今ここで言及できるような状態ではありません。あらためて株主還元全般に関してご説明する機会があるかと思いますので、もうしばらくお待ちいただければと思います。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

9412

|

2,091.0

(12/19)

|

+29.0

(+1.40%)

|

関連銘柄の最新ニュース

-

信用残ランキング【買い残減少】 ソニーFG、トヨタ、Jディスプレ 今日 08:00

-

スカパーJが堅調、国内有力証券が目標株価引き上げ 12/11 13:29

-

前日に「買われた株!」総ザライ (2) ―本日につながる期待株は?― 12/09 05:30

-

スカパーJは連日で年初来高値更新、米スペースXと衛星機打ち上げへ 12/08 13:44

-

スカパーJ(9412) スカパーJSAT、SpaceXと共に宇宙通... 12/08 13:00

新着ニュース

新着ニュース一覧-

-

-

今日 17:30

-

今日 17:00