【QAあり】イントラスト、今期は9期連続増配・配当性向40%超えを計画 家賃分野での収益創出を狙い、ラクーンレント社をM&A

目次

桑原豊氏(以下、桑原):みなさま、こんにちは。株式会社イントラスト代表取締役社長の桑原です。2025年3月期の第2四半期業績を発表します。

スライドにあるように、1つ目は業績のご報告、そして2つ目は会社計画についてです。3つ目に会社情報とありますが、こちらは参考までに付けています。会社計画の中では、第3次の中期経営計画についても、少々触れたいと思います。

業績の概要

まず業績の概要です。2025年3月期も第2四半期を迎え、おかげさまで順調に推移しています。売上高に関しては、前年同期比で18パーセント増です。営業利益に関しても11.4パーセント増と、どちらも10パーセント以上の成長となっており、ひとまずは順調に進んでいると感じています。

売上高が伸びているところに関しては、それに付随した費用も発生しています。この後の分析とあわせてご説明したいと思います。

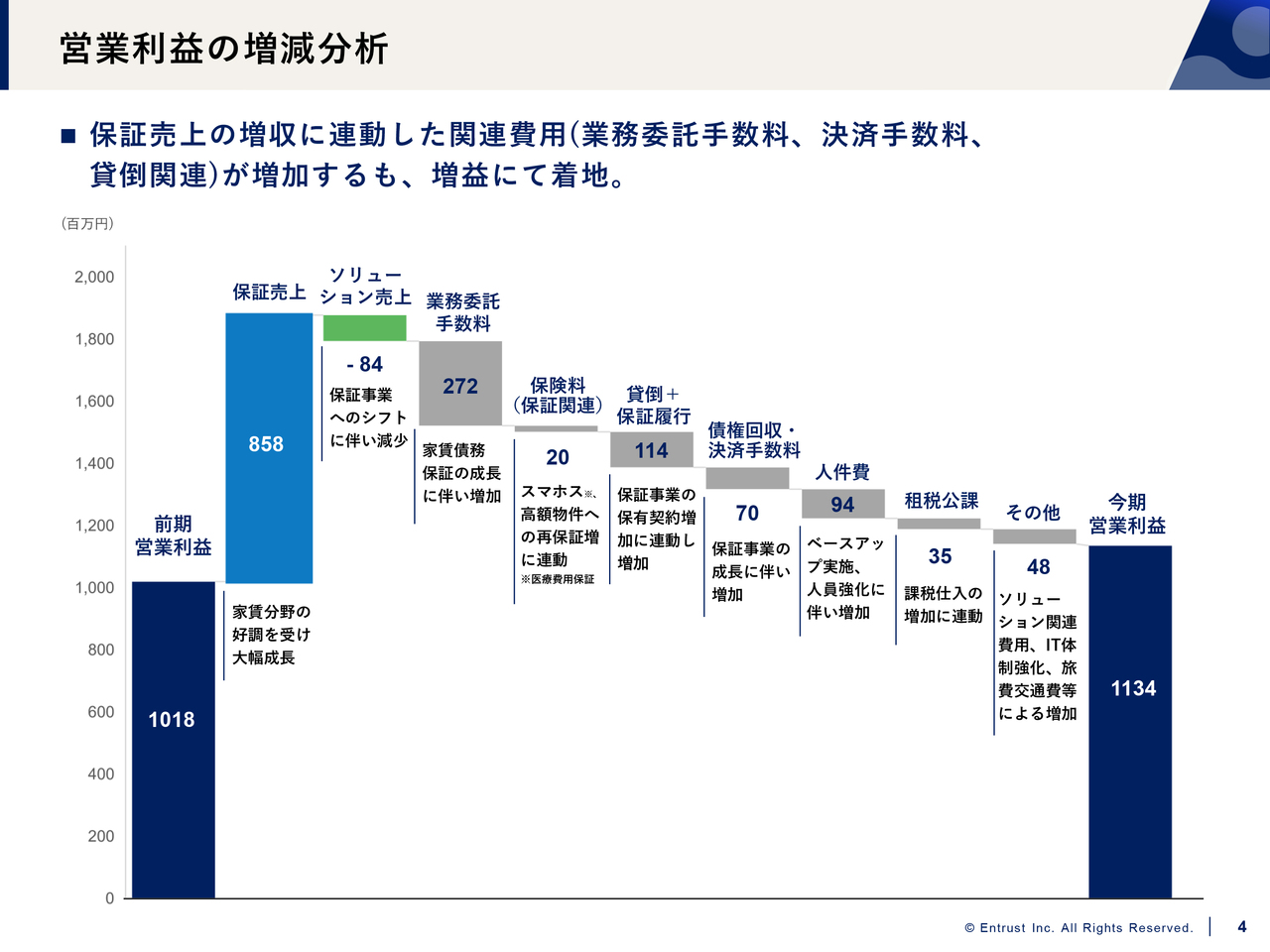

営業利益の増減分析

営業利益の増減分析です。おかげさまで保証売上が好調です。ソリューションとして役務の提供をしていた商品から、保証料が約3倍となる保証の商品にシフトしています。そのためソリューションの売上が減少していますが、保証売上はかなり大幅に伸びています。

保証売上が上がれば、仲介に入っていただく管理会社などへの業務委託手数料も、保証売上に伴って多くなっていきます。また、保有が増えると一定の確率で滞納が発生しますので、適正な貸倒引当金・保証履行引当金を計上しています。これについても、保証売上に引っ張られるかたちで、適正に増加しています。

保有契約が増えると、家賃の決済等に関する債権回収の決済手数料も、売上に準じて増えていきます。その他については、特筆すべき大きな増減はありませんので、増減分析の詳細についてはスライドのグラフでご確認いただければと思います。

人件費についてはベースアップを実施しました。昨今、どの企業でも人手不足の問題を抱えていると思いますが、当社は人員強化に伴って人件費を適正に増やしています。

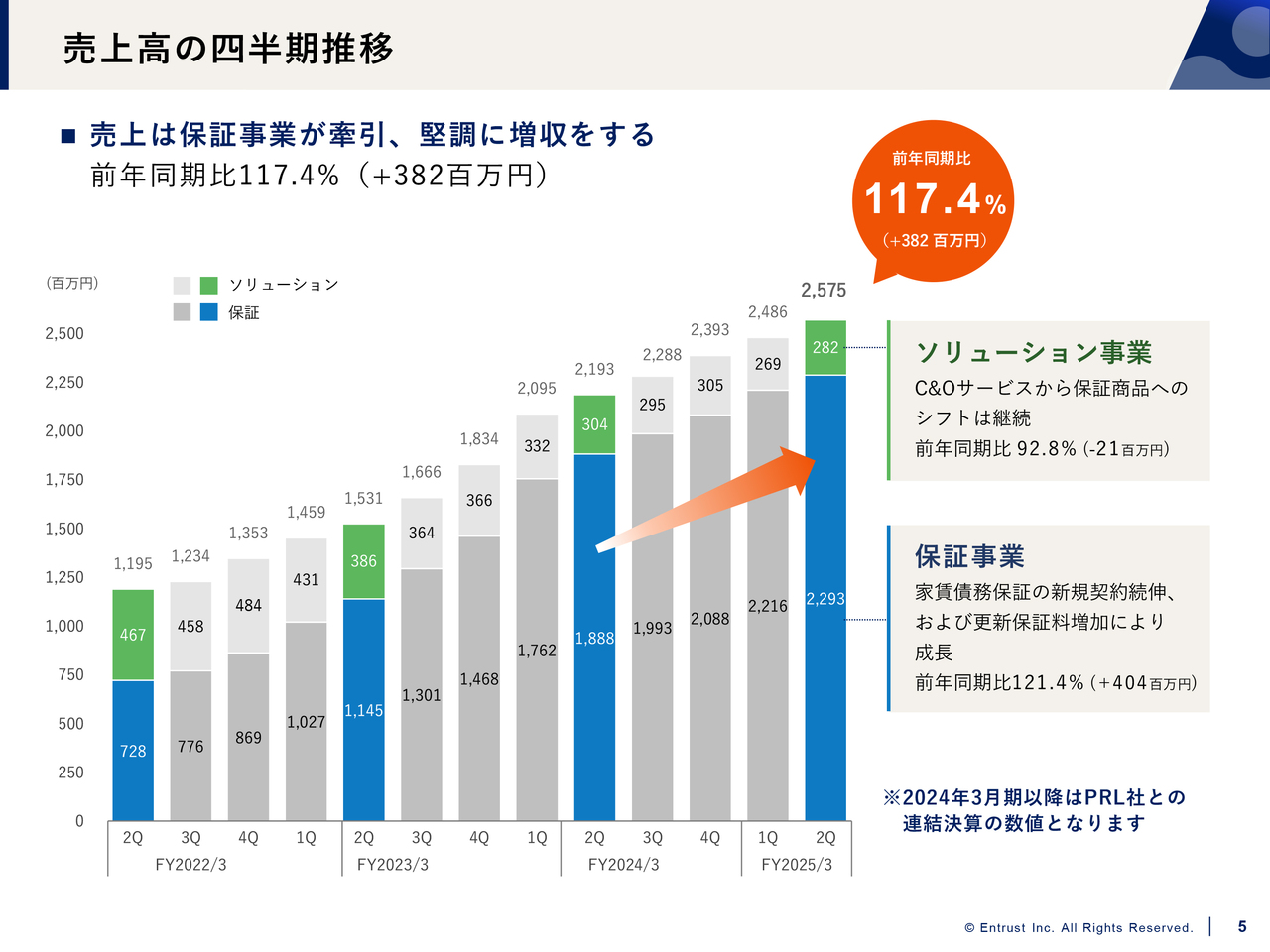

売上高の四半期推移

売上高の四半期推移です。先ほども申し上げましたが、売上高は保証事業が牽引し、堅調に増収をしています。前年同期比では117.4パーセントです。

単価が比較的安めで役務だけを提供する商品ではあるものの、ソリューション事業が保証事業や保証商品に切り替わったことに伴い、売上高が順調に成長しています。

ソリューション事業については役務の提供もありますが、他の商品もいくつかありますので、今後はこの分野についても磨き込んでいきたいと思っています。保証事業は家賃債務保証の新規契約の続伸、および更新保証料の増加により、前年同期比で121.4パーセントと大きく成長しています。

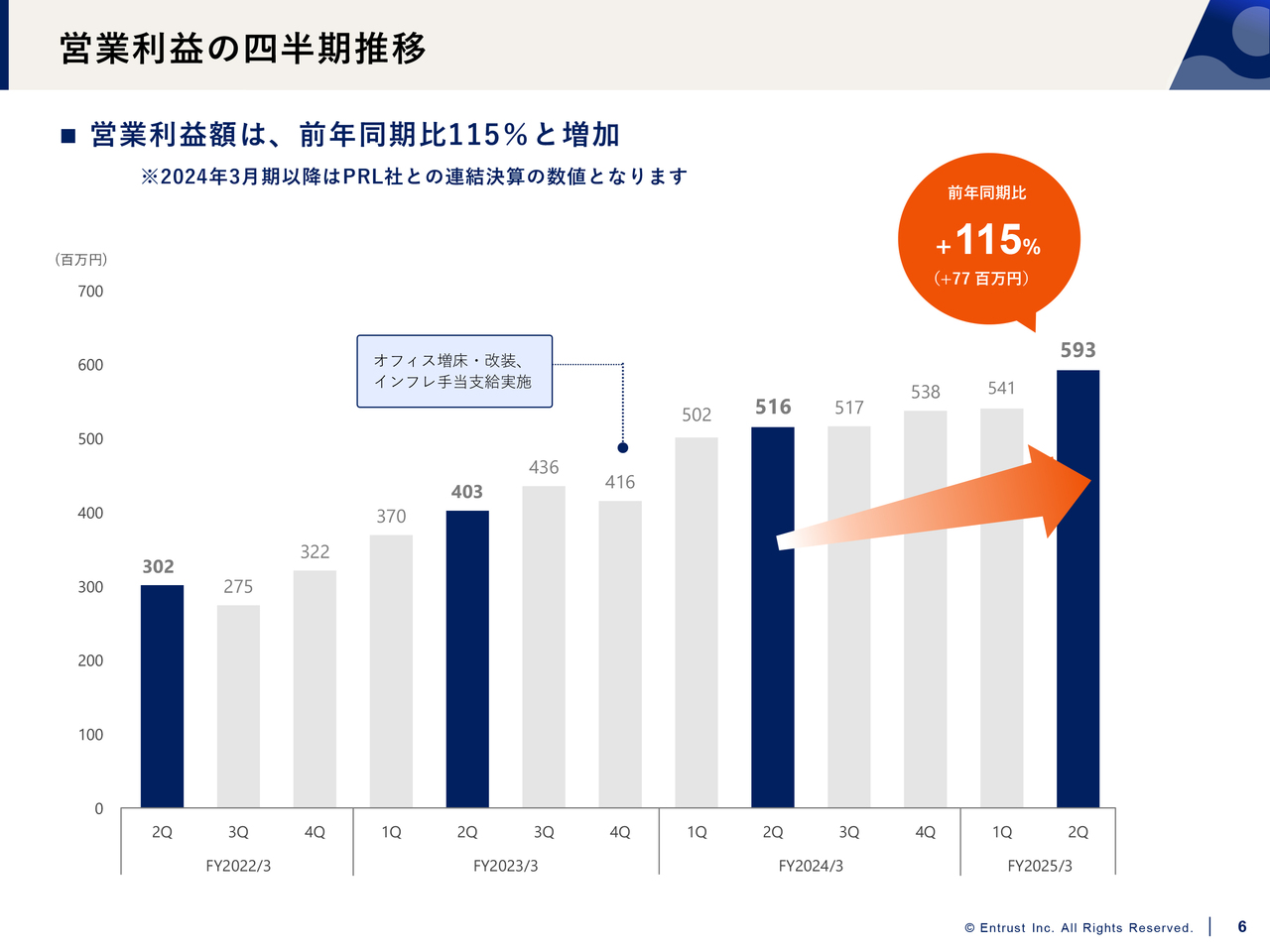

営業利益の四半期推移

営業利益の四半期推移についてです。営業利益は前年同期比で115パーセントと伸びています。冒頭でも申し上げた10パーセント以上の2桁成長をしっかりと達成しています。

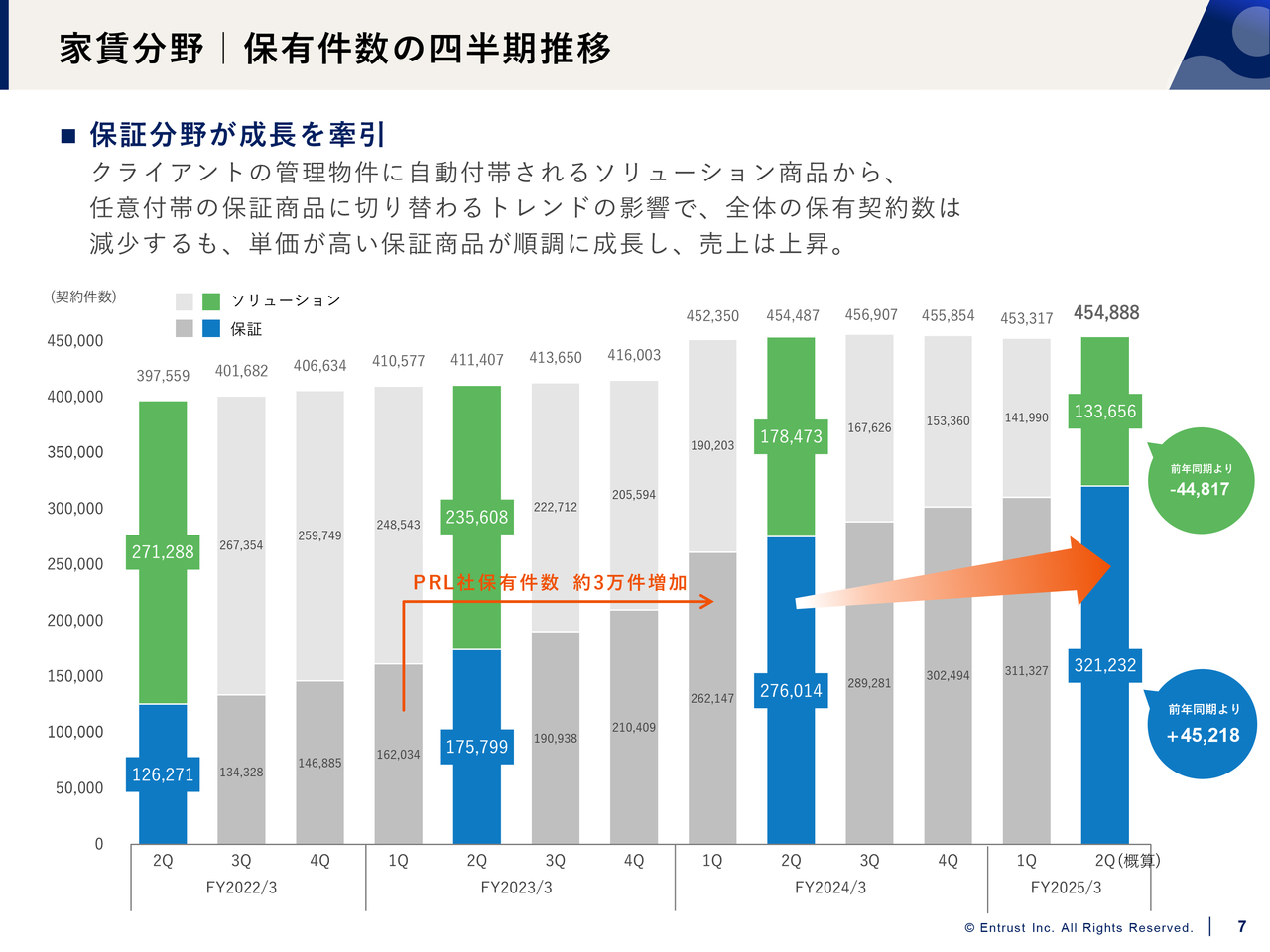

家賃分野|保有件数の四半期推移

当社はいくつかの商品と保証商品を持っています。まず、家賃分野についてです。

大手のクライアントとは数年来の取引になりますが、その中で管理物件に自動付帯されていた役務提供のみのソリューション商品が、管理会社との協議やニーズに合わせて変化しています。

ソリューション商品から任意付帯の通常の保証商品に切り替えるのが今のトレンドです。この影響でソリューションの保有が減り、単価が高い保証商品が増えてきていることによって、売上は着実に伸びています。

ソリューションは全入居者の方が対象となっていましたが、優良法人の中には保証商品を必要としていないケースもあります。

保有件数としては全体的にソリューションの件数が減っており、そのほとんどが保証商品に切り替わります。ただし、今申し上げたように、優良法人等の中には保証といったケアを必要としていないお客さまもいらっしゃいます。そのようなお客さまについては契約の切り替えが行われていないことになります。

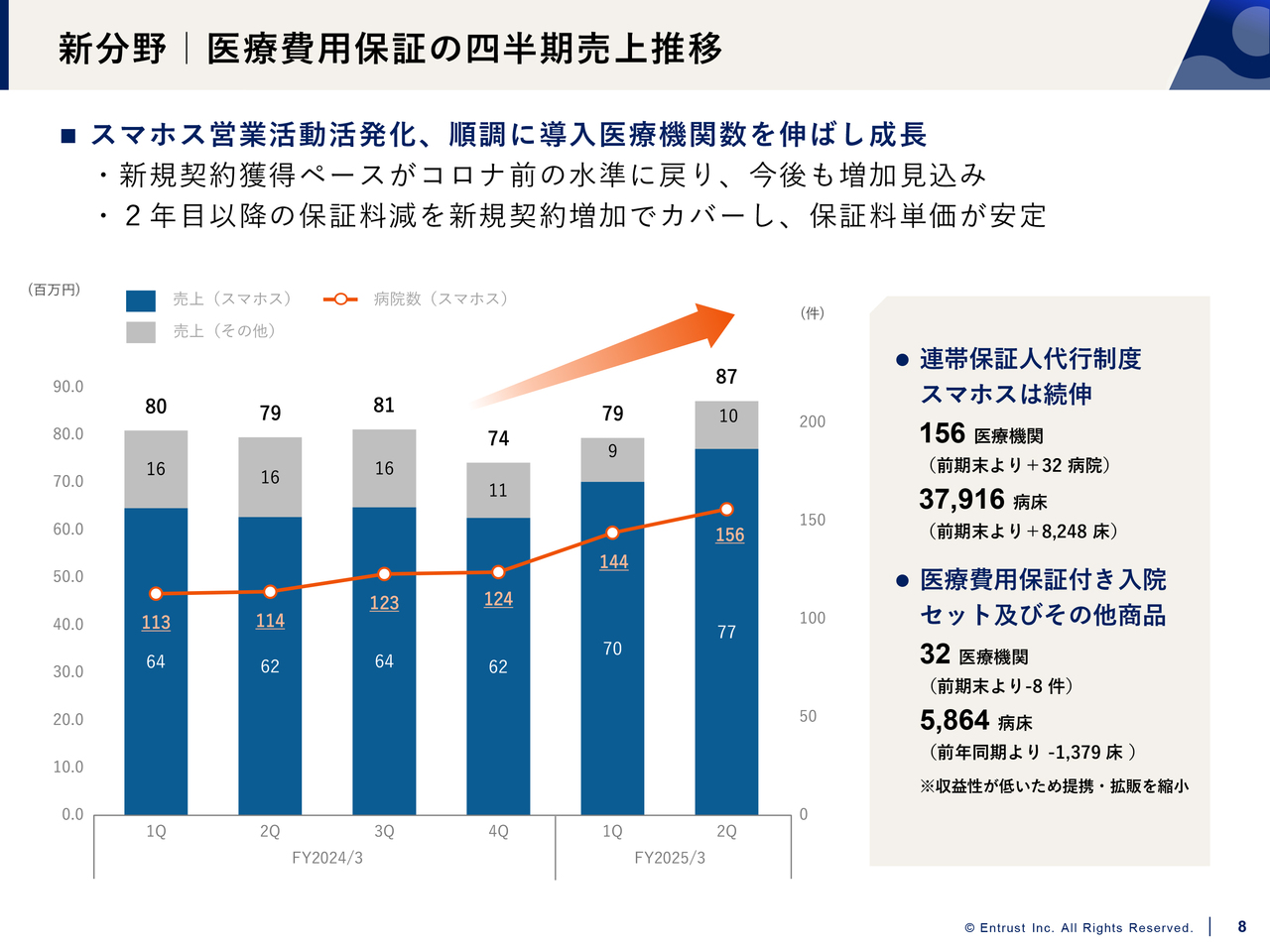

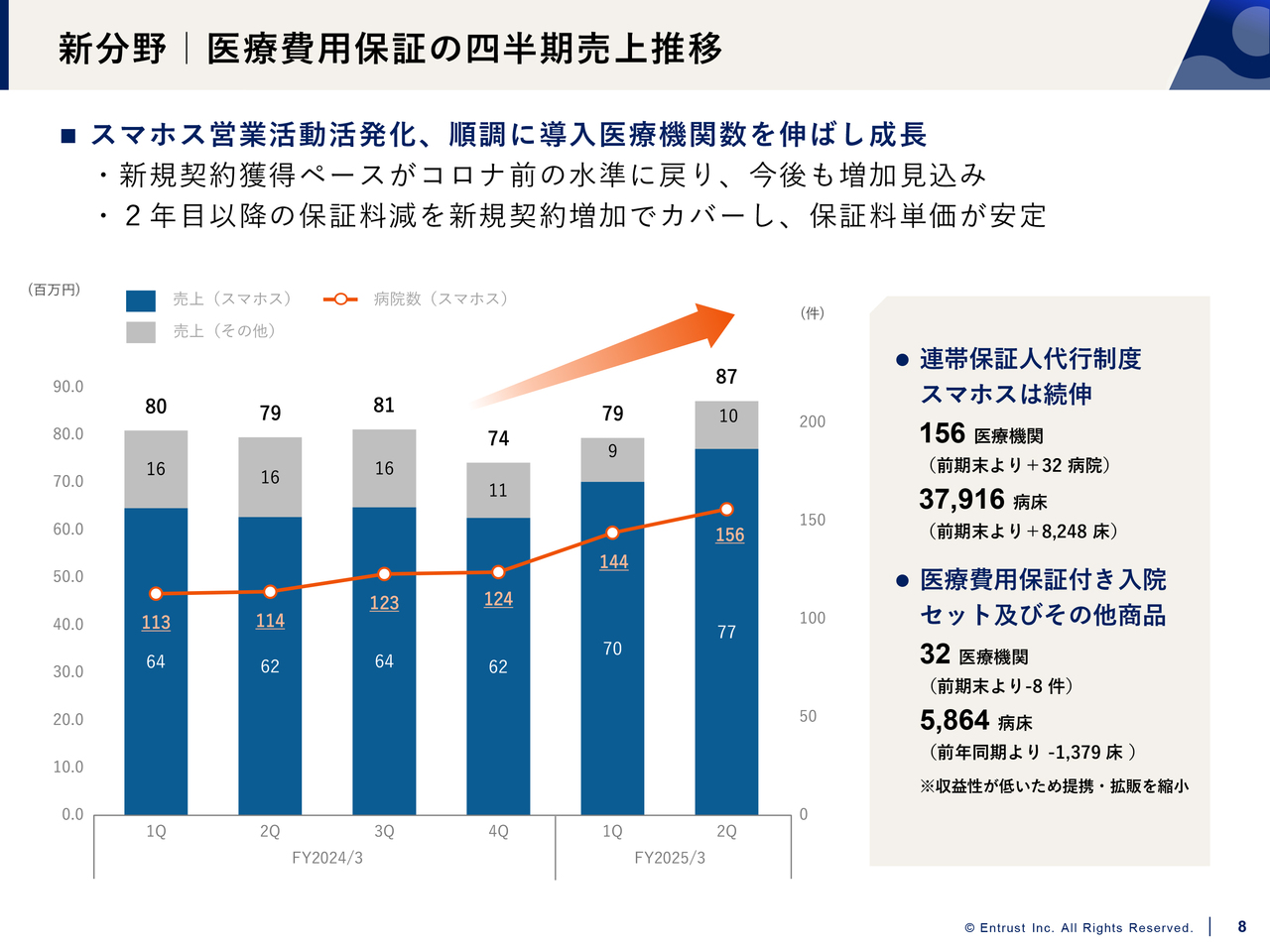

新分野|医療費用保証の四半期売上推移

当社は家賃債務保証以外にも新分野として医療費用保証、介護費用保証、養育費保証などにも注力しています。

まず、医療費用保証についてです。「スマホス」は病院に提案している商品で、病院における医療費用・入院費用等の未収金について、我々の持っているノウハウを提供することで解消していくものです。

一時期は新型コロナウイルスの影響でなかなか病院に訪問できない時期もありましたが、ようやくそのハードルが解消され、病院への案内もかなり増えてきています。

病院の契約数については、スライド内の折れ線グラフで示しているとおり、2025年3月期の第1四半期から第2四半期にかけて新たに12の医療機関とのお取引を開始しています。順調に、右肩上がりで売上も伸びています。「スマホス」は非常にニーズが高く、病院からは「非常に良い商品だ」とお褒めの言葉もいただいています。

当社としてはさらに注力し、全体で1割から2割のマーケットシェアを目指したいと考えています。全国で8,300ほどの医療機関がありますが、まずは800、そして1,600の医療機関にこのサービスを提供していきたいと考えています。

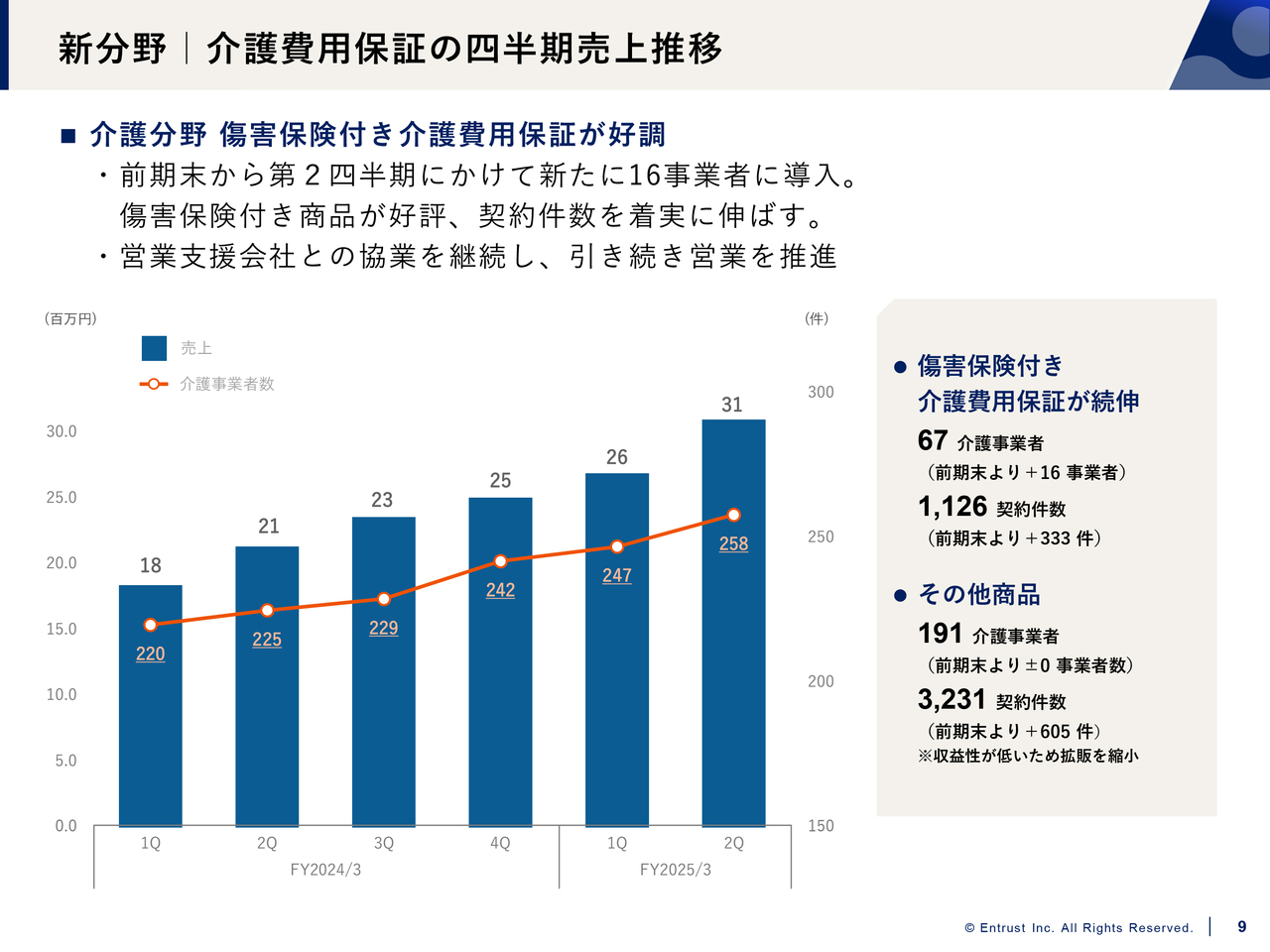

新分野|介護費用保証の四半期売上推移

新分野の2つ目である、介護費用保証についてです。医療と介護はある意味で非常に近い位置にありますが、医療費用保証とはビジネスモデルが若干異なります。介護費用保証は家賃保証に近いビジネスモデルです。

介護施設に入所される方々の連帯保証人というかたちの商品であり、費用負担等も含め、病院の医療費用保証とは形態が違います。こちらも非常に好調です。

この介護費用保証には、通常の費用保証だけではなく、入所される方々に対するお見舞金としての傷害保険が付いています。

介護施設には年配の方が多くいらっしゃいますので、ちょっとしたところで転んでしまったり、怪我をしてしまったりすることがあると思います。介護施設でも「施設側に何か過失があった場合、他に保険金としてお支払いしますよ」という施設賠償責任保険制度は用意されています。

一方で我々が提供しているものは、介護費用が未払いだった場合に、連帯保証人という立場で当社が保証することが中心ではあるものの、それと同時に商品付帯として傷害保険を付けています。

例えば、従来、高齢の方が転んで怪我をされた時には施設賠償責任保険での対応が行われてきました。それは、施設側に過失がなければ保険金が支払われない商品でもありました。入所されている方々と施設の間でさまざまな話し合いをしていかなければ、保険金が下りないケースもあります。

我々が提供しているのは介護費用を保証すると同時に、万が一そのような怪我があった場合に、怪我をされた方に、お見舞金程度の金額ではありますが入院の一時金として保険金をスムーズにお受け取りいただくものです。

「保険金はすべての入所者に提供するべきだ」という介護施設側からの意向もあり、施設に入所する方々全員に傷害保険付きの介護費用保証を一緒に提供する考えが増えてきた傾向があります。

したがって、今までは「連帯保証人がいないから」「滞納してしまうかもしれないから」と、ある意味で逆選択のように介護費用保証が使われていた時期もありました。しかし、傷害保険付きの介護費用保証にしたところ、全員に対してお見舞金が平等に支払われるよう、商品を適用しようという流れになりました。

1つの施設に採用いただくと、施設側で「この方には入っていただこう」「いや、この方は入っていただく必要がないんじゃないか」と選別していたところから、「入所者全員にこの保証に入っていただこう」という考えに変わります。一度ご契約いただくと、施設側の部屋数に応じて売上が上がっていきますので、家賃債務保証に極めて似た商品です。

この商品は2年でも3年でも、入所されている間は毎年保証料をお預かりするかたちになります。ストックでもありますし、契約いただいた施設数に応じて売上が右肩上がりで上がっていくことから、我々の売上や会社の成長に寄与してくれる商品になっています。

その他財務データ(貸借対照表)

続いて、当社のB/Sです。先ほどもお話ししたように貸倒引当金が増えています。

これは売上が伸びていることによって適正な比率で計上している貸倒引当金です。今後も保証による売上が伸びていけば、おのずと増えていくことになります。現在は、非常に適正かつ潤沢に貸倒引当金を計上しています。

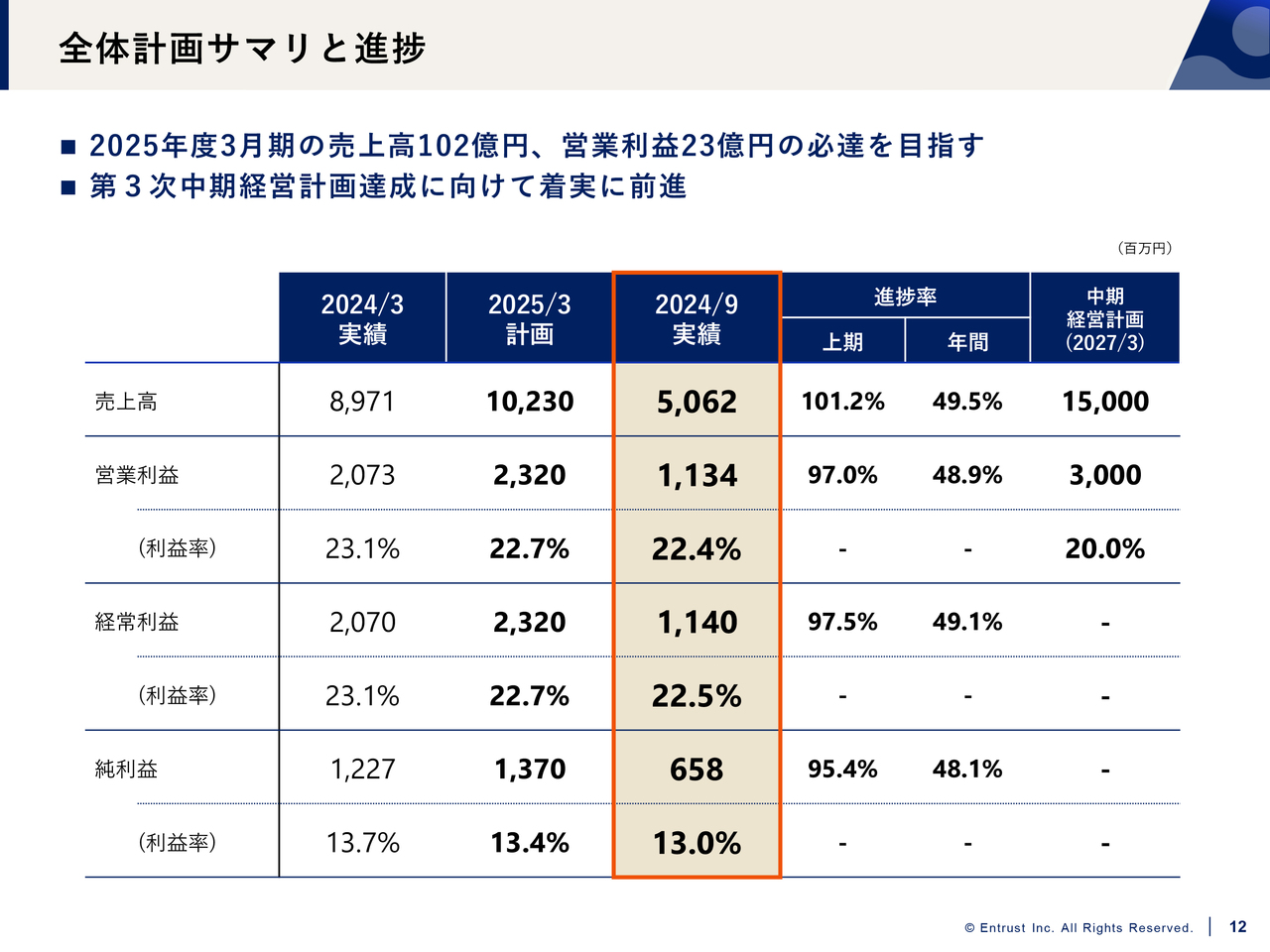

全体計画サマリと進捗

ここからは会社計画についてご説明します。2025年3月期第2四半期の売上高は50億6,200万円でした。上期の進捗率として、売上高は101.2パーセントと、我々が予定していた進捗をオーバーし、順調に進んでいます。年間の進捗率としては49.5パーセントとなります。

営業利益に関しては、第1四半期は貸倒引当金を少し多めに計上したため、予定よりも若干進捗が遅れているように見えます。しかし、第2四半期では第1四半期の貸倒引当金をかなりリカバーできています。

現時点での上期の進捗率は97パーセントですが、年間の目標利益23億2,000万円に対しては、第3四半期、第4四半期で巻き返しは十分に可能だと考えています。

スライド右側には中期経営計画の数字を記載していますが、こちらについては後ほどご説明します。

全体計画サマリと進捗

全体計画サマリと進捗の中ではありますが、第1四半期ではなかなかご説明しきれなかった部分がありますので補足します。今年11月1日にラクーンレント社の株式を100パーセント取得する予定です。当社では2社目のM&Aとなり、予定どおり進んでいます。

ラクーンレント社が保有するポートフォリオには事業用の商品がかなりあり、当社も事業用保証商品の拡大の1つの足がかりにしたいと話を詰め、当社グループに入っていただくことになりました。

ラクーンレント社は家賃分野における事業用の保証商品に厚みがありますので、当社にグループインいただくことで、さらなる収益の創出を狙います。第3四半期から、少しずつではありますが、数字的な成果が表れてくるのではないかと考えています。

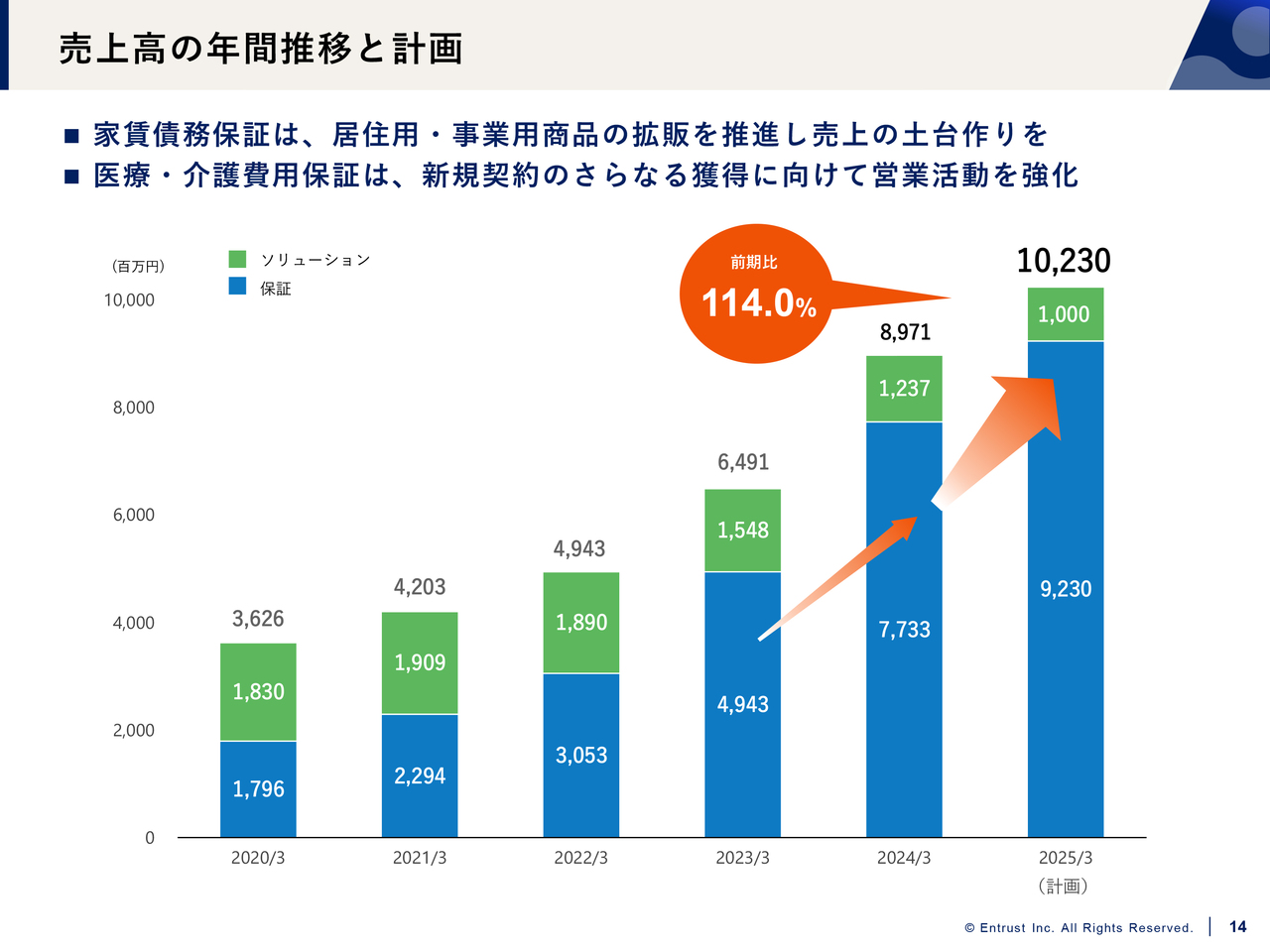

売上高の年間推移と計画

売上高の年間推移と計画についてです。当社と、グループ会社である家賃債務保証分野のプレミアライフ社(以下、PRL社)の連結で、トップラインは102億3,000万円です。保証とソリューションに分けると、スライドのグラフに示した内訳となります。

先ほどもお話ししたように、ソリューションが保証に切り替わっていくトレンドがあるため、グラフのような推移を見込んでいます。

医療・介護費用保証については、新規契約のさらなる獲得に向けて営業活動を強化するために人員も少し多めに入れました。医療と介護はある意味で表裏一体なところもありますので、担当部門である営業2部と営業3部とで、グラフに基づいて数字を積み上げていきます。

家賃債務保証に関しては、これまで居住用商品のポートフォリオが大部分を占めていました。しかし、ラクーンレント社のM&Aにより、事業用の保証商品も1つの足がかりになります。専属部隊を設け、この組織体制で事業用商品を積極的に取り扱っていきます。

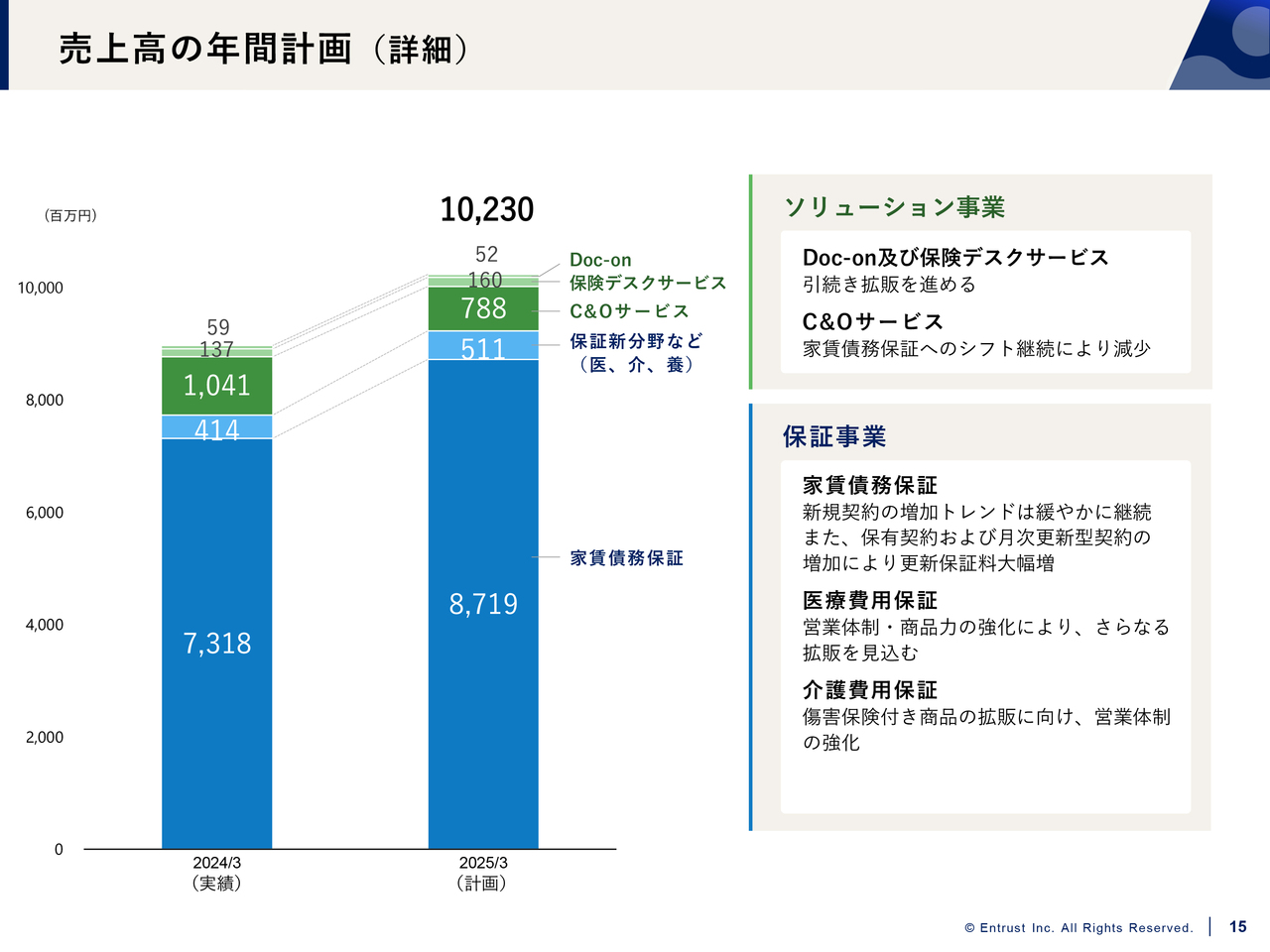

売上高の年間計画(詳細)

売上高の内訳についてご説明します。前のグラフでも示したように、家賃債務保証が大部分を占め、医療や介護、養育費保証も少しずつ増えています。ここに注力し、第2、第3の柱を作っていきたいと考えています。

その内容について補足します。ソリューション事業について、「Doc-on」及び「保険デスクサービス」は、管理会社の要望に応じて保証に切り替わる商品ではありません。そのため、一斉同報ができるSMSを使った商品や、非常に煩雑な入居者の保証業務を代行する保険デスクサービスです。

また、特殊な業務の役務を管理会社に提供する「C&Oサービス」という事業があります。先ほども、スライドのグラフの緑色部分が減り、青色が増える切り替わりのトレンドがあったとお伝えしました。

これは「C&Oサービス」への切り替えが大きく行われたことによるもので、1件対1件で比べた場合、約3倍の保証料が売上に反映されています。これは、ソリューション部分が小さくなった分、保証の売上がかなり大きく成長したと考えています。

保証事業については、家賃債務保証と医療費用保証、介護費用保証を主に進めていますが、その他に養育費保証事業も行っています。こちらは大手保険会社と協業し、青少年の健全な育成、母子家庭の支援などを念頭に置きながら、全国の各地方自治体とともに養育費保証を展開するプランです。この事業は今後も継続していきたいと考えています。

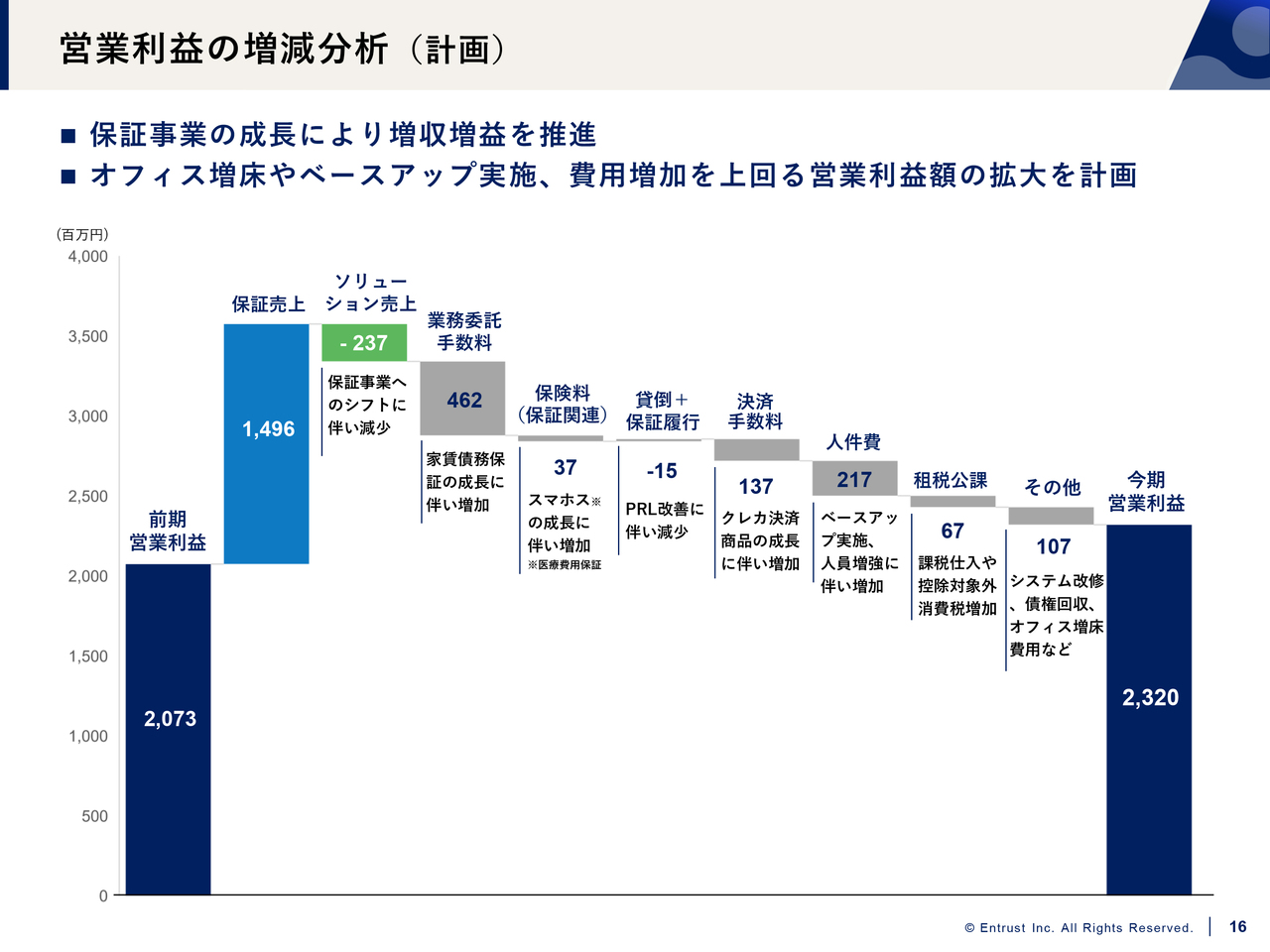

営業利益の増減分析(計画)

営業利益の増減分析について、今期の計画をご説明します。費目的には先ほど実質のところでお話しした内容と同じです。業務委託手数料については家賃債務保証の売上が伸びているため、これらは今後も増えると考えています。

当然ですが保有が増えるにあたり、貸倒引当金も一定の率で計上したいと考えています。決済手数料についても、必要なものに応じて費用が発生します。ソリューション売上は保証事業に切り替わるため、それに伴いマイナス表示になっています。

人件費については、今年も新卒の採用を行い、適正な人員配置ができました。会社の成長に伴い中途の採用も行っていますが、当社は新卒の段階から会社の文化や企業価値の向上を共有できる人材を求めています。人材と企業の成長を同時に行いたいと考えているため、当社は新卒の採用を積極的に行っています。

新卒の採用は今年も昨年と同様の方針で行っていましたが、1年、2年も経つと業務を一人前にこなす人材に成長しています。今年もいよいよ来年の採用がスタートしました。より優秀な人材を確保し、会社の礎にしたいと考えています。

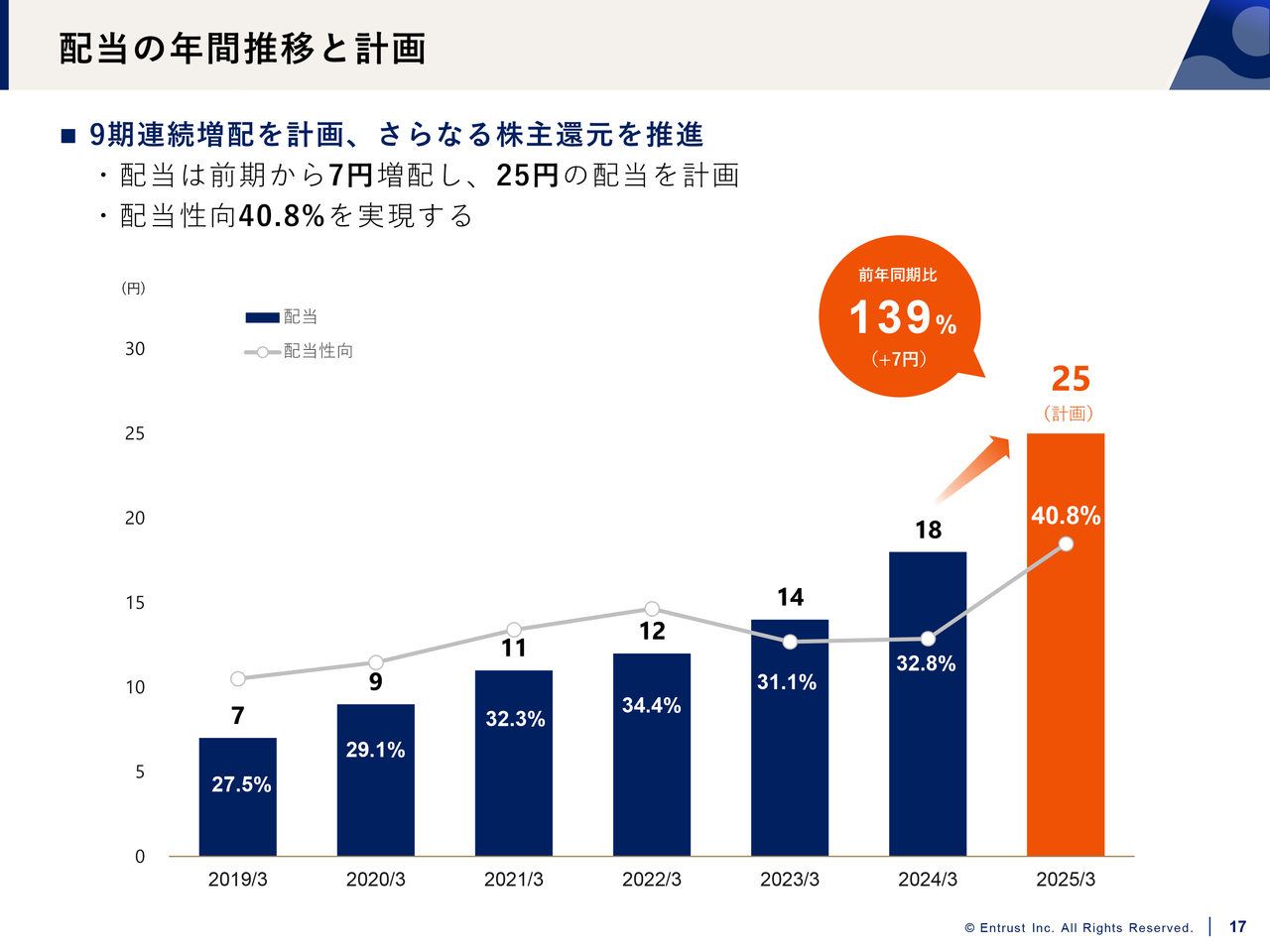

配当の年間推移と計画

配当の年間推移と計画についてご説明します。スライドのグラフ右側が今年の配当です。配当性向は過去に公言した40パーセントを超えました。中期経営計画についてはのちほどお話ししますが、9期連続増配を計画しており、計画どおりに推移すると考えています。

さらなる株主還元の推進のために、当社は決算説明会で個人投資家や機関投資家の方々にご説明するに際も、株主還元の優先順位を高くしています。言うだけではなく有言実行することで、株主との信頼関係が強化されると思っています。

配当比率は前年同期比で139パーセントです。大幅に増加していることをお伝えしておきます。

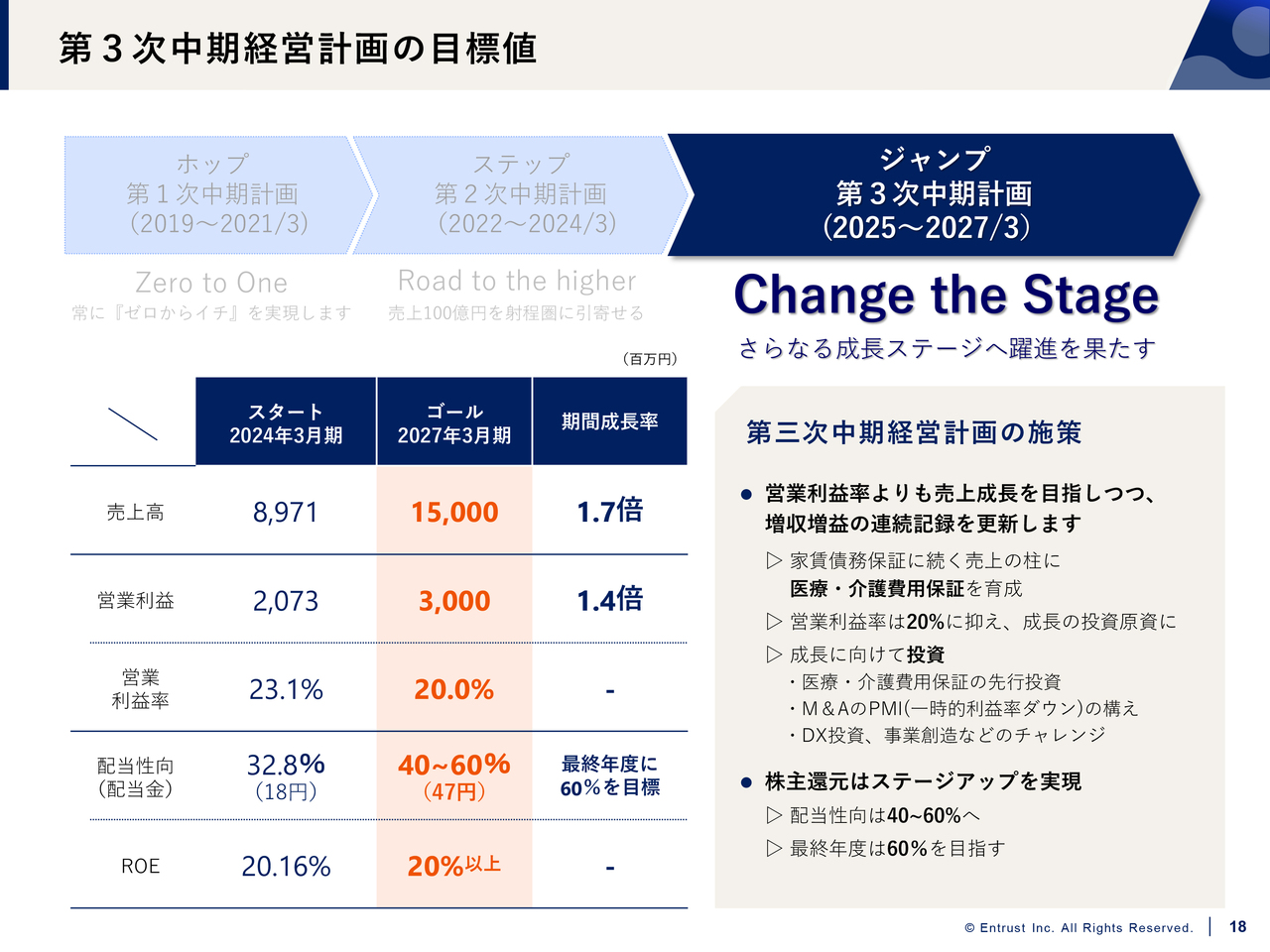

第3次中期経営計画の目標値

今期、第3次中期経営計画を発表しました。「Yahoo!ファイナンス」の掲示板などで、アグレッシブな数字を出していると評価されているのを見ています。

しかし、この計画は絵に描いた餅でも、たらればの数字を載せているわけでもありません。また、「このようなM&Aができたら」と理想を掲げているわけでもありません。

数字を残すことは決して楽なことではありませんが、これらはそれなりの裏付けや根拠に基づいた数字です。我々が目指しているものを適正に足し算した結果ですので、決して到達不可能な数字ではないことを付け加えておきます。

また、第3次中期経営計画がスタートした2024年3月期当初に掲げたゴールは、2027年3月期の150億円でした。期間成長率としては売上高で1.7倍、営業利益で1.4倍となります。今お話ししたように、この数字を楽に達成できるとは考えていませんが、十分な目標と計画に基づきこれらの数字を示しています。

第3次中期経営計画の施策については、医療・介護費用、家賃保証分野を伸ばしていきます。営業利益率については約24パーセントの時期もあり、それを否定しているわけでありません。利益率を20パーセントとし、それらを投資に回すことで、絶対額30億円を目指したいと考えています。

また、当社は株主還元を非常に重要視しています。配当性向は現在40.8パーセントですが、ゴールとなる2027年3月期には60パーセントを目標としています。逆算すると1株当たり配当は47円です。こちらを数字に置き換えることで、株主のみなさまとの信頼関係をさらに深めたいと考えています。

第2次中期経営計画については、おかげさまで掲げた目標を達成することができました。第2次中期経営計画に続き、第3次中期経営計画でも売上高150億円、営業利益30億円を達成することを念頭に、会社全体でこの数字に向かって取り組んでいきたいと思っています。

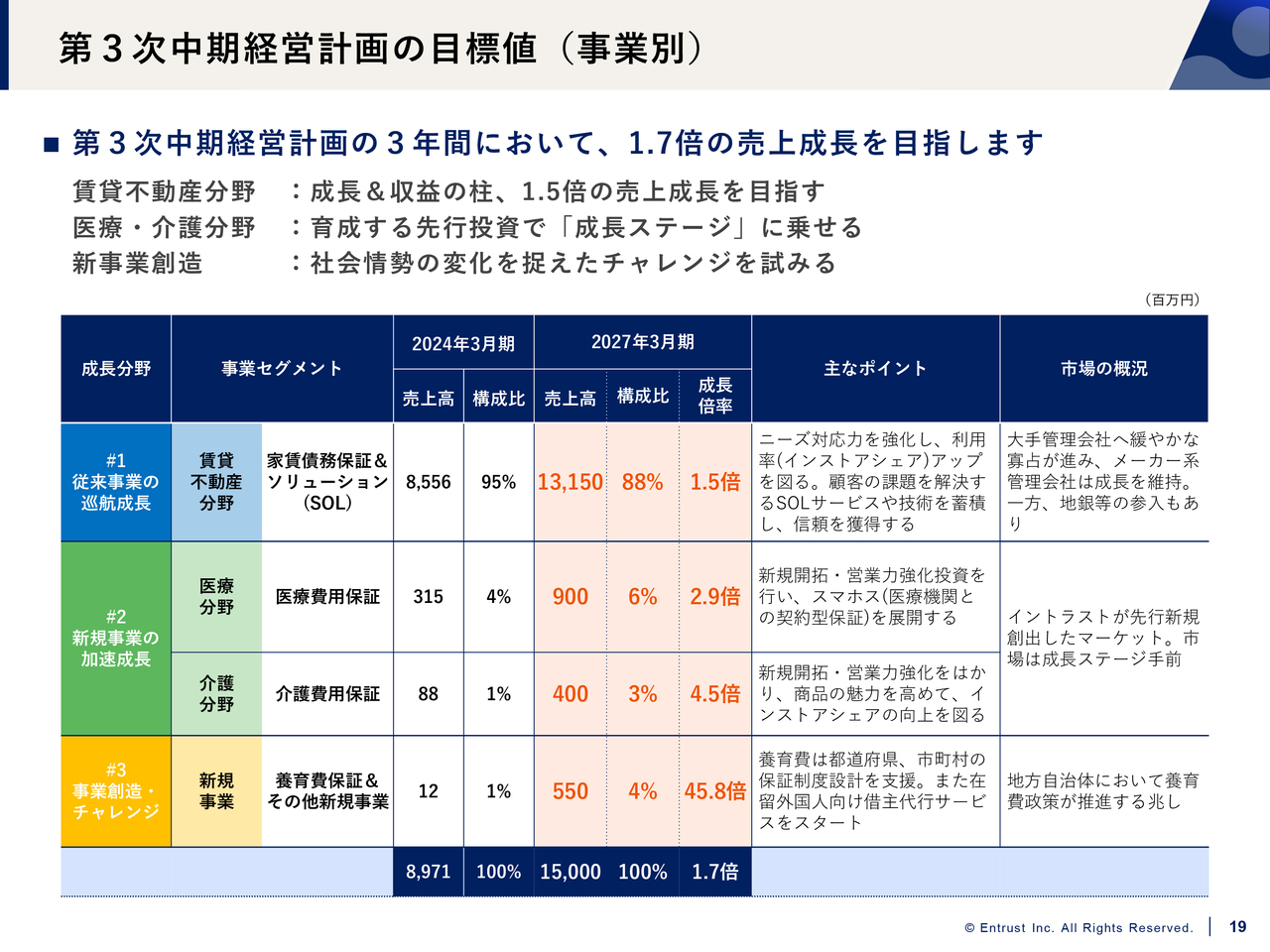

第3次中期経営計画の目標値(事業別)

第3次中期経営計画の事業別目標値についてご説明します。当社は保証会社のため、主に保証についてお話しします。

スライドの表の一番上に記載している賃貸不動産分野の売上高は85億5,600万円からスタートし、1.5倍となる131億5,000万円へと伸ばしていきます。主なポイントは、対応力を強化し、お客さまのニーズに応えられる商品を研究開発したことにあると思います。

当社は、管理会社から1社単独で保証をお預かりすることはあまり多くありません。この部分には競合他社が入ってきますが、商品がよいものであり、ウィンウィンの関係が築けるのであれば、インストアシェアを伸ばしていけると考えています。

もともと当社の市場概況としては、大手管理会社との取引が比較的多いと感じています。マーケット全体を見ると寡占化が進んでいます。また、地方銀行もこのような保証部分に注力していますので、当社のノウハウを提供し、一緒にマーケットを開拓する独自のプログラムも進めています。それに伴い、家賃に関してはスライドに記載した数字を見込んでいます。

また、表中に緑色で示した新規事業の成長倍率については、医療分野で約2.9倍から3倍、介護分野では4.5倍を目指しています。医療費用保証の売上高では2024年3月期の3億1,500万円から、2027年3月期には9億円、介護費用保証は2024年3月期の8,800万円から、2027年3月期には4億円を目指しています。

決して楽な数字ではありませんが、そこまで風呂敷を広げているとも思っていません。いろいろな施策も進めてきていますので、引き続きご注目いただければと思います。

また、新規事業に関しては、保証の商品として、養育費保証や保険デスクサービス、「Doc-onサービス」などもあります。その他にも、介護施設に勤務したいと考えている方々に対する保証商品も模索しています。こちらは完成に近づいているため、IRなどでみなさまに示したいと思っています。

養育費保証に関しては、行政にも出入りしている東京海上日動火災保険社の公務部とともに取り組みを行っています。

こども家庭庁等からは養育費をはじめ、青少年の健全な育成や女性の社会進出などを目的とする予算が設けられており、全国で使われています。その中で、2社で作っている「養育費保証 自治体モデル」を各自治体に案内しています。

自治体の予算取りのピークは10月、11月のため、現在多くのお問い合わせをいただき、ご検討いただいています。非常にポテンシャルと社会性が高い商品ですので、今後1年、2年の間の成長を見ていただきたいと思います。

地方自治体における養育費政策の推進も続けていきますので、2027年の3月期を迎える頃には、ここで示した数字が実現してくると考えています。

なお、スライドに記載した数字には、大きなM&Aなどによる数字は含まれていません。したがって、この数字には、現在我々が着手しているオーガニックなものを磨き込んでいくことで達成できると考えている予算です。

簡単ですが、以上が業績と計画についてのご説明とご報告となります。

質疑応答:ラクーンレント社のM&Aについて

司会者:「ラクーンレント社をM&Aする理由は何でしょうか?」というご質問です。

桑原:先ほどもご説明の中で触れましたが、ラクーンレント社は、株式会社ラクーンホールディングスのグループ会社で、我々が持つ家賃保証の商品と同じような商品を販売していました。この多くの部分が事業用であり、我々が事業用商品を積極的に拡大したいと考えていたことが足がかりとなりました。

当社の中にもすでに事業用を専門に行っている部隊がありますが、ここをさらに拡大し、ラクーンレント社が持つポートフォリオを我々のグループの中に取り込むことで加速できると考えました。

また、ラクーンレント社の経営状況を見せていただきましたが、非常に優良なお客さまが多く集まっていました。デューデリジェンスの中で滞納率や回収率なども拝見した上で、ともに成長できると確信し今回のM&Aに至りました。

質疑応答:医療・介護分野の今後のトレンドについて

司会者:「医療・介護について、直近のグラフは右肩上がりになっていますが、今後のトレンドはどのように想定されていますか?」というご質問です。

桑原:トレンドとしては確実に右肩上がりです。シュリンクして減ることは、まったくと言ってよいほど想定していません。

医療費用保証に関しては、病院からも非常に高い評価を得ています。我々の営業活動が十分ではないため、みなさまにこの商品をご案内できていない反省点はありますが、継続率も非常に高く、マーケットはブルーオーシャンです。右肩上がりになるしかご説明のしようがない状況だと考えています。

介護費用保証についても、マーケットは同じような状況です。非常に好評で、問い合わせも多くある中において、当社では人員も含め、注力しています。こちらもトレンドとしては確実に右肩上がりだとご説明できると思っています。

質疑応答:上期における売上高の上振れ・営業利益の下振れについて

司会者:「上期実績の売上高が予想を上回った一方で、営業利益は下回りました。これらの理由を教えてください」というご質問です。

桑原:売上高の上期実績が予想を上回った要因の1つに、ソリューションが保証に切り替わったことが挙げられます。さらに、昨年から新規開拓部隊が開拓し続けてきたものが、今期になって売上につながっていることも主な要因だと思います。

一方、営業利益に関しては、上期に貸倒引当金を少し厚めに計上した部分がありましたが、実際には想定していたよりも貸倒れが少なかったことが影響していると思います。ただし、回収率が下がってきた、あるいは滞納率が上がってきたという状況ではありません。

今回の報告からもお分かりいただけたと思いますが、第2四半期において大きくリカバーできています。第3四半期、第4四半期と重ねることによって、トップラインもボトムラインも予定していた方向に進んでいくと考えています。

質疑応答:医療費用保証の売上高の拡大要因について

司会者:「医療費用保証の売上高拡大が明確になってきたようですが、認知度の向上、有名病院の採用など、何かきっかけがあったのでしょうか?」というご質問です。

桑原:一番のきっかけとしては、やはり新型コロナウイルスの流行が終わり、営業活動が再スタートできたことが挙げられます。そのような営業活動が少しずつ実り、花を開き始めたと感じています。

また保険会社と協業し、足並みを揃えていく中で、お互いの歯車がかなり良い回転をし始めたことで、良いコミュニケーションが取れていることも1つの要因だといえます。

さらにもう1つの要因として、医療費用保証の商品自体の特徴があります。医療費用保証は、介護費用保証や家賃債務保証とはビジネスモデルと利益構造が違っています。医療費用保証は前年の滞納額に応じて保証料を提示するビジネスモデルの商品であり、当初、我々は滞納が毎年継続的に発生すると考えていました。

これは我々も想定していなかったことですが、医療費用保証を導入いただいた病院は我々が保証会社として入ることによって滞納が減っていきます。病院に勤めている方々の意識なのか、それとも患者のみなさまの意識なのかはわかりませんが、みなさまの意識に変化があったようです。その変化によって滞納額が大幅に減ってきている状況です。

病院によっては、前年から40パーセント程度減少する現象も起きています。実際に、ほとんどの病院において、多ければ40パーセント、50パーセント、少なくとも10パーセント程度の滞納額の減少が見られています。

翌年の保証料はその年の滞納額に応じて保証料を提示するため、1年目から2年目、2年目から3年目ぐらいまでは、既存の病院でも保証料の提示額が減っていきます。ただし、2年目、3年目になるとそれ以上は減らず、そこが最終的な保証料になります。

当社では、数年前からこの商品を取り扱っていますので、継続されている病院では滞納額が20パーセントから30パーセントに減少します。そして、最終的に歩留まりとなってから積み上げていくものについては、すべてプラスとなり、右肩上がりのグラフを示す傾向があります。

スライド8ページのグラフのように、いったん下がるものの、下げ止まったところから積み重ねたものについては、ストックとフローで右肩上がりになっていきます。実績としてこのような状況があります。

質疑応答:医療費用保証の競合、第3次中期経営計画への抱負について

司会者:「医療費用保証での競争状況について教えてください。また、中期経営計画で掲げた売上高目標9億円の達成に向けた抱負についてもお願いします」というご質問です。

桑原:競合として我々が認識している会社は数社あり、当社以外にも同じような商品を取り扱っている会社はあります。

そこで、我々が意識しなければならないことは、各社が商品をいろいろと磨き込んでいる中で、病院へ継続可能な良い商品を提供していくことだと思っています。したがって、各社と価格競争になり、下をくぐり抜けるような商品にはしたくありません。つまり、価格で競争せず、サービスの内容で競争していきたいということです。

そのようなことをしっかりと念頭に置き、ピットになったとしても、価格勝負ではなく、商品の内容と価格のバランスをとることでお客さまにご理解いただけるよう、医師や病院にお話ししている状況です。

また、現在東京海上日動火災保険社や損保ジャパン社との取り組みや、当社が行っている営業活動をさらに磨き込んでいくことも大切だと考えています。

病院にはいくつもの病院団体がありますので、そのような団体を通じて、我々の医療費用保証をご案内いただく予定です。すでに団体単位での商品の案内と提供を行っていますが、今後は1病院ごとの説明と獲得に取り組む一方で、病院の集まりをアソシエーションとして捉えた営業活動も行っていきます。

その中で関心を持っていただいた方々に向けた説明会を積極的に行っていきたいと考えており、取り組みを進めています。

質疑応答:ラクーンレント社子会社化によるシナジーについて

司会者:「ラクーンレント社の子会社化による連結業績に対する影響や、グループシナジーについて教えてください。また、中期経営計画には盛り込まれていないと思いますが、事業用商品の拡大に対する抱負についてもお願いします」というご質問です。

桑原:ラクーンレント社の子会社化により、今ある優良物件が当社の連結対象になりますので、売上にはプラスの影響がある見込みです。

また、ラクーンレント社もしっかりと経営されていましたが、我々といろいろなものを共有することによって、さらに生産性が上がり、効率も良くなると考えています。つまり、連結することで互いに良い結果を得られるだろうという前提があります。

ラクーンレント社が持っている事業用の保証商品についても、今後は我々が持つ商品や、ラクーンレント社がもともと持っていた販路などをうまく活用しながら拡大させていく予定です。したがって、あらゆる部分でシナジーを十分に得られると考えています。

質疑応答:PRL社の現況と今後の見通しについて

司会者:「昨年連結子会社化したPRL社の現況と見通しについて教えてください。昨期の利益貢献は限定的だったと思います」というご質問です。

桑原:おっしゃるとおりです。PRL社に関しては、残念ながら今の段階ではグループ全体に対する利益貢献はまだできていません。ただ、少なくともPRL社が良い方向に向かっているということは付け加えさせてください。

過去には、PRL社としての機能の悪さや入居者層の問題など、いろいろな課題がありましたが、この中身については日に日に良くなってきています。

今の段階で「いつ、完全にプラスに転じるか」ということは、なかなか断定することができません。しかし、少なくとも今期中にはプラスの状況に転じ、来期はプラスの報告としてみなさまにお伝えできるのではないかと考えています。

質疑応答:中期経営計画達成に向けた来期の戦略について

司会者:「中期経営計画の売上高目標150億円を達成するためには、2026年3月期の売上高として、125億円から130億円程度はほしいと思います。どのようなかたち、分野で伸ばしていく方針ですか?」というご質問です。

桑原:ご指摘のとおり、最終年度に売上高150億円を達成するためには、来期は123億円から125億円を達成する必要があると考えています。今期102億円を達成したとしても、来期にも20億円以上伸ばさなければなりません。

1つ目のポイントとして、もともと売上はオーガニックで毎年2桁成長していることがあります。2つ目のポイントとして、当社は医療・介護分野が年々大きく伸びていくと考えており、その仕掛けもある程度整ってきたことがあります。これらを中心に取り組んでいきます。

そして3つ目のポイントとして、ラクーンレント社に限らず、今後もM&Aなどを進めていきます。

ただし、冒頭にもお伝えしたように、125億円、150億円の目標は、M&Aを想定していない数字です。したがって、基本的には今取り扱っている商品を拡販し、新規の取引先を増やしていく方針です。自然増でストックを作り、その積み重ねによって来期の125億円を目指します。

質疑応答:医療費用保証の成長加速要因と今後の見通しについて

司会者:「医療費用保証はこれまでより成長速度が上がったように見えますが、環境の変化や営業戦略の変更などがあったのでしょうか? 成長が加速した要因と来期の見通しを教えてください」というご質問です。

桑原:医療費用保証の成長をご確認いただきありがとうございます。おかげさまで、先ほどお伝えした2年目、3年目にいったん保証料が下がるという現象を乗り越えることができました。

それから、病院のマーケットを非常に多く持っている東京海上日動火災保険社、損保ジャパン社とは、アソシエーションビジネスの足がかりに一緒に取り組んでいることにより、単純に契約件数が増えている状況です。

ようやく今まで耕してきた努力がここへ来て加速し、いろいろなお問い合わせ等も増えてきました。さらに、当社の商品としても磨き込んできたものがお客さまのニーズにかなり一致してきたことも、医療費用保証の成長スピードが上がってきた要因だと考えています。

質疑応答:PRL社による利益貢献について

司会者:「来期、PRL社の利益貢献はどの程度あるのでしょうか?」というご質問です。

桑原:来期に関しては、PRL社による利益貢献があると見ています。今期の第4四半期頃から利益貢献してくると予想しています。来期は第1四半期、第2四半期、第3四半期あたりに連結としての利益貢献が続く見込みです。

質疑応答:ラクーンレント社の収益性と業績への寄与について

司会者:「買収したラクーンレント社のポートフォリオの収益性については、どのように考えればよいでしょうか? 貴社への業績寄与についても考え方を教えてください」というご質問です。

桑原:ラクーンレント社はもともとトップラインがあるため、数字に明確に反映されると思っています。繰り返しのご説明となりますが、予算を立てる時には想定していなかったものの、今期に一定の金額が上積みされ、来期に関しては1年分上積みされると思います。

利益に関しても、ラクーンホールディングス社の子会社だったことにより、ラクーンホールディングス社とラクーンレント社には一定の関係があり、そこでのやり取りも当然あります。

当社のグループ会社としてラクーンレント社が入ったことで発生しない費用があるほか、当社が持っているインフラをラクーンレント社に使ってもらうことによって、さらなる効率化も想定されます。

したがって、いろいろなものを絞り込み、磨き込んでいくことによって、当社のグループに入ったラクーンレント社の収益性アップも、かなり大きく見込めると考えています。

質疑応答:ラクーンレント社の中期経営計画への貢献について

司会者:「ラクーンレント社の連結子会社化により、中期経営計画の数字が押し上げられますか?」というご質問です。

桑原:この数字については、本日同席している当社CFOの太田より回答します。

太田博之氏:CFOの太田です。中期経営計画では、ラクーンレント社単体の数字として直近の売上では4億円強を見込んでいます。したがって、中期経営計画を押し上げるほどのインパクトがあるかというと、プラスではあるものの、限定的だと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7191

|

1,157.0

(15:30)

|

+5.0

(+0.43%)

|

関連銘柄の最新ニュース

-

イントラスト(7191) [Delayed]Fiscal Year... 02/06 15:30

-

決算マイナス・インパクト銘柄 【東証スタンダード・グロース】 … ... 01/31 15:00

-

決算マイナス・インパクト銘柄 【東証スタンダード・グロース】引け後... 01/30 15:51

-

決算マイナス・インパクト銘柄 【東証スタンダード・グロース】寄付 ... 01/30 09:28

-

イントラスト(7191) 2026年3月期 第3四半期決算説明資料 01/29 15:30

「#配当」 の最新ニュース

新着ニュース

新着ニュース一覧-

今日 22:13

-

今日 22:12

-

-

今日 22:10