【QAあり】オロ、売上収益・営業利益ともに前年比2桁増 ライセンス販売形態をSaaS型契約に移行し、将来の収益安定化を図る

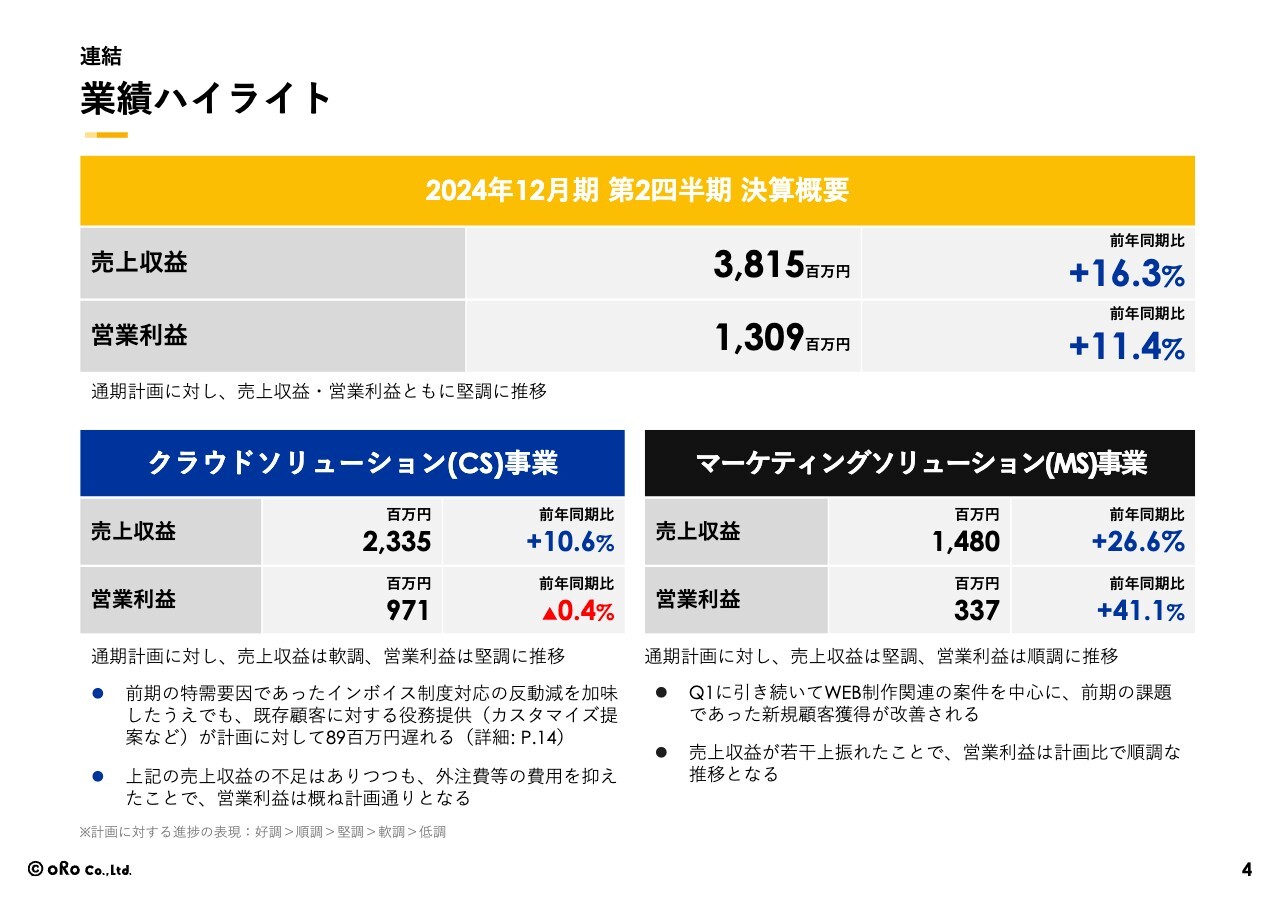

業績ハイライト

川田篤氏(以下、川田):株式会社オロ代表取締役社長執行役員の川田です。本日は2024年12月期第2四半期の決算説明を行います。どうぞよろしくお願いします。

まず、決算概要です。全社の売上収益は前年同期比16.3パーセント増の38億1,500万円、営業利益は前年同期比11.4パーセント増の13億900万円となりました。通期計画に対し、売上収益、営業利益ともに堅調に推移していると認識しています。

事業別の内訳としては、クラウドソリューション事業は売上収益が前年同期比10.6パーセント増の23億3,500万円、営業利益が前年同期比0.4パーセント減の9億7,100万円となっています。前年同期比でマイナスとなった営業利益は、前期の上半期において大きかった特需の反動と捉えると若干の減少ですが、通期の計画に対しては一応計画どおりに推移している状況です。

マーケティングソリューション事業は売上収益が前年同期比26.6パーセント増の14億8,000万円、営業利益が前年同期比41.1パーセント増の3億3,700万円となっています。こちらもおおむね計画に対し順調に推移しています。

営業利益については、本来であれば採用計画を進めることにより費用を計上したかったのですが、採用に若干の遅れがあり、増益というかたちになっています。

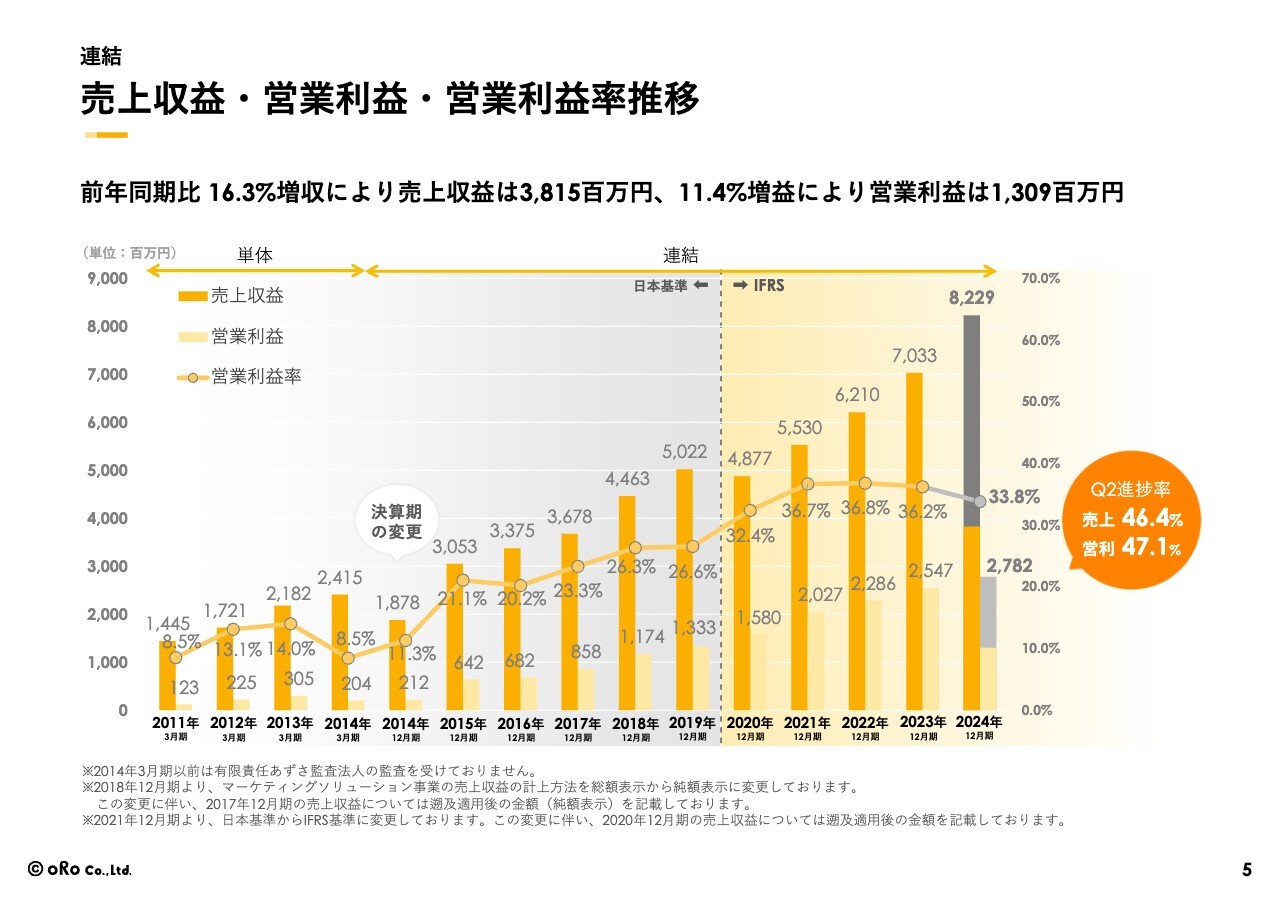

売上収益・営業利益・営業利益率推移

全社における、連結の売上と利益推移のチャートです。2020年度は少しへこんでいますが、国際会計基準導入により売上収益の認識の基準が変更になったためですので、基本的には創業以来増収を維持し、直近では増益を続けることができていると思っています。

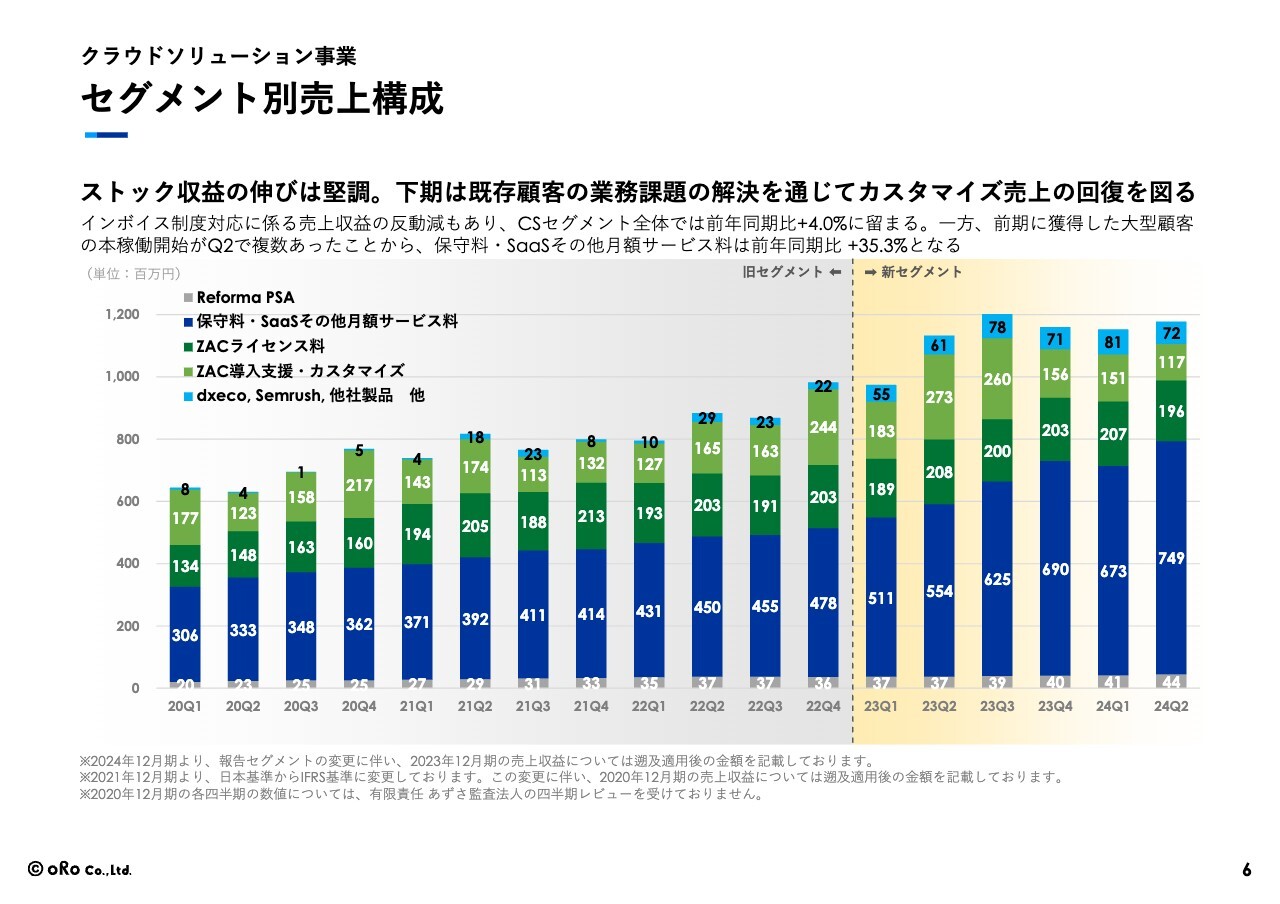

セグメント別売上構成

セグメント別売上構成の内訳です。はじめに、クラウドソリューション事業についてご説明します。スライドの濃い青色の棒グラフが基本的な月次ストックです。この部分の積み上げは当社にとって非常に重要な要素ですが、第2四半期もしっかりと積み上げができたかたちですので、ご安心いただければと思います。

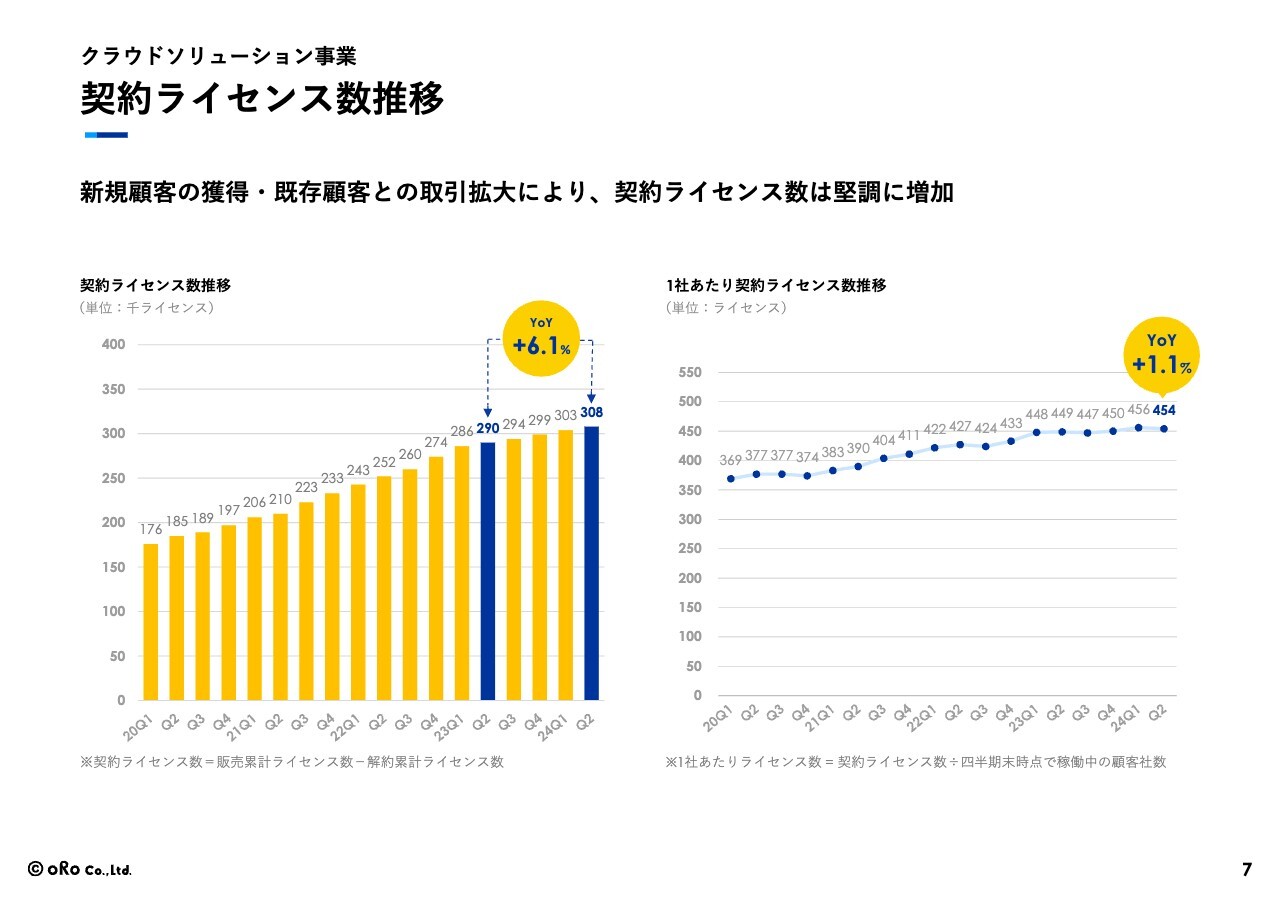

契約ライセンス数推移

契約ライセンス数の推移についてです。スライド左側のグラフの棒グラフのとおり、実際に稼働しているライセンス数は右肩上がりで堅調に推移しています。

また、スライド右側の折れ線グラフは1社あたりの契約ライセンス数の推移を示したものです。お客さまが非常に大型化してきている影響から、1社あたりの契約ライセンス数も徐々に右肩上がりになってきています。

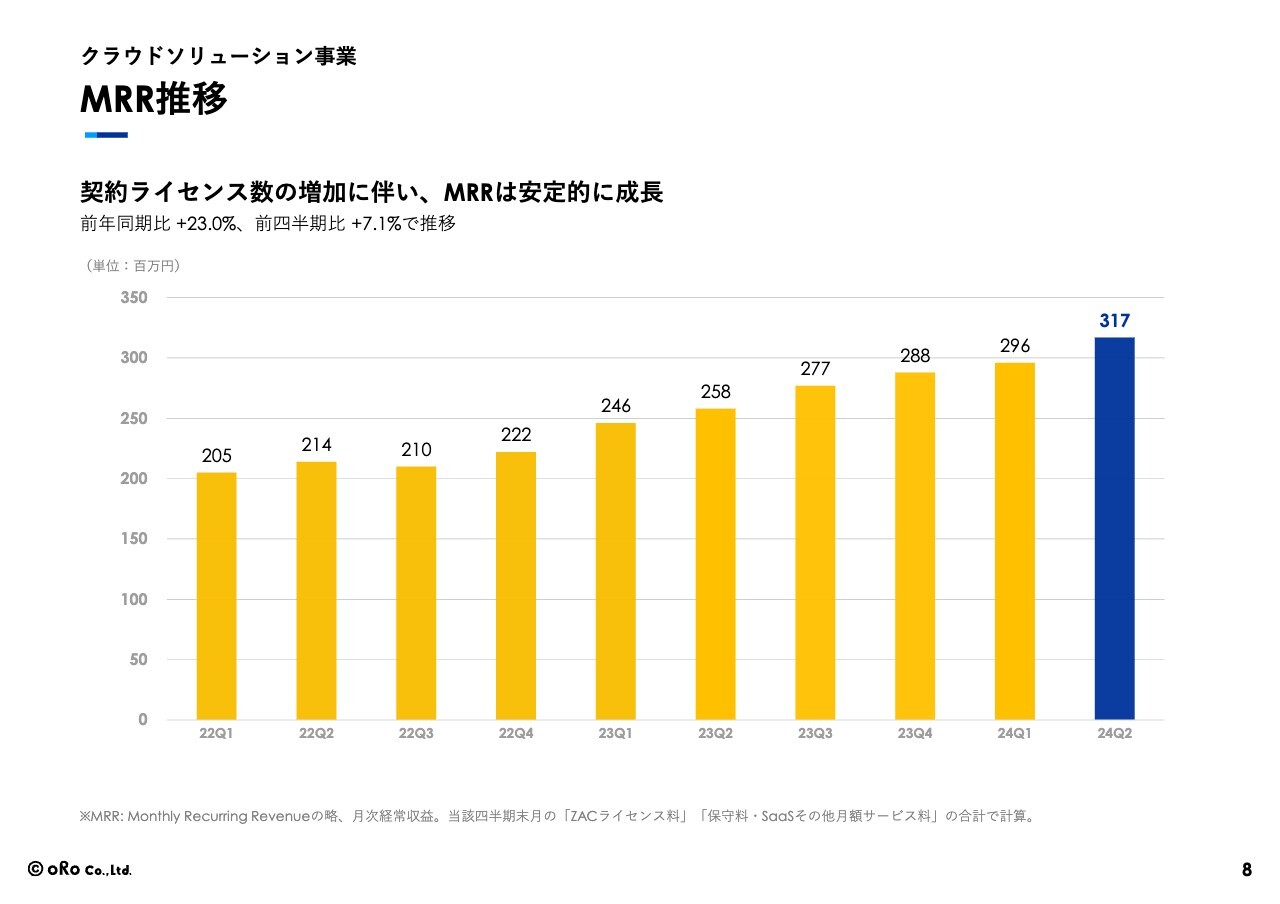

MRR推移

MMRの推移です。月次の積み上げの売上も、契約ライセンス数が順調に伸びていますので、安定的に成長しています。

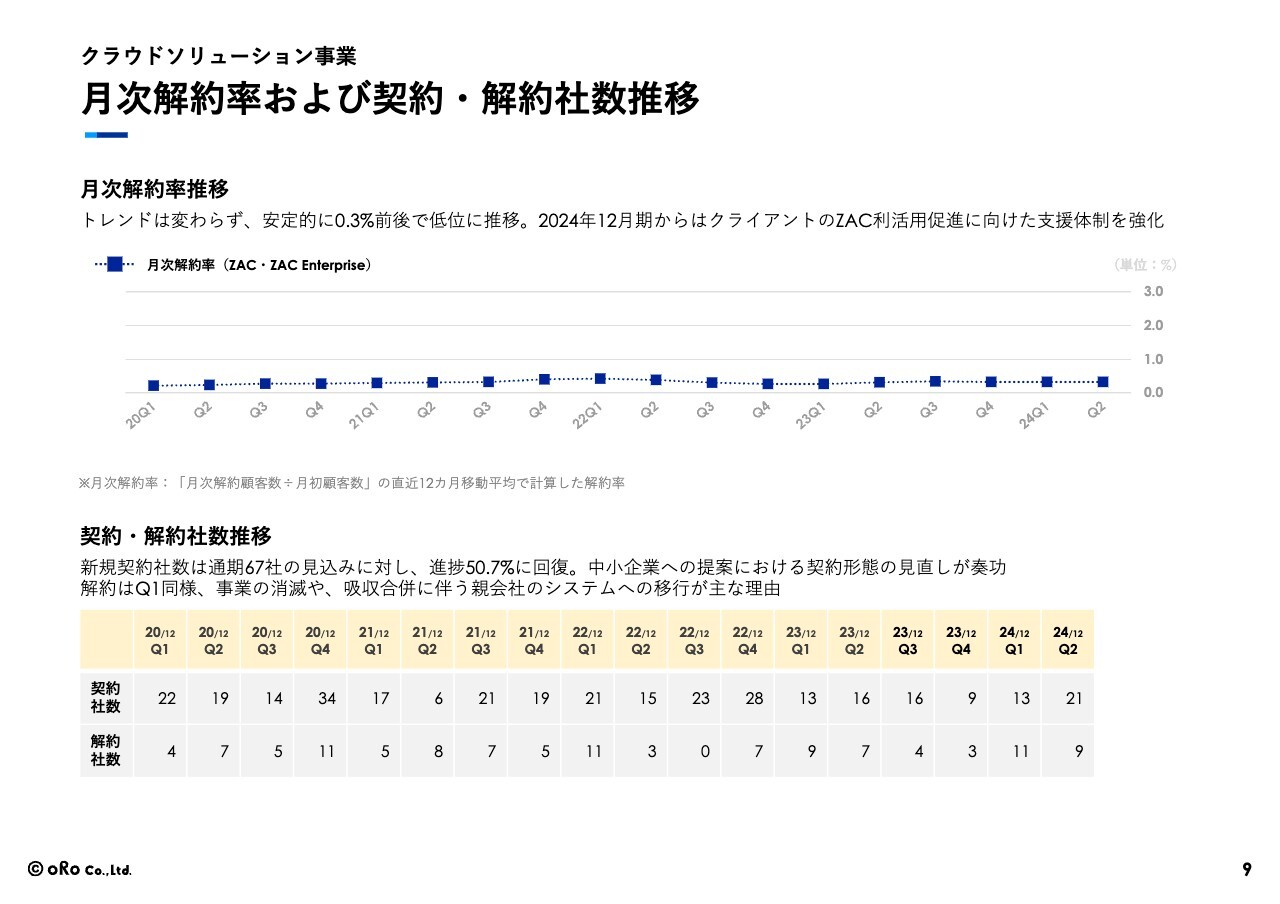

月次解約率および契約・解約社数推移

月次の解約率はかなり低位で推移しています。もちろんいくつか解約はありますが、先方の事業形態の大きな変更や、資本上の合併・M&Aなど、不可避の解約が大半を占めていると認識いただければと思います。

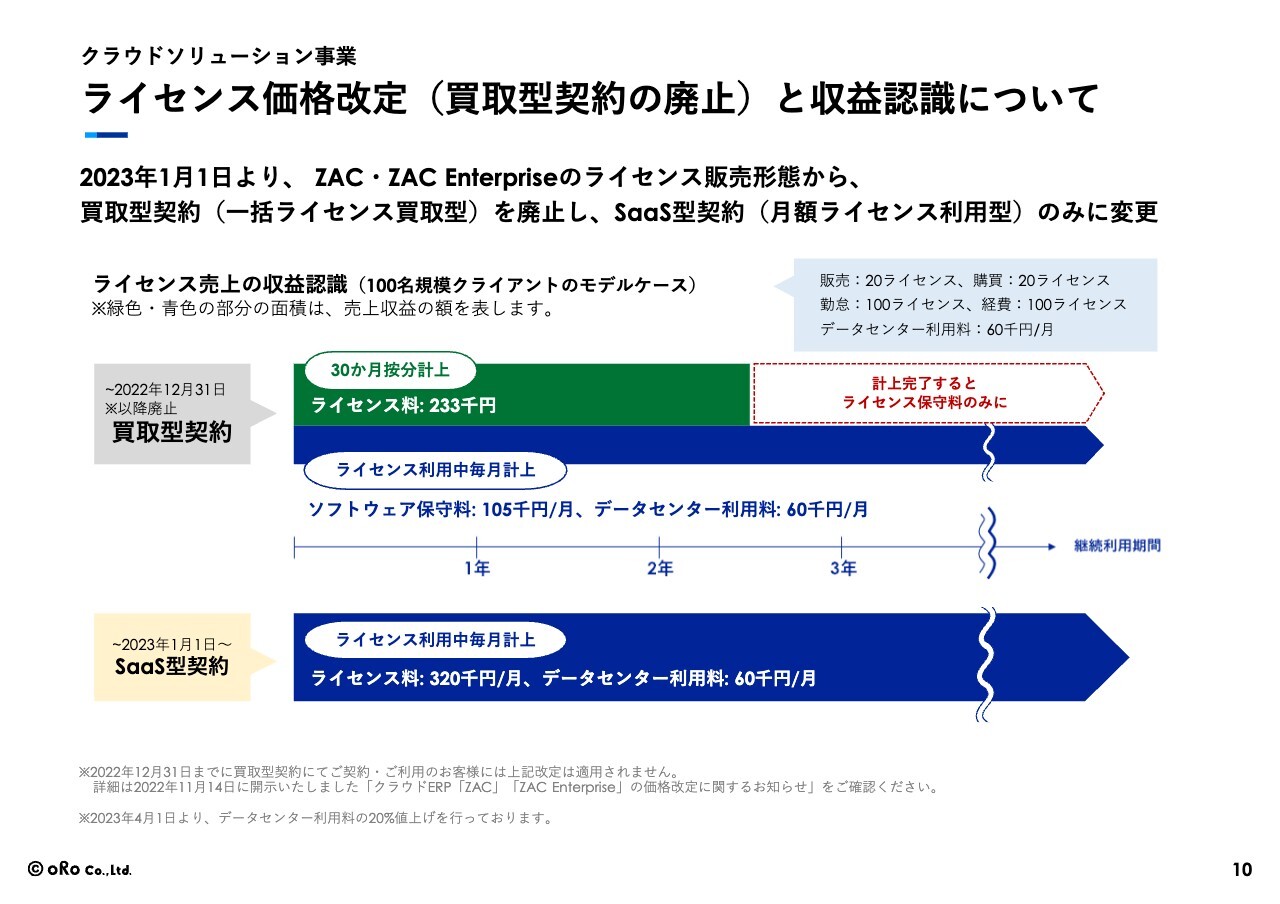

ライセンス価格改定(買取型契約の廃止)と収益認識について

2023年1月1日よりライセンスの販売形態のうち買取型の契約を廃止し、月額ライセンス利用型に変更しています。それにより、会計上の処理にいくつか変更がありました。

スライドの図にあるとおり、従前のライセンス買取型契約では、ライセンス料は30ヶ月の按分計上としていましたが、2023年1月1日以降のSaaS型契約の売上では、ライセンスを毎月計上するかたちになっています。

継続的なライセンスの計上に変わることにより、将来の成長を下支えするかたちになっていくと考えています。

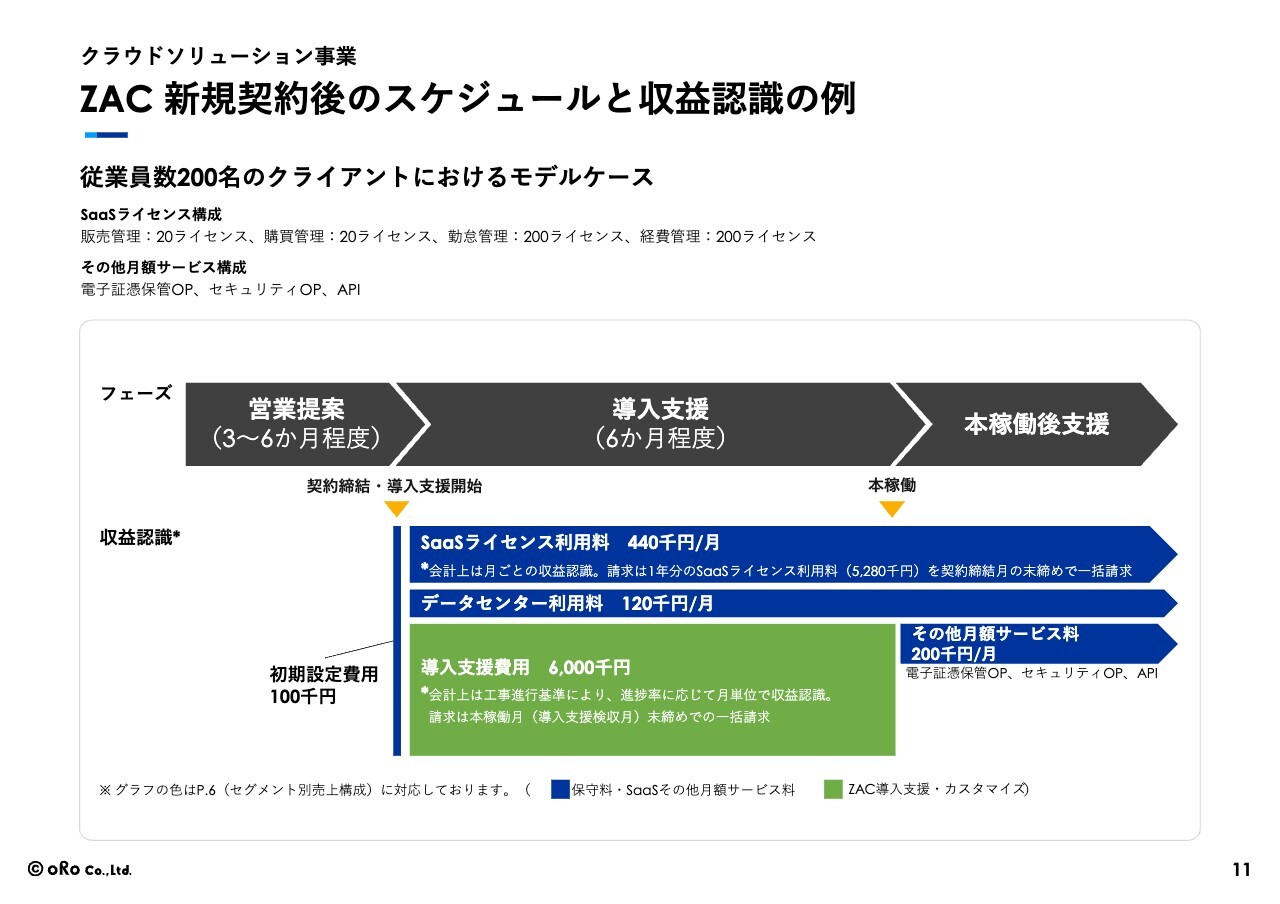

ZAC 新規契約後のスケジュールと収益認識の例

ライセンス収益の認識のタイミングについて、従業員約200名のクライアントにおけるモデルケースです。当社の場合はライセンス利用料のほかに、導入支援費用を初期の段階で一時的にいただいています。

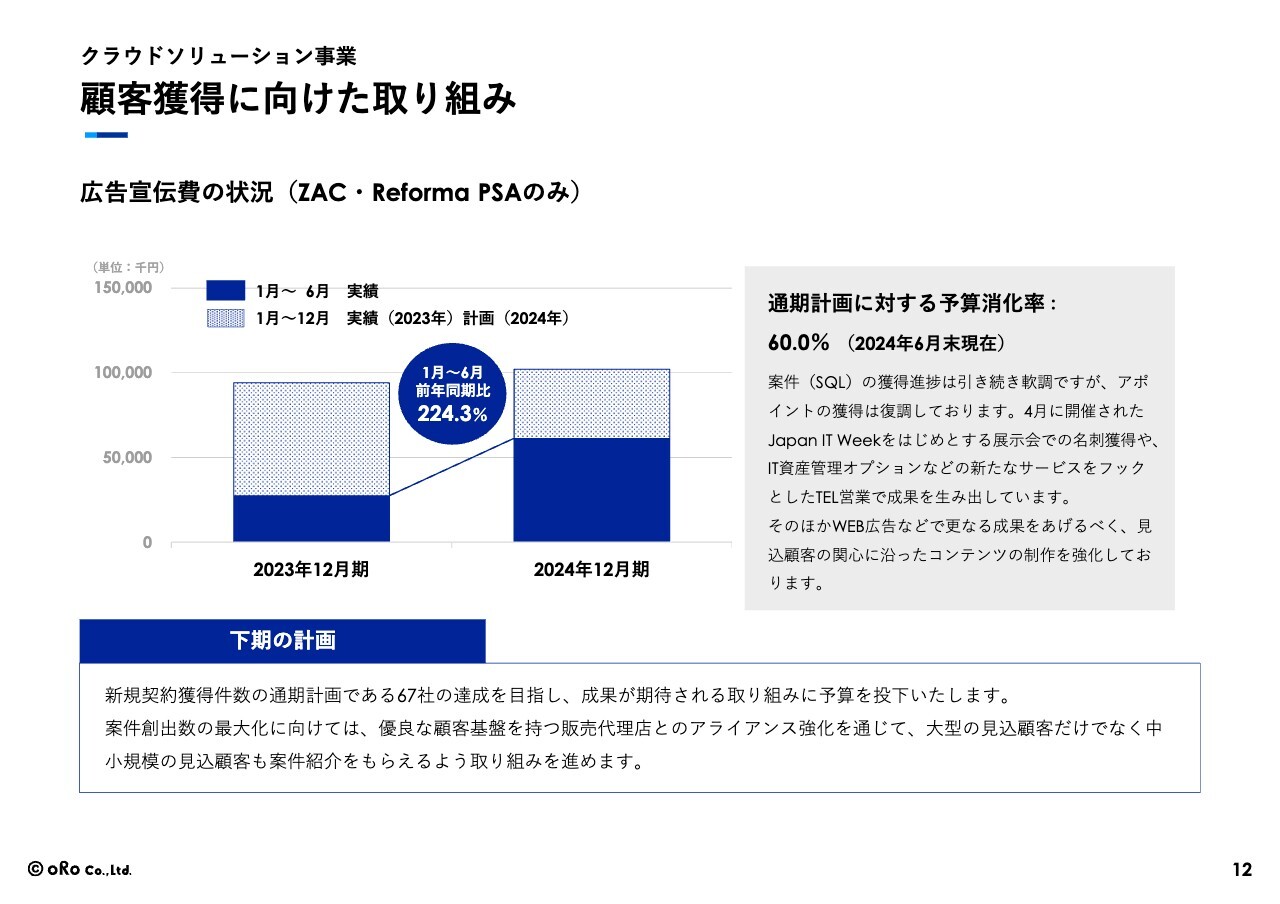

顧客獲得に向けた取り組み

顧客獲得に向けた取り組みとして、広告宣伝費の状況についてご紹介します。昨年と比較すると、広告宣伝費の効果を見極めながら、特に展示会への出展など今までと異なるような広告活動を行っています。おかげさまで、しっかりと良い引き合いが獲得できており、将来の成長につながると思っています。

顧客獲得に向けた取り組み

新たに顧客代理店との連携強化も行っています。今まではSIerを中心に販売代理店とのコネクションを比較的行っていましたが、それだけでなく、幅広く協業できるような全国のパートナーを少しずつ開拓していこうということで、連携を強化しています。

また、オプション機能の開発・提供については、新たに「dxeco」と「ハヤサブ」というSaaSソリューションを提供しています。こちらは「ZAC」の利用ユーザーに対し、「ZAC」のオプション機能として連携可能な状態で提供することにより、お客さまにとっての利便性を向上させるとともに、1社あたりの収益を高める取り組みというかたちで動いています。

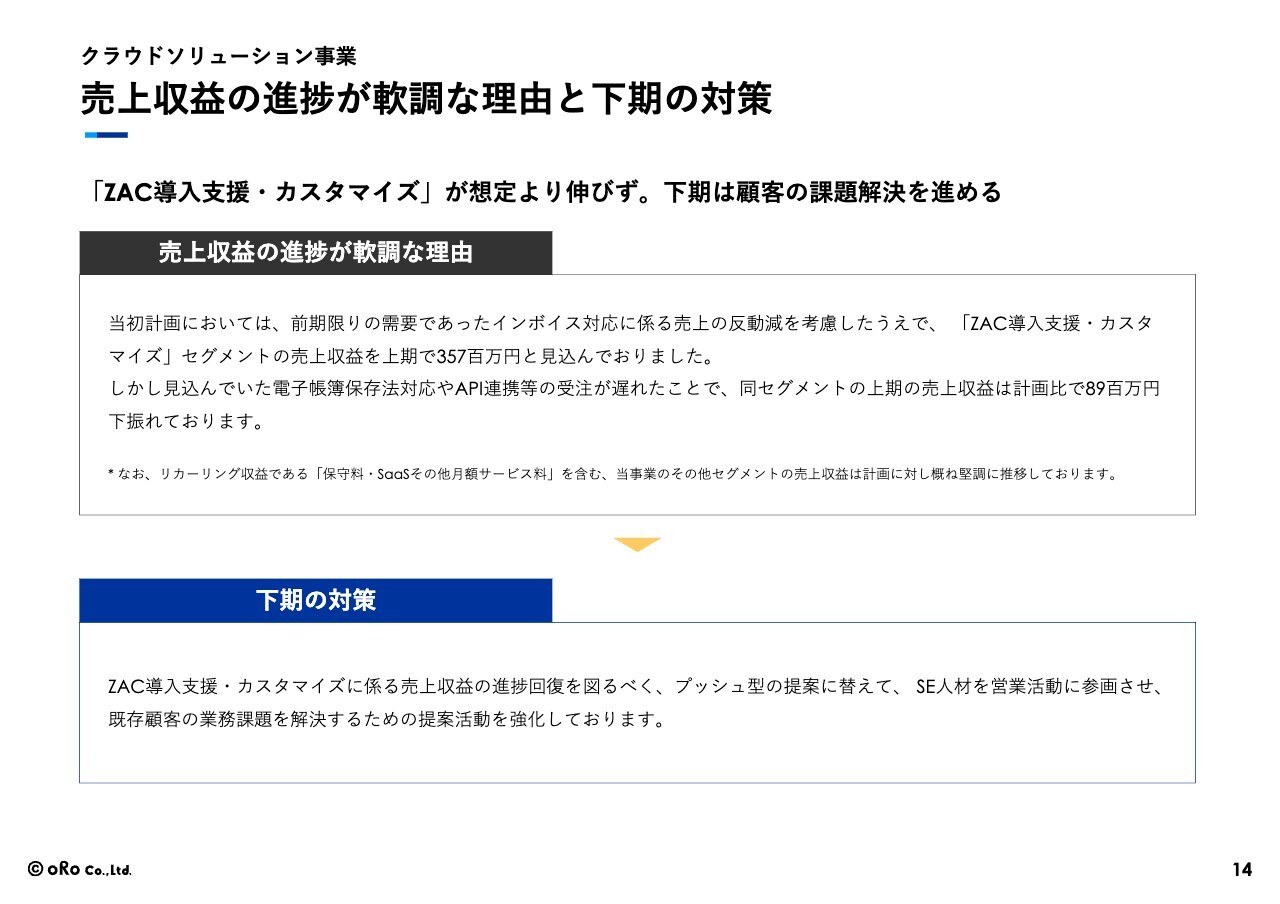

売上収益の進捗が軟調な理由と下期の対策

売上収益の進捗が軟調な理由と下期の対策についてです。冒頭に申し上げたとおり、軟調とは言っても、計画に対しそこまで大きなビハインドがあるというわけではないのですが、前期と比べ、想定よりは少し下振れしていました。

当初、APIの受注や、電子帳簿保存法への対応など、さまざまなオプションでの売上収益の見込みを立てていましたが、その受注が少し遅れているというのが現状です。下期は遅れを取り戻すと同時に、よりリカバリーしていく観点から、新たなプッシュ型営業として既存クライアントに対する付加価値の提案を強化し、体制も新たに取り組んでいきます。

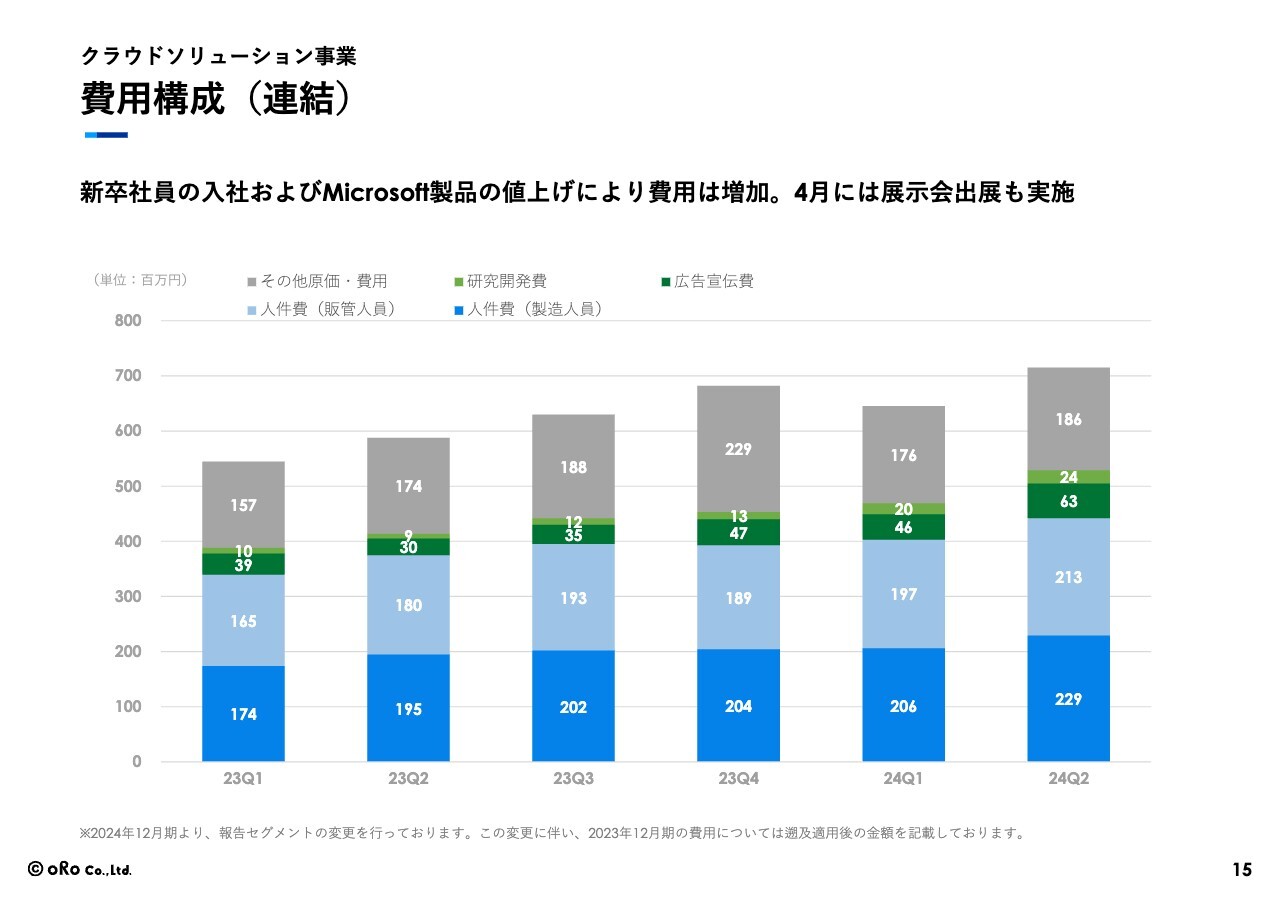

費用構成(連結)

費用の構成についてです。人員の増加、Microsoft製品の値上げ等で若干費用が増加しています。また、4月に展示会への出展を実施しているため、それに関して少々費用の増加がありますが、基本的には事業規模の拡大に応じて必要となった費用増加だと思っていただければ幸いです。

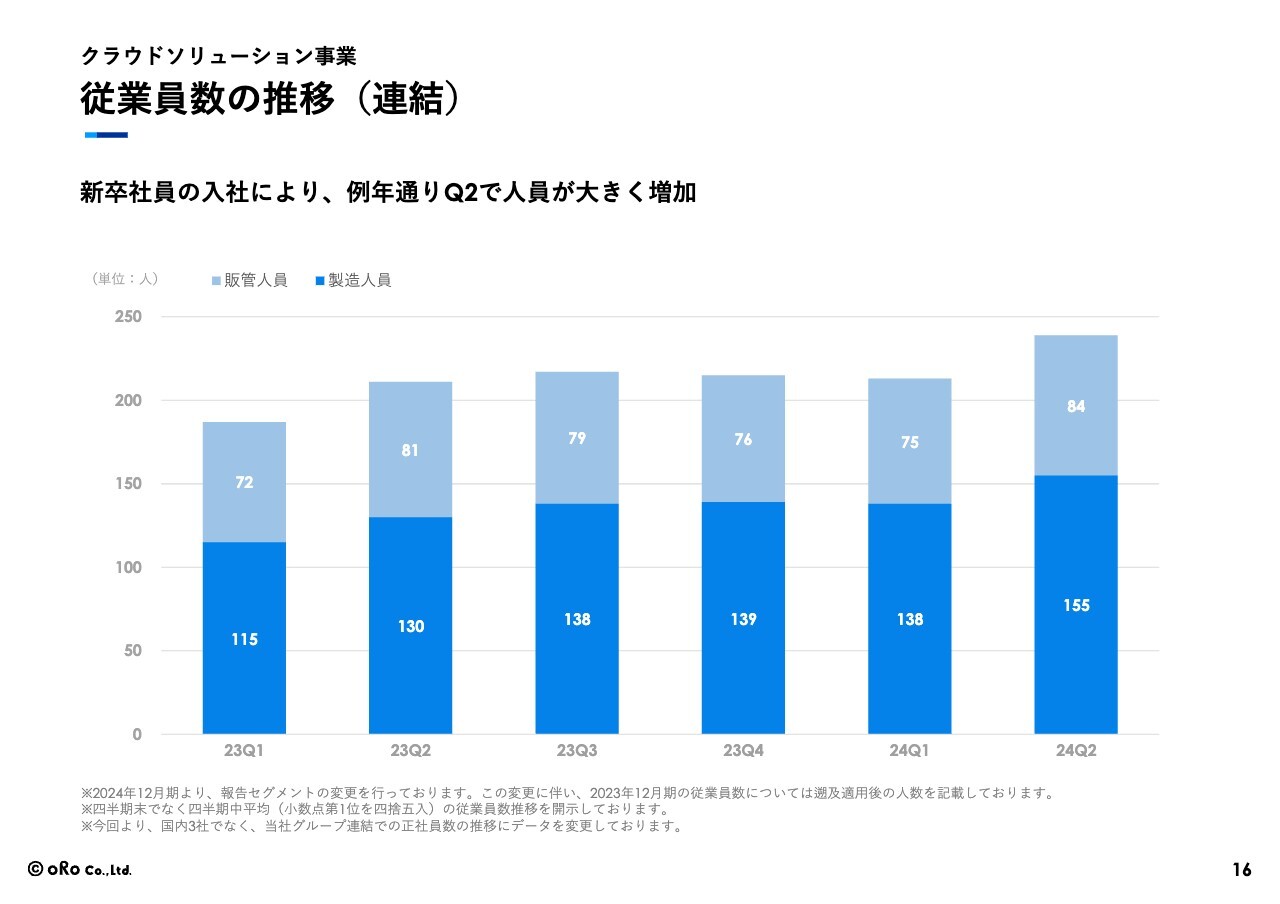

従業員数の推移(連結)

連結の従業員数は4月の新卒社員の入社により、この半期で大きく増加しています。

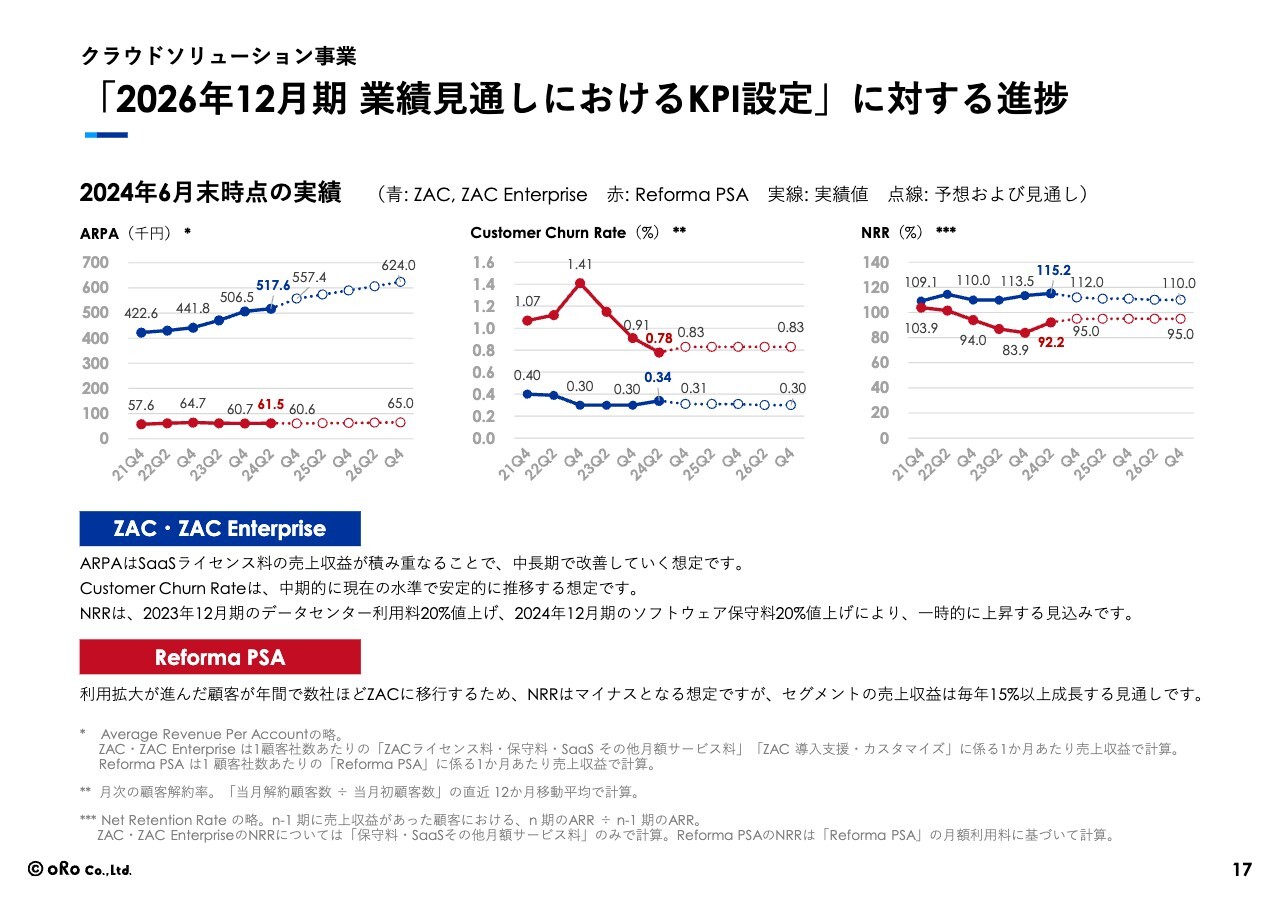

「2026年12月期 業績見通しにおけるKPI設定」に対する進捗

こちらのスライドには、少し細かなKPIの進捗について記載しています。今のところそこまで大きな問題はなく推移していますので、詳細は割愛しますが、ご一読いただければと思います。

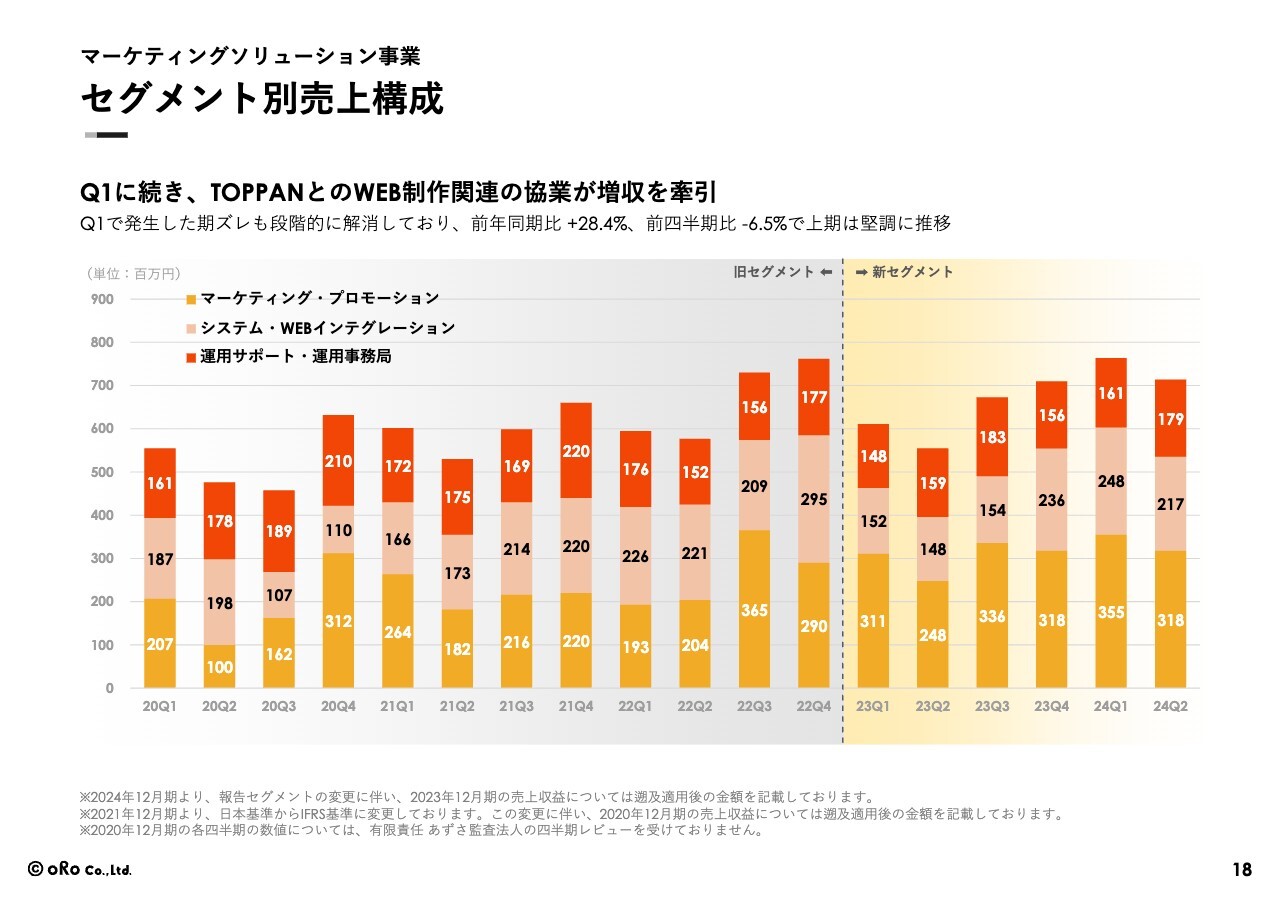

セグメント別売上構成

マーケティングソリューション事業のセグメント別の売上構成です。従前よりご説明していますが、こちらの事業は比較的四半期ごとの波があり、大きな案件が納まっている時期に売上の大きな波が立ちます。

また、プロモーションも、お客さまのプロモーションの季節の濃淡によって波が出るのですが、通期で見るとしっかり成長しており、今のところ堅調に推移していると認識しています。

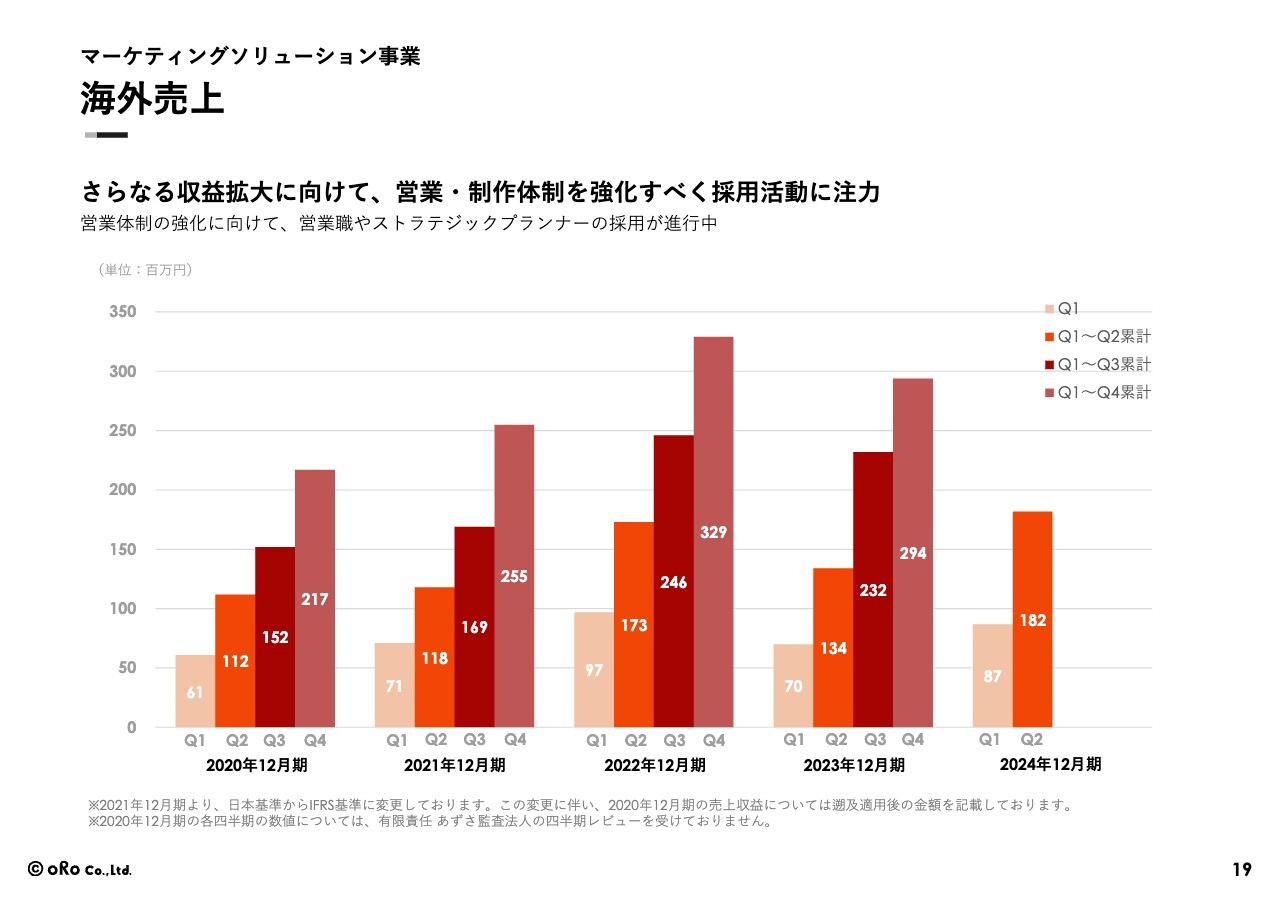

海外売上

マーケティングソリューション事業の海外売上です。去年は成長から若干の減収に転じましたが、今年はしっかりと推移しており、増収基調に戻りつつあります。

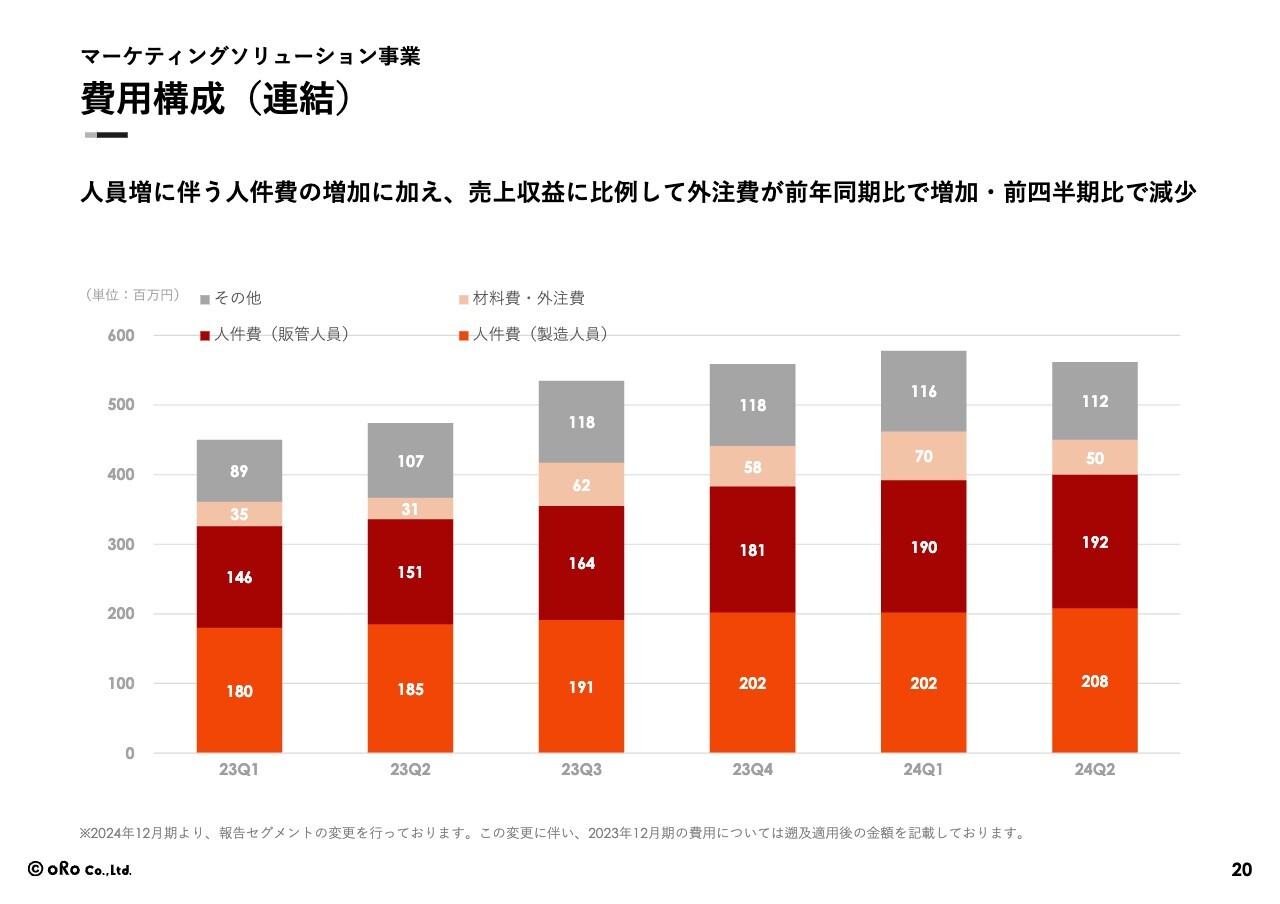

費用構成(連結)

事業の費用構成です。こちらも人員増に伴う人件費の増加が大きく、売上収益に比例して外注費が上がっています

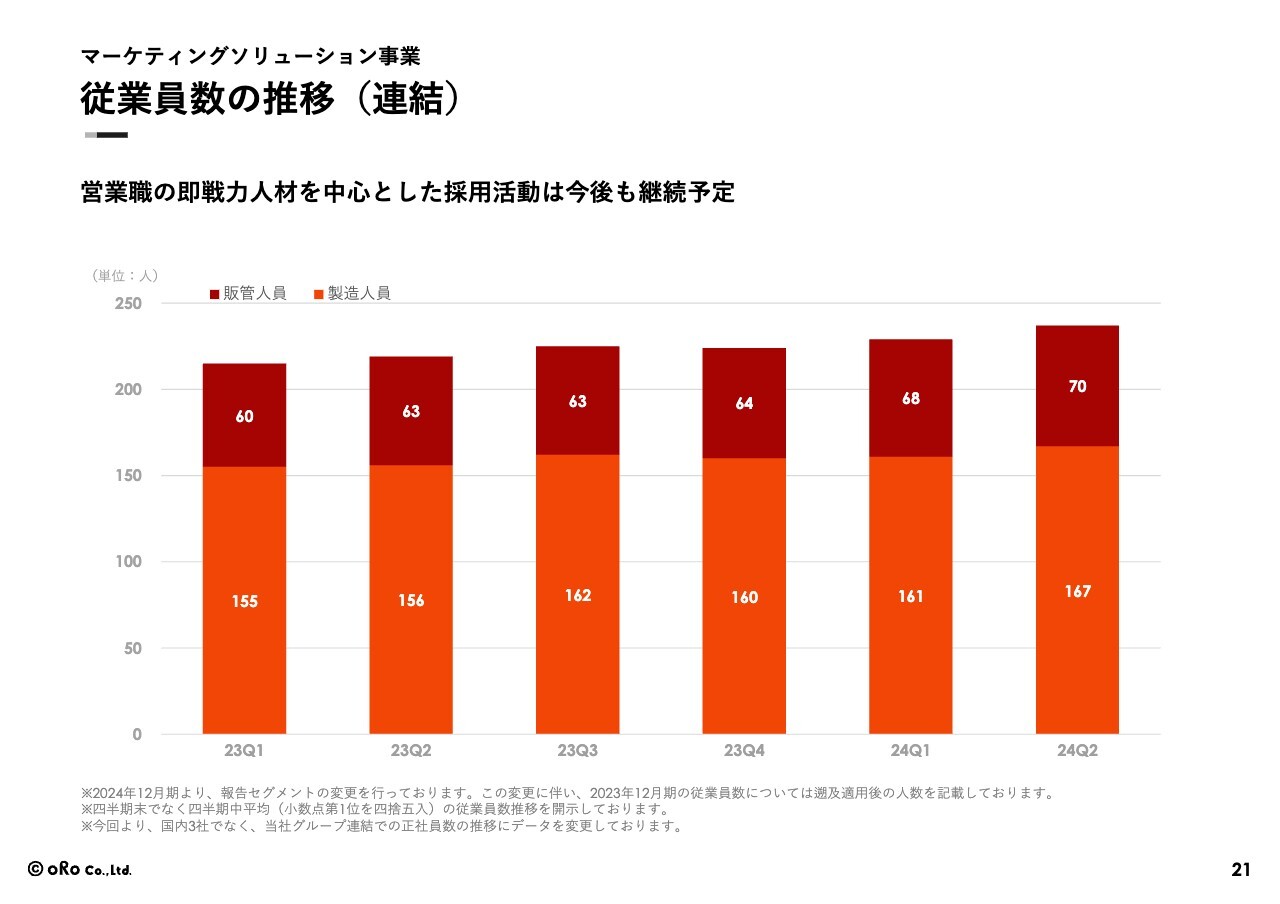

従業員数の推移(連結)

従業員の推移についてです。こちらも第2四半期で少し人数が増え、徐々に拡大しています。

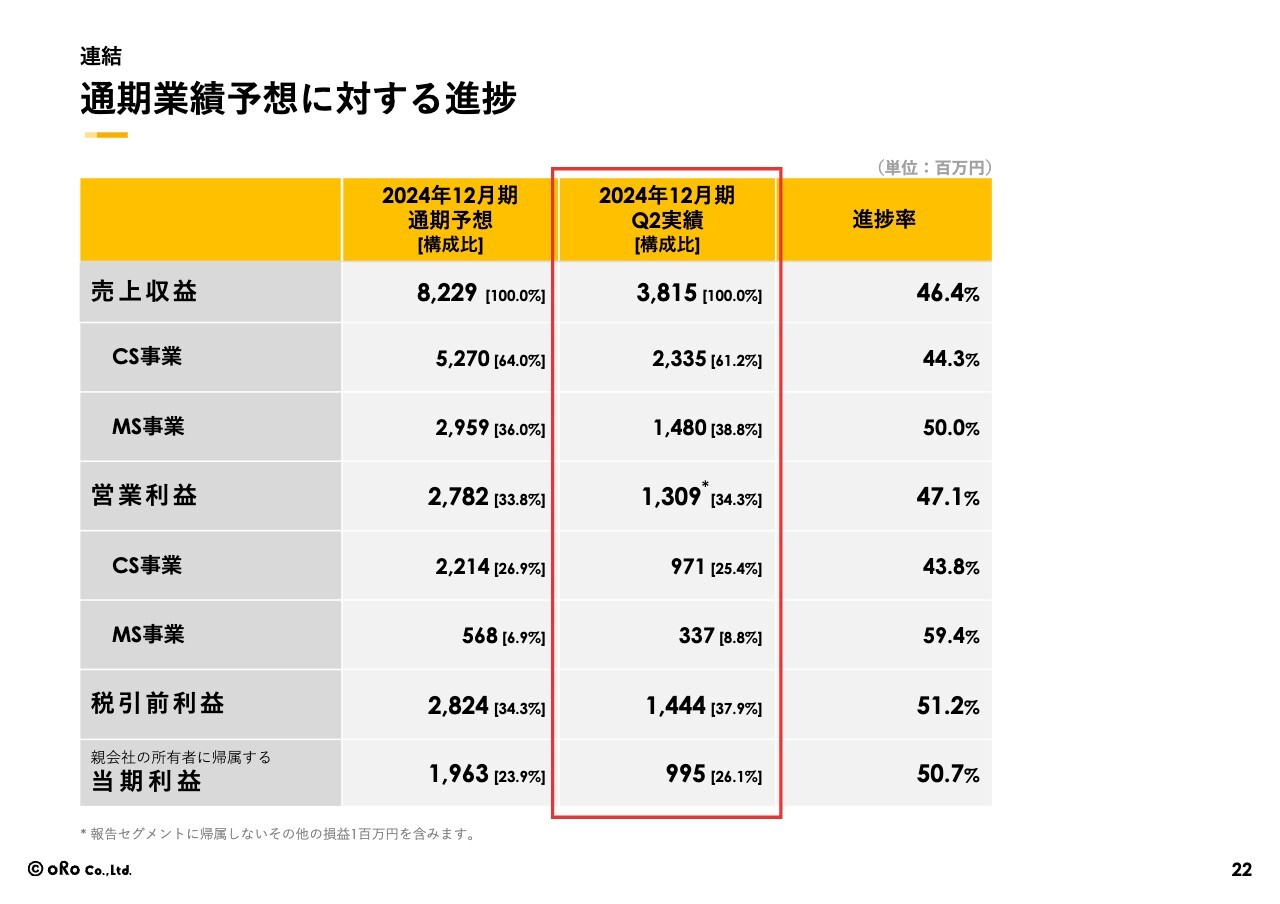

通期業績予想に対する進捗

通期業績予想に対する進捗はスライドの表のとおりです。上半期としては全体的に計画に対し非常に順調に推移していると認識しています。下半期にしっかりと結果を出し、業績予想どおり着地したいと思っています。

損益計算書(前年同期比)

損益計算書についてもスライドの表に記載のとおりです。特段大きな説明が必要な内容はないため、あらためてご確認いただければと思います。

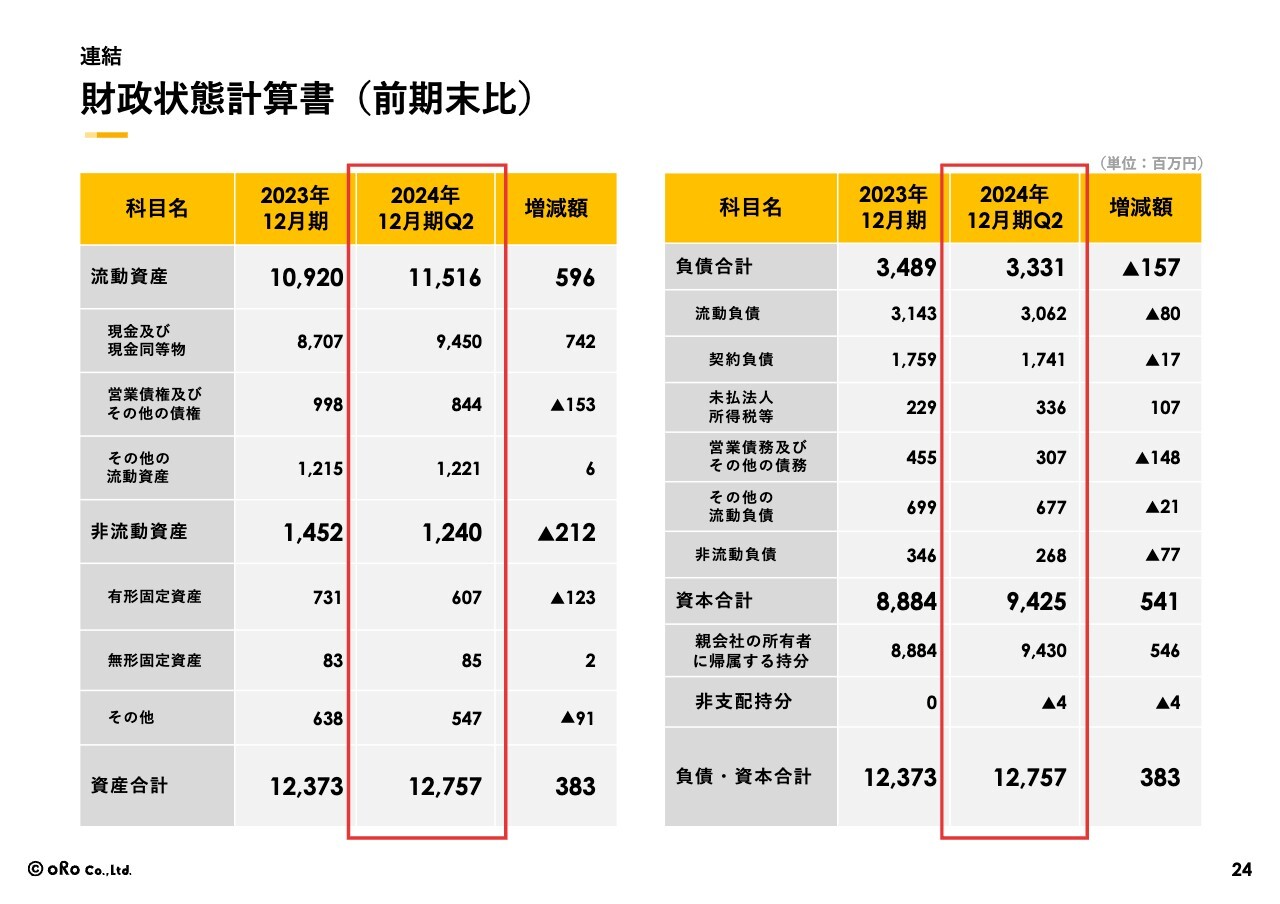

財政状態計算書(前期末比)

財政状態についても、この四半期に関しては特段ご説明が必要な変動はないと認識しています。

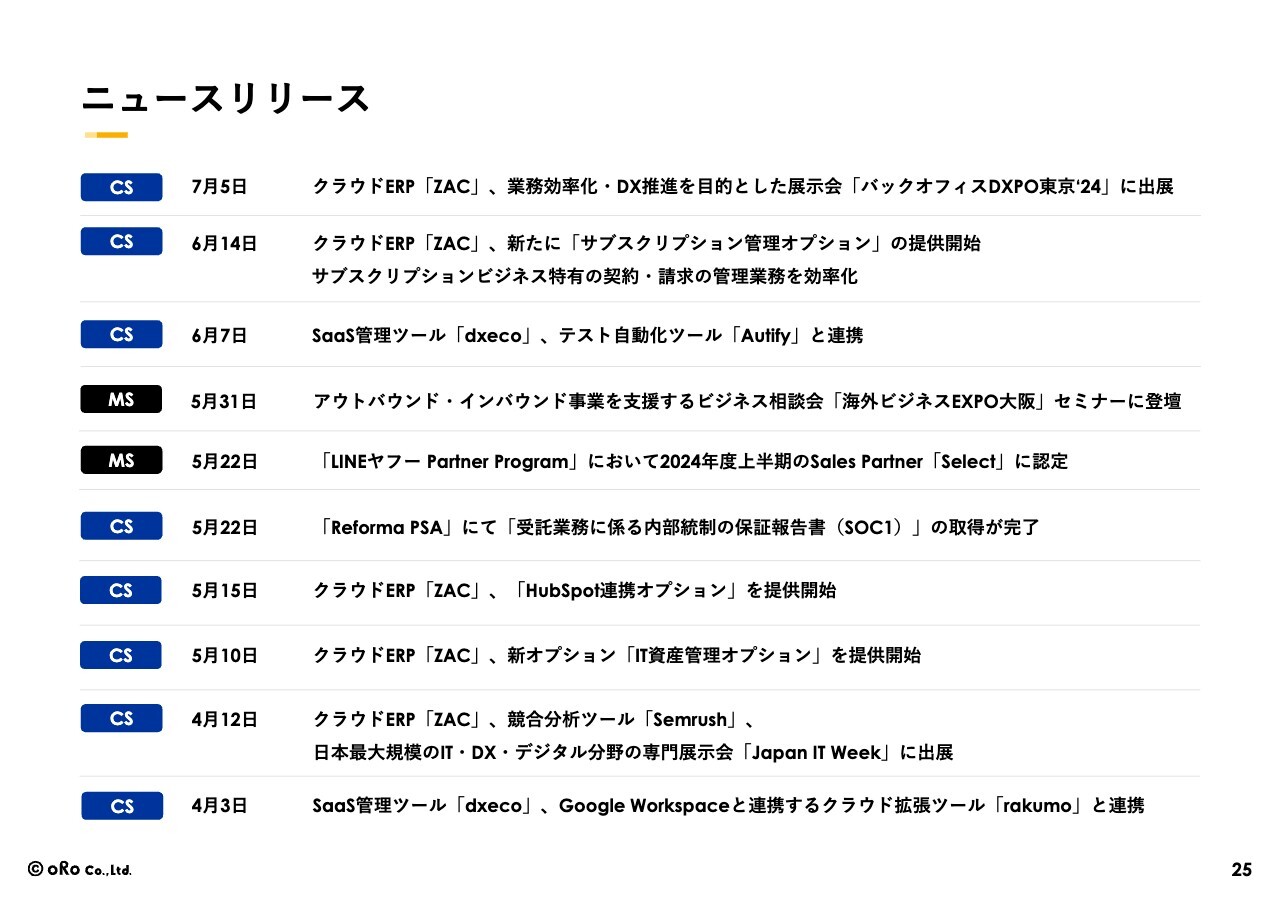

ニュースリリース

最後に、第2四半期のニュースリリースをスライドにまとめています。大きなものはありませんが、今後、事業領域内で新たな連携や展示会への出展、新しいサービスの提供開始をいくつか計画しており、下半期もニュースリリースを出せるようなものに継続的に取り組んでいきたいと思っています。

質疑応答:新卒入社の計画・実績と中途採用計画について

司会者:「2024年4月新卒入社の計画と実績、および2024年12月期の中途採用計画について教えてください」というご質問です。

川田:2024年4月は28名ほどの新卒が入社しており、おおむね計画どおりとなっています。2025年度はすでに30名が内定承諾まで進んでおり、今後もう少し増える予定です。

2024年12月の中途採用計画については、欠員補充とプラスアルファで採用しているのですが、40名ないしは50名くらいで、12月までの間に少しまだ動きがありますが、採用計画は持って取り組んでいます。

中途採用のほうが職種によっては採用しにくい状況となっていますが、さまざまな手法を使い対応しています。

質疑応答:「ZAC」の競争環境について

川田:「『ZAC』の競争環境に変化はありますか?」というご質問です。

今でもお客さまの大型化の傾向が少しあります。特にシステム会社は比較的大きな規模の会社からの強い引き合いがあるため、しっかりと対応していきたいと思っています。競争環境という観点ではそこまで大きな変化はなく、営業活動を進めています。

質疑応答:マーケティングソリューション事業の好調の背景について

川田:「マーケティングソリューション事業の利益率が高かった印象です。利益面が好調だった背景を教えてください。採用の遅れだけでしょうか?」というご質問です。

受託の仕事が含まれているため、利益率は過去もけっこう振れ幅がありますが、過年度と比較すると不採算案件が発生しないような取り組みにかなり注力しています。

そのような観点では、この間も不採算案件やトラブルになるような案件が一切発生しなかったことも1つの要因ではあります。一方で、採用もしっかりと行い、もう少し人員を厚くして将来の成長のために投資したかったと思っています。

質疑応答:クラウドソリューションのライセンス数の見通しについて

川田:「クラウドビジネスのライセンス数の増加がかなり鈍いです。顧客獲得の課題と下半期の改善策をもう少し教えてください」というご質問です。

おっしゃるとおり、ライセンス数のYoYの伸びが少し低くなっている印象を受けています。我々としてはもちろん新規獲得にも注力しなければならないのですが、この2、3年でライセンス数以外の顧客単価の増加につながるような取り組みをかなり行っており、API連携などのライセンスではないオプションを強化しています。

一方で、下半期はしっかりと新規の営業の獲得に取り組んでいこうと思っています。具体的には、決算の説明資料にもありましたが、去年と比較してマーケティング費用をけっこう増やしています。

それにより引き合いはかなりたまってきているため、遅れてはいますが、下半期に数字、特に顧客数を改善できると見ています。

質疑応答:オービックとの競合について

川田:「クライアントが大型化するとオービックと競合しますか?」というご質問です。

おっしゃるとおり、大型案件ではコンペの最終でオービックとぶつかることが多くなっています。一方で、オービックのソリューションと我々のソリューションでは機能面がかなり異なっています。

オービックが優位になるのは財務会計主導となるようなプロジェクトであり、会社を一元管理する統合業務基幹システムとしては我々にかなり優位性があるため、競合としてはそこまで脅威ではないと思っています。

加えて、オービックはさらに大型のクライアントに絞り込みをかけているため、我々にとっての大型案件は、オービックにとってはそこまで大型のお客さまではありません。したがって競合はしますが、しっかりと戦っていこうと思っています。

質疑応答:パートナーシップを結ぶ会社について

川田:「クラウドソリューションについてパートナーを拡大したいとの説明がありましたが、従来のSIer以外ではどのような会社を考えていますか?」というご質問です。

いくつか取り組んではいるのですが、具体的には、地方の金融機関とパートナーシップを組み、地元の有力なシステム開発関連会社と共に提案していく取り組みを進めており、実際にいくつかの地銀と提携を始めています。

コンサルティング会社は中立の立場を取るため、ビジネスとしてはそこまで深いパートナーシップが組めるわけではありません。我々のソリューションをご理解いただき、お客さまにフィットする時にはご提案いただく意味ではパートナーシップではありますが、いわゆる代理店のようなかたちにはならないと思っています。

質疑応答:海外市場開拓の進捗と国内クラウドリソースが薄まるリスクについて

川田:「海外市場開拓の進捗状況を教えてください。また、海外に注力すると国内クラウドのリソースが薄まっていくリスクをどのように考えますか?」というご質問です。

対外的に公表しているとおり、2026年から海外向けに発売するプロジェクトを社内で進めています。現時点で進捗に問題はなく、多言語・多通貨対応の開発はおおむね完了し、言語リソースの投入も徐々に終わってきています。

1ヶ国目のターゲットは、社内ではすでに定めています。我々は日本でOBC社と良好な関係を組んでいるのですが、現在、OBC社と同じような関係にある現地の会計パッケージ会社にシステムのチェックを依頼し、アドバイスをいただくフェーズに入っています。

国内クラウドのリソースが薄まっていくリスクはそこまで大きくないと思っています。海外での販売においては、販売の責任者1名と、導入の責任者1名からスタートし、いきなり成功を目指すのではなく、2026年から発売を開始する予定です。

我々の「ZAC」の既存クライアントのうち海外拠点を持つお客さまから、すでに利用を希望する声もいただいているため、2025年頃からトライアルユーザーとして実際に使っていただき、ローカルで使った場合に起きる問題を着実に潰し込んで、2026年の発売に向けて体制を整えていきたいと思っています。

したがって、リソース自体は別のもので、人的リソースのリスクはあまりないのではないかと思います。費用についても、そこまで大幅な投資の予定はありません。市場の状況を見ながら、2026年に発売、2027年から販売に注力できるよう取り組んでいます。

質疑応答:広告宣伝費のROIについて

川田:「広告宣伝費のROIの状況を教えてください。これ以上宣伝費を思い切って使うべきなのでしょうか?」というご質問です。

ご承知のとおり、我々はROIをしっかり把握しながら広告宣伝費を使っていくスタンスで臨んでいます。今年は久しぶりに展示会への出展をいくつか始めています。

過去の展示会ではROIが非常に悪く、出展を控えていたのですが、今回の久々の出展はかなり良い結果につながる見込みであることから、展示会にもしばらく注力していきたいと考えています。

宣伝費を思い切って使うとなると、例えばマス媒体などが考えられますが、そこまで費用の増加はないと思っています。展示会への出展拡大やインサイドセールス部隊の増強、テレマーケティングはやはり効果があるため、社内外を含めたテレマーケティングのリソースを存分に使っていこうというのが現状です。

また、広告宣伝費とは異なりますが、パートナー制度におけるインセンティブなども用意して取り組んでいきたいと思っています。

質疑応答:展示会に代わるアプローチ方法について

川田:「展示会はアナログのイメージが強いです。より現代的なアプローチをしてみてはいかがでしょうか?」というご質問です。

アイデアをいただければ積極的に検討はしていきたいと思います。デジタルメディアにおけるマーケティング活動は数多く行っていますが、おっしゃるとおり展示会はアナログのイメージが強く、我々も避けていました。

今回、展示会で主に取り組んだのは、簡単に言えば名刺獲得でした。展示会ではその場で具体的なリードを生成するというよりは、名刺を獲得したなかの我々の対象企業のパーセンテージが想定以上となったことが重要だと考えています。

我々のリストにある対象企業のうち、直接リーチできていないお客さまは一定数いますが、連絡手段は機能しているため、中長期的にはそれらのお客さまにアプローチしていき、我々のソリューション知っていただくことと、まずは我々からコンタクトできる状態を作ることが最大の価値と考えています。

したがって、例えばコンテンツメディアを作ってSEO対策などはもちろん実施してはいるのですが、彼らはどちらかというと本当に顕在化した人たちが探すというフェーズになってきて、とりあえずかけるような状態です。

一方で、我々の業務システムは、基本的には現在のシステムをあえて変えていくものです。展示会などでお客さまとの接点を持つことにより、我々からプッシュして啓蒙活動を行う方法は効果が高く、アプローチとしてはまだ機能すると思っています。

質疑応答:他社の成長戦略について

川田:「他の高成長SaaS企業の成長戦略を分析し、御社の参考となった手法はありますか?」というご質問です。

いわゆるホリゾンタルなSaaS企業の成長戦略というのは、我々のようにバーティカルなSaaS企業の戦略とは少し異なると思っています。

もちろん、他の高成長SaaSの企業の経営者の方々とコミュニケーションをとり、どのような取り組みでどのような効果があったのか聞きながら、我々も取り入れられるものは取り入れたいと思ってはいるのですが、残念ながらそこまで大きな成功事例は見出せていません。

ホリゾンタルな企業は、ある程度のマーケティングコストを使って認知度を上げ、一気に成長させていきますが、我々が同じようにすると、先ほどお話ししたように広告のROIが悪くなります。そのため、リスクを取って先んじて受注を急ぐのは慎重にしなければいけないと思っています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3983

|

2,003.0

(11:28)

|

-18.0

(-0.89%)

|

関連銘柄の最新ニュース

-

前週末16日に「買われた株!」総ザライ ―本日につながる期待株は?― 01/19 05:30

-

オロが反発、12月度「ZAC」の契約ライセンス増加を好感 01/16 14:19

-

オロ(3983) 2025年12月期月次情報のお知らせ(12月度) 01/15 15:30

-

オロ(3983) 2025年12月期月次情報のお知らせ(11月度) 2025/12/11

-

決算マイナス・インパクト銘柄 【東証プライム】 … みずほFG、ソ... 2025/11/22

新着ニュース

新着ニュース一覧-

今日 12:46

-

今日 12:40

-

今日 12:40

-

今日 12:40