マクロミル、通期は増収増益 日本事業の増収効果に加え、生産性改善が進み2桁増益を達成

2024年6月期通期決算並びに現中期経営計画の進捗状況及び2025年6月期業績予想説明

佐々木徹氏(以下、佐々木):本日はご参加いただきありがとうございます。代表執行役社長CEOの佐々木です。

本日のアジェンダは3点です。はじめに私から2024年6月期通期業績のサマリーをご説明し、その後、執行役・CFO兼CGOの橋元から財務情報および事業セグメントごとの詳細をご説明します。最後に私から、現中期経営計画の進捗状況と2025年6月期の業績予想についてご説明します。

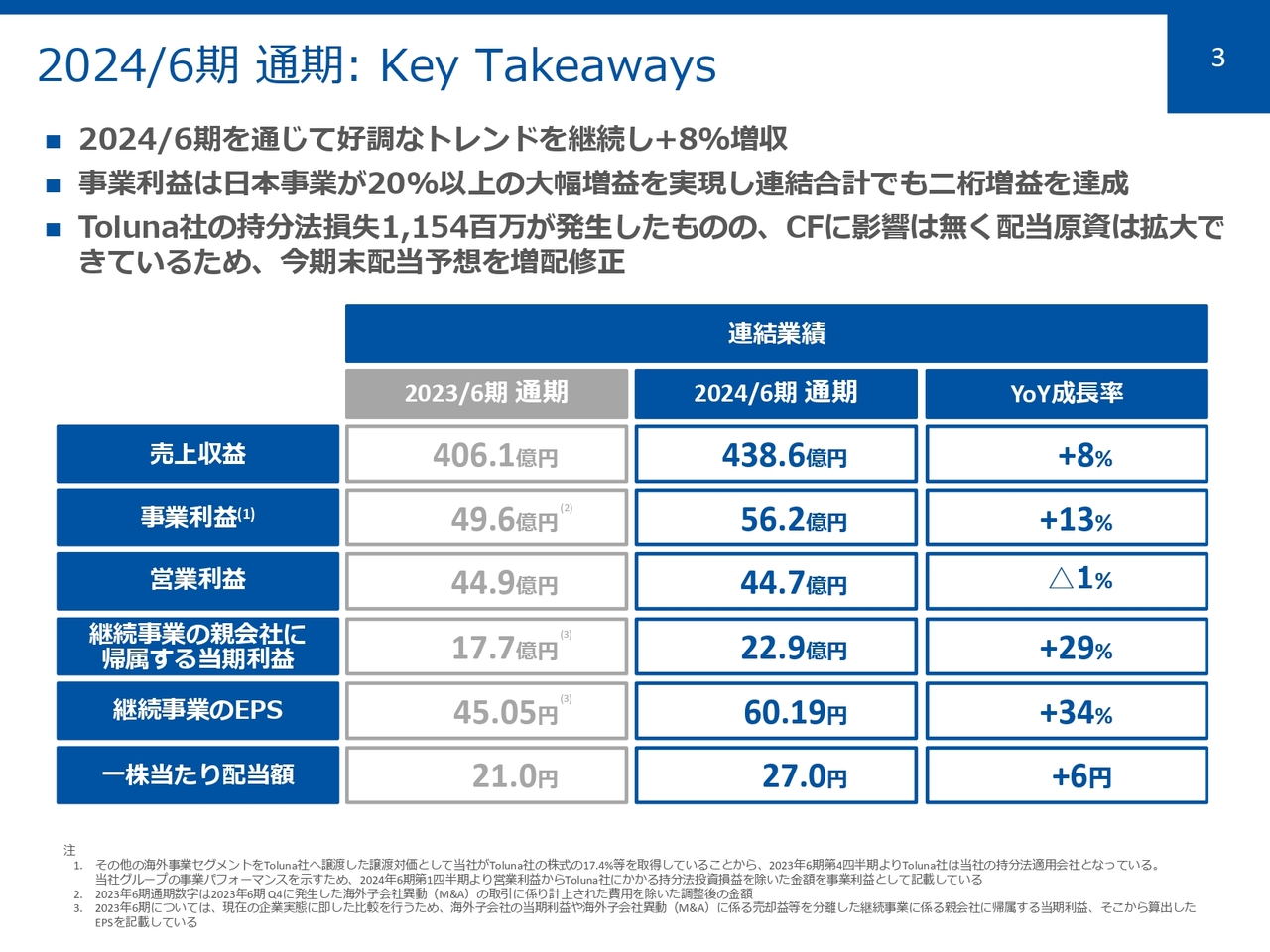

2024/6期 通期: Key Takeaways

2024年6月期は通期で好調なトレンドが継続し、売上収益はYoY成長率8パーセントの増収、事業利益はYoY成長率13パーセントの増益となりました。

特に良かった点は、日本事業の事業利益が20パーセント以上の大幅増益だったことです。

営業利益はToluna社の持分法損失の影響によりほぼフラットでしたが、キャッシュ・フローに影響はありません。そのため期末配当予想を増配修正し、一株当たりの配当額は27円で、昨年対比6円の増配としました。

継続事業のEPSについては、YoY成長率34パーセント増の60.19円でした。以上が2024年6月期の結果です。

中期経営計画の1年目が終わりましたが、結果についてはポジティブに捉え、順調にスタートできたと考えています。

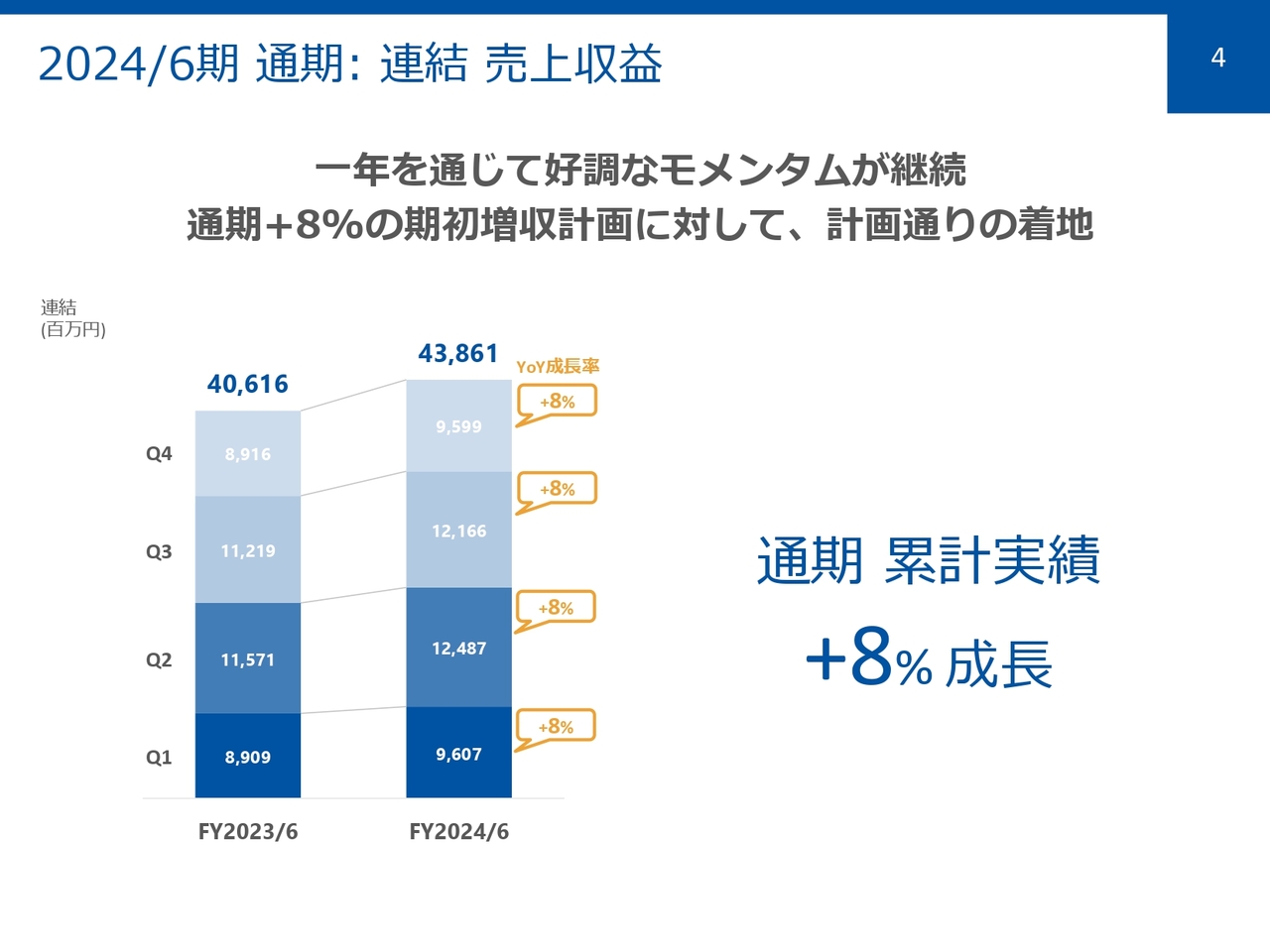

2024/6期 通期:連結 売上収益

詳細についてご説明します。売上収益はスライドのとおり、好調なトレンドが1年を通じて継続し、YoY成長率8パーセントの増収となりました。

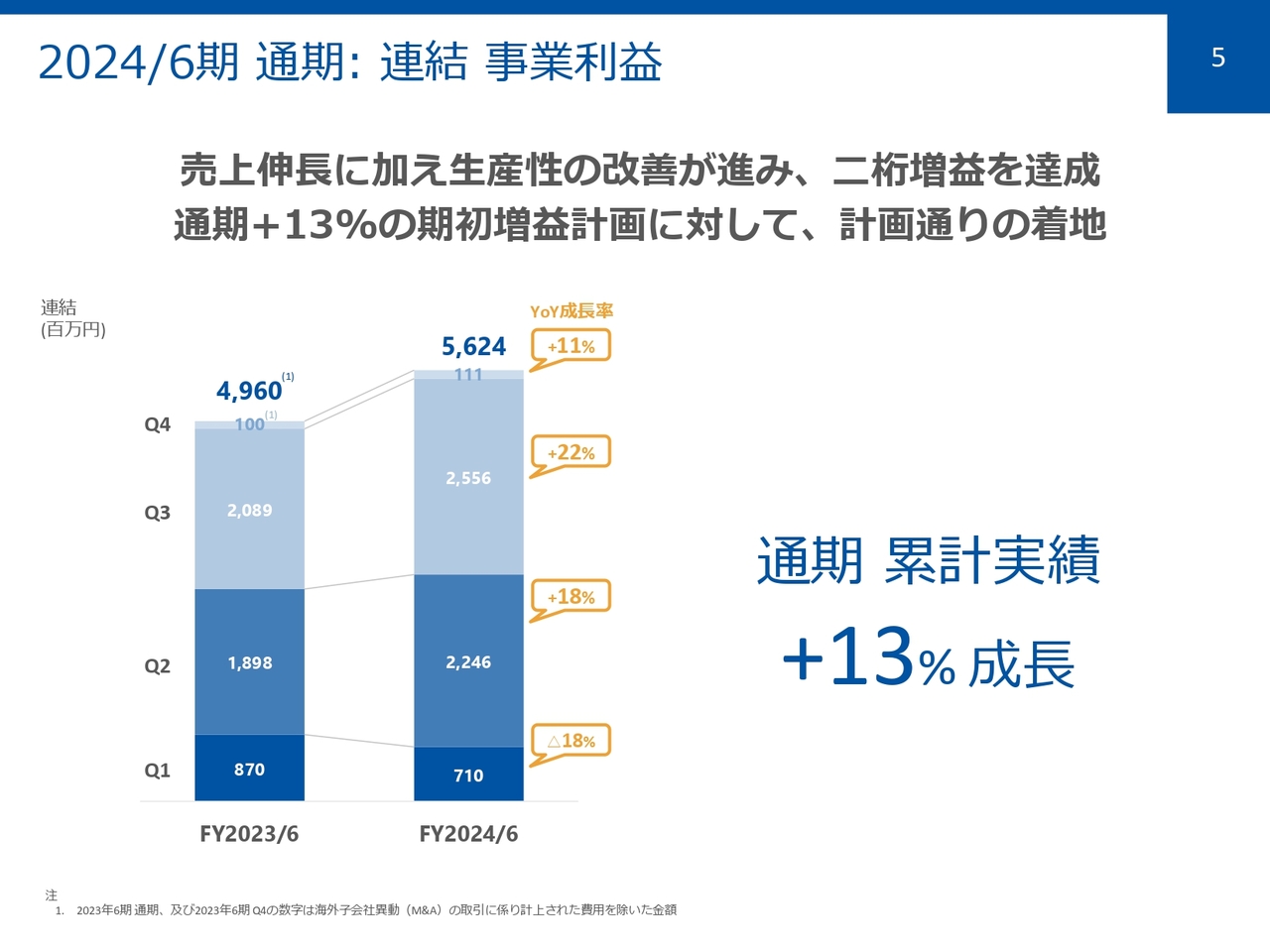

2024/6期 通期:連結 事業利益

事業利益は、20パーセント超となる大幅増益の日本事業が牽引しました。特に第3四半期が強く、通期でYoY成長率13パーセントの増益となりました。

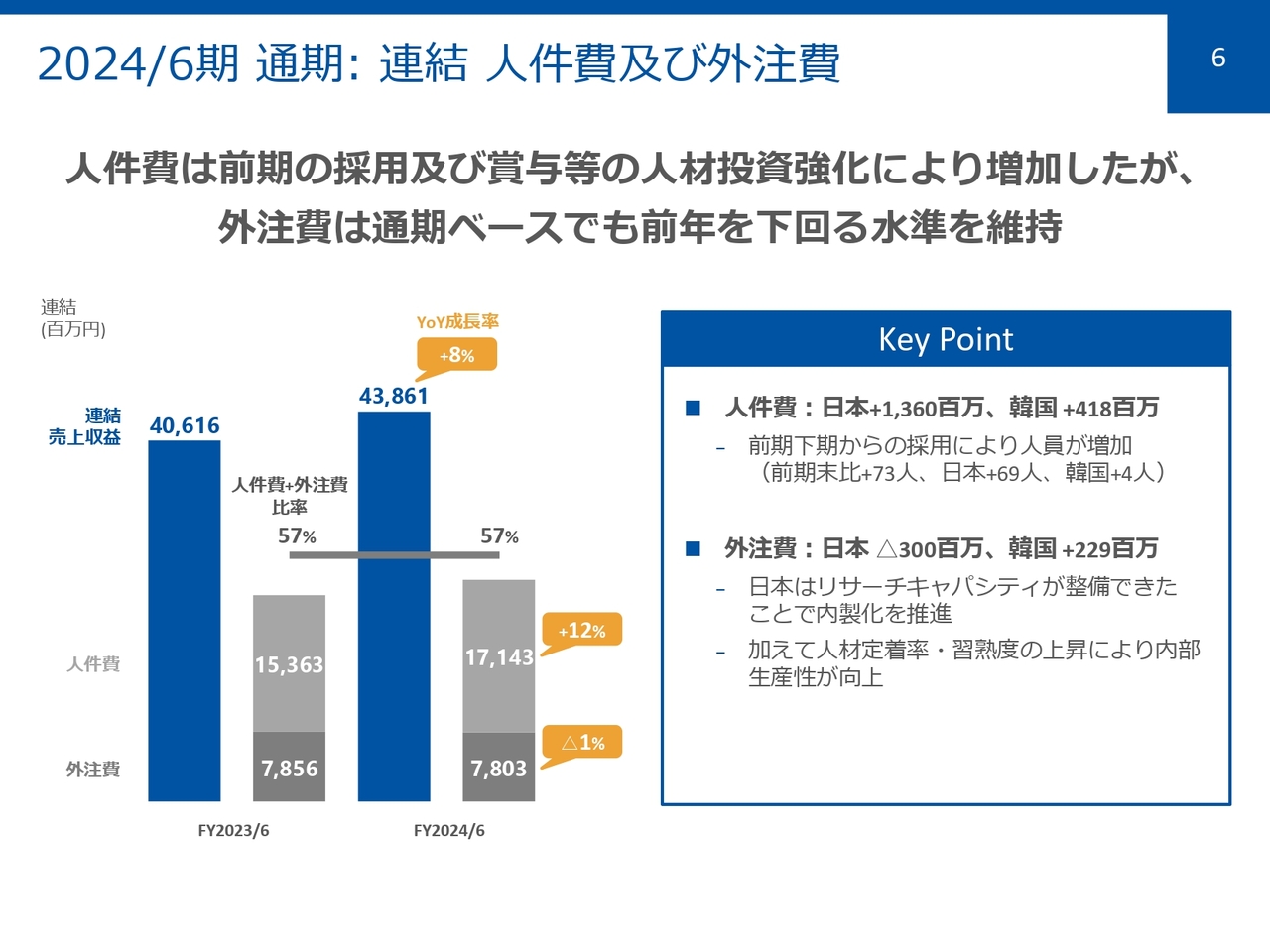

2024/6期 通期:連結 人件費及び外注費

人件費及び外注費です。人件費は2桁増となりました。この要因は、前期の採用による人員の増加と、既存従業員への新たなリテンション強化によるものです。

外注費は、通期で前年を下回る水準に抑制しました。こちらは、日本事業のキャパシティ課題解消による内製化が進んだことや、退職率の抑制、個々人の習熟度と組織力の向上といった、既存従業員のパフォーマンス向上が要因です。

既存従業員へのリテンション強化は、今後のさらなる生産性の向上に向けて重要だと考えています。

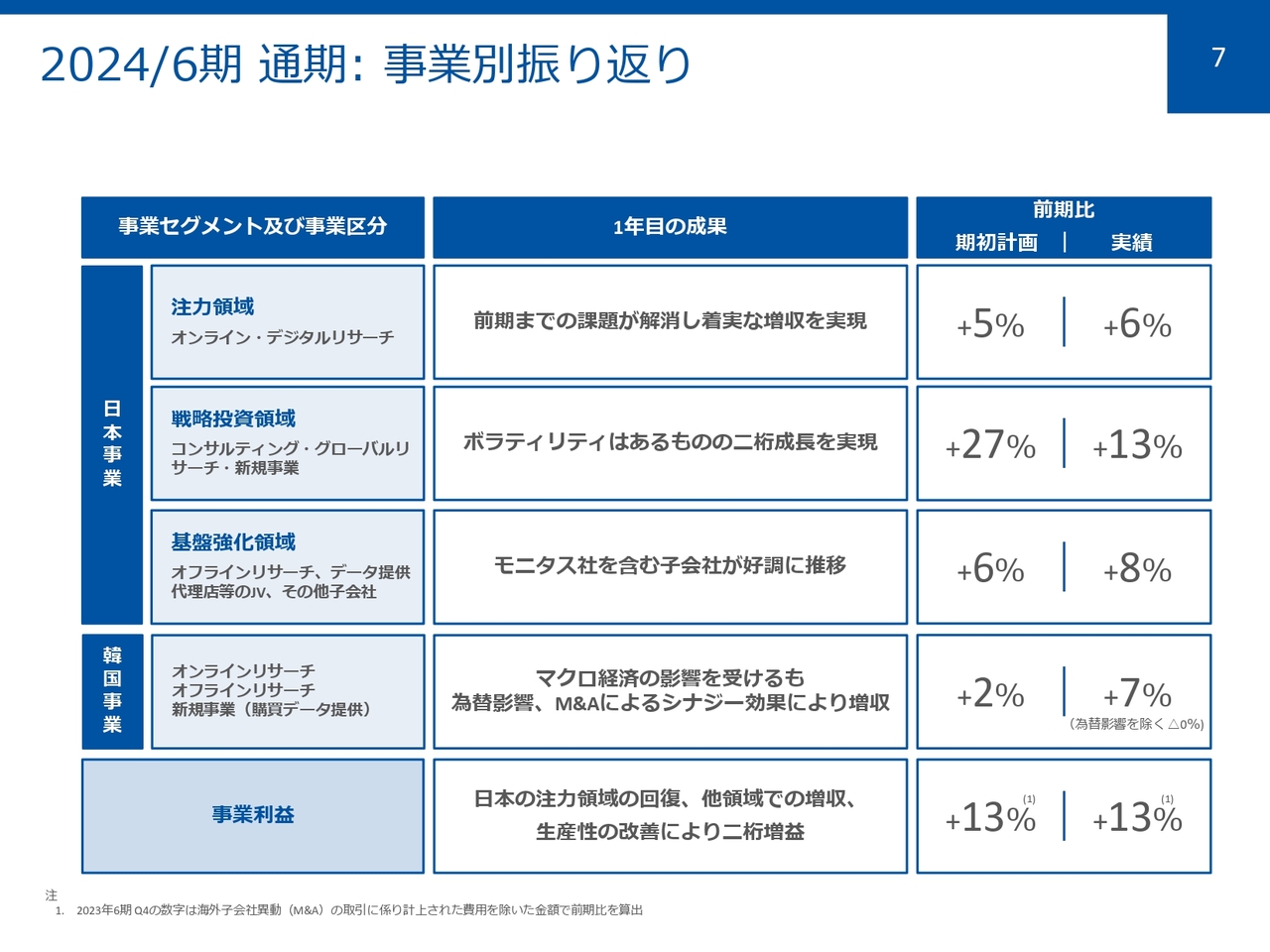

2024/6期通期:事業別振り返り

事業区分別のサマリーをご説明します。注力領域は期初計画を少し上回り、前期比6パーセント増となりました。戦略投資領域は期初計画を下回ったものの、前期比13パーセントの2桁増となりました。基盤強化領域は、期初計画を上回る前期比8パーセントの成長となりました。

韓国事業は、マクロ経済の影響を受けながらも為替影響がプラスに作用し、期初計画を上回る前期比7パーセント増となりました。

課題が残る領域はあるものの、全体としては期初計画どおり順調に推移したと考えています。

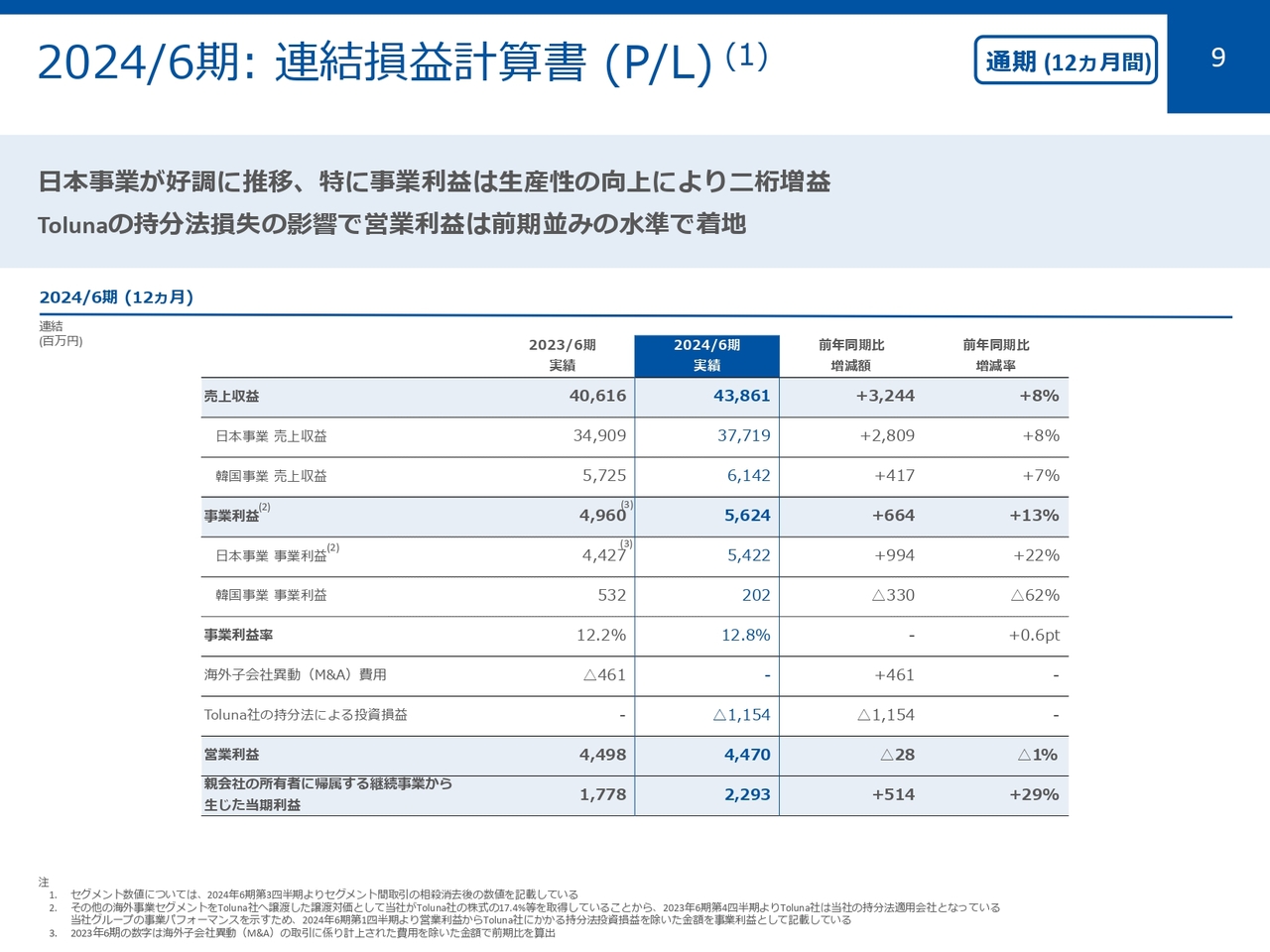

2024/6期:連結損益計算書 (P/L)

橋元伸太郎氏:続いて、財務情報および事業セグメント別の詳細についてご説明します。

第4四半期も売上が好調に推移し、通期の売上収益は438億6,100万円と前年を32億4,400万円上回り、前年同期比8パーセント増となりました。

事業利益は生産性の向上もあり、56億2,400万円となりました。前年を6億6,400万円上回り、前年同期比13パーセント増となりました。

Toluna社の持分法損失の影響で、営業利益は前年並みの水準となりましたが、親会社の所有者に帰属する継続事業から生じた当期利益は前年を5億1,400万円上回り、前年同期比29パーセント増となりました。

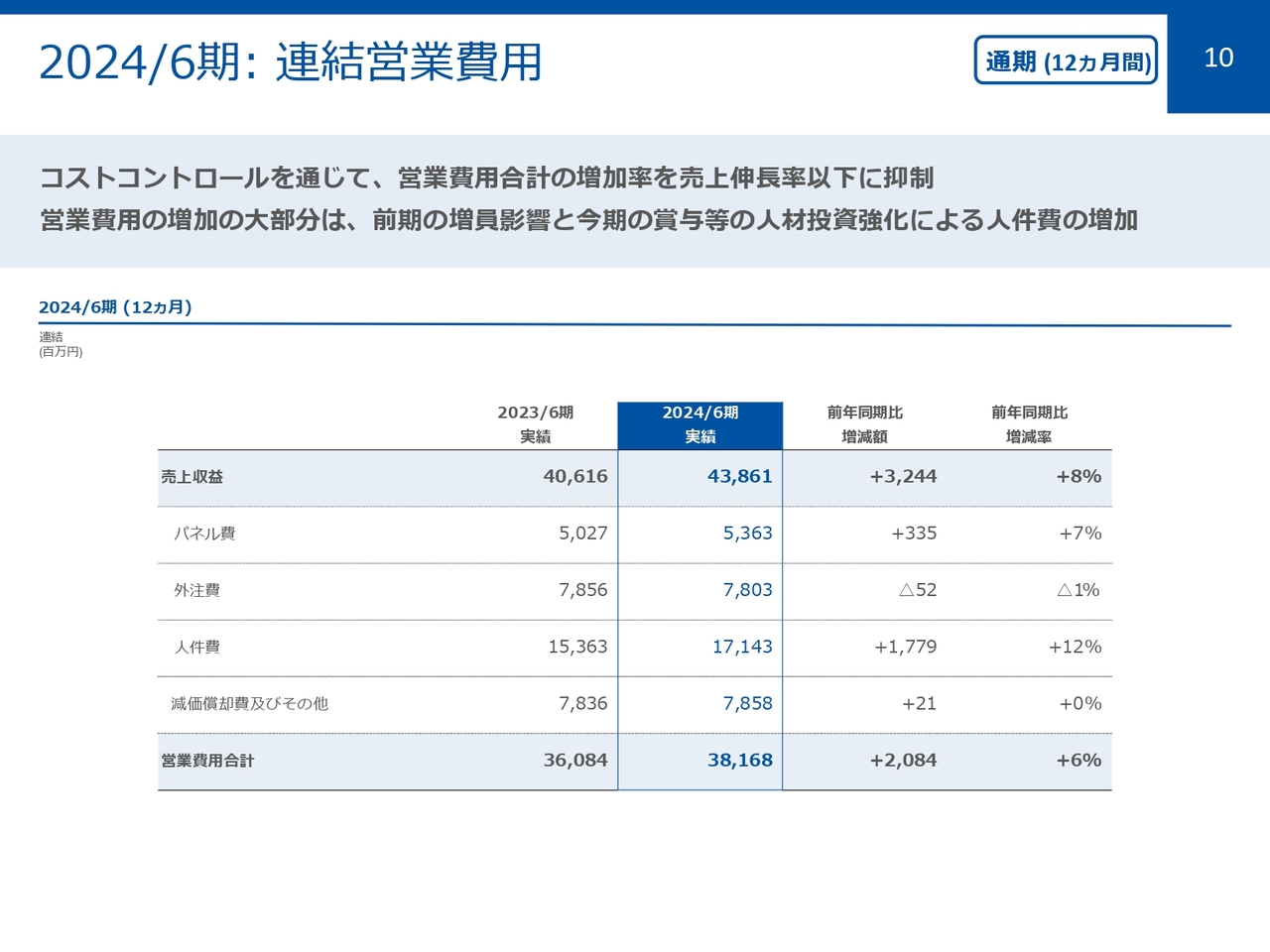

2024/6期:連結営業費用

連結営業費用の内訳です。営業費用合計は、前年同期比6パーセント増の381億6,800万円で、売上の伸長率以下の増加率に抑えることができています。

パネル費が前年同期比7パーセント増、外注費が前年同期比1パーセント減、減価償却費及びその他の費用は昨年と同水準だったことが寄与しています。

一方で、営業費用の大部分を占めている人件費は、前年同期比12パーセント増となりました。前年下期からの増員による影響と、今年の賞与などの人材投資強化による影響で増加しています。特に1年間を通して行われた生産性の改善による外注費のコントロールが、非常にプラスに働きました。

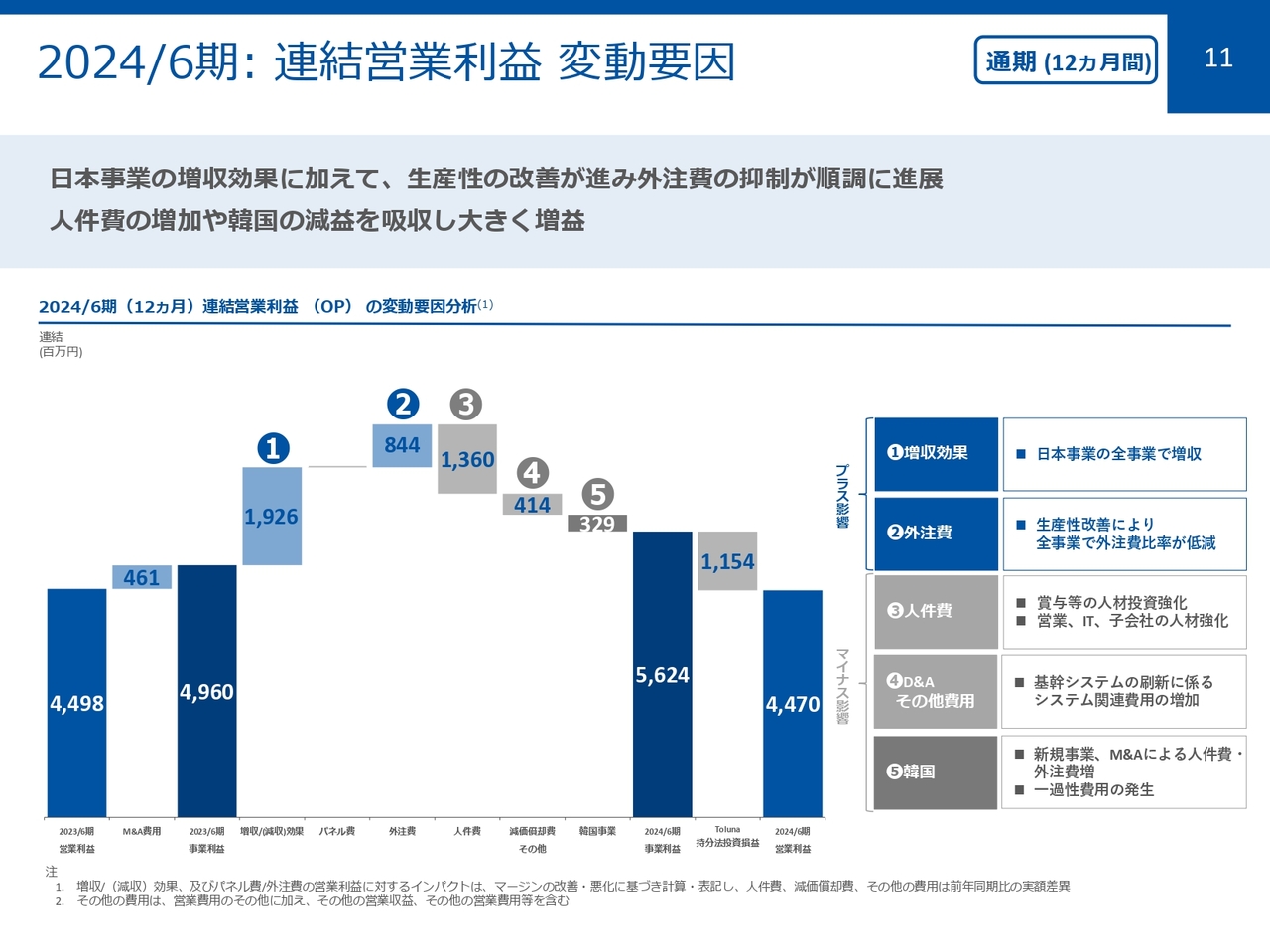

2024/6期:連結営業利益 変動要因

ウォーターフォールチャートを使って、連結営業利益の変動要因についてご説明します。

日本事業では増収効果に加えて、外注比率の低減が大きく作用し、人件費やその他の費用の増加を吸収するかたちとなり、事業利益は増益となっています。一方で韓国事業は、新規事業やM&Aによる人件費と外注費の増加による影響で、利益が減少しています。

連結全体としては、生産性の改善が順調に進んだこと、また柔軟にコストコントロールを実施したことで、事業利益は期初計画どおりの着地となりました。

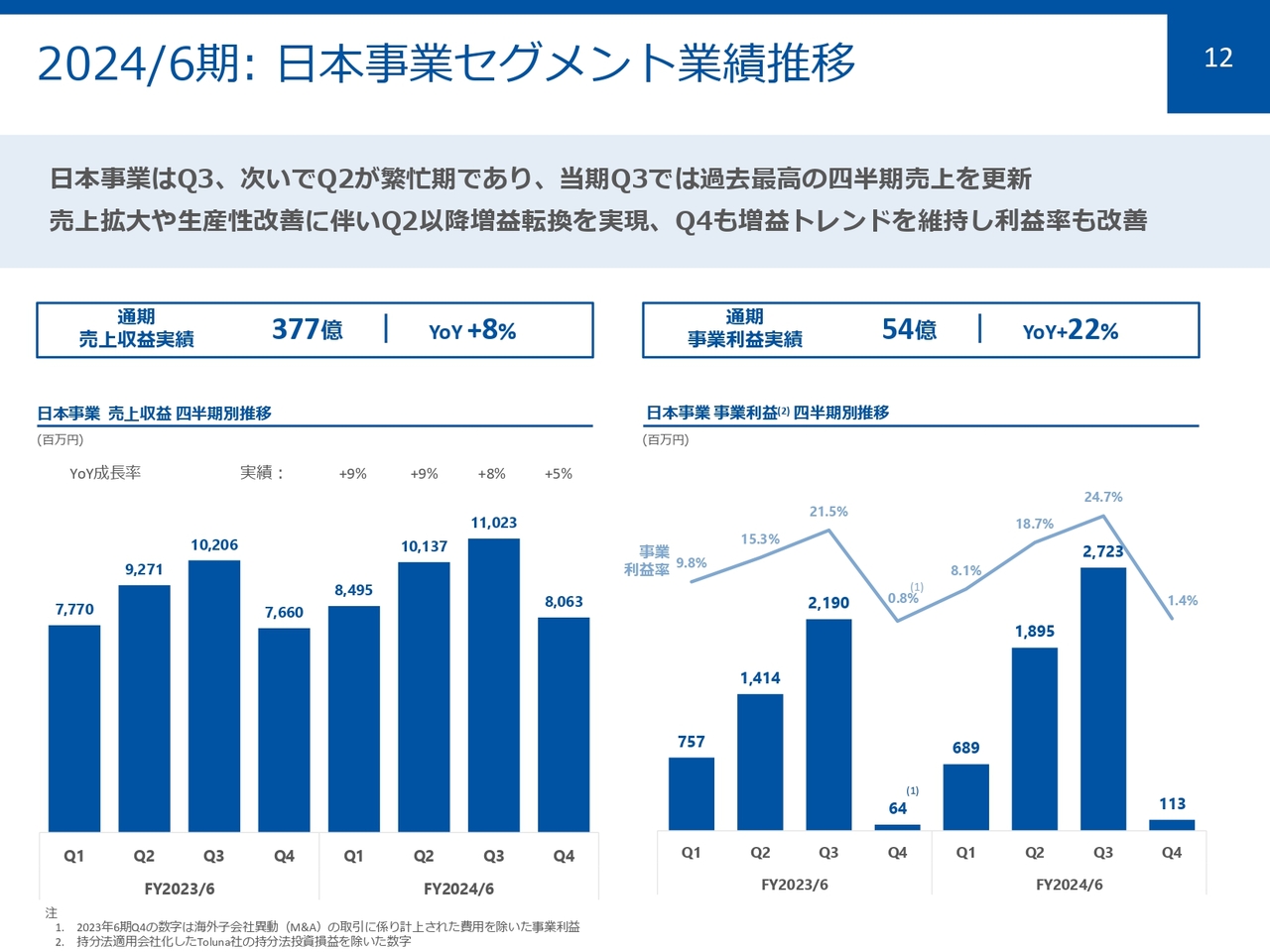

2024/6期:日本事業セグメント業績推移

日本事業セグメントの売上収益と事業利益の推移についてご説明します。通期売上収益実績は377億円で、YoY成長率8パーセント増となりました。通期事業利益実績は54億円で、YoY成長率22パーセント増となりました。

当社の事業には季節性があり、日本の売上収益は3月にピークを迎えるため、毎年第2四半期と第3四半期の売上収益が大きくなる傾向があります。2024年度も同様の傾向となりましたが、最大の繁忙期である第3四半期の売上収益は、過去最高の四半期売上を更新しました。

第4四半期の売上収益は、スライド左側のグラフのとおりYoY成長率5パーセント増となりました。

事業利益も、スライド右側のグラフのとおり第2四半期から増益転換を実現し、第4四半期も増益のトレンドを維持し、利益率を改善しました。

領域別の業績については、詳細情報をスライド28ページ以降に掲載していますので、必要に応じてご参照ください。

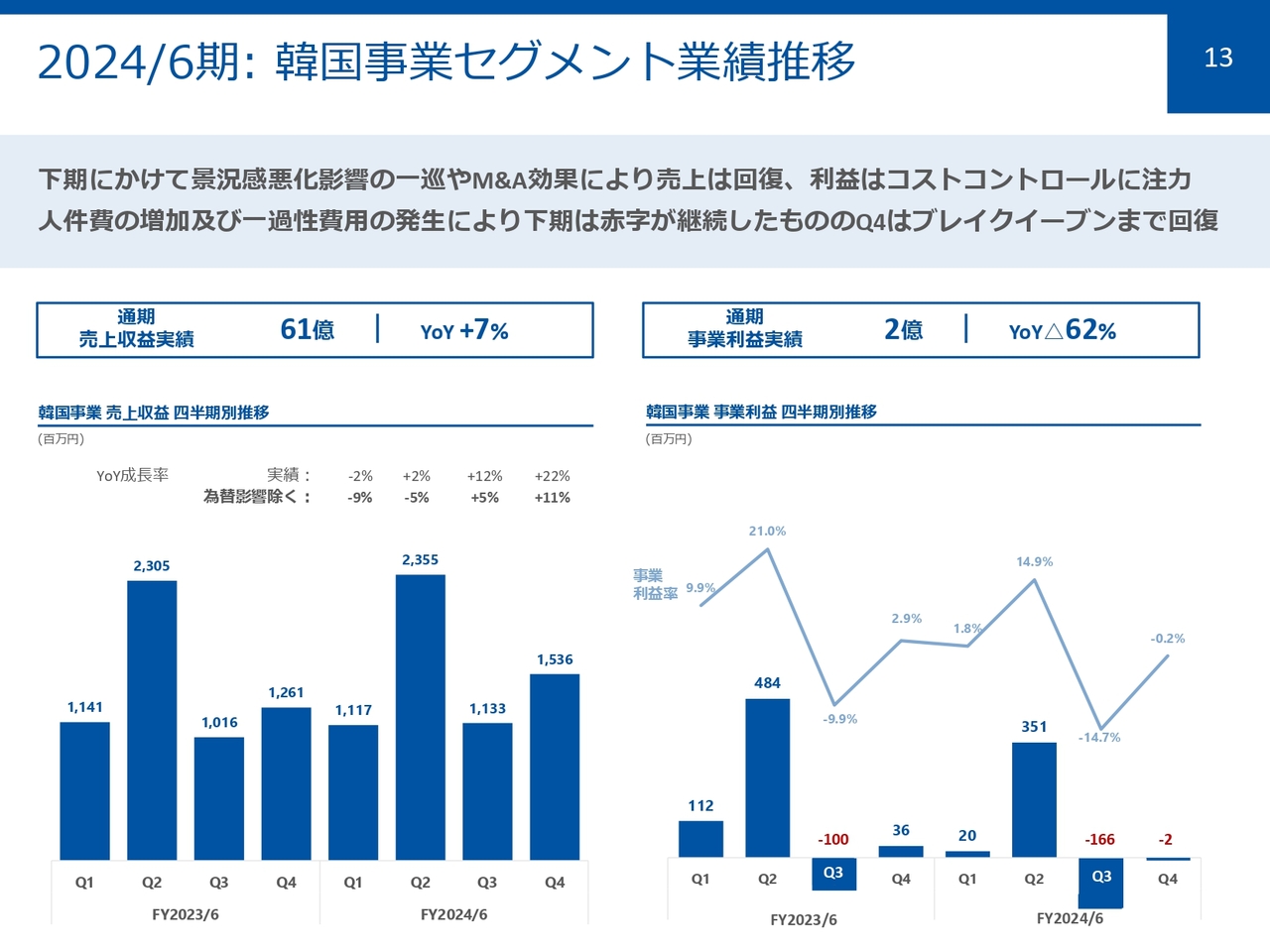

2024/6期:韓国事業セグメント業績推移

韓国事業セグメントについてです。通期売上収益実績は61億円で、YoY成長率7パーセント増、通期事業利益実績は2億円で、YoY成長率62パーセント減でした。

韓国事業は日本事業と異なり第2四半期が繁忙期で、その他は相対的に落ち着いています。スライド左側のグラフのとおり、第4四半期の売上収益はYoY成長率22パーセント増、為替影響を除くと11パーセント増となりました。

前期が軟調だったことに加え、為替の影響と第2四半期の末に実施したM&Aが増収を牽引しました。

事業利益はスライド右側のグラフのとおり、人件費の前倒しやオフィス移転等による一過性の費用の影響で昨年を下回る結果となりました。しかしながらコストコントロールに注力したことにより、ブレークイーブンまで回復しました。

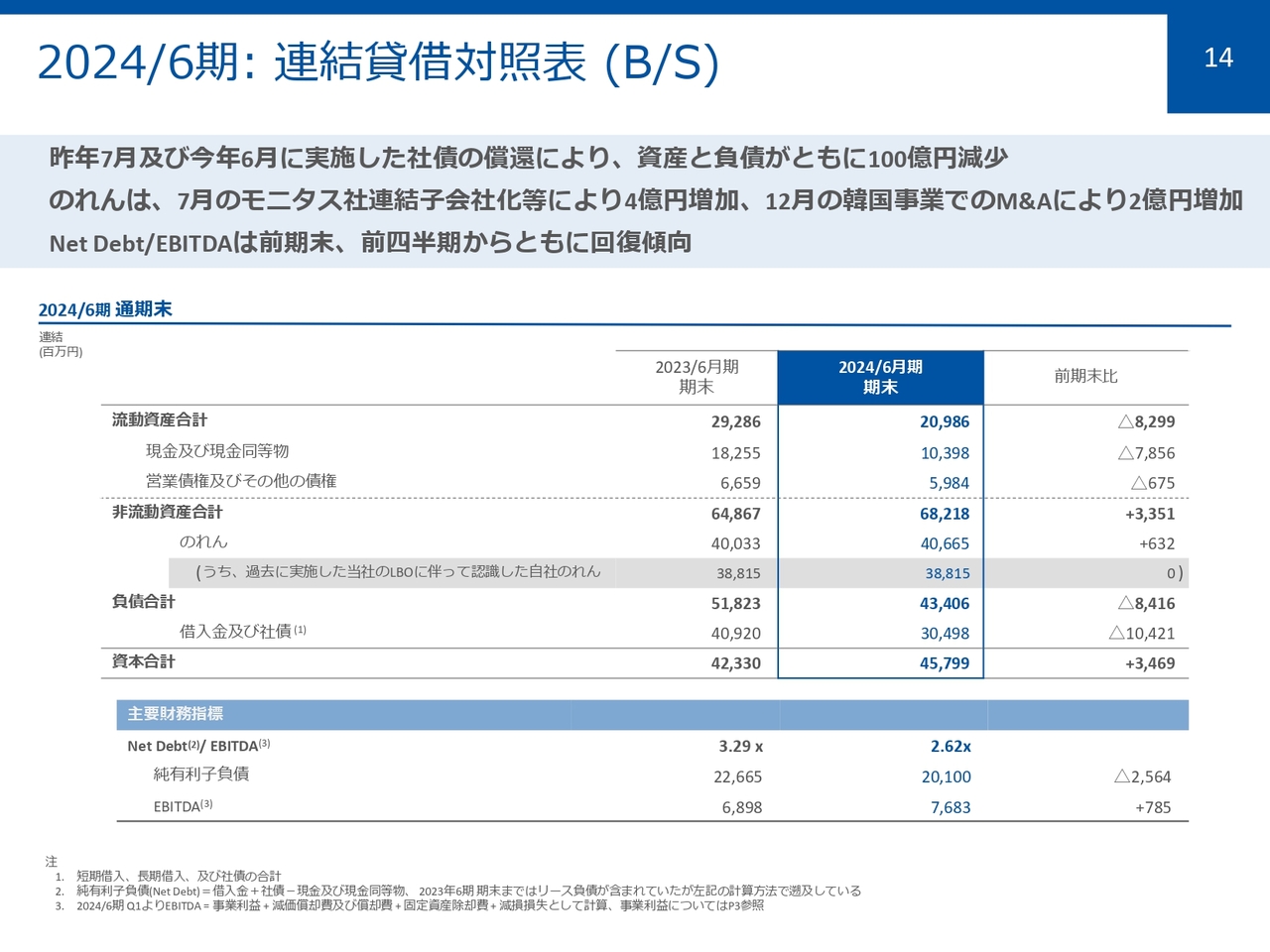

2024/6期:連結貸借対照表 (B/S)

連結貸借対照表についてご説明します。前期末から大きく変化したのは、2023年7月と2024年6月の社債償還により、資産と負債がともに100億円減少している点です。

また日本事業のモニタス社の連結子会社化と、韓国事業の広告宣伝事業のM&Aを行った結果、のれんが約6億円増加しています。Net Debt/EBITDAは前期末、前四半期末からともに回復傾向にあります。

なお、当社は過去にレバレッジバイアウト(LBO)を行った結果、通常は見られない、自社ののれんがバランスシート上に大きく載るかたちとなっています。さまざまな財務KPIに影響を与えているため、参考までに前四半期の決算発表時からの金額規模をスライドに掲載しています。

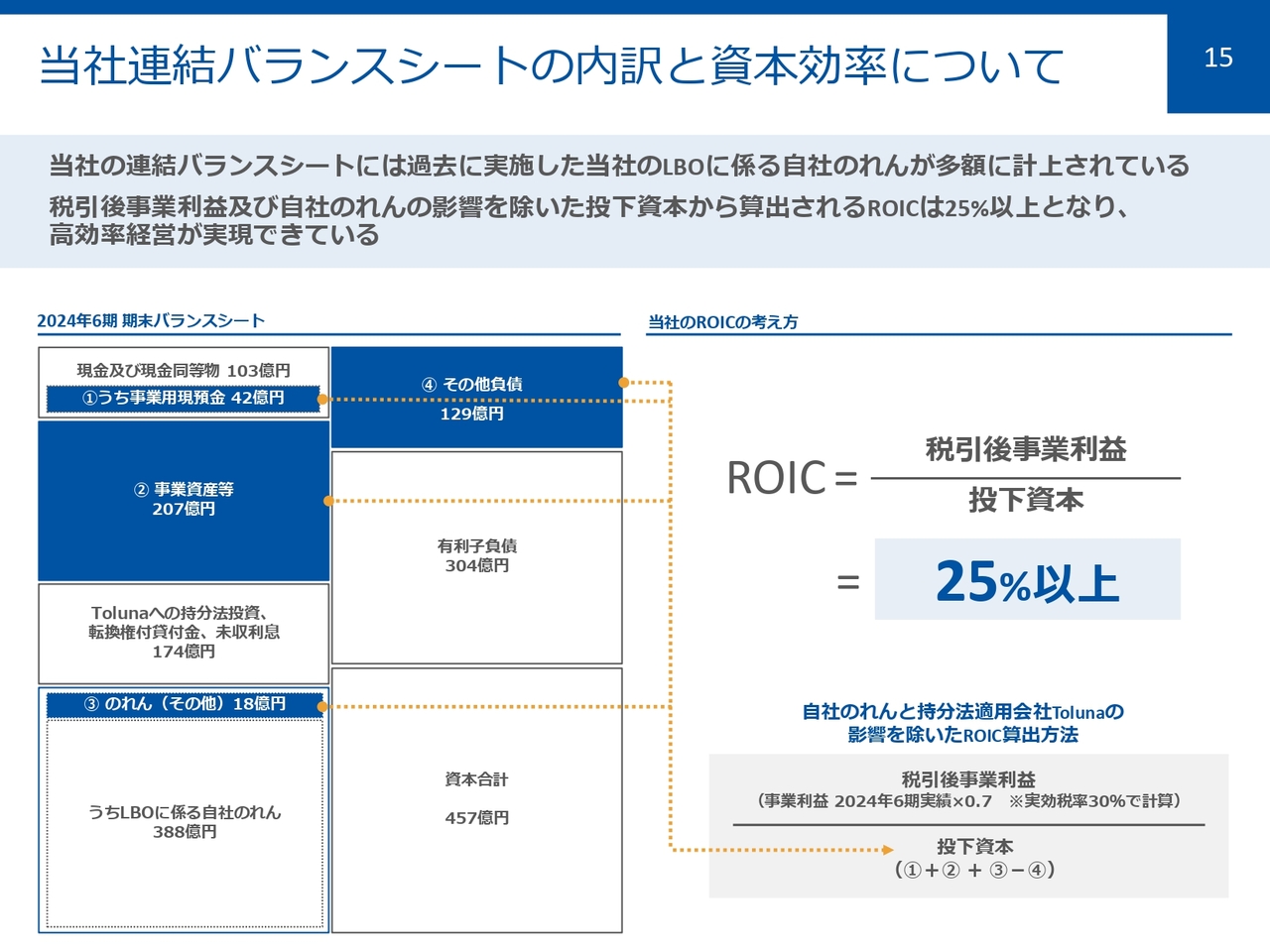

当社連結バランスシートの内訳と資本効率について

当社連結バランスシートの内訳と資本効率についてご説明します。先ほどお伝えしたとおり、過去にLBOを行っていない企業には見られない自社ののれんの影響を除き、当社事業に関わる資産から、投下資本利益率であるROICを算出しています。

税引後事業利益及び自社ののれんの影響を除いた投下資本から算出されるROICは25パーセント以上となり、当社では資本効率の良い経営が実現できていると考えています。

今後のキャピタルアロケーションの方針などについては、後ほど佐々木からご説明しますが、今回は期末決算ということで、期末のバランスシートをベースに当社の状況についてアップデートしました。

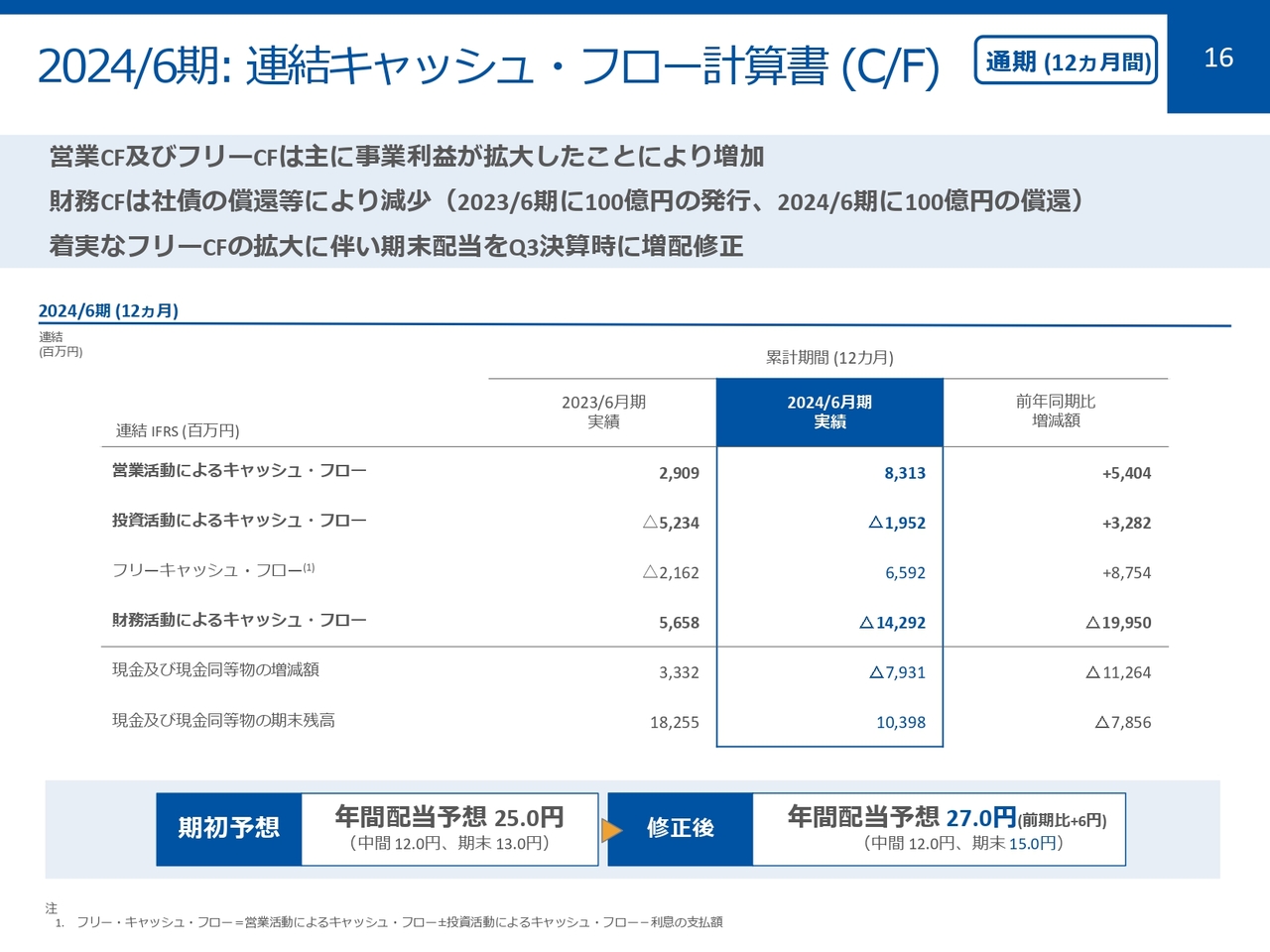

2024/6期:連結キャッシュ・フロー計算書 (C/F)

スライドには、連結キャッシュ・フロー計算書を掲載しています。事業利益が好調に推移、拡大しているため、フリーキャッシュ・フローが大きく改善しています。

営業活動によるキャッシュ・フローは、事業が好調に推移していることと、費用の支払い時期や法人税還付の影響などにより、前年同期比で改善しています。

財務活動によるキャッシュ・フローは、社債償還や子会社株式の追加取得などにより、前年同期比で減少しています。キャッシュ・フロー上はToluna社の持分法投資損失の影響はなく、本業のパフォーマンスを示す事業利益は、今後も好調に推移すると想定しています。そのため、当初予定していた年間配当予想を上方修正し、前期比4円増配から6円増配に変更しています。

新中期経営計画:目指す方向(再掲)

佐々木:現中期経営計画の進捗状況と2025年6月期の業績予想についてご説明します。スライドの資料は1年前の決算発表時にも公開したもので、現在の中期経営計画で目指す方向について掲載しています。

オンラインリサーチの回復と利益率の改善に注力し、中長期を見据えて事業モデルの変革チャレンジを継続することを掲げました。この2つの取り組みはいずれも順調に進捗し、中期経営計画1年目となる2024年6月期は、着実な増収増益を実現しました。

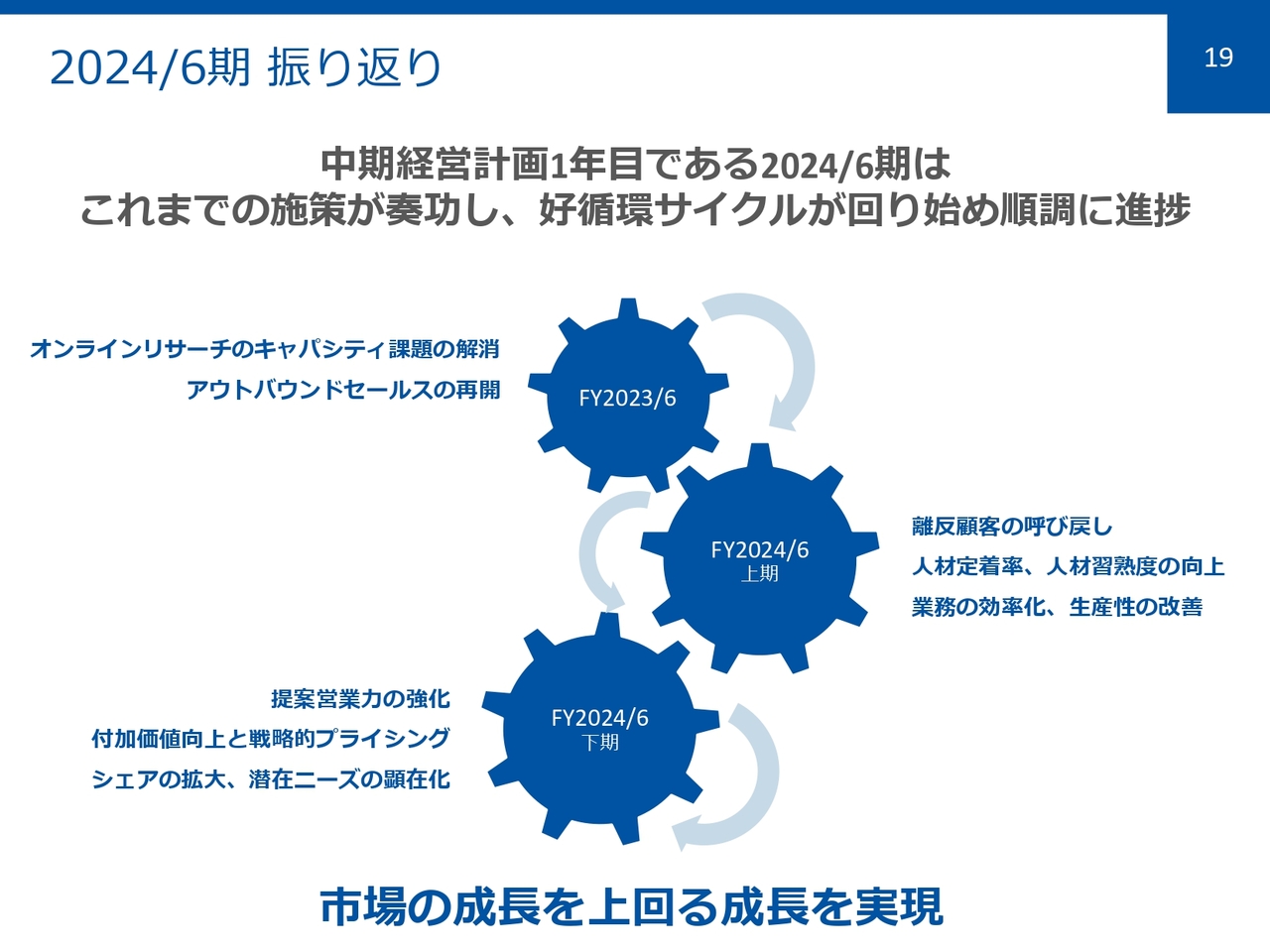

2024/6期 振り返り

増収増益実現までの具体的な歩みについてご説明します。優先課題であったオンラインリサーチのキャパシティ不足を解消し、積極的なアウトバウンドセールスを再開させました。

2024年からは、顧客接点における提案の強化といった施策が奏功し、離反顧客の呼び戻しやシェアの拡大、潜在ニーズの顕在化につながりました。その結果、オンラインリサーチの売上は成長基調へ回帰し、着実な成長を実現しています。

また退職率を抑制できていることで、人材の習熟度や組織力が向上しています。こうした生産性の改善の結果、増収ながらも外注費を減少させることができているため、こちらの取り組みは、進行期についても続ける方針です。

2024年6月期は中期経営計画のスタートとなる1年でしたが、市場成長を上回る成長を実現できました。

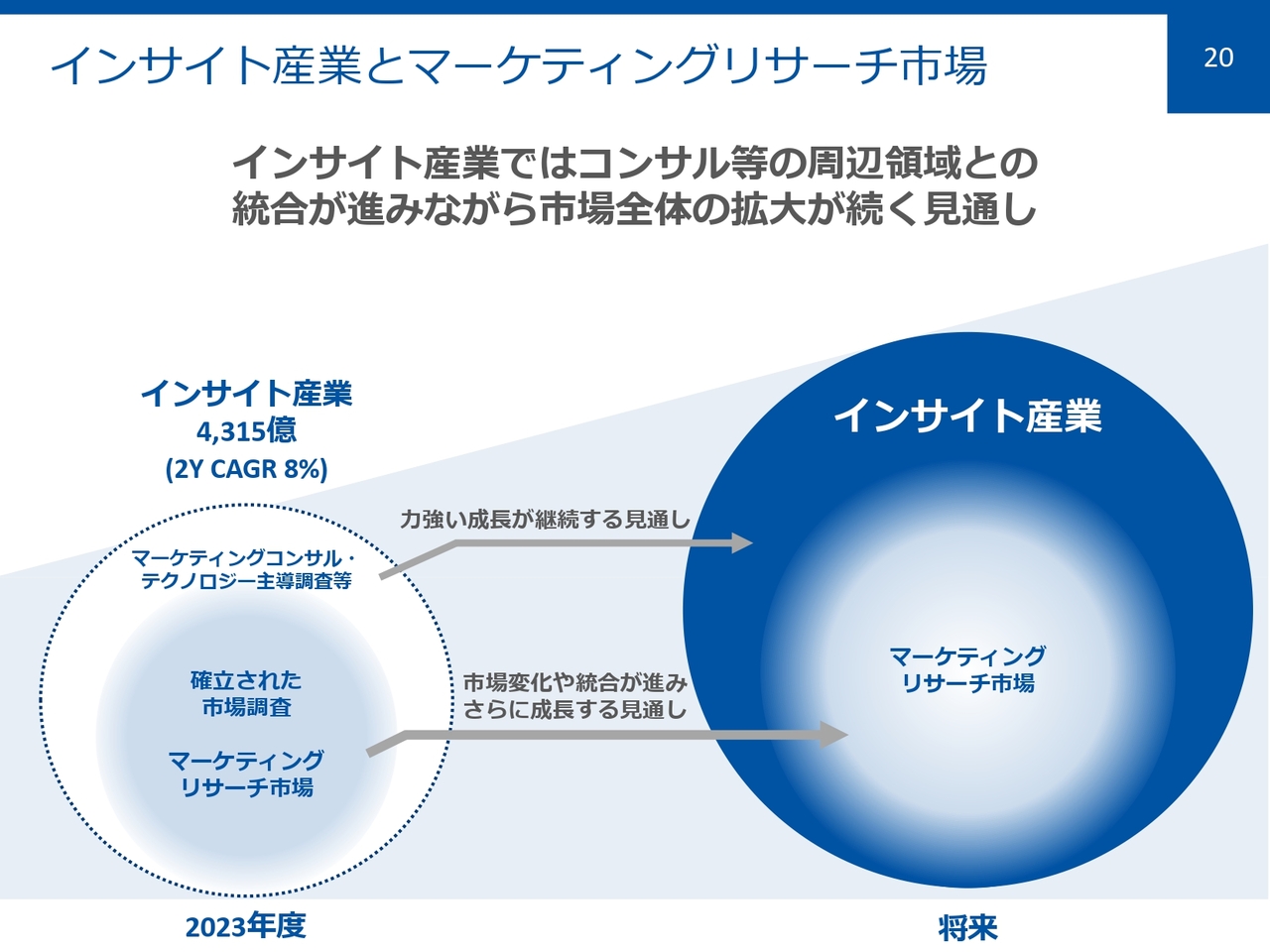

インサイト産業とマーケティングリサーチ市場

成長の継続性を考える上で重要な、市場の変化についてご説明します。マーケティングリサーチ市場とコンサルティングなどの周辺領域が統合し、インサイト市場へと市場の定義が変わってきました。当社グループは前中期経営計画の段階から、インサイト市場をターゲット市場としてベンチマークしてきました。

すでに確立され、安定しているマーケティングリサーチ市場に加えて、新しく融合が進むマーケティングコンサルティングや、テクノロジー主導の領域が力強く成長することで、今後も領域の統合が進みながら、市場は力強く拡大するとみています。

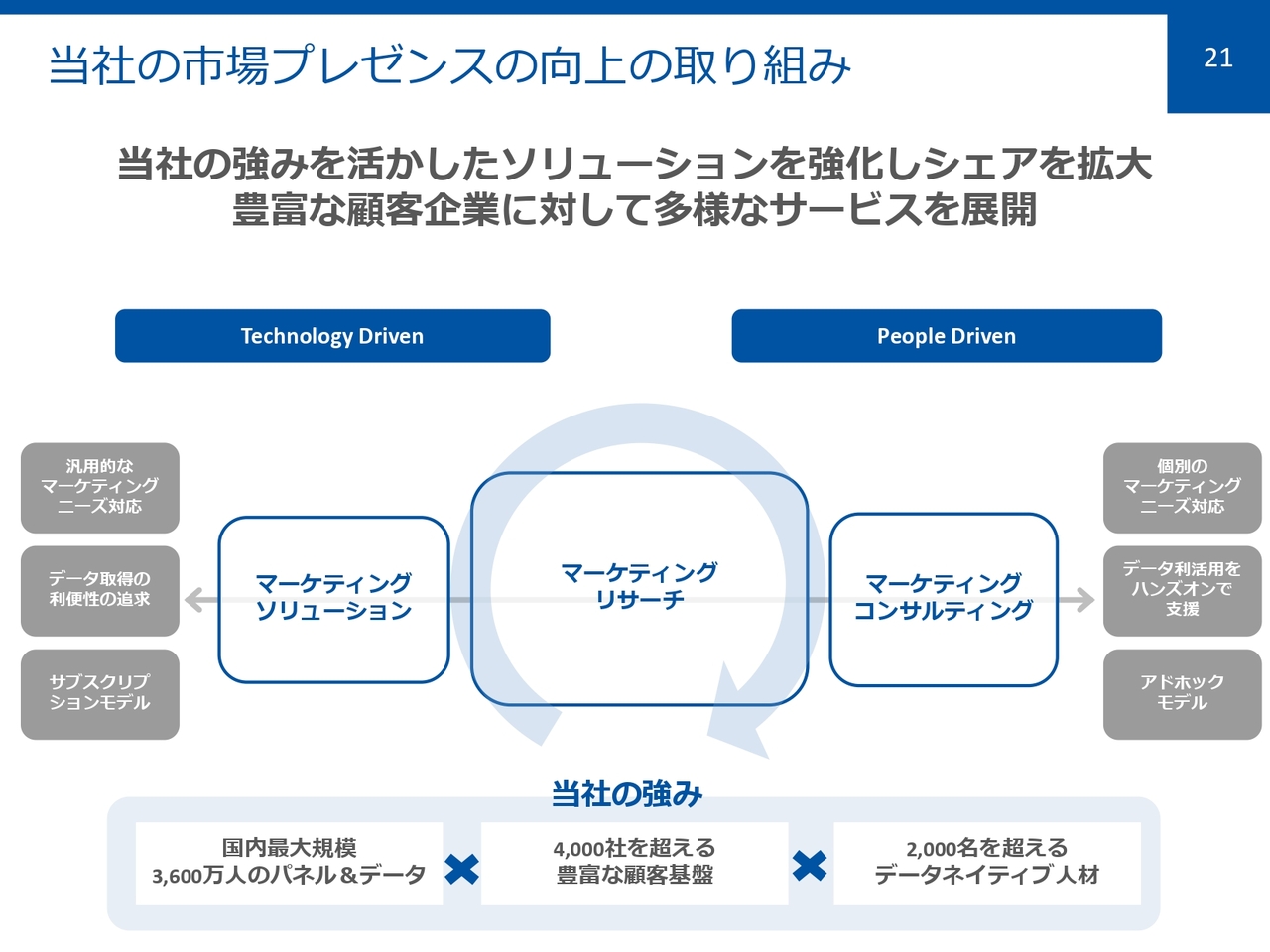

当社の市場プレゼンスの向上の取り組み

インサイト市場内でのシェア向上の取り組みについてご説明します。主力であるマーケティングリサーチを中心に、マーケティングコンサルティング領域では人の介在による高い付加価値の提供を目指します。

当社の強みである、パネルやデータセット、データネイティブな人材を競争優位とし、4,000社を超える豊富な顧客企業のさまざまなニーズに応えることが、取り組みのゴールです。

一方で、スライド左側に記載のとおり、テクノロジーのアプローチでマーケティングソリューションを拡充させることを考えています。

これは現中期経営計画の達成後と、その先も見据えて、インサイト市場内での継続的な市場シェアの向上とグループの持続的な成長のために必要だと考えています。すでにそのための投資も含めた具体的な取り組みをスタートしています。

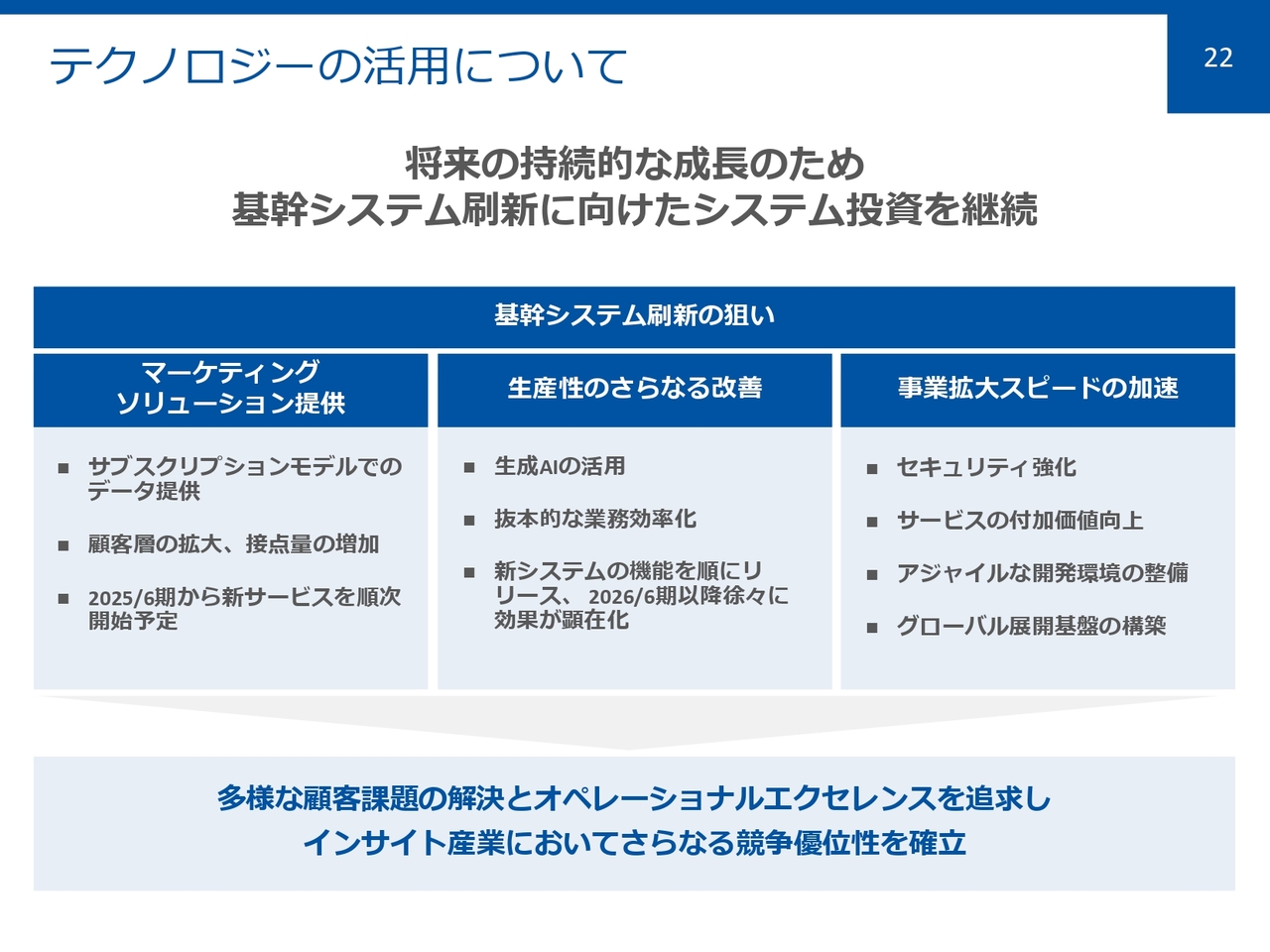

テクノロジーの活用について

テクノロジーへの投資の大きなイニシアチブは、基幹システムの刷新です。刷新目的は、「マーケティングソリューション提供」「生産性のさらなる改善」「事業拡大スピードの加速」の3点です。

マーケティングソリューションの提供は、より多くの顧客のニーズに応えるべく、マーケティング活動に必要なデータを必要なタイミングで取得できるサブスクリプションモデルを想定しています。順調に開発が進んでおり、今期下期のローンチを予定しています。

生産性のさらなる改善は、生成AIを活用した社内業務の省人化・無人化により、現在の人による改善ではない抜本的な業務の効率化を目指します。こちらは来期から徐々に効果が出る計画です。

事業拡大スピードの加速です。こちらはシステムの基盤を新たに構築することでサービスの提供スピードをさらに上げていくことに加えて、セキュリティの強化や現在提供しているサービスの付加価値向上も目指します。

併せて、これまでは国内外でそれぞれ異なっていたシステムのストラクチャーを統一するため、海外展開のスピードが加速することも期待できます。

基幹システムの刷新は、マクロミルグループが創業して以来、初めてのチャレンジです。インサイト市場内でのシェアの拡大と、その先を見据えた売上および利益成長のために意思を持って進めています。

進行期からは新基盤の上で新しいサービスもかたちになっていくこと、その先では人間と業務のあり方が進化することで、さらなる業務効率の改善を実現できると考えています。私自身、非常にわくわくしています。

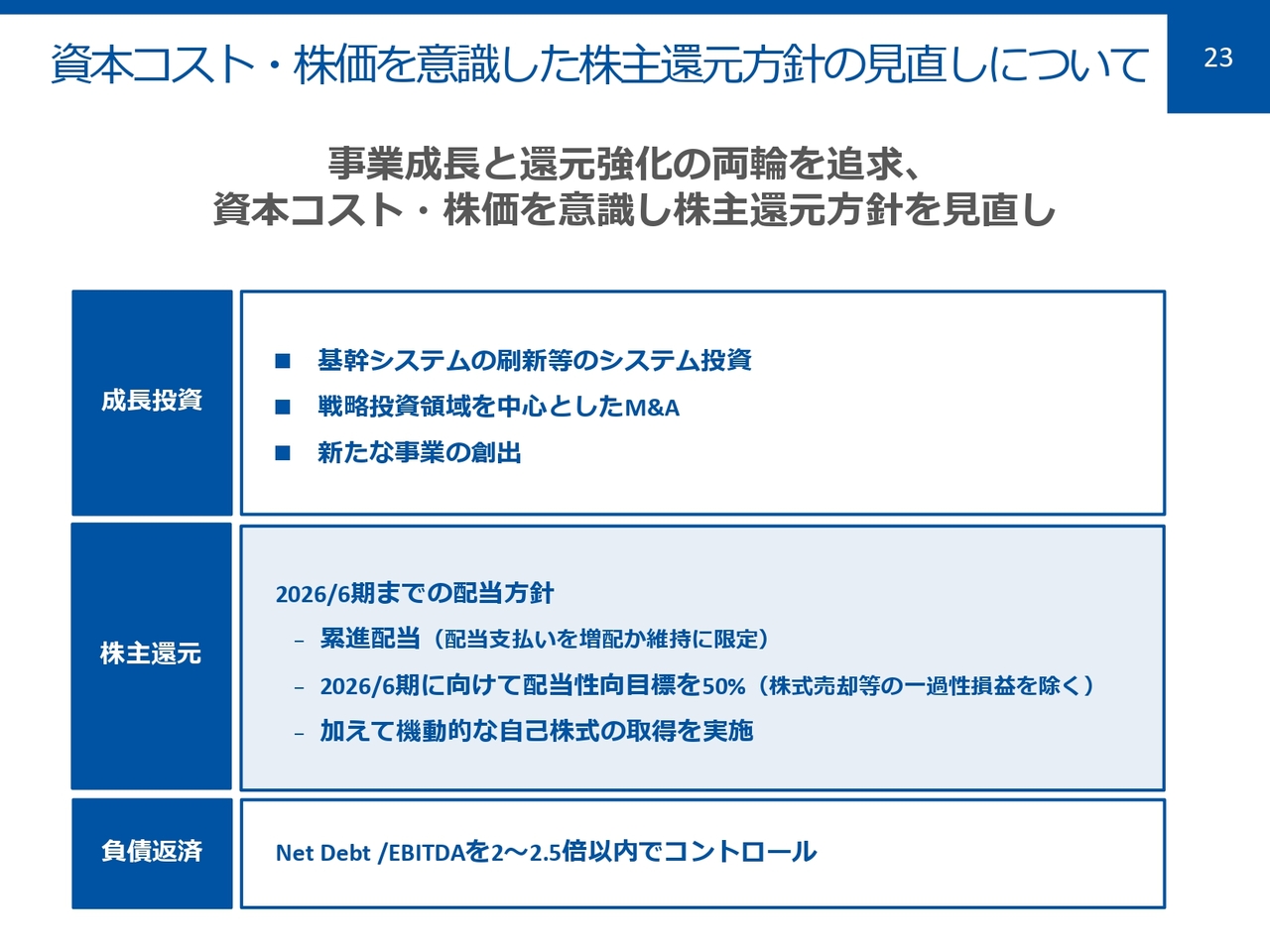

資本コスト・株価を意識した株主還元方針の見直しについて

負債返済という意味では、進行期にはNet Debt/EBITDAが中期経営計画の目標水準内に入る想定です。今後は成長投資・株主還元を両輪とし、その強化を追求していきます。

成長投資については、先ほどご説明した基幹システムの刷新、戦略投資領域を中心としたM&Aを優先に考えます。

株主還元については、資本コストと株価を意識し、還元方針を見直しました。中期経営計画最終年となる2026年6月期までの配当性向目標は、これまでの30パーセントから50パーセントに引き上げます。加えて株価や業績、財務バランスを勘案し、機動的な自己株式の取得も実施していく方針です。

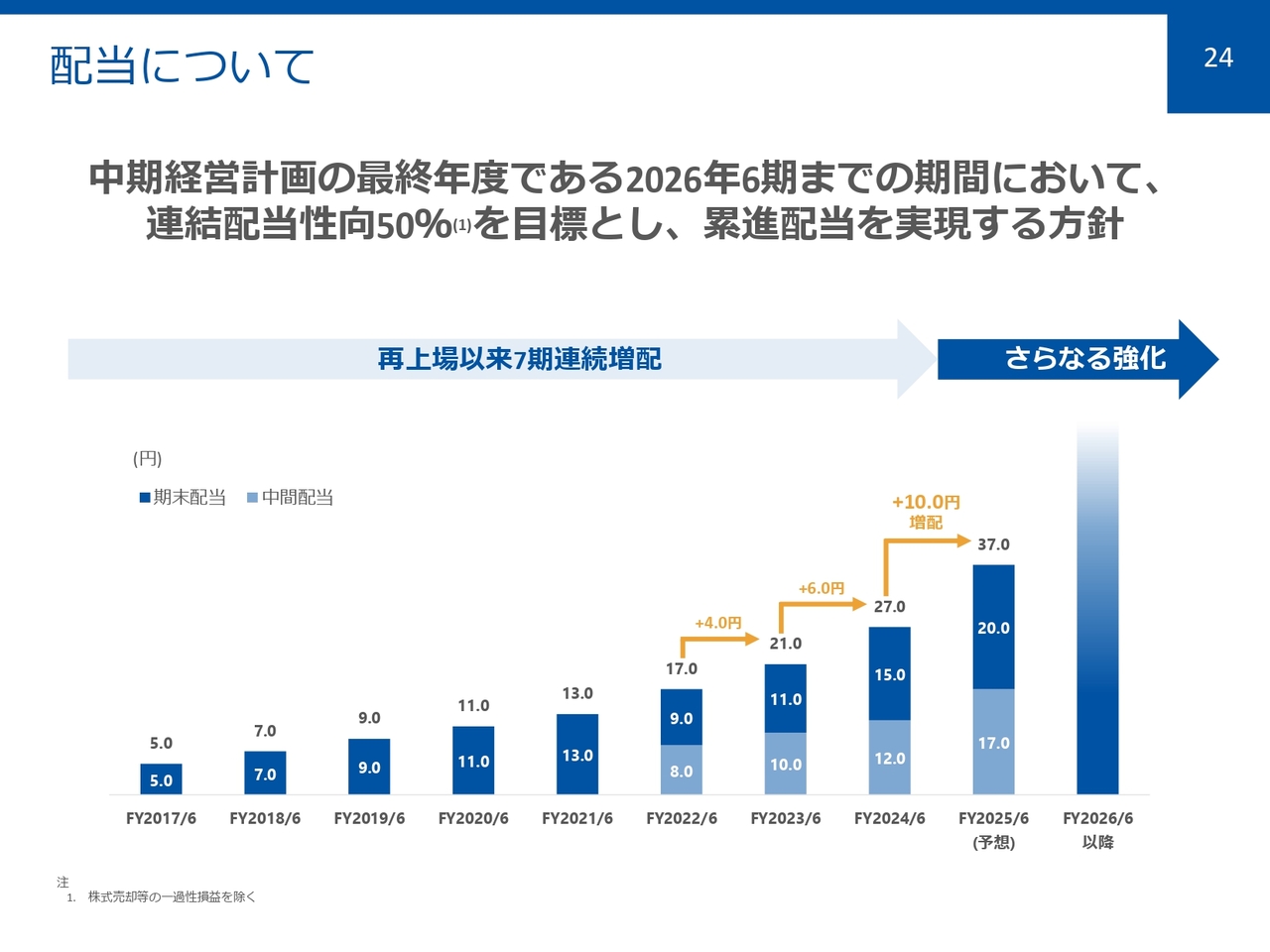

配当について

配当についてです。我々は再上場以来、7期連続で増配しています。2024年6月期も期末配当を増配修正し、前期比で6円増配としましたが、進行期の2025年6月期は、さらに増配額を拡大し、10円の増配とします。

累進配当を基本とし、着実な利益成長のもと50パーセントの配当性向を目標に増配を継続する方針です。

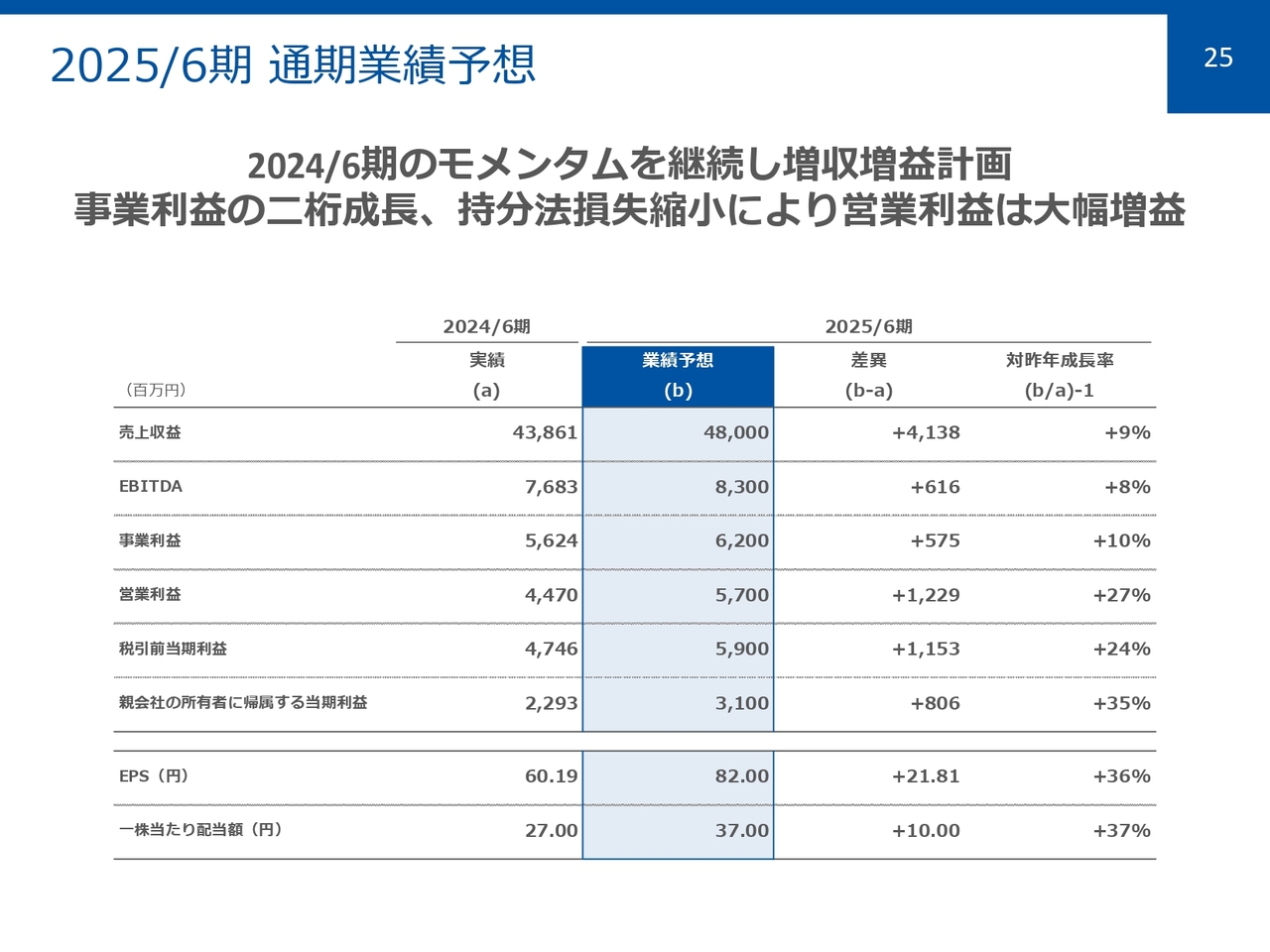

2025/6期 通期業績予想

2025年6月期の業績予想についてです。2024年6月期の好調な業績を継続させ、売上収益は対昨年成長率9パーセント増の480億円、事業利益は対昨年成長率10パーセント増の62億円を見込みます。

営業利益および親会社の所属者に帰属する当期利益は、Toluna社の持分法損失影響を保守的に織り込むものの、損失の縮小により営業利益は対昨年成長率27パーセント増の57億円、親会社の所属者に帰属する当期利益は対昨年成長率35パーセント増の31億円を見込みます。EPSは対昨年成長率36パーセント増の82円、一株当たり配当額は対昨年成長率37パーセント増の37円を予定します。

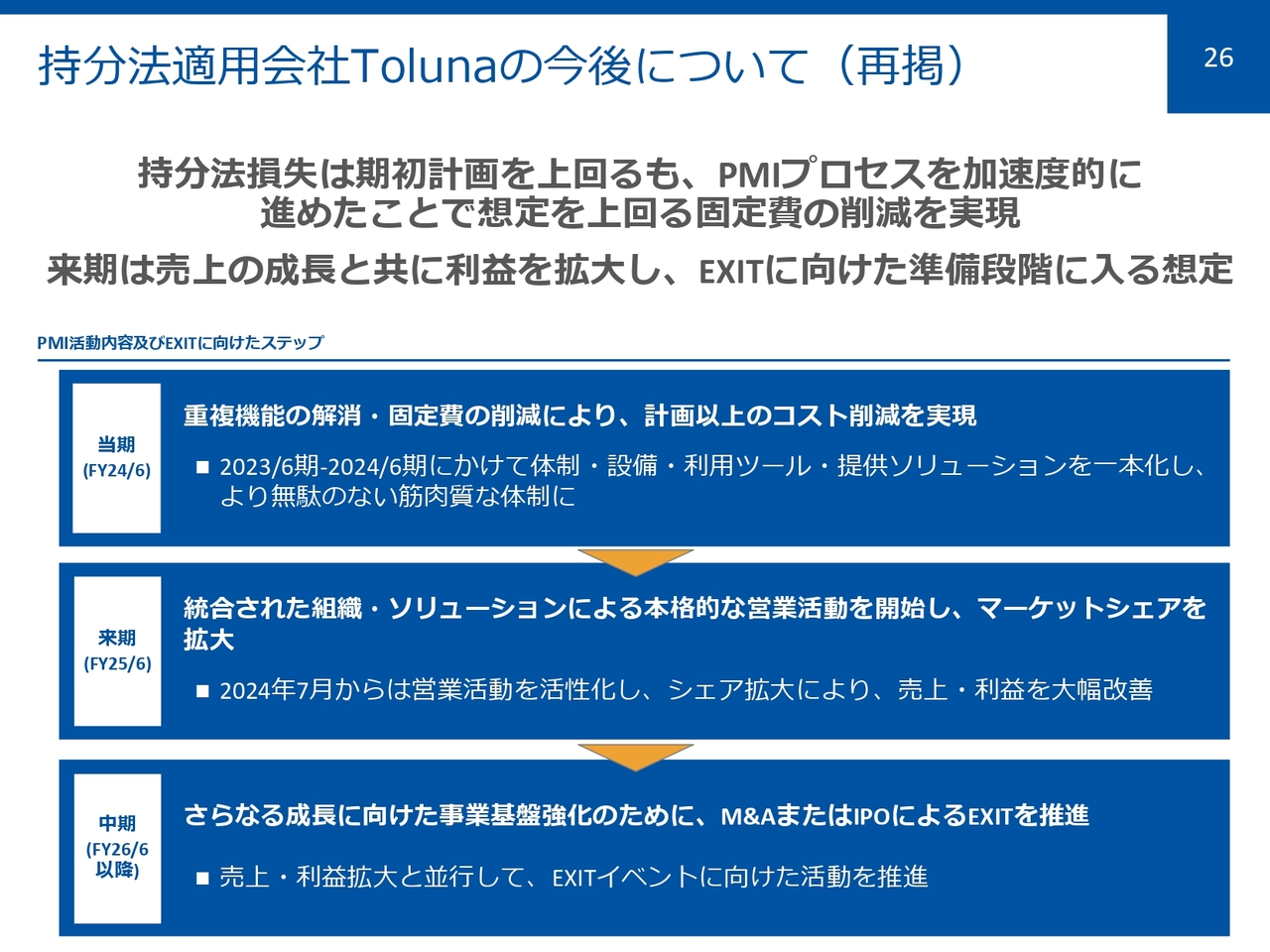

持分法適用会社Tolunaの今後について(再掲)

持分法適用会社のToluna社についてです。あらためてのご説明となりますが、当社にとってToluna社は投資案件である点を明確にお伝えします。

進行期は、景況感の悪影響が一巡することや、PMIコストの負担軽減や固定費削減の効果、新統合組織による本格的な営業活動の開始などにより、売上・利益が成長段階に入る想定です。

業績予想では保守的に織り込んでいますが、当社事業への影響はなく、引き続きEXITに向けての準備を進めます。

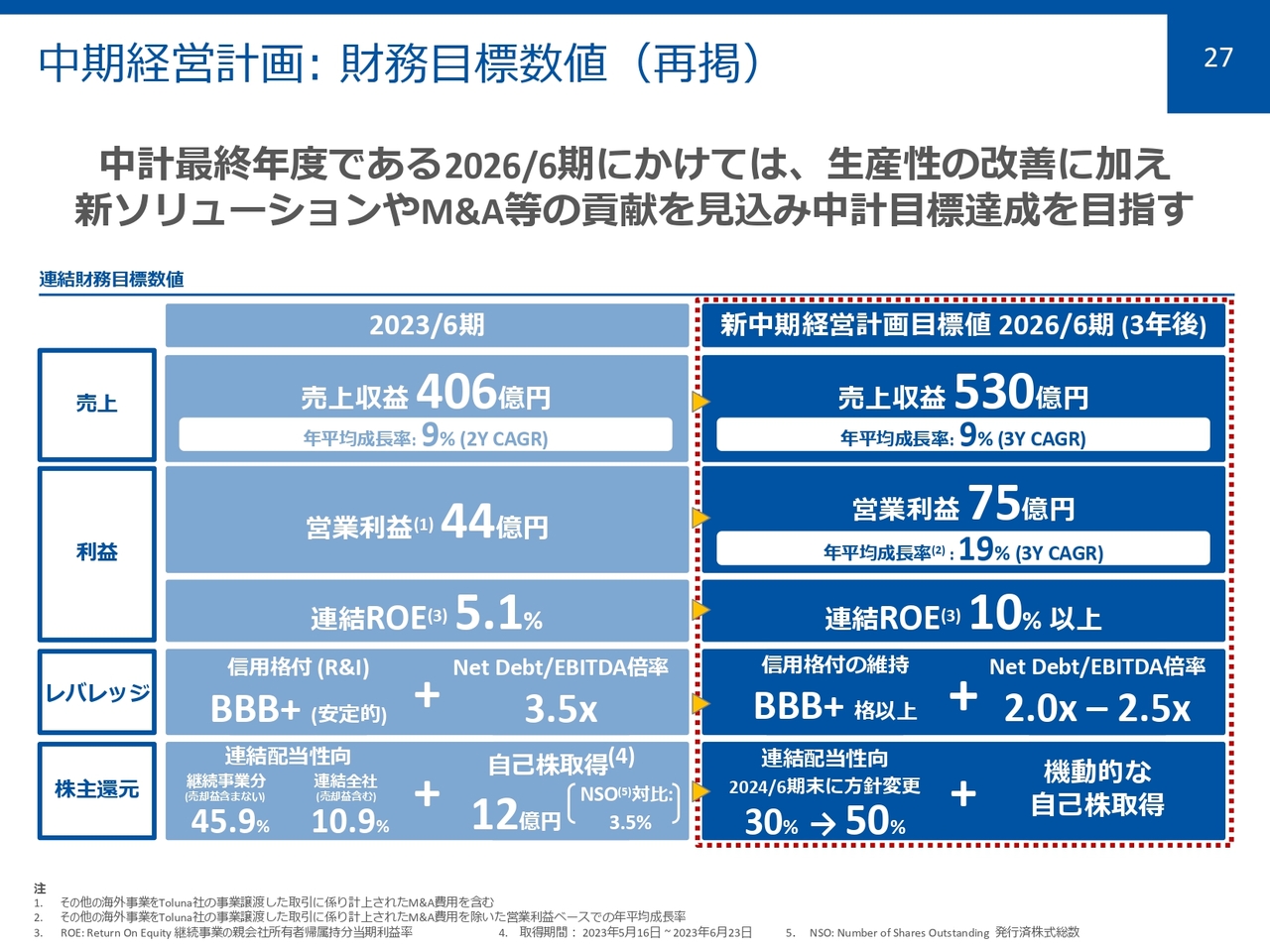

中期経営計画:財務目標数値(再掲)

中期経営計画最終年度である2026年6月期の目標値を再掲しています。目標達成に向けて、まずは進行期に将来に向けた投資を実施しながら着実に計画を達成し、増収増益を継続して実現することが大切だと考えています。

その上で新サービスやテクノロジーの活用、M&Aなどの取り組みを進め、最終年度の目標達成を目指します。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3978

|

1,274.0

(06/16)

|

+3.0

(+0.23%)

|

関連銘柄の最新ニュース

-

マクロミル(3978) 当社株式の上場廃止に関するお知らせ 2025/06/16

-

今週の【重要イベント】日銀政策決定会合、FOMC、全国消費者物価 ... 2025/06/15

-

来週の【重要イベント】日銀政策決定会合、FOMC、全国消費者物価 ... 2025/06/14

-

出来高変化率ランキング(14時台)~GNI、堀田丸正などがランクイン 2025/05/27

-

出来高変化率ランキング(13時台)~北日紡、オンコリスなどがランクイン 2025/05/27

新着ニュース

新着ニュース一覧-

今日 00:12

-

今日 00:12

-

今日 00:12

-

今日 00:11