【QAあり】シノプス、新規クラウド大型案件が寄与し2Q ARRは13億2,100万円 売上高、各利益ともに計画どおり進捗

目次

南谷洋志氏(以下、南谷):本日はお集まりいただき、誠にありがとうございます。株式会社シノプス代表取締役の南谷洋志です。2024年12月期第2四半期決算について、決算ハイライト、ビジネスハイライト、株主還元の順にご説明します。

経営指標の進捗状況

まず、第2四半期決算ハイライトです。主要な経営指標の進捗状況をご説明します。クラウドユーザーの新規獲得が主要因となり、食品スーパーシェア率は前年比3.9ポイント増の38.7パーセントとなりました。契約社数は前年比14社増の120社です。

それに伴い、クラウド有償店舗数は3,199店舗、クラウド有償アカウント数は1万1,468アカウントとなりました。ARRは13億2,100万円まで進捗し、NRR(クラウド)についても100パーセント以上を維持しています。

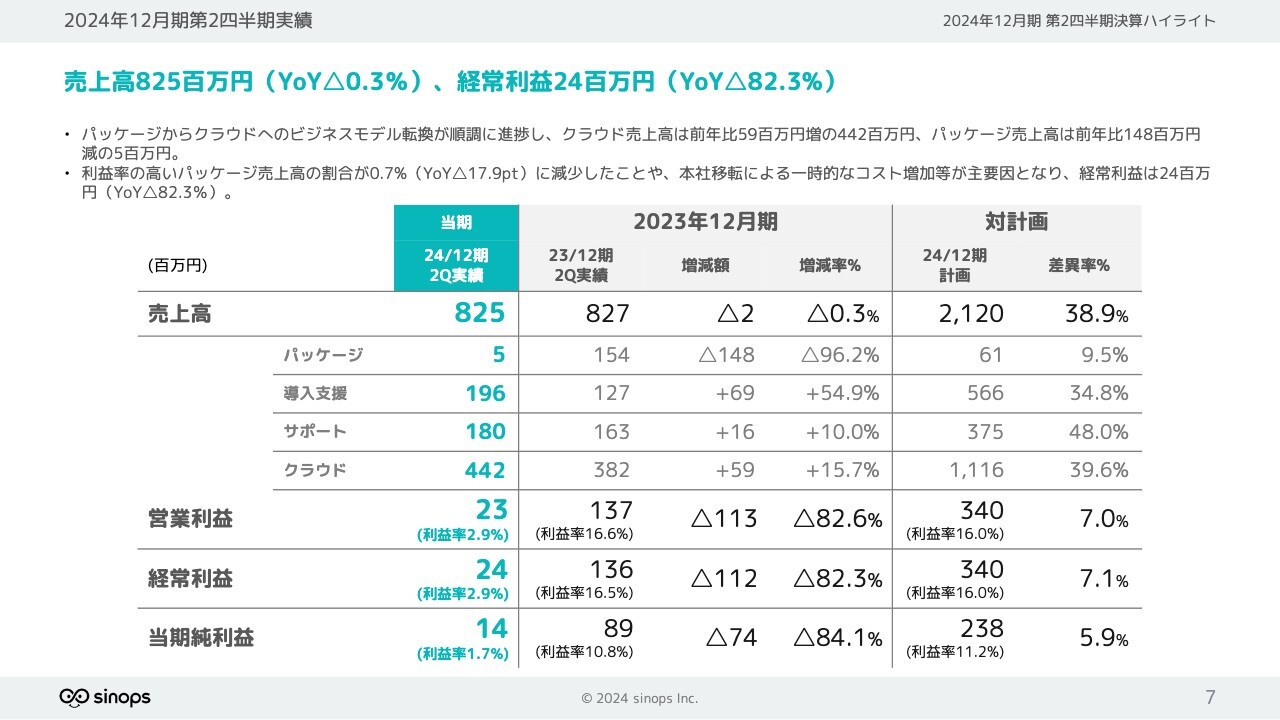

2024年12月期第2四半期実績

売上高は全体で前年比0.3パーセント減の8億2,500万円となっていますが、サポート売上とクラウド売上を合計したストック売上が前年比約14パーセント増の6億2,200万円まで増加し、計画どおりの進捗です。

通期の利益予想に変更はありません。上期は本社移転による一時的な費用増等がありますが、利益率は下期に大きく改善する見通しです。こちらは後ほどご説明します。

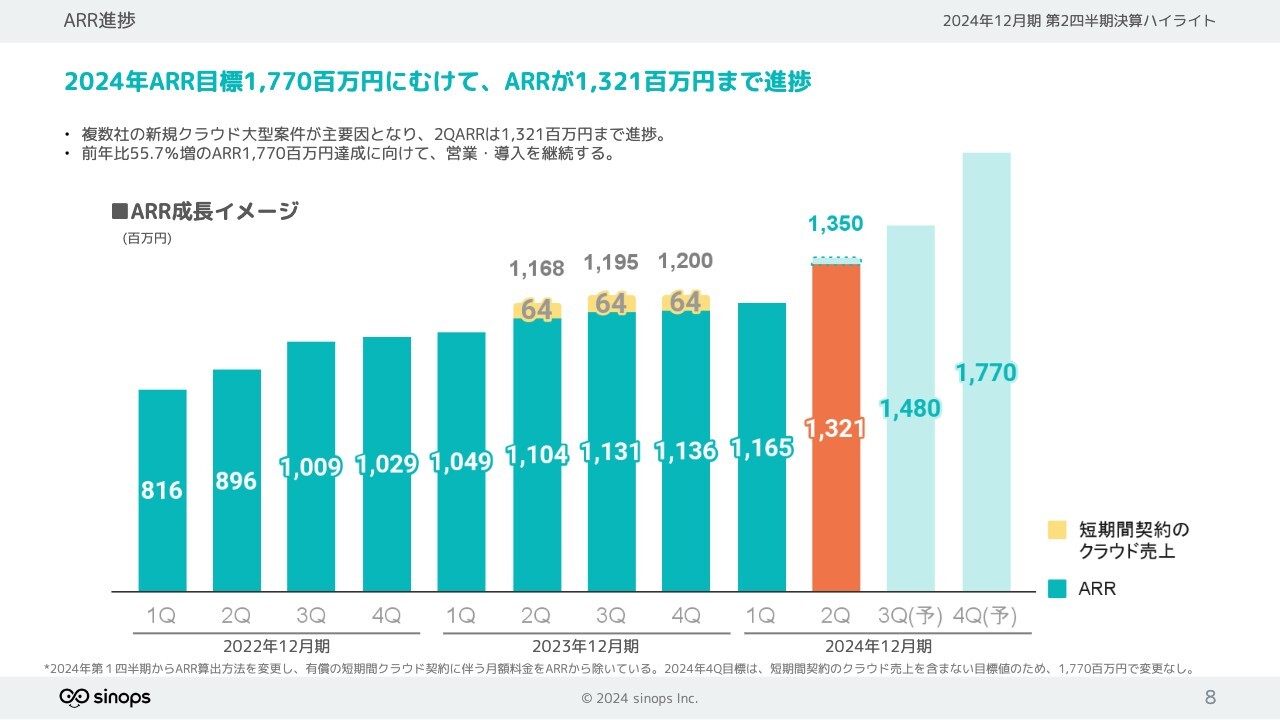

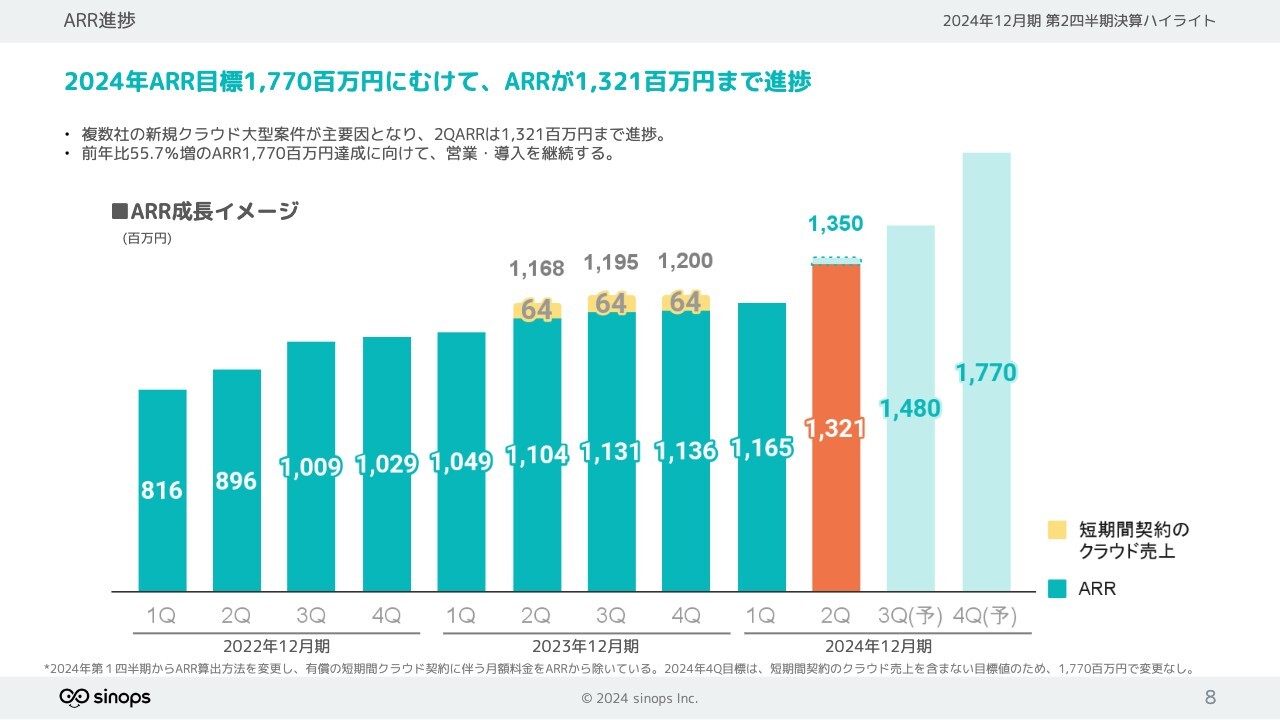

ARR進捗

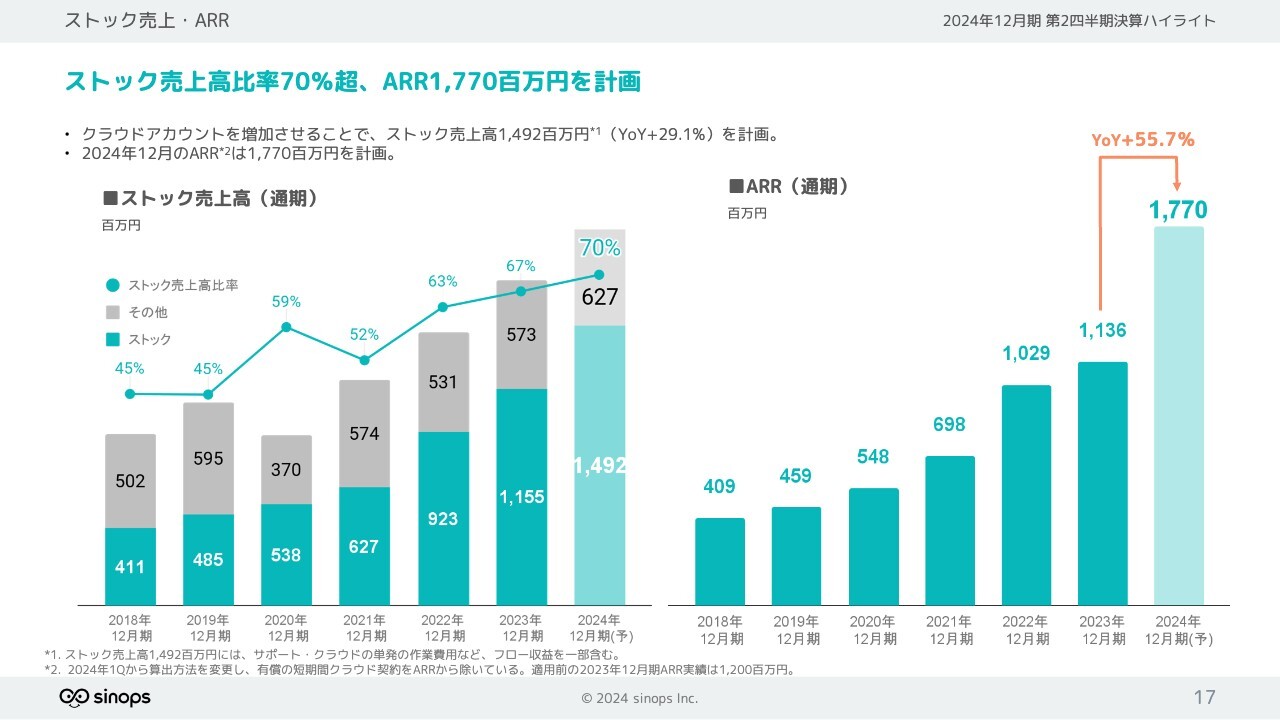

ARRについては、第2四半期目標の13億5,000万円に対し、ほぼ目標どおりの13億2,100万円まで進捗しました。複数社の新規クラウドユーザーの獲得も進めており、2024年ARR目標の17億7,000万円に向けて、引き続き取り組んでいきます。

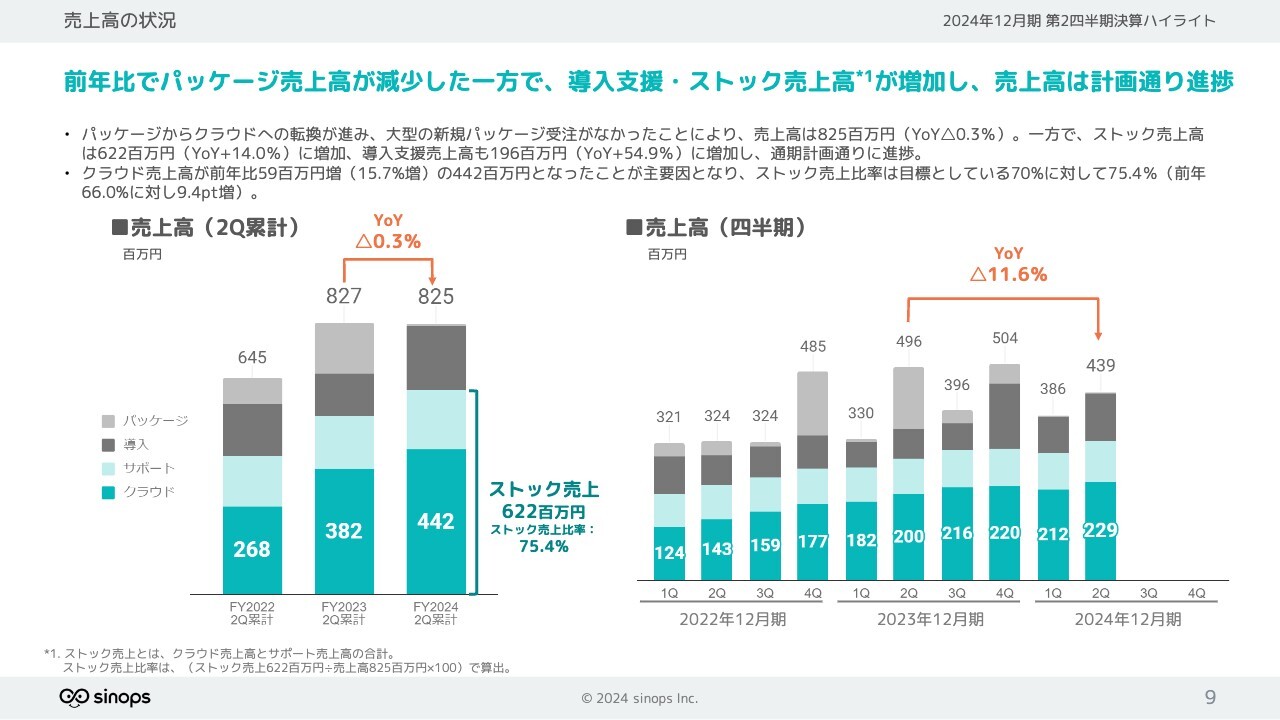

売上高の状況

売上区分別の売上高の状況です。スライド左側の棒グラフの薄いグレーで示したパッケージ売上については、96.2パーセント減となっています。

パッケージ売上減に伴い、全体の売上高は0.3パーセント減となりましたが、棒グラフの薄い青色と濃い青色で示したストック売上が増加し、売上高は計画どおりに進捗しています。

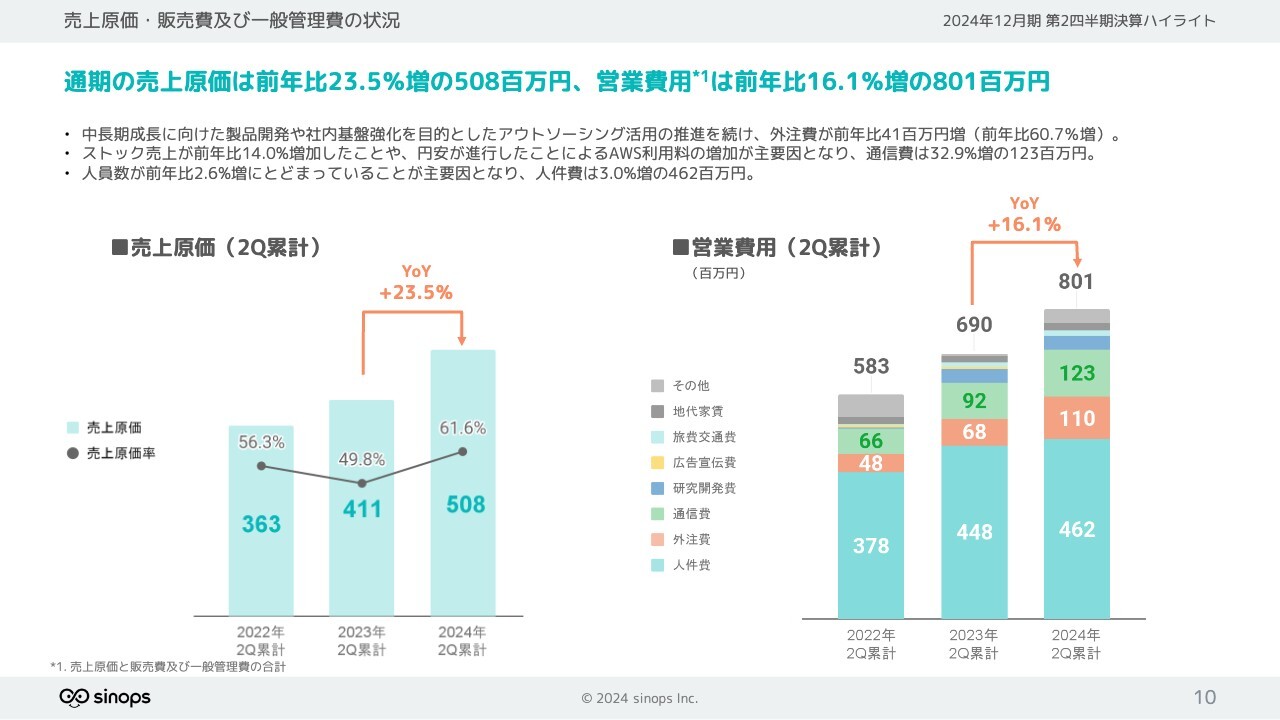

売上原価・販売費及び一般管理費の状況

売上原価・販売費及び一般管理費の状況です。スライド右側の棒グラフで示したように、原価と販売費を合わせた営業費用については、前年比16.1パーセント増の8億100万円となりました。

人件費は人員増加を抑え横ばいとなっており、主に外注費と通信費が増加しています。また、本社移転の影響額は約3,000万円となっています。

外注費については、人員確保が難しい採用市場ですので、社員に効率良く業務を遂行してもらうためにアウトソーシングを活用しています。中長期成長に向けて人員の最適化を進めており、製品開発や社内基盤強化を目的に積極的に協力会社を活用しています。

通信費については、円安の影響を受け「AWS」関連費用が増加していますが、費用削減のための製品改善の取り組みを続けており、一定の通信費にとどまっています。

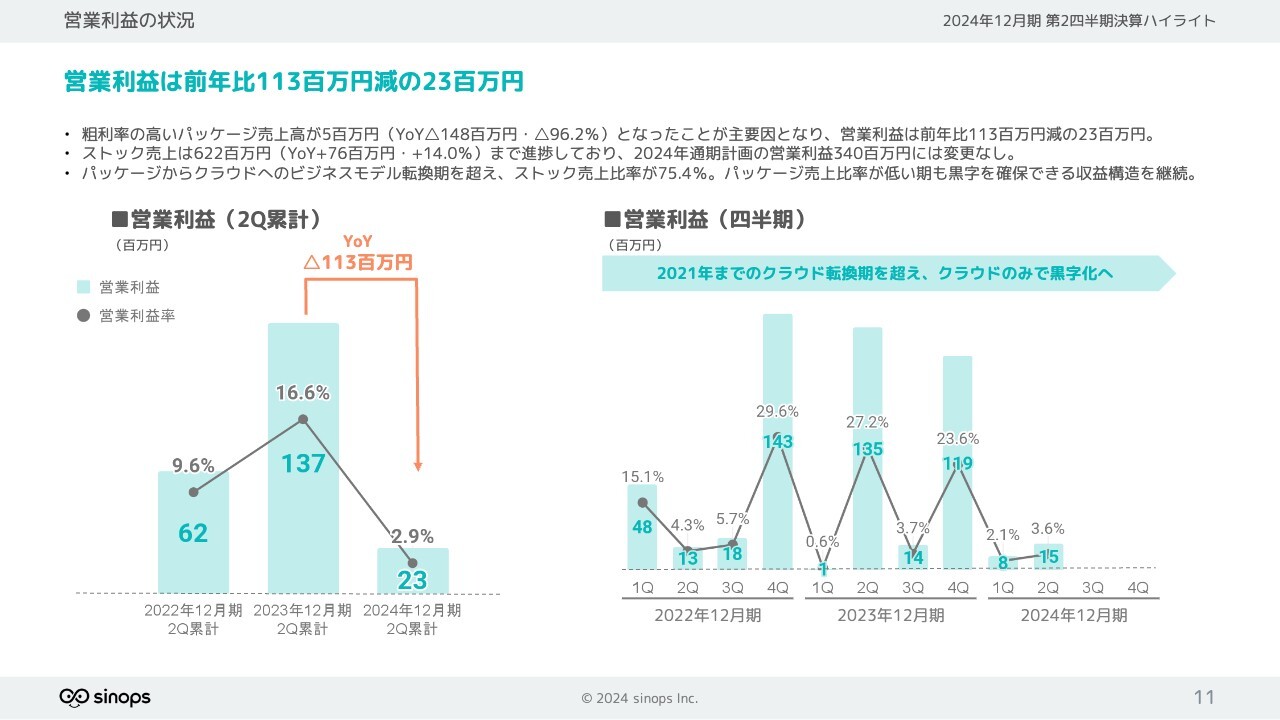

営業利益の状況

第2四半期累計の営業利益は、前年比1億1,300万円減の2,300万円となりましたが、冒頭でもお伝えしたとおり、通期の利益予想に変更はありません。

下期に営業利益が大きく改善する要因としては、パッケージ売上が上がるだけでなく、導入支援部門・クラウドの売上規模が大きくなるため、利益の全体額と利益率の改善を見込んでいるためです。

上期には本社移転に係る一時的な費用が約3,000万円ありましたが、下期にはその分も軽減される計画となっています。

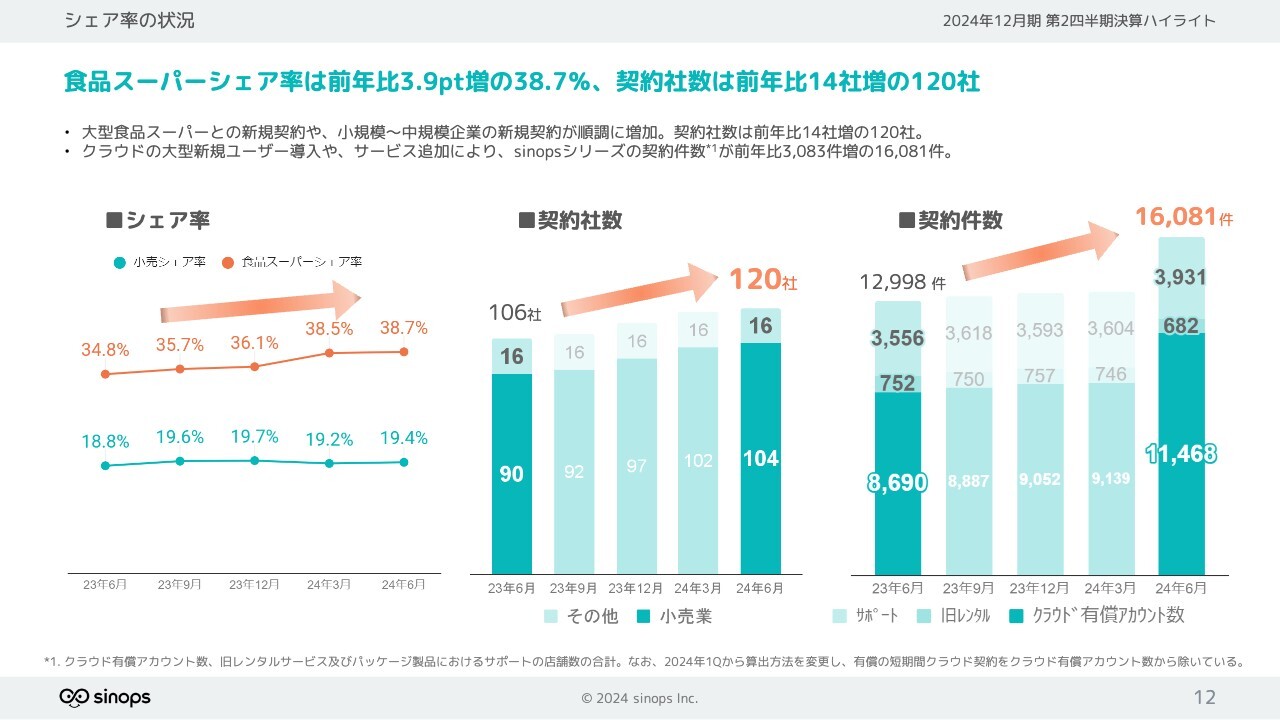

シェア率の状況

シェア率の状況です。食品スーパーシェア率および契約社数は順調に増加しています。クラウドの大型新規ユーザー導入や、クラウド有償アカウント数が大幅に増加したことにより、「sinops」シリーズの契約件数は前年比3,083件増の1万6,081件となりました。

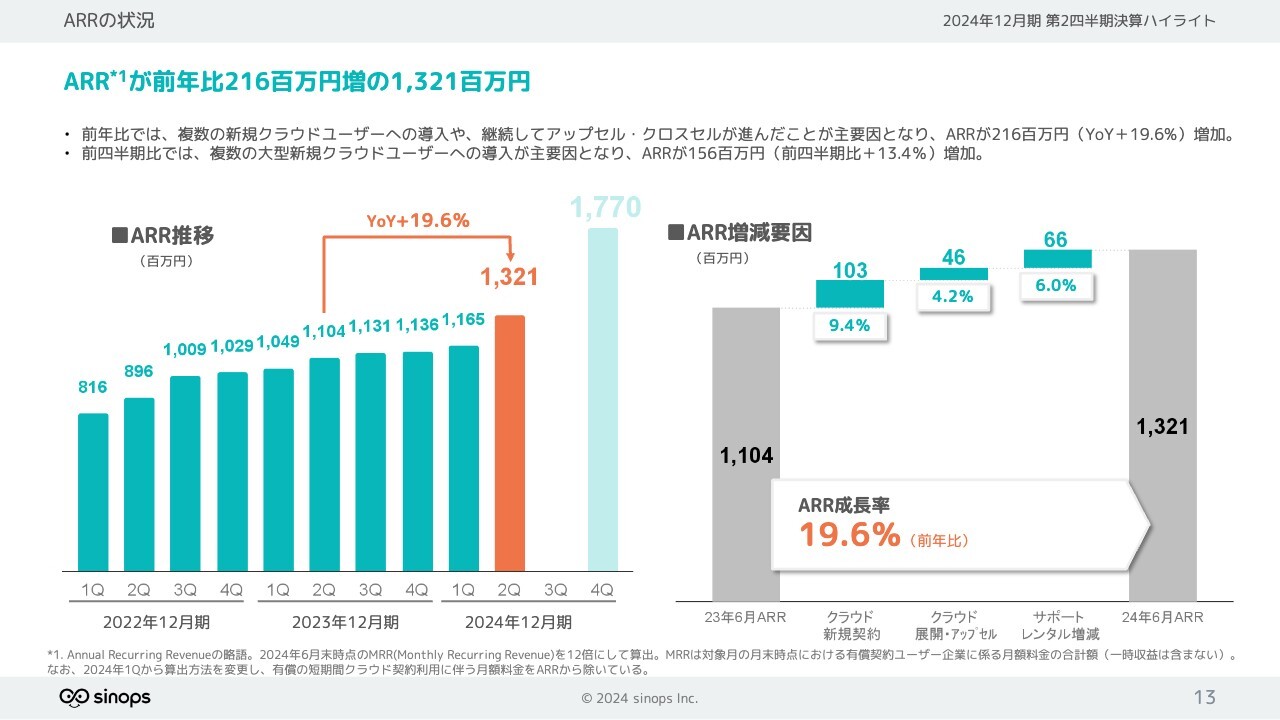

ARRの状況

ARRは前年比2億1,600万円増の13億2,100万円となりました。スライド右側のARR増減要因のグラフを見ると、クラウド新規契約において1億300万円増加したことがわかります。

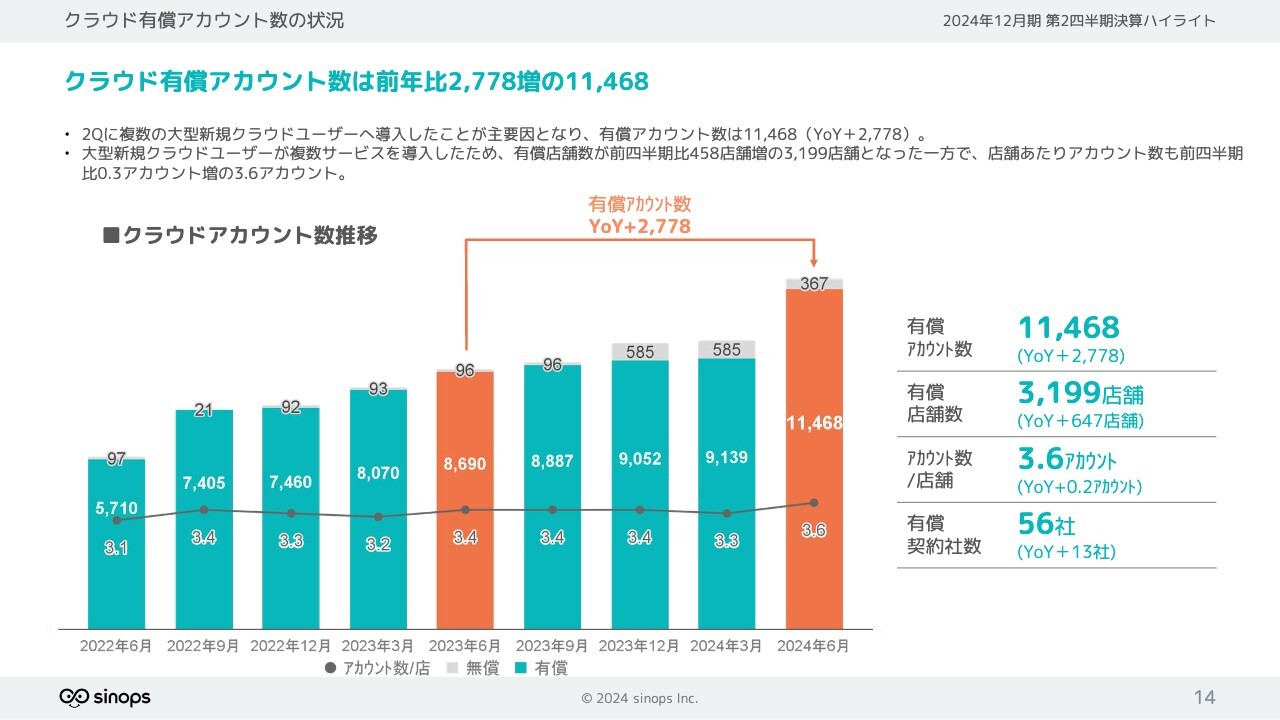

クラウド有償アカウント数の状況

クラウド有償アカウント数については、1万1,468アカウントまで増加しました。第2四半期に複数の大型案件を獲得し、前四半期比で2,329アカウント増となっています。

また、100店舗以上の大型ユーザーが4製品から6製品を同時に導入したことで、店舗あたりのアカウント数も3.6アカウントまで増加しています。引き続き、新規ユーザー獲得とアップセル、クロスセルの2軸でクラウドを進展させていきます。

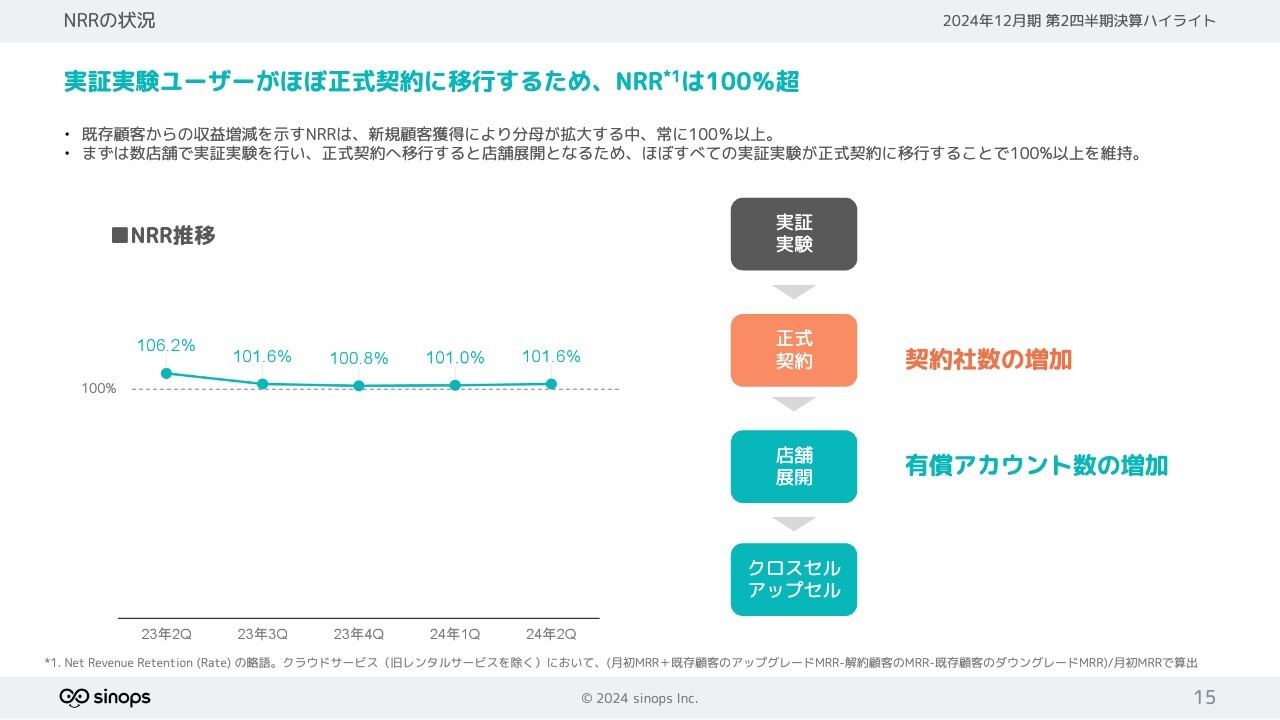

NRRの状況

NRRについても100パーセント以上を維持しています。NRRの計算には新規導入を含んでおらず、既存サービスの店舗展開と解約を比較しています。分母の拡大に伴い、パーセンテージは下がっていますが、引き続き100パーセント以上を維持していきます。

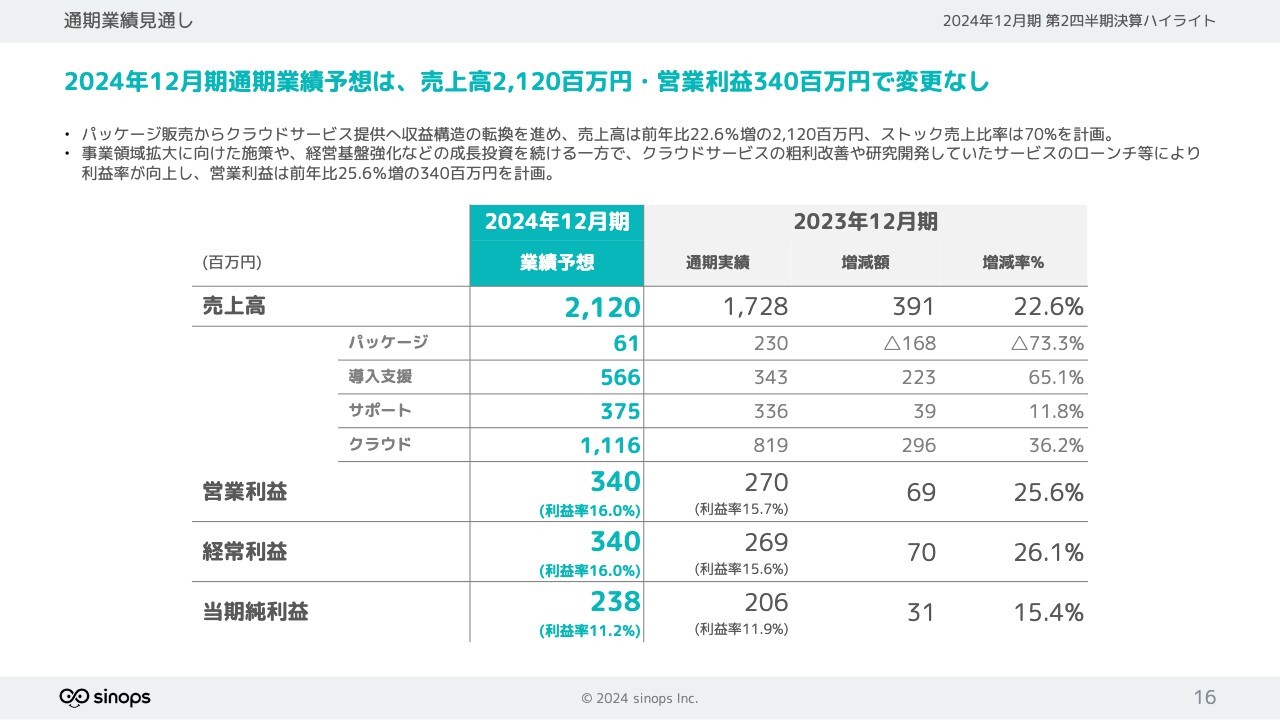

通期業績見通し

通期の業績予想は売上21億2,000万円、営業利益3億4,000万円で変更はありません。先ほどご説明したとおり、下期は営業利益の改善を見込んでいますので、成長投資を続けながらも、利益は達成する見込みで進めています。

ストック売上・ARR

通期のストック売上比率は70パーセント超で、ARRは17億7,000万円を計画しています。こちらも変更はありません。

中期経営方針

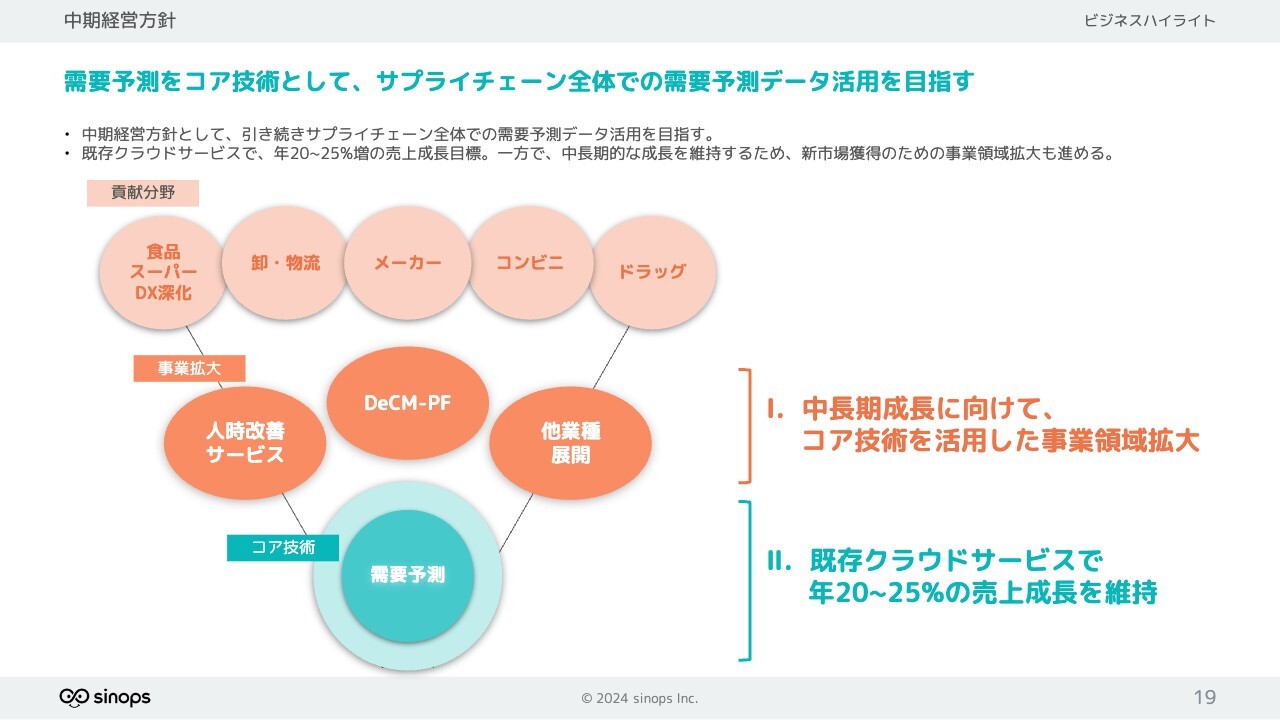

ビジネスハイライトについてご説明します。当社が優位性を持つ需要予測をコア技術として、サプライチェーン全体での需要予測データ活用に向け、引き続き取り組んでいます。

I.中長期成長に向けて、コア技術を活用した事業領域拡大:(1)DeCM-PF

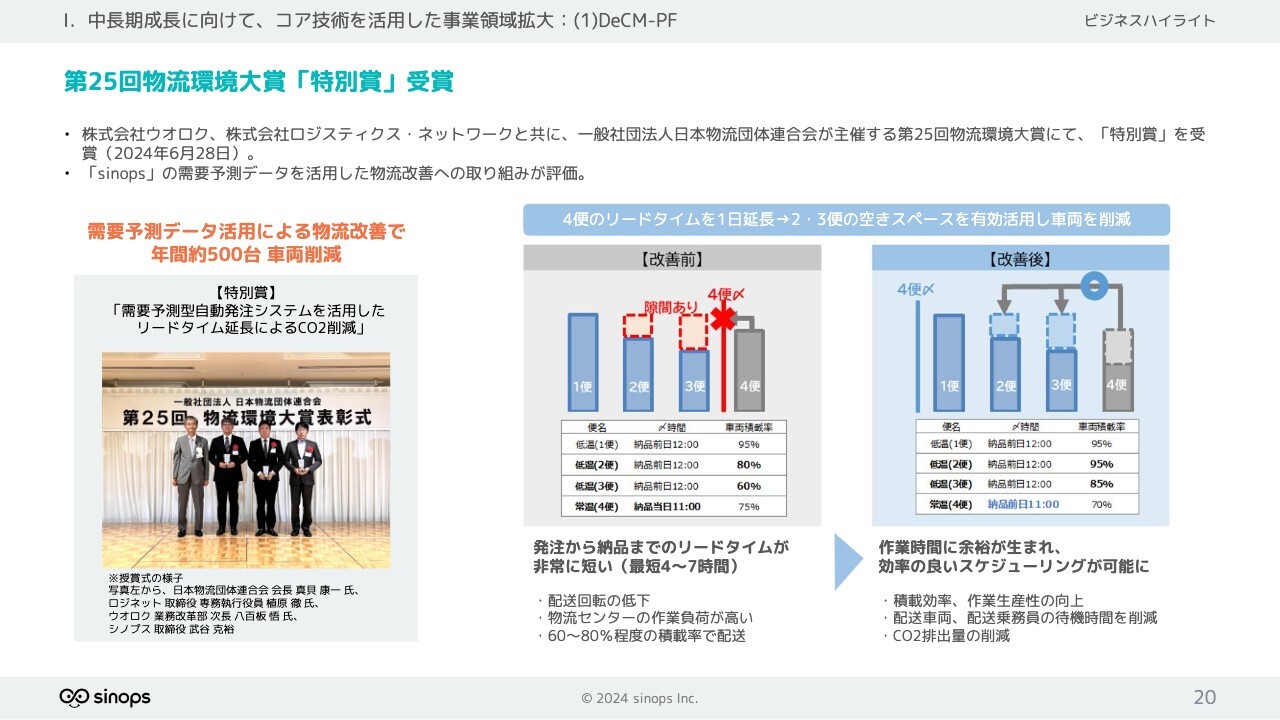

それぞれの方針のトピックスについてご紹介します。まず、コア技術を活用した事業領域拡大についての1つ目のトピックとして、「DeCM-PF」についてです。

需要予測データを活用した物流改善に取り組んだことが評価され、ウオロク社、ロジスティクス・ネットワーク社とともに第25回物流環境大賞の特別賞を受賞しました。

スライド右側の図で示したとおり、需要予測を行うことで、納品のリードタイムを延長することができ、作業時間に余裕が生まれ、最適なスケジューリングが可能となりました。その結果、配送車両削減などの効果が出ています。「物流2024年問題」の当年を迎え、物流改善の取り組みはさらに進展していくものと考えています。

I.中長期成長に向けて、コア技術を活用した事業領域拡大:(2)人時改善サービス

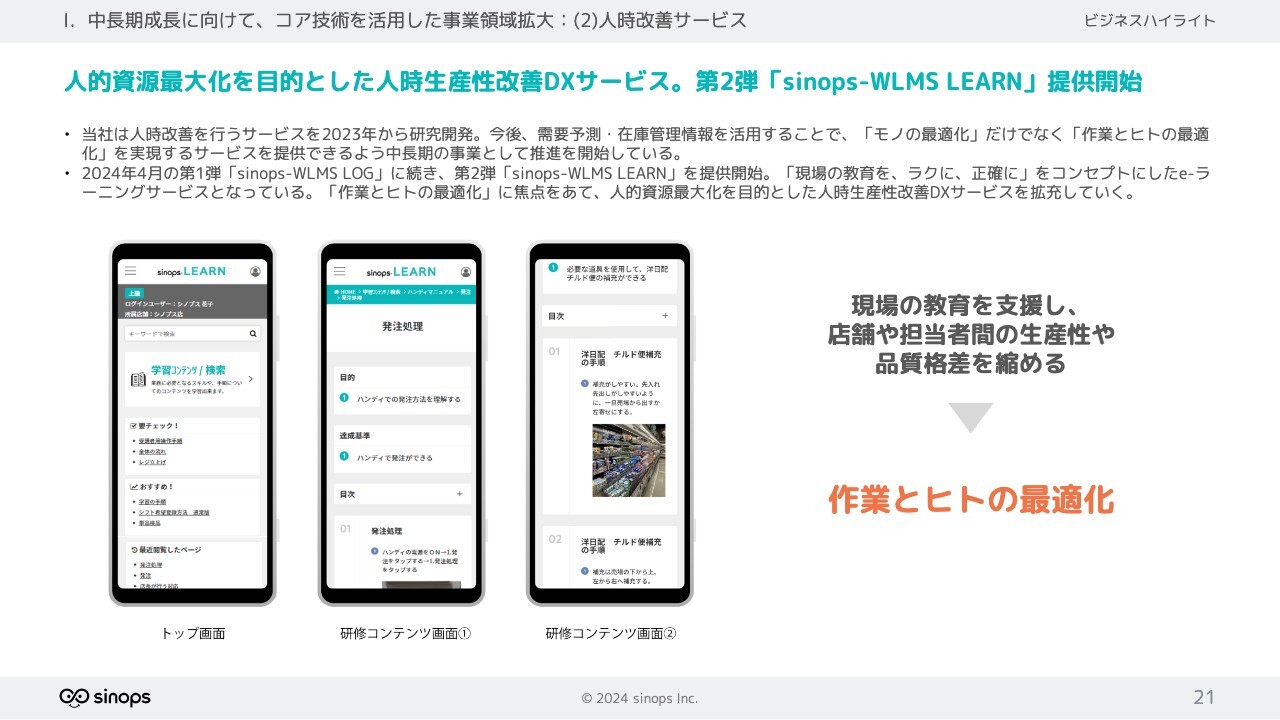

コア技術を活用した事業領域拡大についての2つ目のトピックとして、人時改善サービスについてです。

4月に第1弾として「sinops-WLMS LOG」を提供開始していましたが、製品開発を進め、第2弾となる「sinops-WLMS LEARN」の提供を開始しました。「作業とヒトの最適化」に向けた中長期の事業領域拡大の取り組みとして、引き続き進めていきます。

II.既存クラウドサービスで年20~25%の売上成長を維持:(2)シェア1位を盤石にするための施策

既存クラウドサービスで年間20から25パーセントの売上成長を維持するための取り組みについて、トピックをご紹介します。

富士キメラ総研が2024年8月7日に発行したレポートにおいて、「sinops-CLOUD」が2023年度実績で食品ロス削減ソリューション市場シェア1位を獲得しました。これまでの取り組みを外部機関からも評価いただいたことをうれしく思っています。今後も「世界中の無駄を10パーセント削減する」という当社のビジョンに忠実に実行・遂行していきたいと考えています。

株主還元の充足

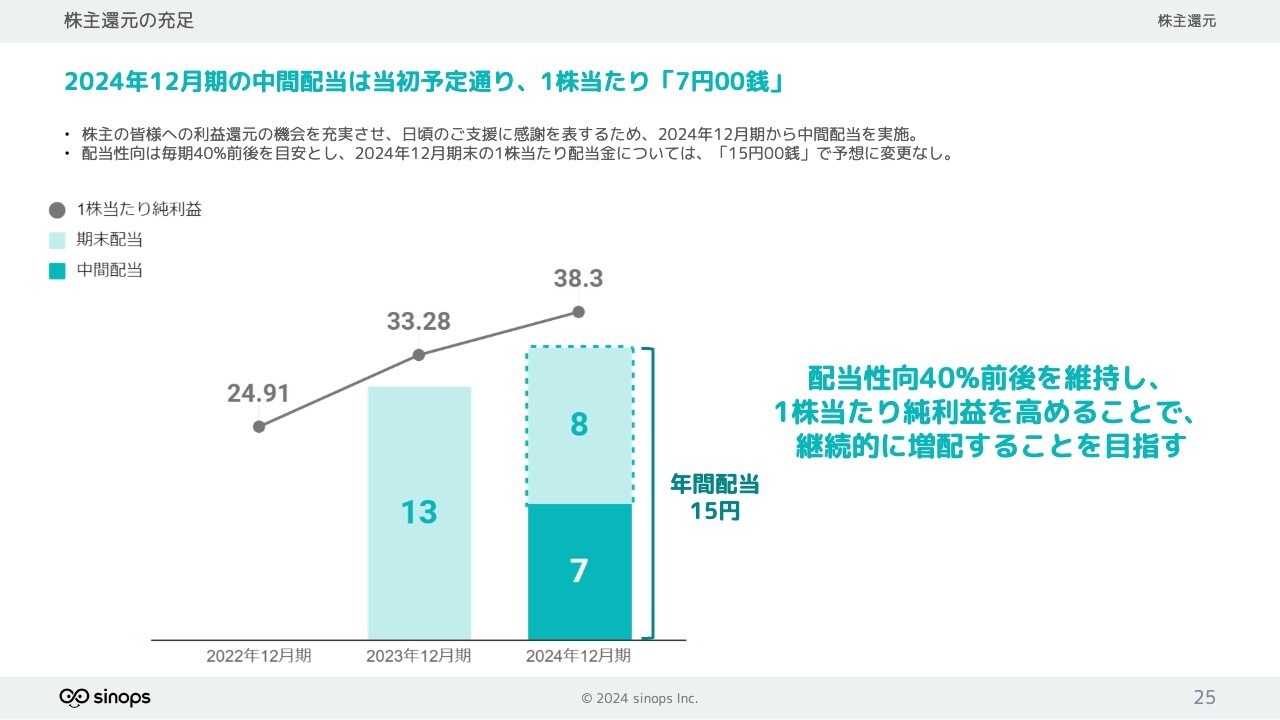

最後に、株主還元についてご説明します。株主のみなさまへの還元方針に変更はなく、配当性向40パーセントを目安に、継続的な配当を行っていきます。

株主還元の充足

今期から中間配当を開始しています。中間配当は当初のご案内どおり、7円で決定しました。期末配当についても、当初予定どおり8円で決定しています。

質疑応答:大型アカウント獲得の第2四半期の売上への寄与について

「下期の計画でクラウドが54.2パーセント増となっていますが、これは現時点でも可能という見方でしょうか? 実績で見た場合、それはどのあたりから推測できるのでしょうか?」というご質問です。

大型アカウント獲得が第2四半期の売上に寄与するのか、ほとんど寄与しないのかというご質問と捉え、ご回答します。

第2四半期においては、売上に大きく寄与しなかったのは事実です。当初の予定どおり、全体の受注計画に変更はありません。第3四半期から第4四半期に向け、実績をしっかりと上げていく心づもりで行っています。

質疑応答:ARR目標の構成について

「ARR目標の17億7,000万円の中において、売上区分のクラウド、サポート、導入支援はどのような構成になっていますか?」というご質問です。

導入支援売上はARRには含まれていません。サポートは25パーセントあります。

質疑応答:下期のクラウド売上について

「第3四半期から第4四半期のクラウド売上は、第2四半期の大型顧客獲得でほぼ見えているということですか?」というご質問です。

1件ではありませんが、複数の案件で十分計画どおりに進捗するだろうという見込みです。

質疑応答:来期、再来期の売上原価・販売費の拡大について

「来期、再来期の売上原価・販売費の拡大はどの程度を見込むべきですか?」というご質問です。

武谷克裕氏:来期、再来期となると、具体的な計画は立てていない状況での回答となりますが、基本的に売上高は20パーセント程度の成長を継続して目指そうと考えています。

売上拡大のためには、売上原価・販売費の中でも、例えば「AWS」に関連する通信費などの変動費的なものに加え、完全には変動費ではありませんが、人件費はある程度伸ばしていく必要があり、10パーセントから最大15パーセント程度は伸ばしていくかたちになるため、それ見合いでの売上原価・販管費の増加になっていくと考えています。

また、2年後の投資について現段階ではっきり申し上げることは難しいのですが、継続して製品・サービスへの投資を行っていくという意味では、例えば研究開発や外注費にある程度投資していくことは想定されます。具体的な数字をお伝えできず、申し訳ありません。

質疑応答:導入支援部門の収入見込みについて

南谷:「今後の導入支援部門の収入は、クラウドの売上規模に対し仕組み的にどの程度見込めるのでしょうか?」というご質問です。

製品・サービスの種類が増えているため、それぞれの案件の導入支援の収入が同じ比率であるとは考えにくいと思います。しかし、導入支援がほぼ必ず必要というかたちではなく、今後はさまざまなツールを使い、導入支援の技術を合理化、シンプル化し、比率を下げていく方向で進めたいと考えているところです。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4428

|

716.0

(15:30)

|

-20.0

(-2.71%)

|

関連銘柄の最新ニュース

-

シノプス、営業利益前年比ほぼ倍増で営業利益率15.2%に向上 スト... 02/19 15:00

-

本日の【自社株買い】銘柄 (12日大引け後 発表分) 02/12 19:20

-

シノプス、今期経常は26%増で2期連続最高益、1円増配へ 02/12 15:30

-

シノプス(4428) 事業計画及び成長可能性に関する事項 02/12 15:30

-

シノプス(4428) 2025年12月期通期決算説明資料 02/12 15:30

新着ニュース

新着ニュース一覧-

今日 23:16

-

今日 23:16

-

今日 23:15

-

今日 23:15