【QAあり】日本マイクロニクス、受注高・売上高は四半期で過去最高を達成 半導体市場の成長に伴いプローブカードの需要増を見込む

2024年12月期第2四半期決算説明

戸田繁樹氏(以下、戸田):株式会社日本マイクロニクス2024年12月期第2四半期の決算説明会を開始します。本日の司会進行を務めます、経営企画戦略本部経営企画戦略部長の戸田です。どうぞよろしくお願いします。

続いて、本日の出席者を紹介します。

長谷川正義氏(以下、長谷川):代表取締役社長の長谷川です。本日はどうぞよろしくお願いします。

片山ゆき氏(以下、片山): 取締役上席執行役員管理本部副本部長の片山ゆきです。どうぞよろしくお願いします。

戸田:今回も、前回に続きWeb上でのライブ形式の決算説明会とします。本日は、2024年12月期第2四半期決算概要について片山より、事業等の概況および業績予想について長谷川よりご説明します。その後は、みなさまからのご質問をお受けします。よろしくお願いします。

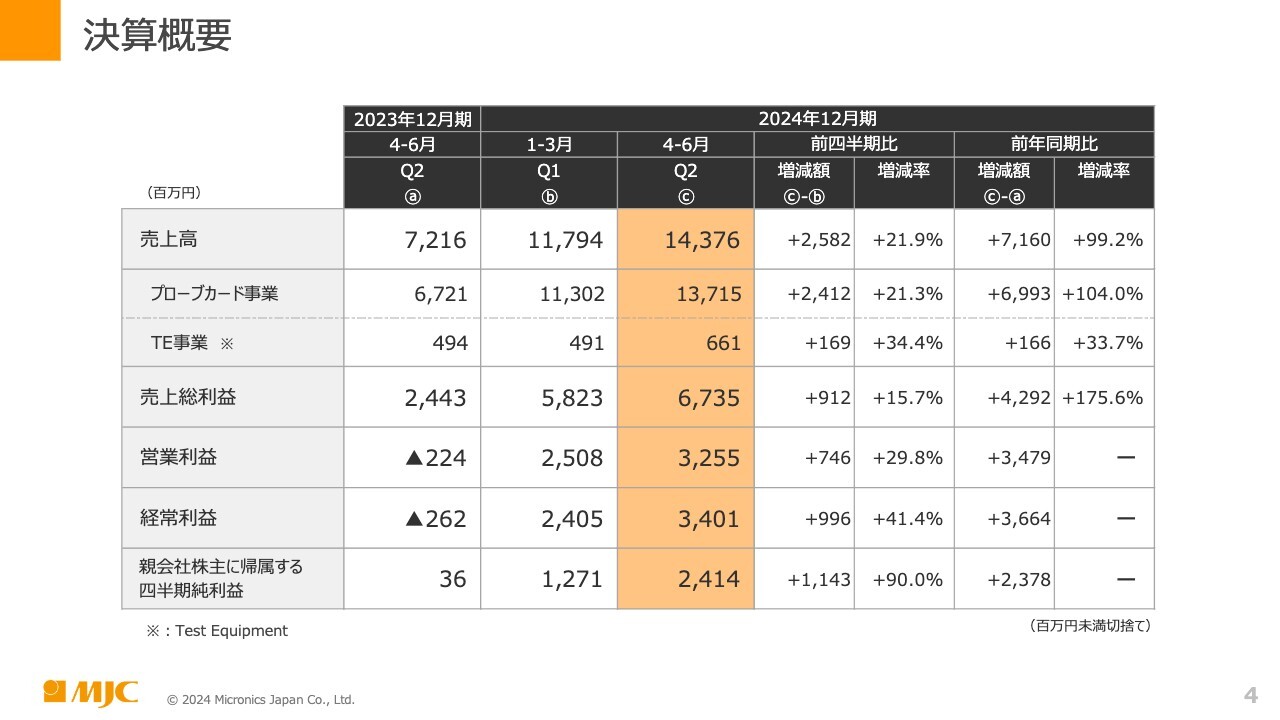

決算概要

片山:2024年12月期第2四半期、中間決算概要についてご説明します。

はじめに決算概要です。スライドには四半期ごとの業績を記載しています。オレンジ色のセルが、当第2四半期となる4月から6月までの3ヶ月の実績です。

売上高は143億7,600万円、営業利益は32億5,500万円となりました。直前の第1四半期となる1月から3月までと比較すると、売上高は21.9パーセント増加、営業利益は29.8パーセント増加という結果です。

前年同期である昨年4月から6月までと比較すると、売上高は約2倍となり、前年同期は営業損失だったため、営業利益は金額面で約34億円増加という結果です。

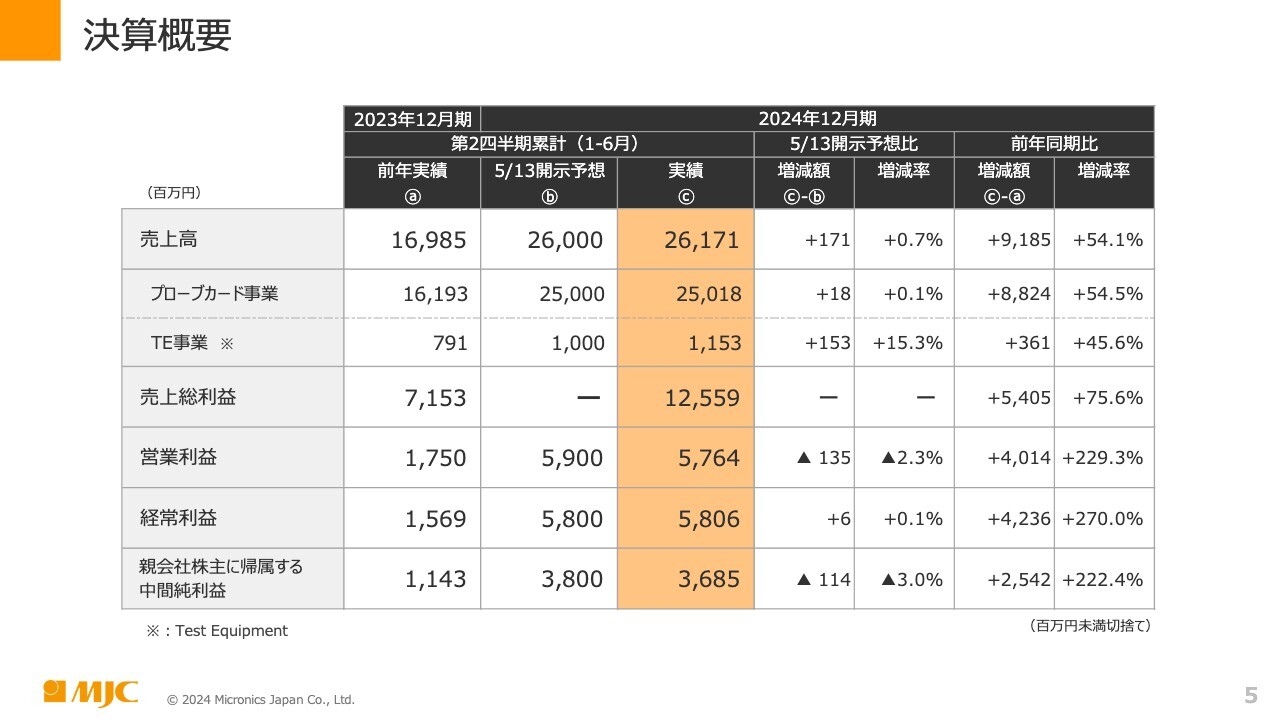

決算概要

半期累計の数字についてご説明します。同じく、スライド内オレンジ色のセルが当半期1月から6月までの累計実績値です。

売上高は261億7,100万円、営業利益は57億6,400万円となりました。段階利益については、経常利益は58億600万円、当期純利益は36億8,500万円です。

前年同期比較を、スライド一番右側に記載しています。売上高は前年同期比54.1パーセント増、営業利益以下の段階利益は3倍超という実績です。

販管費は、前年同期と比較して14億円ほど増加しています。主に研究開発費、減価償却費といった投資にかかる費用の増加、および売上の増加に伴う製品保証引当金の増加が、販管費増加の内容です。

5月13日に開示した業績予想値に対しては、売上・利益ともに1億円前後の差異はあるものの、業績予想とほぼイコールという結果です。

上期1月から6月までの実績レートは、1ドル150円弱です。後ほど長谷川よりご説明する通期業績予想において、下期の想定レートは1ドル147円としています。対ドル1円の為替インパクトは、2,000万円と試算しています。

経常利益および当期純利益に関して、営業外収益や特別損益等、本半期決算においては特にご説明を要する事項はありませんでした。

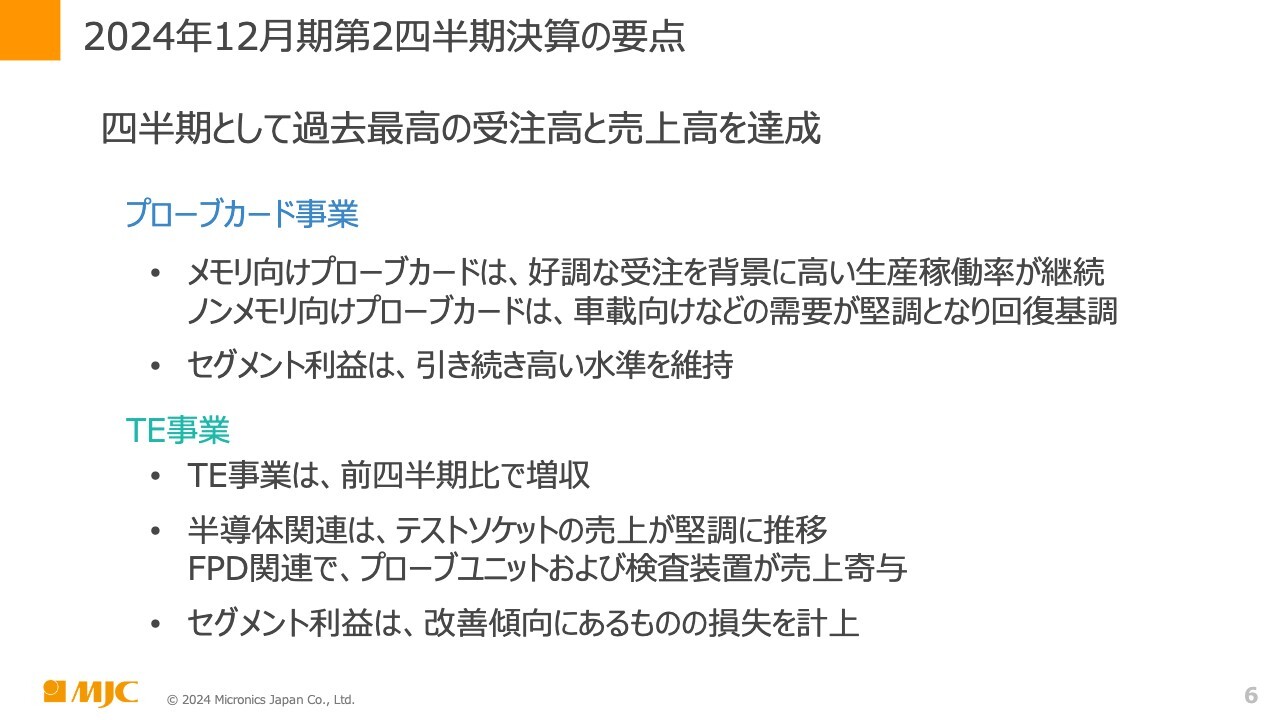

2024年12月期第2四半期決算の要点

2024年12月期第2四半期決算の要点です。全社ベースとして、四半期で過去最高の受注高と売上高を達成しました。

メモリ向けプローブカード事業に関しては、好調な受注を背景に高い生産稼働率を継続し、ノンメモリ向けプローブカードは、車載などの需要が堅調となり回復基調です。セグメント利益は、引き続き高い水準を維持しています。

TE事業に関しては、前四半期比では増収、半導体関連はテストソケットの売上が堅調に推移しています。FPD関連では、プローブユニットおよび検査装置が売上に寄与しています。セグメント利益は改善傾向であるものの、損失を計上しています。

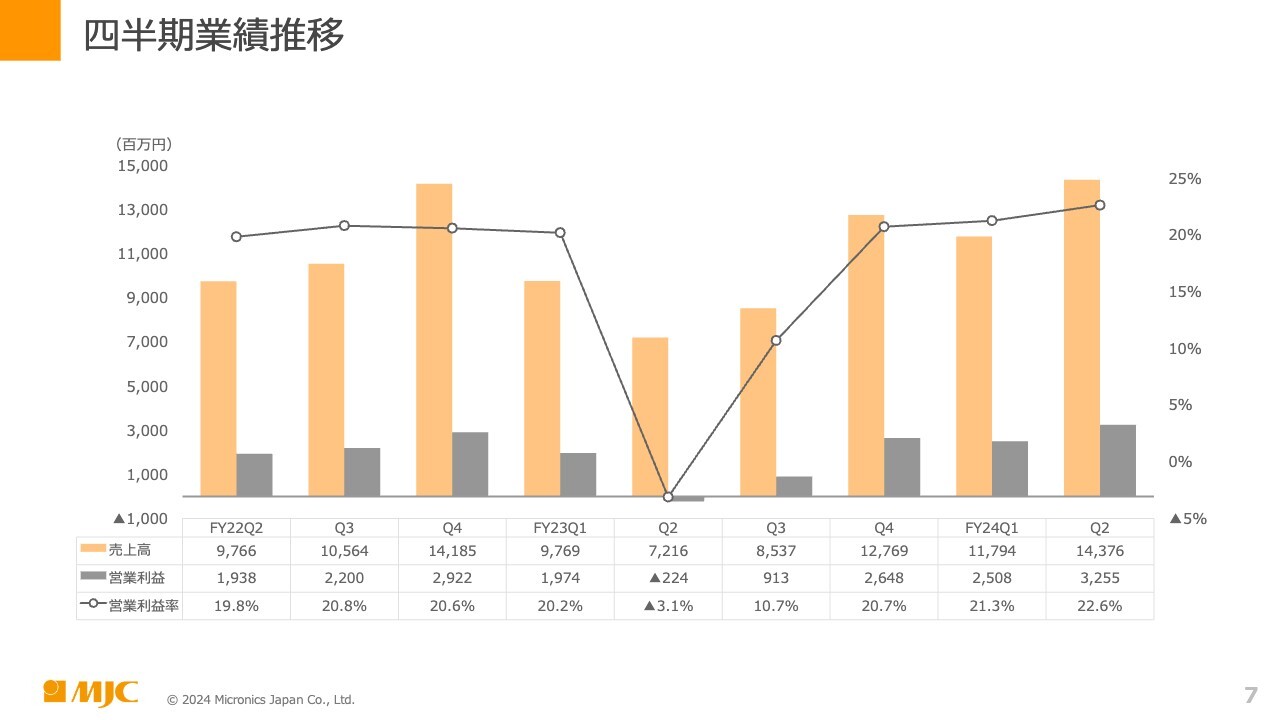

四半期業績推移

四半期の業績推移です。こちらのスライドは、全社ベースで過去の四半期ごとの売上高、営業利益、営業利益率の推移を比較したものです。

当第2四半期の売上高は143億7,600万円となり、四半期ベースの過去最高売上高という実績でした。営業利益率は22.6パーセントとなり、前期第4四半期から継続して20パーセントを超える数字となっています。

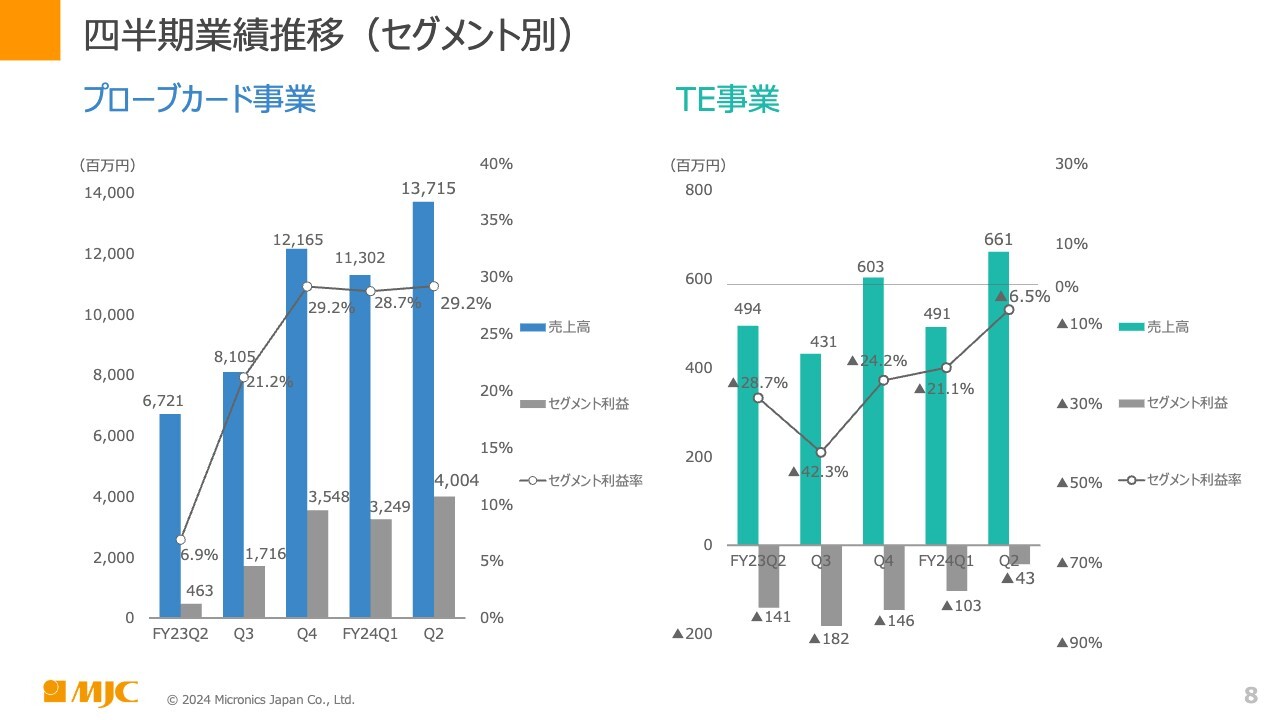

四半期業績推移(セグメント別)

セグメント別の業績推移についてご説明します。

スライド左側のプローブカード事業は、前期第2四半期を底として、売上高、セグメント利益、セグメント利益率が着実に増加しています。安定した収益を計上しており、セグメント利益率は約30パーセントを9ヶ月間継続しています。

スライド右側のTE事業は、セグメント損失となったものの、直前の1月から3月までの第1四半期比では増収となっています。また、セグメント損失は縮小しています。

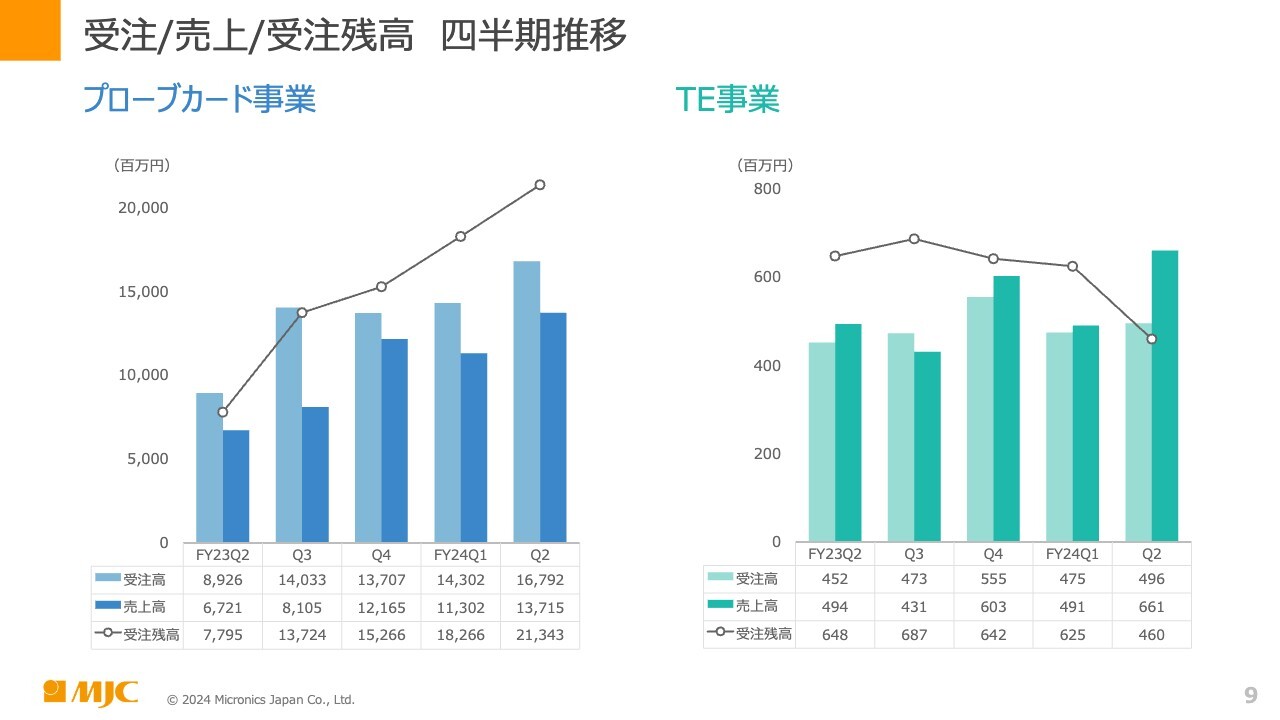

受注/売上/受注残高 四半期推移

受注、売上、受注残の四半期の推移です。スライド左側にあるプローブカード事業の受注高は、当第2四半期は167億9,200万円となり、四半期ベースで過去最高額を計上しました。前年第2四半期より、すべての四半期で受注高が売上高を上回っています。

その結果、受注残高は213億4,300万円と高い水準になっており、下期の業績見込みに反映しています。

スライド右側のTE事業は、受注高、売上高ともに4億円から6億円程度で推移しています。

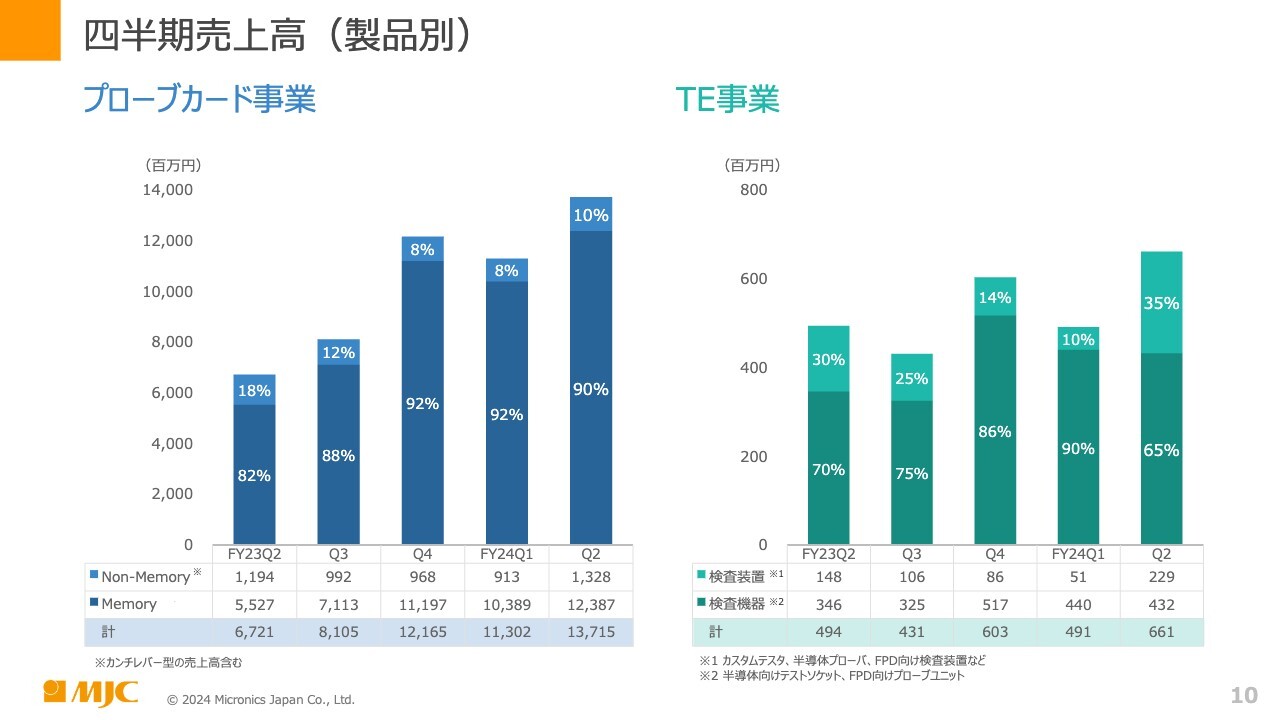

四半期売上高(製品別)

四半期ごとの売上高を製品別に示したグラフです。スライド左側のプローブカード事業は、メモリ、ノンメモリを分けてお示ししています。

売上割合は、メモリ製品が90パーセント、ノンメモリが10パーセントという結果でした。メモリ製品の売上高が増加している一方で、ノンメモリの売上高も10億円を超えて13億円となり、売上は堅調と言えます。

スライド右側のTE事業は、本四半期で一部FPD製品の売上を計上したことにより、検査装置売上高は2億2,900万円と、前四半期比で増加しています。

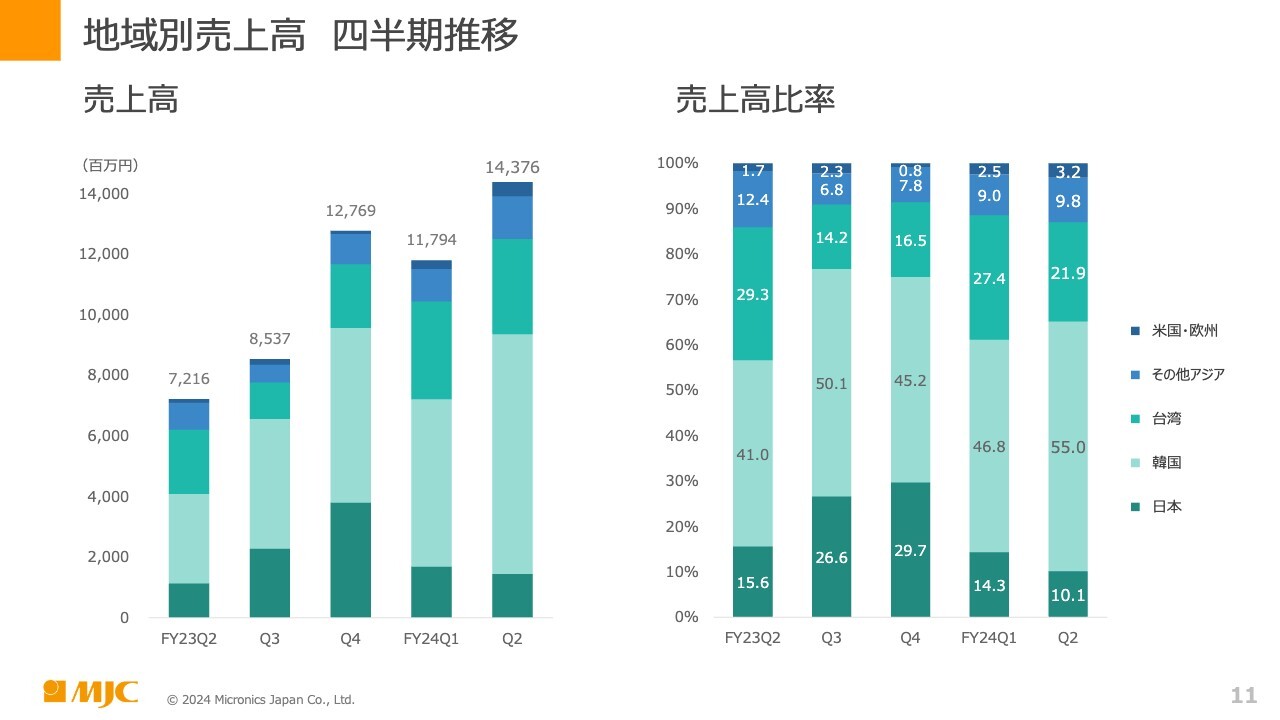

地域別売上高 四半期推移

地域別売上高の推移についてご説明します。スライド左側は、売上高ベースの表です。当四半期の売上高143億7,600万円の内訳をご覧ください。

グラフの下から2番目にある韓国向けの売上高は、直前四半期比で24億円増加しています。日本国内向けの売上は直前四半期と比べて2億円ほど減少し、台湾向けの売上高は約1億円弱減少という推移になっています。

スライド右側は、売上高比率です。当第2四半期は、韓国向けの売上比率は55.0パーセントとなりました。日本国内向けの売上高比率は10.1パーセント、台湾向けは21.9パーセントです。

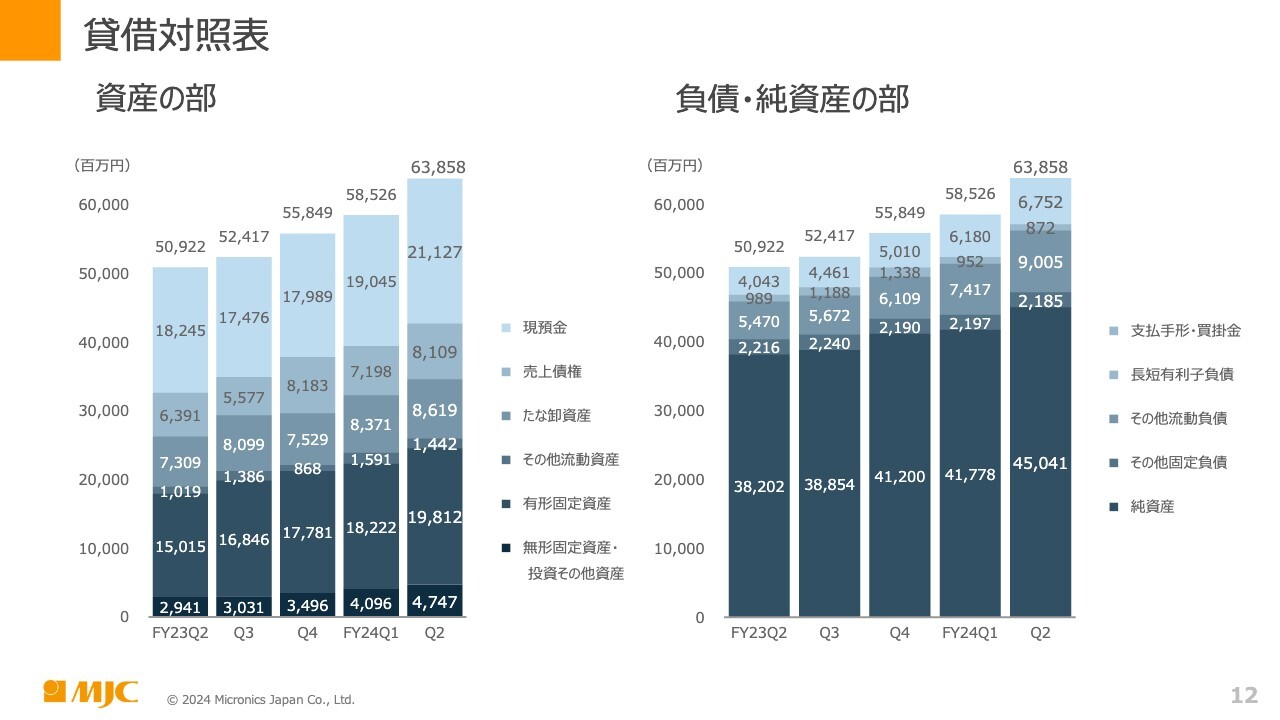

貸借対照表

貸借対照表です。スライド左側の資産の部からご説明します。

当第2四半期の総資産は638億5,800万円となり、そのうち現預金が211億2,700万円で、総資産に占める割合は33パーセントとなりました。フリーキャッシュフローがプラスであったことで、現預金水準が増加しています。前四半期比では、売上高の増加に伴って売上債権が増加しています。

グラフの下から2番目にある有形固定資産は、直前の第1四半期と比べて16億円ほど増加しています。こちらは、新棟建設等に伴う建設仮勘定の増加と増産対応の設備投資の増加が要因です。

グラフの1番下にある無形固定資産・投資その他資産は、6億5,000万円ほど増加しています。こちらは、投資有価証券の時価評価増が要因です。なお、当社の保有する投資有価証券の保有割合は、総資産に対して2パーセント程度です。

スライド右側の負債・純資産の部についてご説明します。

前四半期比で高水準の受注、売上高を背景に、支払手形・買掛金が6億円ほど増加しています。長短有利子負債が8億7,200万円あり、有利子負債比率は2パーセント弱という水準です。

当社は150億円のシンジケートローンを組成していますが、この枠を使用した借入は未実行であり、シンジケートローン枠をそのまま保有している状態になっています。

また、その他流動負債が16億円ほど増加しています。こちらは、未払法人税等の増加分である11億円が主な要因です。純資産は450億4,100万円となりました。

自己資本比率は70.5パーセントとなっています。1株当たりの純資産は1,167円で、現在の株価水準から言えばPBRは5倍程度となります。

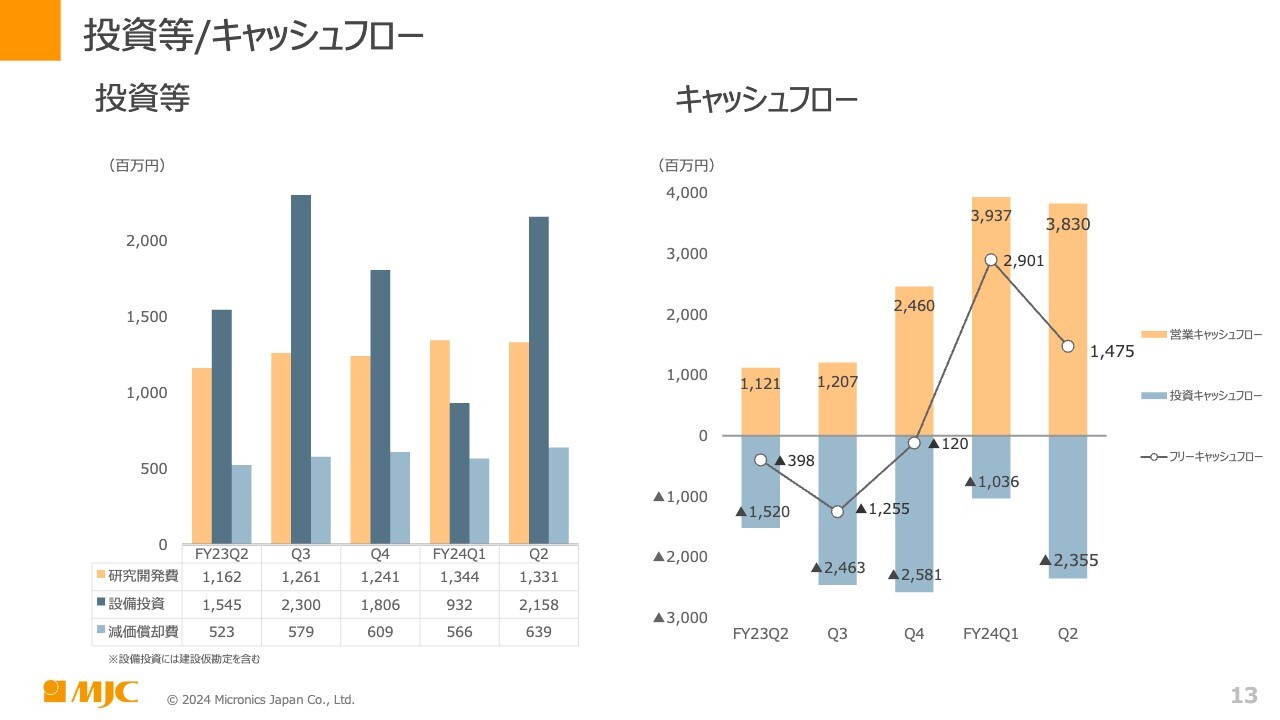

投資等/キャッシュフロー

投資等、キャッシュフローの状況です。スライド左側の投資等については、研究開発費、設備投資、減価償却費を四半期ベースで示しています。研究開発費は四半期ベースで継続して13億円超を投資しており、こちらは計画どおりです。

設備投資は、第1四半期と第2四半期を合わせた設備投資は約31億円で、こちらも計画どおりの投資です。なお、この上期の約31億円の設備投資のうち、青森工場の新棟建設に関わる建設仮勘定の増加として9億円を含んでいます。

減価償却費は、上期の未償却資産の割合が高かったことで約12億円の減価償却費を計上しました。本下期においては、19億円の減価償却費の計上を予定しています。

スライド右側のキャッシュフローについては、当四半期は営業キャッシュフローが38億3,000万円となりました。投資キャッシュフローが23億5,500万円支出しており、このうち有形固定資産の取得に関わる支払いが15億円、長期性定期預金へのネット払い出しが4億円という内訳です。フリーキャッシュフローはプラス14億7,500万円で、現預金のレベルが高い要因となっています。

以上、2024年12月期第2四半期中間の決算概要についてご説明しました。

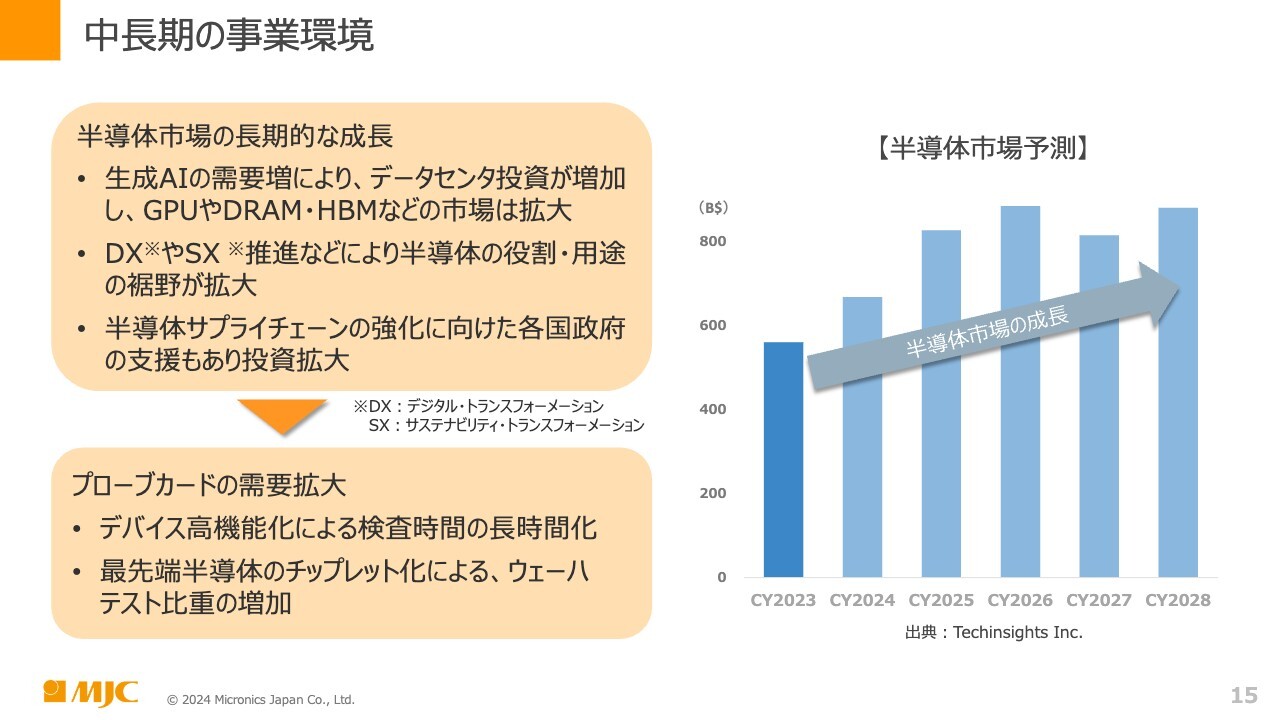

中長期の事業環境

長谷川:事業等の概況についてご説明します。中長期的な事業環境については、半導体市場の長期的な成長として、生成AIの需要増によるデータセンタ投資の継続が牽引役となり、GPUやDRAM・HBMなどの市場は引き続き拡大するだろうと見ています。

スライド右側のグラフは、Techinsights Inc.の報告資料です。2023年、2024年、2025年、2026年と大幅な右肩上がりを予想しており、その後少し踊り場はありますが、基本的には半導体市場は右肩上がりの市場が予測されています。

同時にDXやSXの推進などによって、半導体の役割・用途の裾野が拡大していくことは間違いないと言われています。それに伴い、プローブカードの需要は拡大していくと考えています。

なぜかというと、デバイスが高性能化することによる検査時間の長時間化や、高温・低温対応などその他高速対応といったさらなるハイスペック化の要求があるということが、プローブカードの成長につながっていくと考えられるからです。最先端半導体のチップレット化によって、さらにウェーハテストの比重が増加していくと見ています。

また、HBMなど、特にメモリのウェーハデバイスの積層が今後も進んでいくと考えられることから、引き続きプローブカードの需要が伸びる傾向は変わらないと考えています。

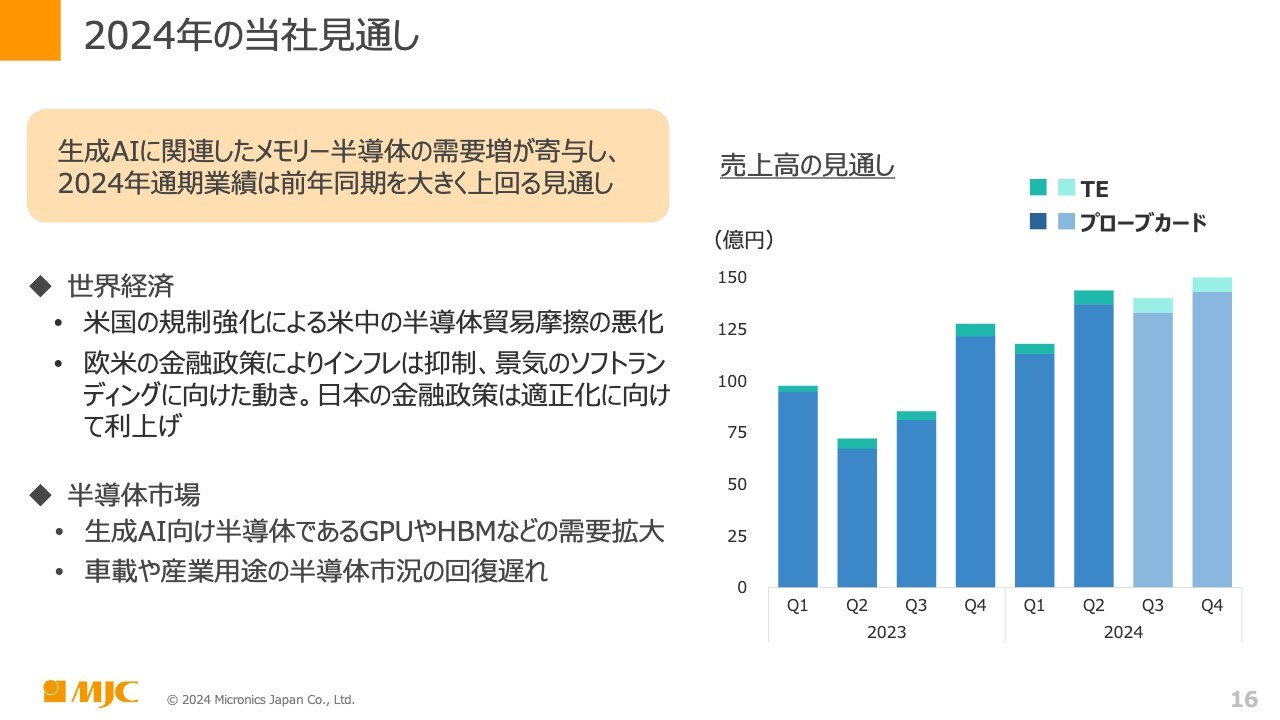

2024年の当社見通し

プローブカードについてです。当社としては、生成AIに関連したメモリ半導体の需要増が寄与することで、2024年通期業績は前年同期を大きく上回る見通しです。メモリ向けのプローブカードのシェアが高いということが非常に追い風となっており、このHBM向けの需要が急激に増加しています。

スライド右側のグラフにあるように、2024年は受注状況として非常に活発な状況であり、しっかりと売上をこなし、第2四半期、第3四半期、第4四半期と成長が見込めると考えています。

しかしながら、世界経済としては米国の規制強化による米中の半導体の貿易摩擦の悪化や、欧米の金融政策によるインフレの抑制、景気のソフトランディングに向けた動きがあります。

日本の金融政策にも適正化に向けた動きがあり、ご存知のとおり利上げが起きたり、それに合わせて為替も調整が進んだりしているところだと思います。

しかし、半導体市場においては、生成AI向け半導体であるGPUやHBMなどの需要拡大は間違いないと考えています。車載向けや産業用途の半導体市況回復の遅れはあるものの、同時に伸びていくことは、みなさまもお感じのとおりだと私どもも考えています。

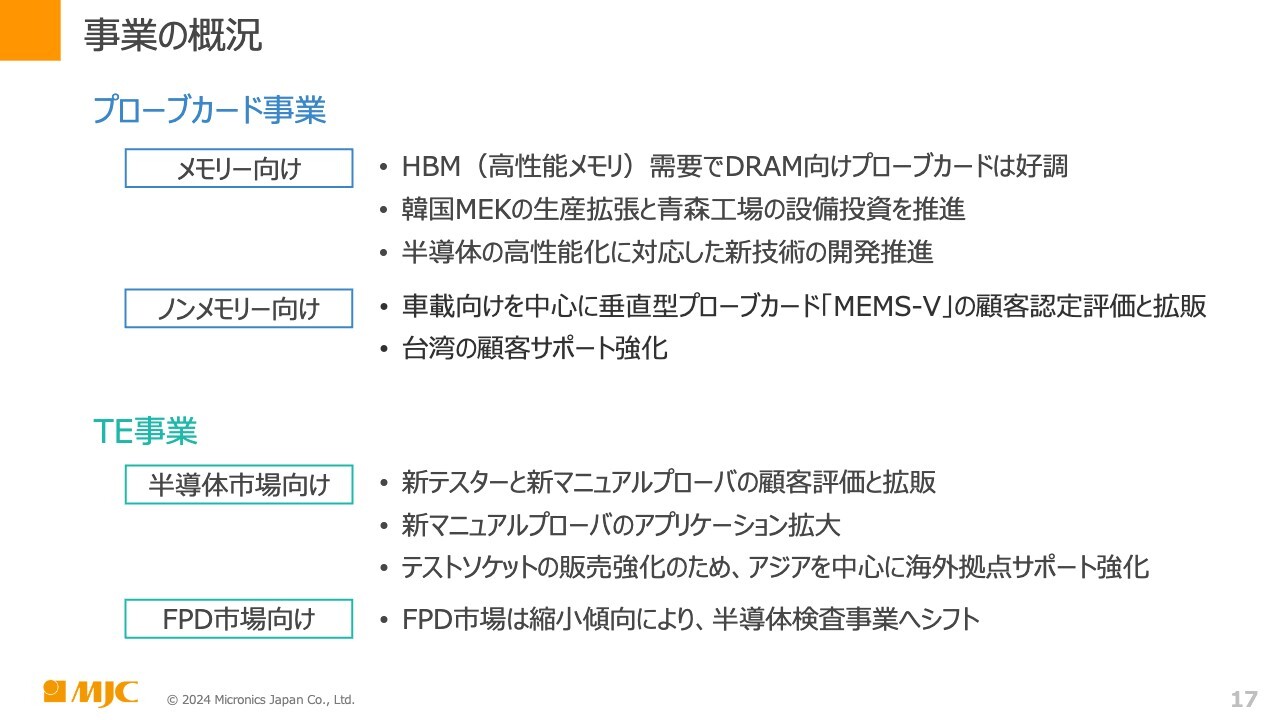

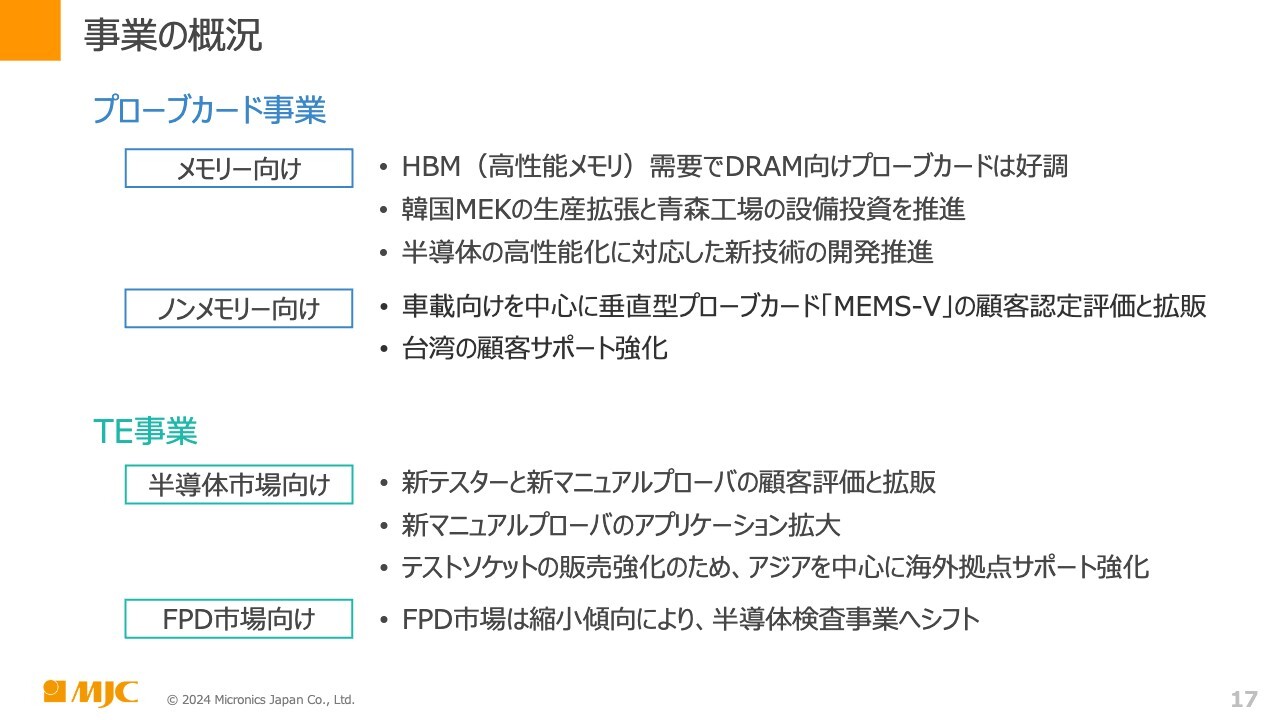

事業の概況

プローブカード事業についてです。メモリ向けは、HBM需要によってDRAM向けプローブカードが好調です。また、昨年9月に始動した韓国MEKの生産拡張と青森工場の設備投資の推進などを積極的に行っていきます。

また、半導体の高性能化に対応した新技術をしっかりと開発・促進していくことが、メモリ向けプローブカードの重要なキーワードとなっていると考えています。

ノンメモリ向けは、車載向けを中心に新製品の垂直型プローブカード「MEMS-V」の顧客認定評価を続け、拡販に向けて進めています。

また、台湾の顧客サポートの強化も行っています。やはり、ロジック向けのプローブカードと言うと、量産の中心は台湾となっているところもあり、TMCを中心にしっかりと台湾のサポートを行ってきた状況です。

次に、TE事業についてです。半導体市場向けについては、新テスターと新マニュアルプローバの顧客評価と拡販を積極的に行っている最中です。同時に、顧客評価を行っている中で新マニュアルプローバのアプリケーションの必要性も感じており、そちらの拡大も積極的に行っています。

また、テストソケット販売強化のため、アジアを中心に海外拠点のサポートも強化しています。台湾だけでなく、中国の港での需要も視野に入れて販売の拡大を計画しています。

FPD市場は縮小傾向により、実は研究開発者などを、基本的には半導体検査事業にシフトしている状況です。

FV26 成長に向けた積極的な投資

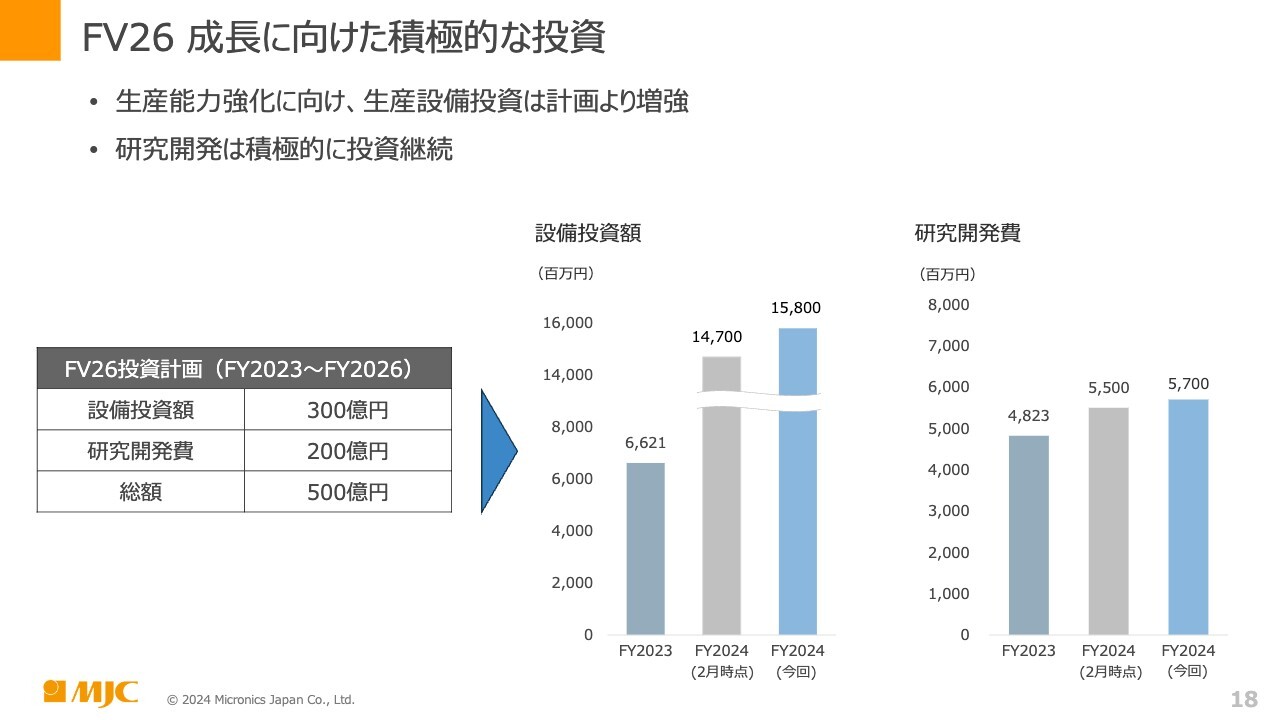

FV26へ向け、積極的に投資を続けています。2023年から2026年にかけて、設備投資額300億円、研究開発費200億円、総額500億円という計画は変更せずに行っています。

スライドに掲載した棒グラフのとおり、設備投資額と研究開発費は前回発表時よりも増額しています。現在の受注をこなすために、設備投資を前倒しして急いで行っている案件もあります。

しかし、2026年に向けた投資計画総額500億円という数字は精査中ということで、現時点では変更する考えはありません。変更時には、あらためてご報告します。

FV26 設備投資の進捗アップデート

スライドには、設備投資を推進している青森工場の新棟建設と、韓国MEK Co.,Ltd.新工場の写真を掲載しています。

韓国MEK Co.,Ltd.新工場は2023年10月に竣工し、随時生産設備を導入しています。韓国については、接合するための装置など、予定よりも早く進めている状況です。

青森工場の新棟建設は、順調に進んでいます。前回は3月の写真を掲載しましたが、さらに進み、現在は外観がほぼ完成し、今後はクリーンルームなどの内装の建設に入ります。こちらも完成次第、随時装置を入れていきます。実際に稼動するのは、2025年以降の予定です。

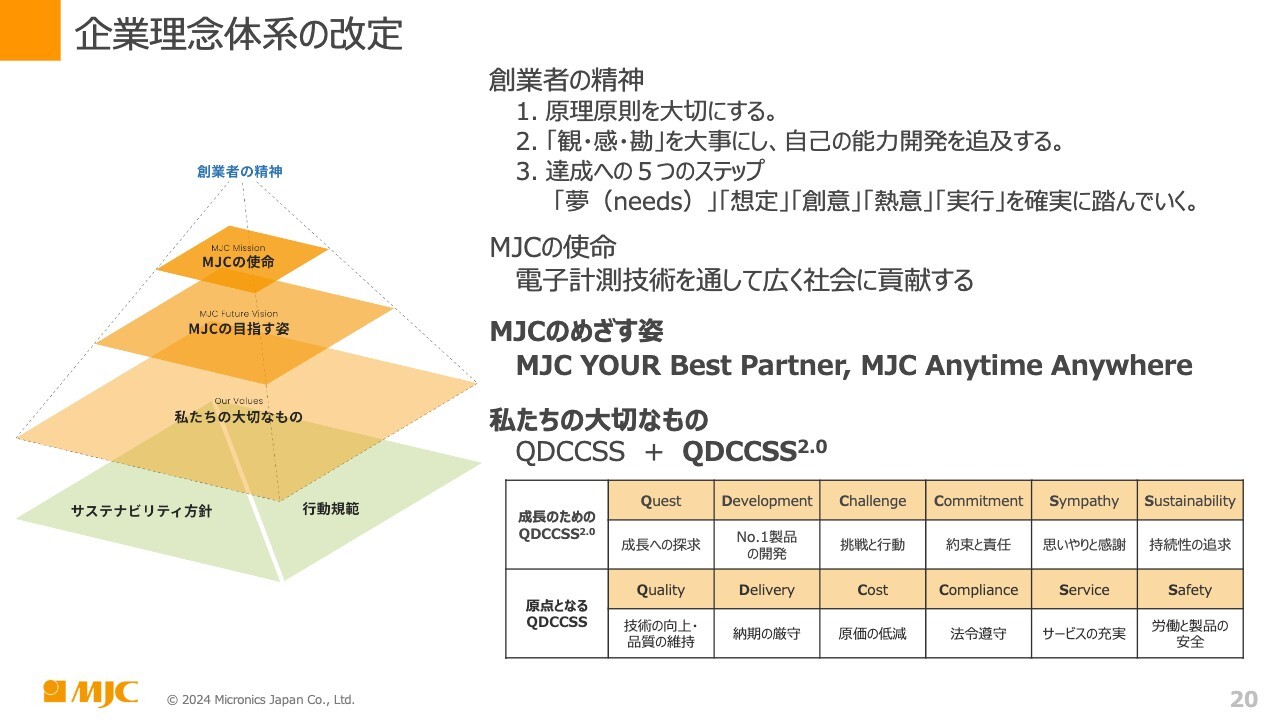

企業理念体系の改定

企業理念体系の改訂を行いました。ガラパゴス・ケータイ中心であったものがスマートフォンに変わり、さまざまなアプリケーションの増大等によって、世の中の電子デバイスを使った産業が大きく変わっています。当社としても、自分たちのあるべき姿を見直す良いタイミングだと考えています。

しかし、スライドに記載しているとおり「原理原則を大切にする」「『観・感・勘』を大事にし、自己の能力開発を追及する」「達成への5つのステップ」からなる創業者の精神や、MJCの使命として掲げている「電子計測技術を通して広く社会に貢献する」については、大きく手を入れていません。

これまで、「Probing the Future」というキーワードで事業を運営してきましたが、新たにMJCのめざす姿として「MJC YOUR Best Partner、MJC Anytime Anywhere」を掲げました。

いつでもどこでもMJCの製品で検査されたものが、みなさまのデバイスとしてある、また、お客さまであるデバイスメーカーにとっては、当社は安心できるパートナーであり、プローブカードについてテストの相談をすれば、いかなる時もきちんとした回答が得られるという思いを込めて、この言葉を追加しています。

みなさまもご存知のとおり、当社は「QDCCSS」という言葉を大事にしています。こちらは当社の造語で、Quality、Delivery、Cost、Compliance、Service、Safetyの頭文字からとりました。

時代に即した当社の大切なものとして「QDCCSS 2.0」という言葉を追加しています。「QDCCSS 2.0」は、時代の変化に合わせてキーワードを見直していこうと考えています。

今回は「Questの成長への探求」「DevelopmentのNo.1製品の開発」「Challengeの挑戦と行動」「Commitmentの約束と責任」「Sympathyの思いやりと感謝」「Sustainabilityの持続性の追求」というキーワードを、社員に馴染みのある「QDCCSS」に当てはめて共有していきます。

サステナビリティへの取り組み

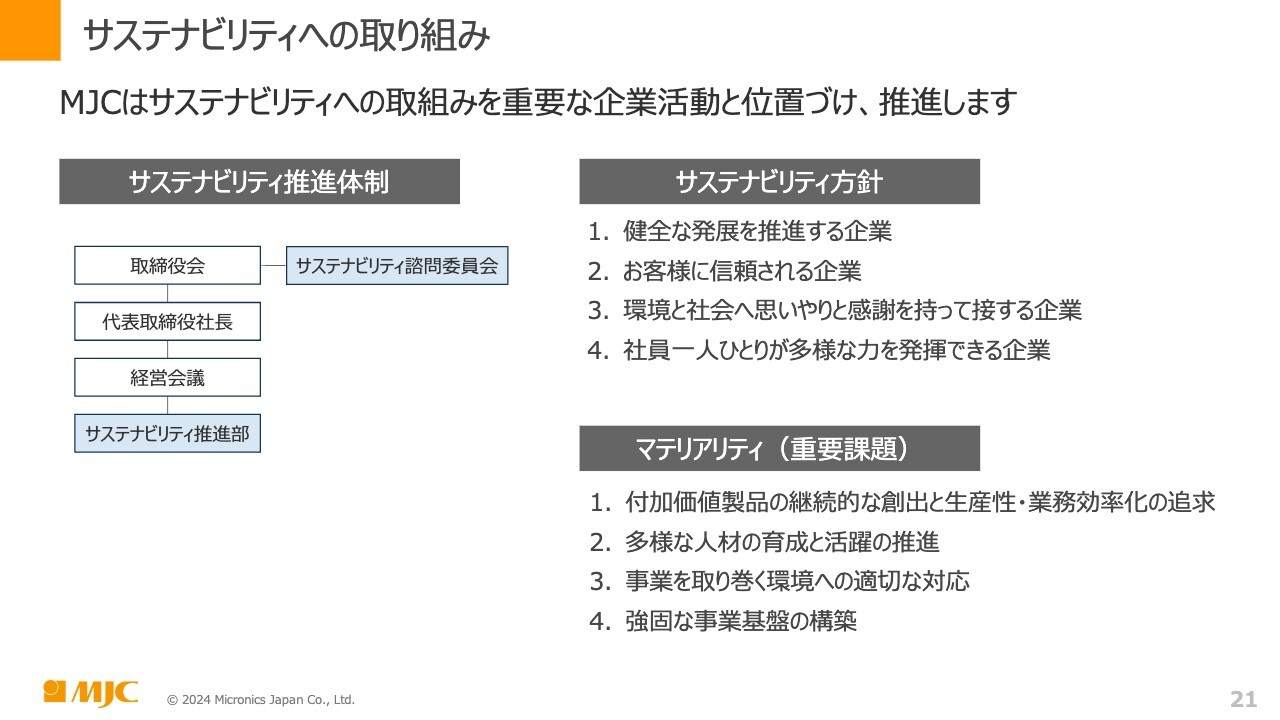

サステナビリティへの取り組みも、積極的に行っています。昨年3月よりサステナビリティ推進室を設け、部に昇格しています。また、取締役会の中にサステナビリティ諮問委員会を設け、サステナビリティの動きがきちんと運営されているか検証しながら行っています。サステナビリティ諮問委員会の構成は社外取締役が中心で、公平公正な運用を目指しています。

スライド右側に記載している、サステナビリティ方針とマテリアリティ(重要課題)は、3月に当社のホームページ上で発表したものです。

サステナビリティ方針として「健全な発展を推進する企業」「お客様に信頼される企業」「環境と社会へ思いやりと感謝を持って接する企業」「社員の一人ひとりが多様な力を発揮できる企業」の4点を掲げ、取り組んでいきたいと考えています。

マテリアリティ(重要課題)は「付加価値製品の持続的な創出と生産性・業務効率化の追求」「多様な人材の育成と活躍の推進」「事業を取り巻く環境への適切な対応」「強固な事業基盤の構築」の4点を掲げ、追求していきたいと考えています。

以上が、当社の事業等の概要です。

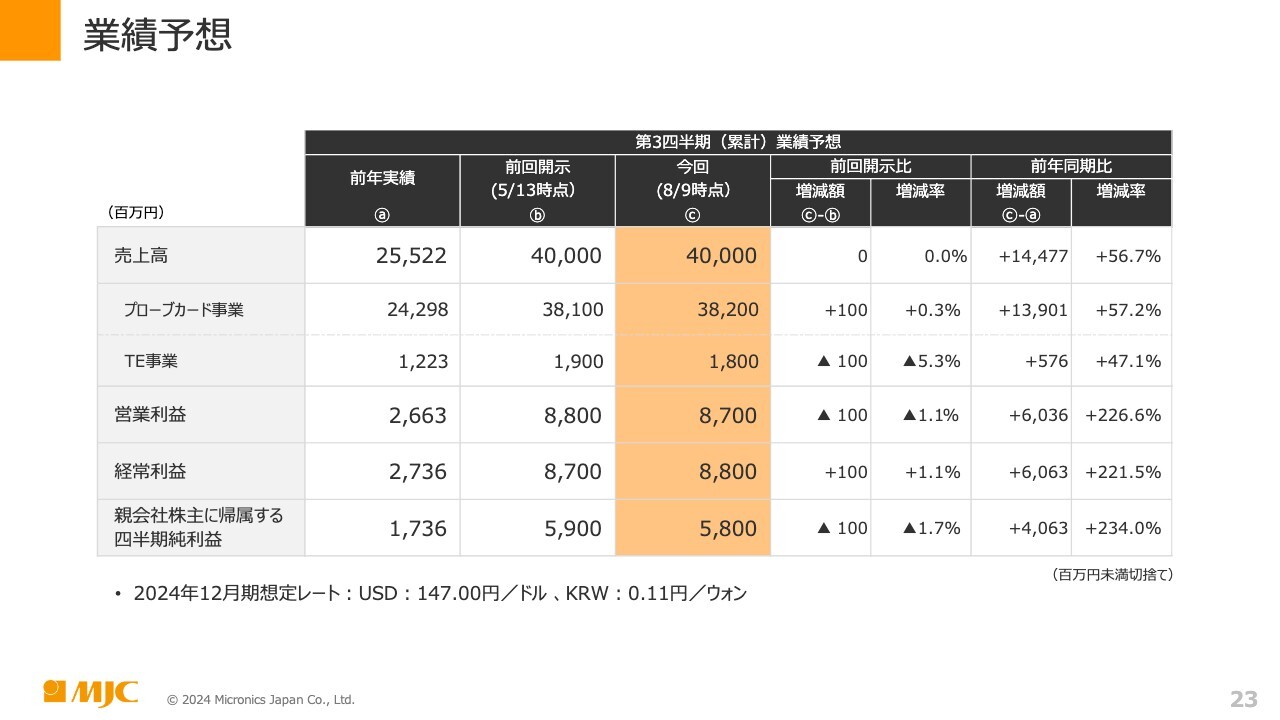

業績予想

業績予想についてご説明します。前回も発表したとおり非常に好調に推移しています。

今回発表した第4四半期の業績予想は、売上高は400億円です。内訳は、プローブカード事業が382億円、TE事業が18億円です。営業利益は87億円、経常利益は88億円、親会社株主に帰属する四半期純利益は58億円という計画です。

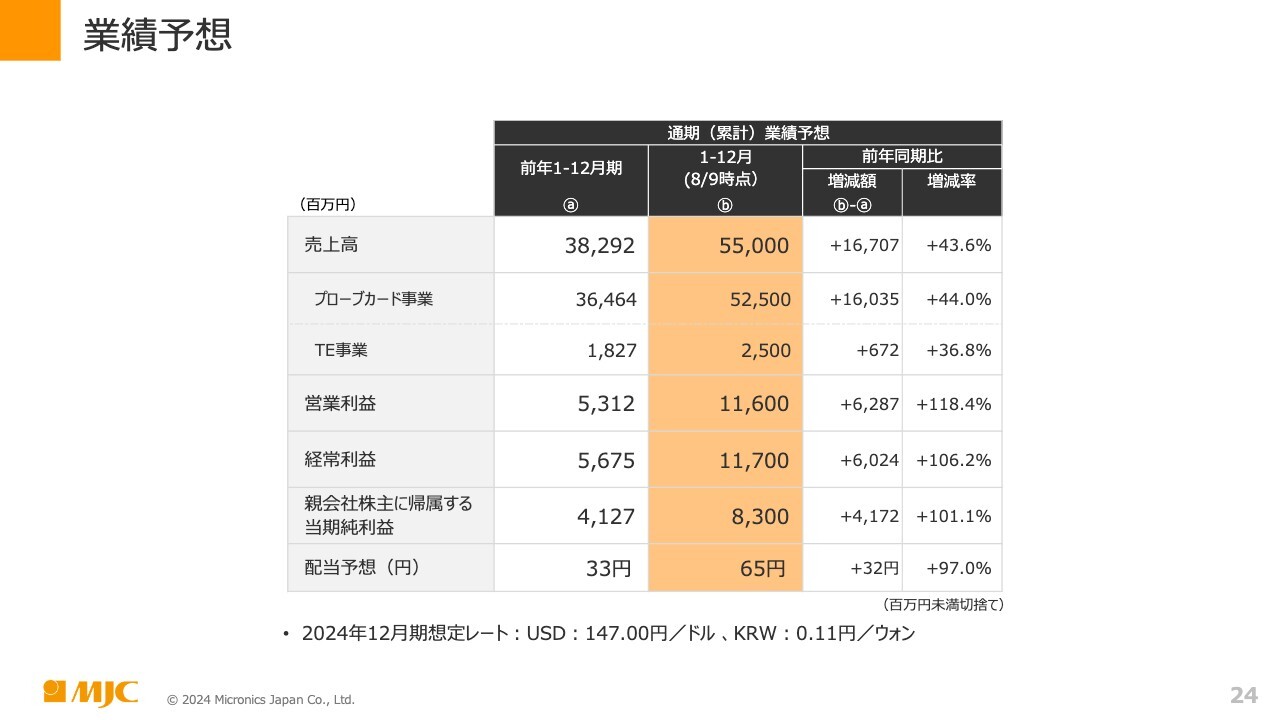

業績予想

当社はいつも2四半期先までの予想も発表しているため、通期の数字も掲載しています。売上高は550億円で、当社の最高水準となっています。内訳は、プローブカード事業が525億円、TE事業が25億円です。

プローブカード事業単体としても、525億円は上場以来の売上高になると思います。TE事業は、成長半ばです。パッケージプローブ、プローブユニット、プロパーテスターなどが中心となりますが、テスタープローバーはまだ売上に寄与するまでに成長していません。基本的には、プローブユニットとテストソケットが中心となります。

営業利益は116億円、経常利益は117億円、親会社株主に帰属する当期純利益は83億円です。これらに伴って配当予想は65円と、上場以来の水準を計画しています。

いずれも前年同期比で上振れている状況です。ひとえに社員のがんばりと、市況に乗った製品が提供できているからだと考えています。為替は、スライドに記載のとおりです。

質疑応答:中期経営計画をアップデートしなかった理由について

戸田:「過去1年でHBM系を中心に事業環境が大きく変化したと考えられますが、今回、昨年公表した中期経営計画をアップデートしなかった理由を教えてください」というご質問です。

長谷川:全体的な見直しは、確かに行っています。しかし、当社のノンメモリ向けのプローブカードや、TE事業で新しく進めているテスターやプローバーが売上に寄与するかは、まだ検証の余地があるところもあります。

現時点ではHBM系の増加だけで見直しを発表するような状況ではないと考え、トータルの目標としている数字には大きな変更を行っていません。

しかし、先ほどもお伝えしたように、2つのセクションが改善することで大きく伸びることは間違いないと考えています。

質疑応答:HBMの市場認識について

戸田:「HBM向け需要は、顧客の偏りはあるにせよ、今年は200億円規模に達しそうに見えます。現在の市場認識を教えてください」というご質問です。

こちらは、私から回答します。200億円という数字は当社から発表していないため、肯定するつもりはありません。しかし、第1四半期と第2四半期は非常に多くの受注をいただき、200億円の半分程度には達しています。

下期も高水準が続くと思いますが、どこかのタイミングで落ち着く可能性もあると見ています。しかし、直近ではHBMはあまり大きな変動はないと考えており、高い水準を見込めると考えています。

質疑応答:今後のHBMの需要について

戸田:「今後のHBM向け需要は、仮にビット成長が今後2年で2倍に伸びるとすると、少なくともプローブカードの需要は2倍以上に膨らむという見方に違和感はないでしょうか?

テスト工程の習熟でテスト時間が短くなる可能性はあるものの、毎年世代交代が進むため、プローブカードの需要への影響は限定的だと推察しています」というご質問です。

新たに出てきたHBMの需要に対し、今のプローブカードへの需要がイコールになっているかは、もう少し時間が経過しなければわからないと思います。

しかし、ビットが2倍になっても基本的にはプローブカードの需要が2倍になるとは思っていません。増えることは間違いないと思いますが、イコールではないと思っています。

プローブカード需要は世代交代等があることで生じます。通常の汎用DRAMやモバイルDRAMよりも品種の数は少ないですが、大量の枚数となる受注がHBMで発生します。おっしゃるとおり、基本的にHBMの需要は今後も高い水準で継続すると思っています。

長谷川:こちらはみなさまの判断次第だと思いますが、世界中でDRAM向けの工場が建っている状況から考えても、プローブカードの需要は大きく伸びると思います。

「2倍」と限定して考えてしまうと2倍以上になるかもしれませんし、戸田がご説明したように、市場が極端になっておかしくなれば見直しが入る可能性もあるため、なんとも言えないところだと思います。

各大手メモリメーカーが韓国やアメリカ等で工場の増設を行っていることは、みなさまもご存知のとおりです。しかも、既存設備の2倍から3倍規模の工場を建てようとしていることから判断しても、十分に考えられると思っています。

したがって、引き続き強気な考え方を変える必要はないと考えています。

質疑応答:プローブカードの利益率について

戸田:「プローブカードの限界利益率について質問です。今期計画にある第4四半期にかけての利益率低下は、開発費や賞与などの経費増や償却増が主因でしょうか? プローブカードの限界利益が変化しているのか、それとも変化していないのでしょうか?」というご質問です。

第1四半期と第2四半期も含めて多少の上下動はありますが、第3四半期や第4四半期にかけてのプローブカードの限界利益率について、大きな変化は想定していません。

今回の計画にある、第4四半期にかけての利益率低下は、おっしゃるとおり固定費の増加を想定しており、開発費や処理引当金等の増加が主要因です。プローブカードの限界利益率については、変化していないとお伝えしておきます。

片山:戸田がお伝えしたとおり、限界利益率は3つのプロダクトの影響はあるものの、そのような分析をしています。研究費と人件費について言及がありましたが、減価償却費が上期12億円の実績に対し、下期はプラス7億円の19億円と試算しています。

予定どおり設備投資を実施すると、減価償却が7億円プラスになるところは、固定費の増加としては一番大きい数字になっています。

質疑応答:2025年以降の生産能力の拡大について

戸田:「2025年以降の生産能力の拡大について質問です。組立装置は、引き続き需要を見越して導入する予定でしょうか?」というご質問です。

長谷川:こちらは必要だと思っているため、質問に対してはイエスという回答になります。

片山:先ほどお話ししたとおり、設備投資は積極的かつ計画的に進めており、2024年12月期の投資額は、前回2024年2月時点で開示した計画値よりも11億円プラスになる予定です。

この11億円の増加要因は、新棟建設のコストアップではなく、増産設備に対する費用です。ここまでが、お話できる範囲となります。

質疑応答:第3四半期プローブカード売上高の減少見込みの理由について

戸田:「第3四半期のプローブカードの売上高が減少見込みである理由は何でしょうか?」というご質問です。

戸田からご回答します。予測等を含めて四半期別に見た際、確かに第2四半期よりも第3四半期の売上が下がっているように見えますが、こちらは第3四半期の売上が低いというよりも、第2四半期の売上高が高いことが要因です。

第1四半期の売上がやや低い水準であり、その前の前年第4四半期よりも若干下がりましたが、第1四半期で生産したものを第2四半期で売上に計上している場合もあるため、第2四半期の売上高が100パーセント以上上がっている状況です。

第3四半期に関しては、第2四半期時点で現状のキャパ上最大限にフル稼働しているため、そこをベースに試算し、予測に含めています。第4四半期にかけては、韓国のキャパがアップすることでプラスのアウトプットが出せると見込み、今回の予測を立てています。

したがって、第3四半期の売上は下がっているというより、メモリ分で最大限の生産量が予定されている状態です。

質疑応答:HBM積層後のテストに関する進捗について

戸田:「HBM積層後のテストに関する事業機会はいかがでしょうか? 2月の説明会以降のアップデートをお願いします」というご質問です。

前回2月の発表で、積層後のテストに関する回答を社長より行っています。私から2月時のおさらいをすると、積層後の全体のテストに関しては、まだこれからというお話でした。

その状況は、現在もまだ変わっていません。現在はウェーハテストの部分での需要のほうが明らかに多い状況が続いているため、積層後のテストはお客さまもおそらく検討されていると思いますが、その内容等についてのアップデートは行っていません。

質疑応答:マイクロン社向け納入シェアにおける競合状況などについて

戸田:「マイクロン社向け納入シェアに関して、競合状況を含めた解説をお願いします」というご質問です。

長谷川:そちらはマイクロン社に聞いていただきたいご質問ではありますが、もともとマイクロン社だけでなく、サムスン社やハイニックス社しかり、プローブカード業界は2社から3社購買が主流になっています。これだけ急激に受注が伸びた際、1社だけではBCPの対応としては不安定だろうと考えているためです。

コンシューマーブルな製品だからこそそのような対応になるかと思いますが、競合他社については、マイクロン社の中でさまざまな企業を評価していることも聞いていますし、実際に入り始めているとも聞いています。お答えできるのはここまでで、これ以上は回答できません。

質疑応答:ハイニックス社向け納入シェアにおける競合状況、および今後のアップサイドに関する見方について

戸田:「ハイニックス社向け納入シェアに関して、競合状況や今後のアップサイドに関する見方を含め、ご解説をお願いします」というご質問です。

長谷川:ハイニックス社への売上は、地道ですが伸びていると私は考えています。現在、大手プローブカードメーカーが入っていますが、今後少しでもハイニックス社の中に入っていけるよう、引き続きがんばっていきたいと思っています。

ハイニックス社の中でも、今後は独自のプローブカードの開発などさまざまなお話をされていますが、当社は生産キャパを含めた安定した物作りの姿勢を武器にしています。

プローブカードは最終製品の検査に使われるものであるため、当社としては、ハイニックス社に対してより高品質な製品を安定的に粛々と納入していくことで、信用につなげていく方針です。

これがシェアの拡大につながると信じているため、今後も引き続き、そのようなかたちで努力して伸ばしていきたいと思っています。

質疑応答:研究開発や設備投資額を前倒しで増額している理由について

戸田:「研究開発や設備投資額の増額理由について、前倒し等のコメントがありました。具体的にどのような変化を受けて前倒ししているのか、ご解説をお願いします」というご質問です。

長谷川:こちらは、もう作りきれなくなっている状況を打破するため、生産設備で前倒しできるものに関しては韓国などに投資しているという状況です。

質疑応答:第3四半期累計業績計画の利益面における変更点について

戸田:「第3四半期累計の業績計画の変更点について、利益面での解説をお願いします」というご質問です。

片山:第3四半期累計の9ヶ月の業績予想については、5月に開示した計画よりも1億円ほど未達という結果でした。

上期で1億3,000万円未達の状況が、第3四半期に若干縮小しています。1億円の差は開示に対して1パーセント程度の差であることから、どちらかと言えば、当社としてはあまり大きな変化ではなかったと認識しています。

第2四半期で長期滞留在庫の引き当てがありましたが、長期滞留の引き当てによって何か売れなくなるといったことではなく、会計上、一定のルールで念のため引き当てるというものです。こちらの引当金の増加要因が第3四半期も同様に引きずっている状況です。何かサプライズのような変化が起きたということではなく、1.1パーセント程度となる1億円ほど、5月の開示よりも計画水準にいかなかったということです。

質疑応答:為替感応度について

戸田:「為替感応度について教えてください」というご質問です。

片山:通期の業績予想の発表に際して、1ドル147円の想定レートで数字を組み立てたものをみなさまに開示しています。

1ドル、1円あたりの為替感応度としては、ざっくりと2,000万円程度です。円安に振れればプラスインパクトで2,000万円の利益、円高に振れればマイナスインパクトで2,000万円の減益です。このくらいの感応度で試算しているところです。

質疑応答:顧客のメモリ需要の予測体制における改善余地について

戸田:「経営陣のみなさまの見通しが甘い感じがします。昨年の青森工場見学時点で、このくらいの需要は見えなかったのでしょうか? さらに、いつも『次の四半期は受注が下がる』と発表するIR体制に問題は感じないのでしょうか?

もう少し顧客のメモリ需要を自分で予測する努力や、顧客のフォーキャストを自分で予測するという努力はできないでしょうか? 約半年以上前からこの状況が理解できていれば、ロジックのキャパをいったん縮小させてメモリの自動機を入れるなど、機会ロスを防げたのではないでしょうか? 今後の経営体制の改善を望みます」というご質問です。

長谷川: HBMの受注が急激に動き出したのは、残念ながらちょうど約1年前であり、当社としては十分にキャッチアップしながら生産体制を整えている状況と認識しています。

それが何を物語っているかと言いますと、2023年のメモリのプローブカードシェアを当社は40パーセントまで伸ばせているということです。

当社としては、HBMという新製品が出てくるか出てこないかというタイミングに合わせたかのごとく、量産体制に向けた設備計画をある程度すでに遂行していたからこそ、十分に対応できたのだと思います。

したがって、 需要の予測としては、2024年12月期末に向けて、当社のメモリの売上は増えていく傾向になると思っています。

ロジックとメモリのバランスについては、作り方に異なる部分があるため、ロジックのキャパをいったん縮小させ、メモリの自動機を入れることはできない構造になっています。

ロジック用のプローブとメモリ用のプローブは形状も違うこともあり、当社としては残念ながら並行して進めている案件です。むしろ資金はありますが、前倒しができない状況が続いています。

質疑応答:半導体の高性能化に対応した新技術開発の需要背景について

戸田:「基本的な質問で恐縮です。資料の『半導体の高性能化に対応した新技術開発』という記載について、もう少し具体的に教えてください。

例えば、たまたま本日の日本経済新聞でサムスン社によるCXLの開発が報道されていましたが、このような話題と関係しますか? その他にもあるとすれば、CXLの拡大のタイミングがどのぐらいで、HBMと比べてプローブカードの需要にどのような影響がありますか?」というご質問です。

長谷川:具体的にCXLという製品についてサムスン社とお話ししたことがないため、私としてはこちらの質問に関しては答えられません。

当社がお伝えしている半導体の高性能化に対応した新技術開発については、HBMは積層していく特性上、どうしても高温への対応や、それに耐え得る材質、材料、新たな技術への対応が必要だということです。当然ながら、メモリだけでなくノンメモリのエリアもあるため、それに向けた製品の開発を行っていきます。

「新技術」と書くと、どうしてもプローブカードの製造上新しい技術を導入する必要があると捉えられるかと思いますが、これは、従来粛々と行ってきていることにきちんと対応する中での開発という意味です。

また、新たに要求されるであろう、例えばチップレットのようなものに関しては、当社としてもテストとして、ある意味ビジネスにつながると思っており、このようなものに対する新技術の開発、導入は必要だと感じています。そのような意味合いで、ご認識いただきたいと思います。

質疑応答:受注見通しの算定方針について

戸田:「第1四半期終了後の第2四半期受注見通しが100億円という試算に対し、実績は160億円を超えていました。こちらについて、何をもって受注を試算され、それほどまでに向こう数ヶ月は不明となっているのでしょうか?

それとも、保守的に発表する美学があるのでしょうか? また、第3四半期の受注引き合いはどの程度でしょうか?」というご質問です。

本日時点から3ヶ月前は5月ですが、売上の見通しを発表している時点で、内部的には受注の見通しも立てています。その時点での見解をIRでは述べています。第3四半期以降の引き合いはどの程度かということについて、見解は避けます。

「受注が上がる、下がる」と予測をお伝えするというよりも、現在の受注残高がすでに200億円を超えており、四半期の売上高のキャパを優に超える受注が積み上がっている状況下にあることから、通期業績予想を発表しています。

受注については、今後はあまり大きな取り扱いはしないかたちで対応したいと思っています。

質疑応答:下期から来期にかけてのピン単価上昇見込みについて

戸田:「下期および来期にかけて、ピン単価の上昇は見込めますか? 第2四半期実績においては、生産性の上昇効果は予想比でどの程度で、第3四半期見通しはどうなるとお考えでしょうか? 来期末にかけた既存の生産性における改善はどのように見込んでいますか?」というご質問です。

1点目のピン単価の上昇に関しては、ピン単価自体を公表していないため、回答は控えたいと思います。基本的に利益率はあまり変わらないことを先ほどお話ししているため、そのあたりを考慮し、ピン単価がどのようになっているかをご想像いただければと思います。

2点目以降のご質問に関して、意味合いが今ひとつよくわかっていませんが、生産性の改善は、2026年までの中期経営計画の中でも、内部的に取り組んでいる課題の1つになっています。

今後の新たな設備投資計画においても、基本的に効率性向上を目指しており、それによって生産性の改善を図っていきます。キャパをアップさせるとともに生産性の改善を図っていくという課題を、この中期経営計画の中で取り組んでいきます。

質疑応答:第2四半期末時点のプローブカードの受注残高213億円における消化イメージについて

戸田:「第2四半期末時点のプローブカードの受注残高213億円について、消化のイメージを教えてください。2025年3月期納入分も含まれていますか?」というご質問です。

当社は12月決算となります。第2四半期末時点の受注残高213億円については、今期の通期業績予想で売上の見通しを発表しているとおり、基本的には第4四半期まで行っても受注残高をすべて埋められる状況には至らない見込みです。

ただし、第3四半期にある程度を受注した時点で、今期受注分のプローブカードの需要を満たすかたちになっています。需要の先食いはまずないということをご説明します。

質疑応答:為替感応度2,000万円の算定基準について

戸田:「為替感応度の2,000万円は売上高ベースですか? それとも営業利益ベースですか?」というご質問です。

片山:営業利益ベースです。利益ジャストインパクトだと思っていただければと思います。

質疑応答:受注から出荷までのリードタイムと今後の出荷計画について

戸田:「現在の受注から出荷までのリードタイムはどのくらいでしょうか? 第2四半期末の受注残高の出荷計画は、第3四半期、第4四半期と来期にかけてどのようなイメージでしょうか?」というご質問です。

受注から出荷までのリードタイムについては、昨年2023年度となる前四半期のIR面談時には、4ヶ月ほどに伸びているとご回答していますが、今時点でさらに伸びており、5ヶ月ほどになっているものもあります。

受注残高の出荷イメージですが、第3四半期の受注分については、すでにほぼ受注残高の分で売上計画を立てています。第4四半期の11月後半から12月にかけては、この7月から8月の受注分で埋めていくかたちです。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6871

|

10,180.0

(15:30)

|

-1,090.0

(-9.67%)

|

関連銘柄の最新ニュース

-

前日に動いた銘柄 part2ユニチカ、マツモト、JMACSなど 03/02 07:32

-

今週の【上場来高値銘柄】東鉄工、マクドナルド、住友鉱など265銘柄 02/28 09:00

-

前日に動いた銘柄 part2ユニチカ、マツモト、JMACSなど 02/28 07:32

-

日本マイクロ(6871) 第55期定時株主総会招集ご通知 02/27 08:00

-

日本マイクロ(6871) 第55期定時株主総会の招集に際しての電子... 02/27 08:00

新着ニュース

新着ニュース一覧-

今日 22:24

-

今日 22:18

-

今日 22:13

-

今日 22:12