JRC、コンベヤ部品が四半期売上高の記録を更新し連結業績を牽引 JRC C&Mの受注拡大等により高水準の受注を獲得

目次

浜口稔氏:株式会社JRC代表取締役社長の浜口でございます。7月12日に公表しました2025年2月期第1四半期の決算についてご説明いたします。

今回のアジェンダです。まずは当社事業についてご説明させていただき、2025年2月期第1四半期の決算概要と、2025年2月期の連結業績予想をご説明させていただきます。最後に、当社における成長戦略についてご説明させていただきます。

会社情報

まずはじめに、簡単ではありますが、会社概要についてご説明いたします。

当社は大阪市に本社を置き、「発見を、発展へ」を企業スローガンとして、ニッチトップ・リカーリングなコンベヤ部品事業と、製造業としての経験やノウハウを活かしたロボットSI事業の2つの事業を展開しております。

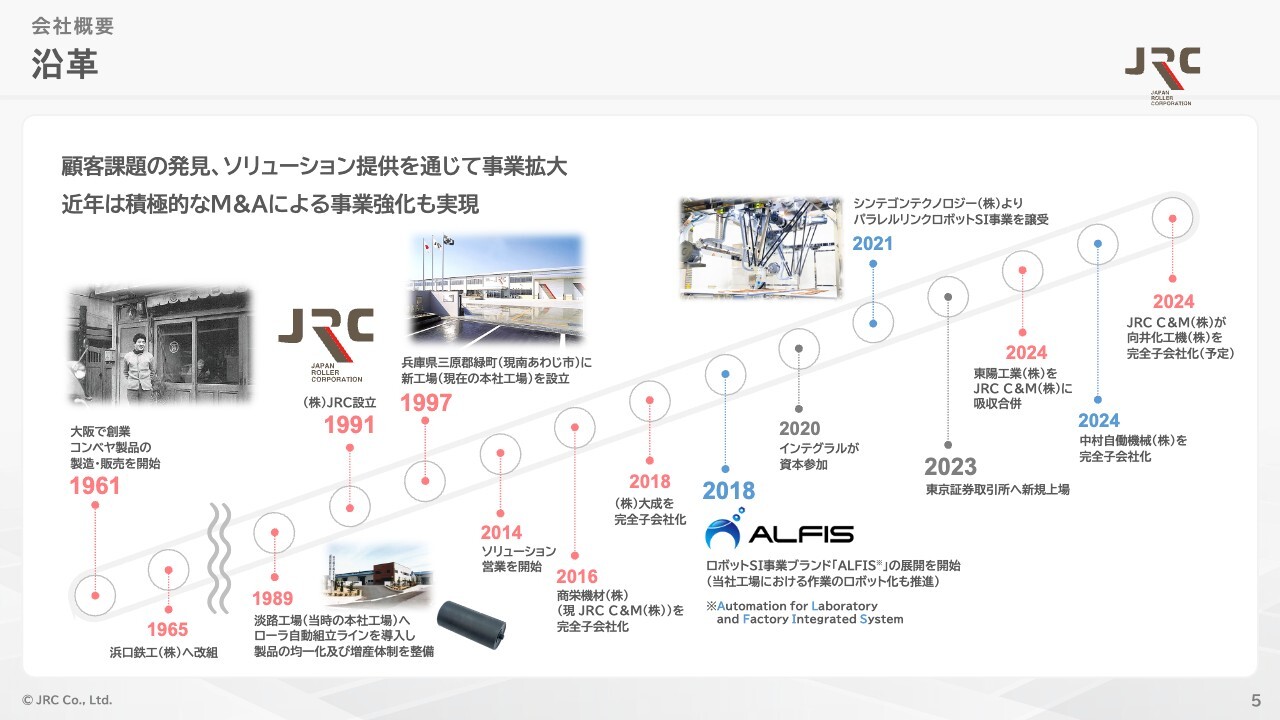

沿革

こちらは、当社の創業から現在までの沿革です。1961年の創業以来、「お客様の課題を解決し、社会に貢献する」という考え方を貫き、顧客課題の発見と、その顧客課題に対するソリューションの提供を通じて事業を拡大してまいりました。

とりわけ、1989年のローラ自動組立ラインの導入により、品質・生産性を格段に向上させたことで、当社は後発メーカーであるにもかかわらず、飛躍的な成長を遂げることができました。

また1991年には、「日本一のコンベヤ部品メーカーを目指す」という強い決意のもと、株式会社JRC(ジャパン・ローラ・コーポレーション)を設立いたしました。

以降、ソリューション営業を開始し、JRC C&Mや大成を完全子会社化するなど、現在のコンベヤ部品事業の基盤を構築するとともに、第2の事業として、ロボットSI事業を立ち上げました。

そして、今後さらにお客様や世の中の課題を解決していくためには、上場企業として永続的な発展が必要であるとの考えから、2023年8月9日に東京証券取引所グロース市場に上場いたしました。

近年では、積極的にM&Aを推進しており、コンベヤ部品事業においては、東陽工業をグループに加え、ロボットSI事業においても、中村自働機械を完全子会社化するなど、 業容を拡大してまいりました。

事業内容

ここからは、事業内容についてご説明いたします。

当社は、ニッチトップ・リカーリングなコンベヤ部品事業と、高成長なロボットSI事業という、2つの事業を展開しております。

コンベヤ部品事業の概要

まずはじめに、コンベヤ部品事業の概要について、ご説明いたします。コンベヤは「モノを運ぶ」という観点で、産業の効率化に必要不可欠な装置です。

当社は、特に屋外用ベルトコンベヤを主戦場とし、ローラやプーリ、その架台となるスタンドおよび周辺機器などの製品を製造・販売しております。

当社が主戦場とする屋外用ベルトコンベヤ部品には、大きく3つの特徴があります。1つ目は、現場の安定稼働に必要不可欠であるという点です。屋外用ベルトコンベヤは、コンベヤの中でも、運搬距離が長く、運搬物が大量かつ高重量です。

人では代替不可能な機能ゆえ、現場に必要不可欠であり、コンベヤ部品も同様です。コンベヤ部品の故障・不具合は、コンベヤ本体だけでなく、前後の作業工程にまで影響を及ぼしてしまいます。

2つ目は、交換頻度が高いという点です。必要不可欠な部品であるものの、屋外用ベルトコンベヤは過酷な環境で使用されることが多いため、その部品は損耗が早く、早いものでは、数カ月でローラの交換が必要となります。

3つ目は、価格下落しにくいという点です。同じく必要不可欠な部品であるにも拘らず、ライン全体での必要コストに対し、コンベヤ部品コストの割合は僅少であることから、コストカットの対象にされにくいという特徴を有します。

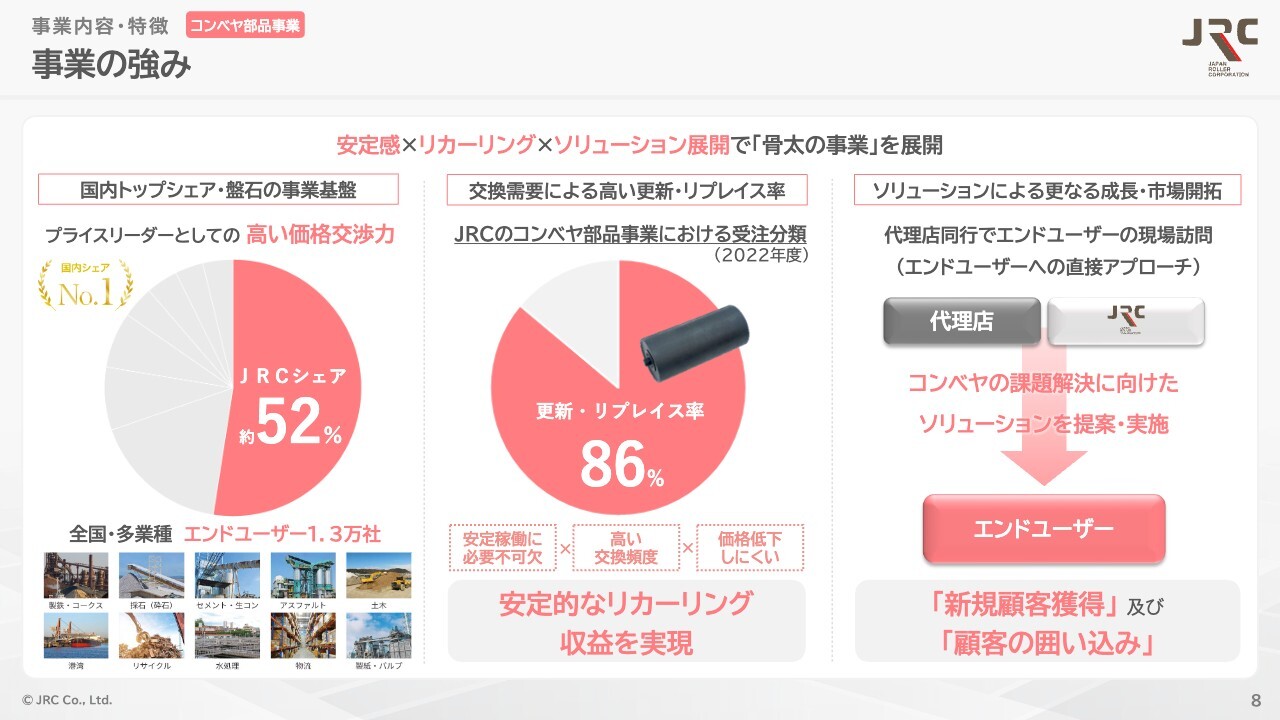

事業の強み

当社は強固な事業基盤をベースに、国内コンベヤ関連製品では52パーセントとトップシェアを有しており、2位以下を大きく引き離しております。

このことから、当社コンベヤ部品事業の成長がすなわち国内コンベヤ部品市場の成長を牽引していると自負しております。

加えて、製鉄や砕石、ごみ処理・水処理施設などの13,000社以上からなる多様なエンドユーザーとの取引があるため、各ユーザーが属する業界の景況感に対し、当社事業全体としては、その影響を受けにくい構造となっております。

さらには、現場に不必要不可欠かつ交換頻度が高いことから、全部品受注の86パーセントが更新・リプレイスで構成されており、価格低下がしにくいことも含め、安定的なリカーリング収益を実現しております。

屋外用ベルトコンベヤの現場では、多くの問題が複合的に関連し、生産性の低下や余剰コストの発生、さらには重大事故やベルトコンベヤの停止といったトラブルに直結します。

当社は、幅広い業界でコンベヤに関する顧客課題を解決・改善してきた経験値から、複数課題の同時解決や、作業負荷・労災リスクの低減にもつながる提案など、顧客に継続的な利益をもたらすソリューションを提供しております。

ソリューションによる高付加価値化事例

こちらの資料では、当社ソリューションによる高付加価値化事例について説明しております。

左側の写真は、標準品のみで構成された従来型ベルトコンベヤの稼働現場です。この現場では、建物上部に大型のベルトコンベヤを設置しており、搬送物を運ぶたびに一定程度の落荷が生じるため、写真のように、屋根の上に大量に搬送物が堆積しております。

そのため、原材料ロスや歩留まり悪化に加え、清掃負担や清掃コストが増加するなど、生産性が大きく低下してしまいます。また、建物崩落の危険性もあり、安全確保の観点からも大きな課題を抱えております。

このような状態から、当社ソリューション製品を導入し、6か月経過したのが右側の写真です。具体的には、落荷を制限する「落荷防止リターンローラ」と、意図的に指定した場所で落荷させる「掻き取りユニット」の2つの製品を組み合わせることで落荷を最小限に防ぎ、屋根の上の堆積物をごく少量にまで削減することができております。

これにより、生産性の向上や収益性の改善とともに、清掃作業などの本業以外の作業負担を軽減しつつ、現場の安全確保にも大きく貢献することができます。

この事例のように、当社ソリューションの導入により、顧客においては複数の現場課題を解決することができ、高い顧客満足を提供するとともに、当社においては大幅な価格アップとなり、収益向上となりますので、顧客、当社の双方においてWin-Winの関係を実現することができます。

今後とも、一層の顧客囲い込みの強化に加え、サービスを起点とした機能品の導入・拡販といった好循環を実現し、継続性のあるビジネスモデルを構築してまいります。

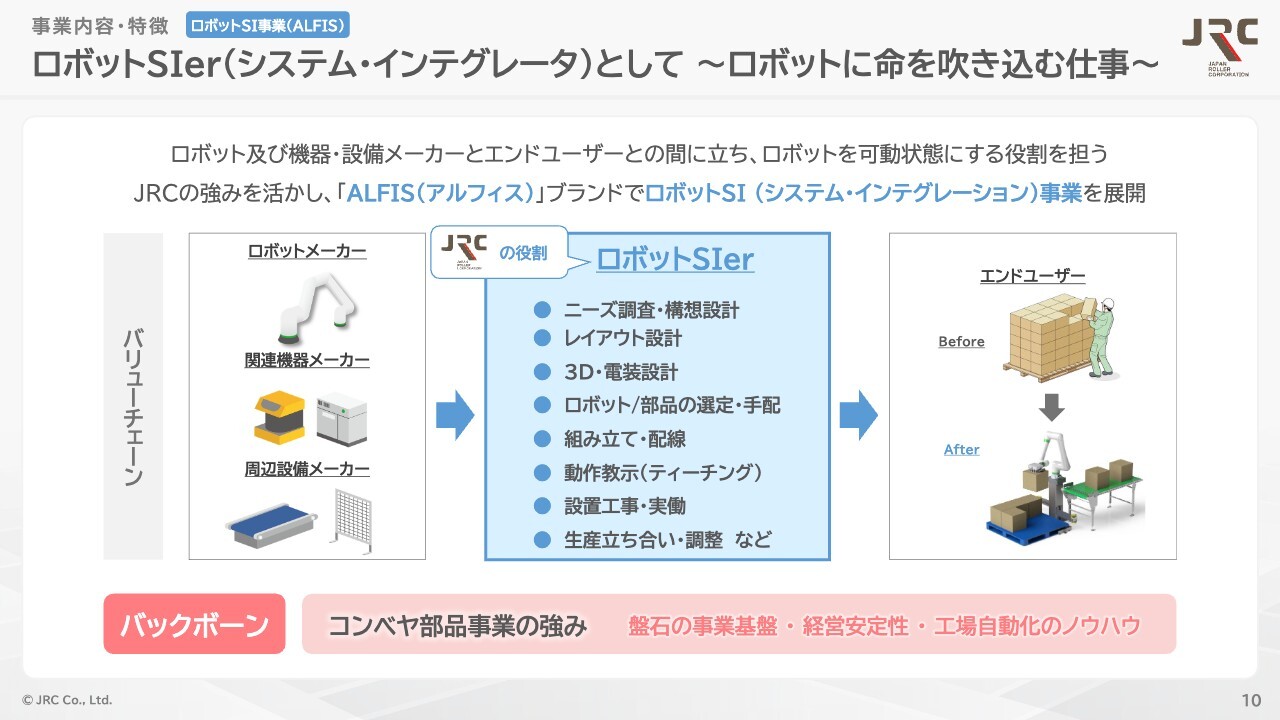

ロボットSIer(システム・インテグレータ)として ~ロボットに命を吹き込む仕事~

次に、ロボットSI事業の概要について、ご説明いたします。国内製造業は現在、深刻な人材不足に見舞われております。

少子高齢化トレンドの中で、労働力人口は減少し、今後も慢性的な人材不足が継続すると予見されております。

他方、テクノロジーの革新により、ロボット領域ではロボット自体の低価格化、協働ロボット等の省スペース化、多品種少量生産への対応が進み、ロボットの適用可能な範囲が拡大しております。

これらを背景に、ロボットによる自動化ニーズが高まる一方、生産現場では安全対策や設置スペースの問題によってまだまだ導入が遅れているのが現状です。加えて、ロボットは買ってきただけではその真価を発揮せず、周辺機器や前後工程との摺合せやティーチングなどの対応が必要となります。

レイアウト設計やロボットの選定・手配、配置工事や配置後の各種調整などにより、実際に可動可能な状態にすること、これが我々ロボットSIerの業務となります。

このように、当社では、急激に拡大しているロボット化、自動化ニーズに対し、コンベヤ部品事業の経営基盤、磨いてきたマーケティング能力、自社工場自動化などで培ったノウハウを用いて、2018年より「ALFIS(アルフィス)」というブランドを展開しております。

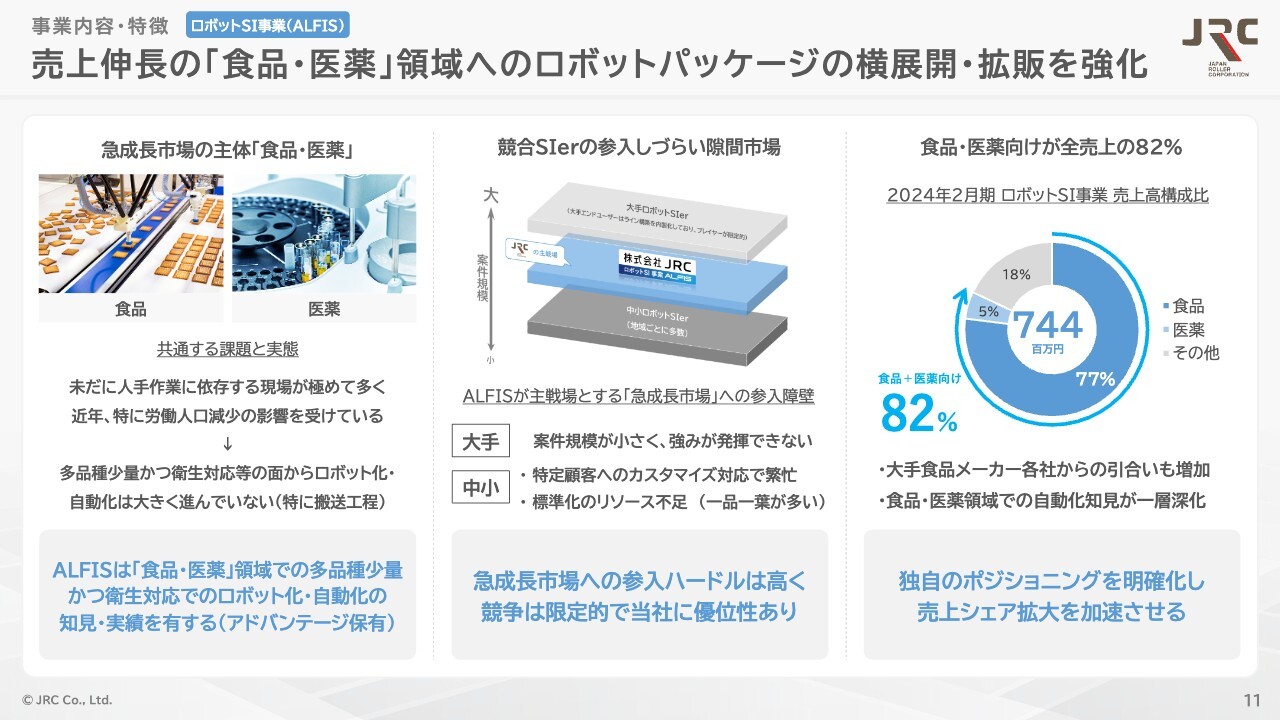

売上伸長の「食品・医薬」領域へのロボットパッケージの横展開・拡販を強化

急成長市場の主体である食品・医薬業界では、未だ人手作業に依存する現場が多く、人手不足の影響を強く受けているなかで、多品種少量かつ衛生対応でのロボット化・自動化の知見や、食品・医薬業界向けの売上構成比82パーセントの実績を有する当社は大きなアドバンテージがあります。

一方、ロボットを大量使用するライン生産に強みを持つ大手SIerは、多品種少量生産の新市場においては、強みを発揮できず、案件規模も小さいことから取り組みが困難です。

中小SIerにおいても、地場の特定顧客のカスタマイズ化対応に手一杯であり、新市場での標準化対応に人的リソースを割けられません。

これらより、当社が主戦場とする急成長市場への参入ハードルは高く、競争は限定的であると言えます。以上が、JRCの2つの事業内容となります。

決算説明のポイント

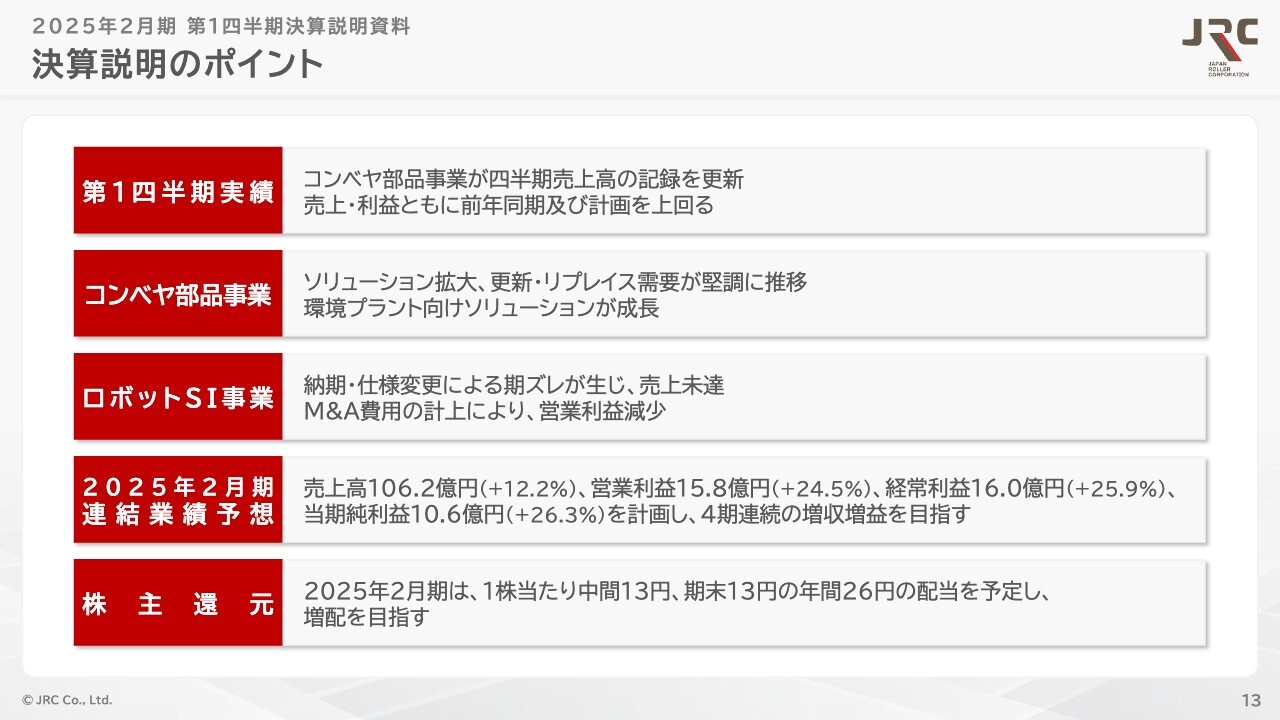

ここからは、2025年2月期第1四半期決算についてご説明いたします。まずは決算説明のポイントをご覧ください。

第1四半期の連結業績につきましては、コンベヤ部品事業が四半期売上高の記録を更新し、売上・利益ともに前年同期および計画を上回りました。

コンベヤ部品事業では、ソリューション、更新・リプレイス需要が堅調に推移し、環境プラント向けソリューションが成長いたしました。

ロボットSI事業では、納期変更や仕様変更による期ズレが生じたことで、売上が未達となり、M&A費用を計上したことで、営業利益が減少いたしました。

2025年2月期の連結業績予想としましては、売上高106億2,000万円、営業利益15億8,000万円、経常利益16億円、連結当期純利益10億6,000万円、株主還元として、1株当たり中間13円、期末13円の年間26円の配当を予定し、4期連続の増収増益に加え、増配を目指します。

第1四半期連結業績ハイライト

次に、2025年2月期第1四半期決算の概要についてご説明いたします。

第1四半期連結業績のハイライトとしましては、前年同期(2024年2月期第1四半期)においては、原材料高やエネルギーコストが高騰するなかで、顧客が期末利益の確保に向けて、コンベヤ部品などの消耗品の発注を控えたことにより、受注減少の影響を強く受けましたが、当第1四半期においては、コンベヤ部品事業が四半期売上高の記録を更新いたしました。

また、成長戦略として掲げておりますM&Aを積極的に展開したことで、営業利益が減少いたしました。

その結果、売上高は前年同期比19.4パーセントの増加、営業利益は前年同期比30.0パーセントの増加となりました。

また、第1四半期の事業計画に対しては、売上高が104.7パーセント、営業利益が117.5パーセントの達成率で推移いたしました。

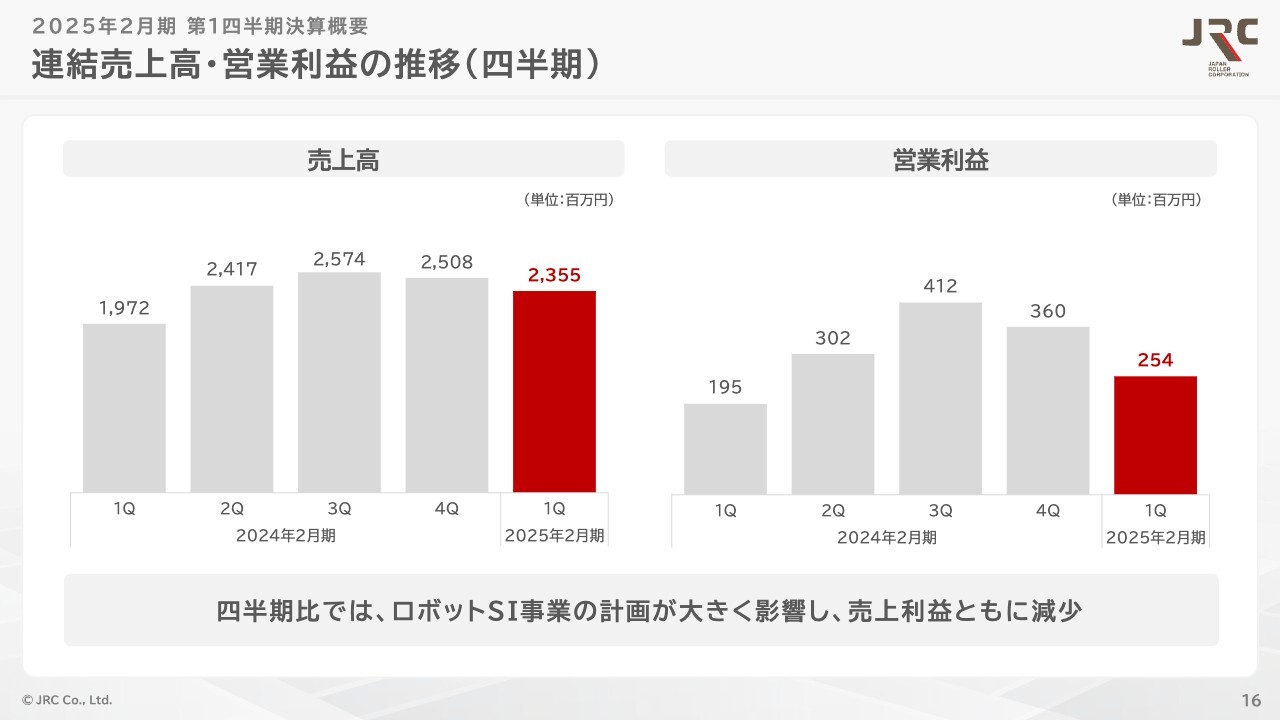

連結売上高・営業利益の推移(四半期)

四半期比では、ロボットSI事業の当初計画の計画が大きく影響したことと、M&A費用の計上により、2024年2月期第4四半期から、売上利益ともに減少いたしました。

連結損益計算書

以上の結果、2025年2月期 第1四半期連結業績は、売上高23億5,500万円(前年同期比19.4パーセント増)、営業利益2億5,400万円(前年同期比30.0パーセント増)、経常利益2億5,800万円(前年同期比35.1パーセント増)、当期純利益2億4,500万円(前年同期比92.0パーセント増)となりました。

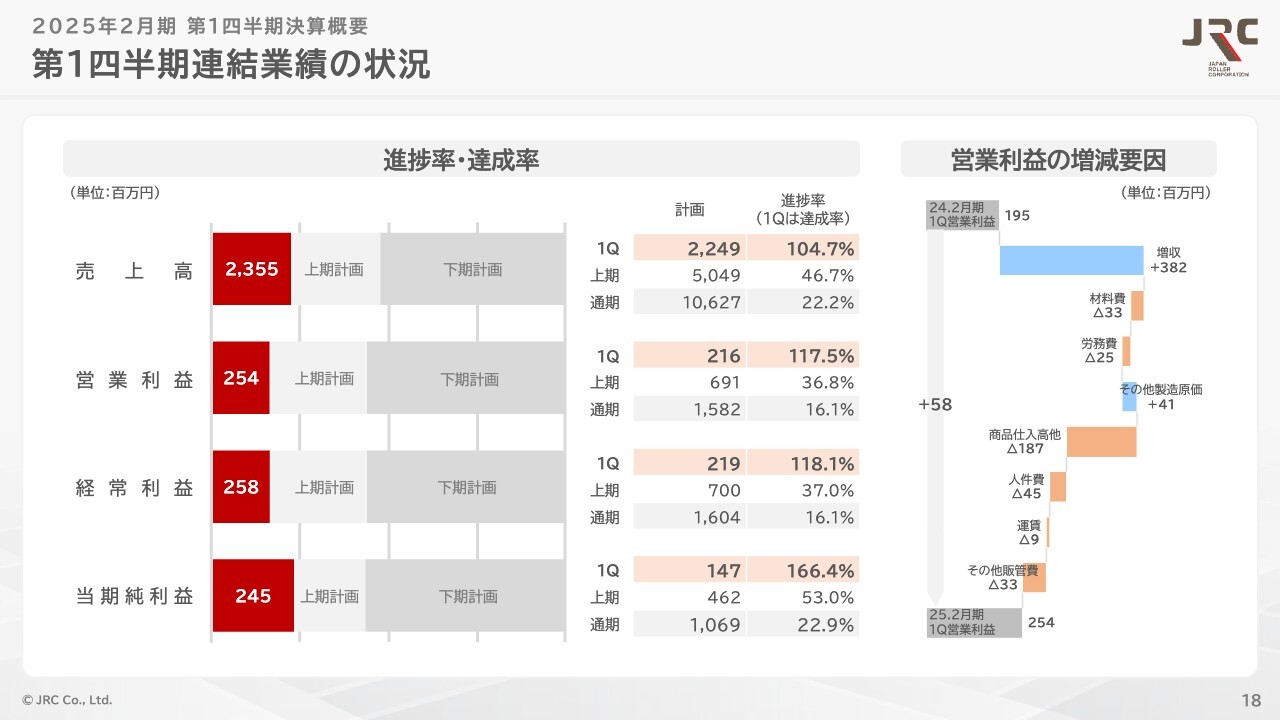

第1四半期連結業績の状況

第1四半期の達成状況につきましては、先ほどのご説明のとおり、売上利益ともに計画以上で推移しており、とりわけ当期純利益につきましては、特別利益として保険解約返戻金を計上したことから、計画比166.4パーセントの達成率となりました。

なお、4月12日に公表しました連結業績予想では、売上高が上期50億4,900万円、下期55億7,700万円、営業利益が上期6億9,100万円、下期8億9,000万円と、下期偏重の計画としていることから、連結売上高および各利益につきましては、第1四半期時点においてはご覧の進捗率となっております。

また、営業利益の増減要因としましては、材料費や販管費の増加に加え、大型案件増加による商品仕入高の増加が主な減少要因となりました。

コンベヤ部品事業 第1四半期業績ハイライト

次に、セグメント別業績についてご説明いたします。コンベヤ部品事業の第1四半期業績ハイライトですが、ソリューションや更新・リプレイス需要がそれぞれ堅調に推移したことで、引き続き安定的なリカーリング収益を確保いたしました。

加えて、環境プラント向けソリューションが順調に成長するなど、JRC C&Mが計画比、前年同期比ともに高水準で推移したことから、連結業績に大きく寄与いたしました。

その結果、売上高23億2,400万円(前年同期比21.0パーセント増)、営業利益3億2,900万円(前年同期比47.7パーセント増)となりました。

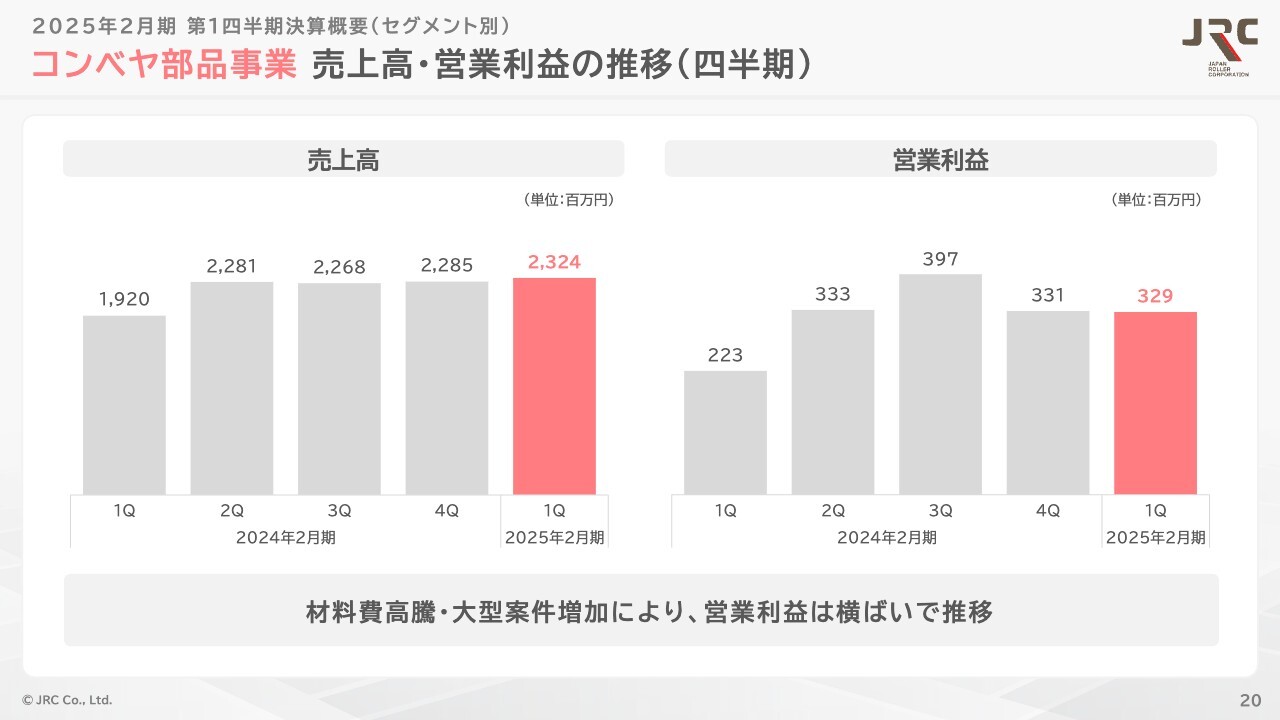

コンベヤ部品事業 売上高・営業利益の推移(四半期)

四半期ごとの業績推移としましては、過去最高の売上高を記録した2024年2月期第4四半期をさらに更新し、四半期比1.7パーセント増で推移いたしました。

営業利益につきましては、継続的な材料費の高騰に加え、ベルトコンベヤ本体の受注を獲得するなど、大型案件が増加したことでミックスが鈍化し、横ばいで推移いたしました。

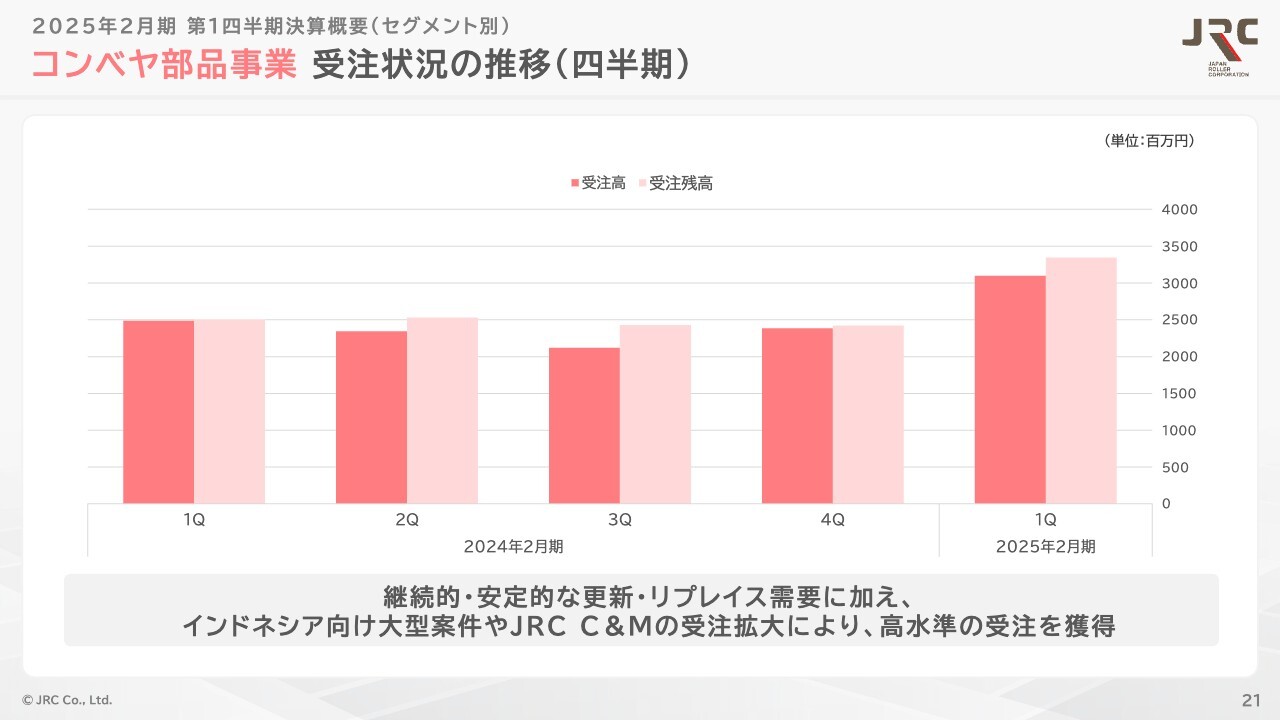

コンベヤ部品事業 受注状況の推移(四半期)

受注状況の推移としましては、継続的・安定的な更新リプレイス需要に加え、インドネシア向けの大型案件や、JRC C&Mの受注拡大により、受注高、受注残高ともに過去最高水準となりました。

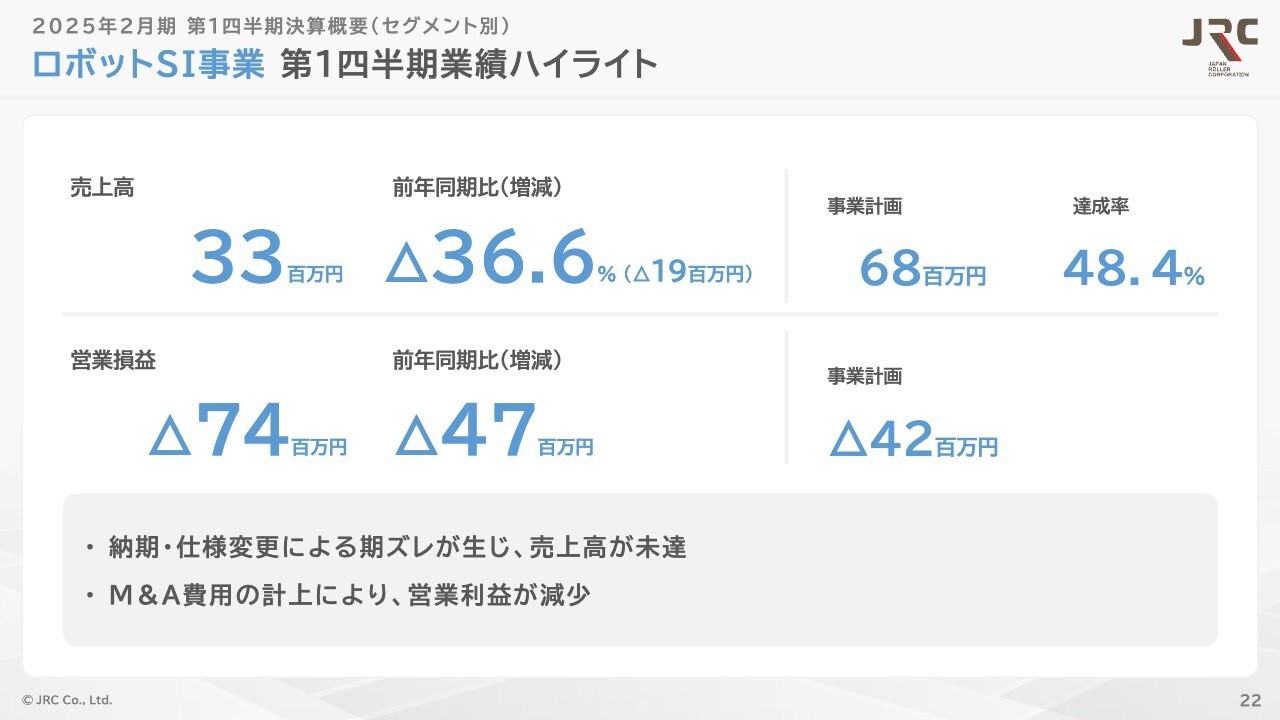

ロボットSI事業 第1四半期業績ハイライト

次に、ロボットSI事業の第1四半期業績ハイライトですが、納期変更や仕様変更の要望が重なり、期ズレが生じたことで、売上高は未達となりました。

また、成長戦略として掲げておりますロボット自動化コンソーシアムの実現に向けたM&A費用の計上により、営業利益が減少いたしました。

その結果、売上高3,300万円(前年同期比36.6パーセント減)、営業損益マイナス7,400万円(前年同期4,700万円減)となりました。

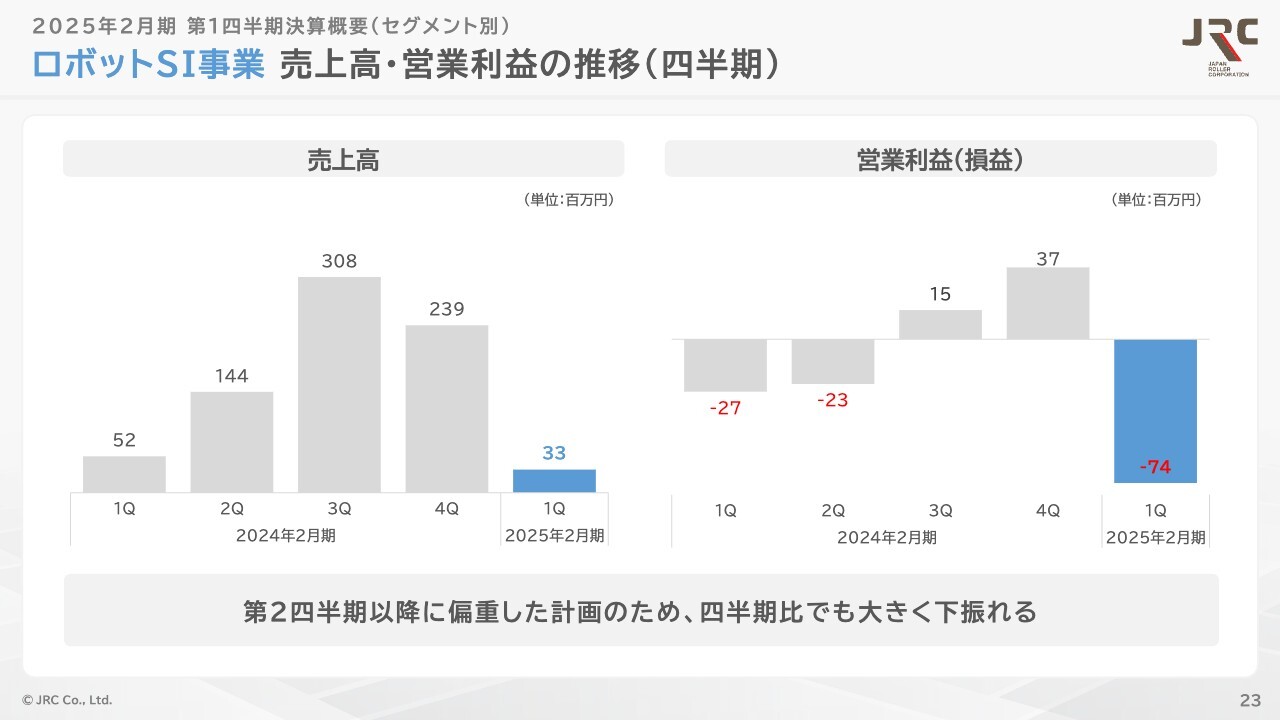

ロボットSI事業 売上高・営業利益の推移(四半期)

また、納期や案件規模の大小により、第2四半期に偏重した計画であったことから、2024年2月期第4四半期に対して大きく下振れしました。

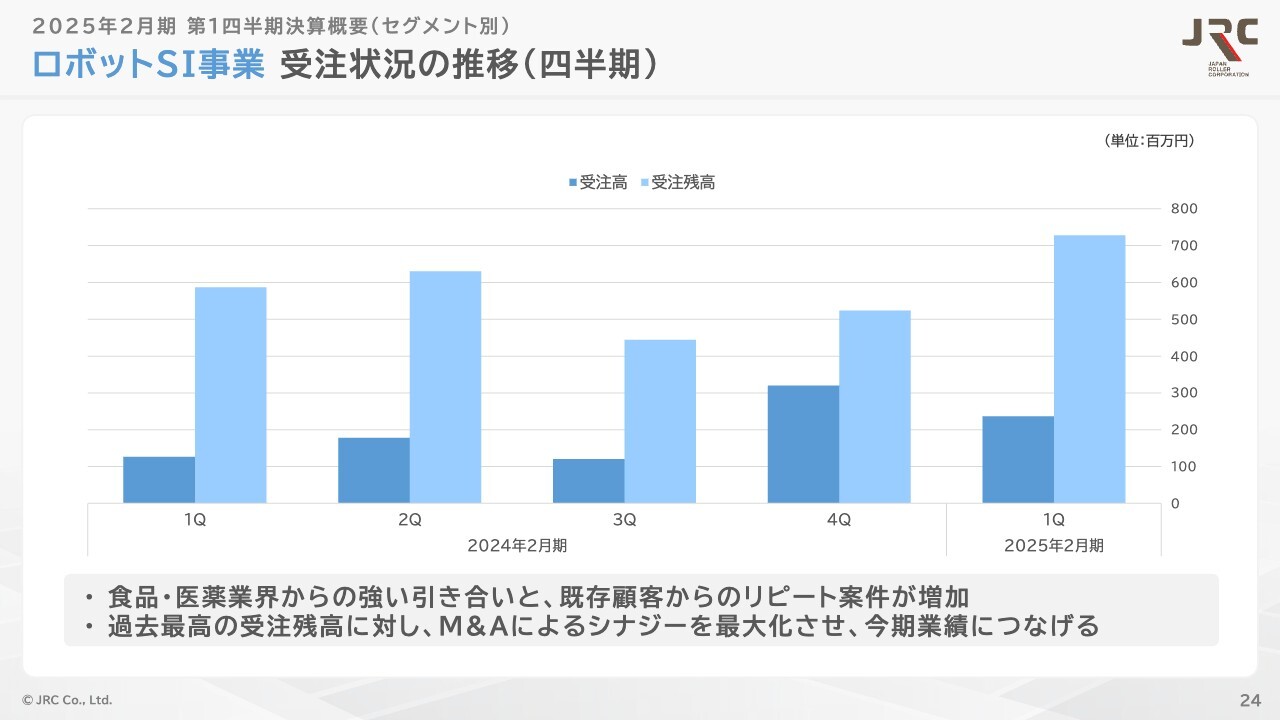

ロボットSI事業 受注状況の推移(四半期)

受注状況の推移としましては、これまでの納入実績をベースに、食品・医薬業界からの強い引き合いと、既存顧客からのリピート案件が増加したことで、今後のミックス改善につながる受注を獲得いたしました。また、コンベヤ部品事業と同様に、受注残高が過去最高水準となりました。

これらの受注状況を背景として、引き続き、積極的なM&Aによる事業シナジーの最大化を図るとともに、今期業績につなげてまいります。

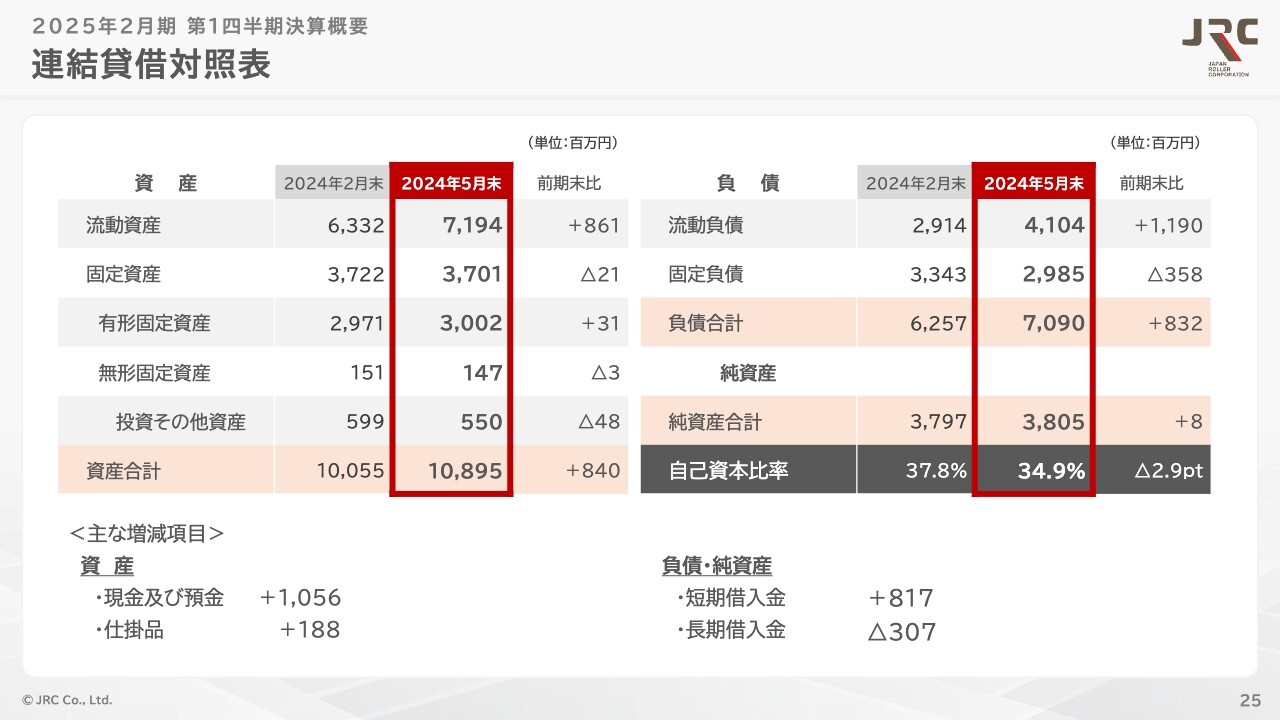

連結貸借対照表

次に、連結貸借対照表について、ご説明いたします。総資産は、前期末比8億4,000万円増加し、108億9,500万円となりました。これは主に、現預金及び預金10億5,600万円の増加等によるものです。

負債は、前期末比8億3,200万円増加し、70億9,000万円となりました。これは主に、短期借入金が8億1,700万円の増加等によるものであります。

純資産は、前期末比8百万円増加し、38億500万円となりました。以上の結果、自己資本比率は2.9ポイント減少し、34.9パーセントとなりました。

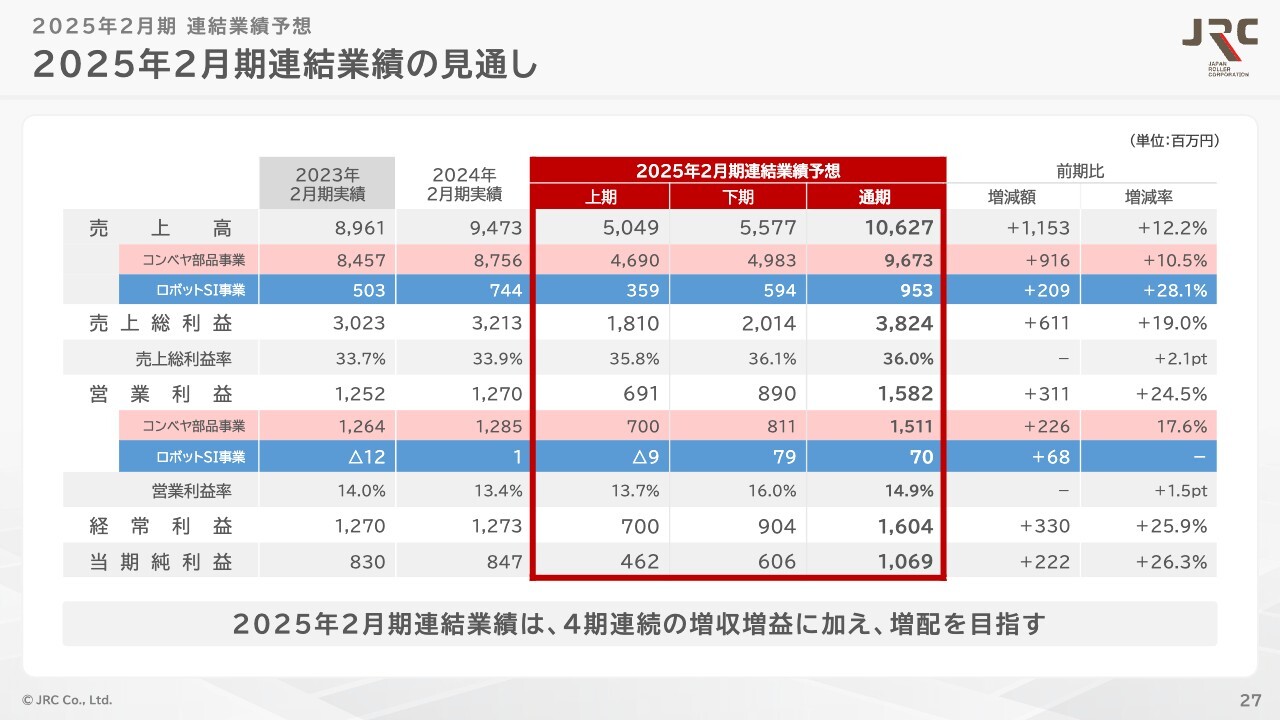

2025年2月期連結業績の見通し

次に、2025年2月期の業績予想についてご説明いたします。

第2四半期以降の取り組みとしましては、コンベヤ部品事業におきましては、代理店とのパートナーシップの強化を図り、ソリューション売上高を拡大するとともに、海外展開を強力に推進してまいります。

さらには、成長著しい環境プラント向けソリューション領域に加え、水処理施設領域にまで拡大することで、業界・社会の課題を解決するとともに、収益の最大化を目指してまいります。

ロボットSI事業におきましては、好調な食品・医薬向けのリピート案件を確実に売上につなげることと、積極的なM&Aにより、規模の拡大を目指します。

これらにより、2025年2月期の連結業績は売上高106億2,700万円、営業利益15億8,200万円、経常利益16億400万円、当期純利益10億6,900万円とし、4期連続の増収・増益を目指します。

セグメント別業績としましてはコンベヤ部品事業では売上高96億7,300万円、営業利益15億1,100万円、ロボットSI事業では売上高9億5,300万円、営業利益7,000万円とし、それぞれの事業において、過去最高の収益を目指します。

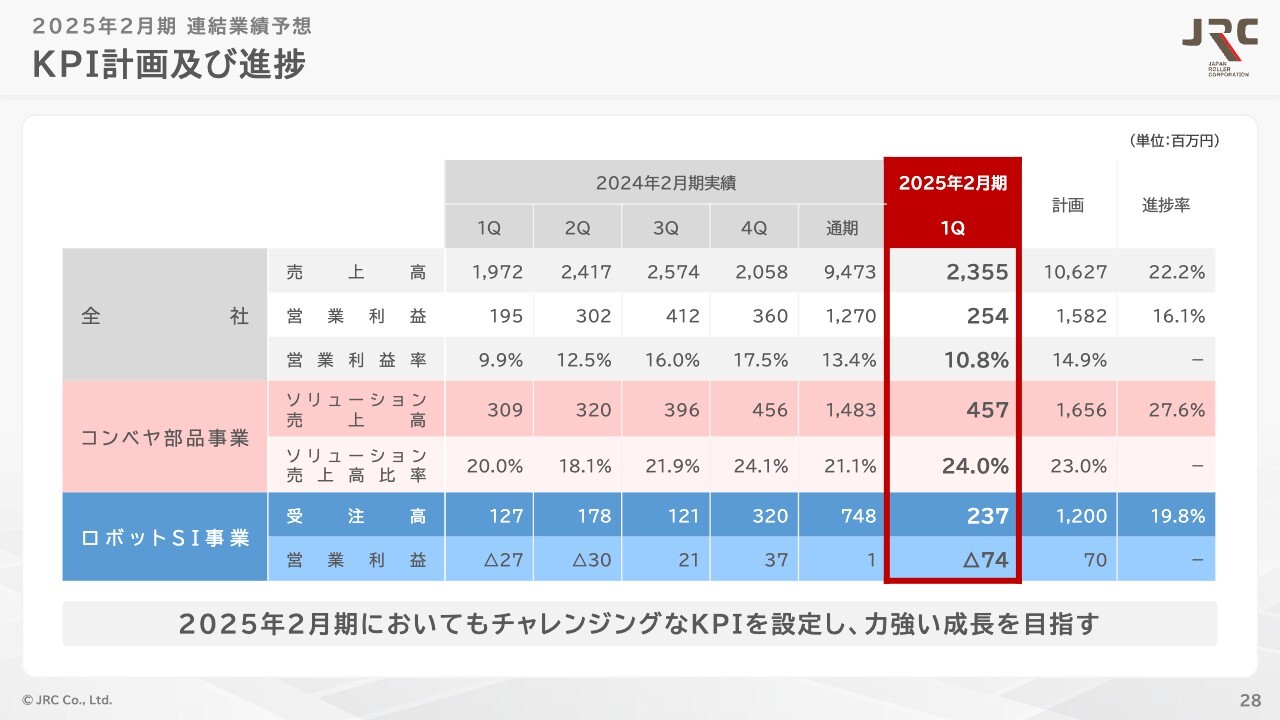

KPI計画及び進捗

2025年2月期のKPIにつきましては、前期に引き続き、チャレンジングな目標を設定のうえ、力強い成長を目指します。

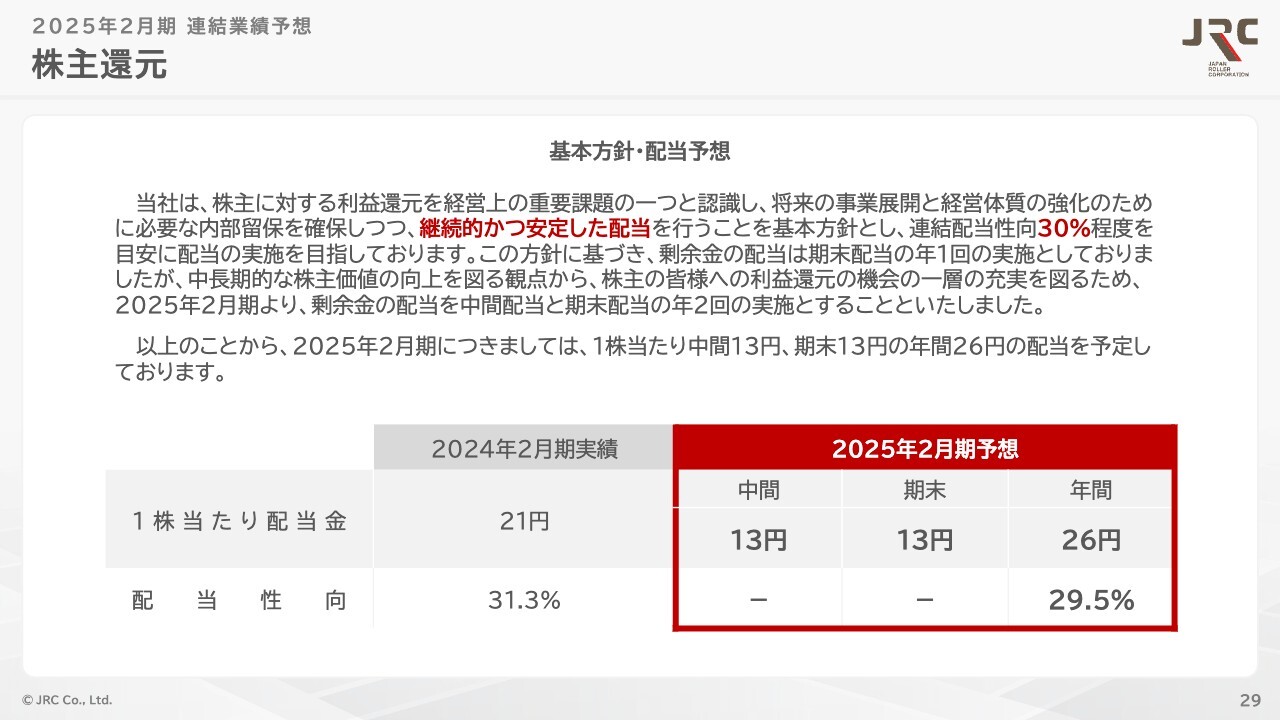

株主還元

次に、株主還元について、ご説明いたします。当社は、株主に対する利益還元を経営上の重要課題の一つと認識し、将来の事業展開と経営体質の強化のために必要な内部留保を確保しつつ、継続的かつ安定した配当を行うことを基本方針とし、連結配当性向30パーセント程度を目安に配当の実施を目指しております。

この方針に基づき、剰余金の配当は期末配当の年1回の実施としておりましたが、中長期的な株主価値の向上を図る観点から、株主の皆様への利益還元の機会の一層の充実を図るため、2025年2月期より、剰余金の配当を中間配当と期末配当の年2回の実施とすることといたしました。

以上のことから、2025年2月期につきましては、1株当たり中間13円、期末13円の年間26円の配当を予定しております。説明は以上になります。

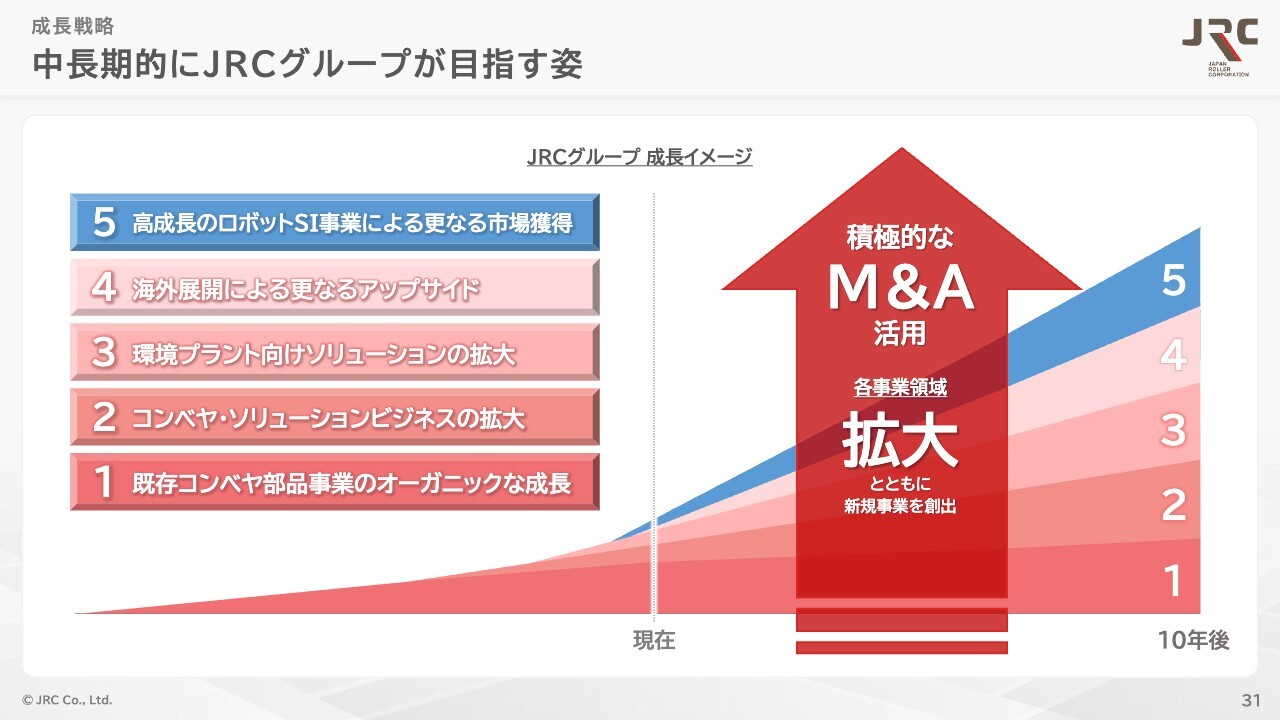

中長期的にJRCグループが目指す姿

続きまして、当社の成長戦略についてご説明いたします。

中長期的に当社グループが目指す姿として、コンベヤ部品事業においては「既存コンベヤ部品事業のオーガニックな成長」をベースに「コンベヤ・ソリューションビジネスの拡大」「環境プラント向けソリューションの拡大」「海外展開による更なるアップサイド」、ロボットSI事業においては「高成長のロボットSI事業による更なる市場獲得」というテーマを成長イメージとして掲げ、高収益・高成長を目指します。

加えて、積極的なM&Aの活用により、コンベヤ部品事業、ロボットSI事業の各領域を拡大するとともに、新領域への進出にも挑戦し、中長期的な企業価値の向上に努めます。

次のスライドより、各テーマにおける2025年2月期の取り組みについてご説明いたします。

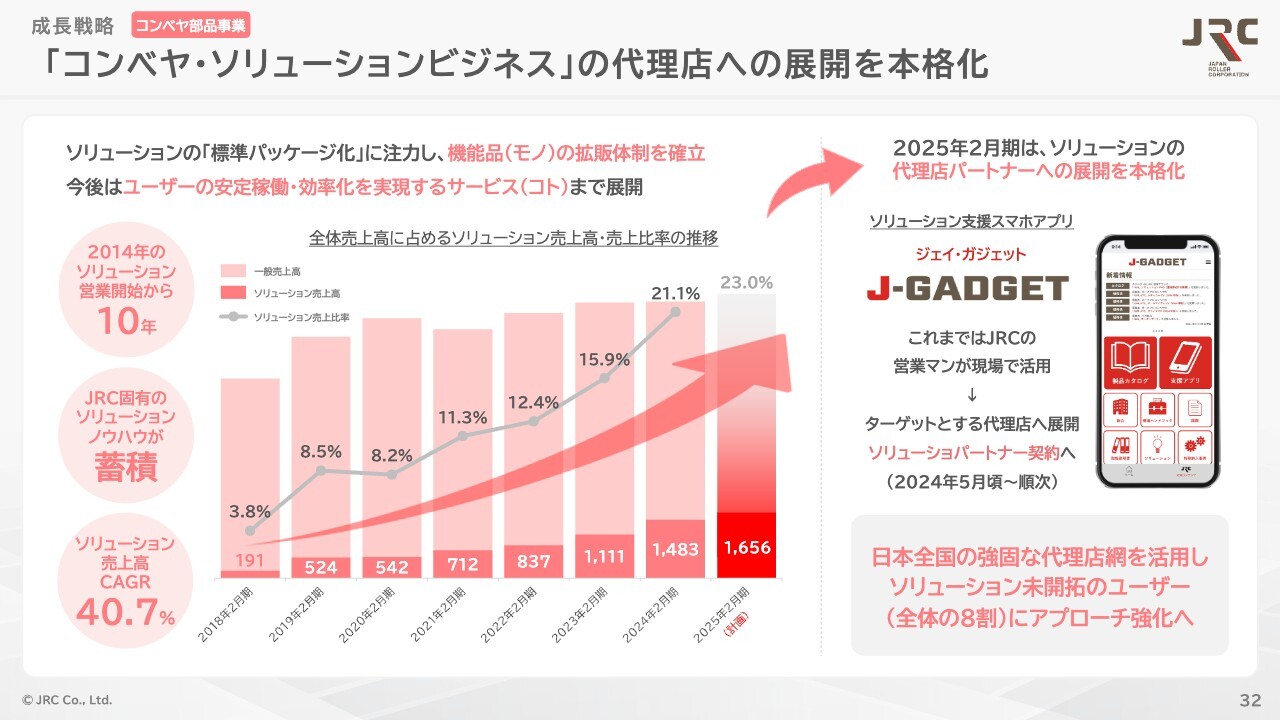

「コンベヤ・ソリューションビジネス」の代理店への展開を本格化

1点目の「コンベヤ・ソリューションビジネスの拡大」ですが、今年はソリューションビジネスの営業開始から10年の節目の年でもあり、この10年間で、社内には現場のソリューションノウハウや、顧客課題を解決するための機能製品の開発において、当社固有のノウハウを蓄積してきました。

加えて、代理店向けの各種ツール制作にも取り組み、代理店パートナー化計画の土台作りにも取り組んできました。

これらソリューションノウハウの標準パッケージ化に注力し、「モノ」 としての機能品の拡販体制を確立していきます。

また、前期は工事サービス受注も成長しているため、今後は 「モノ」 である機能品の拡販だけでなく、顧客の安定稼働や効率化を実現するサービスである 「コト」 の強化を図ることで、ソリューションビジネスの幅を更に拡げていきます。

さらに、ソリューション支援スマホアプリをリリースするなど、JRCソリューションの代理店パートナーへの展開を本格化し、日本全国の強固な代理店網を活用することで、ソリューション未開拓の顧客へのアプローチを強化していきます。

日本全国対応可能な「環境プラント向けソリューション」の拡大

2点目の「環境プラント向けソリューションの拡大」ですが、前期実績として、当社子会社であるJRC C&Mが提供するごみ処理施設やバイオマス発電施設、水処理施設向けの環境プラント向けソリューションが大きく成長しました。

さらに、この成長を加速度的に推進するため、当該施設向け製品の製造・販売を事業とする福島県の東陽工業株式会社を当社グループに取り込みました。

製造領域と販売エリアのダブル拡大によるシナジーを最大化し、日本全国対応可能な「環境プラント向けソリューション」を拡大することで、更なる収益拡大を目指します。

海外展開を本格化 ~2025年2月期は東南アジア拠点の設立を計画~

3点目の「海外展開による更なるアップサイド」ですが、コンベヤ部品事業における受注状況推移のスライドにてご説明のとおり、これまでの海外展開に際する取り組みの成果として、インドネシア向けの大型案件の受注を複数獲得しております。

このように、東南アジア向けの海外実績が顕在化しておりますので、今後の海外展開をさらに本格化するため、今期中の現地拠点の設立を目指します。

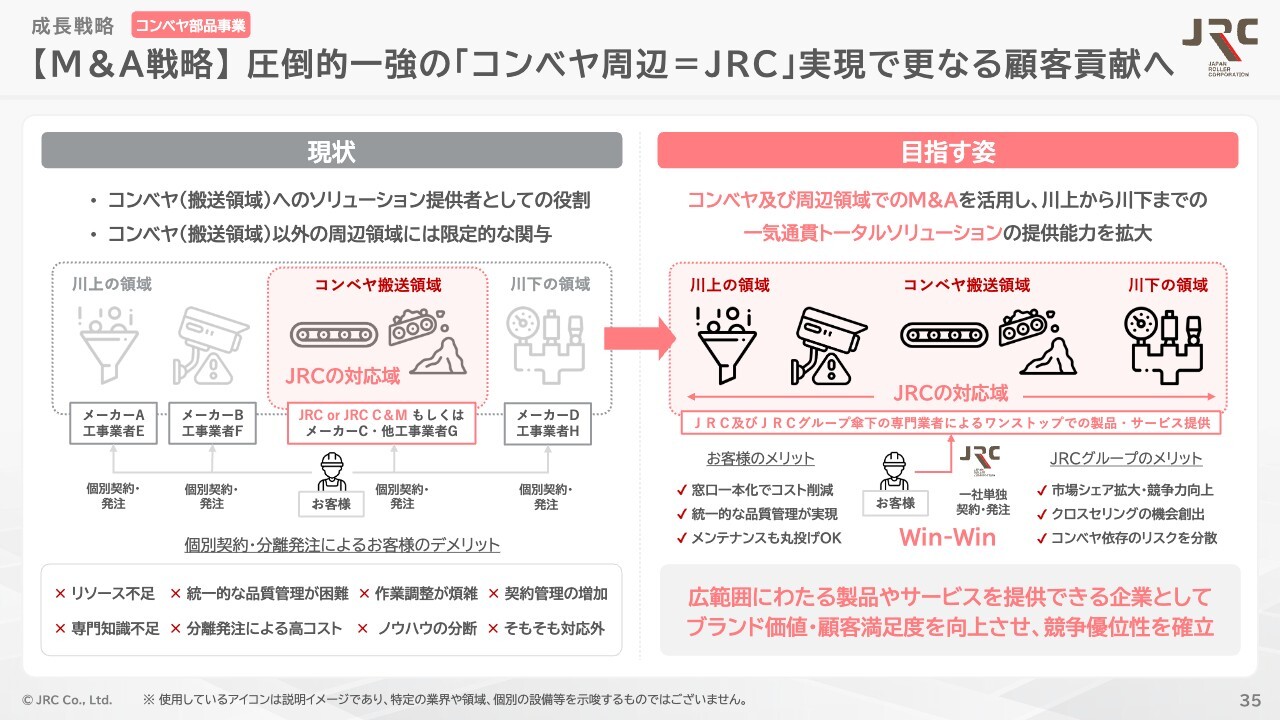

【M&A戦略】 圧倒的一強の「コンベヤ周辺=JRC」実現で更なる顧客貢献へ

コンベヤ部品事業におけるM&A戦略としましては、コンベヤおよび周辺領域でのM&Aを活用し、川上から川下までの一気通貫トータルソリューションによるワンストップ体制を構築し、広範囲にわたる製品やサービスを提供できる企業として、ブランド価値や顧客満足度を向上させ、競争優位性を確立していきます。

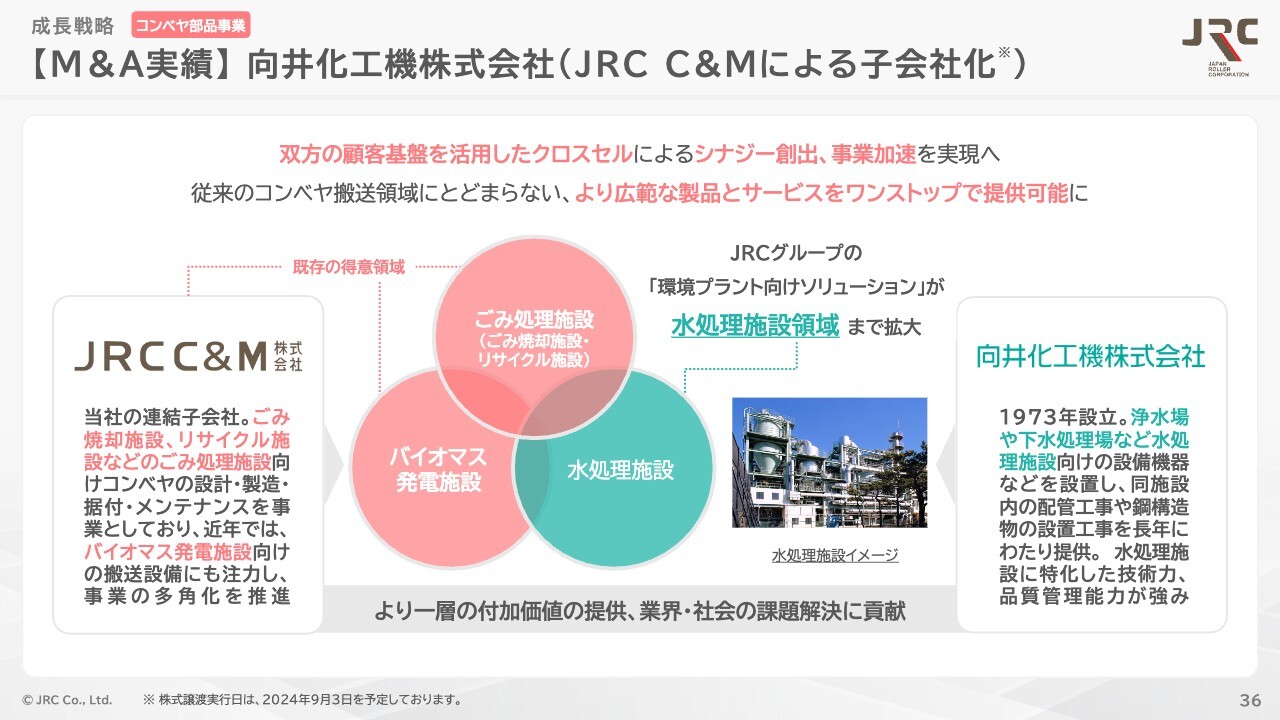

【M&A実績】 向井化工機株式会社(JRC C&Mによる子会社化)

直近の実績としましては、2024年6月18日にプレスリリースしましたJRC C&Mによる向井化工機株式会社の子会社化の決定です。

JRC C&Mは、1976年の創業以来、ごみ焼却施設、リサイクル施設などの環境プラント向けコンベヤの設計・製造・据付・メンテナンスを事業としており、北海道から九州まで全国200箇所以上の施設に1,000基を超える製品を納入してまいりました。近年では、バイオマス発電施設向けの搬送設備にも注力し、事業の多角化を進めています。

一方、向井化工機は1973年に設立され、水処理設備機器などを浄水場や下水処理場に設置し、また同施設内の配管工事や鋼構造物の設置工事を長年にわたり提供し、水処理施設に特化した技術力、品質管理能力などに強みを持っております。

JRC C&Mにおいては、向井化工機のグループ参画による連携を通じて、ごみ焼却施設・リサイクル施設・バイオマスプラント施設に加え、水処理施設での製作・据付・メンテナンスの営業展開が可能となります。

また、両社の経験・技術・ノウハウを融合し、双方の顧客基盤を活用したクロスセルや、各施設におけるトータルソリューションの提供により、シナジー創出と事業成長の加速を実現します。なお、2024年9月3日に全株式を取得のうえ、子会社化する予定です。

これにより、従来のコンベヤ搬送領域に留まらない、より広範な製品とサービスをワンストップで提供し、市場シェアを拡大するとともに、グループのシナジーを活かして、より一層の付加価値の提供、業界・社会の課題解決に貢献してまいります。

再生医療・ラボ領域におけるロボット自動化で3社協業プロジェクトを開始

ロボットSI事業につきましては、食品・医薬業界を中心に、ロボットパッケージの横展開・拡販の強化を図るとともに、今期からの新たな取り組みとして、再生医療・ラボ領域において、装置メーカーであるダルトン社、ロボットメーカーであるストーブリ社、そしてロボットSIerである当社の3社協業プロジェクトを開始し、再生医療の自動化やラボオートメーション推進に貢献していきます。

これらにより、高成長のロボットSI事業による、更なる市場を獲得してまいります。

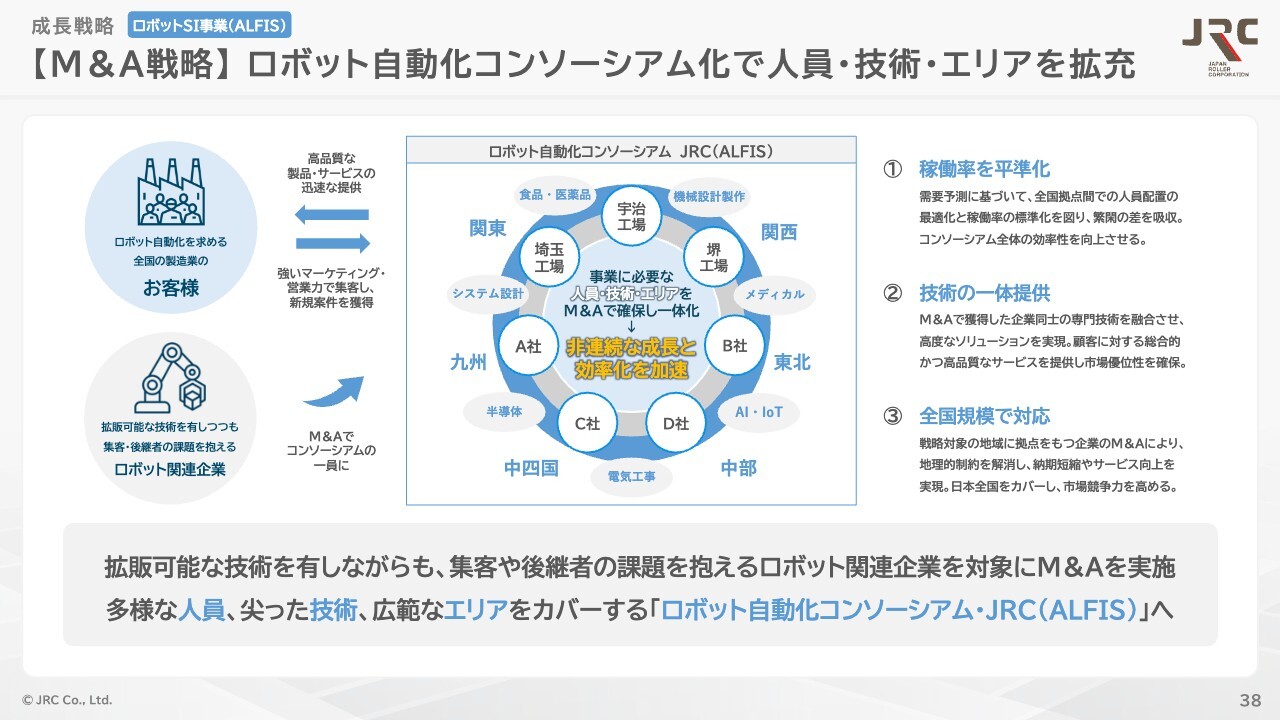

【M&A戦略】 ロボット自動化コンソーシアム化で人員・技術・エリアを拡充

ロボットSI事業におけるM&A戦略としましては、拡販可能な技術を有しながらも、集客や後継者の課題を抱えるロボット関連企業を対象にM&Aを実施し、多様な人材、尖った技術、広範なエリアをカバーするロボット自動化コンソーシアムの確立を目指します。

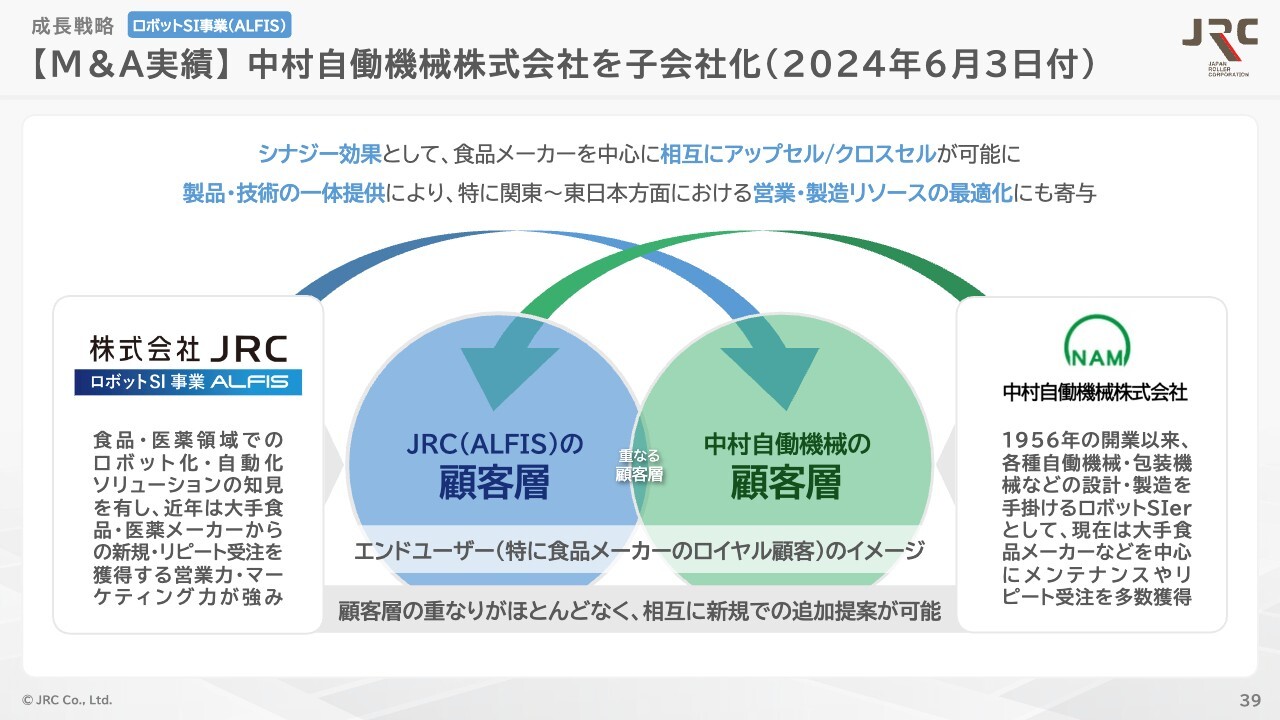

【M&A実績】 中村自働機械株式会社を子会社化(2024年6月3日付)

直近の実績としましては、2024年6月3日にプレスリリースしました中村自働機械株式会社の子会社化です。

中村自働機械は1956年の開業以来、各種自働機械・包装機械などの設計・製造を手掛けるロボットSIerとして、現在は大手食品メーカーなどを中心にメンテナンスやリピート受注を多数獲得しています。

当社ロボットSI事業ならびに同社は、多様化する自動化ニーズに技術で応えることのできる数少ないロボットSIerであり、両社の自動化ノウハウの共有および双方の顧客基盤を活用したクロスセルを行うことで、事業成長を加速することができると想定しています。

当社グループは、今後とも積極的にM&Aを推進し、市場シェアを拡大するとともに、グループのシナジーを活かして、より一層の付加価値の提供、業界・社会の課題解決に貢献してまいります。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6224

|

1,334.0

(03/06)

|

+21.0

(+1.59%)

|

関連銘柄の最新ニュース

-

JRC(6224) 当社及び当社子会社の役員並びに重要な使用人の異... 02/13 18:00

-

JRC(6224) ビジネス専門誌『企業会計』2026年3月号掲載... 02/04 10:30

-

株式会社JRC:2026年2月期第3四半期決算説明会文字起こし(7) 01/21 17:12

-

株式会社JRC:2026年2月期第3四半期決算説明会文字起こし(6) 01/21 17:10

-

株式会社JRC:2026年2月期第3四半期決算説明会文字起こし(5) 01/21 17:08

新着ニュース

新着ニュース一覧-

今日 08:15

-

今日 08:10

-

今日 08:05

-

今日 08:00