【QAあり】シナネンHD、100周年に向け新体制で成長戦略を推進 電力事業の収益改善とLPガス事業の顧客数拡大で黒字回復へ

AGENDA

寺田達彦氏(以下、寺田):シナネンホールディングス株式会社、執行役員の寺田です。本日は、ログミーFinance個人投資家向けIRセミナーをご視聴いただきまして誠にありがとうございます。本日はどうぞよろしくお願いします。

本日のアジェンダはスライドに記載のとおりです。まずは会社概要をご説明した後、主要事業、その他事業、2024年3月期の業績ハイライト、その決算を踏まえての当社の方針と当期の業績予想、そしてご視聴いただいているみなさまにとって一番大切な株主還元の順にご説明します。

会社概要

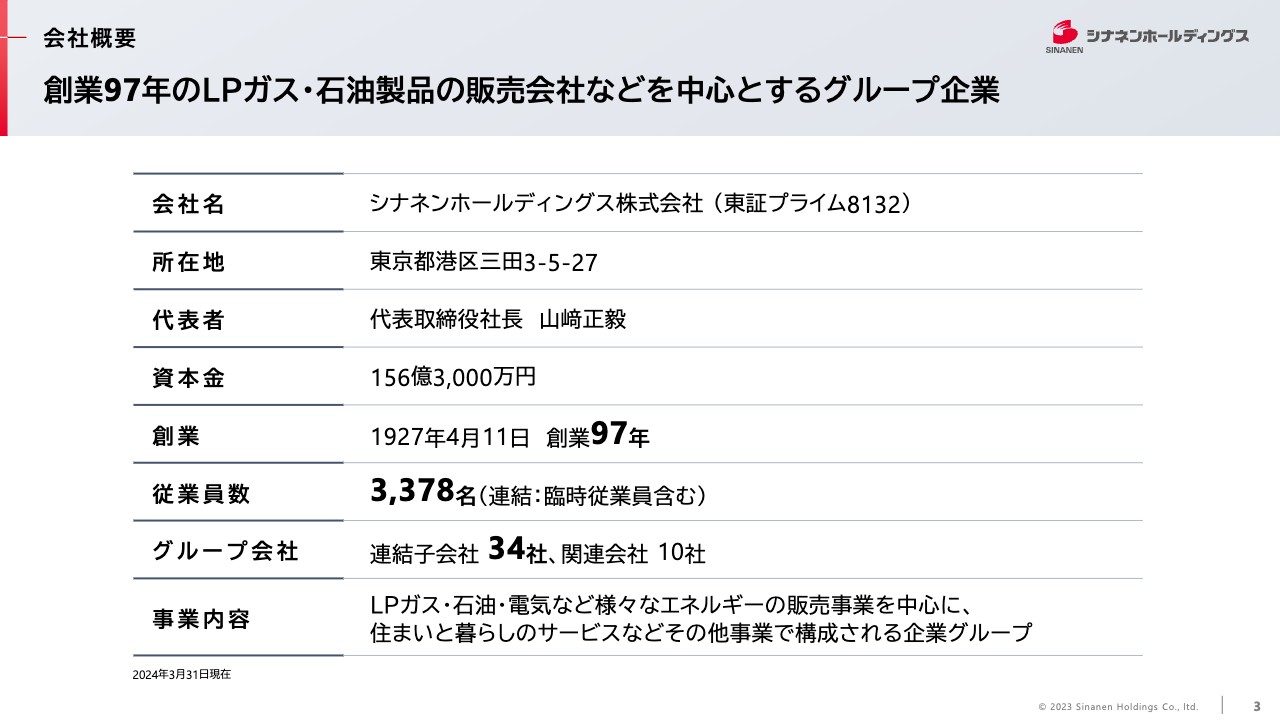

寺田:会社概要です。当社は現在、東証プライム市場に上場しています。約100年前の1927年に創立され、創業97年を迎えました。

LPガス・石油・電気などさまざまなエネルギーの販売事業を中心に、住まいと暮らしのサービスなどのその他事業で構成される企業グループです。

従業員数は連結で約3,300名、連結子会社は34社となっています。

企業理念

寺田:企業理念です。スライドに記載のとおり、「信義」「進取」「楽業」という社是のもと、「エネルギーと住まいと暮らしのサービスで地域すべてのお客様の快適な生活に貢献する」ということをミッションとしています。

会社の歴史

寺田:当社グループの歴史です。当社は1927年設立の電興無煙炭商会を起点とし、現在の品川区に本社工場があったことから、品川燃料に改称しました。その後、1998年に品川燃料からシナネンに会社名を改称しています。この「シナネン」という社名は、「品川燃料」という旧社名が由来です。

沿革

寺田:創業当初は煉炭・豆炭などの固形燃料メーカーとしてスタートしましたが、その後、1950年代頃から石油やLPガスの販売を強化し、LPガス基地やサービスステーションなどに積極的に投資してきました。

2000年代に入ってからはシステム事業や建物維持管理事業、電力事業といった多角化を推進しています。電力小売自由化を機に電力事業もスタートさせ、脱炭素社会に向けた挑戦を続けています。

事業内容

寺田:事業セグメントは3つに分けています。エネルギー卸・小売周辺事業では、家庭業務用のLPガス、石油類、電気の他、給湯器やガスレンジなどの住宅設備機器の販売からリフォームまで、幅広いサービスを展開しています。

エネルギーソリューション事業では、工場などの法人向けに石油類や電気を販売している他、省エネソリューションの提供、太陽光発電やそのメンテナンス事業、ソーラーカーポート、洗濯機用防水パンの販売なども行っています。

非エネルギー事業は多種多様で、建物の管理・保守・修繕を行う建物維持管理事業、シェアサイクル事業、自転車の製造販売、木質廃材のリサイクル、抗菌・消臭剤の製造販売、LPガスや新電力事業者向けのシステム事業などが含まれています。

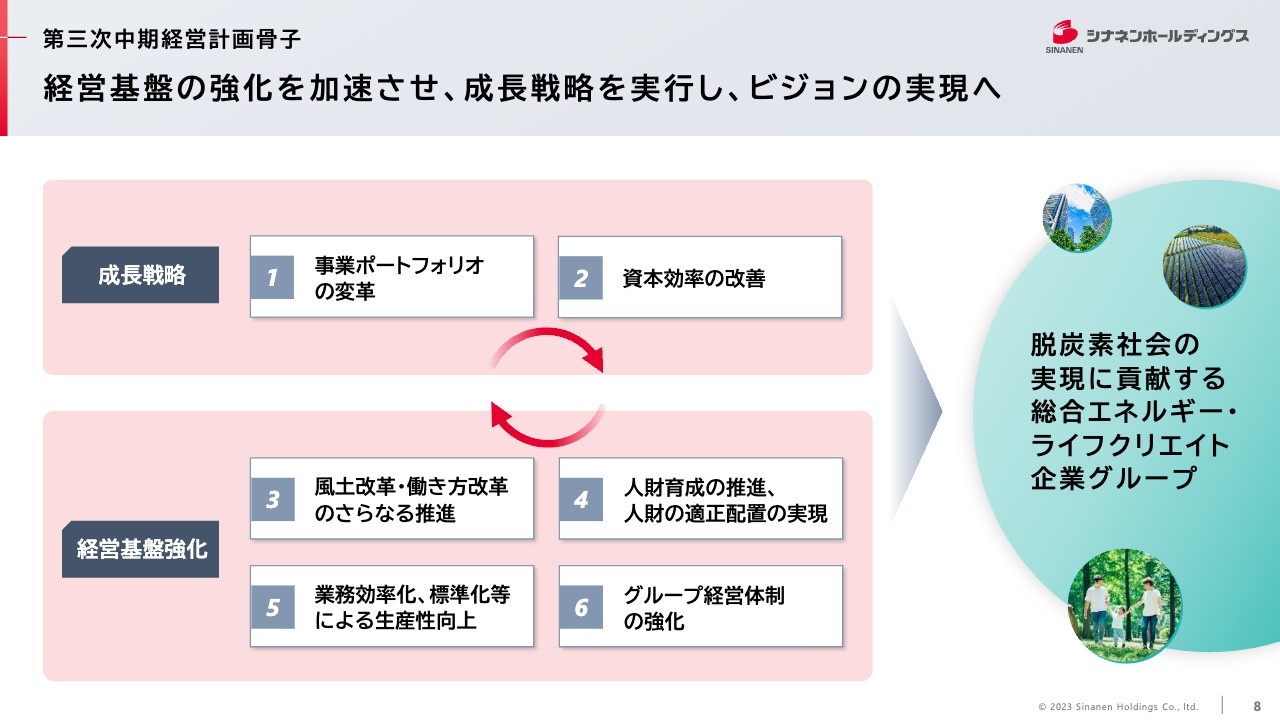

第三次中期経営計画骨子

寺田:第三次中期経営計画についてです。当社グループは、2023年度から「脱炭素社会の実現に貢献する総合エネルギー・ライフクリエイト企業グループへの進化」をビジョンとした、5ヶ年にわたる第三次中期経営計画をスタートしました。

スライドに記載のとおり、経営基盤の強化を加速させ、成長戦略を実行することで、ビジョンの実現を目指していきます。

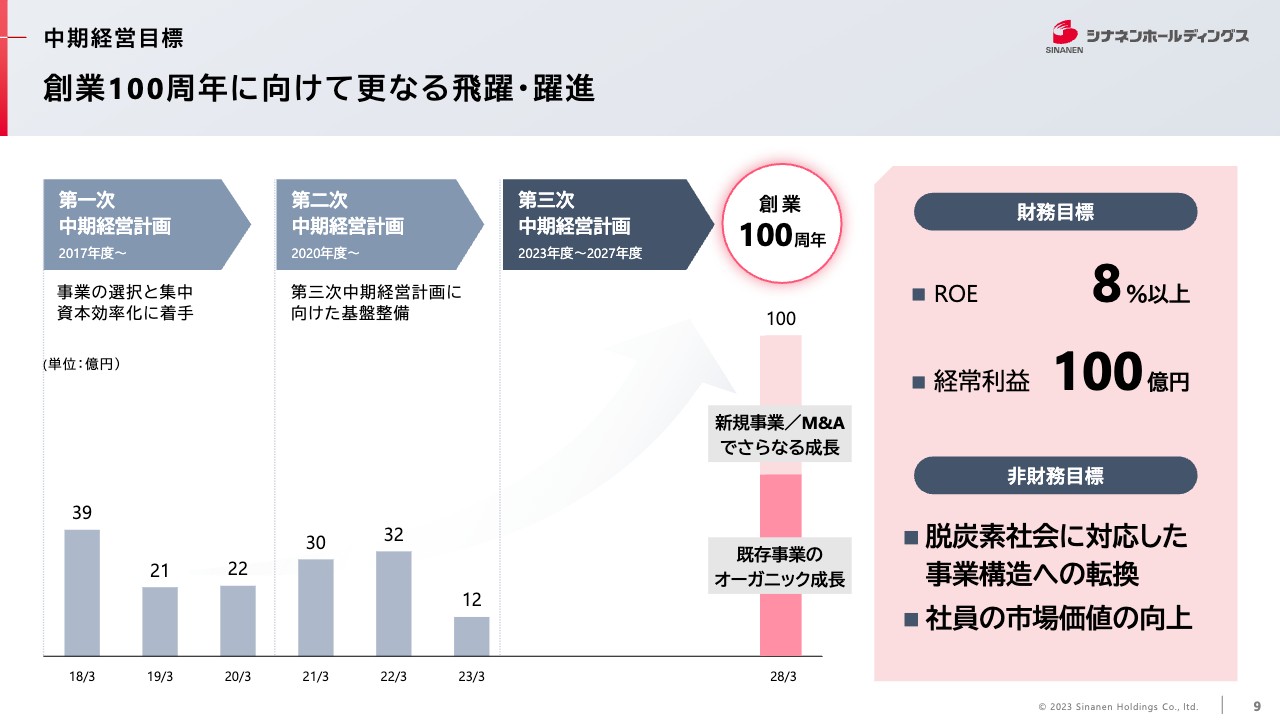

中期経営目標

寺田:来たる2027年の創業100周年に向け、さらなる飛躍・躍進を遂げます。財務目標はROE8パーセント以上、経常利益100億円とし、これらの実現に向けて既存事業のオーガニックな成長に加え、新規事業やM&Aによるさらなる成長を目指していきます。

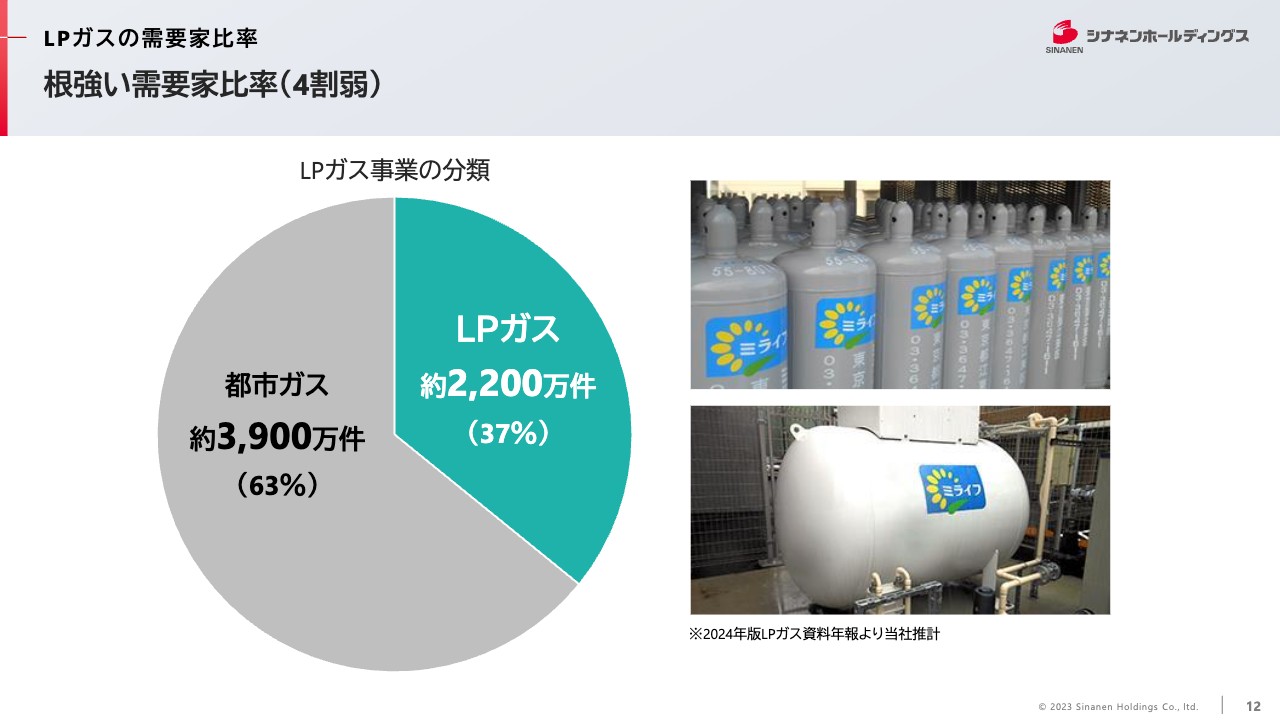

LPガスの需要家比率

寺田:当社グループの主要事業をご紹介します。まずはLPガス事業についてです。当社グループのガス事業では、LPガスと都市ガスの両方を取り扱っており、割合としてはLPガスの販売が主力となっています。

都市部は都市ガスの導管が通っていますが、地方ではまだLPガスが主流です。日本の国内全体を見渡すと、全世帯のうち4割近くがLPガス世帯であるという統計もあります。

LPガス事業のバリューチェーン

寺田:主なエンドユーザーは、家庭用や飲食店などの業務用です。直接販売の他、いわゆる特約店を経由して販売する卸売、BtoBtoCの事業も行っています。基本的には卸小売事業のため、採掘から輸送、精製までは元売で行っており、当社は大きく関わってはいません。

元売から仕入・調達し、それを流通させていますが、当社は直販と特約店というかたちで、小売販売店を間に入れているところが特徴です。LPガスはボンベの配送があるため、物流を担い、個人宅あるいは業務用のお客さまに届ける流れが構築されています。

当社の特徴

寺田:特約店は1,000店舗ほどあります。私どもはエンドユーザーを約56万軒持っていますが、そのうち約20万軒が直販、残りの約36万軒が販売店経由になります。業界内のポジションとしては、販売数量で見ると業界第3位の位置づけとなっています。

収益性の面で見ると、販売店経由の卸売はあまりマージンが高くない状況ですが、直販に関しては販売店経由の4倍から5倍くらいの収益性を有しています。

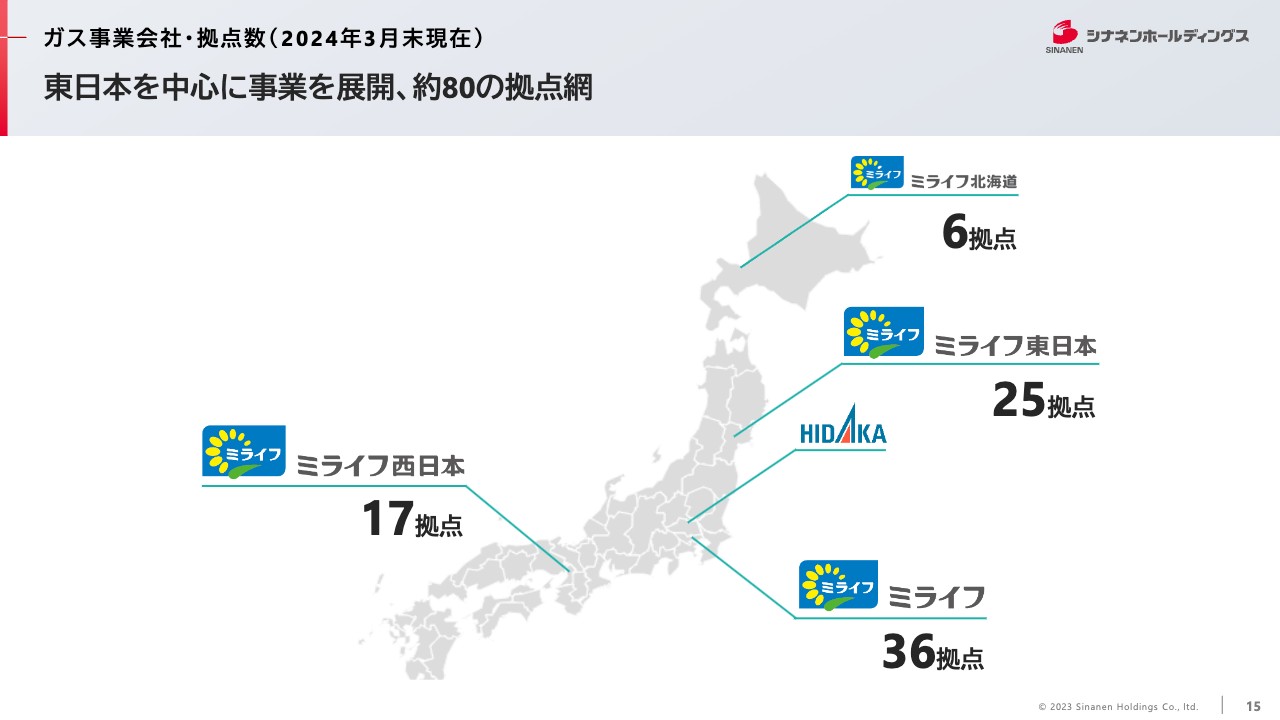

ガス事業会社・拠点数(2024年3月末現在)

寺田:LPガス事業の拠点数はご覧のとおりです。スライドの日本地図を上から見ていくと、ミライフ北海道は北海道に6拠点、少し南に下って本州の北部、ミライフ東日本は東北地方を中心に25拠点、ミライフは関東エリアを中心に36拠点、ミライフ西日本は北陸・関西・中部を中心に17拠点があります。

また、都市ガス事業者としては、埼玉県日高市に日高都市ガスという会社を保有しています。

お客様との接点

寺田:お客さまとの接点も大切にしています。先ほど、バリューチェーンの中で「販売店を経由して物流を行う」とご説明しましたが、その中間の販売店で構成されるミライフ会を形成しています。

地域の販売店、あるいは賛助会員として1,000社ほどの会員がいます。そこでお客さまとの強力な接点の構築を目指し、販売促進や「今後どのようなかたちで事業を拡大していくか」など、さまざまな情報を交換したり、お客さまからアドバイスを受けたりしています。

また、LPガスという危険物を取り扱っているため、保安は極めて重要な業務だと考えています。その点についても、さまざまな情報交換とアドバイスを受けています。

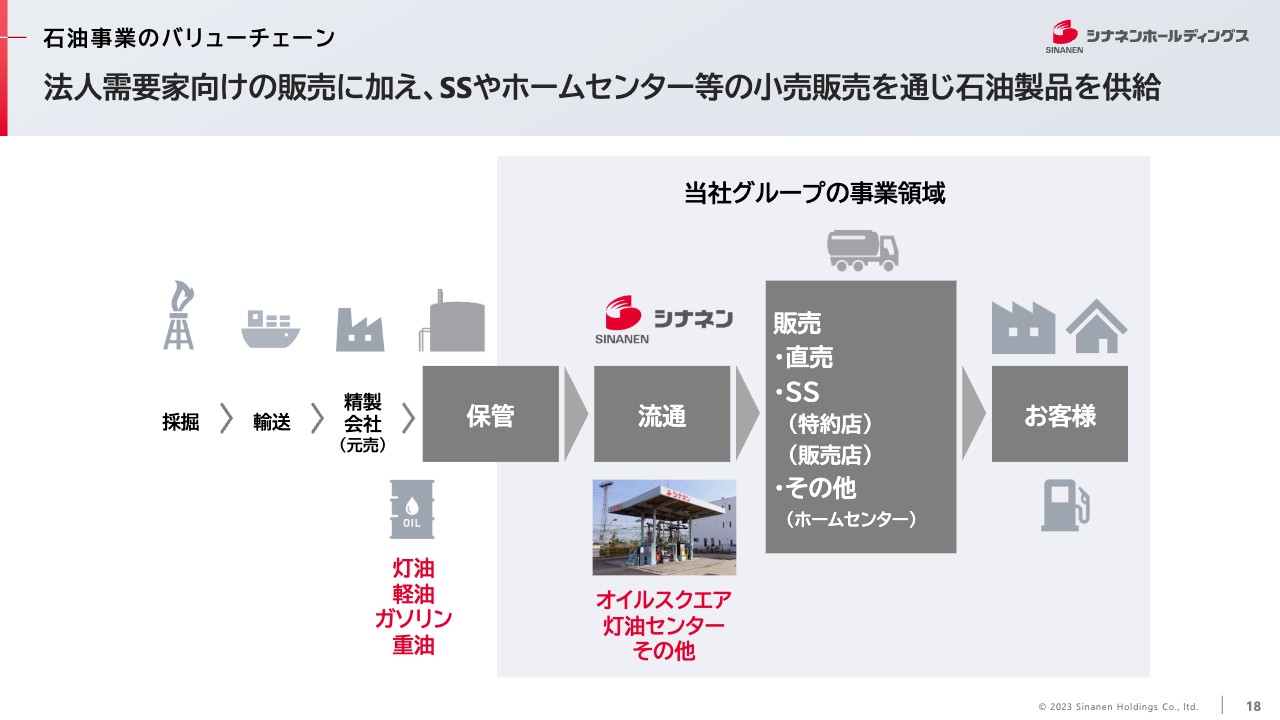

石油事業のバリューチェーン

寺田:石油事業についてです。当社全体の売上の50パーセント程度を占めており、基本的にはLPガス事業と同様の流れとなります。採掘から精製までは元売で行い、そこから当社が仕入れ、タンクに保管します。

各地域への流通後は、直販やサービスステーション、ガソリンスタンドへの販売のほか、ホームセンターなどを経由して最終ユーザーのお客さまに届けています。消費者のみなさまに直接販売しているものもありますが、卸売という事業の性格上、収益性はあまり高くはありません。

一方で、相場の変動に影響される部分もありますが、一定のマージンが得られるため、安定した収益を得られるビジネスとなっていることもご認識いただければと思います。

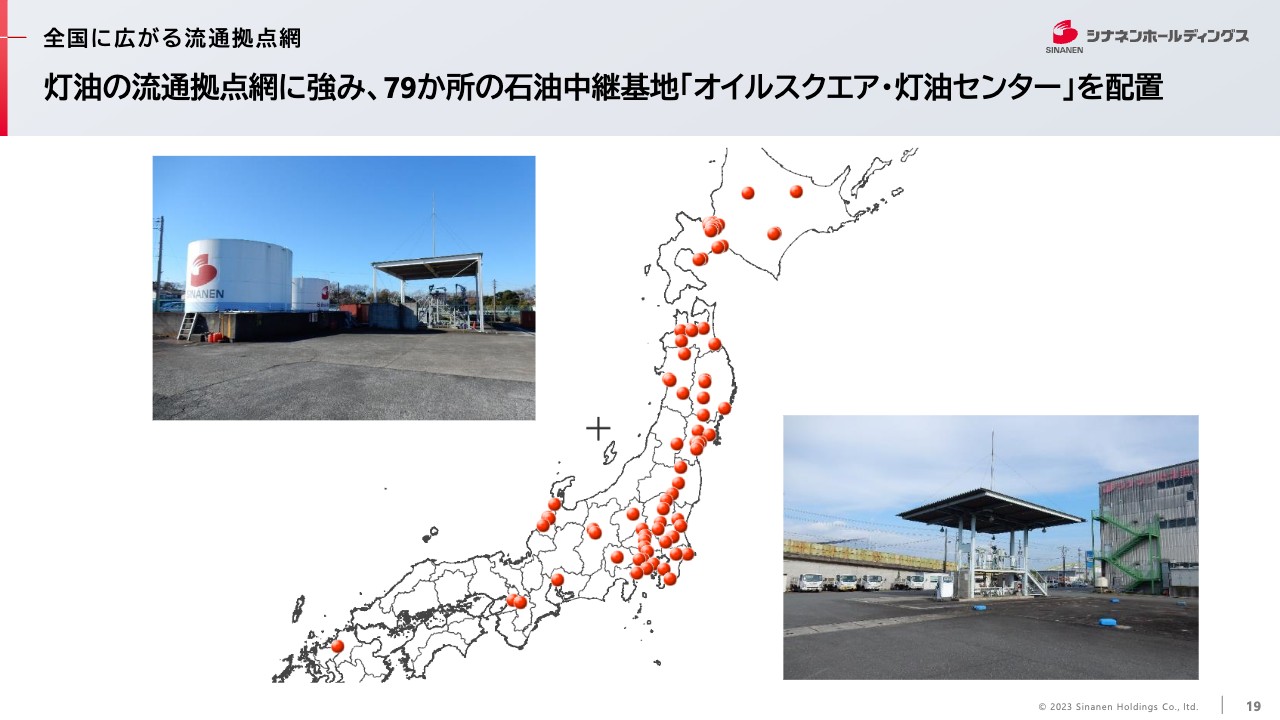

全国に広がる流通拠点網

寺田:石油事業についても、全国に流通拠点を持っています。スライドの日本地図に記載のドットを一つひとつご紹介すると大変なことになりますが、具体的な数としては79ヶ所、つまり約80ヶ所の石油中継基地を保有しています。これは私どもの物流上の強みとなっています。

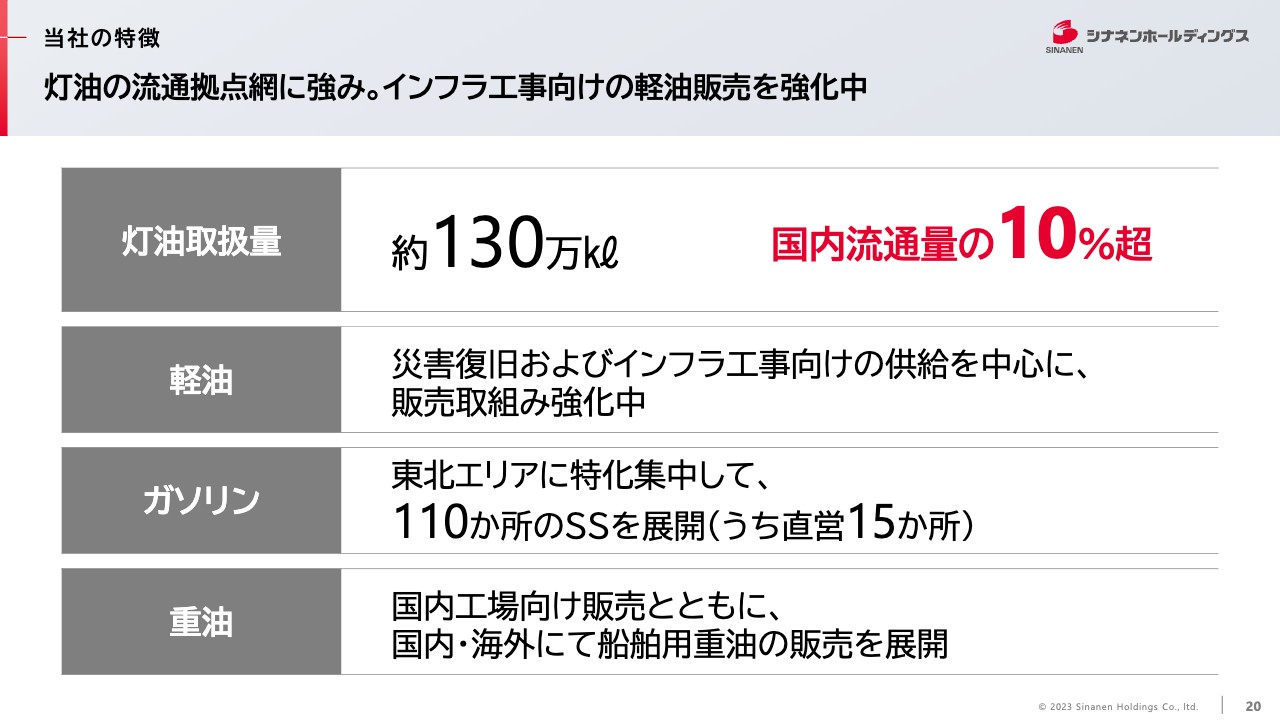

当社の特徴

寺田:当社の一番の特徴は、灯油取扱量が比較的多いという点で、国内流通量の10パーセント超を取り扱っています。灯油の流通量は季節性の影響を受けるため、当社では直近、季節性の影響が少ない軽油の販売にも力を入れており、災害復旧およびインフラ工事向けの供給を中心に販売を強化しています。

ガソリンに関しては、東北エリアに特化集中し、110ヶ所のサービスステーションを展開しています。また、重油に関しては、工業系・工場向けのボイラーなどの重油、あるいは船舶用のC重油と呼ばれるものの販売を国内外で展開しています。

坂本慎太郎氏(以下、坂本):灯油に強いというお話がありましたが、これは御社のルーツとして、もともと固形燃料に対する強みがあったからなのでしょうか?

寺田:おっしゃるとおりです。先ほどご説明したとおり、煉炭・豆炭が創業のルーツであり、世の中やお客さまのニーズに合わせて取扱商品をシフトしてきました。

もう1つの要因は地域的特性で、私どもは関東、中部、関西の他、東北と北海道にも拠点があることが強みとなっています。

坂本:寒さの厳しい、燃料を使うエリアですね。

寺田:寒くなるエリアは、やはり灯油のニーズが強いため、私どもの取扱量も連動して増えているとご理解いただければと思います。

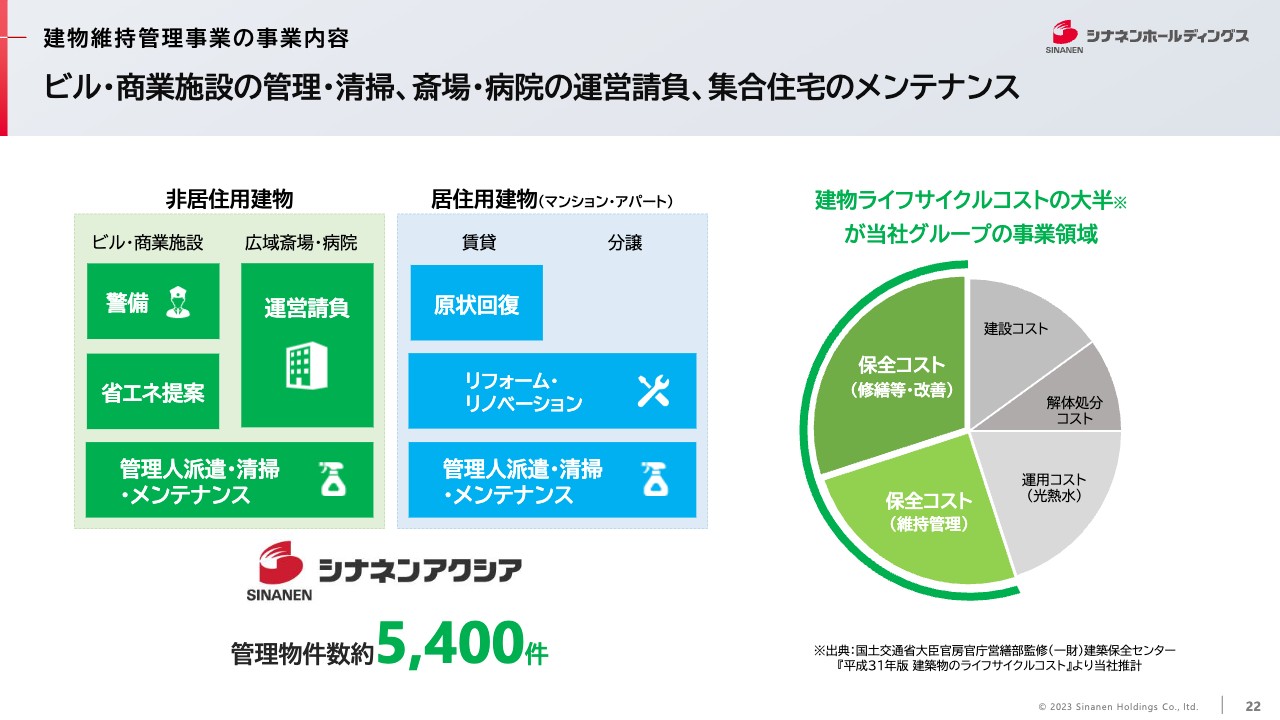

建物維持管理事業の事業内容

寺田:建物維持管理事業についてです。その他事業では多くの事業を進めていますが、その中でも特にビル・商業施設の管理・清掃、斎場・病院の運営請負、集合住宅のメンテナンスを行っている建物維持管理事業に注力しています。

スライドに記載のとおり、建物のライフサイクルコストの大半が当社グループの事業領域であるといえます。この後、詳しくご紹介する予定ですが、代表取締役社長CEO候補の中込は、現在、この建物維持管理事業を推進するシナネンアクシアの代表取締役社長で、これまで同事業を拡大・発展させてきました。

坂本:スライドの図を見ると、建物維持管理事業は半分くらいのウエイトを占めていますが、管理物件数のボリュームがここ数年でどのように伸びているのかを教えてください。

寺田:建物維持管理事業は、新たに社長に就任する中込がじっくりと温め、育ててきた事業です。さらなる展開が期待されており、これまでの事業開始以降で言うと、2024年3月末時点で総数5400件あまりとなっておりますが、前年度比では400件増と着実に増えている状況です。引き続き管理物件数の積み上げを図って参ります。

坂本:集合住宅はもちろんですが、御社のLPガスを使っている商業ビル等とも接点があると思います。そのようなお客さまに向けて営業することもあるのでしょうか?

寺田:おっしゃるように、私どもの主要事業であるLPガスのお客さまや商圏などに営業する場合もあります。これから弊社は総合エネルギー企業グループから、総合エネルギー・ライフクリエイト企業グループへの進化を目指してまいります。これまでのエネルギーの炎を、サービスの炎として灯し続けてまいります。

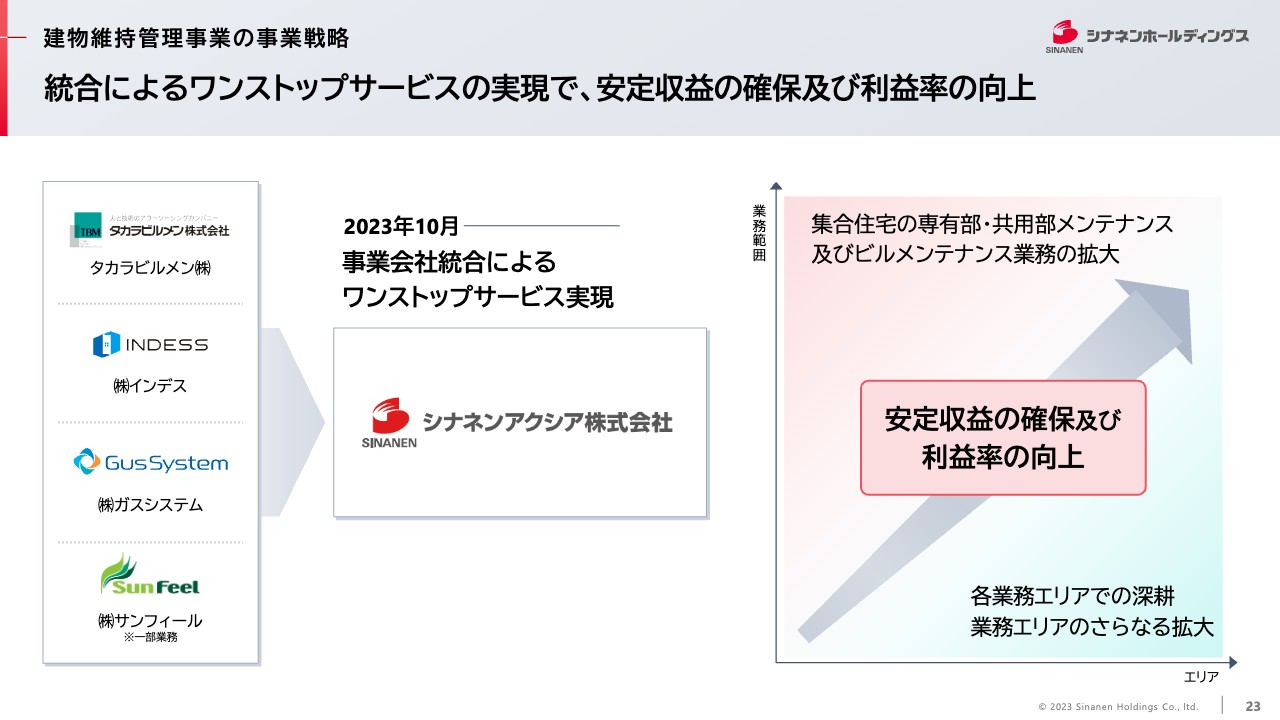

建物維持管理事業の事業戦略

寺田:現在、中込が社長を務めているシナネンアクシアは、2023年10月に4社を統合して設立した会社です。この会社統合によって、建物の維持管理に関するワンストップサービスが実現し、安定収益の確保および利益率の向上をさらに目指していくことができる体制となりました。

建物維持管理事業は、先ほどご紹介した第三次中期経営計画のビジョンである「脱炭素社会の実現に貢献する総合エネルギー・ライフクリエイト企業グループへの進化」にも大きく関わる部分であり、当社グループとしてもこれから特に注力していく領域です。

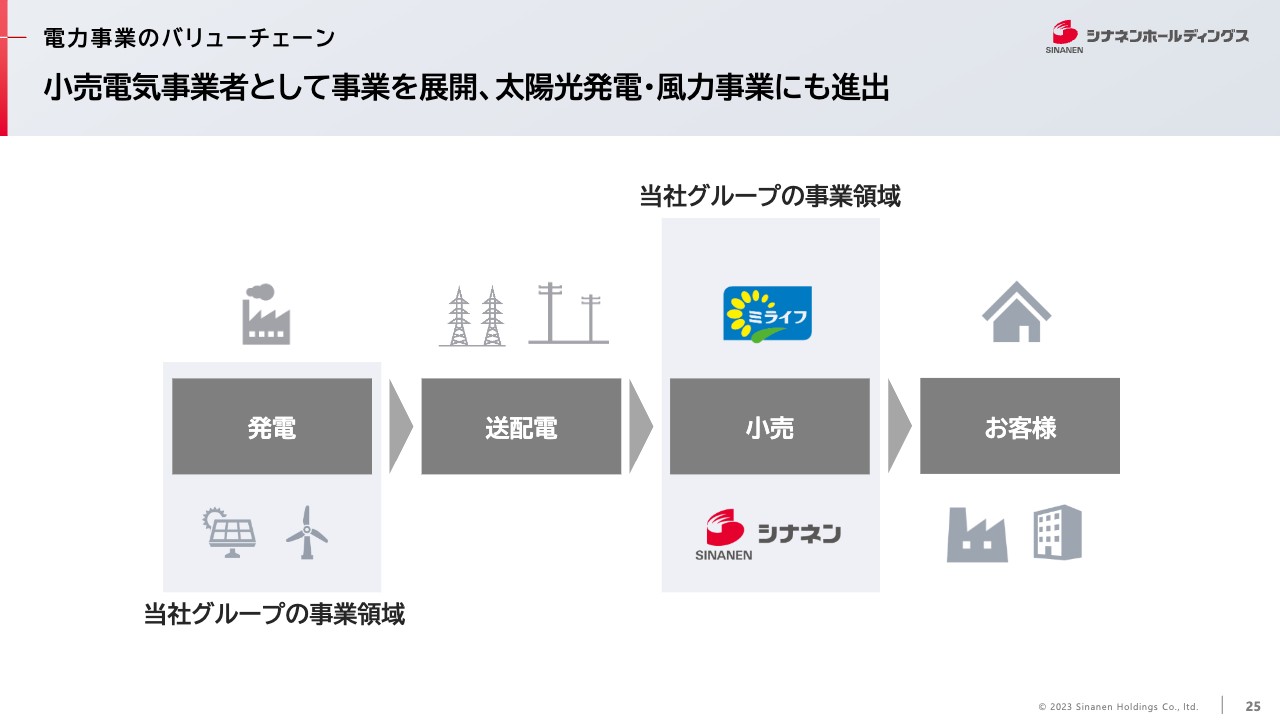

電力事業のバリューチェーン

寺田:電力事業についてです。電力事業は当社の売上の10パーセント台後半を占めています。送配電に関しては取り扱っていませんが、一部発電と、小売電気事業者として企業あるいは家庭向けの電気を販売しています。その中で太陽光発電にも進出している状況です。

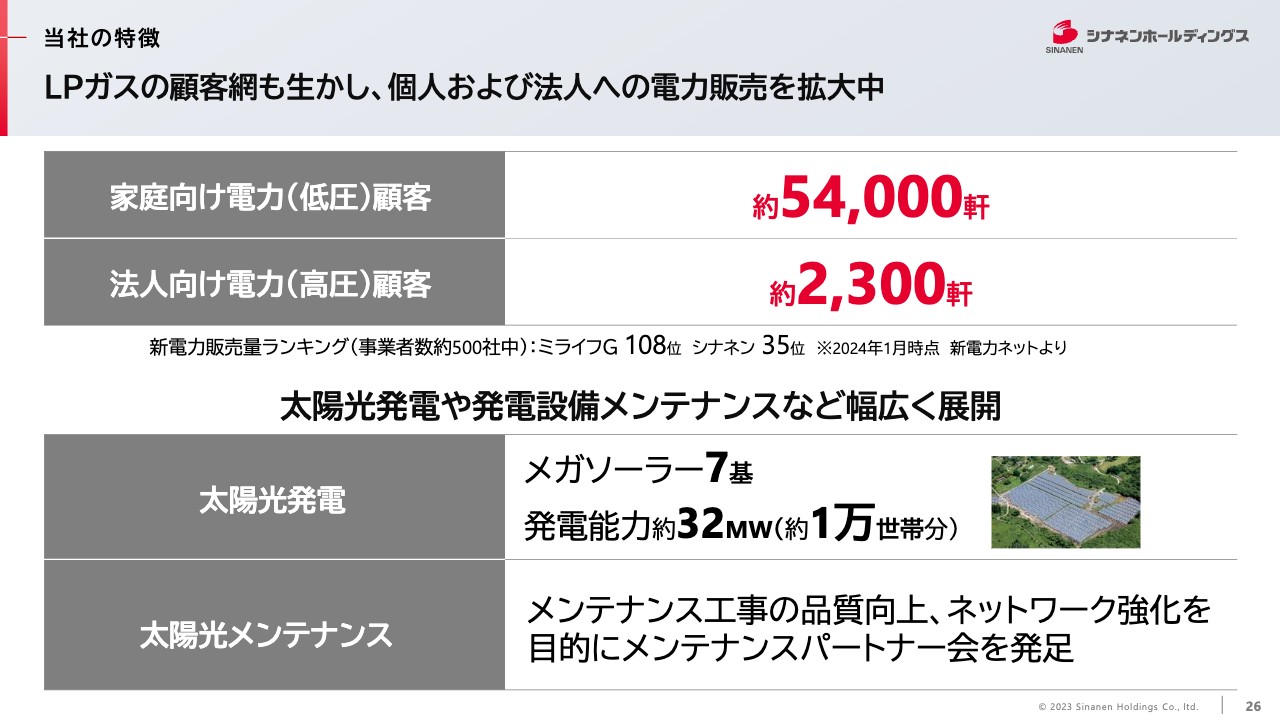

当社の特徴

寺田:発電事業者や電力卸市場から電力を調達し、お客さまに販売しています。お客さまの数は低圧が多く、販売数量では中圧と高圧が多くなっています。また、低圧のお客さまの多くが、当社グループのLPガスを供給しているお客さまです。

スライドに記載のとおり、当社ではメガソーラーも所有していますが、これは固定価格買取制度、いわゆるFITによって電力会社に販売しているもので、お客さまに直接販売しているものではありません。これ以外にも太陽光発電のメンテナンス事業も展開しており、それが当社の特徴となっています。

坂本:メガソーラーも展開しているとのことですが、地域としてはどのあたりが多いのでしょうか?

寺田:都道府県でいうと、福島県、群馬県、静岡県などを中心に展開しています。

坂本:静岡県は日照時間が長くて良いですね。

シェアサイクル事業

寺田:シェアサイクル事業についてです。シェアサイクル事業では、ステーション運営事業者として、ソフトバンクグループのOpenStreet社のシステムを利用し、「ダイチャリ」というブランドで首都圏を中心に展開しています。ステーション数は約3,500件、投入している自転車台数は約1万2,600台と、順調に年々件数を伸ばしています。

坂本:順調に伸びているとのことですが、ステーション数と自転車台数はどのくらいのボリュームまで増えてきているのでしょうか?

寺田:スライドに記載のとおり、現状はステーション数が3,500件、自転車の台数が12,600台となっています。約4年前までは、ステーション数が1,200件、自転車数が6,000台でした。この4年間でステーションは約3倍、自転車も約2倍となり、着実に増えてきている状況です。

坂本:すでに飽和してしまったのではないかと思っていましたが、意外と増えているのですね。地域的には、どのあたりへの展開を増やしているのでしょうか?

寺田:関東が中心になりますが、関西も含めてニーズがあるところを狙っています。多様な基礎データをベースに統計学等を駆使しつつ、収益確度の高いエリアの抽出、選定を行っています。

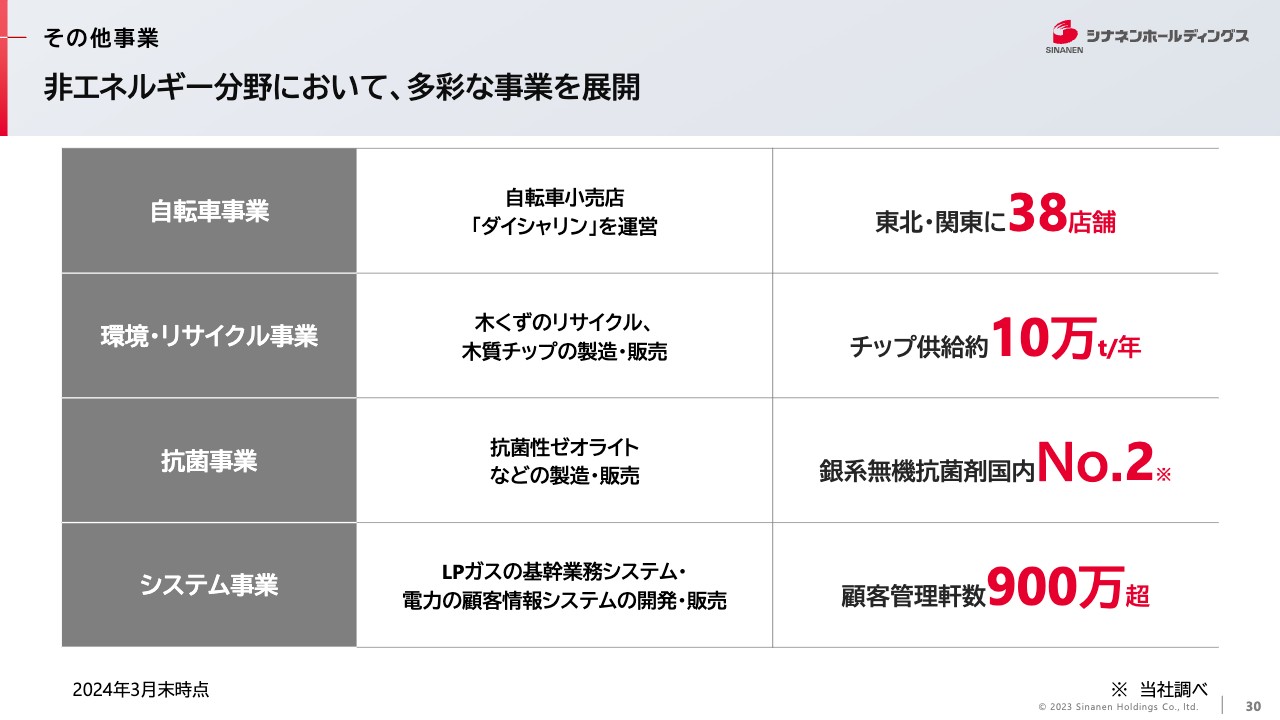

その他事業

寺田:当社グループで取り組んでいる、その他の事業をご紹介します。ご覧のとおり、私どもは非エネルギー分野において多彩な事業を展開しています。

自転車事業では、東北・関東を中心に38店舗の自転車小売店を運営しています。環境・リサイクル事業は、木質系の廃棄物をリサイクルする事業です。

抗菌事業はイメージしづらいかと思いますが、抗菌性のあるゼオライトという素材を製造・販売しています。銀系無機抗菌剤製造・販売事業としては、国内で2番目の規模です。

また、LPガスや電力小売事業者向けにITシステムを提供する事業も行っています。以上が当社グループの事業についてのご説明です。

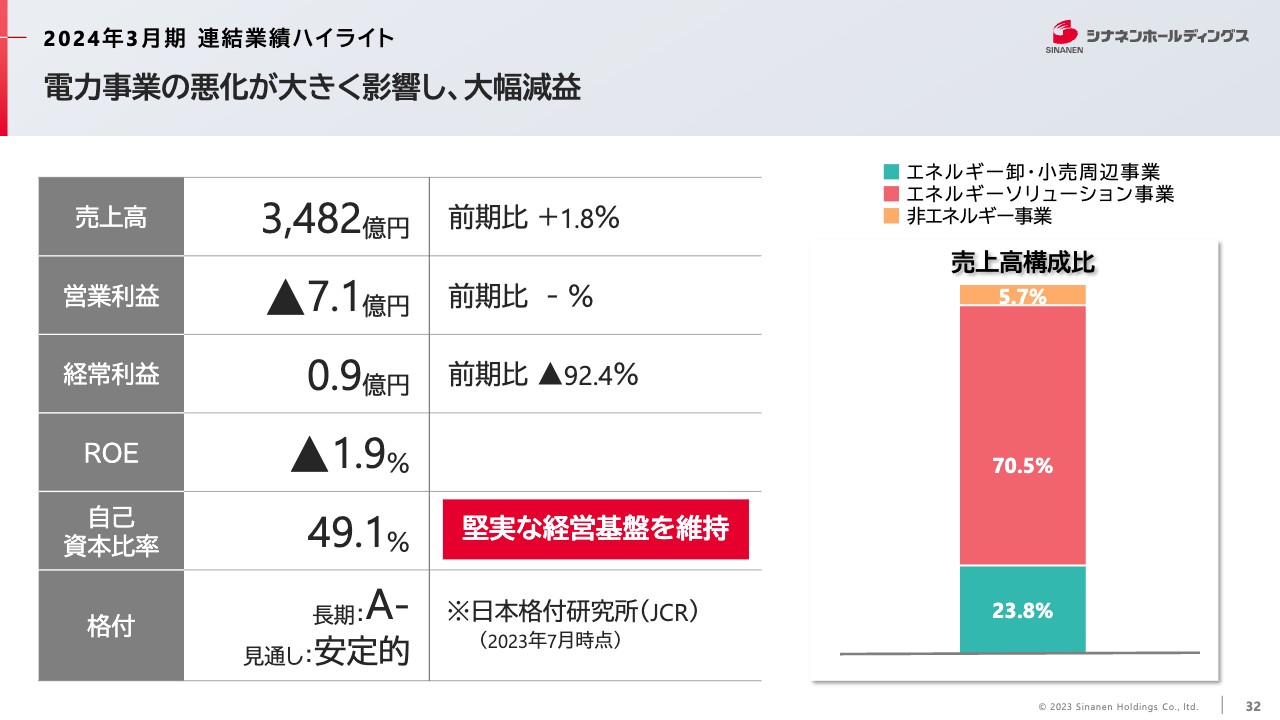

2024年3月期 連結業績ハイライト

寺田:2024年3月期の業績ハイライトです。まず、売上高については、石油製品市況の低下に伴い販売単価が下落したものの、石油類や電力の販売数量増加により増収となりました。

一方で電力事業において、2023年3月期に調達した電力について、2024年3月期に想定以上の余剰が発生しました。そのため、低価格帯で推移していた卸電力市場価格にて、いわゆる逆ざやで売却せざるを得ず、これを主な要因として売上総利益が悪化し、営業利益は減益となりました。

なお、経常利益については、受取配当金や受取保険金収入といった一過性の営業外収益があり、一転黒字となりました。しかし純利益については、令和6年能登半島地震により損傷した太陽光発電設備等の特別損失の計上が影響し、悪化しました。

自己資本比率は49.1パーセントで、堅実な経営基盤を維持しています。日本格付研究所による格付けもAマイナスであり、見通しは安定的と評価されています。

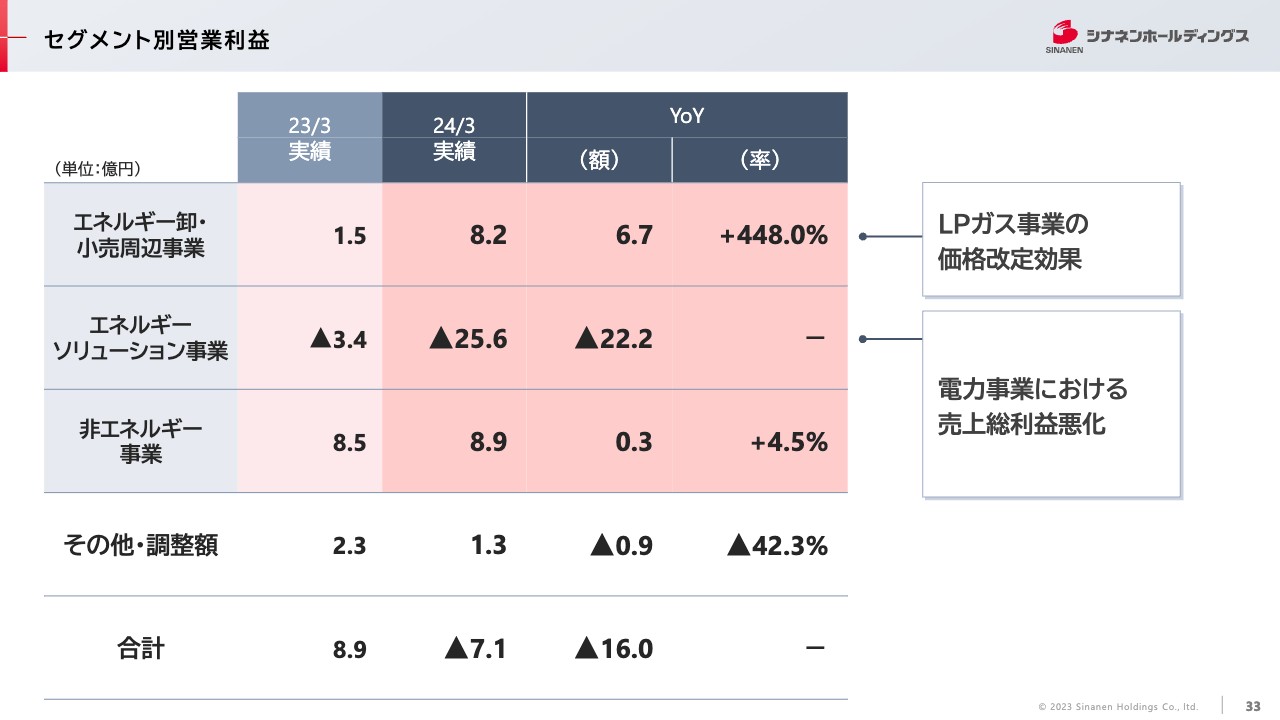

セグメント別営業利益

寺田:セグメント別の売上概況です。エネルギー卸・小売周辺事業は、LPガス・灯油の販売数量減少により減収となりました。

エネルギーソリューション事業は、軽油および重油の販売数量が増加したことに加え、電力事業では、市場連動型プランにて大口法人顧客を獲得した影響で増収となっています。

非エネルギー事業は、自転車事業に加え、第三次中期経営計画で注力しているシェアサイクル事業、建物維持管理事業が貢献し増収となっています。

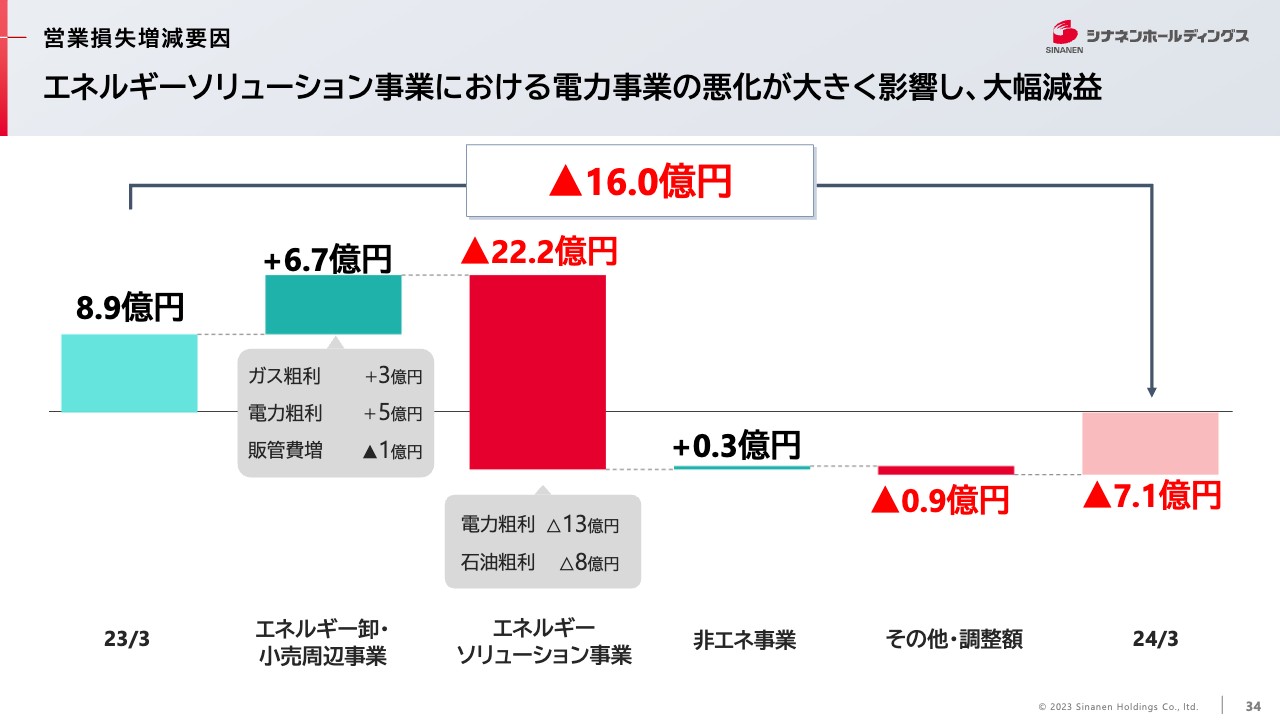

営業損失増減要因

寺田:営業損失の増減要因をセグメント別に記載しています。エネルギー卸・小売周辺事業については、LPガス事業の価格改定効果を中心に改善しました。

一方で、エネルギーソリューション事業については、電力事業における売上総利益の悪化の影響が大きく、残念ながら赤字幅が拡大しました。

非エネルギー事業は前年度並みに推移しています。総じて、エネルギーソリューション事業における売上総利益悪化の影響が色濃く出た状況となっています。

坂本:電力事業の悪化要因について、逆ざやというお話がありました。数年前から新電力を市場で調達することにした結果、価格が高騰し、大きく損をしてしまった会社がいくつかクローズアップされていました。御社はそのパターンで調達されていたのか、それとも安定的な調達方法をとられていたのかを教えてください。

寺田:こちらは2023年3月期に調達していた電力で、2024年3月期に想定以上の余剰が発生しました。そのタイミングで卸電力市場価格が残念ながら低位安定となってしまい、いわゆる逆ざやで売却せざるを得ない状況でした。その結果として売上総利益が大幅に悪化したものであり、調達価格の高騰によるものではありません。

以上が、2024年3月期の決算ハイライトです。

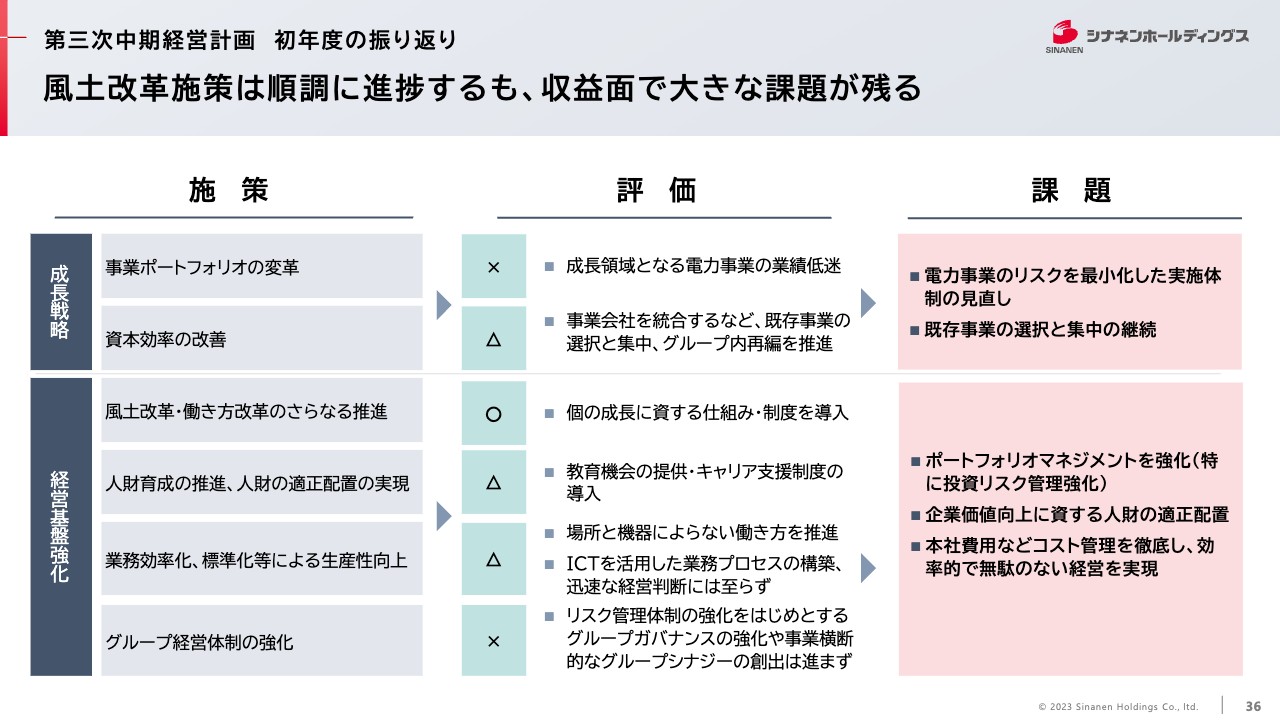

第三次中期経営計画 初年度の振り返り

寺田:決算を踏まえた取り組みについてご説明します。まず、第三次中期経営計画1年目の振り返りです。第三次中期経営計画では、「脱炭素社会の実現に貢献する総合エネルギー・ライフクリエイト企業グループへの進化」をビジョンとして掲げ、その中で6つの施策を実行しています。

経営基盤強化の最重要施策の1つとして掲げている風土改革・働き方改革については、個の成長に資する仕組み面での整備も進み、着実に成果は現れてきていると感じている一方、人財の適正配置が引き続き課題になっていると認識しています。また、本社費用などのコスト管理をより徹底し、効率的で無駄のない経営基盤を構築することが急務と考えています。

成長戦略としては、事業ポートフォリオの変革を目指す中で成長領域と位置付けている電力事業が低迷するなど、収益面で大きな課題が残る進捗状況となっています。短期的には、電力事業の損失リスクを最小化した実施体制の見直しを行っていきますが、中長期的には、既存事業の選択と集中を実行するなど、より企業価値の向上に資する取り組みが必要と考えています。

坂本:前回のIRセミナーでも企業風土の改革についてのご説明があり、こちらは現在の評価が「○」となっています。導入された成長に資する仕組みや制度は、具体的にはどのようなものなのでしょうか?

寺田:人事制度、人事施策のお話になってくると思います。弊社の生業として、やはり人財が一番大事な資産です。そのため、ここをいかに確り育てていくか、強化していくかが重要となります。

例を挙げるとたくさんありますが、これまでは副業規定や育休中の学習支援、ナレッジ向上を狙った各種研修などの制度を導入してきています。風土改革プロジェクト、スパイラルアップという言い方もありますが、さまざまなアプローチを駆使して質と量を伴った施策を実施してきており、人財の強化を図りつつ筋肉質な組織を目指します。

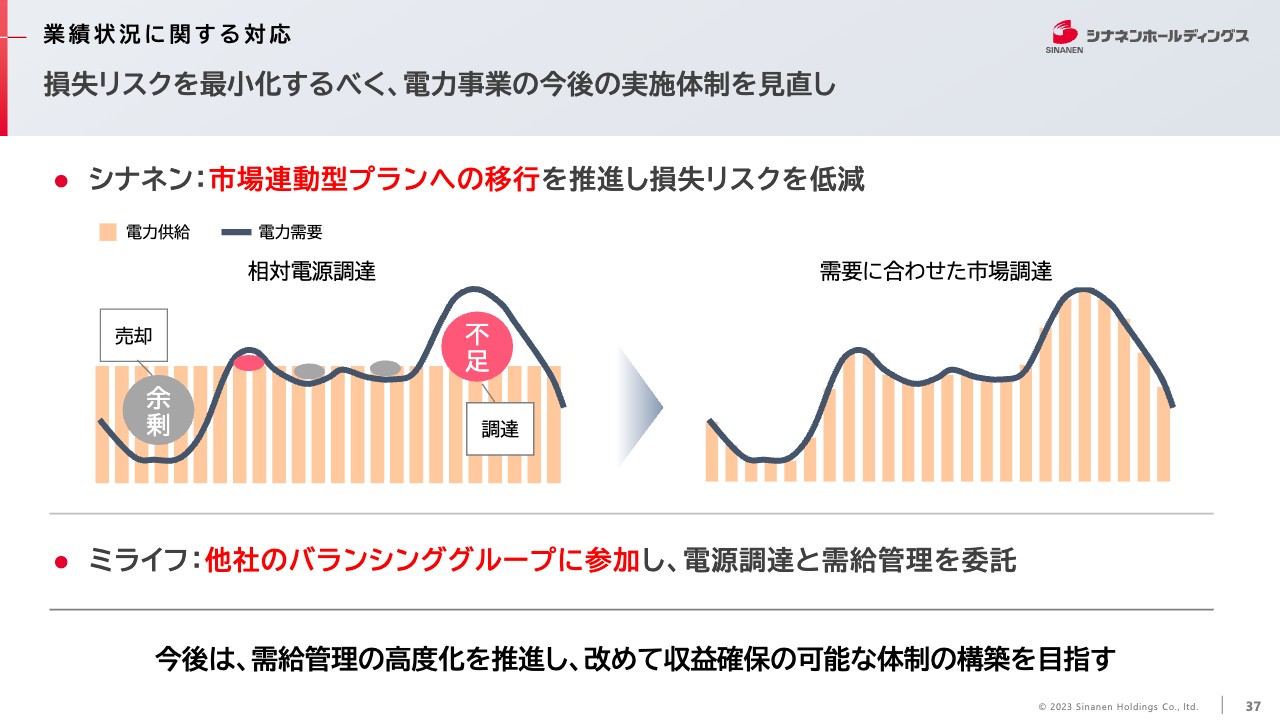

業績状況に関する対応

寺田:2024年3月期の業績に多大な影響があった電力事業については、損失リスクを最小化すべく、今後の実施体制の見直しを行いました。

シナネンが取り扱う電力については、当社がポジションを取ることによって損失発生のリスクをなくすため、市場連動型プランへの移行を推進しています。また、ミライフが取り扱う電力については、他社のバランシンググループに参加することで電源調達と需給管理を委託し、リスクを取らない体制に切り替えています。

短期的には、電力事業の損失発生リスクを最小化させ、リスクを取らない実施体制に見直しを行うことで、黒字を着実に達成していきます。一方、中長期的には、需給管理の高度化を推進することで、収益を確保するための体制構築をあらためて目指していきます。

坂本:リスクの最小化について、当初は市場連動型プランではない運営を行っていたということでしょうか? その理由を含めて教えてください。

寺田:今回は、着実な収益回復と確保のためにローリスク・ローリターンの体制に切り替えています。市場連動型では損失リスクが少ない分リターンも少なくなるため、これまではそのようなアプローチは取っていませんでした。この度マイナスが発生したことで、手堅く稼ぐかたちに切り替えたものとご理解いただければと思います。

坂本:電力事業の業績改善に向けた今後の対策などがあれば教えてください。

寺田:まずは市場連動型にしたというところが対策となりますが、同時に、昨年起こったことをきちんと反省し、見直したいと思います。リスクをしっかりとコントロールするために、ミドルオフィスの機能を拡充し、将来のリスク管理強化につなげていきたいと考えています。

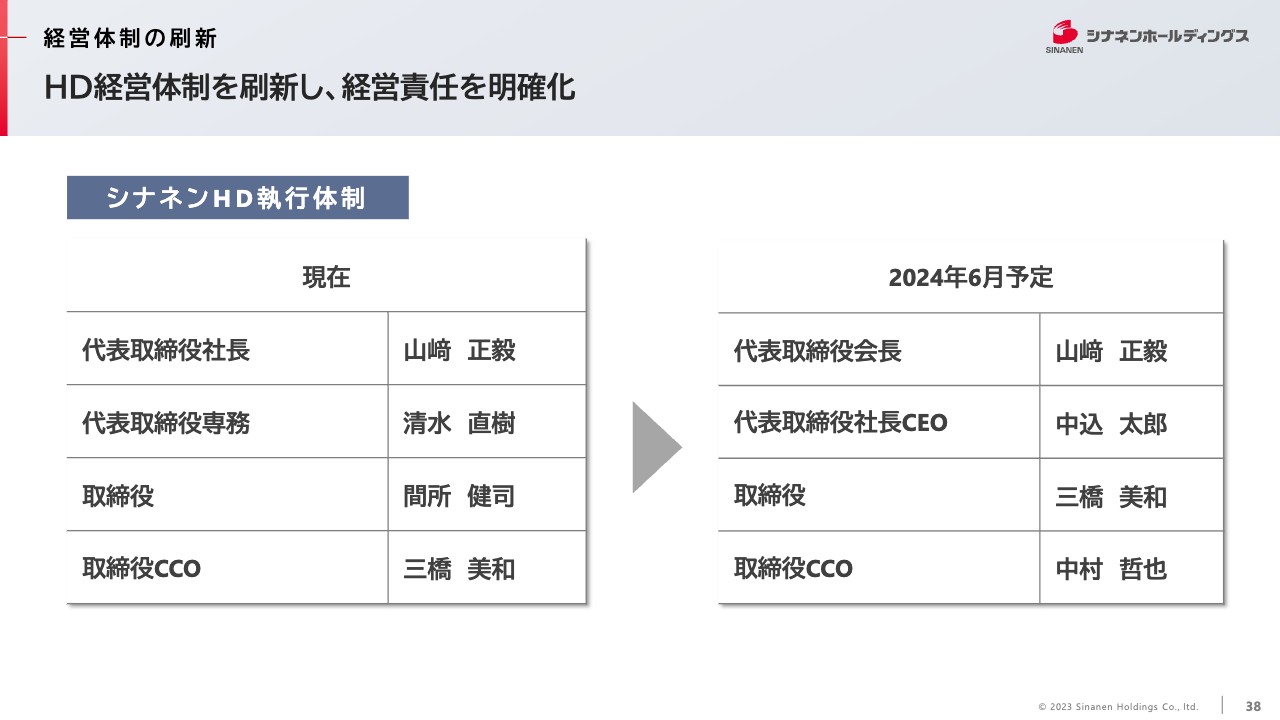

経営体制の刷新

寺田:当社の新しい経営体制についてです。経営責任の明確化という観点から、経営体制を刷新することにしました。社長の山﨑については、6月の株主総会をもって、社長から会長に退く予定です。また、専務の清水については当社の取締役から退きます。

なお、山﨑については、進行中の事案推進のため代表権を引き続き有しますが、事案推進および新経営体制の基盤整備に目途がついた段階で代表権を返上します。

新たな経営執行体制としては、先ほど建物維持管理事業のところでもご紹介したとおり、シナネンアクシアの代表取締役社長である中込が、当社の代表取締役社長CEOとして当社グループの経営全般を指揮する一方、山﨑は新たな経営体制をサポートすることで、各々の役割責任を明確化する体制としました。

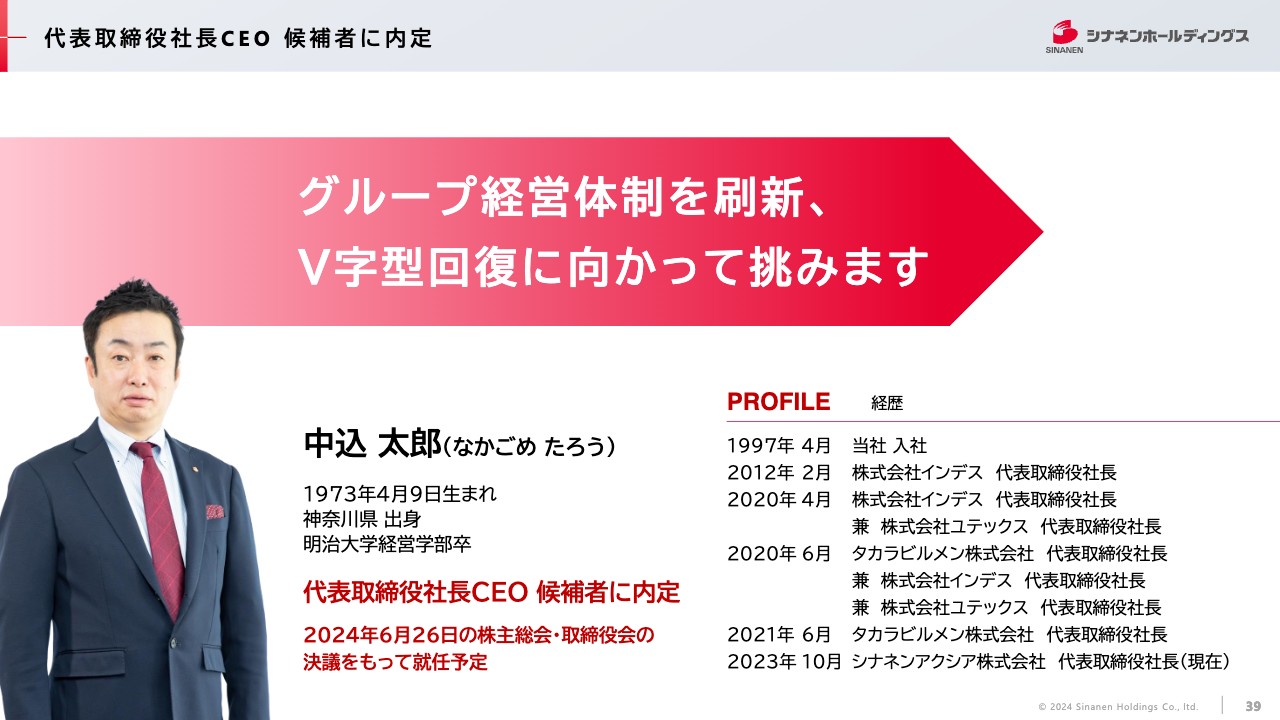

代表取締役社長CEO 候補者に内定

寺田:代表取締役社長CEO候補の中込の紹介です。中込は、当社に新卒で入社以降、主軸となるエネルギー事業での経験を経て、2012年に建物維持管理事業の立ち上げから携わりました。昨年10月には建物維持管理事業4社の統合によりシナネンアクシアを設立するなど、建物維持管理事業を拡大、発展させてきました。

今後は強いリーダーシップを持つ中込を筆頭に、新たな経営体制の下であらためてグループ一丸となり、2027年の創業100周年に向けて企業価値の向上を目指していきます。

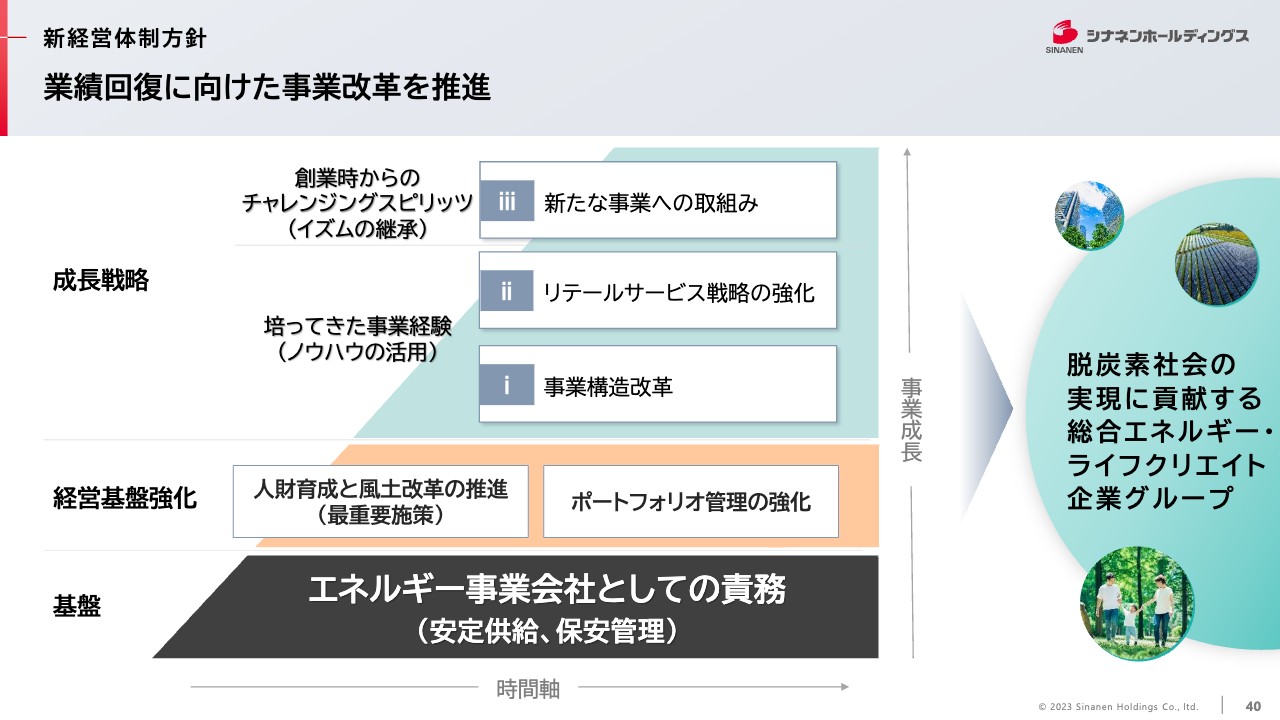

新経営体制方針

寺田:新たな経営体制において、業績回復に向けた事業改革を推し進めるにあたり、スライドに記載の事項を重視していきます。「エネルギー事業会社としての責務」を土台とし、引き続き経営基盤の強化を推進していきます。

その上で、成長するために必要なこととして、組織全体の構造をあらためて見直し、事業の選択と集中を実行していく必要があると感じています。事業構造改革として国内事業基盤の再整備を行い、1日も早い資本市場からの信用回復を目指していきます。

さらに、長年、地域に拠点を構えてお客さまの近くでサービスを提供してきた強みを最大限に活かすことも重要となります。現在当社グループの提供するサービスは、主力であるエネルギーの提供はもちろんですが、住宅のリフォーム、建物メンテナンス、第二次中期経営計画で立ち上げたシェアサイクルも、豊かで快適な生活を実現するために必要なサービスの1つです。

当社グループの持つ事業基盤と多様なサービスを活かし、お客さまへより魅力的なサービスを提供できるよう、リテールサービス戦略を強化して進めていきます。そして、創業当時から受け継がれるチャレンジ精神を発揮し、新たな事業への挑戦も、継続して進めていきます。以上が当社グループの今後の方針です。

ビジョン

寺田:第三次中期経営計画で目指すビジョンは、これまでとなにも変わりはありません。「総合エネルギー企業グループ」ではなく「総合エネルギー・ライフクリエイト企業グループ」への進化を目指し、今後も事業を推進していきます。

そして2027年に、当社は創業100周年を迎えます。これまでのエネルギーの炎を、これからはサービスの炎として、その地域で灯し続けていきたいと考えています。

25年3月期 通期業績予想

寺田:2025年3月期の業績予想と株主還元についてお話しします。2025年3月期は、電力事業におけるリスクを最小化すべく、実施体制の見直しを行ってきました。その結果、電力事業の逆ざやによるマイナス影響が消失することで粗利が大幅に改善し、各段階利益ともに大幅に増益する見込みです。まずは黒字回復をしっかりと実現していきます。

坂本:御社の経営計画において、長期的には100億円の経常利益を目標とされています。これは、どのあたりが伸びるイメージなのでしょうか? M&Aを織り込んでいるのか、オーガニックの成長はどのくらいか、どのような増益カーブを描くのかを教えてください。

寺田:中期経営計画に向けて具体的にどのエリアが伸びていくかというと、それぞれが同じ比率ということではありませんが、オーガニックグロースの観点では、ガスと電力、そして建物維持管理を核としたリテールサービスの他、非エネルギーの分野になってくると考えられます。 また、バイオ燃料やワイヤレス給電等、の脱炭素ビジネスを含めた新規事業も、将来に向けて着実に伸ばしていきたいと考えています。

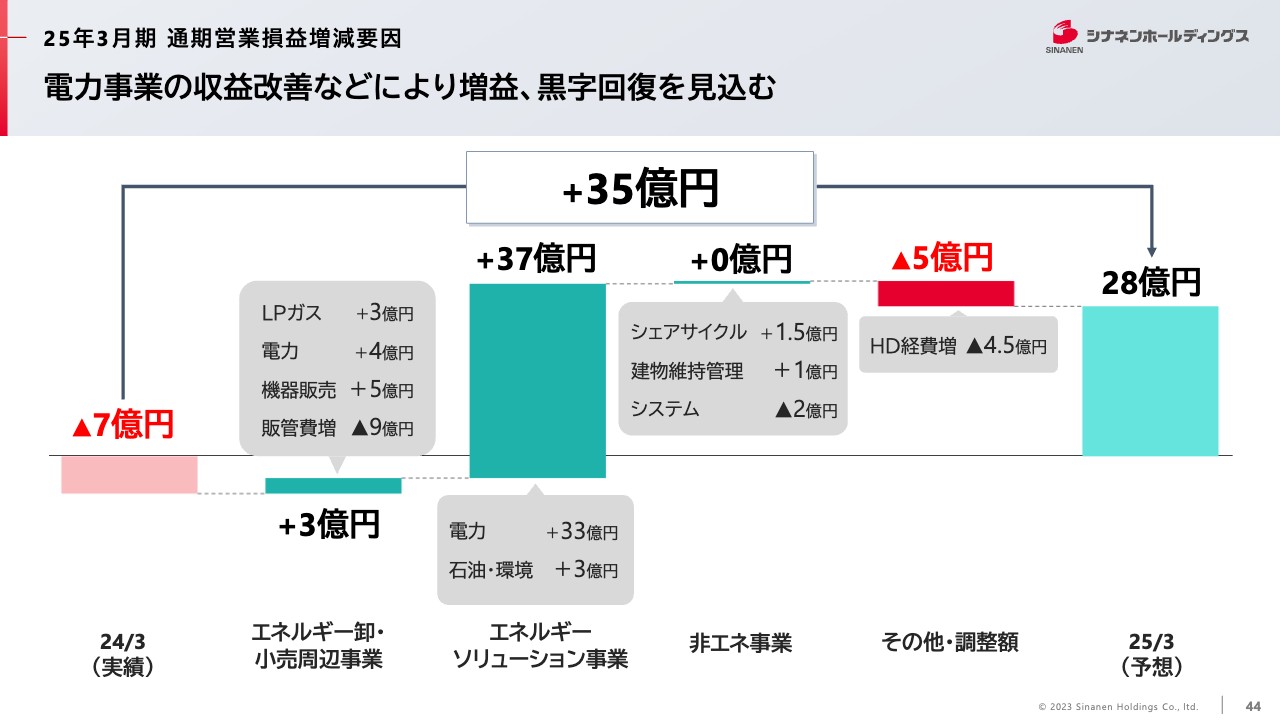

25年3月期 通期営業損益増減要因

寺田:セグメント別に見た営業利益の増減要因です。エネルギー卸・小売周辺事業ではLPガス顧客数の拡大に加え、ガス機器や住宅設備機器の販売を強化していきます。

エネルギーソリューション事業では、電力事業の大幅な収益改善を見込んでおり、この部分の影響が非常に大きくなると思います。また、非エネルギー事業では、注力するシェアサイクル事業と建物維持管理事業が引き続き順調に推移する一方、次世代システムの構築を控えるシステム事業の影響もあり、2024年3月期並みを見込んでいます。

当社の経費増とあわせても、2025年3月期は大幅な収益回復を見込んでいます。

坂本:今までは電力事業が収益を圧迫し、低迷していた営業利益が、本年度は電力事業がかなり回復し、全体では黒字に戻る見通しですね。

寺田:先ほどの説明と重なりますが、前期は基本的に電力事業のマイナスが大きく影響しましたが、既に修理を終えております。2024年度は黒字回復を力強く宣言したいと思っています。

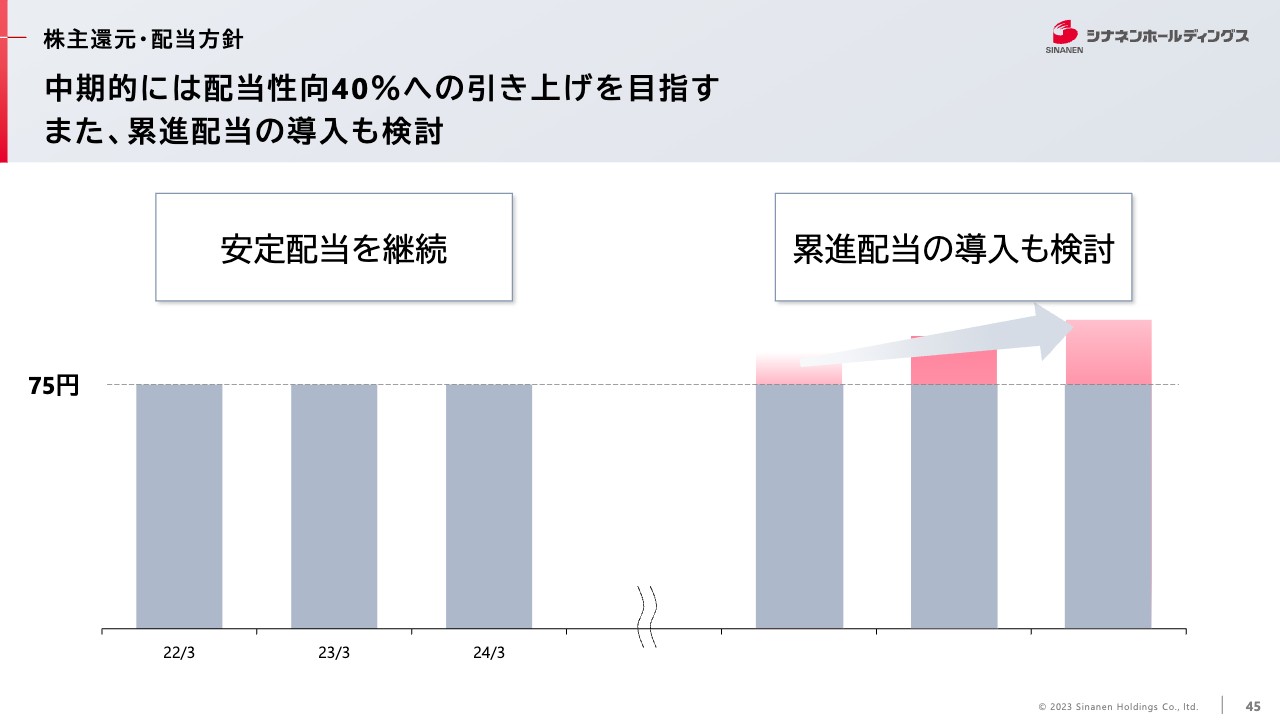

株主還元・配当方針

寺田:株主還元についてです。当社は、連結配当性向30パーセント以上を目安に、75円の安定配当を継続しています。今後もこの数字を目安に、1株あたり75円を下限とした安定的な配当を基本とする株主還元を継続するとともに、中期的には配当性向30パーセントから40パーセントへの引き上げを目指していきます。

また、累進配当の導入も検討するなど、株主のみなさまにとって魅力のある株主還元の実施を目指していきます。

坂本:今でも配当は十分高いと思いますが、今後も業績に応じて安定して増やしていくというお話ですね。

細かい話になりますが、累進配当は「常に増配を約束する」といった意味があると思います。例えば、御社は歴史が長い企業のため、経営にプラスのことが起こった時に、特別利益を計上することがある一方、マイナスのことが起こった時に累進配当をつけていると、将来「タコ足配当」になる危険性があると思います。

配当性向を40パーセントにしていると、株主は意外とうれしいかもしれませんが、経営にマイナスが生じた場合、配当政策が難しくなるかと思います。この件についてどのように考えられているか、イメージを教えてください。

寺田:端的に答えると、不確実な外部環境等もあり「状況を見ながら」最適解を探るかたちになると思います。

基本的には株主のみなさまにとって魅力のある還元、そして資本政策を目指すことに変わりはございません。

私どもは「今期、V字回復をする」と宣言している他、中期経営計画ではさらに高い目標を掲げております。還元施策ついてもその目標に見合った内容とすべきであり、選択肢の一つとして累進配当政策の導入も検討対象に入ってくると考えております。

坂本:御社はガス事業において、辞められる代理店を所管に変えることがあると思います。それ以外のM&Aの可能性についてはどのように考えられていますか? イメージを教えてください。

寺田:ご指摘のとおり、基本的に私どもの主軸であるLPガス事業の営業権買収などを行っていますが、建物維持管理事業のM&Aを含め、積極的に検討していきます。そのようなお話があれば、みなさまぜひご紹介お願いいたします。ですので、そのようなお話があれば、みなさまぜひお願いします。

質疑応答:資源価格、為替相場の変動対策について

坂本:「資源価格の高止まりや為替相場の変動についての対策・見通しを教えてください」というご質問です。非常によく聞かれるお話だと思いますが、いかがでしょうか?

寺田:ご指摘の通り、運河等の輸送段階での問題、地政学的リスク、インフレ圧力など、さまざまな要因によって資源価格は高止まりしています。私どものように、エネルギーを取り扱っている業者にとっては仕入れ価格が上昇するため、それをそのまま販売価格に上乗せするかたちになると、やはり需要減少への影響は避けられません。

質疑応答:LPガスの需要について

坂本:「LPガスの需要について、今後の見通しはいかがでしょうか?」というご質問です。

寺田:逆に見通しをおうかがいしたいです。 真面目な話をしますと、都市ガスを引くには導管が必要となります。しかし、日本国内にも、導管がない地域が数多くあります。そのような地域では、LPガスは重要なエネルギー手段であり切っても切れない関係といえます。

坂本:インフラだからですね。

寺田:それに加え、コンパクトで運搬しやすく、運用にすぐれているため、災害や危機対応の時にも非常に有効です。おっしゃる通り、社会の重要なインフラ、ツールとあると言えます。

生活基盤に必須であるものとしての需要は根強く、今後も底堅く推移するとみております。

坂本:都市ガスになっても、小さなタンクが家にありました。鍋料理をする時に持ってくると、なかなか切れないため気に入っていましたが、今のものはすぐに切れてしまいます。

寺田:ぜひたくさんご購入ください。

坂本:本当に小さなサイズですが、意外と便利です。今はおそらく、知らない人もけっこういると思います。

寺田:そうですね。おっしゃる通り実際に運びやすく便利ですね。

坂本:かなり使っても切れないため、持っておくと良いと思います。

質疑応答:海外の政治や地政学的リスクの為替への影響とについて

坂本:「為替について先ほどご説明がありましたが、意外と海外の政治に振り回される部分があると思います。そのあたりの考えを教えてください」というご質問です。

寺田:申し訳ありません。私がいただいた質問の答えを飛ばしていました。

坂本:「地政学的リスクなどが関係ある」というお話も、あわせてうかがいたいと思います。

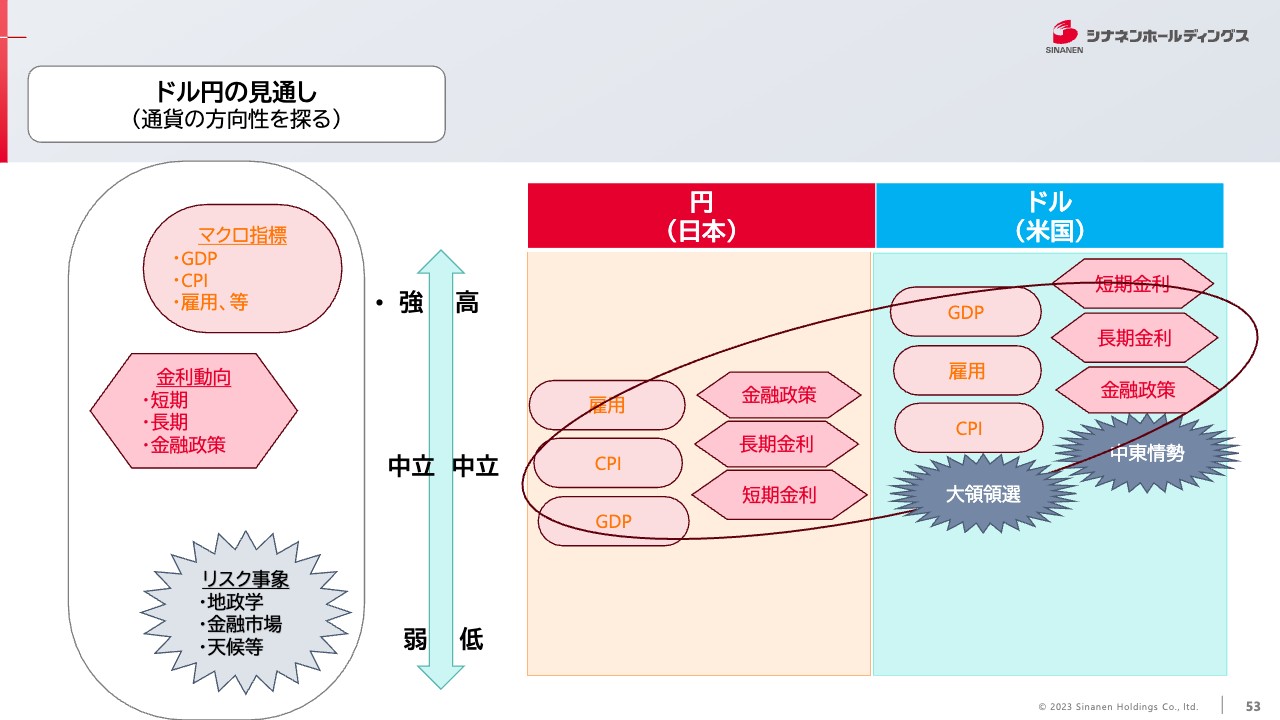

寺田:先ほどは為替の動向の会社に対する影響をお伝えしました。為替市場の見方についてのご質問もいただいているため、参考までに53ページにドル円の見通しをチャートにして載せています。スライドの真ん中あたりを中立とし、上に行くほど強く高くなり、下に行くほどは弱く低いと見てください。

坂本:良い資料ですね。

寺田:スライドの表の左側の丸の中が要因です。細かく見るとたくさんありますが、マクロ指標としては、国の経済力を表すGDP、インフレを測るCPI、雇用環境を挙げています。

もう1つは金利動向です。金利動向、金融政策など、いろいろな言い方がありますが、短期金利・長期金利の動きや、各国の中央銀行の金融政策の方向性といったパーツになります。

また、ボラティリティを生む要因として、地政学的リスクや金融市場の混乱などのリスク事象が挙げられます。後者の例としては、リーマン・ショックなどが該当すると思います。さらに地震を含む天災や天候等もリスク事象に含まれます。

図の右側では、ドル円を例としていますが、この中で日本のGDP・CPI・雇用を見ると、今はそこまでプラスでもなく、マイナスでもなく中立に寄っていることがわかります。

また、日本サイドの金融政策はご存知のとおり、3月にマイナス金利が解除され、プラスに戻りましたが、高いといえるほどではありません。したがって、真ん中あたりの中立に寄っています。

一方、米国サイドはGDPが強いことはご存知のとおりです。また、NFPを含め雇用も非常に好調です。そのため、「利下げをしないのではないか」と言われており、CPIもある意味高止まりしています。この結果、ドルのポイントは上の強く高いほうに向かいます。

さらに金利は、短期も長期も落ち着きは見られませんが、少なくとも中立ではなく、プラスの数字が残っています。以上を踏まえて「〇」で囲ってみると、ご覧のように右上がりになります。実はこれがドル円の方向感です。

ドル円のチャートを見ていただくと、ちょうど緩やかな右上がりとなっています。例えば、短期金利と金融政策が中立まで下りてくると、楕円が真横になります。

坂本:おっしゃるとおりです。

寺田:当面の方向感としては、ドル円は斜め上方の軸線で上下に動きます。これに例えば中東情勢や大統領選挙など、なにか混乱が起こると、斜め上方に向けた軸線を中心に振幅が生じることになります。

為替を見る際には「円が強いか安いか」ではなく、ドルやユーロと比較し、スライドのようにそれぞれの強弱をご自身で書き込んで楕円で括ってみてください。その楕円の傾きがその通貨の方向感、楕円の膨らみがボラティリティの大きさ(振れ幅)のイメージとなります。よろしければ参考にしてみてください。

坂本:私も講演の時に、これを「『エコノミスト』の資料のようだ」と思って見ていました。

寺田:おまけとして載せました。

坂本:非常にわかりやすかったです。やはりそこまで市場動向などを考えられているのですね。

寺田:おっしゃるとおりです。

質疑応答:株主還元について

坂本:「株主還元についてです。株式を購入しやすくするために、東証から『ある程度の金額になれば分割してもよい』というお話も来ているようですが、そちらは検討しないのでしょうか? また、100周年での株主優待などは考えられていますか?」というご質問です。「そのようなものがあればうれしい」という私の主観も入っていますが、そのあたりはいかがでしょうか?

寺田:これはおそらくご質問というよりもご要望ですね。

坂本:要望、意見のほうがいいですね。「そのようなことはしないのですか?」という質問では、さすがに放送できなくなるため、そのような要望が来ていて「そちらについていかがでしょうか」という感じでうかがいたいと思います。

寺田:非常に教科書的な答えとなり恐縮でございますが、ご要望として承ります。引き続きのご愛顧をよろしくお願いします。

坂本:私からのアドバイスとしては、過去の情報を調べてみることをおすすめします。例えば「90周年の時はどうだったか」を探ってみてください。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

Q:PBR1倍は超えていますが、今後どこまでPBRを伸ばしていかれるのでしょうか?

A:個別目標は設定しておりませんが、引き続き継続的にPBR改善に取り組んでまいります。

<質問2>

Q:ガソリン販売のほとんどがフランチャイズのようですが、どのような会社が加盟されているのでしょうか? 副業的な立ち位置または専業なのかも教えてください。

A:顧客情報に絡みますので詳細はお答えできかねますが、ガソリンスタンドやLPガスなどの燃料販売を主業とした会社が多く、専業の会社が多い状況です。

<質問3>

Q:数年後に売り上げの構成比が変化する可能性はありますか?

A:中期経営計画においても事業ポートフォリオの変革を戦略の1つとして掲げており、ライフクリエイト事業、電気環境ソリューション事業を拡大し、売上総利益構成比で石油ガス事業を53パーセント、ライフクリエイト事業を33パーセント、電気環境ソリューション事業を14パーセントとする計画です。

<質問4>

Q:法人向けの電力顧客は大手企業が多いのでしょうか?

A:顧客情報に絡みますので詳細はお答えできかねますが、個人のお客さまからさまざまな事業規模の法人の方々と取引させていただいております。

<質問5>

Q:シェアサイクル事業の自転車メンテナンスはどのように行っているのでしょうか? 定期的な見回りでチェックしているのか、それとも何かのシステムで遠隔監視されているのか教えてください。

A:メンテナンスには修理、バッテリー交換、再配置(自転車の偏り調整)があります。それぞれを担うパートナーが日々巡回しながら車両の不具合については確認し、情報連携を行い、顕在化したものを修理対応していっています。また、安全に使える状態にするために年1回以上、全台点検を行っています。

バッテリー残量や自転車の偏りについてはリアルタイムで状況を把握できるため、バッテリー残量の少ない車両や偏りが発生しているステーションをピンポイントで対応しています。

<質問6>

Q:ワイトリシティ社と日本で初めてオフィシャルパートナー契約を締結されていますが、他社より距離感が近い背景について教えてください。

A:最近の事例では、同社の本邦進出のサポートの他、6月10日に立ち上げました「EVワイヤレス給電協議会」についても同社と共に発足メンバーに名を連ねております。

<質問7>

Q:EV充電でワイヤレスの領域での取り組みを進められていますが、時間軸としていつ頃数字的なインパクトが出てくるイメージでしょうか?

A:現在さまざまな実証実験を含めたプロジェクトを進めております。時間軸のイメージは控えさせていただきますが、プロジェクトの進展に合わせてタイムリーな公表を行ってまいります。

<質問8>

Q:非エネルギー事業で手広くチャレンジされている印象なのですが、あまり好調ではない事業の撤退はどのような基準でお考えでしょうか?

A:グループ統一での投資基準・撤退基準を設定しており、定期的なモニタリングを実施しております。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

8132

|

6,730.0

(03/06)

|

-50.0

(-0.73%)

|

関連銘柄の最新ニュース

-

シナネンHD(8132) 自己株式の取得状況(途中経過)に関するお知らせ 03/02 15:30

-

シナネンHD(8132) 定款一部変更に関するお知らせ 02/27 15:30

-

シナネンHD(8132) 「組織変更及び人事異動に関するお知らせ」... 02/27 15:30

-

決算プラス・インパクト銘柄 【東証プライム】引け後 … JX金属、... 02/12 16:27

-

決算プラス・インパクト銘柄 【東証プライム】寄付 … JX金属、三... 02/12 09:28

新着ニュース

新着ニュース一覧-

今日 16:02

-

今日 16:00

-

今日 15:56

-

今日 15:51