【QAあり】サンゲツ、売上高と当期純利益は過去最高を更新 機能・分野・地域の拡大や商品拡充により持続的・発展的な成長を目指す

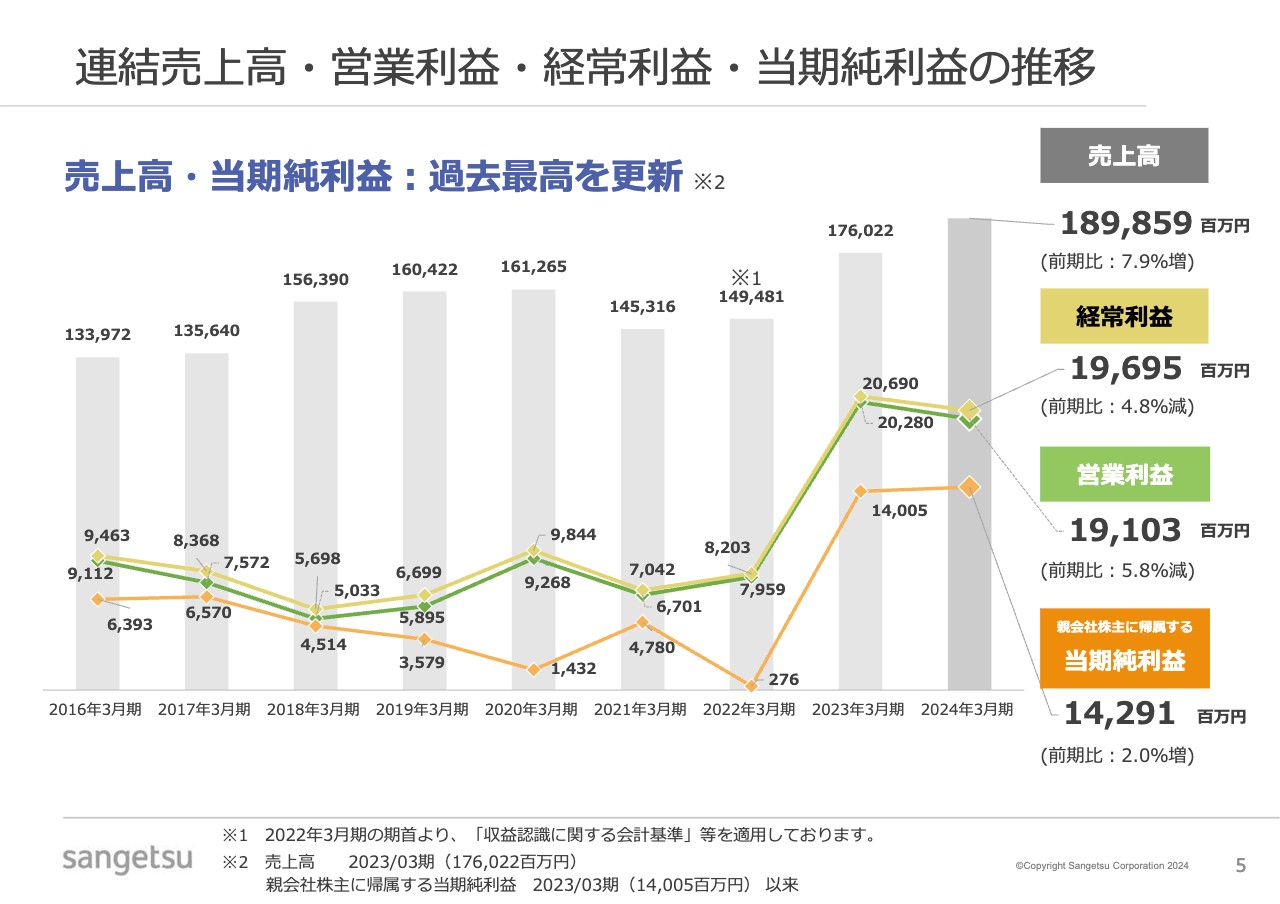

連結売上高・営業利益・経常利益・当期純利益の推移

近藤康正氏:株式会社サンゲツ代表取締役社長執行役員の近藤です。2024年3月期決算および経営戦略についてご説明します。はじめに、2024年3月期の決算概要です。

売上高は前期比7.9パーセント増の1,898億5,900万円、営業利益は前期比5.8パーセント減の191億300万円、親会社株主に帰属する当期純利益は前期比2.0パーセント増の142億9,100万円となりました。売上高と当期純利益は過去最高となった一方で、いずれの項目も本年2月9日公表の予想値を下回っています。

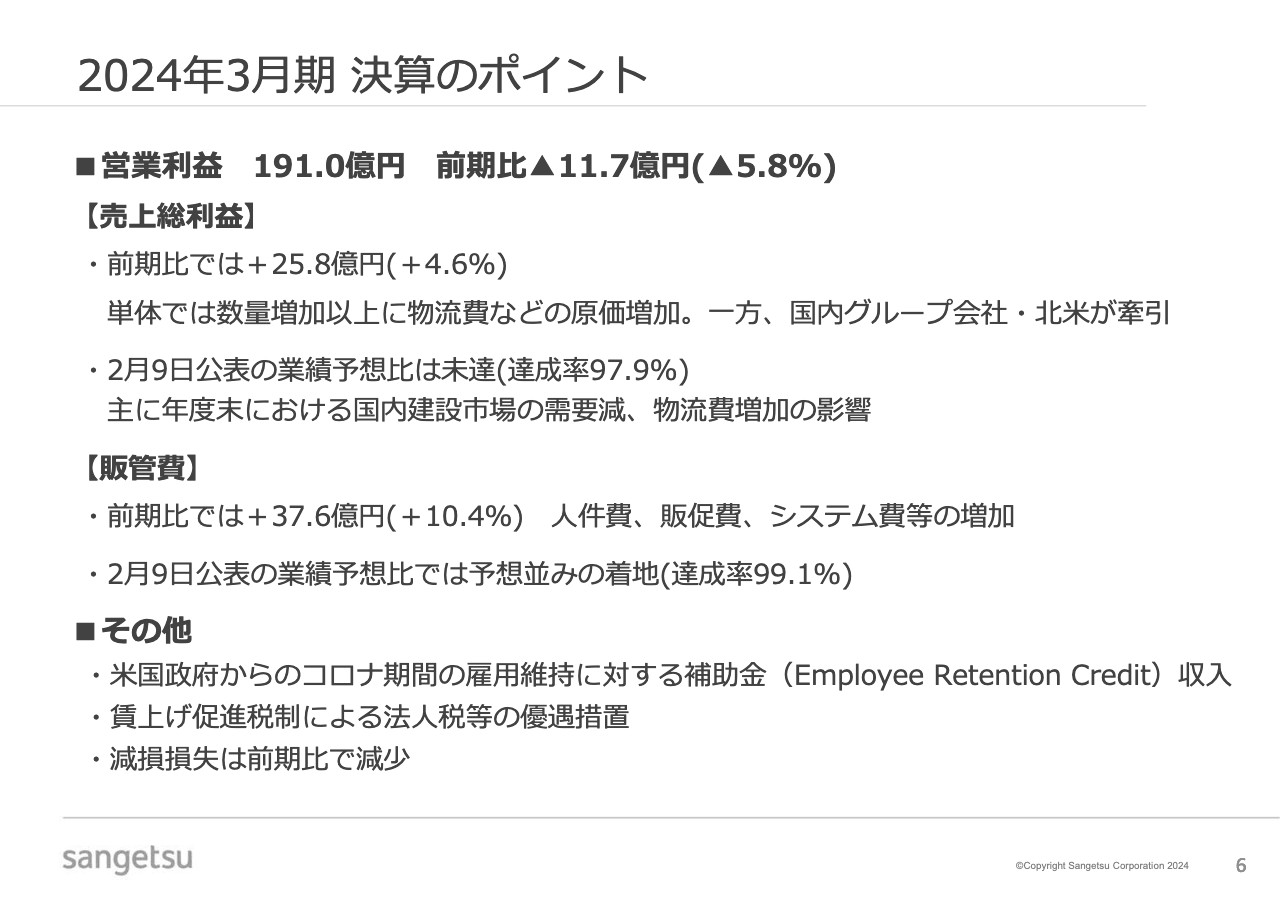

2024年3月期 決算のポイント

2024年3月期の決算のポイントをご説明します。営業利益は前期比11億7,000万円の減少となりました。売上総利益が国内グループ会社と米国のKoroseal社の業績の好調により増加した一方で、人件費、システム費、販促費が増加し、営業利益は前年比でマイナスとなりました。

通期で前期比約12億円の減益となりましたが、上期でプラス12億円、下期でマイナス24億円ということで、下期に減益傾向が顕著でした。主たる要因は、利益の多くを占めるサンゲツ単体の営業利益が下期に落ちたことにあります。

今回の3ヶ年中期経営計画においては、将来に向けた人的資本、デジタル資本への投資を先行することとし、販管費、一般管理費の増加幅は計画どおりです。

2月9日公表の予想値を下回ったことについては、3月の日本国内の建設市場の想定外の需要の落ち込みが主因となっています。一過性の特別要因としては、米国政府からの新型コロナウイルス期間の雇用維持に対する補助金の収入、日本国内での賃上げ促進税制による法人税等の優遇措置、減損損失の減少があります。

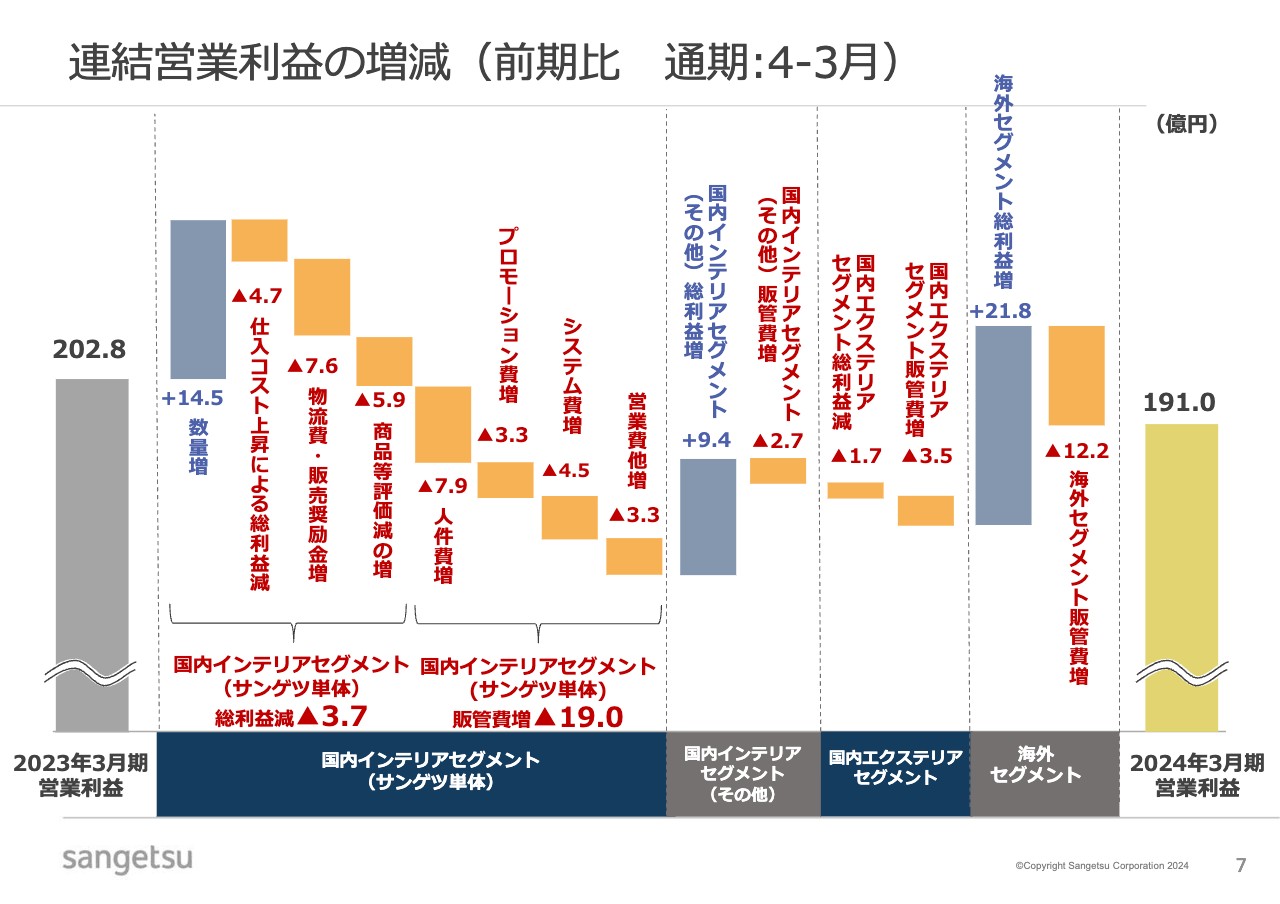

連結営業利益の増減(前期比 通期:4-3月)

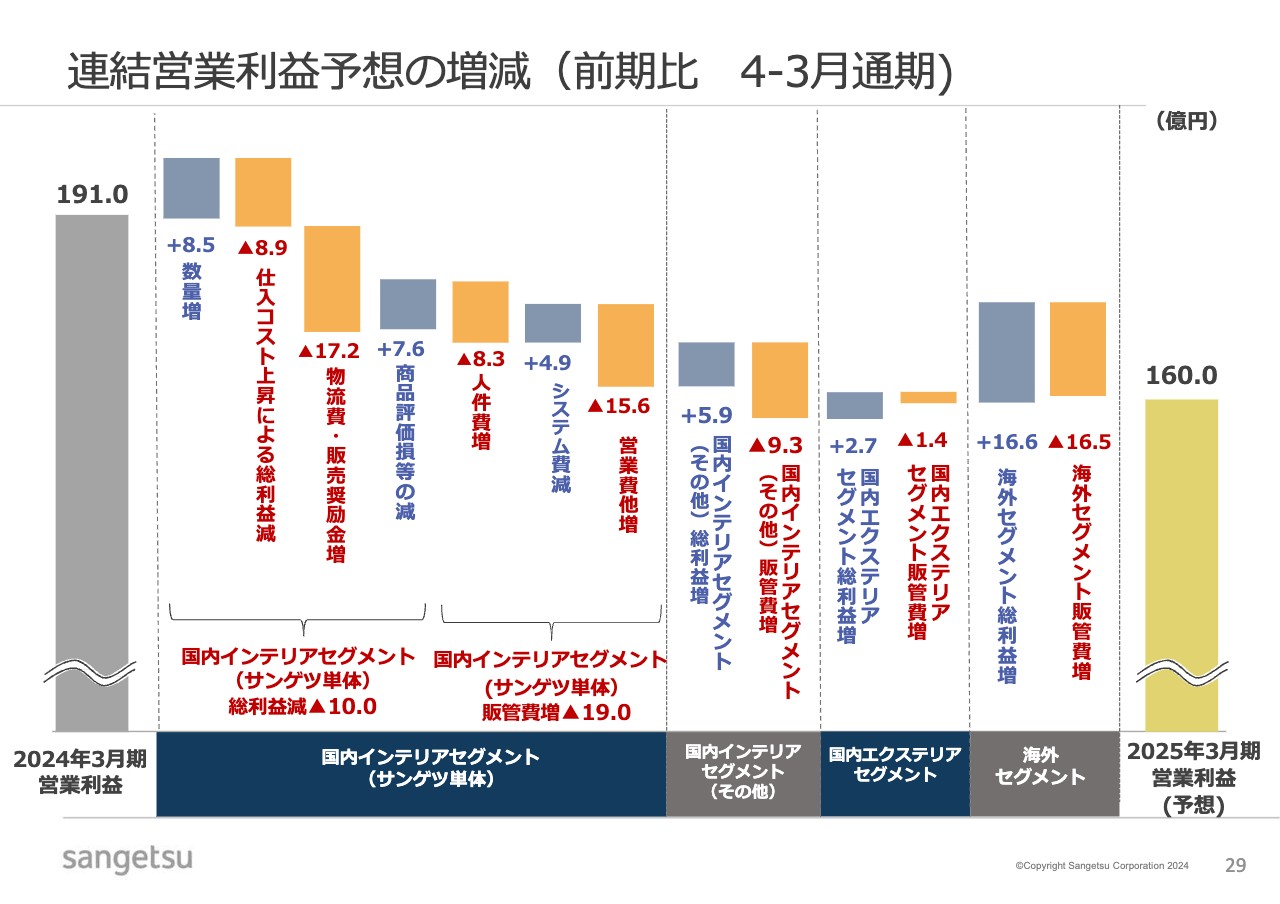

スライドのウォーターフォールチャートにて、通期の連結営業利益の増減についてご説明します。 サンゲツ単体の国内インテリアセグメントについては、販売数量の増加はありましたが、仕入コスト、物流費、販促費、販管費などの増加で減益となりました。

一方、グループ会社6社で構成されるその他の国内インテリアセグメントについては、総じて好調に推移し、壁紙製造のクレアネイト社や施工事業のフェアトーン社など、6社中4社が過去最高益を計上しています。

国内エクステリアセグメントは、現時点ではグループ会社であるサングリーン社が対象です。昨年度は新築住宅市場の落ち込みにより、売上総利益は減少しました。また、エクステリアにおけるデザイン提案や首都圏進出のための人的資本への先行投資のため、昨年度は営業赤字となりました。

海外セグメントでは、北米のKoroseal社の業績改善が大きく進みました。一方で、東南アジア、中国・香港は、赤字からいまだ抜け出せていません。こちらは後ほどご説明します。

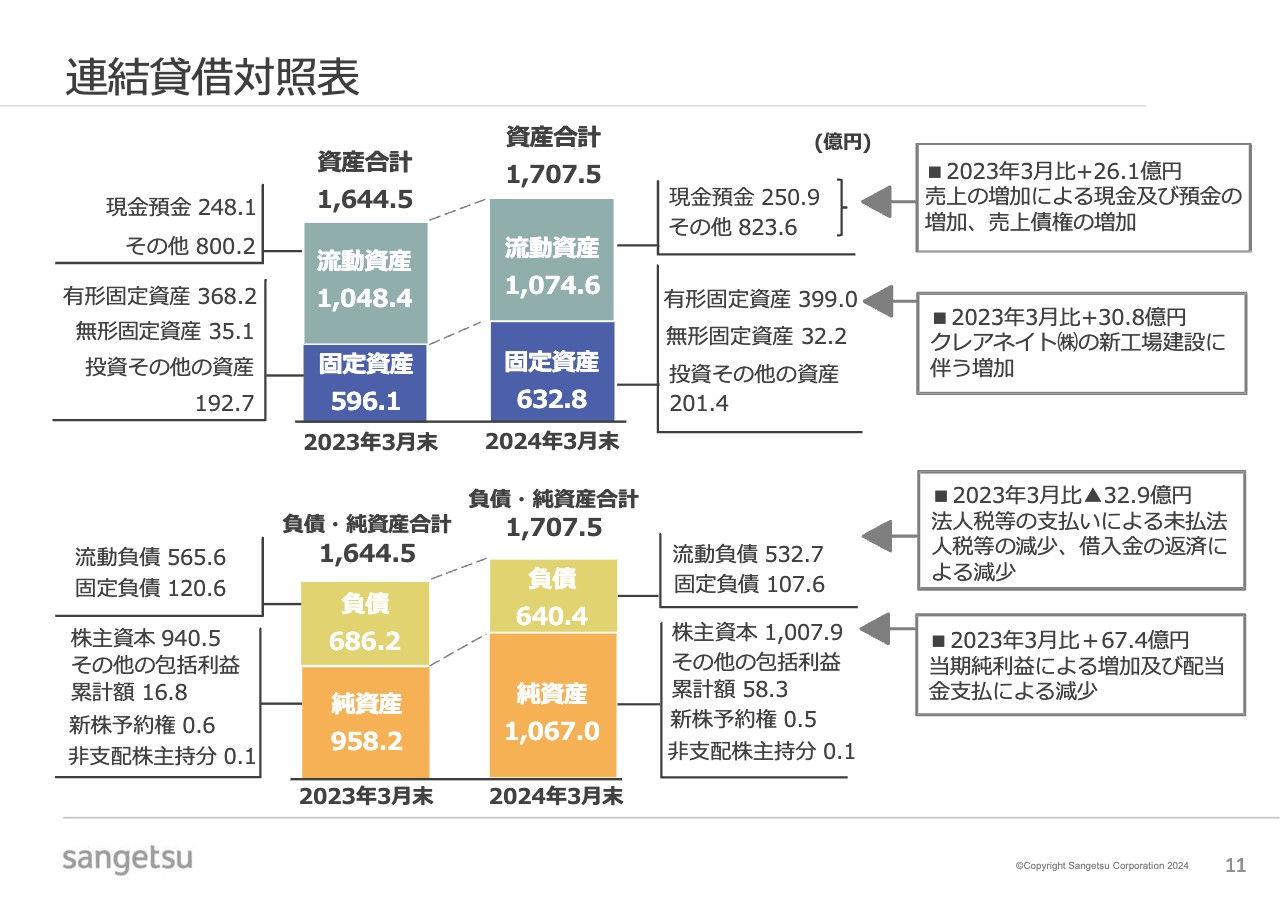

連結貸借対照表

貸借対照表です。グループ会社のクレアネイト社の広島県の新工場建設が計画どおりに進んでおり、有形固定資産の増加につながっています。

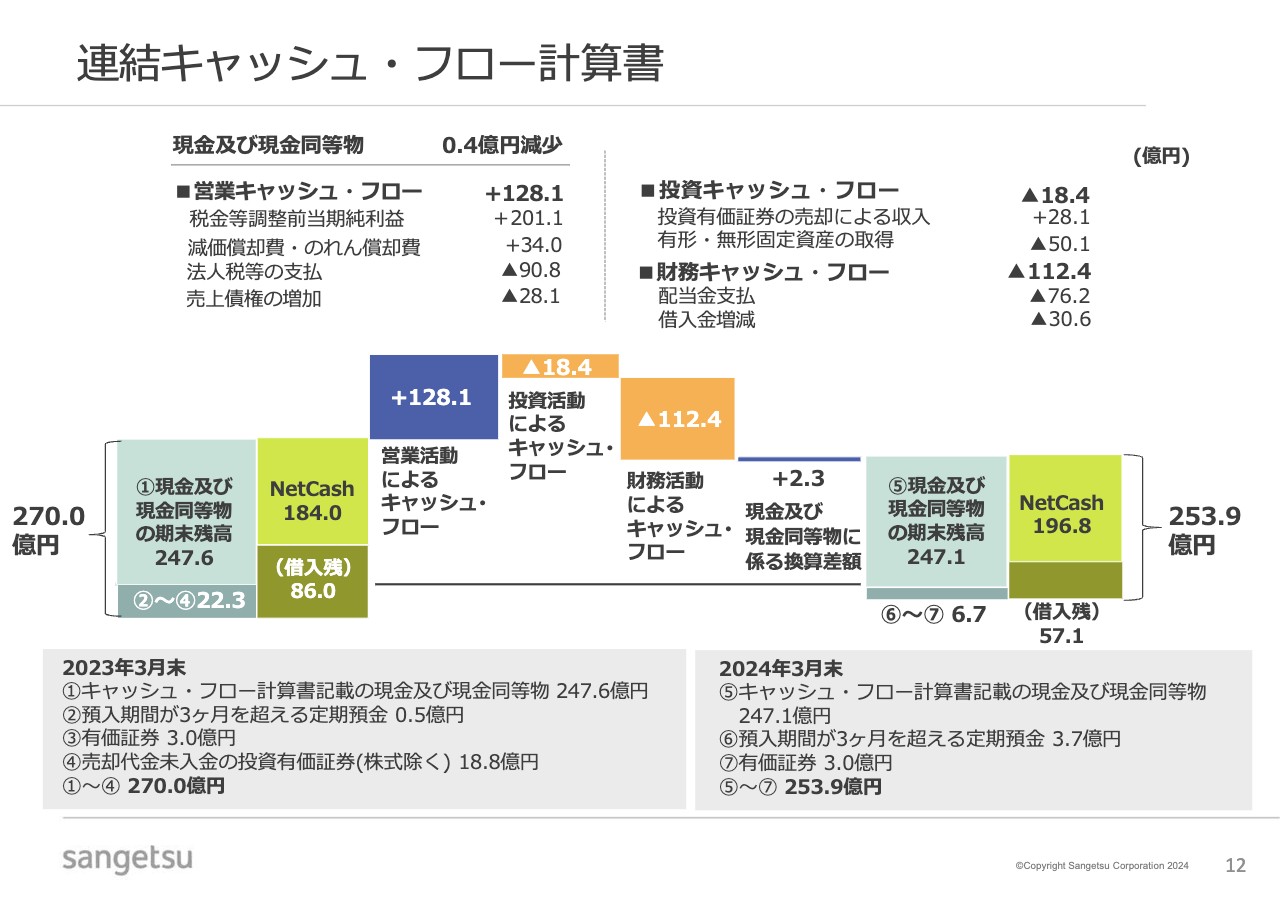

連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書は、スライドに記載のとおりです。

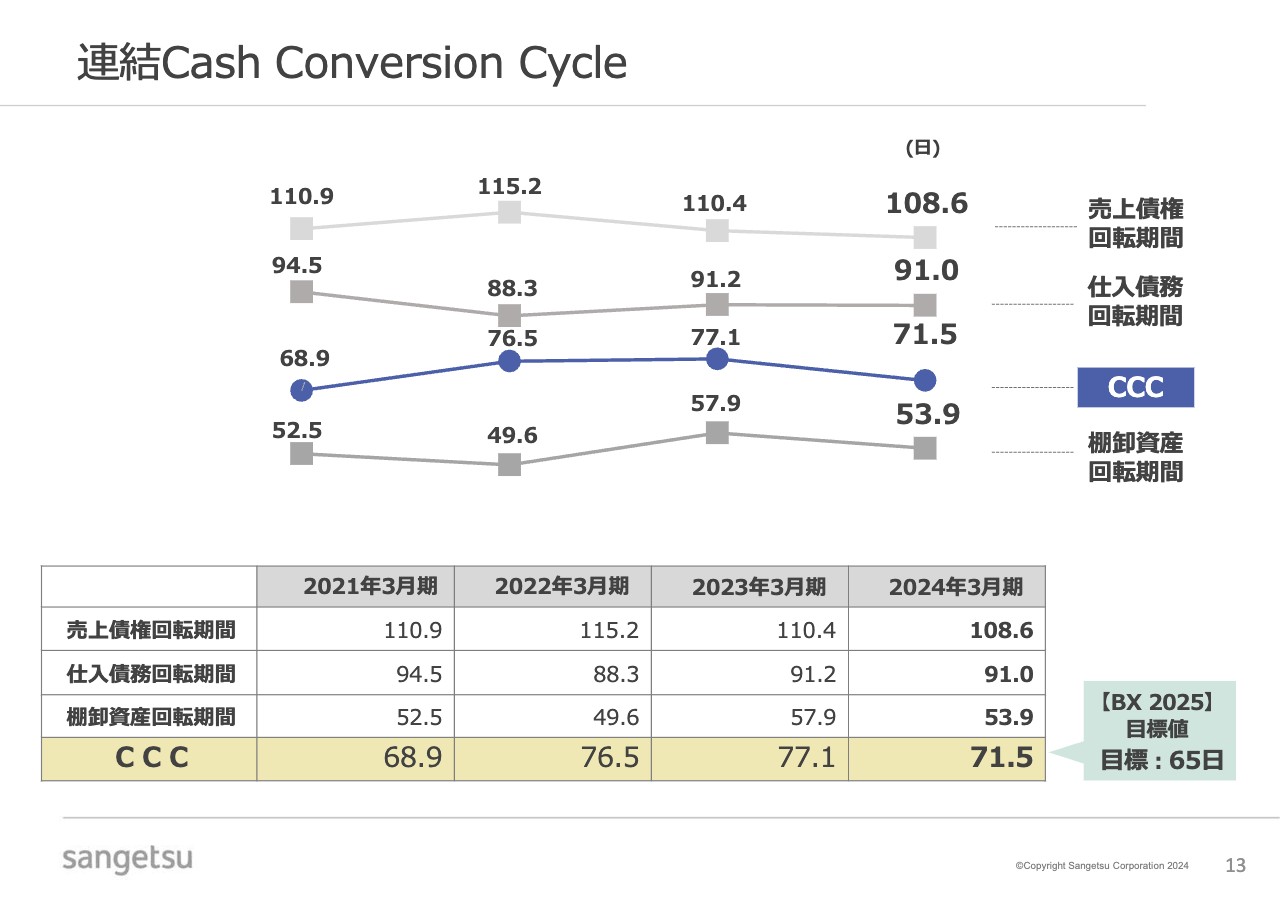

連結Cash Conversion Cycle

連結Cash Conversion Cycleについても、スライドに記載のとおりです。

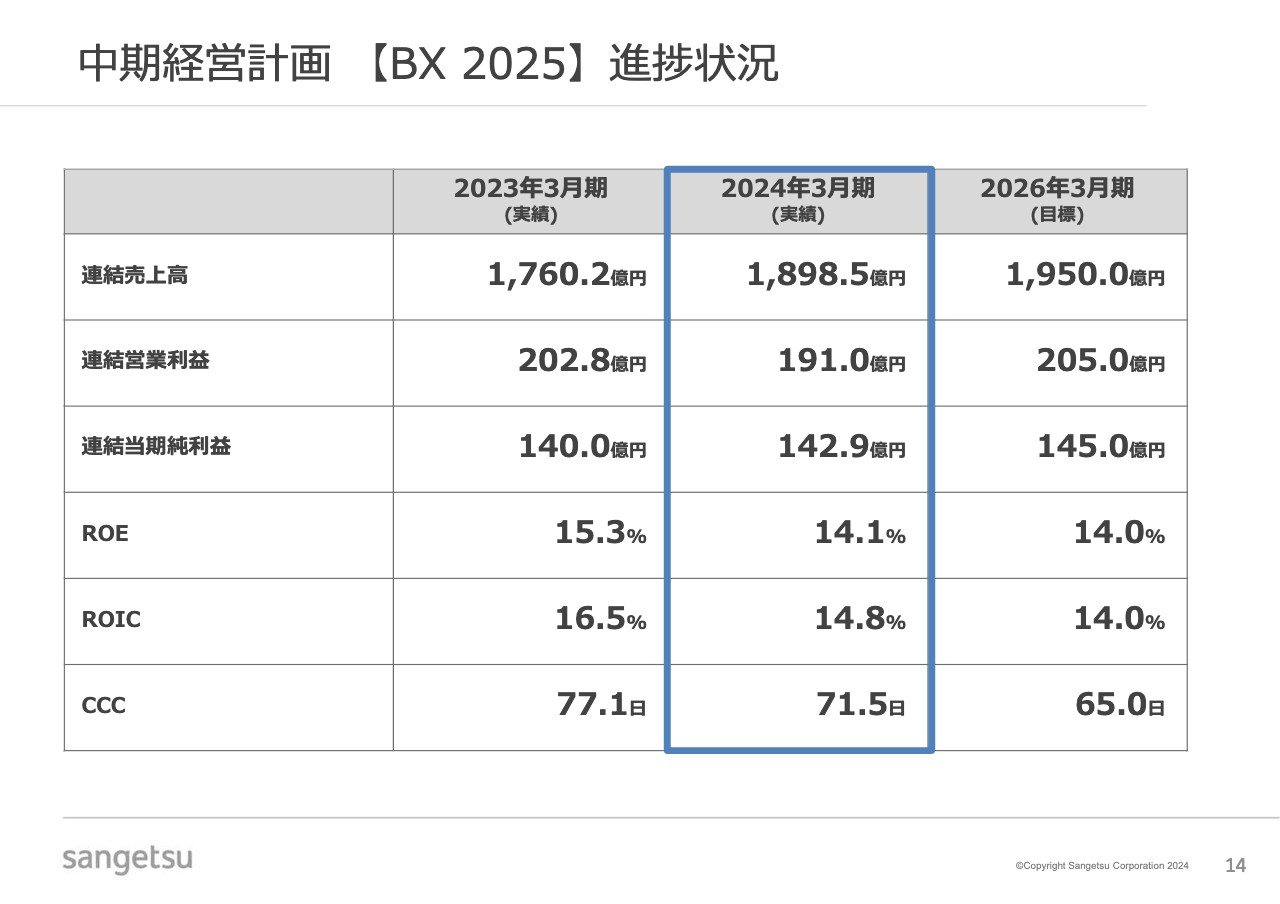

中期経営計画【BX 2025】進捗状況

中期経営計画【BX 2025】の進捗状況についてご説明します。売上高と利益については先ほどお伝えしたとおりです。

ROEについては、自己資本の積み上げにより前期比で低下していますが、引き続き戦略投資と株主還元のバランスを踏まえ適切な資金配分を進めるとともに、目標以上の利益を創出すべく資本収益性の向上を図っていきます。

また、後ほどご説明しますが、人的資本、デジタル資本等のコスト先行により、2025年3月期は減益となりました。その上で、2026年の目標達成に向けて、各種施策に取り組んでいきます。

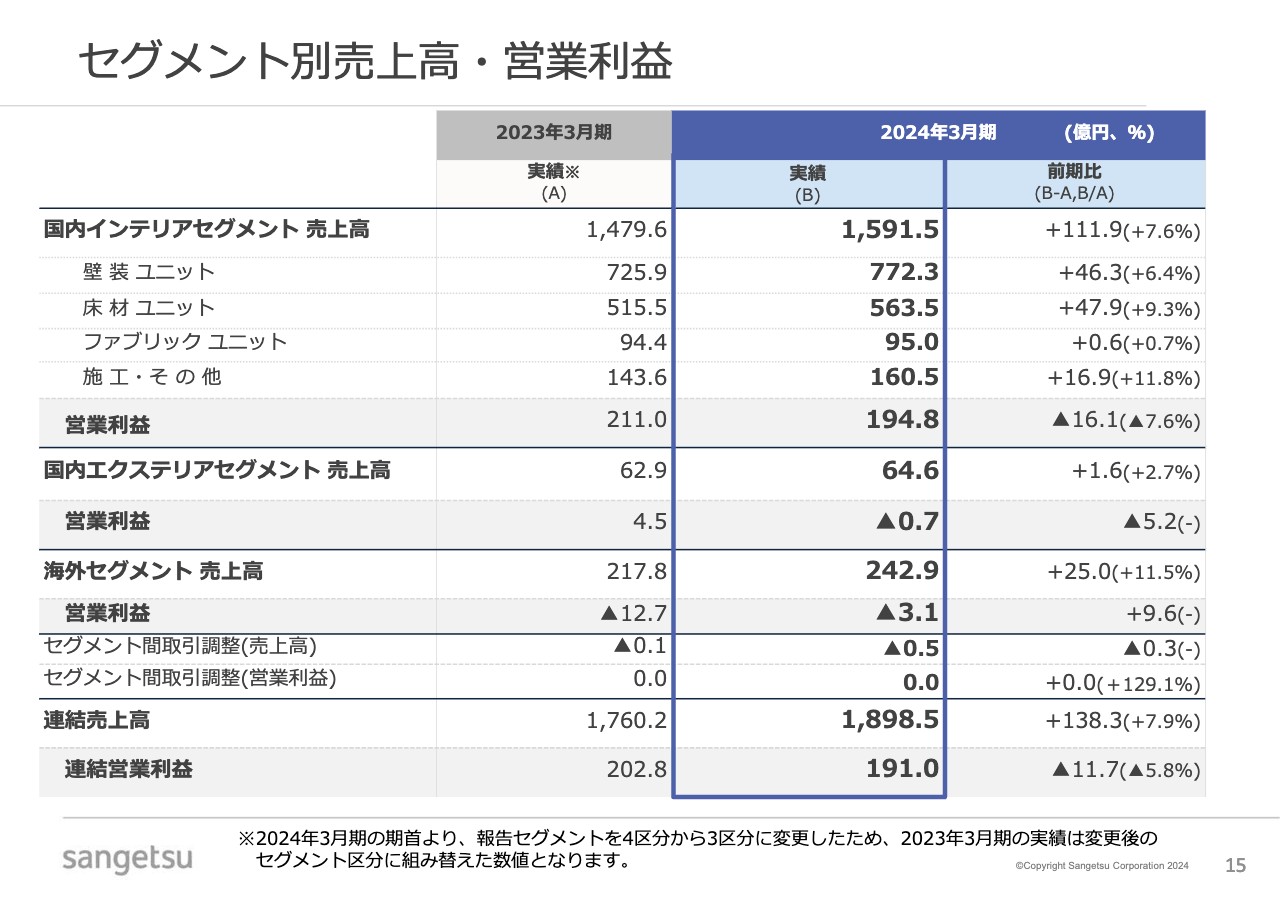

セグメント別売上高・営業利益

セグメント別の売上高・営業利益についてです。国内インテリアセグメントの営業利益は194億8,000万円となりました。一方で、国内エクステリアセグメントの営業利益は7,000万円の損失、海外セグメントも3億1,000万円の損失となっています。

海外セグメントについては、北米、東南アジア、中国・香港の3地域のグループ会社の営業利益を単純合計すると黒字転換しています。しかし、連結調整、およびサンゲツ単体での海外ビジネスユニット損益を算入したことで赤字になっています。

営業利益の絶対値がこの2年で大きく上がりましたが、私どもの課題としては、収益基盤が国内インテリアセグメント1本足であるということです。

この構造は過去10年、さらに言えばその前から変わっておらず、国内インテリアの中でも空間総合提案のウエイトはいまだ低い状況です。エクステリア、海外、空間総合提案の3領域の強化を加速していきたいと思っています。

セグメント別決算のポイント

その3領域の中から、海外セグメントについて簡単にご説明します。売上高の構成比は、北米が約80パーセント、東南アジアが約15パーセント、中国・香港が約5パーセントです。昨年度は最大地域である北米で、収益の大きな改善がありました。

理由としては、北米のKoroseal社において、2022年7月に就任した社長のもと経営の正常化が進んだためです。生産性の改善、品質管理の強化、デザインを含めた陣営の強化など、ある意味で製造業の基本を徹底することにより、営業利益の拡大に至りました。そして、いよいよ成長戦略を加速していくタイミングになりました。

したがって、今後はデザイン人材の拡充、設備能力の増強、あるいは壁紙にとどまらない商材の多様化などの成長戦略を、M&Aも含めて具体的に進めていく段階になったと言えると思います。

東南アジアについては機能強化のための投資を先行する一方、売上がいまだ伸びず赤字から脱却できていません。中国・香港は、ご存知のとおり事業環境が非常に厳しい中で、昨年の秋頃から売上高は増加していますが、赤字が継続している状況です。

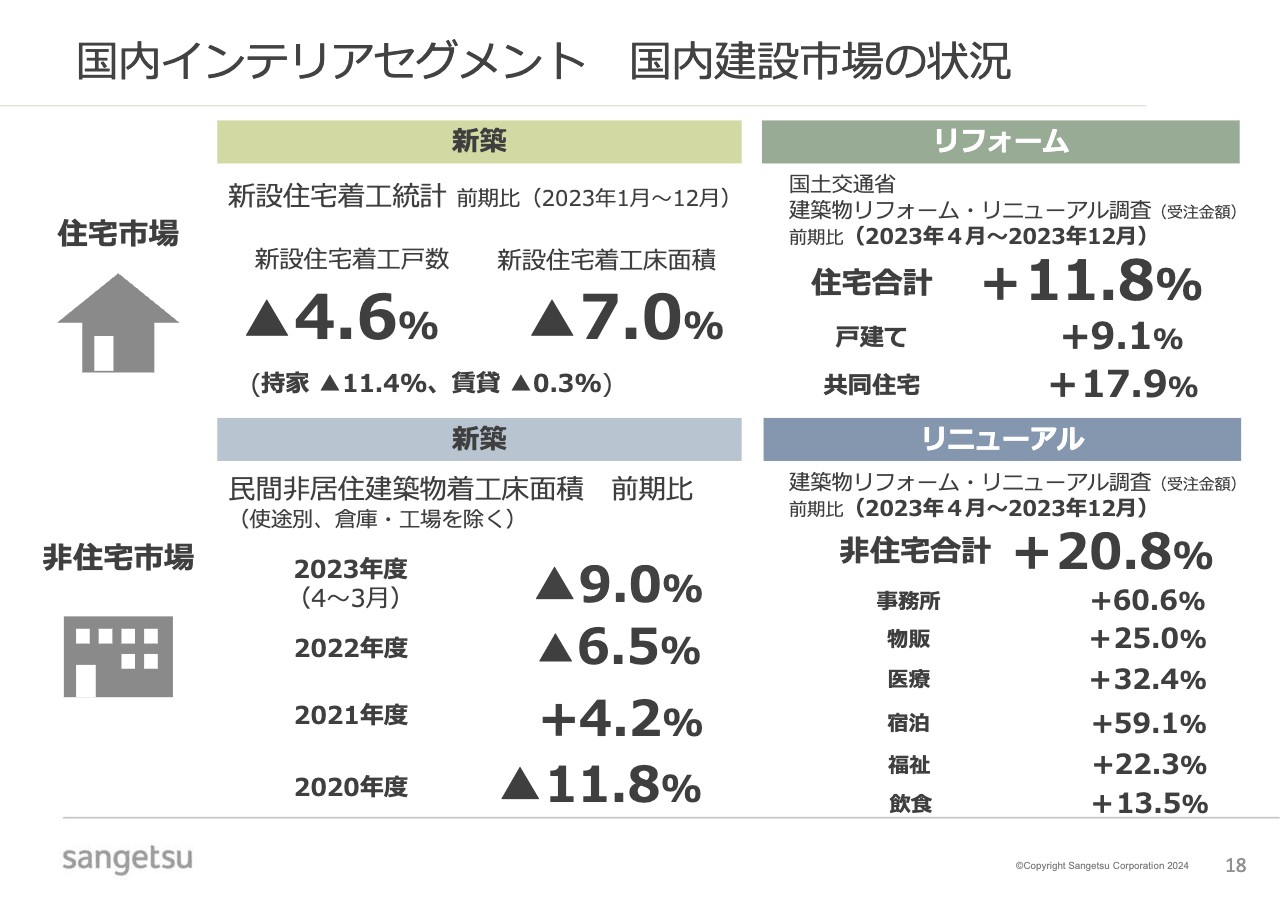

国内インテリアセグメント 国内建設市場の状況

主力の国内インテリアセグメントを取り巻く国内建設市場の状況は、スライドをご覧のとおりです。住宅市場、非住宅市場ともに新築は低調で、リフォームは好調でした。

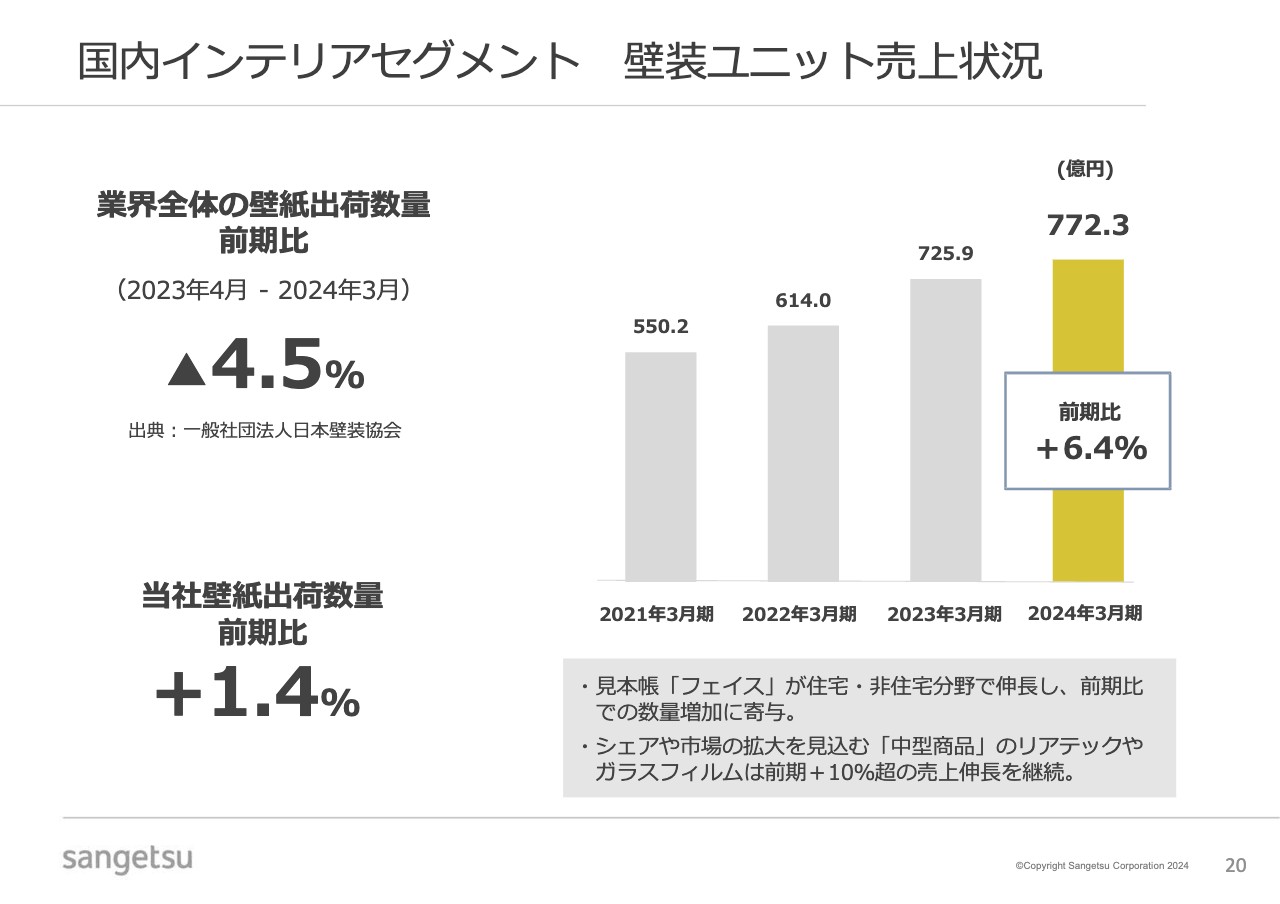

国内インテリアセグメント 壁装ユニット売上状況

主力である壁紙については、業界の出荷数量は減っていますが、弊社は出荷数量を増やしており、結果としてシェアが伸びています。

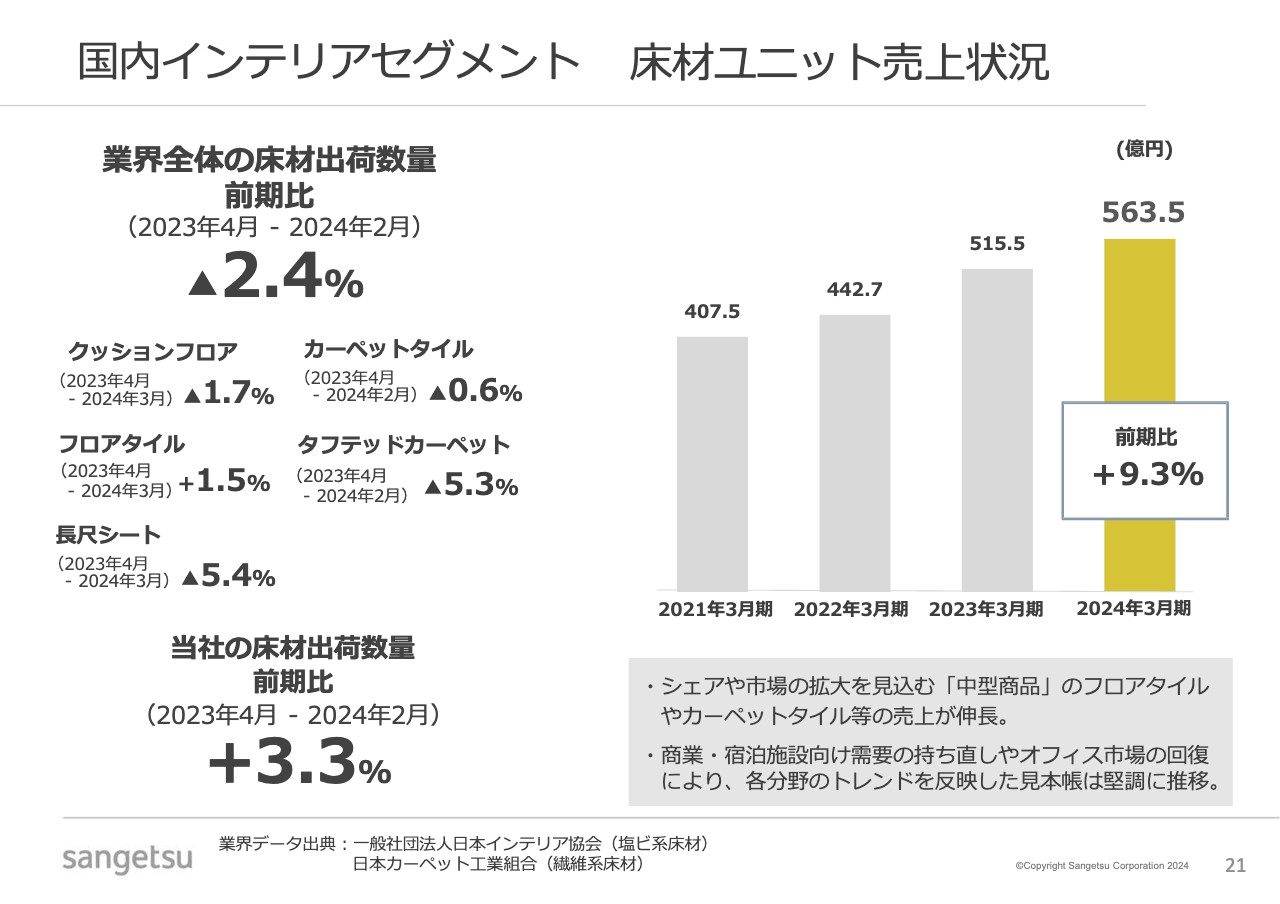

国内インテリアセグメント 床材ユニット売上状況

床材についても同様です。私どもの商品企画、デザイン、施工、改造等、いわゆる商品にまつわる機能の強化を進めてきたことの成果だと思っています。

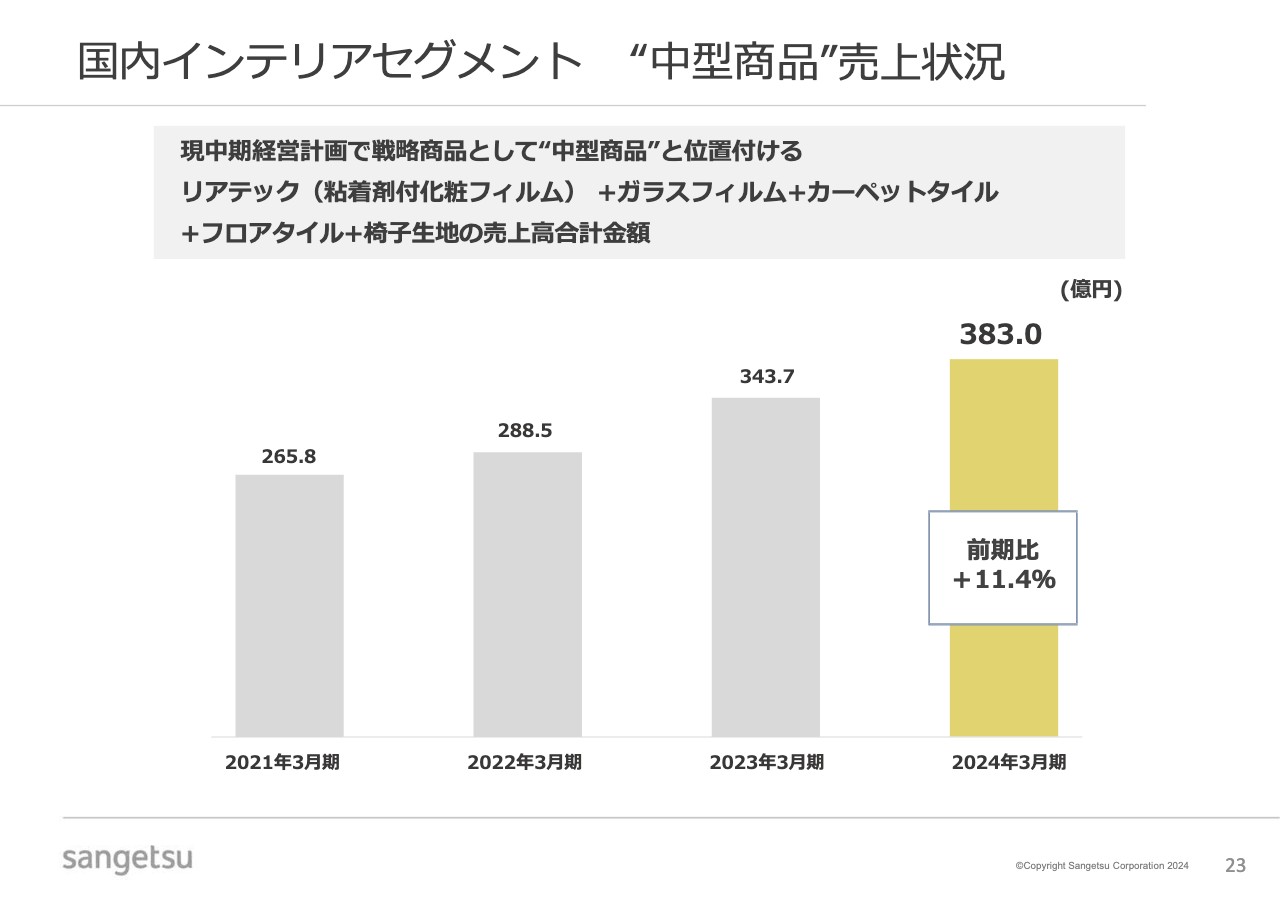

国内インテリアセグメント “中型商品”売上状況

中型商品についてです。現時点では数量面では大きくなっていませんが、機能性商品ということで私どもにとっての戦略商品となっています。商品の機能、きめ細かい販促活動、マーケティング活動により、拡販が進んでいます。

私どもの強みとして、商品企画、開発力があります。人手不足や環境配慮型等、事業環境がドラスティックに変わっていますので、中型商品にとどまらず、プロダクトイノベーションを進めていきたいと考えています。

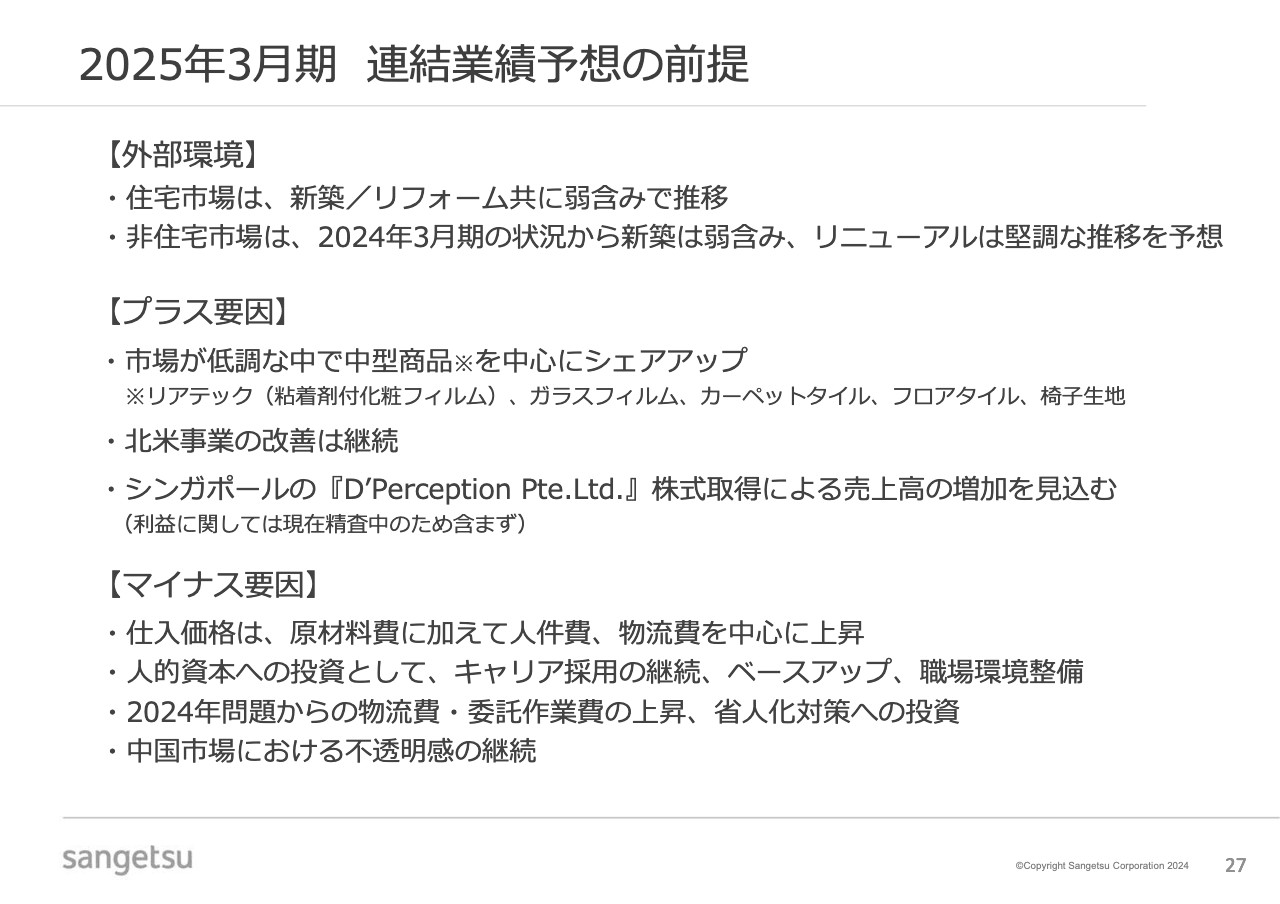

2025年3月期 連結業績予想の前提

2025年3月期の業績予想です。まずは、予想の前提についてご説明します。外部環境については、住宅市場は新築/リフォームともに引き続き弱含みで推移する一方、非住宅市場の新築は低調ですが、リニューアルは堅調に推移すると予想しています。したがって、前年度以上に厳しい事業環境であると認識しています。

そのような中でプラス要因としては、先ほどお伝えした商品企画、開発等、機能に裏付けられた主力商品でのシェアアップです。中型商品については拡販の余地がありますので、数量面でのシェアアップを図っていきます。さらに、北米事業の改善は継続する見込みです。

また、5月10日に発表したとおり、シンガポールのD'Perception社の株式を取得することで、売上高の増加を見込んでいます。後ほどお話ししますが、非常にポテンシャルのある案件であり、中長期的にバリューを生み出すと信じていますが、短期的、あるいは今年度の利益に与えるインパクトについては精査中です。

マイナス要因としては、原材料の調達コストが引き続き上昇します。原材料メーカーからは、原材料費に加えて労務費、物流費、電気代、事業維持費といったものが示されており、ここは不可避だと考えています。

私どもの事業としては、引き続き人的資本への投資や職場環境の整備などによる販管費の増加、私どもの物流に関わるコストの上昇、さらには基盤整備として物流やシステムへの投資を継続していくため、これらのコスト面はマイナスになります。

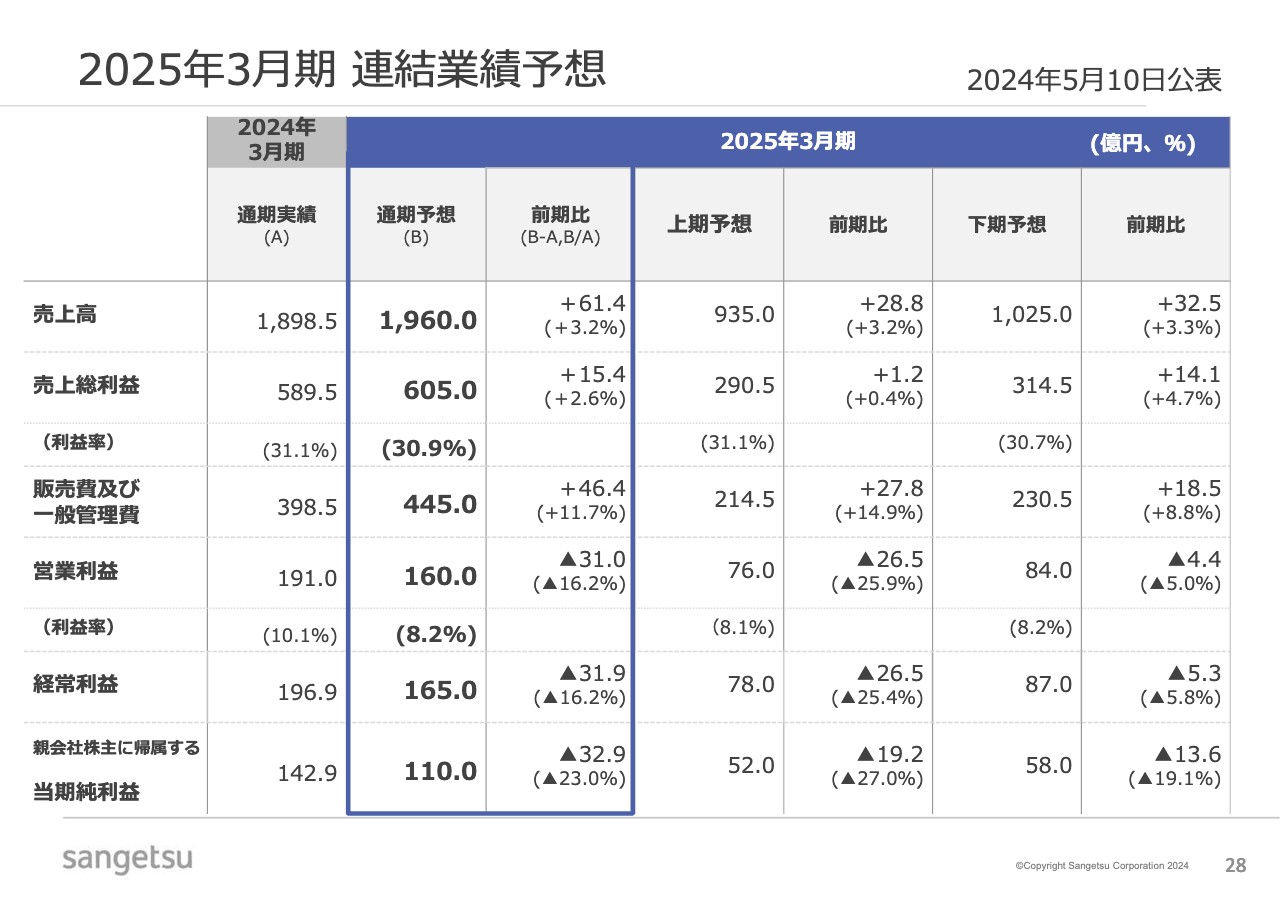

2025年3月期 連結業績予想

2025年3月期の連結業績予想です。5月10日に公表のとおり、売上高は前期比3.2パーセント増、売上総利益は前期比2.6パーセント増の微増にとどまる予想です。昨年度は上半期まで前年度の値上げ効果がありましたが、今年度は値上げ効果が期待できないため、数量増加等を加味しています。

販管費は前期比11.7パーセント増、営業利益は前期比16.2パーセント減の160億円と予想しています。親会社株主に帰属する当期純利益は、前期比23パーセント減の110億円です。

連結営業利益予想の増減(前期比 4-3月通期)

販管費について補足します。具体的にはその他の国内インテリアセグメント、国内エクステリアセグメント、海外セグメントのグループ会社については、総じて人件費増と考えていただければと思います。

一方、サンゲツ単体では、人件費以外に営業費他で約16億円増えています。このうち大きなものとしては、前年度から進めている職場環境改善を意図する拠点整備、事務所の改修費、マーケティング政策におけるプロモーション費用等が対象になります。

長期ビジョン【DESIGN 2030】

経営戦略についてです。現在我々は、2030年3月期に向けた長期ビジョン【DESIGN 2030】および、昨年度からの3年間にわたる中期経営計画【BX 2025】を掲げています。本日は長期ビジョンについての論点整理と中期経営計画の各施策の進捗状況についてご説明します。

まず、長期ビジョンについてです。全体像としては、デザインによるブランド価値の向上と事業転換を経営の基本とし、人的資本およびデジタル資本を両輪としてソリューション提供力を高め、グローバルなスペースクリエーション企業への転換を図り、社会的価値を実現します。

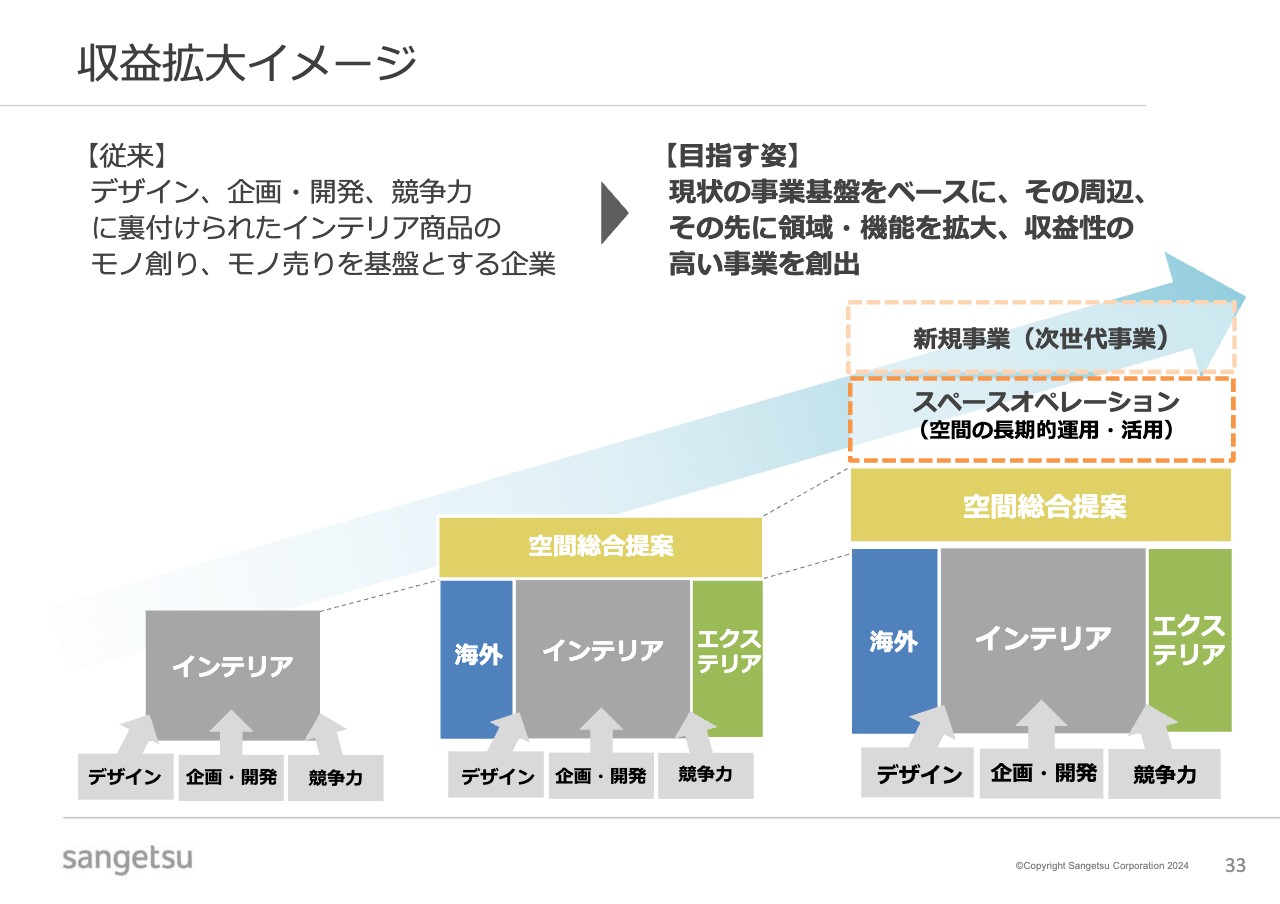

収益拡大イメージ

収益拡大イメージについてご説明します。先ほどお伝えしたとおり、現時点での我々の主たる収益基盤は私どもの祖業と言える国内インテリアです。同時にそこへの依存度が高すぎることが、現状の課題となっています。その事業基盤をベースに、エクステリア、海外、空間総合提案を強化していく方針です。

インテリア、エクステリア、海外、空間総合提案を中核事業と位置づけ、長期ビジョンの最終年度に向けて、中核事業の深化・変革を進めていきます。

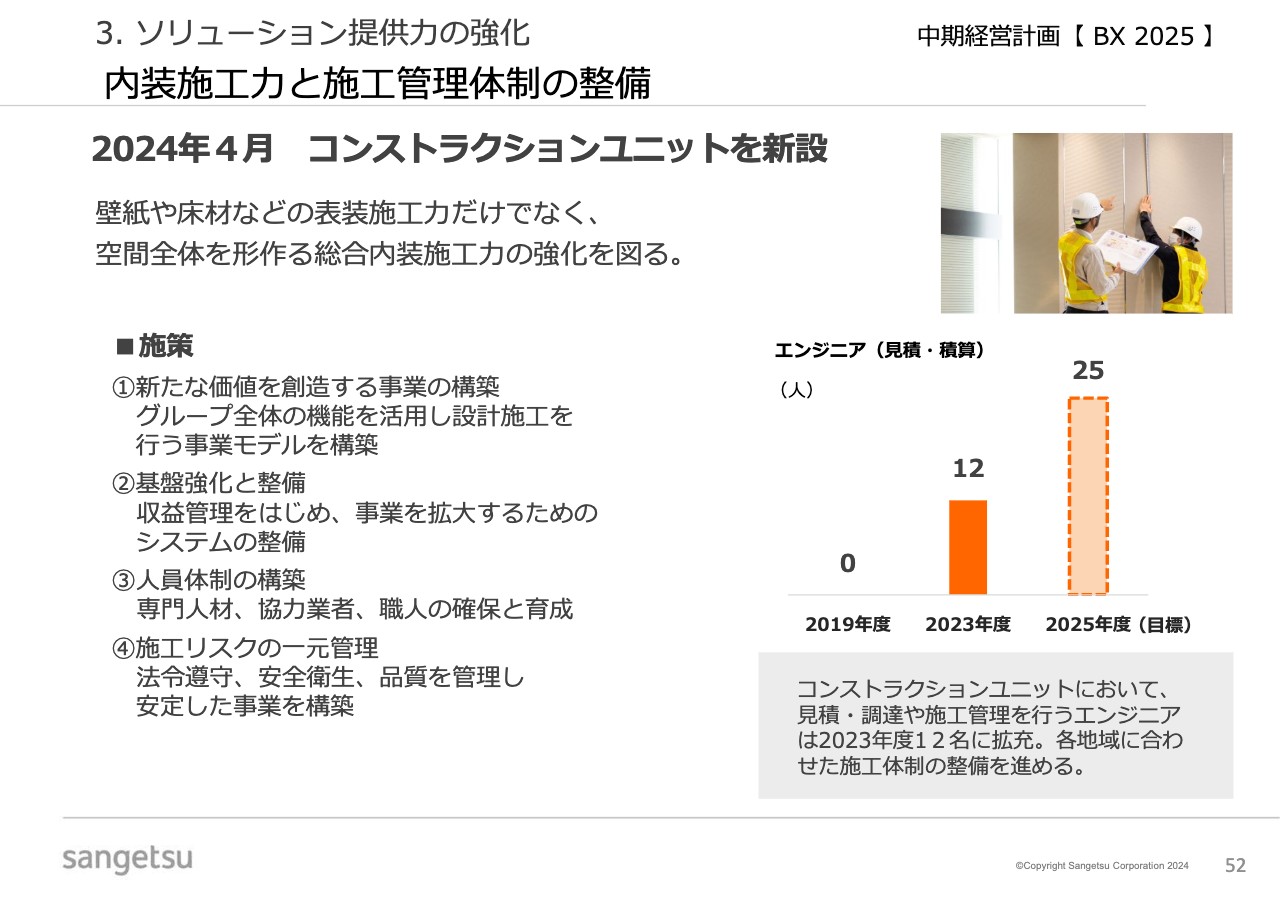

エクステリア、海外については、インテリアで培ったビジネスモデルを展開していきます。空間総合提案については、我々の従来のインテリアの事業モデルが受注即受け渡しというスピーディなものだったのに対し、空間総合提案は仕事のスパンが長く、安全管理や法規制への対応等、これから体得すべきことが少なからずあります。

それに向けた専門部署として、今年4月1日にコンストラクションユニットを立ち上げました。まずは基盤を構築した上で、デザイン力、ソリューション力を強化し、空間総合提案の収益向上を目指したいと考えています。

また、中核事業の深化・変革を進めると同時に、中核事業の周辺、あるいはその先に存在する領域で未来の確固たる収益基盤となりうる新規事業、言葉を変えると次世代事業の探索・創出を本格的に進めていきたいと思っています。

新規事業の探索・創出を全社横軸で進めていく専門部署として、今年4月1日に事業創造推進室を立ち上げました。すでにタスクフォースのかたちで、昨年秋より社内検討してきた空間の長期的運用・活用を行うスペースオペレーションの検討を具体的に進めています。

さらに、こちらは先ほどお伝えしたプロダクトイノベーションという言葉と重なりますが、デジタルの活用、市場ニーズを先取りする新たな商材に加え、パートナー企業やコンソーシアムとの協業・共創を現時点で考えています。これから社内で有志メンバーを募り、本格的に新規事業の探索・創出に臨んでいきたいと思っています。

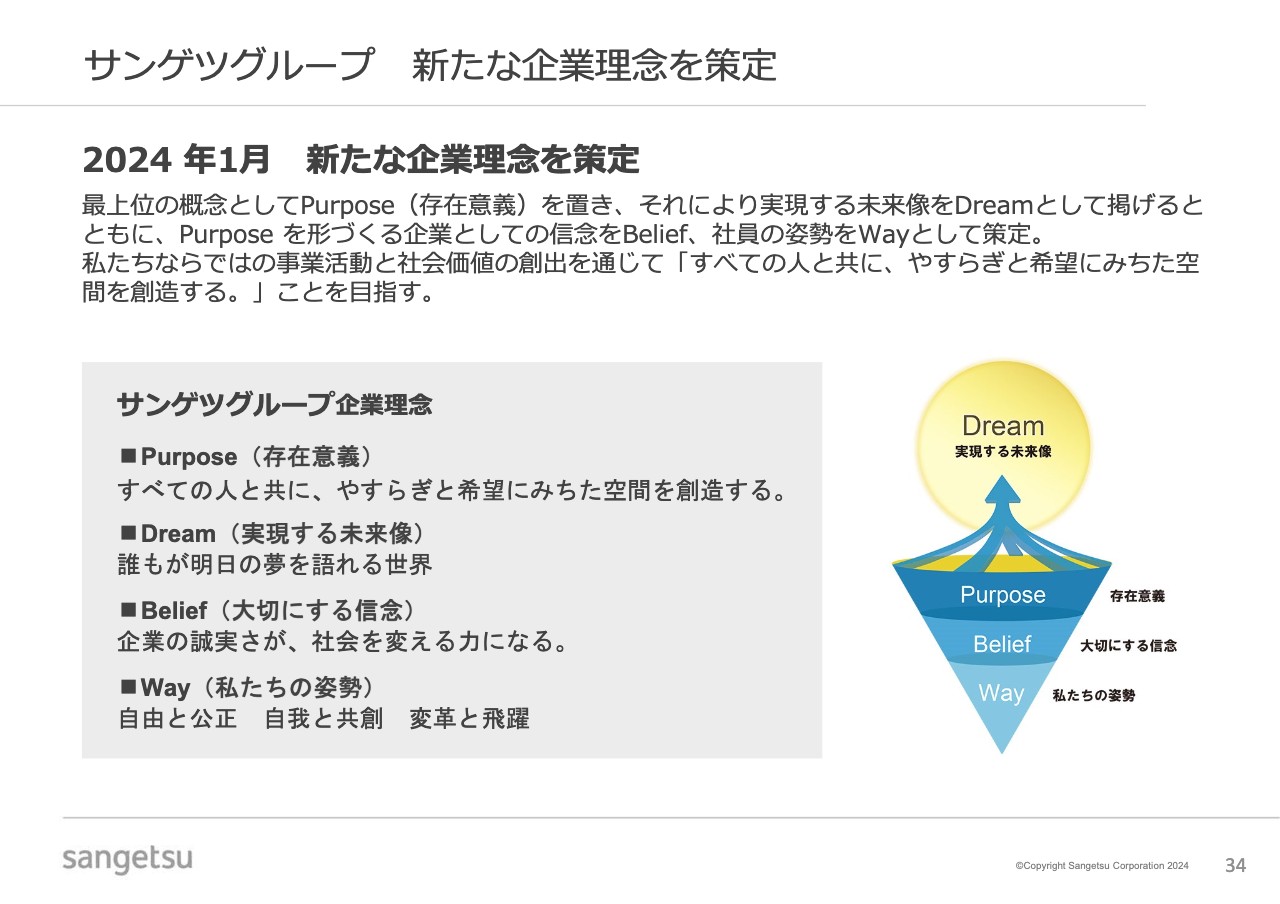

サンゲツグループ 新たな企業理念を策定

従来のモノ売りを主とする企業から、モノとスペースを両輪とするスペースクリエーション企業に転換し、さらにその先を視野に入れるインフラ作りとして、新たな企業理念の策定、価値創造拠点の開設を行いましたのでご紹介します。

まず、企業理念についてです。幹部人材から若手社員まで100人近い社員が参画し、いわば社員の総意として新たな企業理念を今年1月に策定しました。サンゲツグループのPurpose、すなわち存在意義は「すべての人と共に、やすらぎと希望にみちた空間を創造する。」を掲げています。Dream、Belief、Wayはスライドに記載のとおりです。

新たな価値創造への取り組み

新たな価値創造に向けた拠点として、東京日比谷に新オフィス「PARCs」を開設しました。

「PARCs」とは「Parade of Cs」を略したものです。Creativity、Change、Challenge、College、CollaborationといったさまざまなCが集い、パレードのように盛り上がるというのが「PARCs」の由来となっています。社内外との連携や競争を通じて、イノベーションを創出する拠点と位置づけています。

また、これまで東京支社だった東品川のオフィスを再整備し、品質管理を含めて「PARCs」と連携してR&D機能を担う拠点とすることを計画しています。

事業創造推進室については、先ほどお伝えしたとおりです。

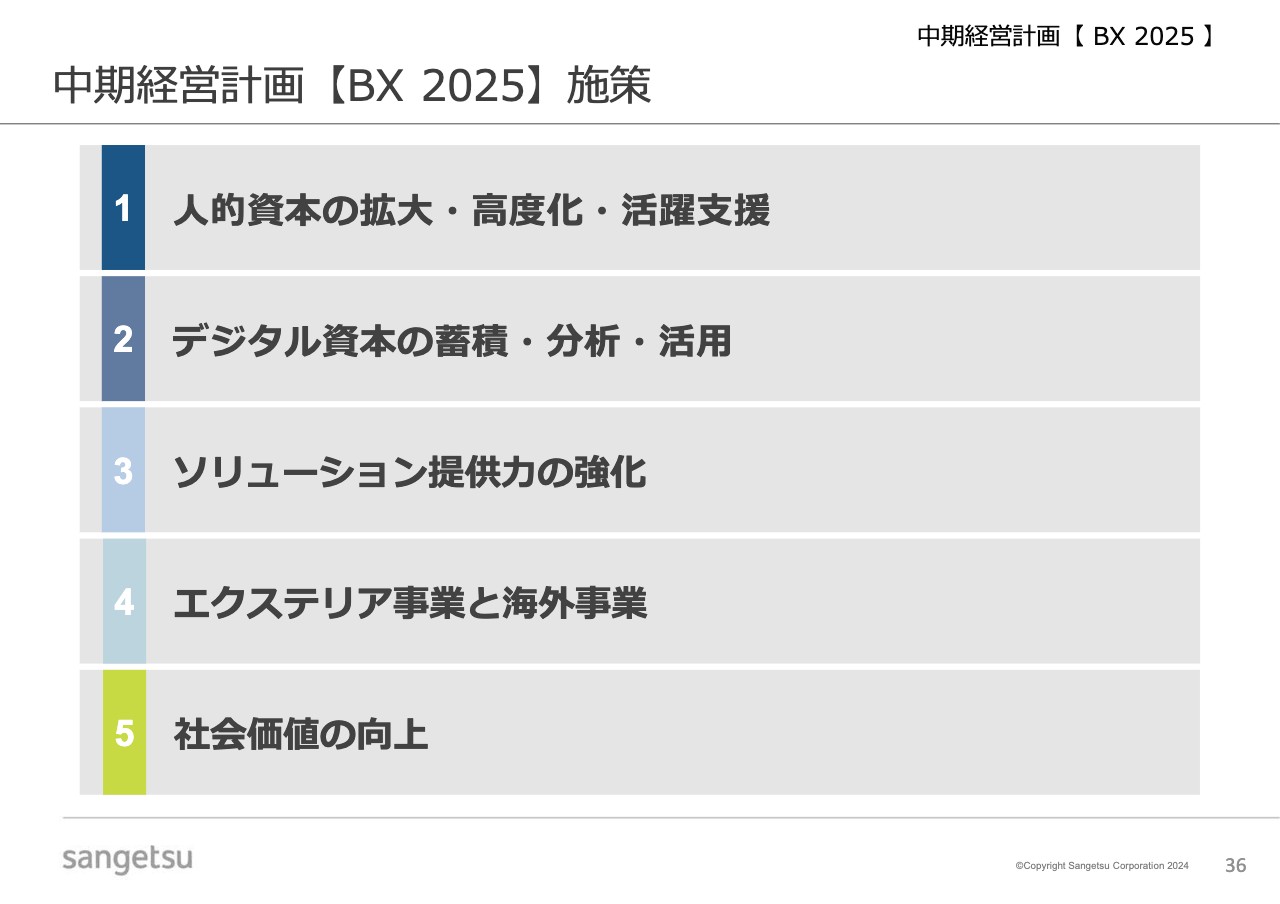

中期経営計画【BX 2025】施策

中期経営計画【BX 2025】の進捗状況についてご説明します。ちょうど1年前に【BX 2025】を発表し、その重点施策として「人的資本の拡大・高度化・活躍支援」「デジタル資本の蓄積・分析・活用」「ソリューション提供力の強化」「エクステリア事業と海外事業」「社会価値の向上」の5つを掲げました。

過去2回の決算説明会の際に詳しくご説明していますので、今日は進捗状況の中で特にお伝えすべき内容をご報告します。

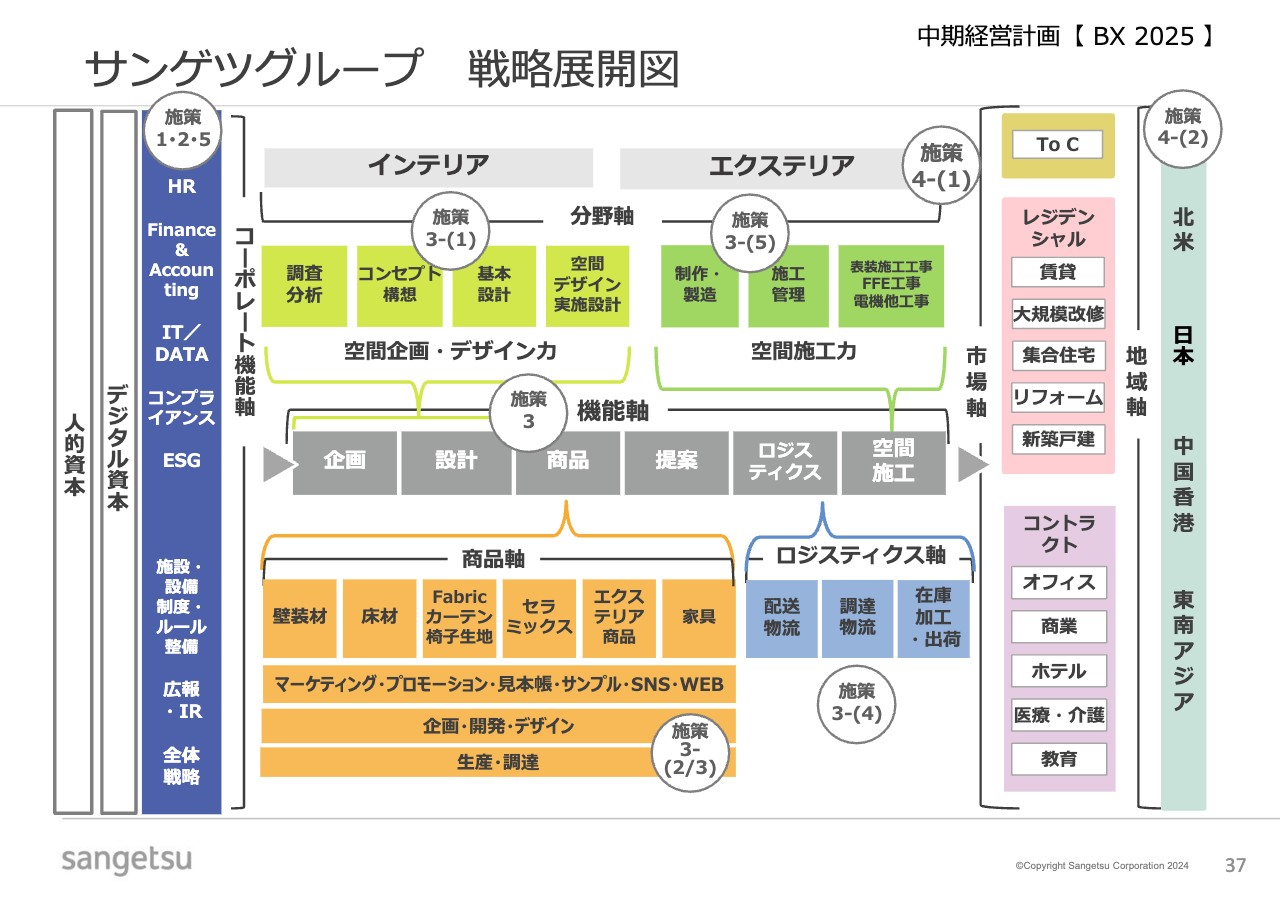

サンゲツグループ 戦略展開図

今回の【BX 2025】における戦略展開図の全体像はスライドのとおりです。

中期経営計画【BX 2025】施策

人的資本の拡大・高度化・活躍支援については、スライドに記載の5つの項目を遂行することを昨年掲げました。

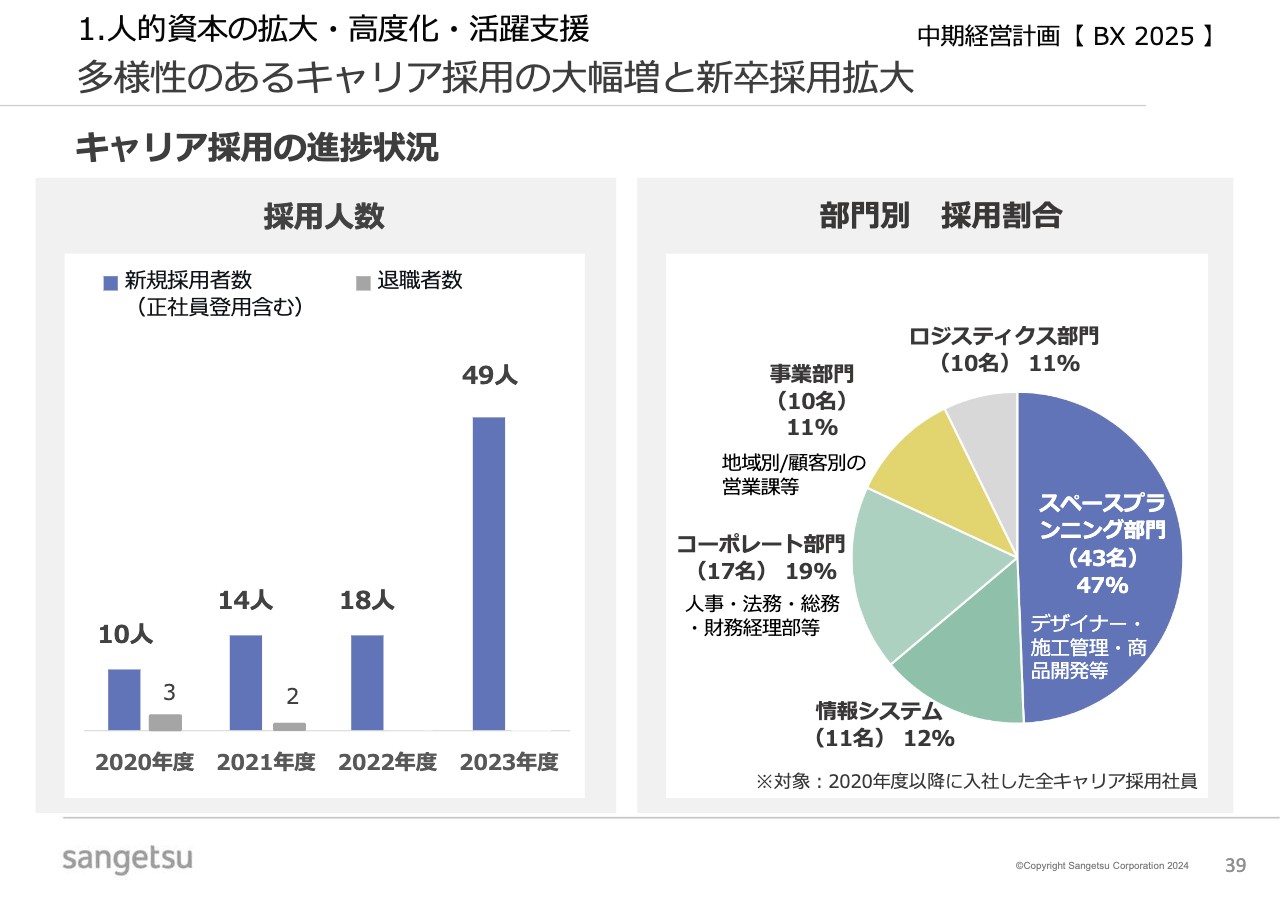

多様性のあるキャリア採用の大幅増と新卒採用拡大

まず採用についてです。安田が前社長を務めた10年間、デザイン・物流・施工の機能強化、国内外でのM&Aの実行等、いろいろな戦略・戦術に着手しました。一方で、正社員数はそれほど増加しておらず、事業領域・事業規模の拡大に比べて人的タイト感があったことは事実です。この対応に加えて、事業モデルの転換を加速していくために、昨年からキャリア採用の拡大および新卒採用の増加を進めています。キャリア採用の採用割合は、スライド右側の円グラフのとおりです。今後伸ばしていくべきスペースプランニング部門のキャリア人材に加えて、情報システム、法務、財務経理、ESGなどのグローバル対応も含めて、バックオフィス人材を拡充していきたいと思っています。

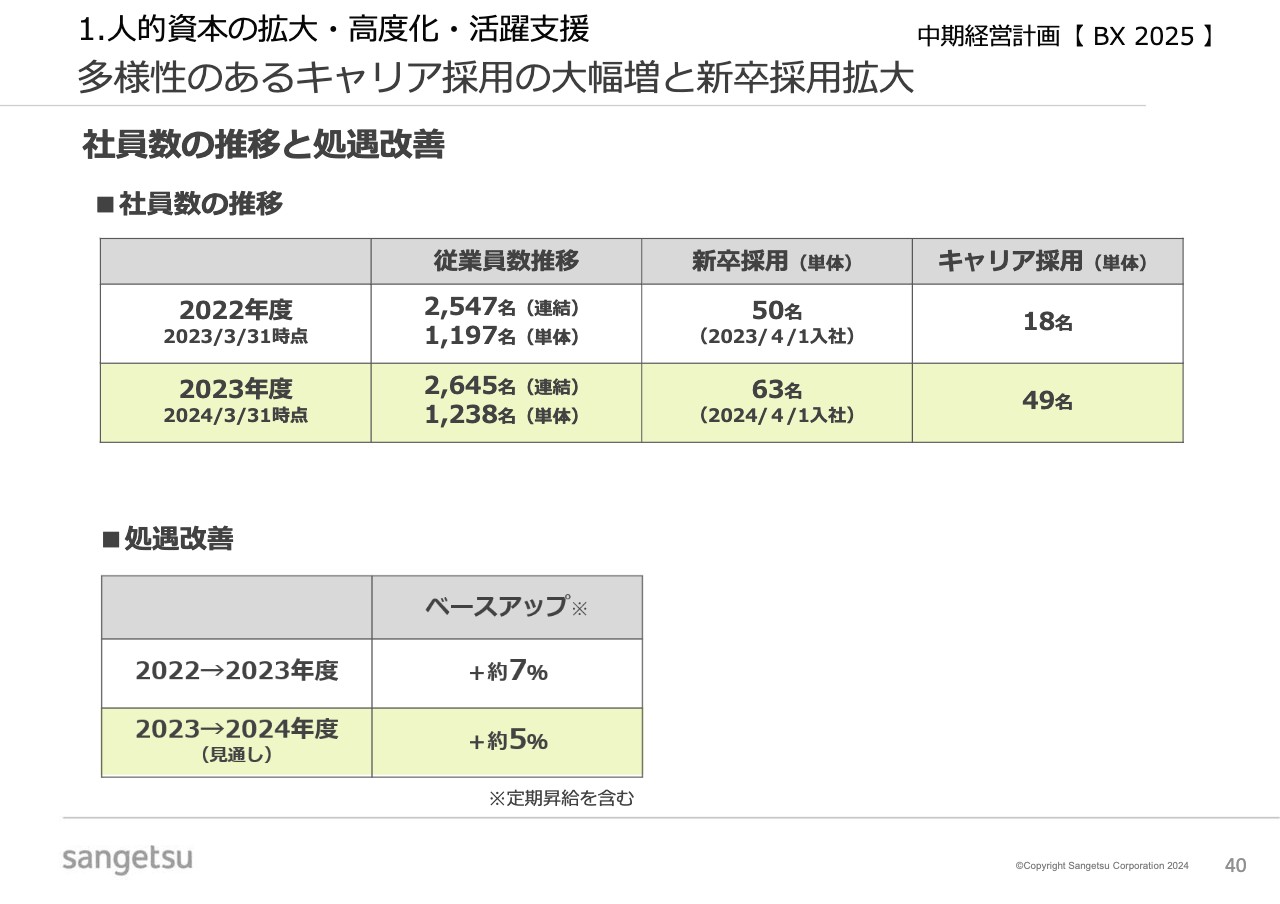

多様性のあるキャリア採用の大幅増と新卒採用拡大

処遇改善についてです。スライド下部に記載のとおり、過去2年のベースアップとして、昨年度はプラス7パーセント程度、今年度はプラス5パーセント程度を予定しています。

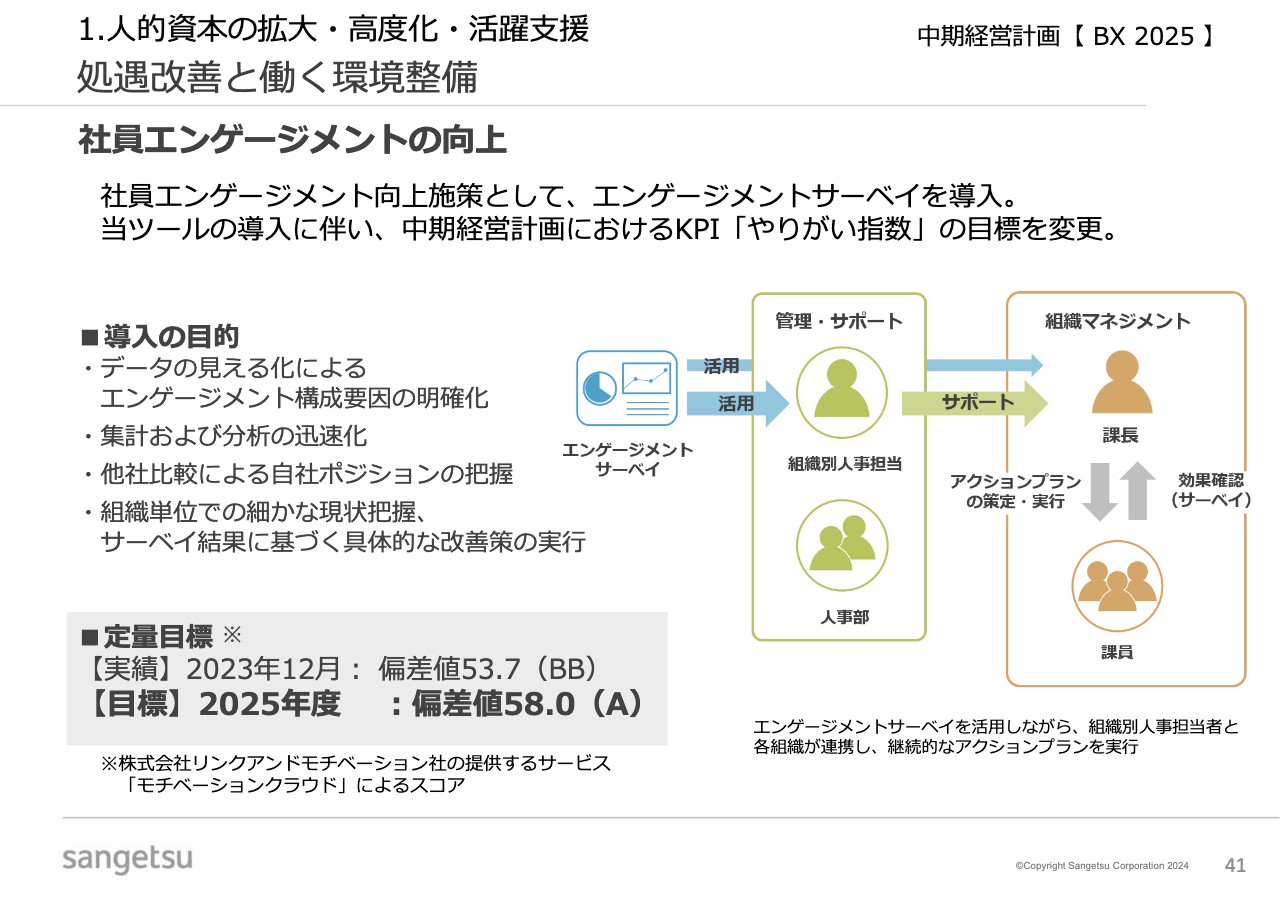

処遇改善と働く環境整備

経営指標の中で社員エンゲージメントを重要指標と位置づけ、処遇改善や職場環境の改善、教育研修プログラムの拡充等、社員の意欲とモチベーションにつながる施策を拡大しています。

また、それを客観的に見える化すべく、エンゲージメントサーベイを導入しています。スライド下部に記載のとおり、2025年の定量目標スコアは58.0(A)です。

中期経営計画【BX 2025】施策

人的資本と並び、これからの我が社を引っ張る基盤となるデジタル資本について、4つの施策を昨年掲げました。

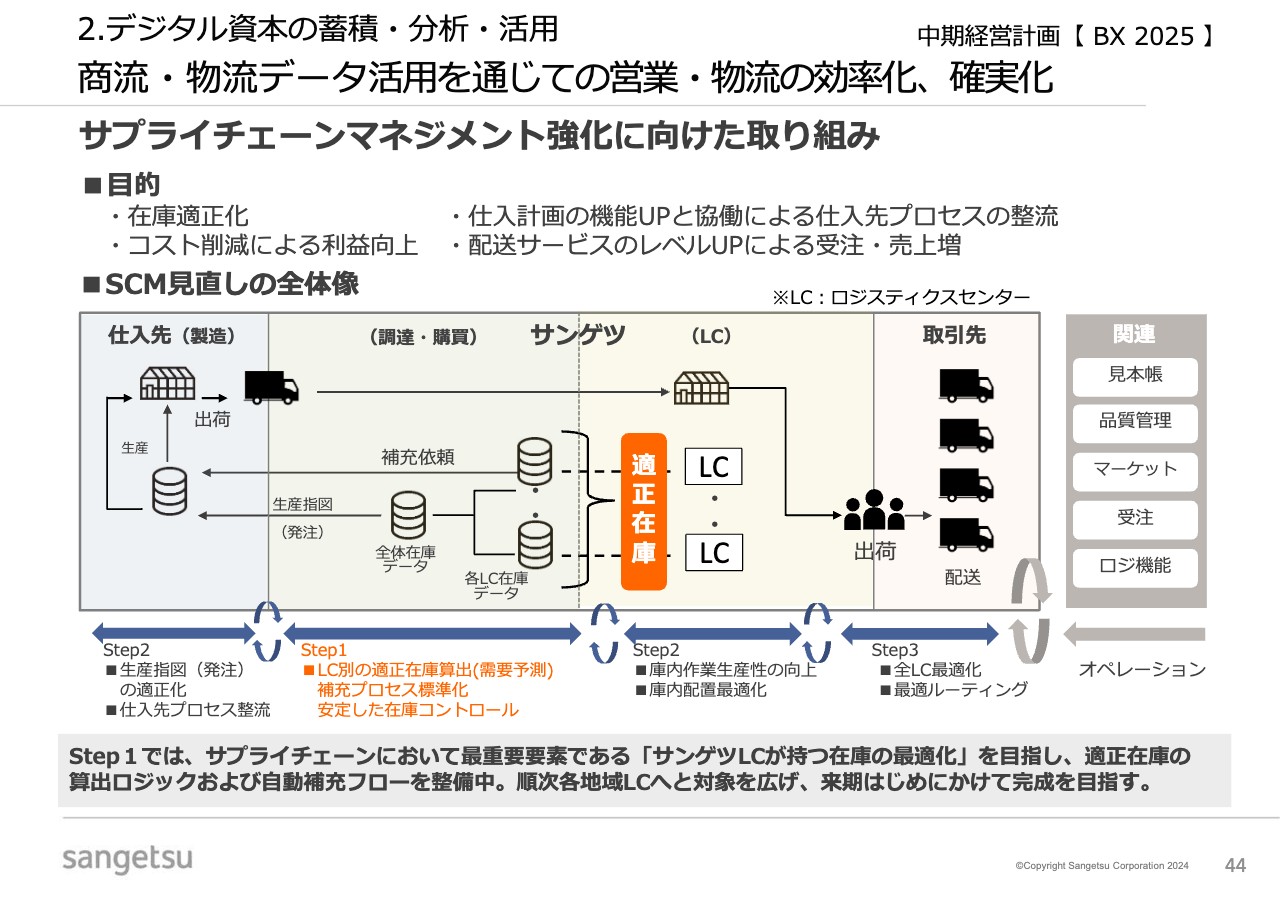

商流・物流データ活用を通じての営業・物流の効率化、確実化

まず、サプライチェーンマネジメントの強化に向けた取り組みについてお話しします。私どもは、商品企画、開発、あるいは調達、在庫、受注、物流、さらに営業といったそれぞれの機能の強化を進めてきた一方で、それらトータルでの競争力を十分に高めることができたかというと、必ずしもそうではなかったと言えます。

その上で、今般、社長直轄でサプライチェーンマネジメントのタスクフォースを立ち上げました。キャリア採用したSCMに長けている人材を担当役員とし、全部門にまたがる検討・取り組みを開始しています。

私は入社して1年半になりますが、サンゲツは個の強みはすばらしいものがあるものの、今後はトータルでの強み、全体最適を強化していきたいと考えています。

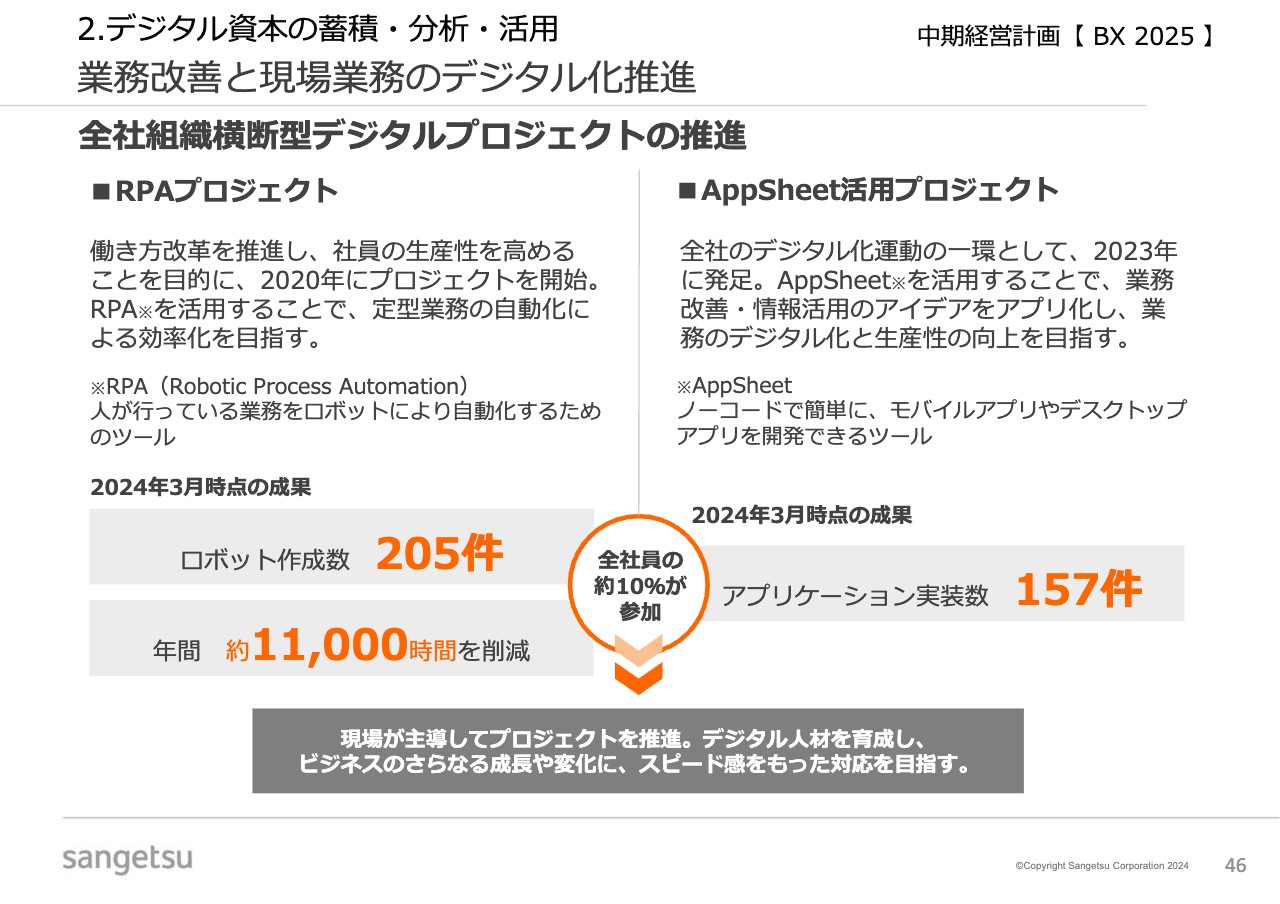

業務改善と現場業務のデジタル化推進

デジタル資本の中の全社横断型プロジェクトの事例として、「RPAプロジェクト」および「AppSheet活用プロジェクト」についてスライドに記載しています。

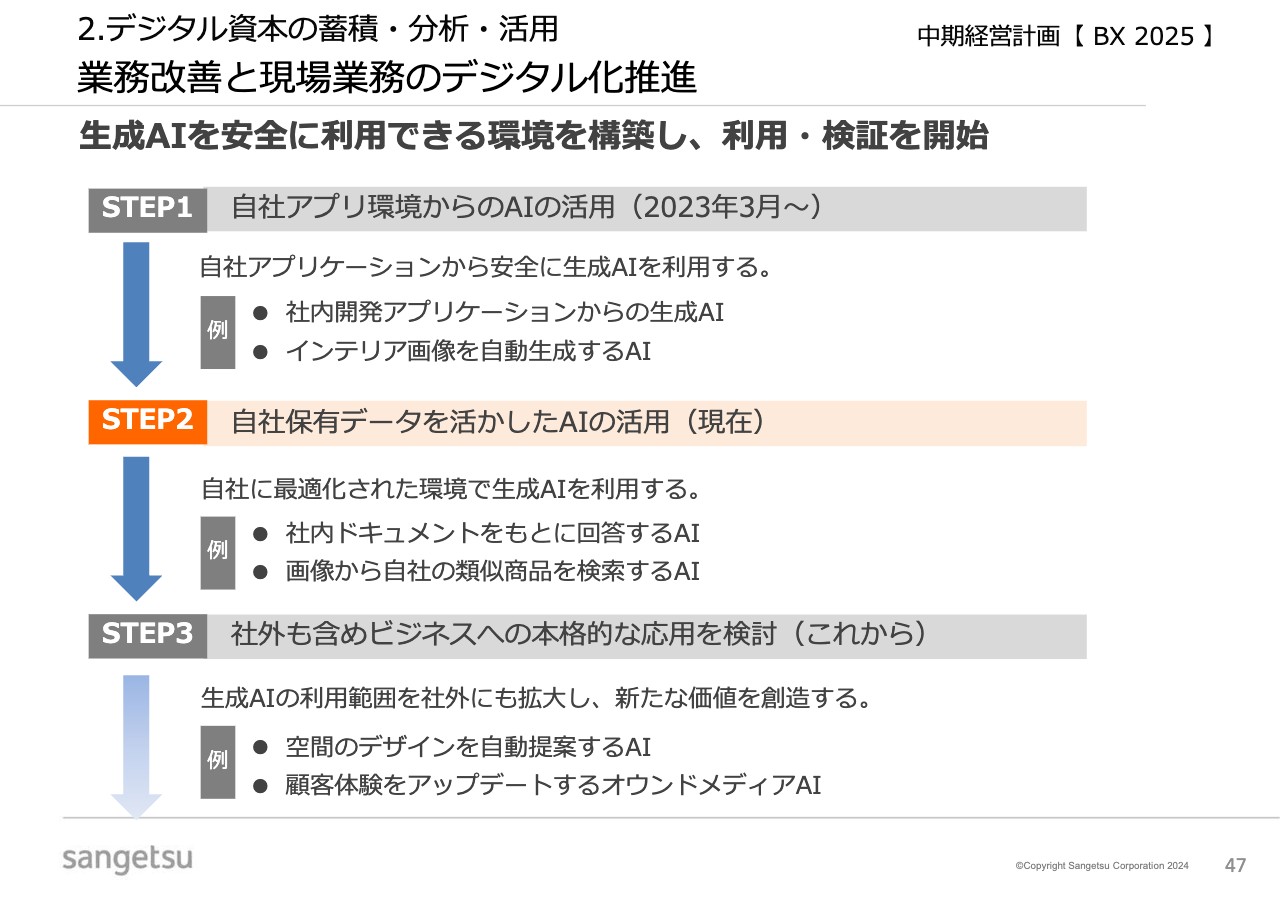

業務改善と現場業務のデジタル化推進

また、生成AIの活用も進めているところです。

中期経営計画【BX 2025】施策

ソリューション提供力の強化についてお話しします。弊社はこれまで、モノ、すなわちプロダクトの強みをベースに事業を拡大してきました。今後はその強みを基盤として、スペース、すなわち空間に係る仕事を拡大し、それを基盤に新たな事業を探索・創出していくことを考えています。一言で言いますと、プロダクトとスペースの両輪ということです。

その考え方をベースに、「それぞれの市場に特化した空間デザイン、空間提案力の増強」「取扱商品の拡大、高度化、ブランディング強化」「商品調達体制の整備・強化」「ロジスティクス体制の地理的・機能的な拡充、強化」「大規模かつ機動力のある内装施工力と施工管理体制の整備」という目標を1年前に掲げました。

取り扱い商品の拡大、高度化、ブランディング強化

この1年での進捗についてご報告します。パートナー企業との協業による機能性商品、環境配慮型商品の拡充についてです。

今後、環境配慮に対する社会のニーズが高まる中、これらへの対応事例として、TOTO社や弊社が開発した低環境負荷商品の事例を掲げていますが、事業パートナーとの共創や協業を進めて、新たな商品への取り組みを強化していきたいと思っています。

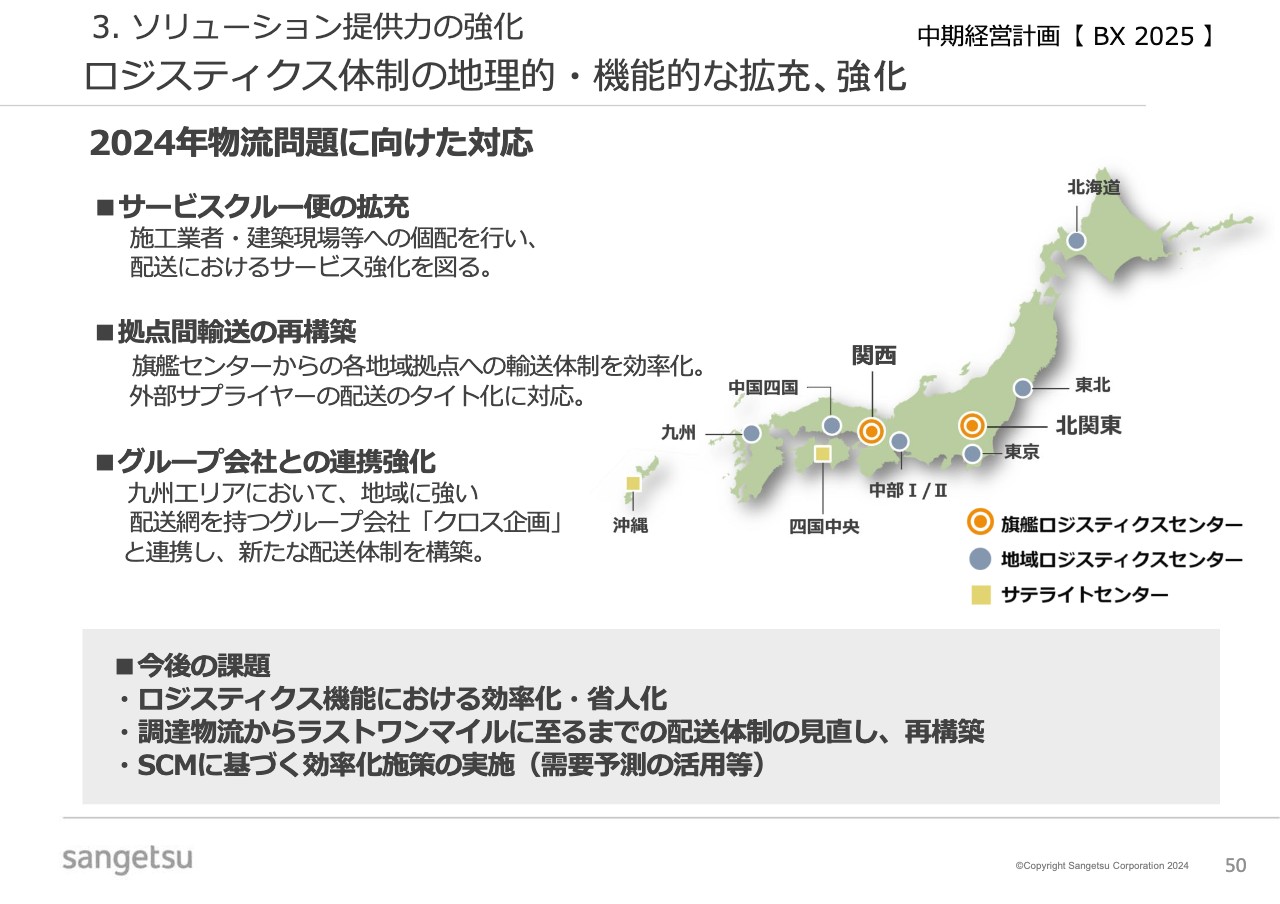

ロジスティクス体制の地理的・機能的な拡充、強化

物流における2024年問題に向けた対応についてです。これは当然2024年にとどまらず、今後、物流のタイト化が非常に大きな問題になります。我々も具体的な打ち手として、サービスクルー便の拡充、拠点間輸送の再構築、グループ会社との連携強化を進めています。

一方で、人手不足は深刻化が加速することはあっても、緩和することはないと思っていますので、効率化・省人化をドラスティックに進めていくための投資も考えています。また、サプライチェーンマネジメントにおいて、物流は非常に大切な役割を担いますので、物流も含めてSCMの高度化を進めていきます。

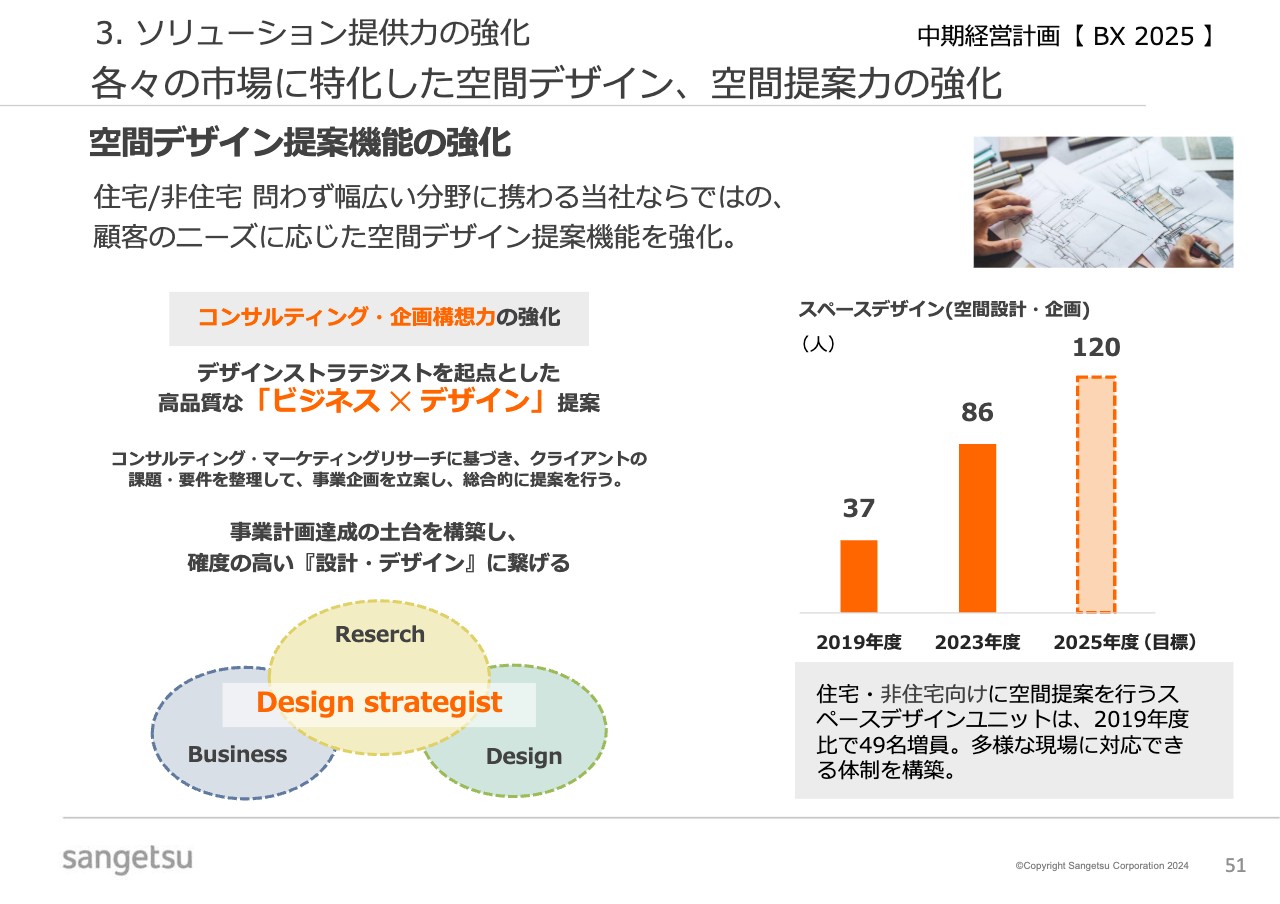

各々の市場に特化した空間デザイン、空間提案力の強化

空間デザイン、空間提案力の強化についてです。私どもの現時点での確固たる収益基盤は、インテリア商品にあります。その強みは企画力、開発力を含めたプロダクトデザインと販売ネットワークです。

我々はプロダクトを基盤として、領域をスペース、すなわち空間にしていきますが、そのためにスペースデザイン人材のキャリア採用や弊社の強みを活かした空間提案力の強化を進めていきます。

内装施工力と施工管理体制の整備

それと同時に、先ほどお伝えした基盤作りとして、コンストラクションユニットで空間総合提案の基盤を作り、強化していきます。

空間提案においては、総合内装施工に携わるため、長いスパンの仕事となります。私どもは歴史的な受注即出荷というビジネスを展開していますので、キャリア人材、プロパー人材から構成されるコンストラクションユニットを新設し、空間デザイン、空間提案をサポートできる体制の構築を進めています。

取り扱い商品の拡大、高度化、ブランディング強化

インテリアとエクステリアの協業についてです。私どもの1つの強みとして、インテリアにとどまらず、エクステリアという事業領域に足を入れていることが挙げられます。

スライドに、昨年度に実施した愛知県名古屋市の「茶屋ヶ坂プログレス」というマンション案件についてご紹介しています。インテリア、エクステリアが一体となって受注に至った1つの事例です。

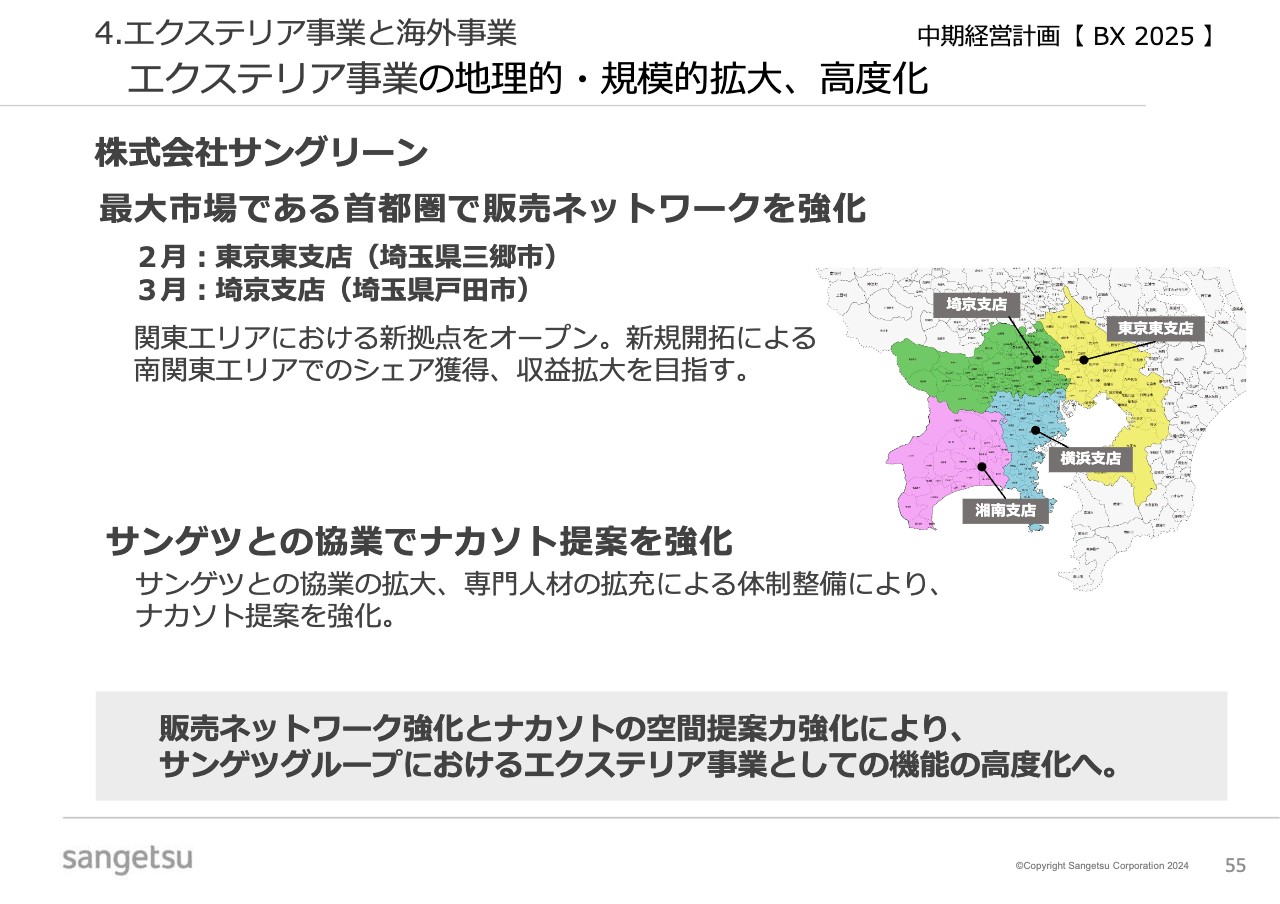

エクステリア事業の地理的・規模的拡大、高度化

エクステリア事業と海外事業についてです。まず、エクステリアの中核事業については、現時点でグループ会社のサングリーン社が担っています。デザイン提案をする人材を拡充するとともに、最大市場の首都圏での販売拠点を強化すべく、新たに2ヶ所を設置しました。

先ほどの名古屋市の案件が象徴的ですが、サンゲツとの協業でナカソト提案を進めており、今年度もすでに複数案件の候補が出てきていますので、ここは強化できるものだと思っています。

一方、冒頭にお伝えしたとおり、昨年度は営業赤字となり、既存のビジネスがやや停滞していたところがありますので、新たな商品の投入等でサングリーン社の収益基盤の強化も併せて進めていきたいと思っています。

海外事業における成長戦略と施策

海外事業についてです。我々の海外事業の中で最大規模の北米が黒字転換し、いよいよ成長戦略に舵を振れるようになると痛感しています。

先日、Korosealの社長とも現状のレビュー、今後の打ち手、M&A等も視野に入れた成長戦略を議論しましたが、大いに前向きな段階に来たと感じました。今後は北米での事業展開の拡大を、具体的かつ慎重に進めていきたいと思っています。

東南アジアについては、既存事業であるGoodrich社の機能強化を進めていますが、現時点では売上高、総利益が伸び悩んでおり、ここの強化を進めています。一方でスライドに記載のとおり、D'Perception社の株式を取得することとしました。

中国・香港については、みなさまもよくご存知のとおり、不動産をはじめとして事業環境が非常に厳しいですが、在庫・配送体制強化、プロモーション強化により、昨年の秋頃から売上が少しずつ伸びてきています。

今年度については、海外事業の中で、私として最も関心を持って臨みたいと思っているのが中国・香港です。こちらの収益改善を進めていきたいと思っています。

海外事業における成長戦略と施策

シンガポールのD'Perception社について補足します。株式取得に先立ち、同社の経営者とコミュニケーションを重ねる中で、一言で言いますと非常に良い縁であったと感じています。

サンゲツグループがまだ十分に持ち合わせていないデザイン&ビルドのような事業基盤を持っていることに加え、東南アジア全域について、シンガポールを拠点に非常に現実的なアプローチで周辺国に出ているといったノウハウがあります。

また、ビジネスモデル、意思決定プロセスが非常に合理的かつ効率的で、サンゲツグループとして学ぶべきところがあると思っています。

日本企業の海外展開では、一般的に日本のビジネスモデルを海外に展開することはありますが、デザイン&ビルドに関しては、D'Perception社を拠点にして、日本とシンガポールの双方向、あるいは海外同士の行き来などの強化になる非常に良い案件だと感じています。

海外事業における成長戦略と施策

スライドに記載のとおり、シンガポールのみならずグローバル会社も含む優良会社との間で、非常に大きな実績を示している会社でもあります。

中期経営計画【BX 2025】施策

社会価値の向上についてです。こちらは過去10年、私の前の社長の安田が非常に強く進めた取り組みで、全社にわたり社会価値向上の意識が非常に高いと思っています。

社会価値の向上

まず環境に対する取り組みとして、太陽光自己託送システムで創エネルギーを促進します。中部のロジスティクスセンターにある太陽光発電設備で発電された電力を、名古屋市の本社や中部支社へ送る自己託送を開始しました。

結果、約12パーセントの電力消費の削減につながります。これは他にあまり例のないモデルですので、1つの象徴的な取り組みだと思っています。

また、資源循環の試みとして、2021年から見本帳のリサイクルを行っています。機械や人手がありますので、当初企図したほどのスピードでは進んでいませんが、毎年着実にリサイクル冊数を増やしています。それに加えて、環境配慮型商品の拡充を事業部門、スペースプランニング部門で進めています。

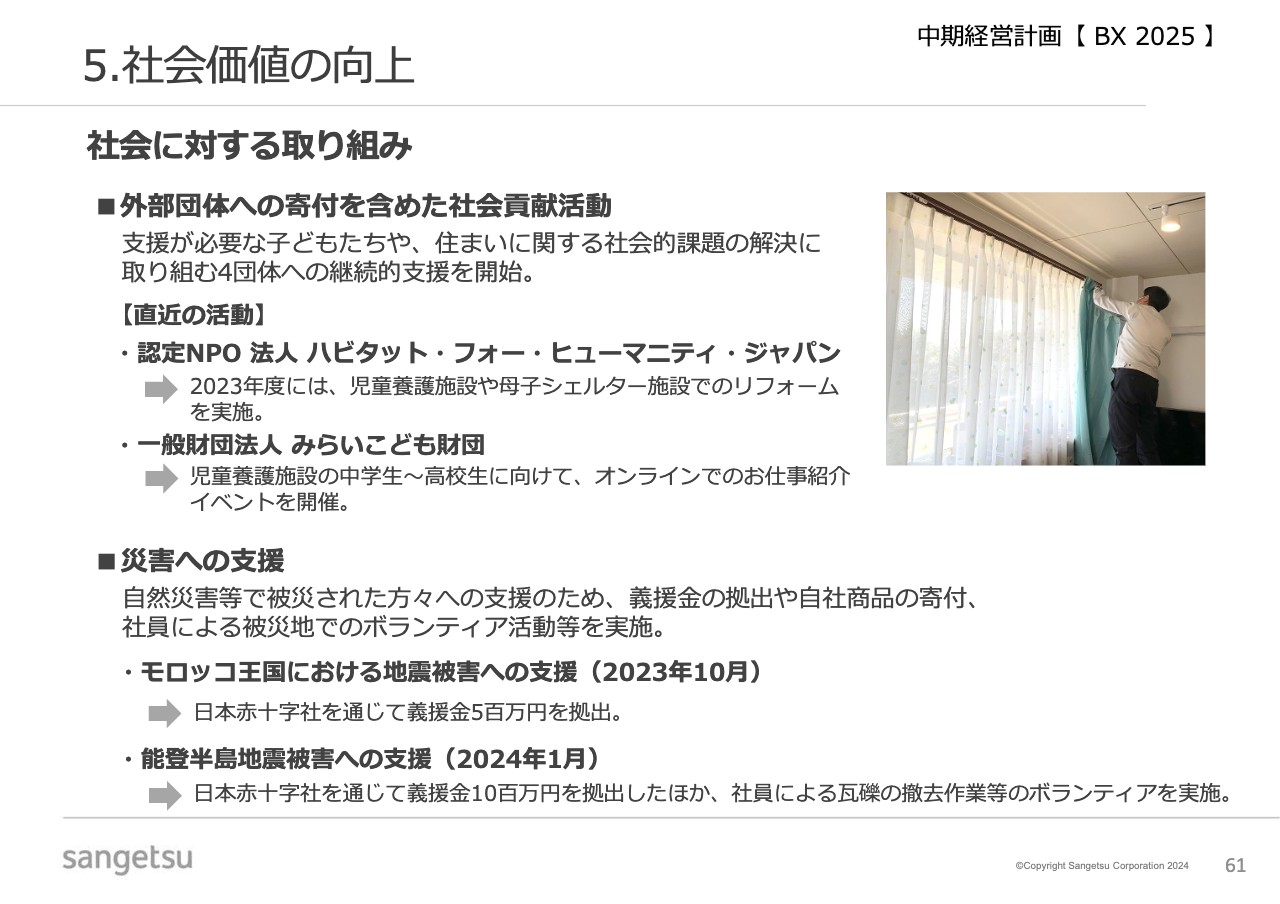

社会価値の向上

社会貢献活動についてです。スライドに、昨年度新たに進めたことを2つ記載しています。私どもはもともと災害への支援、人道上の問題、災害や紛争について緊急支援を行っており、昨年のモロッコにおける地震や、今年1月の能登半島地震への支援を行いました。

それに加え、支援が必要な子どもたち、あるいは住まいに関する社会的課題に向けて、4団体にはスポットではなく、毎年継続的に支援していくことを昨年度よりスタートしています。

スライドに記載のとおり、ハビタット・フォー・ヒューマニティ・ジャパン、みらいこども財団に加え、さらに2つの団体に毎年継続支援を行いながら、社員のイベントへの参画も進めています。

中期経営計画【BX 2025】株主還元方針

最後に資本政策、株主還元についてご説明します。まず、中期経営計画期間中の株主還元方針についてです。

2026年3月末の自己資本は950億円から1,050億円としています。それに対し、2024年3月期における自己資本は1,066億円と、同水準を超えています。

その背景として、1つ目に2024年3月期における利益の伸長がありました。期初予想と比べ、当期純利益が約40億円上振れしています。もう1つは、その他の包括利益累計額が前期比で約40億円増加しています。具体的には、保有株式の株価の上昇、円安、金利の上昇等による含み益の影響によるものです。

このような状況下で、株主還元については、資本効率を意識した還元を進めていく方針に大きな変更はありません。

一方で、持続的かつ発展的な成長を継続していくためには、資本効率のみならず、収益の拡大に向けた継続投資による成長戦略が非常に重要だと考えています。成長戦略に基づく投資と株主還元のバランスをより意識した経営を実現するために、現在、社内での検討を進めているところです。

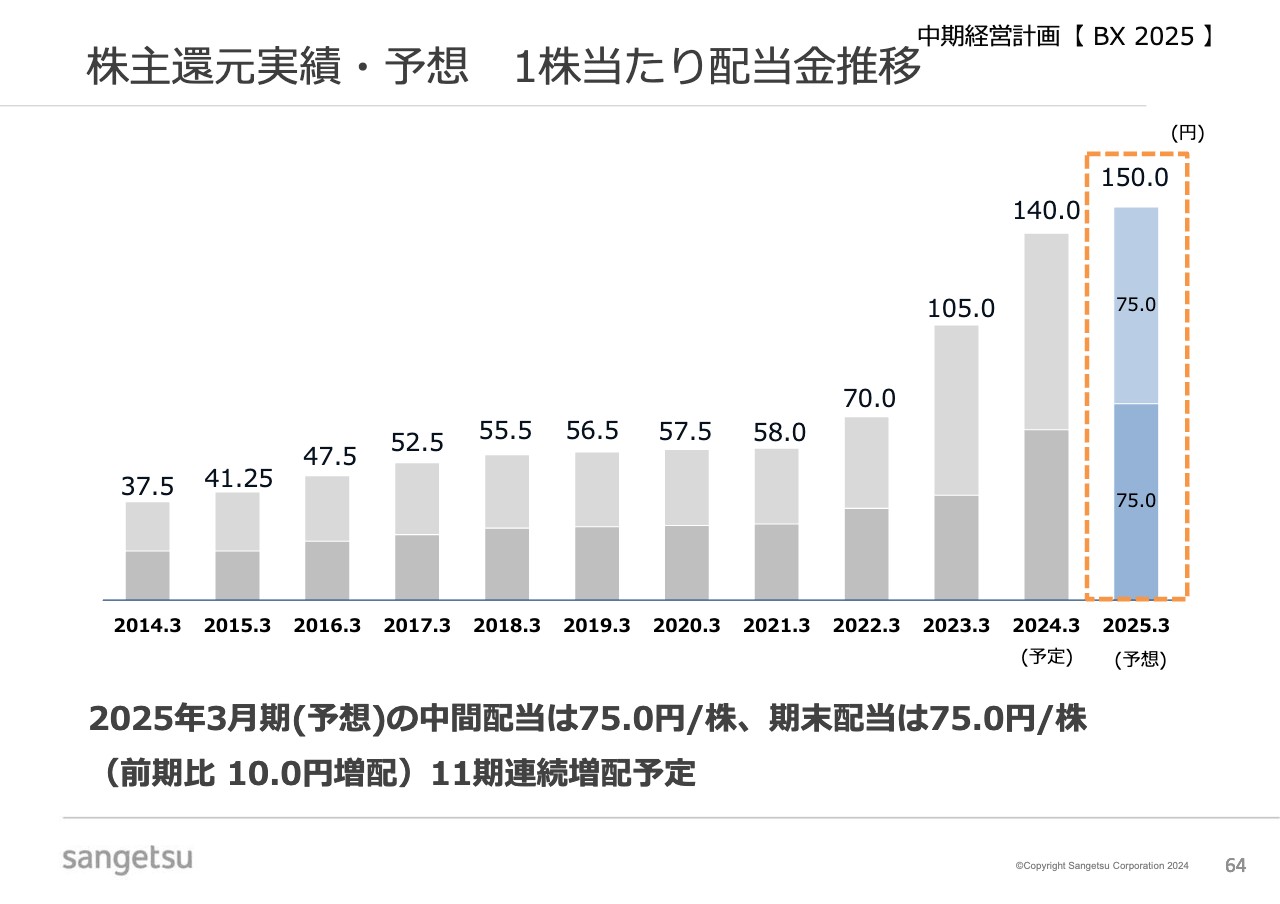

株主還元実績・予想 1株当たり配当金推移

株主還元について、2024年3月期においては、年間1株当たり配当金140円を予定しています。2025年3月期については、前期の期末配当75円を中間・期末ともに継続し、前期比10円の増配となる年間1株あたり配当金150円を予想しています。これにより、11期連続の増配となる見通しです。

決算および経営戦略についての説明は以上となります。

質疑応答(要旨)①

Q:海外のところで、Korosealが今期のご計画も大きく伸びる計画ですが、あらためて何がKorosealはよくなってここまで売上改善してきているのかということを教えてください。

また、今期赤字が続く計画ですが、赤字の要因と黒字化はいつ頃を予定しているかについて教えてください。

A:まず、北米からです。Korosealの現在の社長は、海外に進出した日本企業や製造業の経営企画のキャリアを持つ人材です。そのため、日本の会社のことを理解しており、コミュニケーション、意思疎通がしやすいということがあります。

これまでのKorosealの経営体制では、組織体制や生産現場での生産効率、歩留まり、品質管理などが十分できていなかったという課題がありました。

したがって、私がこの1年半、彼およびKorosealを見てきた中で言うと、経営の基本を見直し、無駄を省いて、正すべきところを正して、正常な経営に持ってきたということだと思います。

先週、この社長と今後の事業について議論しましたが、壁装材を扱っているのであれば床材の分野に出ていくとか、壁装材において設備能力を増やしてこのような取り組みを行うといった、非常に具体的で現実的な戦略を描いています。さらに、壁装材や床材にとどまらず、北米の建設市場全体で事業機会を見いだしながら、短期的な成長と中長期的な成長の両方を狙っていきたいと考えています。

一方、中国・香港について苦労しているのは事実です。事業にグローバルとローカル、その間にグローカルがあるとすると、私たちのビジネスモデルは、どちらかというとローカル事業であり、その地域の市場特性に合わせたビジネスモデルを構築する必要があります。それでも、日本のビジネスモデルを生かせる点はありますし、あるいは日系のお客さまが海外に進出される際などには、顧客基盤等の強みを活かせます。

現在の中国・香港の事業環境を踏まえると、日本の会社が中国に新たに進出していくことは難しい状況であり、現地の中国系不動産会社への取引も減少しています。このような状況の中でも、販売先等を見直し、売上の拡大に向けた手を打っているところです。

一方、ご理解いただきたいこととして、建設市場において中国の存在感はやはり大きく、昨年10月ぐらいからの推移を見ていると、少しずつ伸びてきています。

これまでの中国・香港での経営は日本人主導で行ってきましたが、経営にもう少し現地の人材を取り入れ、体制強化を図っていきたいと考えています。今年度、海外事業において私が一番力を入れたいところは中国・香港だと思っています。

東南アジアについては、現在のGoodrichのビジネスモデルは、インテリア商材の卸売り、という意味において2017年に買収したままで進んできています。ここにさまざまな機能を付加して、サンゲツの商品も取り入れていますが、この7年間でやっていた機能強化がまだ業績に反映されておらず、引き続き収益化を目指していきます。

海外事業における各地域の状況は以上となりますが、いつ黒字転換に進むのかという点については、北米の好調を維持・拡大しつつ、東南アジアと中国・香港は年内に単月でブレークイーブンを目指し、来年度に黒字転換を果たしたいと考えているところです。

質疑応答(要旨)②

Q:これまで物流拠点を整備しており、御社の強みに小ロット短納期の部分があるかと思います。2024年は、建設業界と物流業界の人手不足が問題にあります。例えば「建設で工事が遅れているから、御社のこの短納期が活きてくる」など、何かこの2024年問題で御社にプラスに働いている部分はあるかどうかを教えてください。

A:これは私が今得ている感覚ですが、人手不足により、今まで10工事ができていたものが、今は8ぐらいになっている感覚があります。これが10に戻るかというと、よほど効率化の技術が開発されない限りは、短期的には難しいかなと思います。

一方、小ロット短納期の配送力は確かに当社の事業における強みですが、2024年問題ではドライバーの拘束時間が問題となっています。ロジスティクスにおいては、荷物の積み込み、配送、荷下ろし、といった各工程がありますが、現状、荷物の積み込み・荷下ろしに多くの時間がかかっているのが実態となっています。今、われわれが取り組んでいることは、この積み込み・荷下ろしの時間をどのように削減するかということです。

他の業界と比べると、この業界は配送や施工等を含め、かなり人の手による仕事が多いといえます。私は、ロジスティクス機能の効率化・正常化を数年かけてでも取り組まないと、5年後、10年後が厳しくなると考えており、この課題解決に注力していきます。

質疑応答(要旨)③

Q:空間総合提案について、建築設計会社やオフィス家具メーカー等と比較しどういったところが強みになるのか、どう他社と差別化するのかを教えてください。

A:空間総合提案はまだビジネスとしては大きなものになっていません。始めて6年になりますが、あらためて検証して、空間デザインの強化をしていかなければいけません。

一方で、非常に短納期でやってきた今までの仕事とは違い、空間提案から納品、施工に至るまで、スパンの長い仕事になりますので、この組織的な基盤としてコンストラクションユニットを新設しました。

当社の強みという点で、従来の「モノ」をベースとする販売ネットワークや顧客を持っているということは大きな強みになります。したがって、モノを絡めた提案力で、例えば各地域のビルダーや不動産等、そういうところへの提案力が活きるという感触は間違いなくあり、私たちならではの戦い方をしていきたいと考えております。ただ、これはあくまで5年から、せいぜい10年ぐらいの話であって、やる以上は将来的な事業の大きな柱として、店装ゼネコンとまでは言いませんけれども、そういったところの力まで持っていきたいなと思っています。

質疑応答(要旨)④

Q:価格改定の考え方について、足元の状況を見ても原材料価格等が上昇しているというお話がありました。今後の価格改定についての考え方をあらためてご教示お願いします。

特に昨年の第3クォーター以降それが一巡しており、結構原価率のところに影響が出ているのかということが気になります。

A:価格改定につきましては、我々の扱う壁紙や床材の原料である素原料の価格動向や、物流費、労務費、電力代などを慎重に判断しながら検討していきたいと思っています。

質疑応答(要旨)⑤

Q:原材料価格と物流費が上がった中で、原材料メーカーから事業維持費が要求されているというお話があったかと記憶しています。事業維持費とはどういう名目なのか、それは御社としては受け入れざるを得ないものなのかについて教えてください。

A:事業維持費についてですが、これは先日の各紙報道において、プラスチックの原材料の値上げが相次いでいると掲載があり、その中にナフサ等原材料とは別に、物流費や労務費、電力、それに加えて事業維持費という言葉がありました。

具体的には、原材料メーカーは定期修理を年に1回か2回やります。これは人を集めて1カ月ぐらい機械を止めるというプロセスで、ある意味で非常に大きな工事に近いような概念であり、ここのコストアップ分は確かにサブスタンシャルなものと感じています。

従来、メーカーからの値上げ要請については、基本的に原材料費の値上げに基づき対応を行ってきました。一方で、物流費や労務費、今申しあげました事業維持費といった定期修理にかかるコスト等、こういったものは自助努力という考え方が3年前から4年前まではあったと認識しています。

けれども、こういったものが無視できないレベルになってきております。事業維持費を受けるつもりはあるのかどうかということのお答えですけれども、仮にそういうことが私どもの原材料メーカーからあったときには、これは真摯に耳を傾けて交渉しなければいけないと思っています。

質疑応答(要旨)⑥

Q:御社の競合で資本構成が変わってきているところがあると思います。これによって御社の事業環境に何か影響が出てきているかについて確認させてください。昨今の御社の市場におけるシェアが上昇していることが何らかの影響があるのかについても絡めていただけると幸いです。

A:我々が対外的に働きかけることはまったくありません。我々は我々の戦略方針に基づいて企業活動を行います。

※質疑応答部分は、企業提供の要旨になります。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

8130

|

3,355.0

(02/27)

|

+35.0

(+1.05%)

|

関連銘柄の最新ニュース

-

前場に注目すべき3つのポイント~高市トレードへの思惑から関連銘柄の... 02/16 08:42

-

サンゲツ(8130) 2026年3月期 第3四半期決算短信〔日本基... 02/13 13:40

-

サンゲツ(8130) 組織変更および人事異動に関するお知らせ 02/13 13:40

-

サンゲツ、4-12月期(3Q累計)経常が8%増益で着地・10-12... 02/13 13:40

-

サンゲツ(8130) 2026年3月期 第3四半期決算補足説明資料 02/13 13:40

新着ニュース

新着ニュース一覧-

今日 00:54

-

今日 00:48

-

今日 00:40

-

今日 00:30