【QAあり】立花エレテック、2期連続で売上高2000億円超えを達成し全項目の利益も過去最高を更新

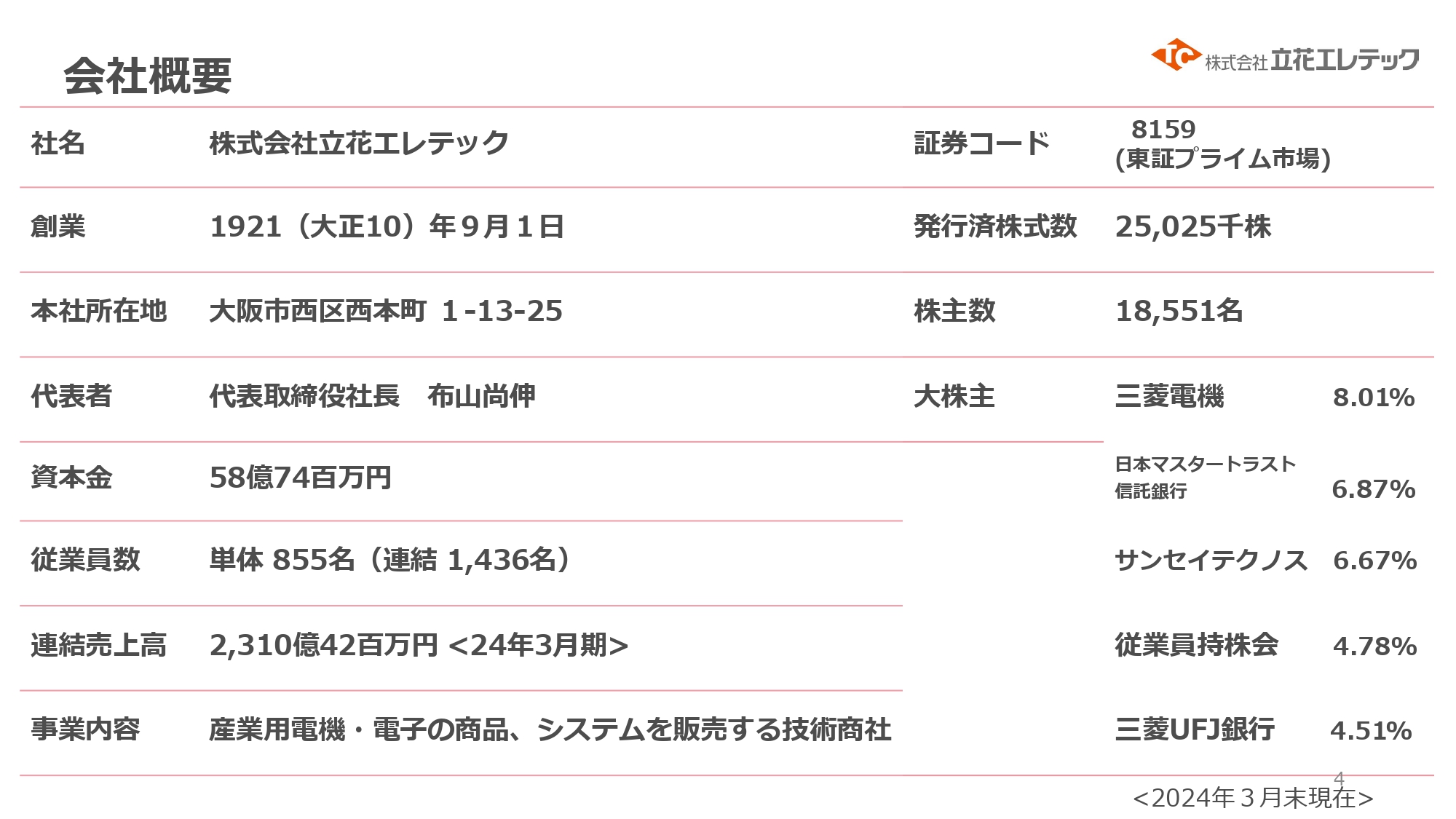

会社概要

布山尚伸氏(以下、布山):みなさま、こんにちは。立花エレテック代表取締役社長の布山です。本日はご多用の中、私どもの2024年3月期決算報告、2025年業績計画についての説明会にご参加いただき、誠にありがとうございます。どうぞよろしくお願いします。

それではさっそく、2024年3月期決算についてご報告します。まず簡単に、私どもの会社概要をご説明します。

当社は1921年9月1日に創業し、2021年に創業100年を迎えました。現在の発行済株式数は約2,500万株、資本金は58億7,400万円、従業員数は単体で855名、海外のグループ会社を含めて1,436名となっています。

国内営業拠点

国内の営業拠点は19拠点です。子会社は6社で、トータルで30拠点となっています。

海外営業拠点

海外営業拠点についてです。海外子会社9社には、私どものグループ会社である高木商会の香港・上海の会社も含まれています。海外営業拠点は合計で14拠点です。こちらは支店・営業所も含まれていますが、中国を含む東アジア、東南アジアで展開しています。

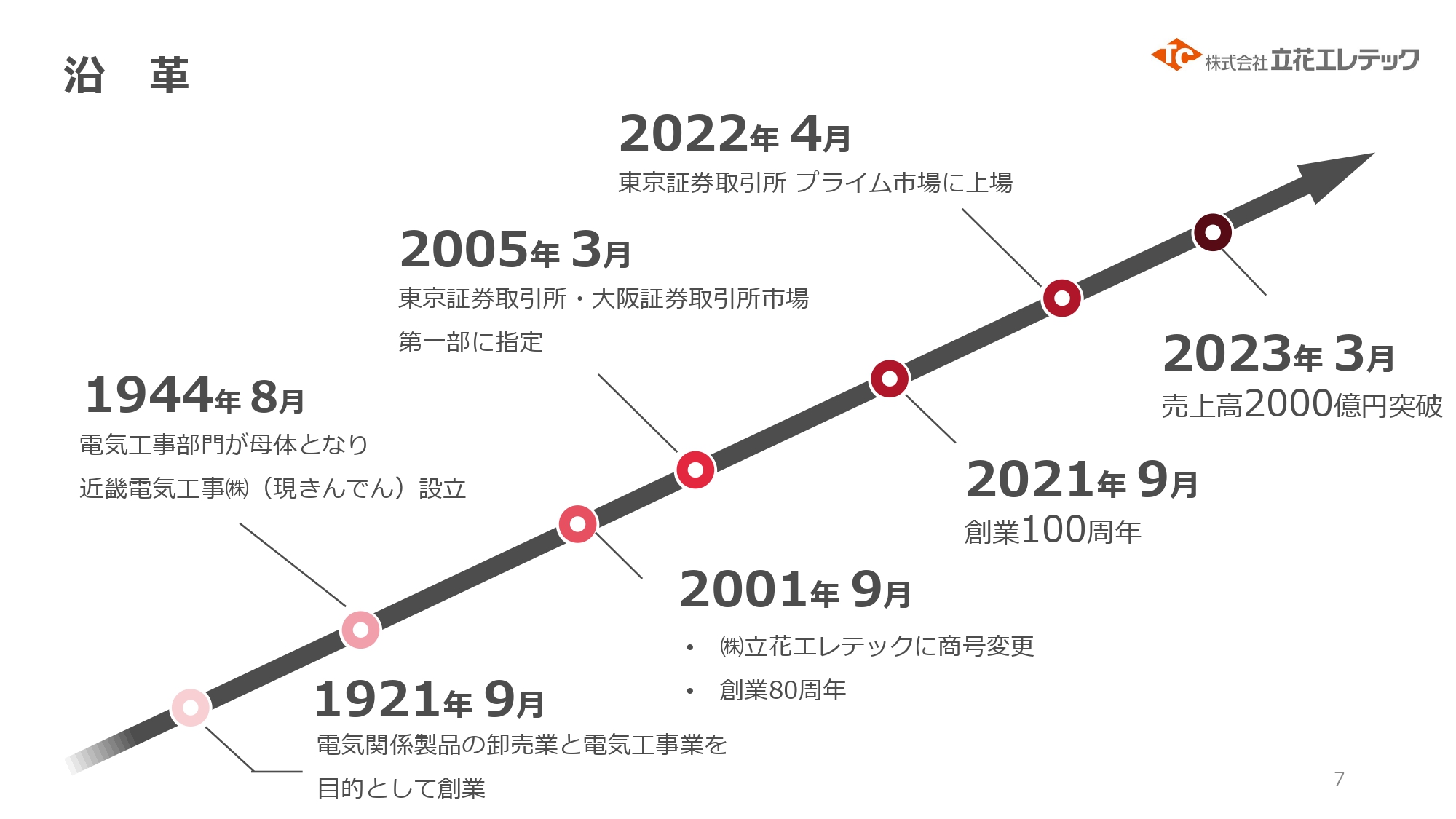

沿革

沿革を簡単にご説明します。当社は、電気関係製品の卸売業と電気工事業を目的として、1921年9月に創業しました。2005年に東京証券取引所、大阪証券取引所の第1部に指定され、2年前の2022年に東京証券取引所のプライム市場に上場しました。昨年の2023年3月には、初めて連結売上高2,000億円を突破しました。

事業ドメイン

事業ドメインについてです。5つの事業がメインになります。1つ目がFAシステム事業、2つ目が半導体デバイス事業、3つ目が施設事業、4つ目がMS事業、5つ目が海外事業です。この中でMS事業はなかなかなじみがないと思いますが、マニュファクチャリング・サービスという事業です。

この事業は、EMS(エレクトロニクス・マニュファクチャリング・サービス)と、金属加工のMMS(メタル・マニュファクチャリング・サービス)を提供しています。

EMSは電子部品製品のため、半導体デバイス事業とリンクしています。金属加工のMMSは、立体駐車場などにおけるモーター製品がFA機器部門といろいろなかたちで連携しながら進めています。

海外事業は、基本的に施設事業を除いたすべての事業とリンクしています。

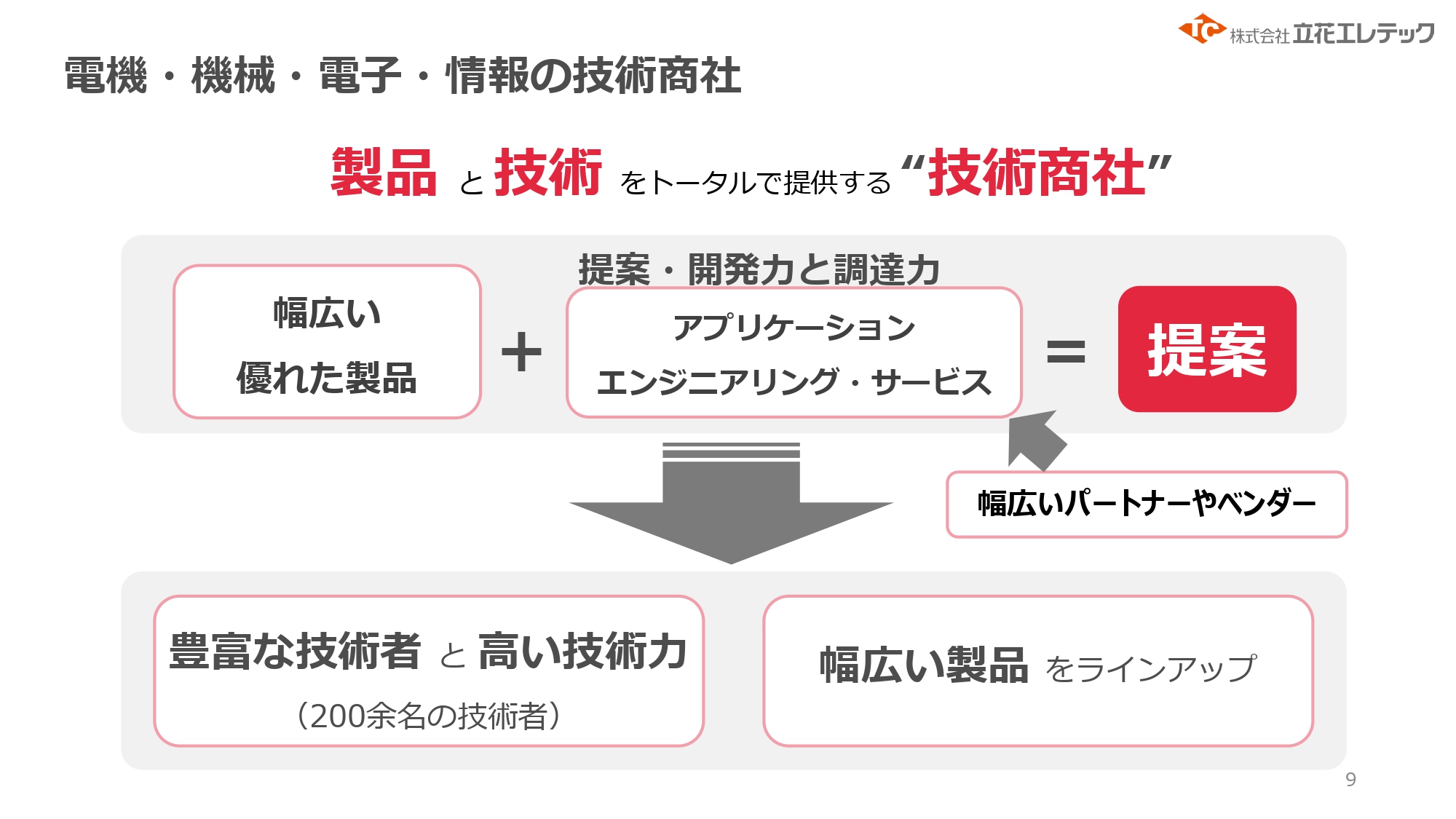

電機・機械・電子・情報の技術商社

私どもは、早くから「技術商社」を標榜しています。今までのように「モノ」だけを右から左で売っていては、いろいろな中で利ざやや仕入れ先などの拡大を見込めないということで、技術を兼ね備えた商社を目指してきました。

その中で、製品にソリューションをプラスしています。これはアプリケーションのエンジニアリング・サービスと、スライドに記載はありませんが、ソフトウェアのエンジニアリング・サービス、システムのエンジニアリング・サービスを提供しています。

システムのエンジニアリング・サービスについては、仕入れ先のいろいろなかたちのシステムを組む際に、お客さまのニーズに合わせたシステムを提供していきます。例えばA社とB社で違うかたちのところを、お客さまのニーズを把握し、それを提案してお客さまにオファーをかけます。

その中にはA社、B社、C社といろいろな仕入れ先が含まれています。A社も100パーセントの品ぞろえができないということで、幅広い仕入れ先とパートナーを組みながら進めています。

今、国内の社員の約4分の1、海外を含めると4分の1強のエンジニアが、いろいろなかたちで営業をサポートしながら進めています。

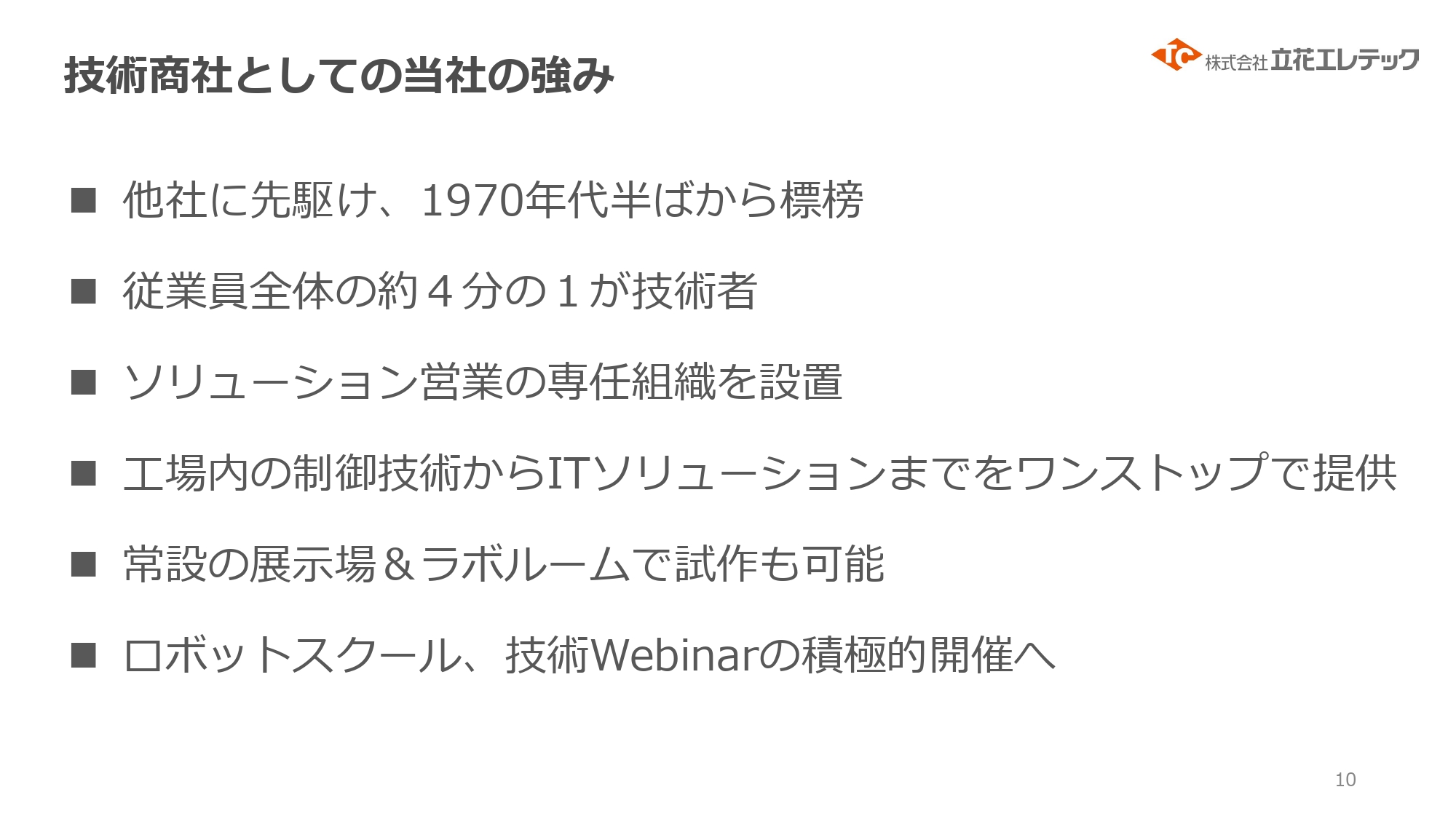

技術商社としての当社の強み

1970年代に「技術商社」を標榜し、約50年になります。今、私どもが中長期で取り組んでいるソリューション営業の専任組織を一昨年に設置しました。今までの技術サポートにどのようなかたちでAとBを組み合わせられるのか、また、お客さまが新しく違ったかたちのニーズを製品として出しているということで、専任組織を設置しました。

さらに、「工場の丸ごと見える化」という課題で、みなさまもご存知のように、省人化が進んでいます。お客さまのところにうかがい、工場を隅から隅まで見させていただくことで、「どのようなかたちを取れば自動化が図れるか、省人化を図れるか」を提案しています。

私どもが標榜している「技術商社」について、4分ほどの動画をご覧ください。

(動画流れる)

FAシステム事業はM2M(Machine to Machine)のサービスを行っています。ある会社が持っている機械と、違う会社が持っている機械のインターフェースをきっちりつないでいきます。グローバルで展開するには汎用性も出さないといけないという中で対応しています。

半導体デバイス事業では、今回も「EdgeTech」に出展しました。センサを使った自動運転など、今後の世の中のキーはセンサだという中で、ソリューションを備えていっている状況です。

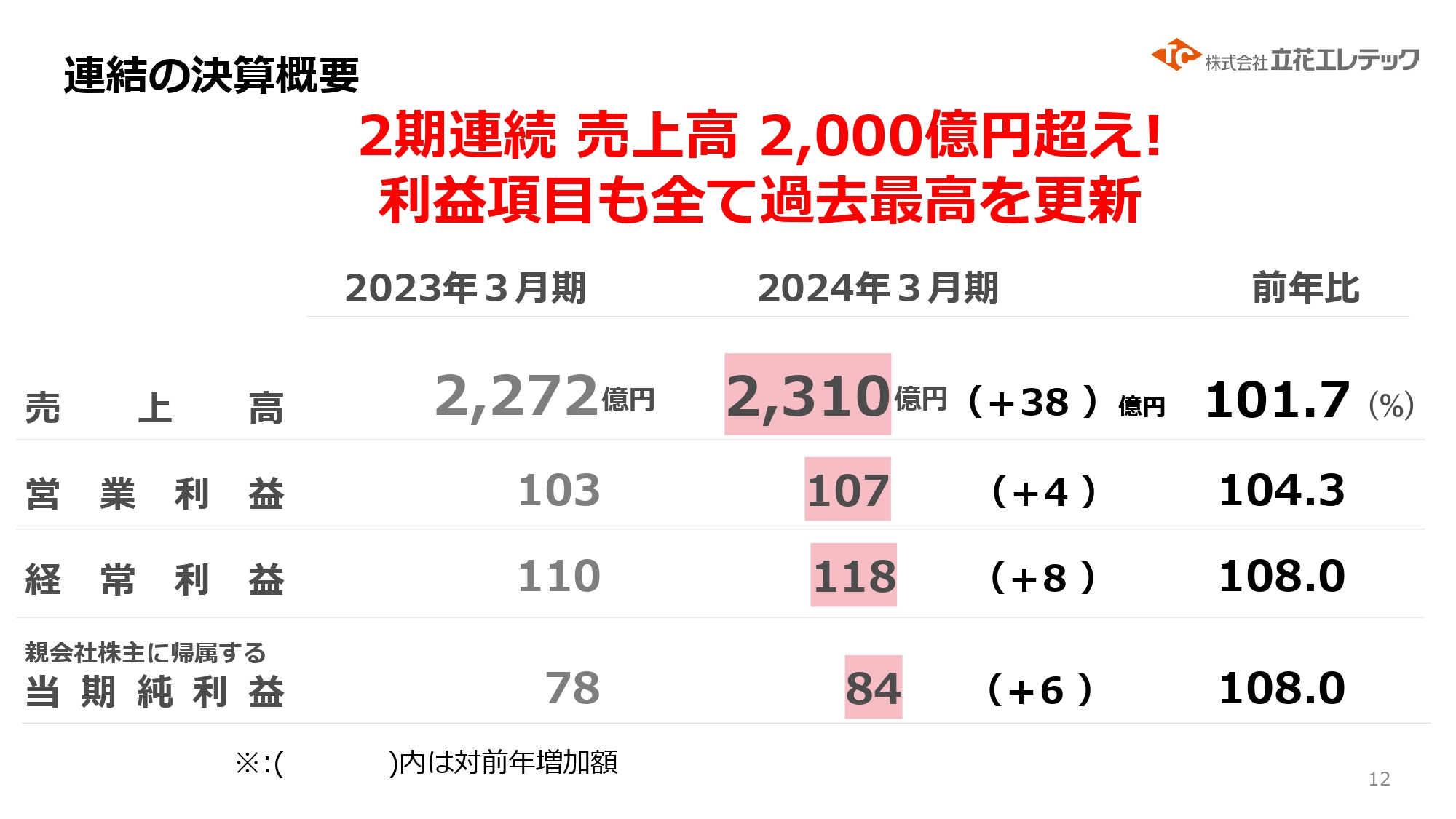

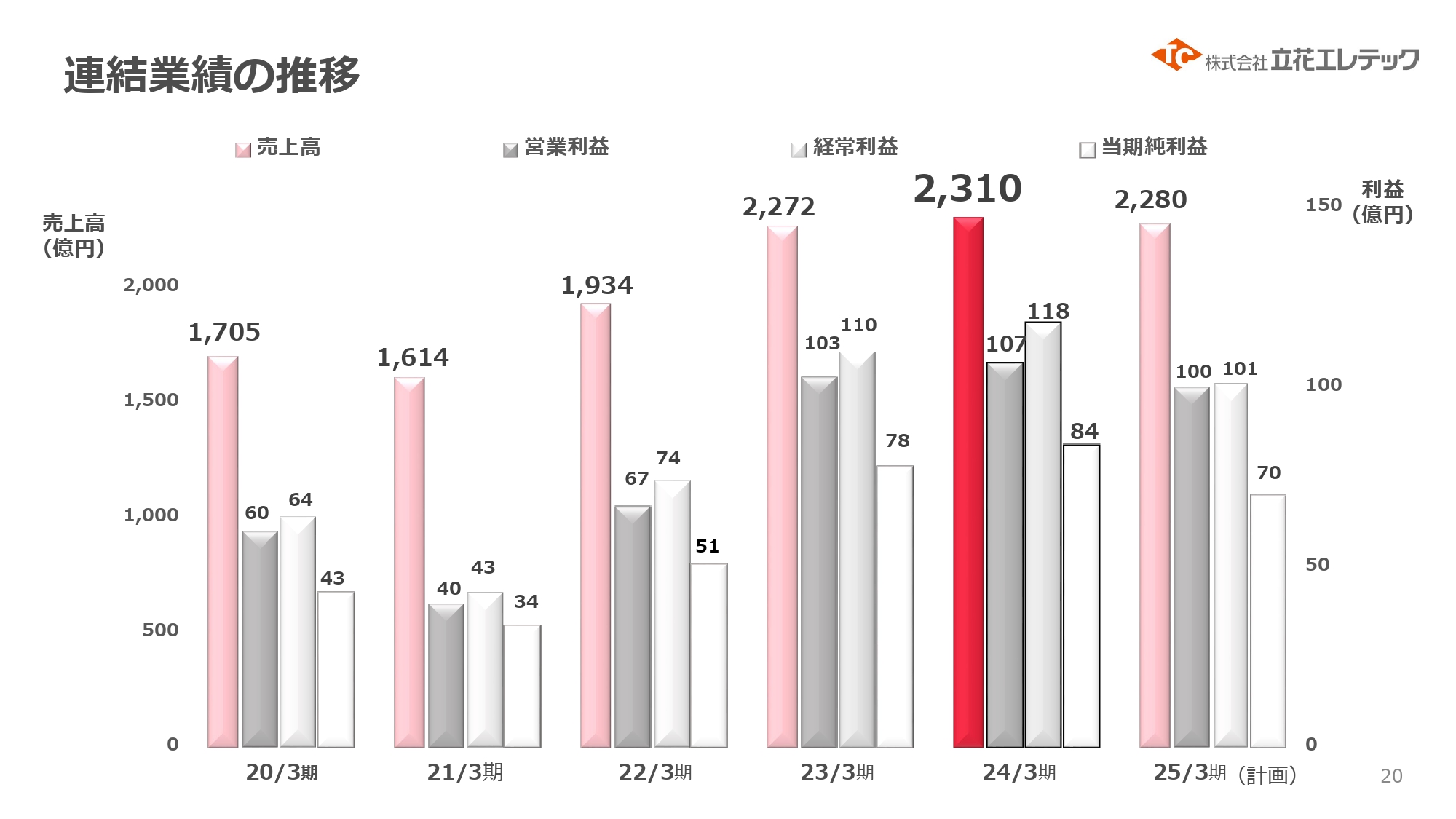

連結の決算概要

2024年3月期の決算概要をご報告します。2024年3月期はいろいろな不確定要素がありました。しかし、売上高は前年比101.7パーセントの2,310億円、営業利益は前年比104.3パーセントの107億円、経常利益は前年比108パーセントの118億円、当期純利益は前年比108パーセントの84億円で着地しています。

コロナ禍が明け、2023年3月期も良い結果でしたが、2024年3月期は全項目において過去最高を更新しました。

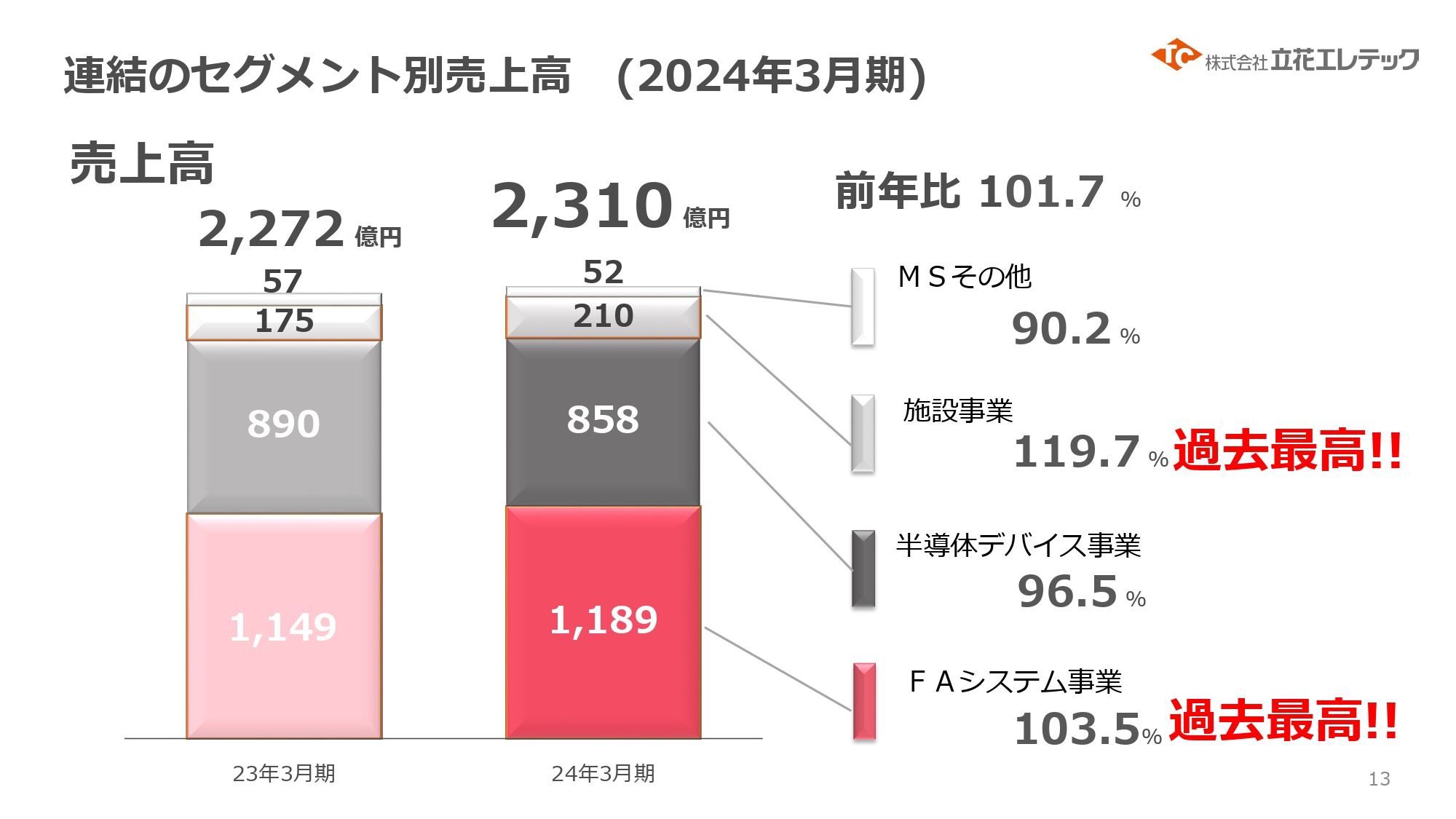

連結のセグメント別売上高 (2024年3月期)

セグメント別売上高です。FAシステム事業は、前年の1,149億円からさらに伸ばすことができ、1,189億円となりました。基幹事業である半導体デバイス事業は、納期や在庫など、いろいろなリバウンドがあり、前年比96.5パーセントに下落しました。こちらは後ほどご説明します。

施設事業は、現在、東部、中部、西部の均一化を図っていく計画を立てています。東日本の売上がかなり伸びてきたことで、初めて200億円を超えました。

MSその他は、先ほどお伝えしたとおり基幹のところにリンクされていますが、前年比90.2パーセントとなりました。

事業別売上高構成比

事業別の売上高構成比です。FAシステム事業が51.4パーセント、半導体デバイス事業が37.2パーセント、施設事業が10パーセントを切って9.1パーセントとなっています。

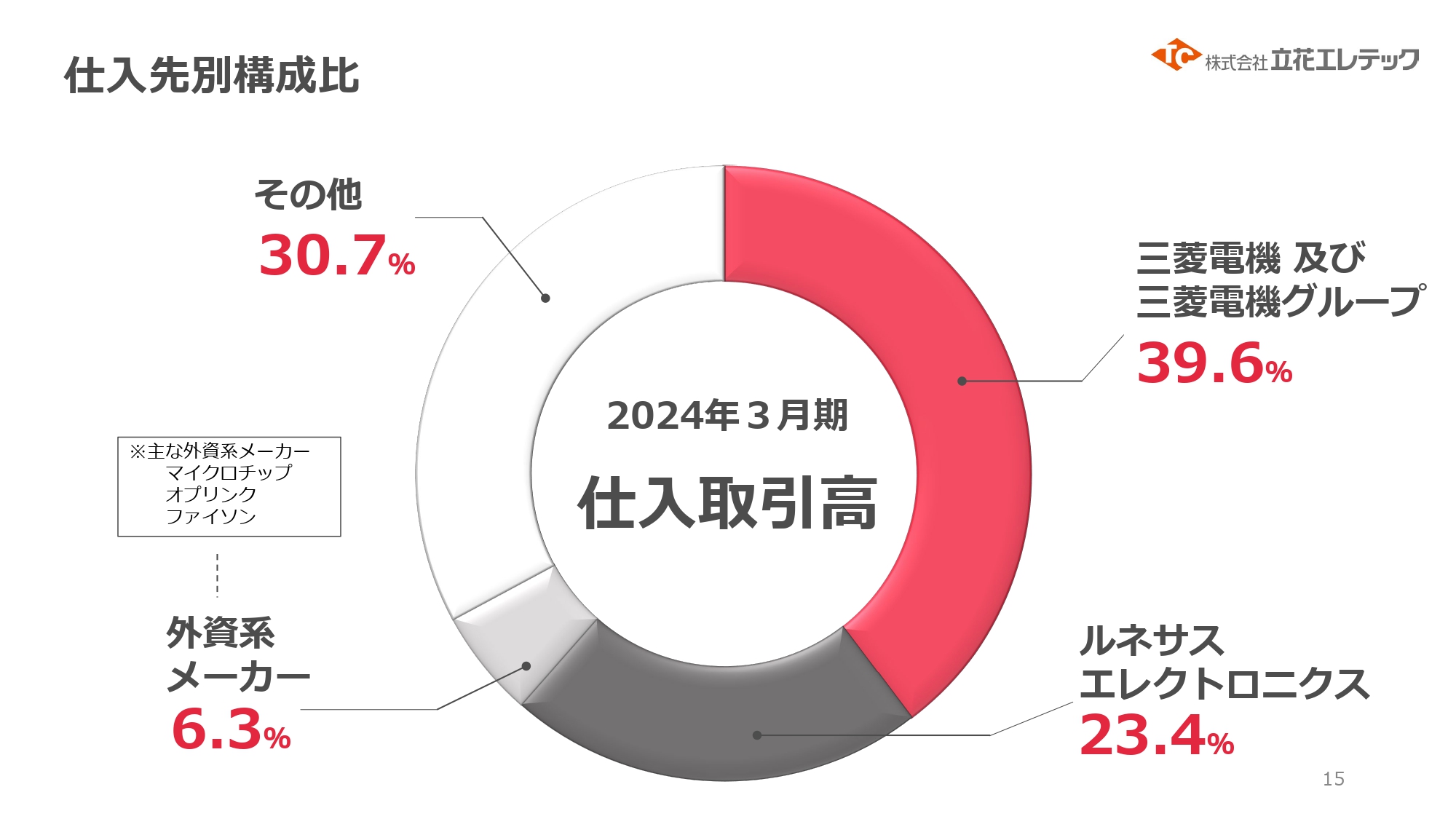

仕入先別構成比

仕入先別構成比です。三菱電機及び三菱電機グループは、FAシステム事業、半導体デバイス事業、施設事業のすべての事業に絡んできます。こちらが40パーセント弱です。半導体デバイス事業の基幹仕入先であるルネサスエレクトロニクスは23.4パーセントとなっています。

国内の日本ブランドだけでは品揃えが良くないということで、外資系メーカーが6.3パーセント、その他が30.7パーセントです。その他は、全事業ドメインのリンクしているその他の仕入先になります。

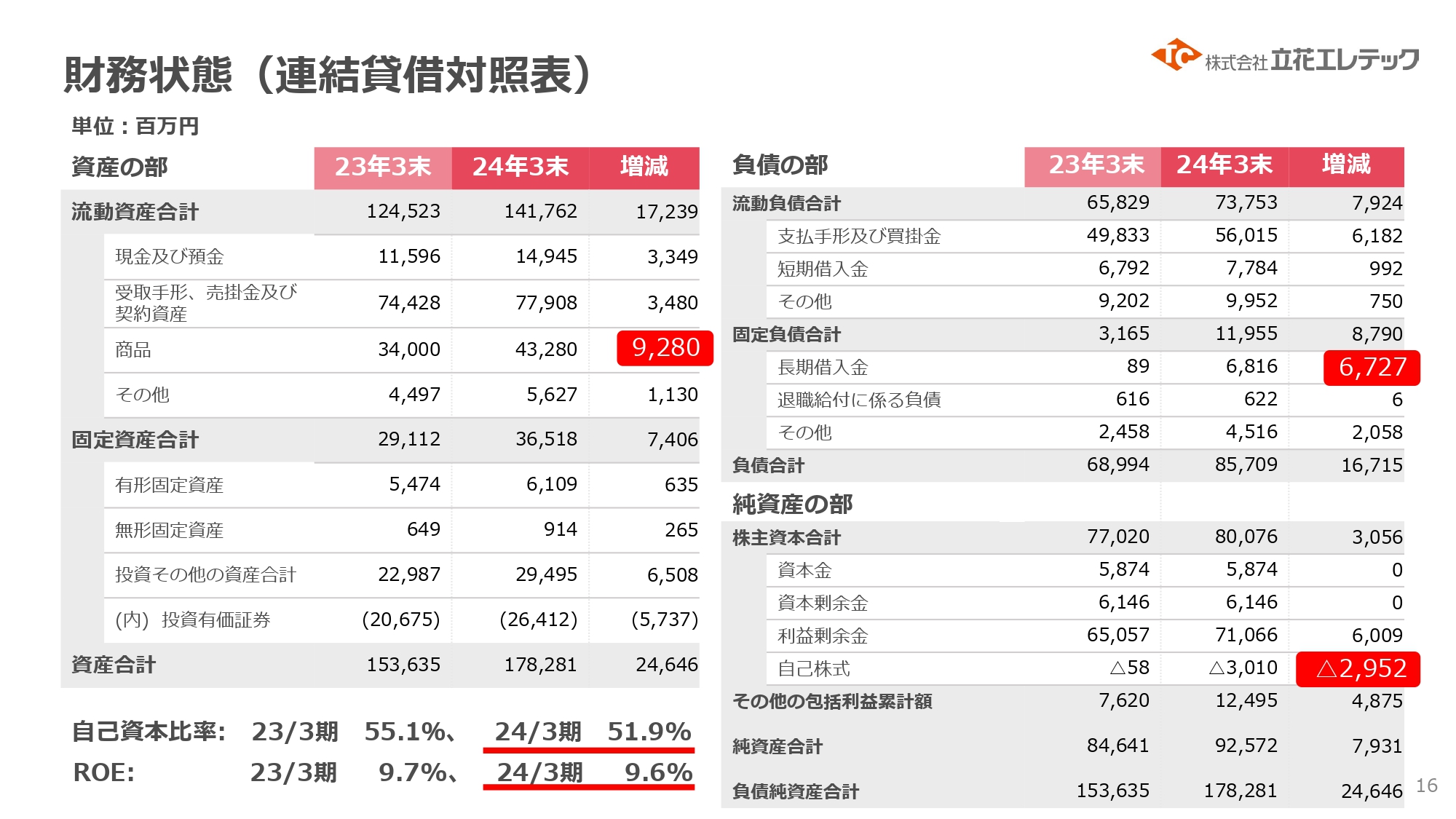

財務状態(連結貸借対照表)

財務状態です。2年前から非常に物不足が続きました。FA関連は半導体不足による物不足ということで、需要と供給のバランスが完全に狂いました。

今まで3ヶ月で入るものが1年以上の納期となり、それでも確定できないという状況から、私どももお客さまのために長期で対応を図りました。当然リードタイムは長くなりますが、お客さまに対して品揃えを行うことがまず第1条件でした。

品揃えを行うために製品を引っ張ってきたため、スライドの表の「商品」が在庫として膨れています。これはお客さまとつながった在庫のため、一時的に増えている状況です。

そのような中で、2024年3月期の自己資本比率は51.9パーセントとなりました。今まで短期の借り入れメインに行っていましたが、中長期で見ていこうということで、今まで少なかった長期の借入金を増やしています。

2025年3月期 連結の業績計画

2025年3月期の業績計画です。2024年3月期が過去最高となったことで、2025年3月期は減収減益を見込んでいます。現在、お客さまの市場、特に中国では、半導体、液晶などのエンドユーザーの在庫を先行でかなり持っています。

そのため、第1四半期、第2四半期は非常に弱含みがあるということで、上期で調整をかけざるを得ず、売上高はほぼ横ばいの2,280億円で減収を計画しています。営業利益もほぼ横ばい、経常利益は物流コストなどのいろいろな費用を見て算出しています。当期純利益は前年比82.6パーセントの70億円まで落としています。

当期の見通し

当期の見通しです。先ほど一部お話ししましたが、コロナ禍が明け、経済活動が活発化してきました。その中で需要と供給のバランスが狂い、グローバルのマーケットの様子や円安の影響もあって、お客さまの先行投資計画はいろいろなかたちで見直しを迫られました。

そのような中で、やはり一番大きいのは、私どものお客さまの中で、セットメーカー、エンドユーザーのお客さまの一番のマーケットである中国経済が弱含みになったことです。中国は、2025年まで半導体投資は止めないということで、お客さまも設備投資を行ってきましたが、不動産をはじめ、急ブレーキがかかったことで飽和状態になりました。

しかし、第1四半期、第2四半期、第3四半期には再度投資が活発化するというお話もあります。さらに今、いろいろなお客さまから「また立ち上がる」というお話もいただいています。したがって、第1四半期、第2四半期、第3四半期、第4四半期は、いろいろな状況の投資を踏まえて再度戻ってくる予想を立てています。

今まで低迷していた需要と供給のバランスが、納期緩和によって変化していきます。2025年3月期は、在庫状態から次の新製品立ち上げに入ってくるため、対応をグローバルで進めていきます。

ただし、今の1ドル150円から155円台の円安がどこまで続くのかは不明です。日本経済は、今の物価高やエネルギー高などいろいろ見ても、先行きの不透明感が非常に強いです。我々は、そのような中で、今まで進めてきた中長期計画の一つひとつの案件に向き合い、計画を立て、対応し続けていきたいと考えています。

スライドに方針を挙げていますが、我々は商社ですので、やはりお客さまの情報を先掴みし、需給バランスの変化に対応していきます。

お客さまの投資計画をきちんと把握し、計画が延期になる・前倒しになるなど、さまざまなお話を聞く中で、「これは危ないな」などリスク判断していきます。その上で、我々は次に何をするのかを明確化し、見える化し、先手を打って動いていきます。

その際、判断材料の根本になるのが、生産情報の変化です。例えば、フォーキャストを6ヶ月いただいていても、実際3ヶ月以降の状況が見えないことがあります。例えばお客さまが「4月から9月までに100万台販売するよ」と言います。

6ヶ月間で100万台販売する計画だとしても、生産状況は毎月変わってきます。あわせて目標達成率も途中で2回、3回と変化し、業況が良い時は「120パーセントいきますよ」「100パーセントに届く可能性があるから、無理やり生産するよ」というお客さまもいます。

そのようなお客さまの動向の変化から先を見通し、生産情報の見直しに対して、我々は先手でアクションをとっていきます。

もう1つの方針は、OA化とDX対応です。日本はOA化、デジタル化が遅れていますが、私どももかなり遅れています。

そのような中で、ペーパレス化も含めて一つひとつOA化を実施し、徹底的に無駄を削減していきたいと思います。まずは無駄を見える化し、無駄を把握した上でそれをなくしていき、後ほどもご説明しますが、DXへの対応も進めます。こちらの準備はすでに始めています。

DX対応にも、かなりの投資が必要だとわかってきています。投資するということは、時間面でもコスト面でもどのような効果があるのか、どれくらいの人数を投入するのかを試算し、正確に計画を立てる必要があります。こちらを今期、OA化と並行して進めていき、まとめ上げていきます。

最後に、当社の中長期経営計画は5ヶ年計画で、2025年が最終年度です。すでに4年目に入っており、少し遅いのですが、きちんと今のアクティビティをレビューしながら、今の段階で立てた計画をあらためて見直すところがあれば見直していきます。

時代がこれだけ早く変わってきているため、見直すものは見直し、新しく入れるものはラスト1年でも入れるというかたちで、ポジティブに計画を実行していきたいと考えています。

連結業績の推移

連結業績の推移です。2023年3月期に、初めて売上高が2,000億円を超えました。それまでは、やはり2,000億円のラインが我々の壁でした。2,000億円を超えた後、不透明な反動がありましたが、我々は仕入先とともに対策としていろいろなアクティビティを実行し、それが功を奏して、2024年3月期に2,300億円を超えました。

次の2025年3月期に向けては、まだ市況の不透明感が強い中、ここで一気に2,400億円までいけないと考えています。これにはいろいろな背景があります。まず確実に2,280億円は達成しようと考えており、課題はありますが、計画をきちんとクリアしたいと思っています。

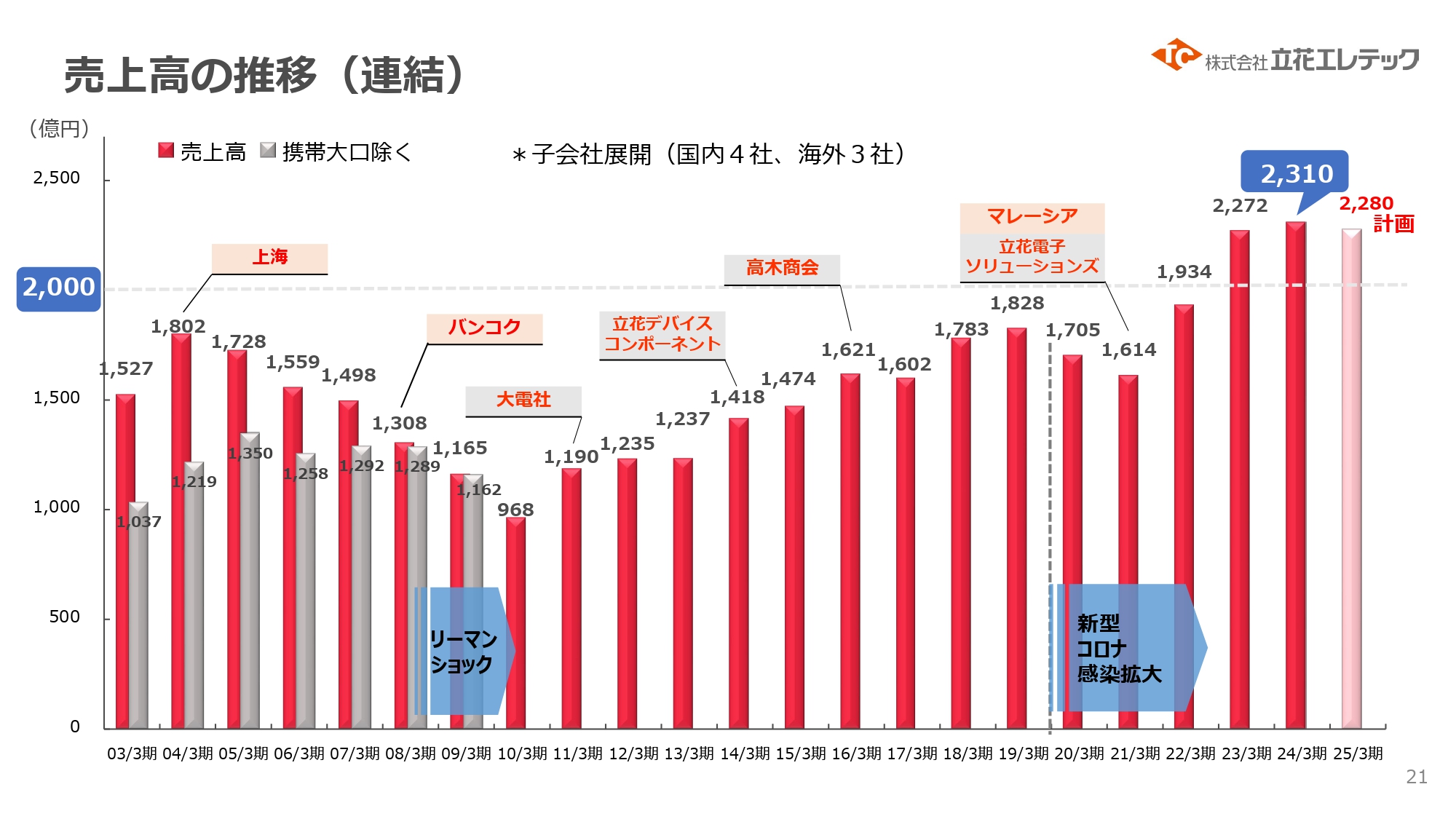

売上高の推移(連結)

2003年からの売上高の推移です。2004年3月期を見ると、1,800億円台に急に上がっています。当時、私どもは携帯電話の下請け事業を行っていました。利益は少ないのですが、日の丸携帯というかたちで、日本の携帯事業がバンバン拡大している時でしたので、金額がぐっと上がっています。

次にリーマン・ショックが起こり、2010年3月期に1,000億円を切りました。これ以降徐々に上がってきましたが、コロナ禍が到来し、2020年3月期に1,800億円から落ちました。現在はそこから復帰し、2,000億円を超える水準まで成長しています。

今、中長期経営計画は「NEW C.C.J2200」ですが、この前に「C.C.J2200」がありました。その時に「2,200億円まで行くんだ」という状況から、コロナ禍で落ちたということです。

そのような中においても、私どもは上海やタイのバンコクに進出してきました。さらに大電社を100パーセントのグループ会社にし、半導体デバイス用の立花デバイスコンポーネントも同様です。

高木商会については、関西への進出に向けて、2014年に連結子会社化、2019年4月に完全子会社化しました。

立花電子ソリューションズについては、従来、当社は東南アジア市場の強化のために、マレーシアにレプレゼンタティブオフィス(駐在事務所)を置いていたのですが、それを法人格に上げ、3年前に新たにグループ会社としてジョイントしました。

こちらも成長に寄与し、売上高は2024年3月期時点で2,310億円、2025年3月期は2,280億円の計画となっています。

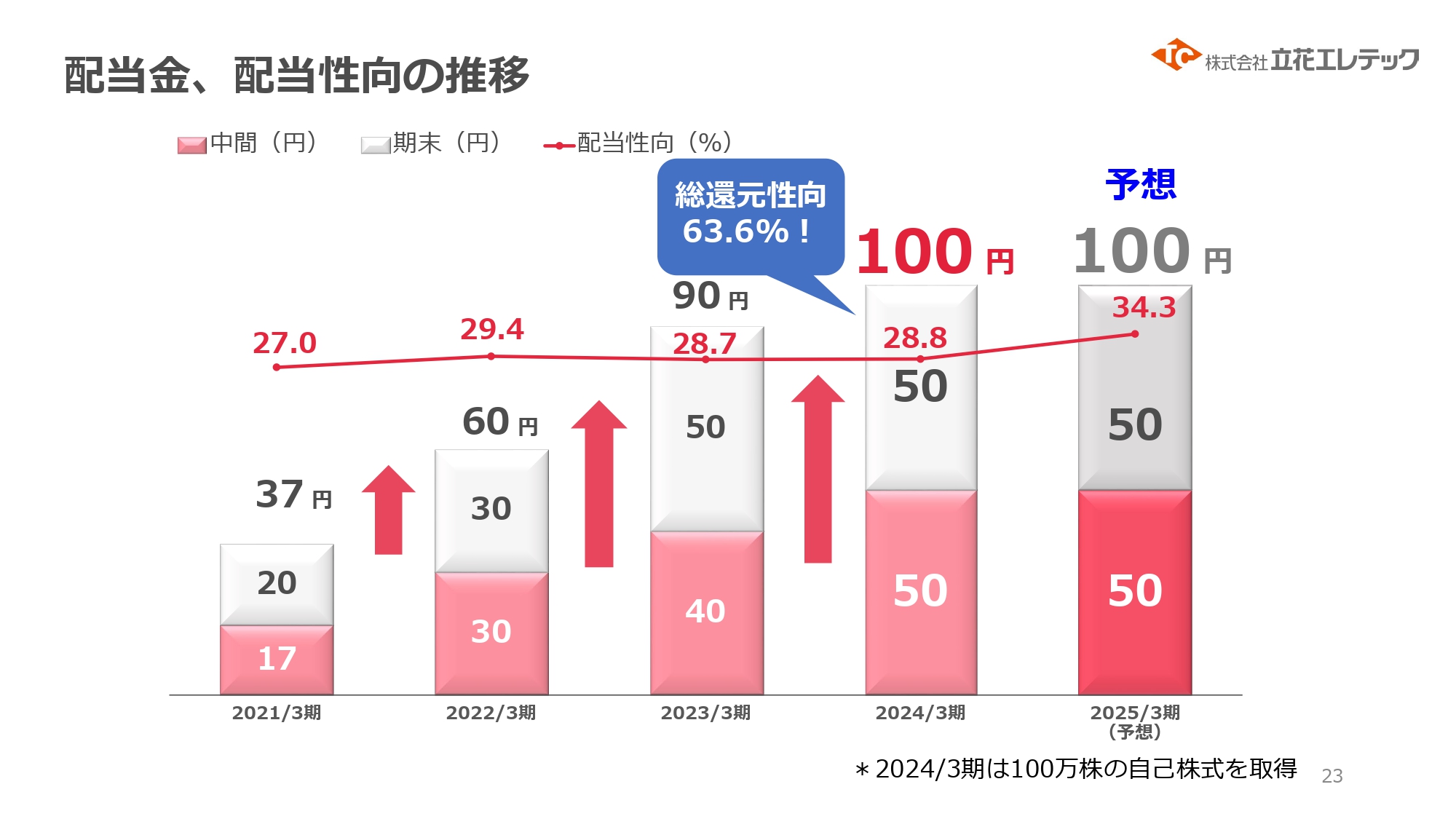

配当金、配当性向の推移

配当金、配当性向の推移です。2024年3月期は、中間50円、期末50円の通期100円という配当を出しました。配当性向は28.8パーセント、総還元性向は63.6パーセントです。

すでに発表しているとおり、私どもは3年間で300万株の自己株買いを実施します。2024年3月期も100万株の自己株買いを実施し、調達しました。2025年3月期も100万株の自己株買いを実施し、上限50億円を計画しています。

配当金は通期で100円、配当性向は34.3パーセントの予想です。総還元性向もまだ上がるかどうかというところが、今期の見通しとなっています。

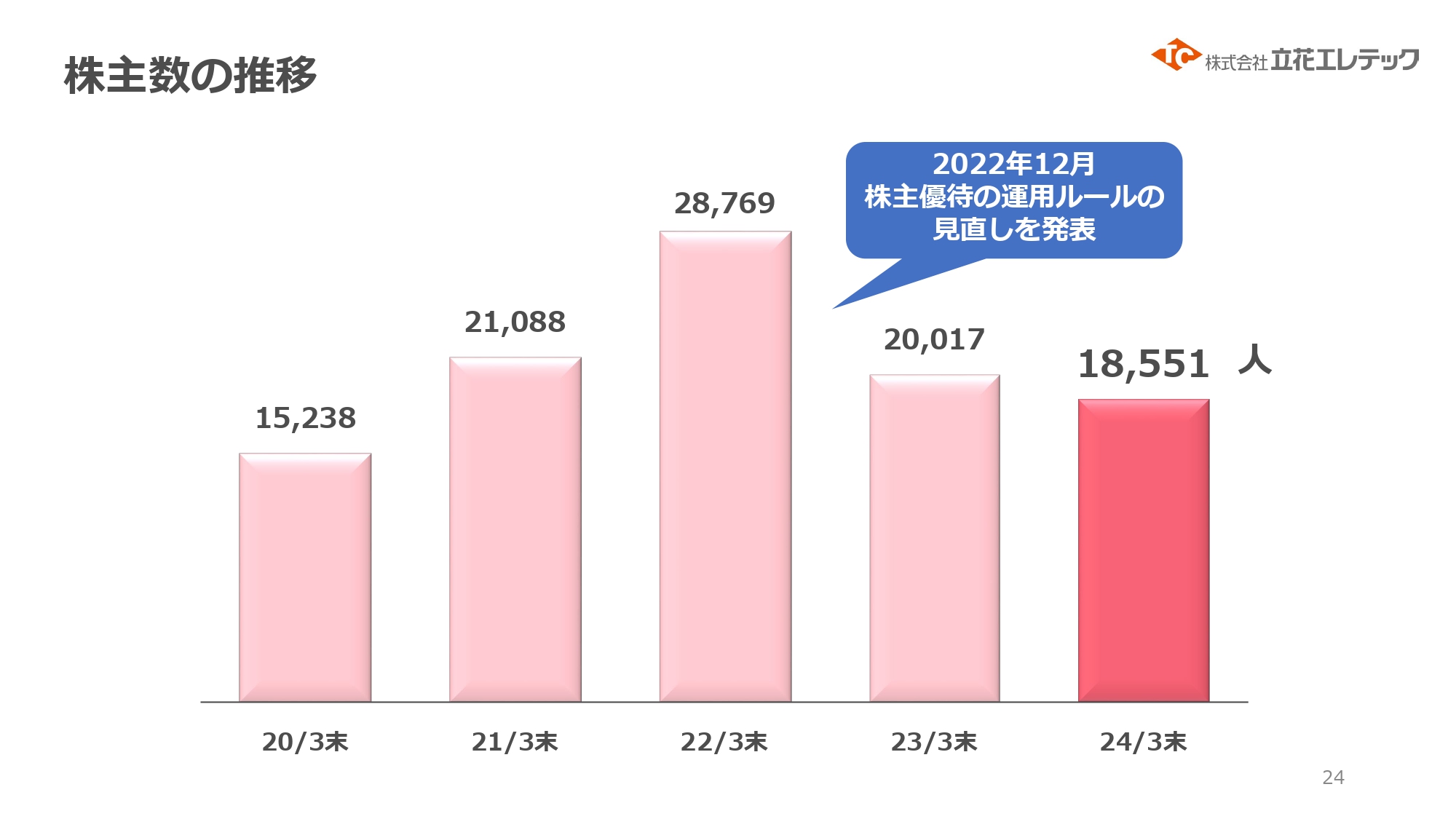

株主数の推移

株主数の推移については、2022年3月期に2万8,000人を超えました。ある程度の期間を持っていただくための検討を行い、ここから株主優待の運用ルールの見直しの発表を行いました。

2023年3月期には2万人に落ち、人数は減りましたが、今までより長期目線で、短期よりも中長期で持つという株主が増えています。短期でポンと売ってポンと利益を入れる、優待だけが目的の株主は減ってきた中で、2024年3月期は1万8,551人となりました。

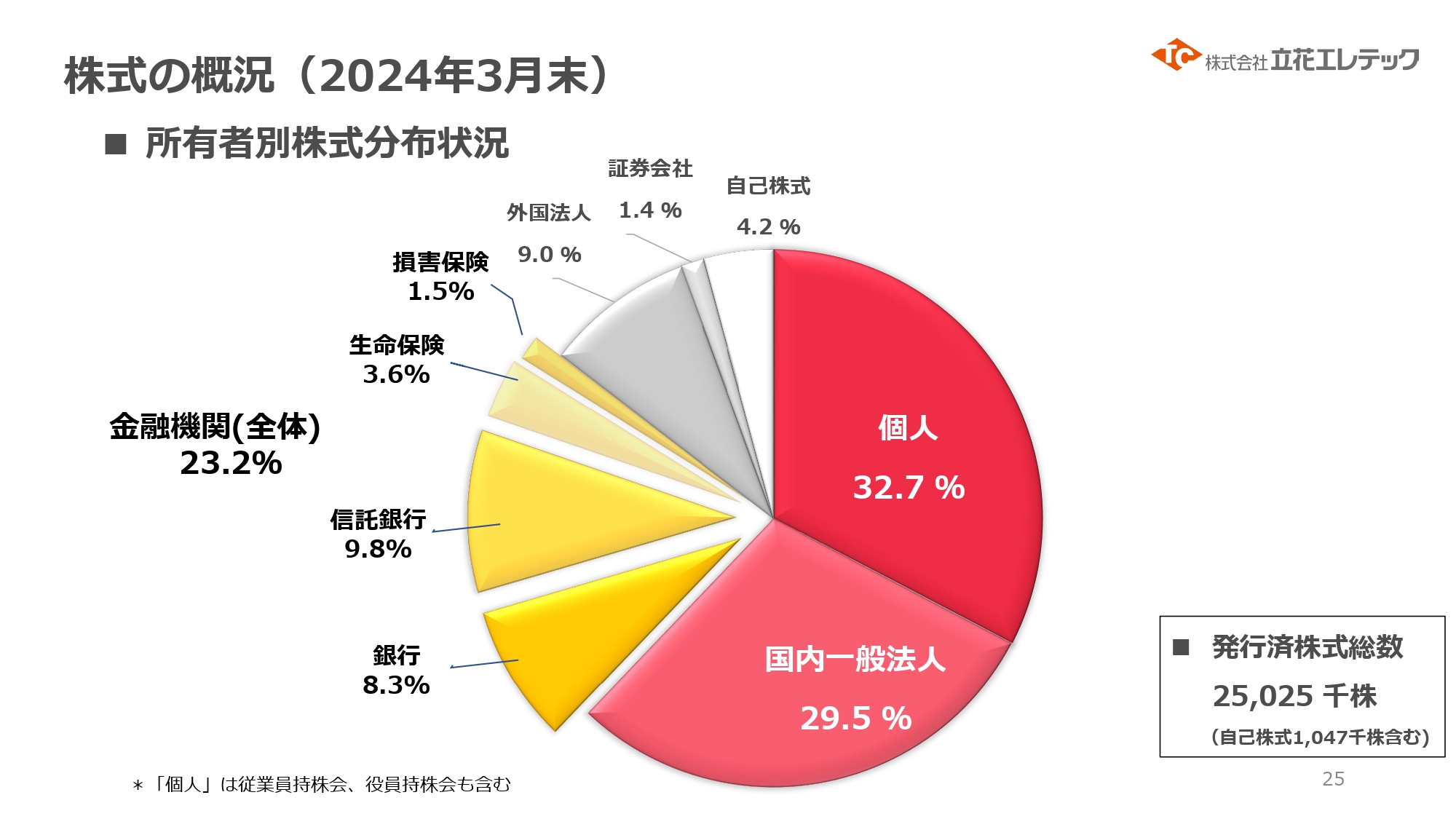

株式の概況(2024年3月末)

株式の分布状況は、個人が32.7パーセント、国内一般法人が29.5パーセントとなっています。

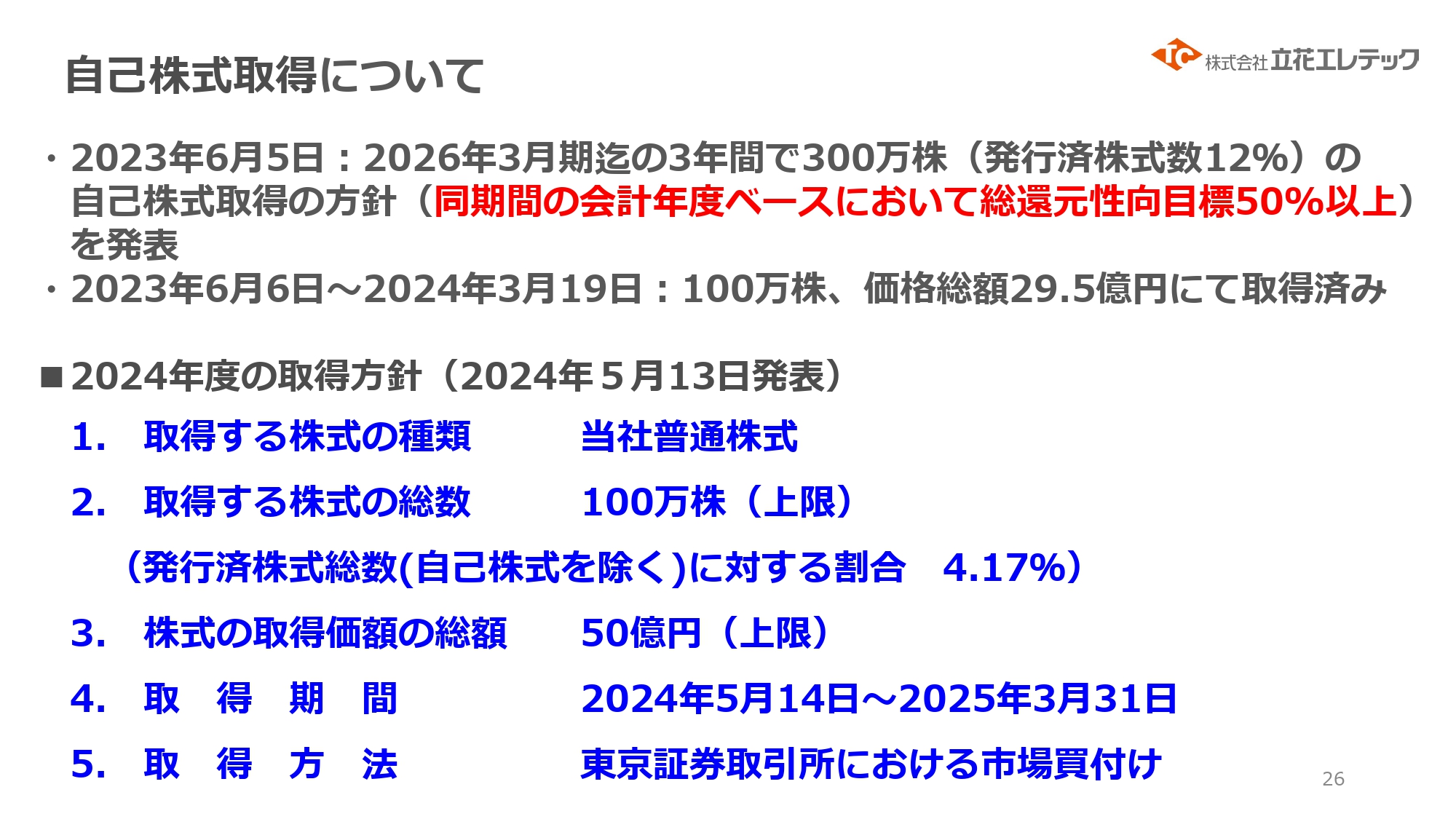

自己株式取得について

先ほどお話ししたとおり、2年目にあたる2025年3月期も、100万株の自己株買いを行っていく計画です。50億円を上限に、2024年5月14日から2025年3月31日の期間で対応させていただきます。

2024年3月期は30億円を限度額に100万株の自社株買いを実施し、総額29億5,000万円で取得を終えました。

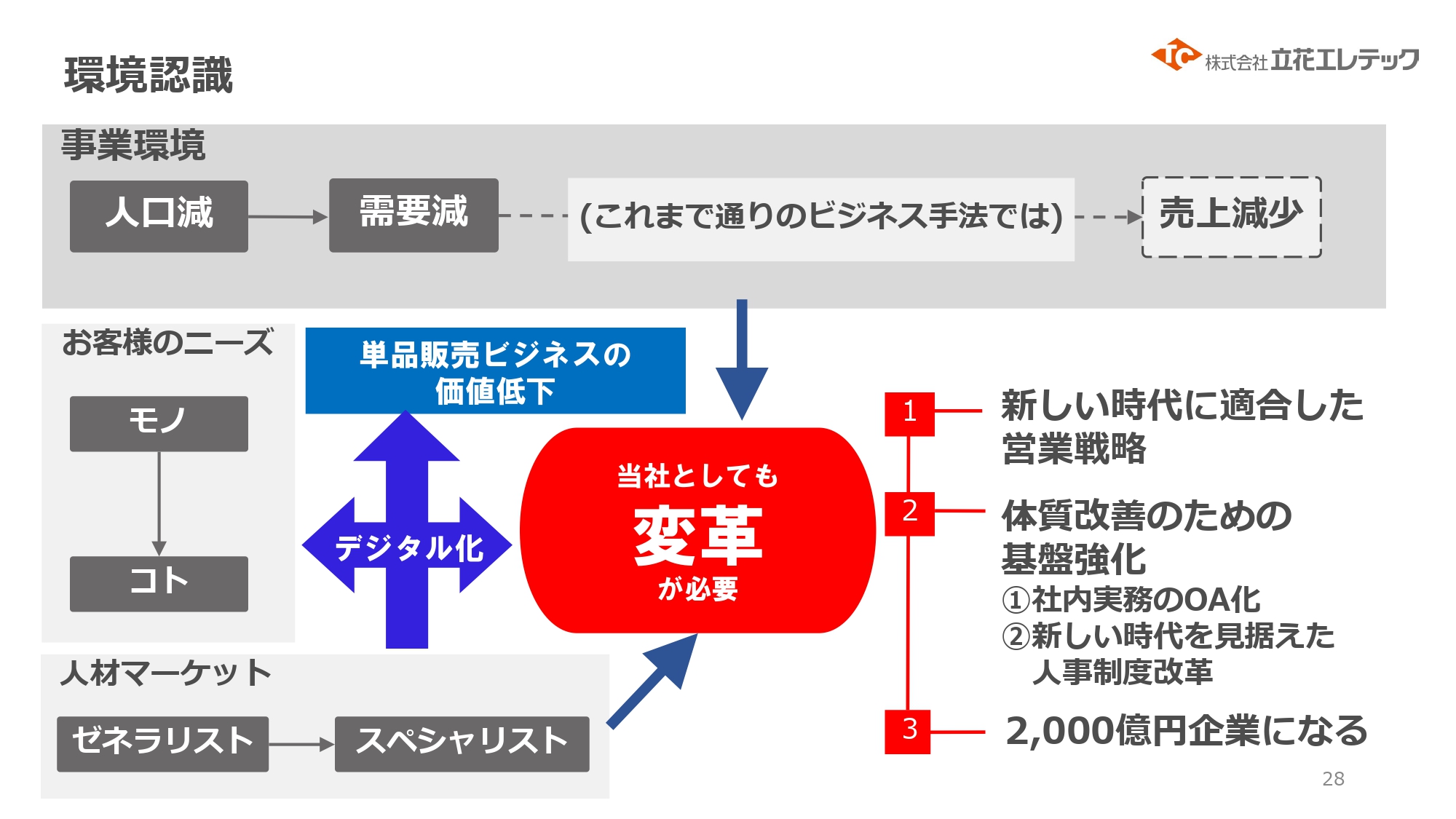

環境認識

中長期経営計画「NEW C.C.J2200」についてです。この前の5年間は「C.C.J2200」という中長期経営計画を立てました。

「2200」という数字は、2,200億円という意味です。「C.C.J」は「チェンジ(変革)」「チャレンジ(挑戦)」「ジャンプアップ(飛躍)」の略称です。「コロナ禍で落ち込んだけれど、もう1回再チャレンジしよう」と再起する意味で、「NEW」として掲げ直すことを決めました。これが、2026年3月期を最終年度として進めている5ヶ年計画です。

我々は、この中長期経営計画の中で事業環境の変化を認識しています。この変化は、みなさまもご存じだと思います。

人口が減ってくると、需要が減ります。今までのビジネス手法では進まなくなり、「モノ」から「コト」へとお客さまのニーズに合わせていかないと、我々商社は、従来の右から左へ「モノ」を流す方法では、付加価値がつかない時代に入っています。

そのような中で、ネットビジネスの到来などいろいろな環境変化もあり、単品販売では価格低下は免れないため、我々はまず1点目に、多種多様な新しい営業戦略を立てようと考えています。

2点目に、体質改善を図ることが重要です。社内実務も今までのアナログからOA化が必要で、30年以上使ってきている基幹システムを近いうちに変える予定です。いろいろな角度から、社内実務のOA化を確実に進めていきます。

同時に、人事制度改革についても、2025年、2026年にかけて、一つひとつ進めていきます。新人事制度を考え始めており、今、現場でプロジェクトチームを作ってスタートしているところです。

新人事制度の中で1つテーマにしているのは、簡単に言いますとジョブ型への変革です。どうしたら年功序列を廃止できるかを課題としており、仕事の内容、ミッション、職務、職責ごとに、いろいろなかたちで変わっていきます。

女性の活躍の場もさらに増やしていきます。人口減に対応すべく、いろいろな方に活躍していただきたいという方針です。

組織における評価体制も見直しています。今までは、例えば評価は賞与・考課は昇格などにつながっていましたが、昇格・昇進のスピードや、どのようなかたちで見直していったらよいかという検討を今すでに進めています。新しい制度を徐々に導入していく予定です。

ブラッシュアップを図りながら、最終年度の2026年3月期に向けて正式に進めていこうという見通しです。

3点目の「2,000億円企業になる」については、すでに達成していますが、これは2,000億円企業の基盤を安定したかたちで作るという意味です。今後は2,300億円となります。この計画を立てた頃は、2,000億円が1つの壁でした。例えば景気が悪いからと言って1,950億円になったらいけないということで、安定したプラットフォームの確立を目指しています。

次はどうなるのかについては、今後の計画の中で見直していきます。まずは2,000億円企業になれたということで、何らかの反動があった時に1,800億円になってしまっては、まだ体制が弱かったということになります。そうならないためにも、基盤のプラットフォーム確立に向けて着実に取り組んでいく方針です。

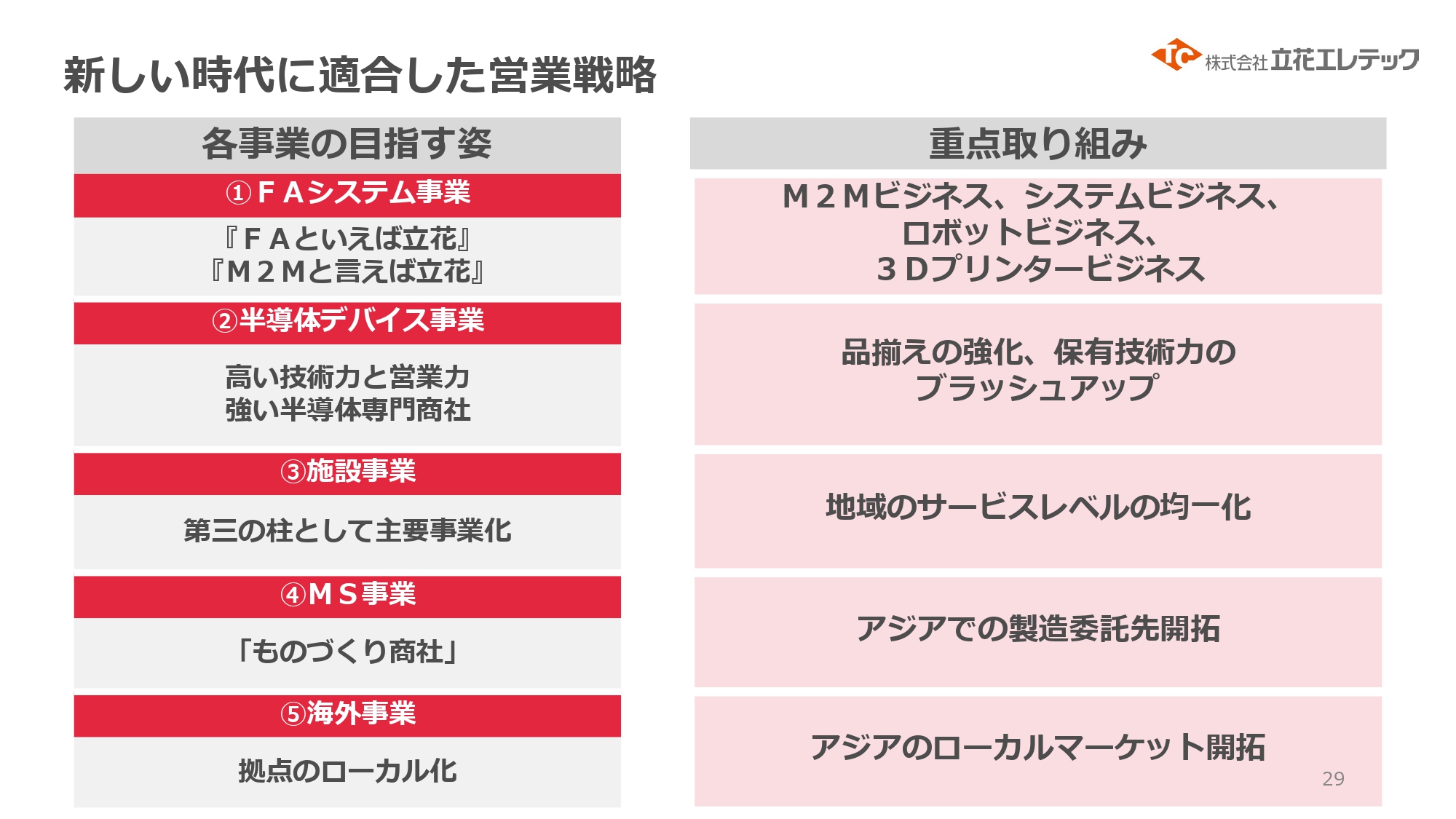

新しい時代に適合した営業戦略

新しい時代に適合した営業戦略です。各事業の目指す姿と重点取り組みを載せています。FAシステム事業については、やはり私どもは「FAといえば立花」という存在になりたいと思っています。これに向けては、三菱電機を中心にさまざまなFA機械メーカー、センサを踏まえて、いろいろな取り組みを進めています。

そのような中で、ロボットの需要も今後上がってきます。日本は遅れていますが、3Dプリンターなどのビジネスへも重点的に取り組みます。個別にはいろいろありますが、このような項目にきちんと取り組んでいく考えです。

半導体デバイス事業については、品揃えの強化を進めていきます。我々は、1社の仕入先から2社のソリューションを組めますので、例えばA社が強いところとB社が強いところを持ちながら、最適なかたちでお客さまのニーズに応えていきたいです。

加えて、現状ある技術力を強化させるための見直しを、例えばバージョン1から進めている取り組みもかなりあります。それをバージョン2にし、バージョン3にし、一つひとつの技術保有をブラッシュアップさせていく方針です。

施設事業については、先ほど東日本の売上がかなり上がってきているとお話ししました。今までは大阪、関西が中心でしたが、今後は地域のサービスレベルを均一化するのが先だと考えています。

関西でできて、東日本でできない、中部でできないということではいけないということで、人の移動なども踏まえて、サービスレベルの均一化を目指します。サービスレベルを上げる必要もありますが、「どこで受けても一緒だね」という姿を目指します。

MS事業については、製造委託先は金属加工にしてもほとんどが中国です。そのため、中国リスクというのがあります。中国リスクをどのように回避するかを踏まえて、円安対策を進めていますが、どのように進めていったらよいかは依然として課題です。

この現状に対し、ベトナム、カンボジアなどで委託先をもう1本、2本作り、リスク分散させていこうという戦略が今の「NEW C.C.J2200」の骨格です。

海外事業については、拠点のローカル化です。海外のトップも、スタッフも、エンジニアも、ローカルマーケットの開拓がスムーズにいくと考えています。さまざまなリスクはありますが、適切にマネジメントを進められれば、中国、マレーシア、インドネシア、インドでローカルマーケットを開拓していけると考えています。

これが私どもの新しい時代に適合した戦略です。

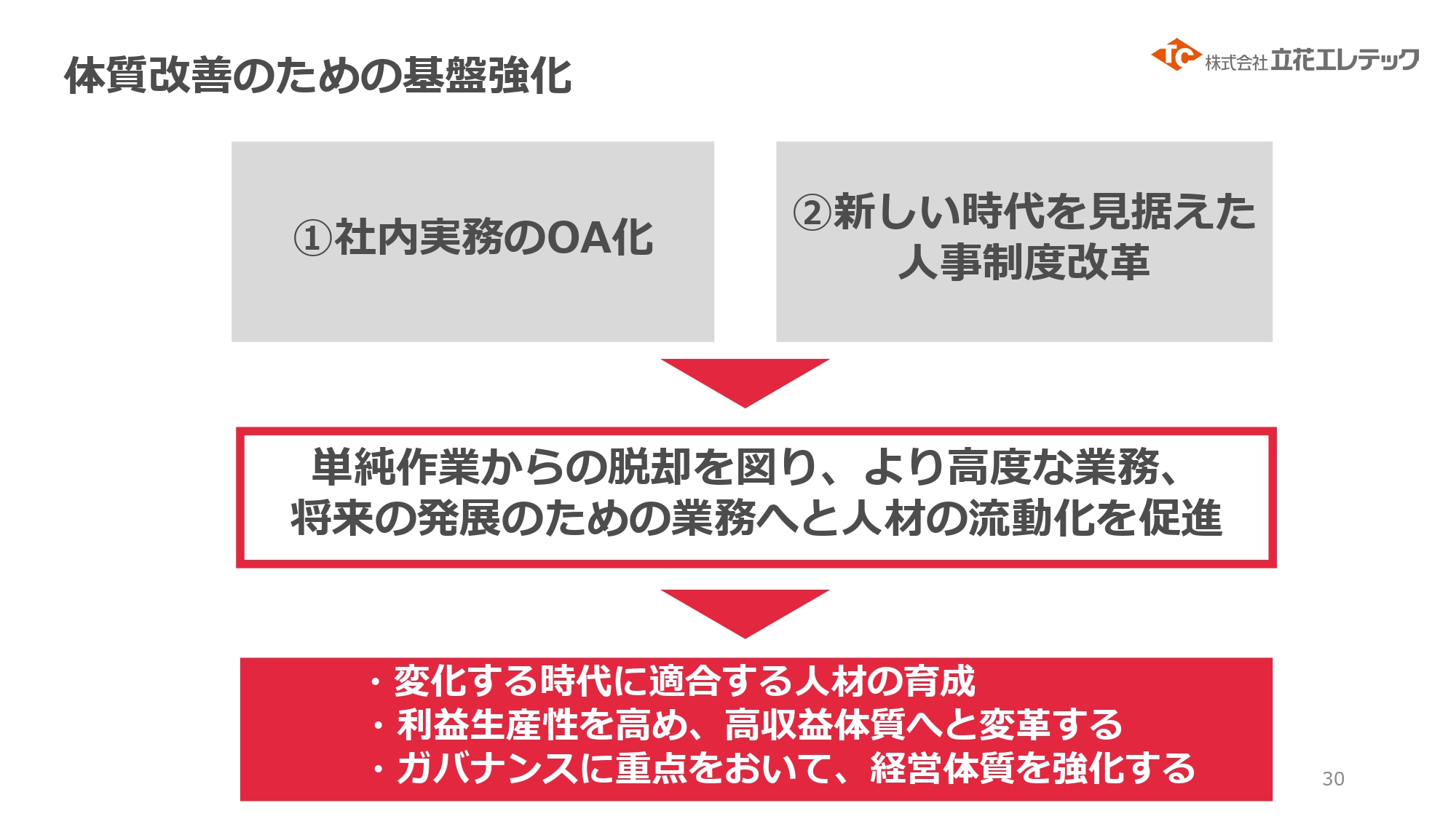

体質改善のための基盤強化

体質改善のための基盤強化です。こちらもみなさまご存じの状況ですが、社内実務の効率化についてまだ課題感があります。

例えば、今アナログで行っているところをOA化していけば、当然残業時間にも影響します。いろいろなかたちでOA化を進め、ペーパーを1枚でも減らすという姿勢で、現在かなり減らしていっており、改善を進めています。

また、例えば1つのデータを作るのに2時間かかっていた業務を30分でできないかということで、システム化を図っていくことにも取り組んでいます。

併せて、新しい時代を見据えた新人事制度の改革も進めていきます。私どもは100年の歴史がありますので、なかなかDNAが抜けないこともあるため、この時代に合わせたかたちで進めていきたいと思います。

高度な業務を進める上で、変化する時代に適合する人財の育成を行います。例えばOA化を進めるにあたっても、ジェネラルではなく専門の人間でなければいけないと思っていますので、専門的な人財の育成に入っています。このような中で、利益生産性を高めている状況です。

ガバナンスに重点を置き、コンプライアンスを踏まえた経営体質について、今までのオペレーションの流れ、書類の流れ、どこでロックをかけるのか、チェックをかけるのかも一つひとつを見直している状況です。

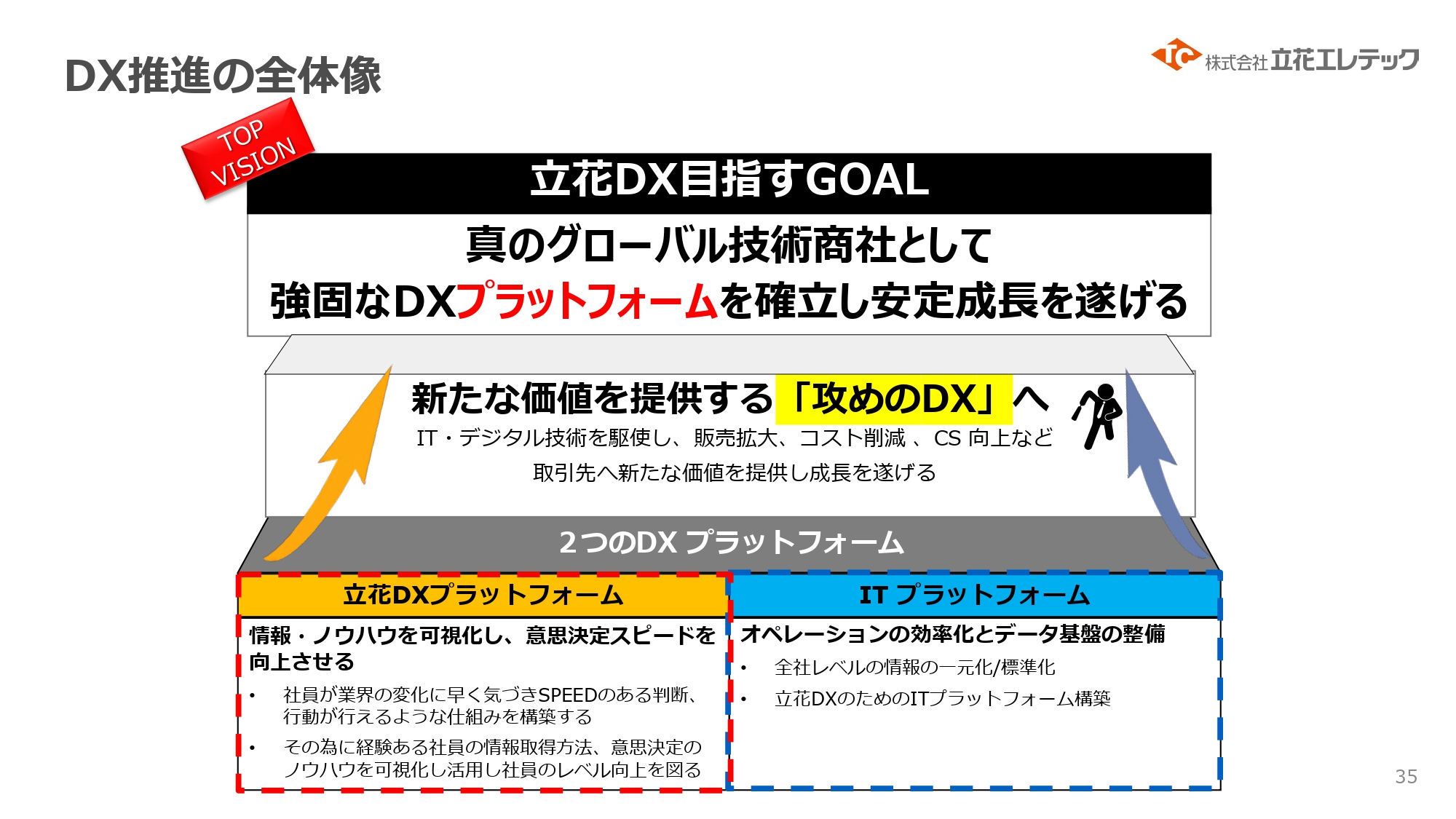

DXの推進

真のグローバル技術商社として強固なDXプラットフォームを確立し、安定成長を遂げていきたいと考えています。

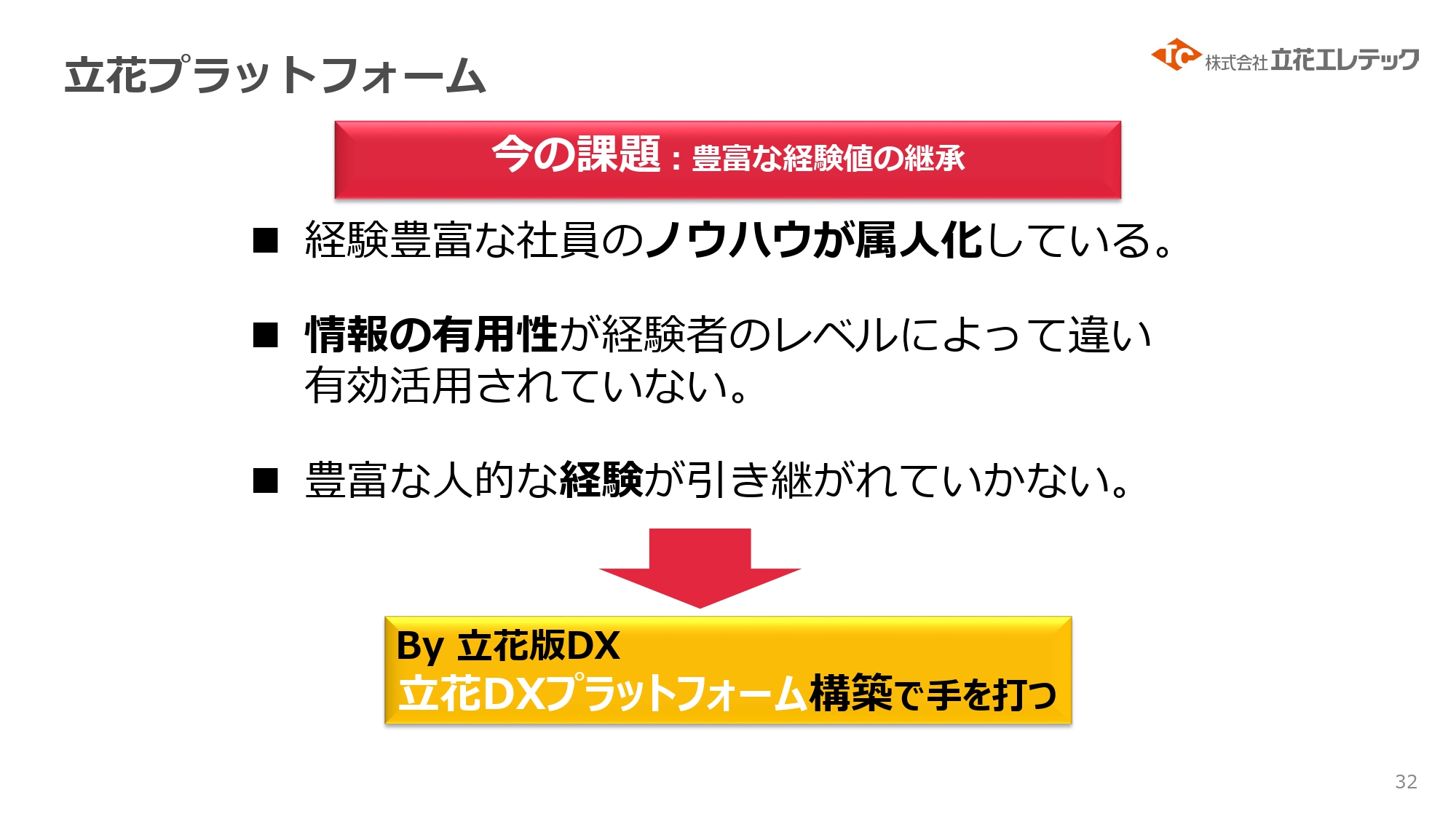

立花プラットフォーム

今後の課題としては、先ほど「なぜプラットフォーム化するのか」についてお話ししましたが、現在は経験豊富な社員のノウハウが属人化している状態です。やはりチームにならないといけません。Aさんが行っていることを、Bさんがある程度のところはしっかり回さないといけませんが、現在はいろいろなジョブで属人化しています。

この状況は、悪く言いますと1人に頼っているということです。この属人化から、どのように見える化、共有化していくかが重要です。

次に情報の有用性です。今はお客さまの情報が1つのところに固まっている状況で、経験者のレベルの違いで有効活用されていません。ただ情報を流していても、見ている人間と見ていない人間がいます。情報を有効活用できる人間と、有効活用できない人間にわかれてきます。

一つひとつの情報に対してどのような活用ができるのか、どのようにフィードバックしたらいいかを考える必要があります。

ビジネスも、すべてが「こういったかたちはどうなりますかね」ということからスタートしますので、ここの発想がない状況では、まず営業はできません。管理も踏まえて、しっかりと有効活用を進めていきたいと考えています。

経験が引き継がれていいかどうかは別で、引き継がれないほうがいいケースもあります。「これは引き継ぐべきだ」「これは引き継がなくても一緒だ」「これはリセットかけたほうがいい」というメリハリをしっかりつけながら、DXプラットフォームを構築し、今プロジェクトチームを作りながら対応しています。

OA化が有効なのは業務の整理だけです。DX化は、仕入先を踏まえたかたちでサプライチェーンや物流まで入りますので、そのような状況で対応していきたいと考えています。

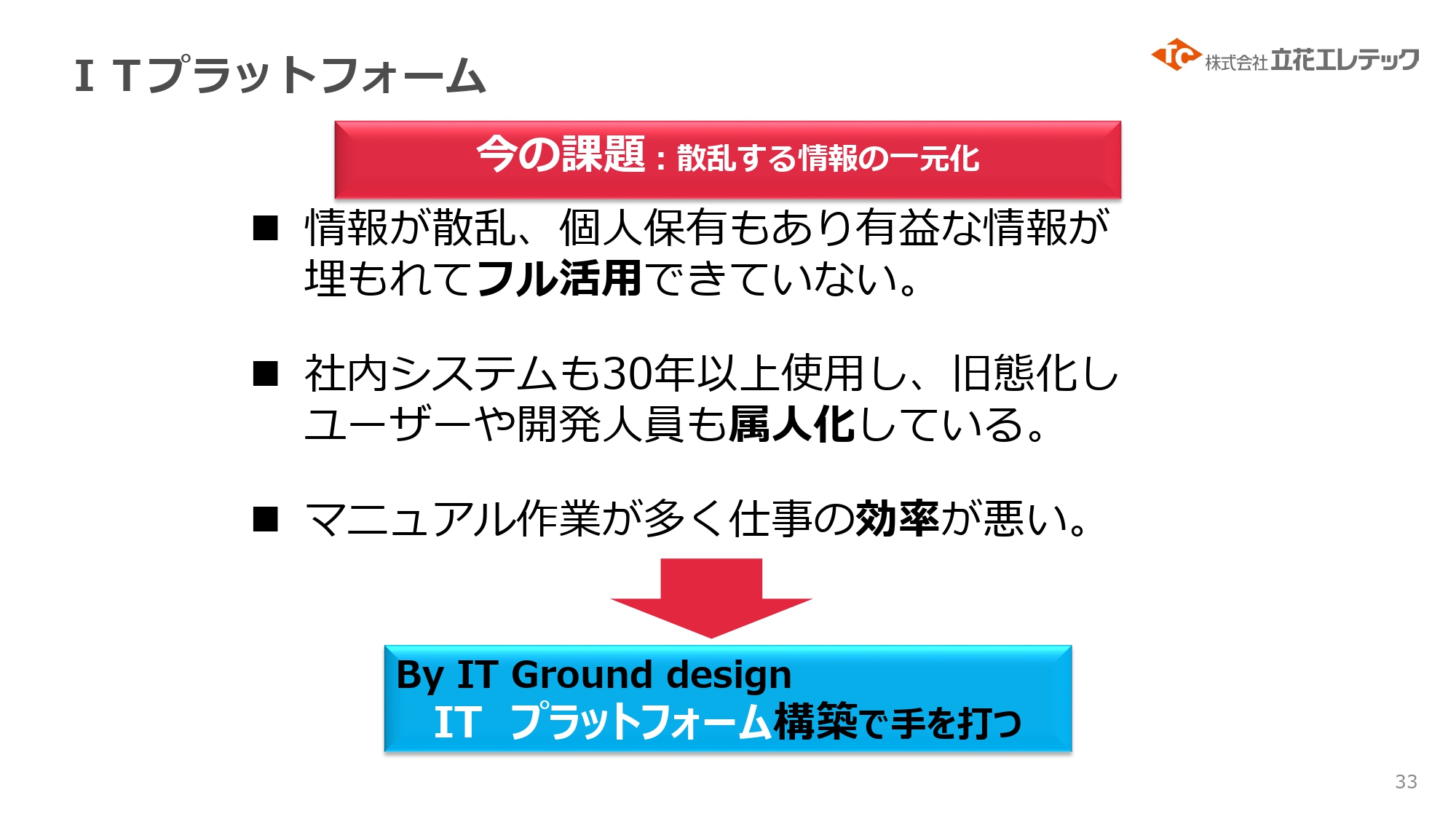

ITプラットフォーム

こちらは先ほどお話ししましたので、詳細は割愛します。属人化している場合、プラットフォームをしっかり作らないと点になってしまい、前に進みません。いいものができても、何も効率化が現れないということだけは絶対に避けなければなりません。失敗する時もありますが、失敗したらすぐにリバイスをかけるという対応を一つひとつ打っていきたいと考えています。

マニュアル作業が多いというのはアナログの世界になりますから、このようなところにいてはいけません。しかし、どこかでロックをかけないと、システムが逆の方向にも作用しますので、ここは重々注意しながらしっかりと見ていきたいと考えています。

DX推進の全体像

DXプラットフォームとITプラットフォームで、「攻めのDX」を進めていきます。

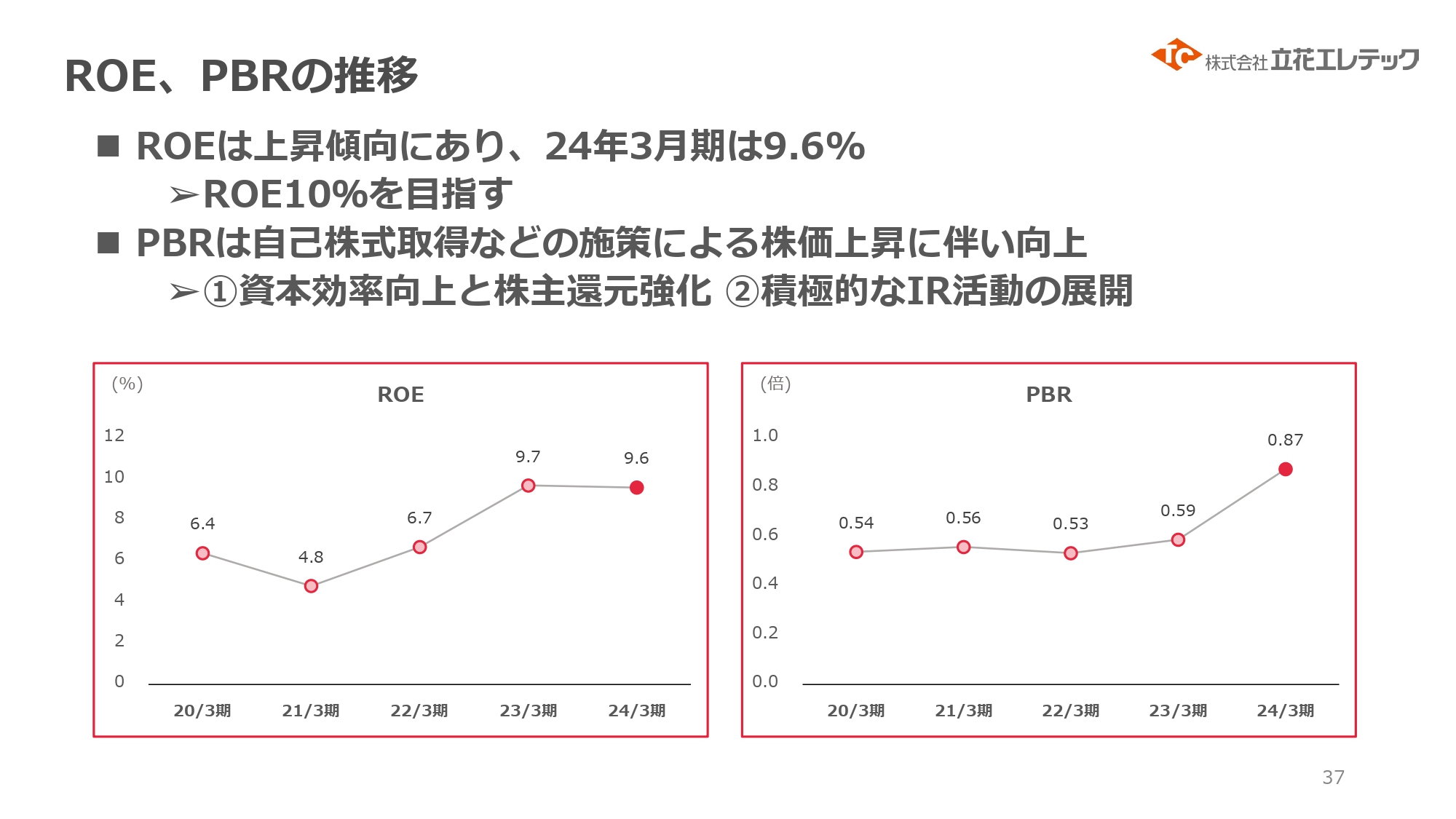

ROE、PBRの推移

トピックスです。こちらは株主のみなさまが興味のあるところだと思います。私どもは当然ROE10パーセントを目指していますが、2024年3月期は10パーセントに届かず、9.6パーセントとなりました。2021年3月期、2022年3月期と比べると上昇しています。

来年度を踏まえて、株主のみなさまへの対応も含め、10パーセントを視野に入れて進めていきます。

PBRは、今までは0.5倍近辺でしたが、1倍に持っていきたいと考えています。株価や利益の状況は人に左右されます。2025年にいかに1倍に近づけていくか、もしくは超えていくかは、グローバル対策にもつながると思いますので、対応して進めていきます。

サステナビリティの推進

サステナビリティの推進として、サステナビリティ委員会を設置しました。CO2削減、環境保全など、サステナビリティ委員会をしっかりと作り、具体的にどのように進めていくのかを考えています。

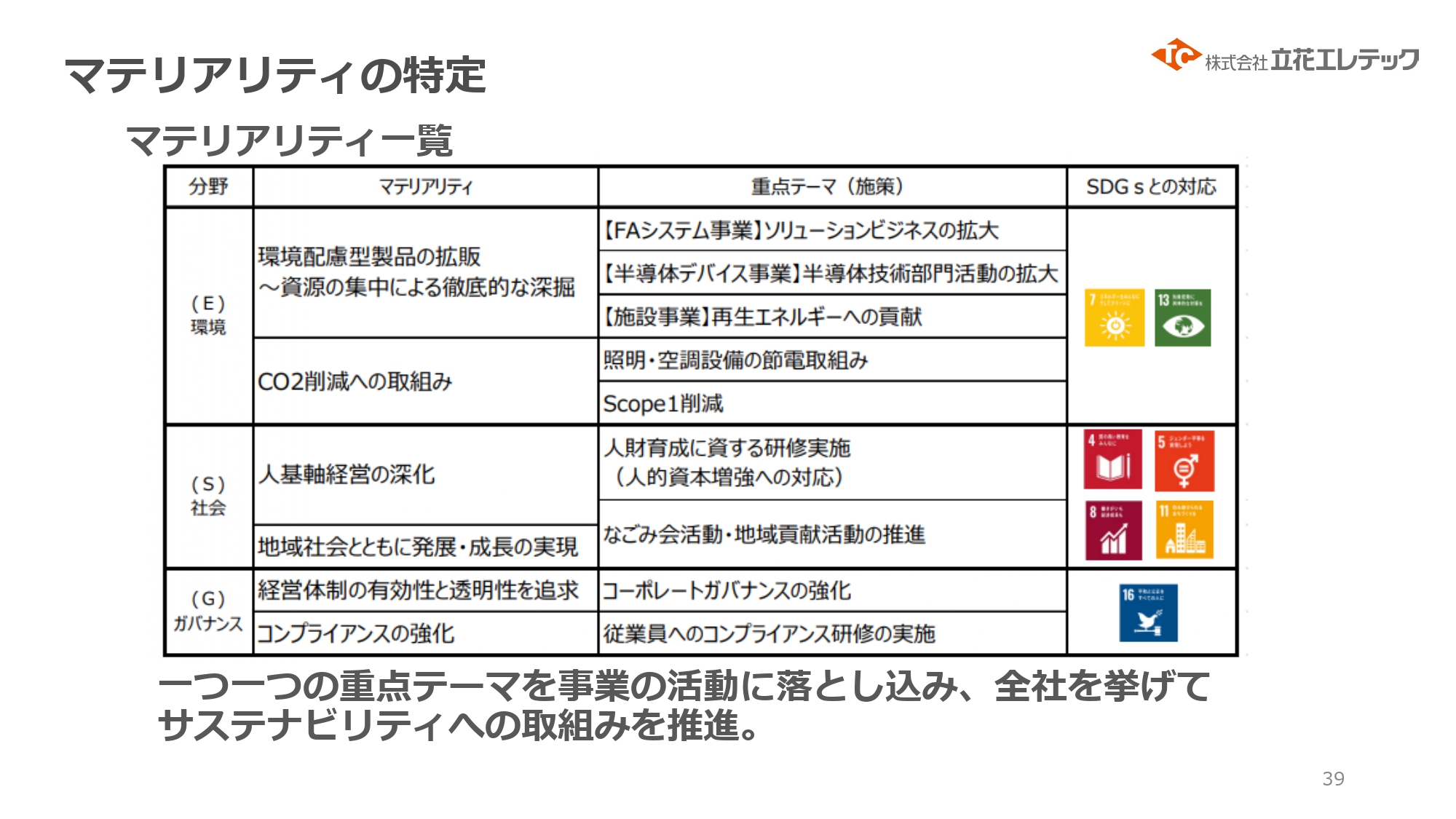

今年2月に、「E」「S」「G」のそれぞれの状況をベースにしながらマテリアリティを特定しました。営業は環境(Environment)に入りますが、CO2削減やエコの課題について、具体的に商品をピックアップし、負荷をつけながら決めました。このマテリアリティに沿って実行していき、レビューと結果もしっかりと報告して、対応していきたいと考えています。

マテリアリティの特定

「E」「S」「G」それぞれのマテリアリティになります。環境の中にソリューションビジネスの拡大があります。施設事業は、再生エネルギーとして特に太陽光が一番見える化しやすいところです。さらに、CO2削減に加え、社会(Social)については、先ほどの人財育成の研修システムやガバナンスなど、いろいろなところにつながっていきます。

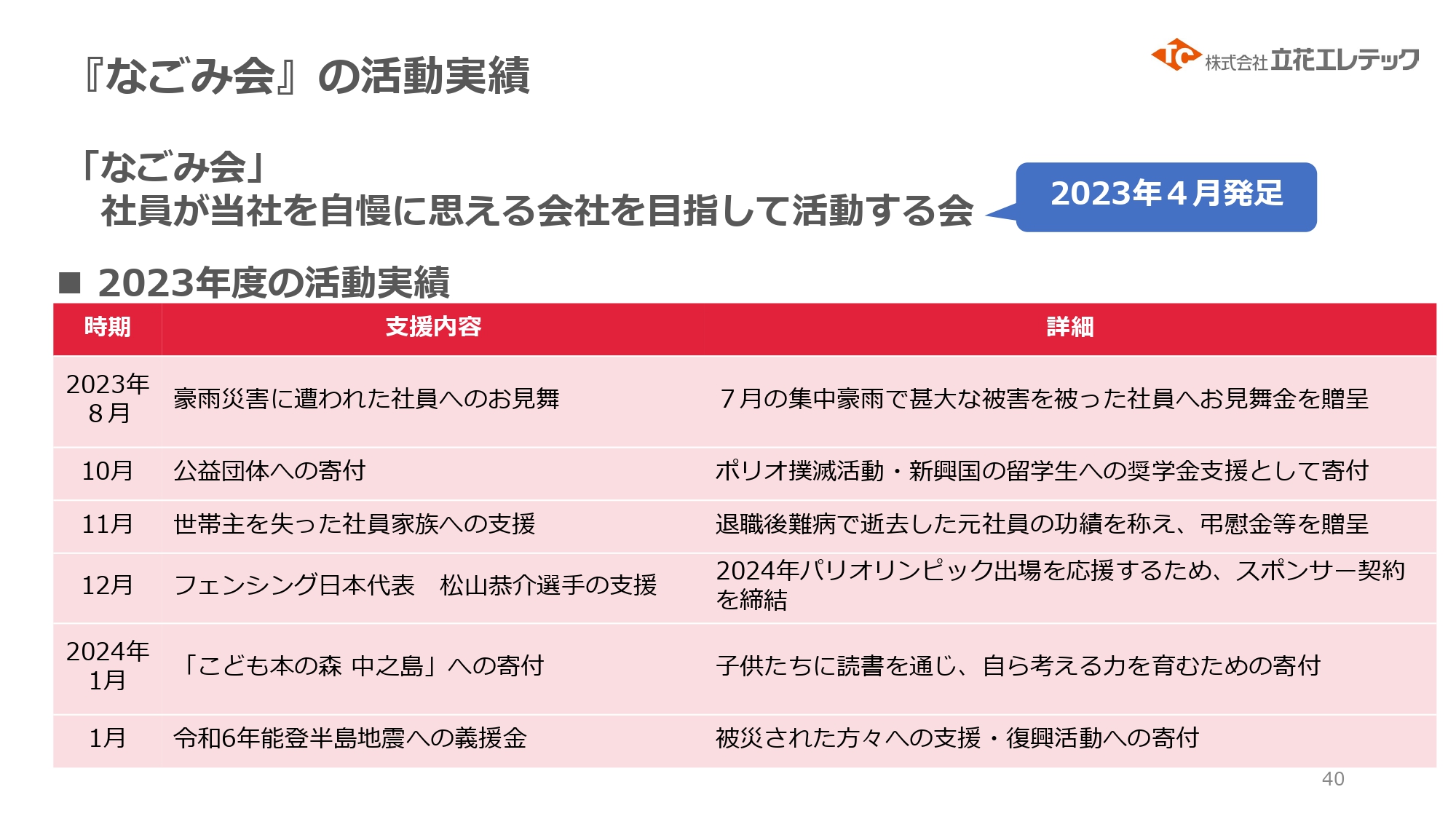

『なごみ会』の活動実績

「なごみ会」の活動についてです。昨年4月に「なごみ会」を設立しました。これは、社員が「立花エレテックで働いてよかったな」と思える会社を目指して活動する会です。

お金を使う福利厚生もありますが、豪雨災害で被災された方々へのお見舞いなど、トータルで貢献していくための寄付を行っています。

その中の1つとして、今回、パリオリンピックに出場する選手を支援します。あまりメジャーなスポーツではありませんが、団体で強いフェンシングの松山恭介選手のサポーティング役をサブスポンサーとして務めます。

1月に起きた能登半島地震への義援金等も含め、「なごみ会」を通じていろいろなところで貢献していきたいと思っています。

『FOOMA JAPAN 2024』に2年連続で出展します。

来月に開催される「FOOMA JAPAN」の食品関係に、2年連続で出展します。これはFAシステム事業が中心で、若手社員が企画・実行し、立っている人間も若手ばかりです。「年寄りは立つな」と言われていますので、若手が立ち、ソリューションのニーズをお客さまと話しながら案件に取り組んでいきます。

東京ビッグサイトで、6月4日から7日まで開催しています。

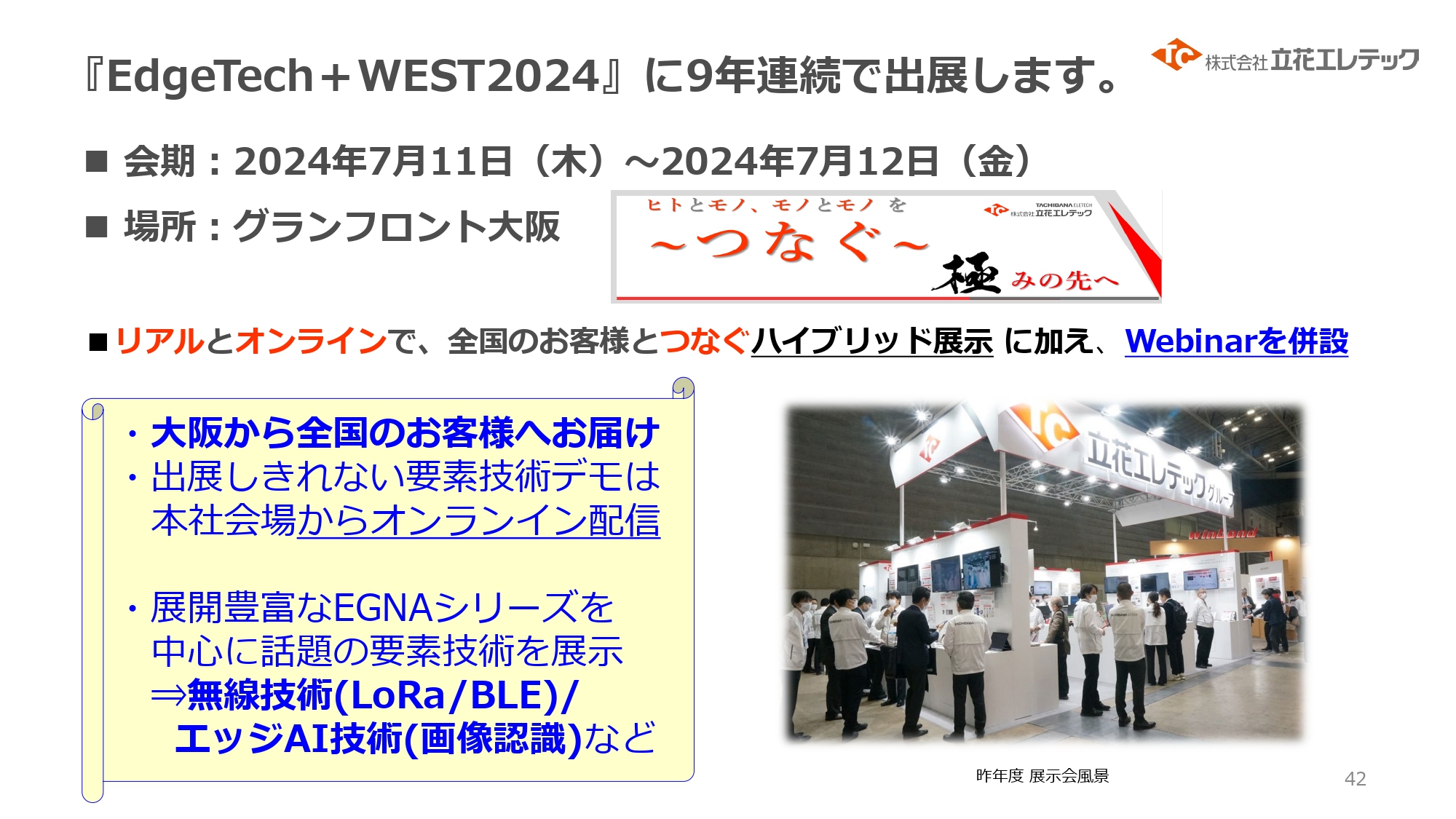

『EdgeTech+WEST2024』に9年連続で出展します。

半導体デバイス事業では、「EdgeTech+WEST2024」に出展します。これは西と東で行われます。西がこの時期で、東は11月に開催されました。こちらもやはり「つなぐ」というテーマで、この中にはセンサがあります。つまりアナログではなく、リアルとオンラインでお客さまとつないでいきます。

同時並行で、ウェビナーも行います。興味のあるお客さまには、ウェビナーで対応していきます。

我々の技術センターで、デモはしっかり作っています。これは私どもの独自の技術です。デモベースで汎用性を持たせながら、お客さまのニーズに合わせてカスタム等を行います。セミカスタム、フルカスタムのどちらも可能で、私どものメイン仕入先のアイテム・製品に取り込みながら、すべてで支援いただいている状況です。

今後のキーワードは、無線とエッジAIです。当然、無線技術は画像認識にもつながっていきますので、そのようなかたちで進めていくことを考えています。

9年連続の出展で、コマはだんだん大きくなってきており、「EdgeTech」の展示会の規模も大きくなってきている状況です。

ご説明は以上です。ご清聴いただき誠にありがとうございました。

質疑応答:FAシステム事業の回復タイミングおよび施設事業の東日本での展開について

質問者:2問お願いします。1つ目は、FA関連は市況に関しては読みづらい状況ですが、例えば回復タイミングなどに関して教えていただければと思います。

2つ目は、施設事業に関してです。他の商社も東日本に進出していると思いますので、御社が取り扱っている製品の東日本での競争環境の違いや、東日本での展開における今後の難易度などについてご説明をお願いします。

布山:1つ目は、「FA関連の市況は非常に見えにくい状況ですが、いかがですか?」というご質問だと思います。FA関連の業種・業態によって、当然いろいろなギャップがあります。

その中で、半導体装置メーカーが昨年から急降下しました。1回ピークまでいきましたが、急降下しています。これが、中国の投資や台湾の半導体メーカーの九州進出により、この第2四半期、第3四半期くらいから再度上がってくる兆しがあります。

液晶関係、表示デバイス関係については、OLED、有機ELも日本企業がなかなか戦えないため、厳しい状況が続いています。

その代わり、台湾、韓国、中国の液晶メーカーは次の有機ELに対してしっかりと投資しています。お客さまによっては、その液晶メーカーから受注した場合に濃淡があると思っています。A社は良いが、B社はうまくいかないなど、トータル的には横ばいかと見ています。

物流は、やはり2024年問題があり、人が完全に足りません。効率化を図っていかないと、今日お願いしても明日荷物が運べないという状況が継続します。そのため、省人化・自動化という方向性については変わりません。

さらに、デジタル化を図りながら、私どもの需要は上がってくると見ています。グローバルで見た時に、中国は横ばいで見ていますが、インドのマーケットは自動車産業を踏まえると、物流関係が右肩上がりになってくると考えています。

したがって、インドのマーケットを見ているお客さまについては、今年は右肩上がりになってきます。各業態と業種でお客さまによって濃淡はありますが、年央から上がってきます。

その前に、先行きの長納期の在庫をお持ちのお客さまは、どのようなかたちでクリアしていくかが問題です。先ほどお話ししたとおり、私どもの在庫も非常に増えています。そのため、この第1四半期、第2四半期は、非常に厳しい見通しです。

2つ目のご質問について、施設事業は均一化に取り組んでいますが、東日本は広域になります。東日本のメインはやはり東京都で、再開発などが非常に多く、大手サブコンにかなり競合が多いと思います。

関西の場合は、「この物件にはこのサブコン」「このサブコンはこのゼネコン」といったものがありますが、東日本はなかなか競争が激しいです。我々だけですべてはできないため、我々が絞っているサブコンで受注していただく必要があり、我々は側面のサポートを行っていきます。

卸のお客さまについては、当然最終的につながっていますので、納期・品質にしっかりと対応していきたいと考えており、東日本も悪くない状況です。施設事業は全体的に昨年の横ばい、もしくはプラスアルファとなるのではないかと見ています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

8159

|

3,320.0

(09:55)

|

-85.0

(-2.49%)

|

関連銘柄の最新ニュース

-

立花エレ(8159) 自己株式の取得状況及び取得終了に関するお知らせ 02/27 16:00

-

今週の【上場来高値銘柄】双日、三井金属、大崎電など201銘柄 02/21 09:00

-

本日の【上場来高値更新】 ミクロン、第一生命HDなど99銘柄 02/18 20:10

-

本日の【上場来高値更新】 双日、平山など67銘柄 02/17 20:10

-

立花エレ(8159) 機構改革、執行役員の異動及び人事異動に関する... 02/09 16:00

新着ニュース

新着ニュース一覧-

-

-

今日 10:18

-

今日 10:18