【QAあり】サインド、グループ会社の営業黒字化も寄与し、売上高、各段階利益ともに業績予想を上回って着地

事業概要

奥脇隆司氏:株式会社サインド代表取締役社長の奥脇です。みなさま、本日はお集まりいただき、誠にありがとうございます。これより、2024年3月期通期の決算についてご報告します。

本日は、スライドに記載の事業概要から2025年3月期の業績予想までご説明します。

ミッション

あらためて当社のミッションについてご説明します。当社は「インターネットを通じて、心のつながりを提供する」というミッションを掲げています。

インターネットが普及する中で、商品だけではなく、お客さまの体験そのものもサービスとして捉えていくことが、非常に重要になる時代が来ると思っています。

そこに対して現在、理美容業界向けの予約のデジタル化を通じた、店舗とお客さまのつながりを支援する事業展開を行っています。

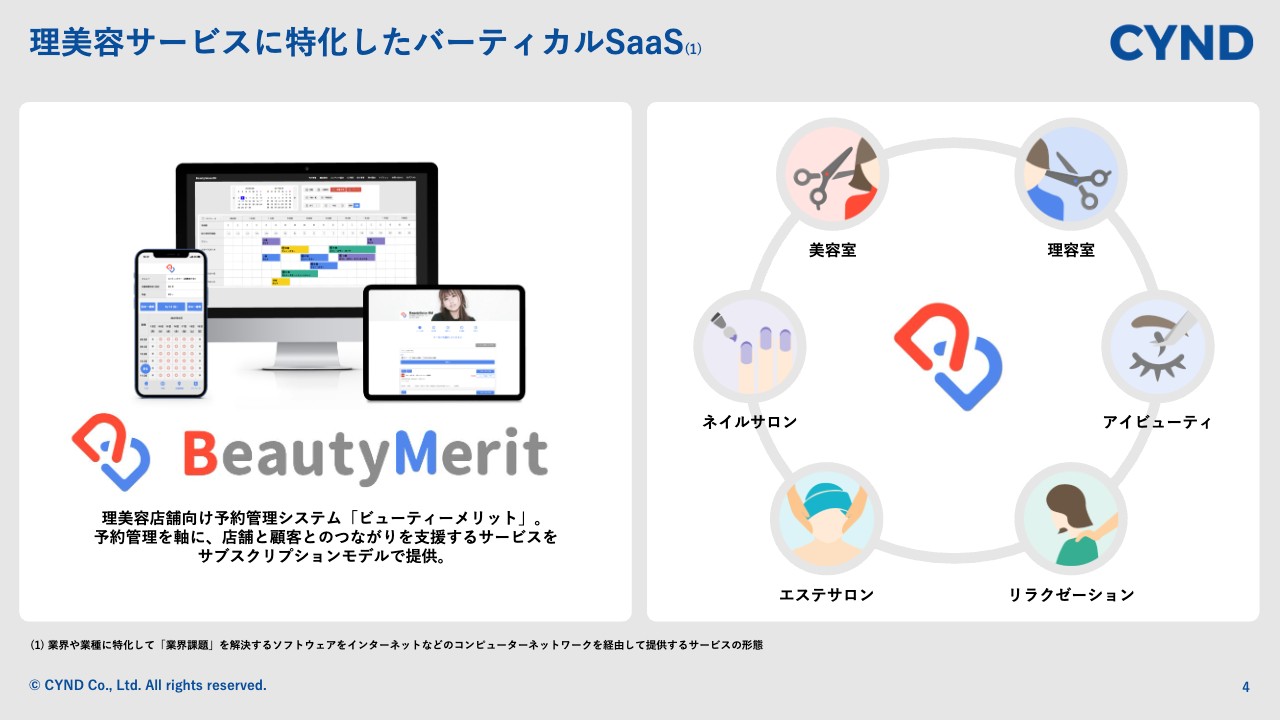

理美容サービスに特化したバーティカルSaaS

具体的な事業です。「BeautyMerit(ビューティーメリット)」という予約管理システムをサブスクリプションモデルで提供しています。

理美容業界としていますが、美容室、ネイルサロン、エステサロン、リラクゼーションやマッサージ系といった業界に展開しており、業界特化型のバーティカルSaaSとなっています。

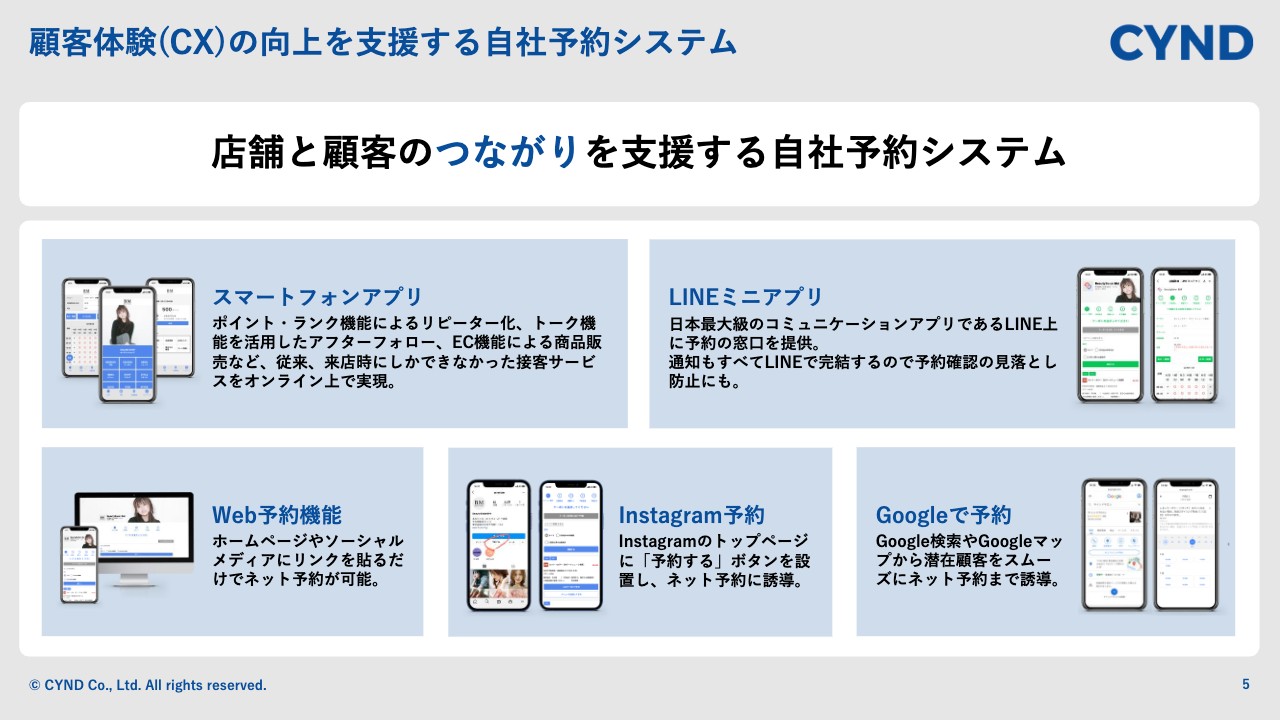

顧客体験(CX)の向上を支援する自社予約システム

具体的な機能についてです。美容室に来店されるお客さまを新規とリピーターという2層に分類し、その各お客さまに向けてサービスを展開しています。

美容室に日々通われるリピーターのお客さま向けに、店舗が提供する自社のネット予約の仕組みとして、店舗公式のスマートフォンアプリ、「LINEミニアプリ」「Web予約機能」「Googleで予約」などを提供しています。

特に店舗公式のスマートフォンアプリは、創業当初から提供しているサービスです。美容室に来店したお客さまに、お店のブランドのアプリをダウンロードしていただき、そのアプリ上でポイントカードの管理やチャットでやり取りができるトーク機能、店舗で販売しているシャンプーやリンス等の商品を販売できるEC機能などのサービスを提供しています。

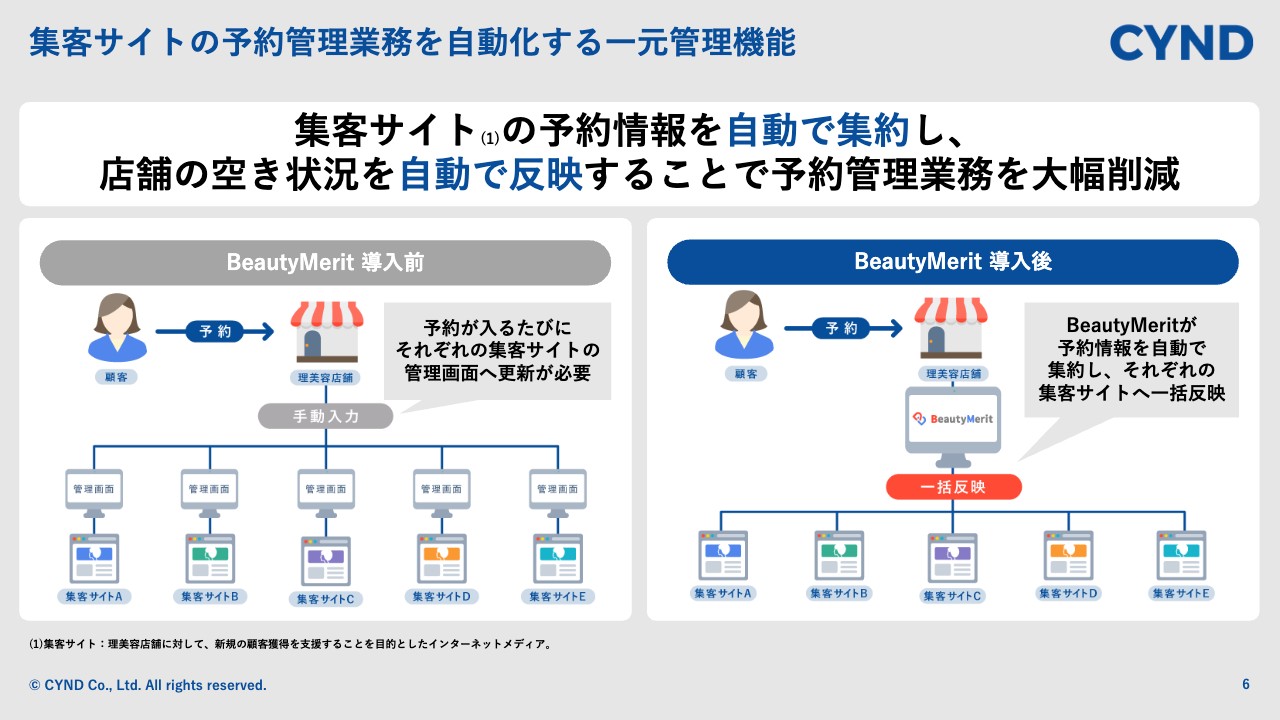

集客サイトの予約管理業務を自動化する一元管理機能

特徴的な部分として、集客サイトの予約管理を自動化する一元管理機能についてご説明します。スライド左側と右側でビフォー・アフターの図を記載していますが、理美容サロンは新規のお客さまを獲得する上で、集客サイトと呼ばれるサイトを使っています。

各サイトには予約システムがあり、スタッフのシフトや予約の空き状況をそれぞれの管理画面に入力する必要があります。

その管理が負担になるというところもあり、従来、複数の集客サイトに出せなかったり、直前のネット予約を止めてしまったりという機会損失が発生していました。

そこで、「BeautyMerit」を導入していただくと、「BeautyMerit」の管理画面がすべての集客サイトの空き状況を一元で管理する仕組みをご提供します。

管理画面上でスタッフのシフトや日々の予約情報を更新することによって、すべての集客サイトに最新の空き状況が更新されます。そのため、どの集客サイトから見ても、お店の空き状況が同じというような環境を用意することが可能となります。

現在は11サイトの集客サイトと連動しており、理美容業界の主要どころのサイトとは、すでに連携している状況になります。

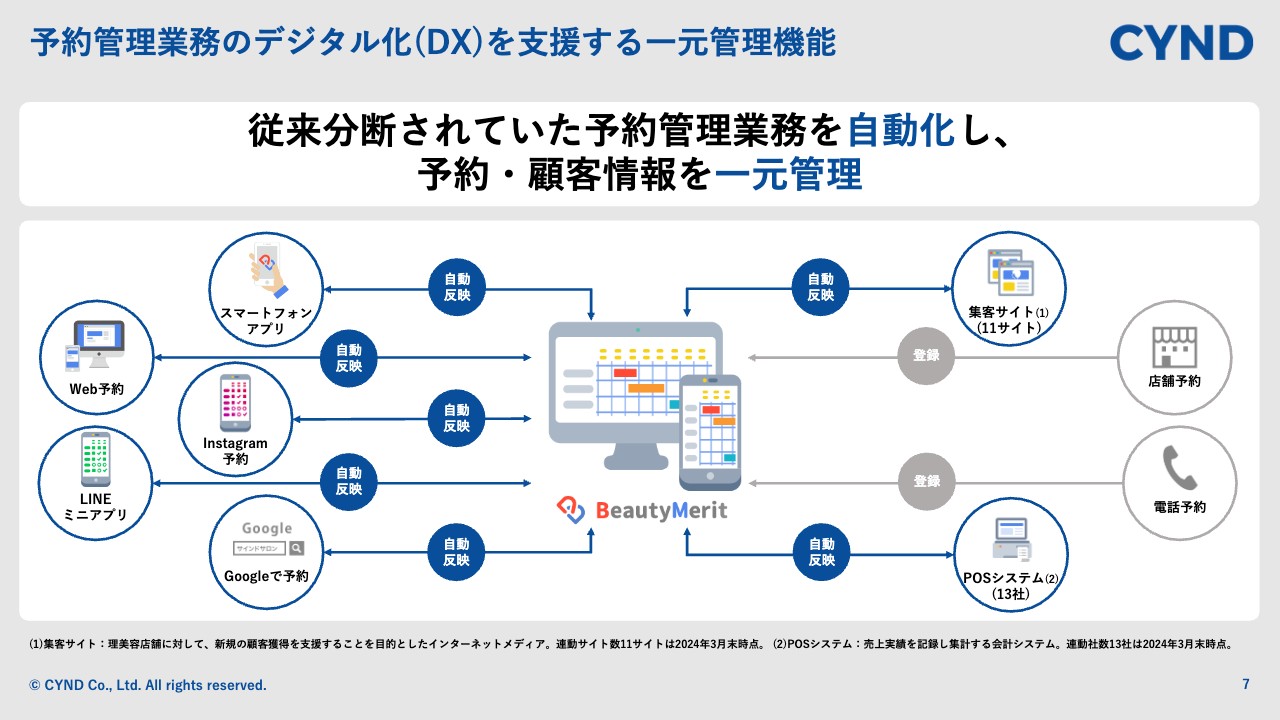

予約管理業務のデジタル化(DX)を支援する一元管理機能

スライドでは、「BeautyMerit」を導入した際の、予約管理の相関図を示しています。スライド左側が、先ほどお話しした理美容店舗の自社ネット予約の窓口として、スマートフォンアプリ、「Web予約」「Instagram予約」「LINEミニアプリ」「Googleで予約」となっています。右上が集客サイトと呼ばれるような広告媒体になります。

また、右下のPOSシステムと呼ばれている会計システムとも連携しています。「BeautyMerit」が予約データを自動的に保持しているため、会計時にお客さまがどの施術を受けたのかという入力作業をPOSに直接送ることで簡略化し、会計のオペレーションも効率化しようという連携を行っています。

現在、理美容業界に特化したPOSシステムをはじめとして、13社のシステム会社と連携している状況です。

この仕組みにより、分断されていた予約管理業務を一気通貫で自動化しているのが、「BeautyMerit」の大きな特徴となります。

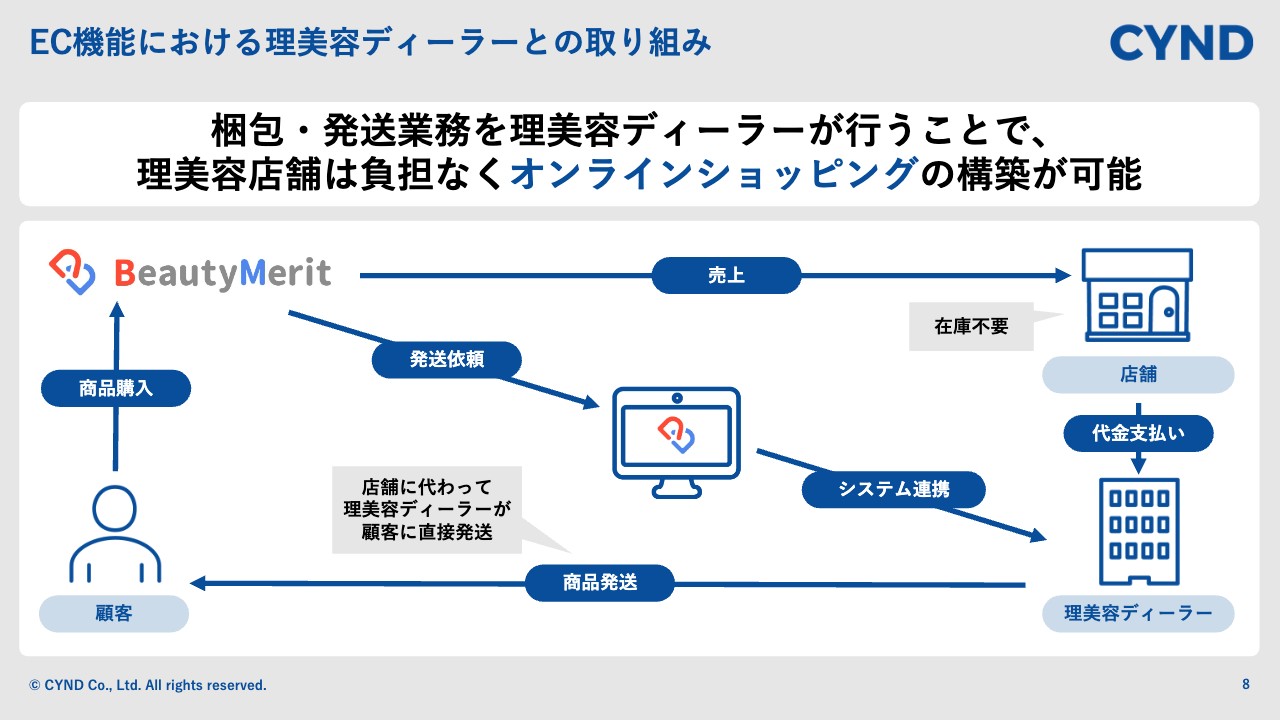

EC機能における理美容ディーラーとの取り組み

もう1つの特徴的な点として、「BeautyMerit」のアプリ上でオンラインショッピングを構築できるEC機能も用意しています。

美容室でいうと、スタッフが接客することによって収益を上げる部分もありますが、従来、美容室のシャンプーやカラー剤をお店で販売し、お客さまに提供するという流れはありました。しかし、オンラインショッピングを始めたくても、梱包・発送業務の負担等から、なかなか始められないという課題がありました。

そこで、当社の取り組みですが、理美容店舗がシャンプーやリンスなどを仕入れる理美容ディーラーとシステム連携することによって、実際に美容室に来店されるお客さまが商品をオンラインで購入した際には、店舗が在庫や商品の梱包・発送するわけではなく、その仕入れ元である理美容ディーラーから商品を発送するようなオペレーションを設計しています。

これにより、店舗はお客さまが商品を購入した際も、何も行わなくてもオンラインの売上が構築できるような取り組みを行っています。

予約一元管理システム「かんざし」の概要

予約一元管理システム「かんざし」についてご説明します。こちらは、先ほど「BeautyMerit」でお話しした予約一元管理機能の部分に特化してサービスを提供しており、業界トップクラスの月額5,500円という低コストで導入できるのが大きな特徴となります。

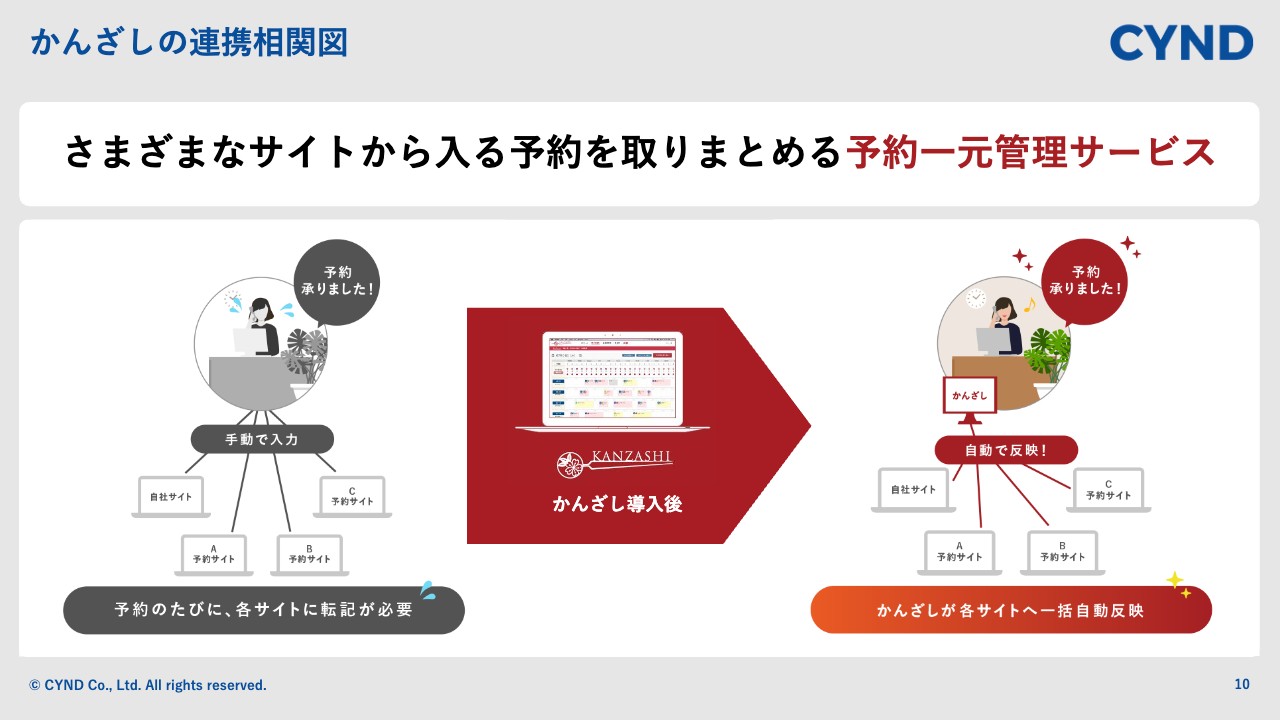

かんざしの連携相関図

スライドは「かんざし」の連携相関図です。先ほど「BeautyMerit」でお話ししたビフォー・アフターと重複しますが、従来、手作業でそれぞれの集客サイトの空き状況や予約状況などを更新していたのが、「かんざし」が間に入ることによって、それ1つで一元化されるような連携を行っています。

ビジネスモデル

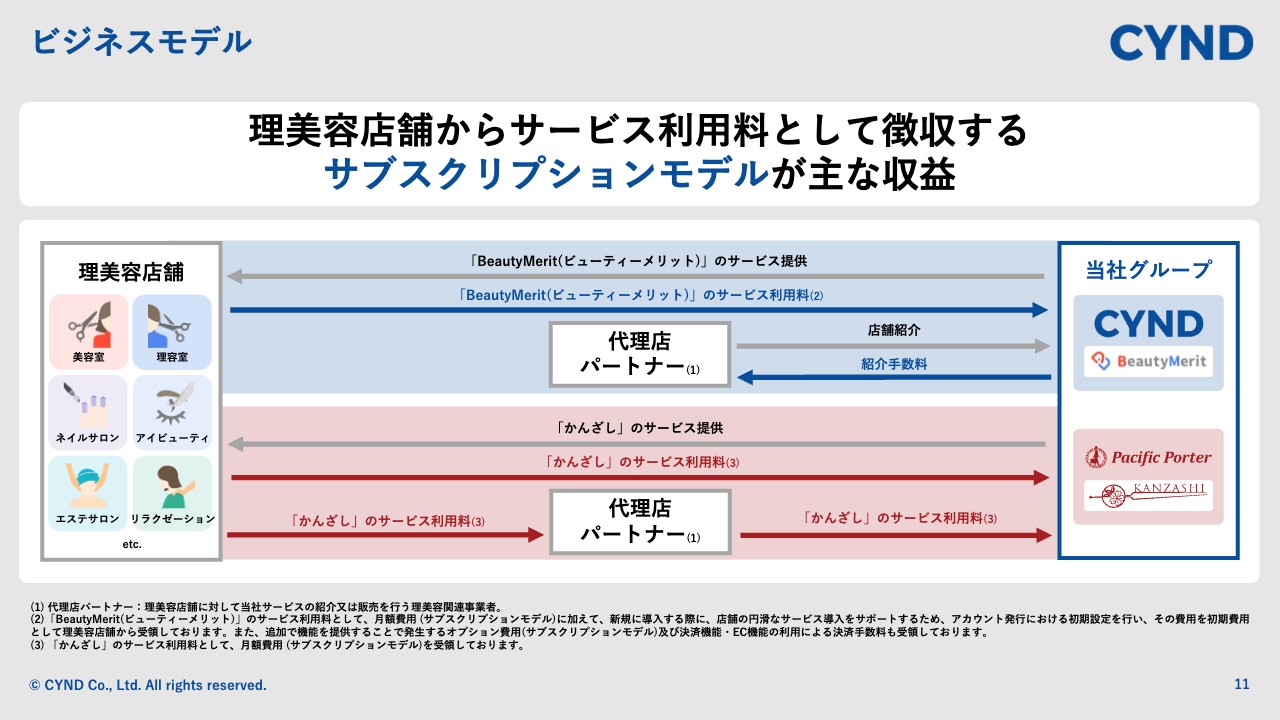

ビジネスモデルについてご説明します。「BeautyMerit」「かんざし」のどちらも、理美容店舗から月額で利用料を徴収するサブスクリプションモデルが主な収益源になっています。

販売体制については、特徴的な部分が異なります。「BeautyMerit」に関しては、都心部を中心とした直販営業に加え、先ほどEC機能のところでもお名前を出しました、理美容店舗に対してシャンプーやリンスを卸す理美容ディーラーをはじめとした、代理店パートナーによる営業活動を主に行っています。

特に、美容室を運営する上では必ずシャンプーやリンス、カラー剤を仕入れる必要があるため、どこかしらの理美容ディーラーと取引があります。この理美容ディーラーとどのような関係を作れるかというところが、営業戦略上で非常に重要なポイントになってくると思っています。

逆に、「かんざし」を運営するパシフィックポーターの営業スタイルですが、現在、直販営業はほとんど行っておらず、パートナーによる営業活動を行っています。特に集客サイトやPOSシステム会社とうまく連携しており、彼らからのリード獲得によって契約しているような特徴があります。

2024年3月期 通期業績ハイライト

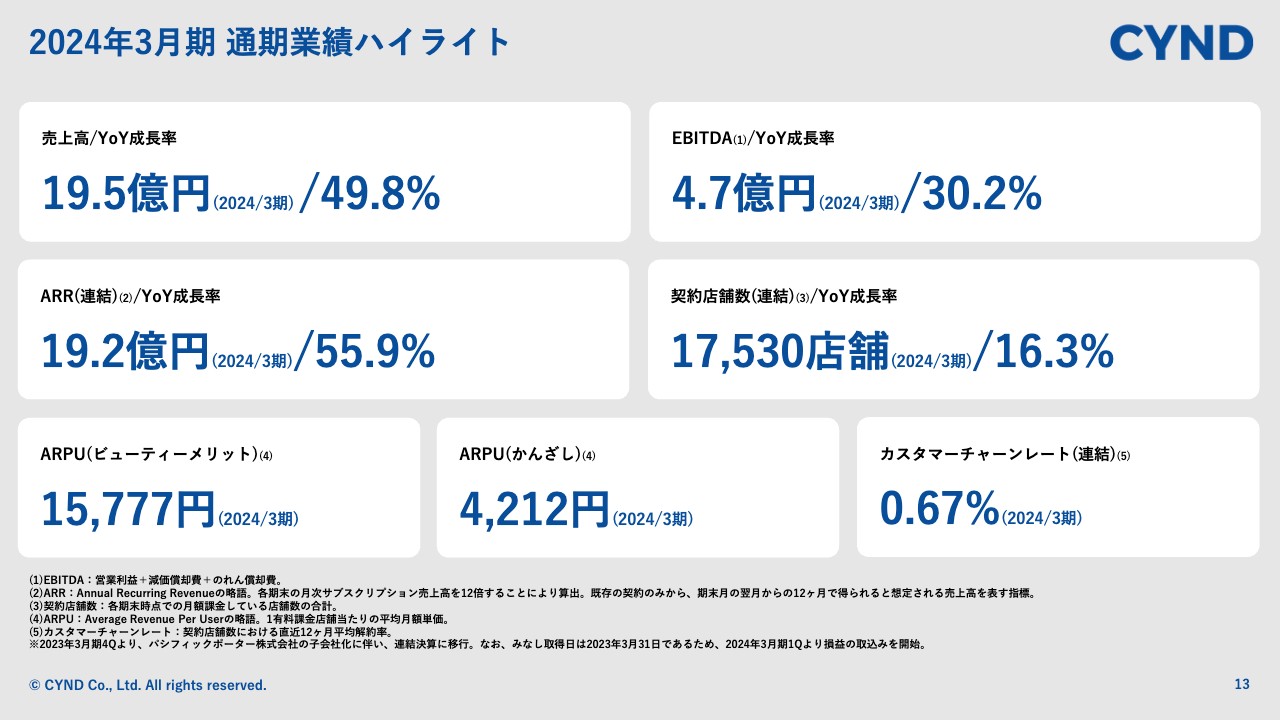

2024年3月期の通期業績ハイライトについてご説明します。売上高は前年同期比49.8パーセント増の19億5,000万円となっています。EBITDAは前年同期比30.2パーセント増の4億7,000万円、ARRは前年同期比55.9パーセント増の19億2,000万円です。

契約店舗数は前年同期比16.3パーセント増の1万7,530店舗となっています。ARPUについては、「BeautyMerit」が1万5,777円、「かんざし」が4,212円です。解約した顧客数をもとに算出するカスタマーチャーンレートは0.67パーセントで着地しています。

2024年3月期通期連結業績予想と実績の差異

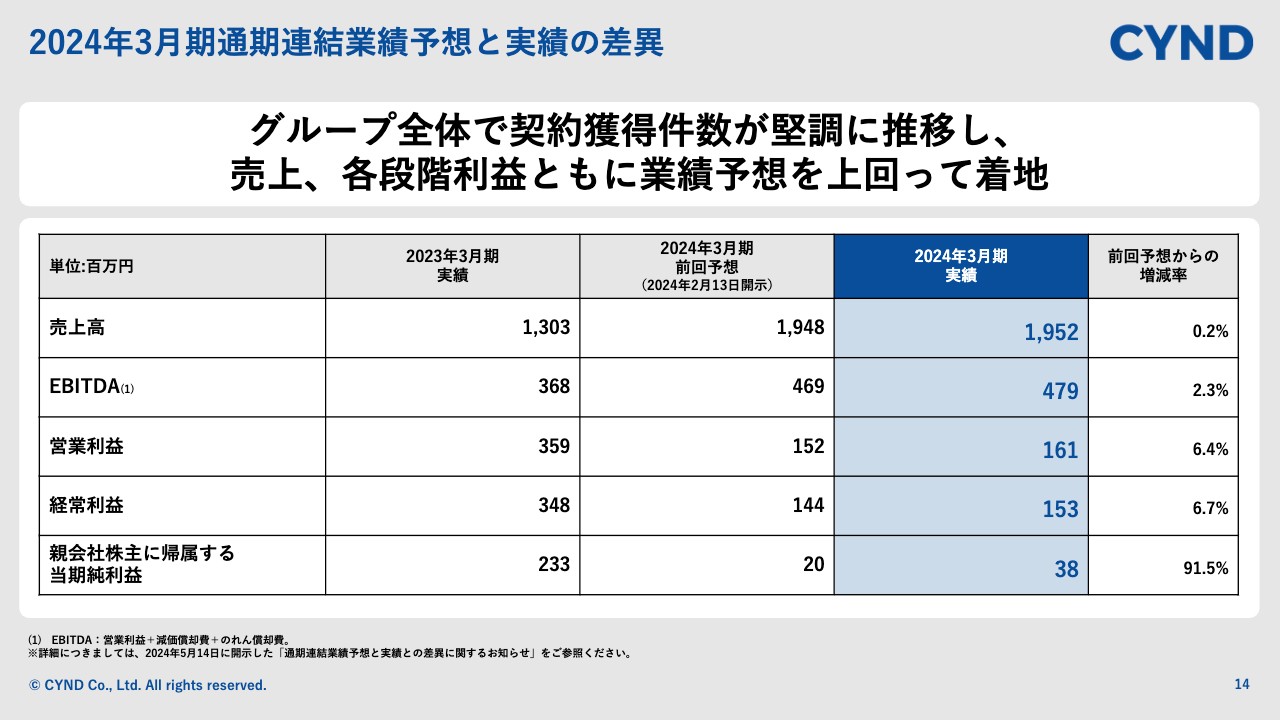

2024年3月期通期連結業績予想と実績の差異についてご説明します。通期に関しては、2024年2月13日の一部修正後との差異になります。

売上高は前回予想の19億4,800万円に対して19億5,200万円となり、前回予想からの増減率は0.2パーセントの増です。

EBITDAは前回予想の4億6,900万円に対して4億7,900万円の着地となり、前回予想からの増減率は2.3パーセント増です。

営業利益は前回予想の1億5,200万円に対して1億6,100万円となり、前回予想からの増減率は6.4パーセント増です。

経常利益は前回予想の1億4,400万円に対して1億5,300万円となり、前回予想からの増減率は6.7パーセントです。

親会社株式に所属する当期純利益は、前回予想2,000万円に対して3,800万円となり、前回予想からの増減率は91.5パーセント増です。

「BeautyMerit」「かんざし」の契約店舗数の伸びが非常に良かったこと、さらに純利益については、法人税の税額控除額が当初見込んでいた数字を上回ったことにより、業績予想を大きく上回る結果となりました。

売上高・EBITDAの進捗状況

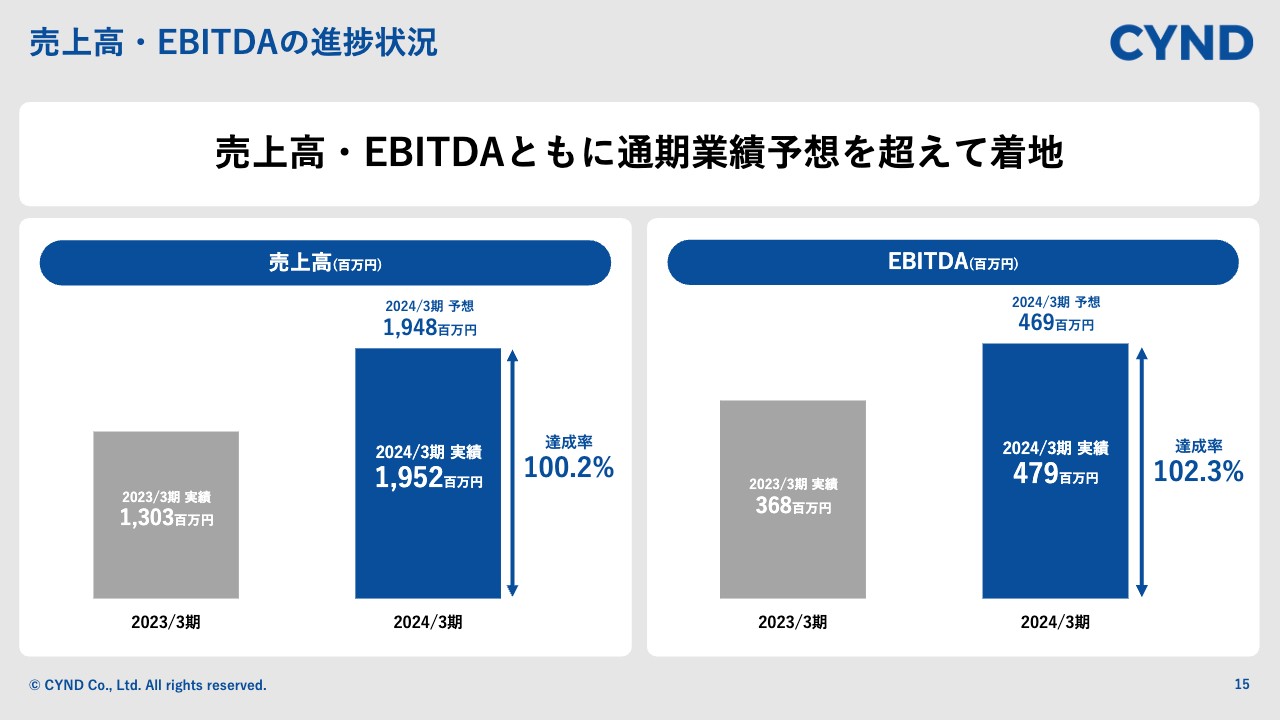

売上高とEBITDAの進捗状況は、先ほどお伝えしたとおりです。詳細はスライドをご覧ください。

2024年3月期 進捗状況

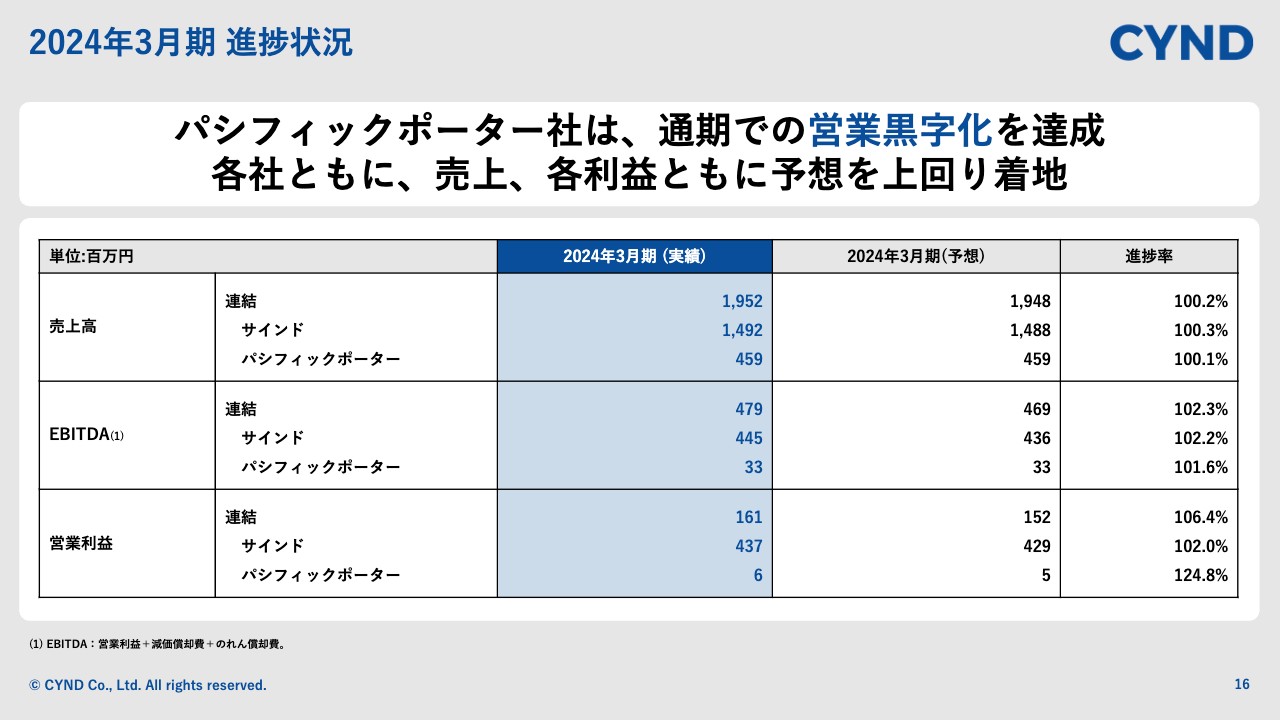

「BeautyMerit」を運営するサインド、「かんざし」を運営するパシフィックポーター、各社の売上高、EBITDA、営業利益の進捗状況と結果です。

2024年3月期に関しては、「パシフィックポーター社を黒字化する」というガイダンスを実現し、各社とも売上高、EBITDA、営業利益において、予想に対しての進捗率は100パーセント以上を出している状況です。

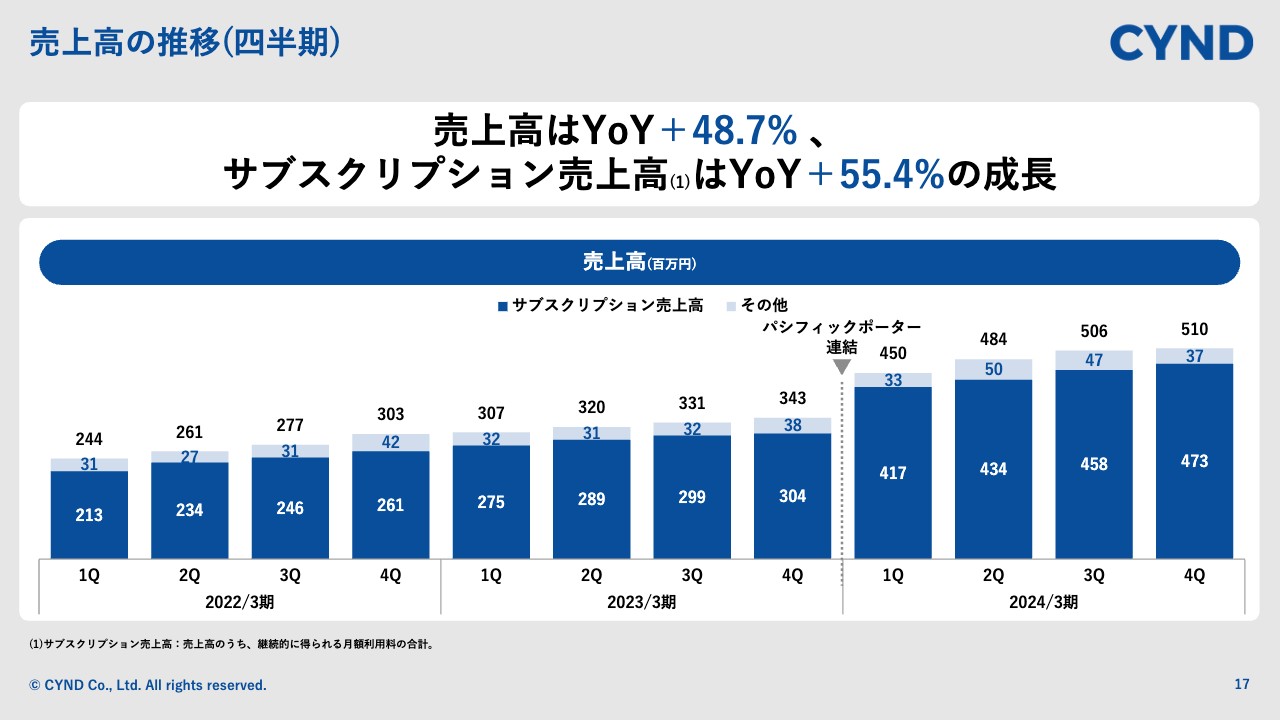

売上高の推移(四半期)

連結の売上高の推移です。当社のビジネスモデルは、ほとんどがサブスクリプションであり、スライドのグラフの濃い青色で示している部分の成長率が非常に重要なポイントとなります。

第4四半期の売上高は5億1,000万円で、特にサブスクリプション売上高は前年同期比55.4パーセント増の4億7,300万円と非常に強い伸びを示しています。

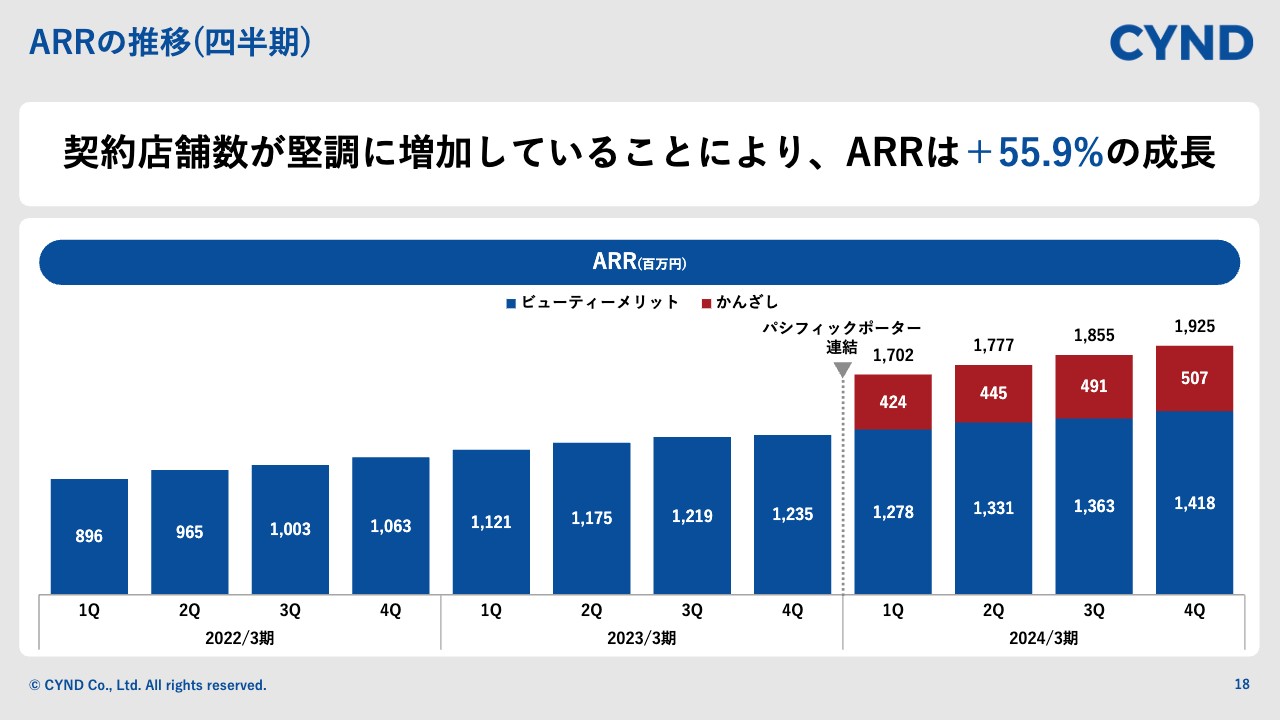

ARRの推移(四半期)

ARRは前年同期比55.9パーセント増の19億2,500万円で着地しています。また、第4四半期のタイミングで「かんざし」のARRが5億円を突破しました。

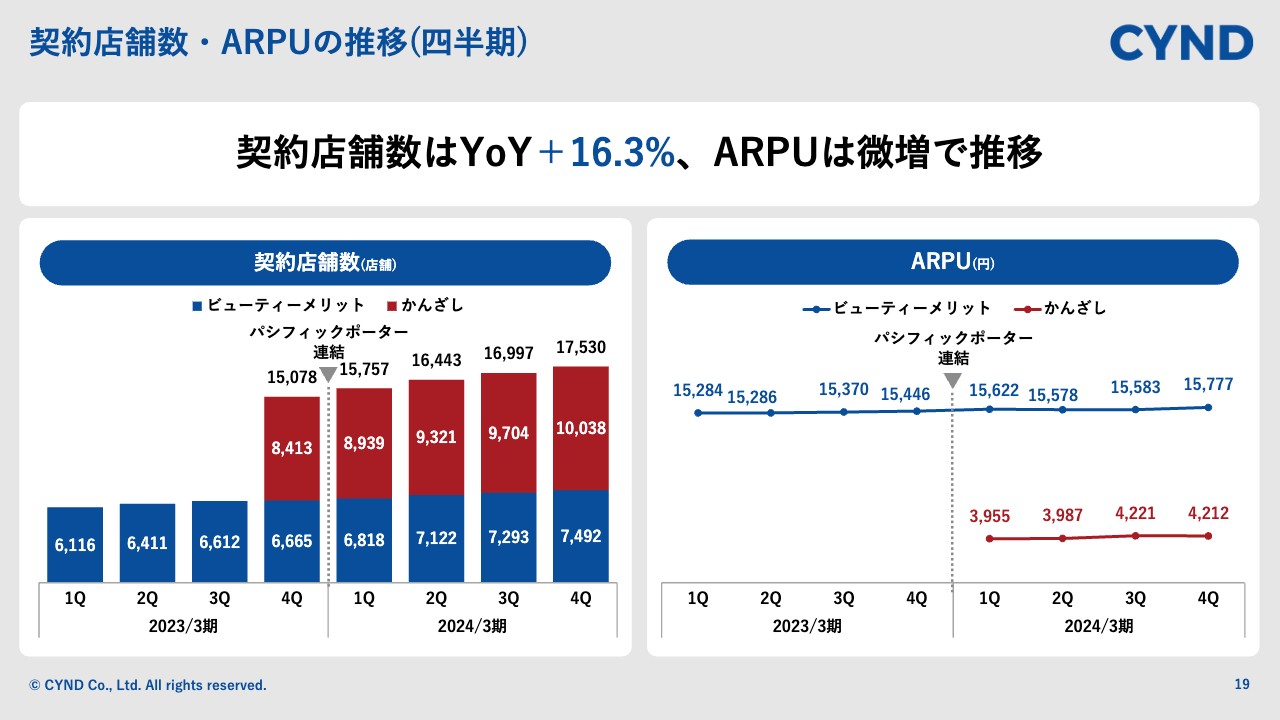

契約店舗数・ARPUの推移(四半期)

ARRを分解したKPIの契約店舗数とARPUです。スライド左側の契約店舗数は、「かんざし」は1万店舗を突破、「BeautyMerit」は7,492店舗、合計1万7,530店舗のお客さまにご利用いただいている状況です。

ARPUは、「BeautyMerit」は微増、「かんざし」は第3四半期で廉価版サービスを終了したことに伴い、後半は上昇している状況です。

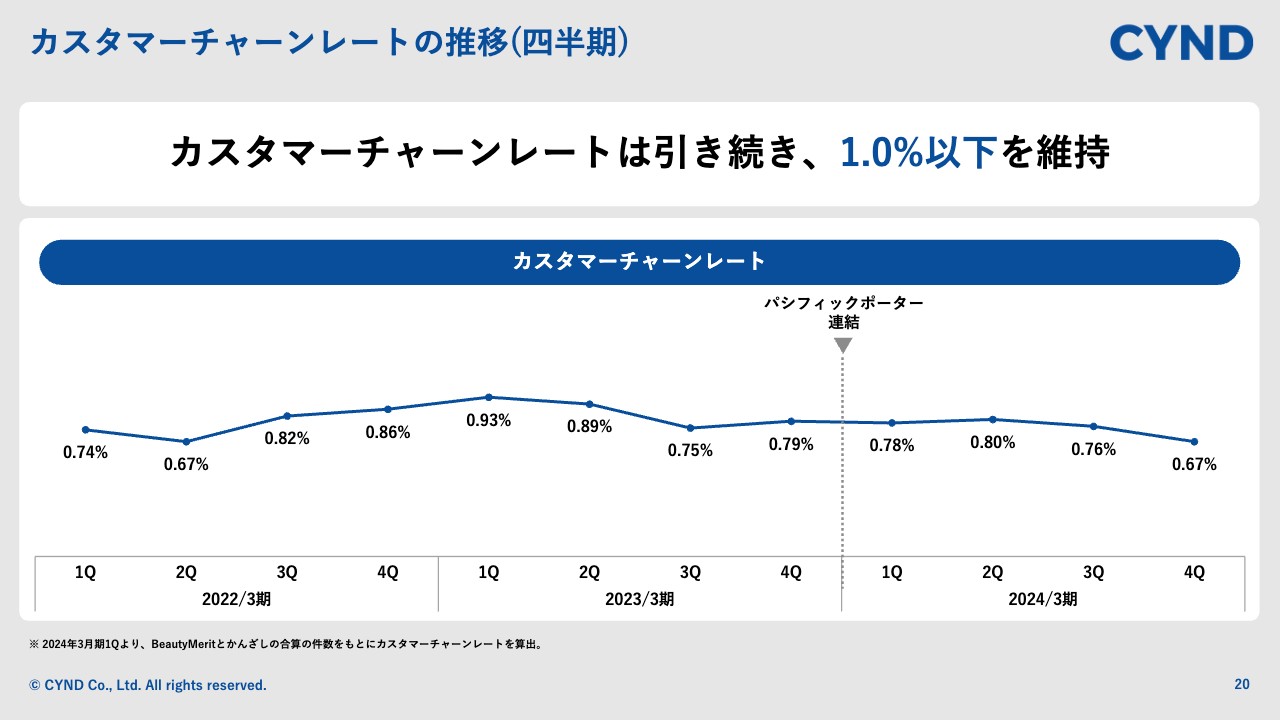

カスタマーチャーンレートの推移(四半期)

カスタマーチャーンレートの推移です。解約率は、昨今で言いますと美容室の倒産などもご心配されている投資家のみなさまもいらっしゃると思いますが、当社のサービスをご利用いただいているお客さまにおいては、顕著に成長していると思っています。解約率は、第4四半期においては0.67パーセントと、0.09ポイント改善しています。

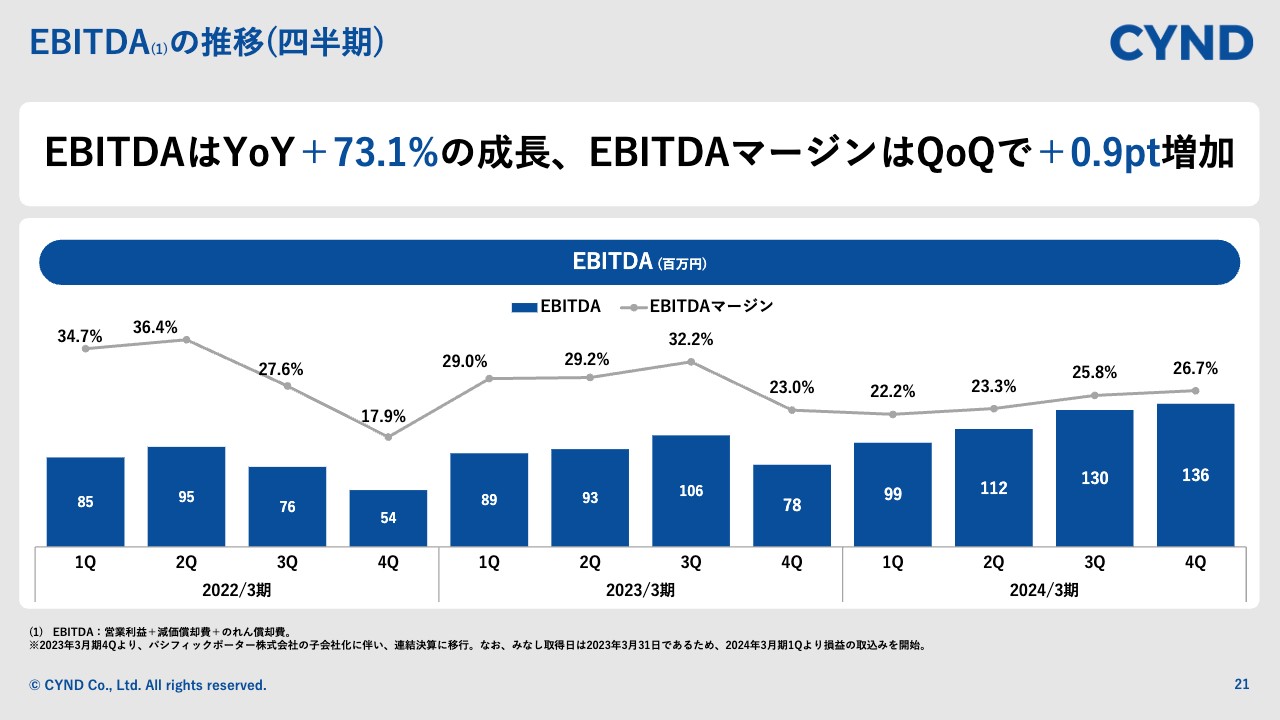

EBITDAの推移(四半期)

EBITDAの推移です。前年同期比で73.1パーセント増と、大きく強い伸びを示しています。ただし、2022年3月期と2023年3月期においては、第4四半期で費用をかけたり、決算賞与のようなかたちでの従業員還元を行ったため、一概に前年同期で比較するのは難しいところです。

そのような中でも前四半期比で0.9ポイント伸びており、売上に引っ張られてEBITDAが伸びている状況です。

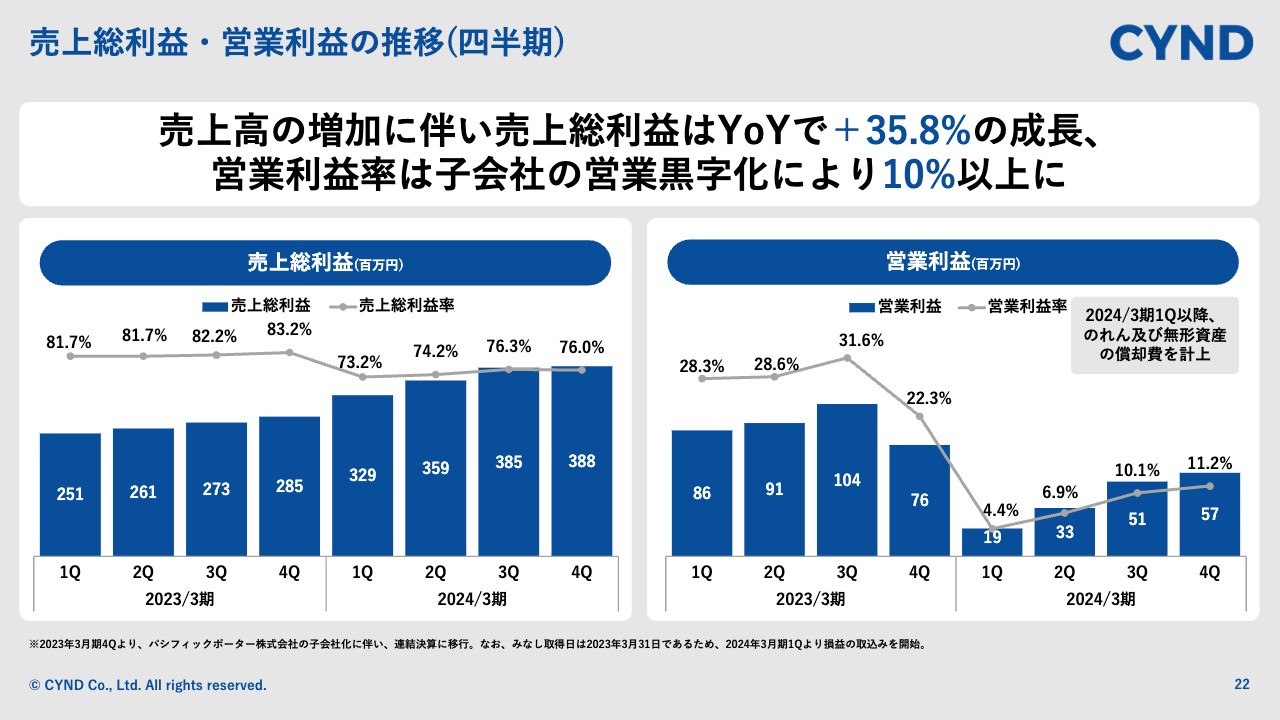

売上総利益・営業利益の推移(四半期)

売上総利益と営業利益の四半期推移です。売上総利益は前年同期比35.8パーセント増と、かなり伸びています。トップラインの売上が着実に成長していることが一番大きなポイントで、粗利も伸びている状況です。

営業利益率は、パシフィックポーターが黒字化したタイミングでもあり、第1四半期の4.4パーセントから第3四半期以降は10パーセント以上となり、しっかり改善しています。

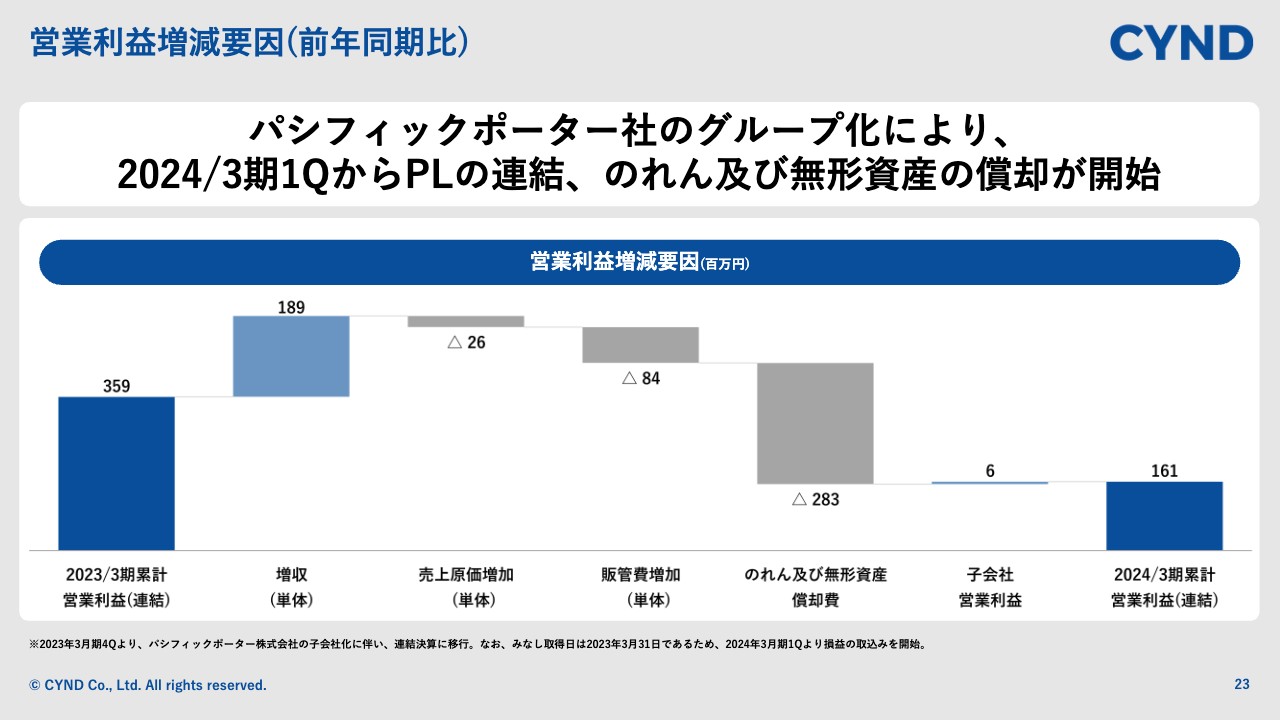

営業利益増減要因(前年同期比)

営業利益の増減要因です。2023年3月期累計と2024年3月期累計を比較しています。サインド単体の売上高で1億8,900万円の増、売上原価で2,600万円の減、販管費で8,400万円の減に対して、のれん及び無形資産償却費で2億8,300万円の減、パシフィックポーター単体の営業利益で600万円の増となり、2024年3月期累計の営業利益は1億6,100万円で着地しました。

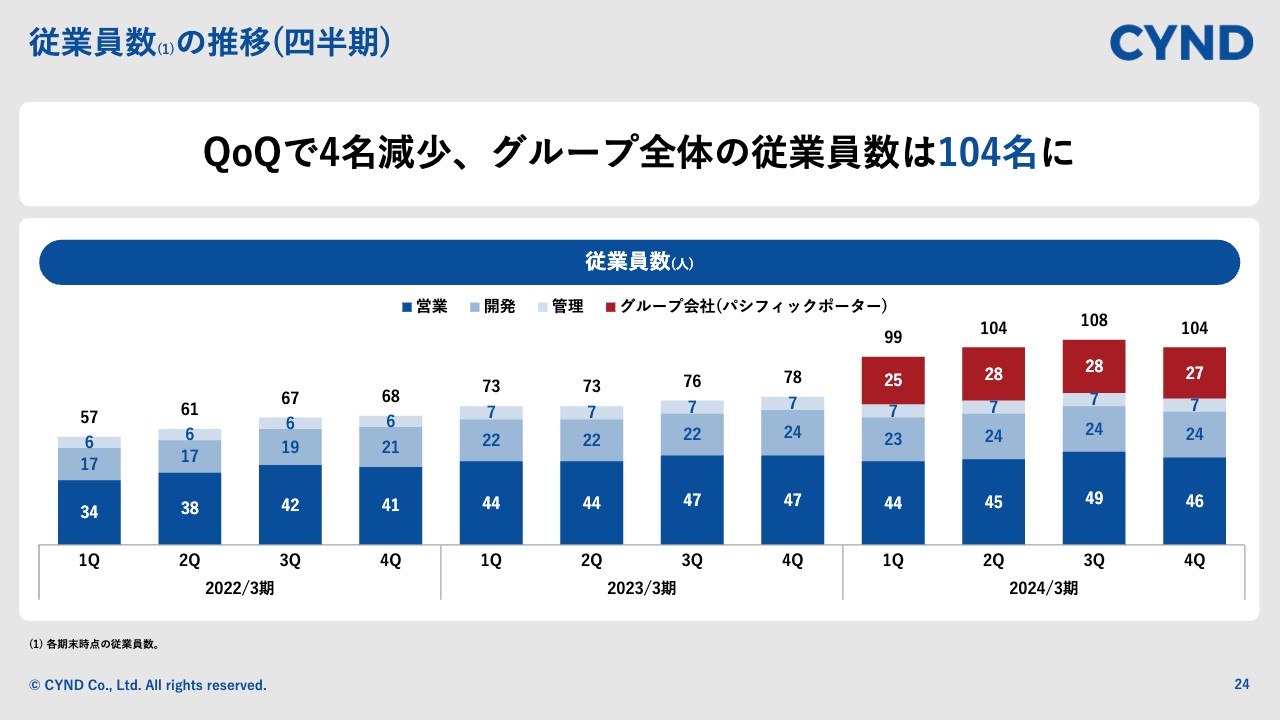

従業員数の推移(四半期)

従業員数の推移です。2024年3月期末時点で104名、前四半期比で4名減少という結果です。

2024年3月期は採用が難しく、上期は教育に振りました。下期にかけては教育体制ができてきたこともあり、採用を強化し始め、媒体に出している状況です。現在2025年3月期に入っていますが、営業人員も含めて採用を強化し、従業員数を伸ばしていきたいと思います。

トピックス

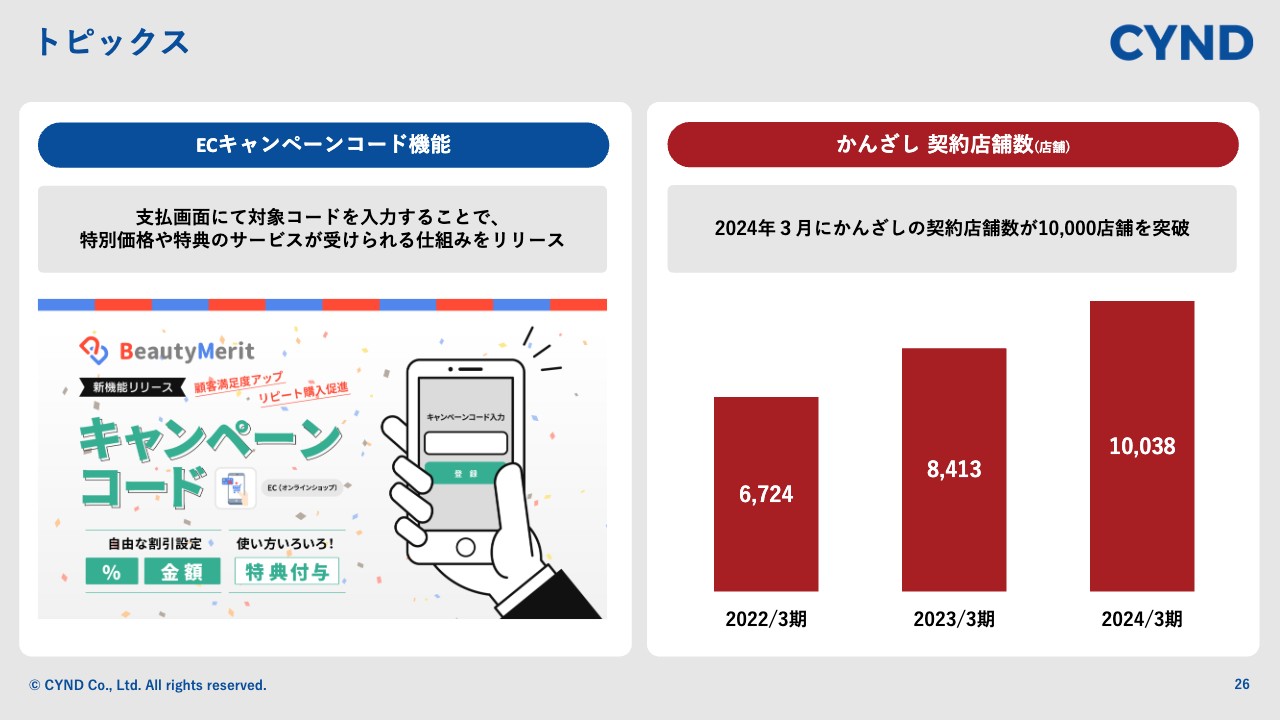

トピックスが2つあります。1つは、「ECキャンペーンコード機能」という「BeautyMerit」の機能です。

美容室で販売されているシャンプーやリンスを、お客さまに知っていただくきっかけづくりが店舗のニーズとしてあります。お客さまに「BeautyMerit」のアプリをダウンロードしていただき、商品購入時にキャンペーンコードを入力していただくことで、割引などの特典を提供できるという機能をご提供しました。

もう1つは、先ほども触れたとおり、2024年3月に「かんざし」の契約店舗数が1万店舗を突破しました。通期の推移をグラフに示しています。

2025年3月期 業績予想

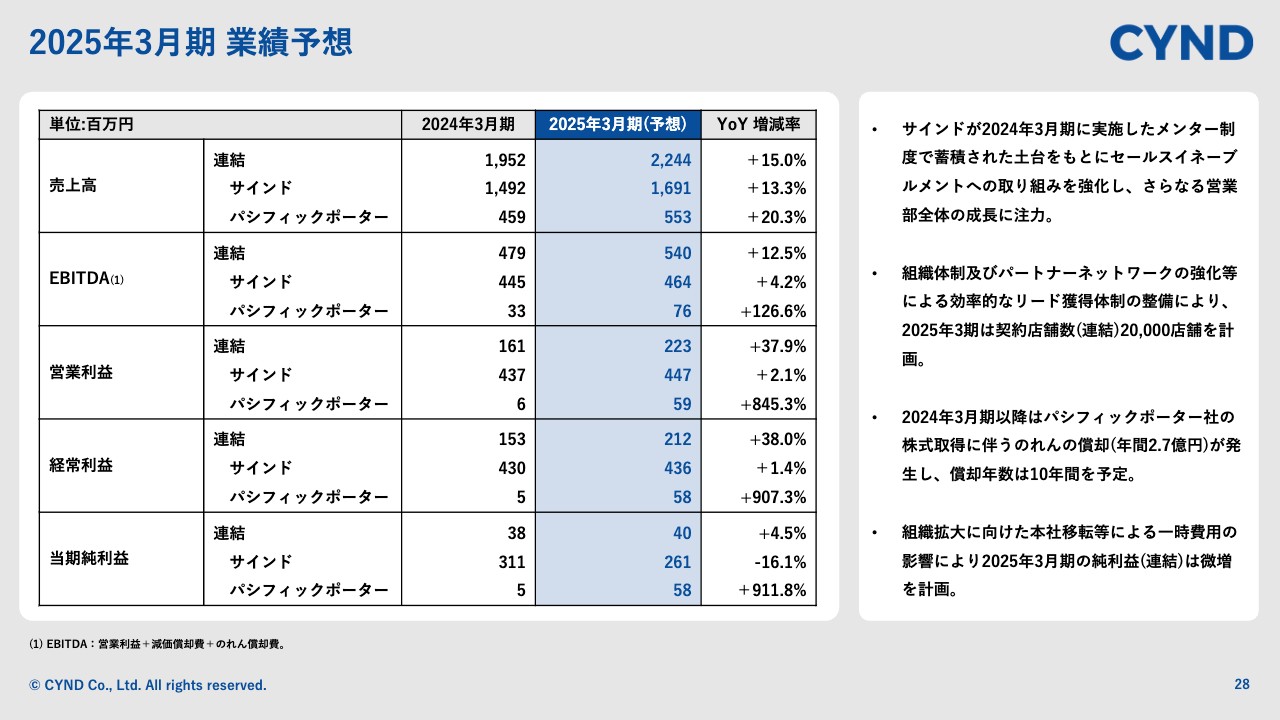

2025年3月期業績予想についてご説明します。2025年3月期の連結とサインド単体およびパシフィックポーター単体それぞれのP/Lの予想を出しています。

連結の売上高は22億4,400万円、前年同期比で15パーセントの成長を予想しています。その内訳は、サインド単体16億9,100万円、パシフィックポーター単体5億5,300万円です。

営業メンバーの中には、知識量があり契約を取れるメンバーと、そうでないメンバーがいます。売上を伸ばすには営業全体の底上げが非常に重要と考え、2024年3月期からメンター制度というかたちで、ある程度のリソースを使って教育を実施しました。

そこで仕組みやデータの整理をし、セールスイネーブルメントというかたちで制度設計したり、アクションに落とし込んだ仕組みができています。こちらを十分に活用し、グループ全体・営業部全体で、契約店舗数の底上げを図っていきたいと思っています。

組織体制の部分においては、特にリード獲得に注力し、パートナーやインバウンドの問い合わせを、着実に獲得していきたいと考えています。ここの効率性という観点でチームを組成し、2025年3月期末で、グループ全体で2万店舗以上を計画しています。EBITDAは連結で、前年同期比12.5パーセント増の5億4,000万円を予想しています。

特に気になる点として、当期純利益は4,000万円を予想しており、営業利益や他の各種利益に比べ、成長率4.5パーセントとかなり低く見受けられると思います。こちらについて、当社は今期11月あたりに本社移転を計画しています。それにより一時費用が発生しているため、純利益の成長が若干弱く見えるということです。

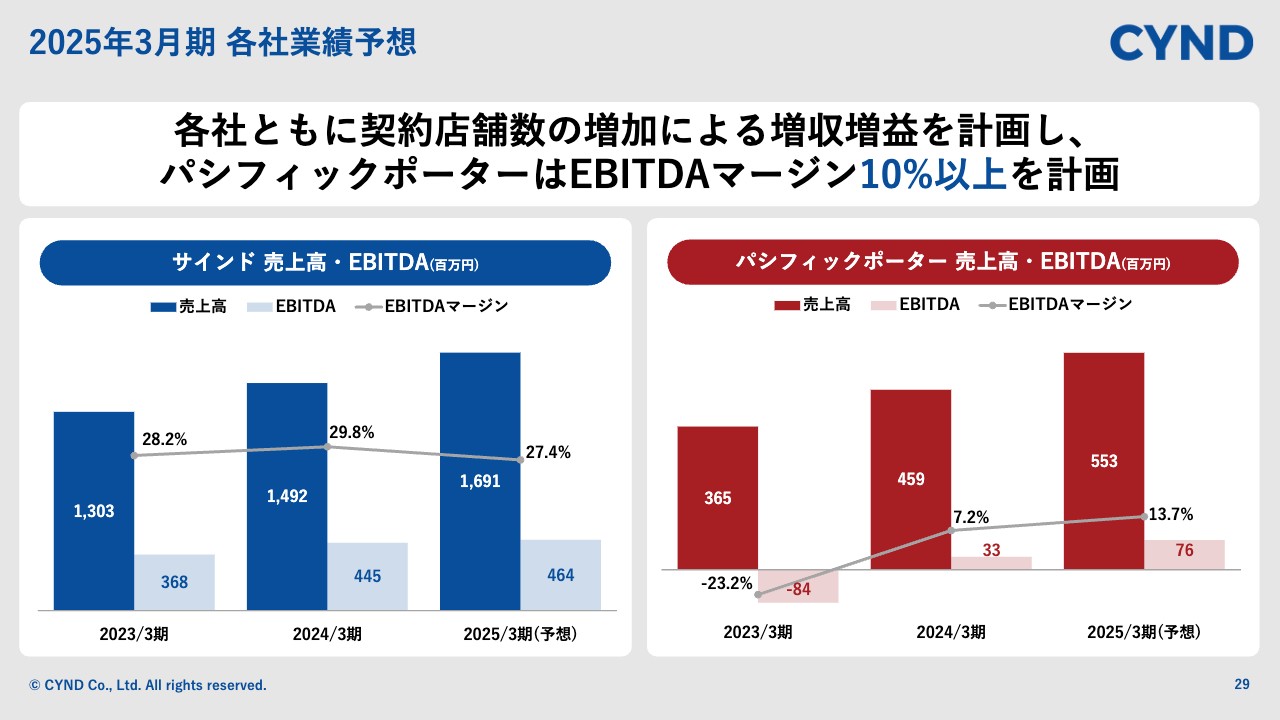

2025年3月期 各社業績予想

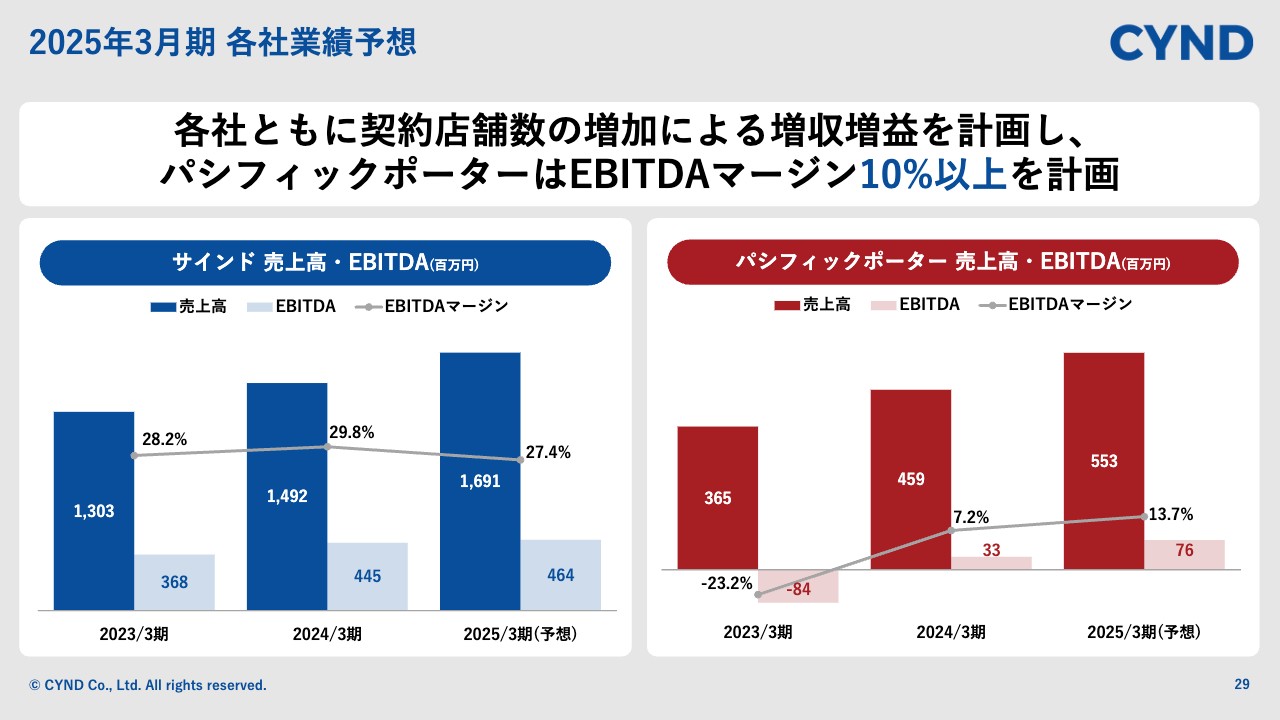

2025年3月期における、サインド単体およびパシフィックポーター単体の売上高とEBITDAの推移です。

サインドの売上高は、前年同期比で13.3パーセントの成長です。一方、EBITDAはEBITDAマージンが若干へこんでいます。こちらは、事務所移転費用の影響が一部大きく出ています。

パシフィックポーターの売上高は、前年同期比で20パーセント程の成長、EBITDAマージンは13.7パーセントと、10パーセントを超えてきています。

特にパシフィックポーターは、売上のほとんどがサブスクリプションのストック型売上です。これを積み上げることにより、利益貢献にストレートに落ちてくるP/L構造となっています。

2025年3月期 連結業績予想

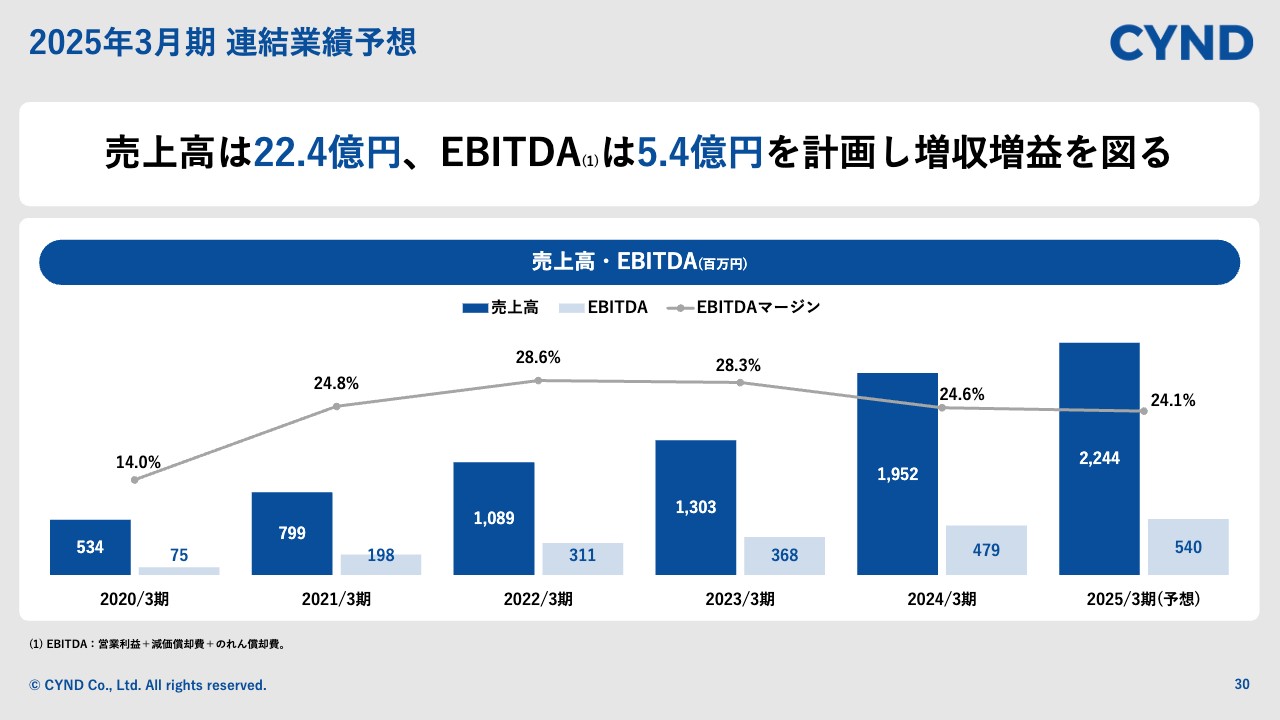

2025年3月期の連結業績予想です。スライドのグラフは、過去5年間の業績の推移と、2025年3月期の連結業績予想です。

あらためて、売上高は前年同期比で15パーセント増の22億4,400万円、減価償却費とのれん償却費を足し合わせたEBITDAは、前年同期比で12.5パーセント増の5億4,000万円を計画し、着実に増収増益を図っていきたいと考えています。

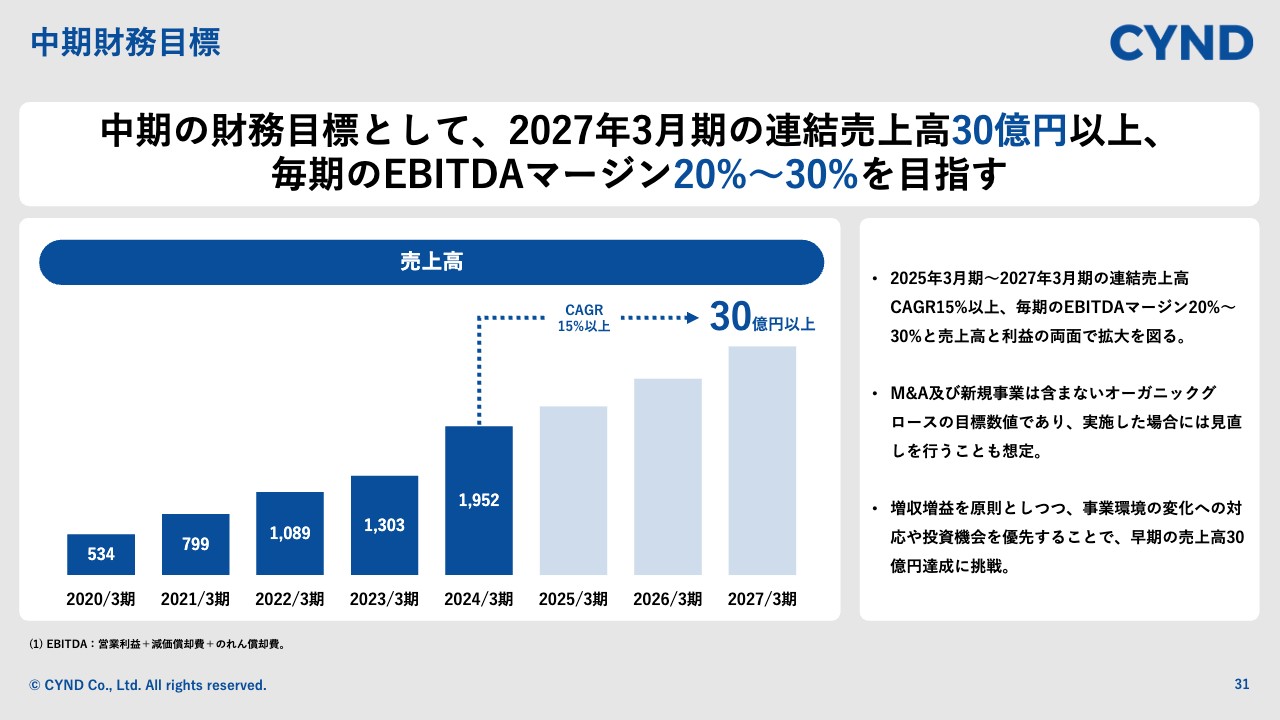

中期財務目標

中期財務目標についてご説明します。従来、来期と今期の予想を開示していましたが、今回は目線感として「2027年3月期の連結売上高30億円以上」という目標を掲げています。売上高30億円に向けて、2027年までにCAGRで15パーセント以上の成長を図っていく必要があります。

特に私たちのサービスでいえば、今のフェーズにおいて「シェア拡大」を最優先として動いていますが、その上で売上高30億円を目標としています。

その他のことが発生した場合には見直す可能性もありますが、EBITDAマージンも20パーセントから30パーセントを維持しながら、売上高を伸ばしつつ、増収増益を前提に取り組んでいきたいと思います。

また、早期に30億円達成を見込めるようなチャレンジが可能な環境があれば、みなさまにも状況を共有した上で調整させていただき、早期の突破も目指していきたいと考えています。

私からのご説明は以上です。

質疑応答:パシフィックポーターの業績予想について

「パシフィックポーターは2024年3月期で黒字化したため、収益化フェーズに入り、今後は利益が積み上がっていくと考えてもよいのでしょうか?」というご質問です。

パシフィックポーターは2024年3月期で黒字化しており、2025年3月期の業績予想も増収増益を計画しています。ここから着実に積み上がり、利益を出していくフェーズに移行していくとご認識ください。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4256

|

1,241.0

(15:30)

|

-59.0

(-4.53%)

|

関連銘柄の最新ニュース

-

サインド、4-12月期(3Q累計)経常が48%増益で着地・10-1... 今日 15:40

-

サインド(4256) 株主優待の一部変更(デジタルギフトメニューの... 今日 15:40

-

サインド(4256) 2026年3月期 第3四半期決算説明資料 今日 15:40

-

サインド(4256) 2026年3月期 第3四半期決算短信〔日本基... 今日 15:40

-

サインド(4256) 滋賀県の「カミカリスマ」受賞サロンNoell... 02/09 16:00

新着ニュース

新着ニュース一覧-

今日 20:50

-

今日 20:32

-

今日 20:17

-