【QAあり】ホクト、通期は増収増益、黒字転換を達成 野菜相場の高値基調と生産調整の影響によりきのこの単価が堅調に推移

目次

水野雅義氏(以下、水野):ホクト株式会社代表取締役社長の水野です。ただ今より、2024年3月期の決算についてご説明します。本日は、2024年3月期決算報告、2025年3月期通期計画、最近の取り組み事項の順で進めていきます。

2024年3月期 決算のポイント

2024年3月期決算のポイントです。1年間を振り返りますと、昨年は当社始まって以来の赤字決算となり、赤字から黒字に転換するために、生産調整、あるいは単価意識を持って、各セクションで鋭意努力を重ねてきました。また秋頃より、野菜相場に波が出始めたため、この辺りをうまくコントロールしたことで、黒字に転換できたと考えています。

さらに、為替が円安に働いたことで、アメリカをはじめ、海外の金額が好転しました。その結果、為替差益の影響で、経常利益が増益となりました。

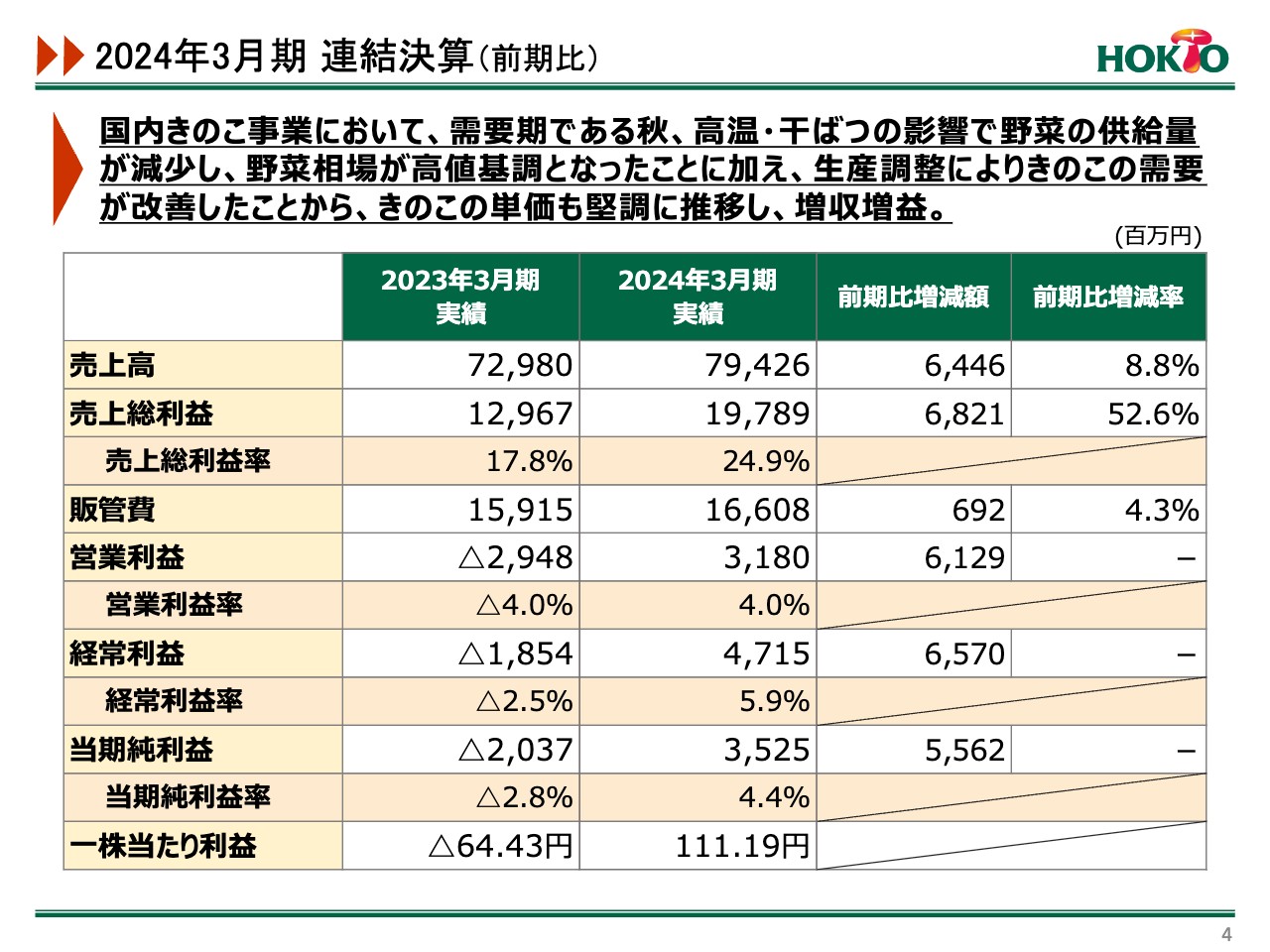

2024年3月期 連結決算(前期比)

2023年3月期実績との比較という観点から、2024年3月期連結決算についてお話しします。売上高は、前期比8.8パーセント、64億4,600万円のプラスで794億2,600万円となりました。

売上高が伸びたのは、単価意識を持ったこと、また、スライドにも記載のとおり、天候不順によって需要期である秋に野菜の供給量が減少し、野菜相場が全体的に高値基調となったことが要因だと思っています。

また、生産量と販売量を増やすことで、価格が下落することを抑えるという意味もあり、生産調整を行いました。売上的には計画比で減少となりましたが、価格を堅調に保つことによって、前期比で増収増益となりました。

売上総利益の前期比増減額は、売上高よりも多くなっています。生産調整をすることで、例えば生産原料費や包装資材費等の原価が前年に比べて下がり、また、昨年は大きな新工場の開設などがなく、設備投資があまり生じなかったため、減価償却費が減っています。

さらにエネルギーコストの上昇に対して、政府が激変緩和措置をとったことが影響しています。生産現場による一つひとつの細かい努力ももちろんありましたが、それと合わせて価格も安くなったことで、電力費が前年実績よりも少なくなりました。他の製造メーカーも同様に言われていると思います。このような要因により、売上総利益が伸長しています。

販管費は、価格の上昇により販売手数料が増加したため、前年実績よりも増えています。結果として、営業利益は2023年3月期の29億4,800万円のマイナスから、31億8,000万円のプラスに転じました。為替の影響があり、経常利益も前年の18億5,400万円のマイナスから、47億1,500万円に伸長しています。

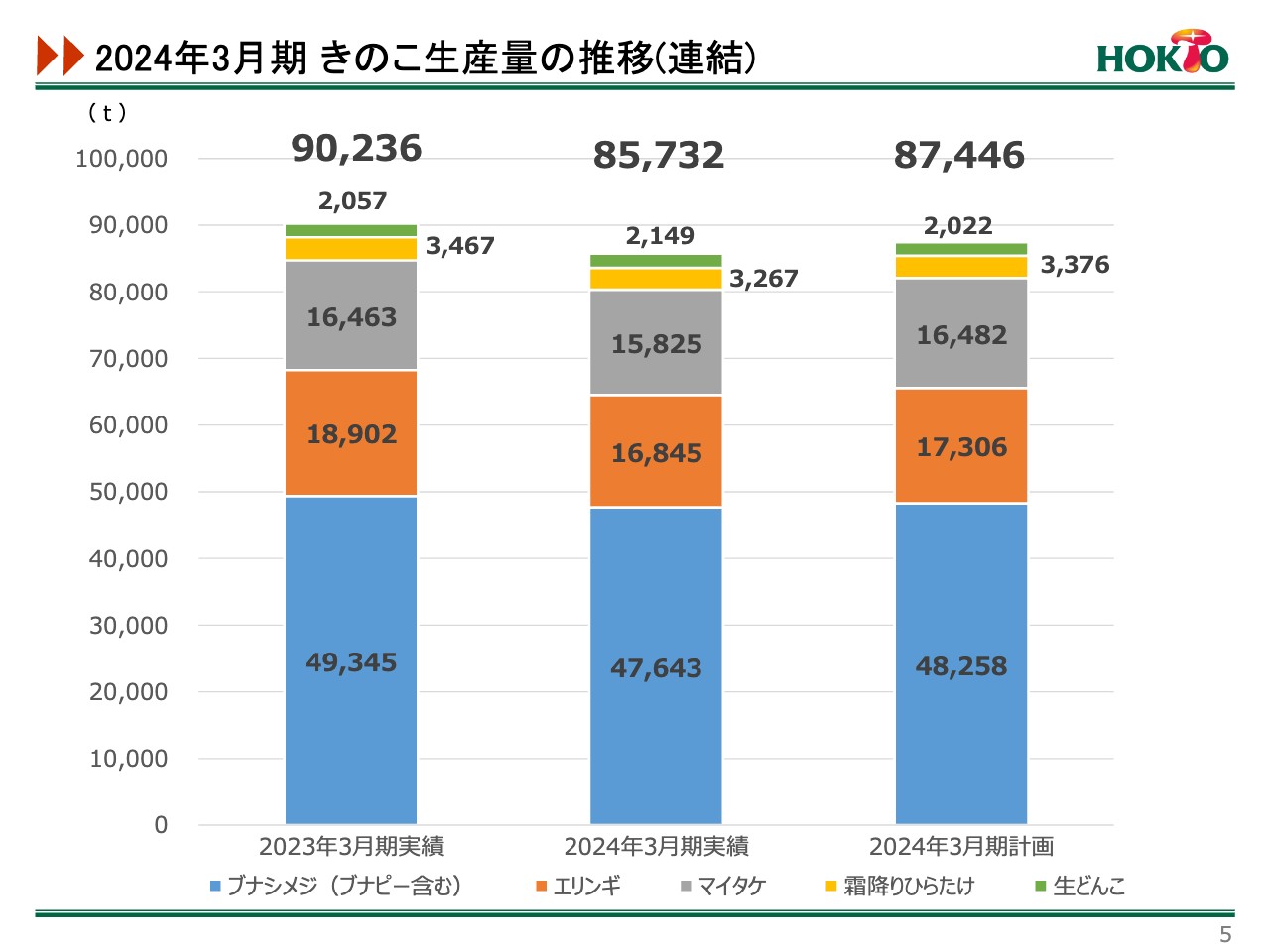

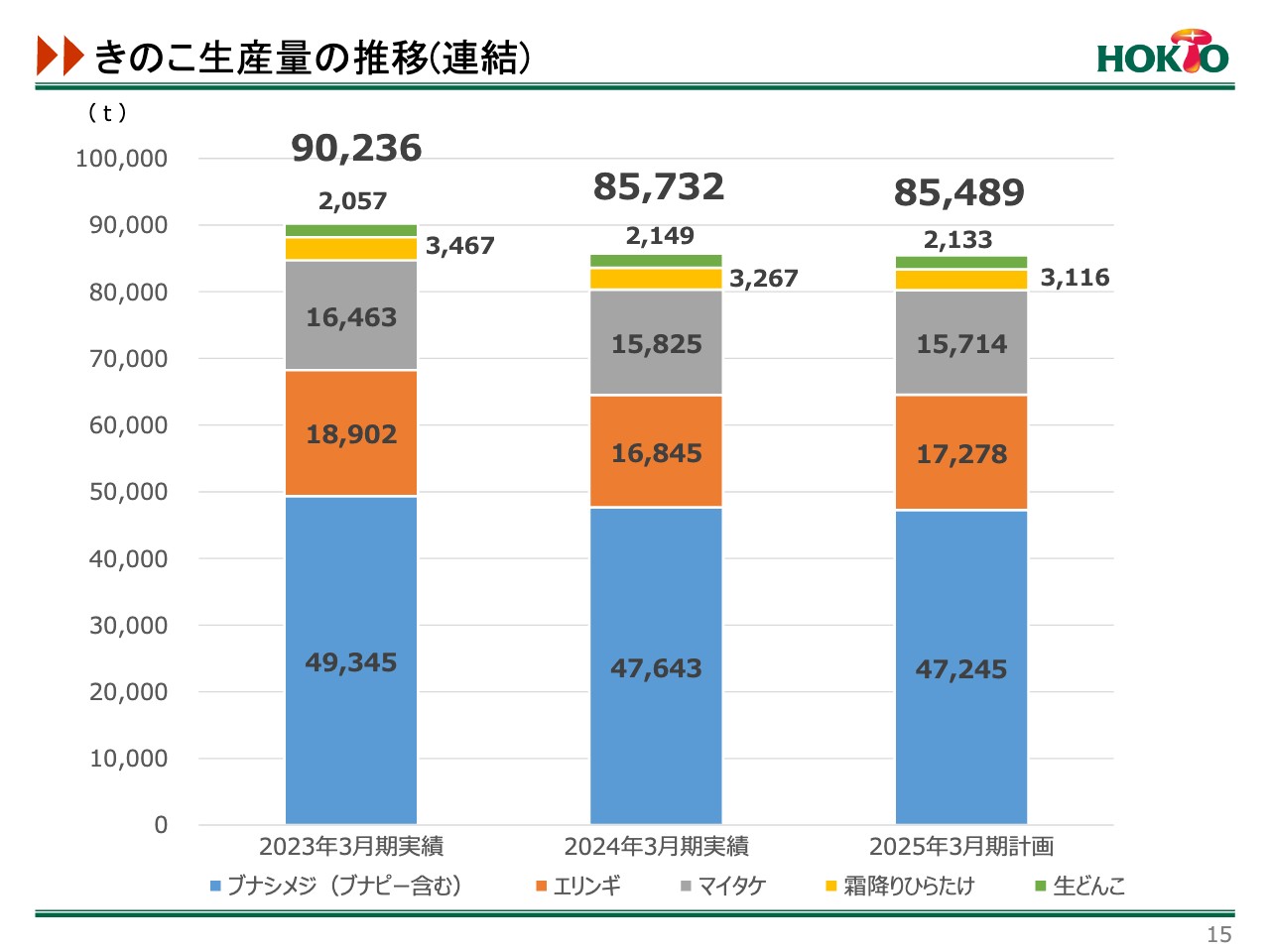

2024年3月期 きのこ生産量の推移(連結)

スライドにはきのこ生産量を示したグラフを記載しています。昨年は9万トンを超える生産量がありました。しかしながら、たくさん生産することによって、価格を低くせざるを得ない状況になったことの反省を踏まえ、昨年の段階から、ブナシメジとエリンギの生産量を前年よりも落とす計画を立てました。

夏は猛暑が続き、秋の訪れが少し遅かったため、その際も当初計画外の生産調整を行いました。ブナシメジは約600トン、エリンギを約500トン減らしています。マイタケも価格がなかなか上がらないため、約600トン生産調整を実施しました。結果として、計画よりも1,700トンほど少ない生産量となりました。

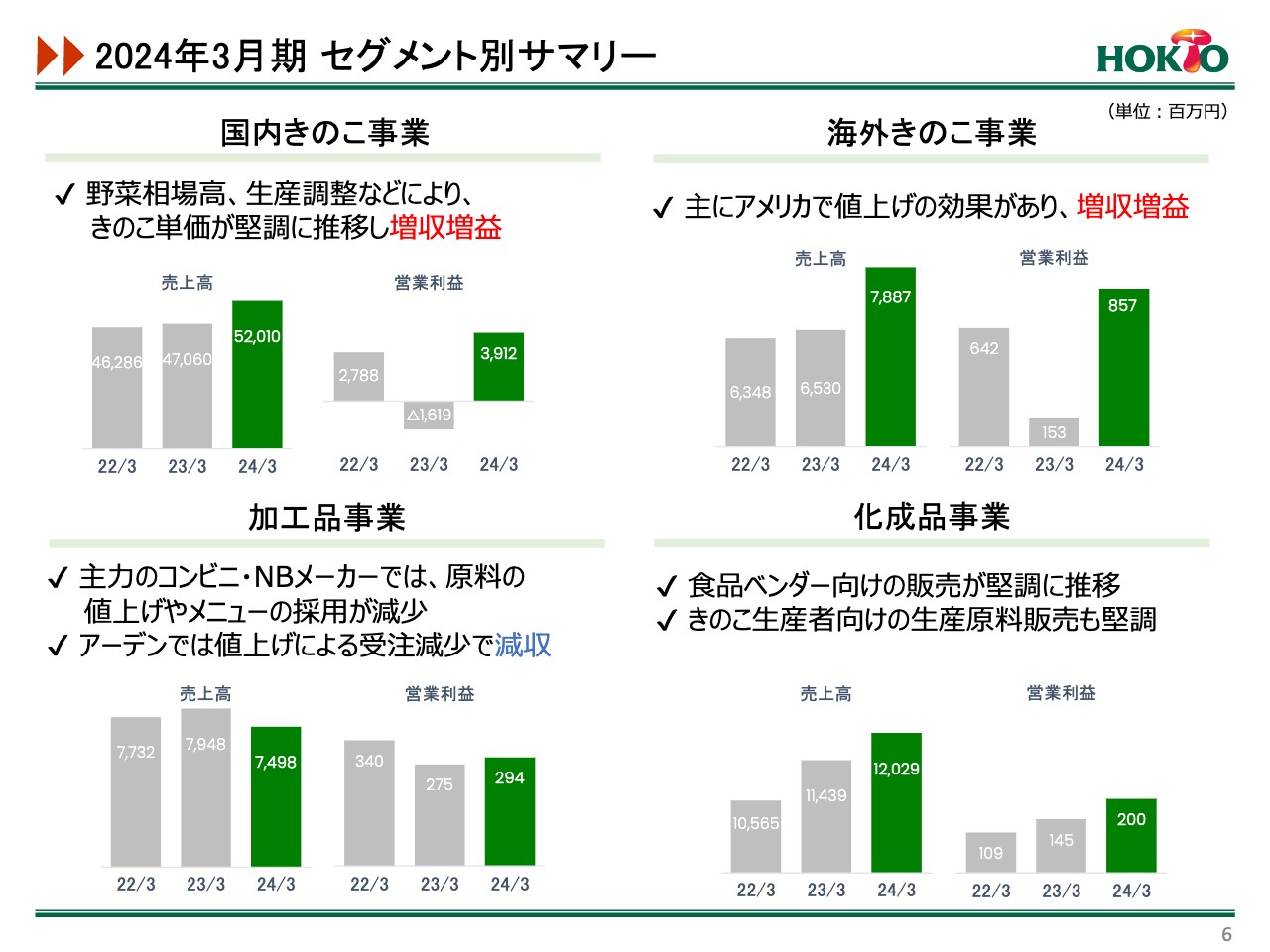

2024年3月期 セグメント別サマリー

セグメント別サマリーです。国内きのこ事業は、生産調整により量をコントロールし、単価の維持につなげました。これにより、売上高と営業利益は前年よりも伸長しています。海外きのこ事業は、アメリカでの価格転換に取り組んだ結果、黒字転換を達成しました。

加工食品事業は、非常に厳しい結果となりました。いろいろなものの原価が上がっていることにより、コンビニエンスストアでも、どちらかというと安い価格帯の商品が売れており、当社の取引額が減ったことが影響しています。

化成品事業は、いろいろな取り組みを進めている中で、堅調に伸びています。

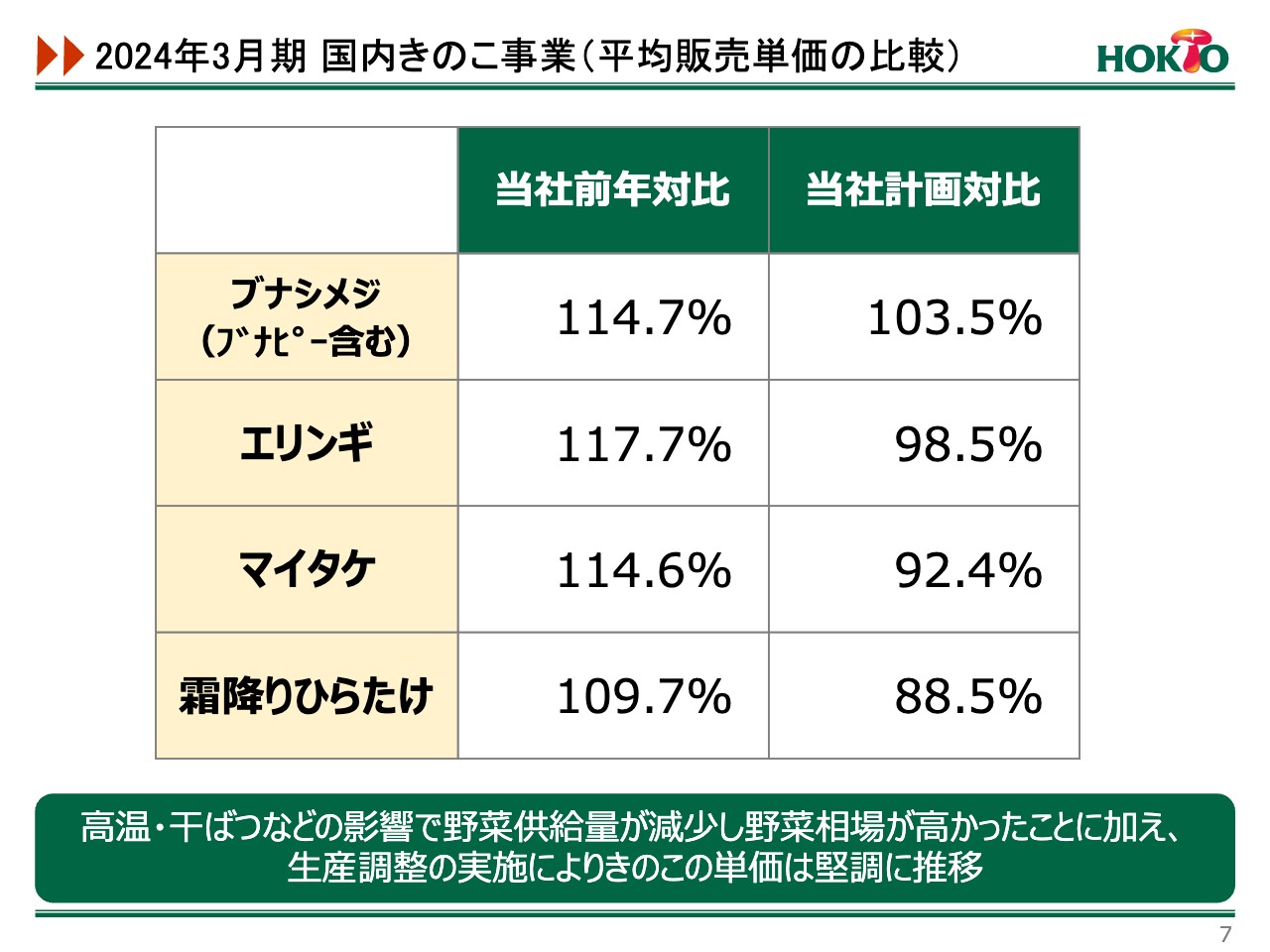

2024年3月期 国内きのこ事業(平均販売単価の比較)

きのこの単価については、前年度に非常に厳しい経験をしたことから、価格をできるだけ維持する方針を固めました。生産量の調整と合わせて、価格の維持に努めたことにより、「ブナピー」を含むブナシメジは計画よりも高い販売単価で推移しました。

他のきのこについては、特にマイタケが計画よりも価格が追いついていない状態でしたが、前年に比べると110パーセントから117パーセントほどの単価となりました。

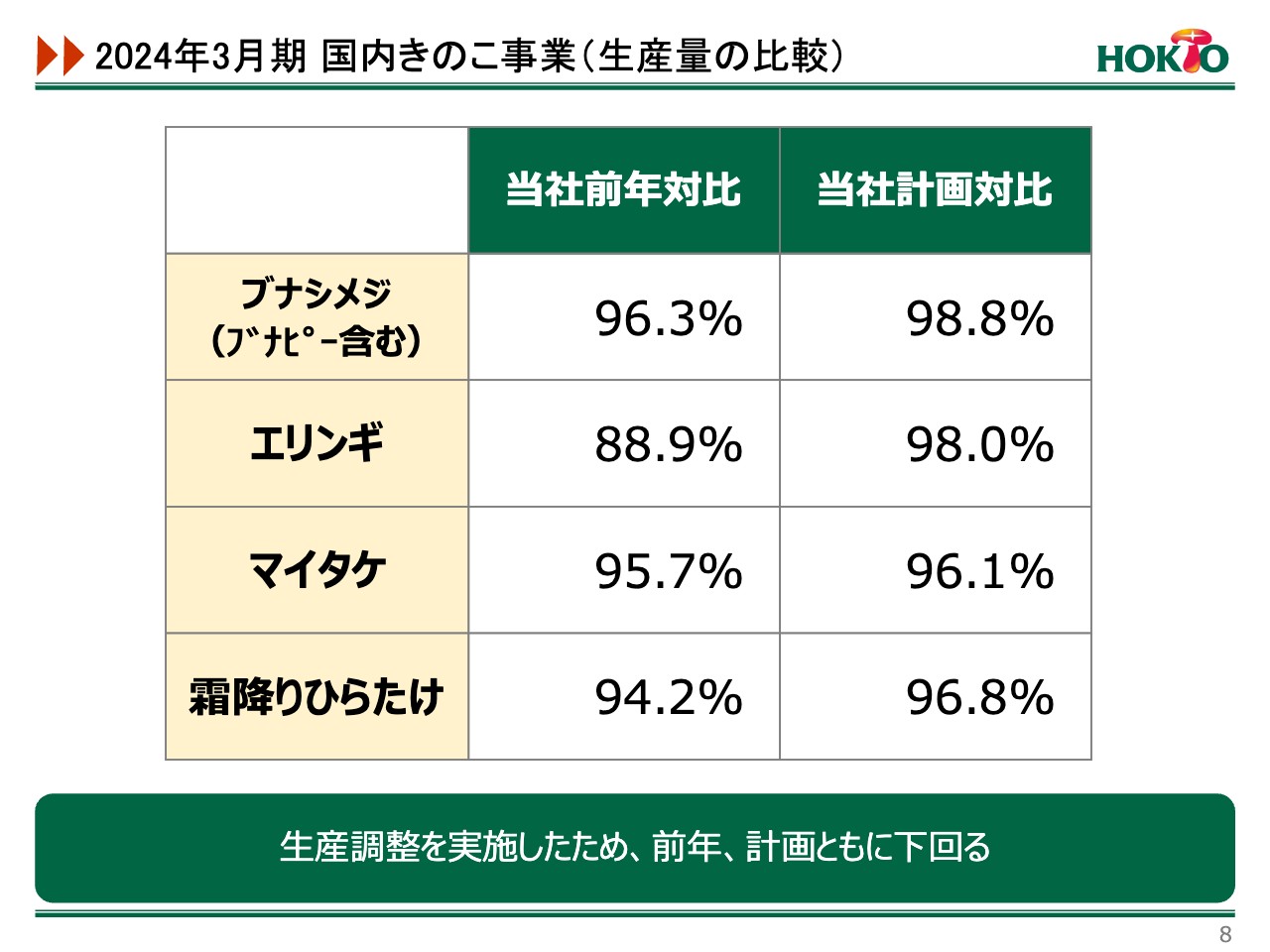

2024年3月期 国内きのこ事業(生産量の比較)

それを示しているのが生産量です。結果として、減産により単価維持に努めました。すべてのきのこの生産量が計画に対して下回っています。前年に対しても下回って推移したことにより、価格がプラスの方向に転換しています。

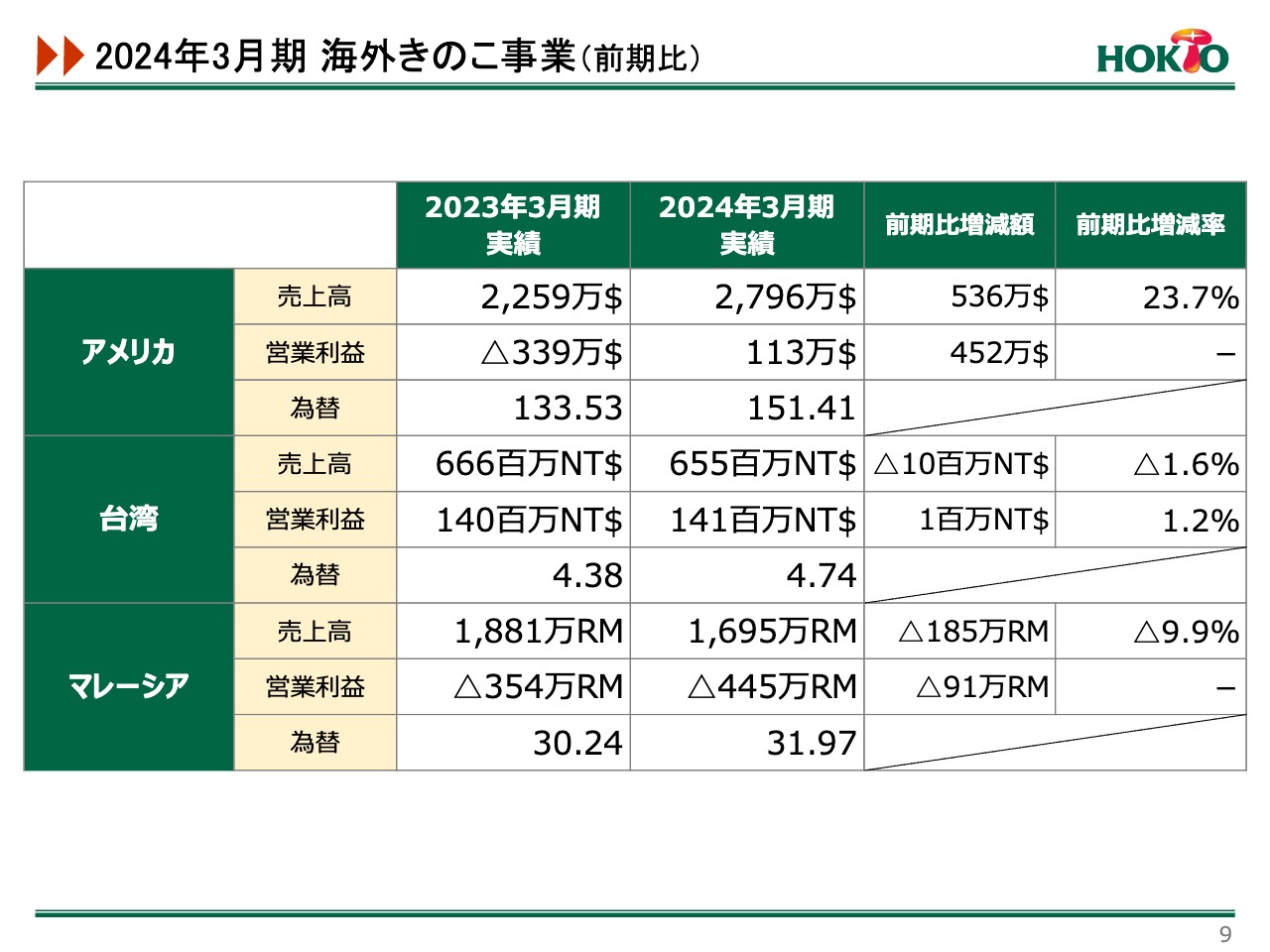

2024年3月期 海外きのこ事業(前期比)

海外きのこ事業です。こちらは現地通貨での比較になります。アメリカは、価格の値上げを取引業者に依頼し、いろいろな製造原価が上がっている分も反映していったことに加え、新たな取り組み先もできました。結果として、売上高は前期比23.7パーセントのプラスとなり、営業利益もマイナスから黒字に転換しています。

台湾は、前年も非常に堅調でしたが、今回も前年並みで終わったと考えています。

マレーシアは、非常に厳しい状況が続いています。1つ言えることとして、当社よりも価格が低い中国産のものが東南アジアに入ってきており、なかなかついていけない状況です。後ほどお話ししますが、生産量を多少調整したものの、単価がほぼ計画どおりにしか進んでいかないため、結果として売上高も営業利益も前期比で減少しました。

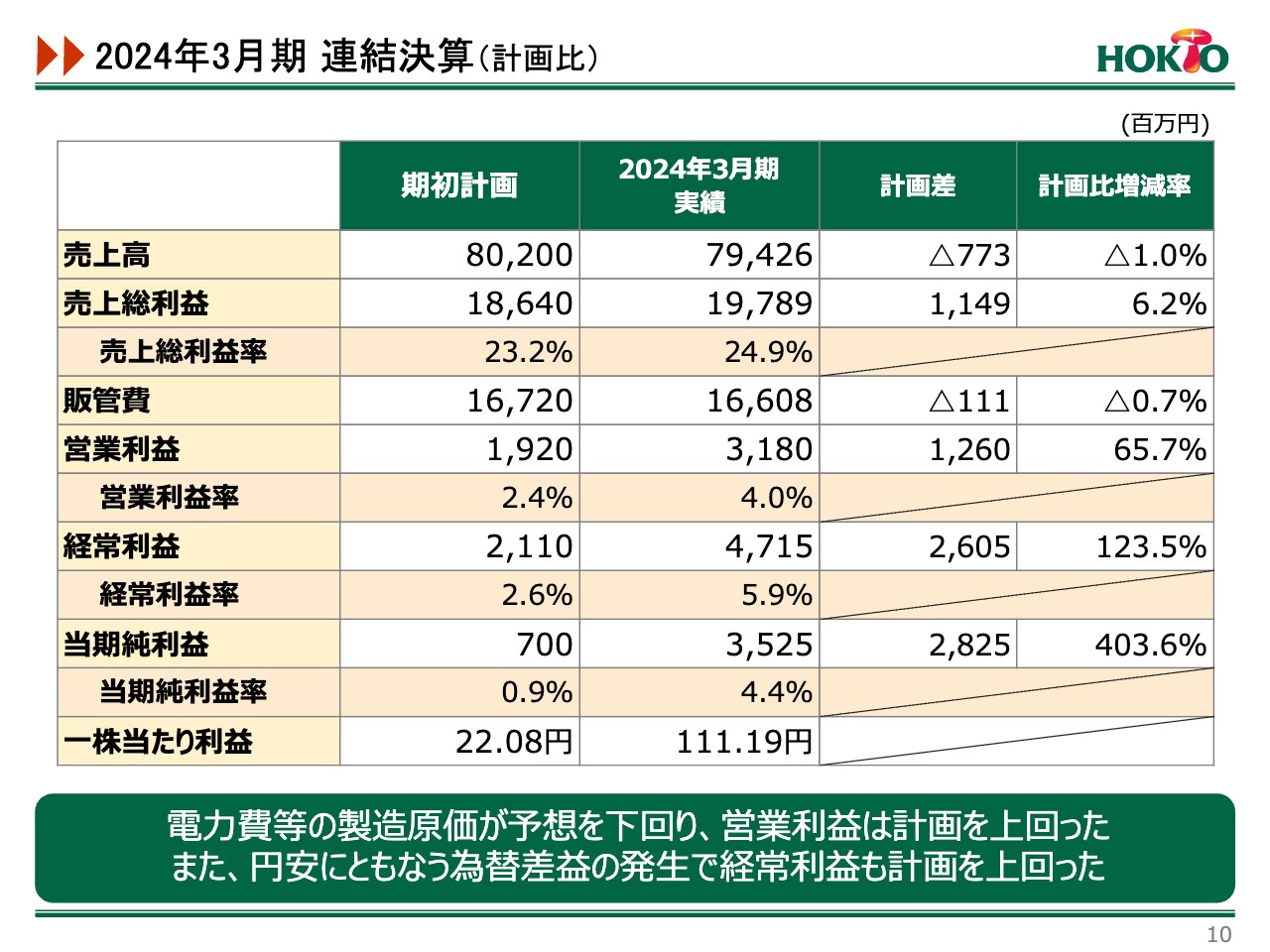

2024年3月期 連結決算(計画比)

2024年3月期連結決算の計画比です。売上高は年初の計画よりも7億7,300万円減少しました。生産量と販売量を落としたことにより、売上としては弾がなくなったということです。ただし、その分、単価を維持したことで、売上総利益は計画比で11億4,900万円プラスとなりました。

販売促進費や広告宣伝費等を含む販管費は、生産量やきのこを運ぶ量が減ったことに加え、昨年の赤字からいろいろなものを見直し、大々的なCMも行わなかったこともあり、削減できています。結果として、営業利益は当初の計画よりも12億6,000万円のプラスとなりました。

また、為替の問題もあります。計画では為替差益を一切見ていなかったため、経常利益もプラスになっています。

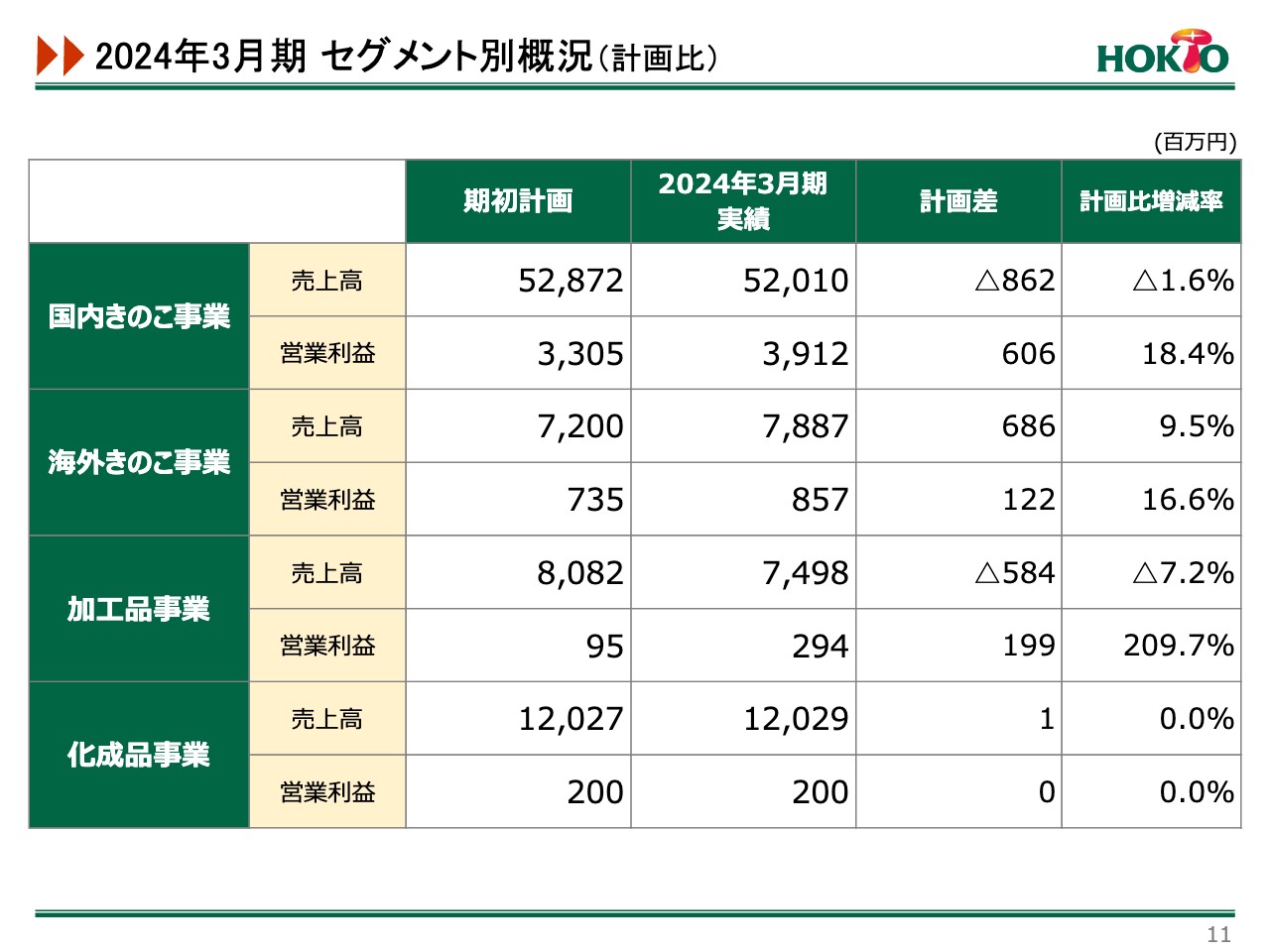

2024年3月期 セグメント別概況(計画比)

セグメント別にご説明します。国内きのこ事業は、生産調整により売上が計画比で減少しましたが、単価を維持することによって利益を確保しました。

海外きのこ事業は、アメリカが当初の計画よりも好転したことに加え、為替の問題もあり、全体として売上高と営業利益は前年を上回っています。

加工品事業は、コンビニエンスストア関係等が非常に苦戦しました。子会社の株式会社アーデンも、値上げを行うことによって注文が減少した結果、計画を下回るやや厳しい結果となりました。

化成品事業は、ほぼ計画どおりで着地しています。

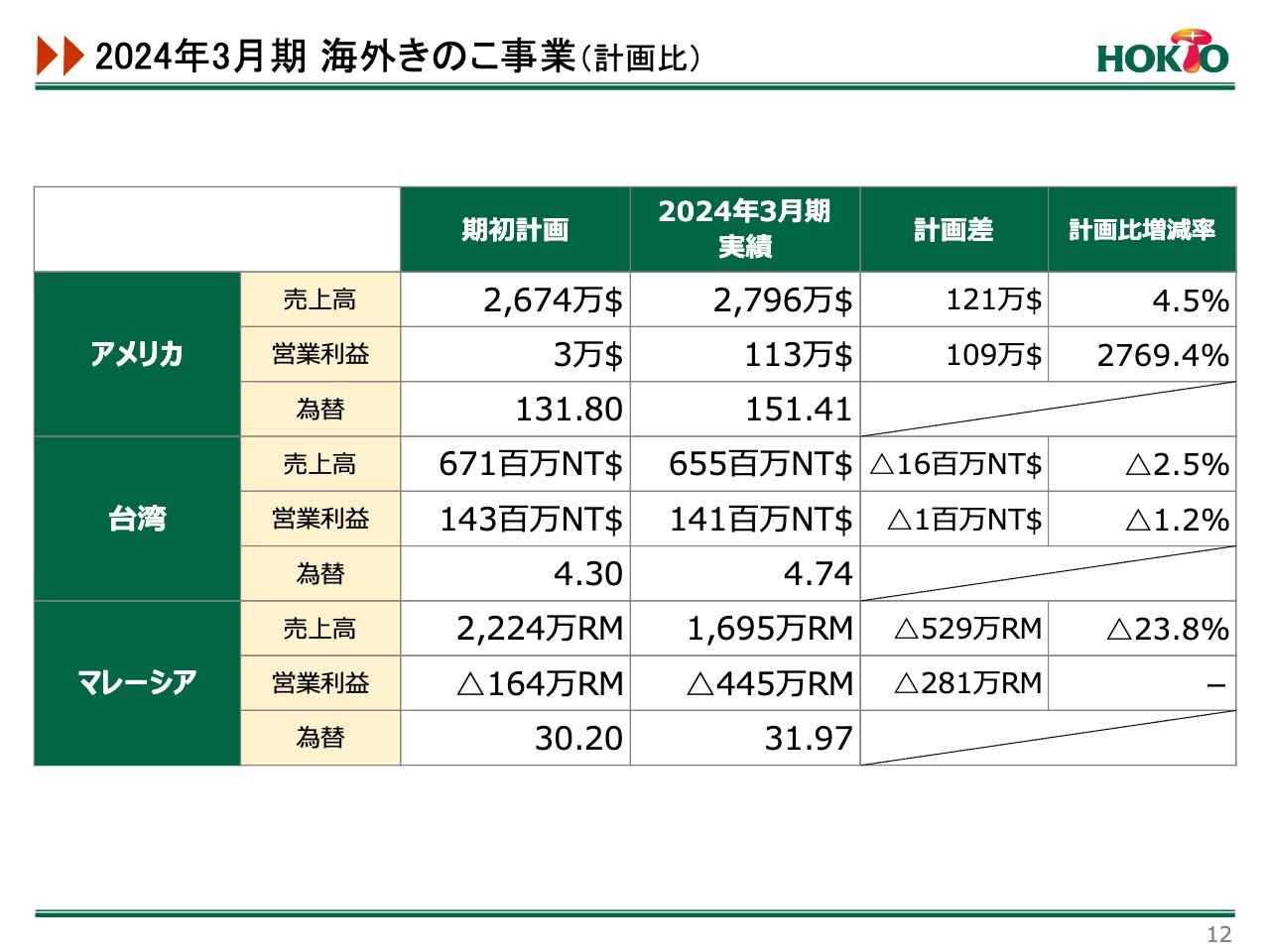

2024年3月期 海外きのこ事業(計画比)

海外きのこ事業の計画との比較です。現地通貨での比較となります。先ほどからお伝えしているとおり、アメリカは回復しました。台湾はやや厳しい状況ですが、想定の範囲内だと考えています。

マレーシアは、計画よりも下回りました。中国産のきのこや新型コロナウイルスの影響もあり、営業が追いついておらず、このような結果となっています。

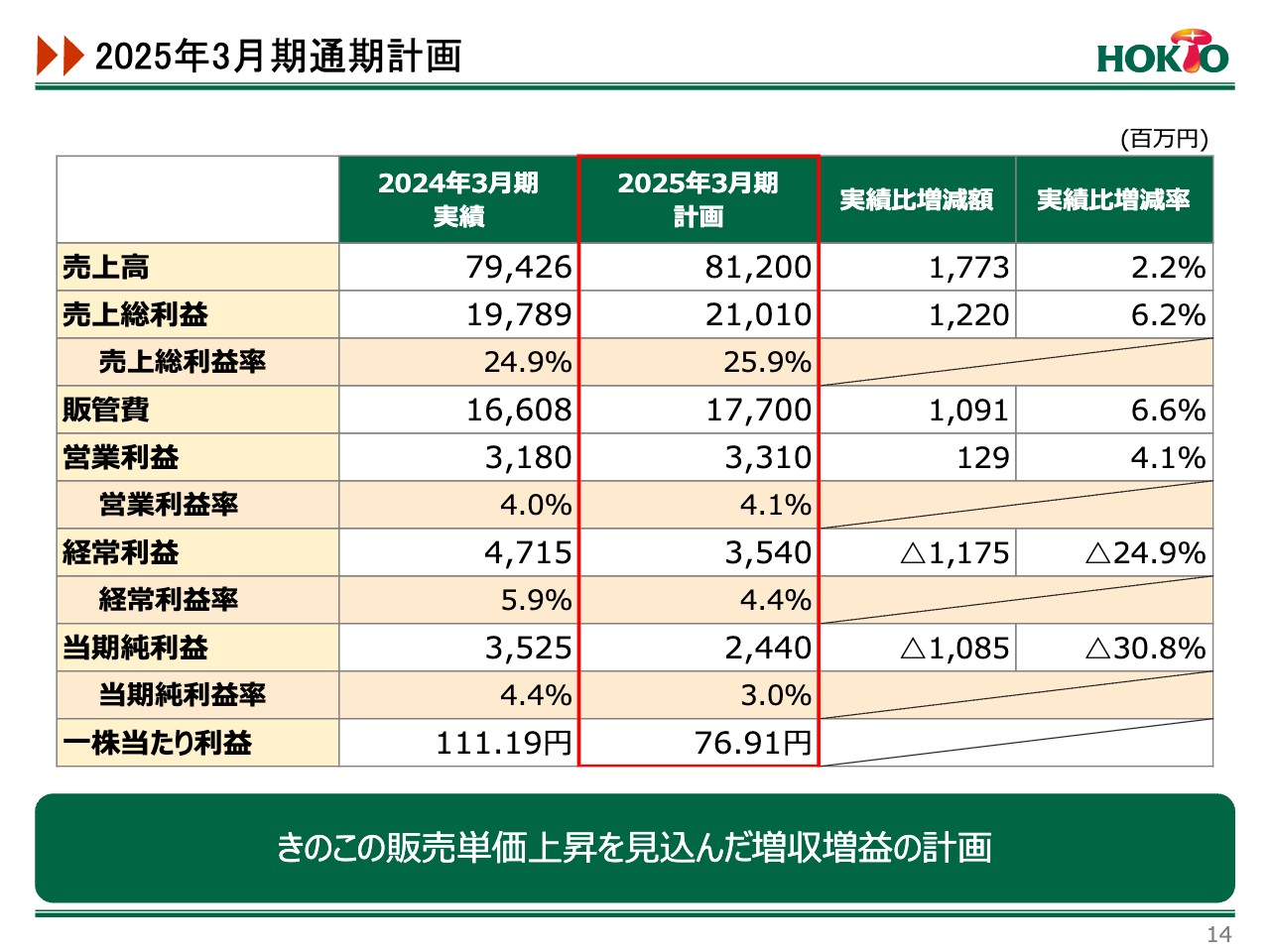

2025年3月期通期計画

2025年3月期の通期計画についてお話しします。昨年同様、単価の維持に努めていきます。売上高は前年比17億7,300万円のプラスを見込んでいます。

製造原価は、やはり多少上がってきます。人件費の上昇に加え、電気・ガス料金の激変緩和措置がなくなるという話もありますので、そのあたりも考慮し、売上総利益の増減額は前年の売上高よりも減少する計画です。

販管費は、運送費などが値上げされてきていることに加え、販売手数料も少し上がるということで、前年と比べて増加しています。結果として、営業利益は前期比で1億2,900万円のプラスを見込んでいます。

また、前年のような為替差益は一切考慮していません。結果として、当期純利益は前期比10億8,500万円マイナスの24億4,000万円の計画を立てています。

きのこ生産量の推移(連結)

きのこの生産量の推移です。スライドの棒グラフをご覧のとおり、ブナシメジなどで生産調整を行うことで、前年に比べて約250トンの減少計画となっています。また、曜日の影響もあります。前年度はうるう年で2月29日があり、生産量が1日分多かったことも要因となっています。

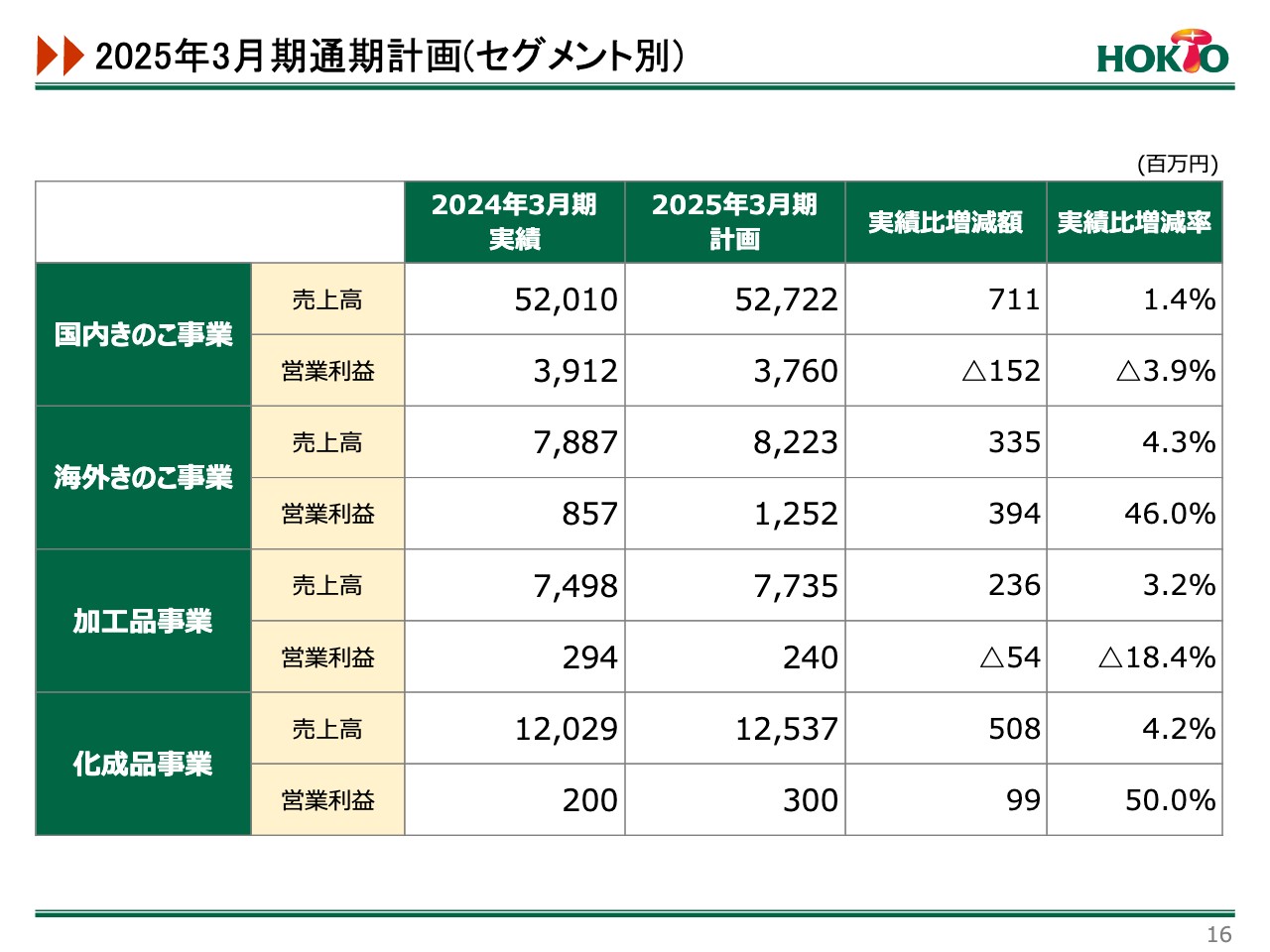

2025年3月期通期計画(セグメント別)

セグメント別の計画です。国内きのこ事業は、電気・ガス料金の激変緩和措置の影響で前年に比べて製造原価が上がることに加え、人件費も増加する見込みです。その結果、営業利益はややマイナスとなっています。

海外きのこ事業については、アメリカをはじめ、価格の維持にできるだけ努めていきます。

加工品事業は、前年の反省もありますので、新規取引をはじめ、売上高は前年の計画をやや上回るという考えで取り組んでいきます。

化成品事業は、容器の製造を行っています。9年目となる豊野工場の稼働率を上げることによって、利益を改善していこうと考えています。

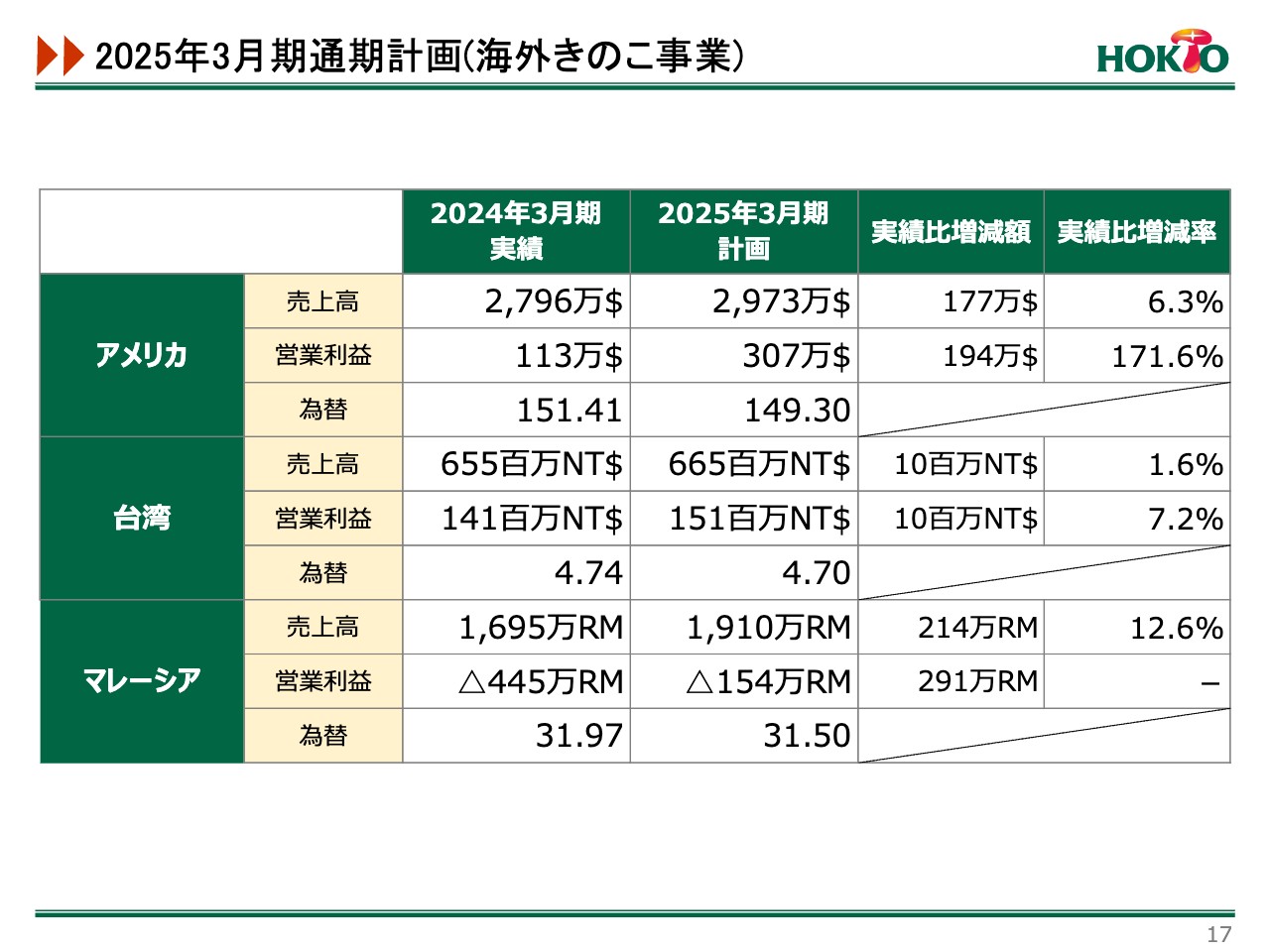

2025年3月期通期計画(海外きのこ事業)

海外きのこ事業の計画について詳しくご説明します。全体で見ると、台湾は前年の計画並みとなっています。

アメリカは、前期の途中から利益に改善の兆しが見えたため、今期は通年での利益改善に努めていきたいと考えています。

マレーシアに関しては、安価な中国産きのこの影響に加えて、コロナ禍においてきめ細かな営業があまりできなかったため、それを再度実施することによって、お客さま・取引先との信頼回復に努めていきたいと考えています。

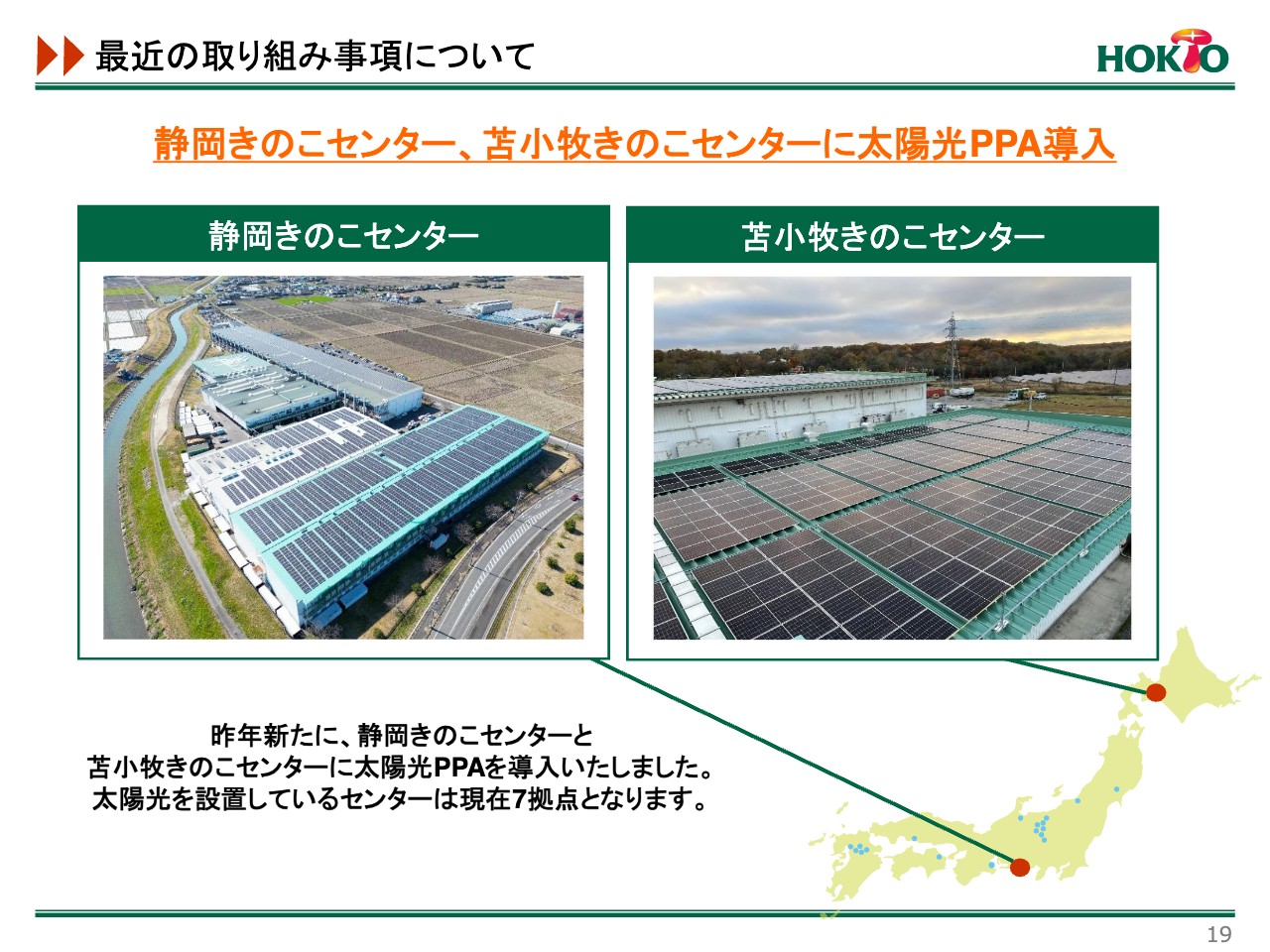

最近の取り組み事項について

最近の取り組み事項です。エネルギーコスト削減のため、昨年は静岡きのこセンターと苫小牧きのこセンターに太陽光PPAを導入しました。現在、7事業所で導入しています。

最近の取り組み事項について

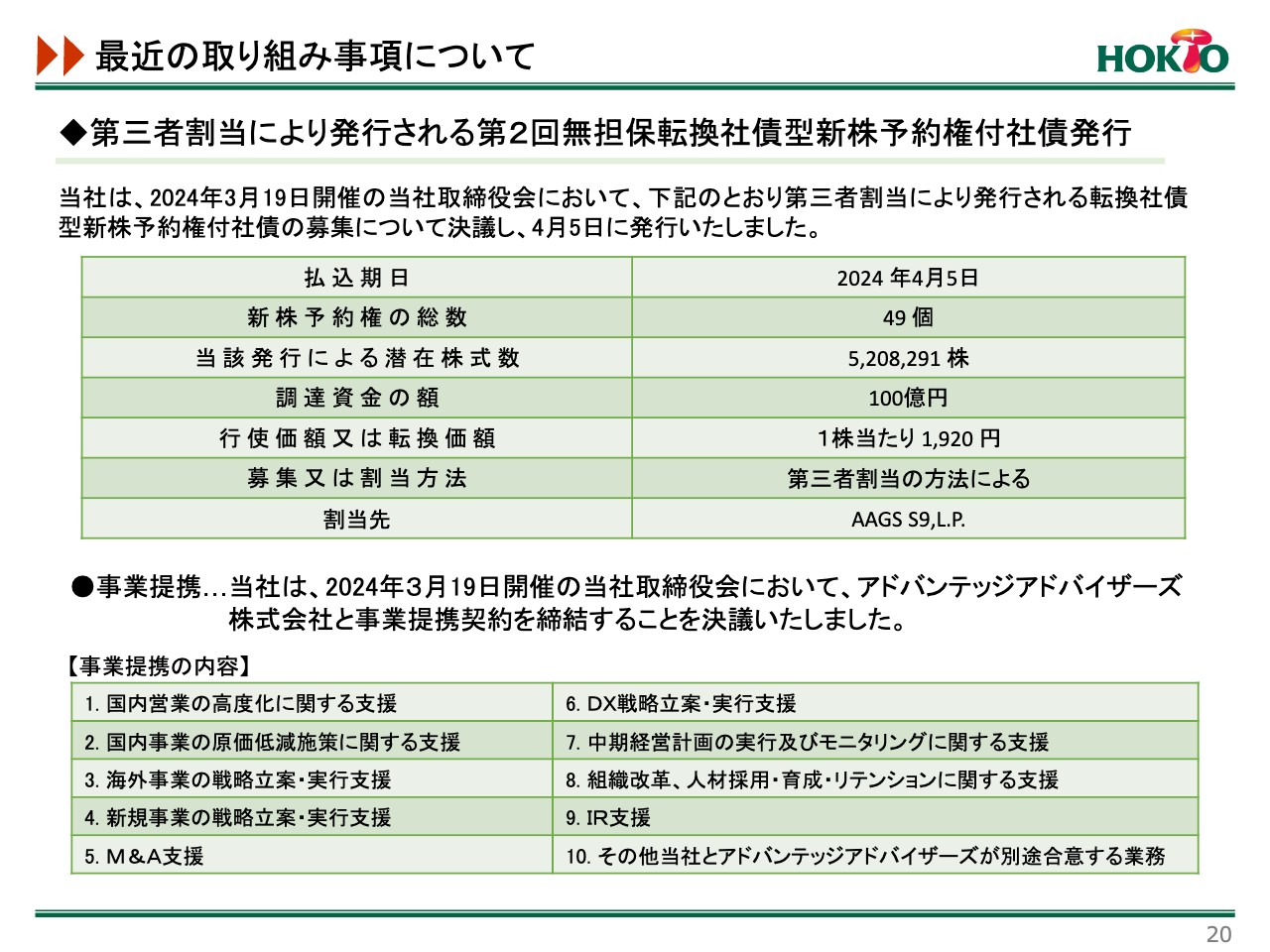

先日発表したとおり、第三者割当により発行される第2回無担保転換社債型新株予約権付社債を発行しました。

前年度に赤字となったこともあり、今後チャレンジしていくに当たって、さまざまな方法を取り入れていきたいと考えています。そのために必要な設備投資があれば、こちらをうまく活用しながら取り組んでいきます。

具体的な取り組みについてはまだ決まっていませんが、現在それぞれの担当部署で、いろいろなことを客観的に捉え、きのこをはじめとする今後の当社の成長にどのようにつなげていくかを検討しているところです。

質疑応答:海外きのこ事業におけるアジア・ヨーロッパでの見通しについて

質問者:海外きのこ事業は足元の業績で見ると、中国産の安価なきのこにより、アジア圏でかなり苦戦しているように感じています。アドバンテッジアドバイザーズ株式会社との件について報じられた際に、ヨーロッパへの展開も書かれていたため、アジアとヨーロッパでの競合環境や見通しについて教えてください。

水野:まず、アジアについて回答します。時によって、中国のほうがブナシメジを多く生産しており、中国国内で売れない時に東南アジアに卸しているのだと予測しています。つまり、中国国内で売れている時は、さばかれるため、東南アジアにはそれほど卸さないということです。これは、私自身が昨年末現地に行ってきて感じたことです。

ただし、そのような安価なものにとらわれるのではなく、「価格が高くても地元のもの、あるいは同じ東南アジアのものを」と営業活動することによって、買っていただけると考えています。こちらが現在のアジア戦略です。コロナ禍の時は、ロックダウンなどがあり、営業活動がかなり制限されたため、回復に時間を要しているというのが正直なところです。

また、ヨーロッパについて、具体的にいつどのように展開するかは、まだ決まっていません。将来的にはそのような展開の可能性も考えていますが、アメリカも含めて、これから市場調査等のマーケティング活動をしていこうという段階です。現在はアメリカがかなり堅調ですので、まずはアメリカでの事業が今後どのようにあるべきなのか、探っていきたいと考えています。

質問者:中国は、恒常的に他のアジア諸国に卸しているというよりは、国内でさばききれなかった分を卸していて、そのような場合に御社と競合しているということですか?

水野:中国に関しては、データが取れているわけではなく、はっきりとは言えないのですが、営業スタッフなどから情報を聞くと、いろいろな産地のものが入ってくる時期と入っていない時期があるということです。入って来ないのはどのような時期かというと、寒い時期のようですので、これらの事情を踏まえて想定した私見であると、ご認識いただければと思います。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

1379

|

2,012.0

(02/27)

|

+20.0

(+1.00%)

|

関連銘柄の最新ニュース

-

週間ランキング【業種別 騰落率】 (2月20日) 02/21 08:30

-

ホクト(1379) 2026年3月期第3四半期 決算説明資料 02/20 10:00

-

本日の【株主優待】情報 (13日 発表分) 02/13 20:04

-

ホクト(1379) 期末配当予想の修正に関するお知らせ 02/13 15:00

-

ホクト、4-12月期(3Q累計)経常は6%増益で着地、今期配当を3... 02/13 15:00

新着ニュース

新着ニュース一覧-

今日 05:23

-

今日 05:11

-

今日 04:33

-

今日 04:26