【QAあり】デジタルHD、1Qの売上総利益は前年比+28.9% 投資事業が好調に推移し営業利益・EBITDAともに黒転

Our Purpose

野内敦氏(以下、野内):代表取締役社長グループCEOの野内です。本日はお集まりいただき、誠にありがとうございます。2024年第1四半期の決算概要についてご説明します。

まず、「歩みとこれから」についてです。毎回提示していますが、私たちの目指すべきPurposeはスライドに記載のとおりです。

創業からの変わらぬバリュー(大切にする価値観)

会社の価値観を示す「5BEATS」です。こちらのご説明は割愛します。

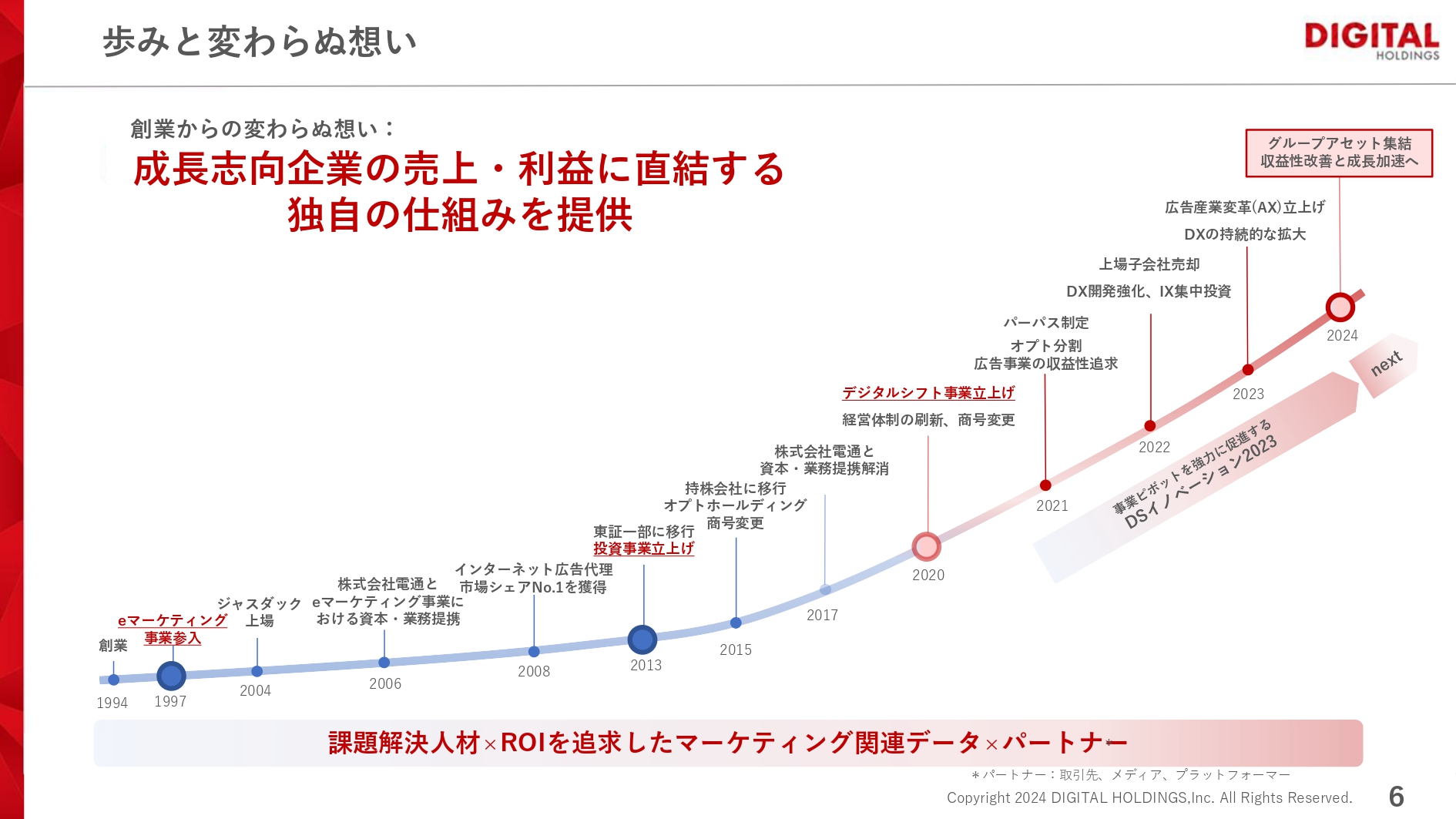

歩みと変わらぬ想い

当社は「成長志向企業の売上・利益に直結する独自の仕組みを提供」しており、創業以来、変わらぬスタイルで事業に取り組んでいます。2024年は、スライドの一番右側に記載のとおり、「グループアセット集結」を実行しました。その進捗具合についてご説明します。

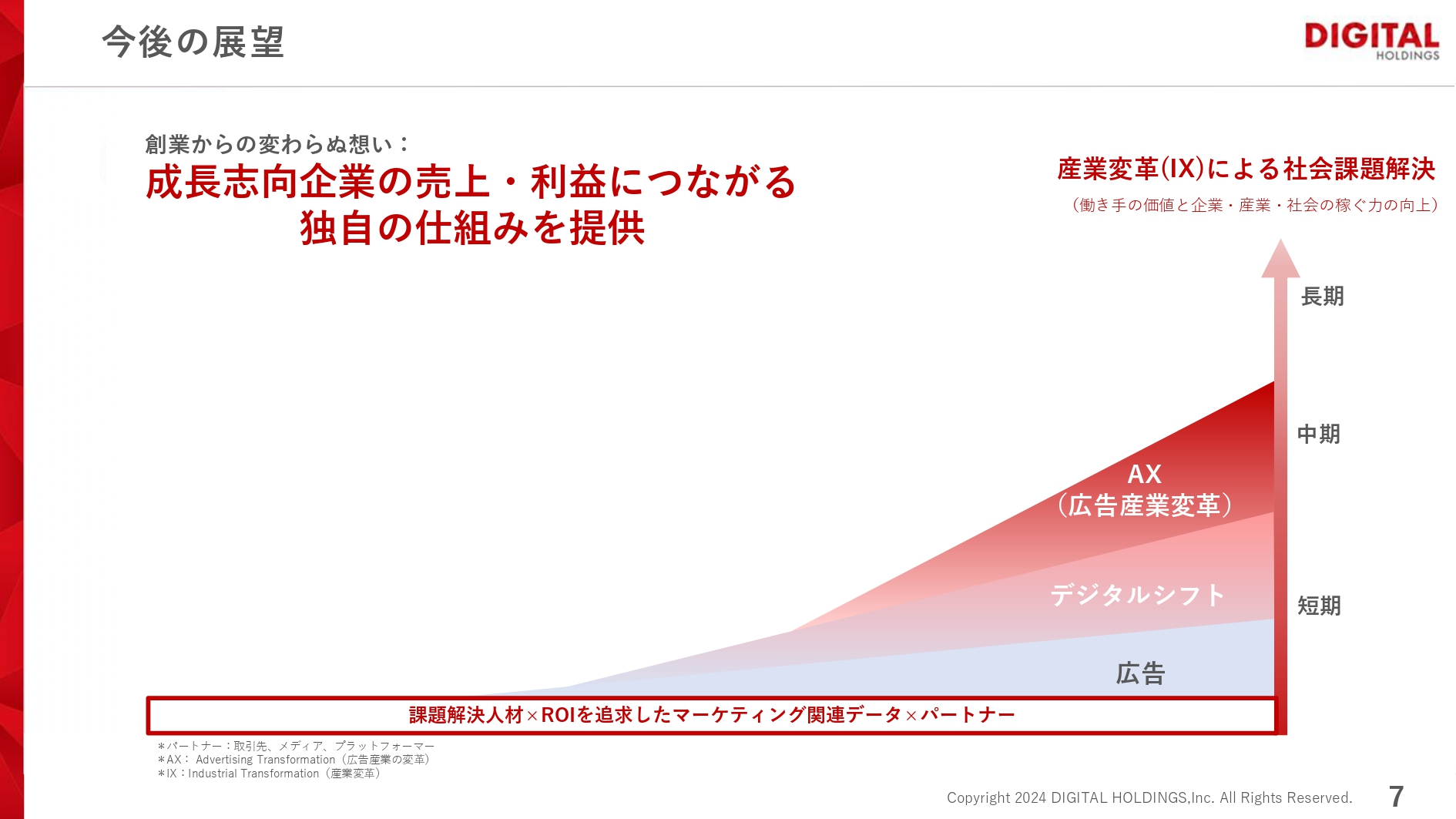

今後の展望

今後の展望についてです。長期的には広告、デジタルシフト、AX(広告産業変革)に加え、その先でその他産業に関わるIXを目指すことも変わっていません。

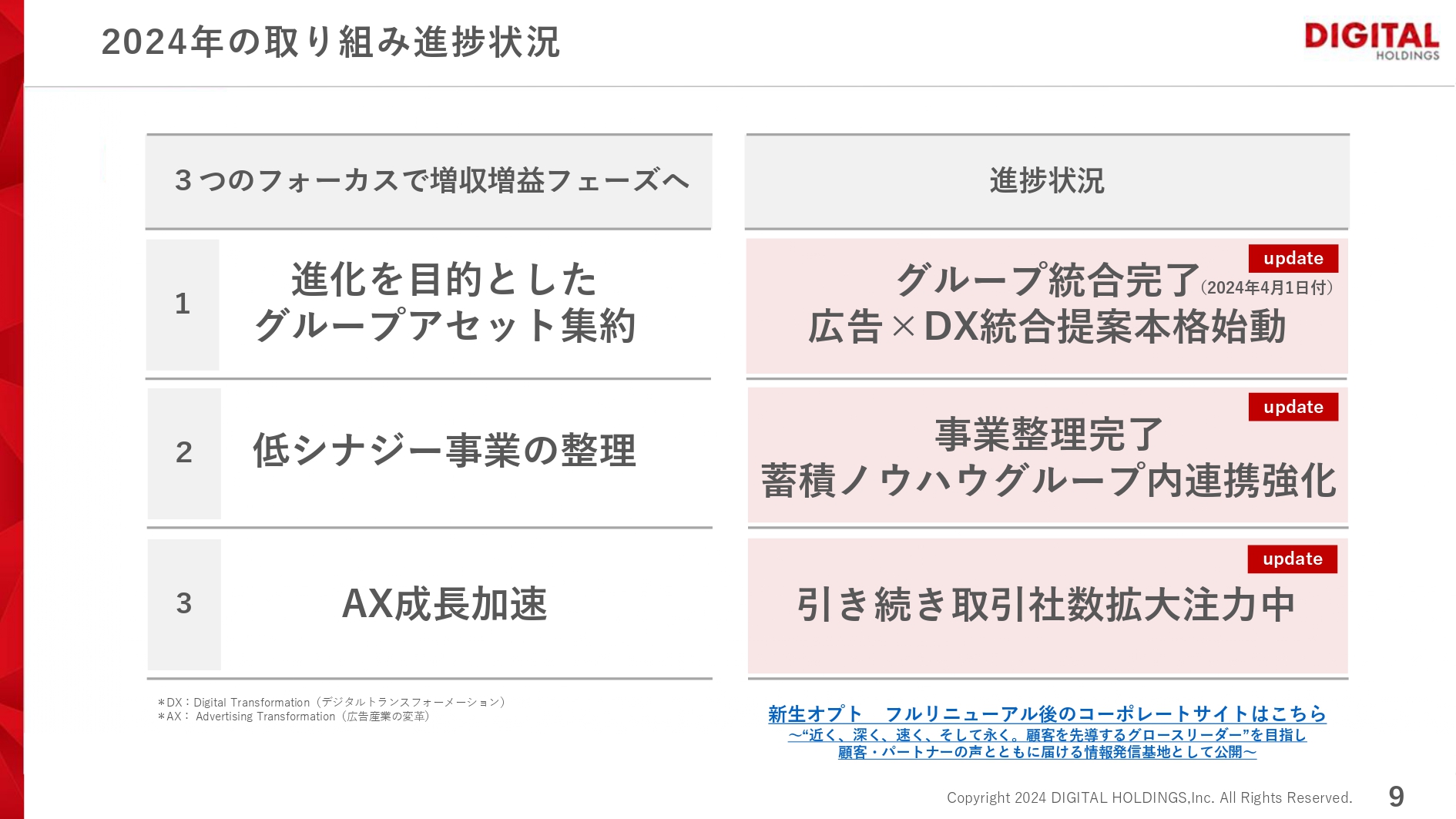

2024年の取り組み進捗状況

2024年第1四半期の取り組みについてご説明します。前回、「3つのフォーカスで増収増益フェーズへ向かいます」とお話ししました。具体的な内容として、スライドに3つの大きなイベントを記載しています。

1つ目は、「グループアセット集約」です。スライド右側の進捗状況をご覧ください。2024年4月1日付でグループ統合が完了しました。広告とDXの統合提案が本格的に始動しています。事業効果が出てくるのは第2四半期以降になるかと思います。

2つ目は、「低シナジー事業の整理」です。こちらも事業整理が完了しました。蓄積したノウハウのグループ内連携を強化しています。さまざまな事業を経験してきたメンバーが「広告×DX」のチームに集結していますので、今後、このあたりが連携強化につながっていきます。

3つ目は、「AX成長加速」です。現時点ではバンカブル社がその一端を担っていますが、「まずは取引社数を拡大しよう」というフェーズに入っており、引き続き、拡大に注力しています。

したがって、当初掲げた3つのプランは計画どおりに進んでいます。スライド右下に記載のとおり、「新生オプト」のコーポレートサイトもリニューアルしていますので、お時間がある時にご覧ください。

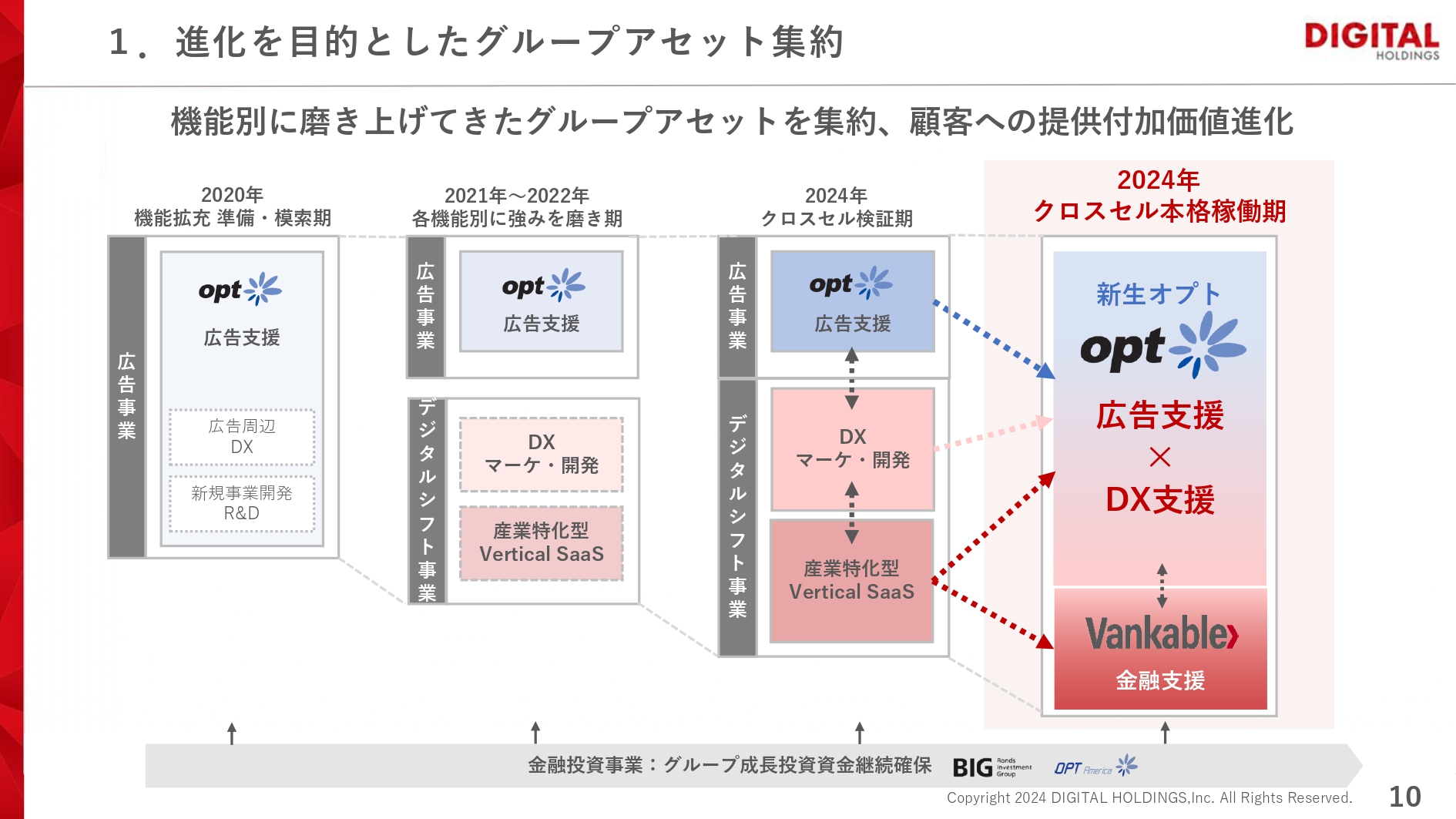

1.進化を目的としたグループアセット集約

3つのフォーカスについて、それぞれご説明します。こちらは前回と同様の内容です。現在、オプト社、バンカブル社、そして投資事業であるBonds Investment Group社およびOPT America社という存続した4つの会社でグループを動かしています。

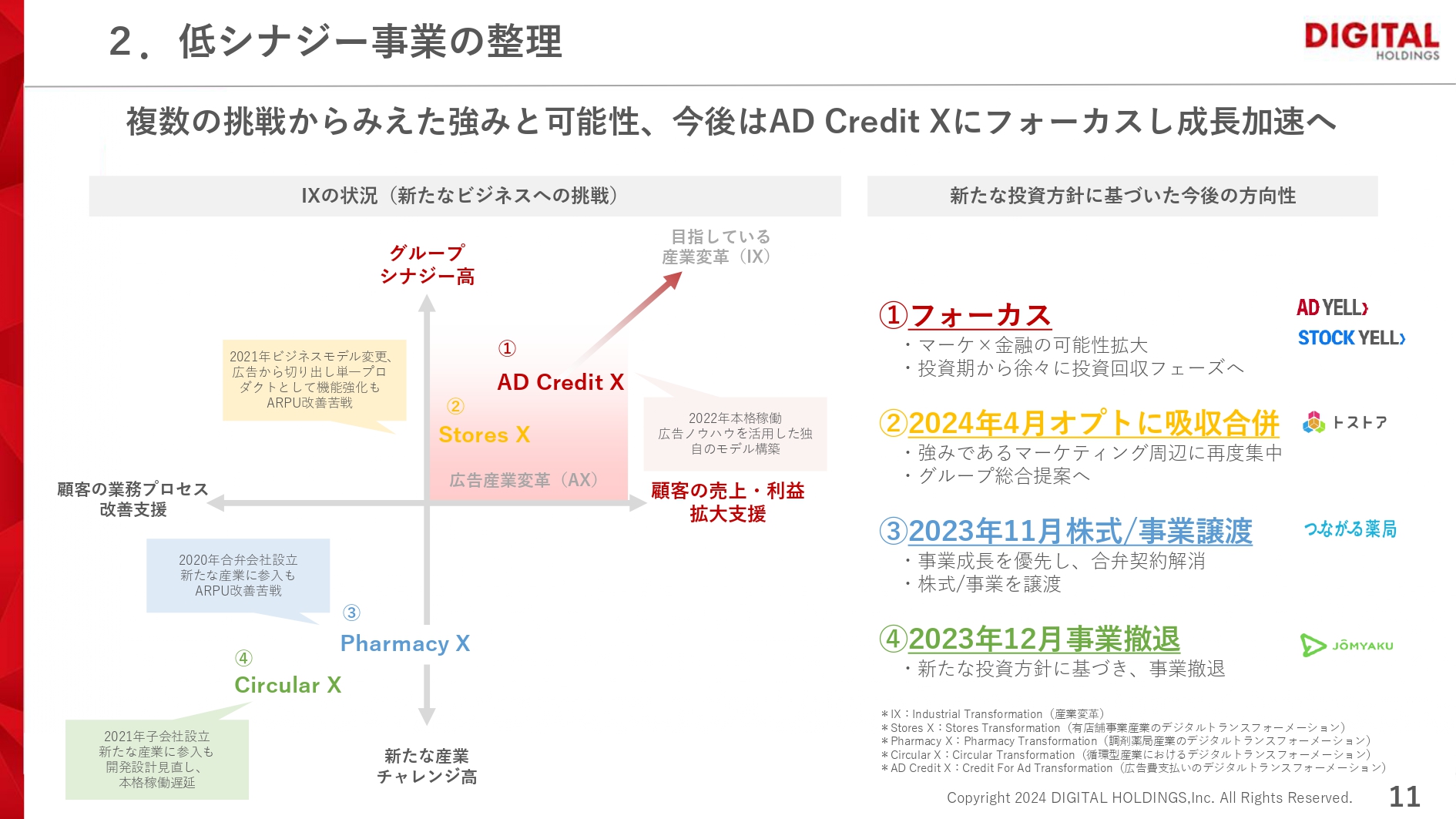

2.低シナジー事業の整理

シナジーについて、高いものと低いものをマッピングしています。今後、図の右上のAX領域にある「AD Credit X」にフォーカスしていきます。「Stores X」は2024年4月にオプト社に完全吸収され、オプト社という組織体ですでに事業が進められています。

一方で「Pharmacy X」「Circular X」に関しては、「つながる薬局」は2023年11月に事業の譲渡が完了し、「JOMYAKU」は2023年12月に事業撤退が完了しています。

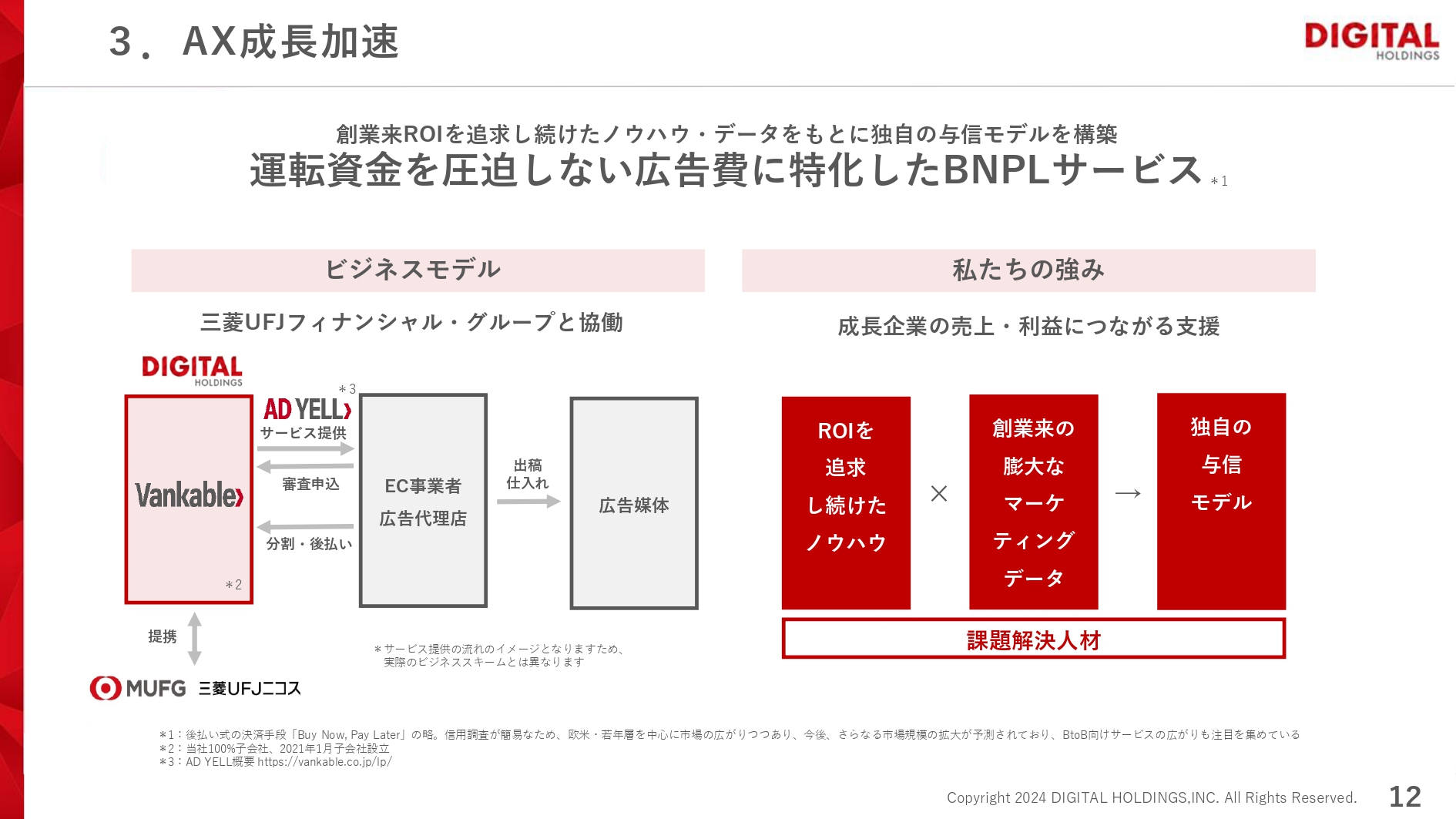

3.AX成長加速

AXの成長加速についてです。スライドに「ビジネスモデル」「私たちの強み」を記載しています。こちらは従来のとおりですので、ご説明を割愛します。

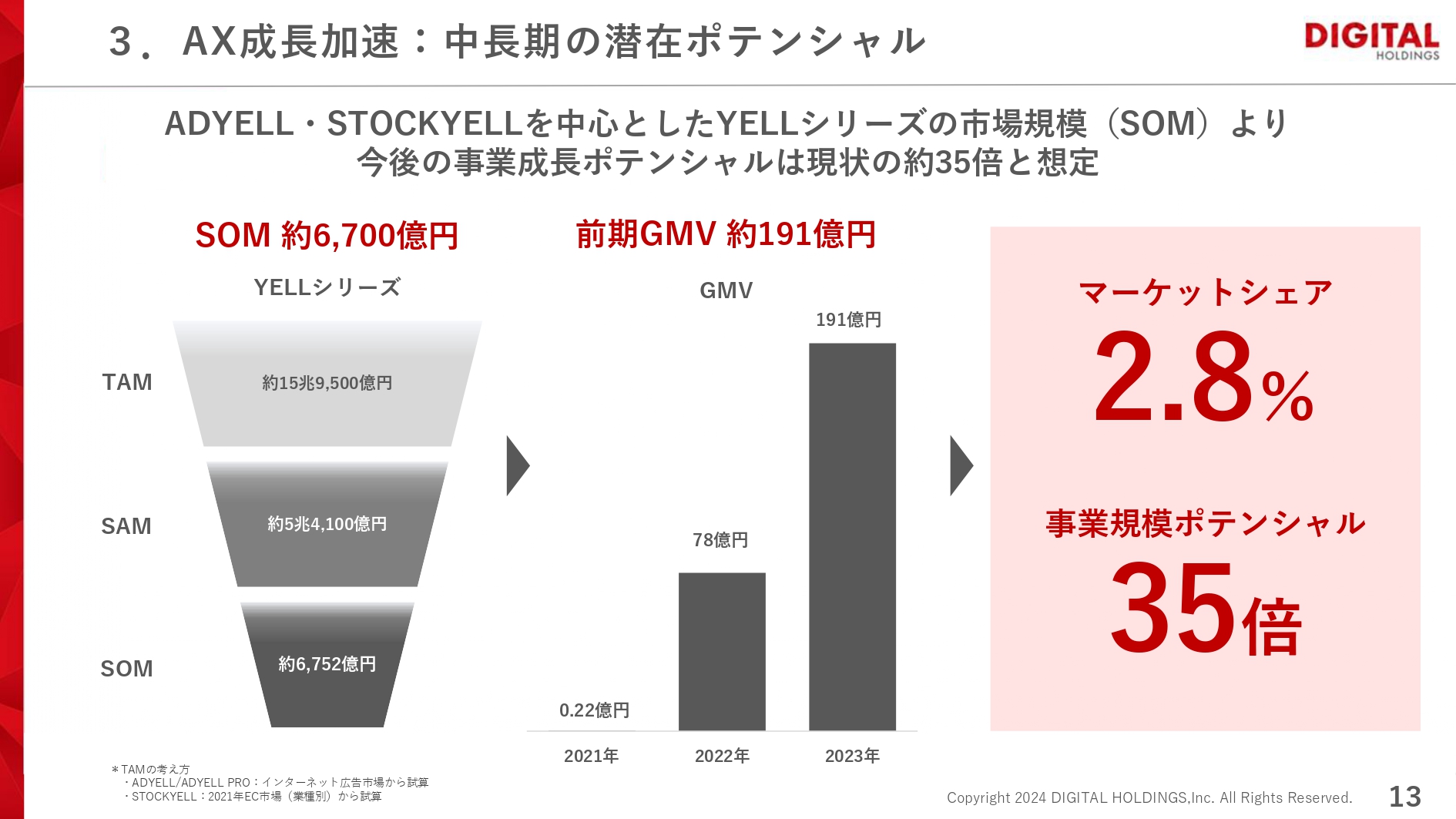

3.AX成長加速:中長期の潜在ポテンシャル

私たちが見ている潜在的なポテンシャルとして、マーケットのサイズを試算しています。「ADYELL」「STOCKYELL」を中心とした「YELL」シリーズで、現状の約35倍の市場があると見立てています。

昨年末時点でGMVが約191億円にまで到達していますが、それでもなお大きなマーケットが残っていますので、白地が大きい市場だとご理解いただければと思います。

3.AX成長加速:中長期戦略

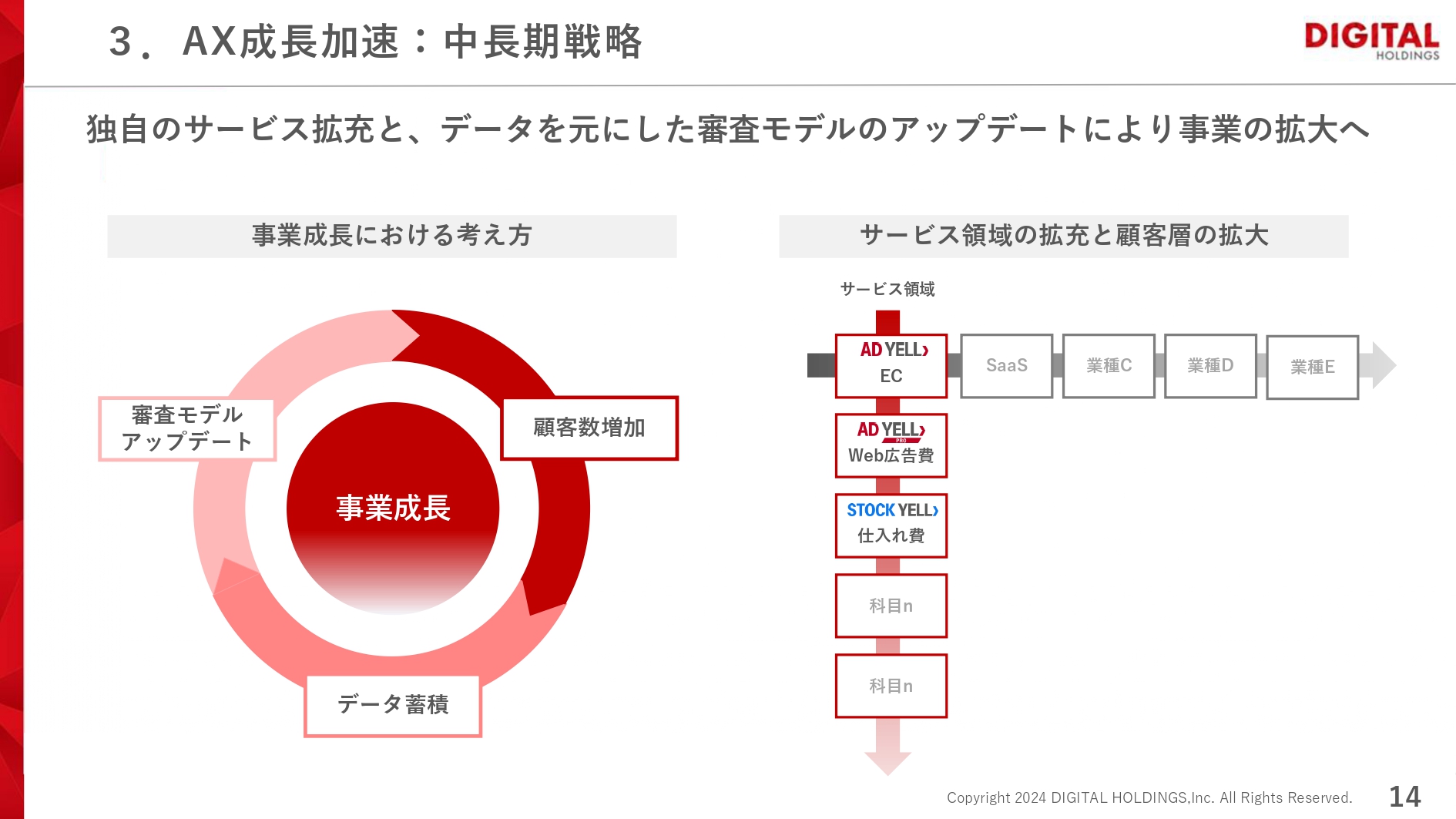

大きな白地に対して事業を成長させていくための成長戦略についてご説明します。冒頭で「取引社数の拡大フェーズに入っている」とお話ししました。取引社数が増えると、データが加速度的に溜まっていきます。このデータを活かして、審査モデルをさらにアップデートしていきます。このプラスのスパイラルを回していくのが1つの戦略です。

さらに、すでに「YELL」シリーズで3つのプロダクトをローンチしていますが、この科目を次々と増やしていきます。加えてサービスを提供する業態も増やすことで、縦と横の掛け算で面積を広げて成長していこうと考えています。

第1四半期の業績については、CFOの加藤からご説明します。

2024年Q1連結業績概要

加藤毅之氏(以下、加藤):私から、2024年第1四半期の業績概要についてご説明します。

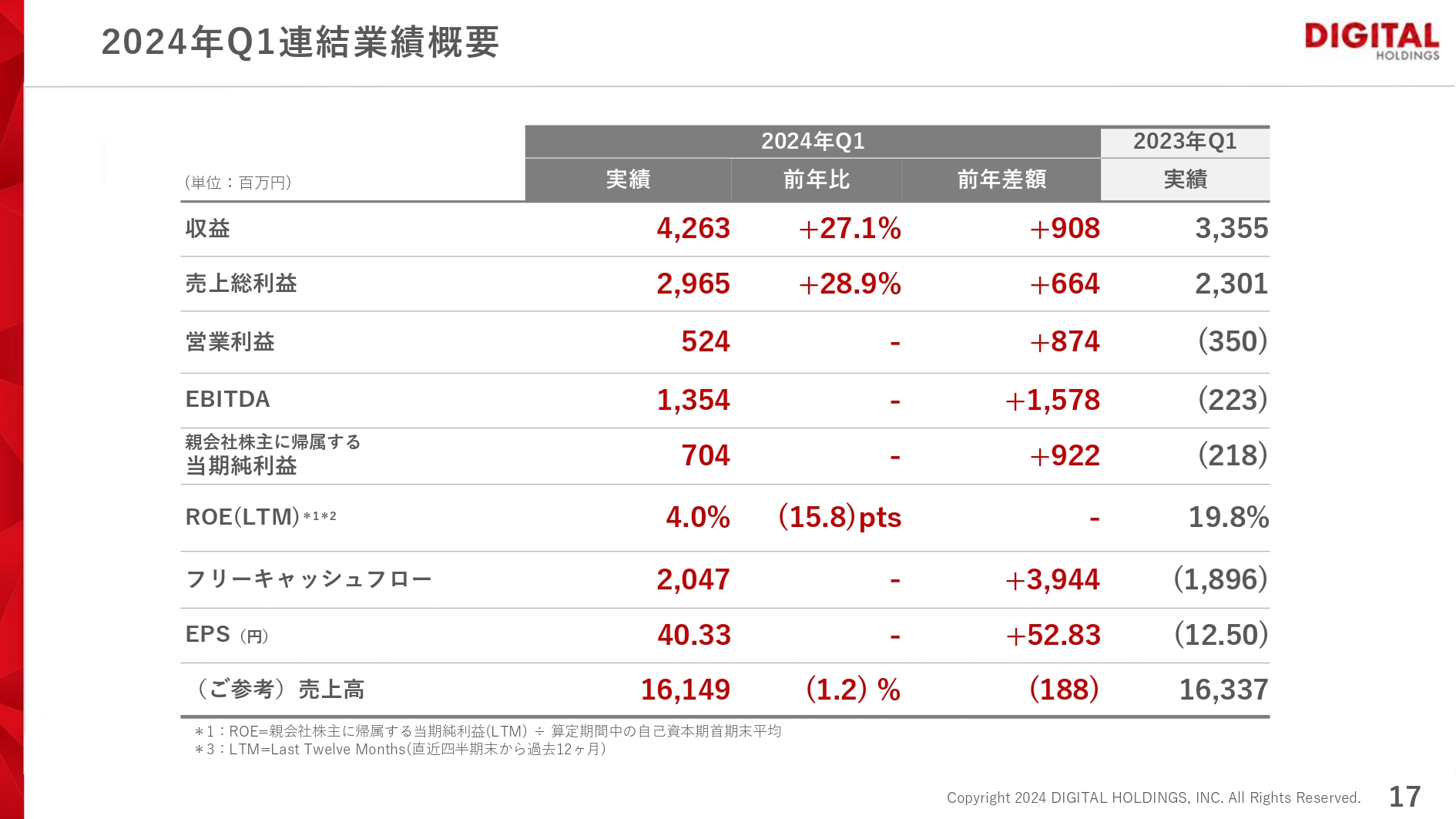

収益は前年比プラス27.1パーセントの42億6,300万円、売上総利益は前年比プラス28.9パーセントの29億6,500万円となりました。営業利益は昨年の赤字から黒字転換して5億2,400万円となり、EBITDAも昨年の赤字から黒字転換して13億5,400万円となりました。結果として、当期純利益も黒字転換して7億400万円と、数字が大幅に良化して着地しています。

後ほど詳細をご説明しますが、先日発表したとおり、投資事業が非常に好調に推移したことにより、昨年比で大幅に数字が改善しています。

一方、ROEはLTMベースだったため、2023年第1四半期はグループ会社などの売却が入っていました。そこから比べると、2024年第1四半期はマイナスの着地となっています。ただし、フリーキャッシュフロー以下は軒並み良化しています。

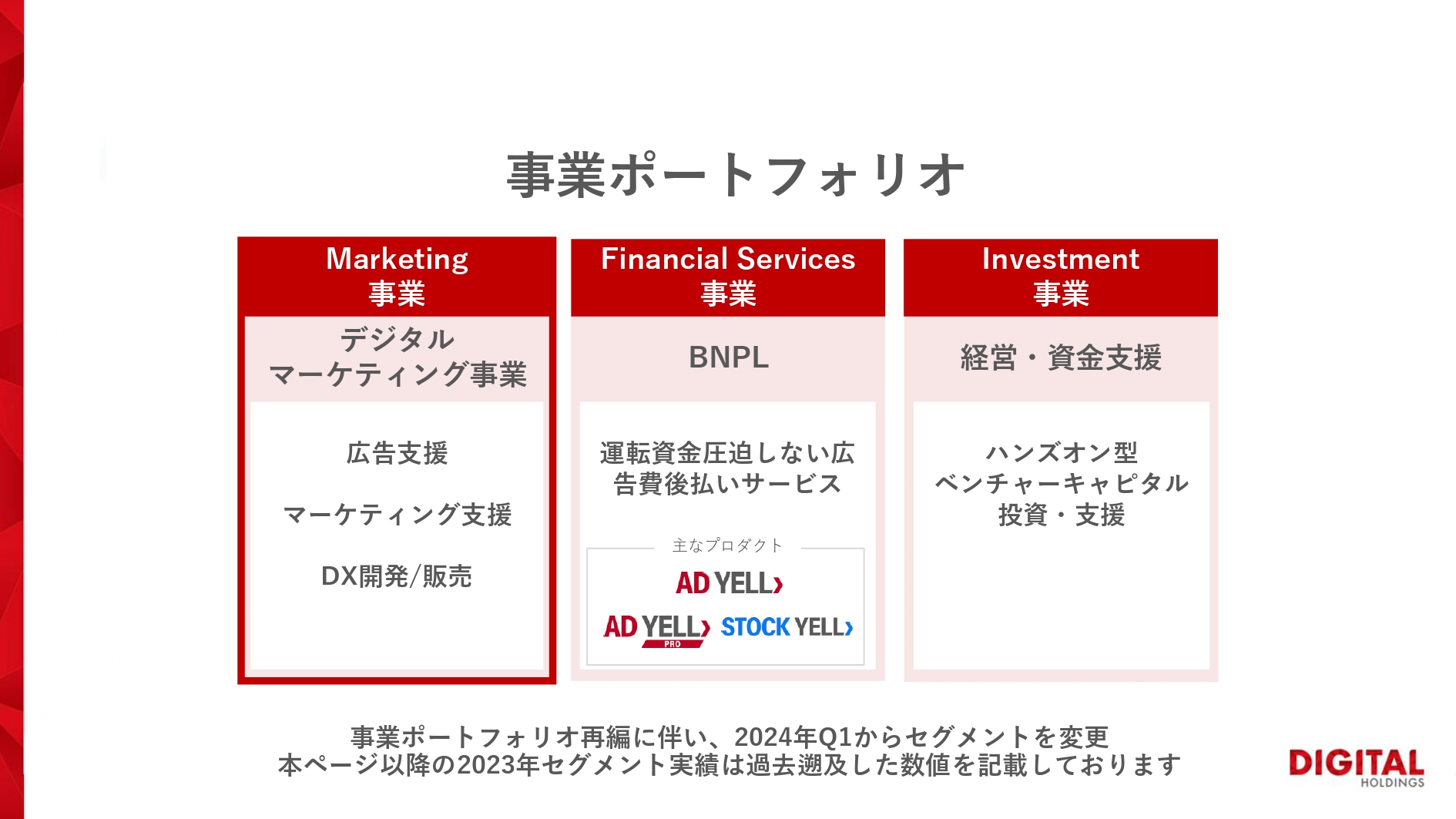

新セグメントの概要

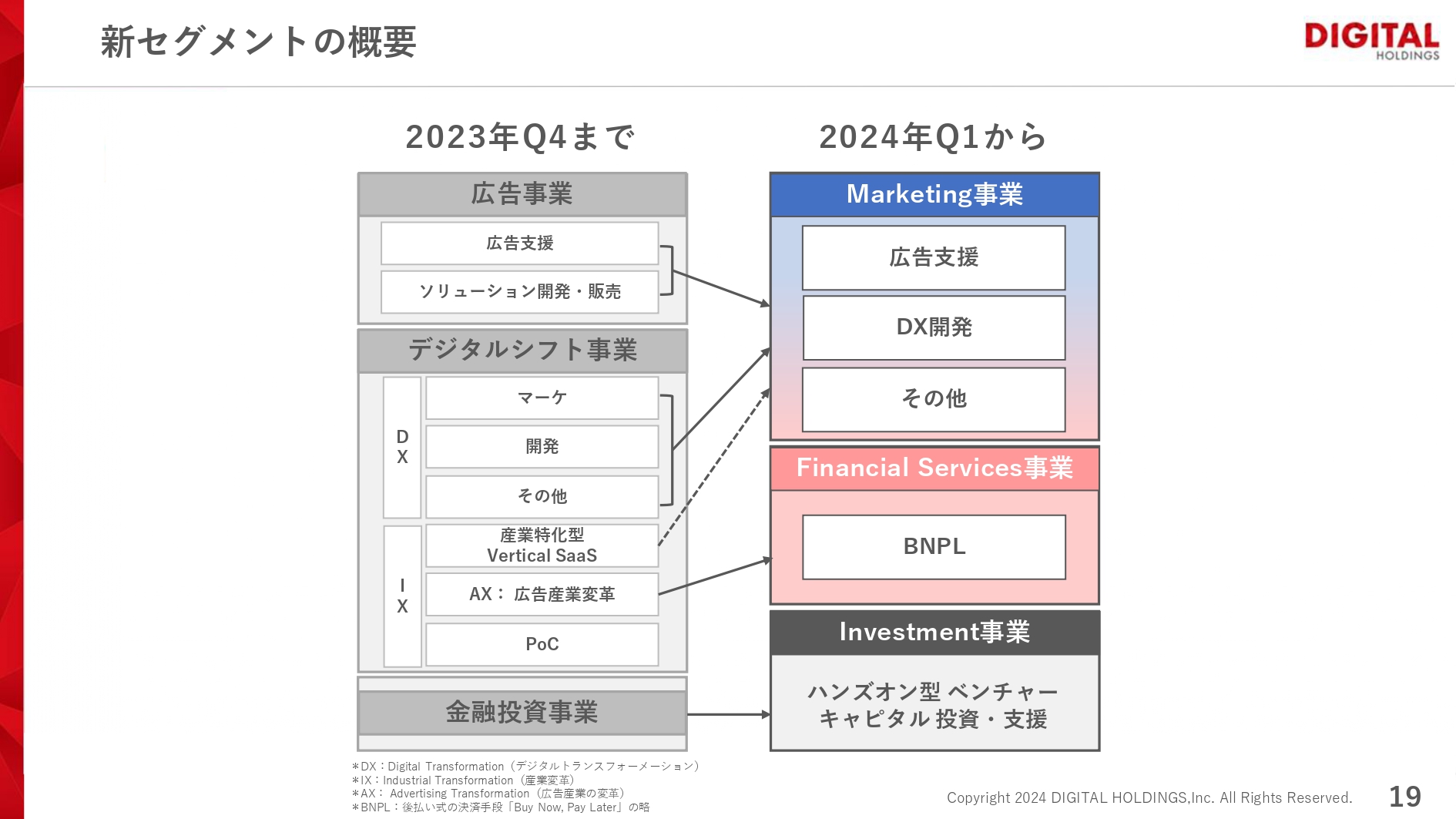

セグメント別のご説明です。2024年第1四半期からセグメントを変更しています。従前の広告事業はMarketing事業へと名称を変え、デジタルシフト事業の中にあったDXと、IXの一部がMarketing事業に入りました。

また、デジタルシフト事業の中にあったAXの「Vankable」がFinancial Services事業として切り出され、1セグメント化しています。金融投資事業は名称変更のみです。

今期からはこの3セグメントでご説明します。

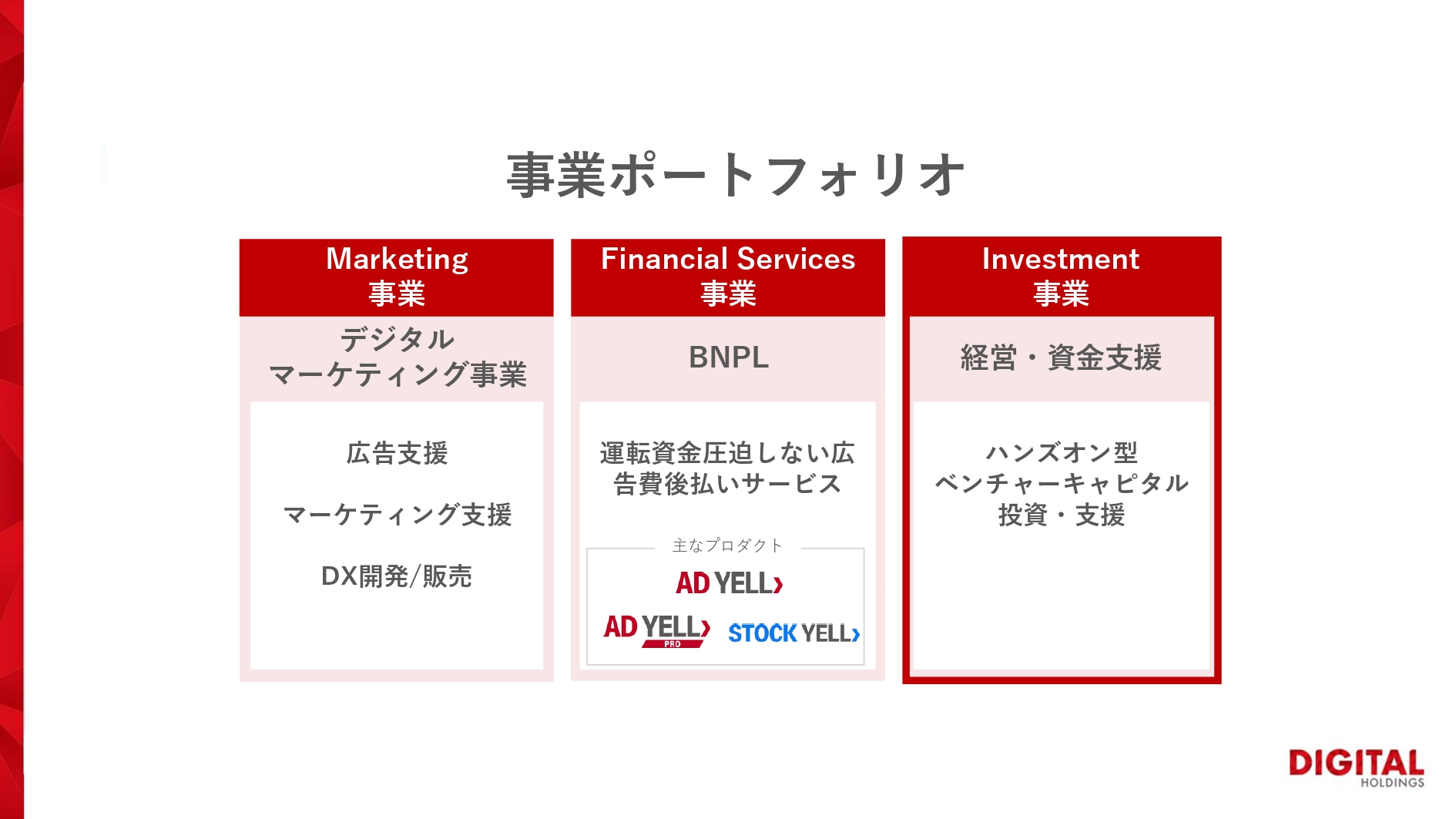

事業ポートフォリオ

Marketing事業は、従前からの広告支援、マーケティング支援、並びにDX開発/販売で構成されています。なお、このスライド以降、2023年第1四半期からこちらのセグメントに基づき訴求して数字を変えているため、Apple to Appleで比較していただければと思います。

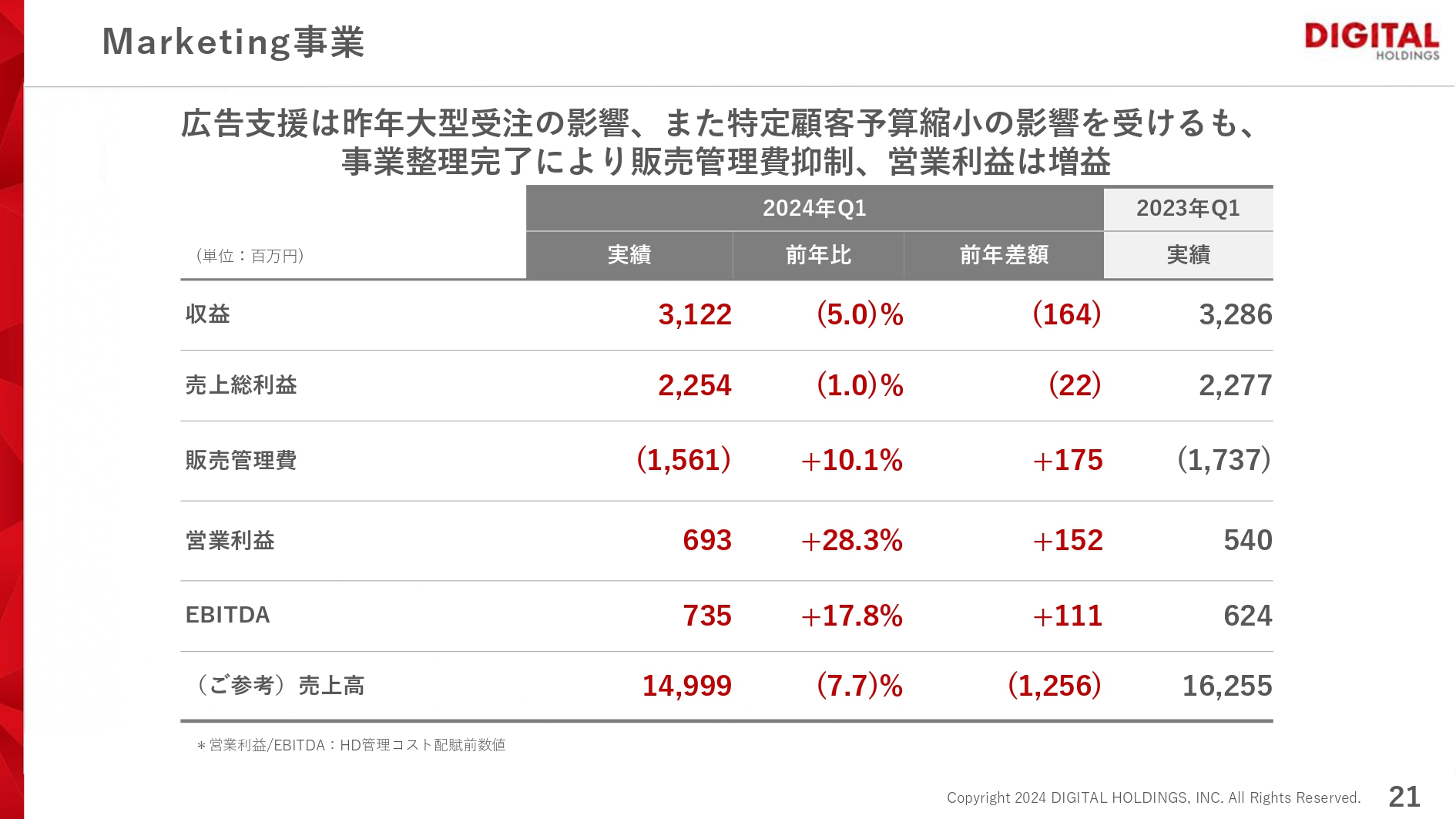

Marketing事業

Marketing事業は、昨年の大型受注と特定の大型顧客の予算縮小の影響により、売上高、収益、売上総利益が前年比でマイナスの着地となりました。収益は前年比マイナス5パーセントの31億2,200万円、売上総利益は前年比マイナス1パーセントの22億5,400万円です。

一方で、先ほどお伝えしたとおり事業整理は完了しているため、結果的に販管費の抑制につながり、営業利益は前年比プラス28.3パーセントの6億9,300万円と大幅増となりました。EBITDAも同様で、前年比プラス17.8パーセントの7億3,500万円となりました。

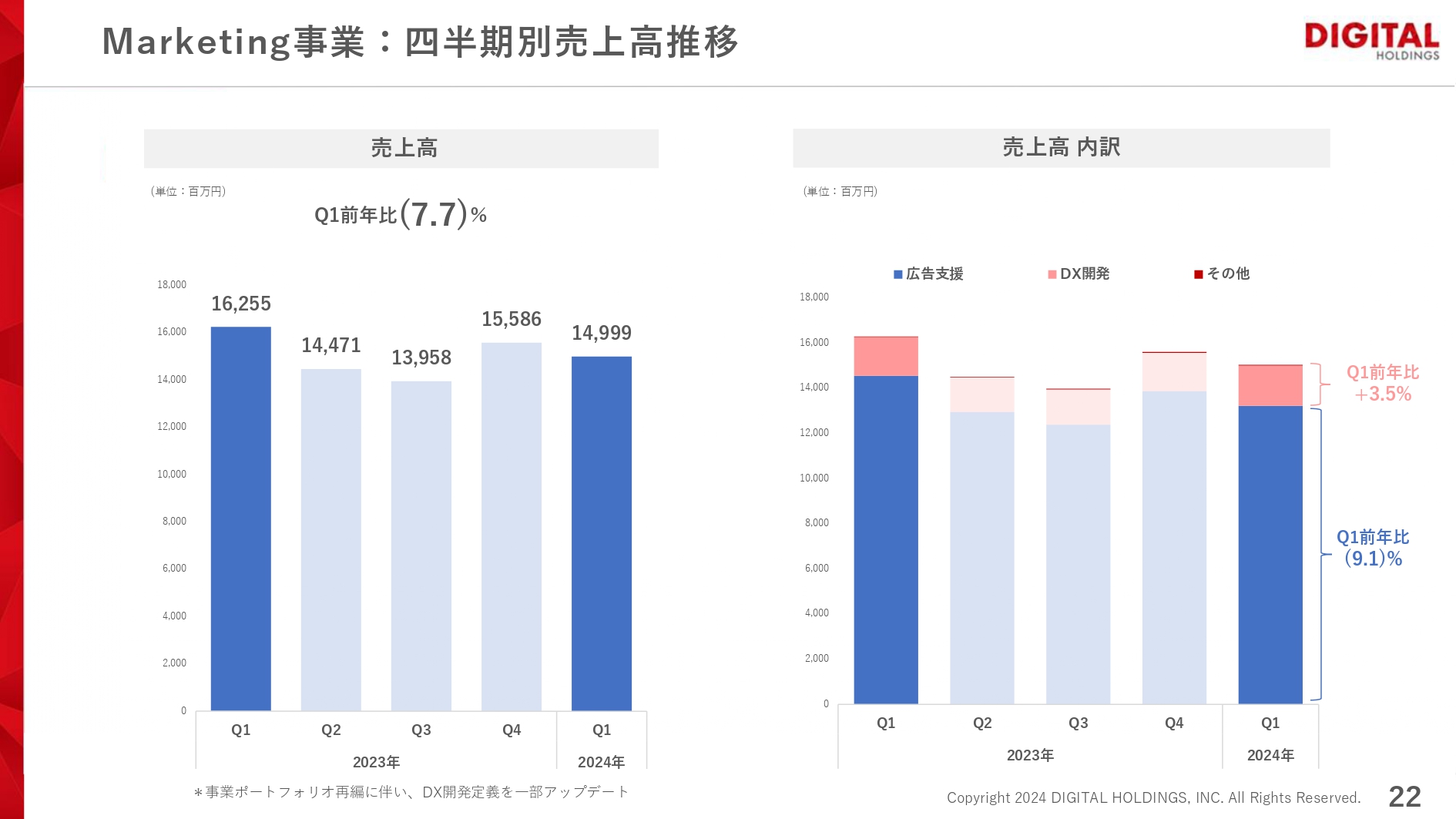

Marketing事業:四半期別売上高推移

四半期別売上高の推移と、売上高を広告支援とDX開発に分けた時の推移です。従来型の広告支援は、売上ベースでは前年比マイナス9.1パーセントでしたが、DX開発は前年比プラス3.5パーセントと好調に推移しました。

昨年までDX開発とお伝えしていたところから、一部ソリューションの入り繰りがあったため、DX開発の定義に関しては若干アップデートしていますが、中身に関してはこのような推移となっています。

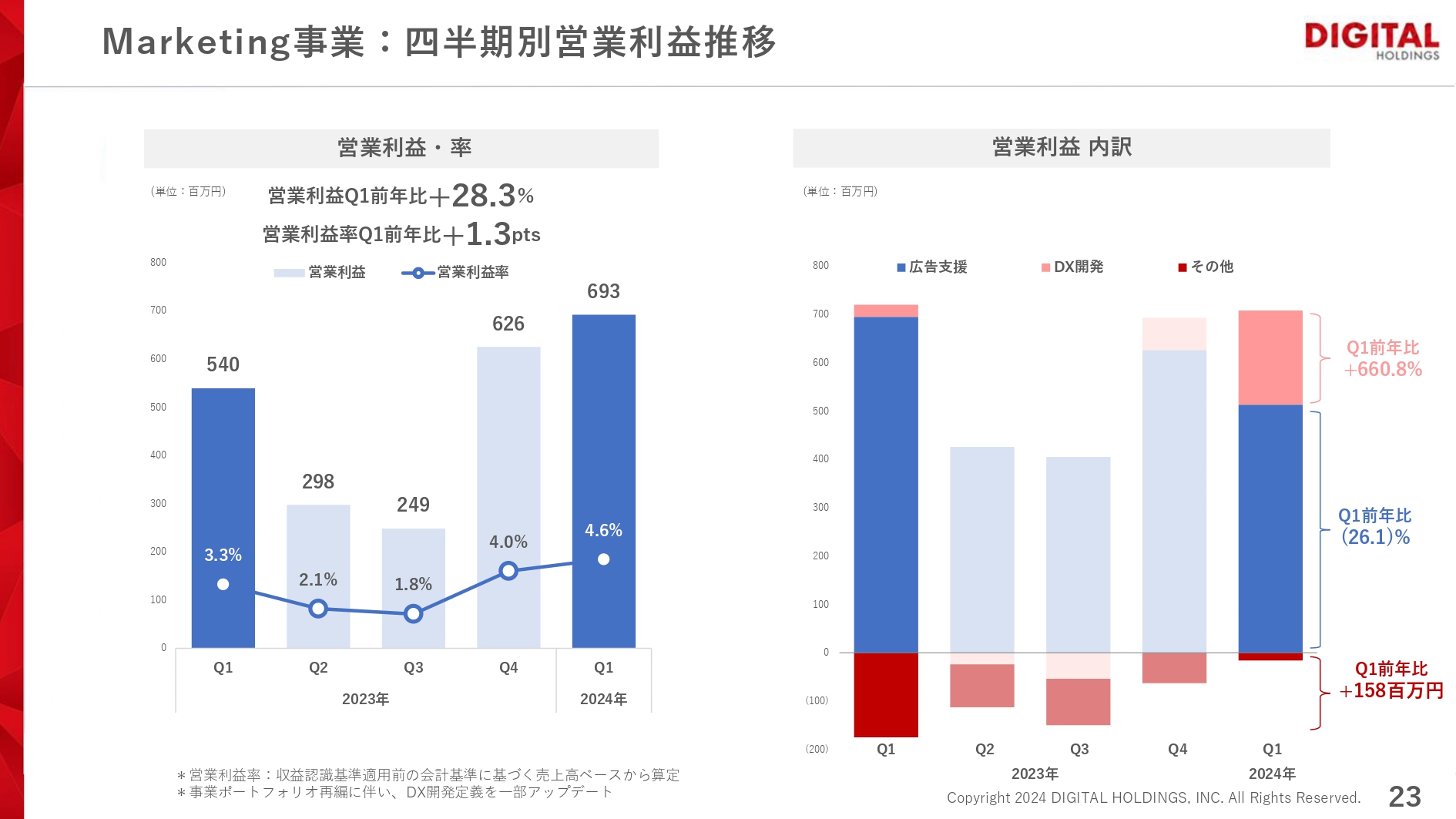

Marketing事業:四半期別営業利益推移

四半期別の営業利益と営業利益率、並びに営業利益の内訳の推移です。大きなトレンドに関しては今お伝えしたとおり、広告支援が前年比でややマイナスとなっていますが、DX開発は営業利益ベースで見ても大幅なプラスとなっています。

さらに、その他のIXのような撤退した事業などへの投資がなくなった分、営業利益が大幅に良化しています。

事業ポートフォリオ

次に、Financial Services事業です。「AD YELL」を中心としたBNPL(Buy Now, Pay Later)の分割・後払いサービスの事業になります。

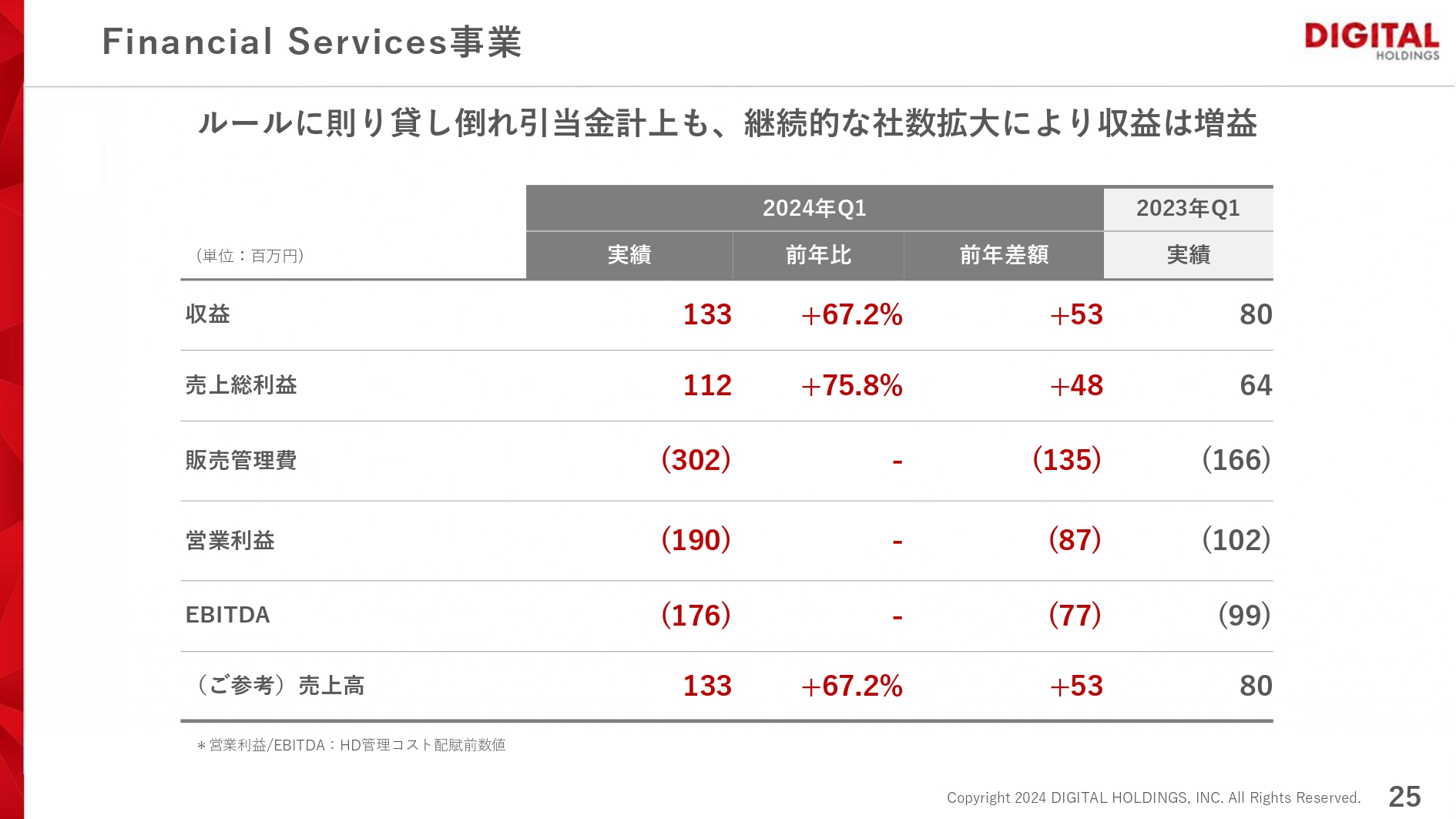

Financial Services事業

収益、売上総利益ともに前年比で大幅なプラスとなり、収益はプラス67.2パーセントの1億3,300万円、売上総利益はプラス75.8パーセントの1億1,200万円で着地しました。

一方、スライドのコメントにも記載のとおり、社内ルールに則り貸倒引当金を一部計上しています。結果的に販管費が大幅に増え、営業利益の赤字幅が増加しています。

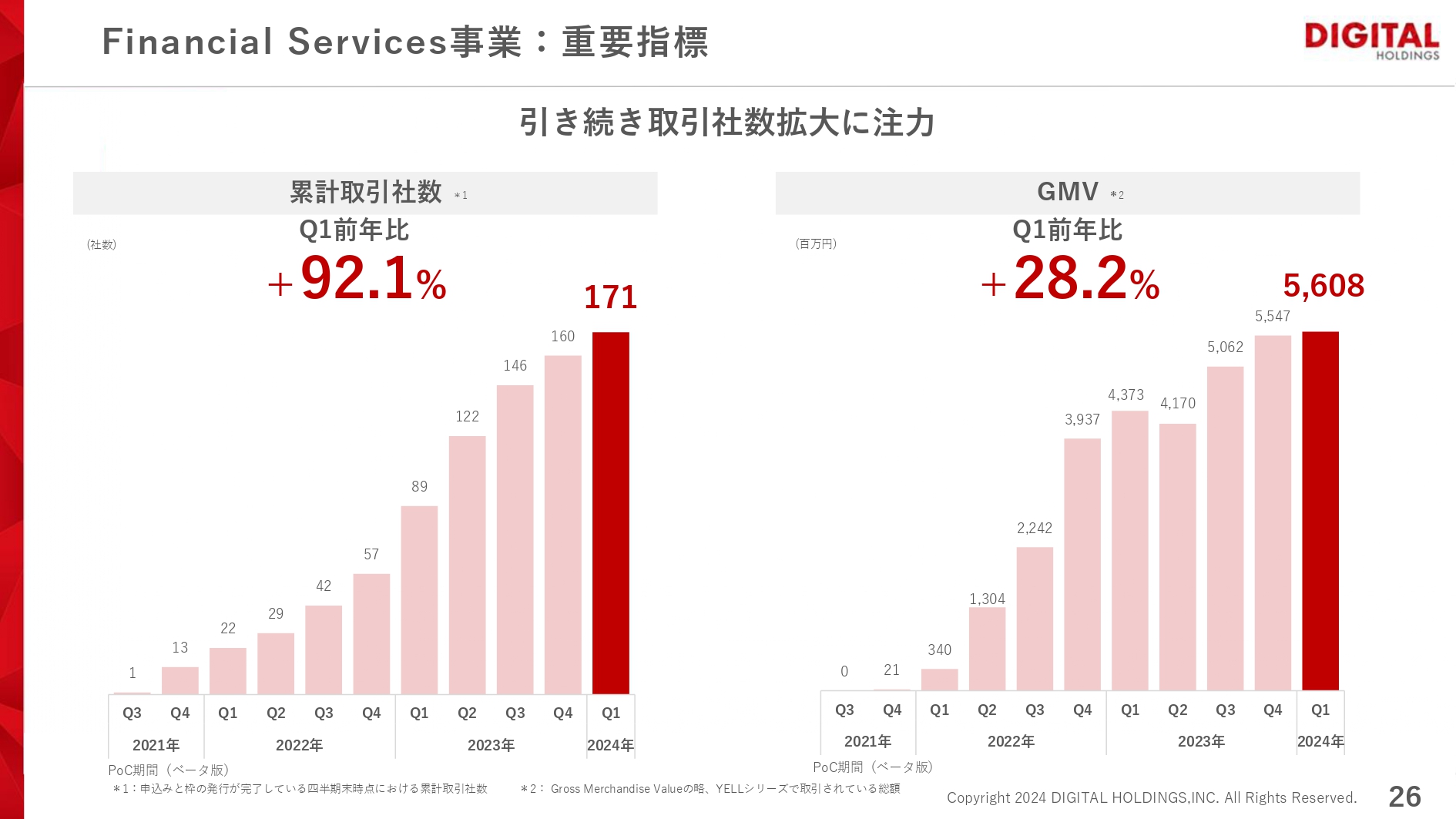

Financial Services事業:重要指標

KPIです。累計取引社数は引き続き順調に推移しており、四半期末時点で171社となりました。GMVは前年比プラス28.2パーセント、前四半期比で微増の56億800万円の着地となっています。以前からお伝えしているとおり、引き続き取引社数の拡大に再注力して事業運営を行っていきたいと考えています。

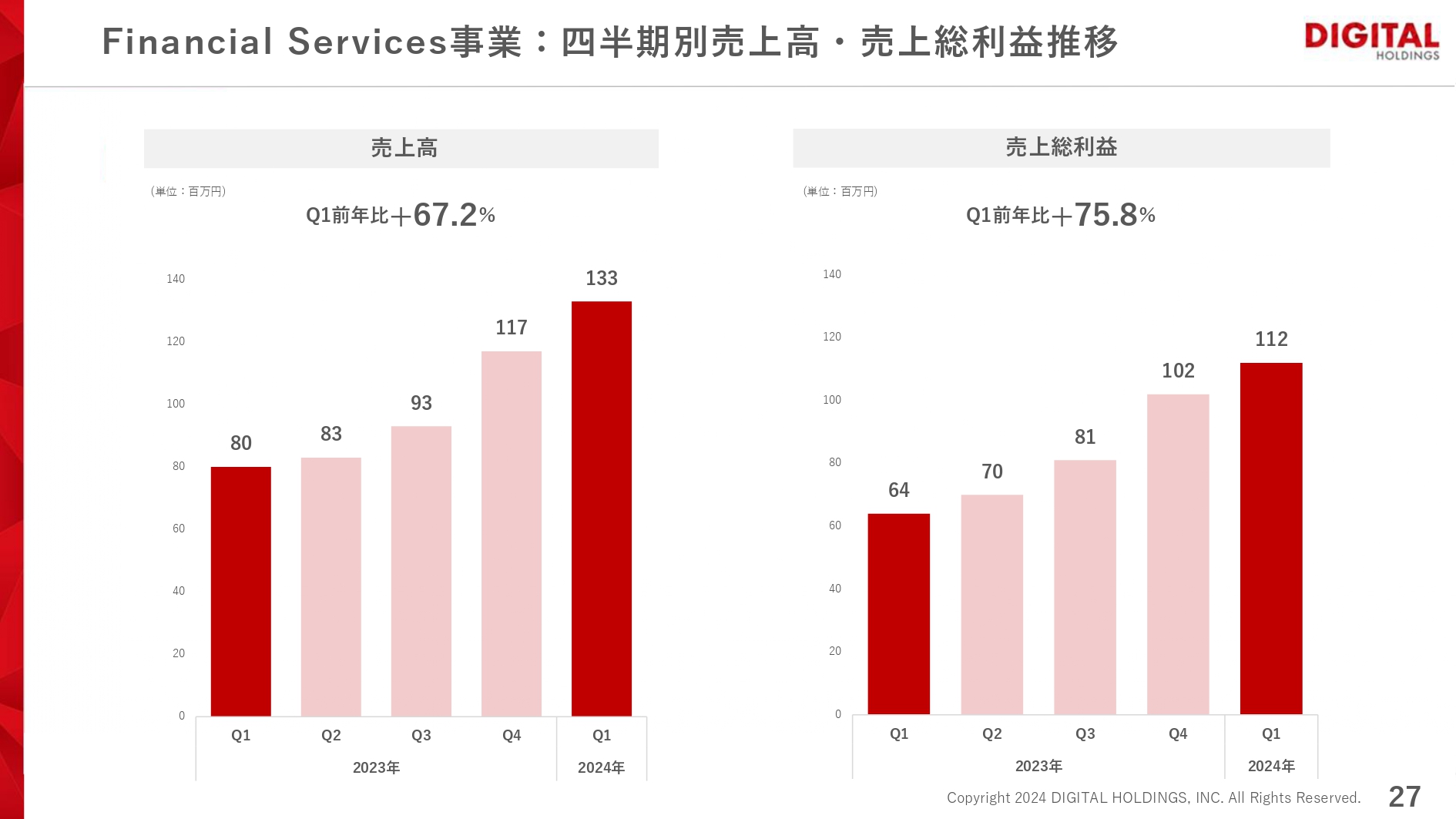

Financial Services事業:四半期別売上高・売上総利益推移

Financial Services事業の四半期別推移です。売上高、売上総利益ともに右肩上がりで成長を続けています。

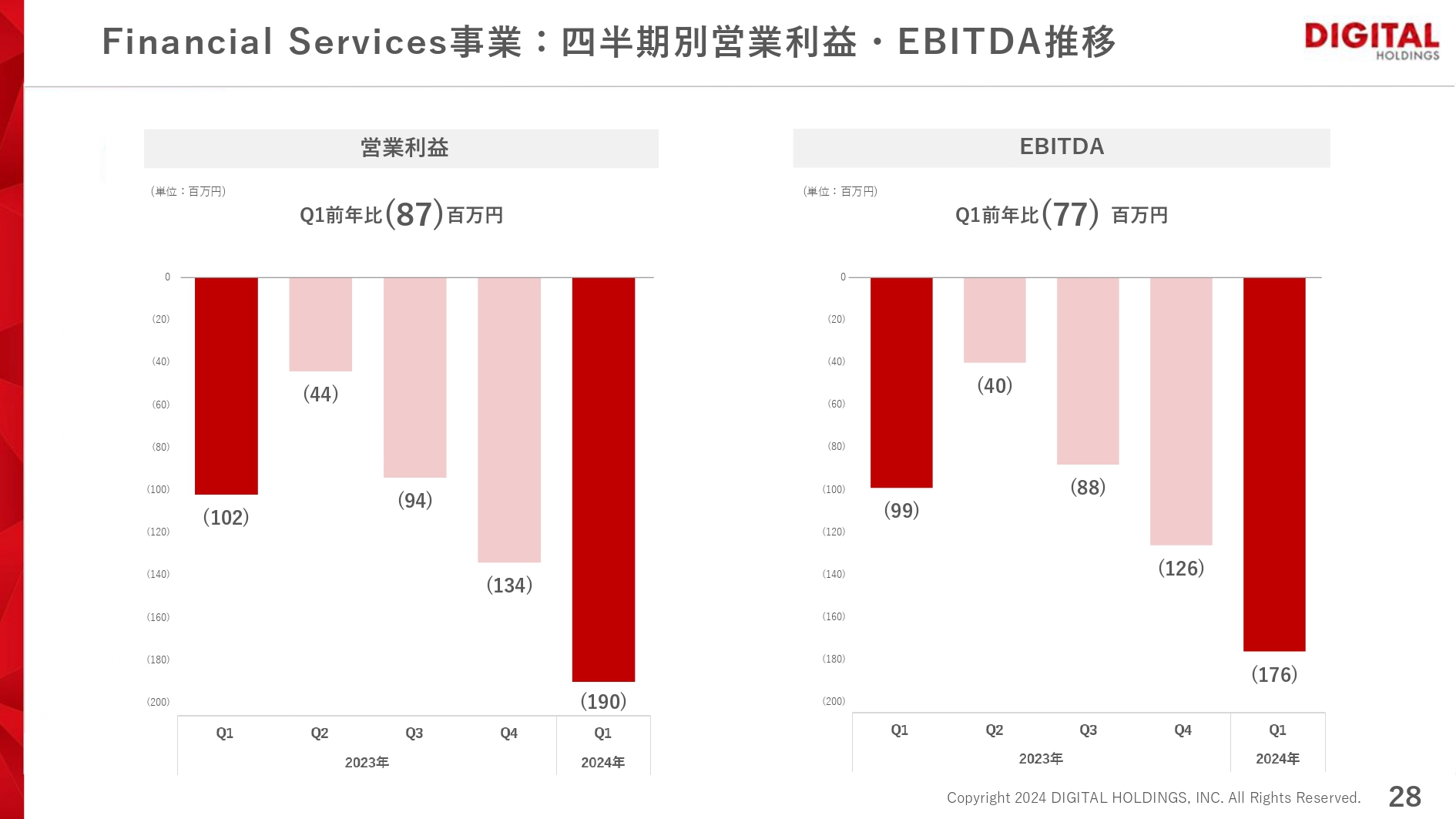

Financial Services事業:四半期別営業利益・EBITDA推移

営業利益はルールに則り貸倒引当金を一部計上した結果、前四半期比で赤字幅が増えています。

事業ポートフォリオ

次に、Investment事業です。

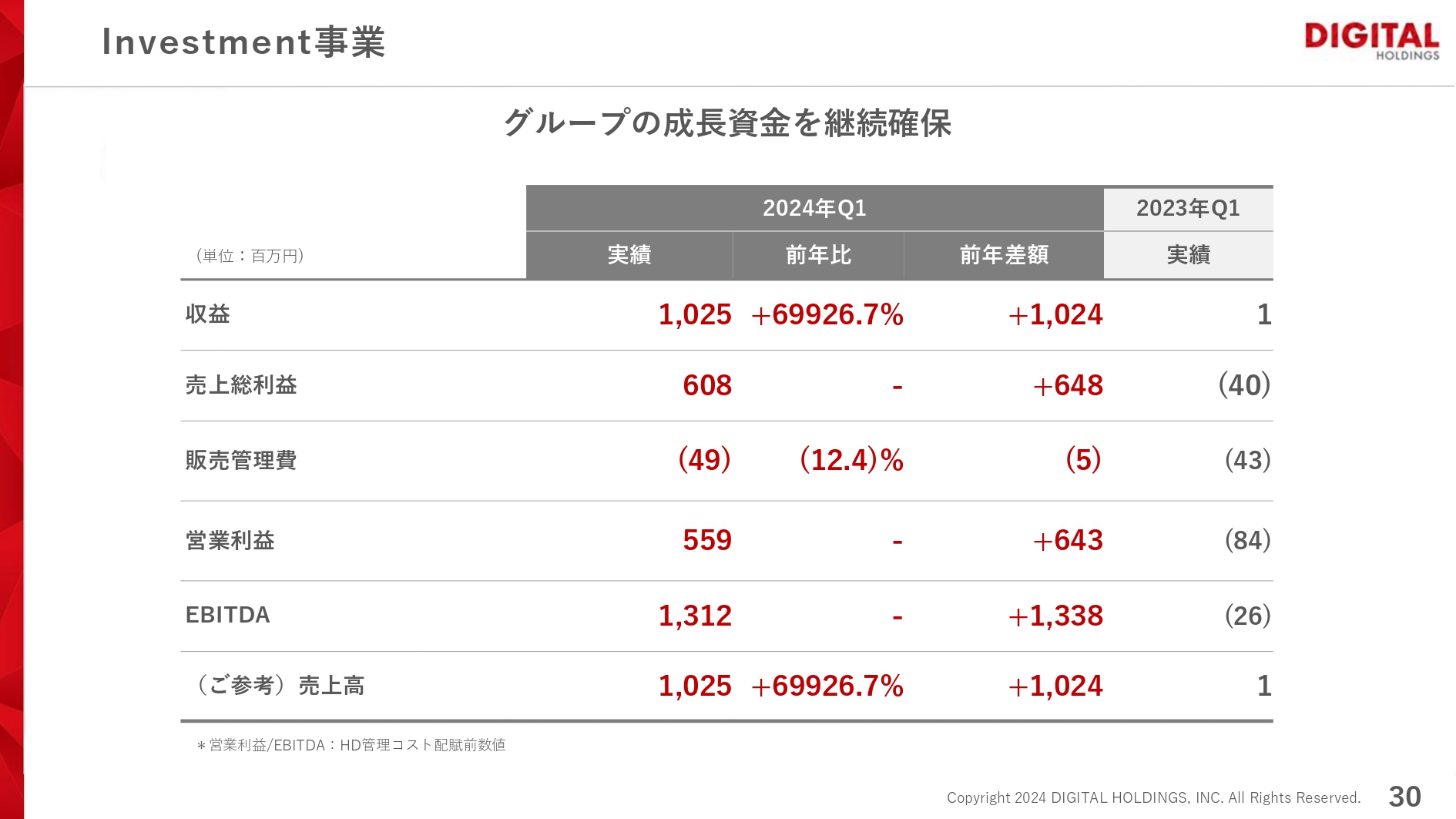

Investment事業

冒頭でお話ししたように非常に好調に推移しており、収益で10億円を超える着地となりました。営業利益は5億5,900万円で、営業外の計上もあったためEBITDAは13億1,200万円となりました。いずれも前年比で大幅なプラスで、引き続きグループの成長資金を確保している状況です。

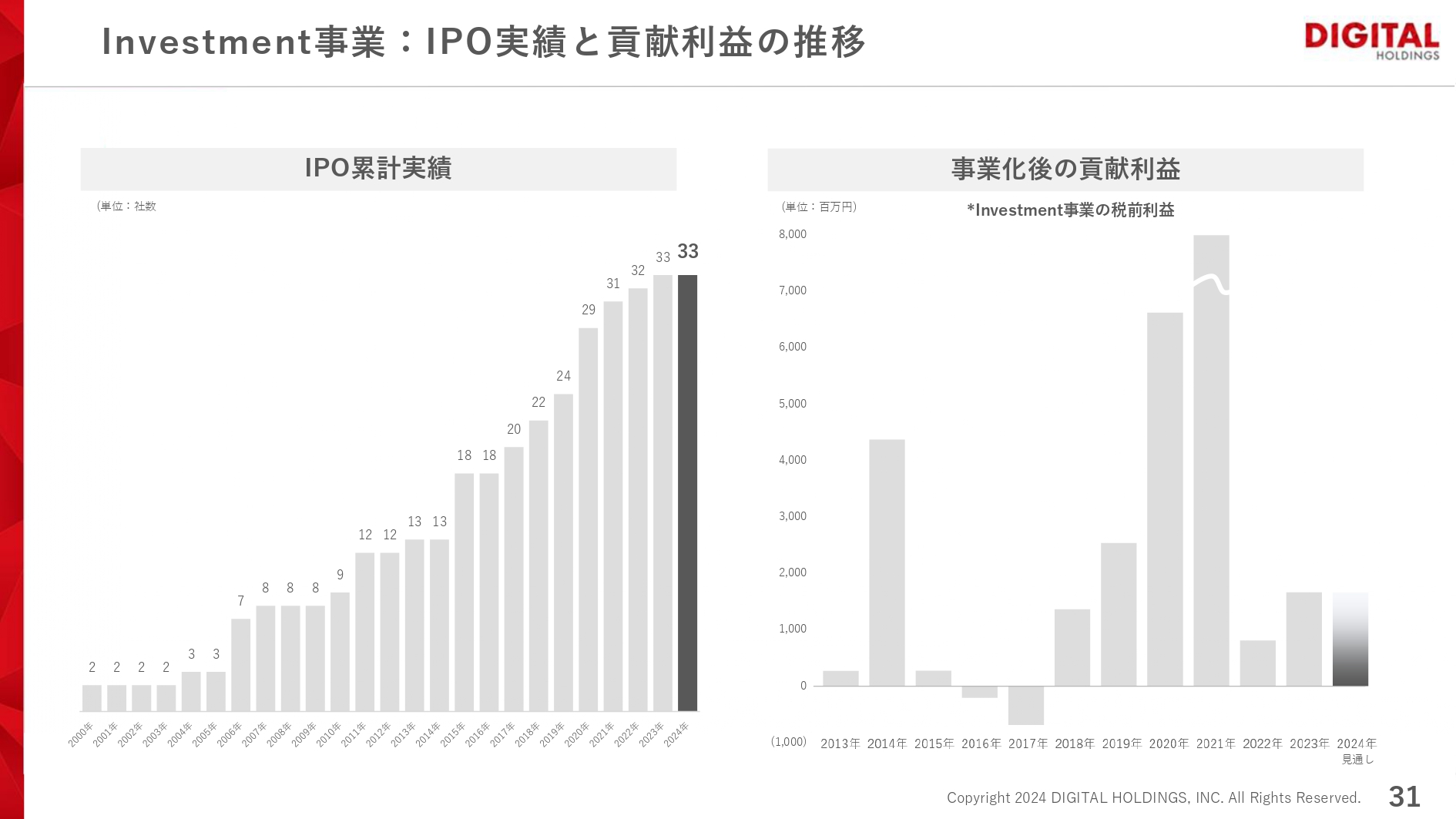

Investment事業:IPO実績と貢献利益の推移

今四半期に関しては、IPO実績は特にありませんでしたが、引き続き安定的に連結の利益に貢献しているセグメントになっていると思います。

私からは以上です。最後に野内より、通期業績予想の進捗についてご説明します。

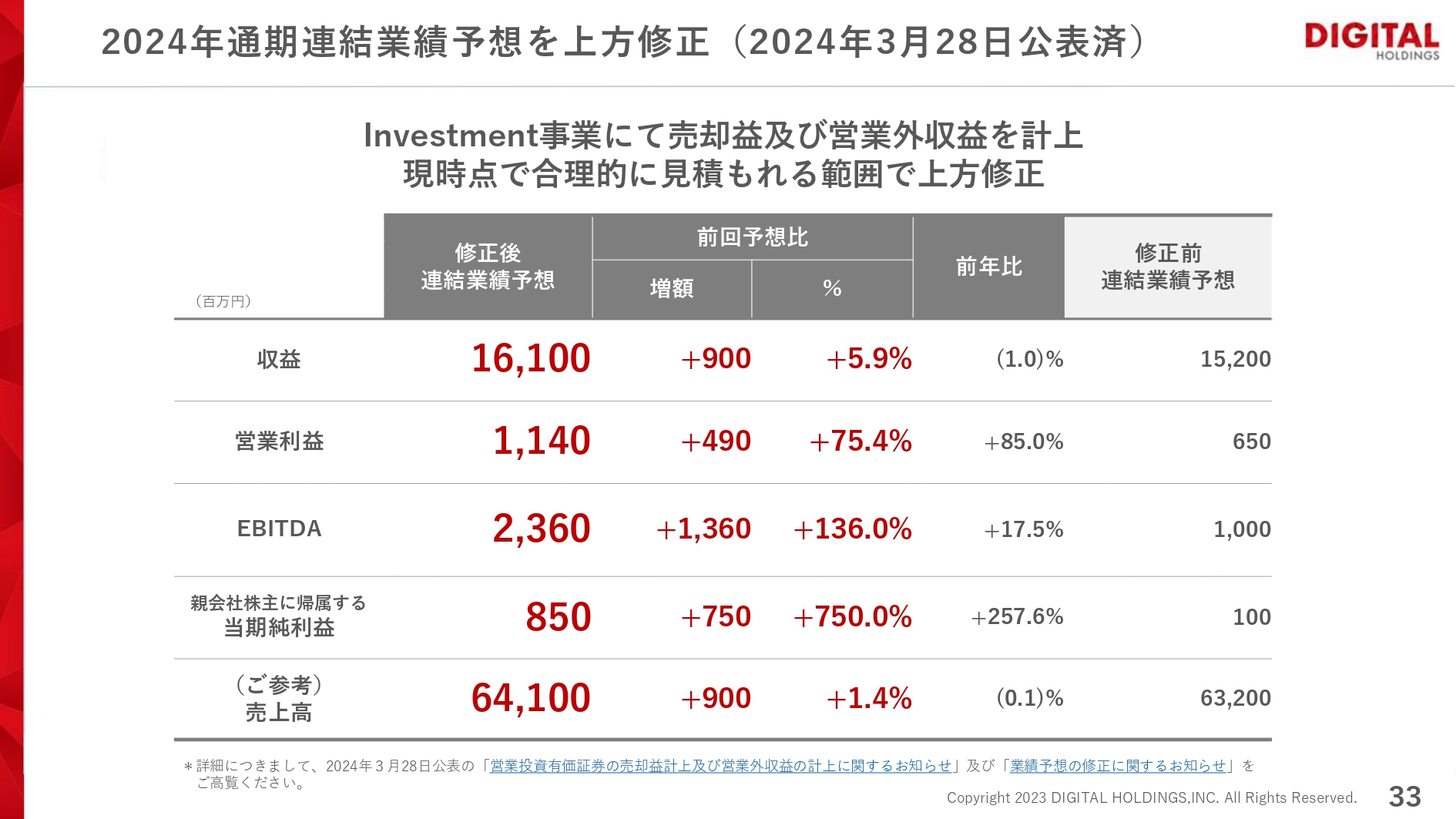

2024年通期連結業績予想を上方修正(2024年3月28日公表済)

野内:2024年通期連結業績予想の進捗状況です。2024年3月28日に公表済みですが、当初出していたガイダンスに対して上方修正を行っています。修正後の連結業績予想はスライドの表の一番左側に記載のとおりです。当初出していたものとの増減は表の中央に記載しています。

収益は161億円、営業利益は11億4,000万円、EBITDAは23億6,000万円という数字を発表しています。

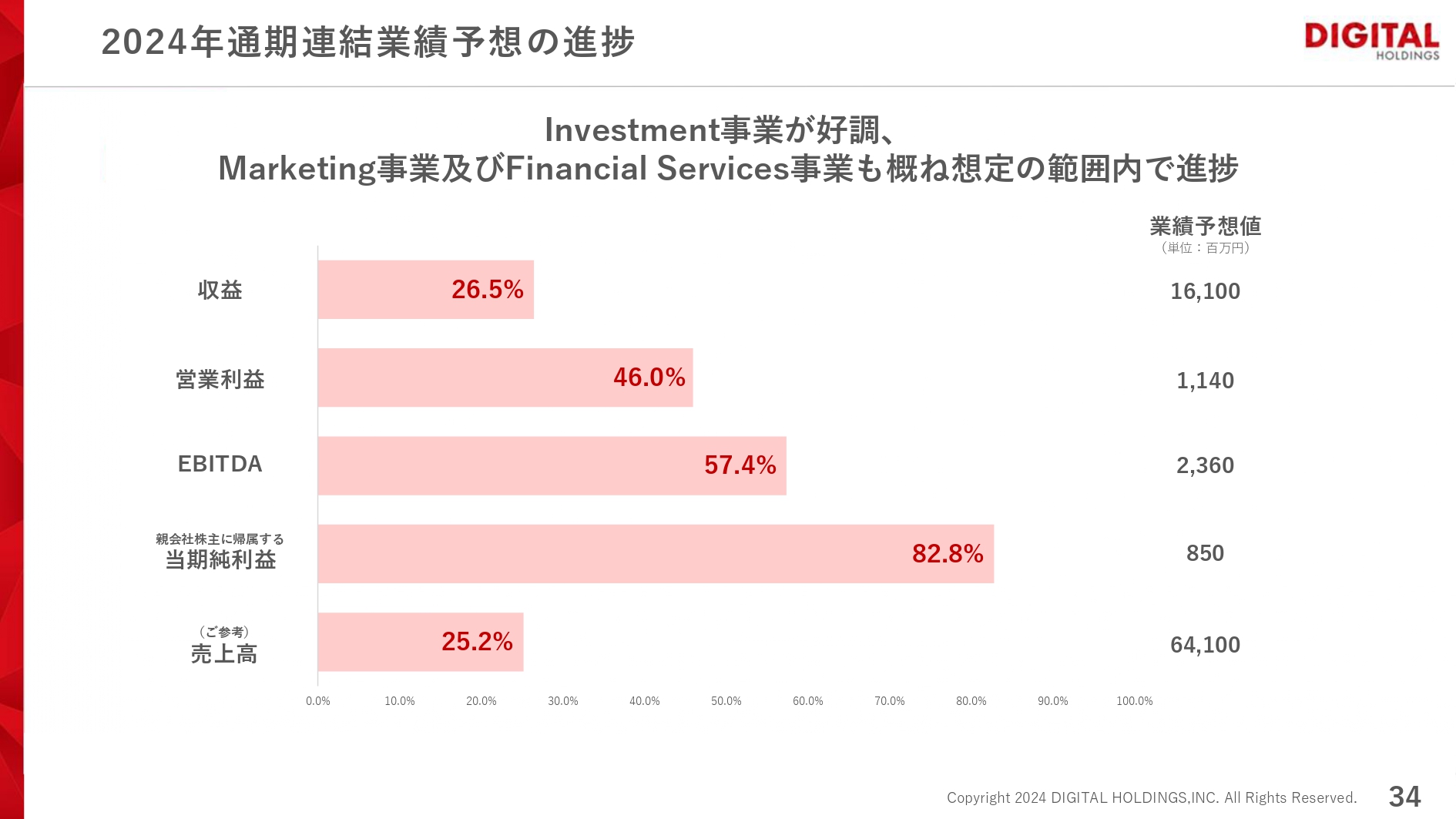

2024年通期連結業績予想の進捗

上方修正後の予想値に対する進捗状況についてご説明します。第1四半期が終わり、4分の1が終了したということで、おおむね25パーセントがターゲットの進捗となります。

Investment事業の好調を何度かお伝えしていますが、これにより利益項目がかなりハイペースで進捗しています。一方で、Marketing事業およびFinancial Services事業については、当初の計画どおり、想定の範囲で進んでいます。

Investment事業の進捗はスピードとしては速いものの、例年どおり、この先プラスがある一方でマイナスのぶれも想定し得るため、合理的に数字を確定できる状況ではありません。そのため、現時点における進捗ペースは速いものの、さらなる修正はあえて行わないことをご理解いただきたいと思います。

ただし、グラフをご覧いただくとおわかりのとおり、非常にハイペースで進んでいることをお伝えしておきます。

継続的な黒字化に向けた今後の方向性

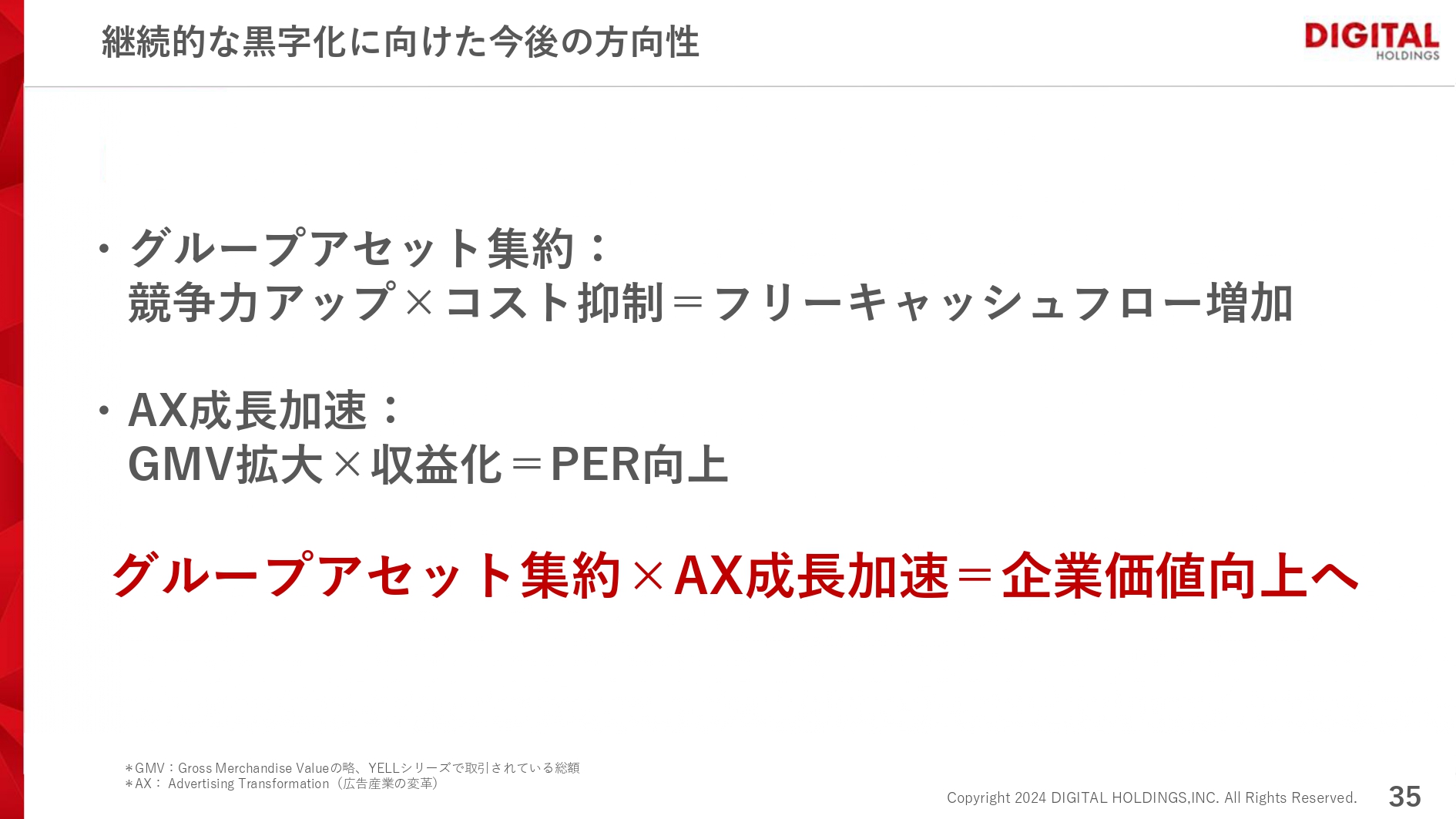

当初、「新しい体制に構造変革していく時には継続的な黒字化を目指す」とお話ししました。それをどのように行っていくかについてスライドに記載しています。

まず、グループアセットを集約することで、「広告×DX」で総合的な提案力がつき、競争力が上がります。さらに、コスト抑制によりコスト効率も上がり、フリーキャッシュフローの増加が見込めます。第1四半期が終わり、これから実際に効果が出てくるところですが、コスト抑制はダイレクトにヒットしてきたと思っています。

AXの成長加速に関しては、将来的な収益力確保を狙い、GMVを拡大していきます。現在はGMVを拡大する手前で、アカウント数、顧客数を拡大しているところです。これにより収益化し、将来的にはPERの向上につなげていきます。

「グループアセット集約×AX成長加速」が当社の企業価値向上につながるため、この方針はぶらさずに進めていきたいと思っています。

ご説明は以上です。どうもありがとうございました。

質疑応答:広告支援の見通しについて

司会者:「広告支援の見通しについて教えてください。特定顧客の予算縮小の影響からの回復・増収はいつ頃と見ていますか? また、4月以降の広告市場の見通しについてもお願いします」というご質問です。

加藤:既存の特定顧客の予算抑制について、まず他社にリプレイスされたということではありません。お客さまの広告予算が抑制・縮小されている状況で、特定顧客のお客さまに関しては、現状では予算が拡大に向いていくという話は聞いていません。

一方で年明け以降、先ほどお伝えした「広告×DX」の統合提案が加速しており、新規受注が昨年を大幅に上回るペースで進んでいます。新規受注がどんどん積み上がっていくと、新規の売上高がそこにプラスオンされているため、第2四半期以降にしっかりと積み上がってくると思っています。

広告支援の見通しに関しては、業界やお客さまによって広告予算のばらつきが一定程度見られると考えています。しかし、経済状況や広告主の予算全体に関して見ても、そこまで見通しが暗い・悪いわけではないと思っています。

質疑応答:Financial Services事業の競争環境と新しいプロダクトへの手応えについて

司会者:「Financial Services事業の競争環境と新しいプロダクトへの手応えについて、補足でご説明をお願いします」というご質問です。

加藤:Financial Services事業の競争環境に関しては、今は金利の上昇局面だと理解しています。いわゆるサービサーとしての競合については、「新規の参入が非常に相次いでいる」「競合が大幅に値引きしている」などの大きな変化はないと思っています。

一方で、先ほど成長戦略のところでお伝えしたとおり、足元では新しいプロダクトについて粛々と準備しています。もう間もなく対外的にもリリースしていけると思っています。

手応えで言いますと、「AD YELL」「STOCK YELL」に続き、新しいプロダクトをしっかりリリースしていければ、取引社数やGMVの拡大ペースがさらに上がってくると考えています。

質疑応答:上方修正後の業績予想からさらに上振れする可能性について

司会者:「先日の上方修正については、投資事業の当面のパイプラインは織り込まれたという理解でよいでしょうか? さらなる上振れの可能性はありますか? 可能な範囲で教えてください」というご質問です。

加藤:先ほど野内からも少しお伝えしたとおり、大変恐縮ですが上振れも下振れも毎年あります。パイプラインは一定程度見込んでいたものは実現してきているものの、まだまだ上振れ・下振れのボラティリティがあります。流動的な状態であると考えているため、いずれの可能性もあると思っています。

質疑応答:昨年の大型受注や特定顧客の予算縮小の影響を除いた場合の成長率について

司会者:「広告支援の昨年の大型受注や特定顧客の予算縮小の影響額をあらためて教えてください。影響を除いた成長率がどの程度なのかもお願いします」というご質問です。

加藤:仮に特定大型顧客の予算抑制がなかった場合は、新規受注が非常に好調ですので、若干のプラスになります。4月以降、この傾向で新規受注がさらに積み上がっていくと、大型の広告主の予算抑制を上回る可能性もあると思っています。ですので、引き続き新規受注に注力し、「広告×DX」の統合提案を加速させていきたいと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

2389

|

2,016.0

(09:52)

|

-2.0

(-0.09%)

|

関連銘柄の最新ニュース

-

デジタルHD(2389) 臨時株主総会招集のための基準日設定に関す... 12/26 15:30

-

出来高変化率ランキング(10時台)~リンクバル、ミタチなどがランクイン 12/26 10:40

-

出来高変化率ランキング(9時台)~藤コンポ、ミタチなどがランクイン 12/26 09:49

-

出来高変化率ランキング(14時台)~クシム、フジHDなどがランクイン 12/25 14:57

-

出来高変化率ランキング(13時台)~クシム、岡本硝子などがランクイン 12/25 14:15

新着ニュース

新着ニュース一覧-

今日 10:19

-

今日 10:18

-

今日 10:15

-

今日 10:13