【QAあり】リアルゲイト、築古ビルを安心安全で収益性の高いビルに再生 技術力、企画力、運営力で不動産の社会的課題を解決

目次

岩本裕氏(以下、岩本):リアルゲイト代表取締役の岩本です。本日は私たちの創業のきっかけや事業説明、会社の強み、業績・成長性、株価の推移などをご説明します。会社のことはもちろん、創業について、また私のキャラクターなどもご理解していただくことで、リアルゲイトにより強く興味を持っていただけると思っています。どうぞよろしくお願いします。

代表プロフィール

岩本:私は、一級建築士の資格を持っています。大学を卒業してから勉強して、建築士の資格を取りました。もともとは、建築学科卒業後に大手ゼネコンに就職し、次にマンションのデベロッパーに転職しました。そこまでは施工の管理を行っていましたが、その後はマンションの販売をしたり、土地の仕入れをしたりして、今に至ります。

創業のきっかけ

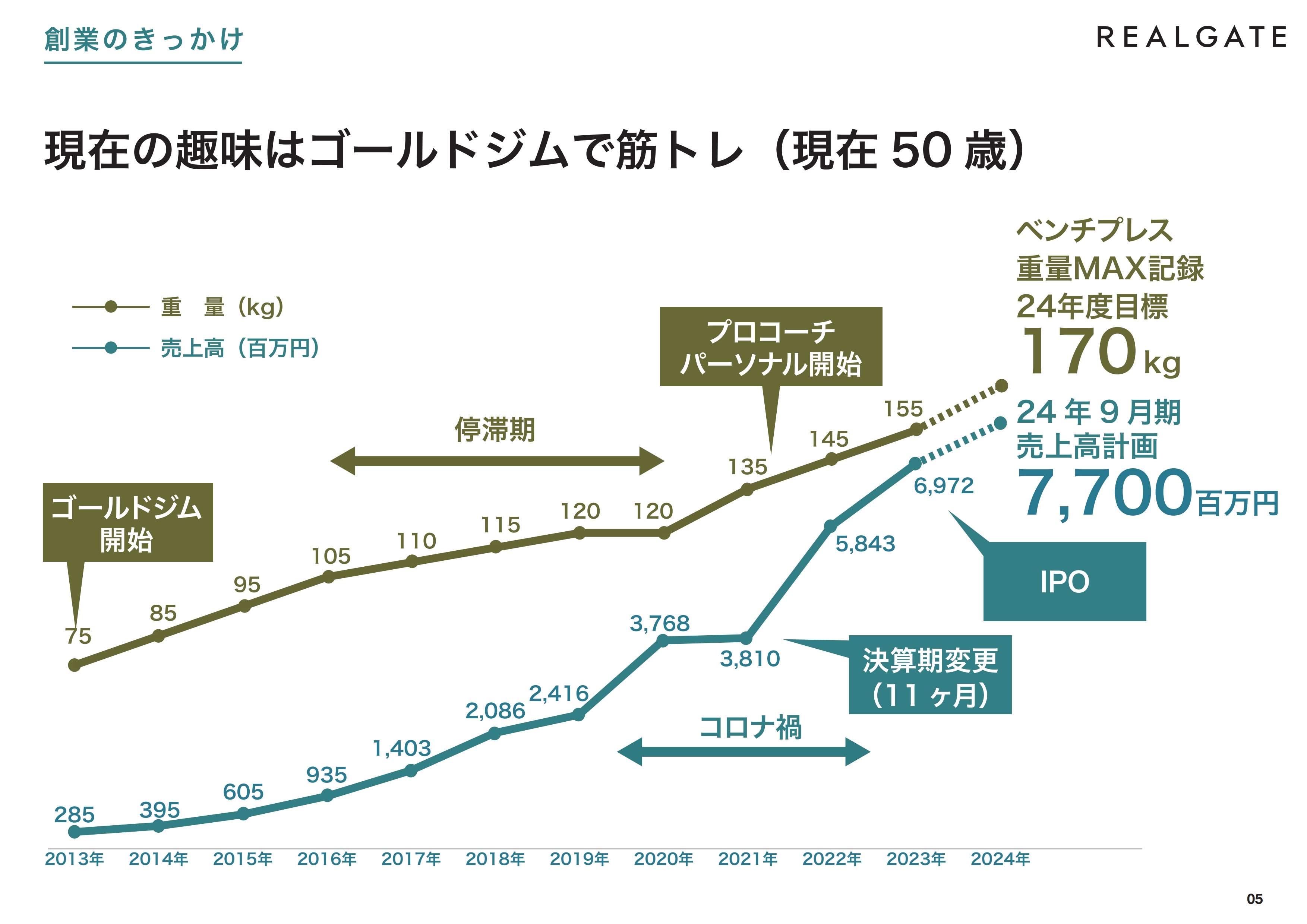

岩本:突然ですが、みなさまにご質問します。スライドに記載した、この数字は何でしょうか? 上のグラフが「170」で、下のグラフが「7,700」という数字です。これは10年間のある記録の推移で、数字は2つとも年々上がっています。

創業のきっかけ

岩本:正解は、上のグラフが私の趣味のベンチプレスの記録です。今、155キログラムを挙げており、今年中に170キログラムを挙げるという目標を持っています。170キログラムを挙げると、シニアのクラスの全国大会でもそこそこの記録であり、現在それを目指しています。

下のグラフは会社の売上です。この10年間、会社も筋トレもいろいろありましたが、コロナ禍を経て、会社も順調に売上を上げています。これは筋トレと通じるところがあり、ストック型ビジネスというものを中心に、確実な売上を上げています。

トレーニングも仕事も着実な計画と栄養補給、そして戦略をもって、グラフのように10年間増収を達成しています。今後も、身体も会社もどんどん大きくするべく、がんばっていきたいと考えています。

Our Vision

岩本:会社の経営理念は、「古いものに価値を、不動産にクリエイティブを、働き方に自由を」と掲げています。なぜ「古いものに価値を」と考え始めたのかということが、創業のきっかけにもなっていますので、少しお話ししたいと思います。

創業のきっかけ

岩本:私は一応一級建築士ですが、実は学生時代はあまり勉強していませんでした。親が絵描きで、また物理が好きだったため「建築にいこう」と建築の設計士を目指していましたが、この身体を見てのとおり、細かい作業に向いていませんでした。さらに高校生の時、早々にアメリカンフットボールを始めてしまったこともあり、あまり勉強をしなくなってしまい、設計士の道を諦めてしまいました。

ただ、やはり建物は好きでした。今は建築士の資格も取ったため、それをどのように活かせば仕事にできるかと考え、建物をプロデュースしたいと思うようになりました。細かく設計書を書いたりする作業よりも、どのようなものを作るか、どのようにリノベーションしていくかなどと考えるようになっていきます。

そして、よく海外のビルを見て回りました。スライド左側の写真は、ニューヨークのブルックリンにある「ワイスホテル」というホテルです。もともとは繊維工場だった建物で築100年を超えます。ブルックリンは工場街であり、その繊維工場をそのまま活かしたホテルです。

これを見てとても感動しました。今でも24平米の部屋が1泊5万円以上するホテルです。屋上にはマンハッタンの夜景が広がるルーフトップバーがあり、そこに行列ができています。外観はタイルをそのまま使っており、このようなものを日本で作りたいと思ったのが「古いものを活かしたい」と考えたきっかけです。

一方、日本に帰って来ると、残念ながら築100年や50年の歴史を活かしている建物はそれほど多くありません。なぜかというと、日本では地震があります。大地震があるたびに法律が変わり、古い建物は旧耐震建物となってしまいます。

当時はきちんと建てられたのに、今の法律に適していないということで、安全ではない、ひいては価値がないと見なされてしまい、建て替えが推進されているというところがあります。

そうであれば、私の建築士の知識を使って日本の古い建物に技術的な側面を入れ、安心・安全に使える、海外のようなかっこいいビルを作れるのではないかと考えたのが起業のきっかけでもあります。

創業のきっかけ

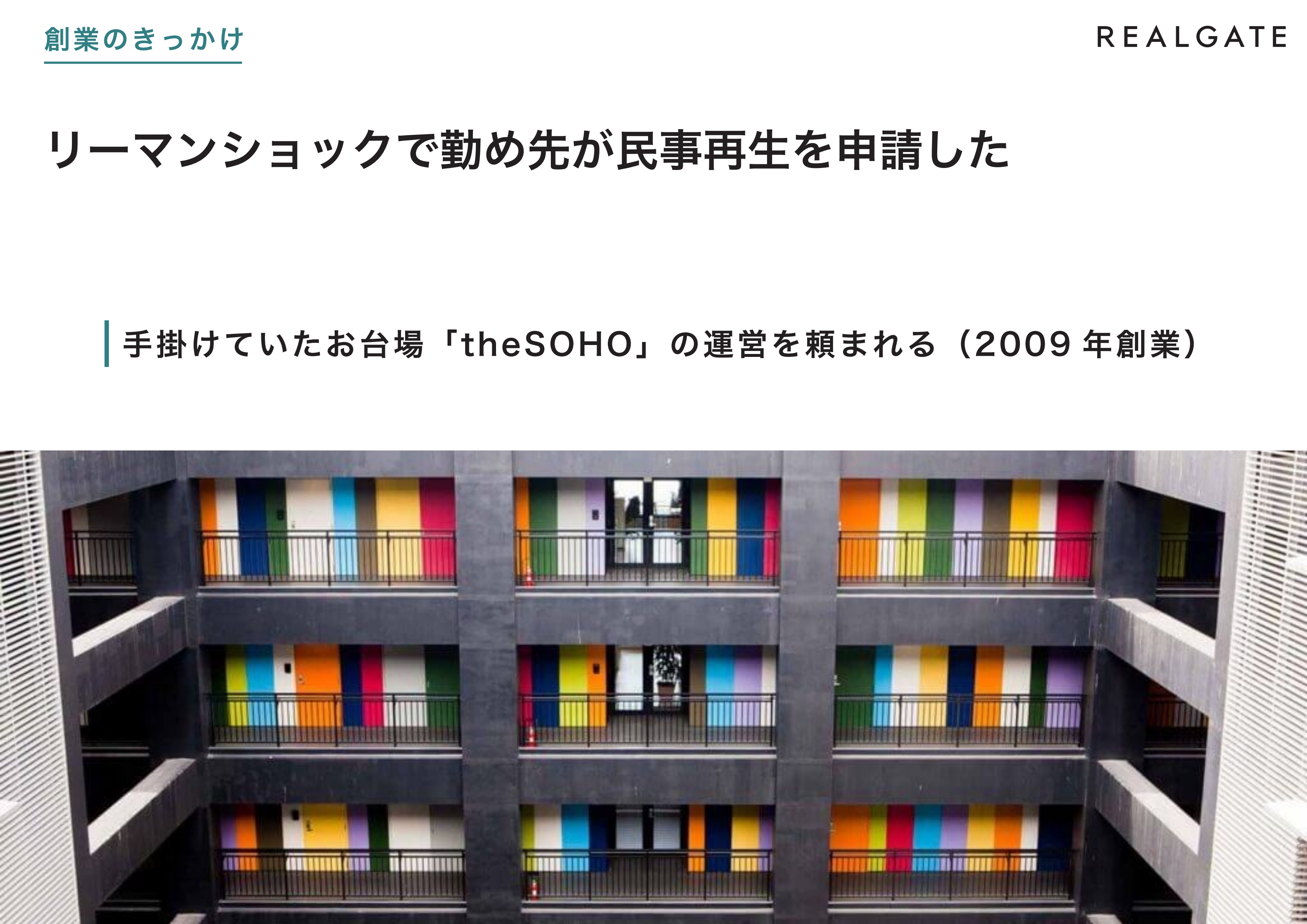

岩本:起業したのは、ちょうどリーマンショックのタイミングでした。2008年にリーマンショックが起きた時は、お台場の「the SOHO」という物件を手がけており、竣工間際でした。

しかし、勤めていた会社が民事再生適用となってしまい、この「the SOHO」を引き取った会社から、運営を引き続きやってほしいと頼まれ、2人で起業したというのがリアルゲイトの始まりです。

当時は毎日のようにいろいろな不動産会社が潰れていく中、死ぬほど働いて、どうにかマンションを販売して生き残っていたのですが、残念ながら民事再生適用となってしまいました。

その時に学んだのは、新築の売り買いを繰り返すビジネススキームは安全ではないということです。ストック型で、確実な運営で、それほどお金を使わずに収益を上げていくというビジネスモデルを考えるきっかけにもなりました。

創業のきっかけ

岩本:その後、シェアオフィスと築古ビルをかけあわせるという、今のビジネススキームを始めます。今でこそ、いろいろなシェアオフィスがありますが、2006年から2007年頃に考え始めました。当時は株式会社が1円から作れるようになったり、また、今では当たり前となったiPhoneが販売されるようになったりした頃です。

そこで何が起きたかというと「副業をしたい」「会社を作りたい」という人がけっこう増えました。当時私たちは分譲マンションを売っていたのですが、「マンションに法人登記したい」などの依頼も受けるようになりました。

しかし「分譲マンションは住宅のため、法人登記は禁止です」と言わなければいけませんでした。そこで「住宅がたくさんあるエリアに法人登記できるシェアオフィスを作ったらヒットするのではないか」と考えました。

築古ビル再生を始めたのは、先ほどお話ししたように古いビルを活かしたいという思いもあります。また、シェアオフィスはスタートアップ企業に貸すため、あまり高額では貸せないという実情がありました。それならば、古いビルを安く買ったり借りたりして、貸していくということを考えて、今に至ります。

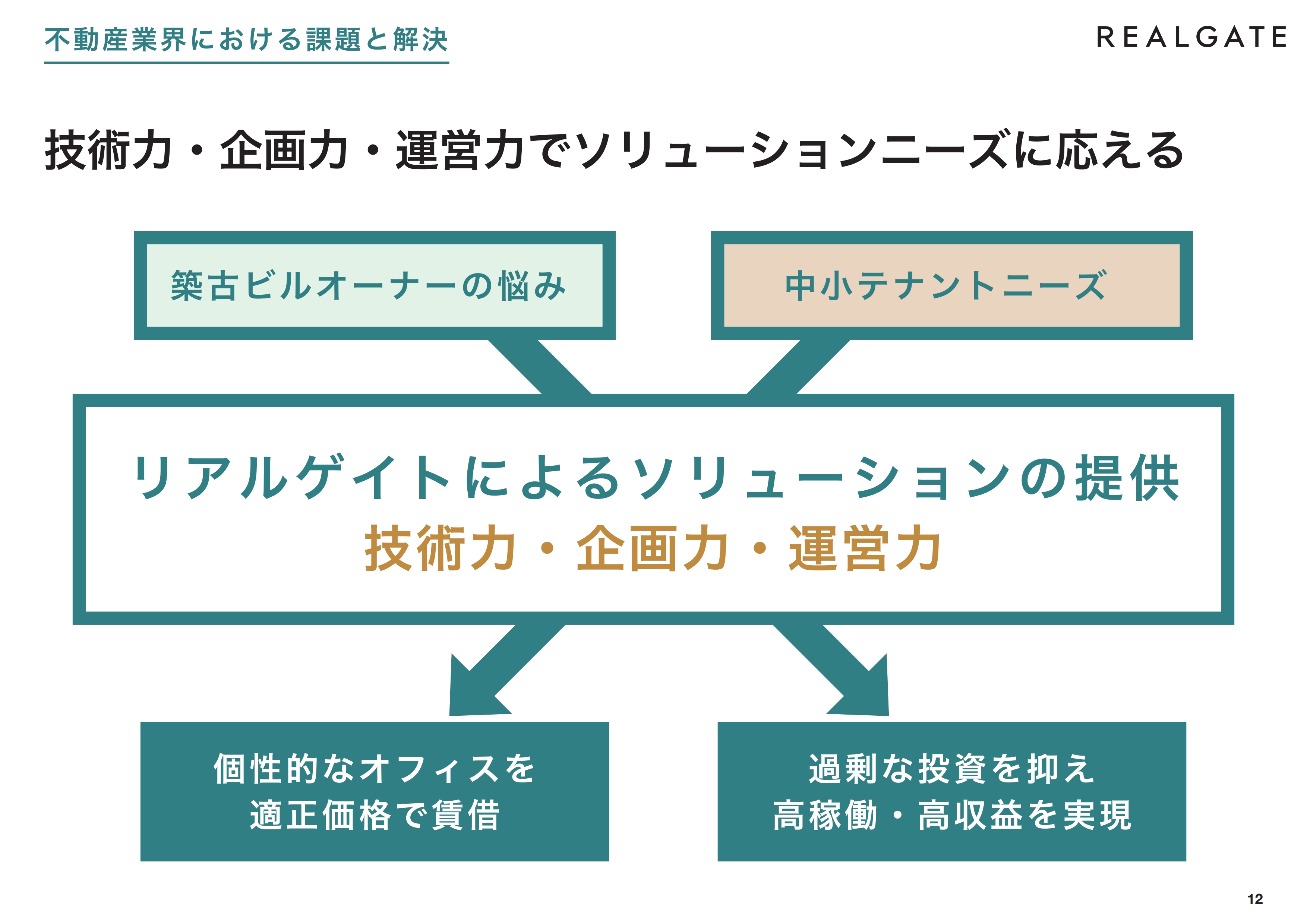

不動産業界における課題と解決

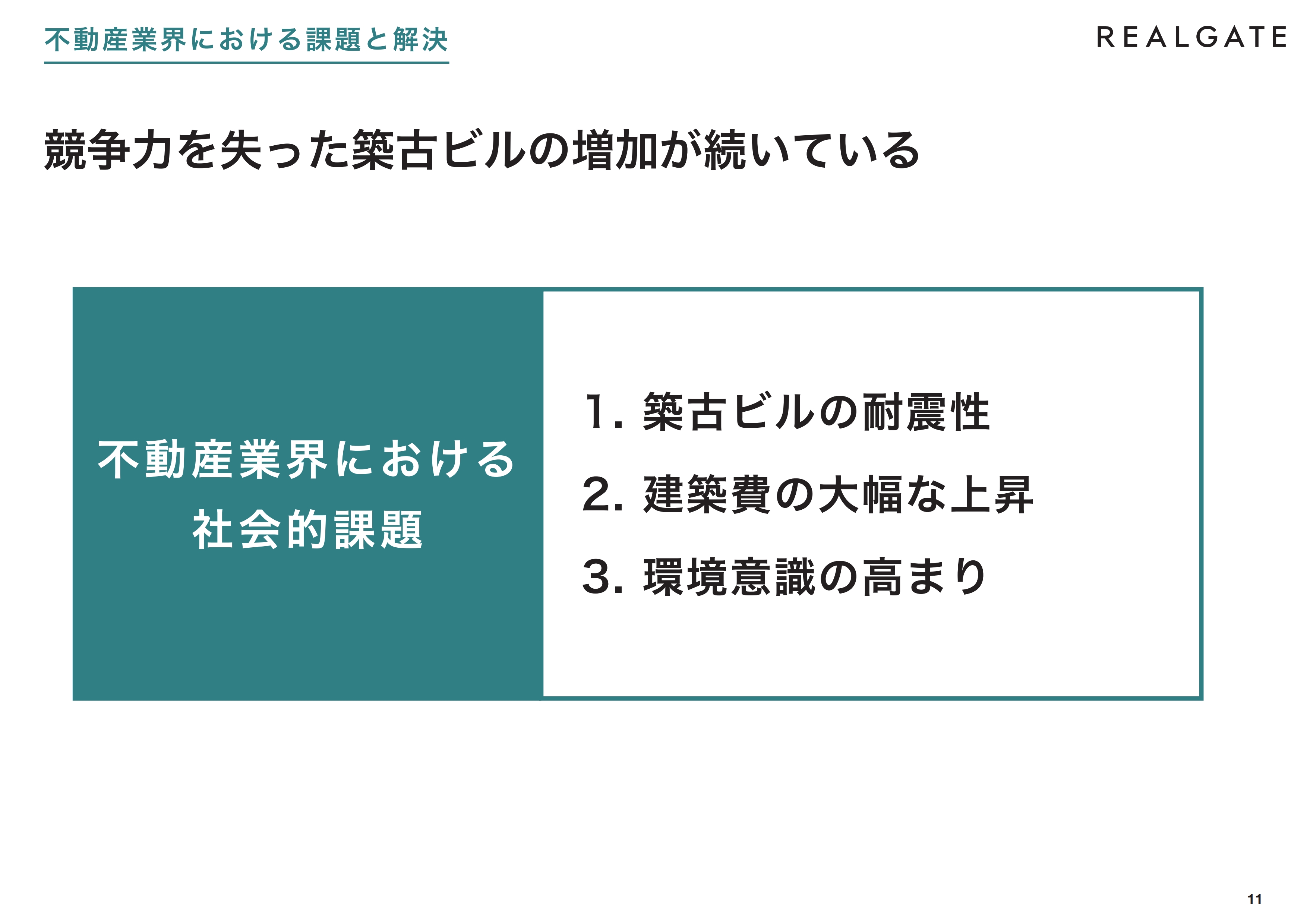

岩本:リアルゲイトの事業は、不動産の社会的課題を解決するという事業であり、不動産の社会的課題とは何かというと、まず築古ビルの耐震性の問題があります。

先日も能登半島で大きな地震がありましたが、人間は大きな地震がしばらくないと忘れてしまうものです。しかし、このように地震があると、やはり古いビルは危ないのではないかと考え始め、古いビルから入居者が出ていってしまうということがあります。

また、建築費の大幅な上昇も課題です。古いビルはお金をかけて直さなければいけないのですが、建築費も上昇しています。なかなか直すまでに至らないというビルもあります。

そして、環境意識の高まりもあります。古いビルはエアコンや電気の熱効率等のランニング面でけっこう劣るのです。そのような意味では、やはり古いビルは価値を失ってしまいます。以上のような社会的課題があります。

不動産業界における課題と解決

岩本:築古ビルのオーナーは、どうにか投資を抑えて、高稼働・高収益を実現したいと頭を悩ませています。一方で、そのようなビルでも借りたい人はいるのです。中小テナントニーズです。

中小規模のスタートアップは、古いビルでも自分らしい空間をかっこよく作れて、かつ安心であり価格が高くなければ、やはり借りたいというニーズがあります。リアルゲイトは、技術力・企画力・運営力を使って、そのようなオーナーの悩みを解決していく会社です。

事業説明(事例:THE WORKS)

岩本:具体的な事業のご説明をします。「THE WORKS」という物件です。池尻大橋駅から徒歩13分、中目黒駅から徒歩15分の位置にあります。ここで築45年、エレベーター無し、5階建ての倉庫兼事務所を改装しました。

この「エレベーターなし、5階建て、徒歩15分」という数字を聞いただけでも「誰も事務所として借りないですよね」というのが一般的な考えかと思います。そのビルを私たちは抜本的に改装しています。

事業説明(事例:THE WORKS)

岩本:このようなビルを改装する時は、まず、抜本的な耐震補強などはもちろんのこと、例えばエレベーターがなければ、エレベーターを付けます。また、スカイテラスやラウンジを作って、共用部のデザイン性を高めます。

さらに、収益を上げるために、もともとの用途であった倉庫の1階は店舗に変えて、カフェなどにします。賃料も上がって、オフィスビルとしても格が上がるようなカフェを入れます。このように、まず抜本的な改良を行っていきます。

事業説明(事例:THE WORKS)

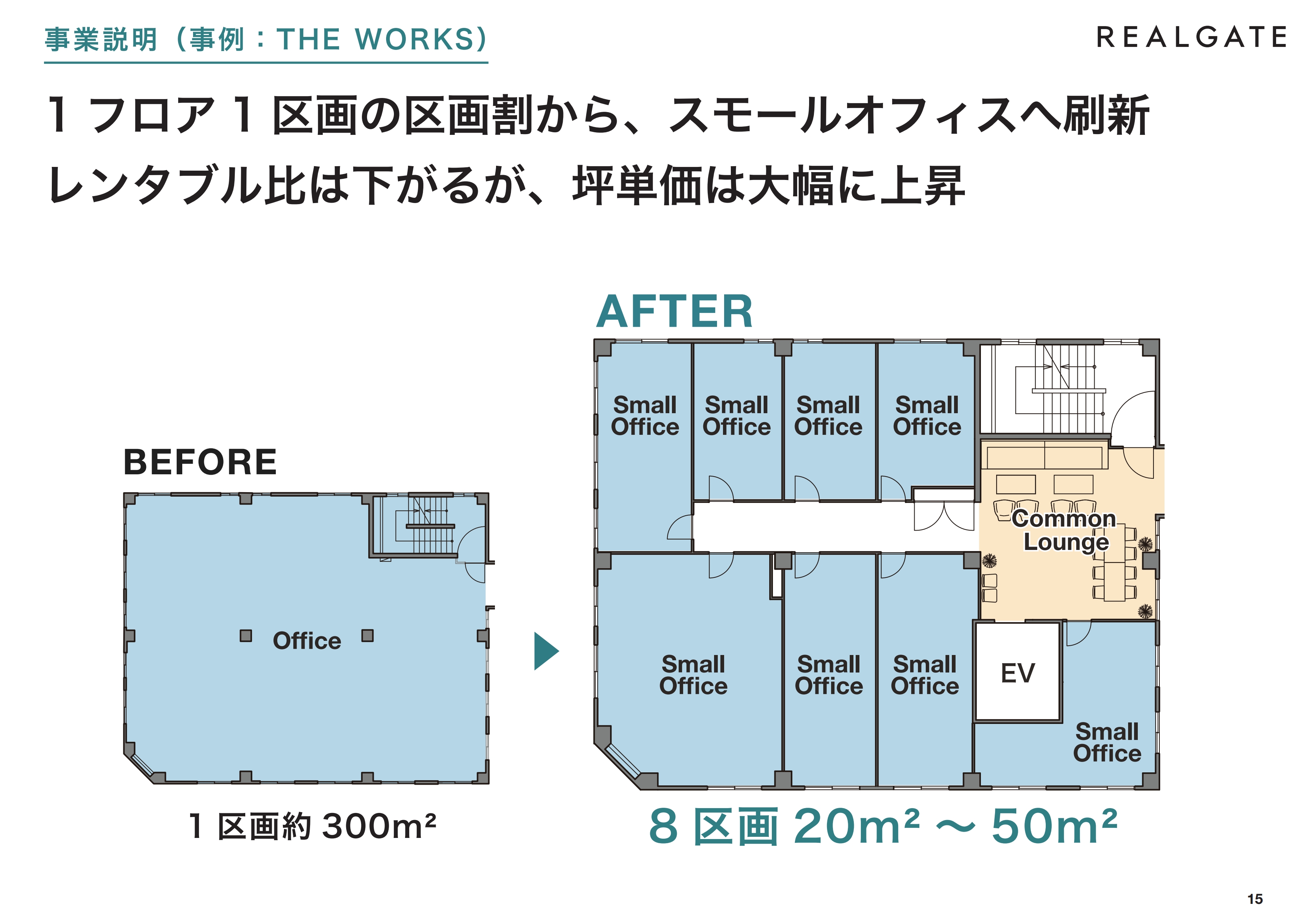

岩本:次に各階についてです。古いビルはだいたいRC造でできていますが、今のオフィスビルはS造で作っており、中央に柱がないため大きな空間を使えるようにしています。

古いビルは中央に柱があったり、天井が低かったりして、大きなオフィスとしては使いづらいのですが、それを小割りのスタートアップ用のオフィスにします。すると、天井の低さも柱も気になりません。かつ、ニーズのあるスモールオフィスに変えることで、坪単価も上がります。

事業説明(事例:THE WORKS)

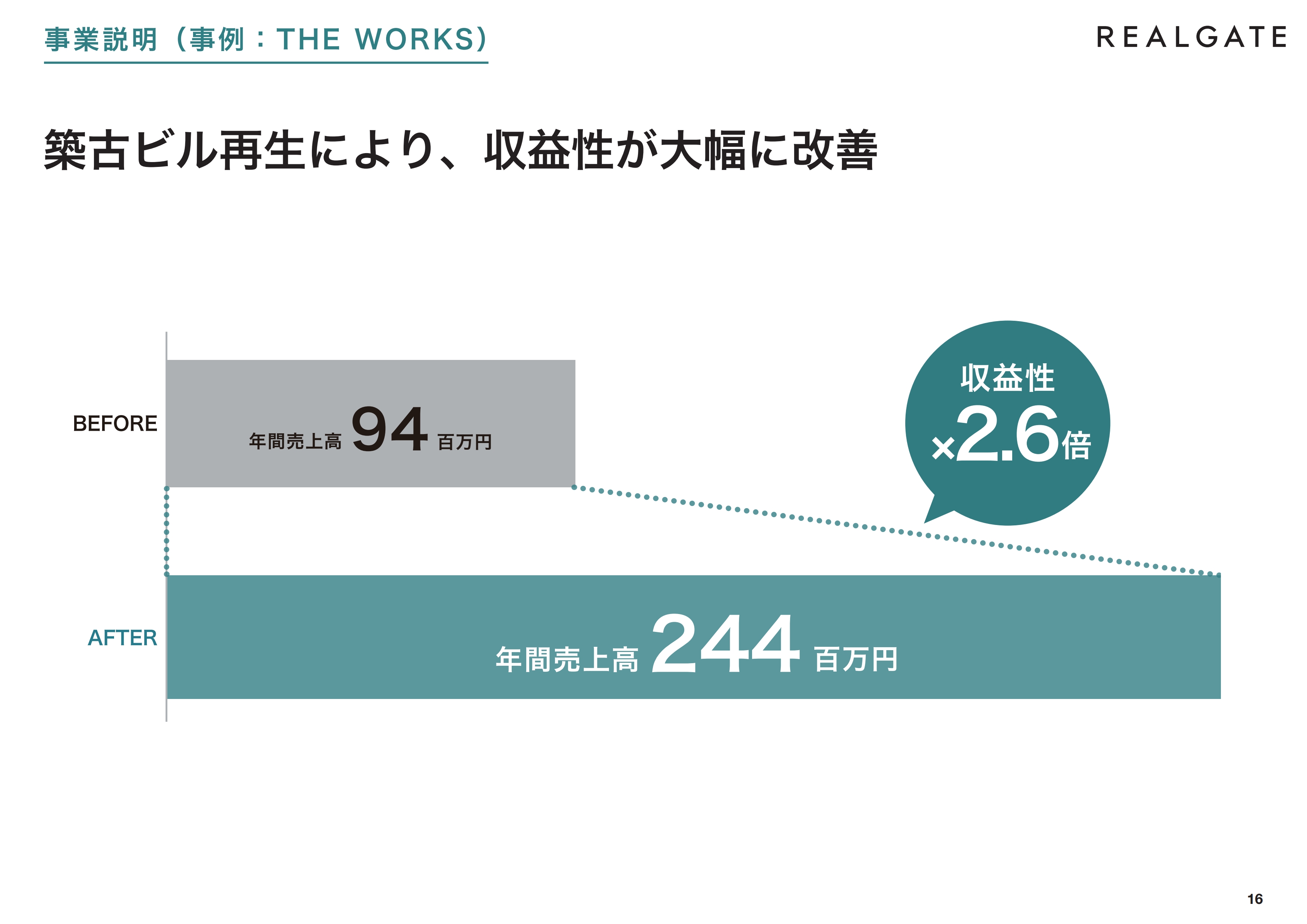

岩本:このような改良を行った結果、この物件はオーナーに支払っている賃料の2.6倍の賃料を、各テナントからいただいているという大成功物件です。このように、古いものを蘇らせるというのが事業の流れになります。

収益構造

岩本:収益構造についてです。リアルゲイトはどのような物件運用の形態、そして収入があるかというご説明をします。ストック型収入(積上げ型)が全体の収入の約65パーセントとなります。ストック型収入とは、複数年安定して入ってくるものです。

オーナーから運営委託を受けるプロパティマネジメント契約や、物件をマスターリース契約しており、長年にわたって賃料収入があるもの、さらに、物件を保有して賃料を得るものもあります。このような手数料・賃料は、ストック型収入となります。

一方で、フロー型収入もあります。オーナーの資産に対して、耐震補強やエレベーター設置等を行う際、その設計や施工をオーナーから請け負う場合があります。その請負の売上が、フロー型収入となります。

また、保有している物件については、会社のバランスシートを見ながら、自己資本比率が下がりすぎた時は物件を売却しています。その売却時の売上はフロー型収入になります。さらに、売却した後も、その物件を私たちが引き続き運営するということを条件にして、ストック型収入につなげるということも特徴になります。

川合直也氏(以下、川合):これまでのお話は、築古物件を契約してバリューアップするという、トラックレコードが大変多いという話だと思います。

ベンチプレスのトラックレコードは非常によく理解していますが、物件のほうだと、例えばこれまで何物件くらい手掛けてこられて、成功した物件はどれくらいあって、逆にうまくいかなかったものがどれくらいあるのか、というデータのようなものがあればうかがえますでしょうか?

岩本:これまで、累計で100件近い物件を開業しています。現在運営している物件は70件になります。現在、赤字になって失敗している物件はまったくありません。

ただ、過去においては、財務の中で多少利益率が落ちすぎた時には、適正利益にするため減損処理をしています。私たちの適正利益は、マスターリースであればだいたい20パーセント以上なのですが、時にそれを下回る場合があり、これまでに2、3物件あります。

例えば、コロナ禍前はオフィス市場の調子が大変良く、高い賃料を出さないと借りられなかった時代がありました。その時に借りてしまった物件や、コロナ禍中に、以前の作り方では物件が埋められず、改装して作り直したりしたため、減損処理が出たという例があります。

川合:わかりました。エレベーターを付けたり、スカイテラスを付けたりなど、例を挙げていただいていると思いますが、何か決まったフォーマットがあるのですか?

岩本:不動産は、物件が一つひとつバラバラなのです。そのため「この物件は、このようにすれば収益が出る」というのも、けっこうバラバラです。「必ずこうしなければいけない」というフォーマットはありません。

私たちの物件は、ホームページを見ると物件名がバラバラです。同じようなシリーズを当てはめようと思うと、同じような建物を借りなければいけません。そのため、外資系のシェアオフィス会社などは、築浅のある程度大きい物件を借りています。

私たちは一つひとつの物件に対して、収益が一番上がるのは何かと考えます。賃貸期間が長いのであれば、エレベーターを付ける等、いろいろな投資をしたほうがいい場合もあります。反対に期間が短く、あまり高く貸せないエリアであれば、エレベーターは付けないで安く貸したほうが儲かる場合もあります。そのような条件を一つひとつ見ていくというのが特徴です。

川合:なるほど。リフォームは「このフォーマットで行ったものの、ミスをしたから戻す」ということはできません。社内ではどのようにプロセスを作っているのですか?

岩本:当社は一級建築士事務所であり、特定建設業の許可を取得しています。パズルのように建築士を変えたり、オフィスも大きく貸すのか小さく貸すのか、本当に何回もシミュレーションしたりして、最終的に貸していくのです。

当社には今までの運営実績があるため、賃料を決められるのですが、実績を積む前はなかなか難しいです。90棟、100棟と実績を積んでいくと「このビルは、だいたいこの勝ちパターンに当てはまるのではないのか」というようなのもできてきます。

リアルゲイトの強み

岩本:ベンチプレスの話は置いておいて、会社としての強みをご説明します。単純なことですが、エンドの適正価格を間違えないということです。先ほどのご質問のように、いくらで貸せるかを間違えてしまうと、マスターリース業は永遠に赤字になってしまうわけです。

スライドには、だいたい500坪のビルを例にして、マスターリース業の収支を記載しています。約800万円、1坪1万6,000円くらいの賃料で借りたという例です。減価償却費190万円は、かけた建築費を賃貸期間で割り、減価償却していく費用です。

運営諸経費は60万円で、私たちは無人で運営する場合が多いため低いです。ビールを配ったり、人を入れたりして、運営費が高い会社もありますが、私たちは運営費についてはなるべく下げるという戦略をとっています。

そのようにして残ったのが利益です。利益を300万円くらい上げたいと考えて逆算していくと、1坪3万2,000円くらいで貸さなければなりません。最低でも2万5,000円で貸さなければ、赤字になるということです。

最近調子の悪いシェアオフィスの会社もあります。高級シェアオフィスと呼ばれるものは、1人当たりの単価をだいたい8万円から10万円くらいで見ます。その金額で貸せるとなると、マスターリース賃料が1坪3万円のビルを借りられます。建築費も倍の費用がかけられるわけです。しかし、結局は貸せないため、ずっと赤字になってしまうという構図があります。

エンド価格について、自分たちの運営実績から見て、うぬぼれずにどの金額で貸せるのかを外さないということは、意外と単純ですが私たちの強みでもあります。

リアルゲイトの強み

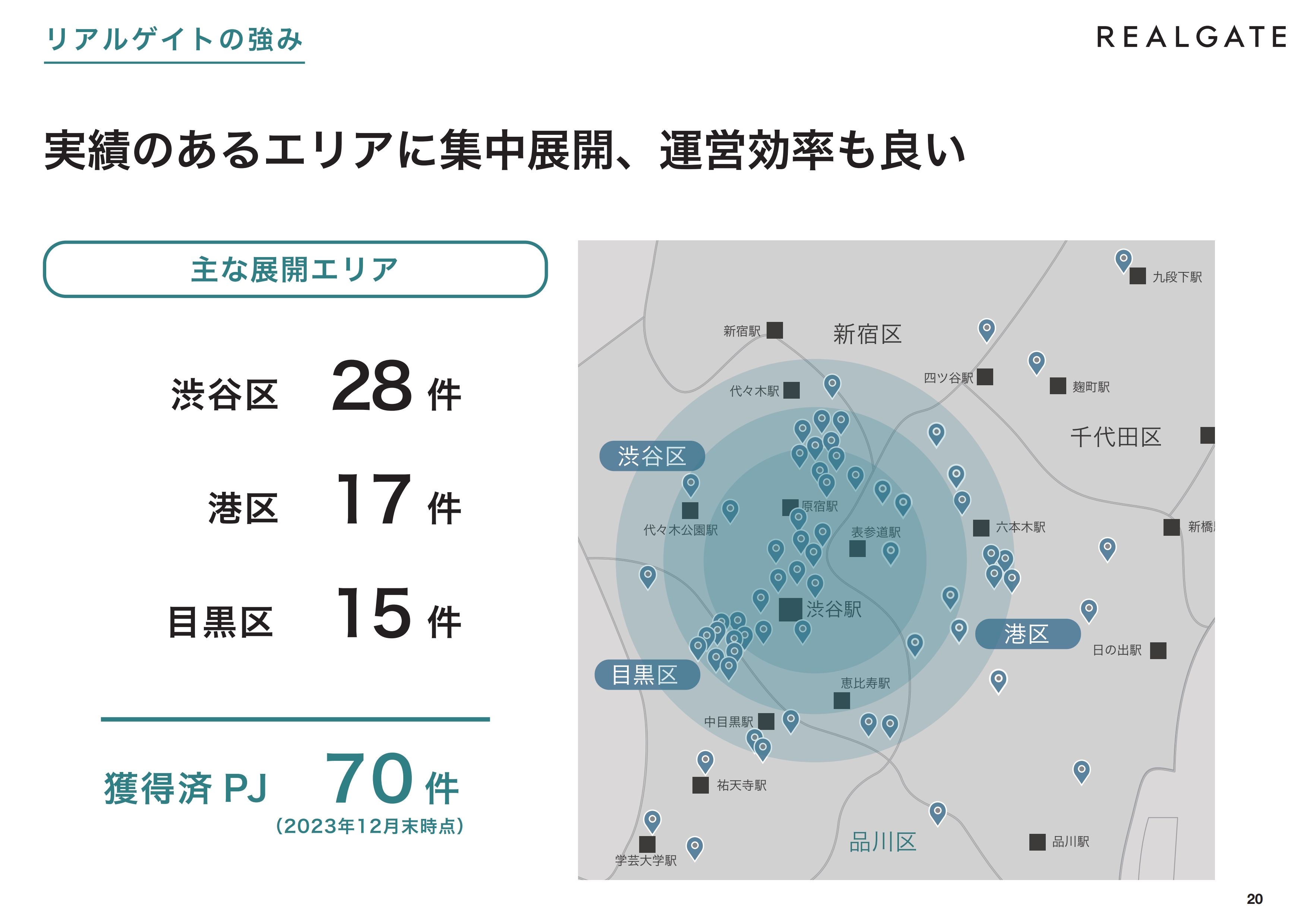

岩本:価格を外さないことに関しては、エリアを集中させているという要素もあります。現在、渋谷区を中心に目黒区、港区に70棟を展開しています。やはり成功した物件の横で作れば、それほど大きくは外れません。

そして、徐々にこの成功の円を広げています。このドミナント戦略に集中することで、運営効率も非常に高くなります。そのため、先ほどご説明した低い運営費で運用できます。

よく「ビルがなくなるのではないですか?」「広げる必要があるのではないですか?」と質問されます。もし私たちが新築の開発をする不動産会社であれば、郊外にどんどん出て、大きい円を作っていきますが、私たちはビルを直す会社です。

人間で言えば、お医者さんみたいなところがあります。お医者さんであれば、高齢者や人がたくさん住んでいるところで病院を構えたほうが商売として成り立つわけです。私たちはそのような意味では、ビルが多いところで取り組みを行っています。

現在、築10年や築20年のものも将来は築古ビルになるため、そのようなエリアでどんどん腰を据えて商売を行っています。

川合:新築のオフィスビルが多く建つ地域でもあるという気がします。それでもこのエリアで取り組むことが、勝ち筋なのですか?

岩本:現在の新築ビルも将来的には築古ビルになります。新築ビルの賃料が高いということは、リニューアルした築古ビルの賃料も引っ張り上げられます。またスタートアップ企業も集まってきます。そのため、やはり渋谷区が強いと考えます。

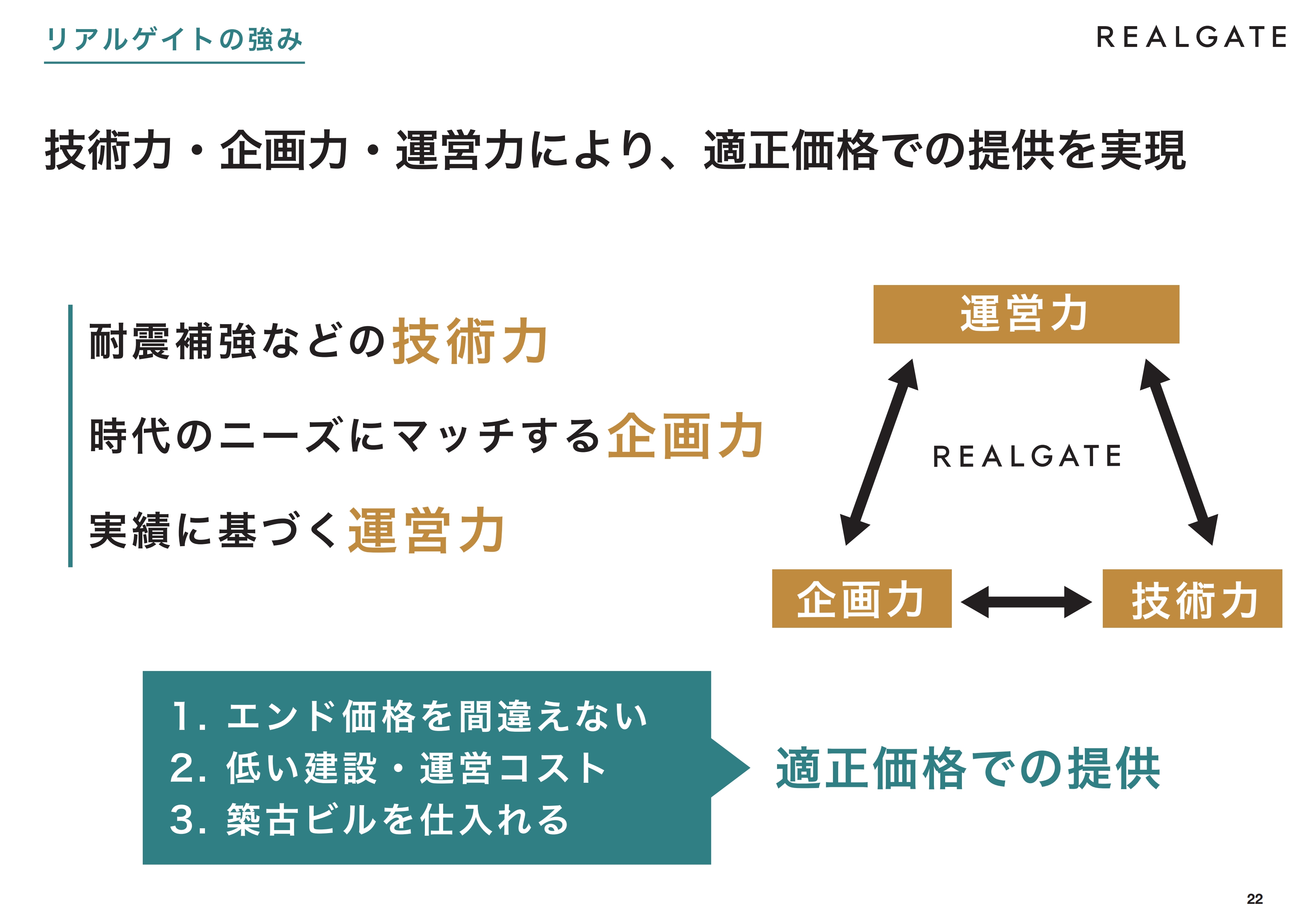

リアルゲイトの強み

岩本:また、もう1つの強みとして、技術力があります。先ほどお話ししたように、単純に安く借りればいいのですが、安く借りるということは築古ビルになるわけです。築古ビルは耐震性がなかったり、エレベーターがなかったりするため、ここを技術で変えなければなりません。

リニューアルというと、表面的なデザインや、単純に家具を入れたりすることを想像しがちですが、目に見えない部分の根本的な改造が非常に重要になります。一級建築士事務所による耐震補強をしたり、用途を変更して賃料を上げたりします。

また、昔の建物は敷地いっぱいに建てないため、意外と容積が余っていることもあります。その場合は増築などして、収益を上げていくということに取り組んでいます。

リアルゲイトの強み

岩本:リアルゲイトはその技術力、企画力、運営力で、適正価格での提供を実現しています。エンド価格を間違えないことや、会社の中に一級建築士事務所、特定建設業もあるため、一気通貫で短期間・低コストで建物を作ることもできます。築古ビルを仕入れて安全に直すことで、適正価格で貸すという会社になります。

リアルゲイトの強み

岩本:結果として、安定して高い稼働率を現在も維持しています。スライドのグラフに記載した98.3パーセントというのは、実はテナントがけっこう抜けることが関係しています。スタートアップ企業は、2年間同じサイズの会社でいることは、なかなかありません。

次々に入れ替わるのですが、それでも次々にお客さまがいます。お客さまは私たちの物件で拡大したり縮小したりしています。98.3パーセントの稼働率を保っていることに加え、賃料を上げているというのが特徴です。マンションは新築の時が賃料が一番高く、築5年、築10年と経過すると、だんだん下がってしまいます。

私たちの取り組みはおもしろくて、例えば先ほどの築45年のビルは、改装してから5年、10年が経っていますが、だんだん賃料が上がっています。ワインの価格のような現象が起こることも、この築古ビルリニューアルのおもしろいところです。

川合:スライドの坪単価についてお尋ねします。渋谷区のあたりはマーケットとしても、このような推移なのですか?

岩本:大型ビルの推移でいうと、マーケットとしては、おそらくコロナ禍でけっこう下がりました。稼働率も賃料も下がりましたが、コロナ禍の後半から巻き返してきているのは渋谷区です。例えば港区や新宿区だと、今でも下がり続けている肌感覚があります。

稼働率がだいたい95パーセントまで下がると、借り手優位となって賃料が下がると言われています。現在、大型のオフィスビルのマーケットの稼働率が、95パーセントを切っているのが東京の市場です。

川合:マーケット的にはもっと下がるところですが、渋谷区は維持できているのですね。

岩本:スモールオフィスが強いという面もあります。一般的なスモールオフィスはわかりませんが、私たちのスモールオフィスはこの稼働率を保っているということになります。

荒井沙織氏(以下、荒井):御社の物件の中での借り換えというのも、けっこうありますか?

岩本:私たちの物件の中でサイズアップしたい、縮小したいというニーズは多いです。

リアルゲイトの強み

岩本:どのような物件があるかについては「ORDERMADE TOKYO」というサイトをご覧ください。個性的な物件がいろいろありますので、興味がある方はぜひこちらのサイトを見てください。

私たちはこのような自社サイトを持ち、お客さまを集客しています。今すぐ借りない人でも「将来借りたい、将来移転したい」というお客さまをたくさん抱えています。物件に空きが出た時はサイトに載せて、すぐに空室を埋める戦略をとっています。

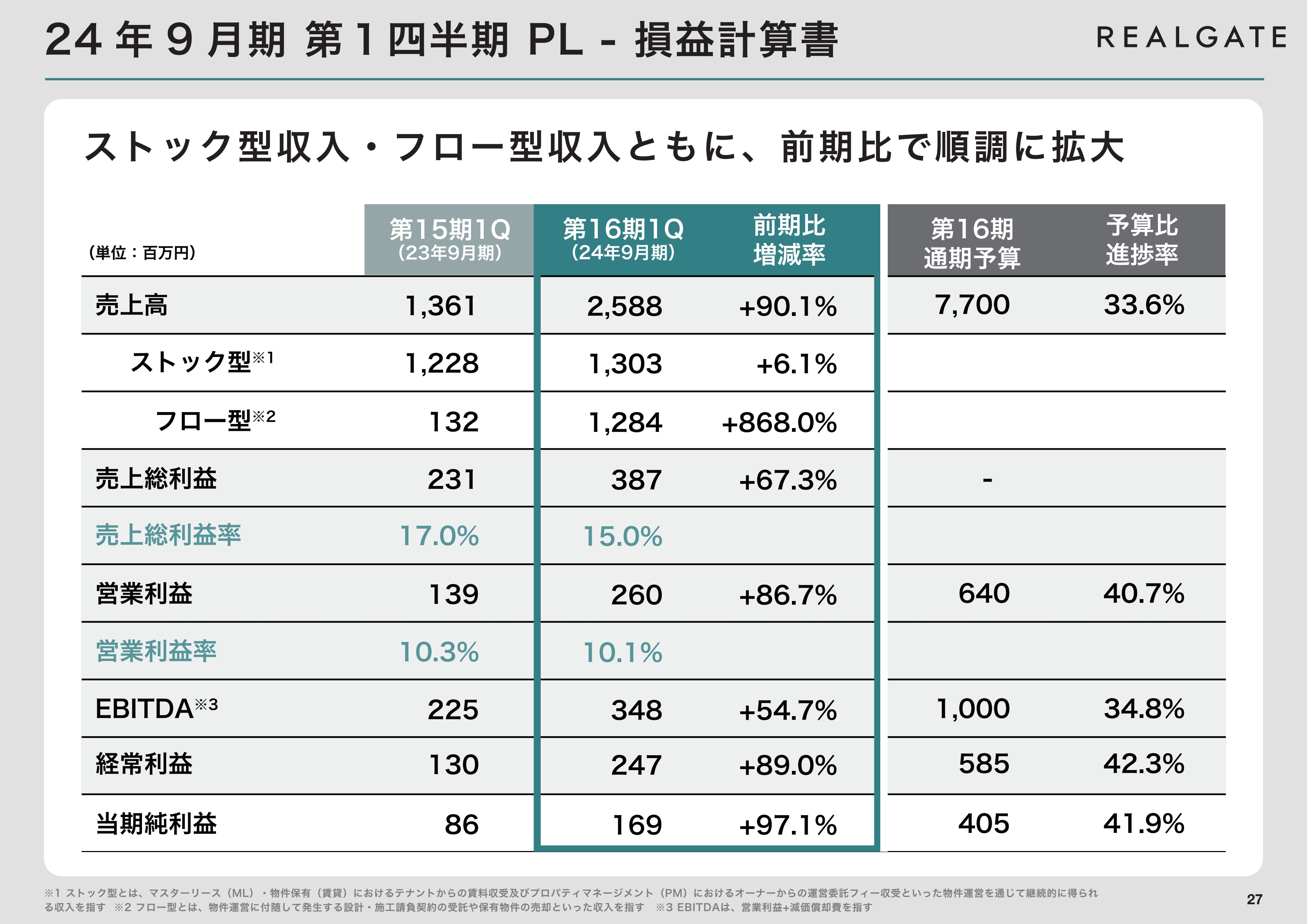

24年9月期第1四半期 業績ハイライト

岩本:2024年9月期第1四半期がちょうど終わったところです。売上は25億円、営業利益2.6億円、当期純利益1.6億円です。いずれも前年と比べて倍近い進捗となっています。

私たちの重要な指標は、まず運営面積が伸びているかということです。運営面積イコール売上のような要素があります。また稼働率が安定しているかどうかも、重要な指標となります。スライドに記載したとおり、安定した稼働率になっています。

24年9月期第1四半期 PL-損益計算書

岩本:ストック型収入、フロー型収入は、ともに伸びています。

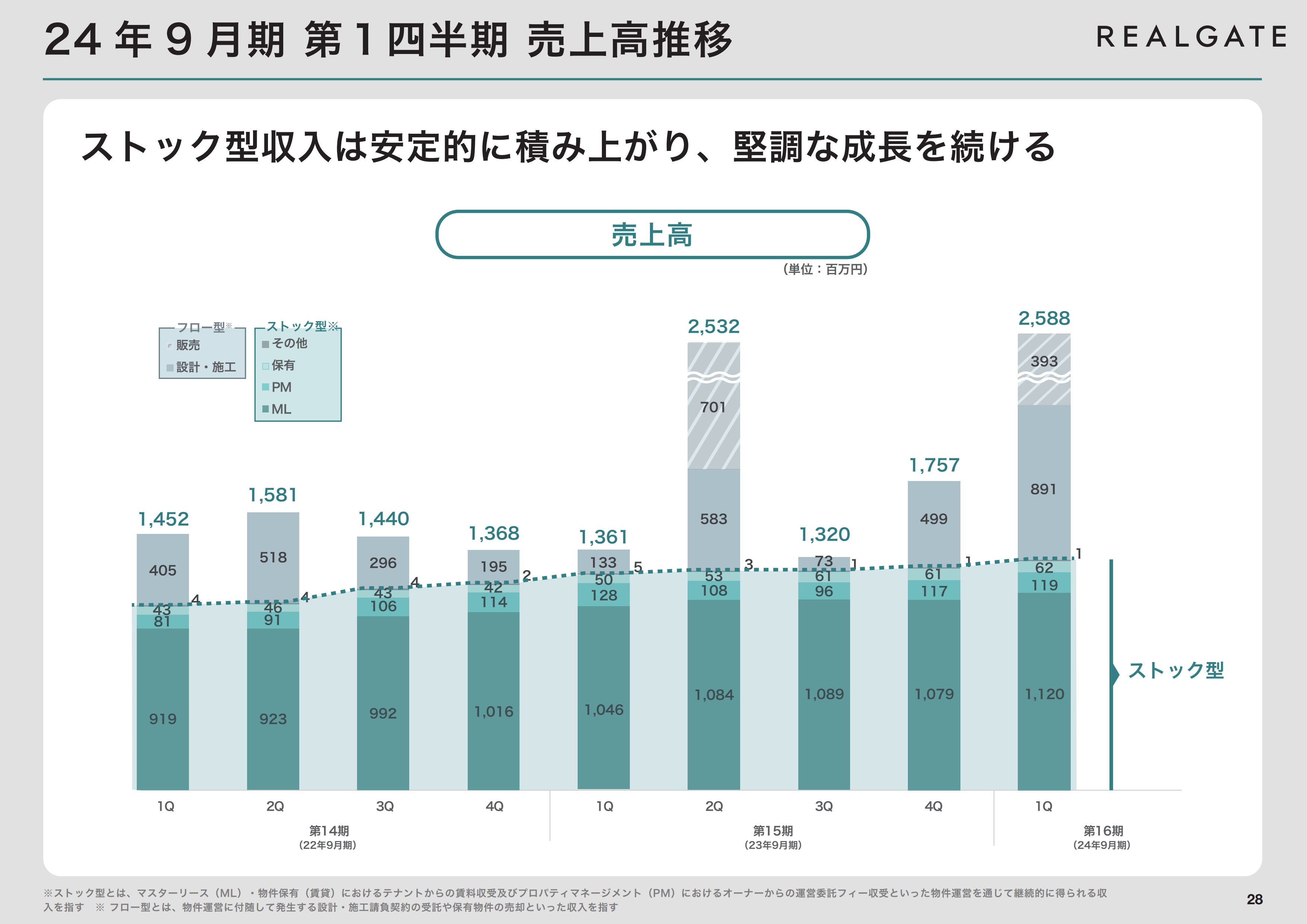

24年9月期第1四半期 売上高推移

岩本:スライドはストック型収入の積み上がりをグラフにしたものです。ストック型収入は毎四半期、安定的な積み上げということになります。グラフの上部が、建築の請負や物件を販売した時のフロー型収入ということになります。

物件の売却などは年間2、3棟しかないため、その売却があった時や、建築の請負の竣工があった時に売上が偏るという仕組みになっています。

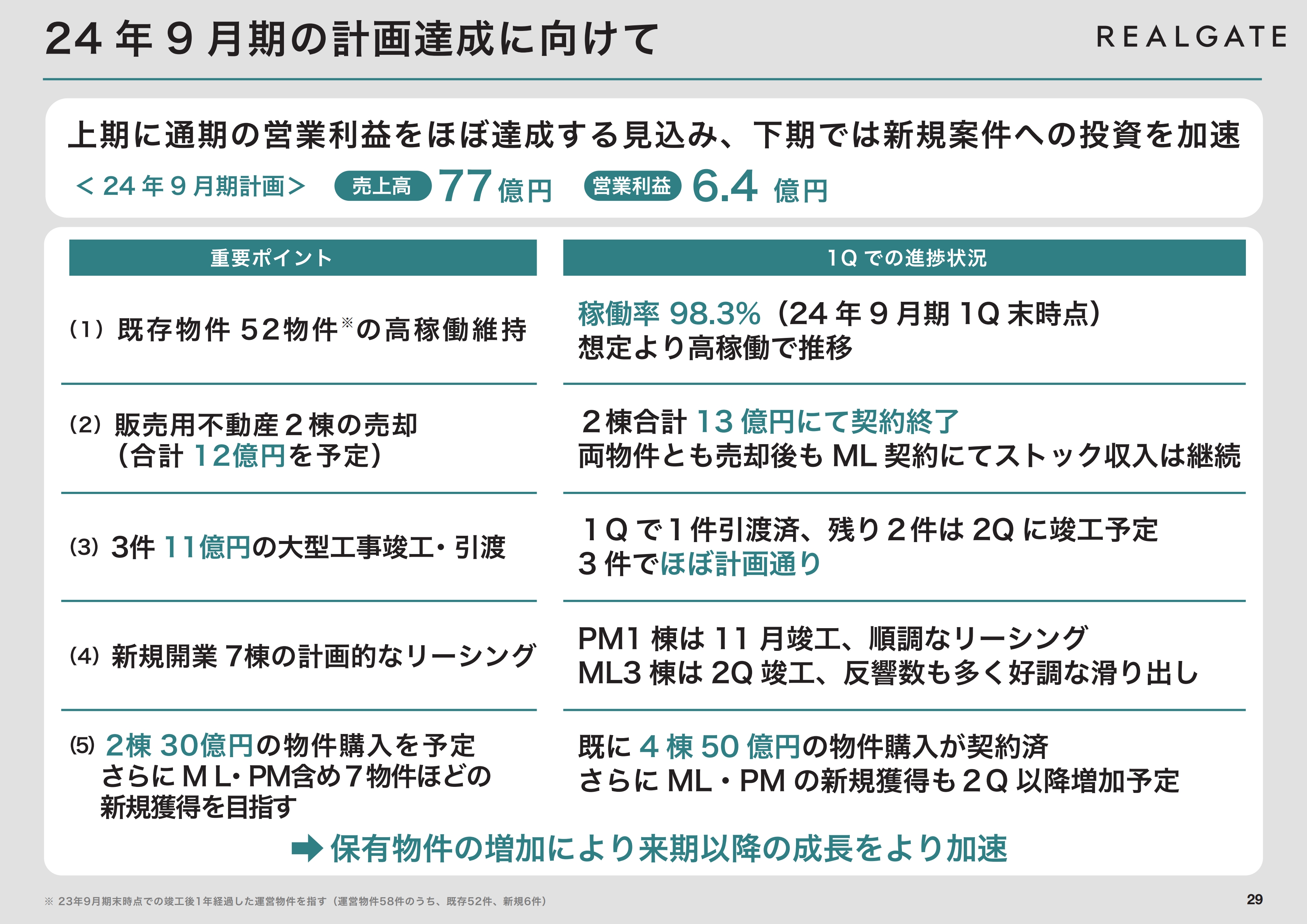

24年9月期の計画達成に向けて

岩本:今期は売上高77億円、営業利益6.4億円という目標を掲げていますが、今のところ非常に順調な進捗になっています。

重要なポイントをスライドに5つ記載しています。まずは既存物件の稼働率を98.3パーセントの高稼働率で維持することです。1パーセントくらい稼働率が下がると、月々の収入が5,000万円くらい下がっていきます。年間で数億円となるため稼働率は重要になります。

販売用不動産は、先ほどご説明したフロー型収入です。きちんと売れたかどうかというのが重要になります。12億円で予定したものがすでに13億円で契約終了し、その決済も2月で終わっているため、ほぼクリアしているという状況になります。

また、建築の請負も11億円ありますが、こちらも第2四半期でクリアするため、ほぼ達成ということになります。

来期のための新規の仕入れについてご説明します。5番に記載しているように、来期のために、今期どれほど仕入れられるかということが重要になります。仕入れすればするほど、今期はその物件に関しては赤字になります。開業前は費用がかかるものですが、来期のために仕入れなければなりません。

現在、重要ポイントの1番から4番が順調に進んでおり、全体の進捗は1億円以上も上振れています。逆にいうと仕入れも加速できるような、良い状態にあるということになります。

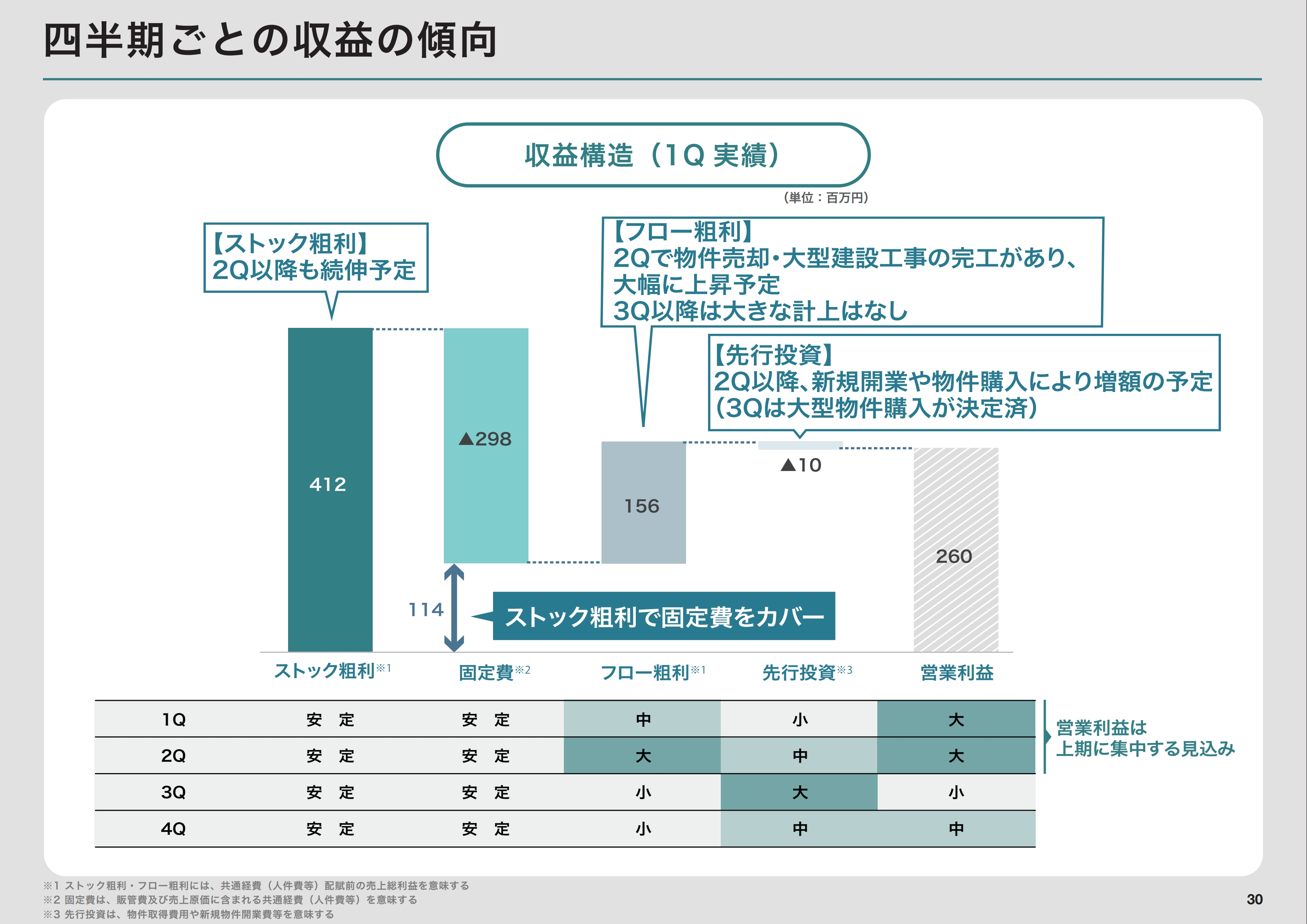

四半期ごとの収益の傾向

岩本:スライドは四半期ごとの収益の傾向です。第1四半期の粗利を記載しており、左側がストック粗利です。当社の特徴は、このストック粗利で、全社の全販管費を賄っていることです。

不動産会社ではよくPERの話になり「不動産は危ないのではないですか?」「PERが低いのではないですか?」と言われます。物件の売却で収益が成り立つ比率が高い会社は、だいたいPERが低い会社だと思います。ストック粗利が中心の会社は、比較的高いPERの会社だと思います。

とは言え、私たちは成長していかなければなりません。フロー粗利は、第1四半期に関しては物件の売却などもあって積み上がったため、第1四半期の営業利益が高くなりました。四半期ごとの、だいたいの結果はもうわかっています。

このストック粗利は毎四半期安定しており、販売費もそれほど大きくぶれません。フロー粗利は第1四半期と第2四半期が大きく、第3四半期と第4四半期は小さいということがわかっています。そのため、だいたい着手状況もわかるということになります。このように戦略が組みやすいというのも、会社の特徴だと思います。

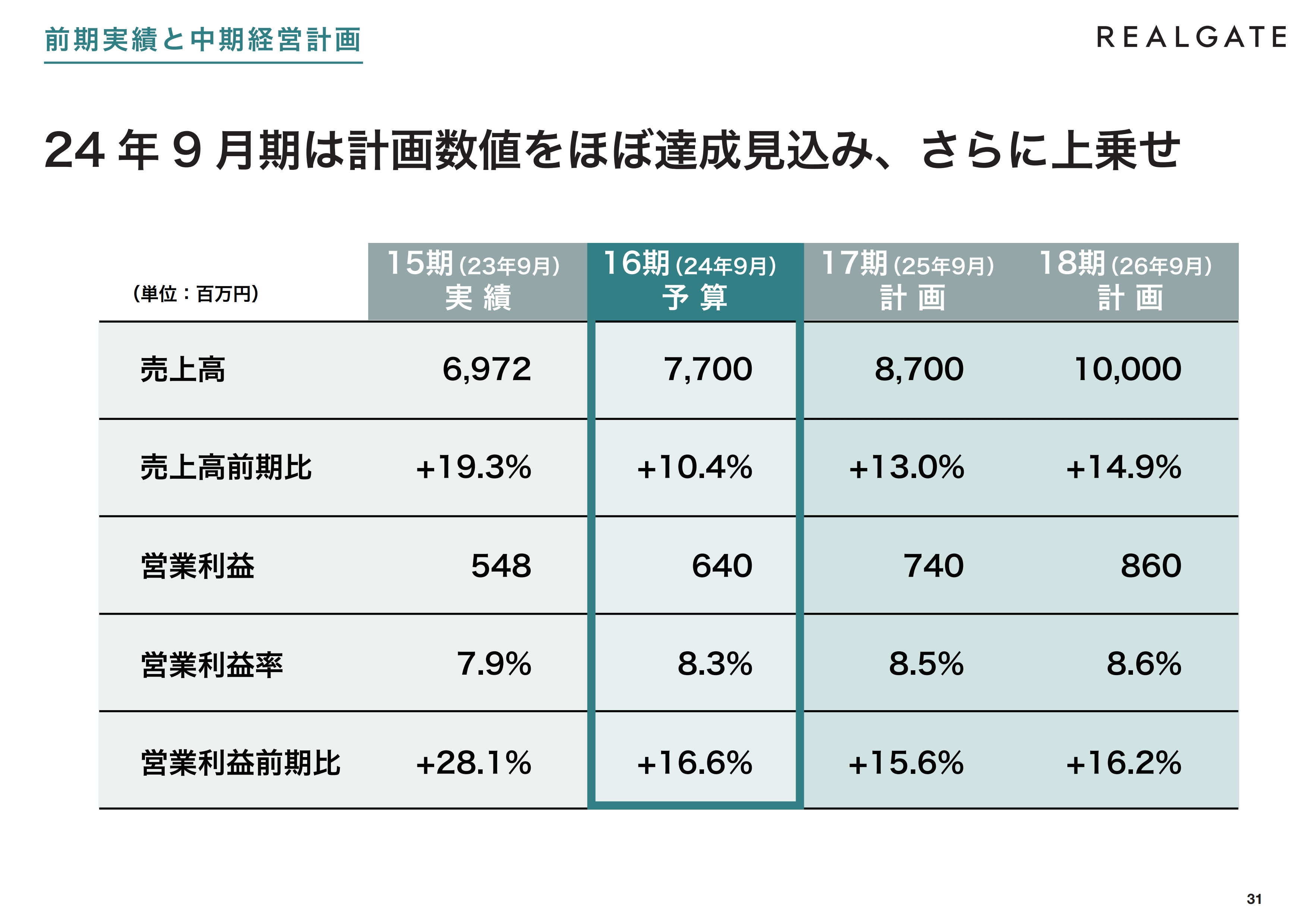

前期実績と中期経営計画

岩本:今期の業績は、ほぼ達成見込みということで、さらにどれほど上乗せできるか、ということを狙っています。

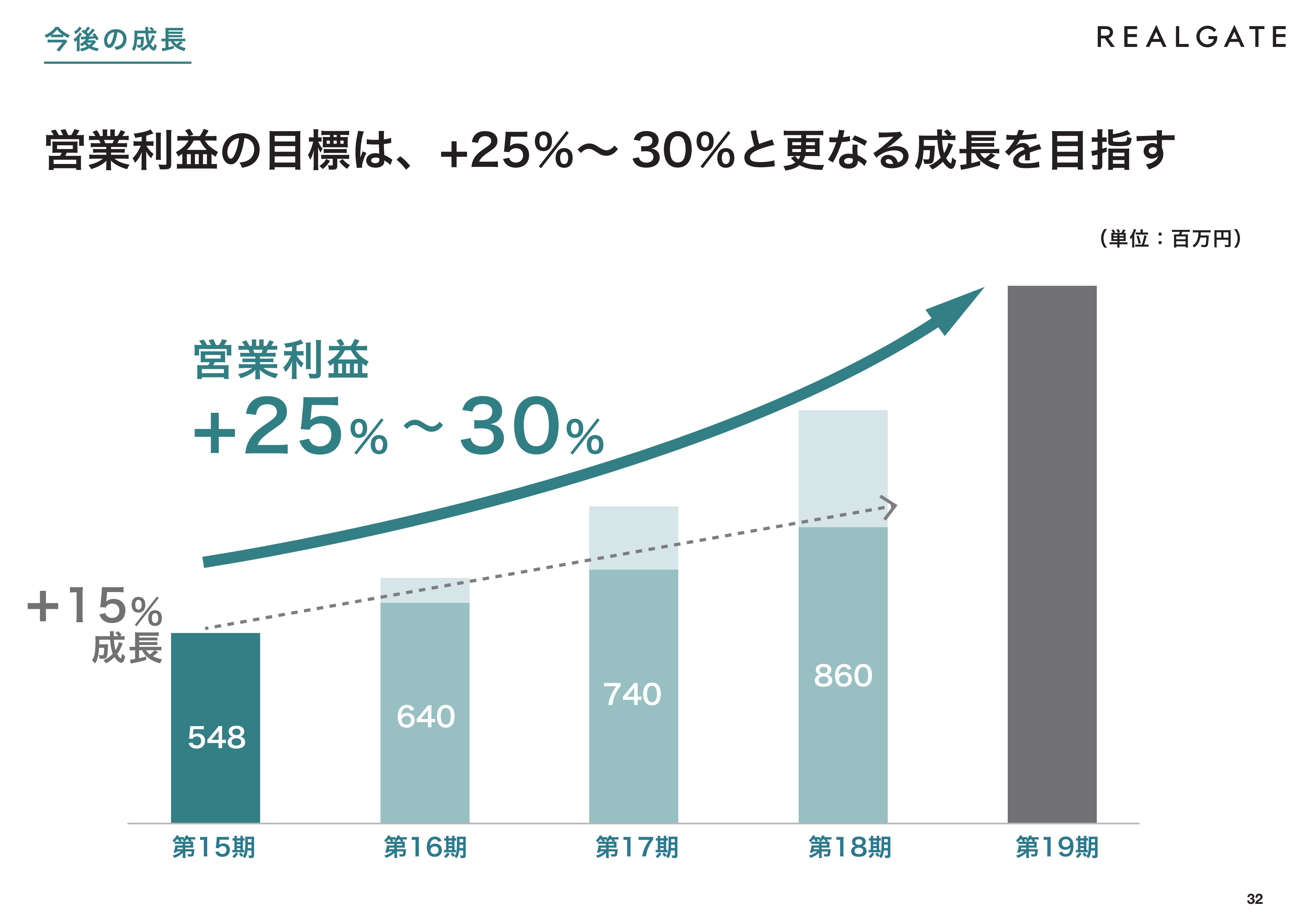

今後の成長

岩本:中期経営計画では、営業利益を15パーセントから20パーセントずつ成長させていくという目標を掲げていました。これは親会社であるサイバーエージェントの藤田社長にも説明し「体格のわりにずいぶん控えめだね」と言われました。確かに控えめだったと反省しています。

グロース市場ですので、やはり目標は30パーセント以上の成長です。今期もこの30パーセント成長は見えてきました。どちらかというと来期以降も30パーセント成長が必要であるため、一生懸命頑張っています。

15パーセントではなく、25パーセントから30パーセントを目指すというような目標に変えているというところです。

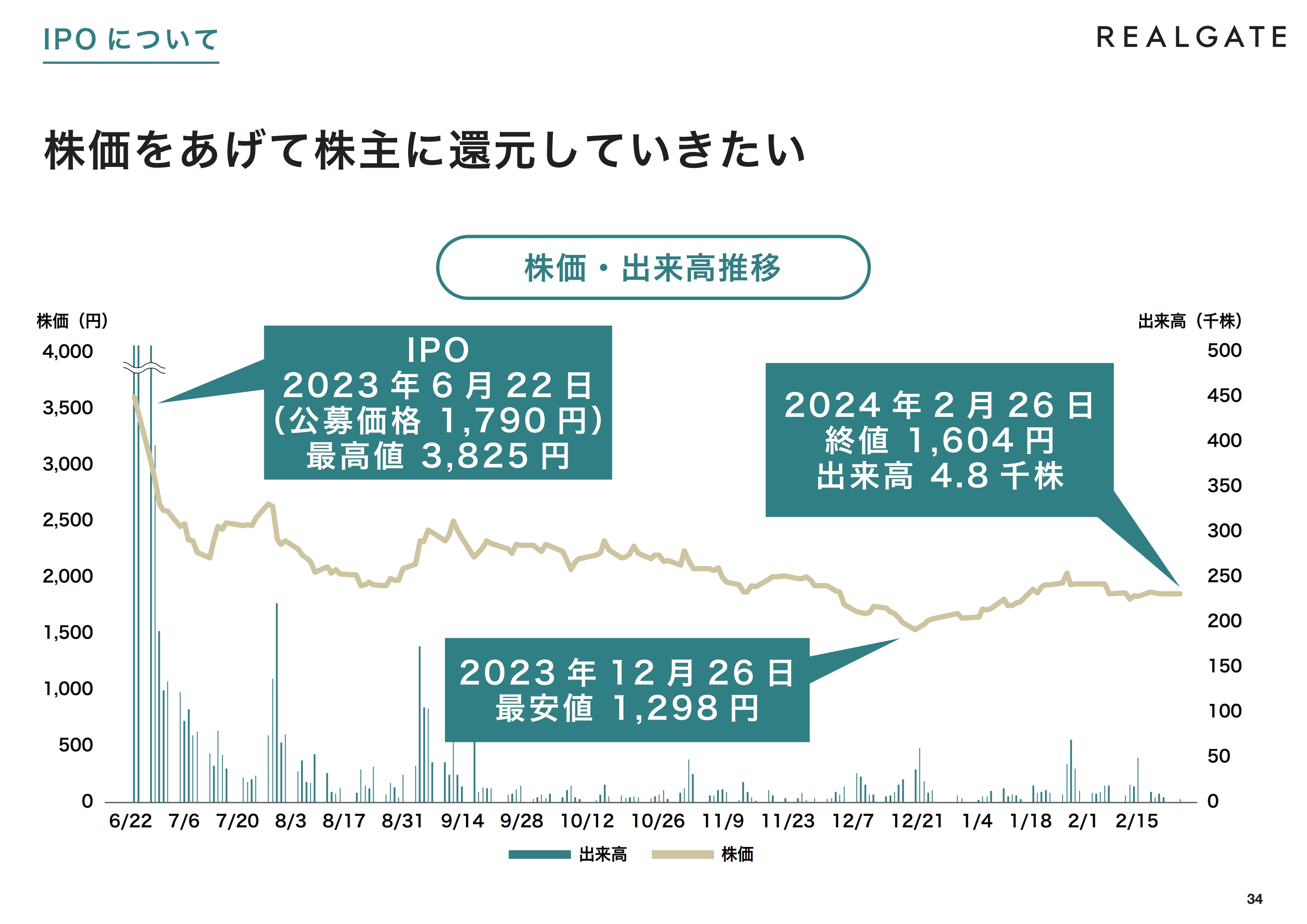

IPO について

岩本:株価や出来高推移のご説明です。昨年の6月22日に上場し、公募価格が1,790円です。おそらく去年のグロース市場は、この頃が一番良かったです。同日にAIの会社の上場などがあったため初値が跳ね上がりましたが、現在は公募価格を若干下回ってしまっています。投資家のみなさまには、ご迷惑をおかけしている状況です。

私たちの戦略などを、きちんと投資家さまにもご説明していきます。業績のほうは、絶対的な自信があります。さらにプラスして、みなさまの期待に応えたいと考えています。

質疑応答:ストック収入の比率について

川合:不動産会社の中でPERの高い会社は、ストック型の比率が高いというような話がありました。御社でいうと今はフロー収入もけっこうあります。今後ストック収入を何割くらいに維持していきたい、何割成長を維持していきたいなど、そのあたりの見通しはありますか?

岩本:現在は、ストック収入がだいたい65パーセントで、フロー収入が35パーセントくらいです。これくらいが基本だと思っていますが、全体の割合を気にするよりも、ストック収入が伸びている中で、さらにフロー収入をプラスするということです。

それによって全体の割合が例えば5対5や6対4になったとしても、ストック収入がきちんと積み上がっていればいいと考えています。その時安い物件があれば、フロー収入の割合を気にして仕入れないのは、もったいないと思います。

仕入れはチャンスがあれば狙っていきたいと思っています。ただし、収入の大半はもちろんストック型ということで、50パーセントから65パーセントの中で調整していくというのが、中期経営計画になると考えています。

川合:ストック収入の伸び率についてはいかがでしょうか?

岩本:ストック収入については、(中期的に)20パーセント程度伸ばしていくということになります。

質疑応答:築古物件の定義について

荒井:「築古ビルの再生の場合、エレベーターや水回りなど、根本的な修繕が必要なものは対象外になるのでしょうか? 築古とはどの程度の物件を指しているのでしょうか?」とのご質問です。

これに関連して「日本の築古ビルは品質が低いものも多いため、かえって建て替えたほうがいいとも聞きます」というご質問もありました。築古の概念といいますか、どのくらいまでを考えていますか?

岩本:まず、日本ではビルがきちんと作られたかどうかに関わらず、税制上の法定耐用年数が50年と決まっています。そのため、50年経つと価値がゼロになるようなことがあります。

ただし、コンクリートを調べると、例えば築50年の建物があと何年もつかという検査を行うのですが、きちんと作っている建物では、あと30年、20年もつというものが出てきます。したがって、建物は建て方や長い期間の維持管理の仕方によって、品質がまったく変わってしまうということがあります。

私たちの物件は築何年くらいが多いのかというと、平均30年くらいだと思っています。一般的に築古とは何年かというと2つあり、1つは20年という軸があります。これはエレベーターやエアコンなどの耐用年数が終わる時で、この段階で大きな改装を行わなければいけないということがあります。そこでオーナーは壊すのか、大規模リニューアルを行うのか迷うところです。

もう1つは築45年、46年くらいで、これは旧耐震・新耐震です。やはり新耐震ビルか旧耐震ビルかというのは、資産価値も大きく変わるため、そこで迷うということがあります。

品質面は先ほどお話ししたように、もともとどのような作り方なのか、どのようなメンテナンスを行っているのかで変わってきます。そのため、本当にビルによりけりで、同じ築50年のものを仕入れても、直すために1坪100万円かかったり、1坪20万円で直すことができたりします。それが、目利きというのも面白いところではありますね。

川合:稼働率が低ければ低いほどリニューアルしやすいと思いますが、そのようなところを狙って契約していくのでしょうか?

岩本:私たちが借りるタイミングは、1棟を法人で使っていたり、どこかに貸していたりするところが抜けた時です。「大規模リニューアルをしなければいけません。しかし、投資しても入居者がいるか不安です」というような時に相談を受けます。だいたいそのような空ビルが多いです。もしくは、3分の2が抜けてしまうような時が多いですね。

質疑応答:年間のプロジェクト数について

川合:今、御社のキャパシティとしては、年間どれくらいのプロジェクトを行うことができるのでしょうか?

岩本:面積にもよりますが、年間7棟から10棟くらいの開業となっています。ただし、新築では3年先などのプロジェクトを進めているなど、その先の仕入れも行っているため、仕掛かり中の案件は倍くらいあります。そのため、30プロジェクトくらいが動いており、7棟から8棟くらいが徐々にオープンするということを繰り返しています。

現在のように建築費が上がったり、地震があったりすると多くの相談があります。困ってる方というのは多いです。それを全部こなすためには、一つひとつオーダーメイドで作るため、建築士や不動産としての技術、建築費を弾くことも必要であり、それができるリーダーを育てなければいけません。それがやはり大変なところで、私たちの課題でもあります。

川合:今まで90数件を手掛けられて、2、3件しか失敗していないということで、基本的には行えば行うほどいいということだと思います。今後、建築士の方を増やしていくことは考えていますか?

岩本:社内にノウハウを貯めるということと、スペシャリストを作っていくということで、建築士や施工管理技士などを増やしています。

質疑応答:財務上のキャパシティについて

川合:上場もされているので、これまで財務的な規律で何かキャパシティがありましたか?

岩本:やはり物件の購入に関しては、ある程度B/Sの自己資本比率を見ています。1つの大きな物件を買って、自己資本比率が一時的に大きく落ちてしまうとよくないということで、現在は20パーセントくらいでラインを引いています。

そこでキャパシティもありますし、例えば2,000坪の物件を2万円でマスターリースすると、月々4,000万円、年間5億円程の賃料の支払いになります。そのような大きすぎる物件のマスターリースは行わないという仕入れ基準を引いています。

川合:上場してキャパシティを拡大し、今後は25パーセントから30パーセントの成長が可能になるということですか?

岩本:物件数や規模、購入物件を増やしていきます。販売時の売上はマスターリースと変わらないのですが、利益率が違います。マスターリースでは、売上の約25パーセントが利益ですが、購入の時は賃料売上の約7割が利益になるため、そのような資本力をうまく使って利益率を上げていくという戦略になります。

質疑応答:社長(代表)の社内での役割について

川合:社長(代表)の社内での役割といいますか、プロジェクトにおいて最終決定されるようなかたちなのか、まったく別なことをされてるのか、どのような感じでしょうか?

岩本:まずは、今回のようなIRです。上場前はそこまで考えていませんでしたが、投資家にしっかりと会社の強さをご説明していくことは、やはり必要です。会社の中身といいますか、技術的なところやビジネススキームが難しかったりするため、それを丁寧にしていくというような仕事が2、3割を占めています。

また、物件の将来性があるかどうかなど、仕入れの入口のところですね。また、例えばサイバーエージェントとの取り組みや、ファンド化の取り組みなど、新規事業の中でも少し先のことを行うことが大きな役割です。

さらに、毎週水曜日に社員にゴールドジムを教えるという役割は欠かせません。徐々に参加人数が減っていますが、それは行っています。

質疑応答:サイバーエージェントについて

荒井:「サイバーエージェントがダントツの大株主ですが、今後サイバーエージェントの一部として吸収されるという心配はないのでしょうか?」というご質問です。

岩本:元親会社がサイバーエージェントに株を売る時に、藤田社長ともそのあたりは話しています。私たちの業績がきちんと伸びている限りは、きちんと上場会社として大きくなっていくという面で、私の経営方針を中長期で応援するという約束になっています。吸収されてしまう時は、よほど私がダメだった時ということになります。

荒井:ほぼ心配ないということですね。

質疑応答:楽天証券について

荒井:「株主として楽天証券がいますが、仕事上の関係があって保有されているのでしょうか?」というご質問です。

岩本:ほぼ関係ないですね。楽天証券やゴールドマン・サックスなどの株主がいましたが、知らない間に買っているというところになります。

質疑応答:オフィスの大量供給による影響について

荒井:「都心でオフィスが大量供給されていますが、御社の事業上、脅威にはならないでしょうか?」というご質問です。

岩本:良い面と悪い面があります。大きな良いビルがたくさん空くと、築古の良くないビルからみんなそちらに移ってしまうため、困るオーナーが増えます。すると、私たちのビジネスチャンスが生まれます。一方、悪い面は、私たちの今手掛けている物件も多少賃料が落ちてしまうということです。

ただし、そのような良い時も悪い時も、私たちはいろいろなビジネススキームの中でバランスを取りながら行っていくため、大きなリスクはありません。そのため、コロナ禍でも業績を伸ばせましたし、バブルの時でも業績が伸ばせると考えています。

質疑応答:金利上昇による影響について

荒井:「金利上昇の可能性があると思います。金利上昇は御社にとってマイナス要因となりうるかと思いますが、御社での見通しなどをお聞かせください」というご質問です。

岩本:今よく言われるのは、金利の上昇と建築費の上昇です。特に建築費の上昇は、5年くらい前と比べると倍近くになっており、非常に上がっています。おそらく金利もこれから上がると思います。

その2つで最もダメージを受けるのは新築事業です。新築事業は1つの事業を行い、土地を買って直します。事業費も、例えば1,000坪くらいのビルを建てれば30億円、40億円とかかりますし、期間もかかります。建築費の上昇も金利の上昇も、この期間で大きな影響を受けるわけです。

私たちの再生事業というのは、だいたい1年くらいの期間で作ります。建築費も新築だったら1坪300万円かかりますが、私たちは50万円や60万円で行うため、事業費も低く金利の影響も受けにくいです。そのような意味では、普通の不動産会社よりも逆にプラスになります。

逆に、古いビルが売りに出た時に争う相手は新築の会社です。新築の会社は高い建築費、高い金利で長い期間というコストを全部、土地代から引かなければいけません。そうすると、私たちの再生事業のほうが勝てる場合があるため、追い風になっている部分もあります。

荒井:金利上昇局面で、見どころのある企業という中に入れてもいいというところです。

岩本:金利が上がったりインフレが進んだりすると、この再生事業や鞄などのリユース事業が流行ってくるため、そちらに向くと思っていただければと思います。

質疑応答:物件の売却相手について

川合:たまに御社でも売却の売上が立つことがあると思いますが、売却相手はどのようなニーズでしょうか? 実需なのでしょうか?

岩本:個人の投資家さまもいますし、不動産法人ということもあります。物件の規模や利回りによって変わってきます。

川合:そこはお客さまにとって、金利上昇は少し苦しくなるということでよろしいでしょうか?

岩本:そうですね。企業にしても、現金を持っている人が多いですね。

質疑応答:建築費の上昇による影響について

川合:建築費の上昇については、すでに御社の利益率などに影響が及んでいるのでしょうか?

岩本:これから行う事業に関しては、建築費が上昇するという前提のもと事業を立てて、仕入れ値を抑えたりしていくため、これから仕入れを行うものに対して影響してくるというかたちです。

質疑応答:人件費について

荒井:人件費については、どのような状況でしょうか?

岩本:人件費も上昇しており、当社も先月、社員一律でベースアップを行いました。人件費は上がっているものの、上がっている時というのは、逆にお客さまに対しても価格を上げやすいということがあります。賃料や共益費についても「申し訳ないですが、電気代が上がっているため」ということで上げており、それによってけっこう吸収しています。

荒井:世の中的にも、値上げへの耐性があるということですか?

岩本:「どこでも買えるよ」というものを売っている場合、値上げするとなかなか自分のところを借りてくれなかったりすると思います。しかし、私たちは唯一無二のいい空間を提供していると思っているため、多少の値上げであれば、お客さまに納得してもらえると考えています。

荒井:しっかりと付加価値を付けているということですね。

質疑応答:株価について

荒井:「社会的にも意義があり、成長しているにもかかわらず、株価がまだ振るわないといいますか、評価されきっていないという状態かと思います。岩本社長(代表)は何が原因だと認識されていますか? また、今後の株価への対策について、どのようなことを考えていますか?」というご質問です。

岩本:原因について冷静に見ると、先ほどお話ししたように不動産のPERについて、単純売買と見られていたり、一般的不動産、一般的ビルを買って売る会社と同じだと見られたりしている部分があると思います。

そのため、それをきちんとご説明していなかった私に原因があるだろうと考えており、これからビジネススキームの違いを丁寧にお話ししていく必要があると思っています。

似たような会社として、例えば不動産の駐車場を仕入れて貸して、ストック型で積み上げていくアズームという会社や、店舗をマスターリースして貸すテンポイノベーションという上場会社があるのですが、この2社はPERが20倍、30倍ほどあります。

そのような会社も過去を見ると、ストック型ビジネスは、上場してから何年繰り返して、何年成長しているかというのを見せるのに、けっこう時間がかかるわけです。そのため、そこは焦らずに、きちんと20パーセント、30パーセントの成長を実績として残すことで上げていきたいと考えています。

しかし、やはり株価が低いというのは経営者の能力が低いということとイコールだと思っているため、非常に悔しいですね。そこはしっかりと上げていきたいと考えています。

荒井:今日のIRも、実績を知ってていただくための1つということですね。

岩本:「ベンチプレスをやっている場合じゃない。おもりを上げていないで株価を上げろ」などという声もいただきます。本当に申し訳ないのですが、健康を維持しながら、きちんと株価を上げていきたいと思っています。

荒井:社長(代表)のこのキャラクターも、みなさまに愛されていく1つの大きな要素になるだろうと、今日とても感じました。

岩本:よろしくお願いします。頑張ります。

質疑応答:建設業での人材不足による影響について

川合:「建設業での人材不足について、採用面でマイナス影響はありますでしょうか?」というご質問です。

岩本:先日も新卒の採用面談やセミナーを行い、80人くらいの応募がありました。私もゼネコン出身ですので、人に言われたものを作ることはもちろん大切だとわかりますが、やはり自分たちで考えたものを作るという事業は非常に楽しいのです。

そのような意味では、私たちは自分たちで決めて作っていく、チームで作っていくという会社ですので、建設や設計の人材の採用も比較的うまくいっています。これからもその活動を行い、採用していきたいと思っています。

川合:採用面接の倍率は高いのでしょうか?

岩本:そうですね。けっこう応募していただいています。

岩本氏からのご挨拶

岩本:リアルゲイトは、着実なストック型収入にフロー型収入をプラスすることで中期経営計画を加速し、30パーセント成長を目指したいと考えています必ず成し遂げますので、どうぞよろしくお願いします。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5532

|

2,996.0

(15:30)

|

-139.0

(-4.43%)

|

関連銘柄の最新ニュース

-

リアルゲイト(5532) (開示事項の経過)固定資産の取得に関する... 02/27 15:30

-

リアルゲイト(5532) (開示事項の経過)固定資産取得に伴う資金... 02/24 15:30

-

リアルゲイト(5532) (開示事項の経過)固定資産の取得に関する... 02/24 15:30

-

リアルゲイト---固定資産の取得 02/24 10:44

-

リアルゲイト(5532) 固定資産の取得に関するお知らせ 02/20 15:30

新着ニュース

新着ニュース一覧-

今日 20:50

-

今日 20:40

-

今日 20:25

-

今日 20:10