【QAあり】一正蒲鉾、今期は業績回復を見込む 前期の厳しい事業環境下で取り組んだ収益改善や提案営業が着実に成果

目次

野崎正博氏(以下、野崎):みなさま、おはようございます。一正蒲鉾株式会社、代表取締役社長執行役員の野崎でございます。本日はご多用のところ、当社説明会にご参加いただき誠にありがとうございます。

ただ今から、2023年6月期の業績概要ならびに今後の業績見通しについてご説明させていただきます。本日ご説明する内容はスライドに記載のとおりです。最後に、スタンダード市場への選択申請についてもご説明いたします。

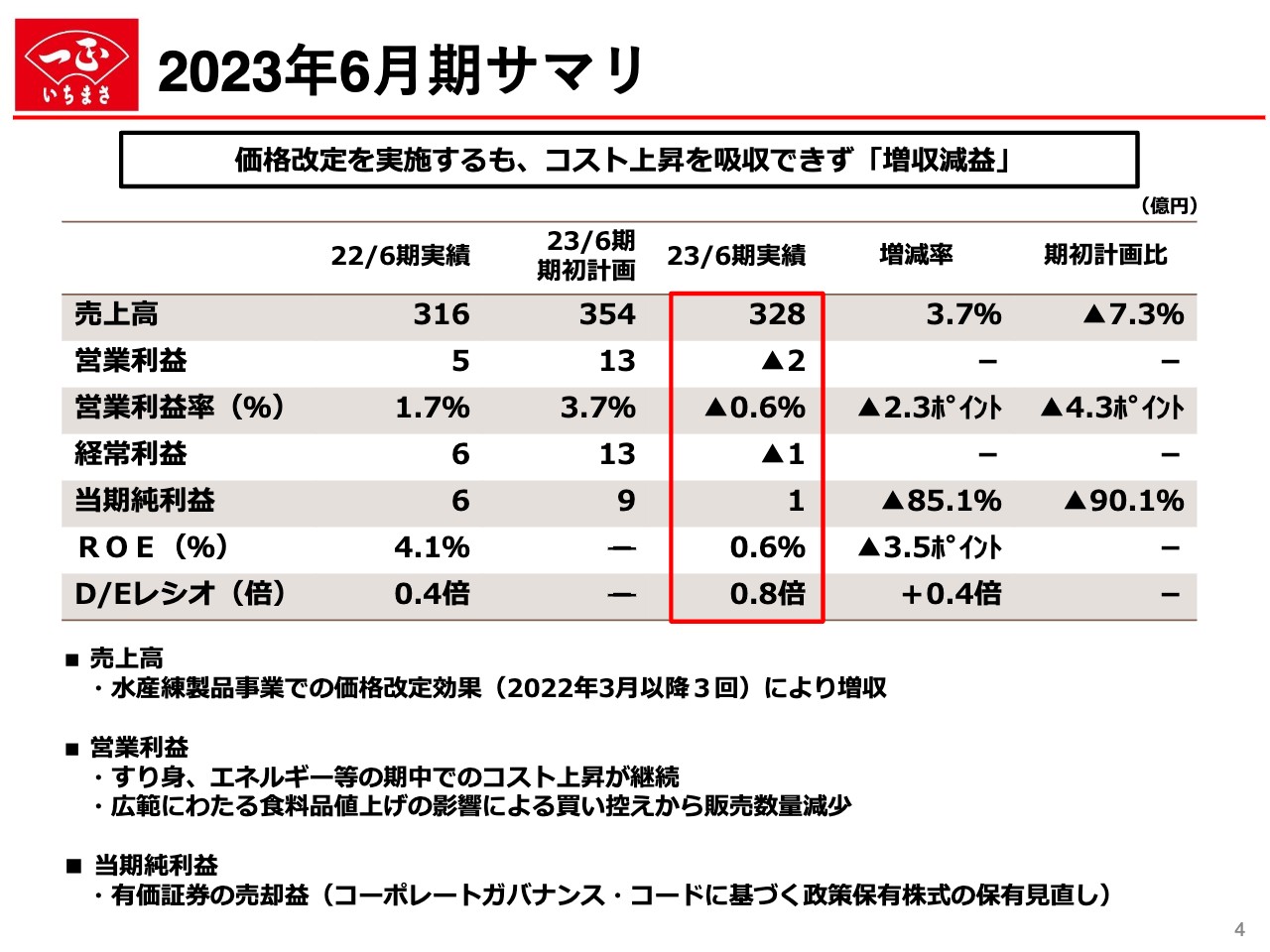

2023年6月期サマリ

2023年6月期の決算内容についてご報告します。

スライドは2023年6月期決算サマリになります。前期から続く原材料・エネルギーなどのコスト高騰の影響を跳ね返すことができず減益決算となりました。売上高は、コストの上昇に合わせて、2022年3月以降3回の値上げを実施したことで、期初の計画には届かなかったものの増収となっています。

一方で利益面については、期中でのさらなるコスト上昇や買い控えにより販売数量が減少したことから、値上げによる吸収効果は不十分となり、営業損失となりました。

当期純利益では、有価証券の売却益が出ていますが、これは当初より予定していたコーポレートガバナンス・コードに基づく政策保有株式の保有見直しでの売却です。また、D/Eレシオがプラス0.4倍となっていますが、これは本社第二工場建設に伴う借入金の増加によるものです。

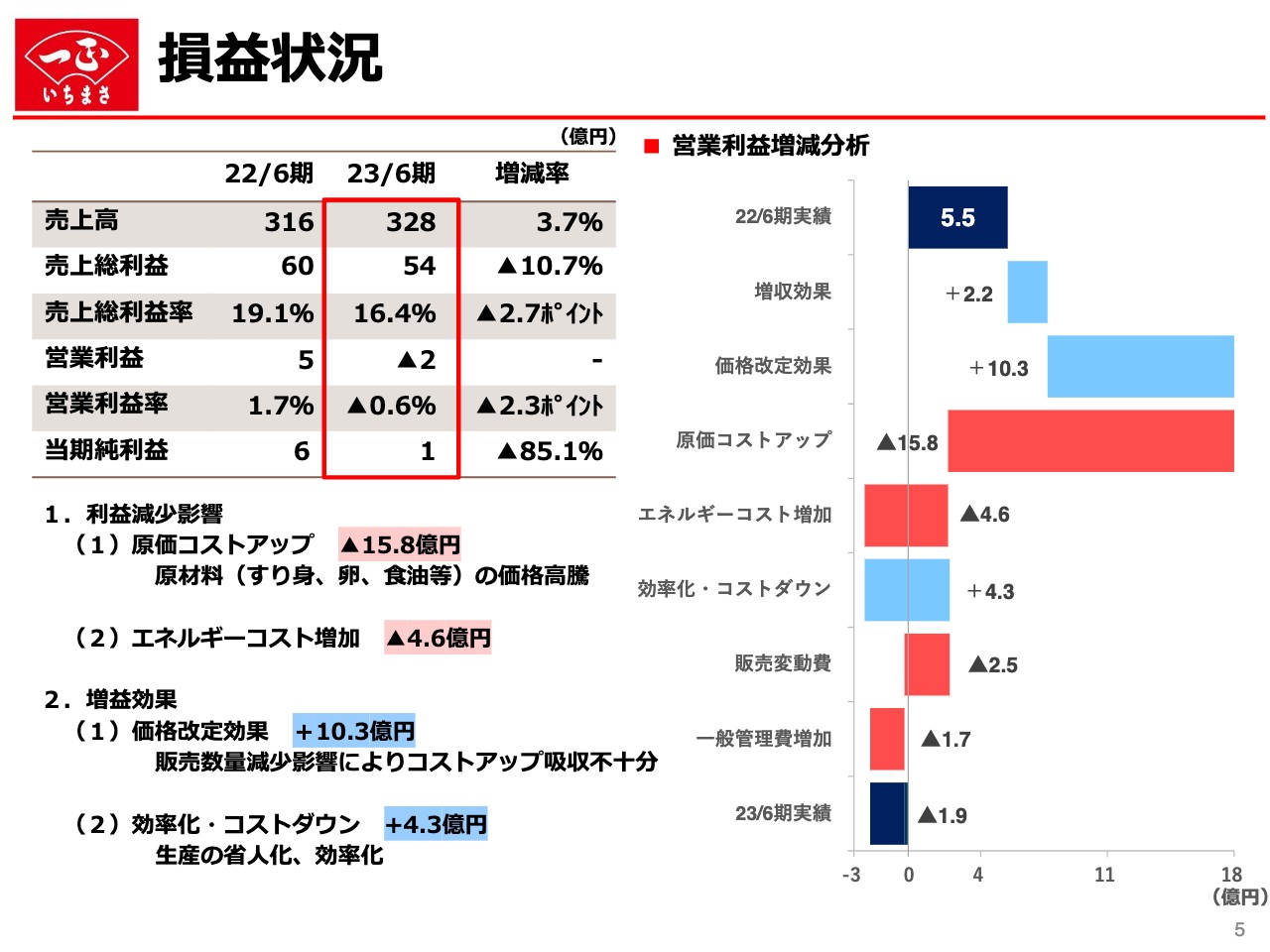

損益状況

損益状況についてご説明します。原価にかかるコストは未曽有の高騰となり、原材料・エネルギーを合わせて20億円強でした。これに対し、3度の価格改定からコストアップ吸収を図りましたが、広範な食料品の値上げによるお客さまの買い控えが生じ、販売数量が減少したことで、10億円の増益効果にとどまりました。

また、自社努力として生産の省人化・効率化を実施して4億円を積み上げましたが、コスト上昇の吸収には至りませんでした。事業セグメント別については、後ほどご説明します。

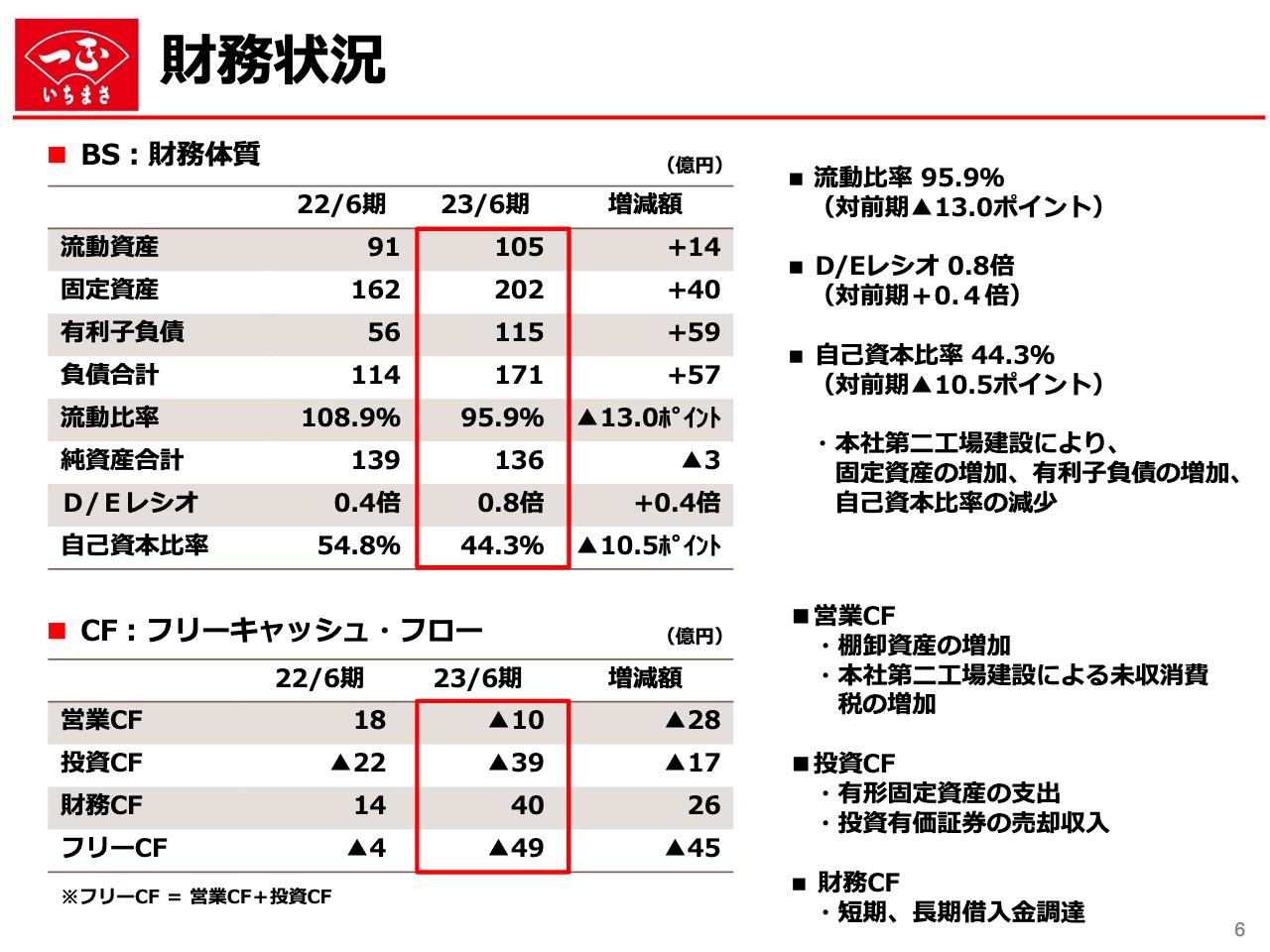

財務状況

財務状況です。固定資産と有利子負債が増加していますが、これは本社第二工場の建設に伴うものです。工場は2023年4月より予定どおり本格稼働しました。稼働の状況ついては、また後ほどご説明します。

キャッシュ・フローについては、営業キャッシュ・フローで支出となっていますが、これは、すり身価格高騰を考慮した事前調達による棚卸資産の増加と、本社第二工場建設で立替消費税と預り消費税の差額が発生したことよる未収消費税の増加であり、一時的な事象が影響しています。

また、本社第二工場建設に伴う有形固定資産の取得により、投資キャッシュ・フローで支出が増加、財務キャッシュ・フローで借入金調達が増加しています。

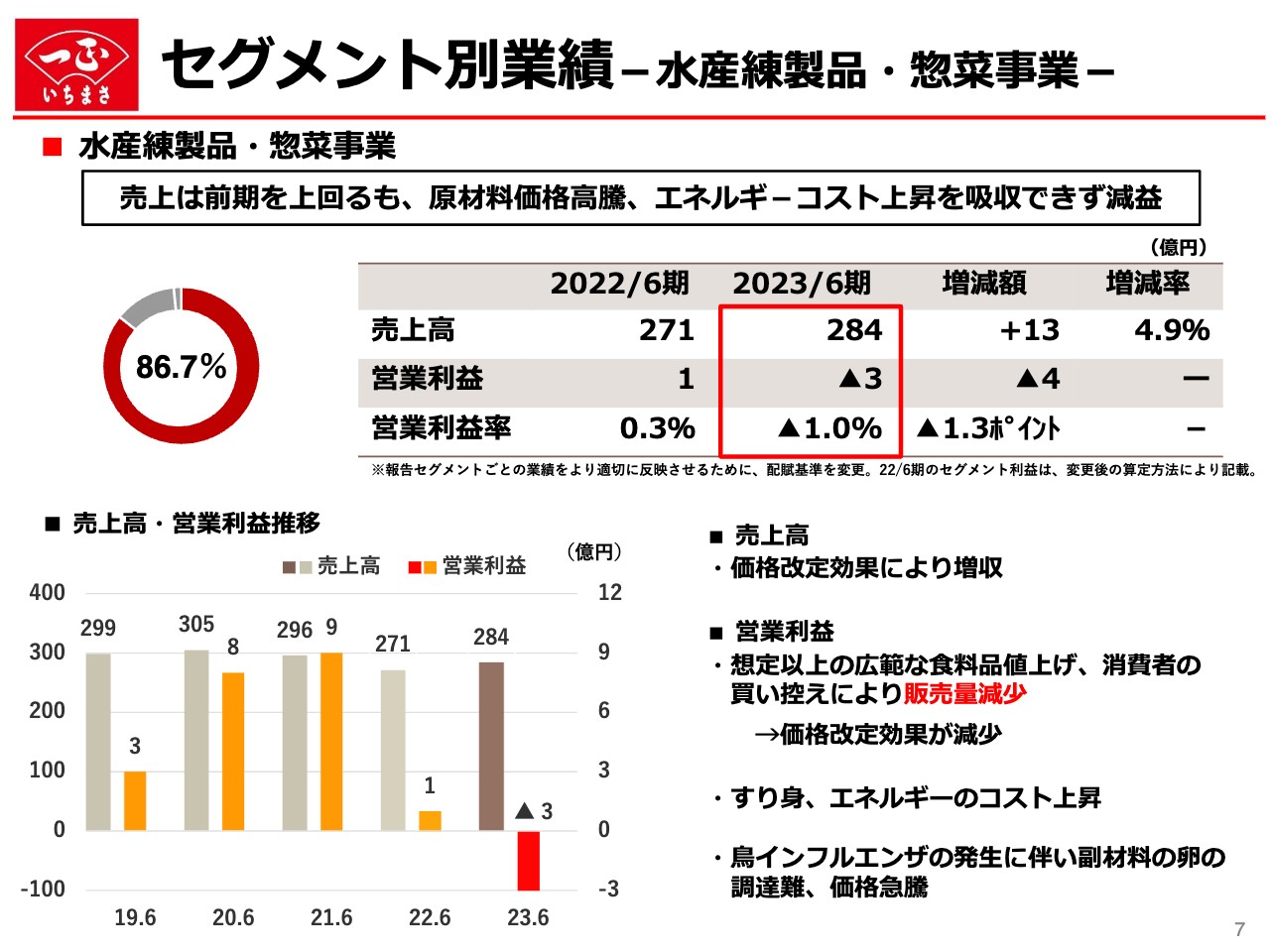

セグメント別業績-水産練製品・惣菜事業-

事業セグメント別にご説明します。

まずは、水産練製品・惣菜事業です。サマリで触れたように、すり身を中心とした原材料価格、あるいはエネルギー価格の上昇を吸収するため、3回の価格改定を行いました。お得意先さまのご理解もいただき、店頭での価格改定は進みましたが、買い控えによる販売数量減少により、効果を十分に活かすことができませんでした。

食料品の広範な値上げは2022年で2万品目を超え、2023年はやや落ち着くと想定をしていましたが、前年を上回るペースで3万品目を超えると想定されています。

また、鳥インフルエンザの発生に伴い、卵の調達が困難になったこと、価格が急騰したことも利益に影響を与えました。当社ではレトルトの玉子入りおでんなどの商品で卵を使用していますが、一時期は販売数量の抑制、製造の一時停止をしなければならない状況もありました。

現在の調達状況に関しては、供給責任を果たすべくいち早く調達に動いたことで、計画どおりお客さまにお届けできる体制を整えています。今年の秋冬に向けた商品供給についてはご安心いただければと思います。

2023年6月期 下半期の取組み-水産練製品・惣菜事業-

第2四半期決算説明会でご説明した下半期の取組みについて、結果をご説明します。販売数量を伸ばすため販促強化を実施するとご説明していましたが、先ほどお伝えした買い控えの影響や、当社の訴求力不足により、1月から6月の販売数量は前期比95パーセントと前年を下回る結果となりました。

一方、下半期を通して厳しい状況ではあったものの、第4四半期の4月から6月は回復基調へ変化しています。水産練製品業界では不需要期にあたるこの時期にあえて営業活動を強化したことにより、前年と同レベルの販売数量を確保できました。

これは3月の価格改定後の結果ですので、価格改定後も数量を落とさない営業活動が実施できたことは、当社の成長につながっていくのではないかと考えています。

また、カニ風味かまぼこNo.1商品である「サラダスティック」の専用工場である本社第二工場は、予定どおり4月から本格稼働を始めています。複数工場で生産していたラインを集約することで、高速大量生産が可能となり、生産量の20パーセント拡大、45パーセントの省人化が実現しました。「サラダスティック」は通期で見ても数量を落とすことなく、伸長しています。

今後も当社の強みであるカニかまを伸長させ、競争優位性の確保を図っていきたいと考えています。

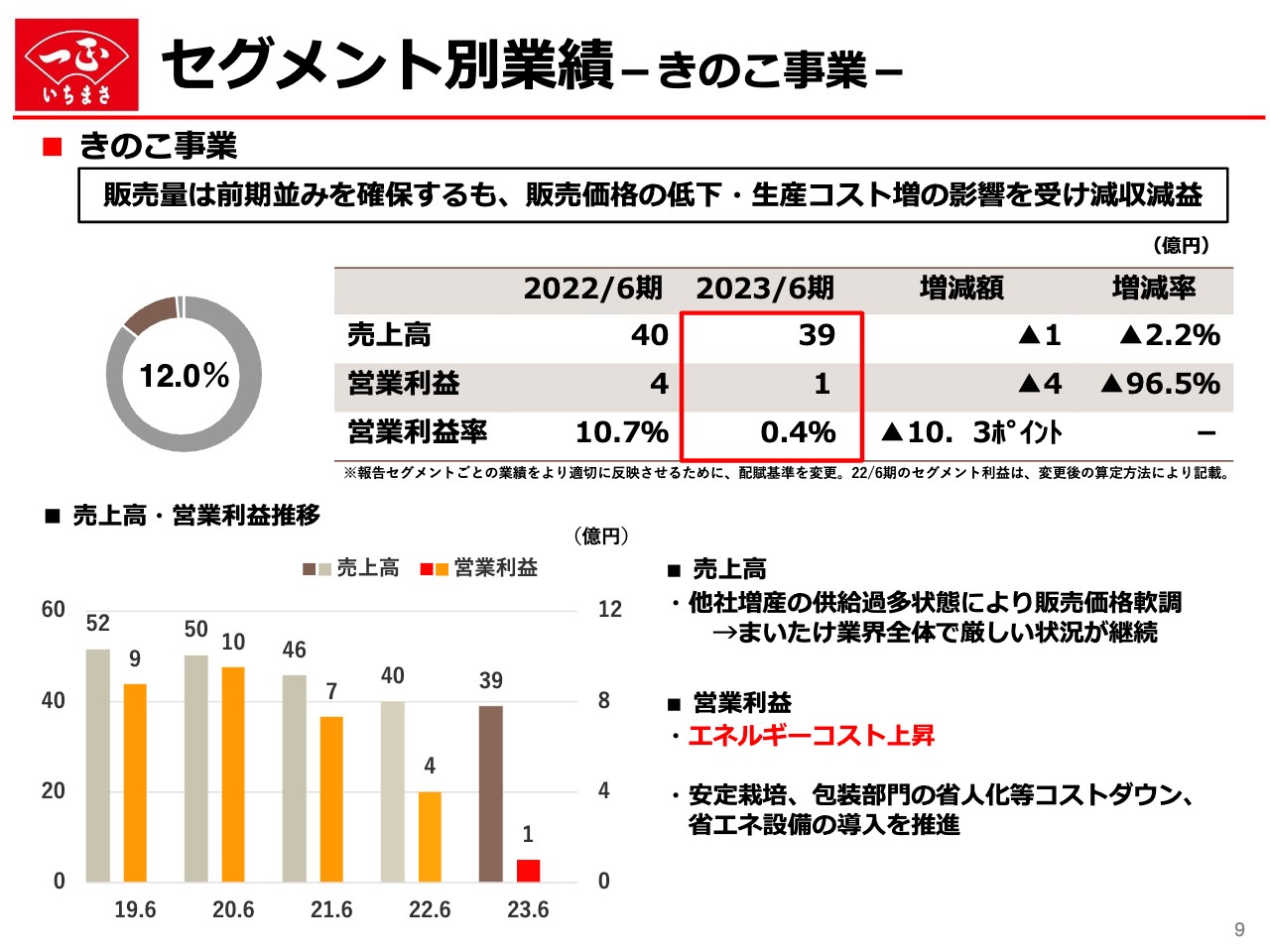

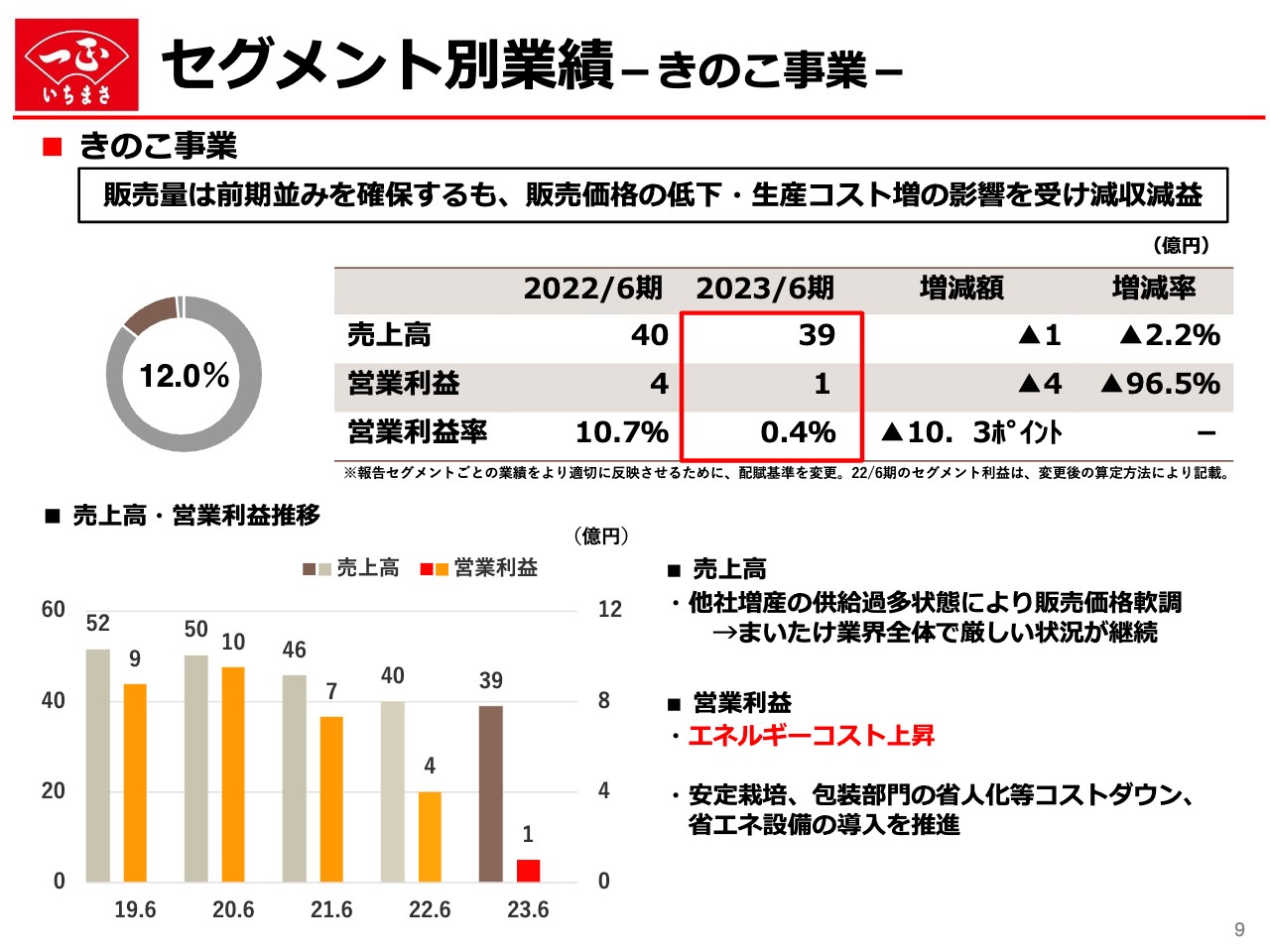

セグメント別業績-きのこ事業-

きのこ事業です。野菜であるまいたけは、さまざまな製造コストが上昇する中でも価格転嫁が難しい商品です。他社の供給過多状態と、これに伴う販売価格の軟調傾向が継続し、まいたけ業界全体で厳しい状況が続きました。

また、農産物であるまいたけは、栽培環境を整えるためエネルギーをかなり必要とします。省人化、省エネ設備の導入などでコストダウンを図りましたが、エネルギー価格の上昇影響を大きく受けて減益となりました。

2023年6月期 下半期の取組み-きのこ事業-

きのこ事業の下半期の取組みについてご報告します。販売施策としては、春から夏にかけてのまいたけの不需要期において、需要を喚起する販促活動を展開しました。1つは大容量販売です。100グラムといった決まったグラム数にとらわれず、容量をアップして、鮮度感もある商品を展開しました。お得意先さま、お客さまのニーズを捉え、伸長している商品です。

もう1つは、メニュー提案での販促です。秋冬の鍋や汁物、天ぷらなどがメジャーな食べ方かと思いますが、春夏には、キャンプ需要などで食べていただく提案として、まいたけに調味料を添付した販促を実施しました。水産練製品の販促ノウハウを転用して、新しい売り方を提案することで、新たなお取引先さまに導入いただくといった成果が出ています。

また、新規市場の開拓においては、昨年から引き続き業務用ルートの展開を進めています。これまでの業務用は加工食品メーカーが中心でしたが、外食や中食業態にも取引を拡大し、業務用の売上は拡大しています。

最終利益としては減益となりましたが、厳しい事業環境の中で、新しい売り方の模索や販売先の拡大など、次の期につながる取組みが実施できたと考えています。

2024年6月期サマリ

2024年6月期の業績予想についてご説明します。

2023年6月期の決算ではご心配をおかけしましたが、すでに発表のとおり、2024年6月期は業績の回復を予想しており、売上高は378億円、営業利益は13億円を見込んでいます。先ほどお伝えしたとおり、2023年6月期は事業環境の影響を大きく受けましたが、全社を挙げて、収益改善や提案営業に取り組んだことで、第4四半期には取組みの成果が出ています。この取組みを今期につなげつつ、新たな施策を展開していきます。

また、今期の原材料・エネルギーなどの事業環境は落ち着いてくると見込んでいますので、その効果も加えて、業績回復を達成できるものと考えています。

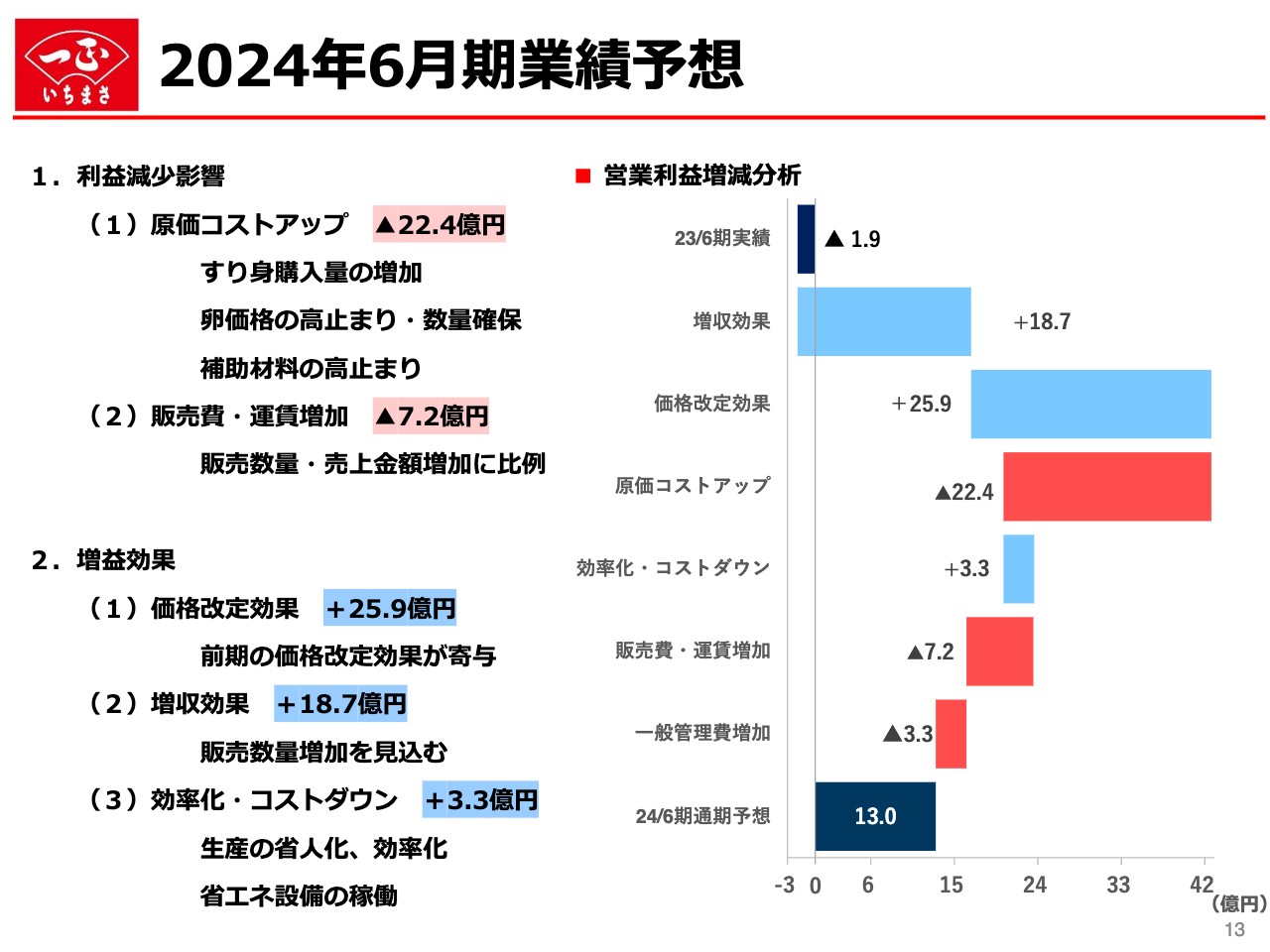

2024年6月期業績予想

営業利益の分析です。原価については、さらなる高騰は見込んでいないものの、高止まりが続くと考えています。また、今期は後ほどご説明する販売数量の伸長を見込んでいるため、その分のすり身購入数量が増えることで22億円のコストアップとなっています。

また、販売数量・売上増加に伴い、販管費・運賃も上がっています。増益効果としては、価格改定効果、販売数量の増加、コストダウンにより48億円を見込んでいます。

水産練製品・惣菜事業の見通し

水産練製品・惣菜事業の見通しと取組施策です。最初に製造コストの見通しについて、外部要因と自社要因に分けてご説明します。

外部要因としては、原材料とエネルギーコストが大きく影響します。すり身は、第2四半期説明会でもご説明した動きとなっていますが、北米での2023年度漁獲枠が回復したこと、ロシアの冷凍すり身の生産能力・出荷量が急速に拡大していることから、世界的な需給バランスが緩み、価格高騰から抑制へ変化しています。今後の動きとして、下げに転じるかは難しいところですが、現段階では原材料高騰については一服する見込みです。

エネルギー価格についても、さまざまな要因が絡み見通しが不透明な状況ではあるものの、需給バランスも一進一退の推移が続いており、急激な上昇や下落はないものと考えています。

水産練製品・惣菜事業の見通し

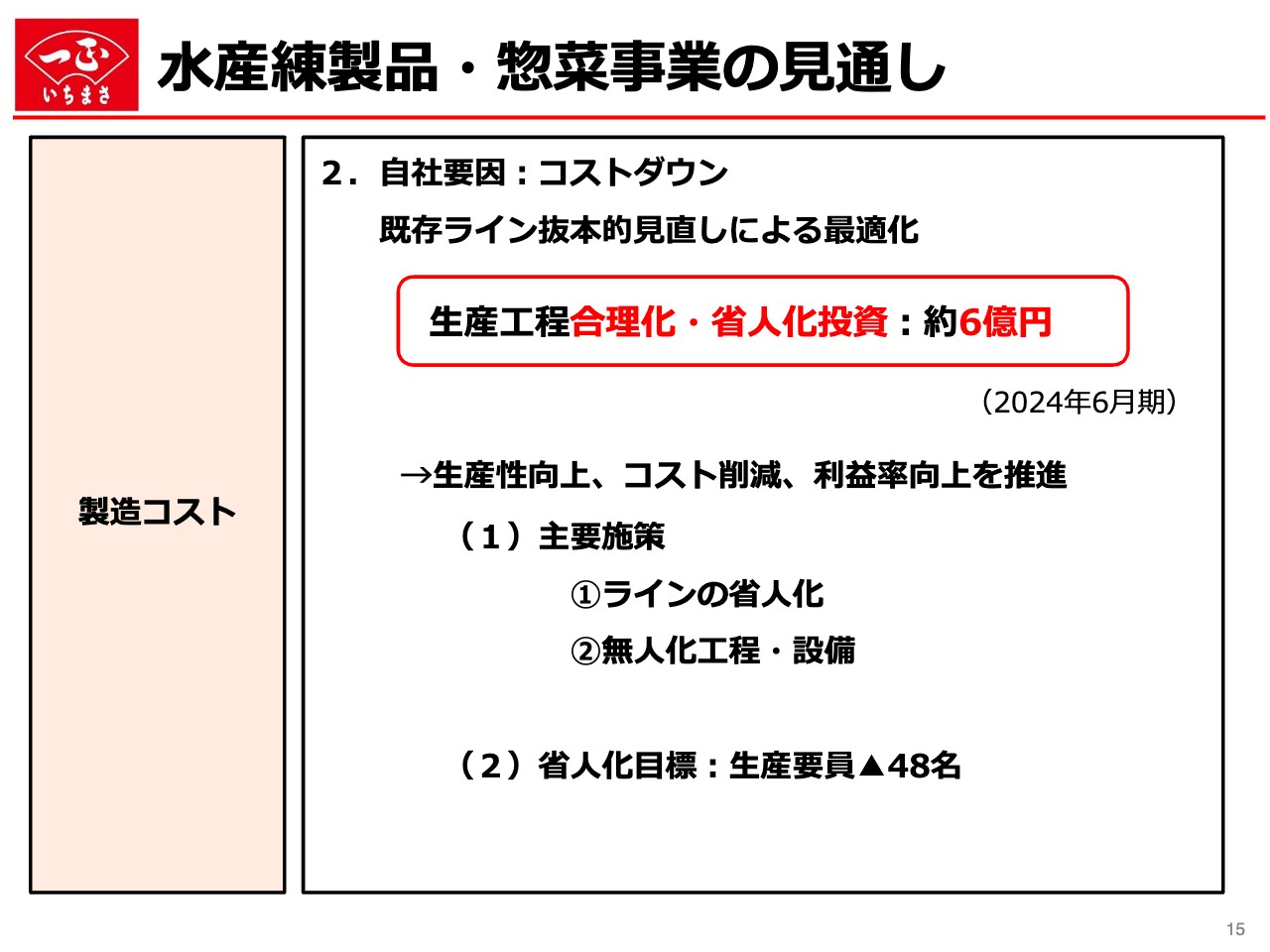

製造コストのもう1つの見通しは、自社努力としてのコストダウンです。これまでも製造工程の効率化等によりコストダウンを図ってきましたが、今期は通常の設備予算とは別に約6億円を投資して、生産工程の合理化・省人化を推し進めます。

製造コストのもう1つの見通しは、自社努力としてのコストダウンです。これまでも製造工程の効率化等によりコストダウンを図ってきましたが、今期は通常の設備予算とは別に約6億円を投資して、生産工程の合理化・省人化を推し進めます。

ここ数年で人件費やエネルギーコストは上昇し、合理化・省人化の取組みは急務であると考えています。大きな投資ではありますが、生産性を向上させ、コストが削減されることで、将来にかけて利益をもたらすものだと考えています。今回の投資により、生産要員48名の省人化を目標としています。

水産練製品・惣菜事業の見通し

価格改定効果についてです。あらためて価格改定の状況、2024年6月期への寄与についてご説明します。価格改定は原材料、エネルギーなどのコスト上昇分を吸収し、利益構造の改善を図るべく実施してきました。2022年3月に1回目を実施し、その後、コストのさらなる上昇に合わせて、9月に2回目、2023年3月に3回目と、延べ3回実施しています。

スライドの図でお示ししたように、3回分が積み上がっていますが、2024年6月期は、前期比ベースで2回目と3回目の値上げ効果が寄与します。お得意先さまのご理解をいただきながら、3回の値上げを予定どおりの改定率で実施できたことは、当社の大きな強みとなっています。

とは言え、値上げ分の効果を十分に得るには、販売数量を確保し、伸ばしていくことが必須となります。

水産練製品・惣菜事業の見通し

販売数量の回復に向けた施策についてご説明します。販売数量の状況については先ほどご説明したとおり、4月から6月で販売数量は下げ止まり、アップトレンドへと移行しています。この傾向を維持し、年間を通した販売数量の回復を目指します。

販促施策として、1つ目は、これまでも実施している添付や増量企画を積極的に実施し、消費者の購買行動を促す取組みを継続します。

2つ目は、ドラッグストアなどのお取引先さまに合わせた商品の投入です。これまでは同じ商品を量販店向けに提供してきましたが、店舗の形態によりお客さまの購入傾向、志向は異なります。

ドラッグストアでは少量で手頃な価格をお求めになる傾向が強いことから、枚数を減らして価格を抑えた商品の展開を始めました。「適量」「適価」というキーワードで、お客さまのニーズに合わせた商品展開を進めます。

3つ目は、賞味期限の延長です。賞味期限の延長は、お客さまの利便性や食品ロス削減の観点からも重要な課題だと考えています。

特にお得意先さまにとっては、賞味期限が短いことでロスが発生しやすく、利益が出ない商品と見られてしまう可能性があります。製造従事者の接触を極力抑えたラインの設計や包装方法の変更、新しい殺菌技術の研究などを進め、賞味期限の延長を図ります。

水産練製品・惣菜事業の見通し

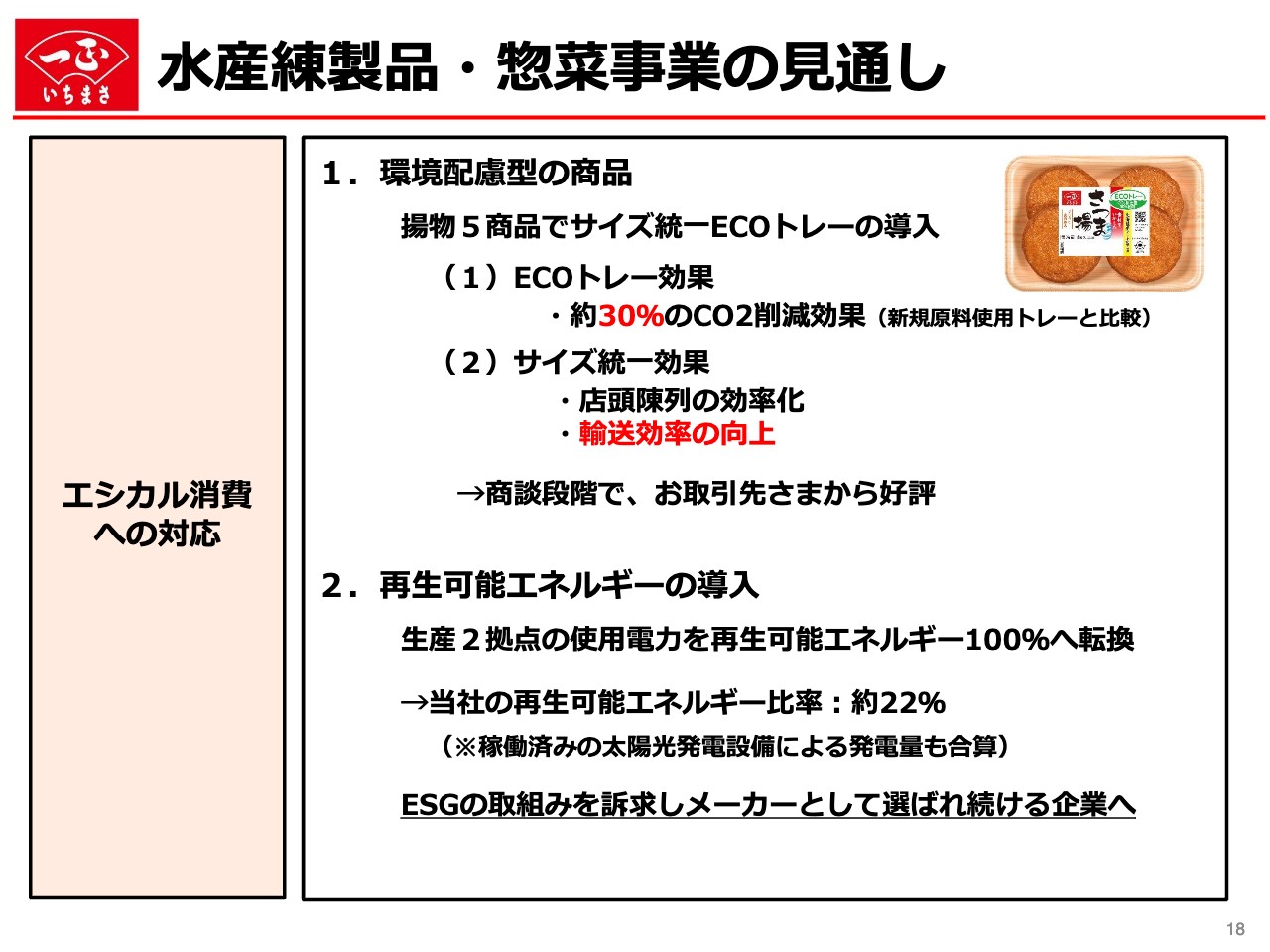

エシカル消費への対応についてご説明します。「SDGs」「ESG」といった考え方や取組みは数年前から広がりを見せていますが、ここ最近になって急速に浸透し、お取引先さまからも環境に配慮した商品を求める声が大きくなってきています。

当社では包材のエコ化を進めていますが、さらに今年9月からはサイズ統一のECOトレーを採用し、揚物5品で展開します。

循環型リサイクルトレーを使用することでCO2排出量を削減するのはもちろん、サイズの統一化によって、お取引先さまにおける売り場作りや輸送・配送効率向上のメリットがあります。まだ商談段階ですが、すでにお取引先さまからご好評いただいており、今後が期待できる商品です。

また、使用エネルギーの観点から、2023年7月1日より、生産2拠点で使用する電力を再生可能エネルギー由来の電力に100パーセント切り替えました。

すでに稼働済みの太陽光発電設備による発電量を合わせると、当社の総電力使用量の約22パーセントが再生可能エネルギー由来となります。商品だけでなく、企業としてのESGへの取組みも訴求し、メーカーとして選ばれ続ける企業を目指します。

(参考)海外事業

海外事業についてもご説明します。海外事業の売上構成比は小さいため数値の公表は控えますが、着実に進捗しています。ターゲットエリアを定め、海外向けの戦略商品を拡充させるとともに、国内・海外の展示会へも積極的に出展し、取引先の拡大を進めています。

展示会では商品への高評価の声や引き合いを多くいただいており、2024年6月期の海外輸出売上は、前年比220パーセントを計画しています。

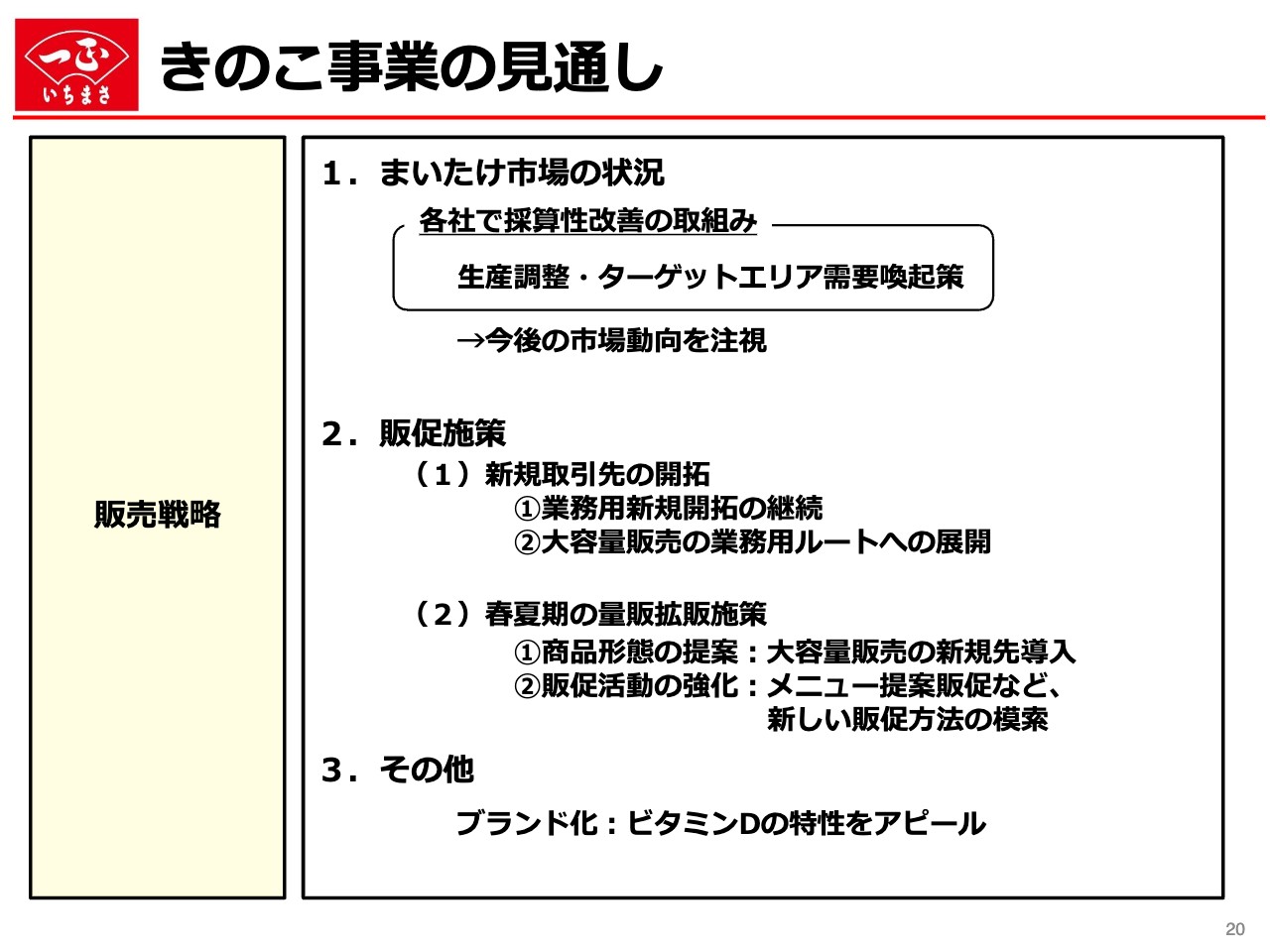

きのこ事業の見通し

きのこ事業の見通しについてご説明します。まいたけ市場の状況は、販売価格が軟調に推移し厳しい状況が続いています。各社の生産調整などにより、3月から6月にかけての相場は回復傾向にありますが、秋冬の需要期に向けた市場動向は注視が必要であり、急激な好転はないものと想定しています。

相場環境が不透明な状況のため、当社としては販売施策を進めていくことで収益の回復を目指します。販促施策の1つ目は、新規取引先の開拓です。引き続き業務用の新規開拓を進めるとともに、量販店の戦略として成果を上げている大容量販売を業務用にも展開し、さらなる開拓を進めていきたいと考えています。

2つ目は、春夏期の量販拡販施策です。お得意先さまや消費者のニーズを捉えた提案を強化していきます。これまでに成果を上げている販売方法を新規取引先へ導入するとともに、調味料を添付するなど、従来のきのこの販売方法にしばられない自由な発想で取組みを進めていきます。

また、その他として、当社にはビタミンDを強化したまいたけ商品がありますが、ビタミンDの健康効果や特性のアピールが不足しており、販売促進につながっていないと考えています。国内外の大学・研究機関との共同研究も含め、まいたけの機能・付加価値を訴求していきます。

きのこ事業の見通し

まいたけはエネルギーコストの影響を大きく受けるため、生産のコストダウンも重要な取組みとして推進しています。

取組みの1つ目は、省人化です。第二次中期経営計画では包装工程の省人化40パーセントを掲げ、スマートファクトリー化ライン導入を進めています。これにより、2023年6月期末時点では10パーセントの省人化を実現しました。当初の計画から大きくずれることなく、第二次中期経営計画最終年度の2026年6月期の目標は達成できる見込みです。

2つ目は、生産の安定化、収量の最大化です。AI・IoTを活用し、温度・湿度などまいたけの栽培環境を測定・分析し、最適な栽培環境を構築する取組みを進めています。

ここまでご説明したように、事業環境の見通しは落ち着きを見せています。また各種取組みを確実に実施していくことで、2024年6月期の業績は回復すると予想しています。

2021-2025 年度 第二次中期経営計画概要

2021年度から2025年度の第二次中期経営計画の進捗状況と、今後の取組みについてご説明します。

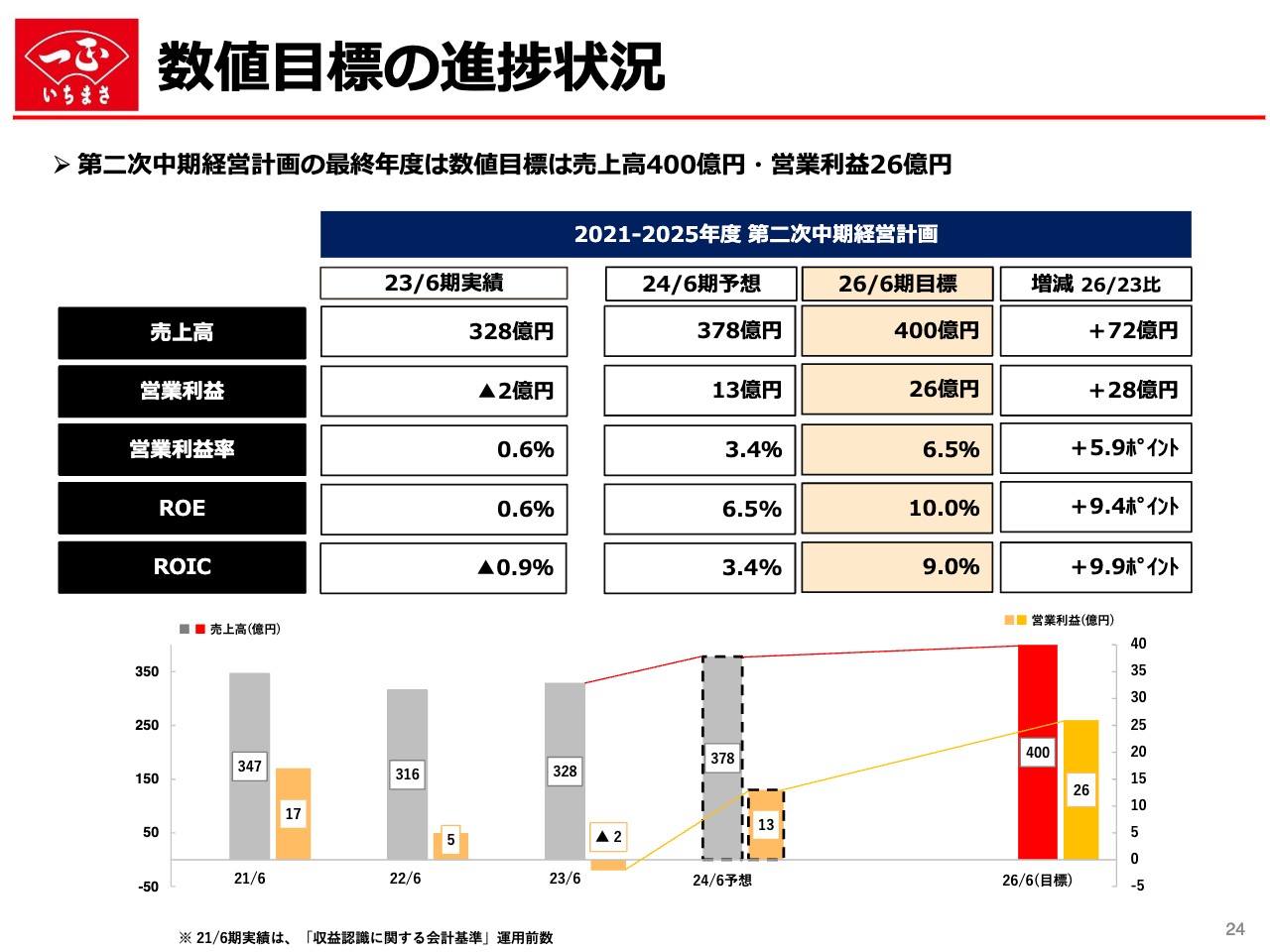

第二次中期経営計画の概要です。この計画は、2026年度から始まる「成長の10年」につなぐ「成長軌道への5年」と位置づけたものです。スライド中段に掲げる「5つの重要戦略」により、数値目標である売上高400億円、営業利益26億円の実現を目指します。

数値目標の進捗状況

数値目標の進捗状況についてご説明します。先ほどお話ししたとおり、2024年6月期は価格改定効果や販売数量回復などにより、売上高約15パーセントの成長を見込んでいます。そして2026年6月期までの残り2年間で、海外事業の売上拡大も含め、年率約3パーセントの伸長率で400億円に手が届くと考えています。

営業利益に関しては、原材料の価格動向に影響を受けるものの、高付加価値商品の構成比の拡大、生産工程の省人化、工場稼働率の向上および販売管理費のコントロールなどを通じ、最終年度の営業利益26億円の目標達成を目指します。

現時点においては高い目標ですが、各取組みは着実に進捗しています。まずは今期の業績を回復し、第二次中期経営計画最終年度の目標達成に向けて進んでいきたいと考えています。

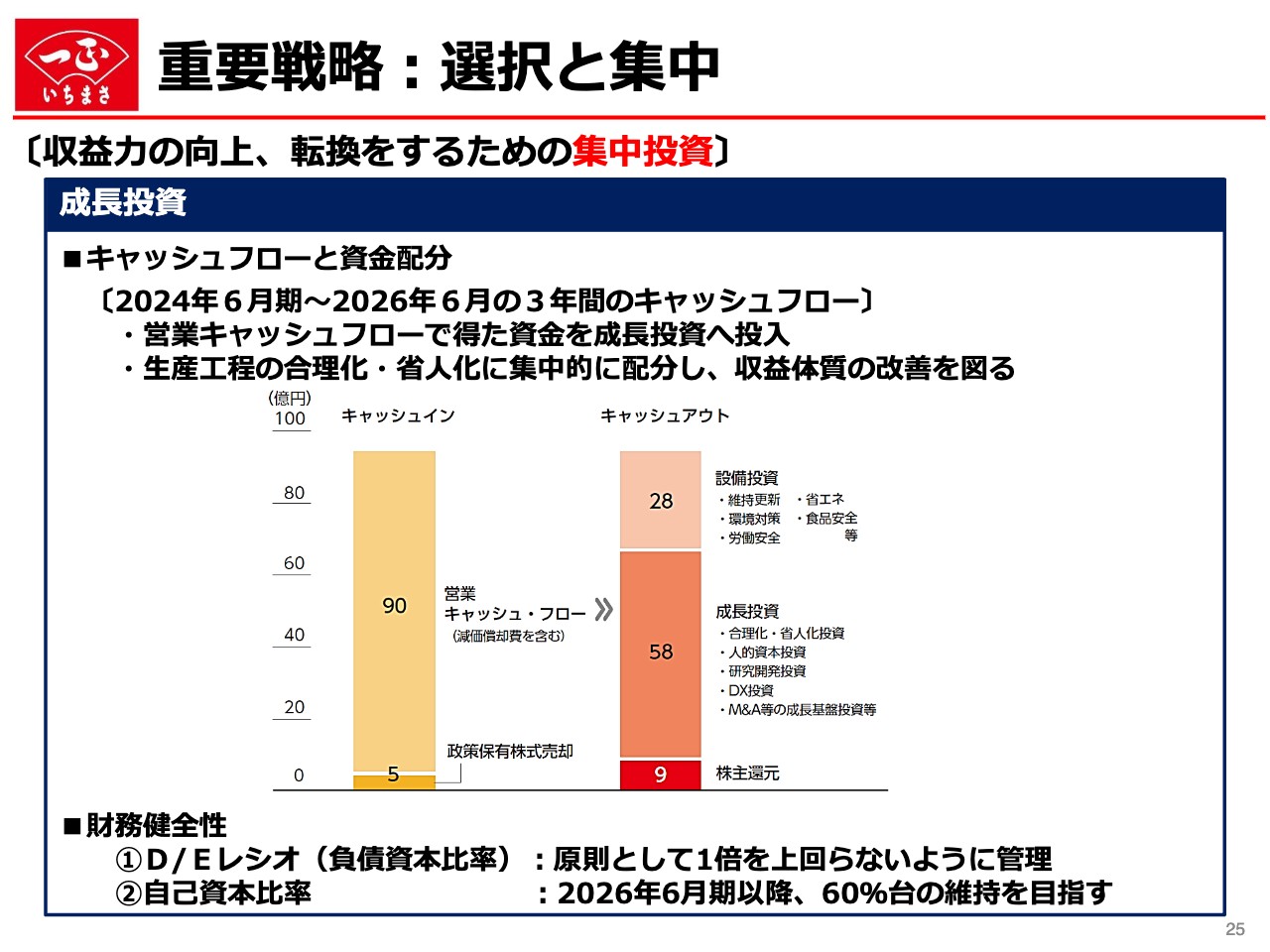

重要戦略:選択と集中

「5つの重要戦略」のうち、「選択と集中」「新規事業」についてご説明します。

まずは「選択と集中」についてです。経営環境の変化は加速しており、事業を継続していくためには、当社も大きく変わらなければなりません。収益力の向上、転換に向け、集中投資を進めていきます。

第二次中期経営計画期間の3年間のキャッシュ・フロー、資金配分の全体像はスライドの図のようになります。

キャッシュインは、営業キャッシュ・フローの約90億円の創出と政策保有株式の売却約5億円を想定しています。資金配分に関しては、成長投資に約58億円と、重点的に資金を投入します。

中でも、今後の見通しでご説明した、生産工程の合理化・省人化には集中的に配分し、収益体質の改善を図ります。

財務健全性については、D/Eレシオは原則として1倍を上回らないように管理し、自己資本比率は2026年6月期以降、60パーセント台の維持を目指します。

重要戦略:選択と集中

資本収益性については、持続的な成長を果たすため、資本コストを上回る資本収益性の達成とROIC向上施策が必要となります。

当社では、2024年6月期からROIC経営の本格運用をスタートしました。資本コストを意識した投資判断や、事業別ROICの運用を開始するとともに、現場レベルの業務に結び付けたROICツリーを設定し「自分ごと」にする活動を始めています。

一方で、資本コストの低減も必要となります。第二次中期経営計画の数値目標達成に向けた企業運営を第一とし、加えてESG経営やサステナビリティ戦略を進めながら、積極的なIR活動の推進や投資家のみなさまとの対話を通じてご評価いただきたいと思います。

重要戦略:新規事業

新規事業についてご説明します。新規事業の立ち上げは長年の課題でしたが、これまでは良い案件を待つという姿勢にとどまっていました。経営構造の強靱さは事業の柱を増やすことからも生まれると考え、第3の柱となる収益性の高い事業への着手を目指していきます。

その実現のためには、M&Aや異業種・異分野企業との協業、オープンイノベーション等を含め、強い意志で自ら探すことが必要です。

このような取組みを加速するため、2023年7月付で新規事業開発室を設置しました。すでに、新潟県と企業で創設された事業共創プログラム「InnoLaboNlIGATA(Innovation Labo NIIGATA produced by KDDI)」にも参画しており、アイデア創出の手法や考え方を学んでいきたいと考えています。さらに、新技術やビジネスアイデアを持つスタートアップとのマッチングや、事業共創のチャンスを探索していきます。

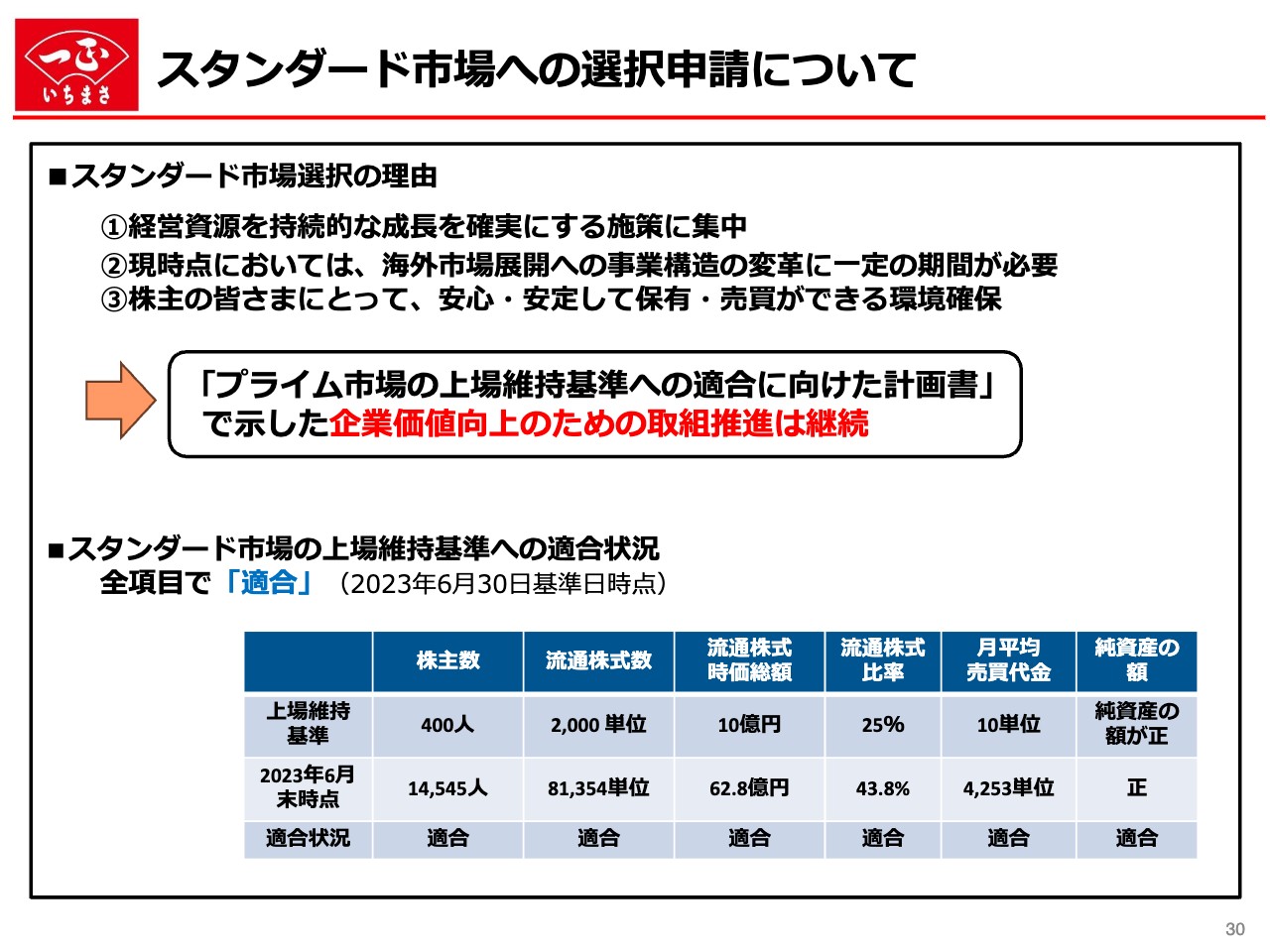

スタンダード市場への選択申請について

最後に、スタンダード市場への選択申請について、当社の考えをご説明します。

すでに開示しているとおり、当社は8月25日にスタンダード市場への選択申請を取締役会で決議し、東京証券取引所へ申請書を提出しました。

東証の新市場区分への移行時には、プライム市場を選択しましたが、これは、市場の要求する高いレベルの業績・ガバナンスにチャレンジすることで、当社の事業活動あるいは思考形態の改革を目指したものでした。この取組みにより、ガバナンスはプライム企業同等レベルに引き上げられ、信頼性の高い会社になったのではないかと考えています。

しかしながら、経営環境の激変期で業績が厳しい状況の中、株価は伸び悩む状況となっています。2023年6月末時点のプライム上場維持基準への適合状況では、株主数、流通株式数、流通株式比率、純資産の額では充足しているものの、流通株式時価総額と1日平均売買代金では未充足の状況となっています。

スタンダード市場への選択申請について

スタンダード市場の選択理由としては、大きくは3点あります。1つ目は、プライム市場上場維持基準の充足・維持コストを踏まえ、経営資源を持続的な成長を確実にする施策に集中する必要があることです。

2つ目は、海外市場への取組みとして、当社は、現在「海外事業の構築」の段階であり、現時点においては、海外市場への展開の事業構造変革に一定の期間が必要であることです。

3つ目は、株主のみなさまにとって、安心・安定して保有・売買ができる環境を確保する必要があることです。

以上を総合的に判断し、スタンダード市場への選択申請を行いました。スタンダード市場へ移行することになりますが、企業価値向上への取組みの意義は変わりませんので、これまで取り組んできたプライム市場にふさわしい企業運営を継続しながら、企業価値向上を目指していきます。

2023年6月期の業績概要ならびに今後の業績見通しについてご説明しました。私からのご説明は以上となります。ご清聴ありがとうございました。

質疑応答:スケソウダラの価格下落への対応について

司会者:「スケソウすり身はAシーズン、Bシーズンとも価格が下落しました。量販店からは練り製品価格の引き下げを求められると思われますが、御社としてはどう対応するのでしょうか?」というご質問です。

野崎:すり身の価格の高騰は一服しましたが、今後も高止まりで推移すると想定しており、現時点では値下げ等は検討しておらず、一方でお客さまからのニーズに合わせた大容量パックや、高付加価値商品の開発など、「適量」「適価」な商品をご提案していきます。

質疑応答:業績回復に向けた今期の核となる取組みについて

司会者:「業績の回復には販売数量の回復・拡大が大きなポイントになっているということですが、今期の核となる取組みを教えてください」というご質問です。

野崎:2023年6月期は、相次ぐ食料品等の値上げにより、お客さまの買い控えが強まり、高単価商品を中心に販売数量が低調となりました。

一方、当社の主力商品である「サラダスティック」は、価格改定後も販売数量は伸長しており、お客さまのニーズは高いものと認識しています。生産効率を向上したサラダスティック専用工場が今期はフルに寄与するため、コスト優位性と供給力を強みにさらに販売を強化します。

また、前期は卵不足により調理済みおでんの販売数量を抑制しましたが、今期は供給責任を果たすべく、国産卵の調達は計画どおり確保できています。

新しい取組みとしては、お客さまのエシカル消費意識の高まりにお応えする意味でも、今期は「環境配慮型の商品」を強化していきます。

当社の主力商品において循環型のリサイクルトレーを採用し、CO2排出量の削減を推進します。また、トレーサイズを統一することで、当社の原価低減だけでなく、店頭における陳列時の生産効率や、輸送時の積載効率向上にも効果があり、お取引先さまよりご好評をいただいています。

また、おせちの製造工場である聖籠工場は、再生可能エネルギー100パーセントの工場となり、お取引先さまに「環境対応企業」としての認知をあげていき、今後も、人に地球に優しい商品の提供をサプライチェーン全体で取組みます。

質疑応答:卵の調達確保とお正月の伊達巻への影響について

司会者:「秋冬商戦に向けて卵の調達が確保できたというご説明でしたが、それを使ったお正月の伊達巻の生産に影響はあるのでしょうか?」というご質問です。

野崎:お正月の伊達巻についても、サプライチェーンのみなさまのご協力をいただき、調達の目途はたっており、現時点では、お客さまにご迷惑をかけることなく商品を提供できるものと考えています。

質疑応答:新事業開発室の進捗について

司会者:「新事業開発室が7月1日に新設されましたが、現時点での進捗と取組み状況を教えてください」というご質問です。

野崎:新規事業については、今年の7月に新規事業の専任部署である「新規事業開発室」を設置し、既存の水産練製品事業ときのこ事業の「中核領域」から不確実性が比較的低い「隣接領域」、「周辺領域」、不確実性が高い「革新領域」を含め、新規事業化やM&Aの実現性を高めることにより、第3の柱となる事業への着手を目指しています。

新規事業は、経営理念を実現し、ICHIMASA30ビジョンの達成、ESG経営宣言に基づく持続可能な社会への貢献を目指すものであるべきと考えています。

現在、「隣接領域」「周辺領域」としては、水産練製品事業では生物多様性の観点でのすり身原料代替のシーフードである「ネクストシーフード」、あるいはすり身原料にとらわれない商品の事業化、きのこ事業では、バイオ研究に基づく高機能性商品の事業化などの検討を進めています。

質疑応答:まいたけ事業の収益回復の戦略について

司会者:「まいたけ事業の収益の落ち込みが著しいです。外部要因としての他社増産による価格の下落ということですが、内部要因・努力としての収益回復の戦略はあるのでしょうか?」というご質問です。

野崎:前期は他社の増産影響により供給過多になった影響で相場が低調に推移しましたが、各社が生産調整を行ったこともあり、足元では相場は戻りつつあります。

野菜であるまいたけは、さまざまな製造コストが上昇する中でも価格転嫁が難しい商品です。そのため、健康機能の高さを訴求することや、さまざまな食べ方を提案するなど、まいたけの認知度を高め需要喚起を強化します。

一方で、原価低減のため、合理化・省人化の集中設備投資を推進しており、第二次中期経営計画中に人手のかかる包装工程の約40パーセントの省人化を目指し、計画どおりに進行しています。今期はさらにまいたけの裁断工程も自動化し、さらなる自動化を目指します。

質疑応答:株価対策およびプライム市場への再上場について

司会者:「スタンダード市場移行後も企業価値向上に向けた取組みは変わらないとのことですが、株価の回復の兆しは見えていません。株価対策はどのように考えているのでしょうか? また、再度プライム市場を目指すことはあり得ますか?」というご質問です。

野崎:株価の上昇には、業績をしっかりと回復させることが第一だと考えています。2024年6月期は原材料の高騰が一服する見込みであり、販売数量が回復傾向にありますので、本社第二工場の通年稼働や価格改定効果により、業績回復予想を発表しています。

この業績回復の取組みを推進しながら、IR活動や投資家のみなさまとの対話を通じてご評価いただくことで、株価の上昇を目指していきます。

プライム市場については、これまで取組んできたプライム市場にふさわしい企業運営を今後も継続しながら、企業価値の成長に合わせて、プライム市場の上場基準を満たすような状況になれば、再検討していきたいと考えています。

質疑応答:円安の影響について

司会者:「原料価格やエネルギー価格の高騰はひと段落とのことでしたが、為替は再び円安の方向に動いています。影響は吸収できるのでしょうか?」というご質問です。

野崎:主原料となる北米産すり身は円建てで購入しており、為替変動を織り込んだ相場となっているため、直接の為替影響はないと考えています。

エネルギー価格については、前期ほどの上昇はないと思いますが、しばらくは高止まりすると想定しています。本社第二工場で導入した、エネルギー効率を意識した「コージェネレーションシステム」や、太陽光発電が寄与しており、省エネ対策を強化し、コスト抑制に努めていきます。

質疑応答:原発処理水放出の影響について

司会者:「先日は、福島における原発処理水放出が始まりましたが、これに伴って御社の国内事業、あるいは海外事業への影響はありますか?」というご質問です。

野崎:国内において買い控えなどはありませんが、当社の海外事業においては、香港への輸出に若干の影響があり得ると考えています。今後の動向を注視していきます。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

2904

|

749.0

(03/06)

|

-2.0

(-0.26%)

|

関連銘柄の最新ニュース

-

一正蒲鉾、価格改定と主力品の伸長で増収を確保 「小判てんぷら」の増... 03/05 08:00

-

一正蒲鉾(2904) [Delayed]Consolidated ... 02/18 15:00

-

一正蒲鉾---2Qも増収、水産練製品・惣菜事業及びきのこ事業の売上... 02/16 14:12

-

一正蒲鉾、上期経常が23%減益で着地・10-12月期も8%減益 02/13 16:00

-

一正蒲鉾(2904) Smile Heart Foods Co.,... 02/13 16:00

新着ニュース

新着ニュース一覧-

今日 10:00

-

-

今日 09:00

-

今日 08:15