【QAあり】ムゲンエステート、通期業績予想を上方修正 好調な市況と積極的な販売活動により進捗が当初計画を上回る

Contents

藤田進一氏(以下、藤田):社長の藤田です。よろしくお願いします。それでは、2023年12月期第2四半期決算についてご説明します。本日は、2023年12月期第2四半期の決算概要、2023年12月期の業績予想、第2次中期経営計画の進捗状況の順でお話しします。

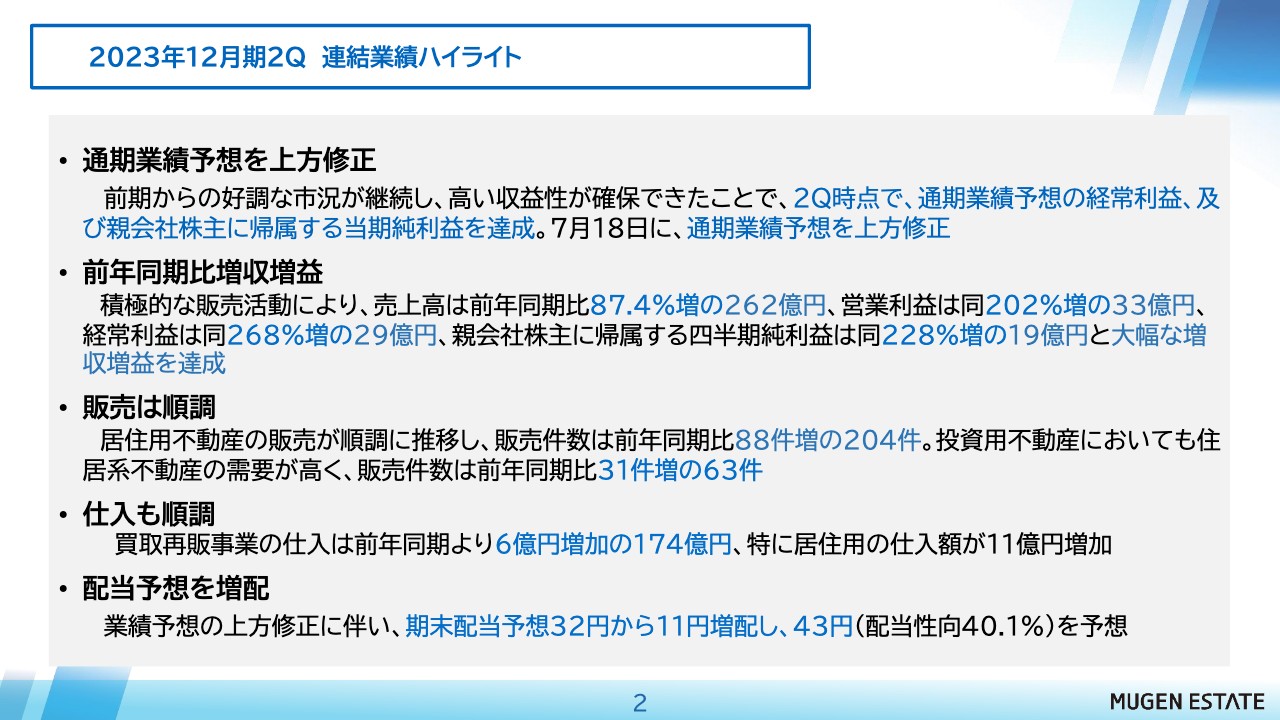

2023年12月期2Q 連結業績ハイライト

連結業績ハイライトについてお話しします。通期業績予想を上方修正しました。第2四半期時点で、通期の業績予想の経常利益、および親会社株主に帰属する当期純利益を達成し、7月18日に通期業績予想を上方修正しました。

前年同期比では、増収増益となりました。積極的な販売活動により、売上高・営業利益・経常利益・四半期純利益ともに、大幅な増収増益を達成することができました。

販売に関しては順調に進んでいます。特に居住用不動産の販売が順調に推移し、販売件数は前年同期比88件増となりました。投資用不動産においても住居系不動産の需要が高く、販売件数は前年同期比31件増となりました。

また、仕入も順調に進んでおり、買取再販事業の仕入は前年同期より6億円増加の174億円となりました。特に、居住用の仕入額が11億円増加しています。

そして、配当予想を増配しました。期末の配当予想32円から11円増配し、43円を予想しています。

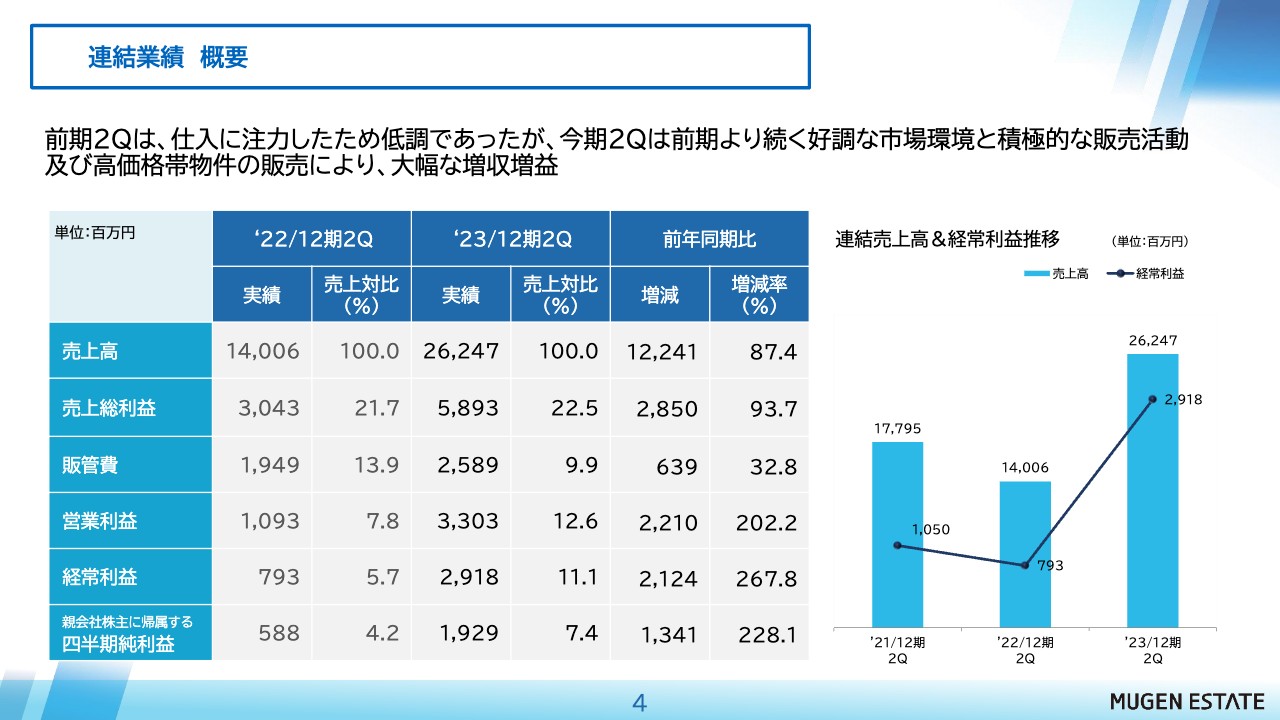

連結業績 概要

決算概要についてご説明します。連結業績の概要ですが、前年度の第2四半期は仕入に注力したため低調でしたが、今期の第2四半期は前期より続く好調な市場環境と積極的な販売活動によって、大幅な増収増益となりました。

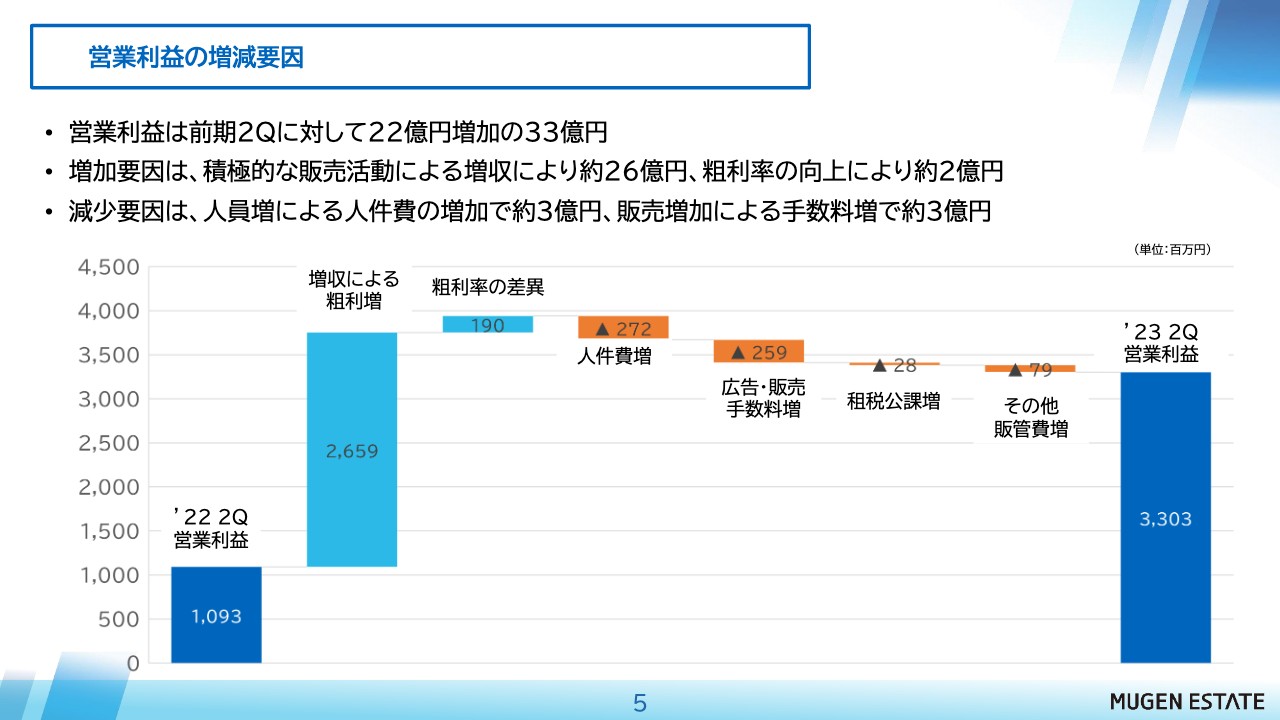

営業利益の増減要因

営業利益の増減要因です。営業利益は、前期第2四半期に対して約22億円増加の33億円となりました。

増加要因としては、積極的な販売活動による増収により約26億円、粗利率の向上により約2億円となっています。減少要因としては、人員増による人件費の増加で約3億円、販売増加による支払手数料等の増加で約3億円となっています。

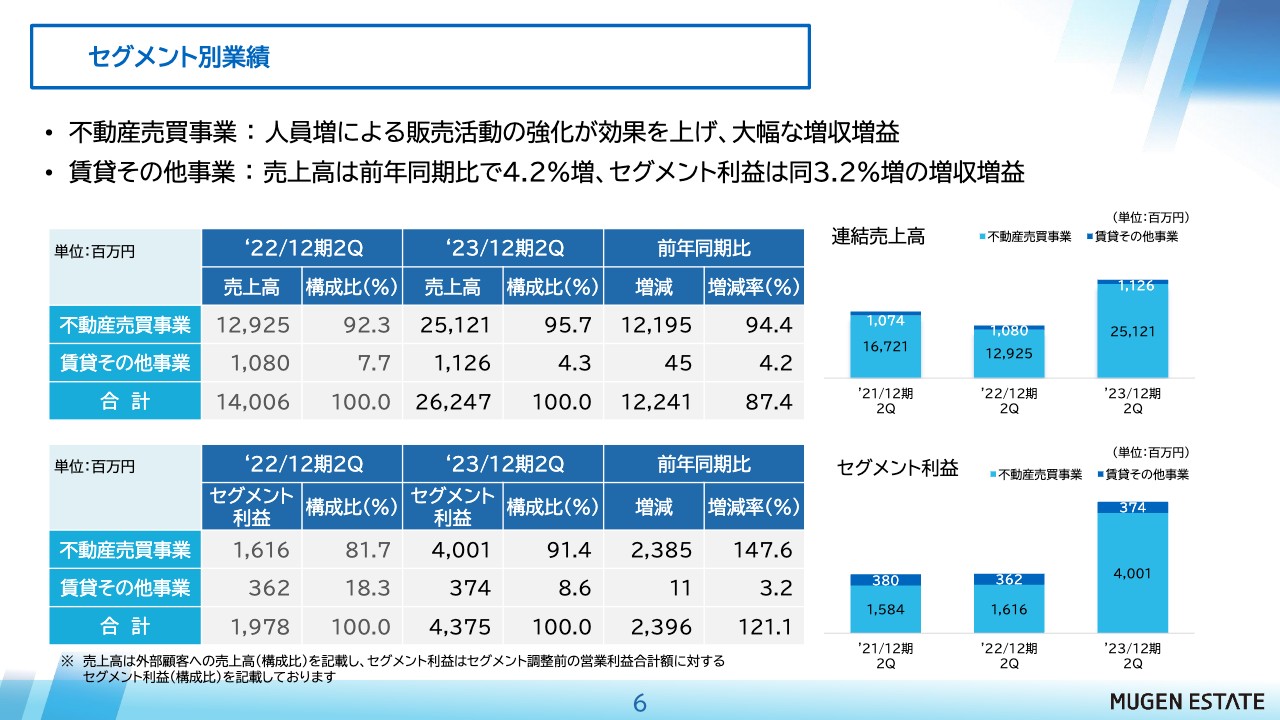

セグメント別業績

セグメント別の業績になります。不動産売買事業については、人員増による販売活動の強化が効果を上げ、大幅な増収増益となっています。

賃貸その他事業に関しては、投資用不動産を商品として持っている間の賃貸収入としての売上が主ですが前年同期比4.2パーセント増、セグメント利益は前年同期比3.2パーセント増の増収増益となりました。

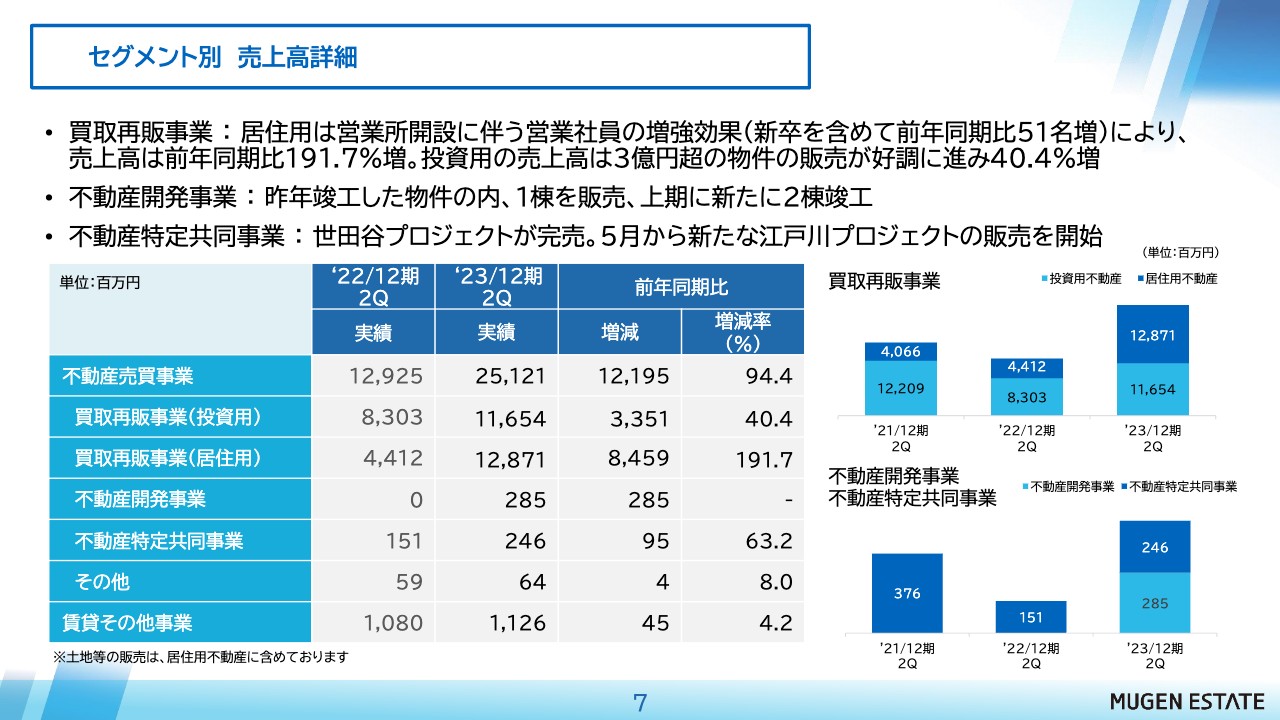

セグメント別 売上高詳細

セグメント別の売上高の詳細です。買取再販事業に関しては、居住用は営業所開設に伴って、営業社員が新卒を含めて前年同期比51名増えました。その増強効果により、売上高は前年同期比で191.7パーセント増となりました。また、投資用では3億円超の大型物件の販売が好調に進み、売上高は前年同期比で40.4パーセント増となりました。

成長事業である不動産開発事業では、昨年竣工した物件のうち、1棟を販売しました。上期には新たに2棟竣工しており、今後販売を進めていきます。

不動産特定共同事業に関しては、昨年から行っていた「世田谷プロジェクト」は完売し、新たに5月から「ナーシングケア江戸川プロジェクト」の販売を開始しています。

不動産買取再販事業

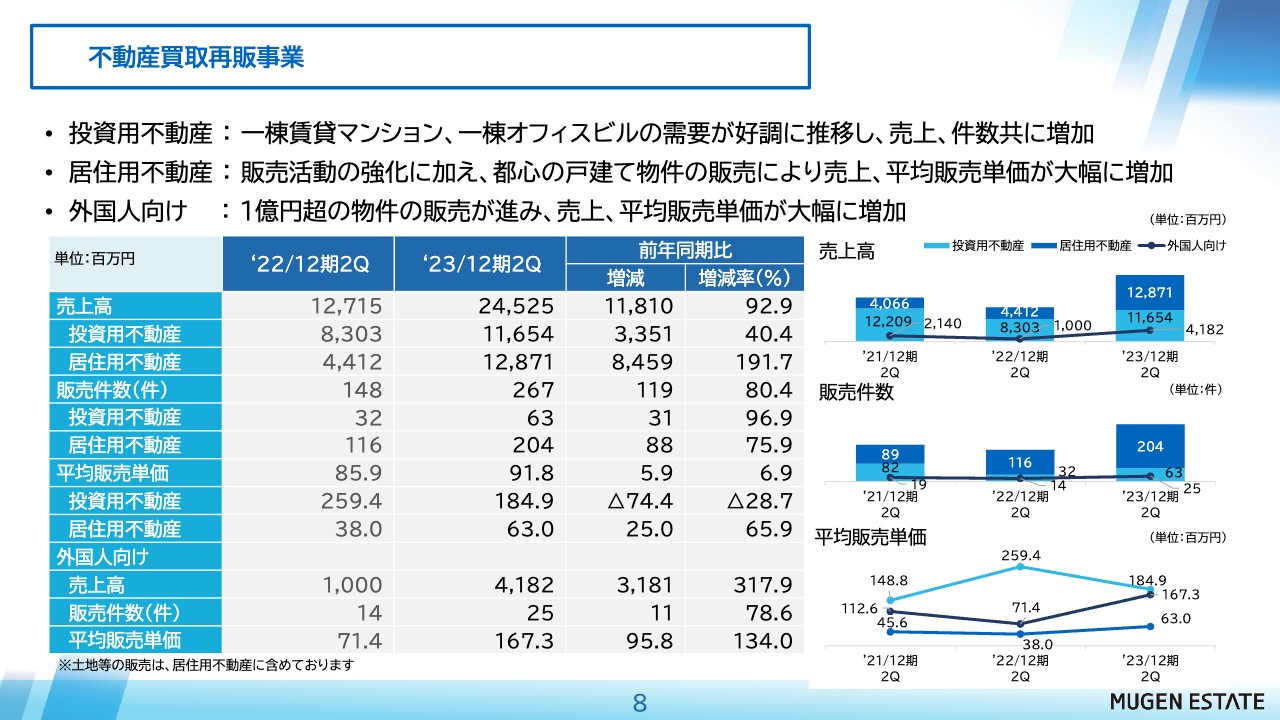

不動産買取再販事業についてです。投資用不動産では、1棟賃貸マンション、1棟オフィスビルの需要が好調に推移し、売上高・件数ともに増加しています。

居住用不動産では、営業所を開設し販売活動の強化に加えて、1件3億円から5億円規模の高額な都心のRCの戸建て物件の販売により、売上高、平均販売単価が大幅に増加しています。

外国人向けに関しては、1億円超の物件の販売が進み、売上高、平均販売単価が大幅に増加しています。今までは1,000万円から2,000万円台の区分マンションの占める割合が多かったのですが、戸建てなど、大型の物件を購入する方が増えています。

不動産買取再販事業 <エリア別販売状況>

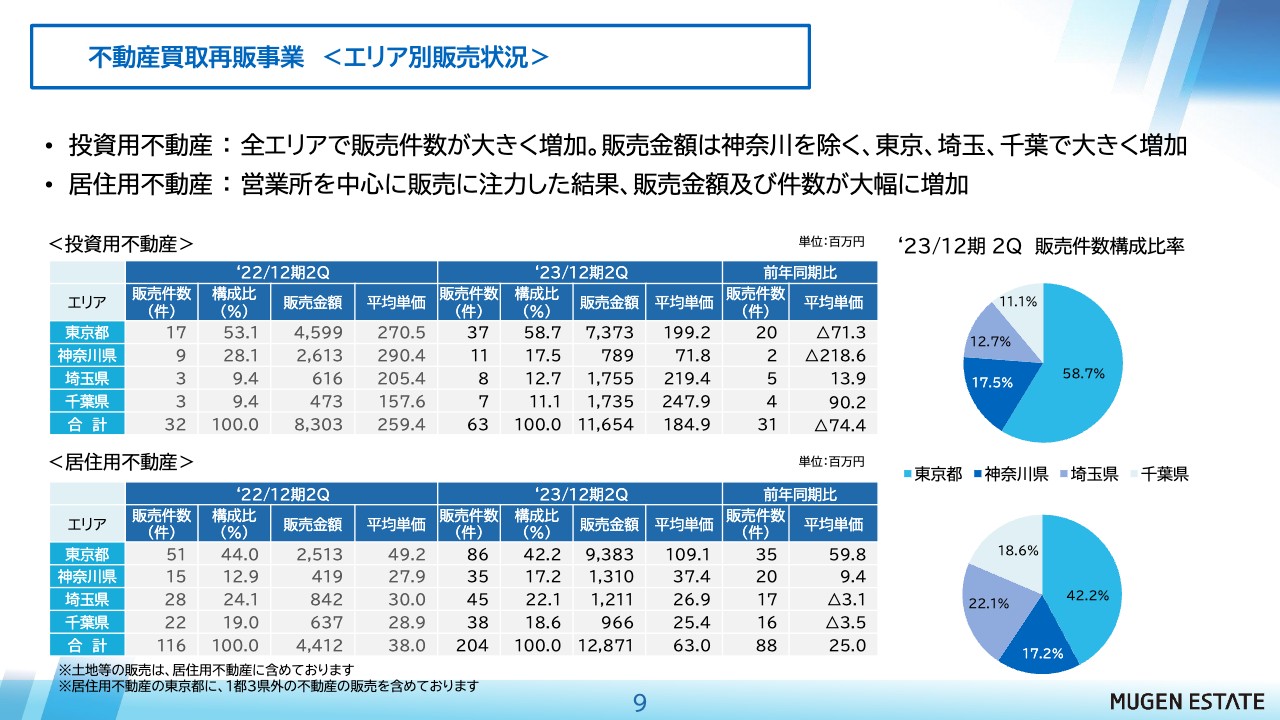

不動産買取再販事業のエリア別販売状況です。投資用不動産に関しては、全エリアで販売件数が大きく増加しています。

販売金額は、神奈川を除く、東京、埼玉、千葉で大きく増加しています。もともと神奈川には横浜支店がありましたが、営業所を増やしたことによって、それ以外のエリアがかなり深耕できているのではないかと思っています。

居住用不動産に関しては、営業所を中心に販売に注力した結果、販売金額および件数が大幅に増加しています。

販売費及び一般管理費・営業外収益・営業外費用

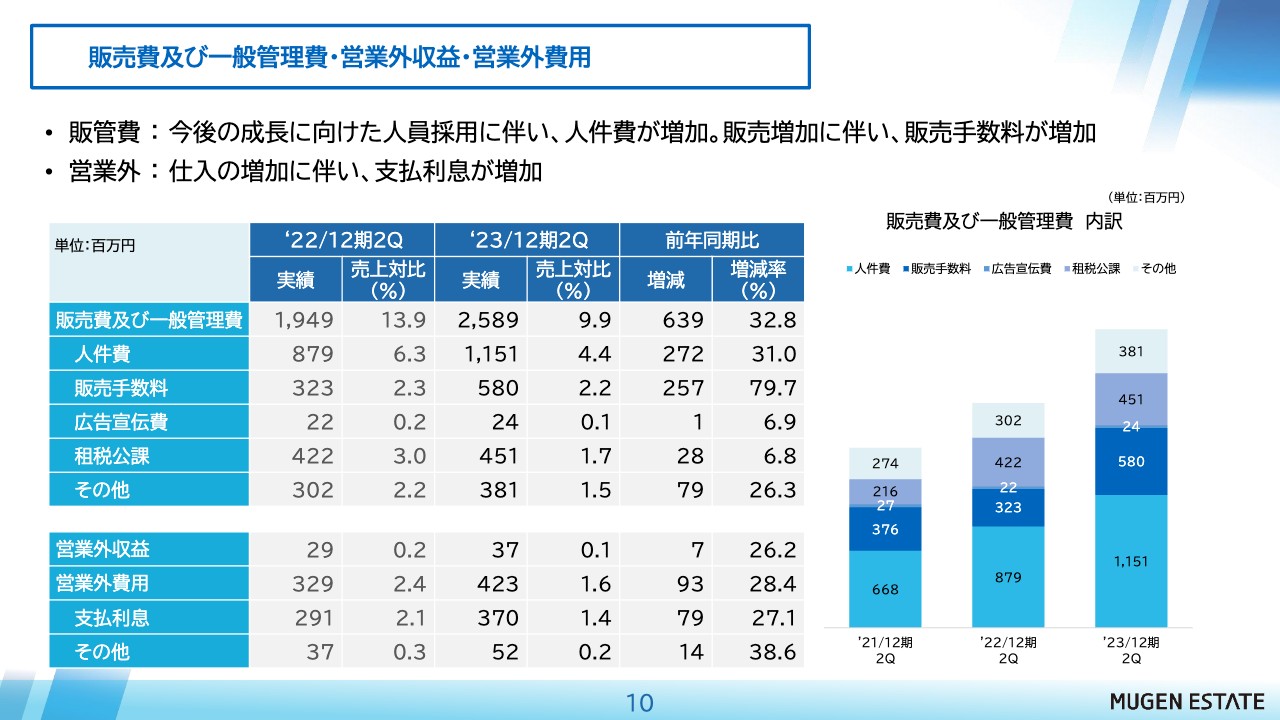

販売費及び一般管理費・営業外収益・営業外費用についてです。販管費に関しては、営業所を増やしましたので、そちらに向けて新卒も中途もかなりの人員を採用しました。そのため人件費が増加しました。

販売増加に伴い、販売手数料、仲介手数料が増加しています。ただし、売上対比を見ると、前年同期の2.3パーセントから2023年12月期第2四半期は2.2パーセントと、さほど増加していません。販売する時に仲介手数料を調整して、利益をきちんと確保していることが見て取れると思います。

営業外費用に関しては、仕入の増加に伴い、在庫が増えていますので、その分の支払利息が増加しています。

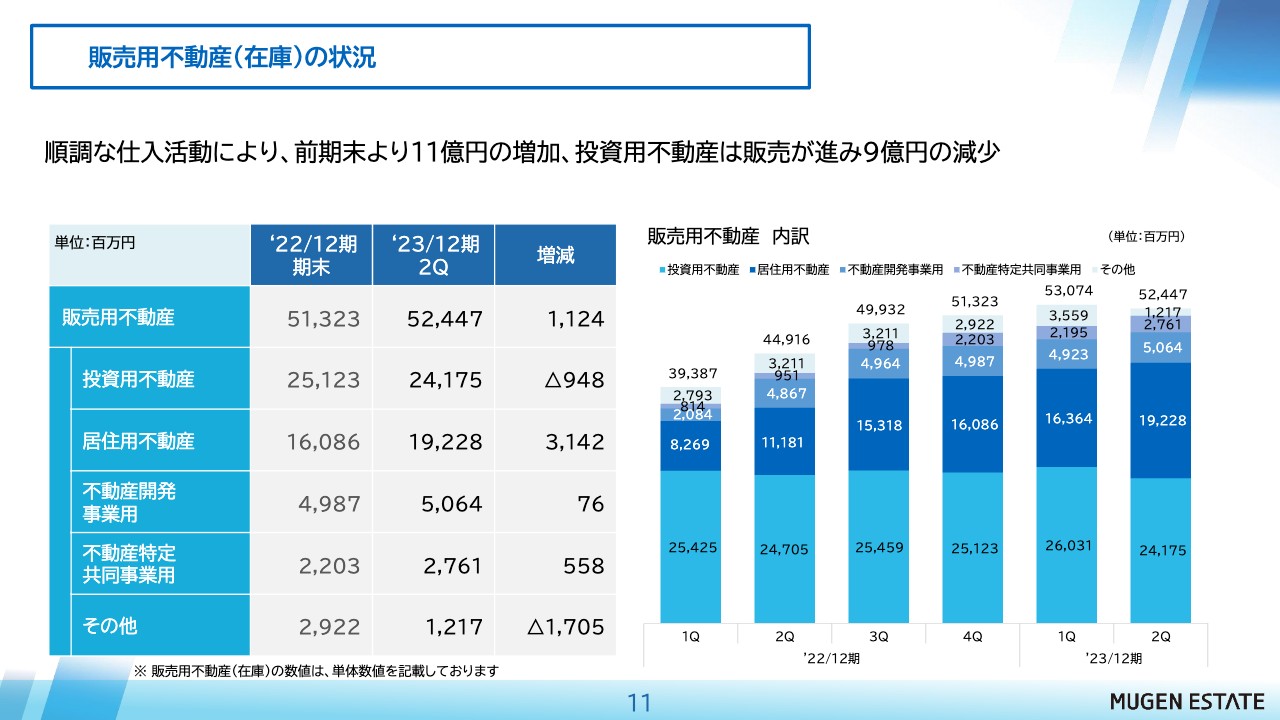

販売用不動産(在庫)の状況

販売用不動産の在庫の状況です。順調な仕入活動により、前期末よりも11億2,400万円の増加となりました。ただし、投資用不動産は販売が進み、9億4,800万円の減少となりました。

投資用不動産は、今かなり相場が上がっていますので、慎重に見ながら販売を優先させています。その代わり、営業所では居住用不動産の仕入を積極的に進めています。

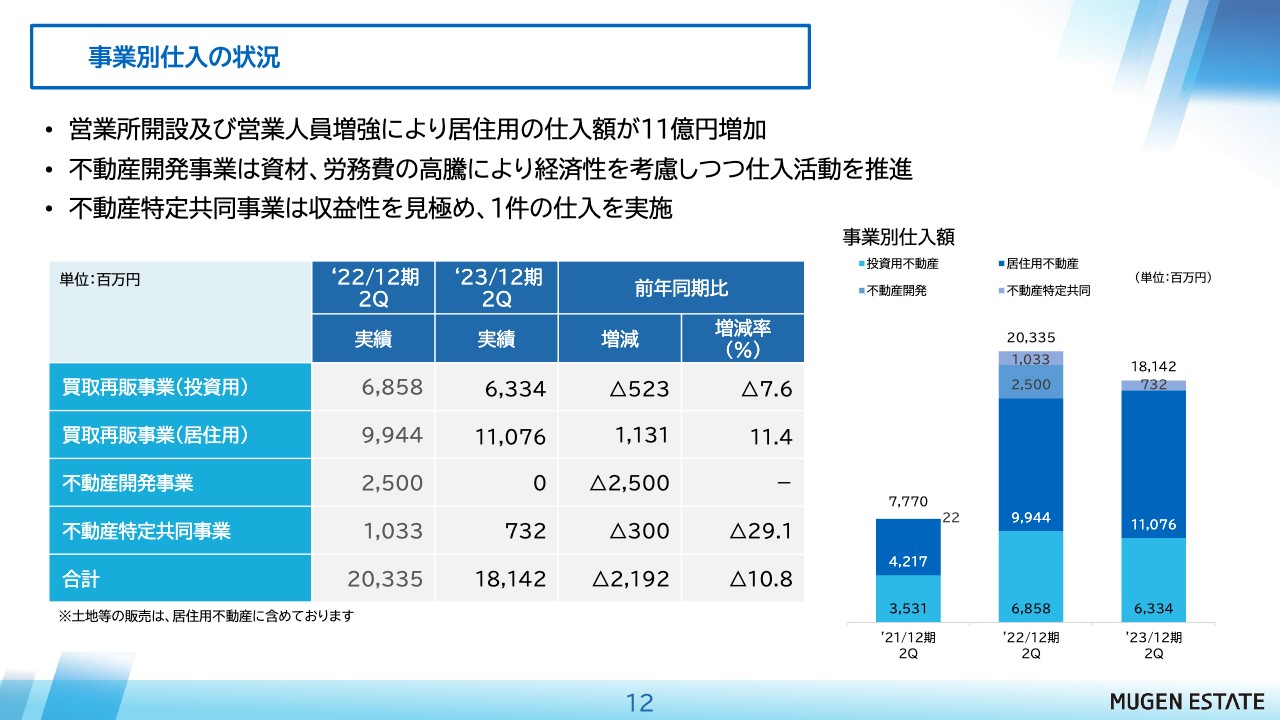

事業別仕入の状況

事業別仕入の状況です。営業所開設および営業人員増強により、居住用の仕入額が11億3,100万円増加しました。

不動産開発事業では、資材、労務費の高騰により経済性を考慮しつつ仕入活動を推進しています。現在も、少しずつですが来年、再来年に向けての物件の仕入を行っています。社内外から、採算が合うものの情報を入手するようにしています。

不動産特定共同事業では、収益性を見極め、1件の仕入を実施しました。こちらも、来年、再来年の物件の仕入を行っていきます。

連結貸借対照表 概要

連結貸借対照表の概要です。居住用不動産の順調な仕入活動により、販売用不動産、短期有利子負債が増加しています。基本的に、居住用不動産は1年以内の短期の借入で賄っている状態です。

投資用不動産では販売が進み、長期有利子負債が減少しています。投資用不動産は、4年弱程度の長期の借入で賄っている状態です。

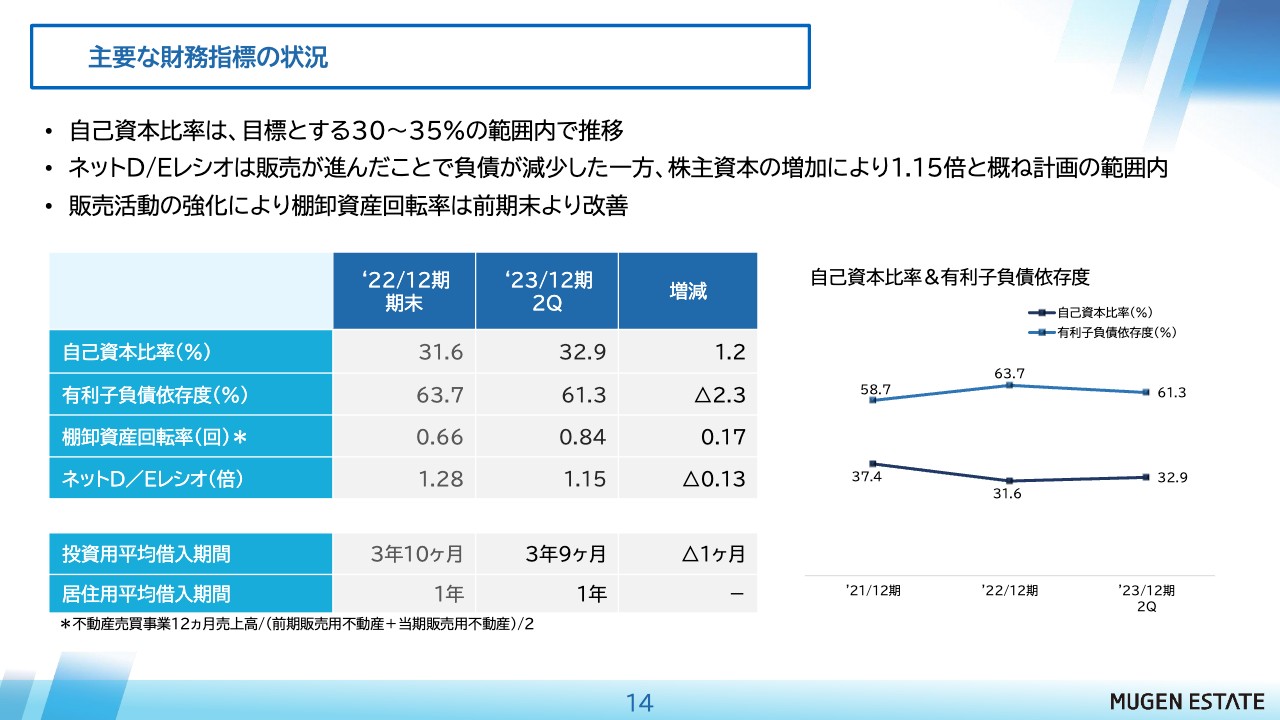

主要な財務指標の状況

主要な財務指標の状況です。自己資本比率は、目標とする30パーセントから35パーセントの範囲内で推移しています。有利子負債の依存度を減らしながら、安全性を高める努力をしています。

重要なポイントとして、販売活動の強化により棚卸資産回転率が前期末より改善しました。居住用不動産に関しては、1年以内に必ず売り切るようにして、ドライブをかけていきます。投資用不動産に関しては家賃が入っているため、きちんとした利益が取れるものから販売することにより、コントロールしています。

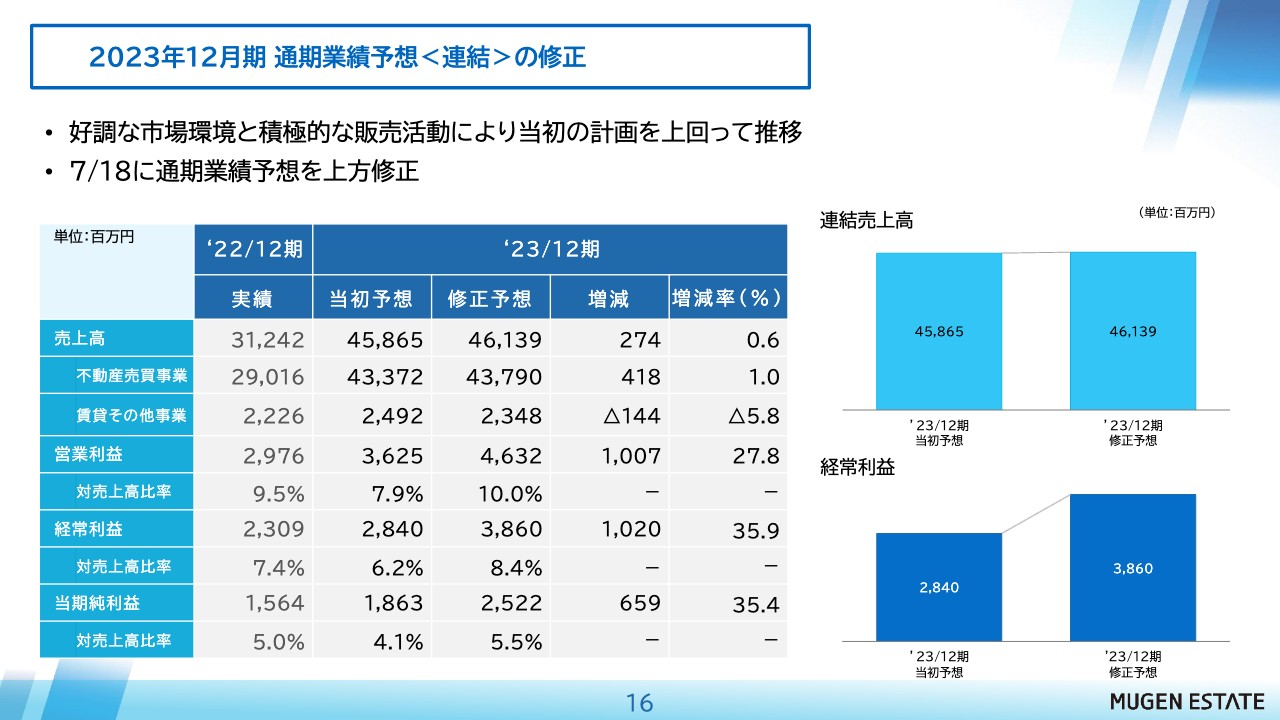

2023年12月期 通期業績予想<連結>の修正

2023年12月期の業績予想についてご説明します。今回、連結の通期業績予想を修正しました。好調な市場環境と積極的な販売により、当初の計画をかなり上回って推移していることを考慮しました。

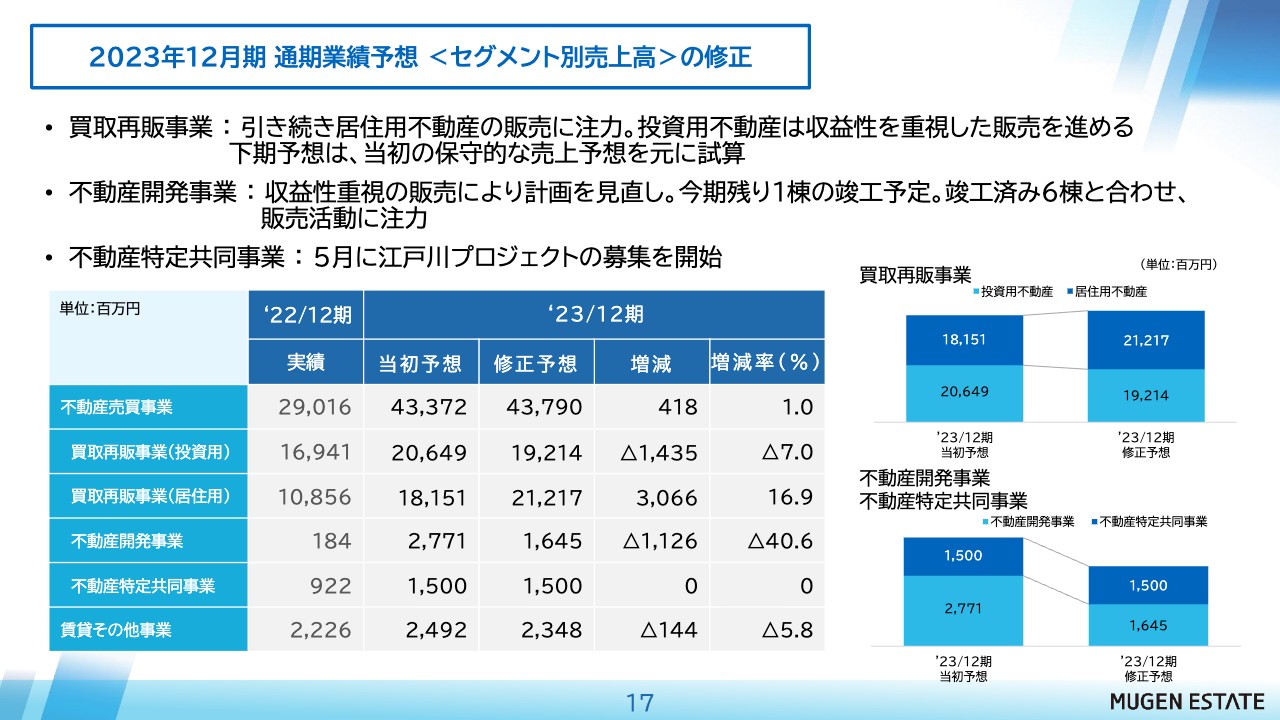

2023年12月期 通期業績予想 <セグメント別売上高>の修正

セグメント別売上高の修正です。不動産売買事業の中の買取再販事業は、引き続き居住用不動産の販売に注力していきます。こちらは空室で、持っていても利益を生まないため、短期で販売できるかたちを作り上げます。

投資用不動産に関しては、賃貸収入が入りますので、安売りをせずに、適度な利益を確保して販売します。ただし、回転率を考えてコントロールしながら行っていきます。

そのため、下期の予想は、当初の保守的な売上予想を元に試算しており、これ以上の成果を出せるよう、がんばっている状態です。

不動産開発事業では、新築をどんどん建てていますが、現在建設費等の上昇で、新しく建てることが難しくなってきているため、利益を十分に確保した状態で大事に販売していきます。

今期はあと1棟の竣工を予定していますので、竣工済みの6棟と合わせて、適切な利益での販売に注力しています。引き合いがけっこう入ってきていますので、きちんと販売していきたいと思っています。

不動産特定共同事業は5月に始まりましたが、組成は12月近くになります。その間に15億円という数字の目標を追いかけながら、しっかり達成したいと思っています。

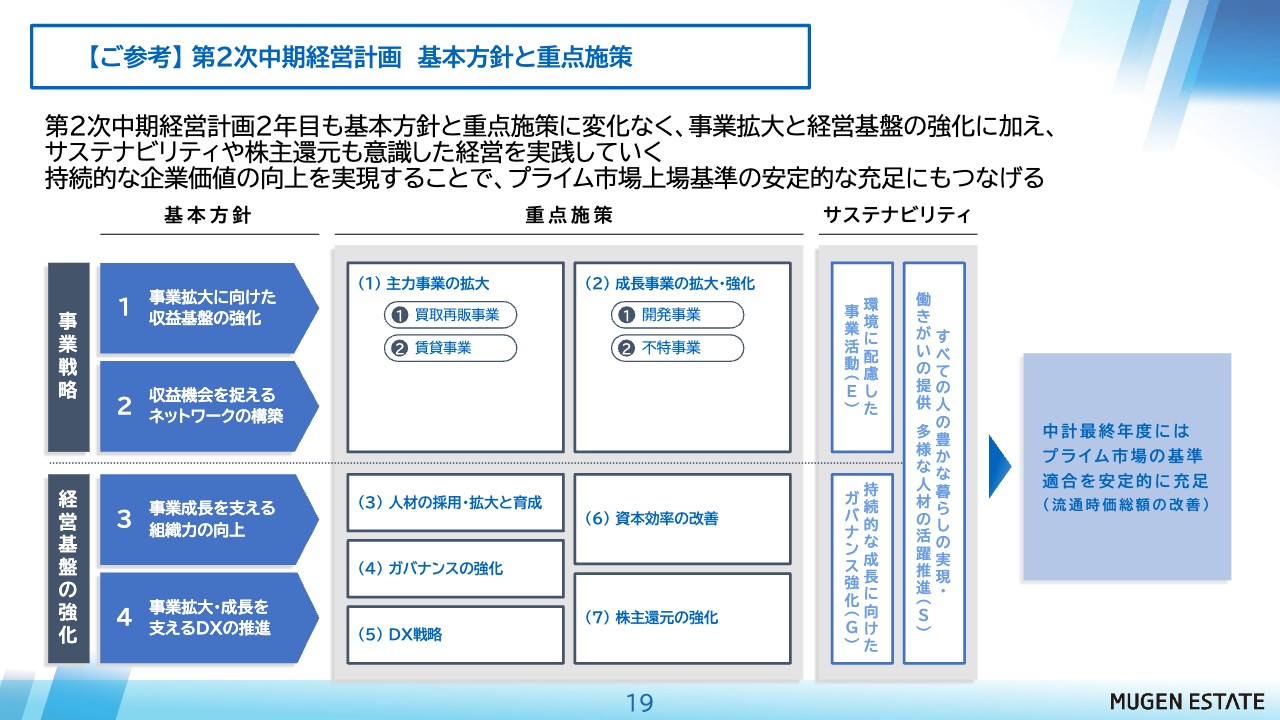

【ご参考】 第2次中期経営計画 基本方針と重点施策

今年で2年目となる、第2次中期経営計画の進捗状況です。基本方針と重点施策は、変化なく行っていきます。そして、サステナビリティや株主還元を意識した経営を実践していきます。

持続的な企業価値の向上を実現することで、プライム市場上場基準の安定的な充足にもつなげていきたいと考えています。

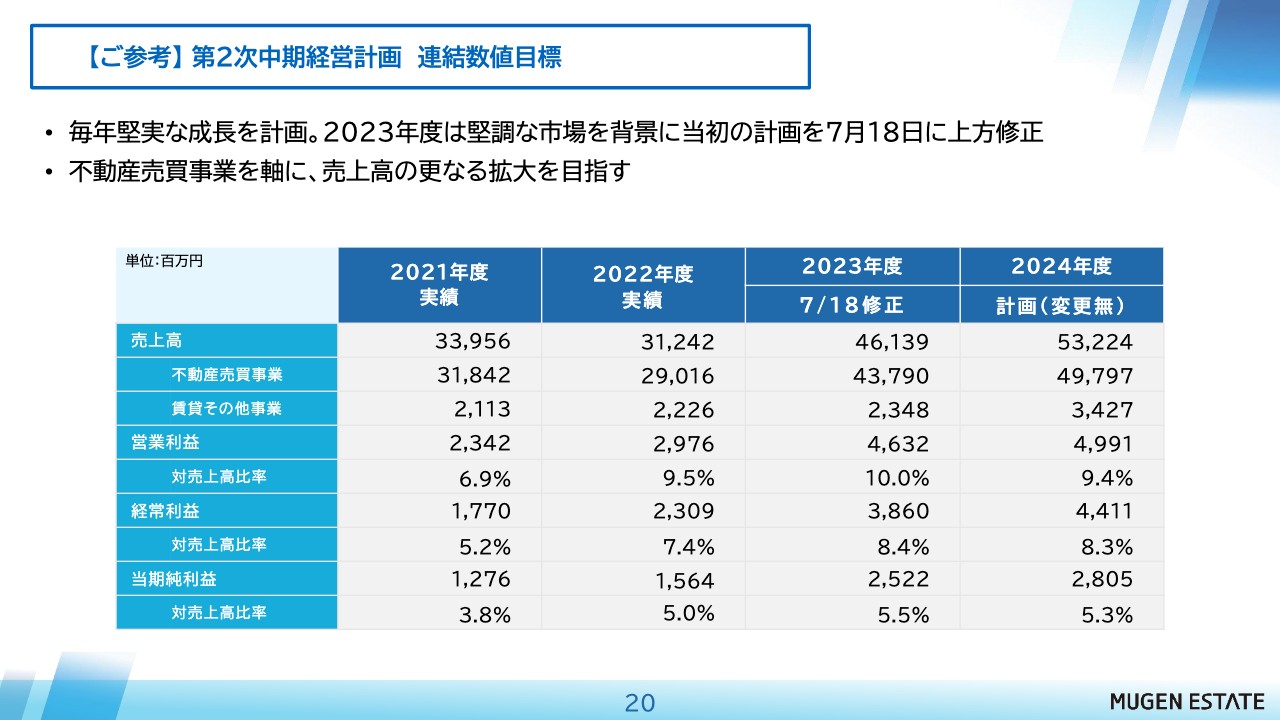

【ご参考】 第2次中期経営計画 連結数値目標

連結数値目標については、2024年度の計画は今のところは変更なしで行っています。不動産売買事業を軸に、売上高のさらなる拡大を目指していきたいと思っています。

【ご参考】 第2次中期経営計画 連結数値目標(事業別)

事業別の連結数値目標です。今、主力の事業は良い状態で進捗しています。

一方で、成長事業の不動産開発事業と不動産特定共同事業については、資材や労務費の高騰に加え、人員補強が少し遅れている部分があるため、やや保守的に計画をしています。ただし、少しずつ人も増えてきていますので、販売の強化を行っています。

2024年度の計画に関しては、今年の9月、10月の業績動向を見ながら、見直しを予定しています。

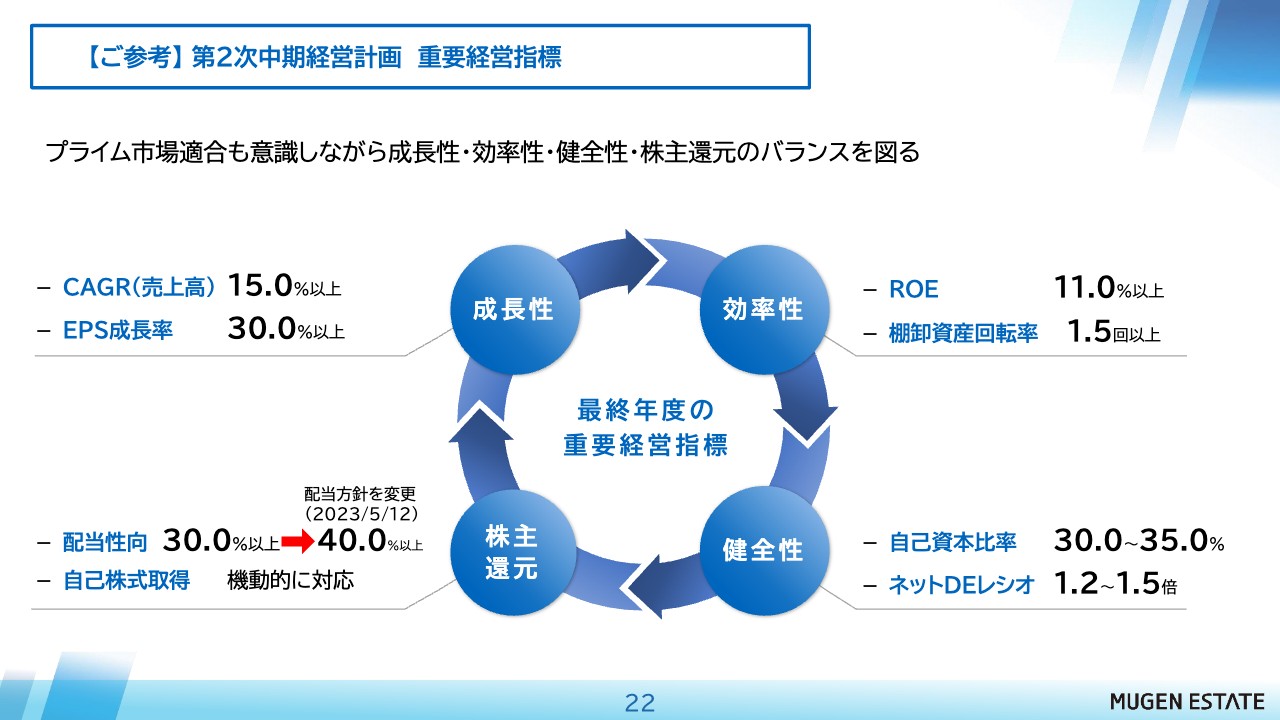

【ご参考】 第2次中期経営計画 重要経営指標

重要経営指標です。配当性向を「30パーセント以上」から「40パーセント以上」と変更しています。ほかの部分に関しては未達の部分があるため、しっかりと引き上げていきます。ここが一番重要になると思いますので、チェックしていきたいと思っています。

【進捗状況】 事業戦略 重点施策 主力事業の拡大

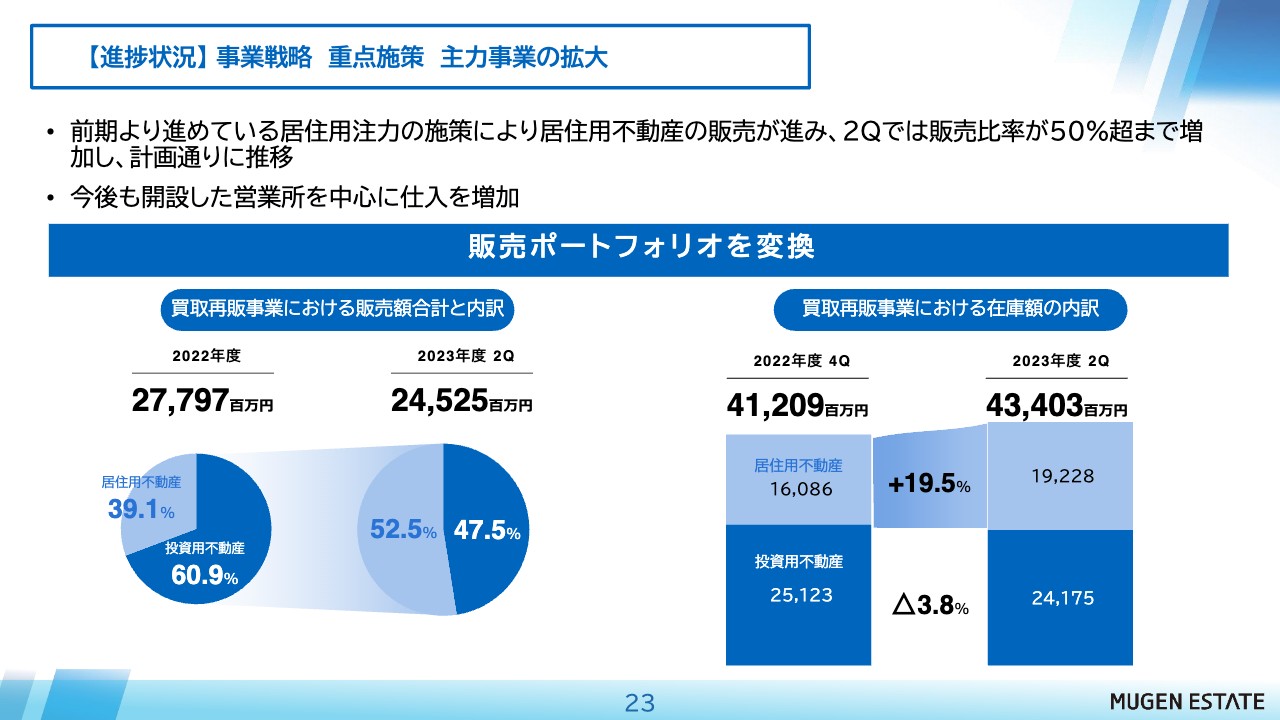

主力事業の拡大について、販売ポートフォリオの変換をご説明します。今までは投資用不動産が60パーセント近くあり、居住用不動産が少なかったのですが、今年の第2四半期に関しては、投資用不動産が47.5パーセントまで減少し、居住用不動産が52.5パーセントと、小さいものをコツコツ行うかたちに変わってきていると思います。

それに合わせ、その原動力となる在庫額についても、居住用不動産が前期末比で19.5パーセント増となっており、こちらの販売をさらに増やしていこうと考えています。

不動産買取再販事業の取り組み

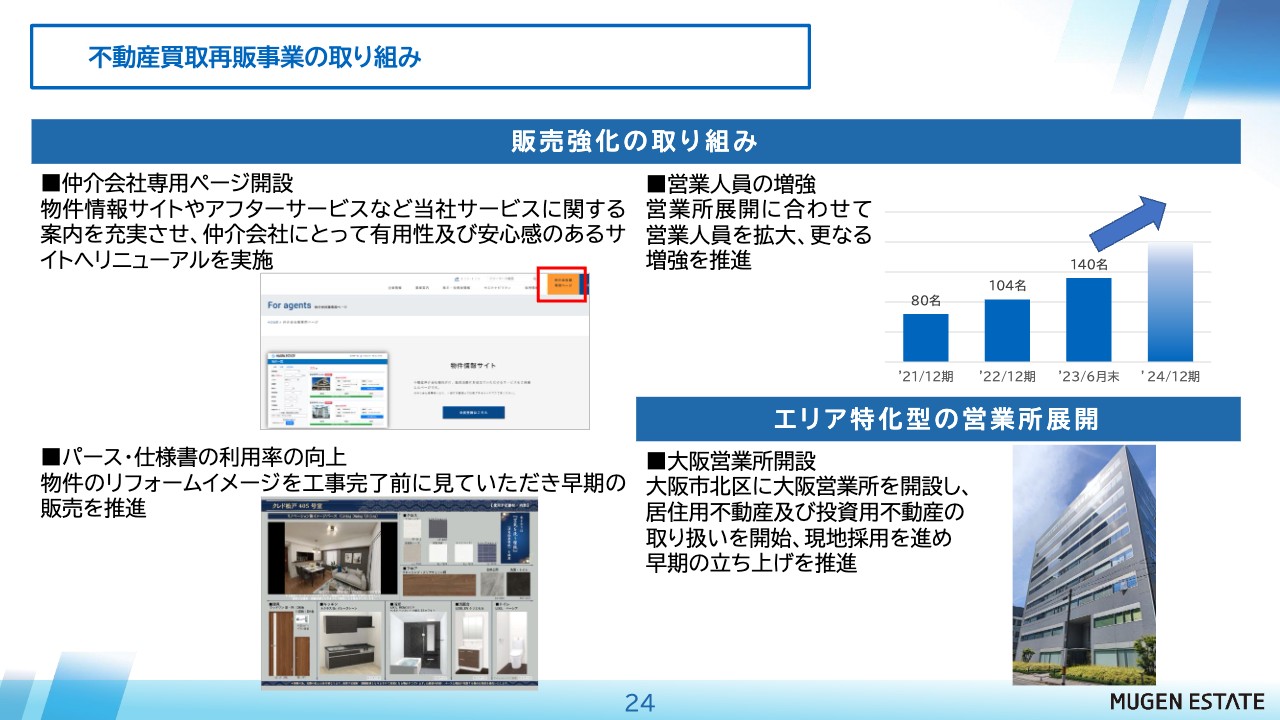

不動産買取再販事業の取り組みについてです。スライドには、販売強化の取り組みを記載しています。仲介会社専用のページを開設し、2ヶ月から3ヶ月に1回はバージョンアップしながら、より使いやすいかたちにしています。

そして、より早く販売するために、従来30パーセントほどだったパース・仕様書の利用率を40パーセント、50パーセントに引き上げ、工事完了前にみなさまに知っていただける状態を作っていこうと考えています。

そして、営業人員の増強です。こちらは営業所の展開に合わせて拡大していきます。新卒、中途両方の採用を増やしていくことを考えています。

また、今年は、関東圏以外では初となる大阪に営業所を開設しました。東京から行っている人間もいますが、現地採用も増やしています。現地のことがわかる人たちと協力することで、よりスピーディに売上を立てていけると考えています。

不動産開発事業・不動産特定共同事業の取り組み

成長事業である不動産開発事業と不動産特定共同事業についてです。

スライド左側の「SIDEPLACE IKEBUKURO」を竣工しました。DXの取り組みとして、左下にあるような顔認証など最新の設備を入れることで、借主はもちろん、所有者となる方々にもよろこんでいただける物件を作っていきます。「これが中古になった時に、より価値が出るもの」をコンセプトにしながら新築を行っています。

スライド右側の不動産特定共同事業ですが、「ナーシングケア江戸川」は介護付きの老人ホームです。当社はどうしてもマンションの中古販売の会社というイメージが強いのですが、それとは違ったもの、このようなESG関連の事業により、お客さまにも一緒にESGを考えていただける物件を作っていきたいと考えています。

株主還元 < 配当・株主優待>

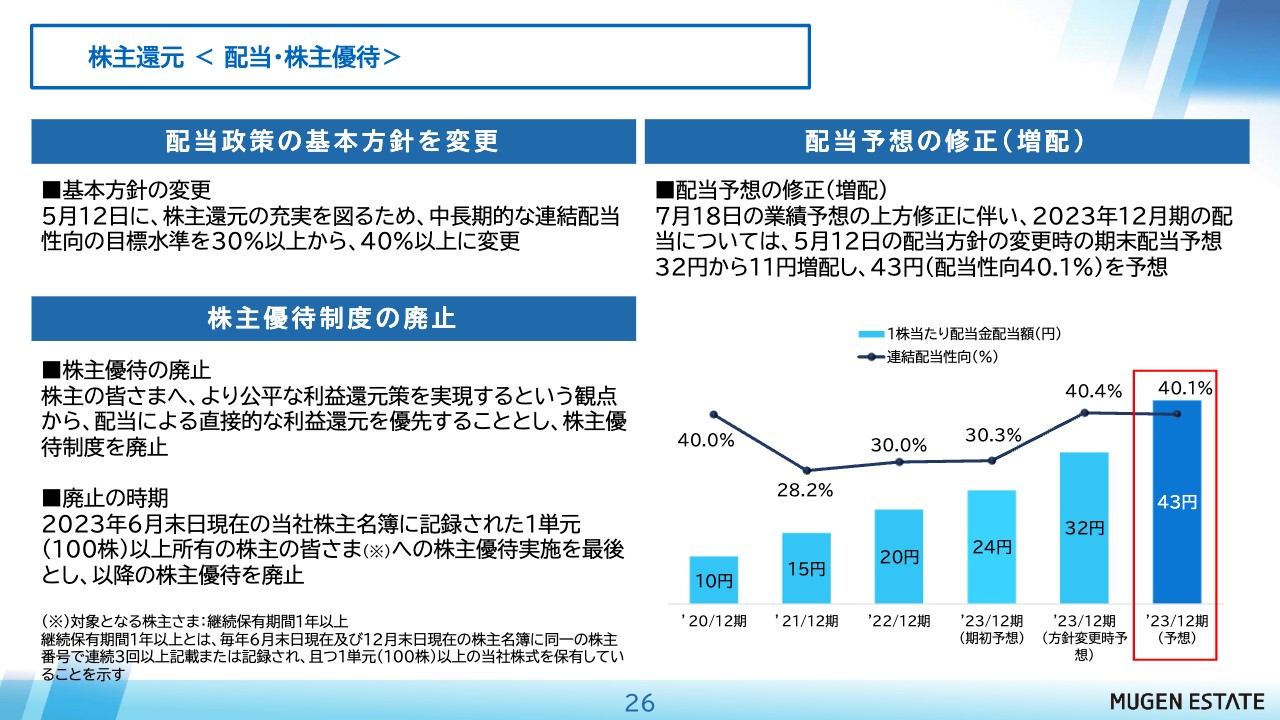

株主還元ですが、配当政策の基本方針を変更しました。先ほどお伝えしましたが、「30パーセント以上」から「40パーセント以上」に変更しています。それに合わせて、直接的な利益還元を優先するという意味で、株主優待制度の廃止を決めました。配当予想の修正としては、32円から43円への増配を予想しています。

サステナビリティに関する取り組み

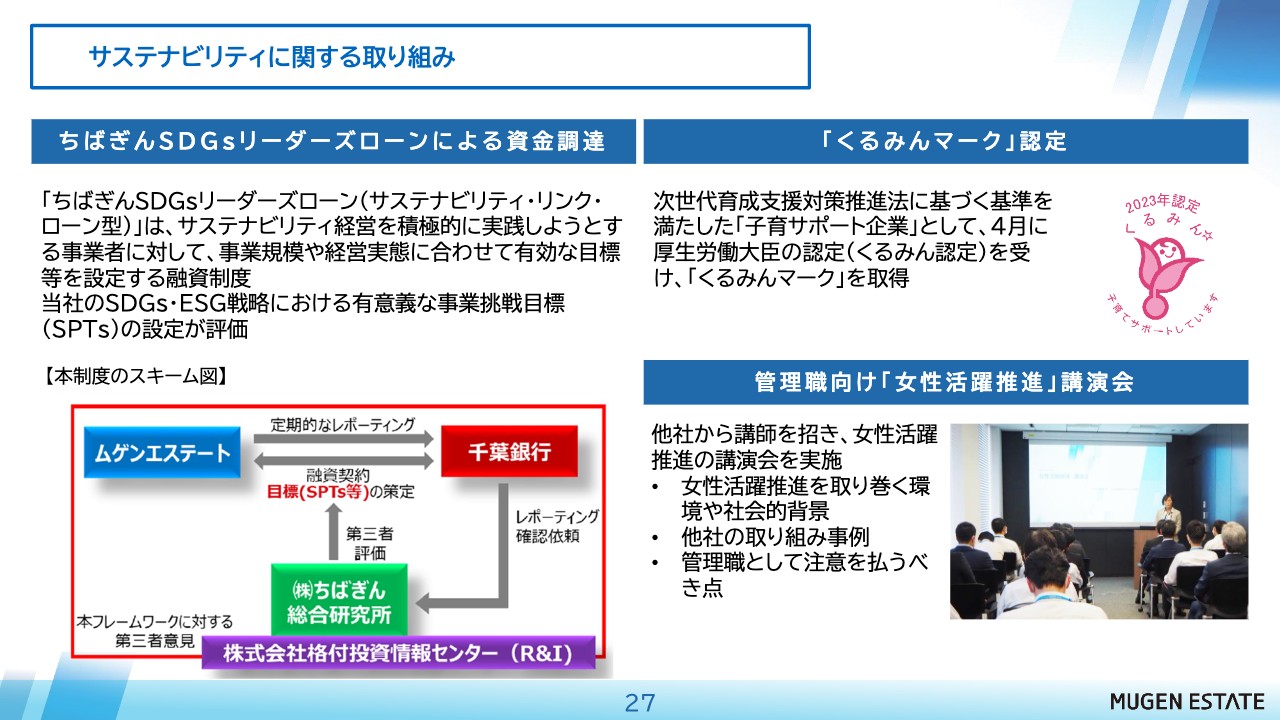

最後になりますが、先ほどお話ししたサステナビリティに関する取り組みをご紹介します。千葉銀行と一緒に「ちばぎんSDGsリーダーズローン」による資金調達を行いました。資金調達に関しても、ESGを考えながら行っていきます。借入をしながら、世の中に貢献していくことを考えています。

社員向けに関しては、「くるみんマーク」を取得しました。女性活躍に向けた施策の一環として、こちらの認定を受け、現在はさらに上を目指した取り組みをしています。

また、管理職向けに「女性活躍推進」講演会を実施しました。実際にきちんと女性活躍を推進している会社の部長職、役員級の方をお呼びし、まずは当社の管理職、上級管理職向けに講演をしていただき、その後は女性社員向けにも実施して、お互いにどんどん変わっていくことを考え、取り組みを行っています。

以上で説明を終了します。ご清聴ありがとうございました。

質疑応答:他社との差別化について

司会者:「中古のレジデンスやオフィスを取得し再販する事業者は、上場・非上場問わず数多くあると理解していますが、御社の強みを教えてください」というご質問です。

藤田:当社の場合は他社と違い、全方位に事業展開している部分が、差別化要因として大きいと思います。大きい会社では、中古の戸建専門、中古の区分マンション専門、あるいは中古のビルを専門にしている会社がありますが、その点、当社は全種類を扱っています。

それが何のメリットになるかと言うと、我々は売主を直接見つけるのではなく、仲介業者を通して情報をいただきます。その仲介業者が区分マンションと1棟のマンションの両方を持っていた場合には、どちらかしかできない会社だと、2ヶ所に振らなければいけなくなります。

その点、当社であれば「とりあえずムゲンエステートさんに持っていけば、値段が出るだろう」と、まずは当社にお話をいただくことができます。それによるアドバンテージは非常に大きくなります。

また、この業界は在庫量が多いほど有利になります。加えて、地域性として東京、千葉、神奈川、埼玉、大阪のような需要が多いエリアで、「これくらいの大きさの物件が欲しいのだけど」という場合、まず在庫量の多いところに聞きにいくことになります。

当社の場合、「ムゲンエステートさんだったらこの辺りもあるだろう」というかたちで利用していただけるため、これは情報量による差別化になると思っています。

質疑応答:人員増加の要因について

司会者:「3年ほどで人員を増やせる要因と、今後の人員増への考え方を教えてください」というご質問です。

藤田:コロナ禍以前から営業所を増やすことや大阪などの地方展開を考えていたため、もともと人員を増やす予定でした。しかし、コロナ禍は地方展開する時期ではないと考え、まずは東京、千葉、神奈川、埼玉の関東圏で営業所を増やすことを目標にしました。

人数を増やす際には、どのような人員が必要かが重要になります。2年ほど前に理念やビジョン、ミッションを変更し、それに共感した人を集めたことが新卒の採用には有効だったと思います。それにより、数多く採用することができました。

ただし、多く採用しても、教育が十分にできていないと辞めてしまい、結果として人数が増えません。そこで人材開発部を作り、昔の新卒研修は2ヶ月から3ヶ月ほどだったところを、今は6ヶ月ほどかけてじっくりと育てることに注力しています。

そのようにすることで、配属されてすぐに動ける体制になります。今、OJTとして回っている中でも、すでに仕入れができている新卒はいますので、このような人員が増えていく仕組みを作っていくことが重要になっており、人員を増やせている要因だと思います。

質疑応答:居住用不動産で販売額、単価が伸びている理由について

質問者:不動産買取再販事業の居住用不動産で販売額、単価ともに大きく伸びていると思いますが、第2四半期単体で見ると土地の販売などがあったのですか?

藤田:土地もありますが、戸建のRCの5億円物件など、例えば麻布などの注文住宅の戸建を今は比較的買っています。そのような部分で単価が非常に上がっています。

質問者:では、一過性で大きな案件があったわけではないということですか?

藤田:そうですね。毎月売れるようなかたちで何件も仕入れをしています。2億円から3億円の物件など、成城や田園調布などの良いところも取り扱っています。

質問者:億を超えるような高単価な物件は何件くらいあったのですか?

藤田:1億円以上の物件は第2四半期までに販売15件、仕入17件となっています。

質問者:わかりました。ありがとうございます。

質疑応答:新拠点の大阪営業所の貢献時期について

質問者:新しい大阪の拠点は今、体制整備中だと思いますが、売上や利益へ貢献してくる時期はいつ頃を想定されていらっしゃいますか?

藤田:来年の第1四半期くらいからになると思います。実際はすでに買っていますが、これから内装を仕上げていくため、業績貢献は来年の第1四半期以降と見ています。

質疑応答:下期の営業利益について

質問者:営業利益について、下期が前期ベースで進捗すると通期で52億円くらいになると思いますが、前期と比べてこの下期が悪化する要因、あるいは昨年の下期に何か一過性の利益があったのかなどを教えてください。

藤田:もともと下期の予算を固めの利益率にしていました。これでも少し上げていますが、今は余裕を持たせて考えています。

後は、金利の問題がどの程度出てくるかになります。それほど影響しないと思っていますが、金利が上がるとマインド的に購入を控える方がいるため、そこの部分は非常に保守的に見ています。今の状態であれば、計画を超えていけるのではないかと考えています。

質問者:金利の状況としては、居住用と投資用のどちらも影響を受ける可能性がありますか?

藤田:そのとおりです。ただし、投資用に関しては昔のようにフルレバレッジで買う方は少なくなっており、2割から3割の資金を入れている方が多いため、フルに0.25パーセントや0.5パーセントに突然上がることは考えにくいと思っています。

質問者:わかりました。ありがとうございます。

質疑応答:不動産市場の足元について

司会者:「不動産市場の足元の市況について教えてください」というご質問です。

藤田:市況に関しては、居住用と投資用に分けてお答えします。居住用に関しては、まだ物件が動いている状態だと思っています。ただし、少しずつ郊外部の物件が動きにくいという話は出ていますが、その部分は当社ではほとんど扱っていないため問題ないと思っています。

投資用に関しては、けっこう良い状態が続いていると思います。海外からのお客さまも、今は少しずつ増えてきています。リーマンショックの時のように「崩れる」ということは、なかなか考えづらい状況だと思います。

港区や中央区のような良いエリアの物件に関しては、少しでも下がるとすぐにお客さまが現れるような状態になっています。

しかし、これから新型コロナウイルス感染症対策の「ゼロゼロ融資」による物件が出てくると、多少下がるかもしれませんが、良い場所であればまたすぐに上がるのではないかと思います。需要は非常に強いというイメージで考えています。

質疑応答:外国人への販売状況について

司会者:「外国人への販売状況について教えてください」というご質問です。

藤田:外国人向けの販売について、コロナ禍以前は2割くらいありましたが、今は1割くらいの状態になっています。この部分は徐々に増えていくのではないかと考えています。中国圏についてはメインランドに加え、今は台湾の方も購入してきており、円安も非常に影響しています。この市場への期待は大きいです。

投資用だけではなく、居住用不動産で3億円から5億円の大型物件なども中国や台湾の方が買っているため、外国人比率は今後一層増えると思います。ただし、送金規制があるため、急激な増加はなかなか難しいと思いますが、良いかたちで進んできていると思います。

質疑応答:通期業績予想の修正について

司会者:「通期業績予想を修正していますが、こちらについてコメントをお願いします」というご質問です。

藤田:先ほどのご質問とかぶりますが、下期の利益率を計画上はもともと少し下げていましたが、これを少し上げています。利益率を上げた場合には利益が確保されるため、投資用不動産に関して賃貸収入が入るものについては、適切な利益で販売するよう少し長く持つことも考えています。

当社は商品でも平均4年弱という借入期間にしています。借入率も7割くらいで済んでいるため、そちらのほうが良いと判断して進んでいます。

質疑応答:高単価の居住用物件の在庫について

司会者:「1億円を超える高単価の居住用物件の在庫は何件くらいありますか?」というご質問です。

藤田:おそらく20件以上はあると思います。

質疑応答:居住用物件の仕入れの競合状況について

司会者:「足元の高い利益率は富裕層向けの高価格帯物件が支えていると理解していますが、数億円するような居住用物件の仕入れの競合状況はいかがですか?」というご質問です。

藤田:競合はあるのですが、当社はあまり入札しないかたちをとっています。相対取引していただける利用者さまを探すかたちにしています。150名ほどの営業職が大きい物件を見つけてきて、「このくらいの価格であれば良い」というノウハウが概ね出来てきているため、その部分では勝ち取ることができると思っています。

もちろんすべては勝ち取れませんが、都心部には良い物件が多いため、十分に勝算があるのではないかと思っています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3299

|

2,578.0

(15:30)

|

+75.0

(+2.99%)

|

関連銘柄の最新ニュース

-

今週の【上場来高値銘柄】双日、三井金属、大崎電など201銘柄 02/21 09:00

-

本日の【上場来高値更新】 大崎電、メイコーなど68銘柄 02/20 20:10

-

ムゲンE(3299) Notice Concerning Nomi... 02/20 14:00

-

ムゲンE(3299) 取締役・監査役候補者の選任並びに新執行体制に... 02/20 14:00

-

本日の【上場来高値更新】 浜ゴム、IMVなど122銘柄 02/19 20:10

新着ニュース

新着ニュース一覧-

今日 20:05

-

今日 19:56

-

-