テイツー、リユースEC領域強化とリユースBtoB領域進出で、2027年2月期の営業利益20億円達成を目指す

目次

青野友弘氏(以下、青野):株式会社テイツーの取締役管理本部長、青野と申します。どうぞよろしくお願いいたします。本日は、当社の概要、第3四半期決算概要、成長戦略の進捗状況、トピックス等の4部構成でお伝えします。

当社の概要

青野:まだご存じない方もたくさんいらっしゃると思いますので、当社の概要からお伝えします。1990年に岡山県で設立し、スライドの沿革に記載のとおり、「古本市場」という屋号で創業しました。以来33年間、小売店舗を中心に運営し、現在はECの店舗運営やBtoBでの事業展開も行っています。こちらは後ほど詳しくお伝えします。

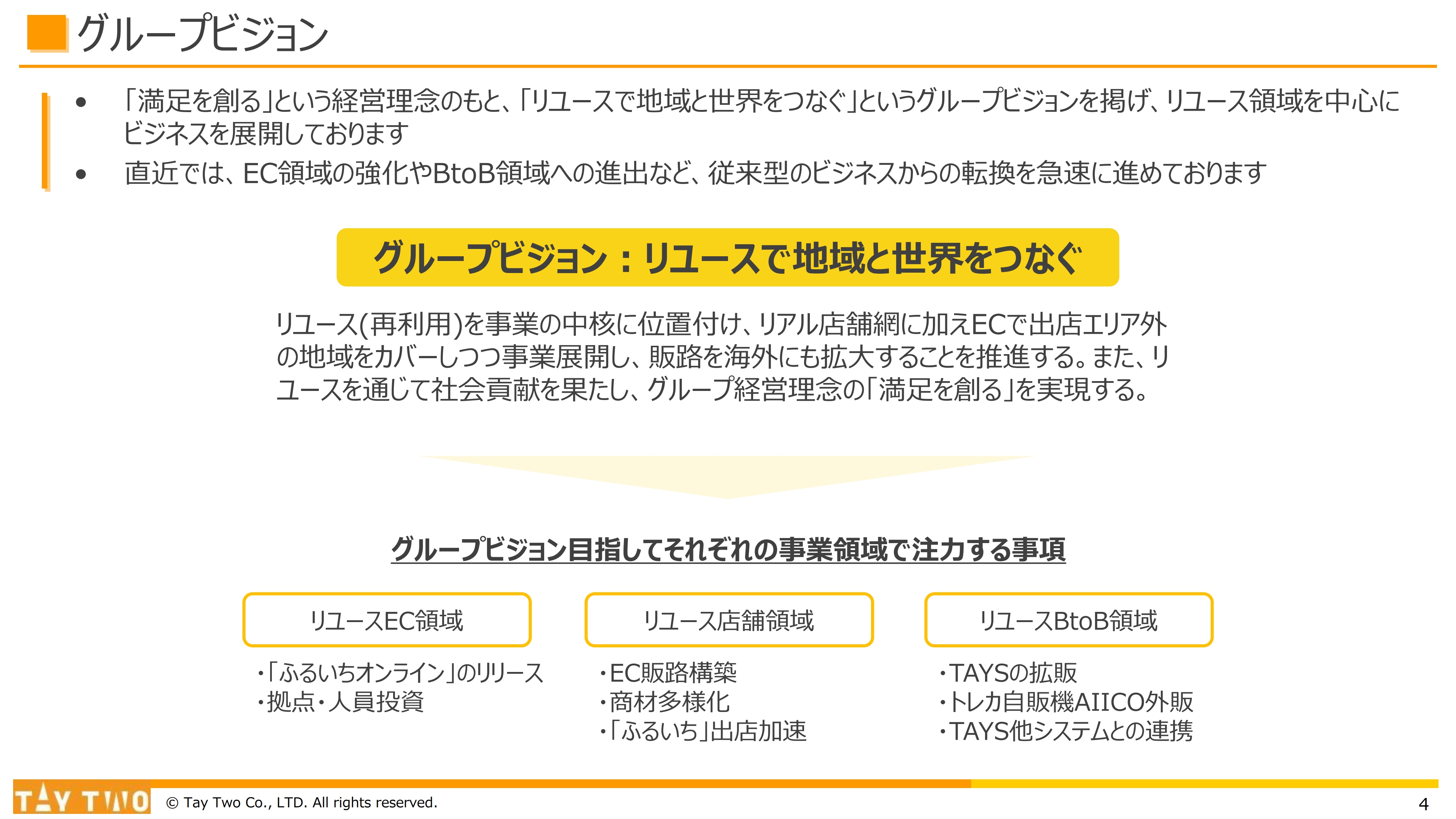

グループビジョン

青野:「満足を創る」という経営理念のもと、「リユースで地域と世界をつなぐ」をグループビジョンに掲げています。現在は、リユースEC領域、リユース店舗領域、リユースBtoB領域の事業領域を会社として認識し、さまざまな事業を展開しています。

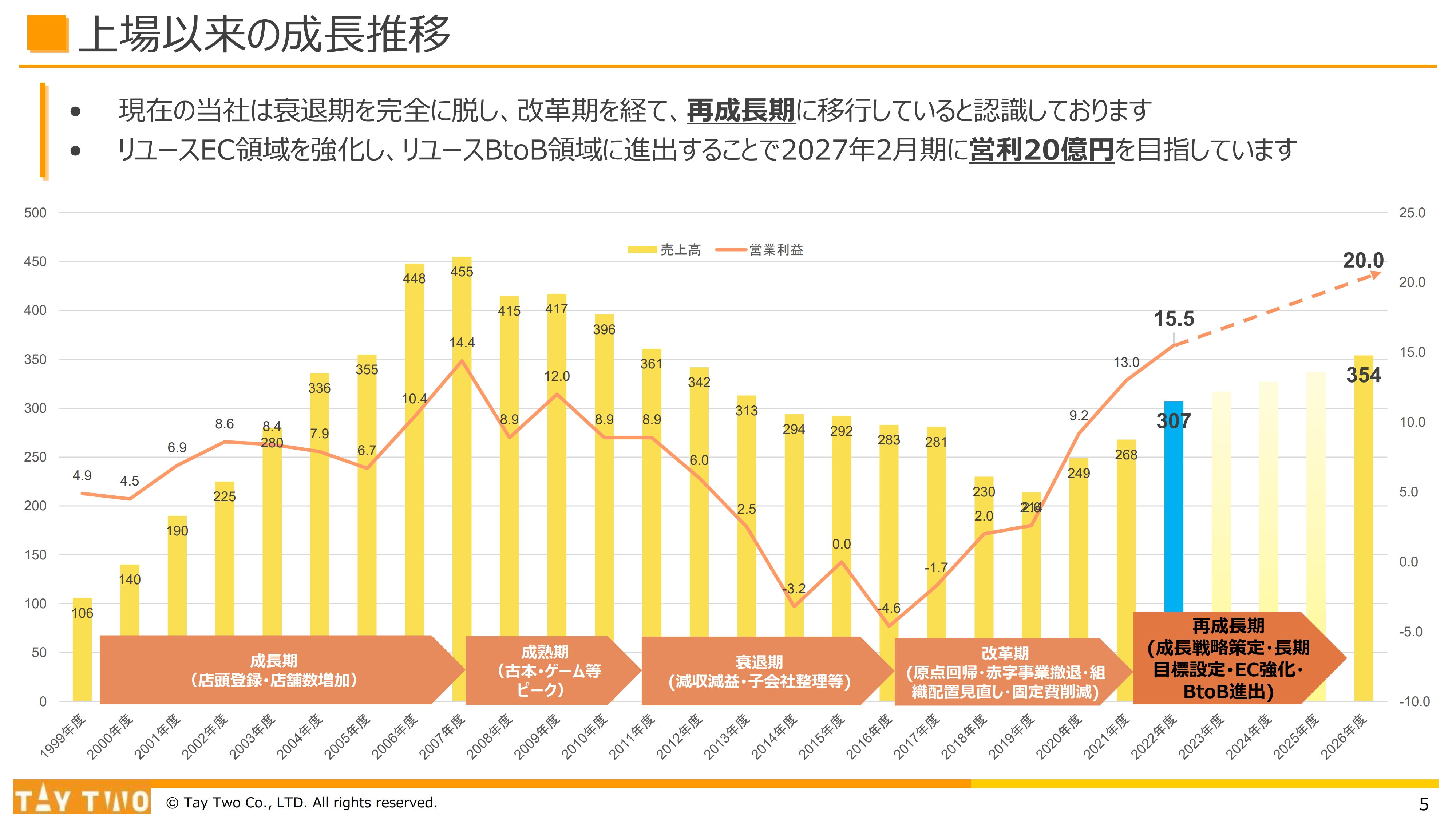

上場以来の成長推移

青野:上場してから2007年度に売上高のピークを迎え、以降は2018年度あたりまで右肩下がりでした。最近はいろいろな改革やコロナ禍が当社にとっての追い風となり、売上高も急速に回復し、今期の着地で300億円を超えるところまで見込んでいます。

営業利益のピークも2007年度とずいぶん前になってしまいますが、今期はそれを上回った過去最高の着地になると予想しています。

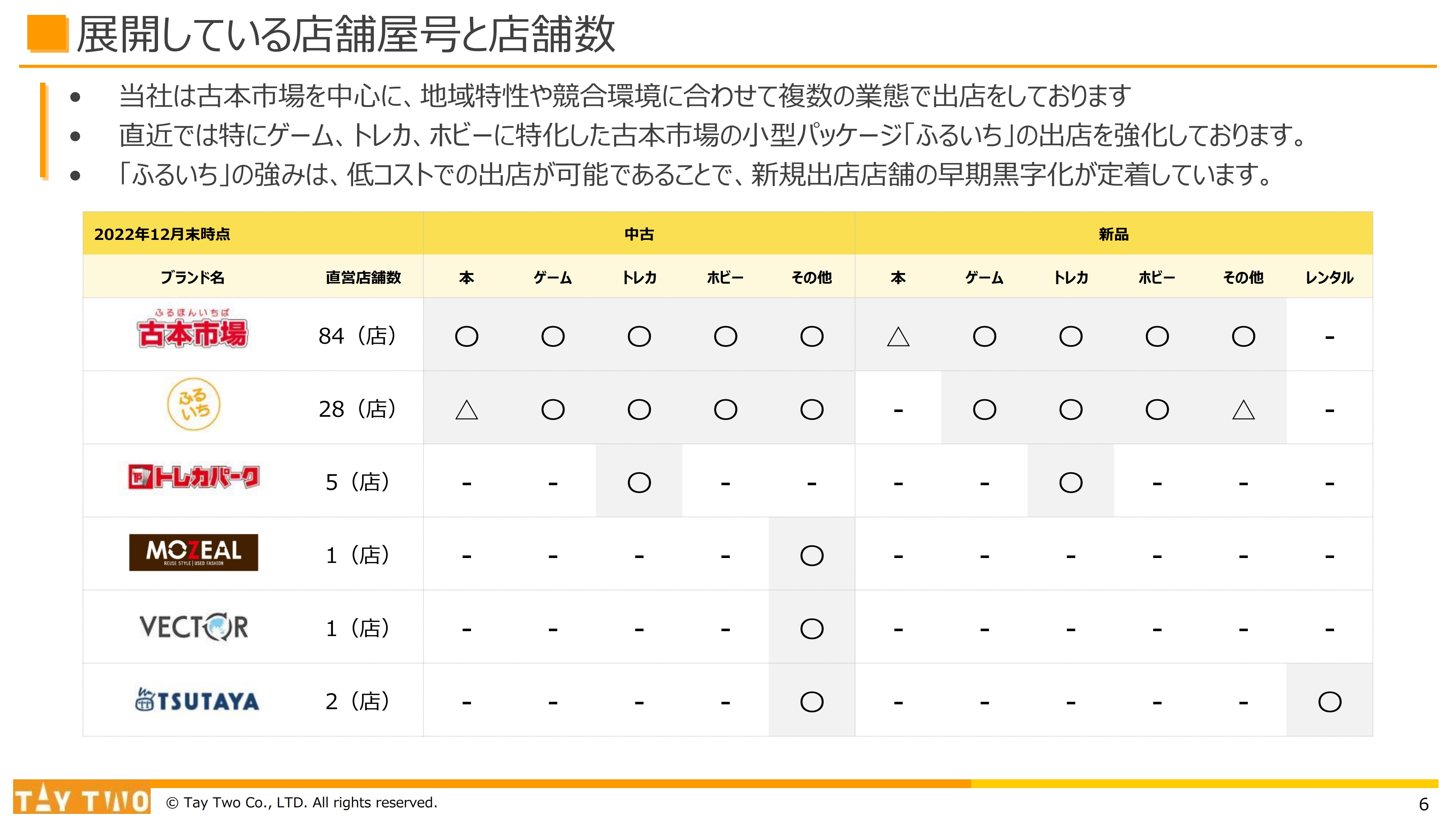

展開している店舗屋号と店舗数

青野:実店舗を展開しているお店の屋号についてです。創業から一番数の多い「古本市場」や、「古本市場」の取り扱い商材の収益性の高いものでまとめた「ふるいち」があります。「ふるいち」は最近出店を重ねている屋号です。

また、トレーディングカード専門店の「トレカパーク」、古着を扱う「MO-ZEAL(モ・ジール)」もあります。これらを京阪神と首都圏を中心に、全国に展開しています。

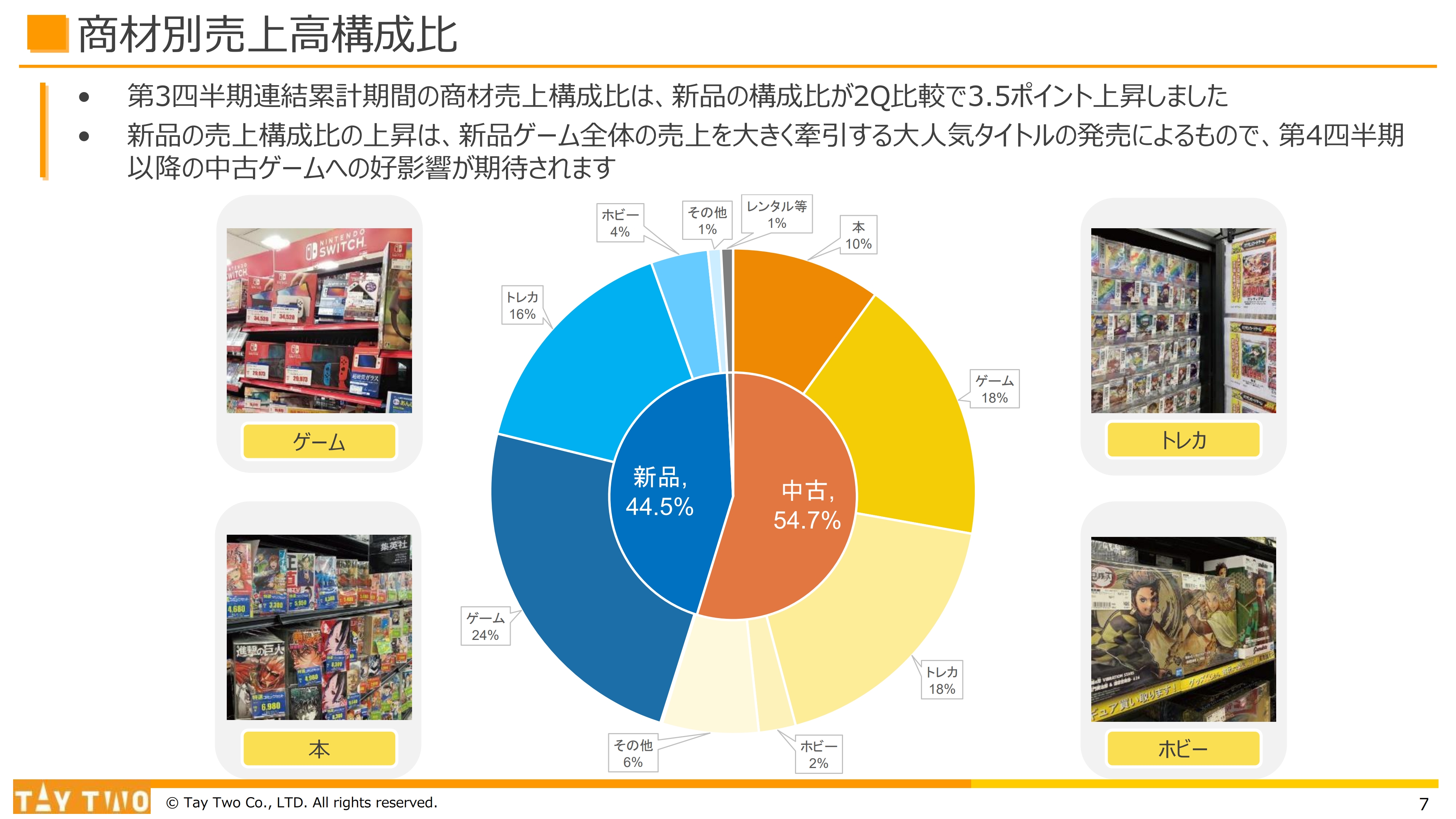

商材別売上高構成比

青野:当社は、リユースを軸にビジョンを掲げています。中古商材と新品商材の売上高構成比は、当第3四半期連結累計期間で中古が54.7パーセント、新品が44.5パーセントです。新品も同時に取り扱っている点が大きな特徴だと思っています。

中古も新品もトレカ商材が非常に伸びています。また、今の構成では少ないですが、グラフ下部にある中古のホビーやその他など、今後はさまざまなリユース商材を伸ばしていきたいと考えています。

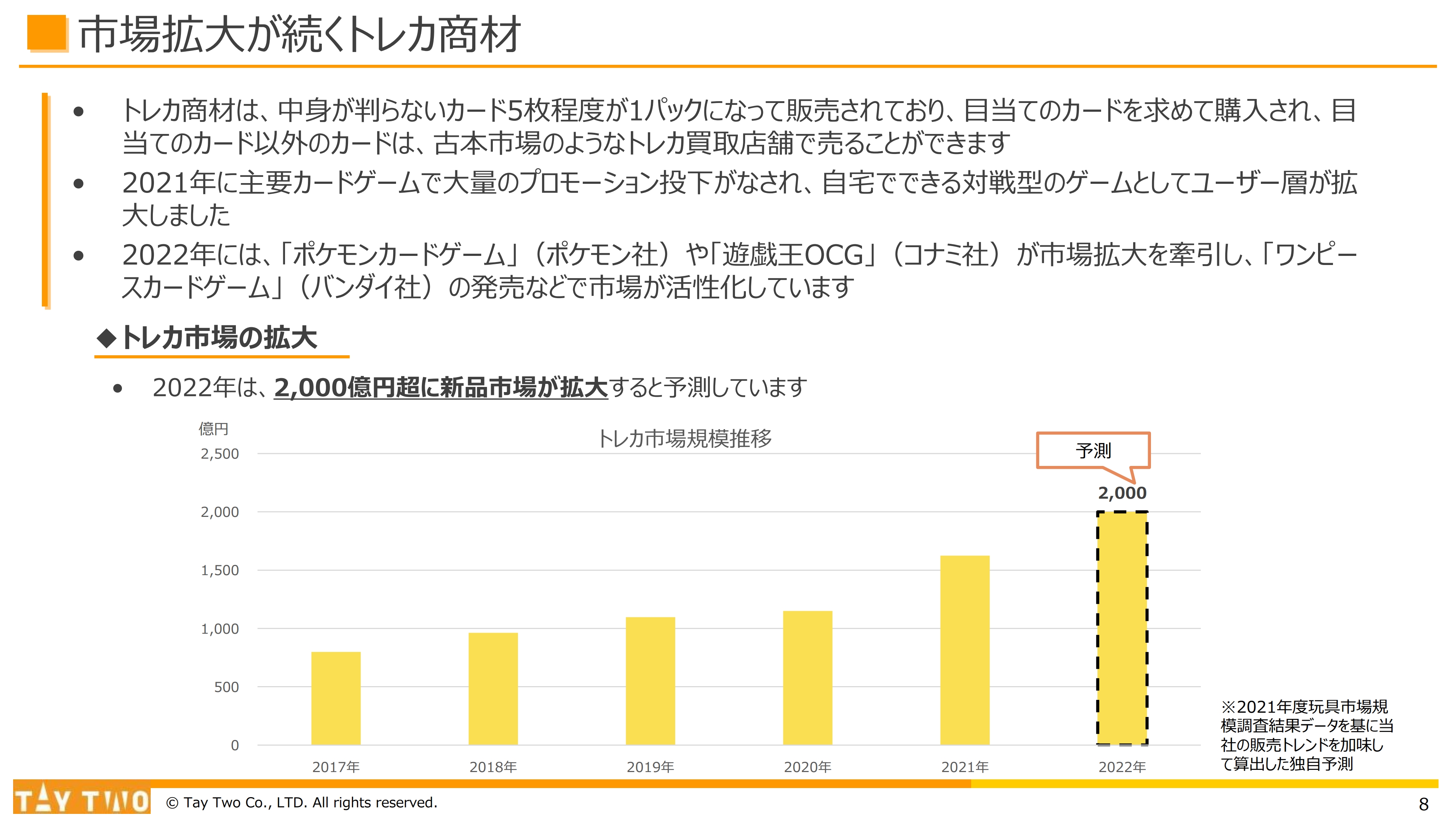

市場拡大が続くトレカ商材

青野:現在は、トレカ商材の市場拡大が続いています。当社として非常に競争力を持った取り扱い商材であるため、市場の概要をお伝えします。各種調査機関の調べによると、2022年の市場規模は2,000億円を超えたと予測されており、我々も自社の取り扱いシェアからその程度に拡大してきているという感触を得ています。

また、中古市場は新品市場と同等かそれ以上の規模があると言われています。当社でも、ほとんど同じ比率で取り扱いを行っている状況です。2022年は「ポケモンカードゲーム」のブームが続いたことや、「ONE PIECEカードゲーム」という新しいカードが発売されたことで、今年に入っても市場の活性が維持されている状況です。

トレカ商材での当社の強み

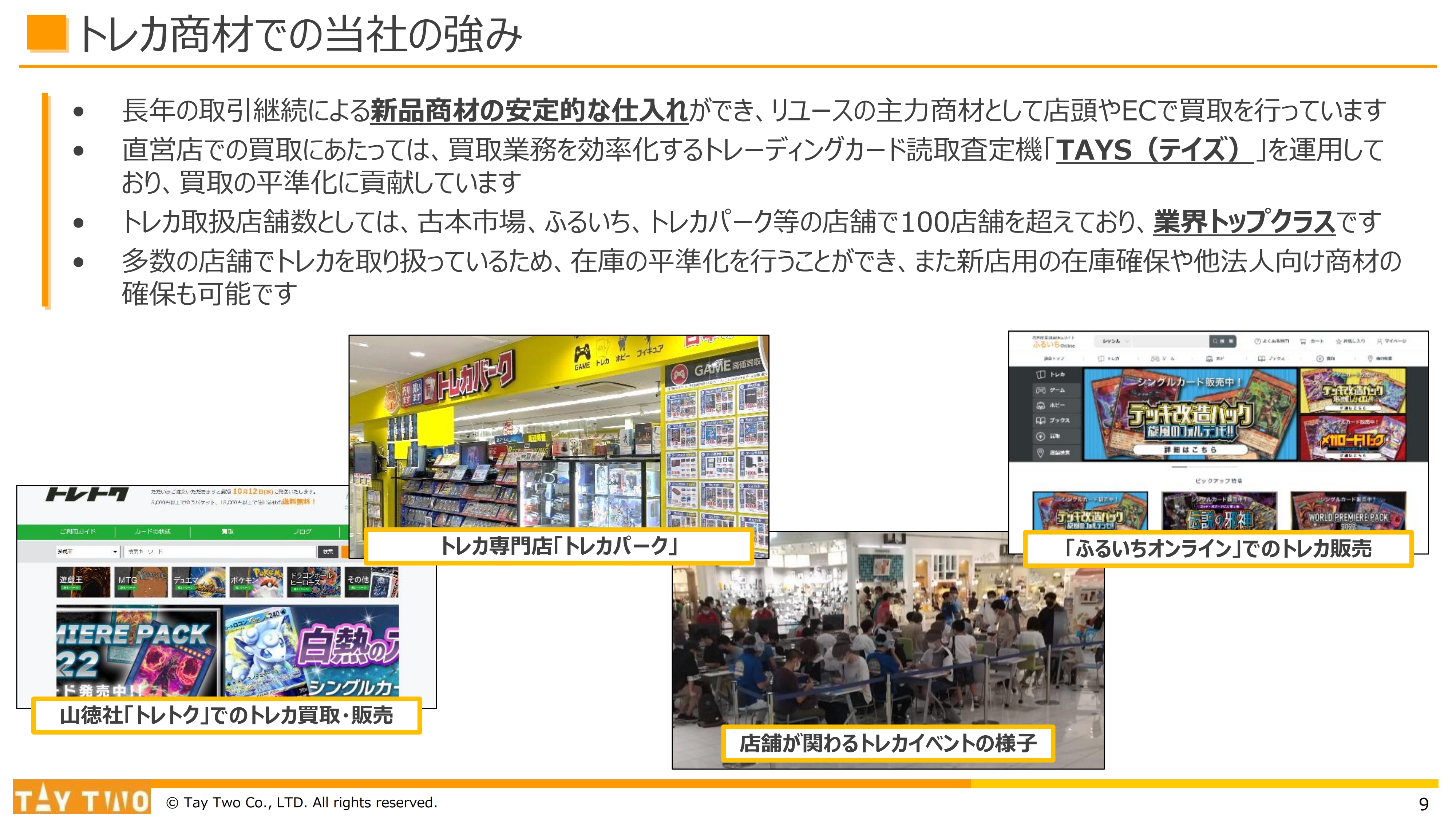

青野:トレカ商材での当社の強みです。新品商材を長年取り扱っているため、メーカーや問屋と長期的な取引があります。そのため、競合に対して新品商材の安定的な調達や仕入ができるという強みがあると思っています。

また、トレカ商材は買取の際に持ち込みの種類や数が多いという特徴があります。100枚から200枚単位、場合によっては1,000枚から2,000枚単位で店舗に持ち込まれることがあります。

しかし、自社で開発したトレーディングカード読取査定機「TAYS(テイズ)」を直営店舗で運用しており、あまりトレカに詳しくないアルバイトスタッフでも買取を円滑に行い、買取の平準化ができています。「TAYS」については、また後ほどお話しします。

「古本市場」をはじめ、直営店舗100店舗以上でトレカ商材を扱っていますが、この規模で新品と中古のトレカ両方を扱っているチェーン店はほとんどなく、おそらく業界トップクラスだと考えています。また、当社は多数の店舗で買取を行っていることから、他法人向けの商材の供給も可能で、競合他社に対しての強みと考えています。

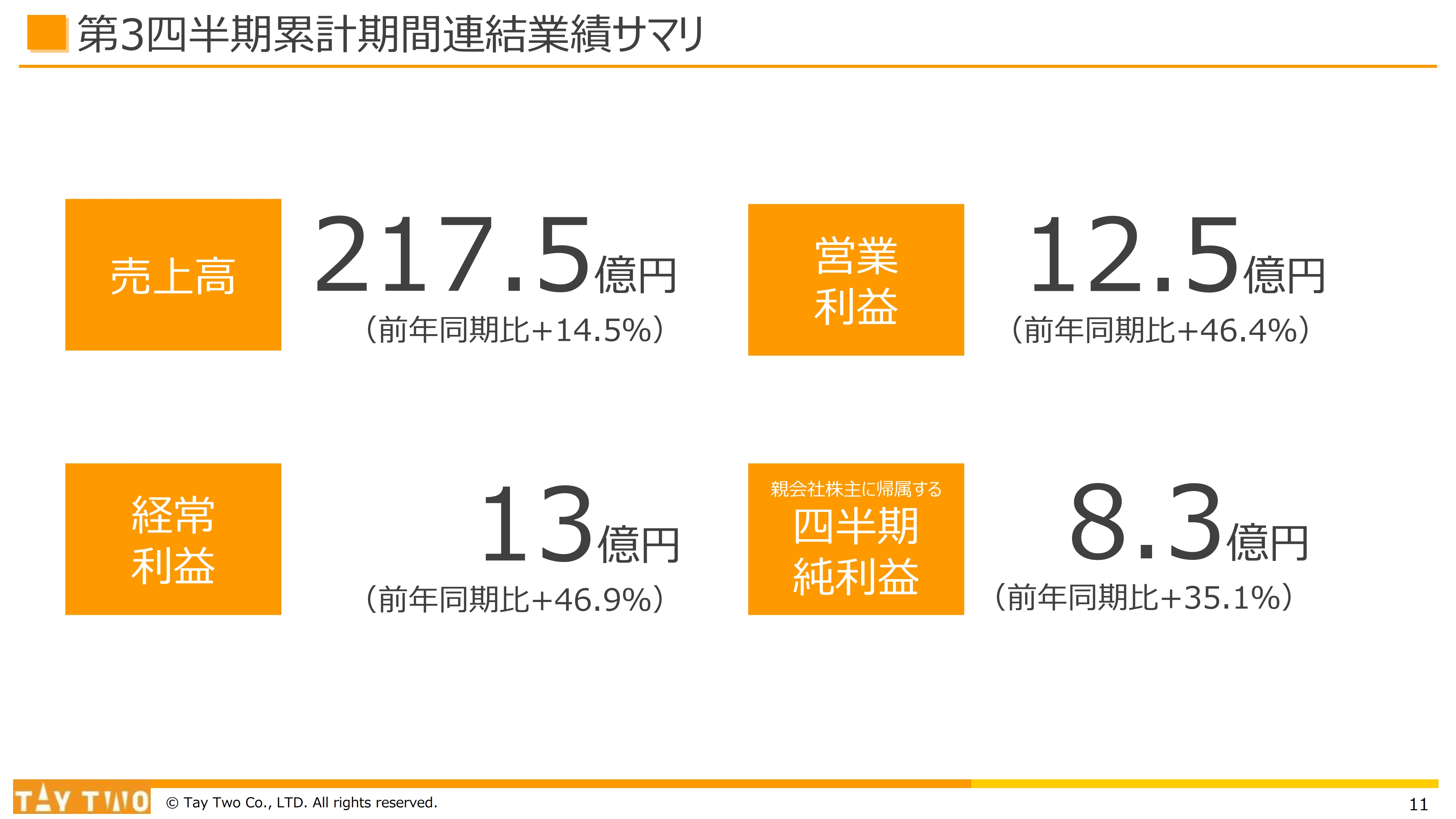

第3四半期累計期間連結業績サマリ

青野:第3四半期の業績サマリです。売上高は217.5億円、営業利益は12.5億円、経常利益は13億円、四半期純利益は8.3億円となりました。いずれも前年同期比で大きく伸びています。

主要セグメントの3Q経過時点の動向

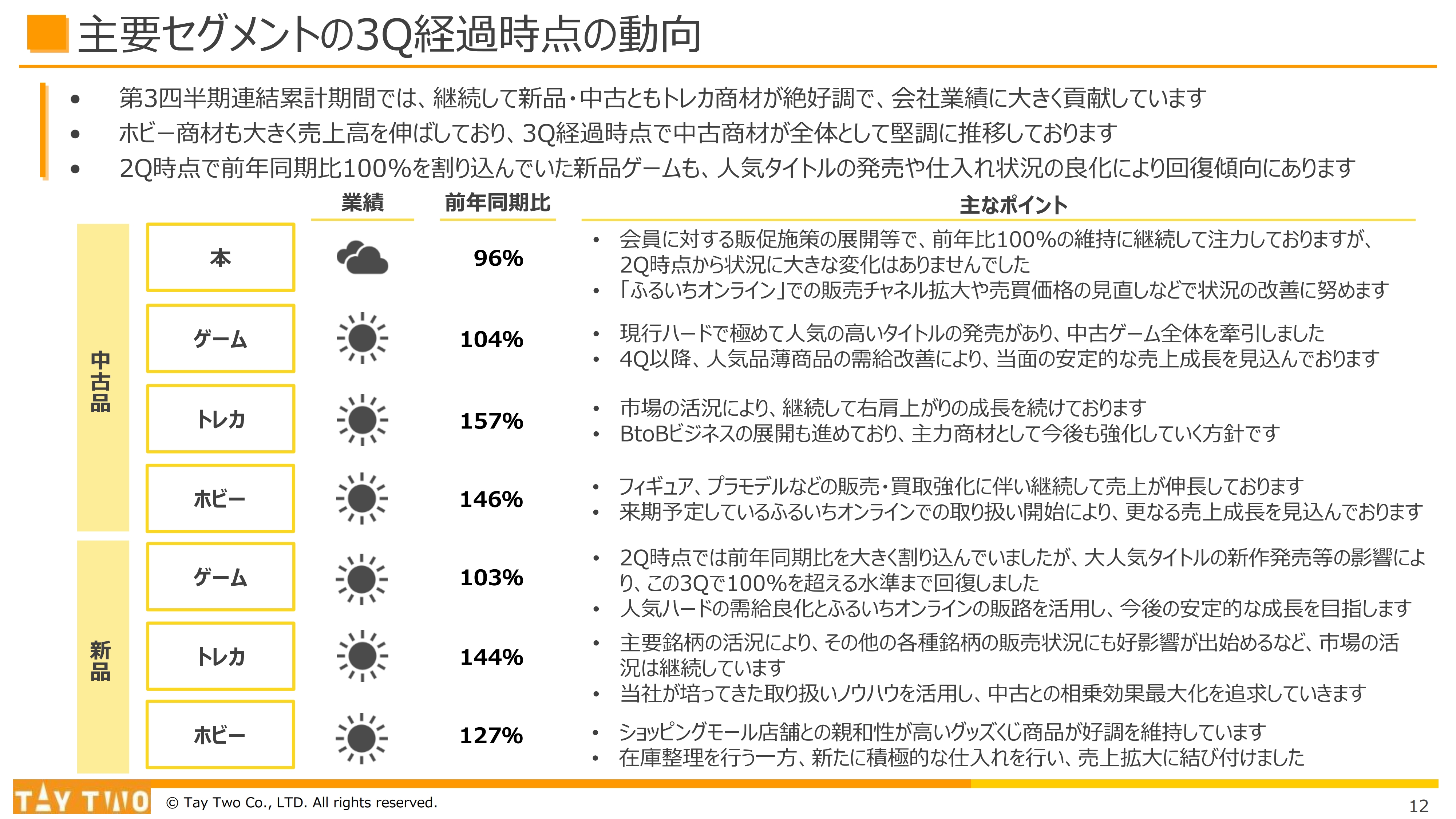

青野:第3四半期経過時点までの、当社の取り扱い主要商材の状況一覧です。おおまかにお伝えしますと、中古品の古本は前年同期比96パーセントで商材としては苦戦しています。

新刊書籍の市場に連動する部分があるため、古本の市場は直近は厳しい状況が続いています。しかし、後ほどお伝えする「ふるいちオンライン」という自社ECサイトの販路の構築を通じ、前年同期比100パーセントを維持することを目指していきたいと考えています。

ゲームはビッグタイトルが9月から11月に発売されたこともあり、中古・新品ともに非常に堅調に推移しました。トレカとホビーは、中古も新品も前年同期比で大きく伸びている状況です。

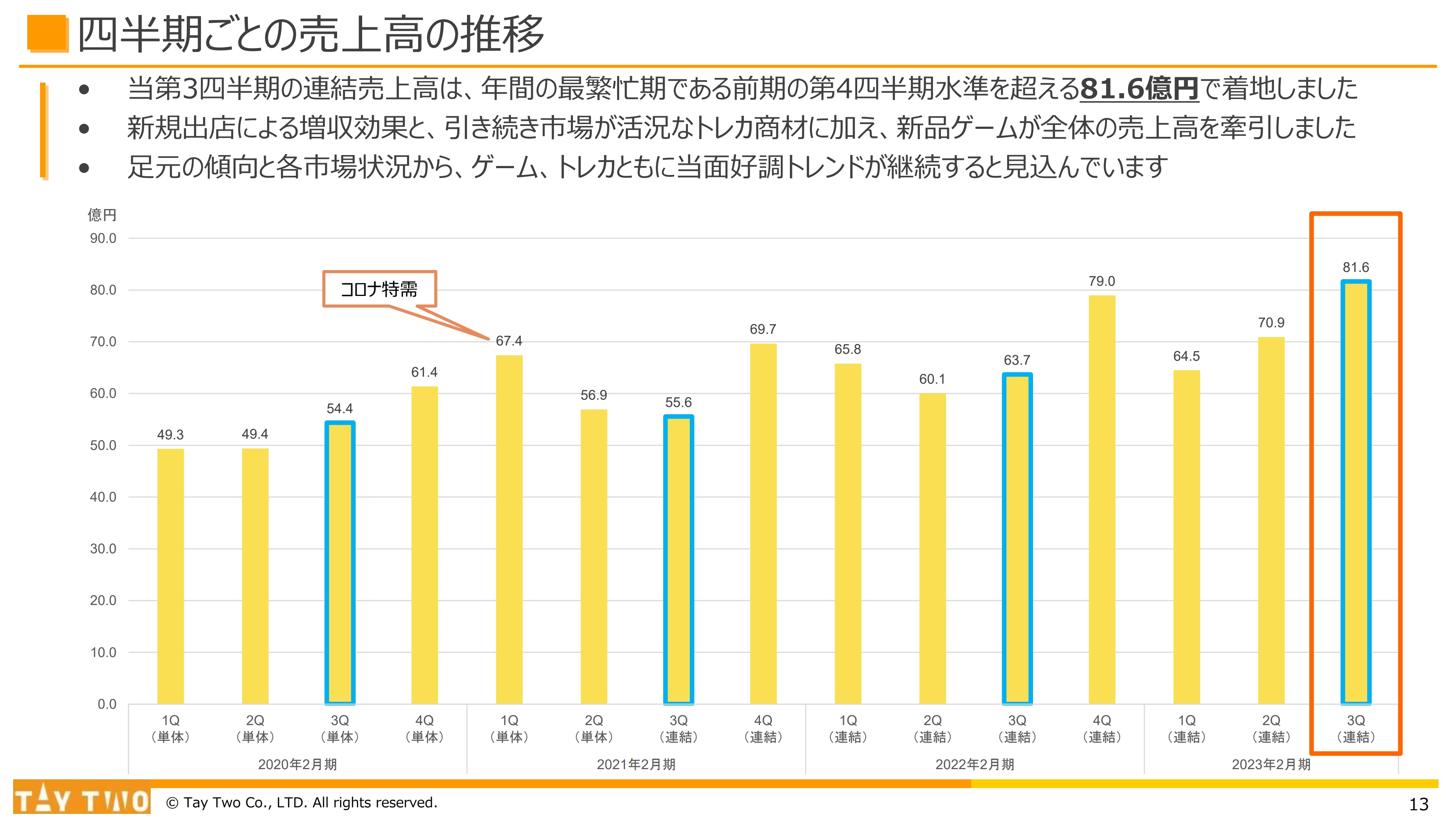

四半期ごとの売上高の推移

青野:第3四半期は、売上高を大きく伸ばすことができています。新品のゲームやトレカ商材が売上高の伸長に大きく影響を与えました。

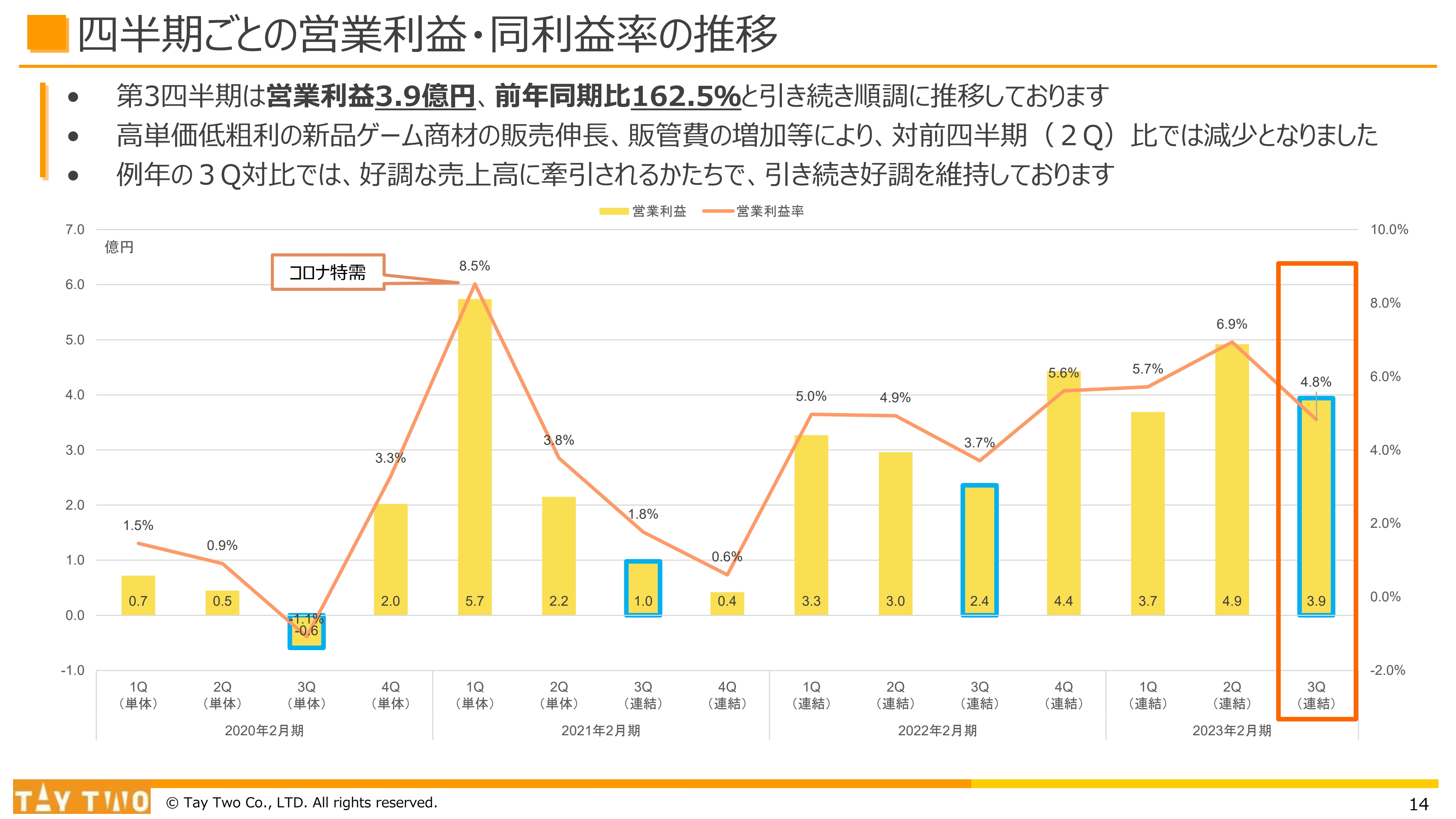

四半期ごとの営業利益・同利益率の推移

青野:営業利益と営業利益率も順調に推移しています。営業利益率はやや下がったように見えますが、新品のゲームの取り扱い構成比が大きくなると粗利率がやや低くなることが影響しています。しかし、堅調に推移していると考えています。

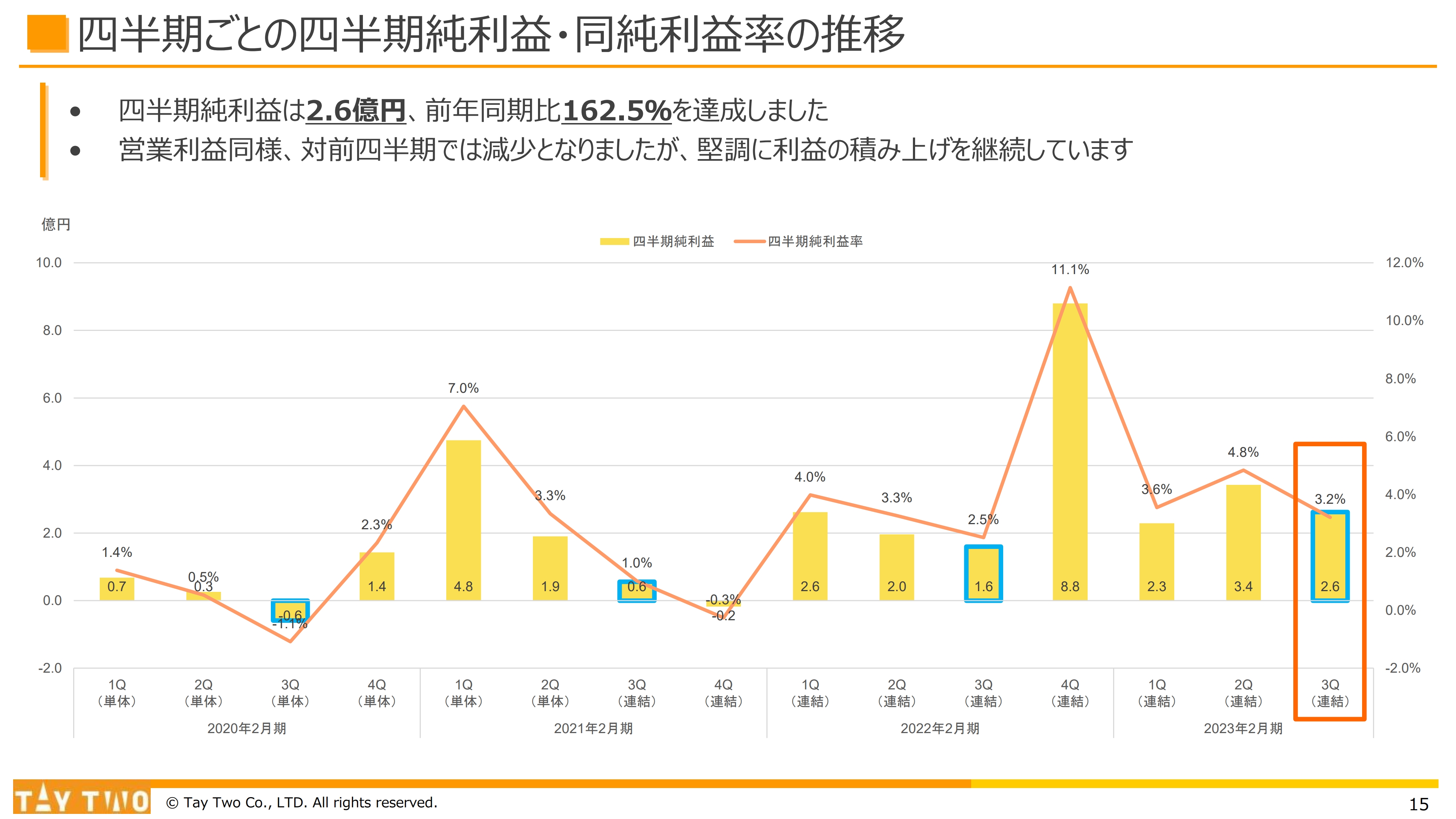

四半期ごとの四半期純利益・同純利益率の推移

青野:売上がしっかりと伸びて営業利益が取れていることもあり、四半期純利益の段階では利益を確保することができています。

各事業領域における成長戦略の取組進捗状況

青野:成長戦略の進捗状況です。リユース店舗領域、リユースEC領域、リユースBtoB領域、業務提携・M&A戦略に分けてご説明します。

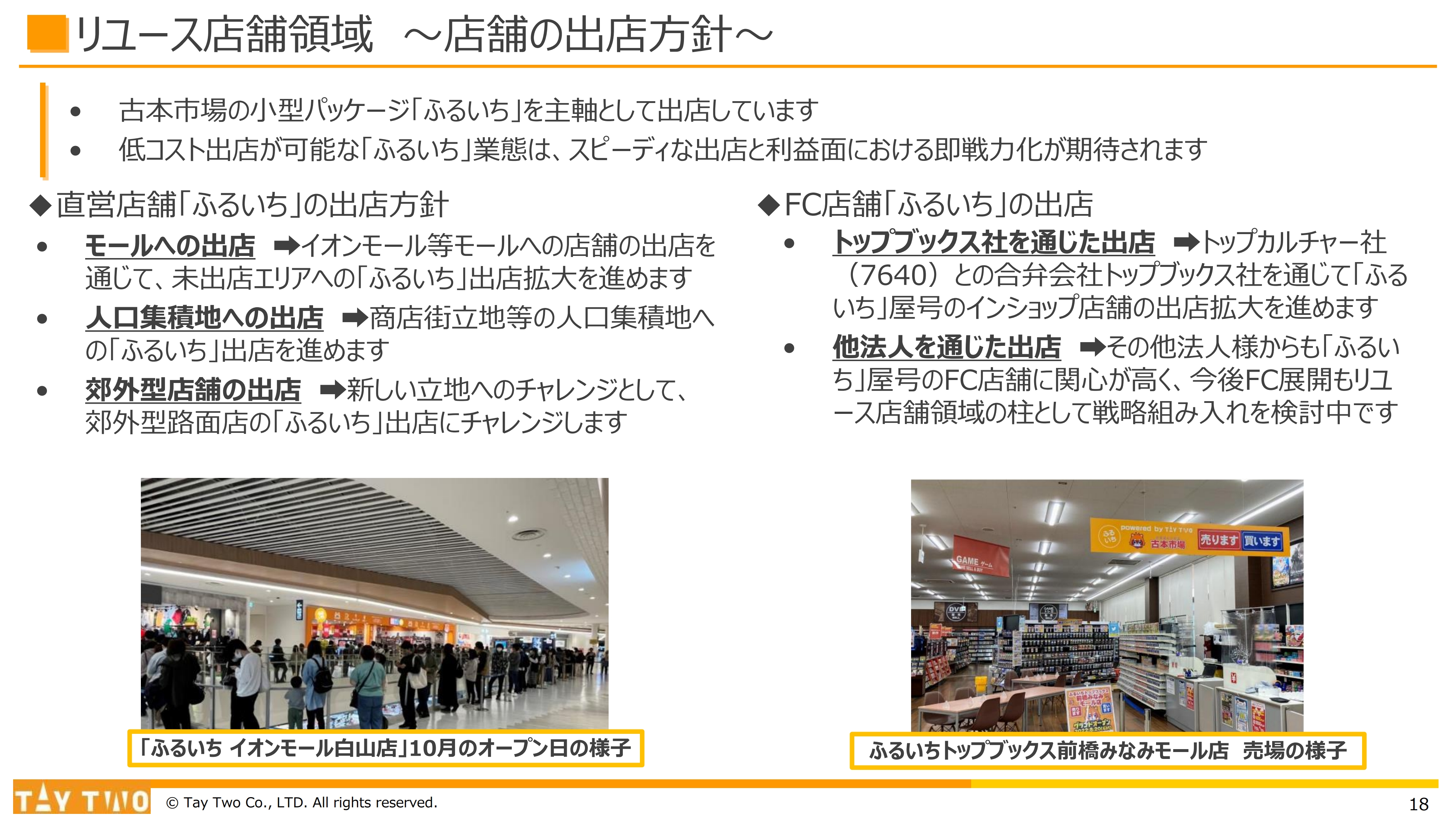

リユース店舗領域~店舗の出店方針〜

青野:まず、リユース店舗領域についてです。「古本市場」を出店して以来、リユース小売店舗として店舗展開を重ねてきました。直営店舗「ふるいち」の出店方針としては、現在、「イオンモール」などのモールへの出店を中心に、未出店エリアに対して小型店舗の出店拡大を進めています。

「ふるいち」は40坪前後の出店のパッケージで、取り扱い商材はトレカ、ホビー、ゲーム、一部マンガのセット本といった構成で「イオンモール」に出店しています。

人口集積地への出店としては、2021年に名古屋の大須商店街、2020年に埼玉県の川越に1号店に加えて2号店を出店しました。このような商店街立地に小型の「ふるいち」を出店する戦略も進めており、順調に売上高を伸ばしている状況です。

また、郊外型店舗の出店を新しい立地へのチャレンジとして目標に掲げています。なかなか実現していませんが、今後、路面店での出店に取り組んでいきたいと思っています。

FC店舗「ふるいち」の出店については、トップカルチャー社との合弁会社トップブックス社を通じ、「ふるいち」屋号のインショップ店舗の出店拡大を現在進行形で進めています。トップブックス社からは、「前のFC法人の売り場から当社の『ふるいち』に変えることにより、売上高が4倍から5倍に拡大した」というお褒めの言葉もありました。

また、他法人からも「ふるいち」屋号にお問い合わせがあり、今後もFC展開をリユース店舗領域の戦略の1つとして組み入れたいと考えています。

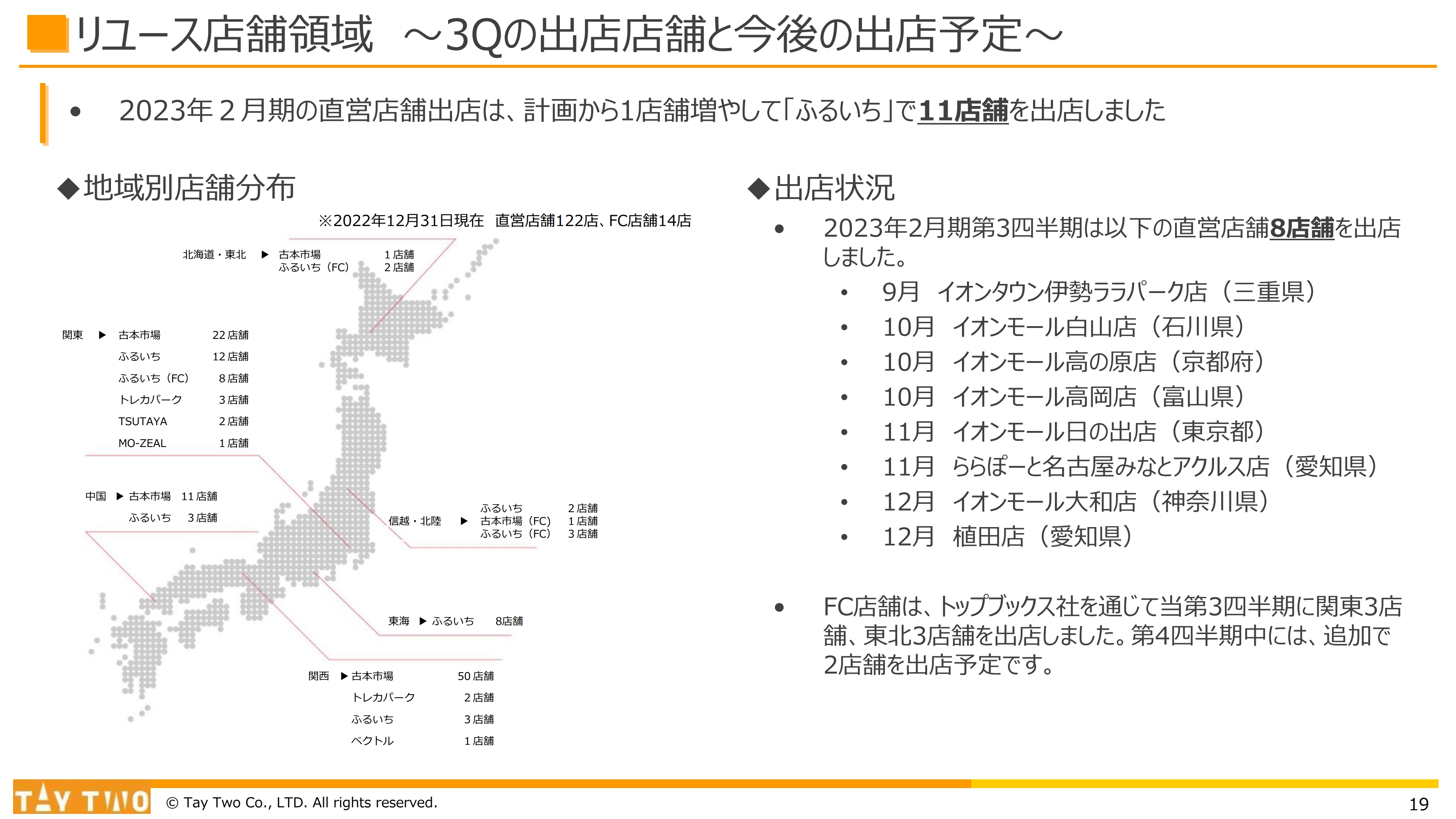

リユース店舗~領域3Qの出店店舗と今後の出店予定~

青野:第3四半期で出店した店舗です。「イオンタウン伊勢ララパーク店」は「ブック・スクウェア」という新刊書籍を扱うお店として出店していましたが、これを「ふるいち」として移転オープンさせました。もともとは利益の出にくい大型店で、リニューアルオープン後は以前よりもかなり小型になりましたが、利益額としては数倍を稼ぐ店舗となっています。

「イオンモール白山店」以降は、直営店舗をたくさん出店しました。今期の2月までの出店計画は、計画から1店舗増の11店舗で終了しました。3月以降も今期並みの10店舗程度の出店を考えています。3月から5月あたりの直営店舗の出店は、すでに「かわら版」という別の資料でお伝えしているとおり、候補地が確定しています。

地域別の店舗分布は、スライド左側に日本地図で掲載しています。冒頭でお伝えしたとおり、京阪神と首都圏が中心で直営店舗を展開していますが、直近は先ほどの「トップブックス」の店舗が東北や北陸にあります。

また、最近はイオンモールへの出店も進めているため、中部地区の出店も増えています。文字どおり「全国展開」という言葉に近い状態で出店地域が拡大しているのではないかと考えています。

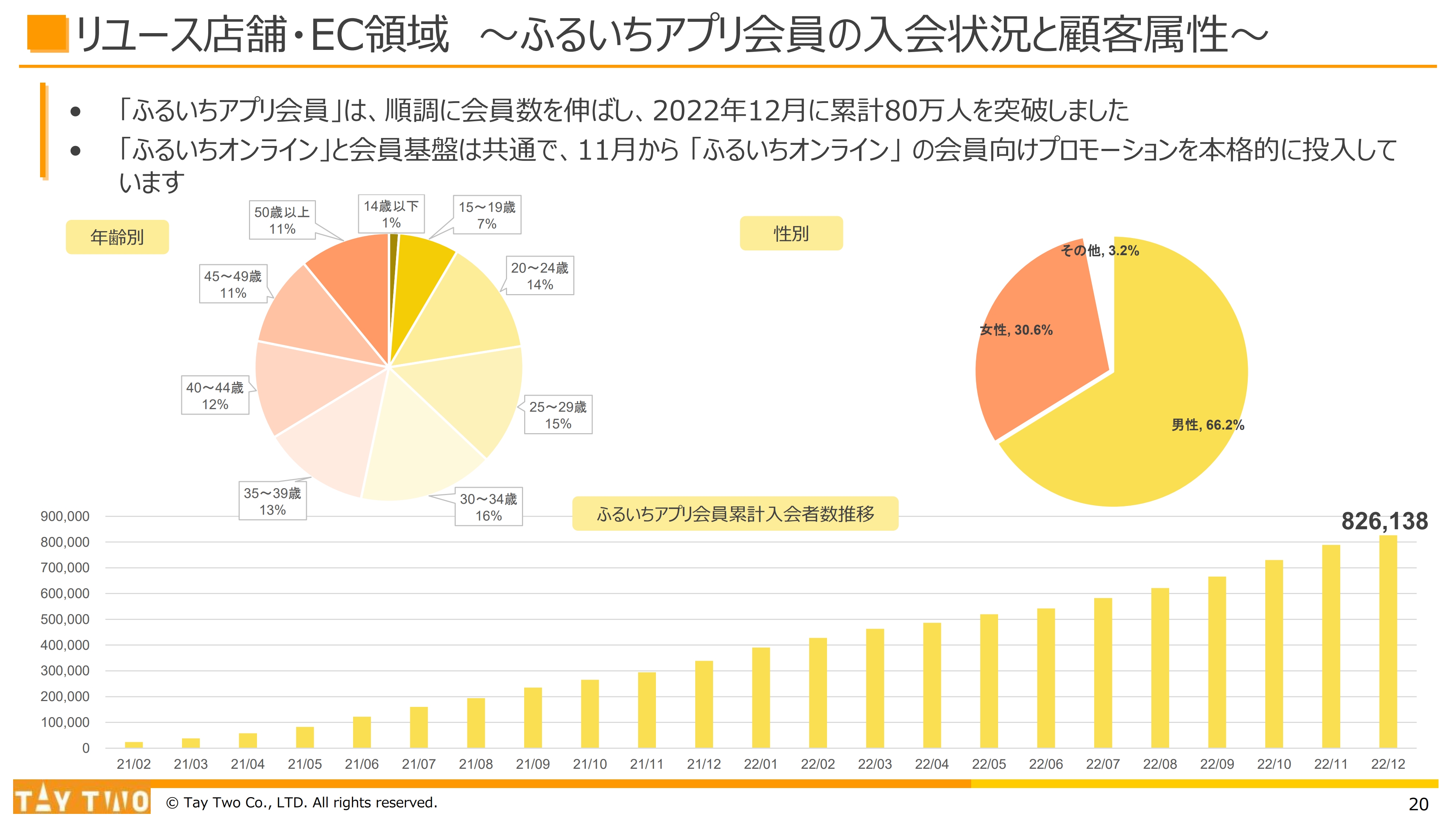

リユース店舗・EC領域 ~ふるいちアプリ会員の入会状況と顧客属性~

青野:リユース店舗・EC領域についてです。2021年2月より「LINEミニアプリ」で我々の会員アプリを立ち上げ、プラスチックの会員カードからアプリ会員への切り替えを始めています。こちらは、2022年末の段階で80万人ほどの新たなアプリ会員の獲得に成功しています。

スライドでは、年齢別、性別による会員分布を円グラフで示しています。年齢別では各年齢層が均等に分かれており、いろいろな顧客層・年齢層の方が会員になっています。

店舗会員と2022年9月に立ち上げた自社ECサイトの会員基盤は、共通となっています。つまり、店舗とEC店舗のどちらで買い物をしても、買い物に応じたポイントが同じように付与されます。

後ほど詳しくお話しする「ふるいちオンライン」の立ち上げにあたり、既存アプリ会員に対して積極的にプロモーションをかけています。「ふるいちアプリ会員」は「LINEミニアプリ」を使っているため、非常に会員になってもらいやすいといった特徴もありますので、今後も積極的に会員獲得を進めていきたいと思っています。

リユースEC領域 ~「ふるいちオンライン」の状況~

青野:2022年9月6日に自社ECサイト「ふるいちオンライン」をリリースしています。11月からプロモーションを本格的に稼働し、グランドオープンとして各種セールを継続して実施しています。我々の決算月が2月であることから、足元では前半・後半に分けた決算セールを開催しており、今は後半の決算セールを開始したところです。

これまで我々には自社のECサイトの運営ノウハウがありませんでした。しかし、2020年に株式取得した石川県の山徳という会社がほぼEC専業でリユースを扱っていますので、現在は山徳のノウハウを活用することにより、順調な立ち上がりをみせています。

2月も目標の数字を達成するため、先ほどお伝えしたセールの実施やいろいろな改善活動を行っています。今は大きく分けて中古トレカ、中古ゲーム、新品ゲームという3つの商材のみを販売していますが、4月から中古ホビーや漫画のセット本といったジャンル・商材を増やしていくために開発投資を行っています。

こちらの開発投資が完了して商材が追加されていくと、売上高も一気に伸ばしていけるのではないかと予測しているところです。今年度中には単月黒字まで持っていき、3月から始まる来期の1年間で年間黒字を達成したいと考えています。

後ほどご説明しますが、2027年2月期に営業利益で20億円という目標達成に向かうには、「ふるいちオンライン」をどのように大きくしていくかが一番の肝になってきます。ですので、今後もいろいろなかたちで開発投資を加えていこうと考えています。

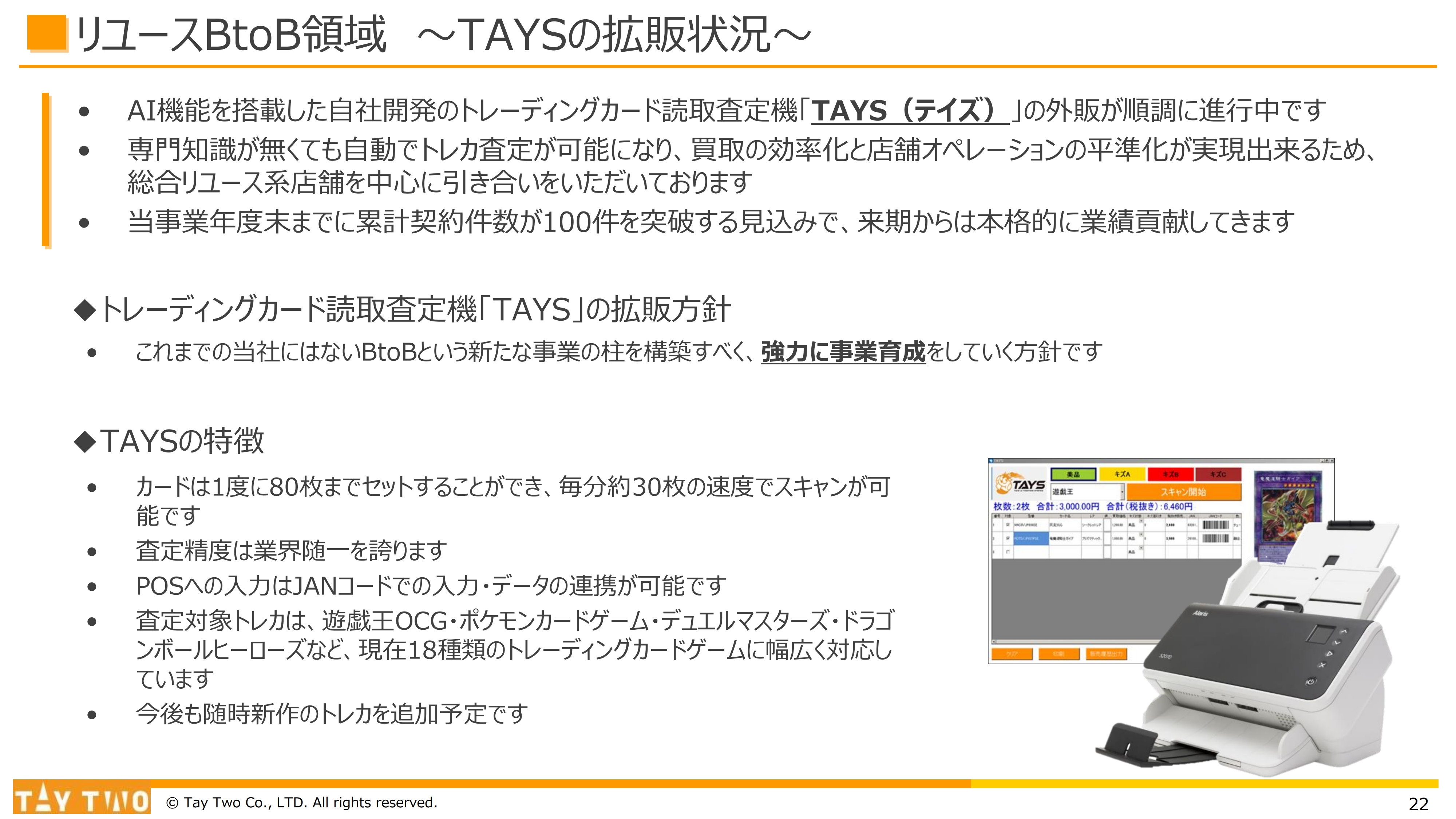

リユースBtoB領域 ~TAYSの拡販状況~

青野:リユースBtoB領域では、トレーディングカード読取査定機「TAYS」を拡販しているところです。1年前の2022年1月に契約した第1号案件から2023年2月までの足元で100件を突破しました。来期も「TAYS」の供給については今期並みの100件を供給していこうと考えています。

「TAYS」から始まったBtoB事業領域については、「TAYS」にかかわらず、今後も強力に事業育成を行っていきます。

「TAYS」の特徴ですが、一度に80枚まで専用スキャナーにセットすることができ、1分間に30枚程度の速度でスキャンされます。スキャンした画像を我々が用意しているクラウドのサーバーで照会し、カードの特定、買取価格、販売価格までを情報として店舗へ返します。このようにして、店舗での売買を可能にする機械です。

店舗で「TAYS」を利用せずにトレーディングカードの買取・販売を行う場合は、ある程度トレーディングカードに詳しい人材・スタッフを揃える必要があります。その人件費を「TAYS」を導入することによって大幅に削減しつつ、取り扱い商材を増やすことや、取り扱いの競争力を高めていくことができるようになります。

坂本慎太郎氏(以下、坂本):ご説明にあったとおり、「TAYS」を導入した企業は、買取の効率化や店舗におけるオペレーションの平準化を図ることができると思います。

御社のクラウド上から買取金額を返すとのことですが、御社がデータベースを直接作成しているのでしょうか? それとも「TAYS」を購入した店舗が独自に変更することも可能なのでしょうか?

もし御社が一括して値段を決めて返すのであれば、「TAYS」を購入した企業の買取価格を調整することにより、御社の直営店の競争力がさらに増すと思います。

青野:トレカを中古買取するための機械ですので、中古カードの銘柄、種類、レアリティ、現時点における適正な買取価格・販売価格といった、いわゆる「マスターデータ」を我々がすべて生成しています。

「TAYS」の事業を展開するにあたり、マスターデータを生成する組織・人員体制を整えました。基本的にマスターデータをそのまま提供するかたちで運用しています。当然、各提供先の店舗の立地によって、我々が提供するマスターデータの価格が高い、あるいは安いといった状況も考えられるため、各店舗で調整可能な仕様にしています。

導入した会社は、新しい商品が出るたびに自社で情報を作成する手間を省くことができ、その上でマスターデータに基づき、状況に合わせながら価格調整して買取ができるという特性があります。

坂本:導入した会社がある程度調整できる仕様になっているということですね?

青野:おっしゃるとおりです。

坂本:在庫が多いものを買い取っても仕方ないという事情もあるのでしょうか?

青野:そのとおりです。各店舗で在庫状況は異なっており、買取価格が設定できることに関する要望はもともと多くありましたので、機能追加・開発を行うことにより、今ではそのような機能を実装しています。

坂本:海外でもトレーディングカードがブームだと思いますが、海外進出の可能性はありますか?

青野:「TAYS」という機械を提供する視点から言いますと、日本と同じように海外にも市場があります。特に北米市場は「遊戯王」「ポケモンカード」といったカードが人気ということですので、「TAYS」のような機械が展開できるのではないかと考え、市場調査から進めています。

坂本:海外にもこのような機械がすでにあるのでしょうか?

青野:我々が調べた限りでは、ここまで厳密に買取して売ることは行われていないようです。

坂本:オークションサイトなど、もう少しアナログの感じでしょうか?

青野:そのとおりです。

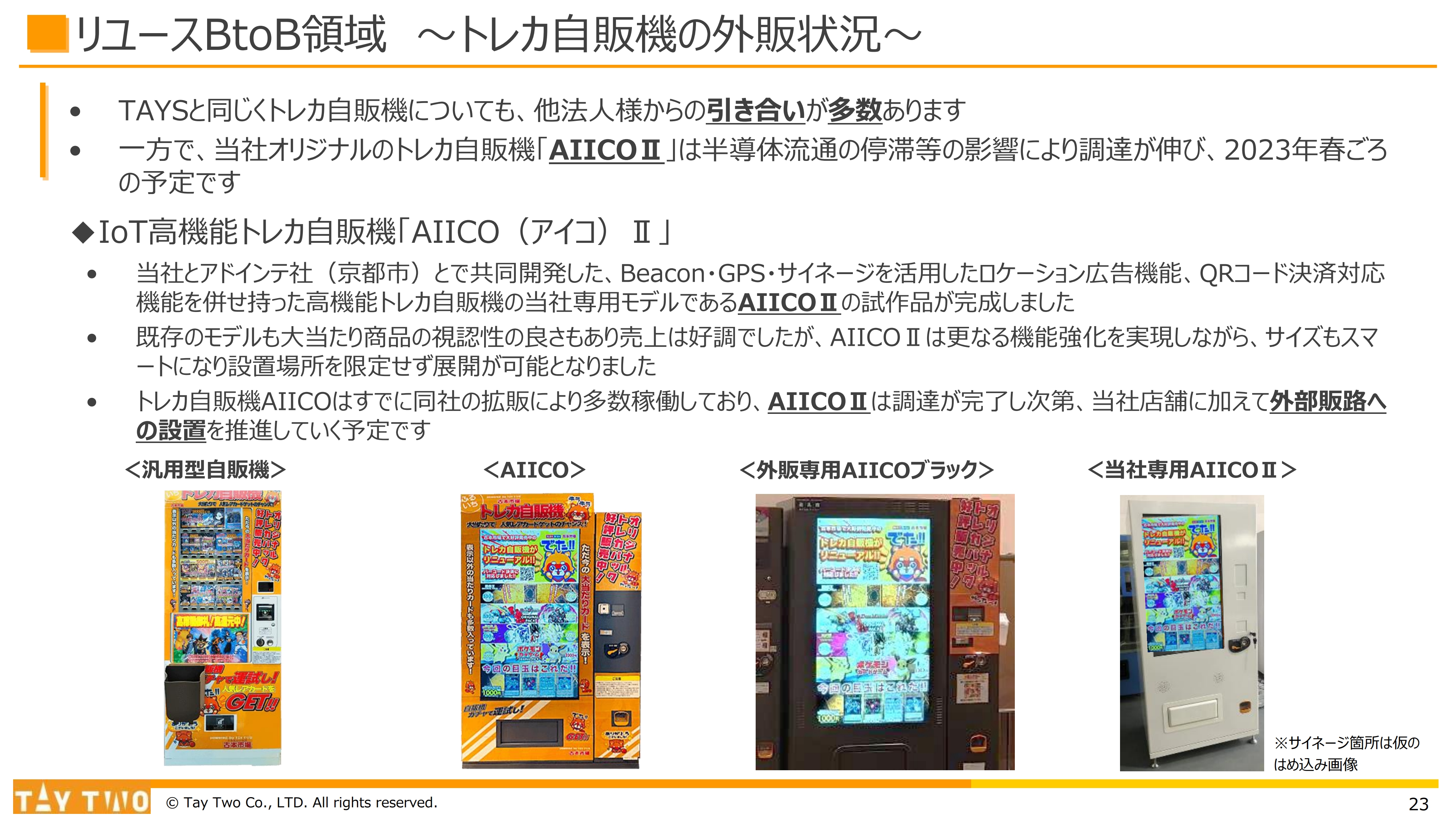

リユースBtoB領域 ~トレカ自販機の外販状況~

青野:リユースBtoB領域として、トレカ自販機の外販も計画しています。これまでお伝えし続けていながら誠に恐縮ですが、トレカ自販機の「AIICO(アイコ)Ⅱ」を自社オリジナルで開発し、発注しているものの、調達が延び続けています。現状は、2023年春頃もしくは春以降の調達予定となっています。

トレカ自販機も「TAYS」と同様に引き合いが非常に多く、今後、調達が実現した場合は、店舗に自販機を置くだけではなく、店舗の立地がないところに自販機を設置していくといった外販事業も行っていきたいと考えています。

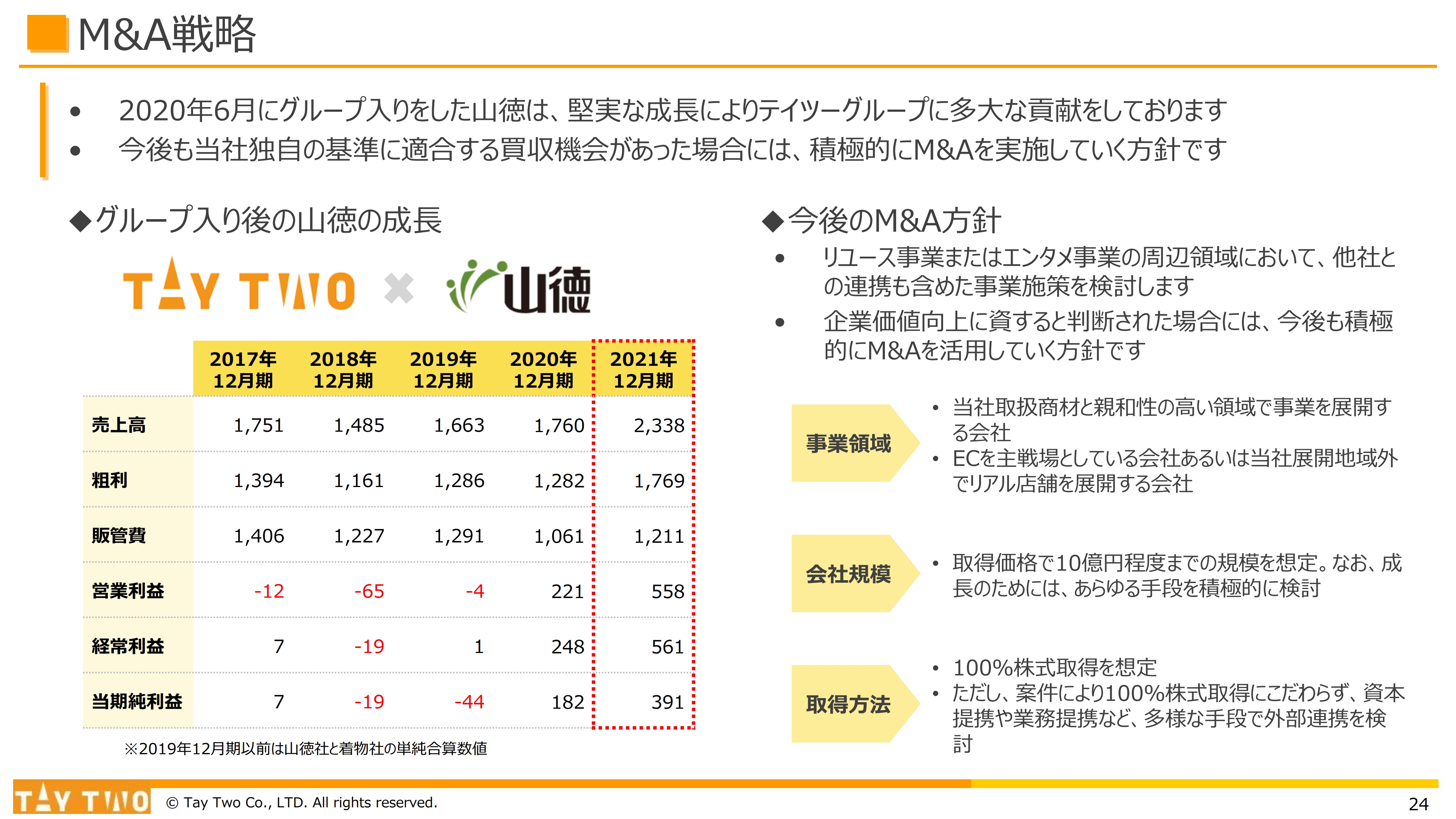

M&A戦略

青野:M&A戦略については、2020年に石川県の山徳という会社を取得しました。今期も順調に売上・利益を拡大しており、今期の連結決算に大きく貢献してくれるのではないかと考えています。

買収後の組織運営は困難が伴うことも多々あるかと思いますが、M&A実施後の山徳には我々が株式取得する前からの社長が残っており、今も引き続き経営にあたっていただいています。

山徳は主要な事業がECでのリユース売買ということもあり、リアル店舗主体の我々とはノウハウが異なる部分がありました。そのため、そのような点については山徳に任せ、我々は運営をサポートしていくという関係性の中、業績を大きく拡大し、牽引していただいています。

我々はそこまで多種多様ななノウハウを持っているわけではありませんので、今後もM&Aの機会がありましたら、M&A先と一緒に事業を大きくしていくことに取り組んでいきたいと考えています。

坂本:今後、M&Aを行うのであればEC関係の会社は考えられると思いますが、どのような機能を持った会社を想定されているのでしょうか?

青野:おっしゃるとおり、ECでリユース品を取り扱っている会社も想定されます。また、我々は自社で扱える商材を増やしていくことを意図して、商材多様化の取り組みを行っていますので、我々と同じようにリアル店舗で展開しており、我々が扱っていない商材を扱っている会社も考えられます。

また、今後の事業展開を考えていくと、やはりシステム開発が非常に重要になってくるかと考えますので、システム会社も対象になってくるかと思います。

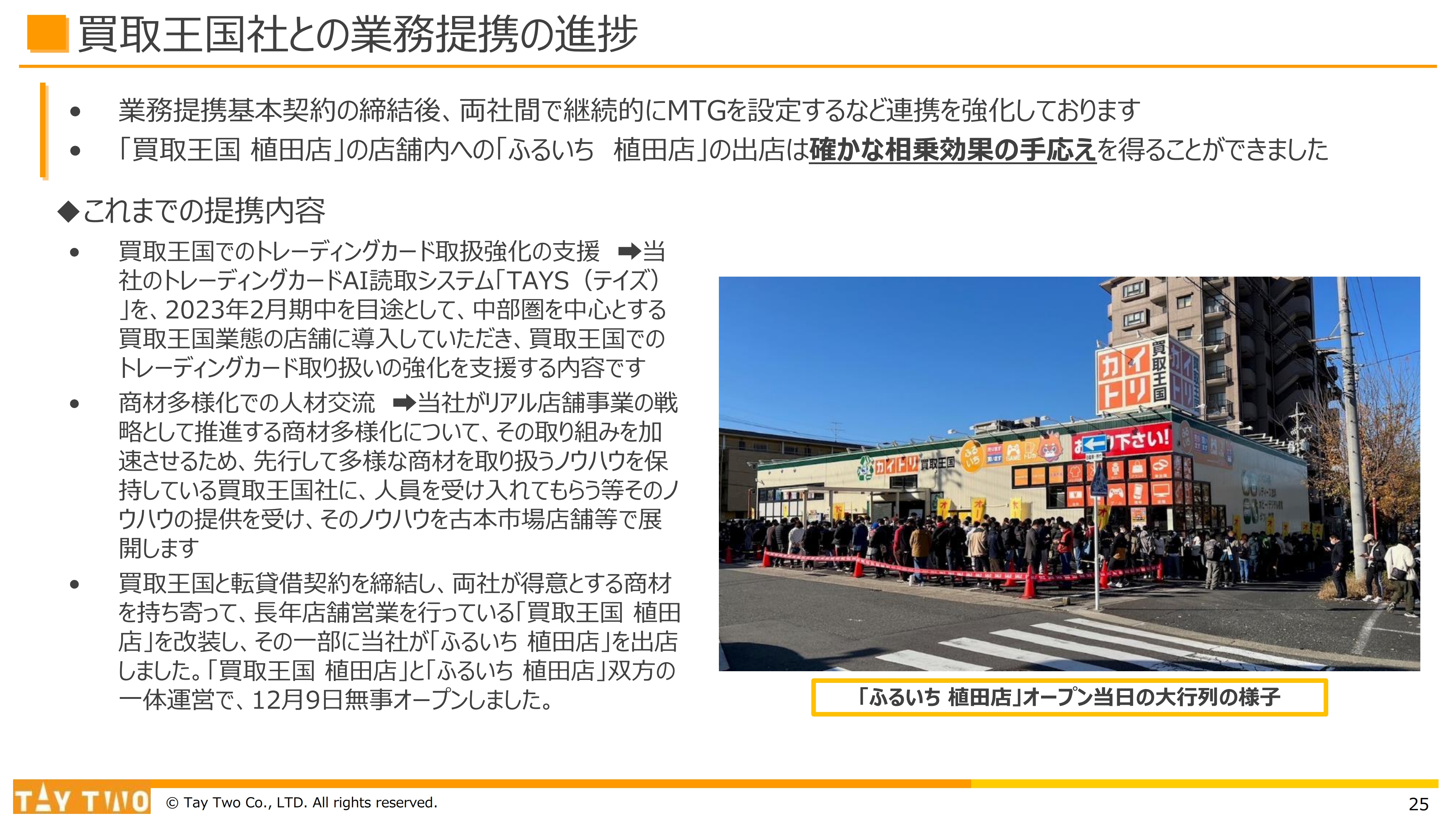

買取王国社との業務提携の進捗

青野:昨年4月に名古屋市の買取王国社と業務提携し、昨年12月に植田店をオープンしました。それまでは当社から「TAYS」を供給したり、買取王国社から総合リユースのノウハウの提供を受けたりする協業の状況でした。

植田店は買取王国社の店舗の売り場を一部お借りして、我々の小型パッケージ「ふるいち」を出店するかたちで展開しています。

スライドの写真は少し見にくいかもしれませんが、オープン当日には300人ほどの行列ができました。この行列の要因はトレカ商材です。トレカ商材はそれほど爆発力のある取り扱い商材ですが、初日以降もお客さまにご来店いただき、植田店は非常に順調に推移しています。

今回の形態のように、他の店舗でも展開できないかということや、逆に当社の店舗に買取王国社が入るということも、今後は検討に値するのではないかと思っています。

坂本:これは集客に多大なプラスの影響をもたらすと思いますが、今後展開していくためにはスペースがないと難しいのでしょうか?

青野:「ふるいち」というパッケージは、先ほどお伝えしたとおり平均40坪ほどの広さなのですが、狭すぎるとなかなか難しいですし、広すぎると売り場を持て余してしまいます。買取王国社でも同じように、取り扱う商材ごとに適正な売り場の広さがあるようです。

買取王国社で適正な広さの売り場を維持しているところに、無理やり「ふるいち」を入れても当然メリットはありませんので、スペースを持て余している店舗があれば、我々も同じようなかたちで、両社が協力して店舗を運営していくという取り組みはあると考えています。

坂本:商圏が重なっていたらさすがに難しいでしょうし、「すべての店舗がこの形態になるわけではない」というお話だと思いますが、買取王国社との展開は他にありますか?

青野:商圏という意味では、扱っている商材がほぼ見事に分かれており、得意な商材がまったく違うため、相互に補完関係があるという意味で両社で一緒に運営するメリットがあります。協業については、競合各社が海外に展開していることもあり、両社で話し合いを進めている状況です。

システム・ケイ社との業務提携基本契約の締結

青野:12月に、北海道札幌市のシステム・ケイ社と業務提携を行いました。システム・ケイ社は「TAYS」を共同開発した会社です。今回はリアル店舗に防犯という視点でカメラを設置して、万引犯に対する抑止・防犯に努めています。

人が介在するため、非常に労力がかかることもあり、店舗運営上の課題解決にシステム・ケイ社が持っているカメラの制御技術を用いて、有効な仕組みの開発ができないかということで、業務提携を行うことにしました。

業務提携の内容については、当社の店舗において防犯を意図したカメラシステムの開発を行い、その実証実験を北海道の店舗で開始します。うまくいけば他店舗でも実証実験を経て、いずれは直営店舗全店で防犯カメラシステムを稼働し、有効ということが判断できれば、将来的には外販も考えています。

坂本:外販も考えているということですが、オリジナルの機能があるのでしょうか? 御社で使ってみて、このようにしたらよいのではないかというものがあれば、防犯カメラシステムの将来性を含めて教えてください。

青野:リアル店舗を運営していると、やはり万引が付きものです。怪しい動きをする人物が来た時に勤務している店舗スタッフは、そのような人物を認識し、次に来た時にも「この前来た万引犯だ」と認識できるのですが、当然シフトインしていないスタッフはわかりません。

口頭ではなかなか情報伝達しきれない部分がありますので、「この人は万引犯、あるいは万引未遂している」という情報を、カメラシステムを用いて店舗内で情報連携するための仕組みを開発したいと考えています。

当社の属するリユースの小売業界以外でも、万引についてはいろいろと苦労されている会社も多いと思います。防犯システムを提供している会社もあり、当社も導入して試していますが、有効に活用できていません。実際に使ってみると、なかなかかゆいところに手が届かないこともあり、「自社で課題解決できないか」というところから始まった取り組みです。

増井麻里子氏:そのような人物が来て、店舗を出る時に万引などの行動を取った後には、警備のような対応システムはあるのでしょうか?

青野:警備という意味では、防犯ゲートというシステムがあります。防犯タグを貼った商品を持って、レジを通さずにゲートを通過すると、音声アラームが鳴る仕組みです。しかし、万引犯はそのような仕組みを突破する仕掛けもしてきますので、既存の防犯の仕組みと組み合わせて、抑止力をより高めていけないかと取り組んでいます。

ESG「Environment(環境)」「Social(社会)」「Governance(ガバナンス)」の取り組み

青野:ESGの取り組みについてです。スライド左側は、当社発祥の地である岡山県真庭市での「ふるいち二川マンガ館」です。店舗でのマンガ販売とは少し違うのですが、地域に貢献する取り組みを行っています。

スライド右側は、東京都豊島区にある「ふるいちトキワ荘通り店」です。トキワ荘マンガミュージアムに隣接した店舗を構えています。手塚治虫さんをはじめ、マンガの巨匠たちがトキワ荘というアパートに住んでいたということで、マンガの聖地と言われています。

ここに店舗を構えることで、今後の地域発展やマンガ文化の増進に貢献していきたいと考えています。

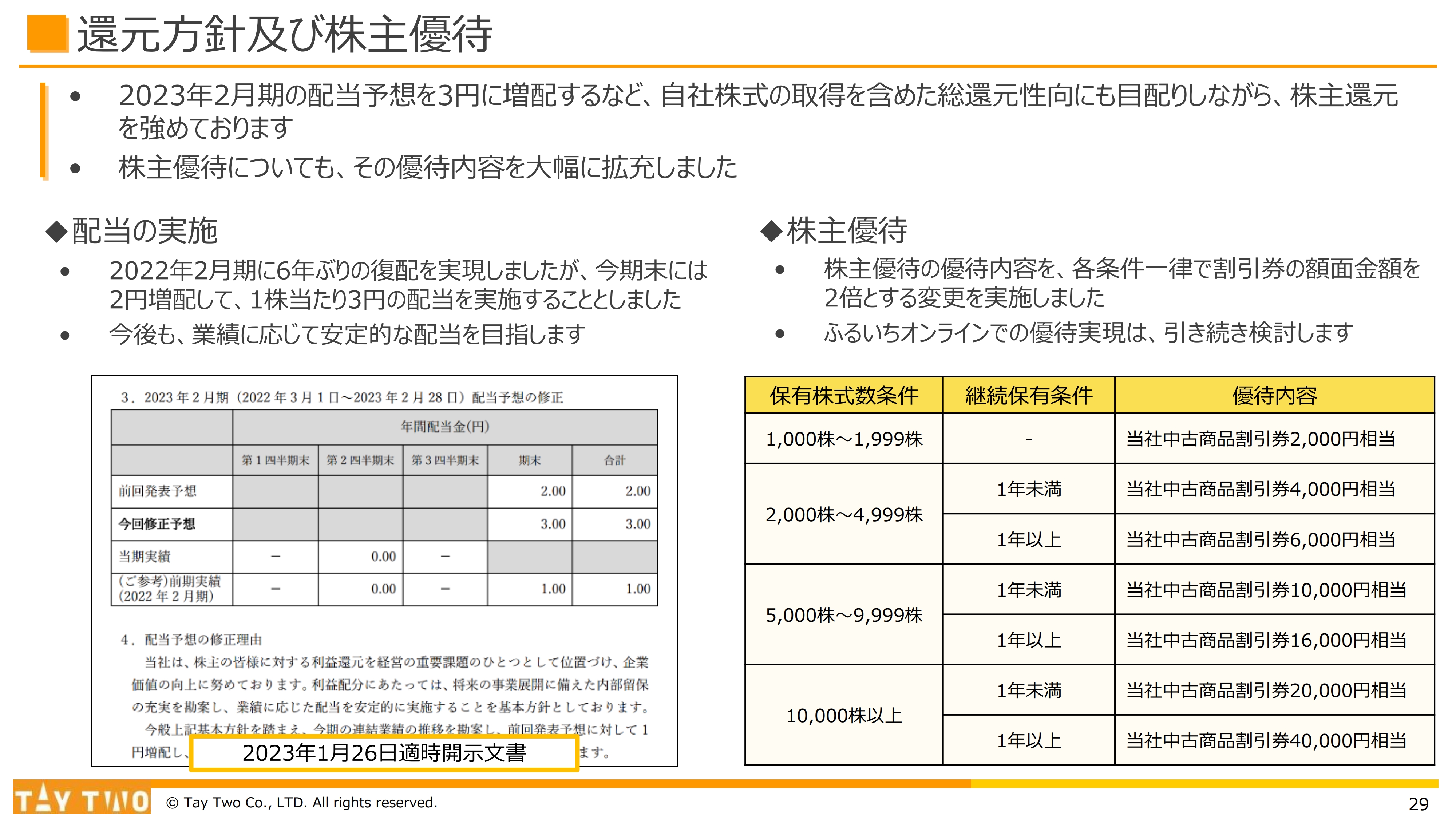

還元方針及び株主優待

青野:還元方針と株主優待についてです。配当性向については社内で議論しているところですので、いずれお伝えできるのではないかと考えています。配当予想については、3円に増配することを発表しており、株主優待については優待内容が2倍になるという改定を今月リリースしました。

引き続き、配当や自社株買い、株主還元についても目配りしながら、株主優待についてはあくまで当社の割引券を提供していくかたちで、店舗への来店誘導を促し、ファン株主を増やしていくことを意図して取り組んでいきたいと考えています。

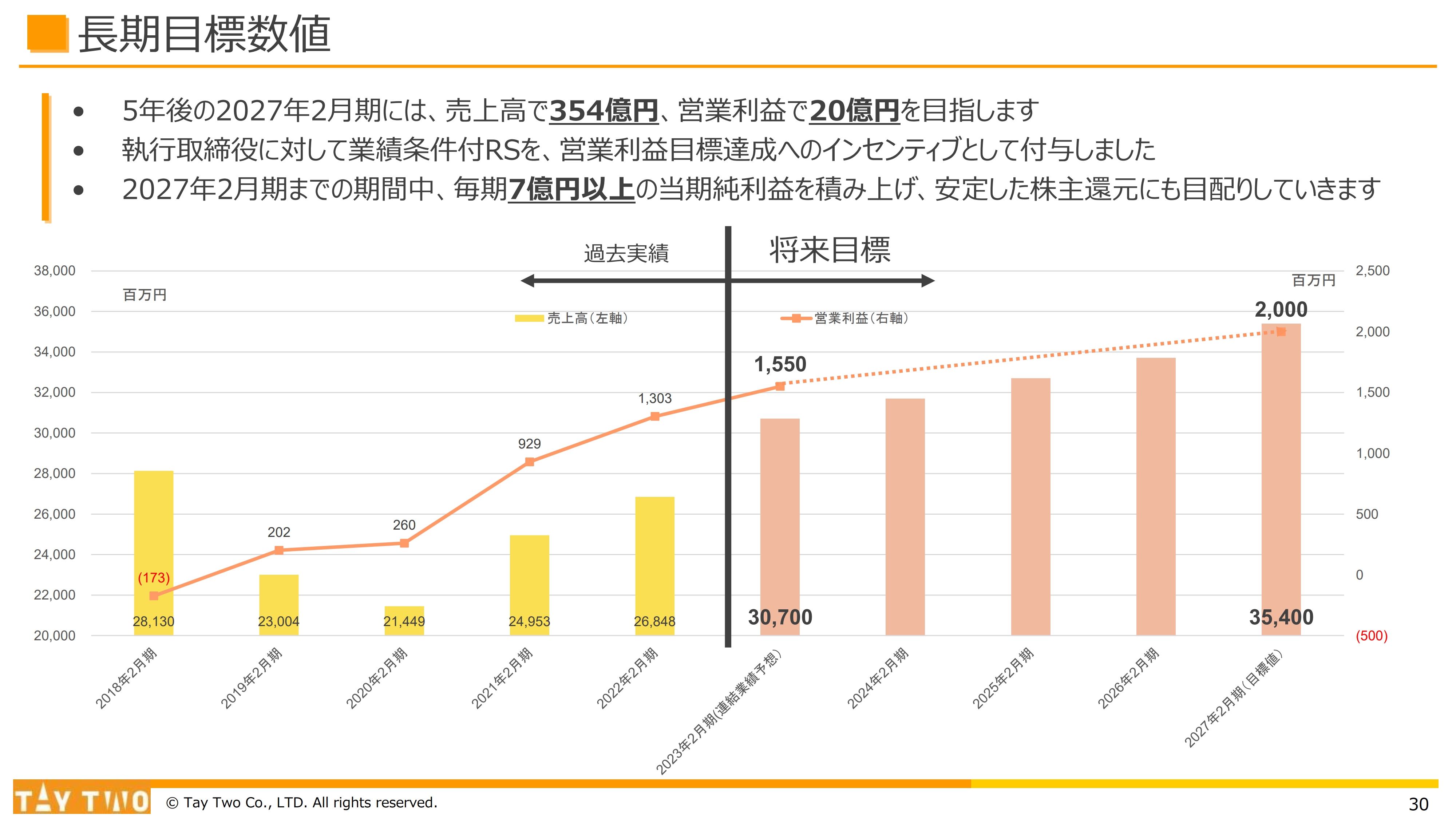

長期目標数値

青野:長期目標数値についてです。今期の着地予想については、先月上方修正を行いました。今期は売上高は307億円、営業利益は15億5,000万円を目指して、最後の月を走っている状況です。2027年2月期には売上高354億円、営業利益20億円という目標を達成すべく、今後もさまざまな戦略を実行していきたいと考えています。

2023年度のテイツーグループの成長戦略については、おそらく4月頃の決算のタイミングでお伝えできるのではないかと考えています。社内で今後の取り組みについて議論を進めているところですので、開示できる段階になりましたらお伝えしていきます。

質疑応答:「TAYS」の真贋判定について

坂本:「『TAYS』について、偽物のカードを見破ることは可能なのでしょうか? 実際に偽物を見破った実績はありますか?」というご質問です。

青野:残念ながら、真贋を判定する機能を搭載しているということではありません。今の「TAYS」の機械で本物に近い偽物のカードを通すと、本物のカードの情報を返すというかたちになると思います。真贋判定については、今後の課題だと認識しています。

質疑応答:「ふるいちオンライン」と「トレトク」のすみ分けについて

坂本:「『ふるいちオンライン』と『トレトク』はどのようにすみ分けしていく方向なのでしょうか? また、互いに在庫の融通はしているのかについて教えてください」というご質問です。

青野:「ふるいちオンライン」のトレカの扱いは、基本的に当社のリアル店舗と近い商材の構成で、比較的新しく発売した商品を中心に売買されているという特徴があります。

一方で、山徳社の「トレトク」サイトについては、少し時間の経過した古いものも含めたカードを中心に買取して、それが販売されているという特徴があります。今は、カードの発売時期によるすみ分けができていると思っています。

質疑応答:在庫の確保と在庫不足の懸念について

坂本:「1月の『かわら版』に『来期も今期と同様の店舗数の出店を計画している』と記載がありましたが、在庫の確保はどのように行っているのでしょうか? 在庫不足の懸念はありますか?」というご質問です。

青野:来期も当期並みの直営店舗の出店を予定していますし、FC店舗への展開や、自販機を通じた商品供給も予定しています。既存の直営店舗においては買取を強化しており、今はそこで商材を買い集めている状況ですので、在庫不足になるという懸念はまったくありません。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:1月26日に出された業績予想の修正に関して質問です。「第4四半期に入っても各商材の売れ行きが引き続き好調であることから、第3四半期決算後に確定した年末商戦の結果を反映した2022年12月の月次決算を踏まえ」とありますが、12月の月次の数字分までが反映されていると考えてよろしいでしょうか?

回答:12月月次と連結業績予想修正公表日までの1月度の速報値を連結業績予想に反映しています。その他いくつかの決算上のトピックス(滞留在庫評価等)を織り込んで連結業績予想を算定しています。

<質問2>

質問:トレカ市場はブームにより活況ですが、来期3月以降についてどのように読んでおられますか?

回答:一時的なブームの落ち着きは考えられるものの、各種需要を背景にしてさまざまな年代でユーザーが存在しており、メーカーの周年施策(「遊戯王カードゲーム」25周年)や新作トレカの市場投入(「ONE PIECEカードゲーム」)などもあり、少なくとも1年から2年は市場の活況が継続すると考えております。

<質問3>

質問:トレカ市場は今後どこまで拡大されると予想していますか? また、ピークはいつ頃との認識でしょうか?

回答:新品トレカ市場は2022年で2,000億円程度まで拡大しており、来年はこれを上回ると予想しております。2017年頃から継続して右肩上がりの成長を実現している市場であり、ピークを予想するのは非常に難しいですが、少なくとも向こう1年から2年は継続して右肩上がりの成長を継続すると予想しています。

<質問4>

質問:来期の出店計画に関して質問です。今期並み(11店舗)の出店を想定しているとのことですが、現時点で第1四半期中に5店舗の出店を計画されているかと思います。

逆算すると第2四半期以降は6店舗程度になり、出店ペースが急減速することになりますが、例えば現在は出店計画を保守的に見ており、店舗数が今後上振れる可能性があるのか、もしくは第2四半期以降に出店を制限するような要因があるのでしょうか?

回答:出店先区画の空き状況など、当社でコントロールできない要素もあり、出店のタイミングに一定の偏りが生じることがあります。通期の出店計画について、特に保守的な見立てで店舗数をお知らせしていることはありません。また、第2四半期以降出店を制限するような要因はありません。その他、期初に出店店舗を寄せるほうが、通期での業績寄与度が大きくなることも第1四半期に5店舗の出店を予定している理由です。

<質問5>

質問:トレカだけでも将来的に安定的な収益が確保できるのでしょうか? 新たな大きな収益の柱は考えておられないのでしょうか?

回答:特定の商材に頼りすぎない土台作りとして商材の多様化、販路の多様化(EC)を行っています。トレカも、市場の衰退が予測されるゲームや書籍の落ち込みを補完する商材として取り扱い始めました。

次の柱としては、中古ホビー商材を有力候補として考えております。その他にも、市場の状況を見ながら新たな商材の取り扱いを検討し、ミニカーやラジコンといった既存商材の深堀をするなど、商材多様化戦略に沿って対応してまいります。

<質問6>

質問:電子書籍が増加してきている中において、中古本の売れ行きはいかがでしょうか?

回答:総じて好調な中古分類において唯一前年比割れのダウントレンドが継続しているのが中古本です。新刊書籍市場の動向から、このダウントレンドを挽回するのは容易ではありませんが、「ふるいちオンライン」を活用した販路の拡大等で売上高・利益の確保に努めてまいります。

<質問7>

質問:今後注力される予定のホビーとは具体的にどのようなものでしょうか?

回答:前提として、当社のホビー商材の売上や売場、在庫の規模は、競合他社と比べてまだ小さいため、すでに取り扱いを開始しているフィギュア、プラモデルなど、ホビー分類の主要商材の在庫拡充と売場展開の強化を考えています。加えて、現在は当社店舗で取り扱いのないミニカーやラジコンといった未着手領域への注力も並行して行います。

<質問8>

質問:今期の着地見通しに関して質問です。第3四半期の着地の数字から逆算すると、第4四半期単体では売上高89.95億円、営業利益2.95億円となり、営業利益率がおよそ3.28パーセントと、2021年の第1四半期以降で最も低い数字になっています。こちらも保守的に数字を読んでいるのでしょうか? あるいはここまで大きく落ち込む要因がなにかあるのでしょうか?

回答:連結業績予想は12月の月次状況を反映しています。1月以降の数値については一部速報値を反映しており、その他いくつかの決算上のトピックス(滞留在庫評価等)を織り込んで算定しております。

<質問9>

質問:売上利益に占める山徳、「ふるいちオンライン」の割合を教えてください。

回答:前期実績で山徳の売上高の割合は約9パーセント、営業利益では約40パーセントです。「ふるいちオンライン」は取り扱い商材がリアル店舗に比して少ないこともあり、全社売上・利益に対する割合は現時点では限定的ですので、ある程度の規模になった段階でその割合を公表してまいります。

<質問10>

質問:株価が100円台のため、投機的になりやすいです。

回答:引き続き企業価値・株価向上に努めてまいります。

<質問11>

質問:月次概況の報告を再開する予定はないのでしょうか?

回答:以前の月次概況の代わりに定性情報も含めた「かわら版」を毎月発行しており、その中で月次情報についてもお伝えしています。その内容については随時改善してまいります。

<質問12>

質問:自社株買いや株式併合等で低位株を脱してほしいです。

回答:貴重なご意見として承ります。

<質問13>

質問:来期のFC店の出店計画を教えてください。来期も今期と同等のFC出店数を予定していると受け止めてよろしいでしょうか? また、トップブックス以外のフランチャイジー候補の引き合いはあるのでしょうか?

回答:来期も今期同等の出店数を見込んでいます。また、フランチャイジー候補の引き合いは他法人からもあります。

<質問14>

質問:「イオンモール」への出店が基本路線なのでしょうか?

回答:集客面や初期費用を低く抑えられることからショッピングモールへの出店が基本路線となります。その他、将来に向けた布石や課題解決への取り組みとして、新しい業態などにチャレンジすることも検討しています。

<質問15>

質問:自社株買いや株式併合等で低位株を脱することはお考えでしょうか?

回答:還元方針についてはさまざまな観点から検討しています。お知らせすべき決定事実が生じた場合は適時開示を通じてご案内いたします。

<質問16>

質問:ECの客単価はいくらぐらいでしょうか?

回答:詳細な客単価情報については非公開としているため、こちらのご質問への回答はご容赦ください。

<質問17>

質問:トレカ関連グッズなど、プライベートブランドの商材に対するお考えはありますか?

回答:現時点で具体的な計画はありませんが、構想自体はあり、引き続き検討してまいります。

<質問18>

質問「TAYS」の外販に違和感があります。FC店での活用はわかるのですが、他社にまで買取ノウハウを提供するのはデメリットが大きいのではないのでしょうか?

回答:ノウハウ提供というよりは、継続的な商品価格のマスターデータを提供しており、トレカ市場が大きく拡大していることも相まって、このデータベースを提供したことによって当社の直営店舗の競争優位性が損なわれることはないと考えています。月額でいただく利用料の収益に加え、その他の商材の提案機会増加につなげることもできますので、メリットのほうが大きいと考えています。

<質問19>

質問:「AIICOⅡ」の外販に関して、どのような売上体系になるのでしょうか?

回答:自動販売機の設置契約を締結し、自動販売機内の在庫は当社が供給、当社が売上金を回収し、設置手数料を設置契約先にお支払いするものです。

<質問20>

質問:山徳は12月が本決算になっており、親会社の御社は2月が本決算となっております。今後決算期を合わせることはお考えでしょうか?

回答:現時点で決算期を一致させる計画はありません。

<質問21>

質問:海外での日本のアニメブームを背景に、インバウンド需要によるトレカの売り上げ増は見込んでいますか?

回答:インバウンド需要の観点でいいますと、トレカやフィギュアなどホビー商材のほうが売上増は見込まれると考えています。しかしながら、当社の主要店舗はロードサイドに多く、インバウンド需要の恩恵を大きく捉えられる駅前立地ではないため、その影響は限定的です。

<質問22>

質問:長期目標数値ではなく長期達成数値として、より意識したものにしてほしいです。

回答:貴重なご意見として承ります。

<質問23>

質問:「TAYS」は大量のカードを素早く査定できるメリットがあるということですが、カードを傷つけて価値を落とす懸念はないのでしょうか?

回答:カードに傷がつかないよう、スキャナーの紙送りローラー部分の改造調整を当社で実施して外販先に提供しています。

<質問24>

質問:システム・ケイ社と共同開発する防犯カメラについて、今後、「TAYS」のようにBtoB向け販売する可能性はあるのでしょうか?

回答:直営店舗で有用性が確認され、外販に耐えうると判断された場合には、外販する可能性もあります。

<質問25>

質問:1月の「かわら版」に「来季も今季と同様の店舗数を出店計画」と記載されていましたが、在庫確保はどのようにして行っているのでしょうか? 在庫不足になる懸念はないのでしょうか?

回答:既存店舗にて、新規出店店舗用の在庫確保のための買取強化を行っているため、在庫不足になる懸念はありません。

<質問26>

質問:買取王国社との業務提携について、商材の多様化を目指されるとのことですが、具体的にはどのようなイメージでしょうか? 例えば、セカンドストリートのようなかたちでしょうか?

回答:行き着く先は競合店舗の総合リユース店舗のような形態となる可能性もありますが、当社の商材多様化は取り扱い商材を一つひとつ増やすことと深掘りしていくことを意図しています。

<質問27>

質問:「ふるいちオンライン」を店舗に訪れないユーザーに向けて認知していく手段について、お考えをお聞かせください。

回答:「ふるいちオンライン」のプロモーションについて、現在は店舗顧客を対象にしたものが中心ですが、将来的には当社店舗やEC店舗を利用したことがない層に対しても、Webマーケティングなどを活用して、広くさまざまな手段を用いて宣伝を行っていく計画です。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7610

|

147.0

(15:30)

|

-7.0

(-4.54%)

|

関連銘柄の最新ニュース

-

テイツー(7610) ふるいちトップブックス 八王子みなみ野店が2... 02/27 16:00

-

出来高変化率ランキング(14時台)~シンバイオ、リンクユーGなどが... 02/19 15:14

-

出来高変化率ランキング(9時台)~エムビーエス、シンバイオなどがラ... 02/18 10:04

-

テイツー(7610) 2026年1月の月次売上概況のお知らせ 02/06 16:00

-

テイツー(7610) 株式会社テイツーと草加市教育委員会が業務連携... 01/30 16:00

新着ニュース

新着ニュース一覧-

今日 18:29

-

今日 18:21

-

今日 18:21

-

今日 18:21