ENECHANGE、売上高は前年比76%増収 積極的投資により今後も継続的な30%以上の成長を目指す

2021年12月期決算説明会

城口洋平氏:本日はENECHANGE株式会社2021年度通期決算説明会の動画をご視聴いただきましてありがとうございます。代表取締役CEOの城口洋平でございます。

本日はスライドの写真からプレゼンテーションを始めます。こちらは、2017年に私が初めて購入したEVの、ロンドンでの充電の様子です。

当時はロンドンに住んでいましたが、自宅に充電設備がありませんでした。EVを買ったものの、まさに家で充電ができないということで、路上でさまざまな充電設備を使いながらEVに乗り始めることを約5年前に開始し、今でもEVに乗っています。

当時から「電気自動車はいつかはわからないが必ず普及する」と信じていました。特に、その当時はすでにヨーロッパでの普及がそれなりに始まっていたため、周りでもEVに乗っている人が増えてきており、EV充電もスライドの写真のようにありました。

環境意識の問題もあり、欧州のほうが日本より5年くらい進んでいることは間違いありませんでした。ロンドンにいるという地の利を活かして私自身がEVのカスタマーとなり、EV充電の問題・課題を肌で感じることで、いつか日本にもEVが普及してきた時に私たちの事業機会につなげようという思いで乗り始めました。

実際に、ある週末はロンドンからフランス、そしてスペインまで1週間くらいかけてEVで旅をしたこともあります。どこでどのように充電したらよいのか、どのようにEV充電を探さないといけないのか、どのように支払いをするのか、それがいくらなのか。また、国ごとにどれだけ違うのか、どのようなお客さまがいて、どのようなサービスがあれば便利なのかなど、まさに私自身が肌身で感じてきました。

それから約5年が経ち、先日はトヨタ自動車からEVの発表もあり、この1月についに日本でもEVとPHVの新車販売台数におけるシェアが3パーセントを超えました。今まで1パーセント台で低迷していた台数が3パーセントを超えて、今後まさにEVが伸びてくるということで、2022年は「EV元年」と言われるような年になりました。

本日のプレゼンテーションでも多くの時間をEV充電のご説明に充てますが、EV充電というのは当社および日本にとっての未来です。

そしてそれは私たちが上場して「他の会社がEVで株価が上がっていそうだから僕たちもこれを始めよう」と言っていきなり開始したような浅い事業ではなく、まさに私自身が5年間かけて温め、準備してきた事業が、やっとこうしてみなさまに正々堂々と発表できる状況になったということをご理解いただければ幸いです。

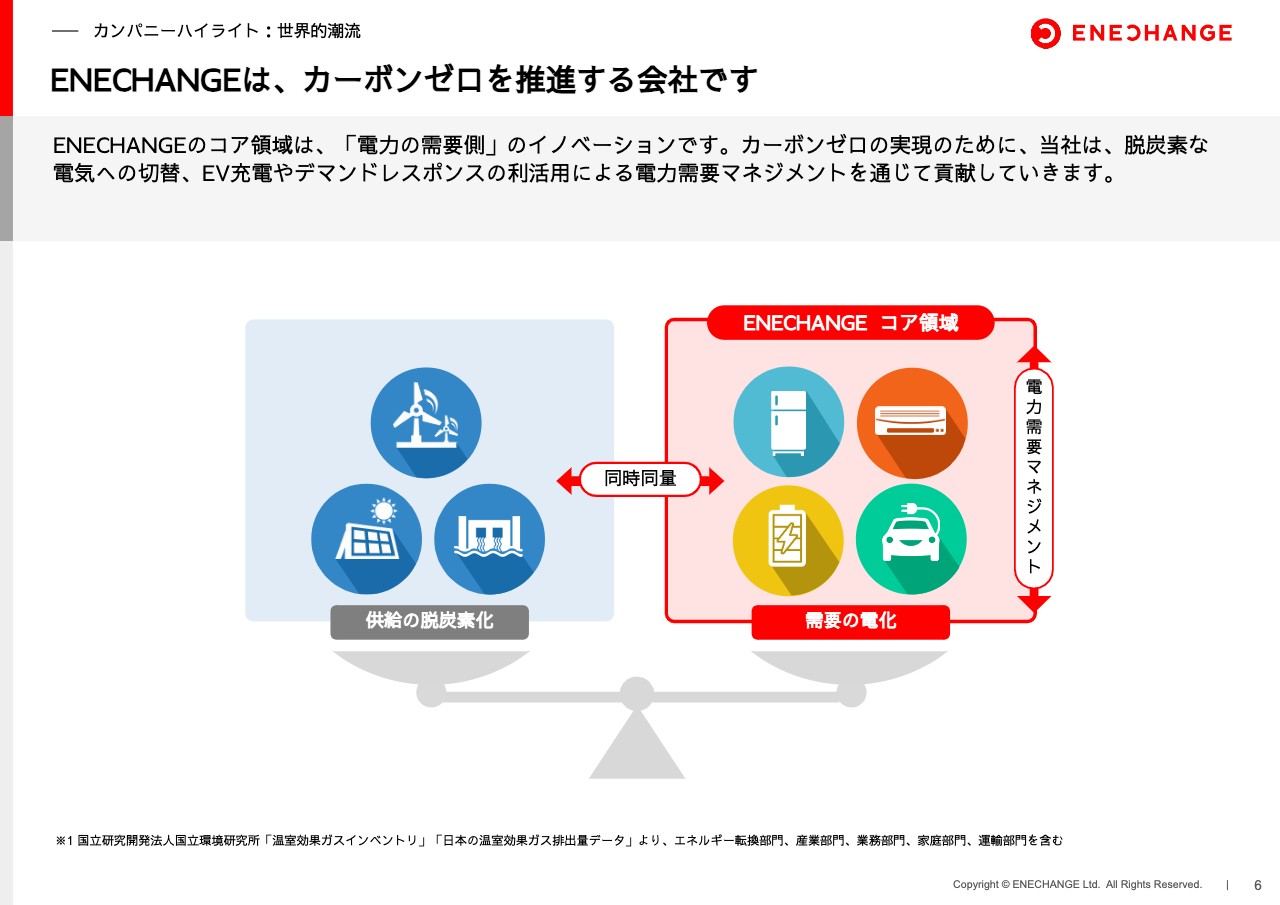

ENECHANGEは、カーボンゼロを推進する会社です

それでは、本日の決算資料のご説明に入ります。冒頭はいつもどおり、カンパニーハイライトになります。当社は上場して1年が経過し、当社のことをご理解いただいている株主さまが多少なりとも増えてきていますので、少し手短なバージョンでお許しいただければと思います。

お伝えしたとおり、ENECHANGEはカーボンゼロを推進していく中で、電気自動車を中心とした需要の電化、デマンドサイド(需要)にフォーカスしていく会社です。供給の脱炭素化は再生可能エネルギーを中心にどんどん進んでいる分野になりますが、今後本当にイノベーションが求められてくる分野というのは、まさにデマンドサイドです。

電気自動車や蓄電池の利活用や、私たち消費者それぞれがグリーンな電気を選んでいくことなど、まさに当社の電気の切り替え、さらにはEV充電そのものが、このデマンドサイドの大きなイノベーションにつながる事業だと確信しています。

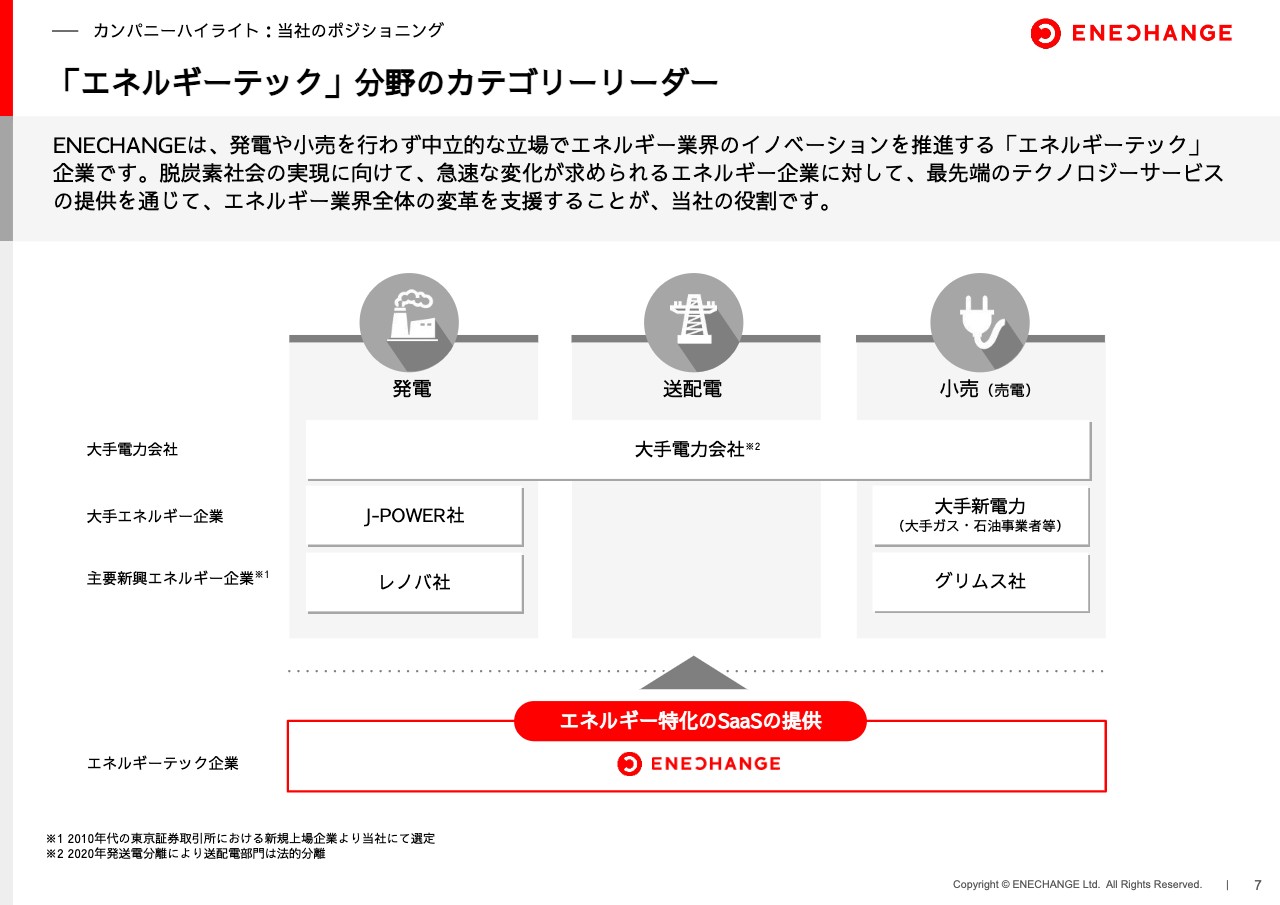

「エネルギーテック」分野のカテゴリーリーダー

当社はエネルギー分野において実際に電気を発電したり販売するわけではなく、「エネルギーテック」というかたちで、そのような事業者に対してテクノロジーサービスを提供する特異なポジションを日本で唯一築いている上場企業です。

エネルギー業界に特化した垂直型SaaS事業

事業としては、エネルギー業界に特化したソフトウェア開発、SaaS型のサービス提供を行っています。大きく2つの事業がありますが、プラットフォーム事業は2016年の電力自由化、ガス自由化に伴い開始した、電力・ガス会社の切り替えサービスです。

事業開始から6年が経過していますので、まさに売上成長が最大化し、今後しっかりと伸びていく局面の事業に仕上がってきています。

一方、データ事業はEV充電やデマンドレスポンスを軸とした電力マネジメントサービスです。2022年がEV普及の元年という状態で始まったとおり、まだ事業としては完成形ではなく、先行投資を行って大きな事業に育てていくタイミングとなっています。

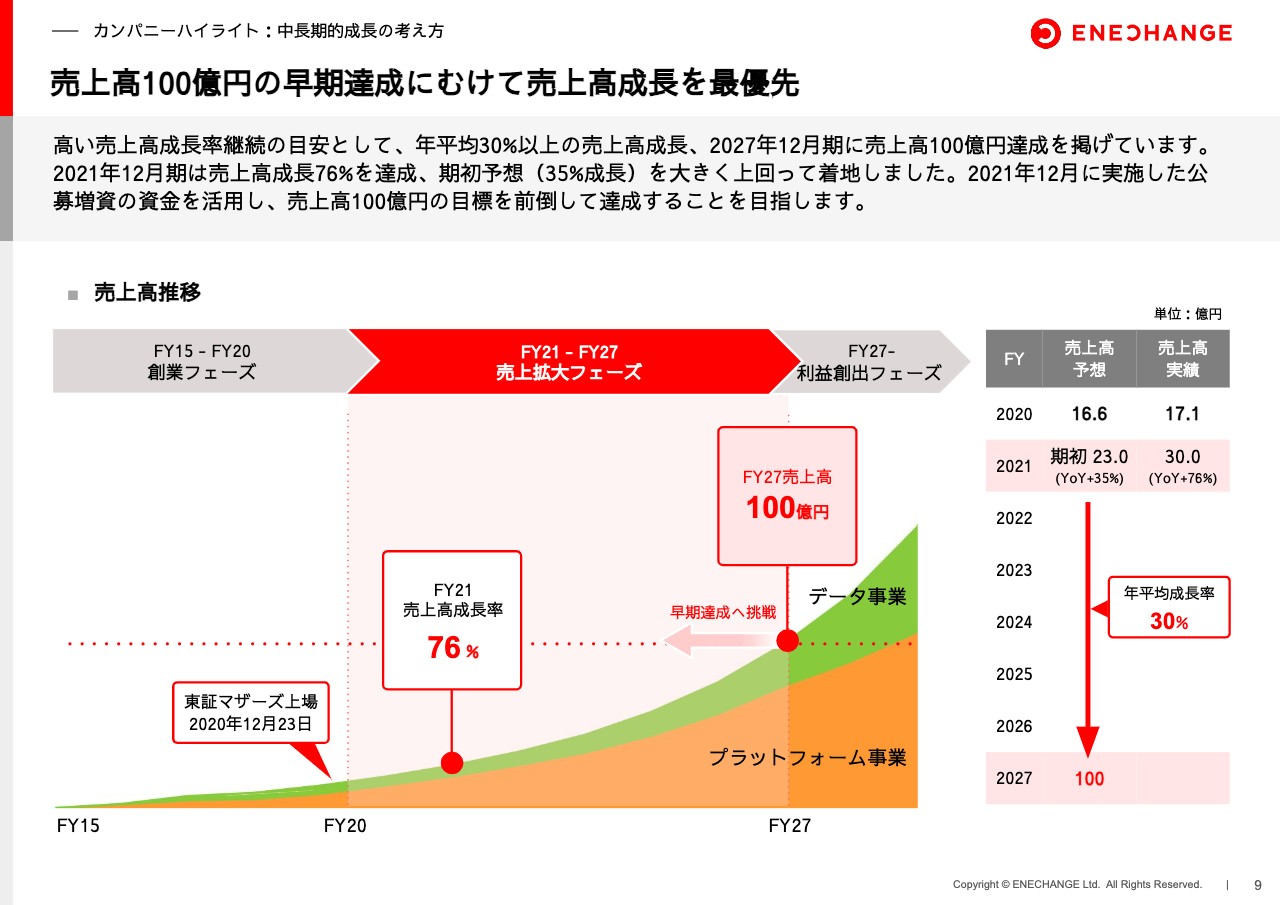

売上高100億円の早期達成にむけて売上高成長を最優先

この2つの事業を軸として、当社は2027年までに売上高100億円を達成することを、1年前のマザーズ上場のタイミングでみなさまに発表しました。「そのためには年間30パーセントの売上高成長率が必要」とお伝えしましたが、2021年度は結果としてそれを大きく超える76パーセントの成長を実現し、2年分まとめて成長できました。

今後も売上高100億円に到達するまでは売上拡大フェーズということで、年間30パーセント以上の成長をしっかりと実現し、2027年より1年でも2年でも早く売上高100億円まで到達したいと思っています。

そのあとは利益創出フェーズというかたちで、営業利益率30パーセントを目処に営業利益を出していきたいと思っています。現時点では売上拡大フェーズということでご理解いただければ幸いです。

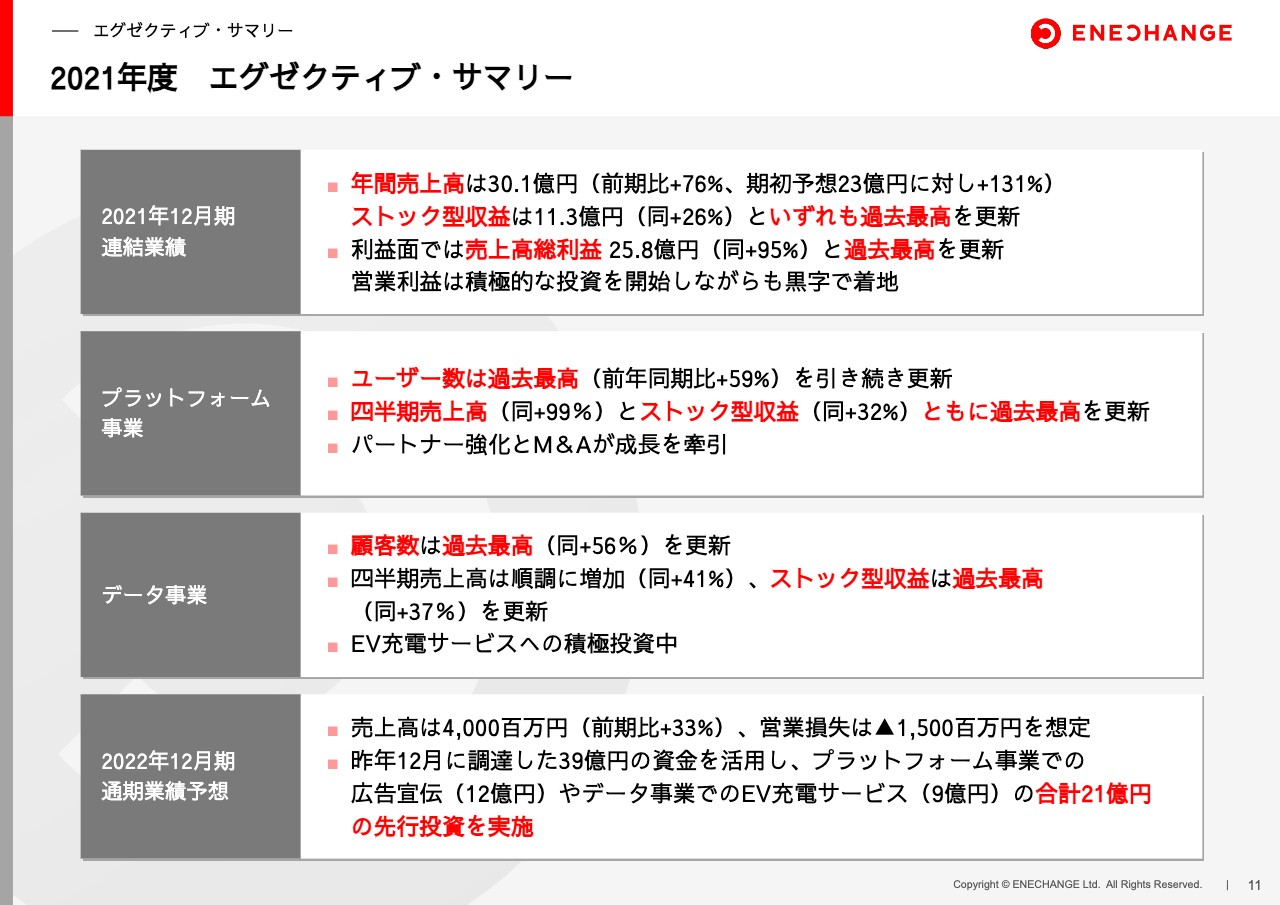

2021年度 エグゼクティブ・サマリー

2021年度通期決算のエグゼクティブサマリーについてです。年間売上高は30億円の大台を突破し、ストック型収益は過去最高を更新しました。また、売上高総利益も過去最高を更新し、かねてからお伝えしていたとおり営業利益は黒字で着地しました。

事業別で見ても、プラットフォーム事業はユーザー数、売上高、ストック型収益とすべてのKPIで過去最高を更新しています。加えて、パートナー強化やM&Aなどが2021年度通期での成長に大きく貢献しました。データ事業も顧客数、ストック型収益は過去最高を更新しています。また、次なる成長軸であるEV充電サービスへの積極投資を昨年度に発表しました。

今期の業績予想ですが、売上高40億円、営業損失15億円を発表しています。売上高の成長は、年間30パーセント以上というコミットどおり、まずは前期比33パーセント増の40億円を今回の開示とします。実際はそれを超えるような取り組みをしていきたいと思っていますが、詳細は後ほどご説明します。

また、営業損失15億円と聞くと、みなさま大変心配されるかもしれません。しかし、昨年12月に39億円の資金調達を行った時にも、「来年は赤字にします」と発表しています。この39億円はプラットフォーム事業での広告宣伝や、データ事業でのEV充電に投資していきます。

39億円の投資ともなると、単年度で見るとどうしても赤字が出てしまいます。みなさまには一時的にご心配をおかけするかもしれませんが、39億円を調達した以上はそれを有効活用し、大きな成長につなげていくことも経営者としての責任だと思っています。15億円の赤字を超える成長をもってお返ししていきますので、どうかご理解いただければと思います。詳細は後ほどご説明します。

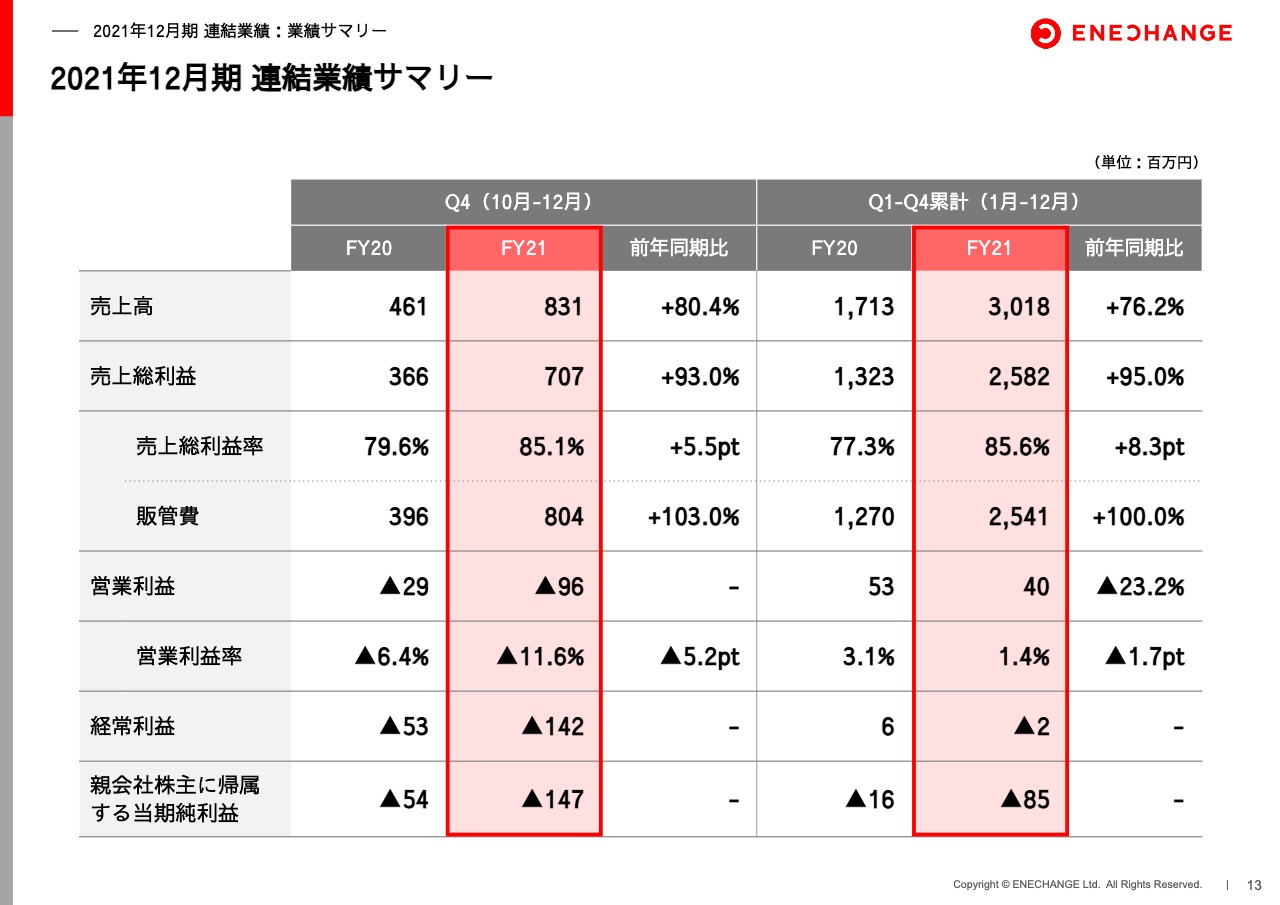

2021年12月期 連結業績サマリー

通期業績の詳細についてです。スライドには第4四半期および累計の数字を記載していますが、売上高・売上総利益ともに力強い成長を実現しています。

営業利益に関しては第4四半期で初めて赤字になりました。第4四半期に投資を強化しましたが、結果としては通期での営業黒字を実現しています。

経常利益、その他純利益は赤字となっていますが、これは買収およびファイナンスの資金調達にかかわる一時的な費用によるものです。そのため、当社としては実質的には黒字の2021年だったと考えています。

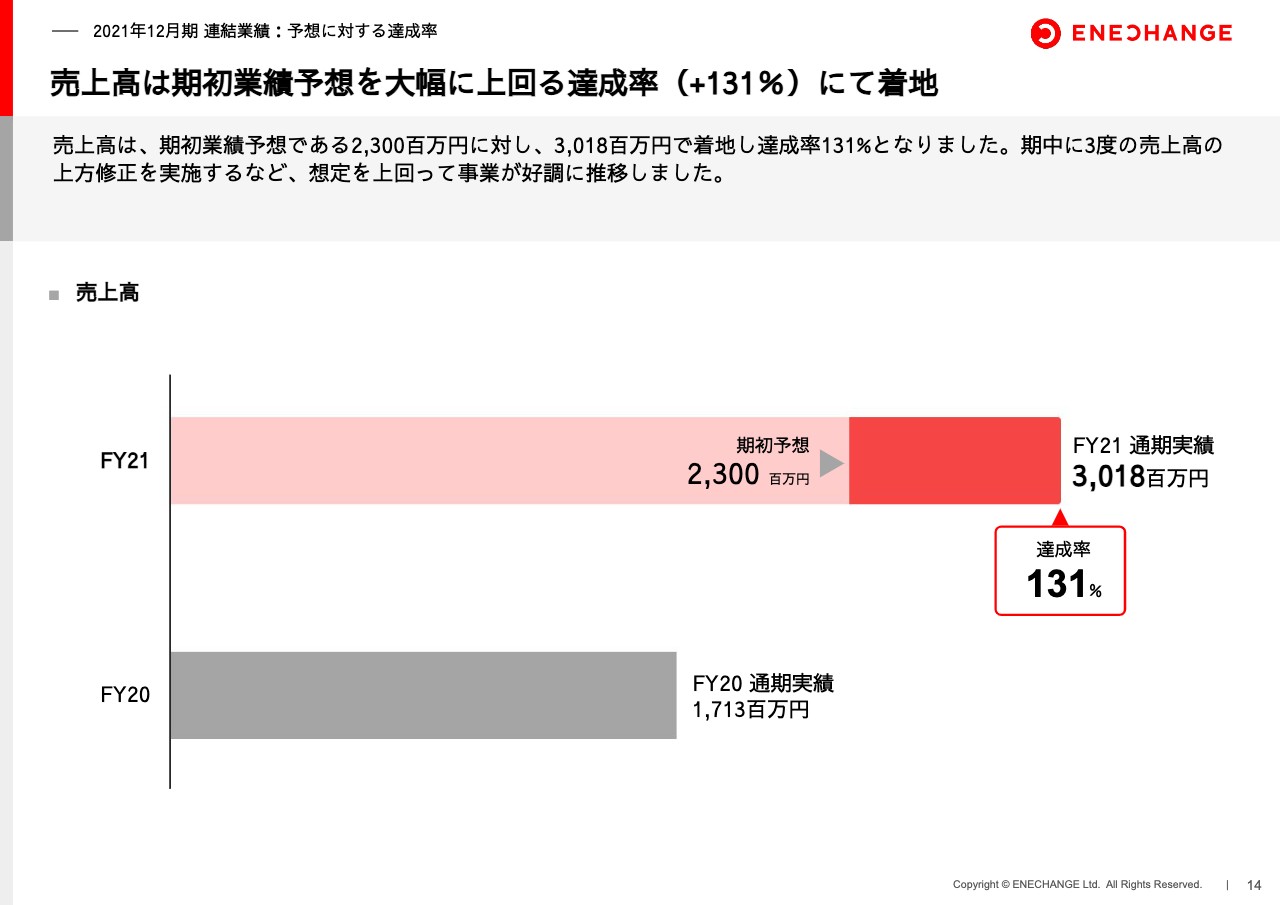

売上高は期初業績予想を大幅に上回る達成率(+131%)にて着地

また、期初の予想では売上高23億円を見込んでいましたが、それを大きく上回る30億円超、達成率131パーセントで着地しています。昨年度は上場1年目だったため、投資家のみなさまから「この会社は本当に言ったことを守れる会社なのか?」「信用に値する会社なのか?」ということが問われていたと思います。

上場前から遡って過去3年間、当社は予算を下回ったことはありません。基本的に、期初の予算は保守的に設定し、それをしっかり期中で超えていき、上方修正を出せるよう取り組んでいきますので、ご理解いただければと思います。

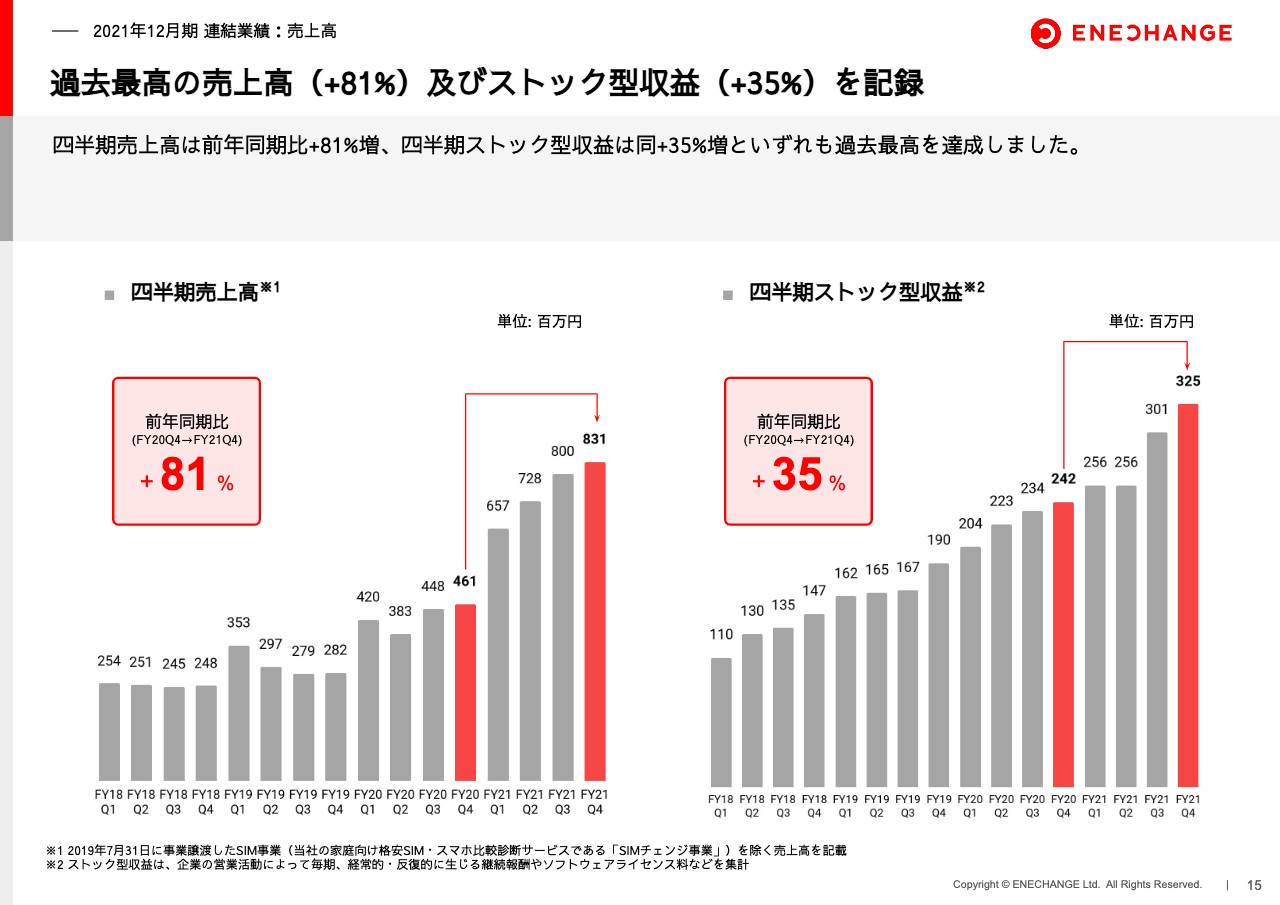

過去最高の売上高(+81%)及びストック型収益(+35%)を記録

スライドに記載のとおり、売上高および四半期のストック型収益は非常に力強く伸びています。特に昨年の上場以降は、四半期単位でも売上高・ストック型収益をしっかり伸ばしていける体質になっています。

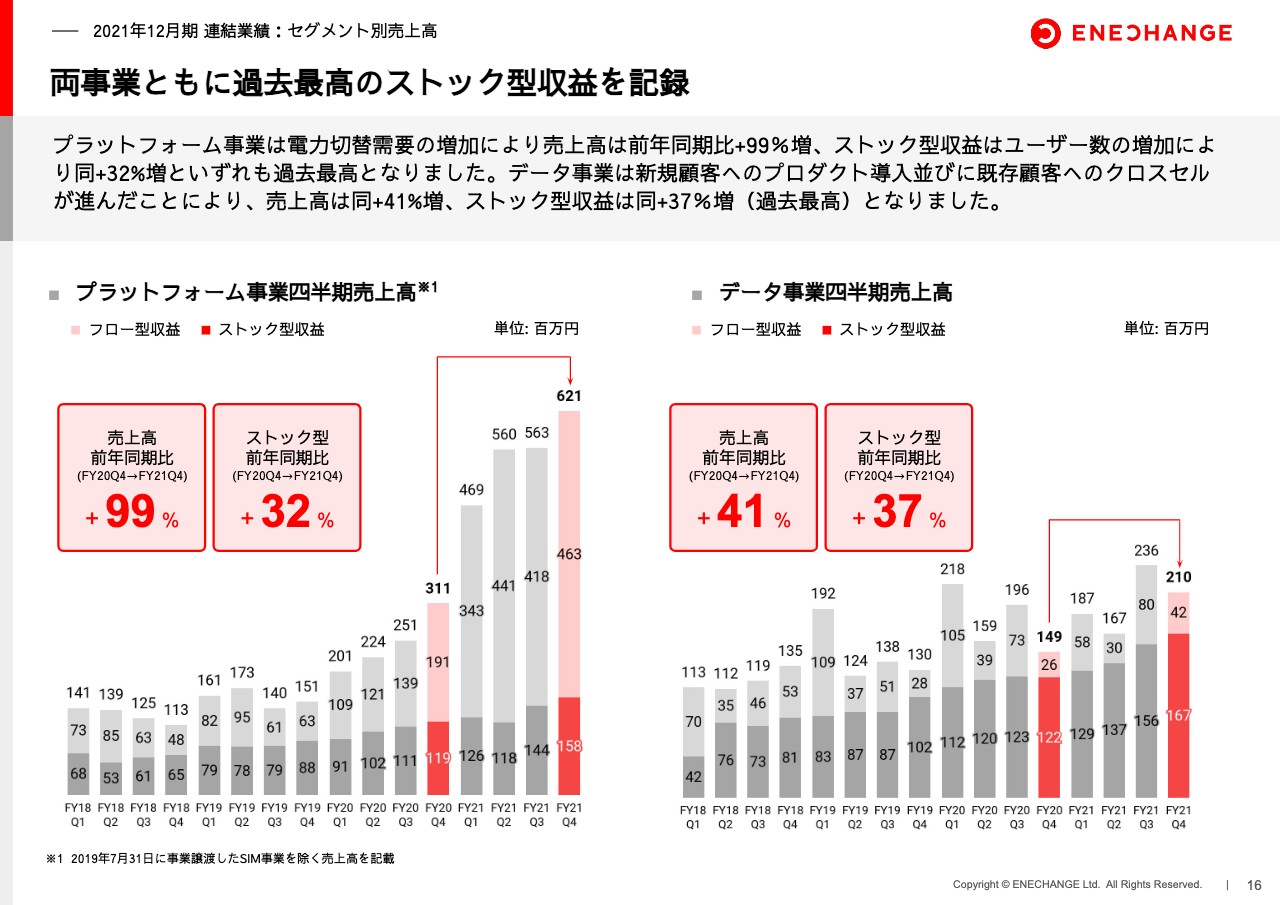

両事業ともに過去最高のストック型収益を記録

事業別で見ても、売上高・ストック型収益ともに両事業でしっかりと伸びています。特にストック型収益は両事業で30パーセントを超える成長を実現できており、当社にとって強い事業が作れていることを数字が物語っています。

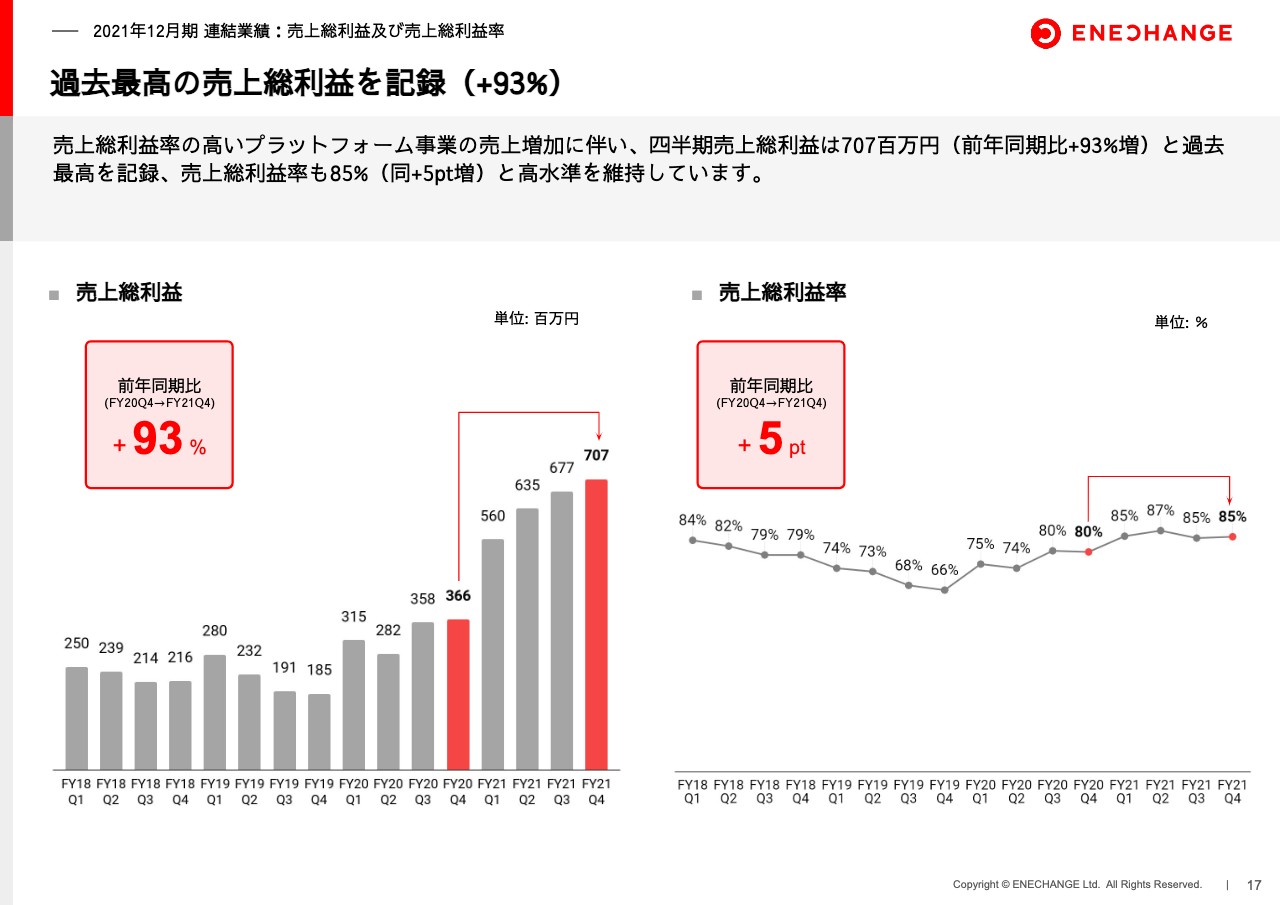

過去最高の売上総利益を記録(+93%)

売上総利益も過去最高を更新し、総利益率は85パーセントと大変高い水準を維持しています。

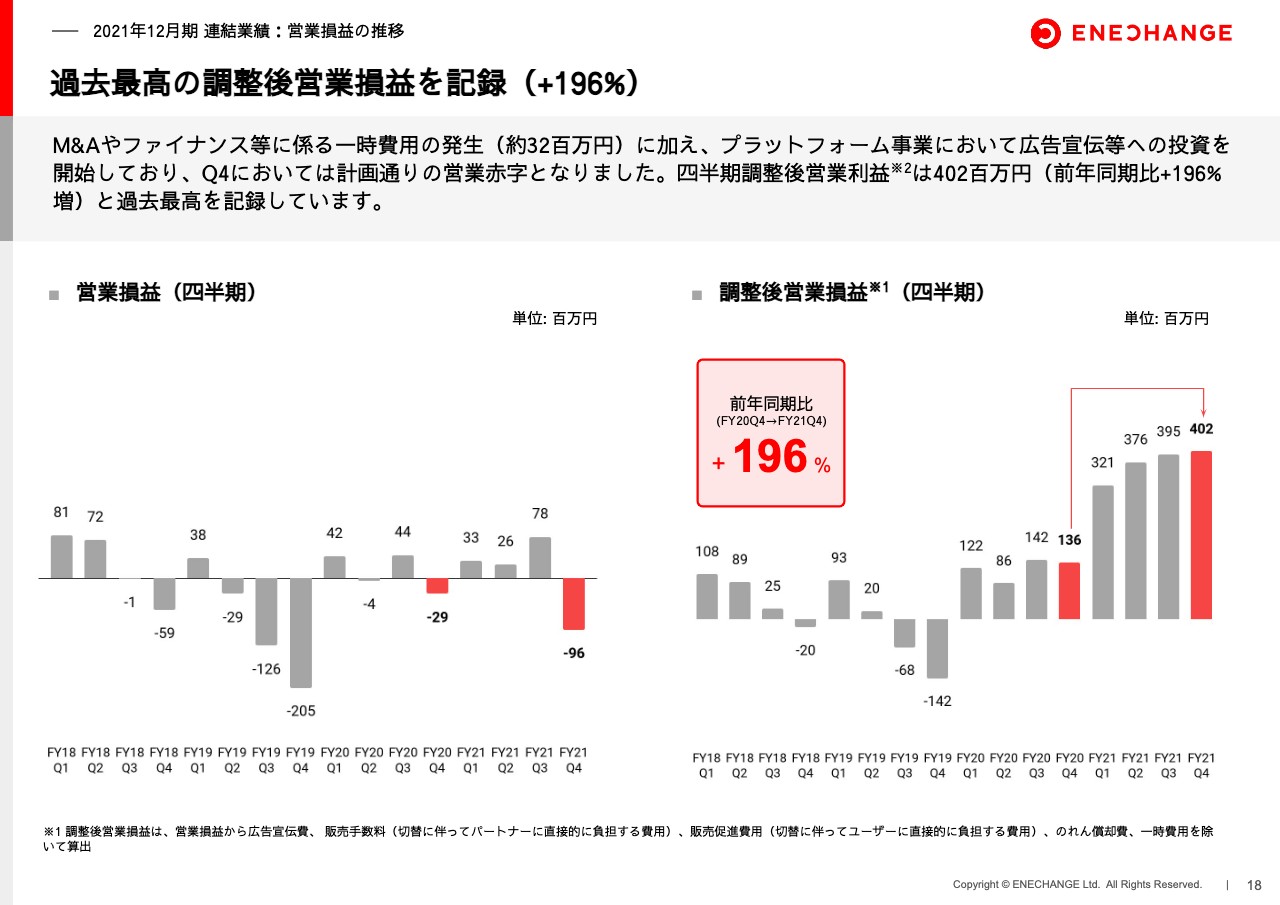

過去最高の調整後営業損益を記録(+196%)

先ほどお伝えしたとおり、営業利益は第4四半期でついに赤字にすることができました。昨年の期初の予算では「第1四半期・第2四半期を赤字にします。」とご説明していましたが、結果として第3四半期まですべて黒字になっていました。利益を出しすぎず、投資によって今年以降の成長につなげていく意図を込めて、第3四半期の決算説明時にあらためて「第4四半期は赤字にします。」と宣言したとおり、今回は有言実行することができました。

一方、調整後営業利益は過去最高を更新しています。あくまでも広告宣伝費などの調整可能な費用を投下しているだけであり、いつでも利益を出せる体質であることは依然変わっていないと考えていただければと思います。

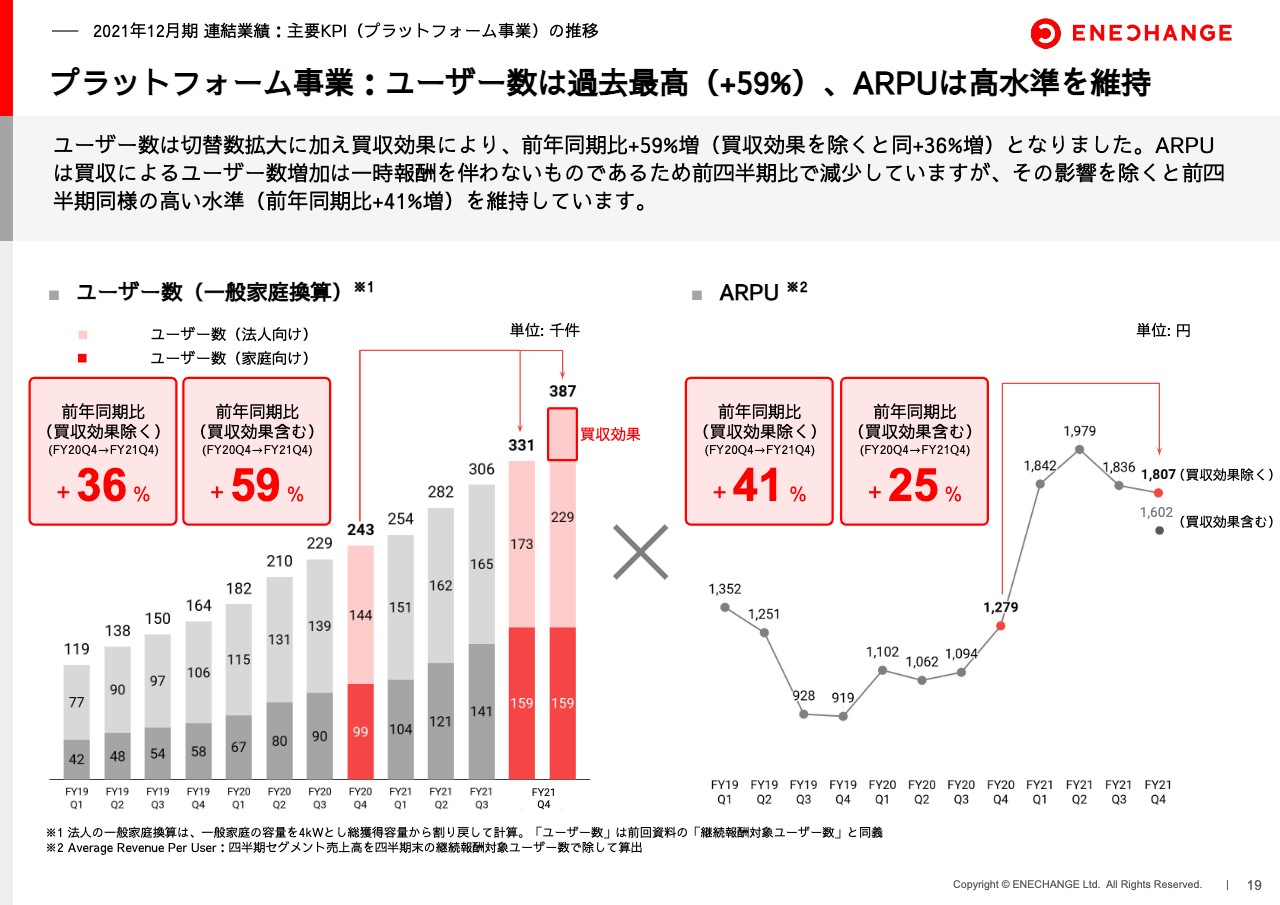

プラットフォーム事業:ユーザー数は過去最高(+59%)、ARPUは高水準を維持

各事業のKPIについてです。プラットフォーム事業ではユーザー数、ARPUともに力強く伸びています。特にユーザーについては、この第4四半期からは買収の効果が計上されているため、それを含めると前年同期比59パーセント増、それを含めなくても前年同期比36パーセント増の成長となっています。

一方、ARPUについては買収の効果がネガティブに作用してしまいました。買収ですと当社に一次報酬は入らず継続報酬しか入ってこないため、計算の都合上、ARPUが少し低く見えてしまいます。それを除けば、ARPUは昨年を通じて前四半期とほぼ同じ水準で推移している状況です。

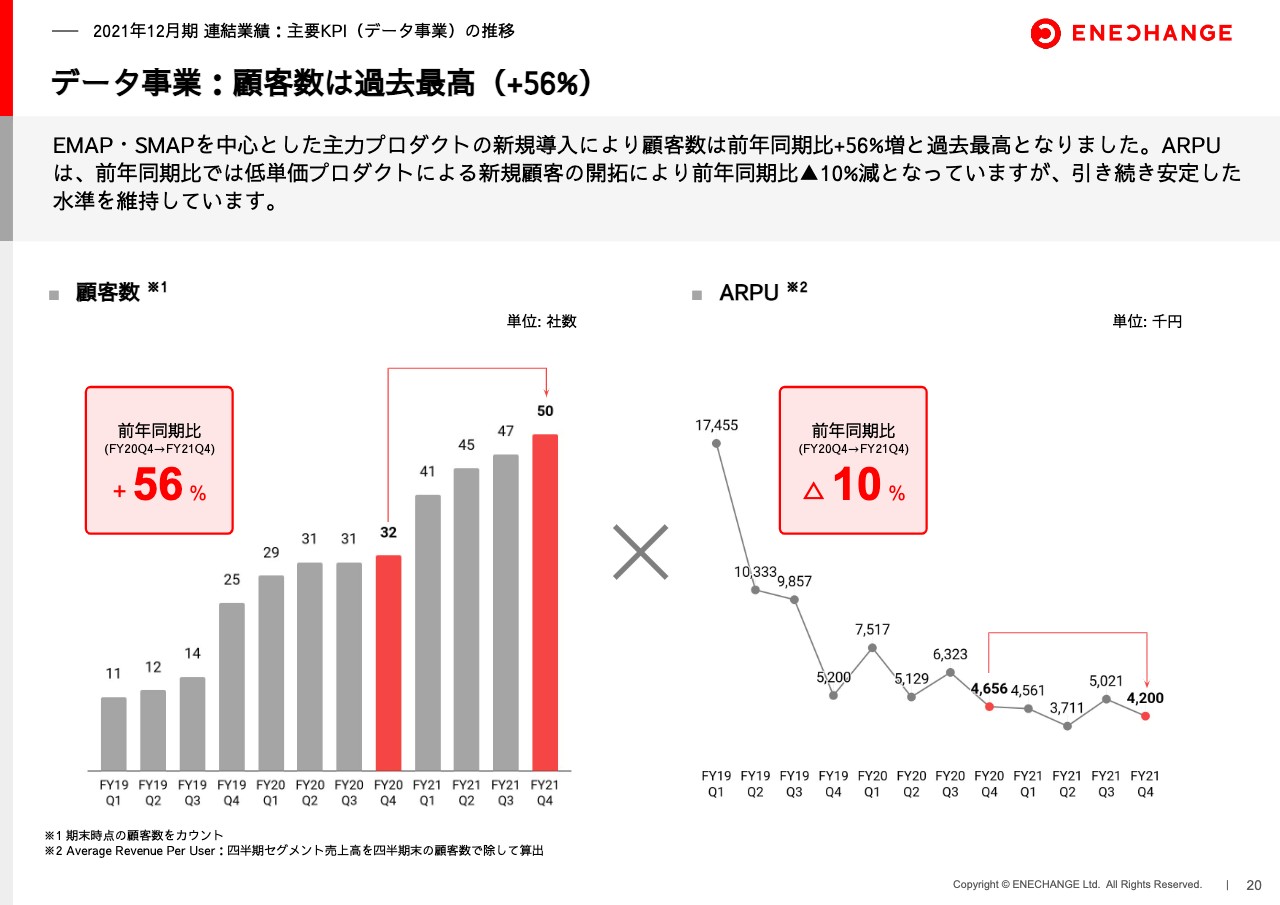

データ事業:顧客数は過去最高(+56%)

データ事業は顧客数がついに50社の大台を突破し、日本の電力事業者主要100社のうち約半数の企業に当社のサービスを使ってもらっている状況です。当社は日本のエネルギー業界におけるテクノロジープロバイダとして、5割のシェアを持っていることになります。一方、ARPUも水準をキープできている状況で、データ事業も大変順調に伸びていることがおわかりになると思います。

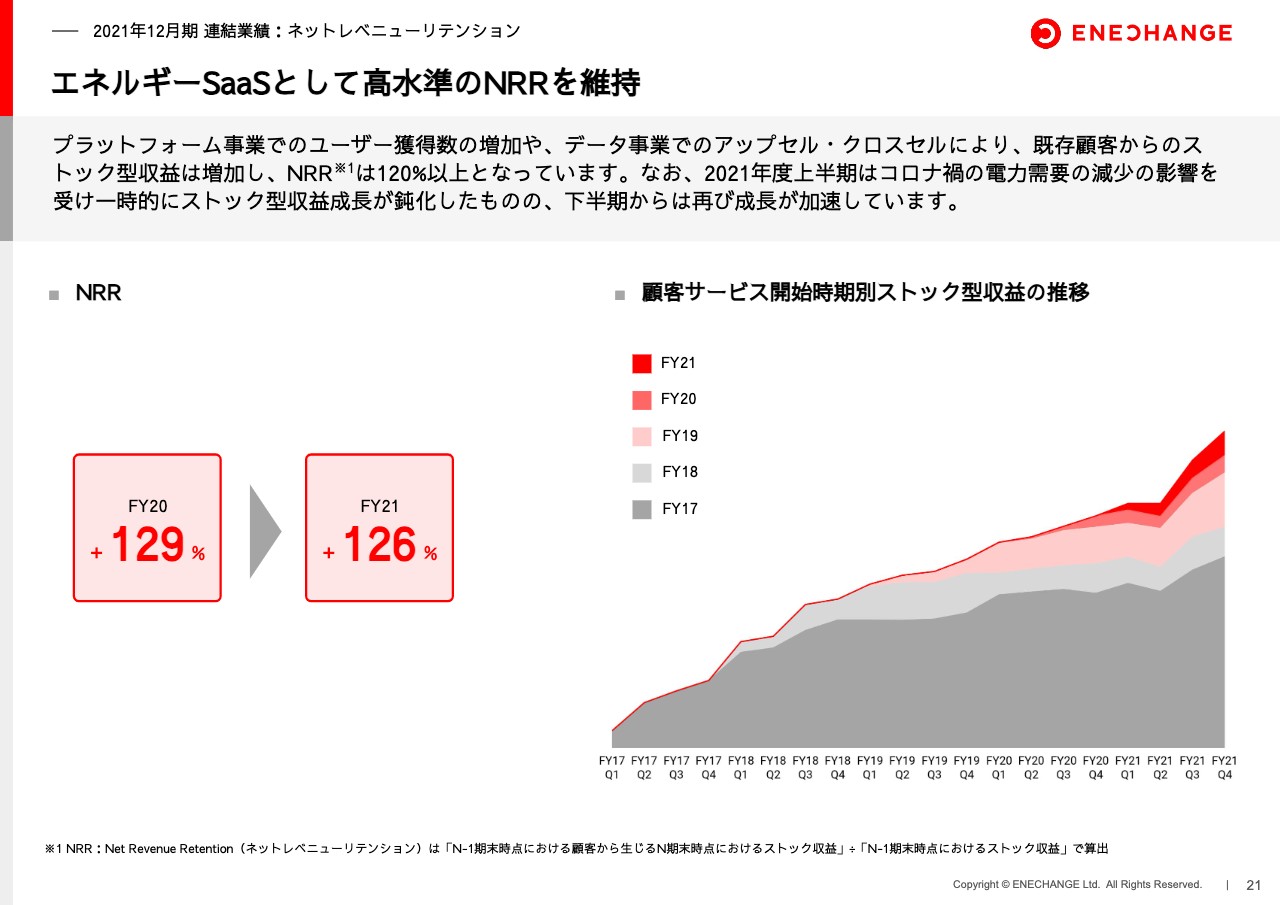

エネルギーSaaSとして高水準のNRRを維持

スライドに記載しているNRR(ネットレベニューリテンション)とは、当社のお客さまに対してストック型収益がどれくらい増えているかを計算した数字です。これは年に1度、数字を更新するのですが、2021年度は126パーセントと高水準を維持できています。

スライド右側のグラフにあるとおり、右肩上がりで伸びているのがわかると思います。昨年の途中で少しつまずきましたが、これはコロナ禍による電力需要の減少に伴い、ストック型収益の成長が少し伸び悩んだように見えるためです。投資家のみなさまにはご心配をおかけしましたが、その後には急速な伸びを見せ、一直線に成長が加速してきています。

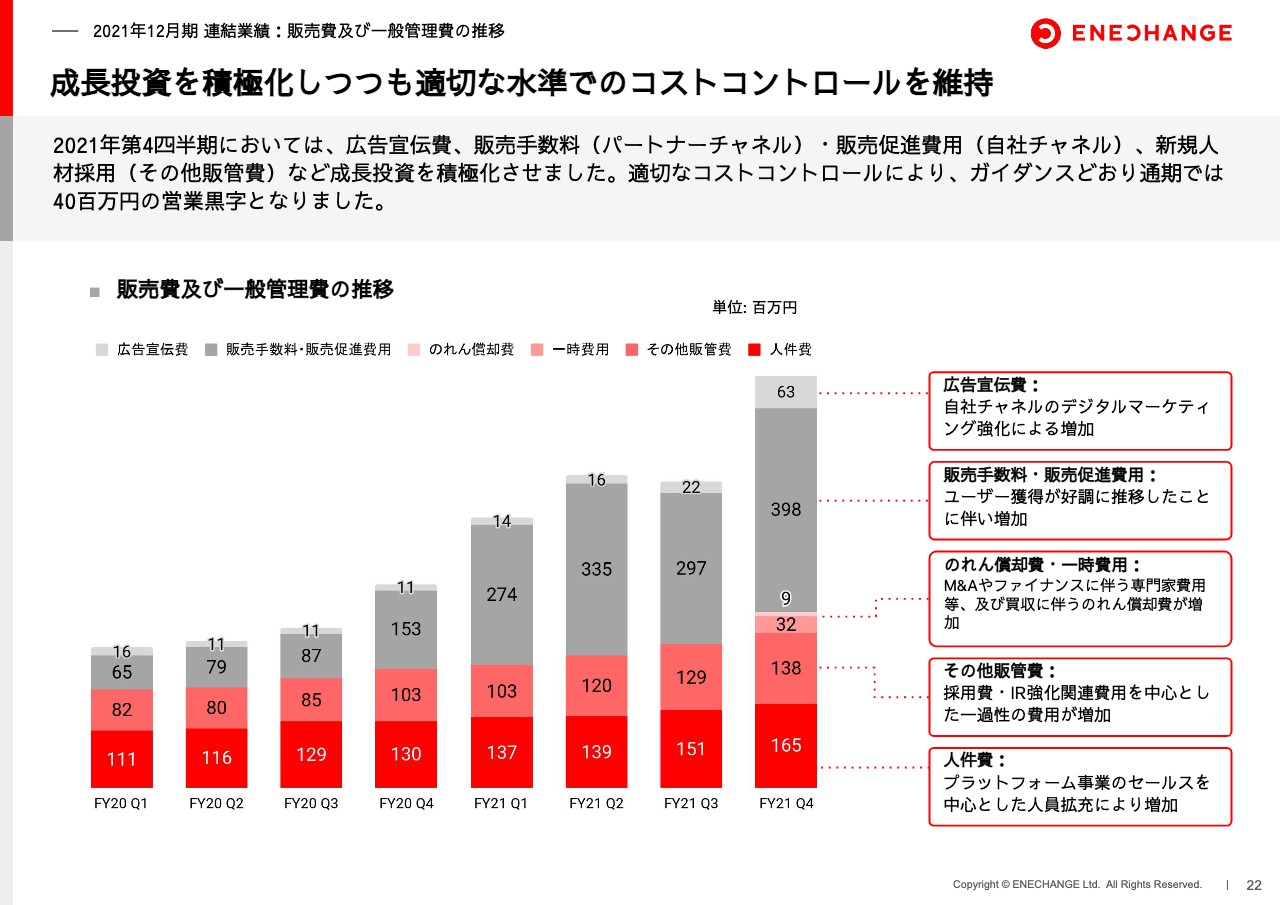

成長投資を積極化しつつも適切な水準でのコストコントロールを維持

また、コストに関しても固定費性のものを下から順番に積んでいますが、実際に大きく伸びているのはあくまでも広告宣伝費や販売手数料で、ユーザーの獲得にともなう広告宣伝のための費用が伸びているだけとなっています。

固定費にあたる人件費やその他販管費などの伸びは最小限にとどめており、このユーザー獲得の局面が一巡してくる頃には利益が出せるよう、スリムな経営体制を維持しています。

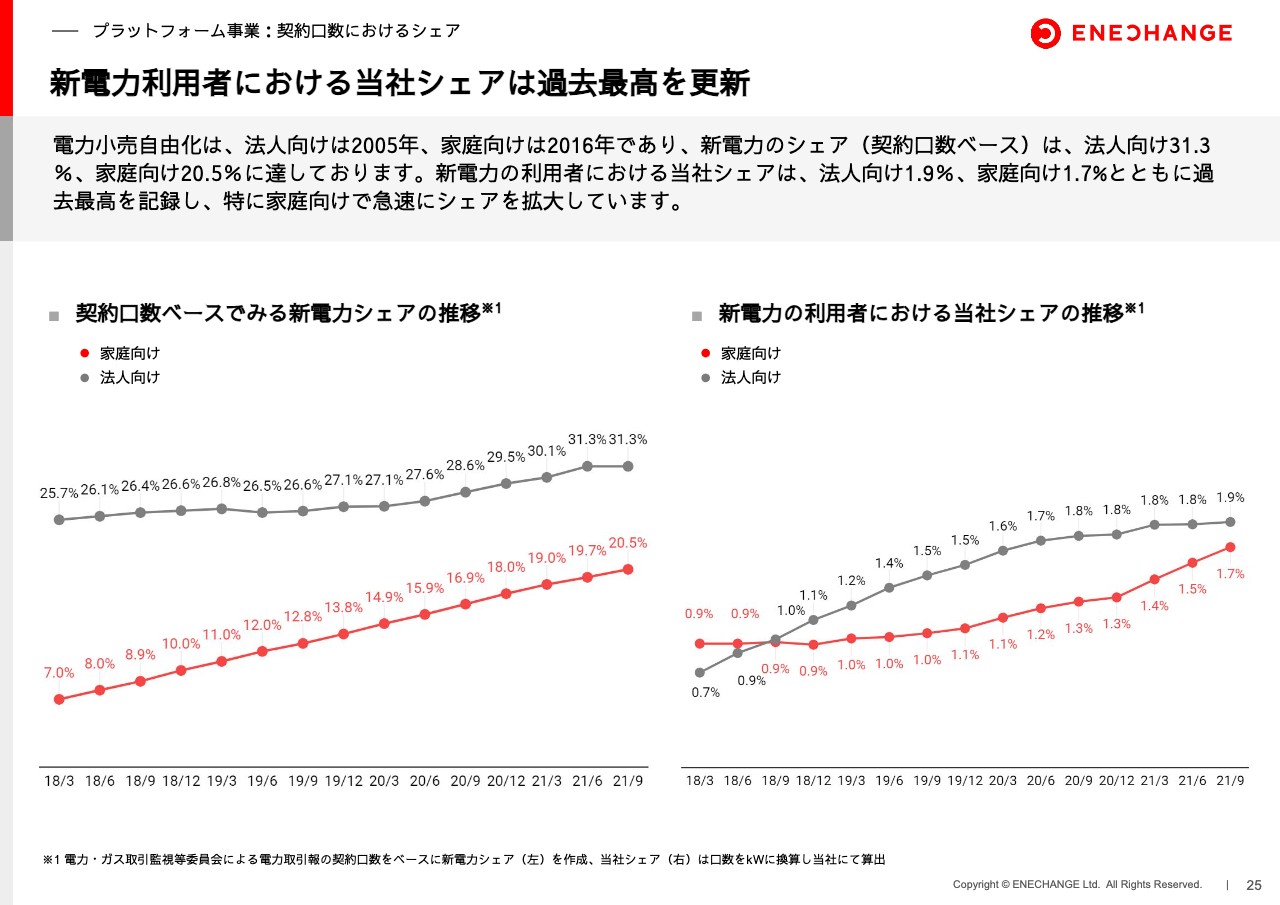

新電力利用者における当社シェアは過去最高を更新

それぞれの事業を簡単にご説明します。プラットフォーム事業です。いつもどおりのチャートですが、日本全体で見たときの新電力の契約数は家庭向け、法人向けともに引き続き伸びています。そこにおける当社のシェアも特に家庭向けが伸びており、両方とも約2パーセントに差し掛かってきています。

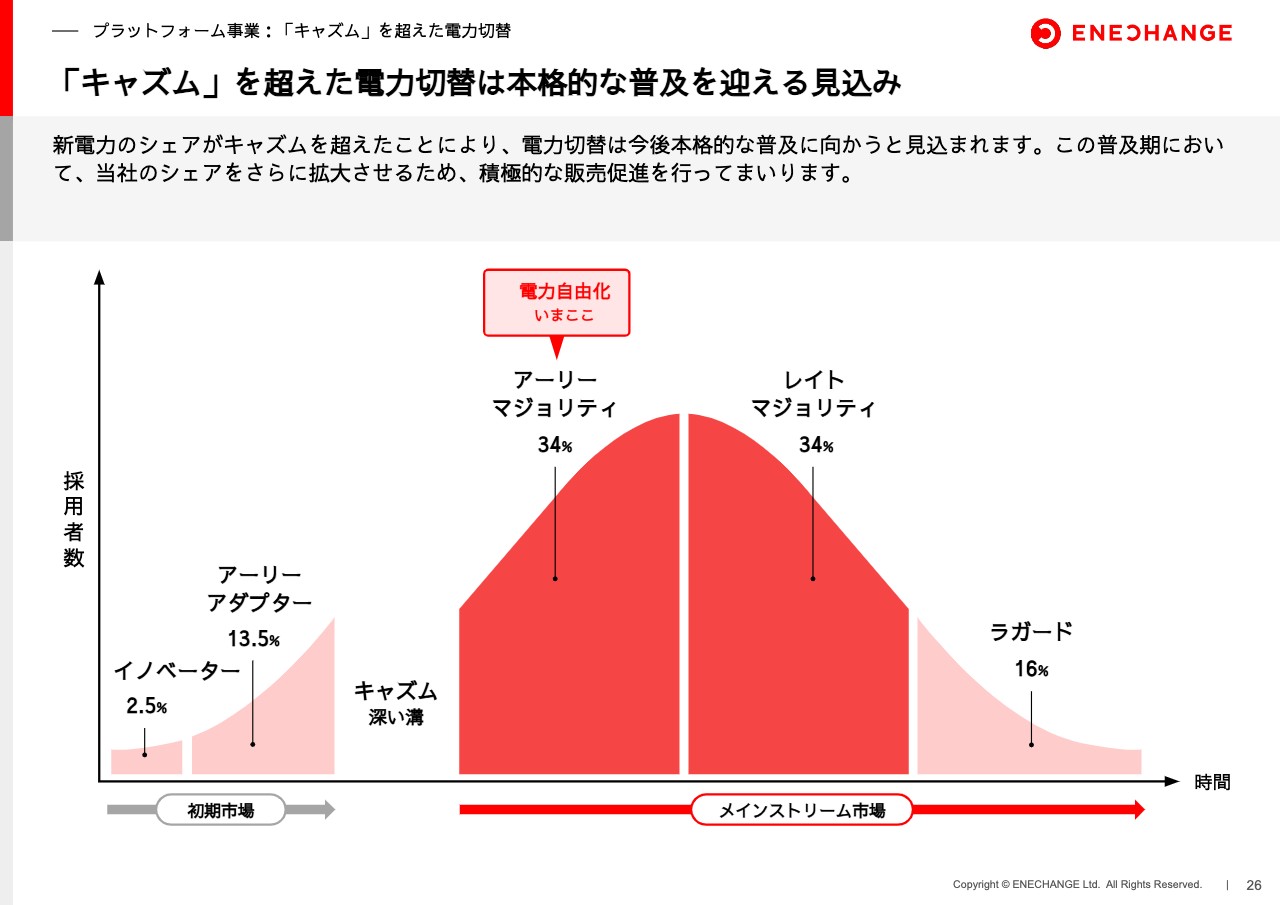

「キャズム」を超えた電力切替は本格的な普及を迎える見込み

法人向けのシェアが約30パーセント、家庭向けが約20パーセントになっていますが、これがマーケティング理論で言うキャズムを超えた状態になっています。すべての商品はイノベーター、アーリーアダプターと言われる、目新しいものが好きで、何か新しいものが出たときに積極的に利用してみようという人たちから始まります。

実際、電力の切り替えもそうでした。積極的に「おもしろそうだからやってみよう」という人たちが、まさに最初の2016年から2020年くらいのマーケットを支えていました。しかし現在はそれを超え、アーリーマジョリティに差し掛かっています。つまり、おそらく友だちや知人、同僚など周りの身近な人がすでに電力の切り替えを行っており、「あの人もやっているのだから、私もやってみよう」とマジョリティが動きだす、まさに普及期に差し掛かってきた状況にあると考えています。

アーリーマジョリティとレイトマジョリティが合わせて全体の68パーセントを占め、ここがマスマーケットとなっています。電力の切り替えはついに新しい物好きだけが取り組むフェーズを終え、一般の人たちが切り替える局面に入りました。電力の切り替えはまさにこれから伸びる局面になってきたと、私たちは考えています。

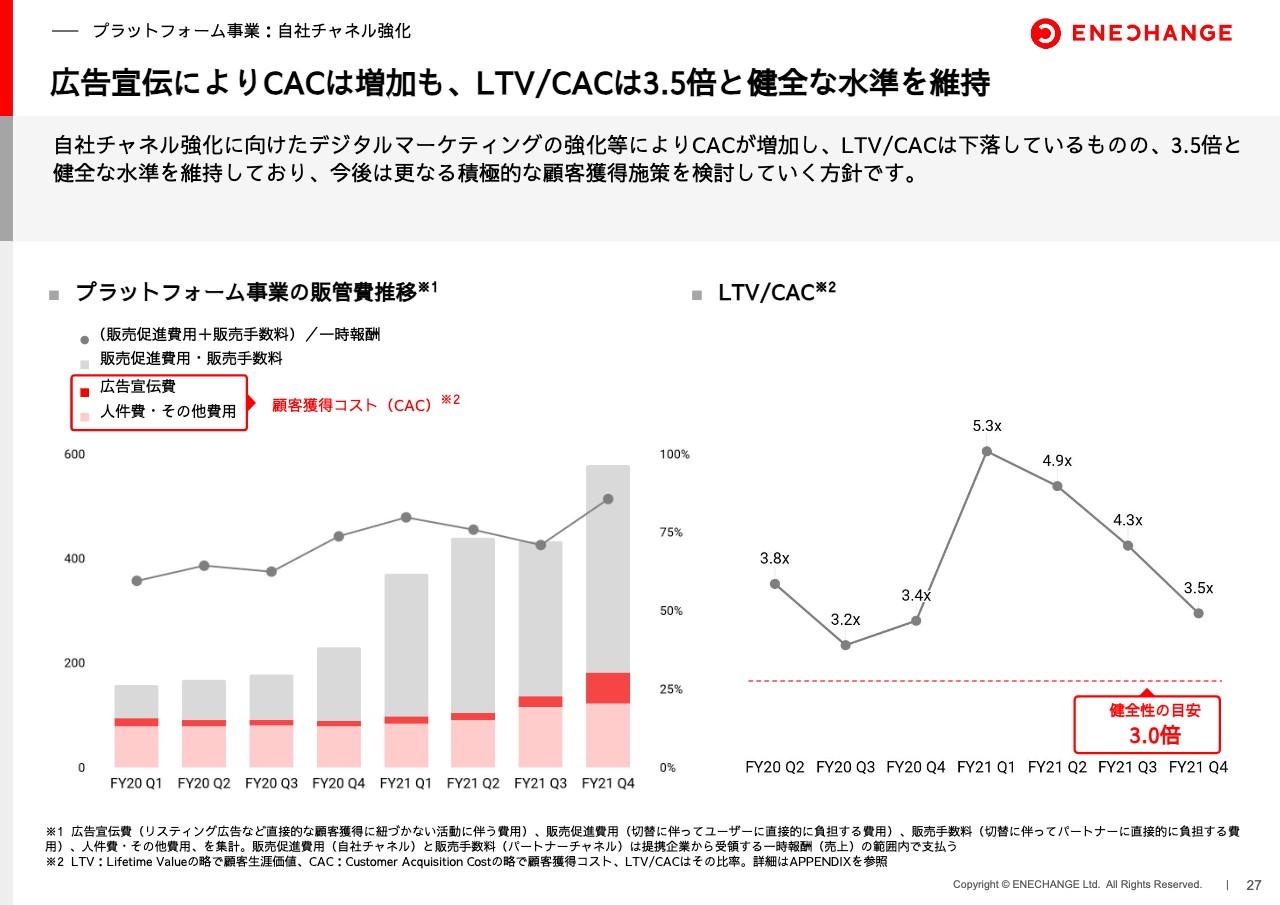

広告宣伝によりCACは増加も、LTV/CACは3.5倍と健全な水準を維持

だからこそ、「みんなやっている。さあ、あなたもやりましょう」と広告宣伝を強化していく局面にあります。スライド左側のグラフに赤い部分で示しているとおり、当社は第4四半期から広告宣伝費を前期の3倍ほどにぐっと増やしており、2021年度もさらに増やす予定になっています。

LTV/CACは、広告宣伝費をそのお客さまからいただく収益に対してどれくらいかけているかという指標で、現在3.5倍です。一時の広告宣伝をまったく行っていないときに比べると少し下がってきていますが、健全性は3倍を超えていれば十分高い水準で、むしろ積極投資費用は2倍くらいまでならよいとされているほどです。したがって、広告はまだまだ踏み込みの余地がある状況だと考えています。

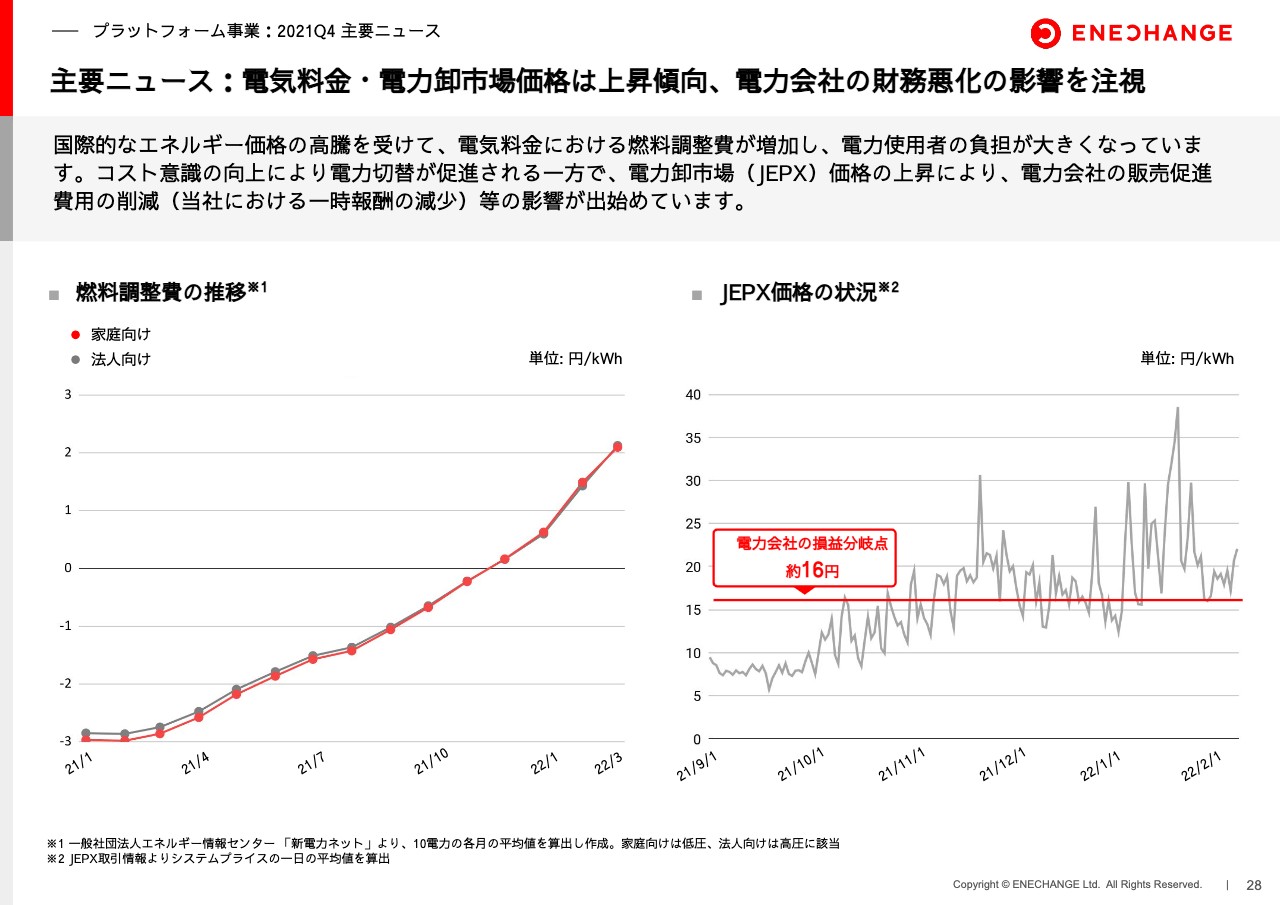

主要ニュース:電気料金・電力卸市場価格は上昇傾向、電力会社の財務悪化の影響を注視

エネルギー業界のニュースを四半期ごとにピックアップしていますが、この第4四半期は世界的なエネルギー価格の高騰を取り上げます。スライドの左側にあるのが燃料調整費という、私たち一人ひとりの電気代に含まれている費用のグラフですが、これが昨年の1月からすでに5円上がっています。

5円ということは電気代にして実質、約20パーセントから30パーセント値上がりしています。電気代が高くなったと感じている人が多いと思いますが、これは燃料調整費が上がっているためです。なぜ燃料調整費が上がっているかと言いますと、これは世界的に原油やガスの価格が大変上昇しているためです。

電気代が高いと感じると、みなさまは「電気を替えなければ」「電気代がもっと安くなる方法はないかな?」と考えるため、当社にとっては電気の切り替えの需要が増えるというプラスの意味もあります。一方、今回はプラスなニュースだけではなく、マイナスなニュースもみなさまにお伝えせざるを得ない状況にあります。

スライド右側にあるとおり、JEPX価格という日本の電気の卸売の価格を見ると、去年の11月から電力会社の損益分岐点をずっと超えている状態です。日本の大手電力会社はいずれも下方修正、赤字決算をすでに発表していますが、すべての日本のエネルギー会社、電力会社は赤字になっている状況です。

当社はまさにそれらの電力会社より広告宣伝費や販売促進費をいただいて電気の切り替え事業を行っているため、まさにこの電力会社の財務基盤の悪化により、2パーセントを中心とした継続報酬は変わらないのですが、追加でもらえる一時報酬が減少するという影響が出始めています。

電力会社がしっかりと儲かっているときはしっかりと広告予算を出していただき、私たちもお客さまの獲得に多くの費用を使えるのですが、今はそれが逆の状態になっており、電力会社がコストを絞らないといけない状況です。よって、私たちとしても貰える費用が下がってしまい、状況を非常に深刻に感じはじめています。

2021Q4実績1:デジタルマーケティングによる広告強化

そうした状況をふまえ、今回は2つの最新アップデートをお伝えします。昨年の新調達を受け、私たちは広告宣伝を強化しました。

まずはデジタルマーケティングを中心に強化しています。具体的には、Googleやヤフーなど一部にしか出していなかった広告を、最近は「Facebook」「LINE」「YouTube」など、さまざまなチャネルで出しています。特に今は引っ越しの季節で、「引っ越しのついでに電気を切り替えましょう」「電気代が高いから今切り替えましょう」ということで、効果的にお客さまの獲得が進んでいます。

一方で、資金調達のときにお伝えしたテレビCMも準備しています。来年の春くらいには打つかもしれないとお伝えし、準備も行っていたのですが、最後の最後でいったん保留としました。

今、電力業界はどうしても先行きがやや不透明な状況です。この状況で私たちが積極的な広告投資をすると、場合によってはそれが投資回収できません。そしてテレビCMを行うとしたらやはり5億円、10億円単位でお金を使っていかないといけないため、このエネルギー業界の情勢が不透明な中で本当に踏み込むべきなのか、社内でも真剣に議論し、最後の最後、本当に直前で止めるという判断をしました。

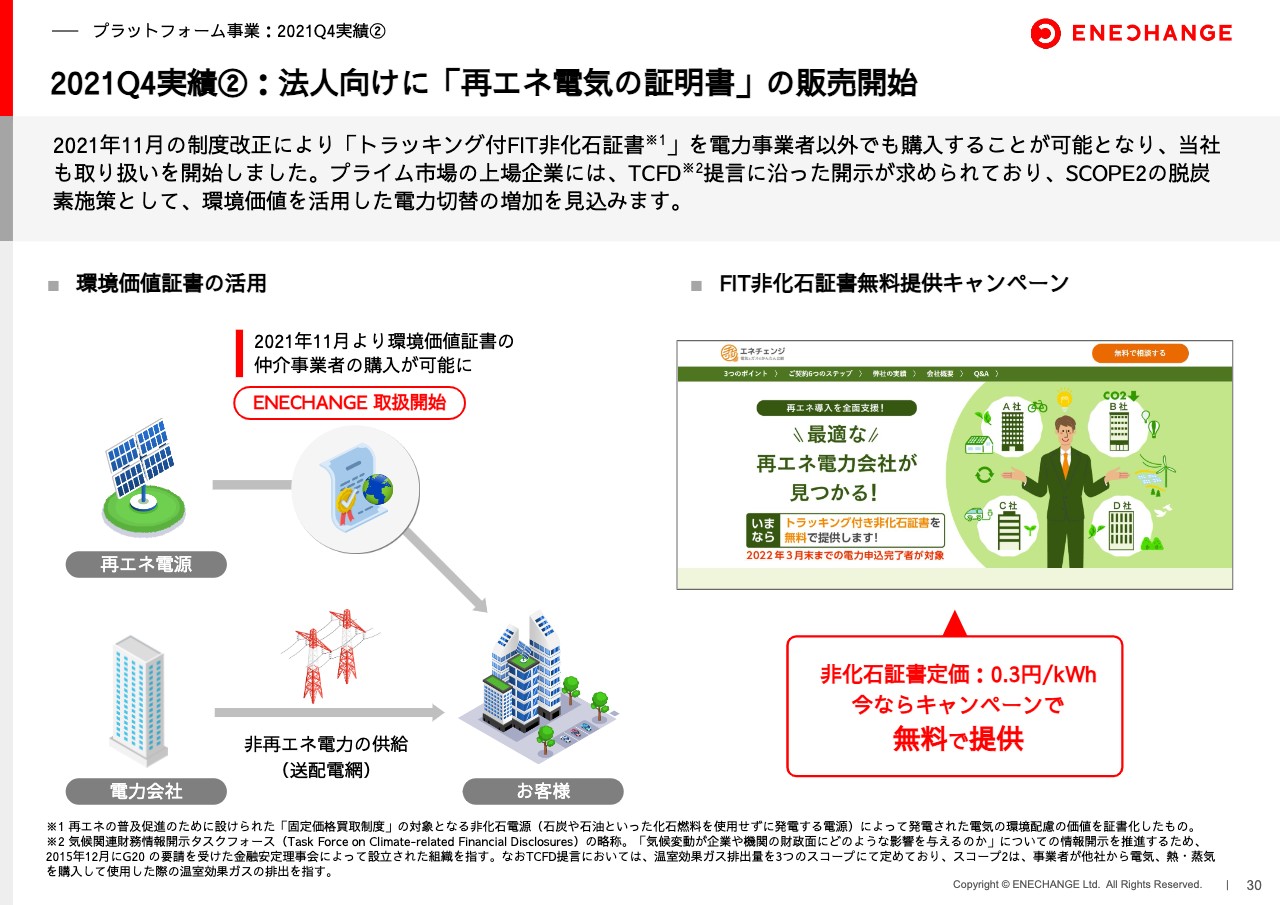

2021Q4実績2:法人向けに「再エネ電気の証明書」の販売開始

2点目です。エネルギー事業では制度改革が次々に行われています。昨年11月には、「トラッキング付FIT非化石証書」、つまり再エネ電気の証明書をENECHANGEでも取り扱えるように制度が変わりました。

また、今年4月からはプライム市場が始まり、プライム市場に上場しているすべての企業に、自社で排出しているCO2量の報告と削減努力が義務づけられました。そのため、多くの上場企業やその取引先が対応に困っている状況です。

この再エネ電気の証明書を買うと「私たちの電気はクリーンです。」「脱炭素を実現しています。」ということを世界的に証明できます。ENECHANGEがクリーンな電気を取り扱っていることはすでに発表していますが、いくらくらいかと言いますと、今は1キロワットアワーあたり0.3円で販売しています。0.3円がどれほどかと言うと、電気代に対して1パーセントから2パーセントほどです。

つまり、ENECHANGEで電気を切り替えて浮いた分で再エネ電気の証明書を買えば、実質の電気代は変わらずに、あるいはさらに安くなった上に「私たちの電気は脱炭素です」と言えるようになります。この制度改革とプライム市場の開始に合わせて法人のお客さまからの問い合わせが増加しているため、今後まだまだ需要が高まってくると見込んでいます。

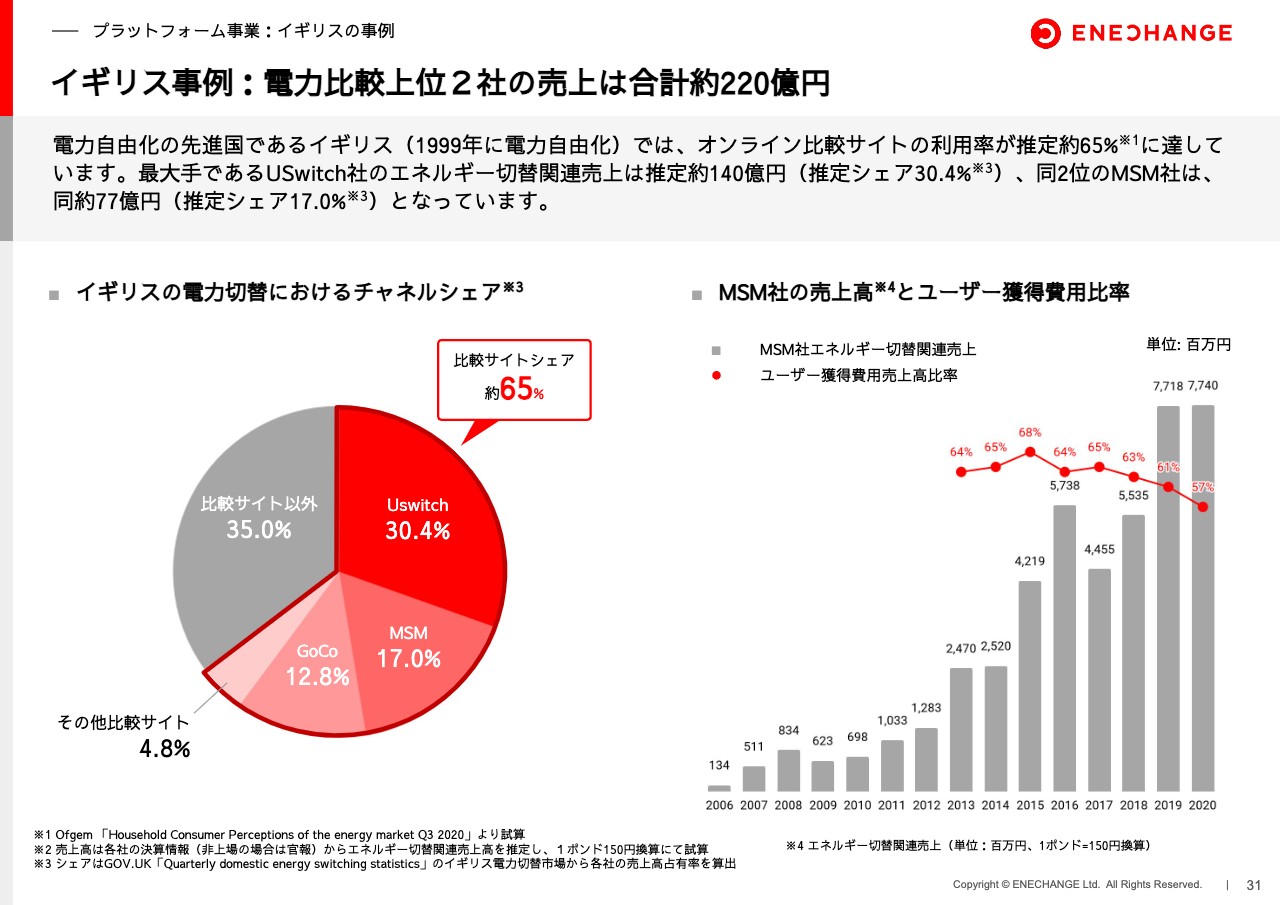

イギリス事例:電力比較上位2社の売上は合計約220億円

スライドには、イギリスの状況を記載しています。ただし、イギリスの企業ではまだ決算が発表されていないため、次回の説明会で数字を発表したいと思います。

海外で勃興するエネルギーテック企業(EV充電関連)

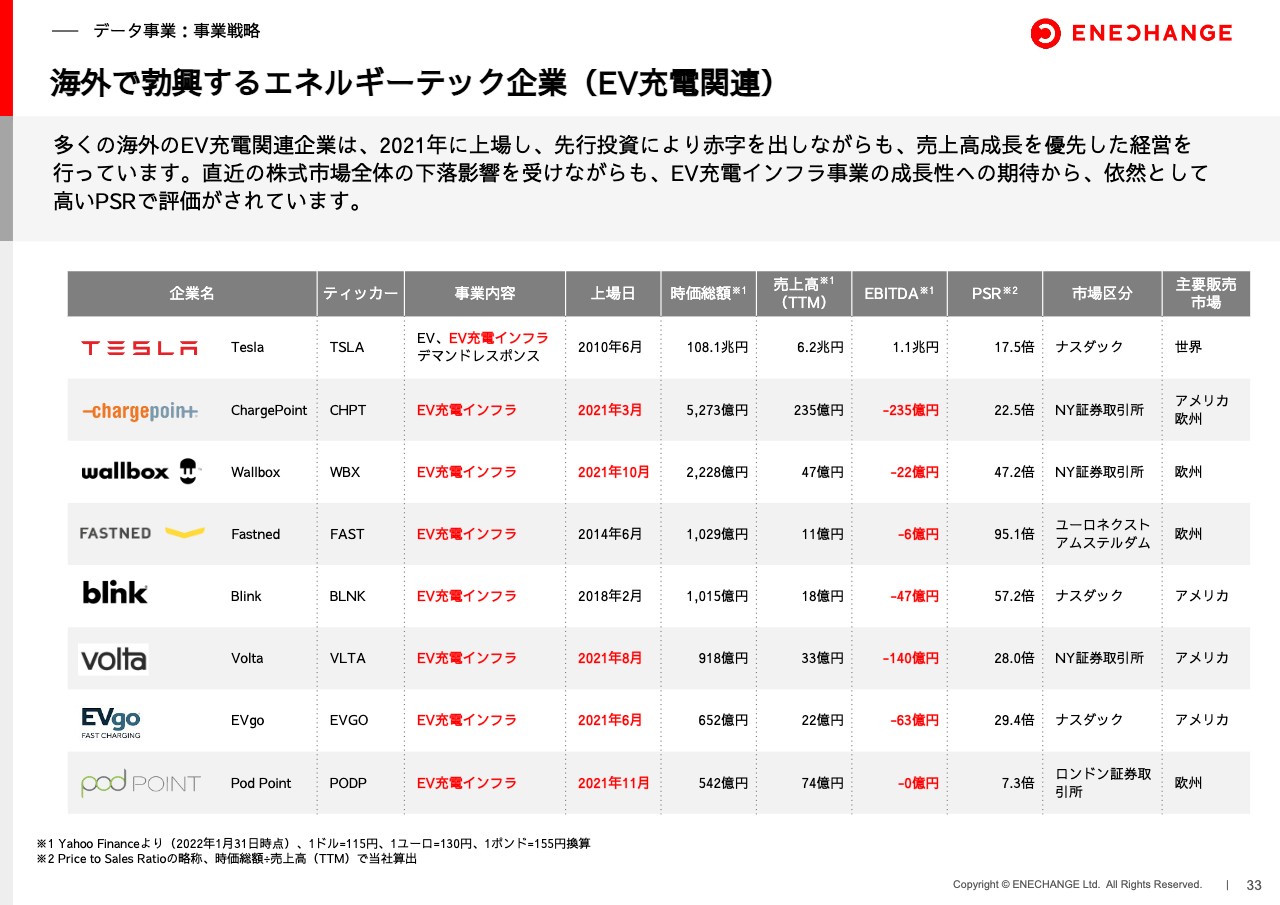

データ事業についてです。冒頭でお話ししたとおり、EV充電をメインにご説明します。世界的にどのような会社が伸びているかを見ると、EV充電関連の企業が勢いよく伸びています。

テスラを筆頭に、それ以外にもEV充電専業の会社が7社上場しています。そのうち5社は昨年上場しており、その数からもEV充電の市場が今世界でどれほど盛り上がっているかがわかります。

そして、7社すべてが赤字です。特に、CHARGE POINTは売上高235億円に対して赤字も235億円出ています。なぜこのようなことになっているのかというと、EV充電は向こう10年、15年で必ず伸びるマーケットだからです。インフラ需要を先に制した企業が今後10年、20年勝ち続けます。そのことを投資家のみなさま企業も理解しているため、赤字を出してでも、今ここでナンバー1になるために大きな投資をしています。

実際、当社の株価も昨年11月、12月をピークに50パーセント以上下がっており、株主のみなさまにはご迷惑をおかけしています。実は、CHARGE POINTを含めたこのあたりの会社も同じタイミングで平均で50パーセントほど株価が下がりました。私たちだけではなく、世界中の成長銘柄が株価的には厳しい状況に追い込まれています。

一方、スライドの表をあらためて見てみると、このあたりの会社は売上の20倍以上の時価総額を有しています。当社の現在の時価総額は今年の売上40億円に対して10倍を切っているため、比較すると、かなり売り込まれすぎてしまっていると反省しています。

しかし、私たちも彼らと同じような会社で、成長局面であるということを株式市場のみなさまにしっかりご説明することで、今後赤字を出していく局面においても、株価を上げていけると考えています。現在は赤字を出しながらでもEV充電に投資していく重要性を、私のほうから粘り強く発信していきたいと思っています。

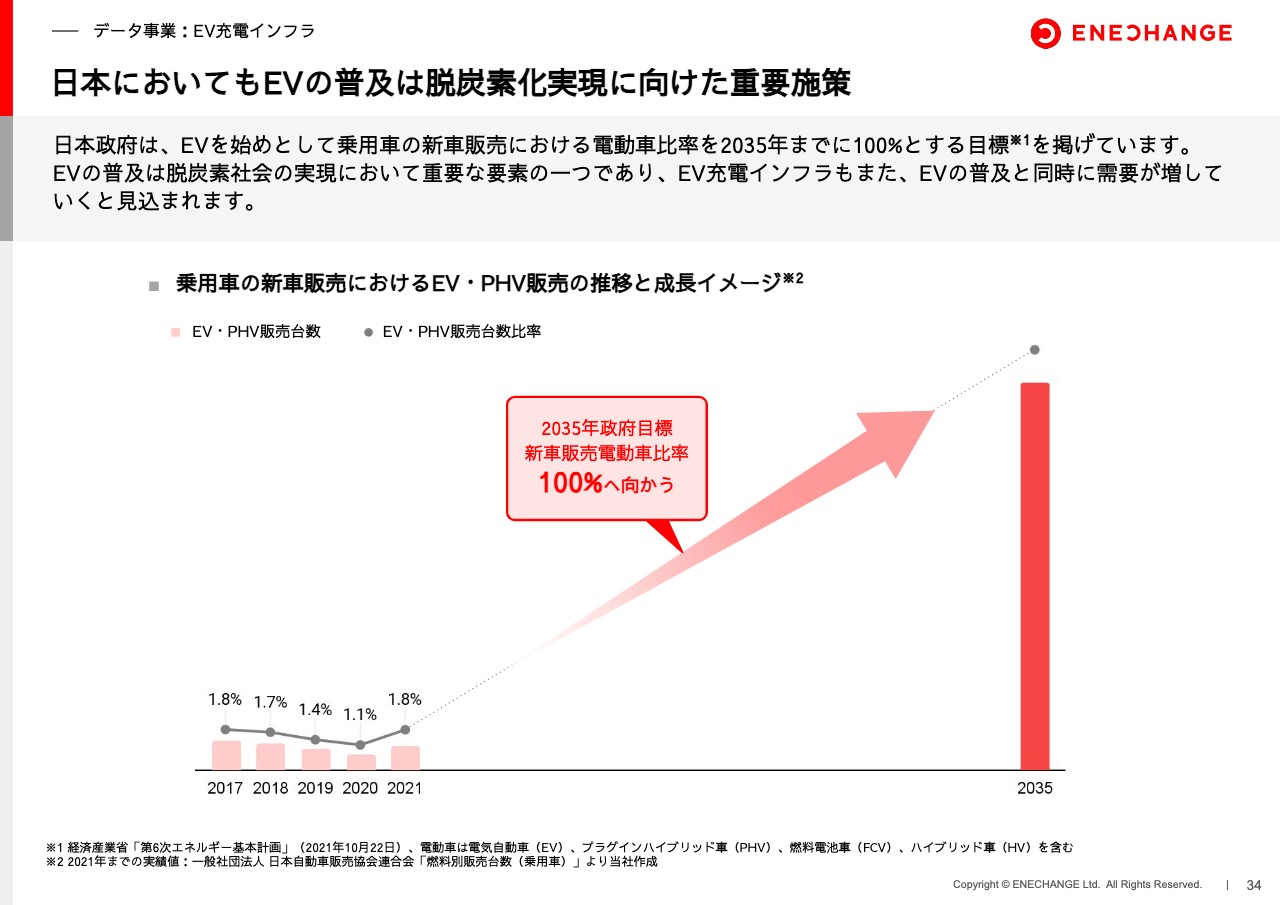

日本においてもEVの普及は脱炭素化実現に向けた重要施策

日本においても2035年までに新車の電動化率100パーセントという目標を政府が発表しています。この中には、ハイブリッド車や水素自動車なども含まれており、EVだけで100パーセントではありません。ただし、実際は80パーセントから90パーセントくらいはEVになると見込まれています。

現在はいくらなのかと言いますと、EV・PHVの新車販売台数は2021年度通期で1.8パーセントでした。これが今後15年で80パーセントに伸びていく、そのような大きな転換期に私たちはいます。だからこそ、投資しなければいけないと考えています。この1、2年でナンバー1のポジションを取れた企業が2035年にもナンバー1の会社であり続けると思いますので、ここがチャンスだと決意を新たにしています。

4つのSaaSプロダクトを展開

当社の「エネルギーの3D」を担うために、データ事業では4つのプロダクトラインを展開しています。現在は「EMAP」「SMAP」「KIWI」の3つを軸に予算を組んでおり、足元の成長をしっかり実現していきます。

一方で、EV充電に集中的に投資しています。今後の飛躍的な成長、場合によってはプラットフォーム事業を超えるほどの成長を期待できるのはEV充電だと思い、本日はご説明しています。

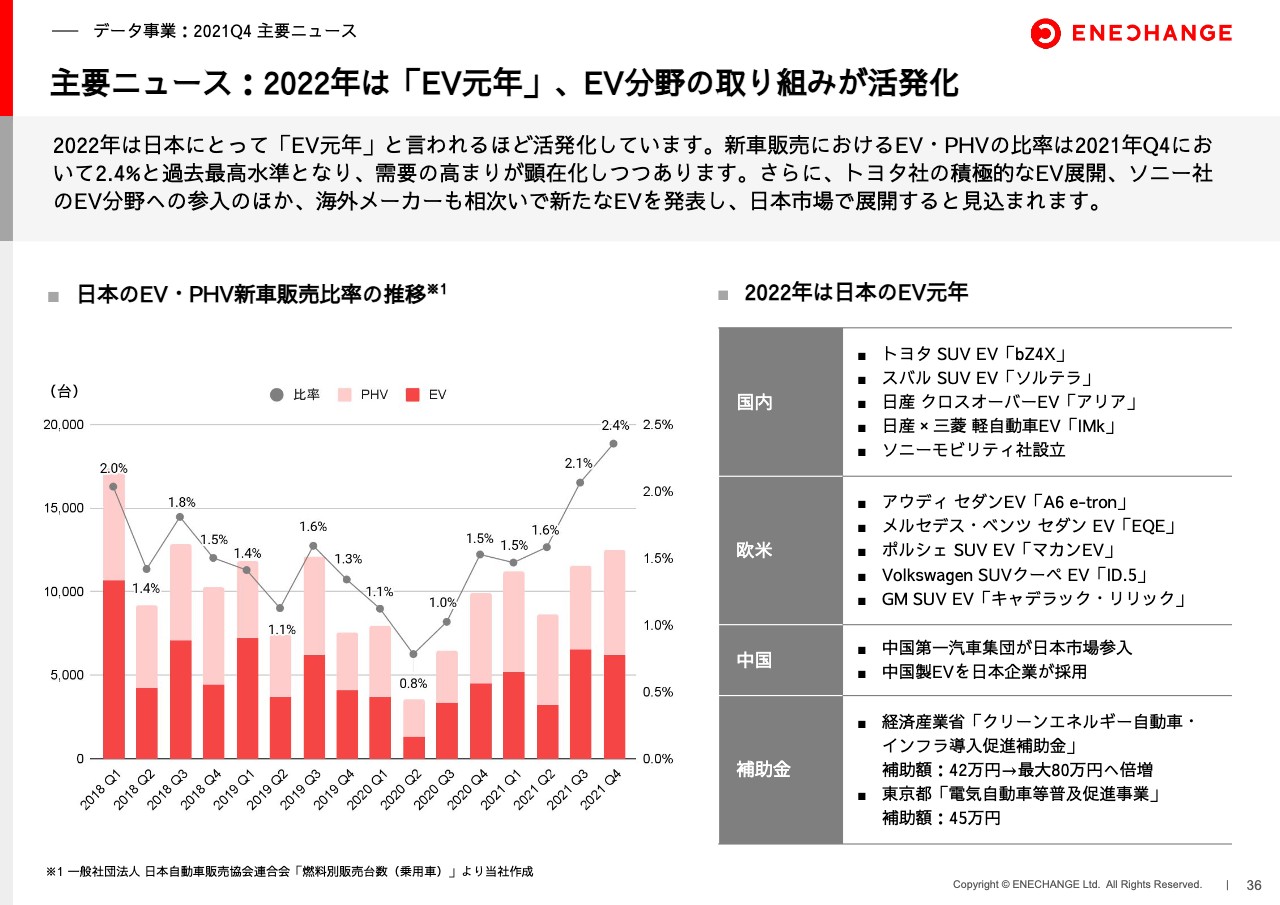

主要ニュース:2022年は「EV元年」、EV分野の取り組みが活発化

データ事業のニュースとしては、まさに2022年こそが「EV元年」だということをあらためて挙げています。先ほど、年間のEV・PHVの新車販売台数は1.8パーセントだとお伝えしましたが、第4四半期だけで見ると2.4パーセントまで増加しています。

冒頭でもお伝えしたとおり、2022年1月の最新の数字ではなんと3パーセントを超えています。1月の販売台数ですでに過去最高水準となっています。EVの普及はいつ起こるのかではなく、今起こっているのです。

さらに、今年はトヨタ自動車をはじめとして、さまざまな自動車メーカーが国内でのEVの販売を予定しています。経産省もEVの補助金を倍額にすると言っています。今すでに3パーセントですが、必ず今年、来年で5パーセント、10パーセントという水準になります。ですので、今EV充電に投資しないと遅いという状況になっていると私たちは考えています。

2021Q4実績①:優位性を活かして目的地充電分野を開拓

あらためてこの第4四半期の実績を2つお伝えします。1つは、目的地充電に特化した事業展開を開始しています。EVの充電方法は3つあり、自宅で行う「基礎充電」、移動の途中で停まって行う「経路充電」、加えてホテルや旅館、スポーツ施設、レストランなど、イメージとして3時間くらい滞在する場所で行う「目的地充電」があります。

「EV充電といってもどれを行うのですか?」「どのような会社が競合ですか?」と言われますが、当社は3つ目の目的地充電に特化しています。

一方で、東京電力様、中部電力様が中心となっているe-Mobility Powerという会社がありますが、彼らは2点目の経路充電を中心とすることを発表しています。そのため、e-Mobility Power様は私たちにとっての直接的な競合ではなく、むしろ日本にEV充電を普及させていくという志を共にした仲間だと個人的には思っています。

なぜ私たちの注力分野が目的地充電なのかをスライドの右側でご説明しています。それは、当社の強みが活きるからです。

1つ目は、ホテル、旅館、ゴルフ場、スポーツ施設、図書館、レストラン、オフィスビルなどは、まさに電気の切り替えで日々お仕事をしているお客さまです。電力の切り替えで培った顧客基盤を活かした展開ができるのが目的地充電となっています。

2つ目に、目的地充電は自宅での充電とは違い、不特定多数の人が使用します。そのため、課金機能や認証機能、充電の予約、充電が終わったことを連絡する機能などが必要です。このようなソフトウェアの開発も必要になるため、私たちがデータ事業で培ってきたソフトウェア開発力が活きます。

3つ目は、海外での知見を活かせるということです。何度もお話に出てきていますが、CHARGE POINTの元役員が、今は当社の社員となっています。アドバイザーに入っていただき、日々私は彼とコミュニケーションをとっています。

CHARGE POINTも目的地充電に特化した会社で、海外でベンチャーが成功するのも目的地充電です。一方で、東京電力様や中部電力様のような大きな会社が強みを持つのは経路充電です。

私たちはベンチャーならベンチャーなりの戦い方をしないといけないということです。東京電力様のような大きな資本と直接ぶつかっても勝てないため、きちんと戦略を練っていかないといけないという中で、私たちは目的地充電に特化した戦略をCHARGE POINTをベースに事業展開しています。

2021Q4実績②:EV充電サービスを日本全国で設置開始

日本全体でEV充電の設置をどんどん開始しています。具体的には、大きな商業施設や宿泊施設、レストランチェーンなどから受注をいただいて設置しています。

大変重要なポイントは、最初の1台を設置することができれば、私たちがこの市場を独占できるということです。例えば、ホテルに100台置ける駐車場があるとします。今は「1台か2台欲しい」というところから受注をいただいていますが、今後、EVの普及に伴って「3台目、4台目が欲しい」というニーズが出てきます。

すると、最初に1台、2台を設置した会社が3台目、4台目を受注する可能性が圧倒的に高くなります。海外の事例を見ても、新規受注のうちの7割以上は既存のお客さまからの2台目、3台目、4台目の追加受注だとも言われています。

私たちは日本中にまず1台を売っていくことで、2030年には日本のEV充電を圧倒的に独占する事業者になっていきたいと考えています。

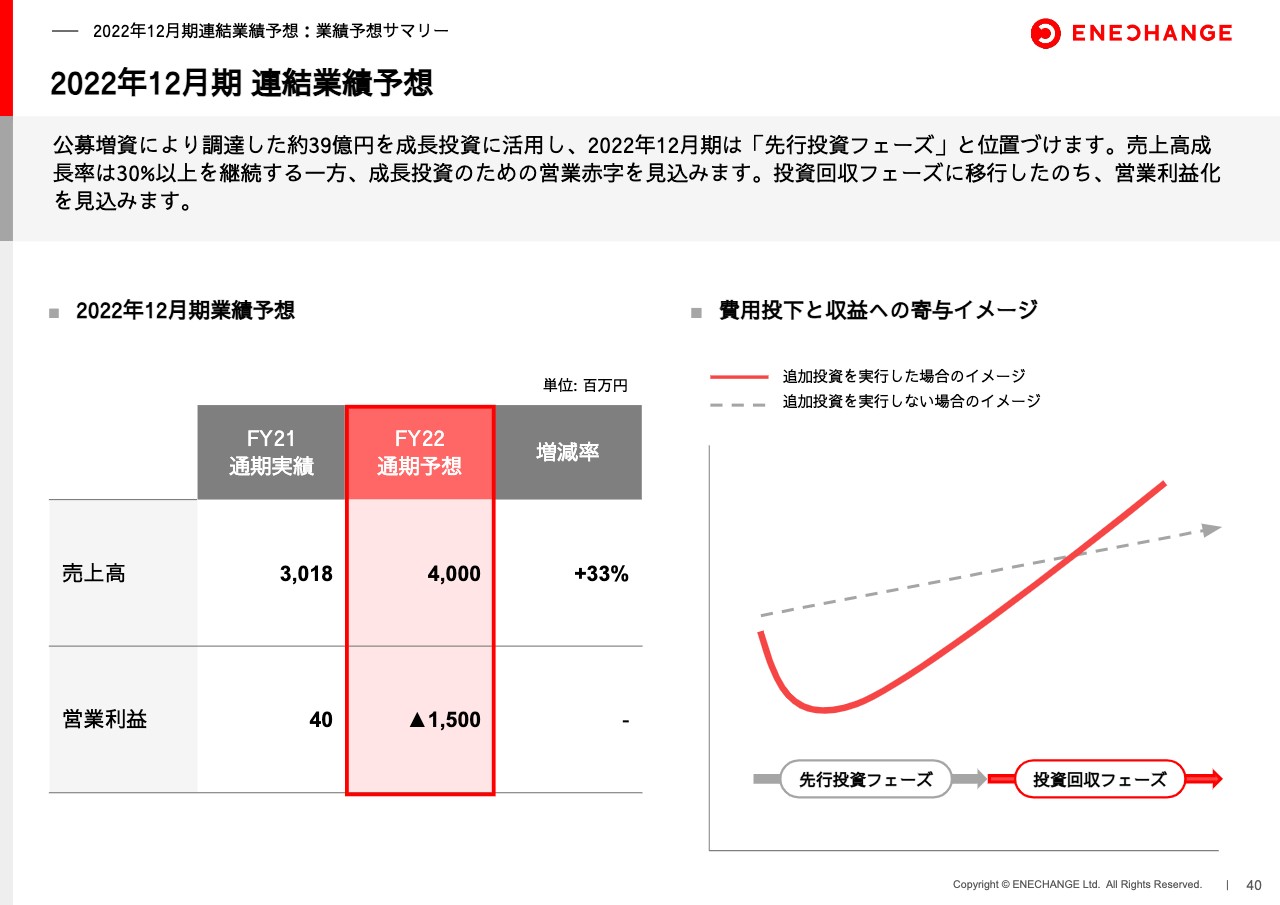

2022年12月期 連結業績予想

通期の連結業績予想を発表します。冒頭でお伝えしたとおり、売上高は40億円で33パーセントの成長、営業利益はマイナス15億円と予想しています。

売上高の33パーセント成長という予想については、まずは40億円という次の大台を目指してしっかりとがんばっていき、通期の中でこれを超える結果を出していくことで、場合によっては上方修正できるように取り組んでいきたいと思っていますので、ご理解いただければと思います。

営業利益のマイナス15億円に関しても、投資家から39億円の成長資金を預かった以上、それをしっかりと投資していきます。電気の拡大局面にある電気の切り替えの広告宣伝費や、必ず大きな事業になるEV充電に投資していこうと考えています。

これこそが、まさに成長を求められている企業の経営者としての使命だと考えていますので、このマイナス15億円について大変ご心配をおかけしていることは理解していますが、今年1年間は許容していただければと思っています。

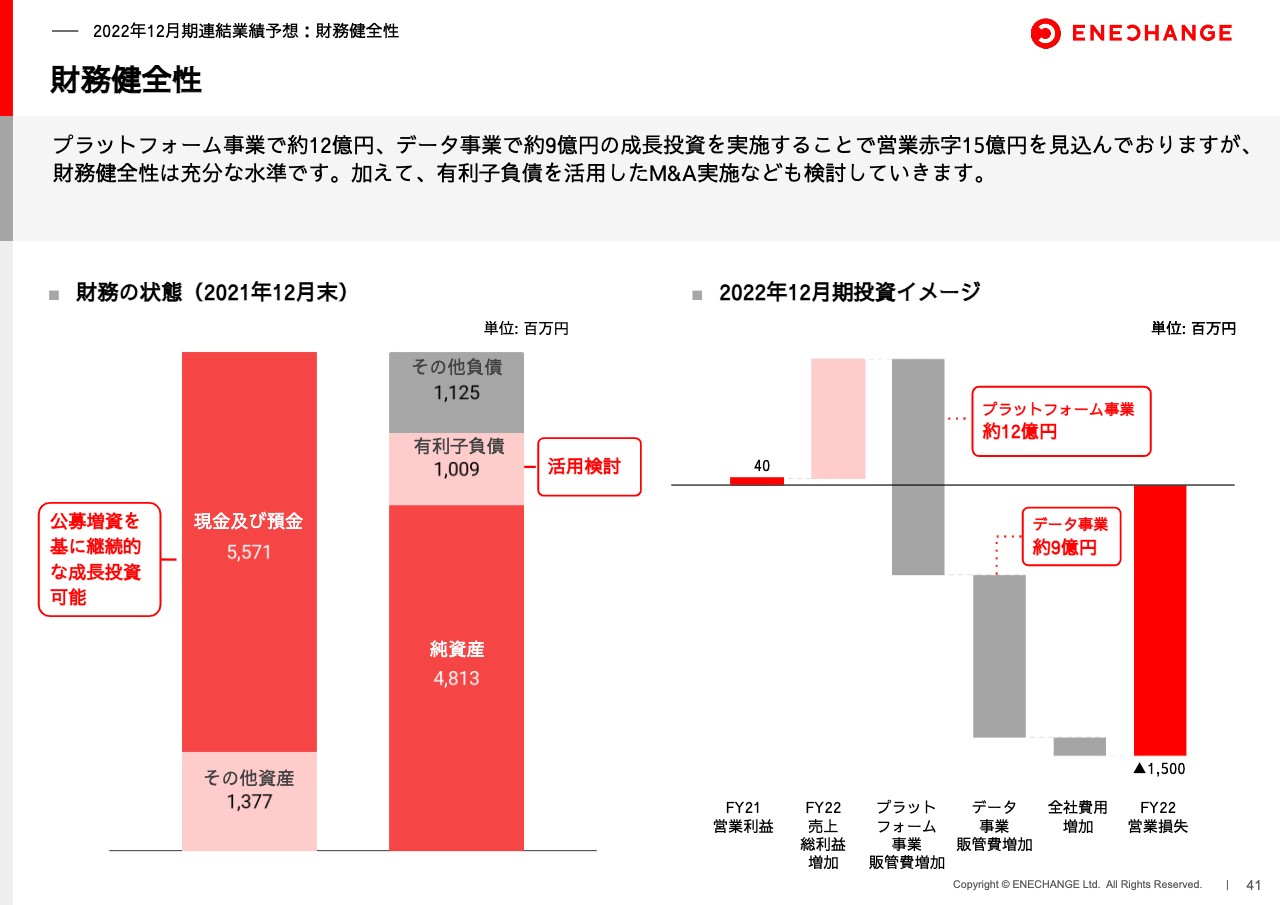

財務健全性

「15億円も赤字を出して大丈夫?」「会社は潰れない?」とご心配いただくかもしれませんが、幸いなことに昨年の資金調達による財務基盤の強化により、現在55億円を超える現金がある状態になっています。

そのため、15億円の赤字になったとしても、当社の財務基盤はまったく揺るがない状況です。さらに、今後M&Aなどのオポチュニティがあれば、それをさらに実行できると思っています。その時は有利子負債も活用していきますので、ローンを使いながらM&Aも実行していけるような状況だと私たちは考えています。

お伝えしたとおり、電気の切り替えの広告費用で約12億円、EV事業への投資で約9億円と、こちらの2つで多くて21億円の投資を行い、結果として15億円の赤字になります。その投資がなければ億単位で黒字を出せる状況ですので、どうかご心配なく、私たちが成長投資を行うことをお許しいただければと思います。

昨年はここまでしか数字を出しておらず、今年は赤字予想ということで、投資家のみなさまにご心配をおかけすると思っています。ですので、今回はもう少しお時間をいただき、より詳細にご説明したいと思います。

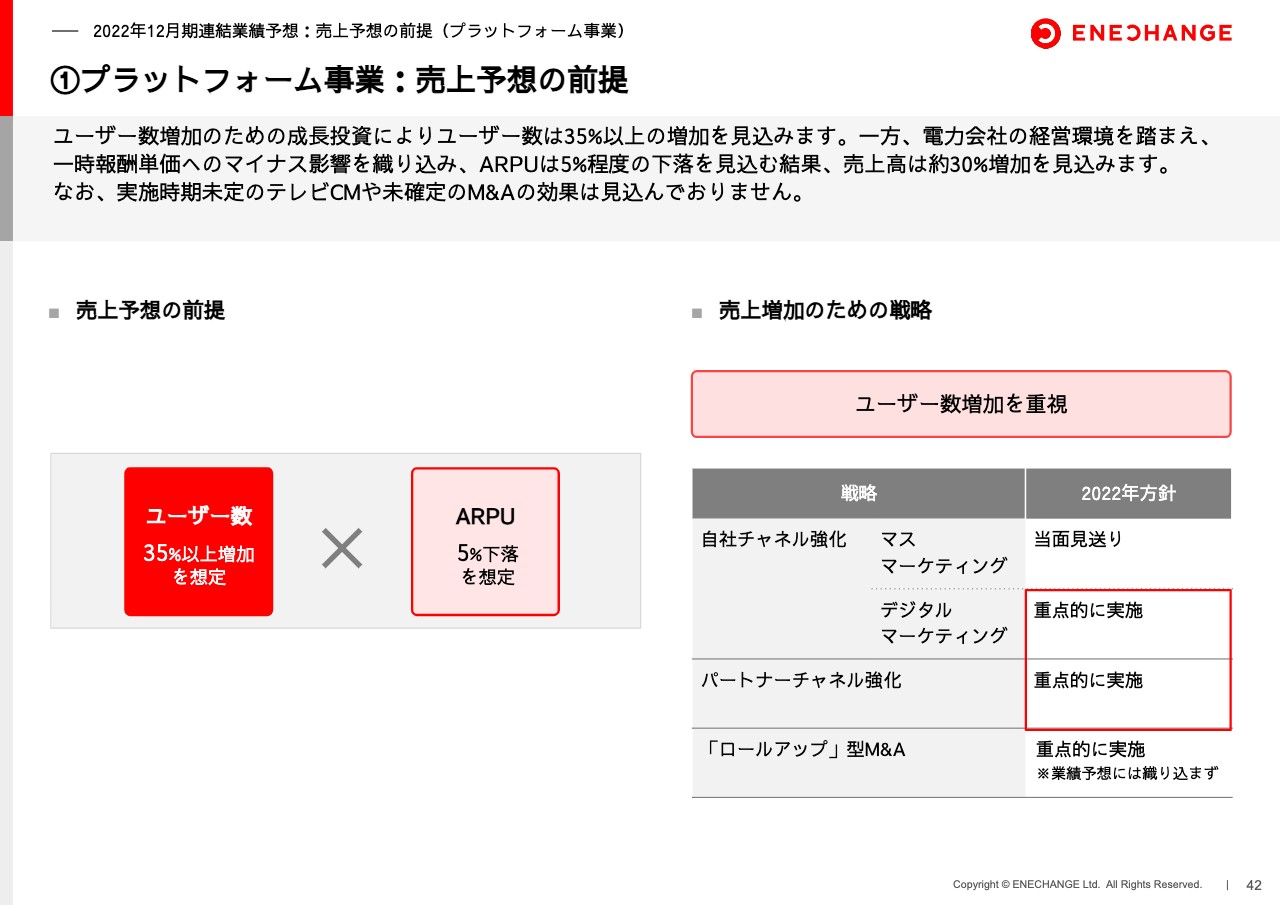

①プラットフォーム事業:売上予想の前提

プラットフォーム事業はユーザー数の35パーセント以上の成長をしっかりと実現していきます。一方で、ARPUは先ほどの世界的なエネルギー価格高騰の影響を受け、5パーセントの下落を想定しています。ARPUに関しては当社だけではコントロールできない事象も多いため、当社としては、ARPUは保守的に見込んだ上で今はユーザー数をしっかりと伸ばしていく局面だと思っています。

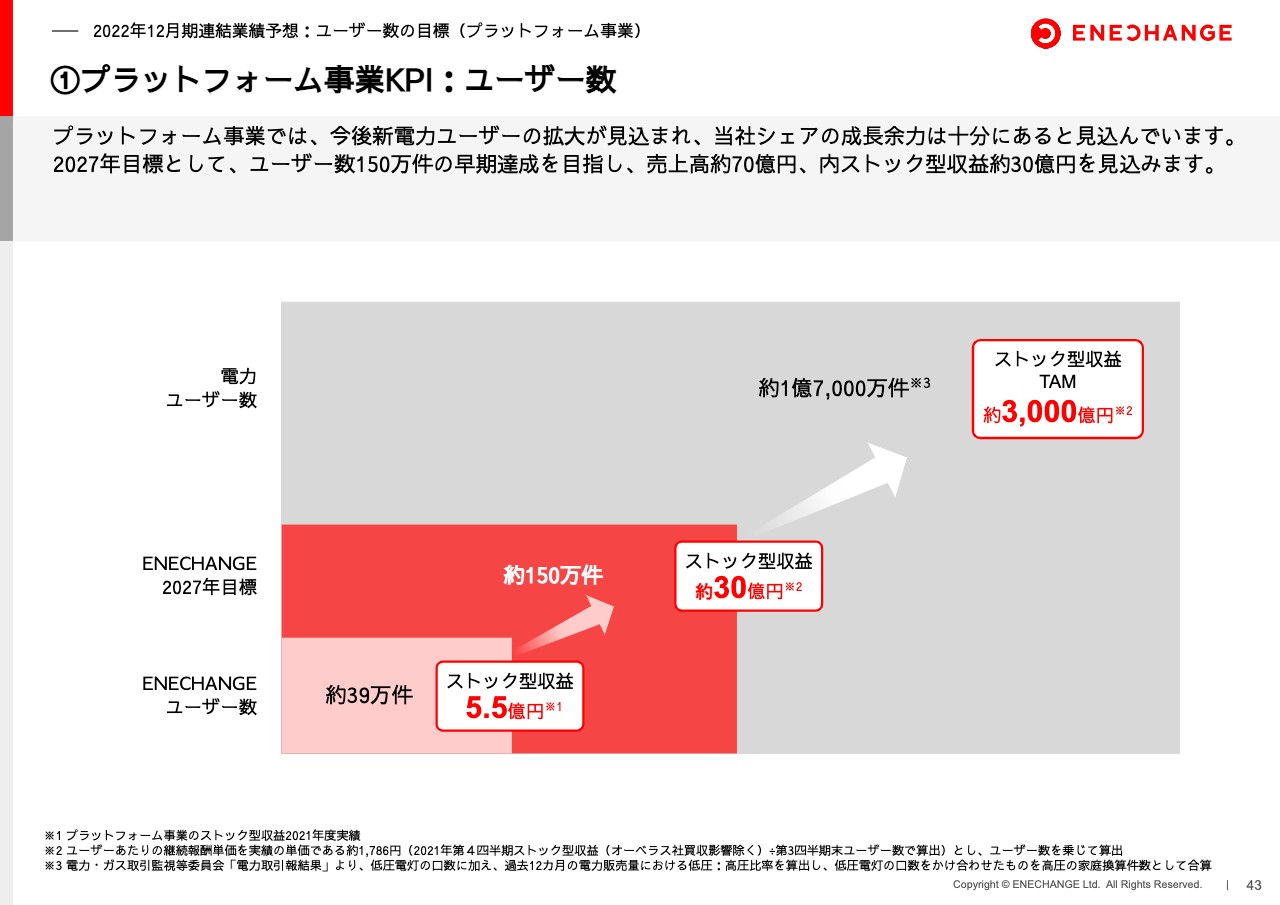

「では、今39万件のユーザー数は、いったいどこまで伸びるのか、どれだけ儲かるのか、その姿を見せて欲しい」と投資家のみなさまからの言葉を受け、今回スライドを追加しています。

①プラットフォーム事業KPI:ユーザー数

今約39万件のところ、年間30パーセントで伸ばしていければ、2027年には150万件になります。そうなると、電気代の2パーセントの収益をいただくことで、年間30億円のストック型収益が入る状態になります。これくらいになると嫌でも黒字になっていくという状況です。

では、これがいったいどれくらいの規模なのかと言いますと、電気のユーザー数を家庭換算で見ると、家庭と法人を含めた日本全体で約1億7,000万人が電気を使っており、この市場規模は約3,000億円です。ということは、30億円取ったとしてもまだマーケットの1パーセントを取れているかどうかというところです。よって、当社としてはこのユーザー数150万件、ストック型収益30億円という目標は十分達成可能な水準だと思っています。

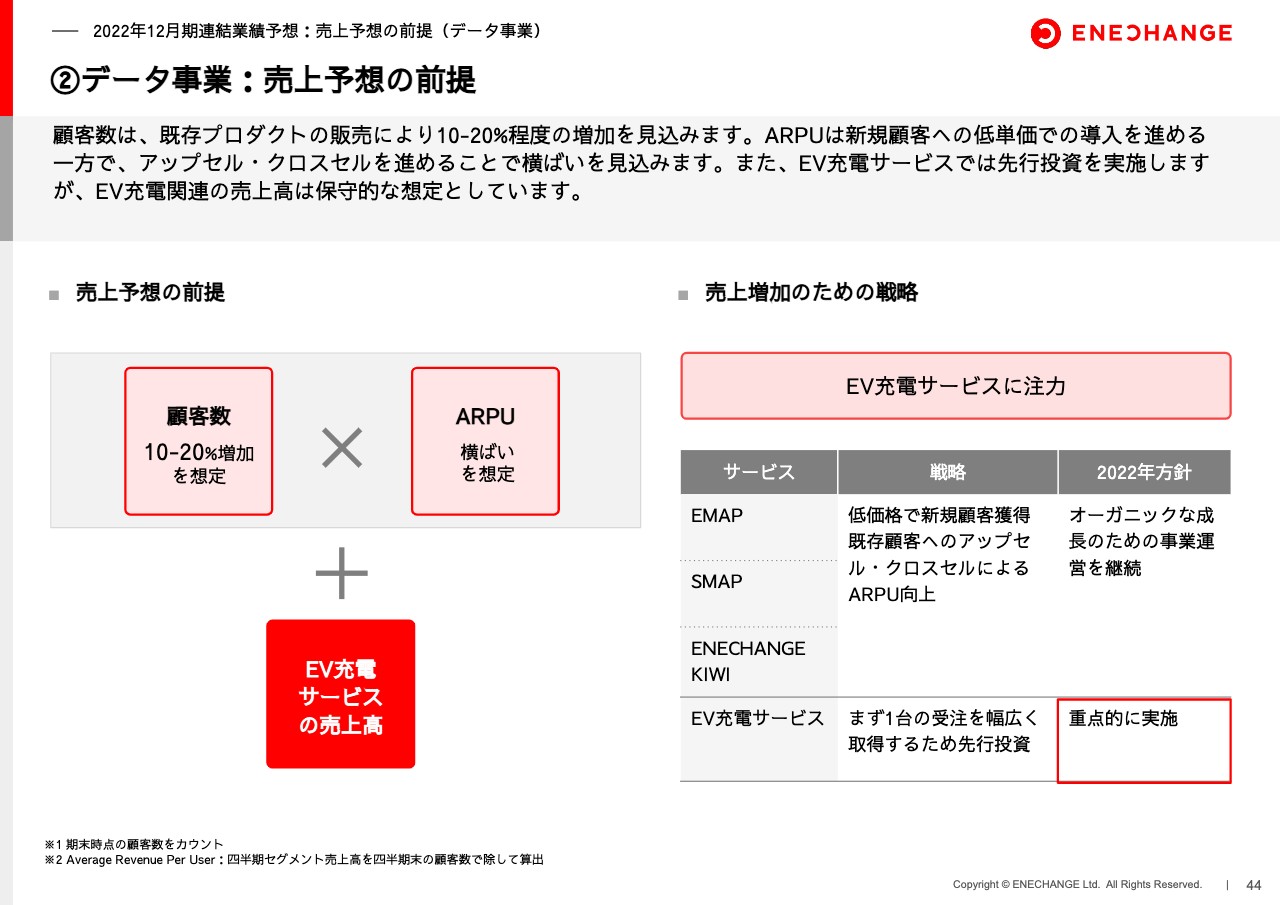

②データ事業:売上予想の前提

データ事業に関しては3つの既存プロダクトを中心に顧客数を10パーセントから20パーセント伸ばしていき、ARPUは今までどおり横ばいを想定しています。

一方で、EV充電に関しては9億円の投資を今回発表していますが、売上としてはほとんど見込んでいません。まさに、今後このEVをどれだけ伸ばせるかが私たちの上方修正のドライバーになってくると思っています。現時点ではまだまだ実績がない状況なため、投資家のみなさまに過度な期待をさせないためにも、EV充電を見込まず、保守的な売上目標を設定しています。

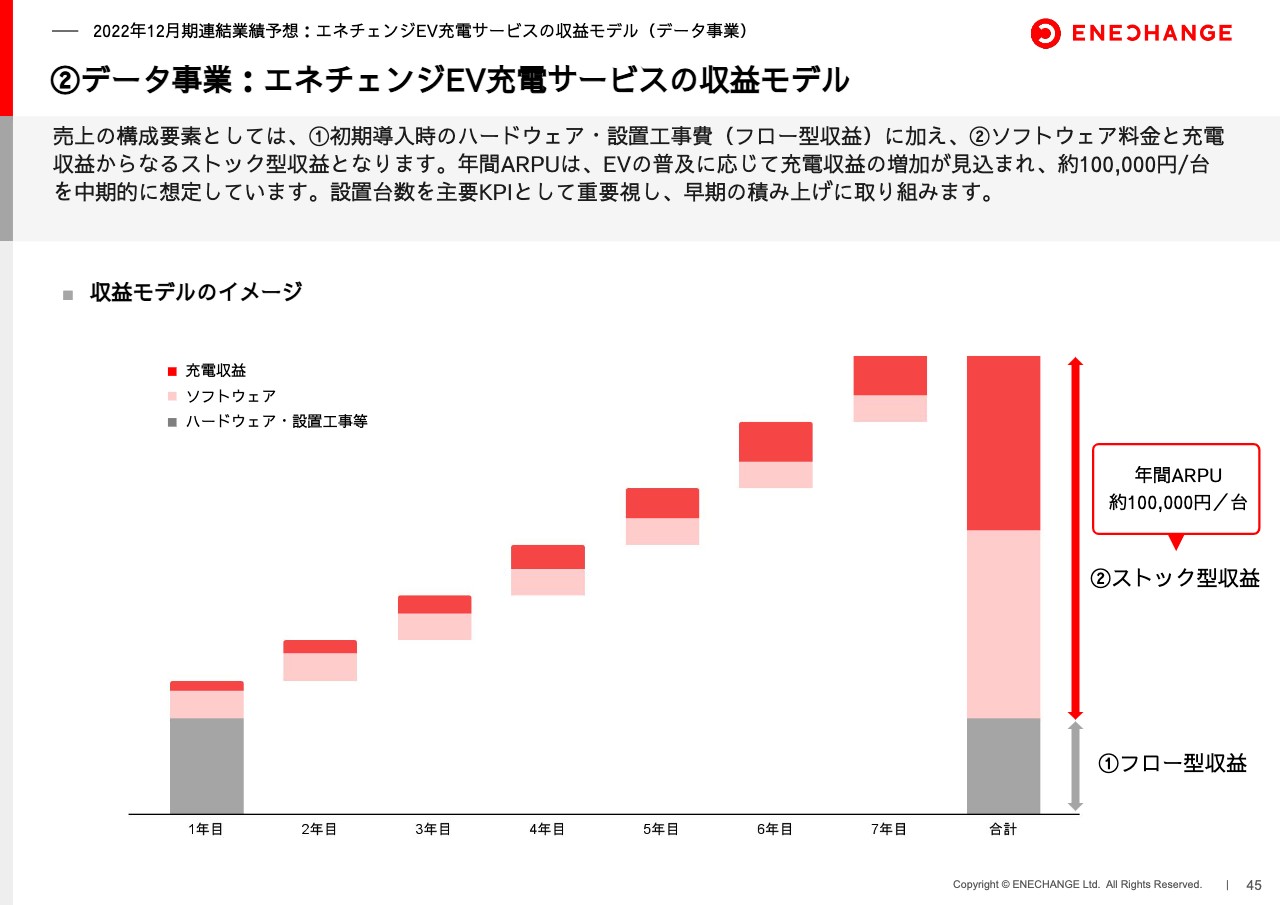

②データ事業:エネチェンジEV充電サービスの収益モデル

EV充電のビジネスモデルについて、ご説明を追加しています。

収益モデルとしては3つです。まずEV充電を設置した時にハードウェアの設置工事を行いますので、そうしたフロー型の収益が初年度にあります。それに加えて課金システムや充電管理ソフトウェアの提供があり、その収益が毎月定額で入ってきます。

さらに、実際に充電が行われると充電収益が入ってきます。これは将来、EVの普及台数が増えてくることで稼働率も上がってくるため、スライドのグラフの赤い部分が徐々に伸びてくるようになっています。

EV充電の耐用年数は約7年と言われているため、7年後にはおそらくストック型収益において、ソフトウェア収益と充電収益が半々くらいになると見込んでいます。その時は、ストック型収益が年間10万円ほどになると考えています。

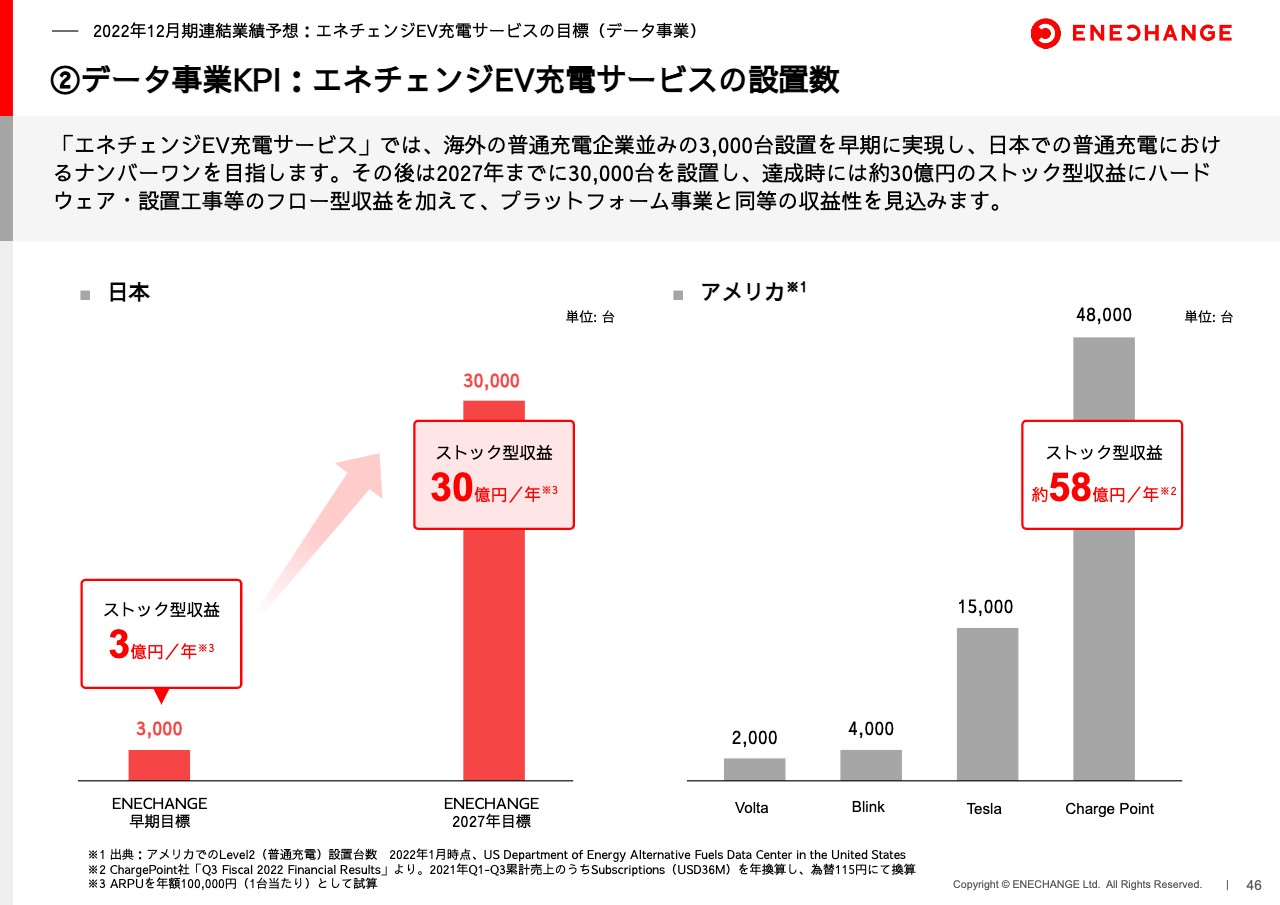

②データ事業KPI:エネチェンジEV充電サービスの設置数

1台あたり年間10万円のストック型収益が見込めるとすると、目標の3,000台を設置すれば年間3億円になります。2027年までには3万台設置したいと思っており、そうなると約30億円のストック型収益が発生します。

アメリカのVolta、Blinkといった会社の設置台数がおよそ3,000台であるため、3,000台を置くことがEV充電の主要プレイヤーだと世界の株式市場から認識される水準だと思っています。この3,000台を1日でも早く達成することが、株価を回復させるための最重要課題だと思っています。

そして、当然3,000台で終わるわけではなく、やはり目標は3万台です。すでにChargePoint社はそれを超えており、まずは3,000台、次は3万台を超えていく規模にしていきたいと思っています。

おそらく3万台設置する頃には、つまり2027年までには、ストック型収益の30億円に加えてハードや工事設置のフロー型の収益もおそらくあるため、電気の切り替えのプラットフォーム事業と、このEVの事業は同じくらいの収益規模になっていると見込んでいます。

マーケティング分野に強い取締役の選任

最後に、取締役体制の変更についてご説明します。今回、新任の取締役として社内から執行役員であった曽我野氏を取締役チーフ・マーケティング・オフィサーというかたちで選任しています。加えて、Makuake社の共同創業者、取締役である坊垣氏を社外取締役として選任しています。

この2人の招聘要因としては、まさにマーケティングのプロであることがポイントです。当社は電気の切り替えでも広告宣伝を強化していきます。さらに、EVの充電設置においても広告宣伝も行っていきます。

まさに広告宣伝やマーケティング、プロモーションが当社のこの投資局面において大変重要になるため、取締役会にマーケティングのプロを社内外から入れることで、ガバナンスの強化を目的に取締役体制を変更しています。

また、エネルギー業界は男性比率の高い業界のため、取締役会は男性ばかりでした。今回、坊垣氏が入ったことで女性を迎えたように、当社内でも女性をもっと採用していく気運を作っていき、ダイバーシティ、コーポレートガバナンスにもしっかりと準拠した経営を行っていきたいと考えています。

本年、まさに投資フェーズというところで、投資家のみなさまにおいては大変不安を感じるところもあるかもしれませんが、それを超えるような結果でみなさまの期待に応えていきたいと思います。どうか見守っていただければ幸いです。ご清聴ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4169

|

276.0

(04/11)

|

+6.0

(+2.22%)

|

関連銘柄の最新ニュース

-

ENECHANGE、「AWSセレクトティアサービスパートナー」の認... 04/07 15:19

-

ENECHANGE、「AWS 50 APN Certificati... 04/04 15:50

-

エネチェンジ(4169) [Delayed]Notice Conc... 04/01 12:00

-

エネチェンジ(4169) [Delayed](Progress o... 04/01 12:00

-

エネチェンジ(4169) [Delayed]Frequently ... 04/01 12:00

新着ニュース

新着ニュース一覧-

今日 20:30

-

今日 20:10

-

今日 19:30

-

今日 19:19