セブン銀行、3Qはほぼ計画どおり進捗 ATM事業に続く第2の成長を目指し中計1年目は積極的な投資を継続

2022年3月期第3四半期決算説明会

河田久尚氏(以下、河田):みなさま、こんにちは。セブン銀行の河田でございます。本日はたくさんの方にご参加いただきまして、誠にありがとうございます。

セブン銀行2022年3月期第3四半期決算についてご説明します。資料に沿ってご説明しますが、まずは決算の概要をお伝えします。

2022年3月期第3四半期の決算、前年比で減収減益となりました。昨年4月に銀行向けの新たなATM受入手数料体系を導入したことが大きな減収要因となりました。一方、ATM利用件数は、前年のコロナ禍の反動という要素はありますが、前年比で大幅に増加したため、わずかな減収で着地することができました。

また、昨年5月に発表した中期経営計画において、国内ATM事業に続く第2の成長戦略を掲げました。今後の成長戦略を具現化するために、中期経営計画の1年目は積極的な投資を行っています。そのため、経常収益は前年並みですが、費用が増加した結果、経常利益は減益となりました。

一方、計画と比較すると、今期は概ね計画線で進捗しています。銀行向けの新たなATM受入手数料体系は戦略的意図に基づいて導入したものですので、もともと計画に織り込んでいました。積極的な費用の支出も同様に戦略的な意図にしたがって行ったものですので、経常収益はほぼ計画線に沿って進捗しています。

なお、費用については、各種サービスの開始時期を見直したことなどから、システムの償却費用等の発生時期が遅れたため、結果として、計画比では、経常利益・四半期純利益は上振れとなりました。ただし、セブン・グローバルレミットの減損処理に関係して約7億円の特別損失を連結決算において計上しました。本件は予定していたものではありませんが、こちらを踏まえても四半期純利益ベースでは計画を達成できる見込みです。

中間決算をご説明した時点から事業の状況は大きく変わっていません。ただし、足元では、本年1月の後半から新型コロナウイルス感染症再拡大に伴い人流が減退したことがATM利用件数に若干影響しそうです。このような環境において、今後も予断を許さない状況が続いております。

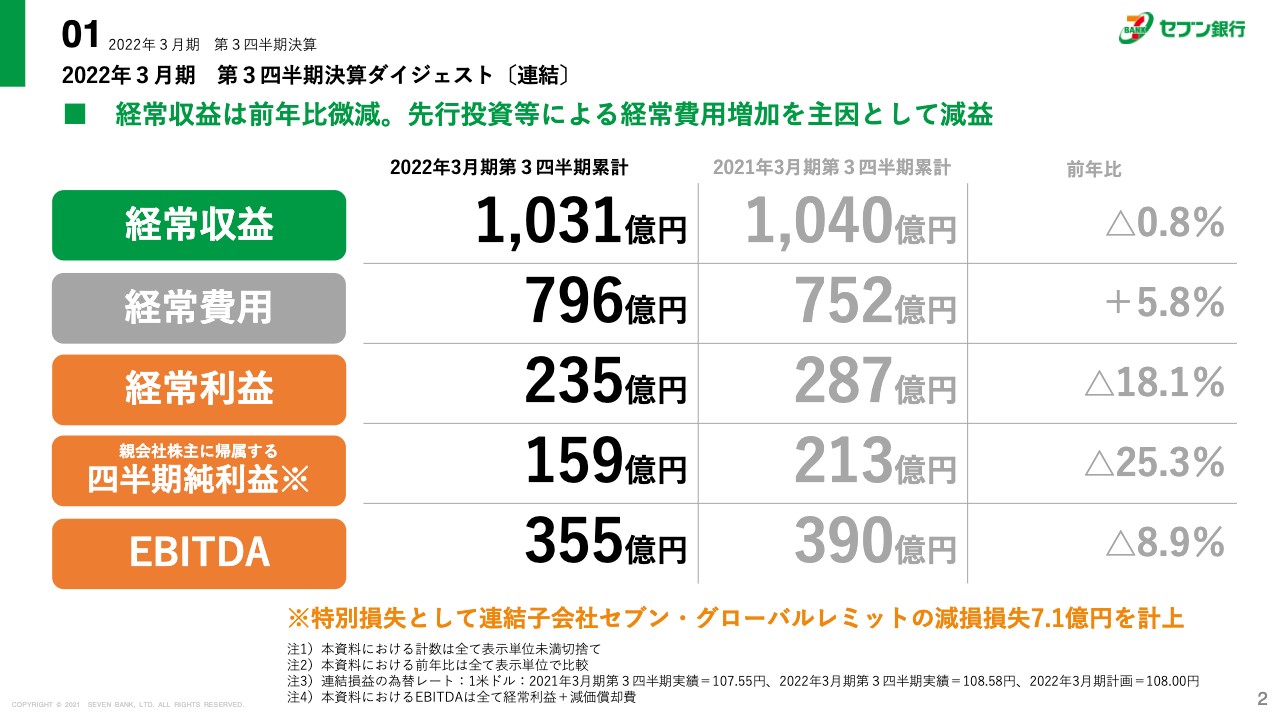

2022年3月期 第3四半期決算ダイジェスト〔連結〕

連結の第3四半期の決算ダイジェストについてご説明します。経常収益は1,031億円、前年比マイナス0.8パーセントとわずかに前年の数値に届きませんでした。

経常費用は796億円です。戦略的な費用支出を主因に前年比プラス5.8パーセントとなりました。その結果、経常利益は235億円、前年比マイナス18.1パーセントとなりました。四半期純利益は159億円、前年比マイナス25.3パーセントです。

スライドの表の欄外にオレンジ色で記載したとおり、特別損失として連結子会社セブン・グローバルレミットの減損損失を7.1億円計上しました。同社の主要顧客である外国人の方の入国が大幅に制限される状況において、収益計画の達成が大幅に後ろ倒しになったため、監査法人と相談した結果、減損処理を行うことになりました。

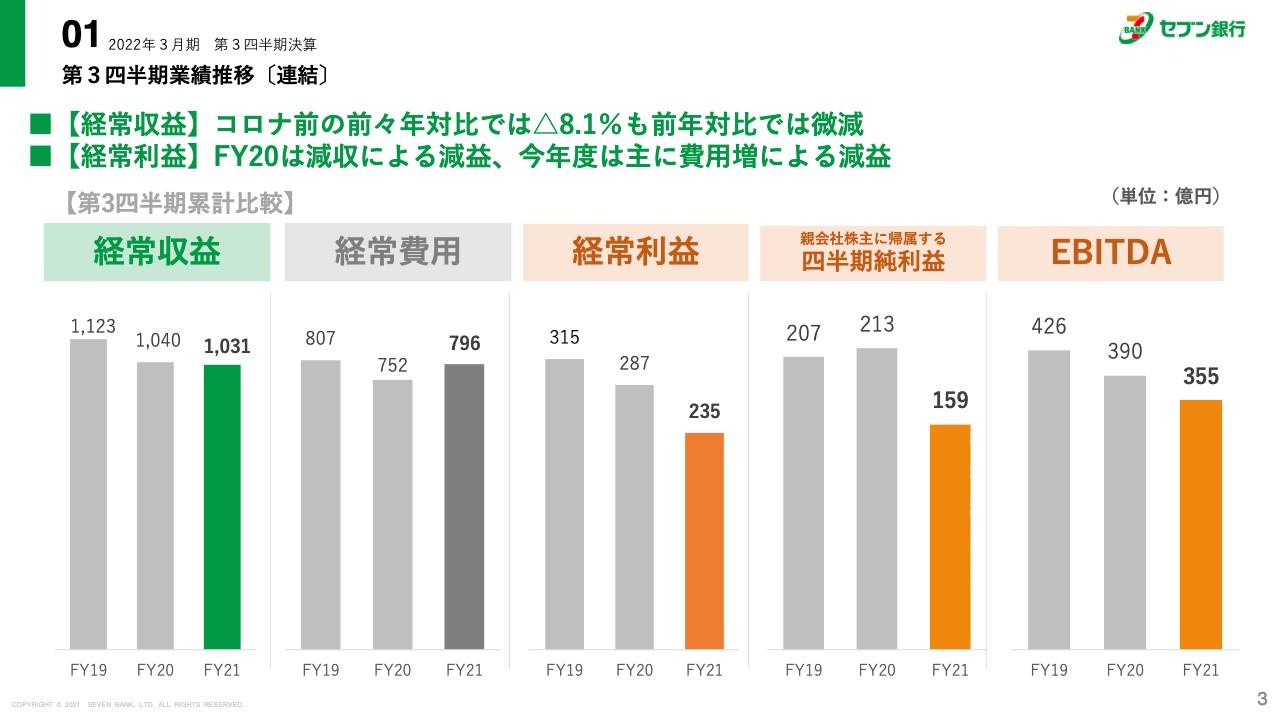

第3四半期業績推移〔連結〕

2019年度、2020年度、2021年度の業績増減について、スライドにグラフを記載しています。特に注目していただきたいのが、経常利益と四半期純利益です。経常利益が315億円、287億円、235億円とこの3ヶ年で徐々に低下しています。通常であれば、連動して純利益も低下するのですが、2020年度の純利益はむしろ前年比を上回っています。

これは、2019年度の「7pay(セブンペイ)」の減損処理に関連し、2020年度において法人税等の額が減少したことが要因です。2021年度はその差額に加え、セブン・グローバルレミット社の減損損失を取り込んだ結果、159億円で着地しました。

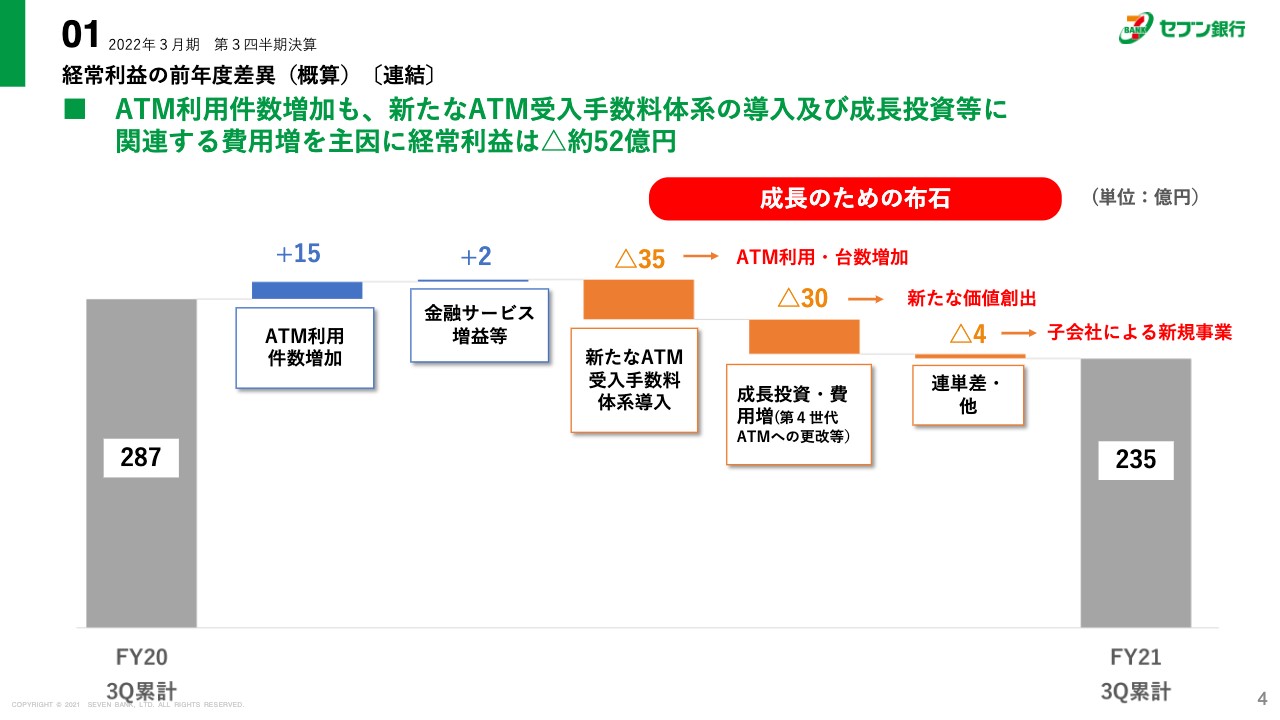

経常利益の前年度差異(概算)〔連結〕

経常利益の前年からの推移についてご説明します。2020年度の第3四半期累計と2021年度の第3四半期累計を比較しています。2020年度の第3四半期累計の経常利益は287億円でしたが、2021年度第3四半期累計では235億円と、52億円減少しています。スライドに記載のとおり、増加要因はATM利用件数の増加による15億円と、金融サービスの増益などによる2億円で、あわせて17億円です。

減少要因は新料金体系による35億円と、積極的な成長投資による30億円、そして連単差による4億円で、あわせて69億円のマイナスです。増加要因と差し引きすると、累計ではマイナス52億円となりました。

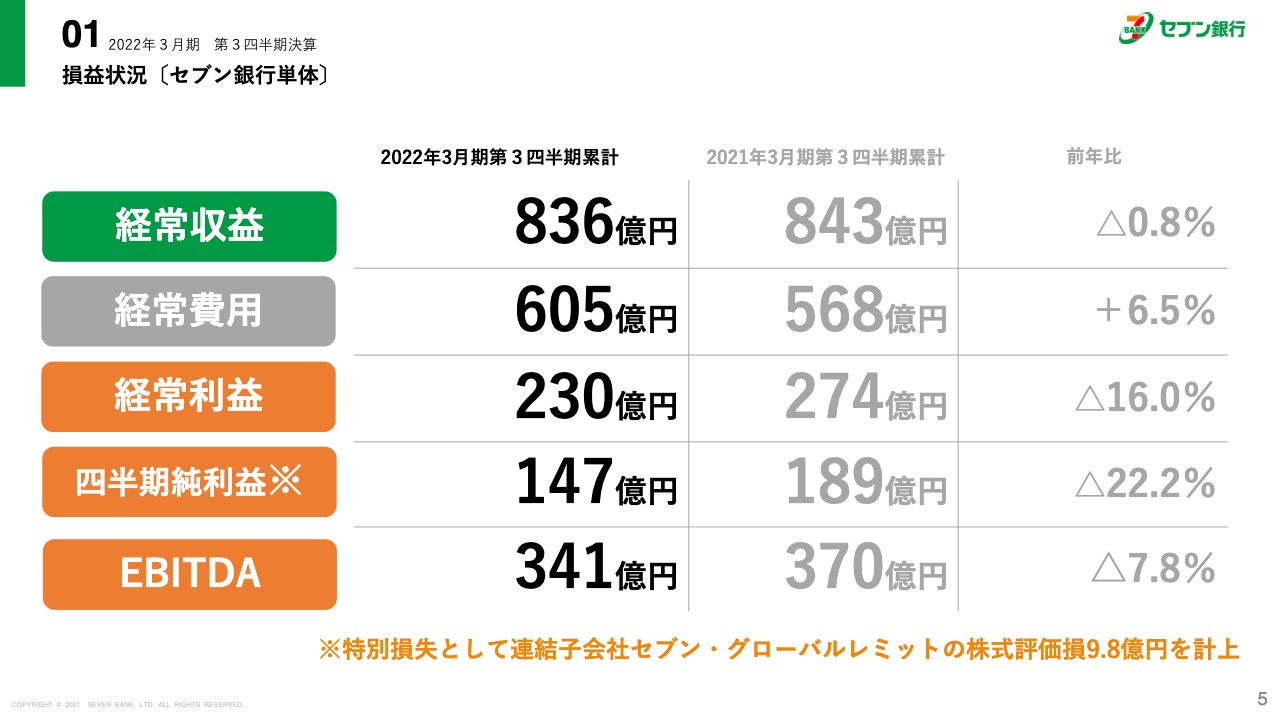

損益状況〔セブン銀行単体〕

セブン銀行単体についてご説明します。連結決算とほぼ同様の内容になるため詳細な説明は省略します。

スライドの最下部に記載のとおり、特別損失として連結子会社セブン・グローバルレミットの株式評価損9.8億円を計上しました。連結決算における減損損失額は7.1億円とお伝えしましたが、単体決算はより大きな金額になっています。

セブン・グローバルレミットは事業計画の達成が遅延しているため累積損失を抱えていましたが、単体決算ではその損失分が反映されていませんでした。その累積損失と減損損失を踏まえた株式評価損9.8億円を特別損失として計上しております。

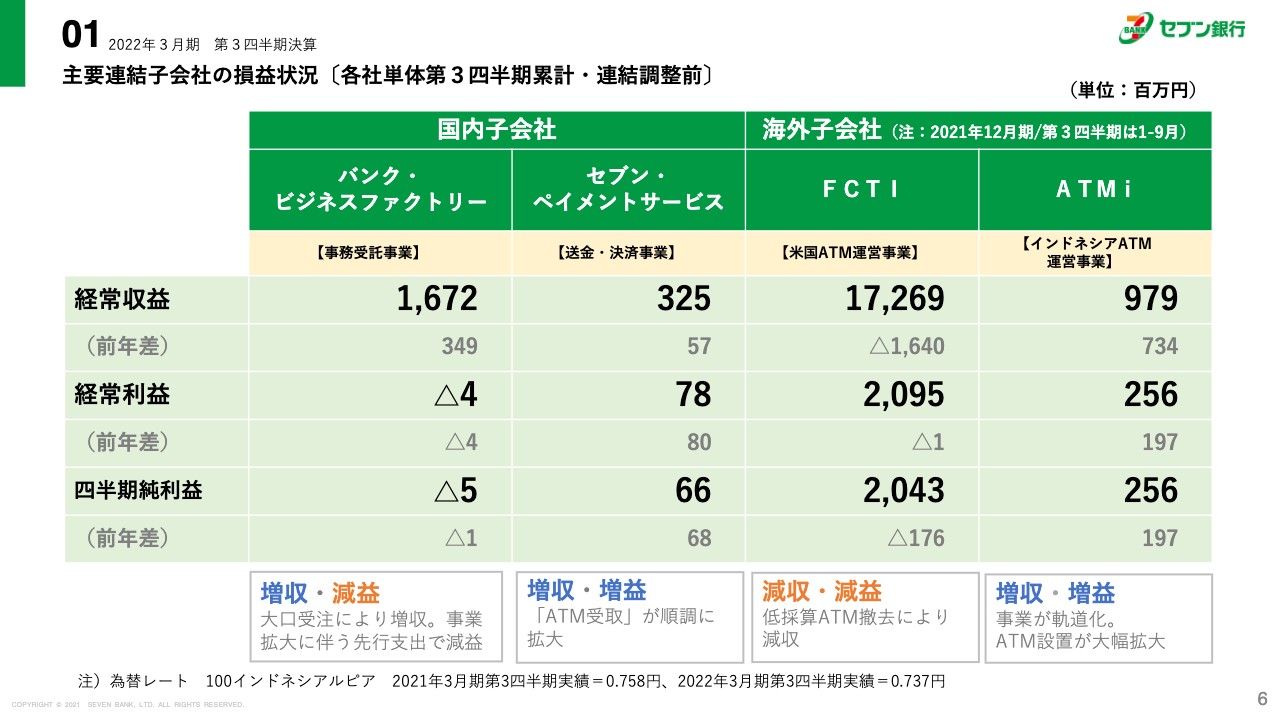

主要連結子会社の損益状況〔各社単体第3四半期累計・連結調整前〕

主要子会社の業績についてご説明します。スライドには国内2社と海外2社それぞれの数字を記載しています。特にオレンジ色で示した減収・減益の箇所を中心に補足説明します。

バンク・ビジネスファクトリーは増収減益となっていますが、この会社は、ビジネスモデルの特性上、大型の受注が生じると費用が先行する場合があります。今期は、売上を計上する前段階で費用が先行したため、一旦、減益となりました。ただし、売上が計上されれば利益も回復する見通しです。

また、アメリカのFCTIは減収減益となっています。アメリカでは「セブン-イレブン」以外の店舗に設置されているATMは採算性が低いため、戦略的に売却を進めてきました。当然ながら、低採算とはいえ、台数が減少すれば経常収益も減少いたします。

一方で経常利益は、わずかなマイナス幅に留まっています。低採算のATMを廃止し、経費をコントロールすることで経常利益を確保していく狙いがあります。

業績予想

業績予想についてです。通期計画に変更はなく、年度計画をほぼ想定線で推移しています。ただし、スライドにも記載のとおり、新型コロナウイルス感染症が再拡大しているため、先行きは不透明な状況です。そのため、現段階では通期計画は変更いたしません。

配当についても当初計画から変更はありません。中間配当は1株あたり5.5円、期末配当も1株あたり5.5円の年間11円を計画しています。

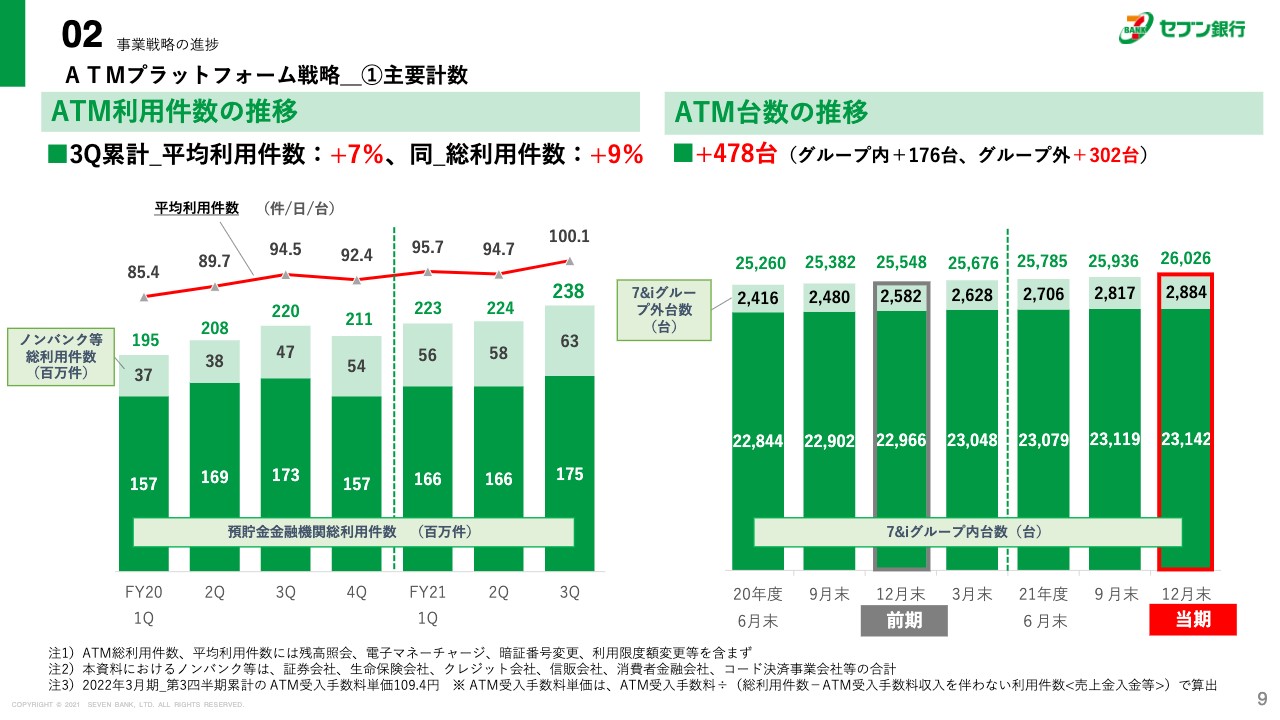

ATMプラットフォーム戦略_①主要計数

事業戦略の進捗についてご説明します。スライド9ページは、ATMプラットフォーム戦略の主要計数を示しています。

2021年度の第3四半期累計で、平均利用件数は前年比プラス7パーセント、総利用件数は前年比プラス9パーセントとなっています。スライド左側のグラフを見ていただくと、右肩上がりで順調に推移していることがわかると思います。

2020年度は新型コロナウイルス感染症の拡大局面にあったため、その反動で今期のATM総利用件数は増加しました。加えて、キャッシュレスの潮流の中でも、預貯金金融機関のATM総利用件数は堅調に推移しています。

また、スマホ決済事業会社のATM現金チャージ取引の増加が牽引し、ノンバンク等のATM総利用件数も着実に増えています。スライド左側のグラフを見ていただくと、2021年度第3四半期におけるノンバンク等のATM総利用件数は6,300万件です。ノンバンク等総利用件数には事業会社の件数も含まれています。

過去の資料をご覧いただくと、ノンバンク等の四半期期間毎の総利用件数は約2,000万件です。「PayPay」と提携したのが2019年7月です。それより前は、ノンバンクが中心だったことを考えますと、6,300万件から過去のノンバンク件数を差し引いた分が事業会社の現金チャージ取引の利用件数と考えていただいてよいと思います。具体的な数字は開示していませんが、ご参考としてお伝えしておきます。

また、ATM台数は前年比で478台増えました。内訳は、グループ内で176台、グループ外で302台です。グループ内については、「セブン-イレブン」をはじめとしたグループ各社が出店ペースをかなり抑えていますので、ATM台数の増加は限定的です。

一方、グループ外では、鉄道の駅や商業施設等への設置を進めています。駅券売機の横に新たに設置したり、また、商業施設等からは他の銀行がATMを撤去した後に、「ATMがないと困る」というお話をいただくことが多く、順調に台数を増やしています。

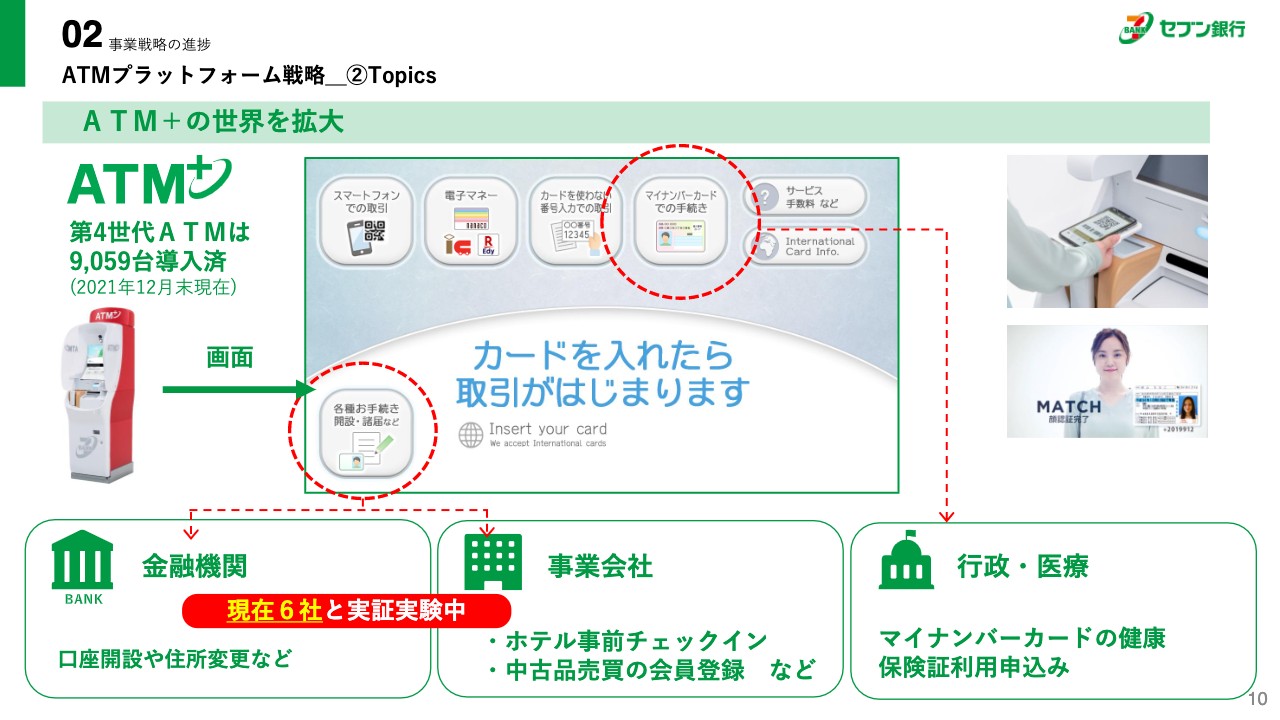

ATMプラットフォーム戦略_②Topics

ATMプラットフォーム戦略のトピックスについて、2点ご説明します。

1点目は、ATM画面左下の「各種お手続き」ボタンです。ここを押すと、金融機関の口座開設や事業会社の様々な会員登録などができます。当初は、静岡銀行の住所変更手続きから始めましたが、現在は6社まで拡大しています。ホテルの事前チェックインや中古品売買の会員登録等にあたっては、本人確認が必要とされます。そのような用途に応じて、どのくらいのお客さまにATMを利用いただけるかについて実証実験を通じて検証しています。

2点目は「マイナンバーカードでの手続き」ボタンです。マイナポイントの申込みはすでに実装していましたが、それに加えて、健康保険証利用の申込みを開始しました。ボタンを押すと2つのメニューが出てくるようになっています。

マイナンバーカードによる健康保険証利用は、利用できる病院や薬局が増えていないため、世の中の動きはあまり進んでいません。しかし、国の政策として進められているものですから、スマートフォンからだけではなく、ATMからも便利に申込みできることでマイナンバーカードの普及に貢献したいと考えています。

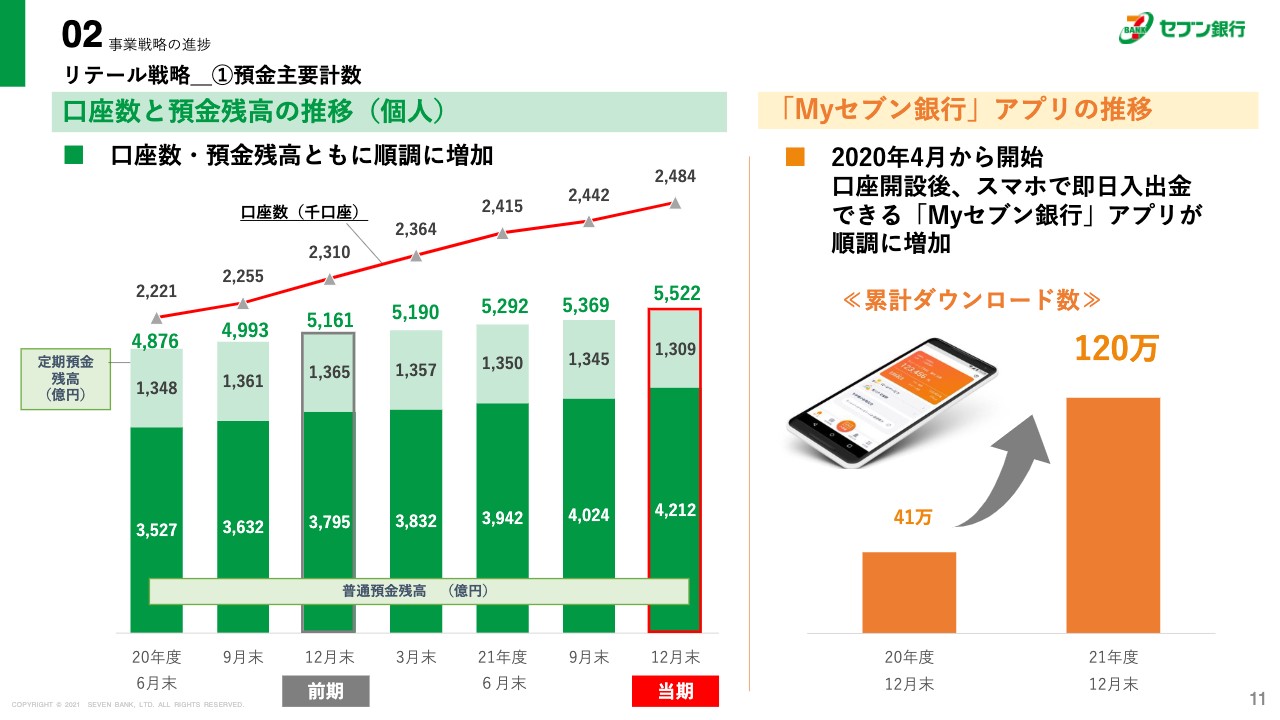

リテール戦略_①預金主要計数

リテール戦略についてご説明します。スライドの左側のグラフは、セブン銀行の口座数と預金残高の推移です。ご覧のとおり、順調に右肩上がりで推移しております。その最大の要因が、右側に記載のある「Myセブン銀行」アプリです。

2020年4月から開始しており、銀行口座の開設が最短10分で完了するというもので、日本では他に類をみないサービスとして提供しています。キャッシュカードは、通常は郵便で送るため、1週間くらいかかってしまうのですが、「Myセブン銀行」アプリを使うことにより、スマートフォンを通じて即日ATMで入出金を行うことが可能です。このあたりが、お客さまから大きく支持されているところだと思っています。

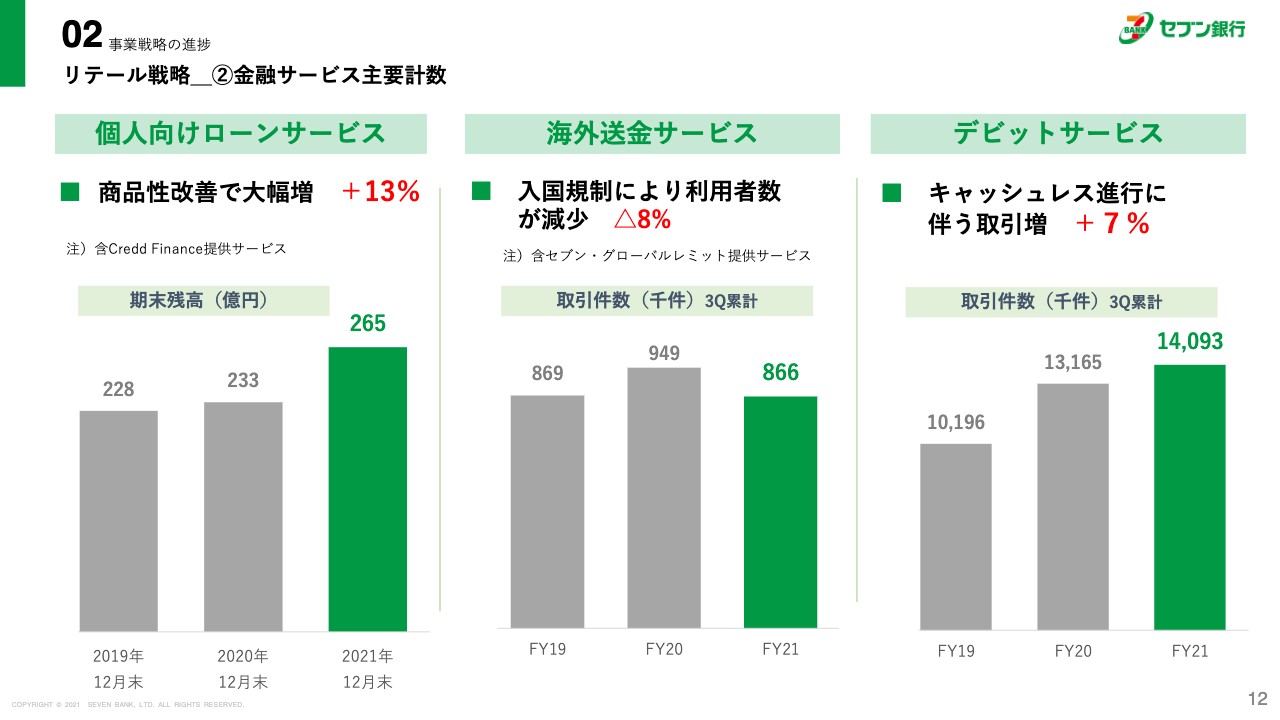

リテール戦略_②金融サービス主要計数

個人向けローンサービスと海外送金サービス、デビットサービスについてご説明します。ローンについては、先ほどご説明した「Myセブン銀行」アプリにより、借入までの期間が短縮されるなど商品性が改善されたため、順調に拡大を続けています。

ATM事業において消費者金融のATM利用件数は非常に厳しい状況ではありますが、セブン銀行の個人向けのローンサービスについては順調に残高を増やしています。

スライド中央の海外送金サービスは、入国規制により利用者数が減少したため、マイナス8パーセントとなりました。新型コロナウイルス感染症拡大に伴い、入国が事実上ストップしているため、現在は非常に事業環境がよくないのですが、時期が遅れるとしても、外国人居住者向けサービスはしっかりと進めていこうと考えています。

スライド右側のデビットサービスについては、社会全体のキャッシュレス進展に支えられ、プラス7パーセントで推移しています。

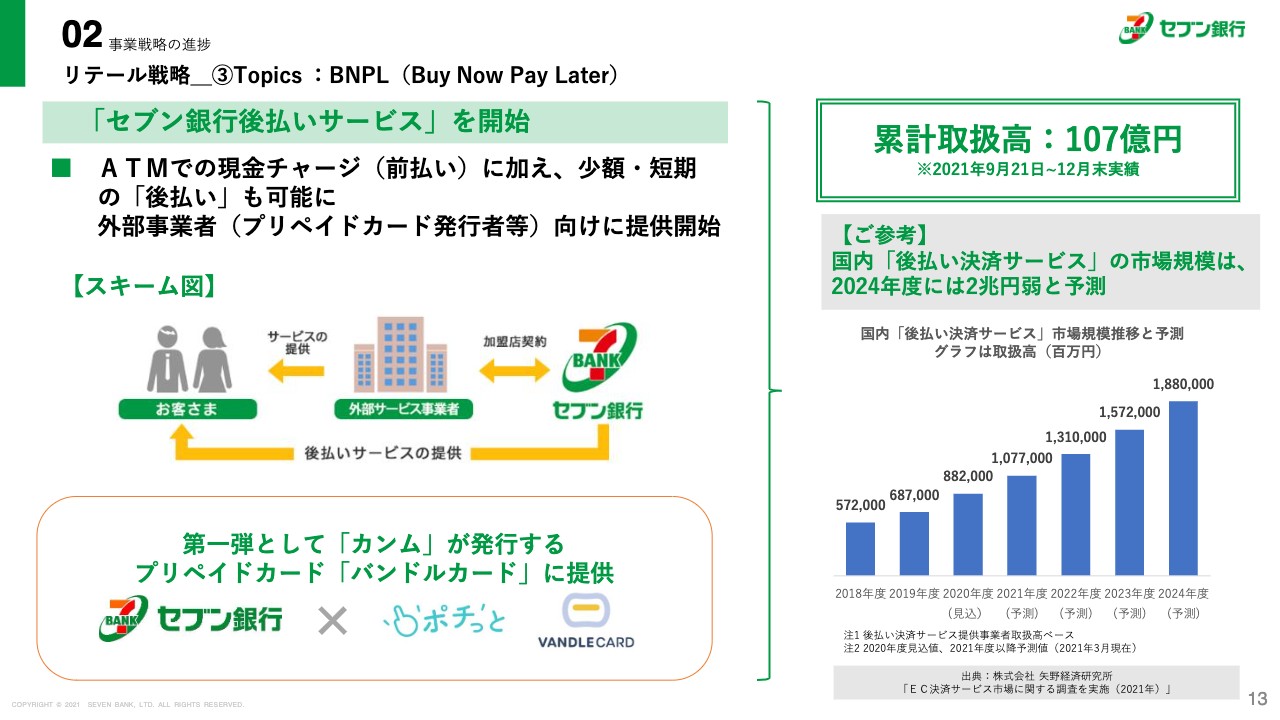

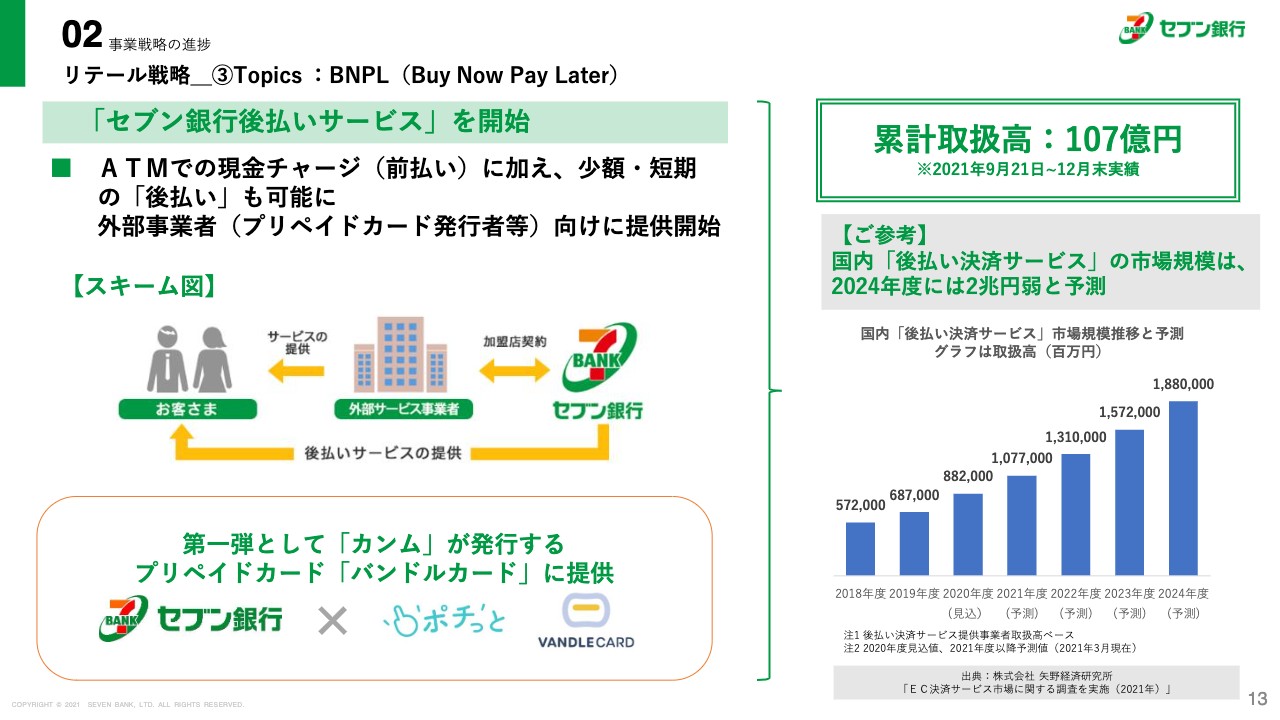

リテール戦略_③Topics :BNPL(Buy Now Pay Later)

2021年9月に開始した「セブン銀行後払いサービス」についてです。昨今、BNPLと呼称されているサービスと同じようにお考えいただければと思います。

カンムのサービス「ポチっとチャージ」に向けて提供しています。9月21日にサービスを開始し、12月末までの累計取扱高は107億円です。おおよそ1ヶ月に25万件から30万件のご利用をいただいており、若い方を対象に非常に支持されているサービスです。

スライド右側に「ご参考」として記載していますが、これは矢野経済研究所が公表している後払い決済サービスの市場規模予測です。2024年度には後払い決済サービスの取扱高は2兆円弱まで成長していくのではないかと言われています。

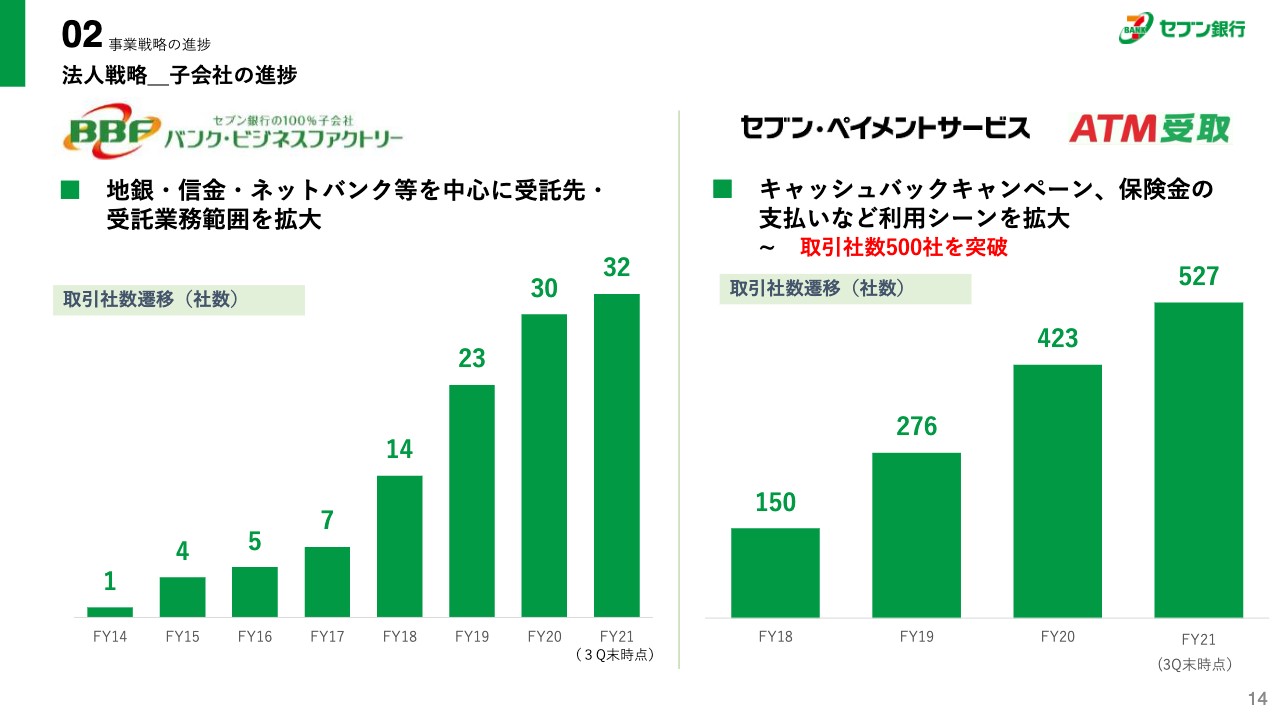

法人戦略_子会社の進捗

法人戦略についてご説明します。法人戦略は子会社が中心になって推進しています。バンク・ビジネスファクトリーという事務受託の会社と、セブン・ペイメントサービスというATM受取の会社の事業進捗についてご説明します。スライド掲載のグラフはそれぞれの取引社数の推移で、順調に増やしていることが見て取れるかと思います。

バンク・ビジネスファクトリーについては、当初は主に預金調査業務等の事務受託が多かったのですが、その後は、アンチマネーロンダリング対策やeKYCサービスなどが増加しており、さらに足元の大きなところでは銀行住宅ローンの事務も受託しています。順調に取引社数を増やしており、業務ボリュームも増えています。

セブン・ペイメントサービスのATM受取についても順調に取引を増やしており、現在取引社数は500社以上となっています。月に10万件以上利用されている、セブン銀行だけが提供しているユニークなサービスです。当初は前払給与やキャンペーン当選金などの受取が多かったのですが、2020年度はコロナ禍でイベントのキャンセルが多く発生したため、返金などのご利用が増加しました。現在はそれが一段落しています。 2021年度については、前払給与等に加えて、従来であれば、(物販事業者が)キャンペーンのキャッシュバックとしてギフトカードなどを送られていましたが、これらにかわってATM受取を採用いただきまして、多くのご利用をいただいています。

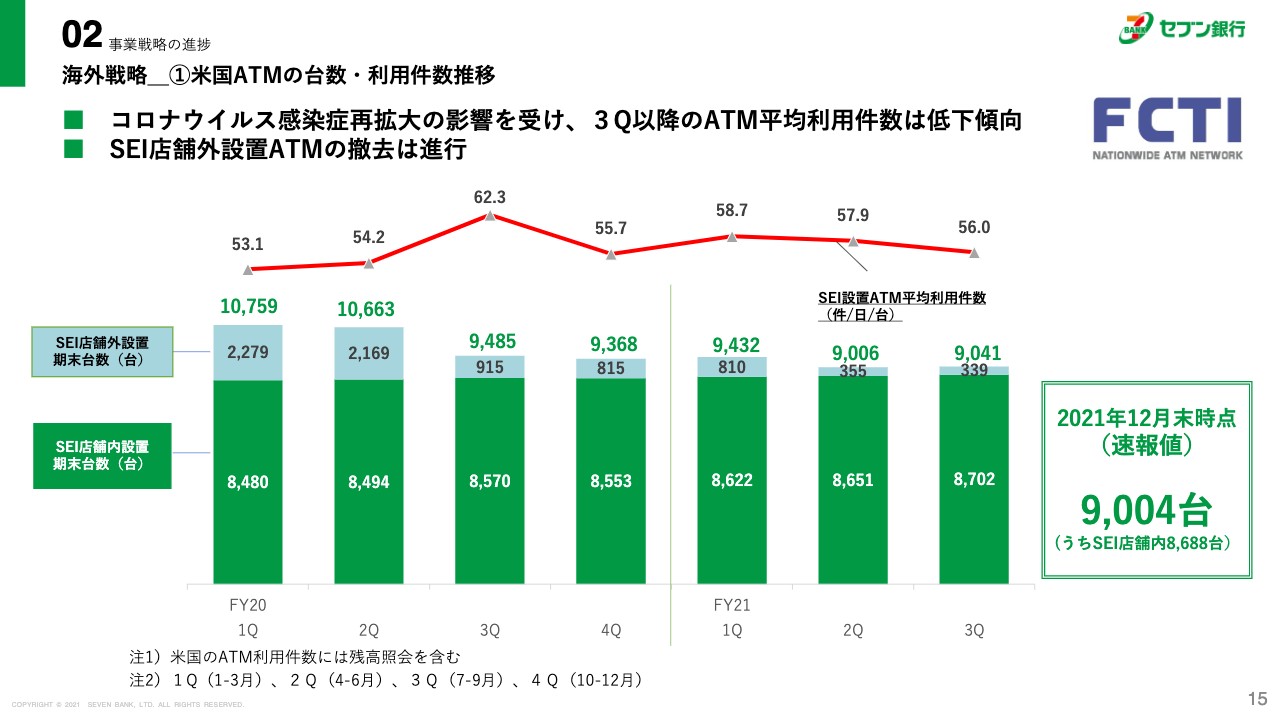

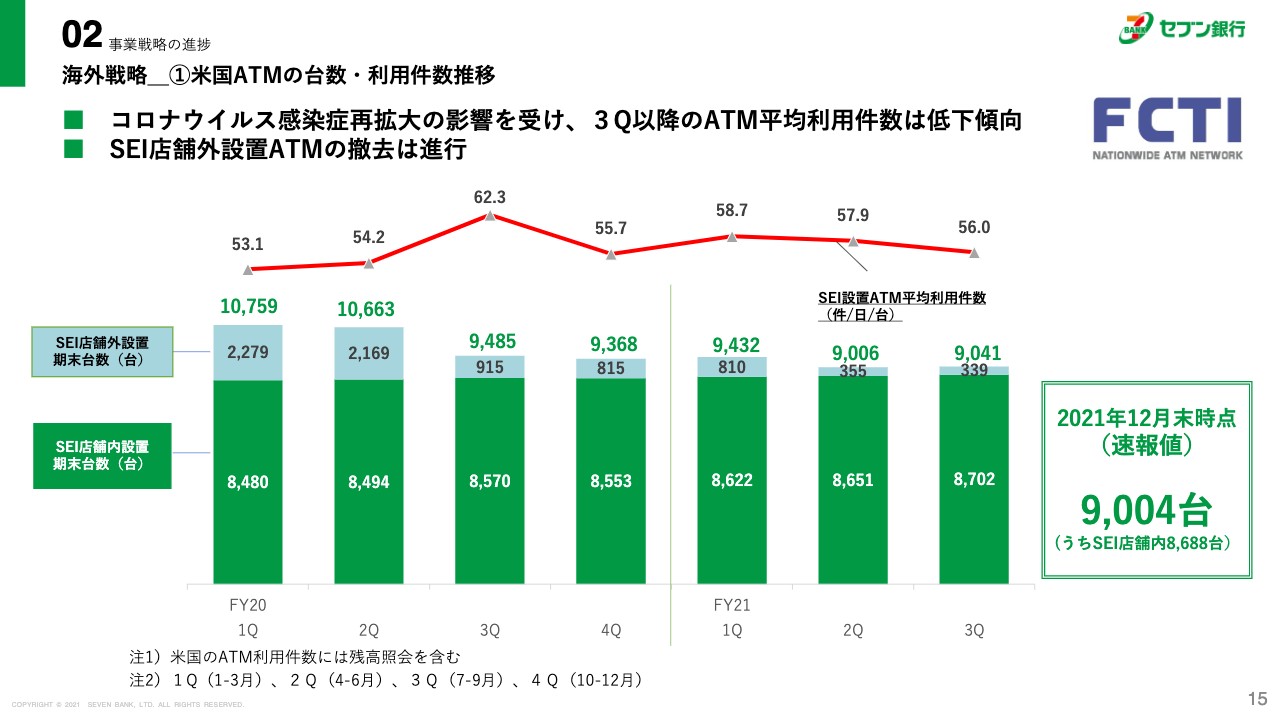

海外戦略_①米国ATMの台数・利用件数推移

海外事業についてご説明します。アメリカのFCTIについて、スライドの積み上げ棒グラフがATMの設置台数の推移です。先ほどもお伝えしましたが、「セブン-イレブン」の店舗以外に置いてあるATMを撤去・売却を進める施策を進めております。総設置台数は減っているものの、濃い緑色のグラフが示す「セブン-イレブン」店舗内のATMは順調に増加しており、計画どおり進捗しています。

平均利用件数の推移は折れ線グラフをご覧ください。2020年度第3四半期が62.3件と突出しているほか、2021年度第1四半期、第2四半期もそれぞれ58.7件、57.9件と好調です。この時期はアメリカで新型コロナウイルス感染症対策のための給付金が支給され、ATMを利用して出金する方が数多くいらっしゃったことが理由になります。本来の実力というよりも、特殊な要因が加味された数値とお考えください。

FCTIの第3四半期は7月から9月の期間になります。平均利用件数は56件まで下がっています。第4四半期は速報値ですが、約51件まで下がっています。この背景として、アメリカでは11月から12月にかけて、再び、新型コロナウイルス感染症が拡大する事情がありました。人流が減少するとATMの利用件数も減少するのは日本もアメリカも一緒です。そのような理由により、第4四半期のATM利用件数はあまり好調とはいえませんでした。しかし、損益分岐点は十分に上回っております。

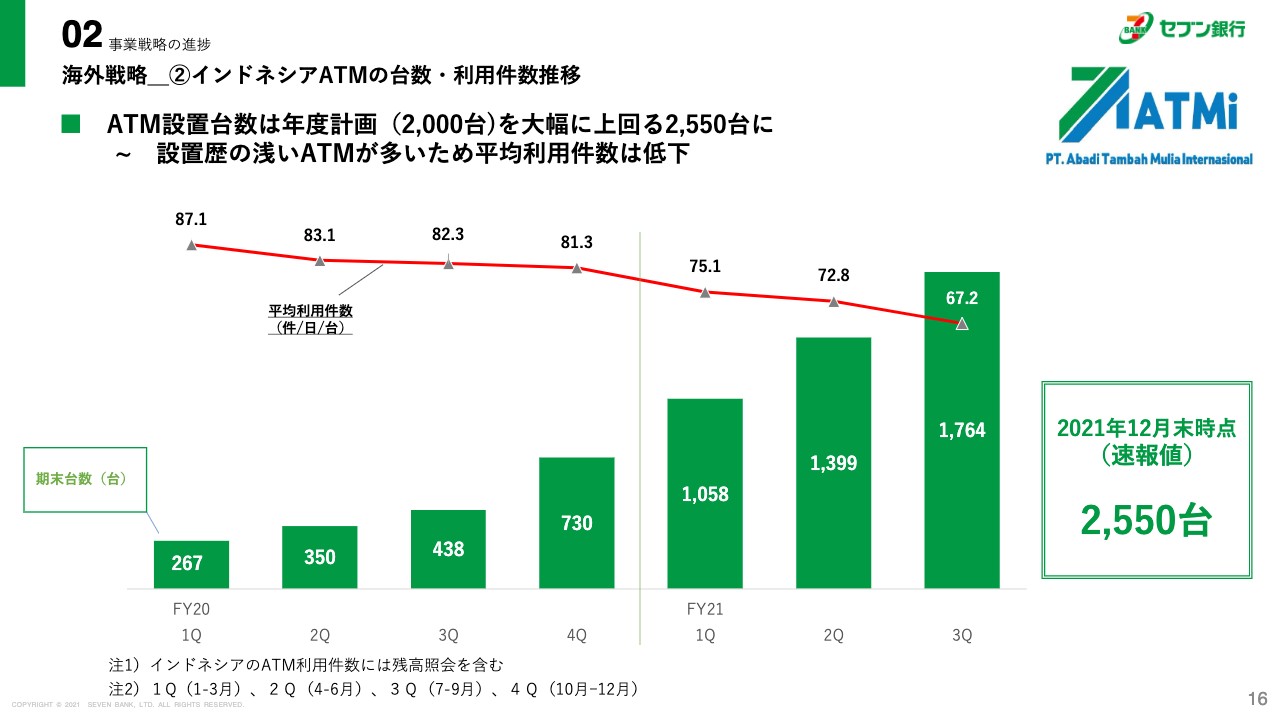

海外戦略_②インドネシアATMの台数・利用件数推移

インドネシアについてご説明します。インドネシアは非常に好調です。セブン銀行が進出している国の中で、唯一「セブン-イレブン」がない国なのですが、現地の2大コンビニから、店舗の約6割にATMが置いていないため、「置いてほしい」というお話を多くいただいています。今は順調に台数が増えており、利用件数も順調に推移しているため、計画を上方修正して、さらに積極的に台数を増やしているところです。

設置台数を増やしている中で、設置後、1ヶ月目や2ヶ月目、3ヶ月目くらいまでの期間は、お客さまの認知が必要になります。設置歴の浅いATM台数がウェイトとして増えてくると当然、平均利用件数は下がります。

第4四半期においても積極的にATMの台数を増やしていますが、平均利用件数は速報値で63件くらいまで減少しています。新規設置ATMの構成比が一定水準になれば、そこからは平均件数が落ち着くため、2022年度については60件を超える、つまり第4四半期と同じような水準で推移すると見ています。こちらも損益分岐点は50件台ですので、十分黒字を確保している水準で進んでいます。

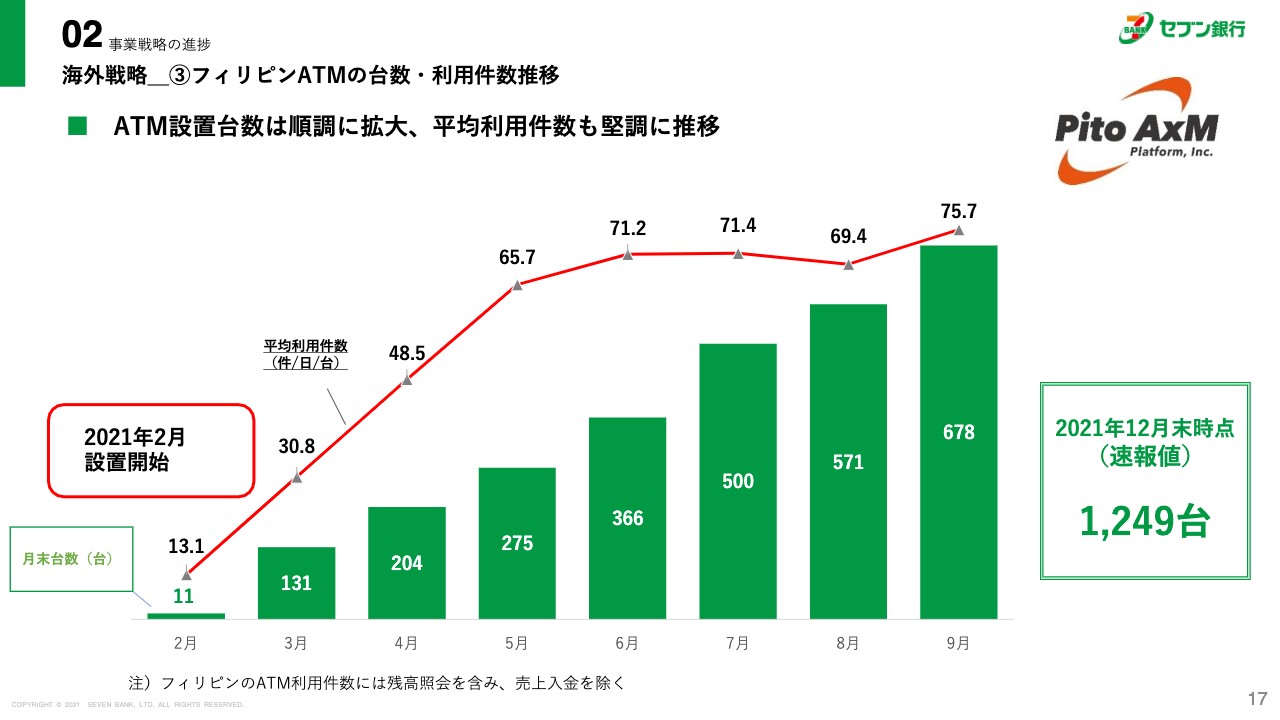

海外戦略_③フィリピンATMの台数・利用件数推移

フィリピンの子会社のPAPIについてご説明します。2月にビジネスを始めたばかりで、まだ損益をみると赤字なのですが、スライドをご覧のとおり、ATMの設置台数は順調に増えており、折れ線グラフが示す平均利用件数も増加傾向にあります。

平均利用件数は7月、8月、9月と若干横ばいが続いていますが、フィリピンはこの時期に新型コロナウイルス感染症が拡大したこと、台風災害など天候不順の影響もあり、非常に苦戦しました。しかし、その後は順調で、足元は100件前後で推移しています。

フィリピン国内は「セブン-イレブン」が約3,000店舗あって、今後、全店にATMを設置する予定です。そこからさらに台数を上積みできるよう進めていきたいと思います。

以上が事業戦略の進捗です。18ページ以降はAPPENDIXです。連結とセブン銀行単体、FCTIなど主要な子会社の損益等の概略を記載していますが、ご説明は省略します。

質疑応答:BNPLの収益性と米国利上げの影響について

質問者1:1問目は13ページのBNPLについてです。今回は累計取扱高が107億円と示していただいた中で、御行がカンムからもらえる手数料はどの程度なのでしょうか? また、引当方法はどのようなものか、BNPLの収益性についても教えてください。あわせて、カンム以外に提携先が広がっていく可能性や、そのためのハードルなどがあれば教えてください。

2問目は米国利上げの影響についてです。今後米国利上げが確実視される中で、FCTIの資金調達費を抑制する施策などがありましたら教えてください。

河田:1つ目のBNPLについての手数料や引当に関するご質問ですが、ATM事業同様、個別の会社の取引条件に関する開示は行っていません。おおよそご理解いただければということでお伝えしますが、スライドに記載のとおり累計取扱高が107億円ということ、月に25万件から30万件弱くらいの取引件数があるということから割り算するとだいたい1件あたりの取引額は約1万3,000円前後ということがおわかりいただけると思います。

また、カンムのホームページを見ると、「ポチっとチャージ」の手数料が記載されています。こちらはお客さまがお支払いになる手数料ですが、3,000円から1万円までは510円、1万1,000円から2万円までは815円です。その後、5万円を上限として、申込み金額に応じて段階的に手数料も増加します。

ただし、当社はこちらに記載された手数料をすべていただけるわけではありません。しかし、信用リスク等に見合う相応の手数料をいただいています。以上が売上に関してお話しできる内容になります。

一方で利益に関しては、まだサービス開始から3ヶ月しか経っていませんが、信用リスクに対する引当など、諸々のコストを考慮しますと、利益貢献は、残念ながら今のところは極めてわずかです。以上が、収益性と引当等に関する回答です。

カンム以外への提携先に関してですが、当然、様々な事業会社に広げていきたいと思っていますし、そのようなつもりで当初から進めていますが、今のところ、具体的にお話ができる実例はありません。

2つ目のご質問のアメリカの利上げ影響について回答します。日本のセブン銀行と異なりアメリカのFCTIはノンバンクですので、現地の銀行から装填現金を調達しています。アメリカのATMは1台につき約1,000万円くらい装填されており、台数は8,900台くらいあるため、約890億円から約900億円が全体の装填現金になります。

今後はどのようになっていくかというところですが、1パーセント調達金利が上がれば9億円ほどコストが増えますので、現状の利益水準からすると2パーセントの上昇くらいまでは黒字を保てるのですが、3パーセント上昇した場合、なかなか厳しい状況がFCTIの実力値でして、利上げについては非常に問題意識を持っていたため、半年以上前に現地のFCTIに対して具体的な検討を指示しています。具体的には金利キャップを設定する等の対策を講じることになると思います。

例えば、金利キャップをかけるためには当然コストがかかりますので、選択する金利キャップ等の条件について半年ほど前から継続的にスタディを続けています。しかし、今のところはまだ金利キャップ等の措置は実行していません。

今後の金利上昇予測や想定されるダメージなどを考えながら、現在、かなり真剣な検討に入っています。

質疑応答:利上げによるフィリピンとインドネシアへの影響とFCTIの今後の平均利用件数の見通しについて

質問者2:1点目は先ほどの質問と一部関連していますが、Fedの利上げで新興国通貨も利上げを行わないと通貨価値を防衛できないということで、インドネシアやフィリピンの調達コスト上昇につながるリスクをどのように考えていますか? 将来的な調達コストリスクで利益拡大ペースが鈍ってくる可能性について教えてください。

2点目は、FCTIの今後の平均利用件数の見通しについてです。従来は「水準がやや高かった」ということですので、しばらくは現状程度の横ばいで揉み合っていくのでしょうか? もしくは「セブン‐イレブン」以外のATMがなくなるため、「セブン‐イレブン」自体のものはもう少し上を目指せる、もしくはやや下落してしまうのでしょうか? FCTIの平均利用件数を出しているものはSEIを設置しているATMだと思いますが、こちらは横ばいなのか、下落するのか、もう少し上を目指せるのか、イメージを教えてください。

河田:1点目は、利上げによるフィリピンやインドネシアへの影響についての質問と理解しました。アメリカ以外で弊社が海外展開している国はインドネシアとフィリピンです。インドネシアはATM1台あたりの装填現金が約200万円です。台数は2,500台くらいありますので、ATMの装填現金は全体で40億円から50億円くらいです。

インドネシアは今も地元の銀行からの借入で調達しております。調達コストは約6パーセントです。十分に黒字となっておりまして、1パーセント上昇した場合、装填現金が50億円だとしても年間5,000万円程度のコスト負担が生じる程度ですので、ビジネスとしては十分に採算に乗せていけると考えています。

フィリピンについては1台あたり約500万円の装填現金がありますので、全体では約60億円から70億円です。1パーセント上がるとコスト負担増は6,000万円から7,000万円となります。こちらは開業間もないため、今はまだ赤字の状態ですが、2023年度には収支が均衡する水準を展望しています。金利の上昇幅が1パーセント、2パーセント、3パーセントくらいであれば、多少黒字化の時期が遅れて、2024年度以降になるかもしれませんが、ビジネスが立ち行かなくなるということは考えていません。

日本と違い、海外子会社は銀行免許を持っていないため、当然現金の調達コストは最初から意識しています。

2点目のFCTIの今後の平均利用件数についてですが、スライドの赤い折れ線グラフはご指摘のとおり「セブン-イレブン」に置いてあるATMの件数です。50件から55件くらいが実力値だと思います。

アメリカは先進国のため、日本と同じくキャッシュレス化が進んでいますが、急激に進行するということではなく、じわじわと進行するのではないかと思います。もちろん新型コロナウイルスの状況次第ではありますが、基本的には50件から55件の間で推移すると思っています。

質疑応答:フィリピンとインドネシアの今後の設置台数と収益の見通しについて

質問者3:インドネシアとフィリピンについてです。「インドネシアは年度の計画をだいぶ上振れて設置台数が増えている」「フィリピンも堅調に設置台数が増えている」ということだと思いますが、今後1年間を見た時にどれくらいの台数まで増える見通しでしょうか? 収益についても教えてください。

河田:インドネシアとフィリピンについてそれぞれご説明します。まずインドネシアですが、かなり急ピッチで台数を増やしており、1ヶ月に250台ほど増設しています。インドネシアは国内のATMの台数が大きく不足していることと、利用件数の増加も相応に見込めますので、これからの1年間、2年間はそのようなピッチで進めようと考えています。

しかし、設置場所が首都ジャカルタから離れていくので、もしかしたら使われ方や費用がこれまでとは異なってくるかもしれないということは意識しております。ATMの発注は区切りながら採算を慎重に見極めつつ進めています。

そのように進めていく中で、「地方によっては採算上厳しい」ということになった場合は軌道修正していくことになりますが、今のところ、ATM利用件数は損益分岐点を超える辺りで順調に推移するであろう見通しをもとに拡大計画を描いています。損益分岐点を超えられない場合は止めていくことになります。

フィリピンは先ほどお伝えしたとおり「セブン-イレブン」約3,000店舗全店へのATM設置を行う予定です。したがって、3,000台までは設置を見込んでおりますが、現状、そこから先の具体的な計画はありません。

しかし、「セブン-イレブン」への設置だけでも1年から2年かかると思いますので、その間にマーケットの状況や他からの引き合いがあるかどうかを踏まえ、その後の設置計画を考えていくことになります。

質疑応答:後払い決済の今後の売上と利益の期待値、セブン&アイグループについて

質問者4:1点目は、もう一度BNPLについてで恐縮ですが、今後の売上と利益の期待値について教えてください。「この第3四半期は利益は極めて少なかった」とお話がありましたが、一番最初のため引当の計上がたまたま大きかっただけで、2回目の四半期である1月から3月以降は売上がコストを十分に上回り、しっかりと利益が落ちてくるのでしょうか? そのあたりも含めて、お話できる範囲で売上利益の今後の見方についてお願いします。

2点目はグループ内のお話しですが、親会社がコンビニエンスストアに集中していくという報道が出てきている中、御行と親会社との関係について、よい方向、悪い方向のどちらでもよいのですが、関係が変わる・変わらないなど、期待していることがあれば教えてください。

河田:まず、BNPLについて、なかなか明確なことをお伝えできなくて申し訳ありません。売上は、カンムが提供する「ポチっとチャージ」の利用件数に連動しますので、カンムのセールス・パワーに依存しているということになります。

利益は、今後どの程度のデフォルト額が発生するかに影響されます。足元の利益はマイナスではありませんが、現時点で今後の見通しをお話しするのは難しい状況です。その次の四半期も大きな利益を生むとは思っていません。

サービスを継続する中で、どのくらいのデフォルトが生じるか見積もれるようになると、利益も正確に読めるようになってくると思いますが、今の段階ではお伝えしにくい状況です。

2点目のセブン&アイグループについてですが、様々な報道が出ておりますが、特に決まっていることがあるわけではなくて、私どもが知っている情報もみなさまがご存じの情報とほぼ変わらないと思います。

セブン銀行のATMは、ある意味では「セブン‐イレブン」の1つのサービスのような要素が強いため、「セブン‐イレブン」が強くなるとセブン銀行も強くなれる関係だと思います。

新聞で百貨店についての報道なども出ていますが、こちらも決まっていないためよくわかりませんが、私どもが百貨店に置いているATM台数はそごう・西武合計で20台から30台です。2万6,000台と比べると非常にわずかですので、私どもの事業影響はほとんどないと考えざるを得ないところです。

河田氏よりご挨拶

本日は大変ありがとうございました。第3四半期決算のため業績のご説明が中心になりましたが、印象としてはおそらくサプライズの少ない決算だったのではないかと思います。

昨年5月に中期経営計画を発表しておりまして、第2の成長を目指すことを明確に掲げました。また、昨年4月にパーパスを制定しており、お客さまの「あったらいいな」を超えて、こだわっていくことも私どもの存在意義として決めています。

そのような中でATM事業に次ぐ成長の柱を作っていこうということですが、セブン銀行らしい意味のあることでなければといけません。「『儲かればよい』というものではない」ということで、社内で様々な議論を行い、だんだんかたちになってきています。

こちらをなるべく早くお示ししていかなくてはいけないと思っていますが、おそらく本決算の前後でお示しできるのではないかと思っていますので、ぜひご期待いただきたいと思っています。

新型コロナウイルスの感染がどんどん広がり、人流が少なくなってきているため、会社の業績ということではATMの利用が減少している状況が懸念されますし、健康面についても非常に心配な状況ではありますが、私どもはがんばってまいりますので、ぜひみなさまもお気をつけてお過ごしいただければと思います。また3ヶ月後に様々なお話をさせていただければと思っています。本日は誠にありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

8410

|

255.6

(11:30)

|

+3.2

(+1.30%)

|

関連銘柄の最新ニュース

-

信用残ランキング【買い残増加】 三菱UFJ、三井住友FG、フジHD 04/13 08:10

-

セブン銀(8410) 2025年3月 月次データ(単体) 04/10 09:00

-

セブン銀行:ATM事業を核に新たなサービスを付加、利益の成長と株主... 04/02 12:51

-

信用残ランキング【買い残増加】 JX金属、ゆうちょ銀、NTT 03/30 08:10

-

日本体育大学と「コンビニ証明書受取サービス」の提供に合意 03/28 16:49

新着ニュース

新着ニュース一覧-

今日 11:50

-

今日 11:50

-

-

今日 11:40