Sansan、1Qの売上高は前年比25.4%増 「Bill One」の高成長が継続し、連結業績見通しに対し順調な進捗

報告セグメントの変更

橋本宗之氏(以下、橋本):本日は、当社の決算説明会にご参加いただきまして、ありがとうございます。CFOの橋本でございます。本日は4つの章について、順にご説明いたします。

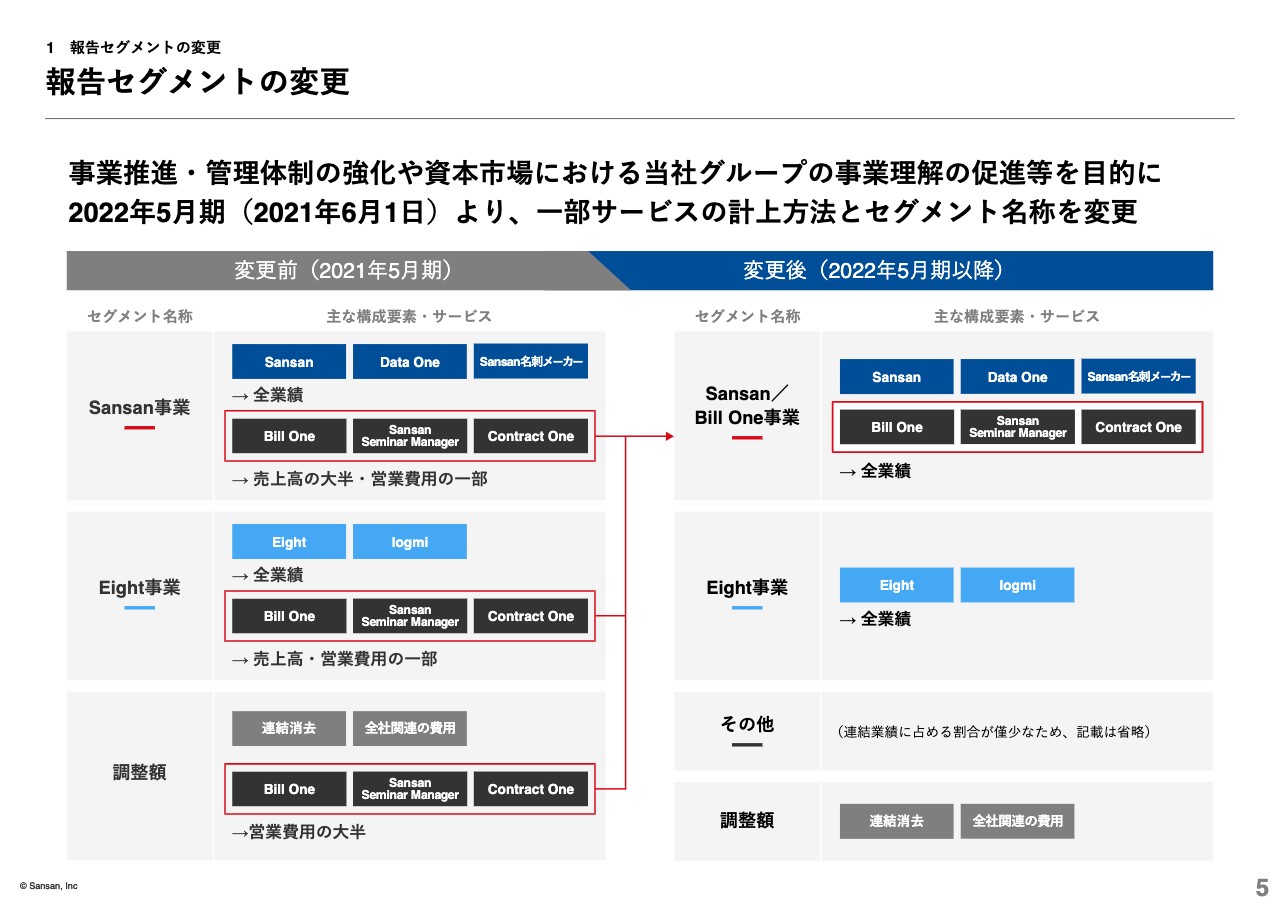

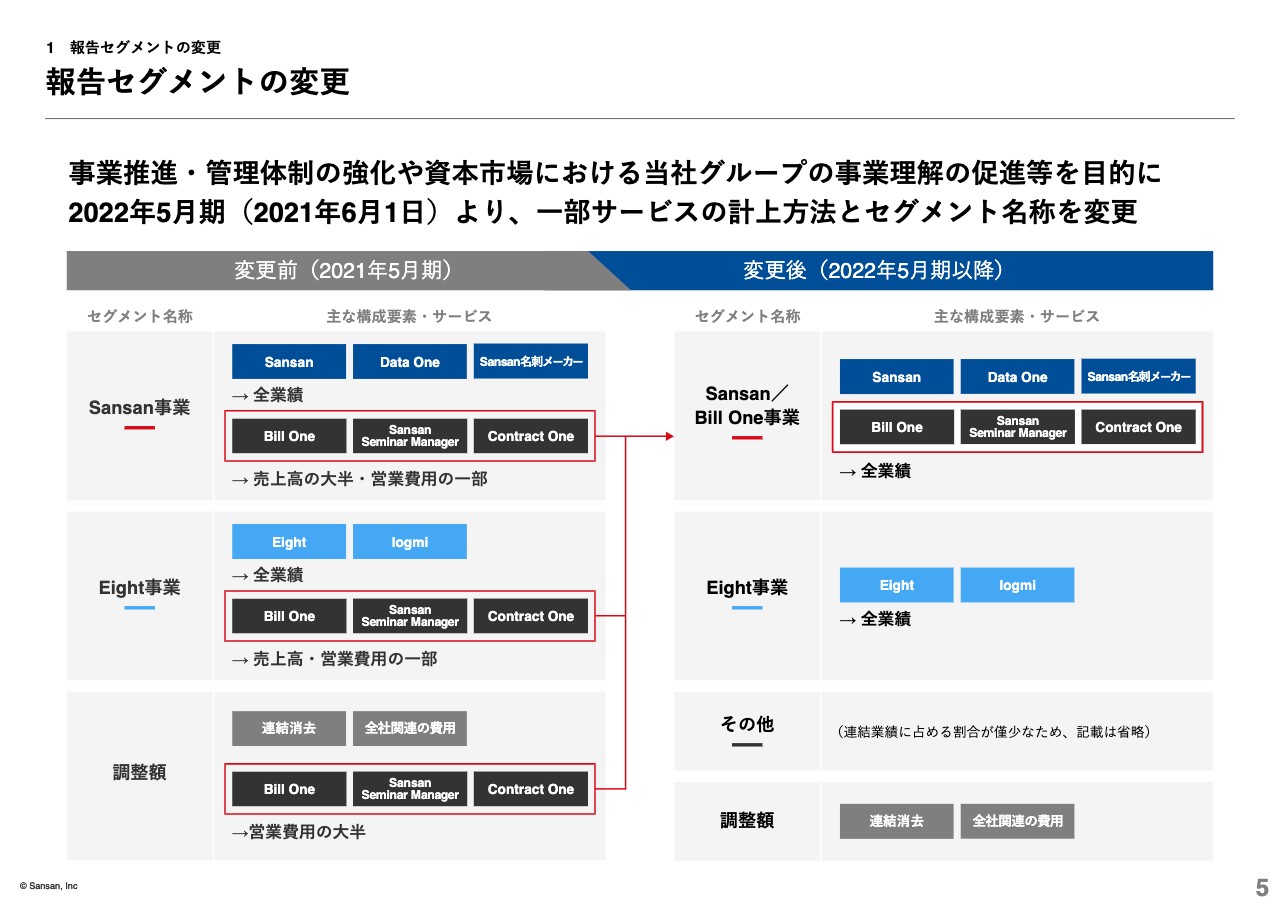

まずは、報告セグメントの変更についてです。5ページをご覧ください。2022年5月期より、報告セグメントの変更を実施しました。従前の報告セグメントは、Sansan事業およびEight事業の2つでしたが、一部サービスの計上方法を変更した上で、Sansan/Bill One事業およびEight事業の2つに変更しました。

主な変更点としては、クラウド請求書受領サービスの「Bill One」、法人向けセミナー管理システムの「Sansan Seminar Manager」、クラウド契約書データ化サービスの「Contract One」などの、新規サービスに係る売上高と営業費用の計上方法です。

従前においては、「Bill One」「Sansan Seminar Manager」「Contract One」などの新規サービスに係る売上高と営業費用の一部は、各セグメントに一定の割合で配賦して計上し、当該サービスに係るそれ以外の営業費用の大部分は、各セグメントに配賦しない調整額としていました。変更後は、売上高・営業費用ともに、すべてSansan/Bill One事業に計上します。

第1四半期累計実績ハイライト

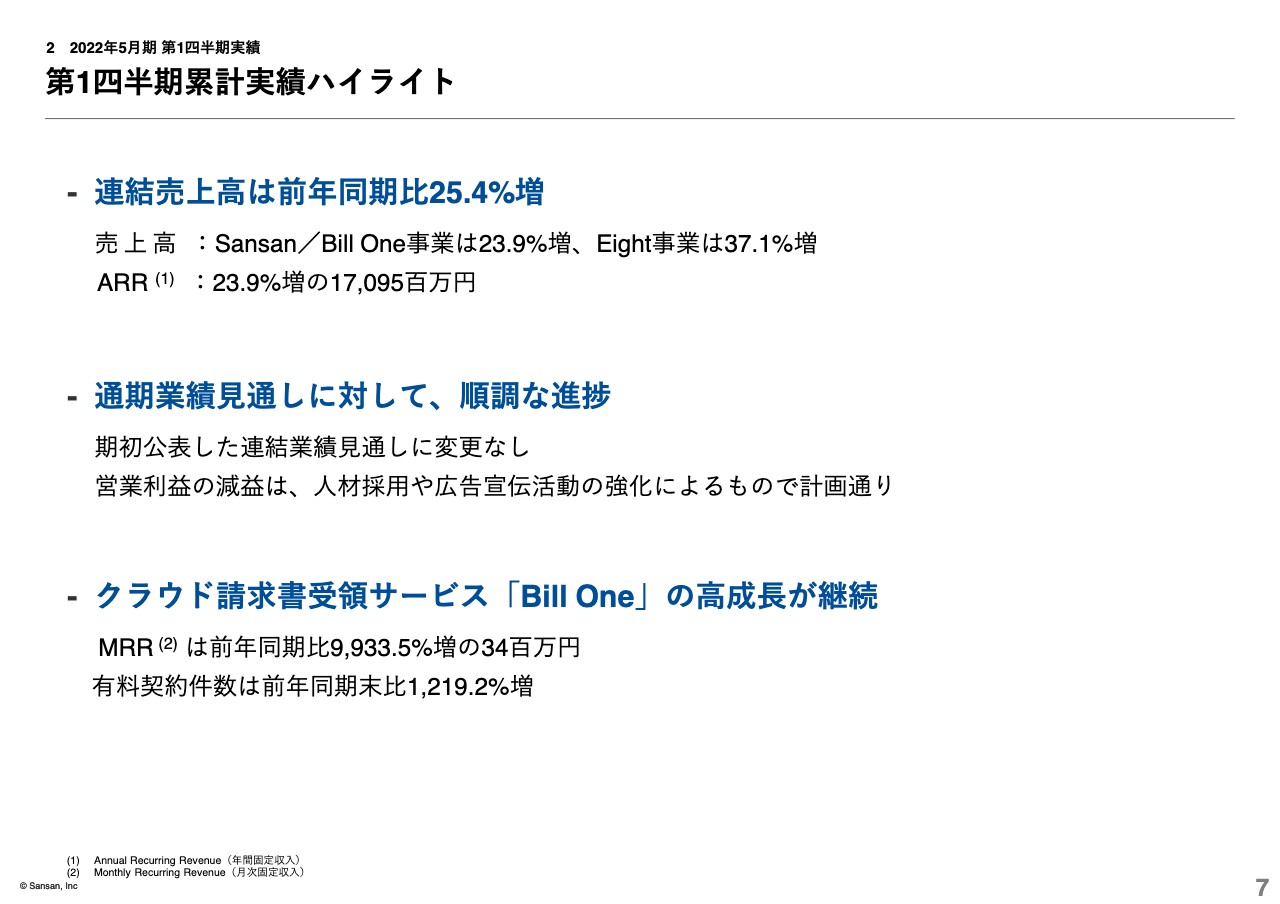

第1四半期の実績についてご説明します。7ページをご覧ください。第1四半期実績のハイライトは3点です。

まず1点目ですが、連結売上高は前年同期比25.4パーセント増と順調に推移しました。ARRは23.9パーセント増の約170億9,500万円となりました。

2点目ですが、通期業績見通しに対して、第1四半期の実績は順調な進捗となっています。営業利益の減益は、中長期的な成長の実現に向けた人材の採用や、広告宣伝活動を推進したためであり、投資計画に沿った実績です。

3点目は、クラウド請求書受領サービス「Bill One」についてです。「Bill One」の2021年8月末におけるMRRは、前年同期比で約100倍の約3,400万円、有料契約件数は約13倍と、高成長が継続しています。

連結実績の概況

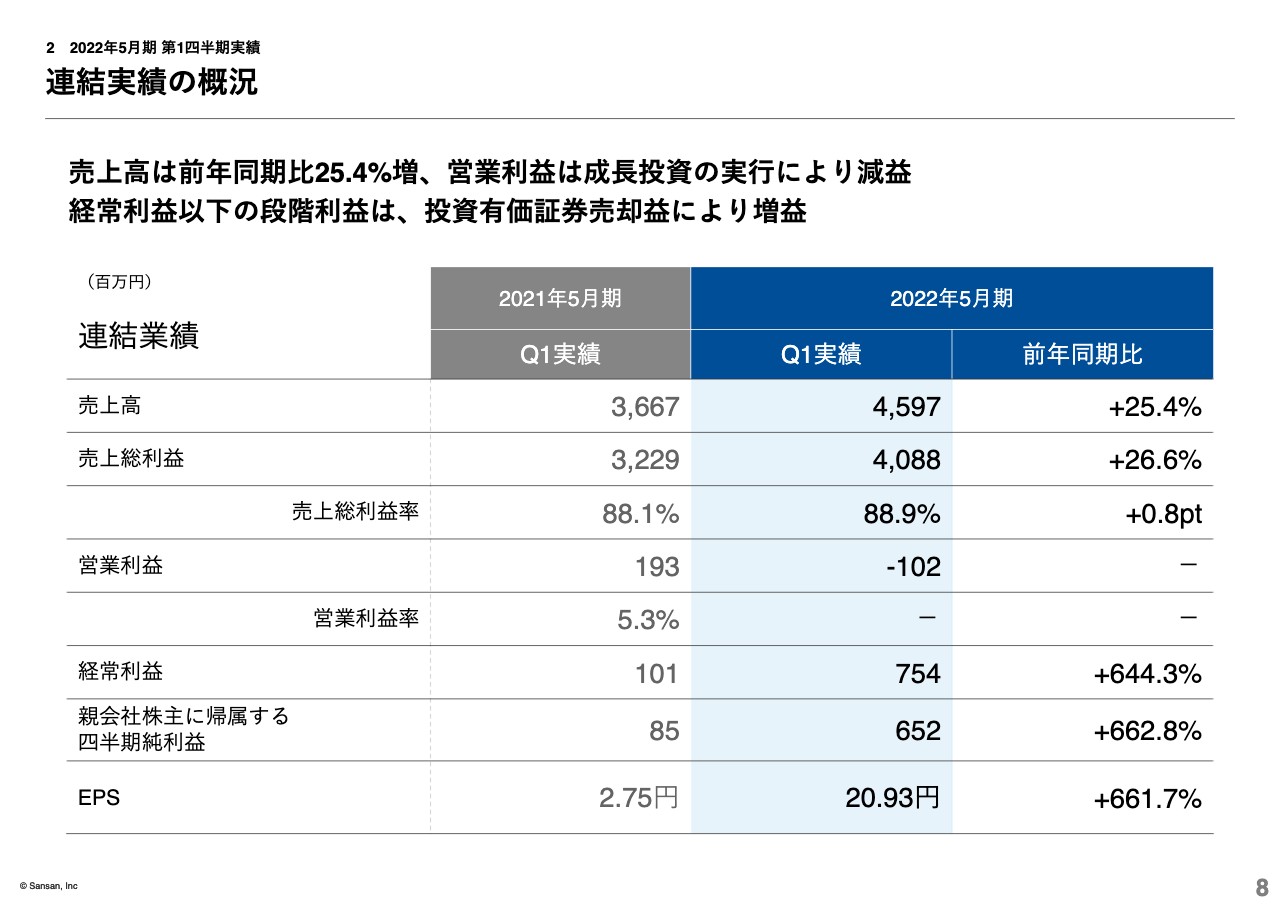

8ページをご覧ください。第1四半期の連結業績については、ご覧のとおりとなりました。コロナ禍によるマイナス影響は受けているものの、売上高は総じて順調に推移し、前年同期比25.4パーセント増の約45億9,700万円となりました。

また、中長期的な成長に向けた各種投資を実行した結果、営業利益は前年同期比で約2億9,600万円減少し、約1億200万円の損失を計上しました。

なお、経常利益や親会社株主に帰属する四半期純利益が大きく増加していますが、これは2021年7月19日に公表したとおり、営業外収益に投資有価証券売却益約9億7,900万円を計上したことが主な要因です。

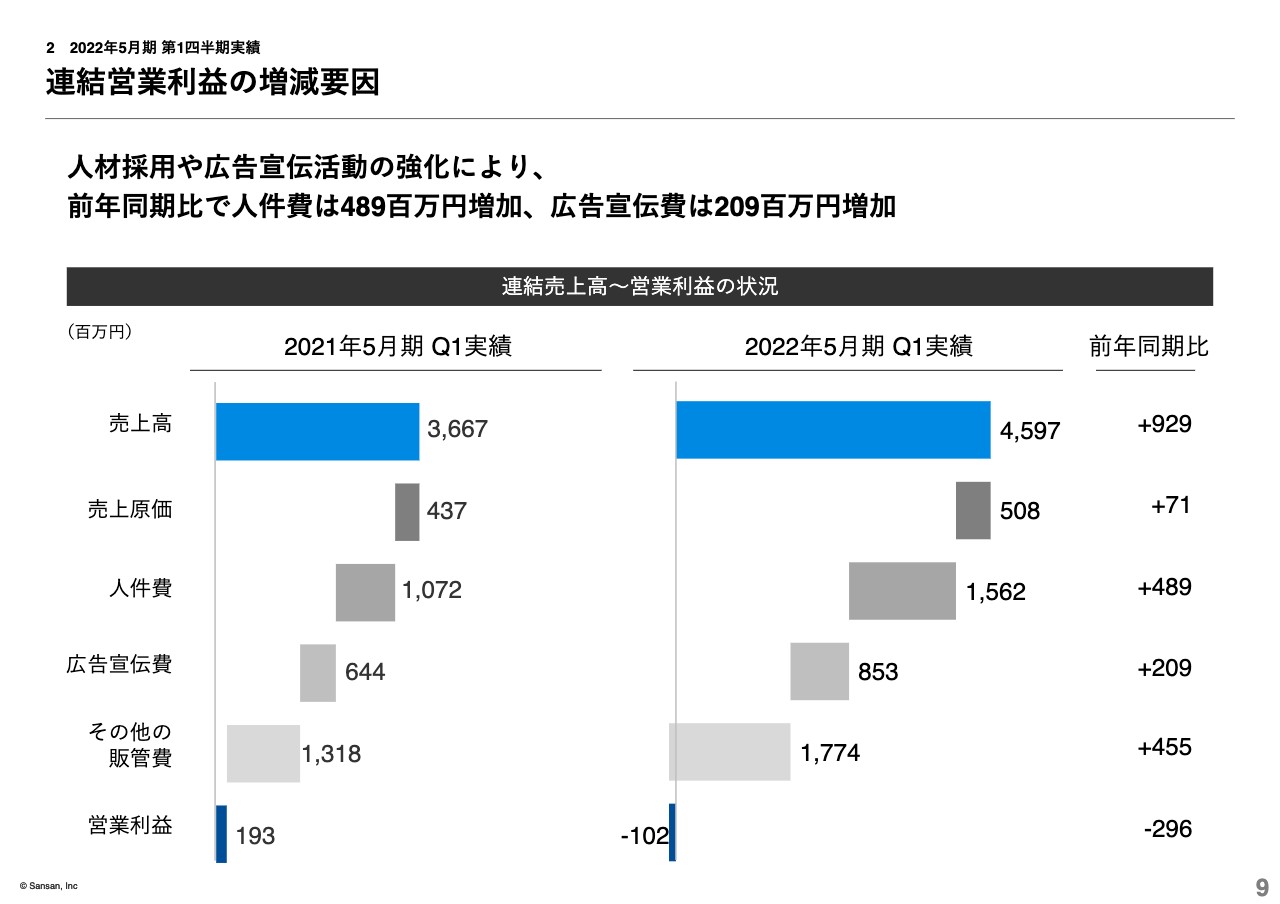

連結営業利益の増減要因

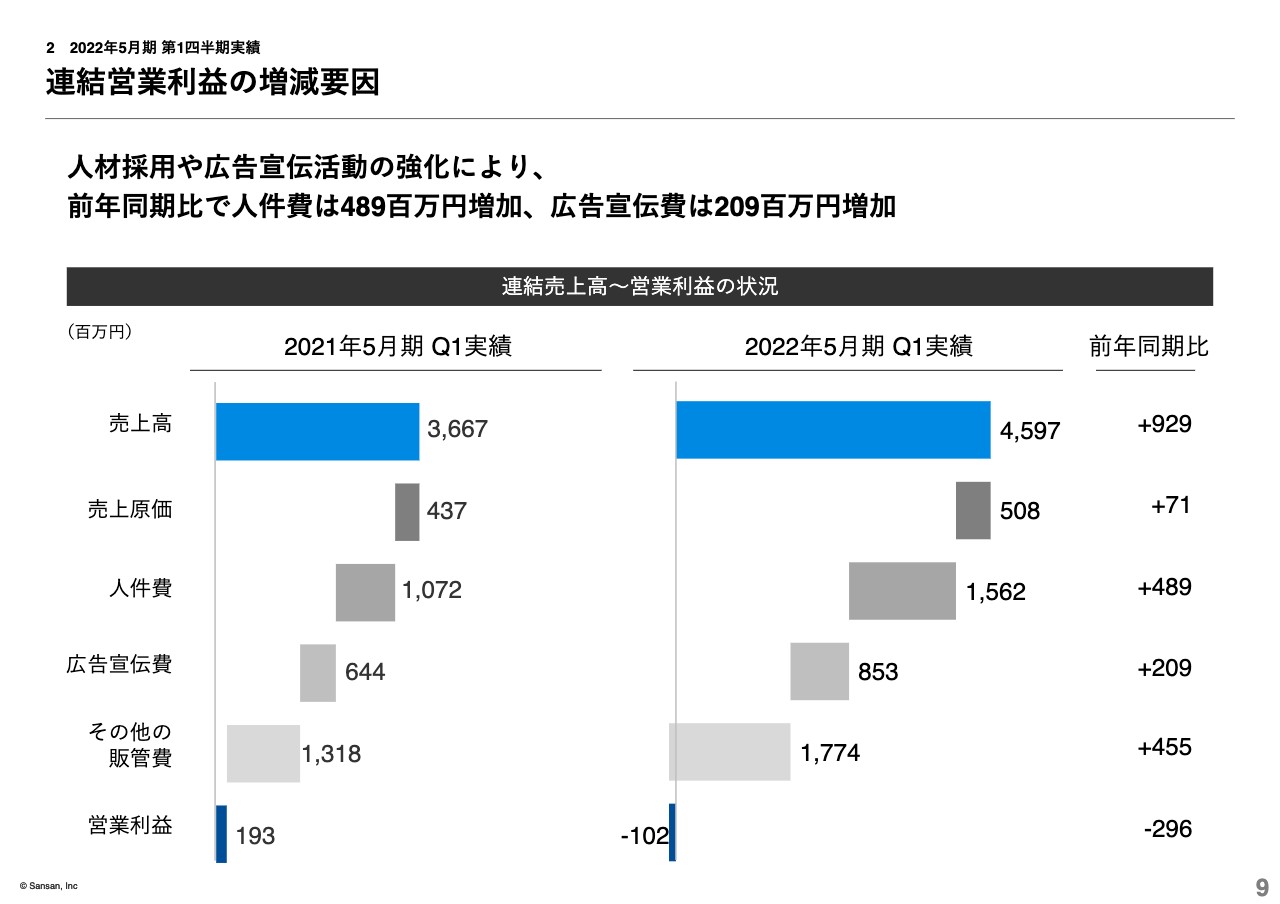

9ページは、連結営業利益の増減要因をご説明したものです。第1四半期では、中長期的な売上高成長率の加速に向けて、さまざまな成長投資を行いました。

具体的には、前期から継続して全社的な人材採用を強化した結果、連結従業員数は前年同期比268名増の1,011名となり、人件費は前年同期比で約4億8,900万円増加しました。また「Sansan」や「Bill One」でのマーケティング活動を推進した結果、広告宣伝費は前年同期比で約2億900万円増加しています。

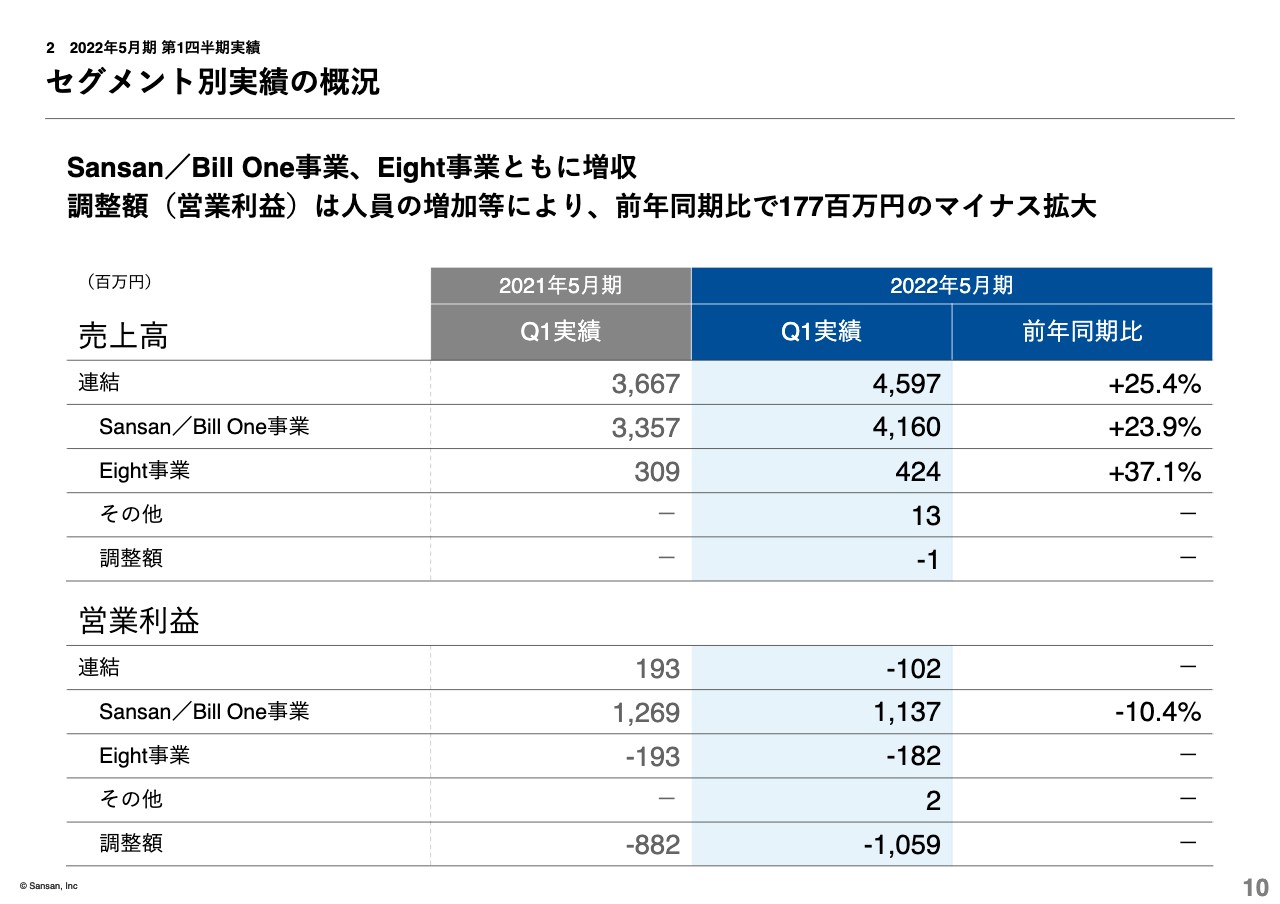

セグメント別実績の概況

セグメント別実績の概況は10ページのとおりです。Sansan/Bill One事業、Eight事業ともに増収となりました。なお、調整額のマイナスが拡大していますが、人員増に伴う各種コストの増加が主な理由です。

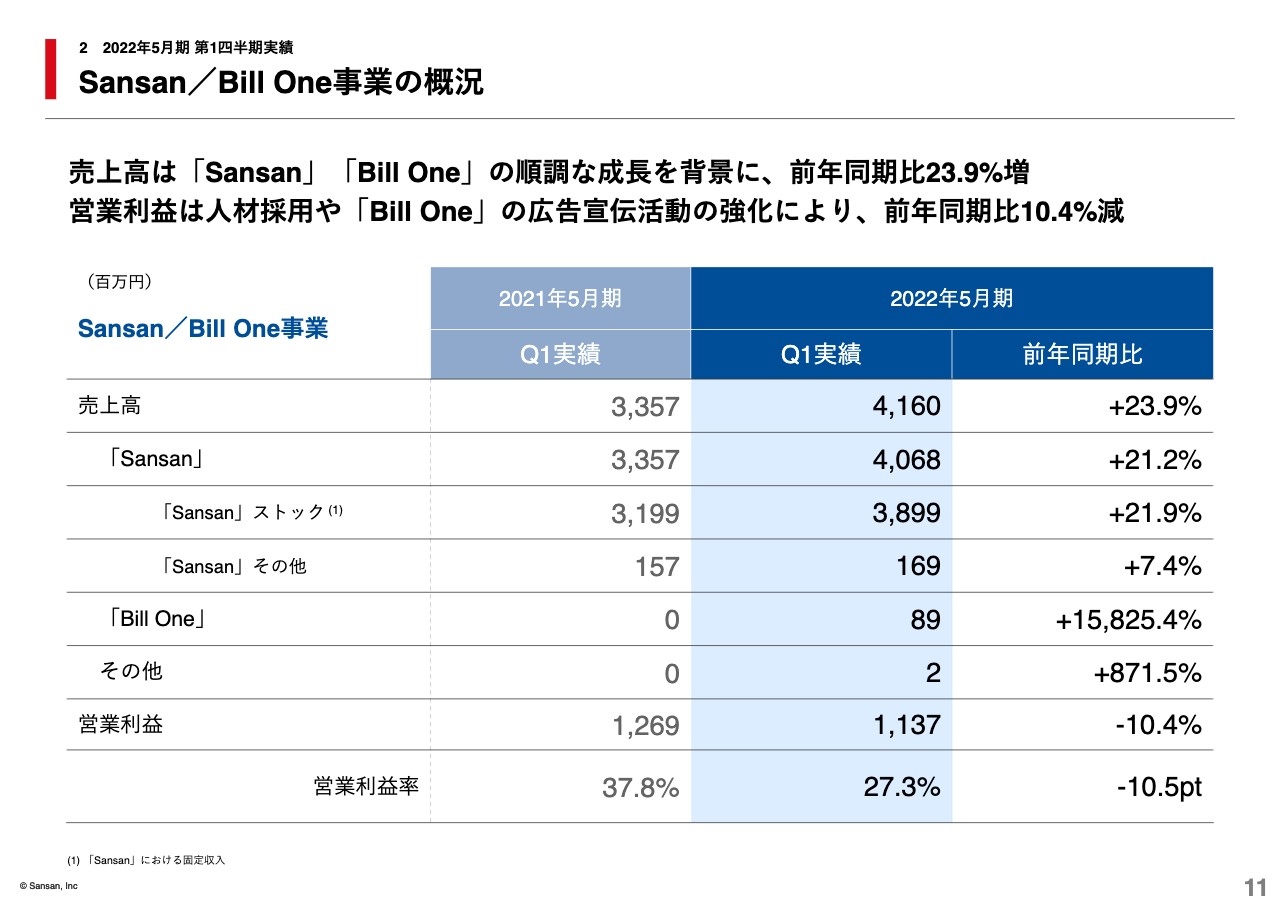

Sansan/Bill One事業の概況

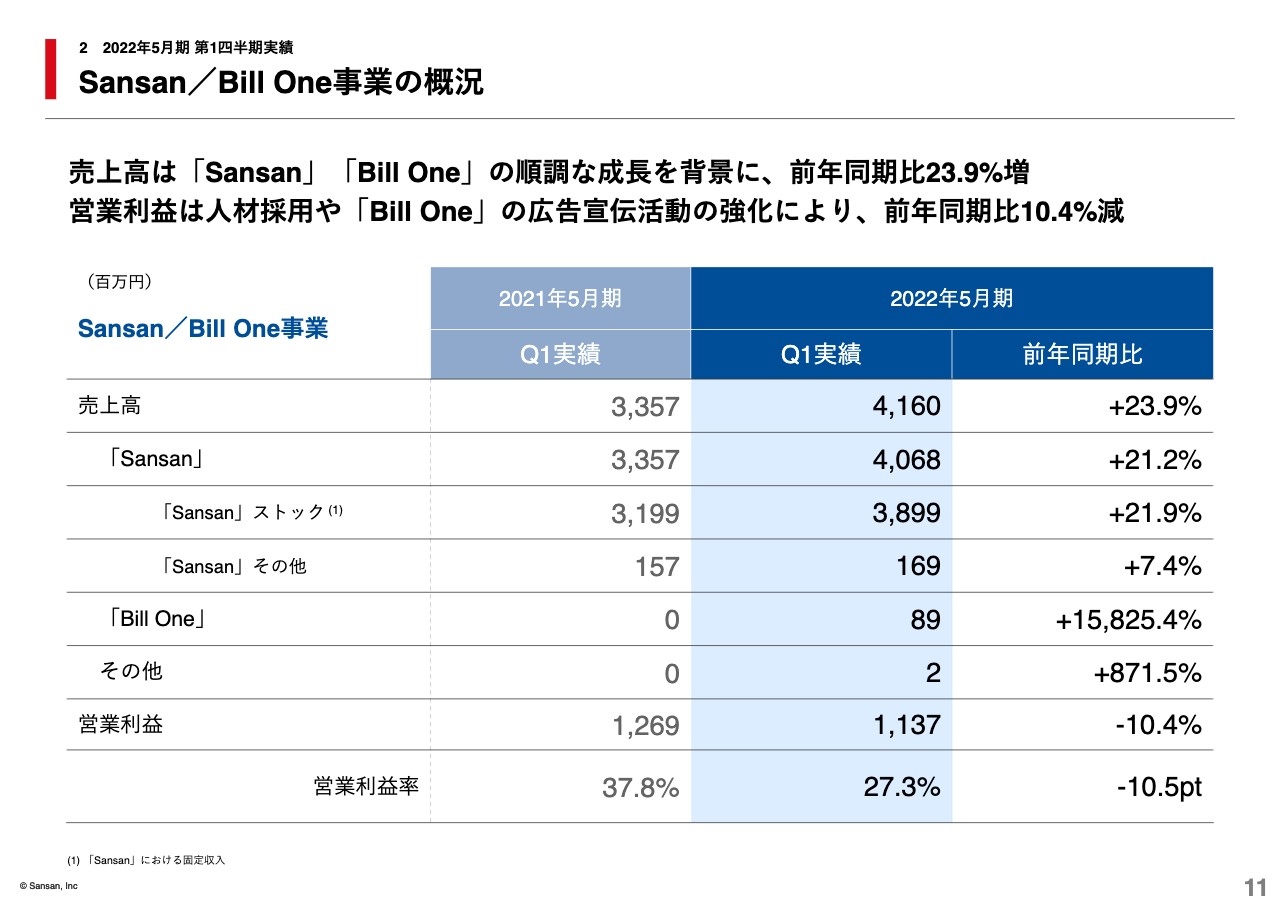

セグメント別の実績についてご説明します。11ページをご覧ください。まずは、Sansan/Bill One事業の実績についてです。売上高は、「Sansan」「Bill One」の順調な成長を背景に、前年同期比23.9パーセント増の約41億6,000万円となりました。

「Sansan」においては、引き続きコロナ禍によるマイナス影響を受けているものの、前年同期比の観点では、その影響が一巡したことによって、ストックおよびその他売上高においても成長率がやや回復しました。また、「Bill One」においては、売上高が前年同期比で約159倍になり、高成長が継続しました。

営業利益は、人材採用による人件費の増加や、「Sansan」「Bill One」におけるマーケティング活動の強化による広告宣伝費の増加などに伴い、前年同期比10.4パーセント減の約11億3,700万円となりました。

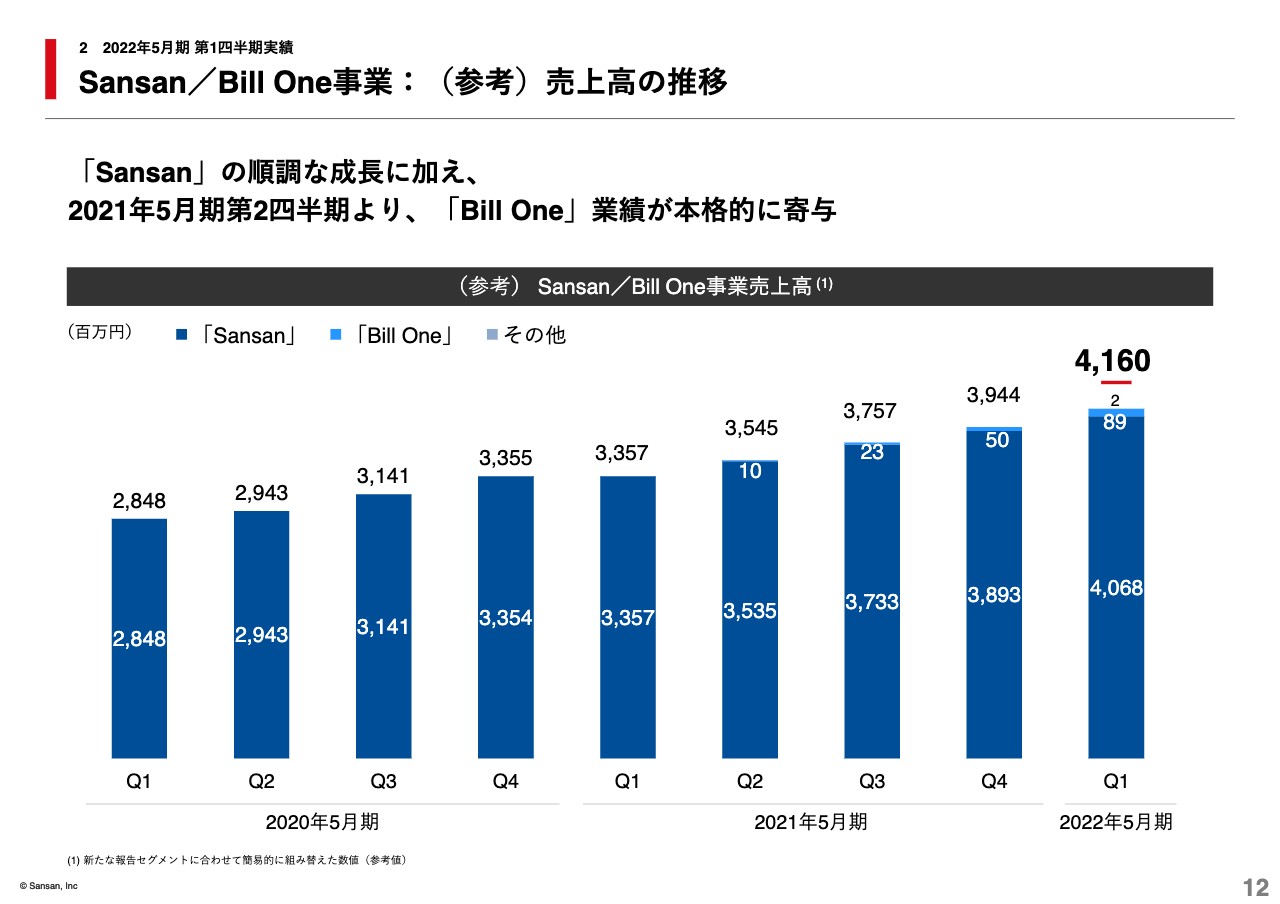

Sansan/Bill One事業:(参考)売上高の推移

12ページはご参考までに、新しいSansan/Bill One事業の区分で、四半期別の売上高の推移を示したグラフをお示ししています。

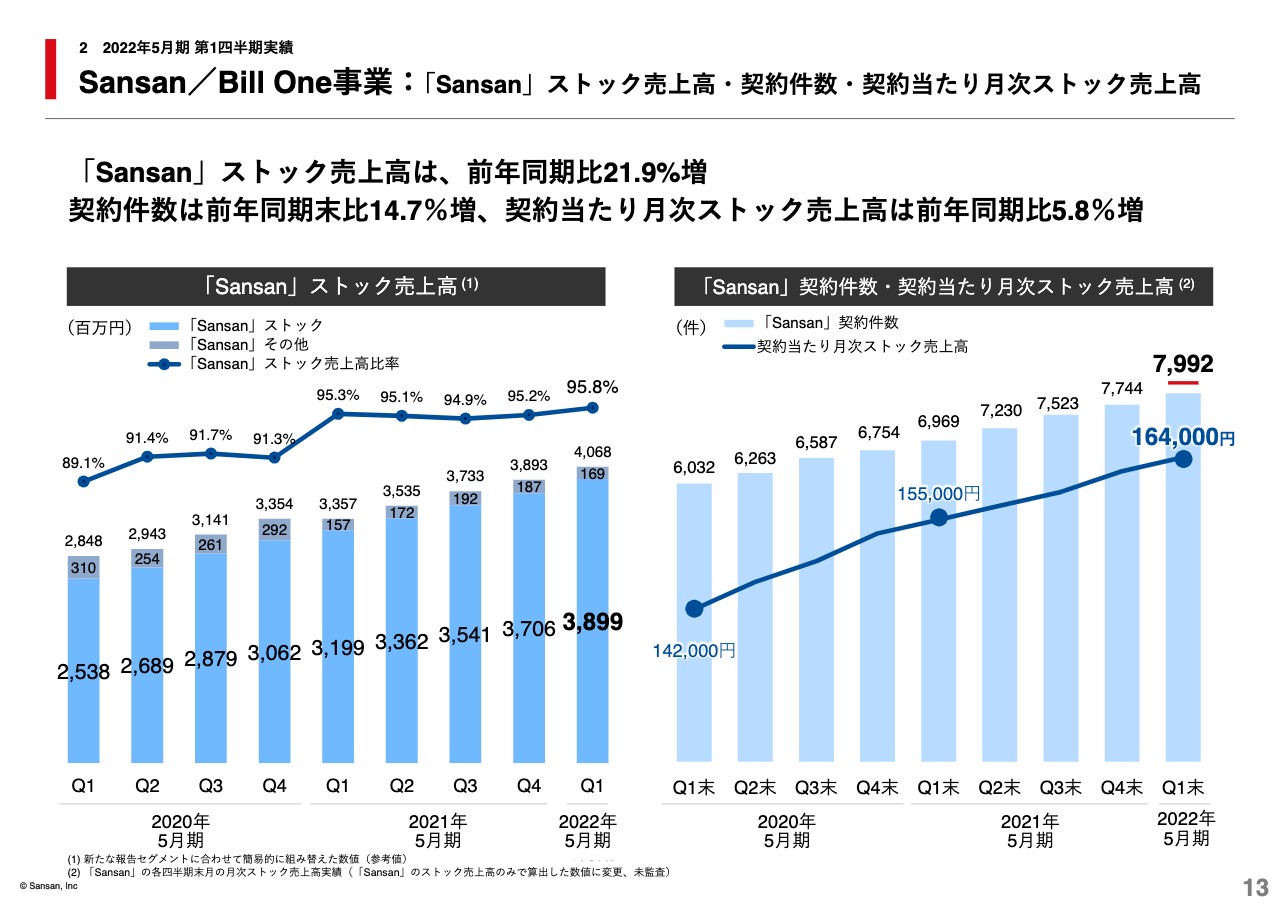

Sansan/Bill One事業:「Sansan」ストック売上高・契約件数・契約当たり月次ストック売上高

13ページをご覧ください。「Sansan」ストック売上高は、「Sansan」の契約件数が順調に積み上がっていることや、解約率が低水準を維持していることなどから、前年同期比21.9パーセントの増収となりました。「Sansan」契約件数は、前年同期末比14.7パーセント増の7,992件となり、契約当たり月次ストック売上高は、前年同期比5.8パーセント増となりました。

なお、これまではSansan事業全体の各四半期末月の売上高を用いて、契約当たりの月額売上高を算出していましたが、今回の資料からは「Sansan」の各四半期末月のストック売上高のみで算出した数値に変更しています。

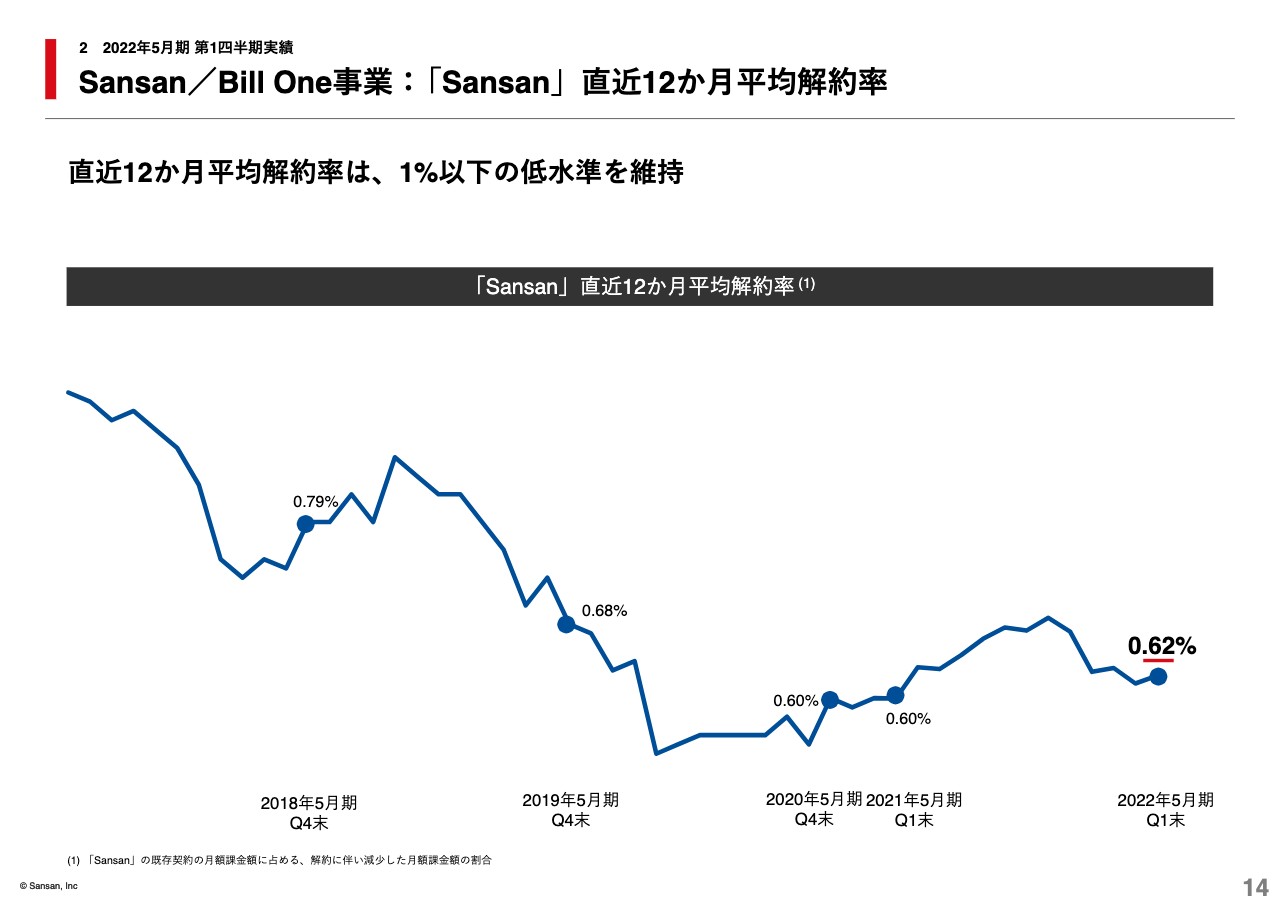

Sansan/Bill One事業:「Sansan」直近12か月平均解約率

「Sansan」の直近12ヶ月平均の月次解約率は14ページのとおりです。各種取り組みを行うことで、引き続き1パーセント以下の低水準を維持しています。

Sansan/Bill One事業:「Bill One」MRR・有料契約件数・有料契約当たり月次売上高

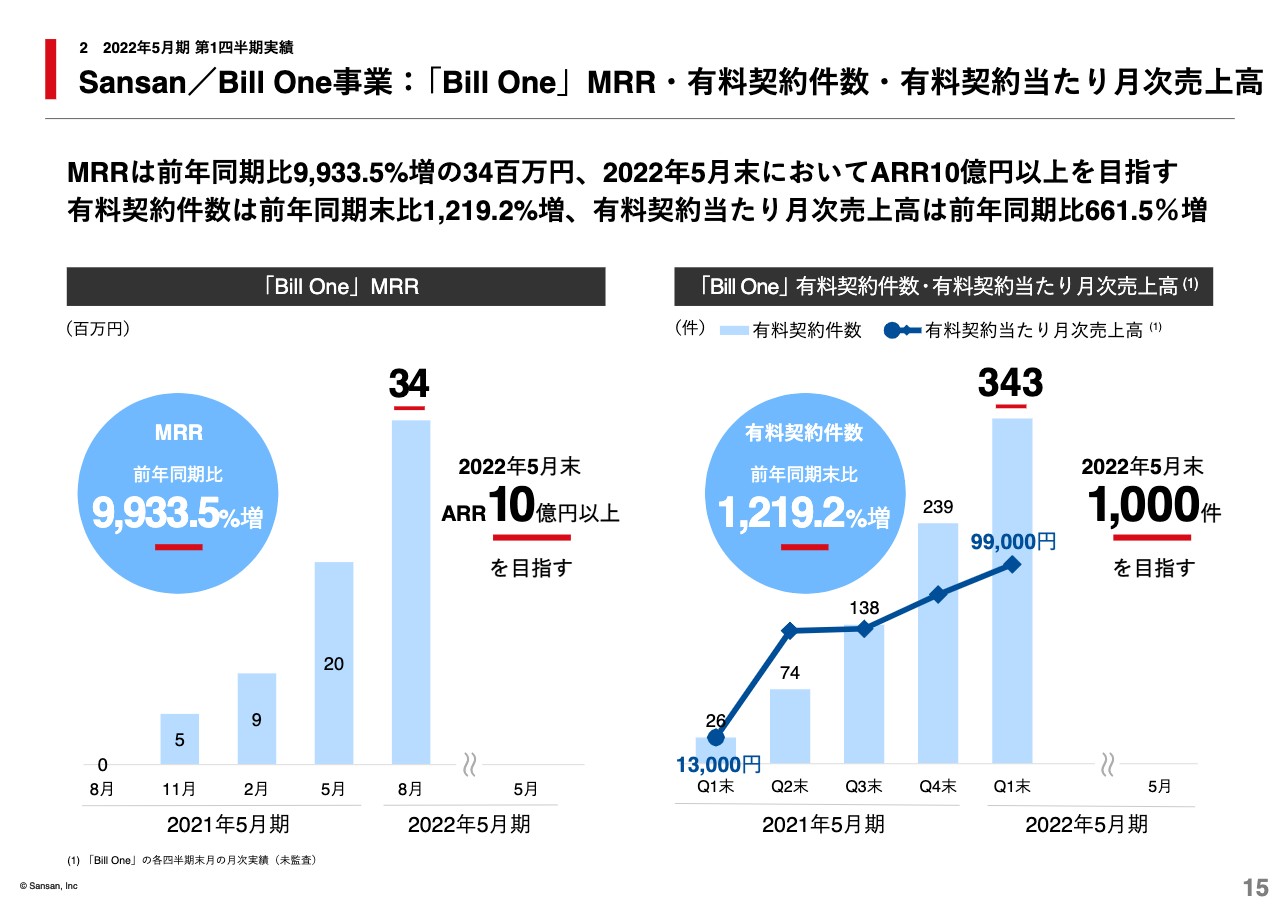

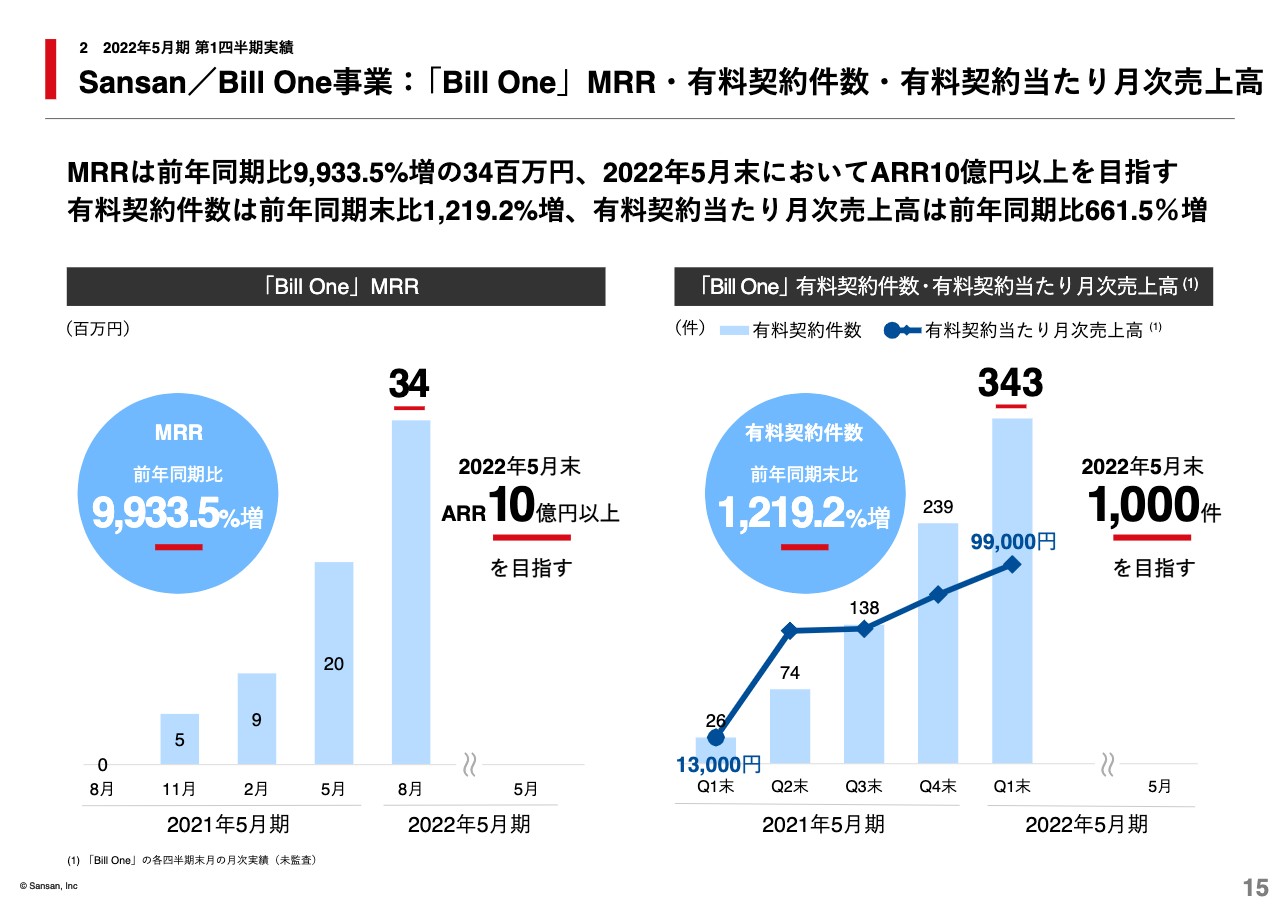

15ページでは、「Bill One」のMRRと有料契約件数についてご説明します。大手企業の新規契約獲得などが進んだことから、2021年8月末における「Bill One」のMRRは、前年同期比で約100倍の約3,400万円となりました。

また、「Bill One」の有料契約件数は、前年同期末比で約13倍の343件となり、有料契約当たりの月次売上高は、前年同期比で約7.6倍の9万9,000円となりました。

なお、現時点では、2022年5月末におけるARR10億円以上、有料契約件数 1,000件を目指しています。

Sansan/Bill One事業:「Bill One」潜在市場規模

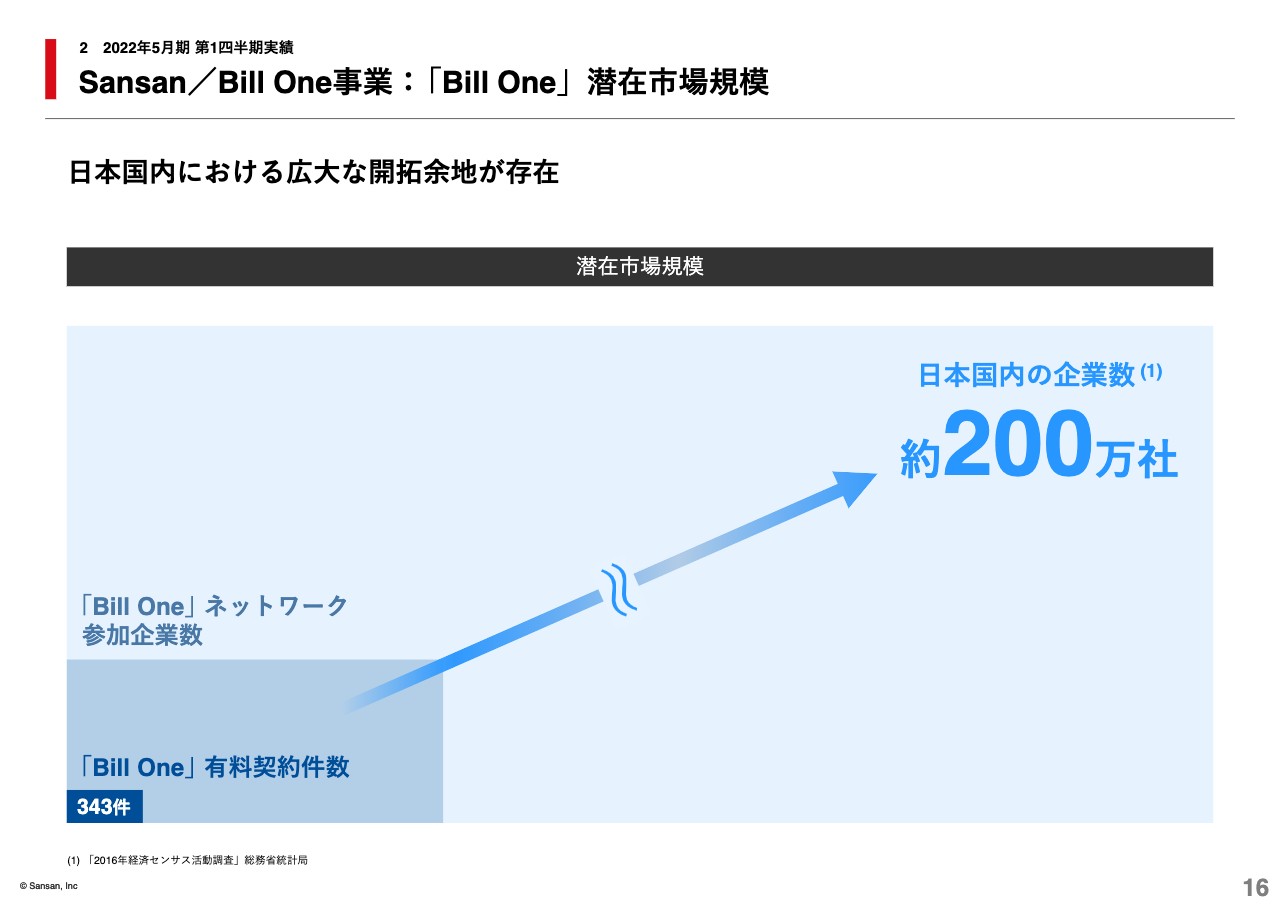

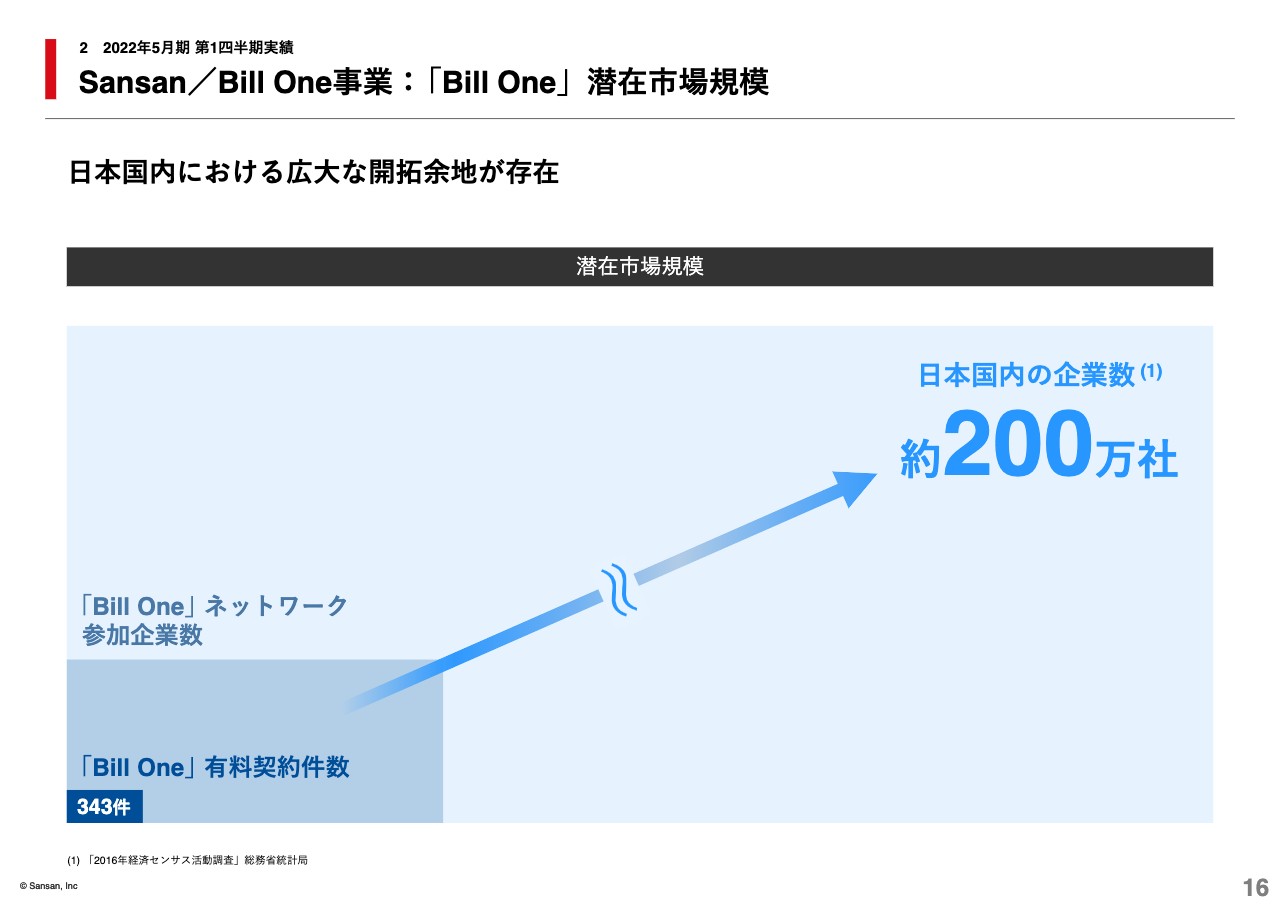

16ページでは、「Bill One」の実績および潜在市場規模についてご説明します。TAMの考え方は、スライドのグラフの濃い⻘色部分が当四半期末の「Bill One」有料契約件数、隣の水色部分が請求書を送付する企業を含むネットワーク参加企業数、そして薄い水色の大きな四角は、日本国内のターゲットとなる企業数を表しています。

ご覧のとおり、日本国内において広大な開拓余地があり、「Bill One」ネットワーク参加企業数は、利用ユーザー1社に対して送付元が複数存在することから、「Bill One」利用件数の増加以上に拡大するモデルとなっています。そのため、今後、加速度的に企業との接点の増加が見込まれています。

また、日本国内においては、電子帳簿保存法の改正やインボイス制度の導入などの取り組みが官⺠を挙げて進んでいます。このような環境は、「Bill One」の普及拡大にとって、追い風に働くものと捉えています。

当社グループは、2023年10月に見据える「電子インボイス制度」の導入実現に向け、電子インボイス推進協議会において会員企業や団体と活発な意見交換を行っており、2021年9月には同協議会の幹事法人に就任しました。

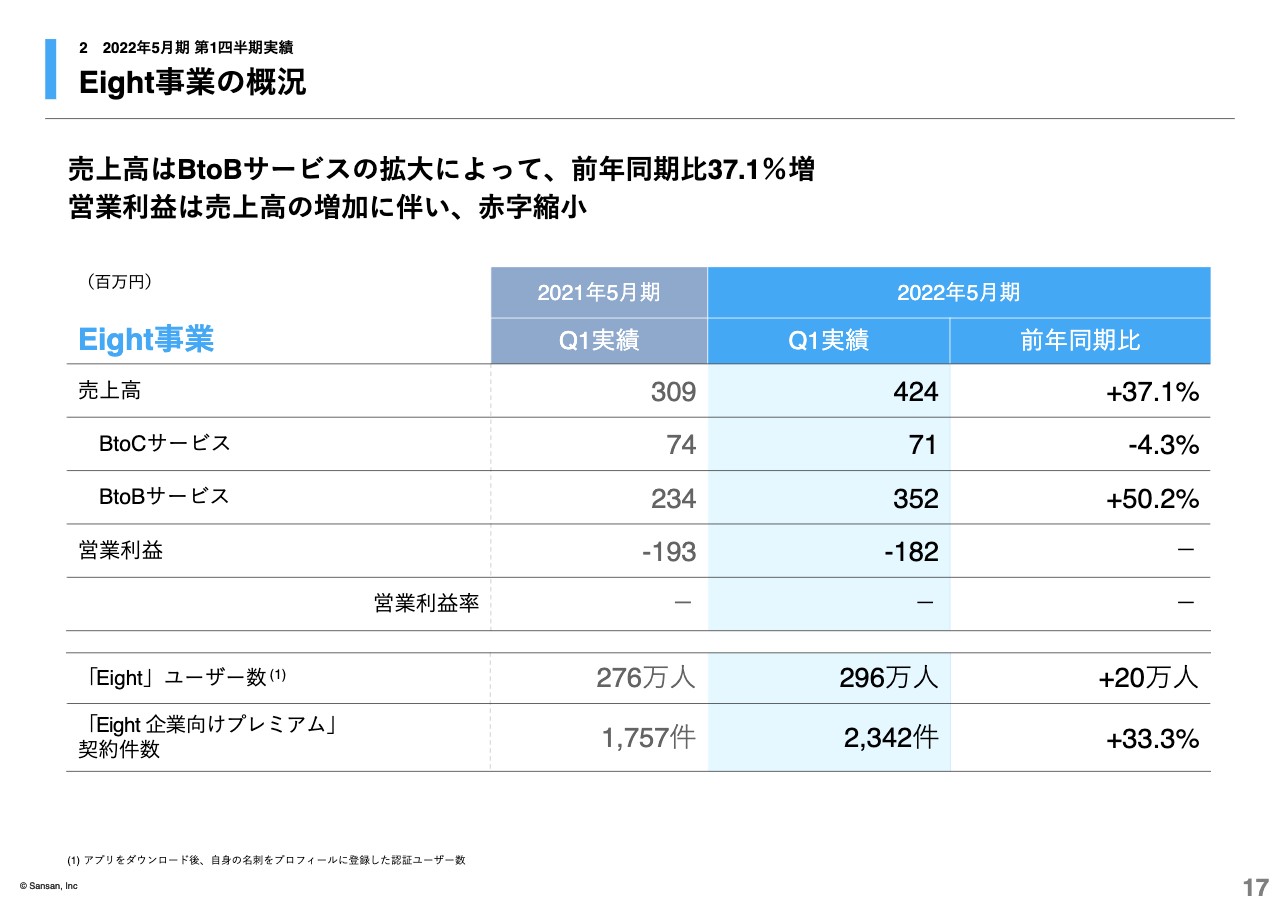

Eight事業の概況

Eight事業の実績について、17ページをご覧ください。売上高は、BtoBサービスの拡大が成⻑をけん引し、前年同期比37.1パーセント増となる約4億2,400万円となりました。営業利益は、売上高の増加に伴い、マイナス約1億8,200万円となり、赤字が縮小しました。

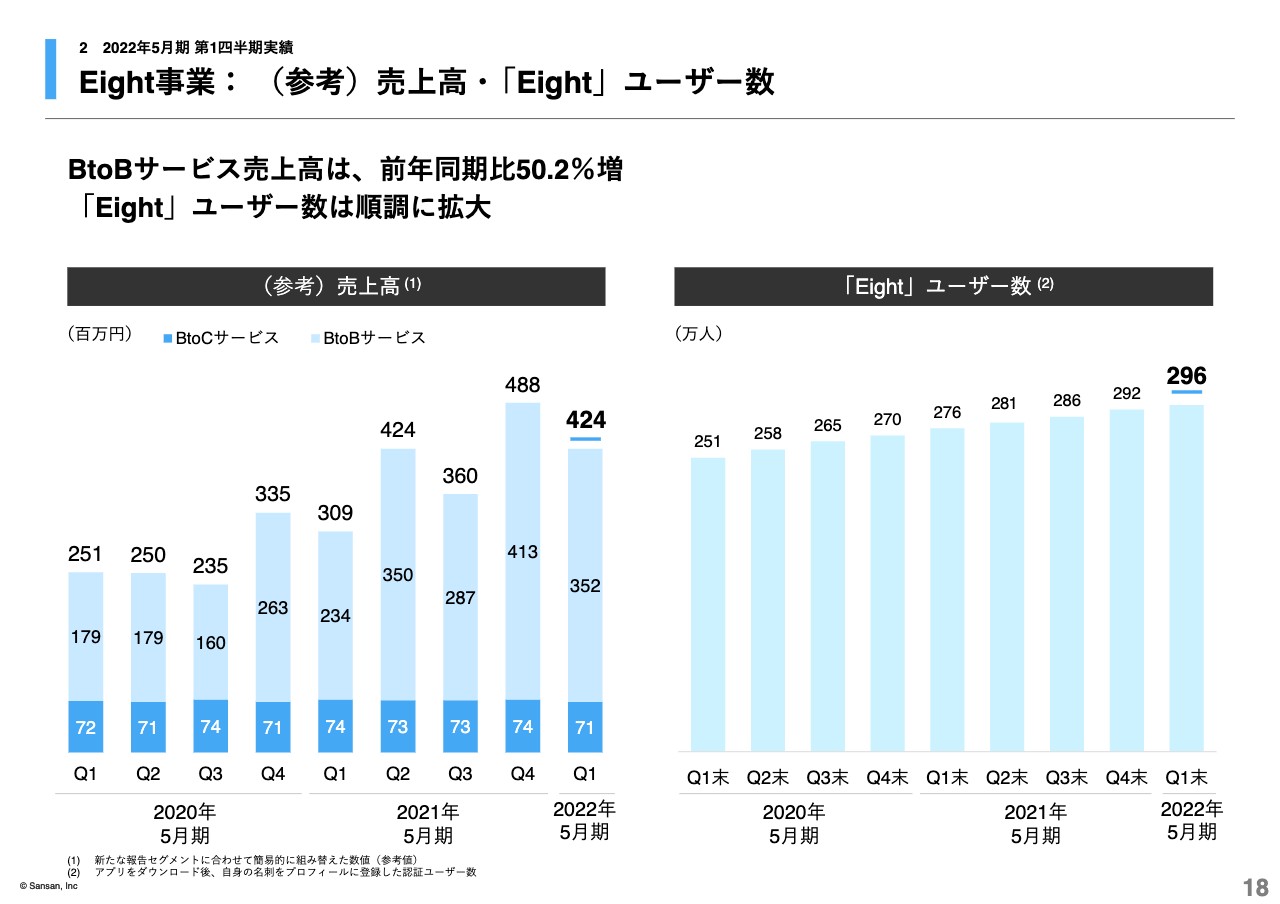

Eight事業: (参考)売上高・「Eight」ユーザー数

18ページでは、売上高の推移および「Eight」ユーザー数についてご説明します。BtoBサービス売上高は、企業向け名刺管理サービスや広告サービス、採用サービスなどにおいて堅調な成⻑が継続したほか、2020年8月に連結子会社化したログミー社の業績寄与などによって、前年同期比50.2パーセントの増収となりました。

なお、前第4四半期の売上高と比較して減収している理由は、前第4四半期で実施したビジネスイベント「Climbers」を当四半期では実施しなかったためです。第3回目となる次回の「Climbers」は、11月に開催する予定です。「Eight」のユーザー数については、前年同期末比20万人増の296万人となり、順調に拡大しました。

トピックス

経営トピックスについてご説明します。20ページをご覧ください。経営トピックスは3点です。

1点目は、株式分割についてです。投資単位当たりの金額を引き下げることで、当社株式の流動性向上と投資家層の拡大を図ることを目的に、2021年12月1日を効力発生日として、普通株式1株につき4株の割合をもって分割することを決定しました。

2点目は、新市場区分「プライム市場」の選択です。2021年7月9日付で東京証券取引所より、「プライム市場」の上場維持基準に適合している旨の結果を受領したため、今後、定められたスケジュールに基づき所定の手続きを進めていきます。

3点目は、既にご案内の内容ではありますが、コーポレートガバナンスの強化に関する取り組みの1つをご紹介します。2021年8月に独立社外取締役として、会計や監査、法務などに関する幅広い見識を有する塩月燈子氏を迎えました。この結果、当社の取締役における社外取締役比率は44.4パーセント、独立役員比率は33.3パーセント、女性役員比率は22.2パーセントとなっています。

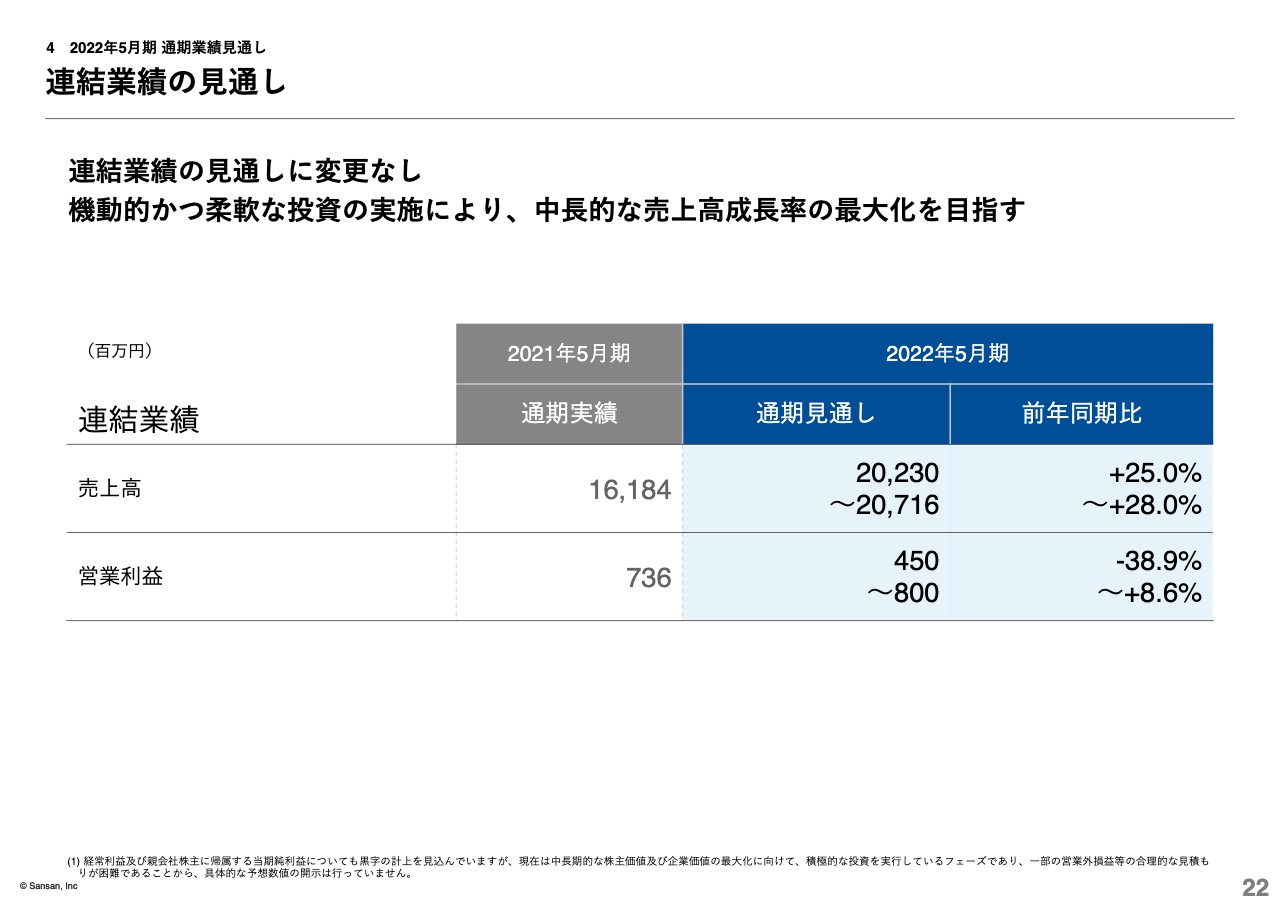

連結業績の見通し

最後に、通期業績見通しについてご説明します。22ページをご覧ください。10月に入り、緊急事態宣言の解除などがなされましたが、第2四半期以降については、まだコロナ禍の終息が見通せる状況ではありません。依然として不透明な事業環境が継続することで、企業の投資行動やマインドが慎重化し、主に「Sansan」の新規契約獲得に対するマイナス影響が続くことが予想されます。

したがって、現時点において、足元業績に大きなトレンドの変化が生じるとは捉えておらず、期初公表した通期業績見通しに変更はありません。なお、報告セグメントの変更に伴い、セグメント別売上高の通期業績見通しは、Sansan/ Bill One事業は前年同期比で約24パーセント増から28パーセント増、Eight事業は前年同期比で約23パーセント増から27パーセント増に変更となります。

以上で、プレゼンテーションを終了します。ありがとうございました。

質疑応答:費用の詳細と「Bill One」の見通しについて

質問者1:2点質問します。1点目は9ページの費用についての質問です。費用全体は計画線なのか、また第2四半期以降は第1四半期と比べ、どのような費用の出方を想定しておけばよいのか教えてください。

原価の部分が、売上の伸び方に対しては低く出ているような気がしますが、事業上の原価の出方に変化があったのか、費用周りについて確認したいという質問になります。

2点目は、今回から細かい開示が増えた「Bill One」について、もともと描いていた計画に対してどうなのか教えてください。特に計画では今期末の有料契約数が1,000件、ARPUが10万円で、ARR10億円を目指すというお話だったと思います。この有料契約件数を343件から1,000件にするということは、どれくらい見込めるのでしょうか? また、9万9,000円になっているARPUが、10万円は超えていくと思っておいてよいのか教えてください。

橋本:1点目についてですが、資料の9ページをお示ししながら、原価と人件費、広告宣伝費を分けてご説明したいと思います。

まず原価ですが、Sansan/Bill One事業においては原価率が若干改善していますが、特に大きな要因はないと思います。ただし、Eight事業においてはイベントのあり・なしによるものがあります。例えば大きなイベントを開催すると、それに伴う原価費用が発生するため、それによって多少増えると思います。

そのため、どの期間を比べるかによると思いますが、例えば直近の第4四半期を前年同期と比べると、大きなイベントを行ったりしたため、原価が少し膨れている部分もあるのではないかと思います。そのほかは、原価についての大きな変動はありません。

広告宣伝費ですが、もともと期初の計画では、この第1四半期に広告宣伝費をもう少し投じる予定でいました。しかし、残念ながらコロナ禍で緊急事態宣言が長引いた影響で、テレビCMもボリュームを少し減らすなど、広告宣伝活動を減らした関係で、思ったほど投資できませんでした。

砂漠に水をまくようなことにはならないようにしたいと思っているため、少し控えめに投資を行った結果です。そのため本来は赤字がもう少し深いかと思っていたのですが、思ったほど深くはなかったという結果が、営業利益ベースで出ています。

広告宣伝費は通期で30億円から40億円の間の見込みですが、通期の予算については変更はなく、第2四半期、第3四半期、第4四半期で投資をしっかり行っていきたいと思っています。

もう1つ大きな費用は人件費ですが、これについてもほぼ計画どおりです。人員数が30パーセントあまり増えていますし、従業員1人あたりの給与も上げていきたいと思っています。その計画からすると、進捗としてはほぼ計画どおりに着地している状況です。以上が、1つ目のご質問に対する回答になります。

2つ目の「Bill One」ですが、今期末時点でARR10億円と有料契約件数1,000件を目標にしています。直近は343件のため、ペースアップしていかないと1,000件にはなかなか到達しませんが、追い風もかなり吹いており、がんばれば到達する水準だと思っています。ARR10億円についても、有料契約件数1,000件についても、しっかり達成していきたいと思っています。

その時のARPU、契約あたりの売上高については、まだまだ小さい事業で、大きい契約が1件取れる・取れないでかなりブレるため、なんとも言えないところではあるのですが、着実にSやMからエンタープライズにも入れるようなかたちにはなってきており、ARPUも上がってくるのではないかと思っています。そのような意味では、直近では9万9,000円という水準ですが、そこからさらに上積みできるような感触は持っています。

質疑応答:セグメント変更の影響と「Sansan」の見通しについて

質問者1:プレゼンテーションの最後のほうのご説明について、確認させてください。セグメントの切り分け方を変えたことによって、売上の計画が「Sansan」のところは24パーセントから28パーセントに変わり、もう片方は23パーセントから27パーセントに変わったという理解でよいのでしょうか?

両方増えるというのが、私の聞き間違えだったかと思っているため、いま一度、セグメントを変えたことによる、通期計画における伸び方の前提の違いを教えてください。

もう1点は「Sansan」についてです。緊急事態宣言が10月から明けて、それなりに経済活動も人の流れも戻っていくと思います。これらが「Sansan」の営業活動や従量収入の部分に好影響を与えるという期待は持っていらっしゃいますか? もともとの計画との差異はあるのか教えてください。

橋本:まず1点目について、少し複雑なご説明になってしまい大変恐縮ですが、セグメントの売上で一番大きな変更は、従来「Bill One」の事業をSansan事業とEight事業に分けて計上していたものを、Sansan/Bill One事業にまとめて計上するというところです。

もともと7月の決算発表では、セグメント変更前のSansan事業の売上高の業績予想を、約24パーセント増から27パーセント増としていました。

今回のセグメント変更に伴い、「Bill One」のすべての売上がSansan/Bill One事業に計上されるため、24パーセント増から28パーセント増に修正している次第です。四捨五入すると24パーセントという下限は変わらないのですが、上限は「Bill One」の事業がSansan/Bill One事業に移ってきた分によって、27パーセントから28パーセントに上がっているということになります。

Eight事業の見通しについては、具体的に数字でお話ししていたわけではないのですが、差分として推測できたところから、今回は数字でご説明している次第です。計画、見通しについては、以上がご回答になります。

2点目のご質問ですが、この10月1日をもってかなりガラッと環境が変わったと思っています。8月、9月と緊急事態宣言が続いていましたが、その期間の名刺の取込枚数を2020年の同じ期間と比較すると、プラス10パーセントくらいでした。

2020年6月、7月、8月は、緊急事態宣言は解除されていましたが、コロナ禍の影響は一定程度ありました。2年前の2019年と比べると、引き続きマイナス10パーセントから20パーセントくらいの水準だったため、ユーザーの数が増えていることに鑑みると、まだまだこの6月、7月、8月、9月の水準は、名刺取込枚数で言うと低い、停滞している状況だと思います。

ただ、判断するにはかなり早いかと思いますが、この1週間の取込枚数を見ていると、9月とは明らかに違う水準で増えているため、これは明るい兆しだと思っています。やはり名刺交換の数がドンと増えてくれば、それだけ「Sansan」サービスに対するニーズも増えてくると思います。こちらについてはそれほど悲観的な見方はしておらず、明るい兆しだと思っています。

質問者1:そのあたりの動きは、先ほど教えていただいたレンジ内なのか、状況が変わり、御社の見通しより上振れる勢いがありそうなのでしょうか? 雰囲気や受け止め方についてのお話があればお願いします。

橋本:もともと期初にガイダンスを出した時は、ワクチンがもう少し普及して、早いタイミングで経済の回復が見えてくるという想定を置いていたため、もう少し楽観的な見通しを持っていました。

しかし、7月の決算発表後くらいの、やはりワクチンではすべては解決されないということが世の中で一般的になってきたタイミングで、緊急事態宣言が先延ばしされ、今このような状態を迎えているため、必ずしも、もともと思っていた計画から上振れているという感覚はないです。

想定の範囲内といいますか、レンジの範囲内、計画として想定していた名刺の交換枚数の範囲内で推移するのではないかというのが最新の見立てです。

質疑応答:オンライン名刺の課題である交換ボリュームの変化について

質問者2:「Sansan」事業での名刺の交換ボリュームについてです。「オンラインでの名刺交換はなかなか習慣化させにくい」という課題認識については時々おうかがいしていました。だいぶ時間も経ちましたので、オンラインでの交換ボリュームの変化や、使われ方の変化などで、なにか動きがあれば教えてください。

橋本:残念ながらというか、まだまだ努力が足りないところもあって、率直に言うとオンラインでの名刺交換がメジャーな名刺のやりとりになっているという感触はありません。実際に数字を見ても、少ない名刺の交換ボリュームの中で、オンラインで交換されている割合は、それほど大きくないというのが現状です。

ただし、少しずつ増えている感触はあるため、引き続き既存のお客さまに対して利便性を訴えかけたり、あるいはプロダクト開発の観点でも「Teams」や「Googleカレンダー」と連携したり、そのようなものを積み上げていくことで、少しでもオンライン名刺の交換枚数を増やしていきたいという気持ちを引き続き持っています。息の長い施策だと思っています。

質問者2:やはりけっこう時間がかかるものでしょうか?

橋本:はい、そうですね。

質問者2:リアルの名刺の交換ボリュームが10月になって出てきたというのは大変ポジティブなお話だと思います。営業活動について、10月以降は営業人員がだいぶ増えていますが、「Sansan」の営業活動についても、コンタクトなど増やせるようになってきているのでしょうか?

橋本:感触としては、すごく変わっているかというと、そうではないと思います。「Sansan」についてはそうなのですが、「Bill One」については、スケジュールの決まった法改正などが控えているため、今がフォーカスする時かと思っていますし、そのための営業活動については極めてアクティブに進めている状況です。

質疑応答:ARPUの増加と広告宣伝費について

質問者3:私から2点あります。1点目は1契約あたりの売上高、ARPUに関してです。この第1四半期でドライバーになったファクターを教えてください。例えば、オプションのところがプラスに効いてきたのか、あるいは規模の大きいお客さまが獲得できて伸びたのかなど、伸びの内訳を教えていただけますか?

橋本:手元に具体的な数字がないのですが、「なにか1個がすごく効いた」という感触はありません。エンタープライズの大きなお客さまが、過去からずっと継続して増えてきたことも要因ですし、同じ企業内でより多くの人に使っていただくことも、もう1つの要因です。オプションが徐々に広がって使われてきているというのも要因ですし、この3つの組み合わせで、ようやく5パーセントあまりのARPUの増加になっているという感触があります。

アップセルのオプションの中では比較的従前から販売している「反社チェックオプション」の有償化が進んでいることが大きいとは思いますが、ARPU上昇のものすごく大きな部分を占めているかというと、そうではありません。いろいろなものの組み合わせで、そうなっているというところです。

質問者3:2点目は広告宣伝費についてです。この第1四半期は思ったほど使わなかったということで、特に先ほどのご説明ではテレビCMのボリュームを少し小さくしたということですが、その他で広告宣伝費を使わなかったところはあるのか、具体的に教えてください。

橋本:主にはテレビCMだと思います。同時にテレビという意味では、8月末にゴルフトーナメントのスポンサーになったのですが、思っていた企画が全部できたわけではないため、結果的に費用が少し圧縮されたということもあります。ゴルフトーナメントの企画と、テレビCM関係で費用が圧縮されたかたちです。

質問者3:確認ですが、この第2四半期、第3四半期、第4四半期でもう少し使っていく予定ということですね?

橋本:そのとおりです。広告宣伝費の中でもいろいろな施策があるため、違うかたちにはなると思いますが、広告宣伝費として、成長投資として投下していきたいと思っています。

質疑応答:営業の実態、成長のボトルネックについて

質問者4:初めての参加のため、基本的なことから2点質問します。よろしくお願いします。

1点目に、御社の営業の実態について少し詳しく伺いたいです。実際の導入にあたって、テックタッチに近いものか、ハイタッチのような営業をしているのか教えてください。そして、そのリードの獲得の方法や、そこから先のプロセス、実際の営業の現場がどのようなかたちで行っているのか教えてください。

2点目が、御社の成長のボトルネックを今どのように認識しているかについて伺いたいです。マーケティングを少し抑えられたというお話がありましたが、そのマーケティングを打てるようなプロダクトを作ることや、認知度を上げていくこと、コンバージョンを上げていくといったことなど、今成長角度を上げていくにあたってのボトルネックになるものを教えてください。

橋本:まず1点目についてですが、お客さまの層によって営業のプロセスも変わると思っています。大きいエンタープライズ向けには、なかなかテックタッチが難しいので、お客さまに対して営業担当者が張り付きます。何度も訪問しながら、IT部門、情報システム部門、営業部門、総務部門への営業活動を繰り返して取っていくイメージです。そのため、当然時間や工数がかかりますが、代わりに単価が大きいイメージです。

一方で、エンタープライズではなく、月額ARPUが5万円のような小さい規模のお客さまについては、営業の人員を1名張り付ける方法はエコノミクス的にメイクセンスしないため、もう少しテックタッチに近いかたちになります。

しかし、棚に置いた商品が売れていくかというと、そのようなことではないため、しっかりリードを取れたら、そのお客さまに対して商品説明をしたり、訪問して営業活動をしたりすることは当然あります。

程度感は違いますが、結局ソリューションを売っていくことには変わりないため、自動的に売れているというよりは、けっこう手をかけて販売していくかたちです。

そして、営業の前のプロセスとしては一般的なことだと思いますが、しっかりマスマーケティングやセミナー、ゴルフトーナメントのスポンサーなどを行い、知名度を上げてリードを増やしていきます。そしてそのリードからクオリティーの高いリードを抽出して、商談につなげていきます。そのコンバージョンをいかに高く行うか、メッセージの出し方やインサイドセールスの電話をするタイミングのようなノウハウを貯めながらSaaSのビジネスモデルを展開しているかたちです。

2点目の成長のボトルネックについてもお答えします。率直に言うと、一番のボトルネックは外部環境だと思います。

「Bill One」事業は伸びていますが、我々のメインの事業は「Sansan」 事業です。10月に入って多少変わってきましたが、緊急事態宣言下で「名刺交換サービスをやりませんか?」というだけでは、やはり「このタイミングで名刺交換していないよ」「ニーズないよ」と言われてしまうことが多々ありました。そこがやはりボトルネックです。

プロダクトとして便利なのですが、「今じゃないよね」ということで受注を取りそびれてしまうこともありました。外部要因ですが、そこが大きなボトルネックと思っています。

一方で、内部要因としてボトルネックがあるとすると、強いて言えば、直近でかなり人員を増やしているため、この人員をいかにオンボードさせて戦力化できるかということです。

特に緊急事態宣言において、リモートである程度仕事をしなくてはいけない状況で、対面でないと伝えられないことや、教えられないことがたくさんあり、教育面で順調にいかなかった部分があったと思っています。

10月以降は、職場環境、労働環境が変わっていくため、改めて新しく採用した人員がしっかり結果を出せるような体制を作っていき、ボトルネックを解消していきたいと思います。

質疑応答:公共部門、新政権における変化について

質問者5:少し細かいところで恐縮ですが、公共部門で何か変化が出ているか伺いたいです。リリースで、釜石市などのお話をご紹介いただきましたが、今自治体の状況で何か動きが出ていますか? また、岸田政権になり、デジタル庁周りも含め何か変化が見込まれるかどうか確認させてください。

橋本:具体的な感触では、特に変化はありません。公共部門は引き続きフォーカスして専門のチームを作って営業活動を展開していますが、大きなプログレスもなく、順調に営業活動している状況です。

政権が変わったことによって、デジタル庁周りで変化があるかという点についても、特段大きな変化はないと思っています。当然、政府の取り組みとしてデジタル化、DX化を中小企業を中心に推し進めていくことに変わりはないため、その周辺領域で「Bill One」「Sansan」を含め、しっかり取り残されないようについていかなくてはいけないと思っています。何か補助金が出たり、規制が変わったり、政府のプッシュがあったりと、具体的に業績に影響があることは今のところ見込まれないと思っています。

質疑応答:「Bill One」契約件数獲得のドライバーについて

質問者6:「Bill One」の契約件数について質問です。「2022年度5月末1,000件」は、できない目標ではないとのお話でしたが、第1四半期から見ると、第2四半期以降はけっこうな獲得ペースで上がっていかなければいけないと思います。

イメージでよいのですが、契約件数1,000件を目指す上で、獲得件数のペースアップのドライバーとなる、営業人員の増加や1人当たりの契約件数の伸び、代理店といったブレイクダウンのようなものを、何かご示唆いただけますか?

橋本:ありがとうございます。先ほどのボトルネックの話に近いかもしれません。もちろん契約件数を重ねるためにあらゆる手を尽くしますが、一番効くのは、今いる社内の営業のリソースをしっかり活用することだと思います。

7月1日時点で組織を大きく変更しました。今までは「Sansan」は「Sansan」、「Bill One」は「Bill One」で営業が付いていましたが、7月1日からは営業・マーケティングを1つの部隊として「Sansan」も「Bill One」も売れる体制に変えています。

そのため、従来「Sansan」の営業をしていた人員も、今は「Bill One」の営業を行うことができます。その人員がいかに「Bill One」の製品の中身についてキャッチアップし、お客さまにどういう説明をすれば刺さっていくのかを、早期に教育し、熟練させ、精練させていくことが一番効くと思い、対応を急いでいるところです。

「Sansan」よりも「Bill One」のほうが、より具体的な業務に紐づくプロダクトであるため、しっかりお客さまに対して「このように使う」と説明することが求められると思います。また、より専門的な分野であるため簡単にはいきませんが、そこをうまく教育していきます。リソースは整っているため、そのリソースの稼働率やクオリティを上げていくことが、契約件数を重ねる上でのドライバーになると感じています。

その他にも、パートナーセールスなどいろいろな施策がありますが、それは全方位的に契約件数を上げるために行っていることなので、特別なことではないと思います。

質問者6:もともと「Sansan」の営業メンバーの方で、すでに「Bill One」の販売実績を上げている方は出てきていますか?

橋本:はい、すでにいます。また、売り切るところまで行けない場合でも、例えば、このフェーズまでは「Sansan」の営業を行い、このフェーズからは「Bill One」について詳しい者が行うといったパターンもあれば、最後まで「Sansan」の営業を行うパターンもあります。いろいろな組み合わせがありますが、「Sansan」のみ担当してきた人員も、「Bill One」の受注に確かに貢献できるようになってきています。

質問者6:「Sansan」ですでにアカウントができている会社は「Bill One」も売れやすいということはありますか?

橋本:すでにコンタクトがあるという面では、意味があると思っており、営業のしやすさはあります。しかし、実際にユーザーを比べてみると、「Sansan」も「Bill One」も両方使っているお客さまは、「Bill One」のユーザーの中ではマジョリティではないので、必ずしもオーバーラップしていないと思います。

質問者6:営業の窓口としては変わってくるのでしょうか?

橋本:おっしゃるとおりです。

質疑応答:「Bill One」マーケットの拡大について

質問者7:「Bill One」についておうかがいします。無料のサービスを小規模のお客さまに対して展開されていたと思います。それらを除いての1,000件を目指し、その上で今の契約件数が300数十件だと思うのますが、御社の顧客の裾野を広げるためのサービスの利用は、どの程度広がっていますか?

TAM的な絵の中で、数百万円のポテンシャルがあるというお話がありましたが、有料ユーザーにならない層も含まれていると思うので、そのへんの考え方について今一度整理、確認させていただきたいです。

いろいろな企業とお話する中で、自社で開発している明細書などを電子化するシステムを使っているエンタープライズや中堅企業がいると聞きます。そのようなサービスが「Bill One」に、もっと集約していくイメージでしょうか?

裾野が広がっていく中で、競争相手がいたり、自社開発のものを簡易的、便宜的に使っていく人たちが増えていったりして、結局「Bill One」が取りきれない部分が出てくるというリスクについて、どのように考えていますか?

橋本:確かに、16ページのスライドには、日本に約200万社の会社があると記載しています。しかし、200万社すべてが「Bill One」サービスを使うかと言うと、そうではありません。もちろん、請求書をたくさん受領しない企業には、ニーズがないと思います。

我々も、今年に無料プランをアナウンスしてからは、無料プランについて、積極的にマーケティングを行っているわけでもありません。しかし、フックとして無料プランを実際に使っていただき、「これ、便利だね」「じゃあ、全社で使おうか」という事例があり、そこから有償サービスを使用してもらう事例はたくさんあるため、そのようなところにしっかり寄与していると思います。

そもそもサービスの性質として、一般的な企業が自社で「Bill One」のようなものを開発することは、なかなか難しいと思います。請求書の送付機能であれば、自社で開発すれば十分対応できると思いますが、受領するほうが送り主に対し「このように送ってください」ということを指定しないといけないため、難しいと思います。

例えばトヨタや日立、ソニーといった、大きな企業が取引先に対してそのようなことを求めることは、もちろんできると思いますし、東京証券取引所や経済産業省のような公共機関が「このようなフォーマットで請求書を送れ」と言うことはできると思います。

しかし、一般的な企業が「このようなフォーマットで送れ」と言うのは、なかなか相手先にとって受け入れられないものです。請求書を送付するほうの企業からすると「なんでこの会社のために、この会社だけの請求書はこうしなければいけないの?」ということになるため、「じゃあ、代わりに『Bill One』を使おうか」ということになりやすいと思います。

もう1つポイントがあるとすると、「Bill One」サービスを提供している中で、ネットワークをしっかり作ることが大事だと思っています。今は受領側のサービスを提供していますが、送付側の企業は非常にたくさんいるわけです。

このネットワークの価値をうまく活かせる、新しい付加価値のあるサービスができれば、まだまだ新しいイノベーティブなサービスを提供できる気もしているため、今後のビジネス開発の課題として、しっかり会社として戦略を持って取り組んでいきたいと思います。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4443

|

2,016.0

(11/22)

|

+47.0

(+2.38%)

|

関連銘柄の最新ニュース

-

前日に動いた銘柄 part1 日東紡績、セレス、ID&EHDなど 今日 07:15

-

契約データベース「Contract One」が新機能「拡張項目のA... 11/20 18:48

-

Sansan(4443) 当社従業員に対する株価条件付税制適格スト... 11/19 16:30

-

前日に動いた銘柄 part1 セレス、古河電工、メイコーなど 11/11 07:15

-

前日に動いた銘柄 part1 セレス、古河電工、メイコーなど 11/09 07:15

新着ニュース

新着ニュース一覧-

今日 22:30

-

今日 21:30

-

今日 20:30

-

今日 20:30