サワイグループHD、2030年に向けた長期ビジョンを発表 2030年度の売上収益は4,000億円、ROEは10%以上を目指す

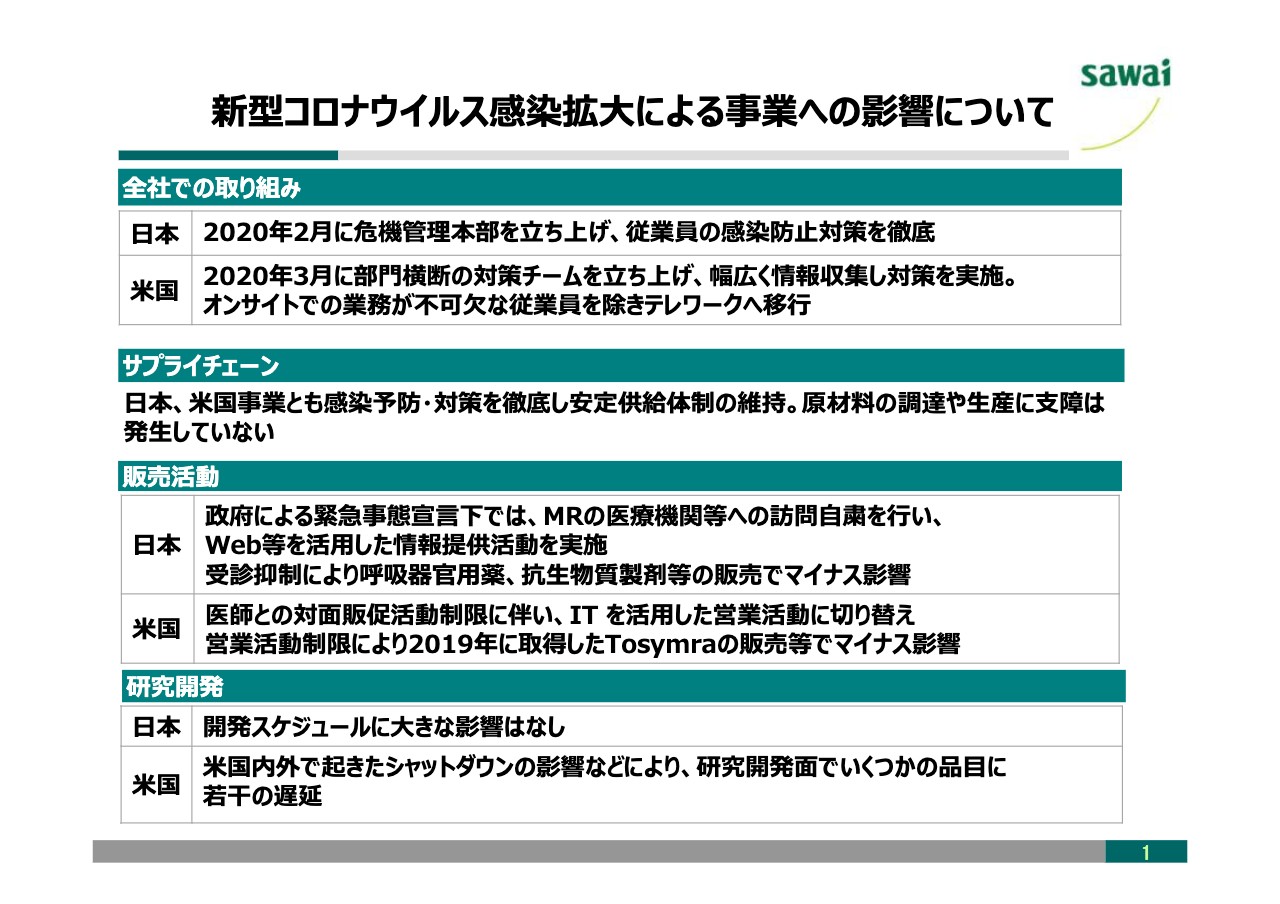

新型コロナウイルス感染拡⼤による事業への影響について

澤井光郎氏(以下、澤井光):みなさま、こんにちは。1年振りに決算説明の機会が回ってまいりました。大変緊張しています。どうぞよろしくお願いいたします。私のほうからは沢井製薬の2020年度の通期決算概要、2030年の長期ビジョン、新中期経営計画の触りの部分を説明させていただきます。

それではお手元の資料に基づき、説明させていただきます。1ページ目は「新型コロナウイルス感染拡大による事業への影響について」です。これもよくご質問いただきますので、まとめています。

日米ともに従業員の感染防止対策を徹底し、在宅勤務やテレワークで柔軟に対応しています。販売面では、先日開示したとおり、USLが2019年に取得したTosymraが営業活動の制限を大きく受けたことで、減損損失が発生しました。研究開発面では若干の遅延はあるものの大きな影響はなく、サプライチェーンは日米ともに大きな支障はありません。

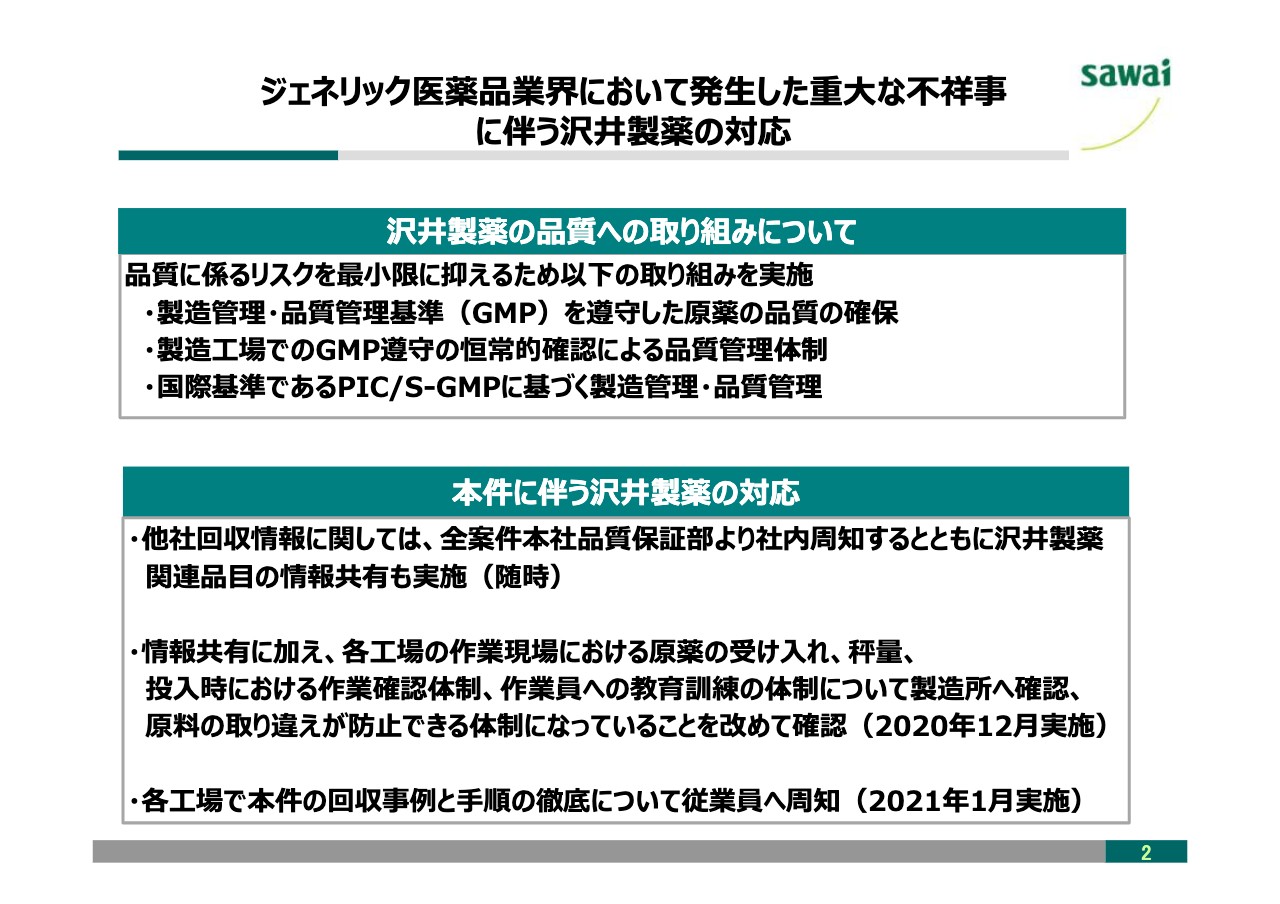

ジェネリック医薬品業界において発⽣した重⼤な不祥事に伴う沢井製薬の対応

2ページ目は、昨今の品質問題に対する状況です。これもいろいろな方からたくさん質問を受けているところです。従来から四半期ごとに社長が各工場に赴いて、GMPなどの品質確保の話を社員に直接話すことで、品質に係るリスクを最小限に抑えるための取り組みを徹底して実施しています。コロナ禍においては、さすがに工場訪問は行っていませんが、社長によるWeb会議、または、社員へのメッセージ発信も現在行っているところです。

他社の不祥事が発覚した直後においても、製造工程における検査・管理体制はもちろんのこと、製造所のGMP管理に関する監査体制もあらためて徹底し、問題がないことを確認しています。

引き続き、国民および医療関係者のみなさまが安心してジェネリック医薬品を使用していただけるよう、安定供給、品質確保、情報提供について真摯に取り組んでいく覚悟です。

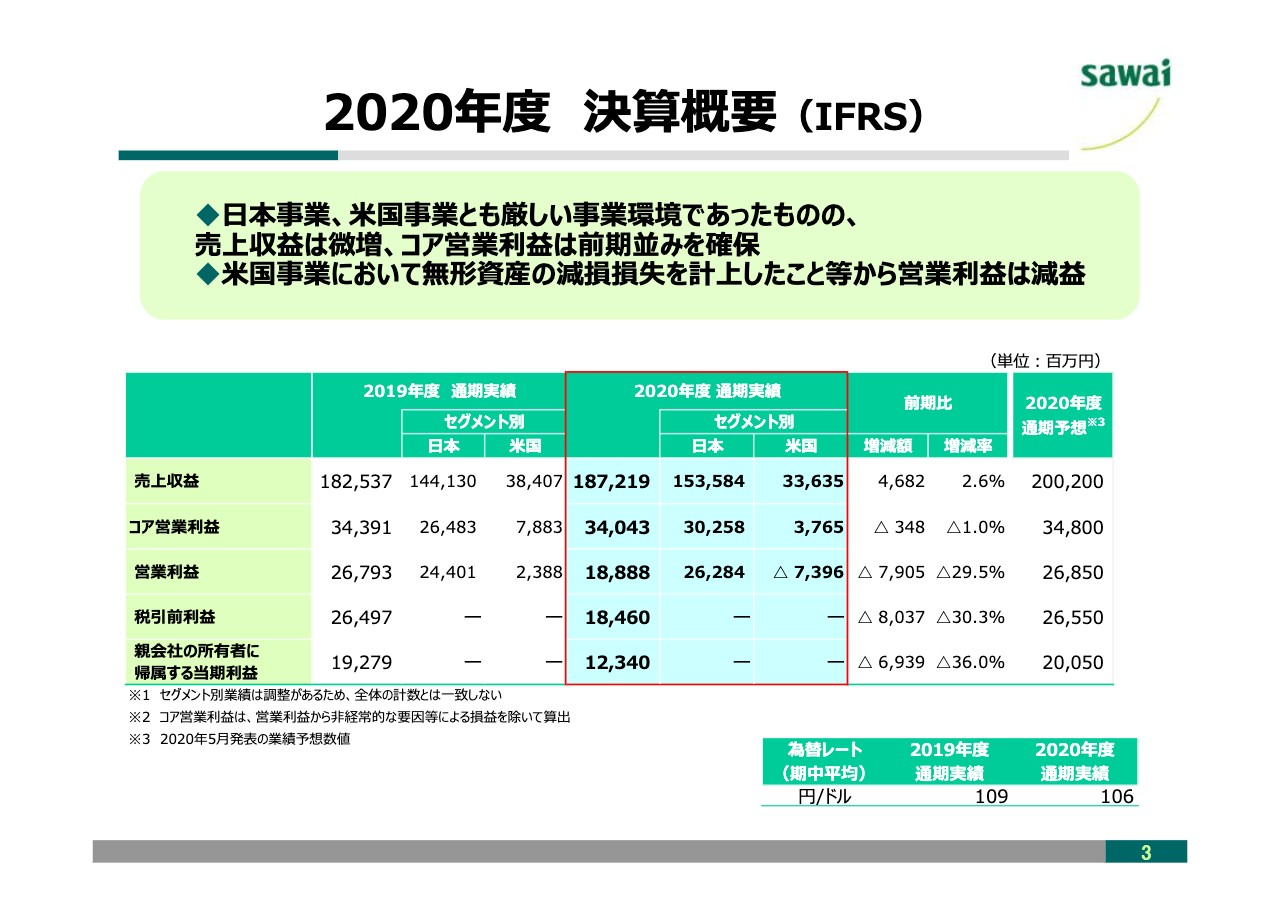

2020年度 決算概要(IFRS)

それでは3ページ目の「決算概要」をご覧ください。日本事業は、2度の薬価改定の影響に加えて、新型コロナウイルス感染拡大による受診抑制やインフルエンザの患者数減少の影響を受けましたが、新製品が順調に推移したこと等により、売上収益、コア営業利益ともに前期を上回りました。

米国事業は日本同様、新型コロナウイルス感染拡大により、急性期のブランド製品へのマイナス影響、既存品に対する競合参入の影響で、売上収益、コア営業利益ともに前期を下回りました。加えて、減損損失の発生により、営業利益も減益となりました。

これらの結果、連結全体の売上収益は前期比2.6パーセント増の1,872億1,900万円となりました。コア営業利益は前期比1.0パーセント減の340億4,300万円、親会社の所有者に帰属する当期利益については、前期比36.0パーセント減の123億4,000万円となりました。

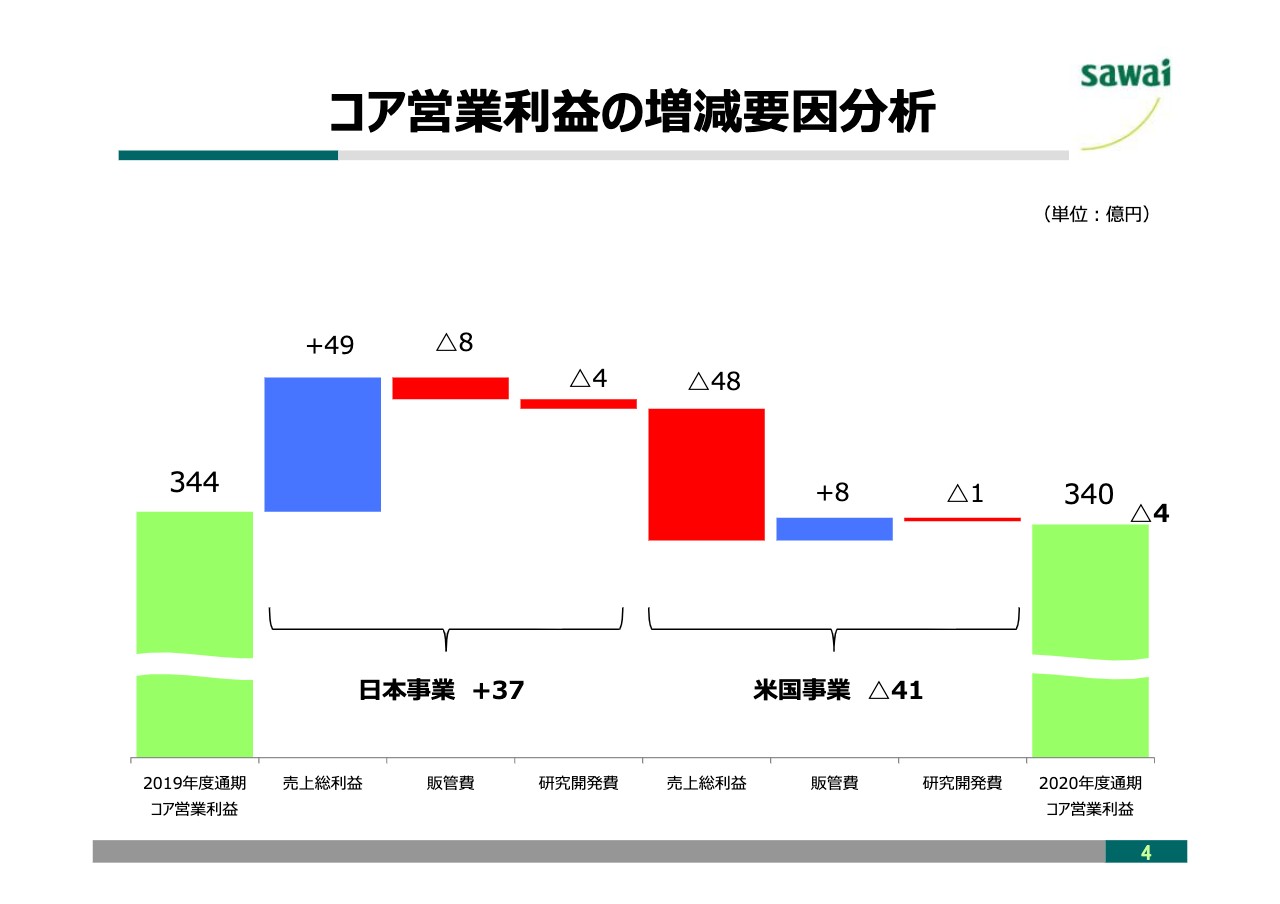

コア営業利益の増減要因分析

4ページ目は「コア営業利益の増減要因分析」です。売上総利益は、日本事業は49億円増加しましたが、米国事業は48億円減少しました。販管費は、日本事業において持株会社化に伴う諸費用や、医薬品の元素不純物ガイドラインに基づく管理に伴う費用を計上したことなどにより8億円増加しました。これらの結果、連結全体では前期から4億円の減少となりました。

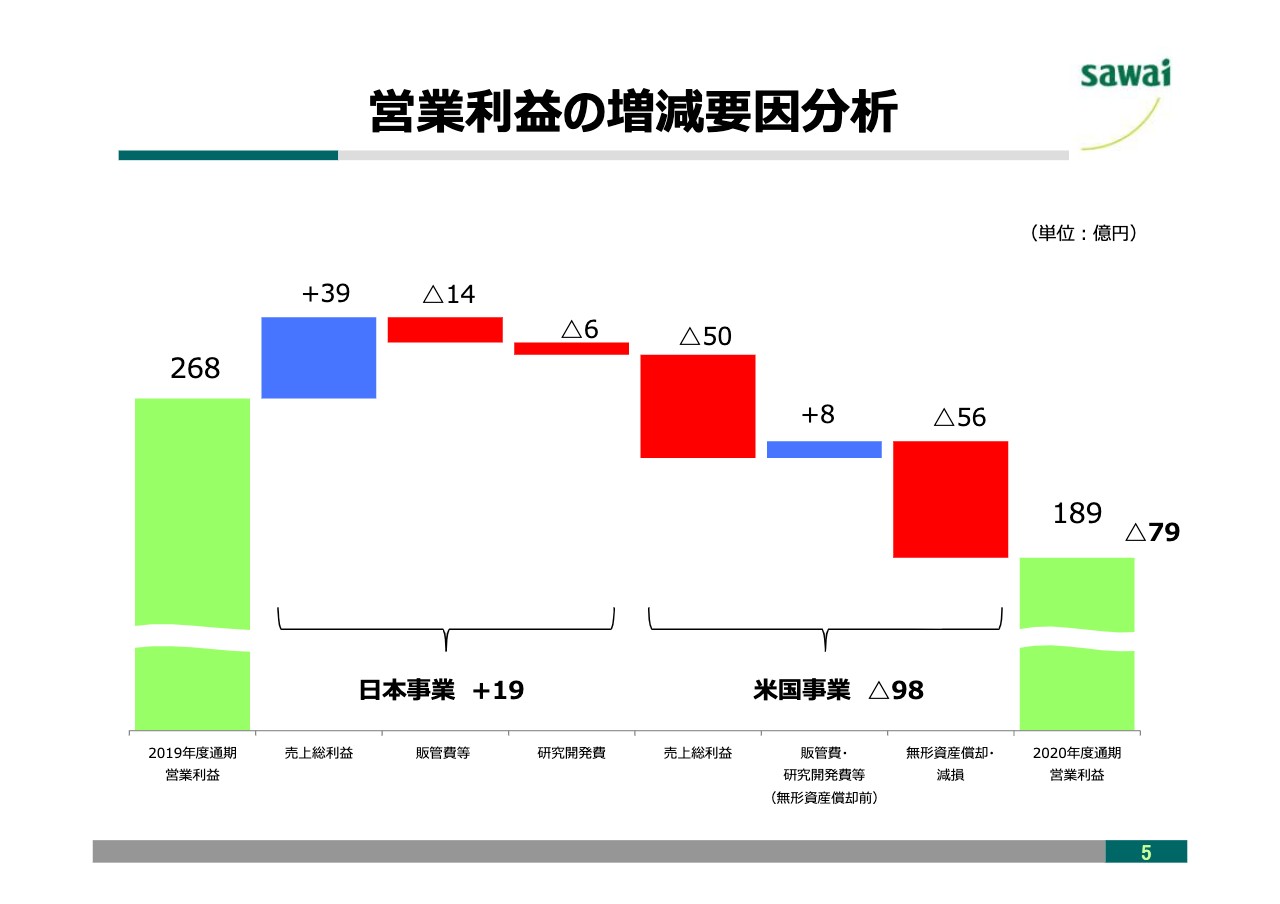

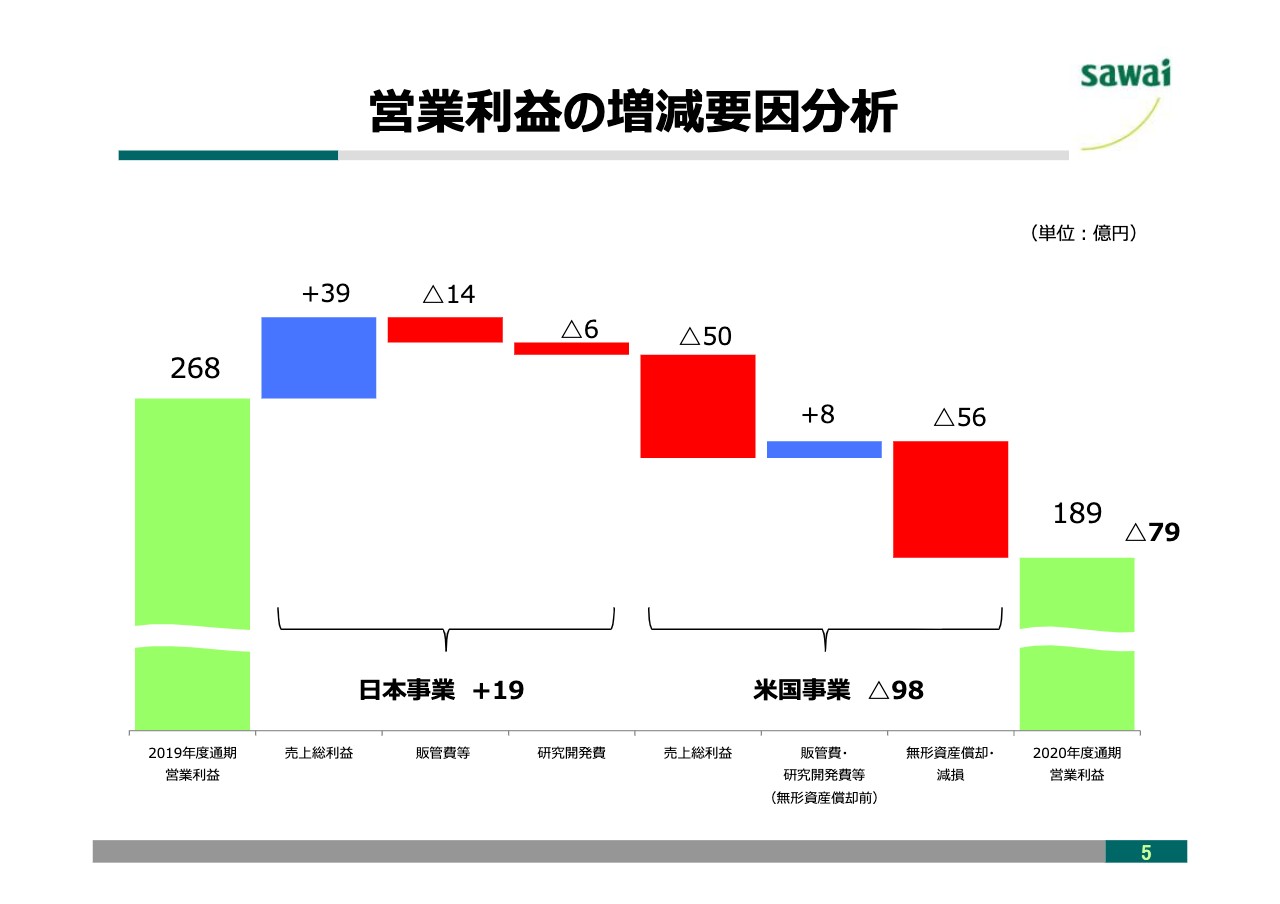

営業利益の増減要因分析

5ページ目はフルベースの「営業利益の増減要因分析」です。主に米国での減損損失の影響等により、連結全体では前期から79億円の減少となりました。

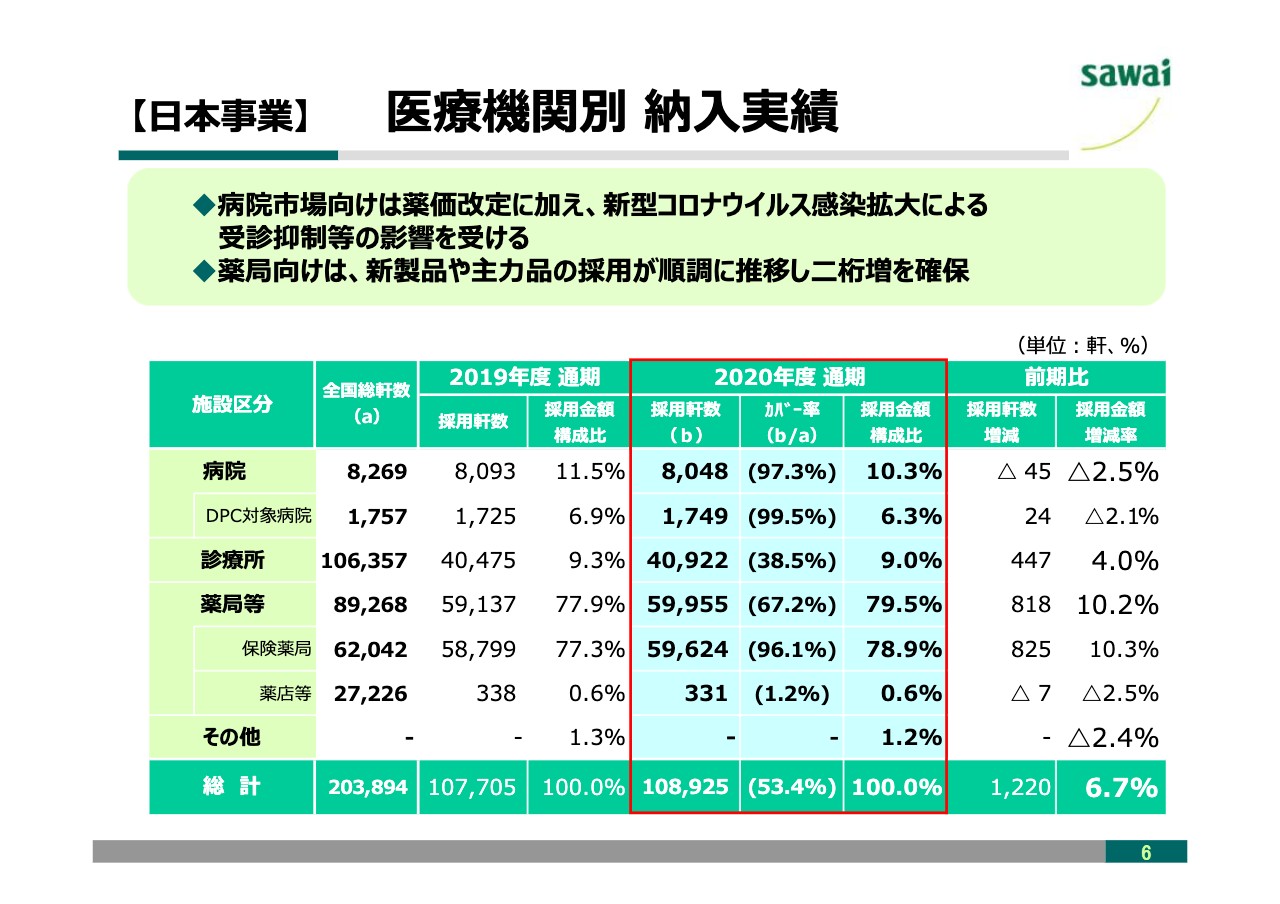

【⽇本事業】 医療機関別 納⼊実績

6ページ目は「医療機関別納入実績」です。これは、単体ベースの荷離実績をまとめたものです。病院市場向けは、2度の薬価改定に加え新型コロナウイルスによるオペの減少、受診抑制等の影響を受けました。薬局市場向けは、新製品や主力品の採用が順調に進んだことから2桁増を確保し、全体では6.7パーセントの増加となりました。

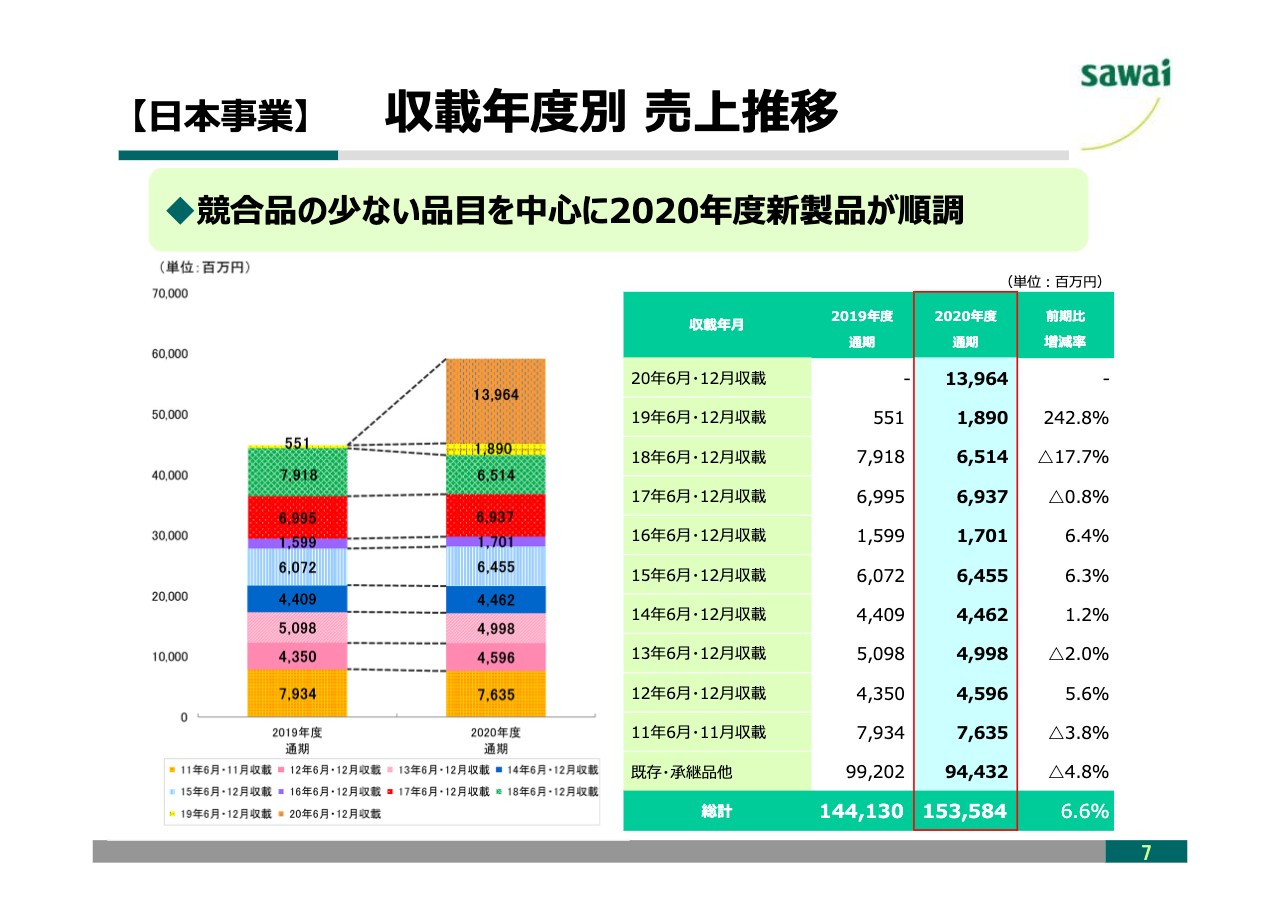

【⽇本事業】 収載年度別 売上推移

7ページ目は「収載年度別国内売上推移」です。競合の少ない品目を中心に2020年度の新製品が順調に拡大しました。

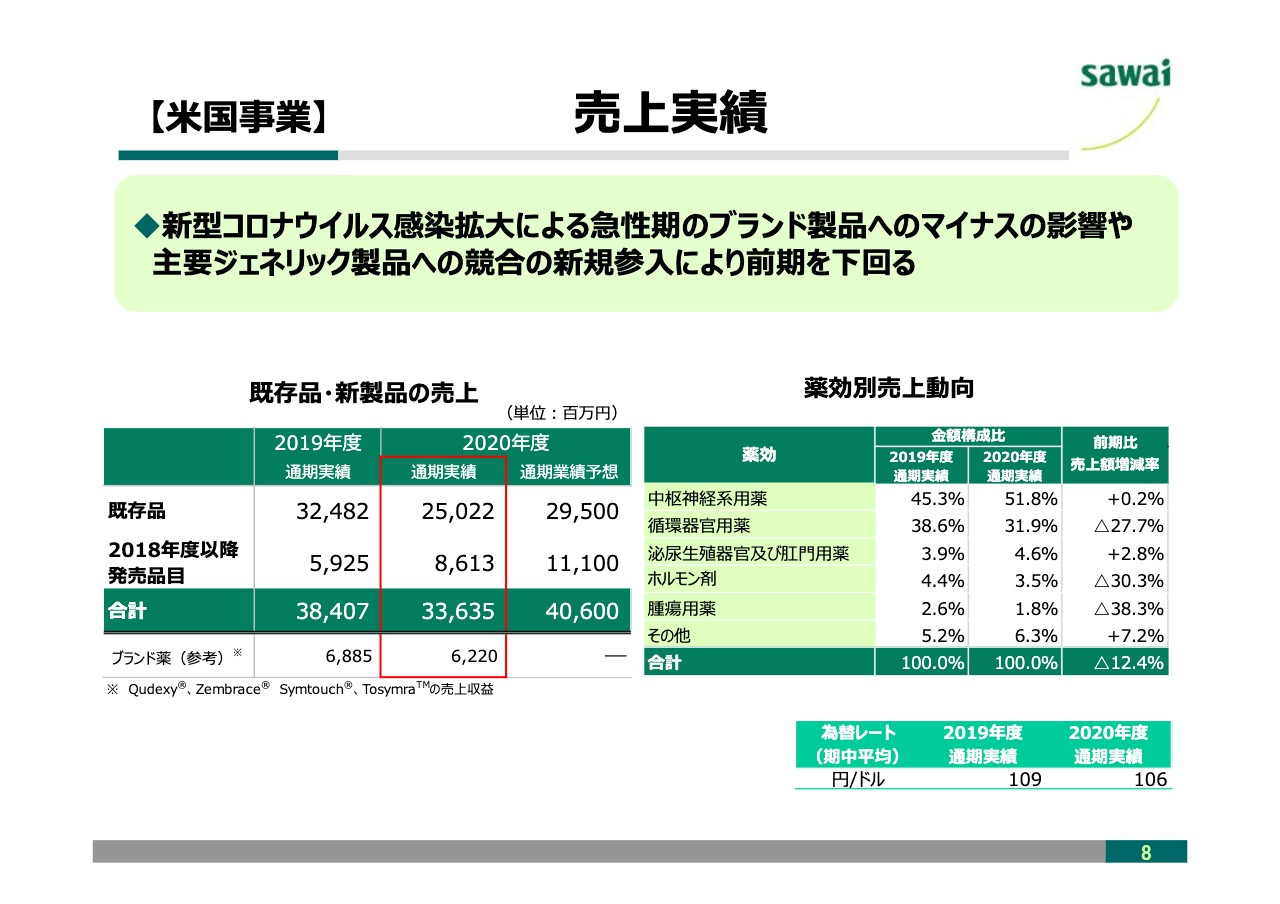

【⽶国事業】 売上実績

8ページ目は「米国事業の売上実績」です。新型コロナウイルスの影響や既存品への競合参入といった状況もあり、競争環境は引き続き厳しいものの、2018年に発売した中枢神経系用薬の「Vigadrone」は着実に成長しています。

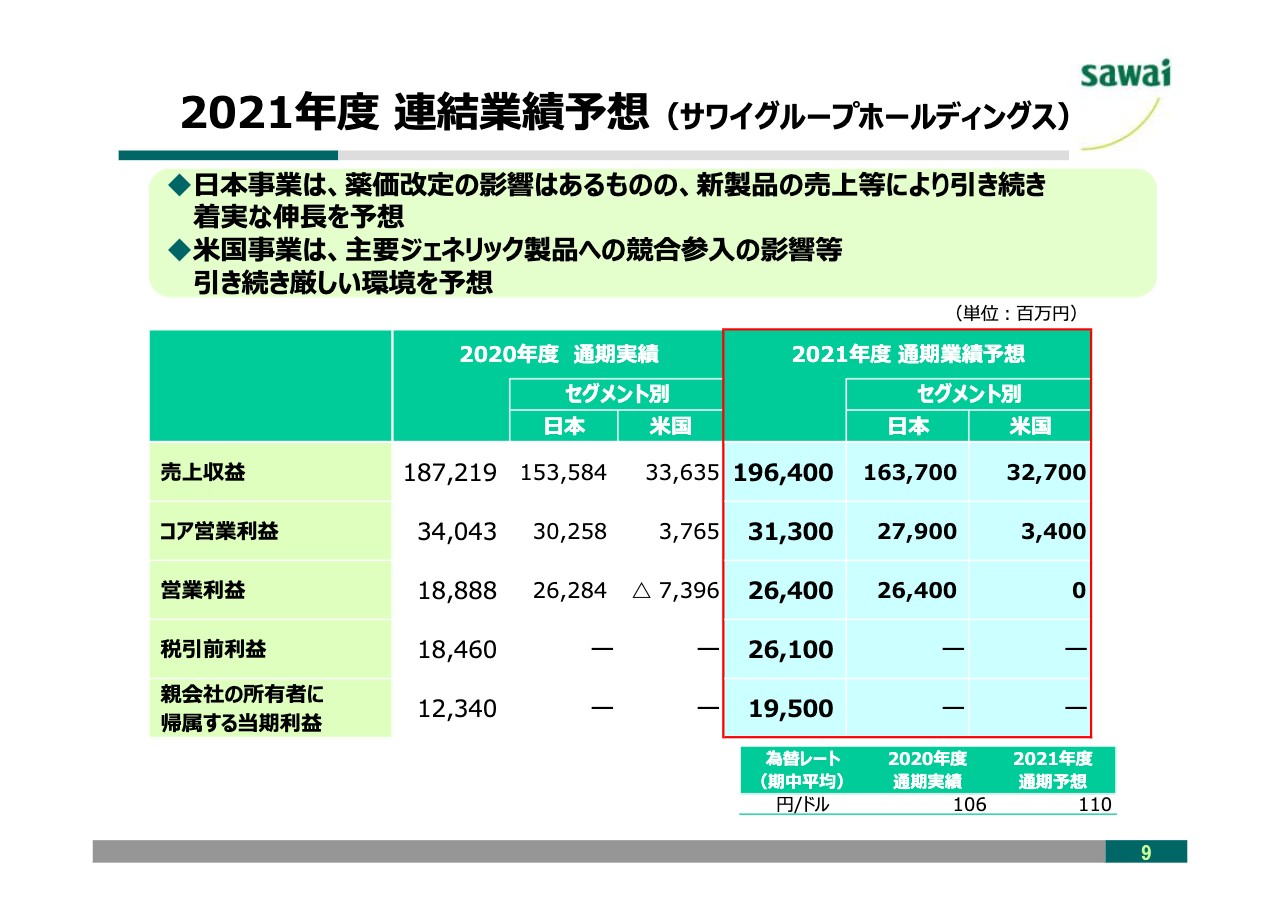

2021年度 連結業績予想(サワイグループホールディングス)

9ページ目は「2021年度の連結業績予想」です。日本事業は、薬価改定の影響はあるものの、新製品の売上等により着実な伸びを予想していますが、米国事業は、主要ジェネリック製品への競合参入の影響等、引き続き厳しい環境となることを想定しています。

日本事業で研究開発費を先行投資すること等により、連結のコア営業利益では減益予想ですが、フルベースでは前期の減損損失影響がなくなることもあり、増益を計画しています。

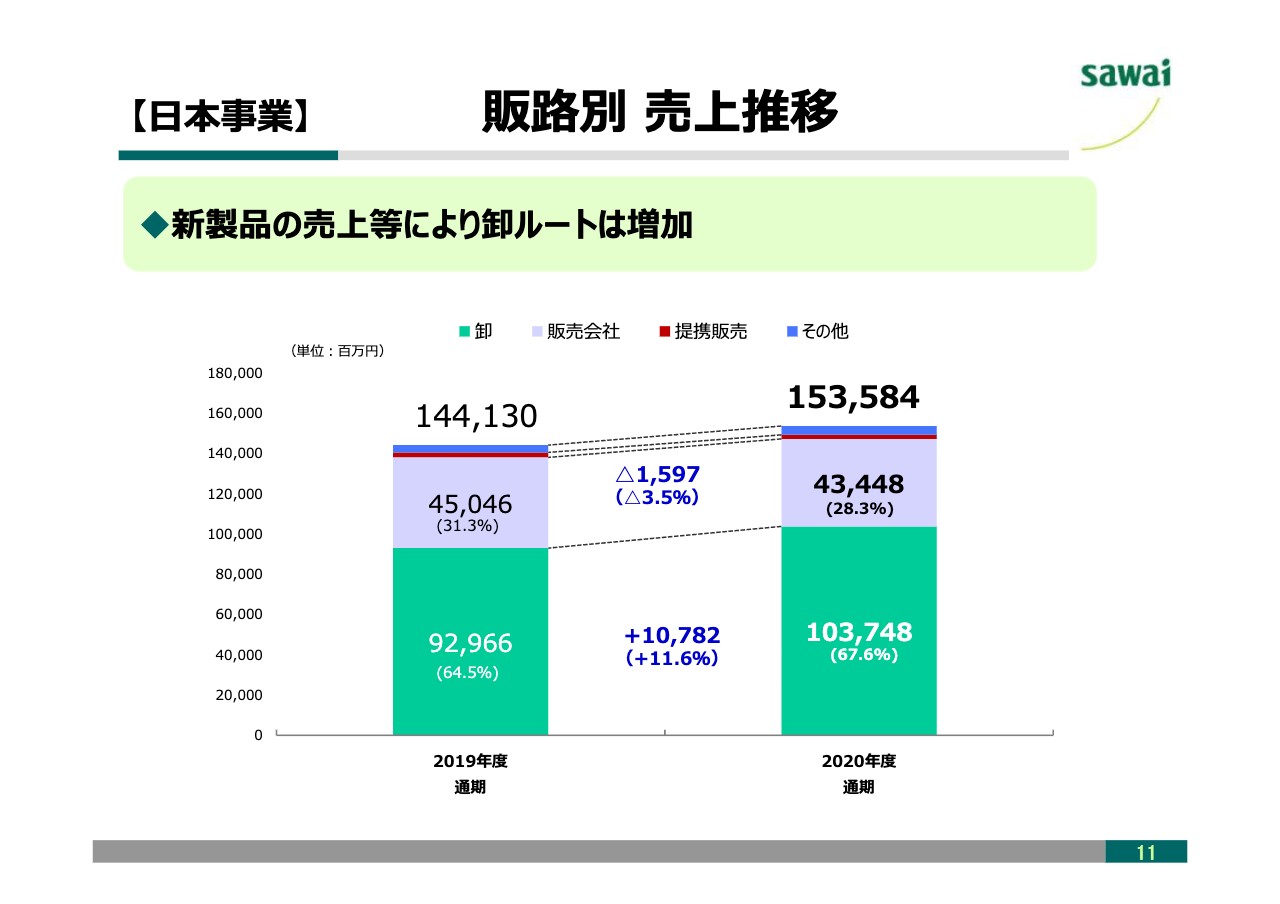

【⽇本事業】 販路別 売上推移

10ページ以降は販路別、薬効別の国内売上動向、ファイナンシャルデータ等の参考資料を記載していますので、あわせてご覧ください。

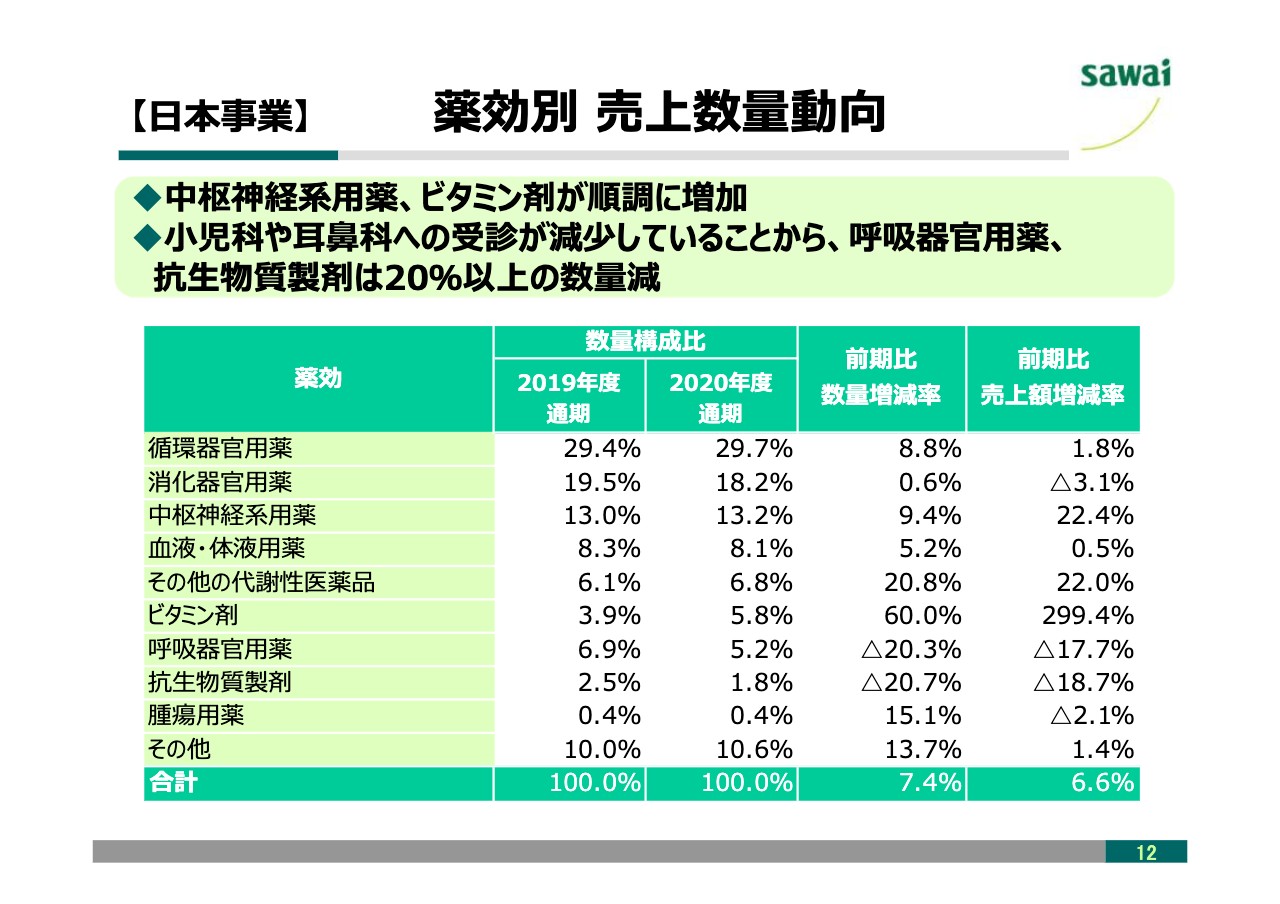

【⽇本事業】 薬効別 売上数量動向

以上で2020年度通期決算の概要説明を終わります。

沢井製薬が取り組んできた事業を通じた社会課題への取り組み

ここからは2030年の長期ビジョンと、新中期経営計画の説明に入らせていただきます。

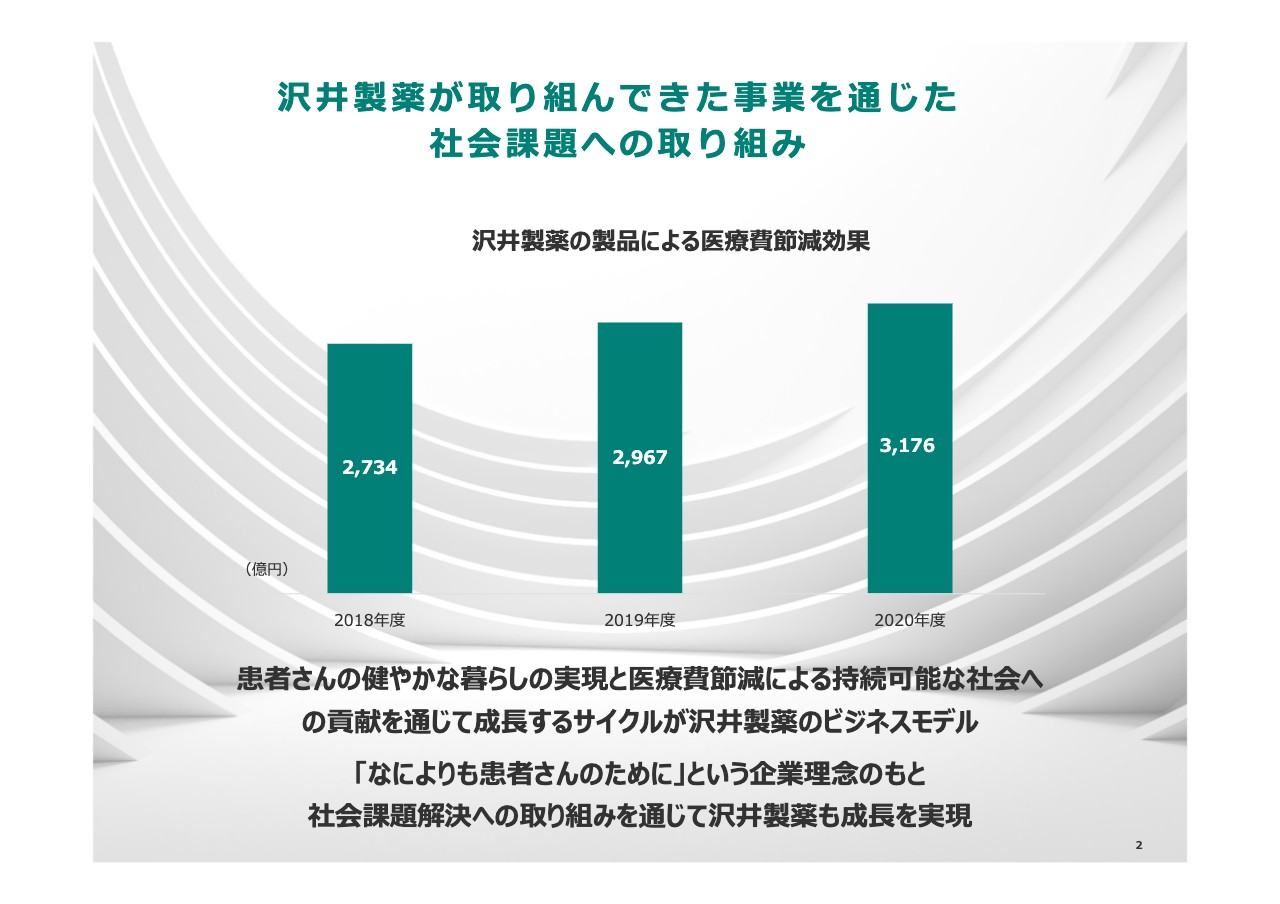

説明に入る前に、あらためて沢井製薬が果たしてきた社会課題への取り組みの成果をご説明します。当社は事業自体が社会貢献そのものという会社です。医療費の増大という社会的課題に対して、高品質・高付加価値かつ先発医薬品に比べて低価格なジェネリック医薬品を上市し安定的に供給し続けることが、社会に対する一番の貢献だと考えます。

「なによりも患者さんのために」の企業理念のもと、ジェネリック専業メーカーとして普及や浸透にどこよりも積極的に取り組み、患者さまの負担軽減と、グラフのとおり毎年3,000億円近い医療費の節減に寄与してきました。

患者さんの健やかな暮らしの実現と、医療費節減による持続可能な社会への貢献を通じて成長するサイクルが沢井製薬のビジネスモデルであり、これからも変わることなく社会課題解決への取り組みを通じて成長を実現していきます。

なによりも健やかな暮らしのために

当社はこの4月より持株会社体制に移行しました。その背景には、日本の少子高齢化の進展とそれに伴う保健医療財政の悪化があります。今後、国は狭義の医療だけではなく、未病・予防対策、データヘルス改革などを通じた健康長寿社会の実現を目指していることからも、当社が今後も持続的な成長を続けるためには、既存事業の強化だけでなく、時代の要請に応じた新規事業の育成も必要であり、持株会社化はそのための体制作りとなります。

GE医薬品業界も生き残りをかけた転換期を迎えることとなり、M&Aを含む戦略的提携への備えやグループ経営人財の育成という意味合いもあります。

そして何より、他社の品質問題の根底要因ともいえるコーポレートガバナンスやコンプライアンスを強化する上で、持株会社体制が果たす役割は極めて大きく、重要な経営課題として位置付けています。外部機関のISSからは、取締役会の構成や役員報酬設計の透明性、独立社外取締役の活用、株主の権利や確保、適切かつ適正な情報開示や監査等の観点において、10段階で上から2番目に高評価を得ています。

今後も事業会社との役割や権限をより明確にすることで、ガバナンスとコンプライアンス両面の一層の強化を図っていきます。

我々は何のために存在し、何を大事にして行動し、どこへ向かうのでしょうか。新たにグループの企業理念を「なによりも健やかな暮らしのために」と制定し、「ジェネリック医薬品事業を通じた持続可能な社会の実現」と「新規事業により健康寿命の延伸にも貢献」することを私たちの根源的な存在意義、究極的な目的としました。

GE医薬品事業を中核に、社会とともに持続的に発展するヘルスケア企業グループとして、1人でも多くの人々の健康に貢献できるよう努めていく所存です。

これまでの成⻑の軌跡

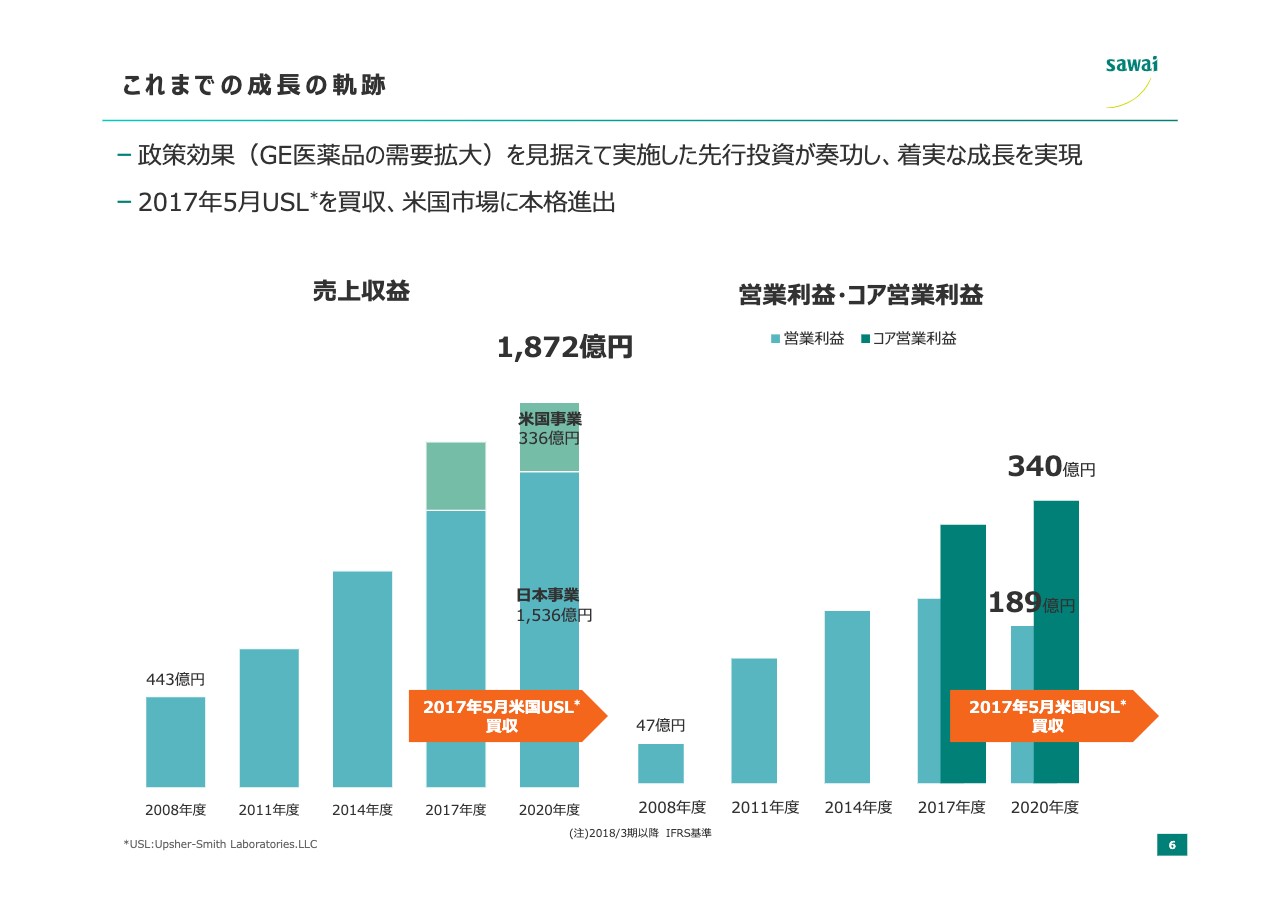

はじめに前中計の振り返りです。これまで当社は、政府のGE促進策による需要拡大を見据えて実施した生産設備や、人員の先行投資が功を奏し、着実な成長を実現してきました。

前3ヶ年の位置付けは、環境変化の著しい国内GE医薬品産業の中核を担い、また海外市場での成長を加速するための体制整備を行う重要な期間として、国内では産業構造の変化に対応できる体制構築とコスト競争力の強化を図ってきました。

海外では2017年のUSL買収により、世界最大の医薬品市場である米国市場に本格進出し、研究開発や生産面などあらゆる側面で、双方の強みを活かした連携を図ってきました。

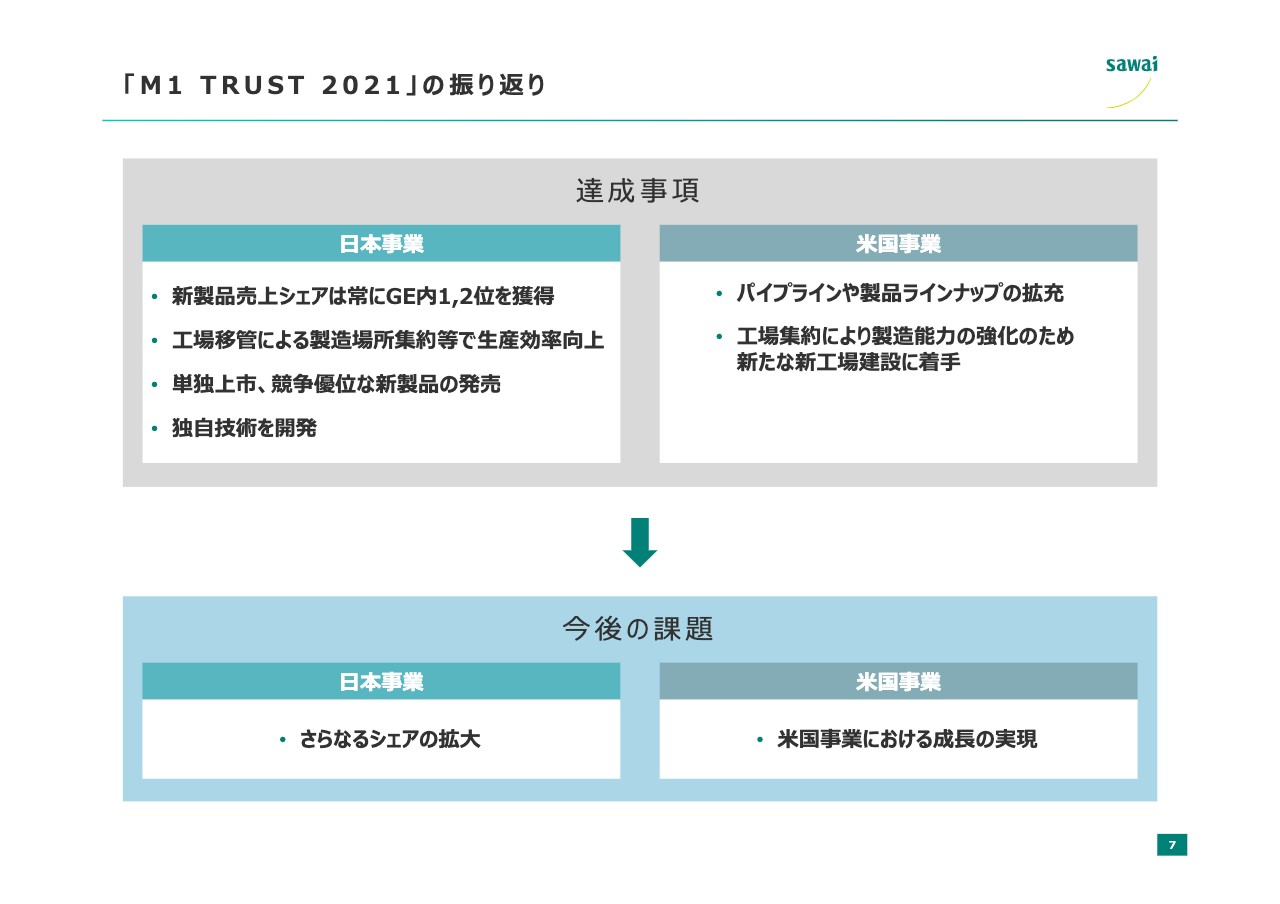

「M1 TRUST 2021」の振り返り①

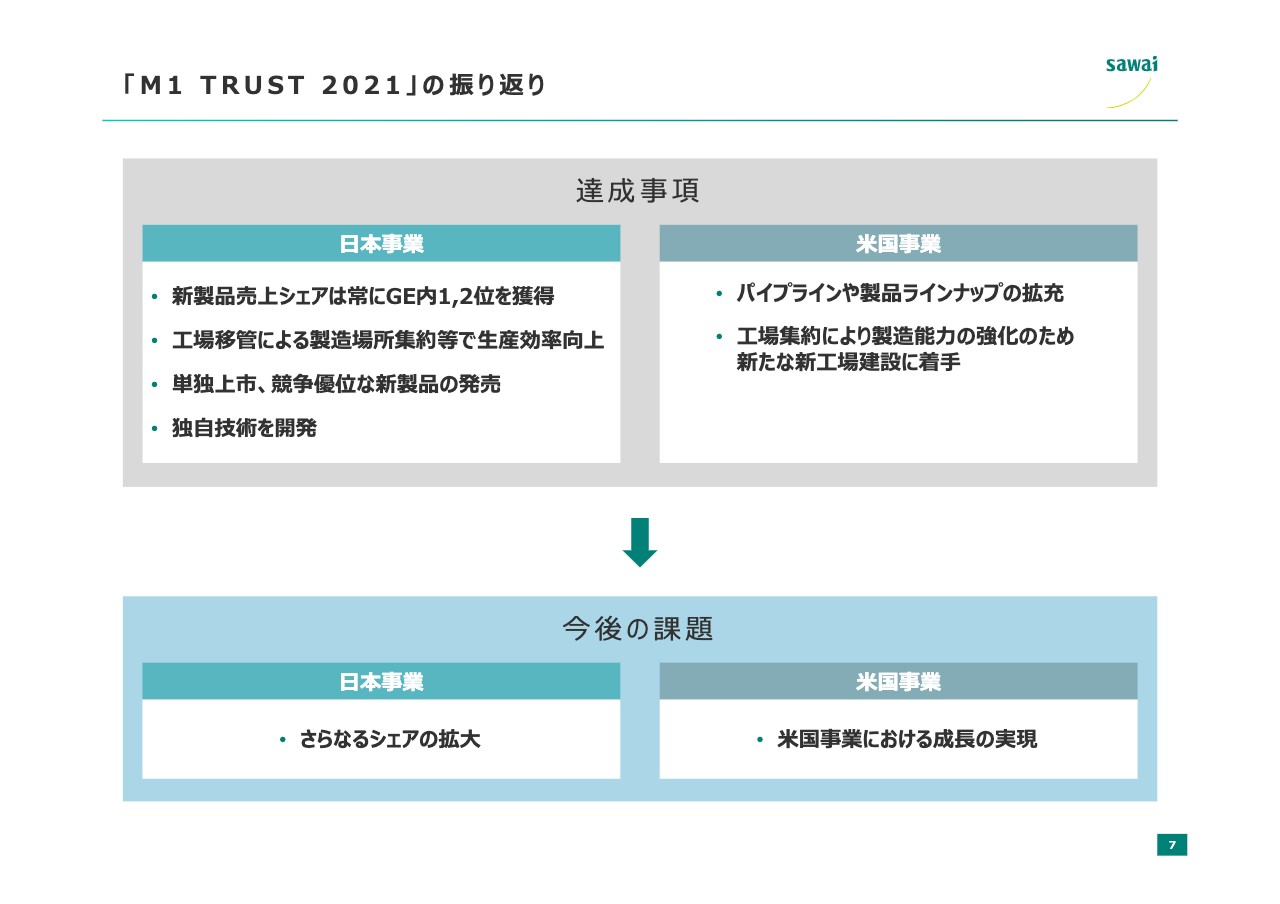

その結果、日本事業においては単独上市品目や競争優位な新製品を開発し続けることで、新製品のシェアは常に1位か2位を占め、併せて効率的な生産体制を追求することで、生産性の向上も実現しました。

米国事業においては、研究開発や生産面をはじめ、さまざまな側面での協働成果もあり、難易度の高いジェネリックの開発やブランド薬の投入により、開発パイプラインや製品ラインナップの拡充ができました。また、工場集約の足掛かりとして、新たな工場建設がスタートし、製造能力の基盤強化に着手しました。

一方で課題として、国内事業においては、昨今の他社の品質問題に起因した代替品の供給依頼など、市場からの期待に応えうる供給能力の向上、それを視野に入れたGE市場でのさらなるシェアの拡大がポイントです。

米国事業においては、沢井製薬とのシナジーの発現や、将来の成長基盤となるパイプラインや製品ラインナップを継続的に拡充し、力強い成長を実現することです。なお、各項目の詳細の振り返りは、44ページ以降にまとめていますので、のちほどご覧いただければと思います。

「M1 TRUST 2021」の振り返り②

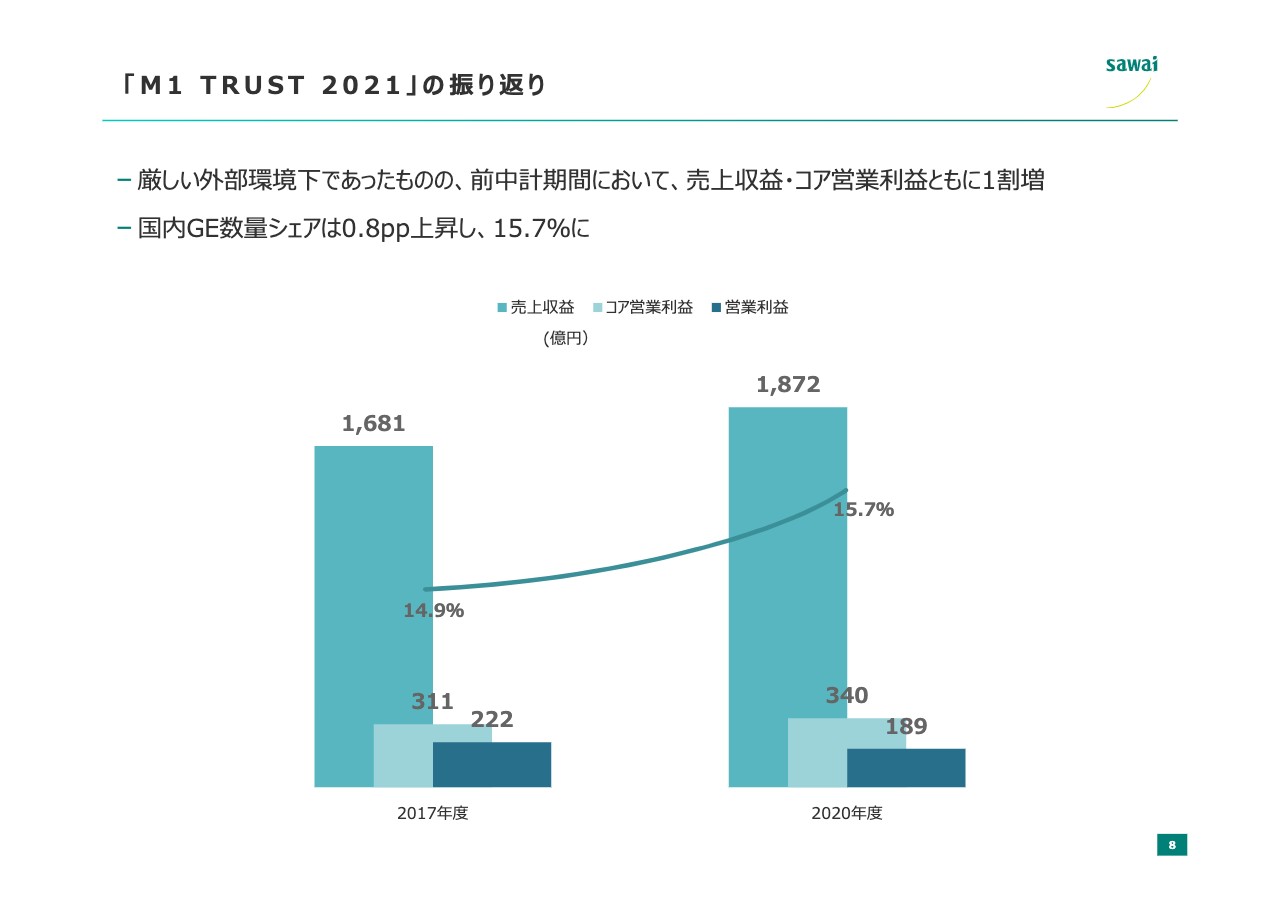

計数面では、連続薬価改定等、厳しい外部環境下であったものの、売上収益が11パーセント増、営業利益は15パーセント減となりましたが、コア営業利益では9パーセント増を実現しました。その結果、当社の国内GEシェアは0.8ポイント上昇し、15.7パーセントになりました。

外部環境の変化 −トレンド・技術

次に当社を取り巻く事業環境の認識です。トレンドの変化として、高齢化社会の進展により、人々の予防や未病に対する価値観が変化しています。また、技術の進化として、新たなモダリティ(治療手段)やAI、ロボットなどの技術革新が進んでいます。

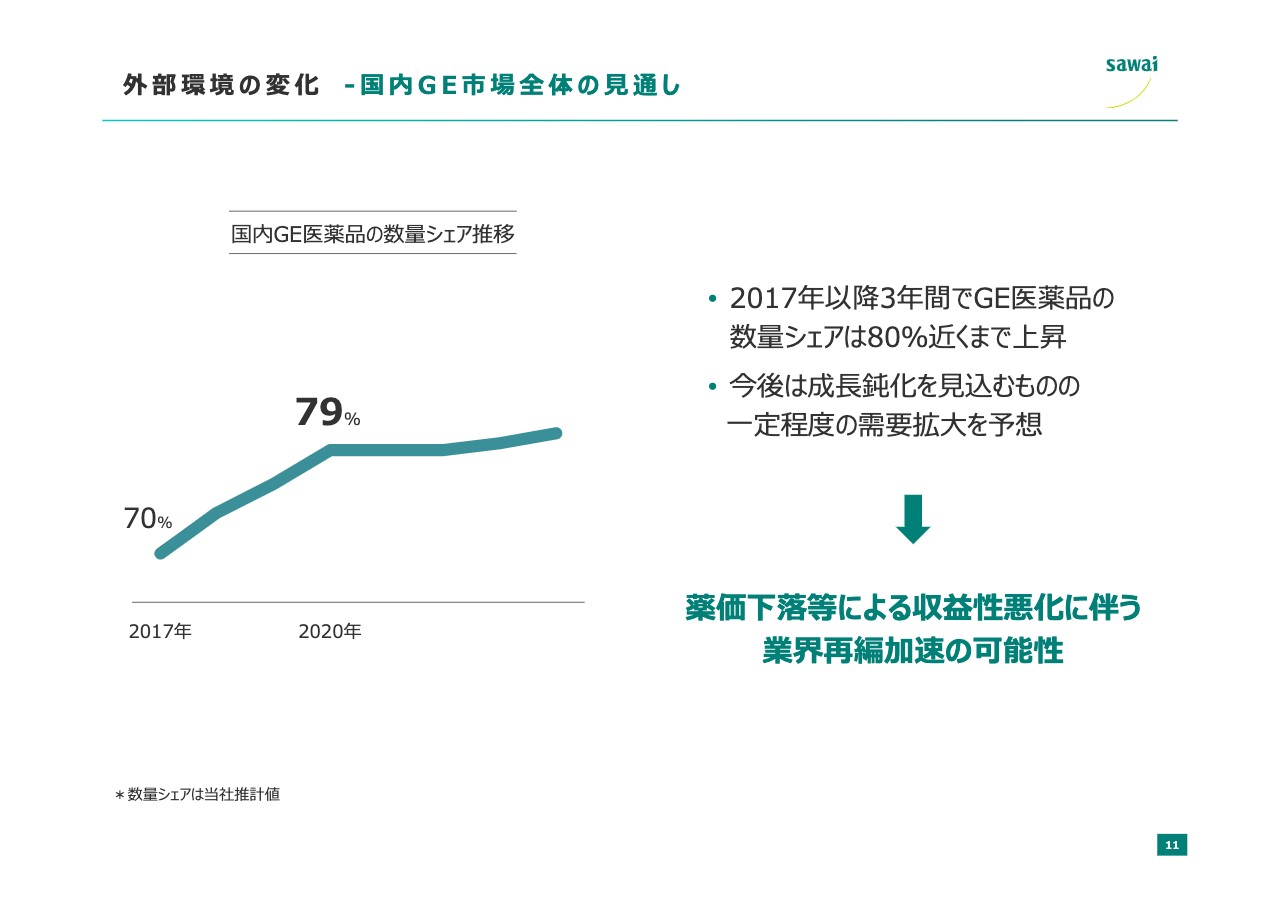

外部環境の変化 −国内GE市場全体の⾒通し

次に国内GE市場全体の見通しです。80パーセント近くまで上昇した数量シェアは、過去のような成長を期待することは困難となります。今回の品質問題もあり、GE市場は量的拡大の時代から品質確保、安定供給、情報提供または情報開示の時代に大きく流れが変わるものと考えています。

ただし、ジェネリック薬品の信頼回復後には一定程度の需要拡大は見込めるものと考えています。加えて、薬価下落や承認規制要件の厳格化、品質維持のための人員増等による収益性の悪化に伴い、GE業界は成長組とゼロ成長、またはマイナス成長組とに分かれていき、再編が加速する可能性があります。

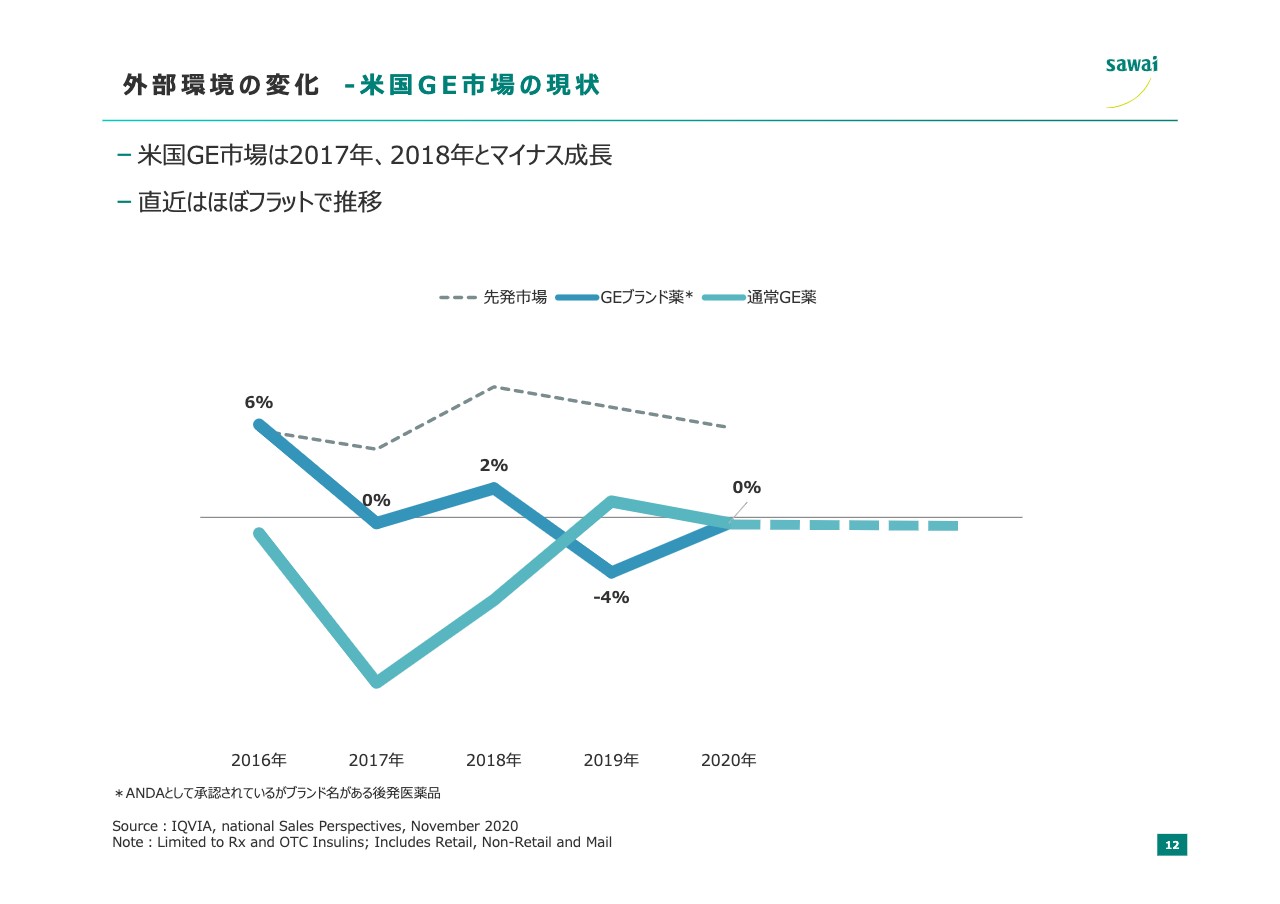

外部環境の変化 −⽶国GE市場の現状

次に米国GE市場の現状です。引き続き、競争圧力による不確実な状況が続くと見ていますが、これまでマイナス成長が続いていた通常のGE医薬品は、直近はフラットまで持ち直してきました。今後も横ばいで推移するものと見ています。

Sawai Group Vision 2030

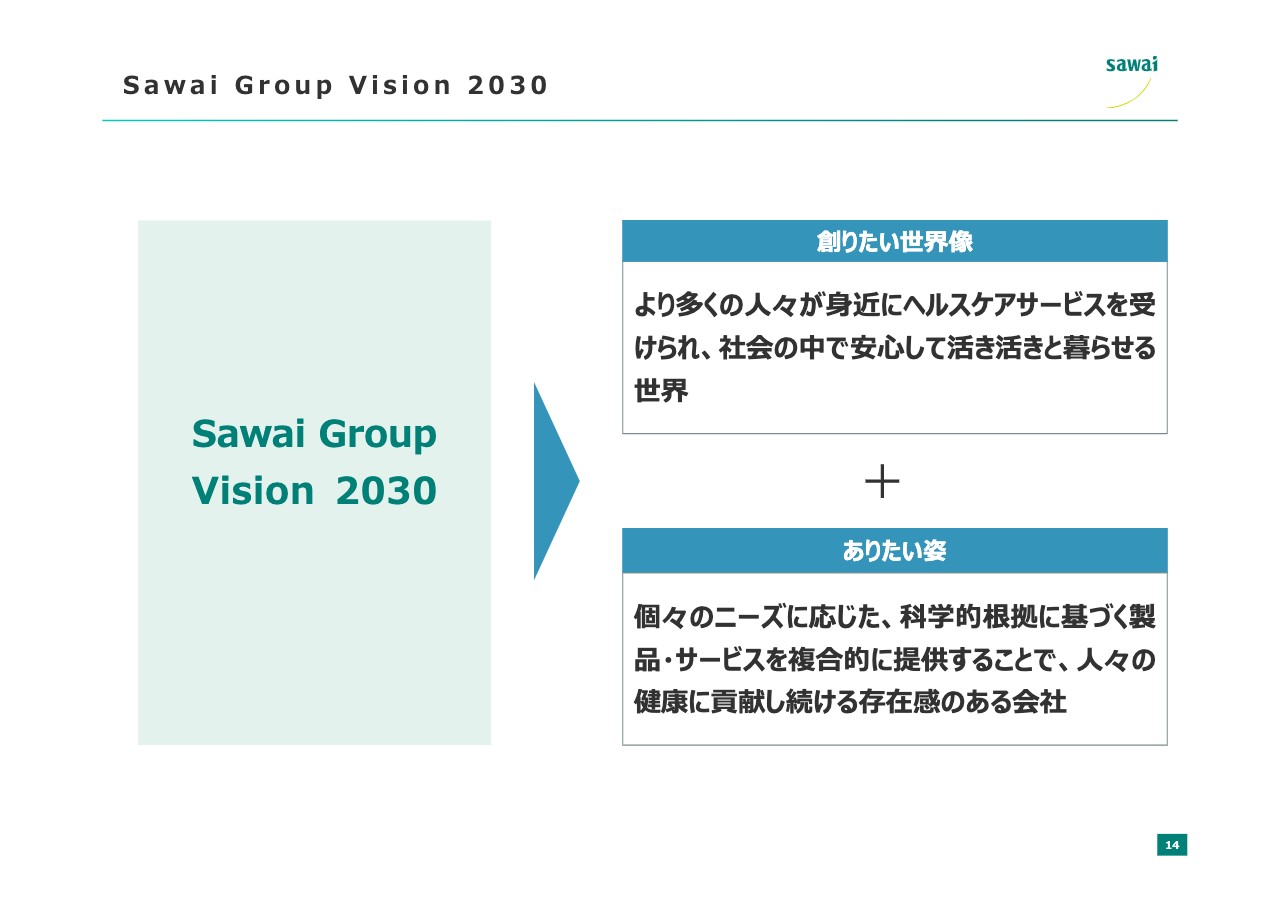

このように当社を取り巻く環境を踏まえ、2030年度に目指したい将来のビジョンを描き、その実現に向けた最初の3年間として、新中期経営計画を策定しました。

まずは、10年間の長期ビジョン「Sawai Group Vision 2030」です。2030年度に目標とするイメージとして、「創りたい世界像」は、「より多くの人々が身近にヘルスケアサービスを受けられ、社会の中で安心して活き活きと暮らせる世界」であり、「ありたい姿」は「個々のニーズに応じた、科学的根拠に基づく製品・サービスを複合的に提供することで、人々の健康に貢献し続ける存在感のある会社」です。

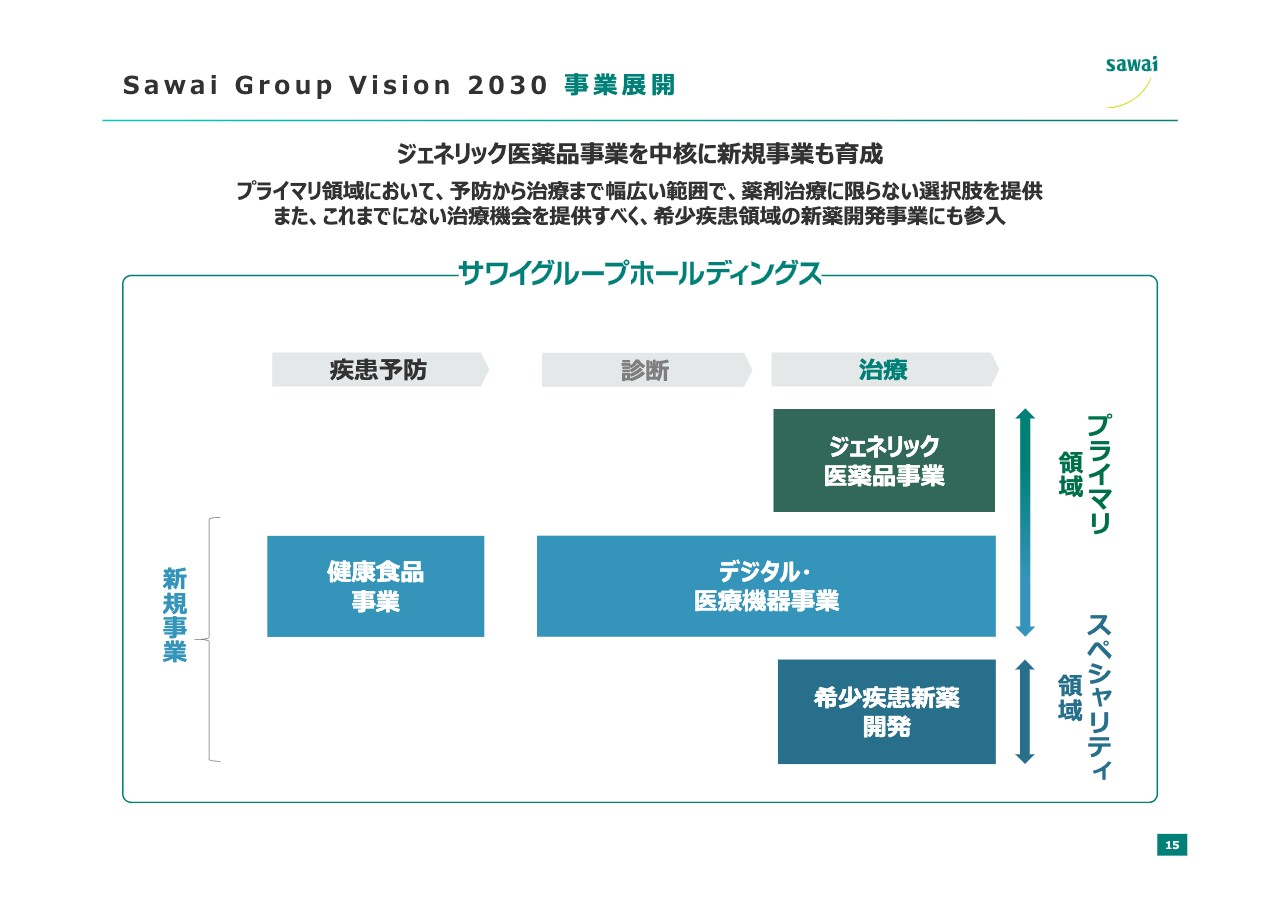

Sawai Group Vision 2030 事業展開

ジェネリック80パーセント時代における市場成長率の鈍化、新たなトレンドや技術の進化がそれぞれ相まって、事業の変曲点を迎えています。加えて、ヘルスケア・医療環境に対するニーズはますます多様化・高度化しています。これらの事業機会を的確に捉え、GE医薬品事業をさらに発展・拡大させるとともに、新規事業に経営資源を投入することで新たな成長を実現します。

プライマリ領域におけるリーディングカンパニーとして、また、これまでにない治療機会を提供するイノベーターとして、サワイグループホールディングスとしての事業基盤を強化していきます。

Sawai Group Vision 2030 ⽬標数値

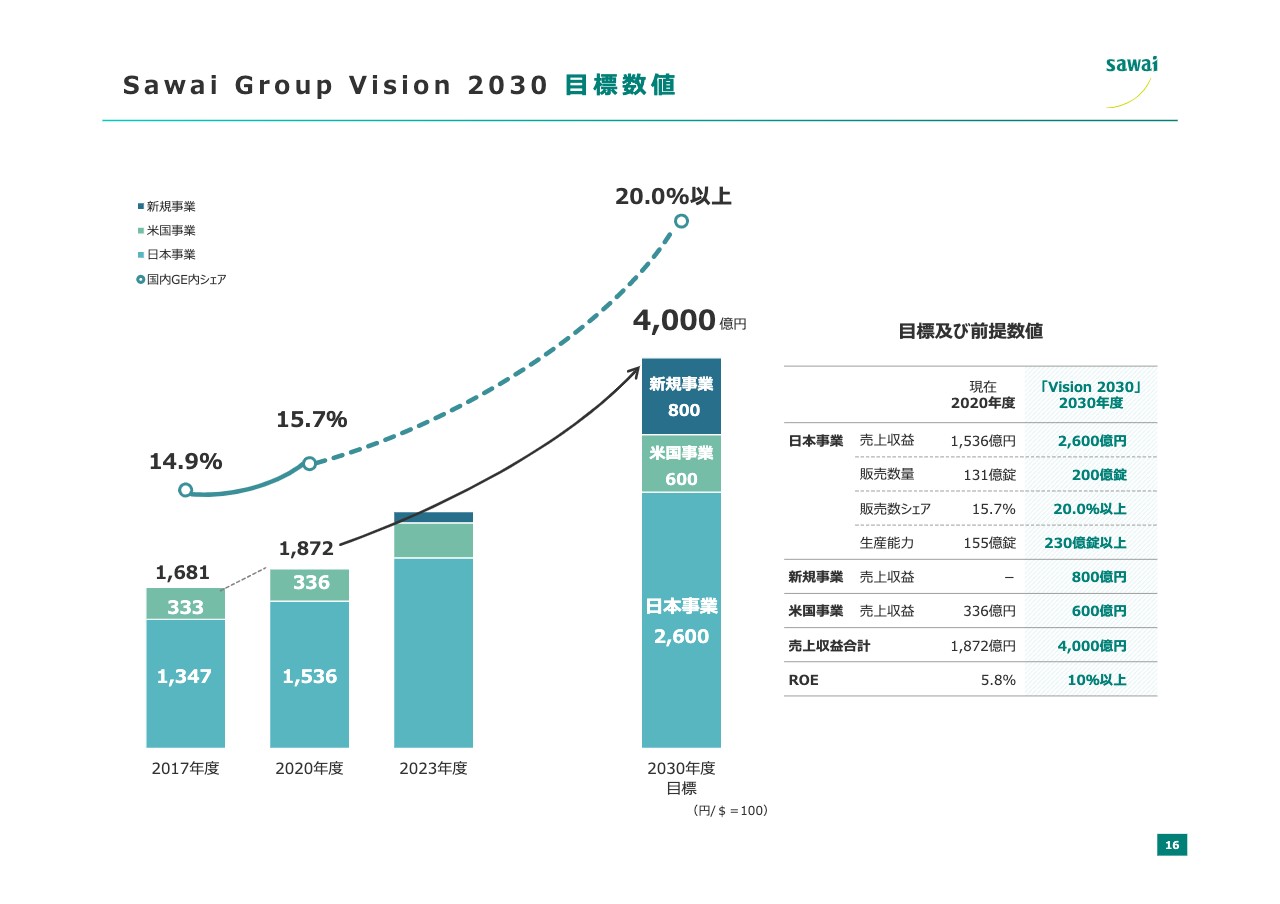

こちらは目標数値です。売上収益は日本事業で2,600億円、新規事業で800億円、米国事業で600億円の合計4,000億円とし、ROEは10パーセント以上の実現を目指します。

中でも、日本事業は最低でも20パーセント以上のジェネリックシェアを狙っていきます。230億錠以上の生産能力体制を整え、全医薬品メーカーでNo.1の200億錠を販売し、医薬品の社会インフラ企業としてなくてはならない存在として、社会的責任を果たしていきます。

なお、中計期間中の3年間は、新型コロナウイルスの世界的な影響をはじめ、国内外ともに不透明な環境が続くと考えており、今後3ヶ年の計数計画をお示しするためにはさまざまな前提条件を置かざるを得ません。

そのような精度の低い計画値を公表することはマーケットに対して適切な情報公開とは言えないと判断し、連結数値は今期見通しに留めたことをご理解いただきたいと考えています。

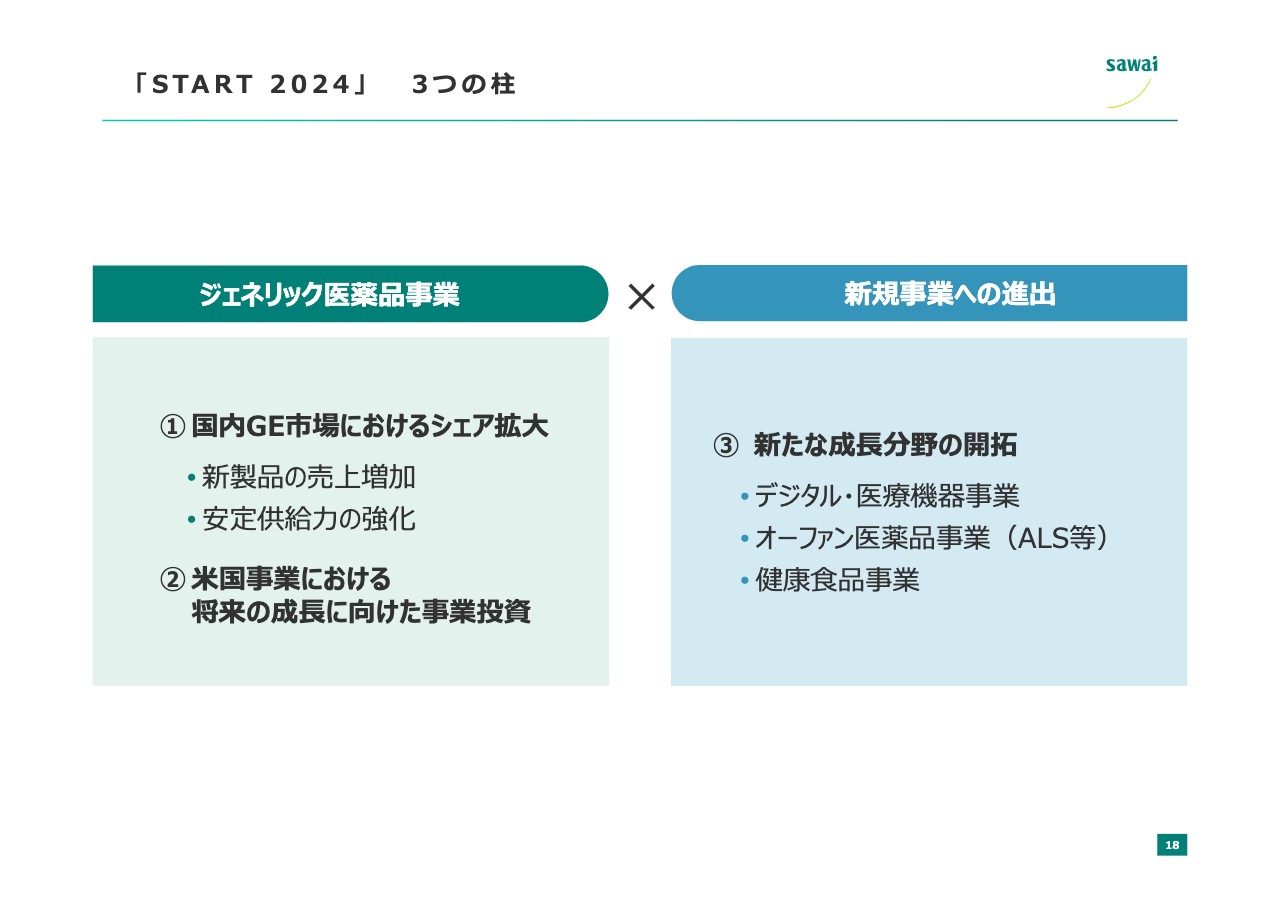

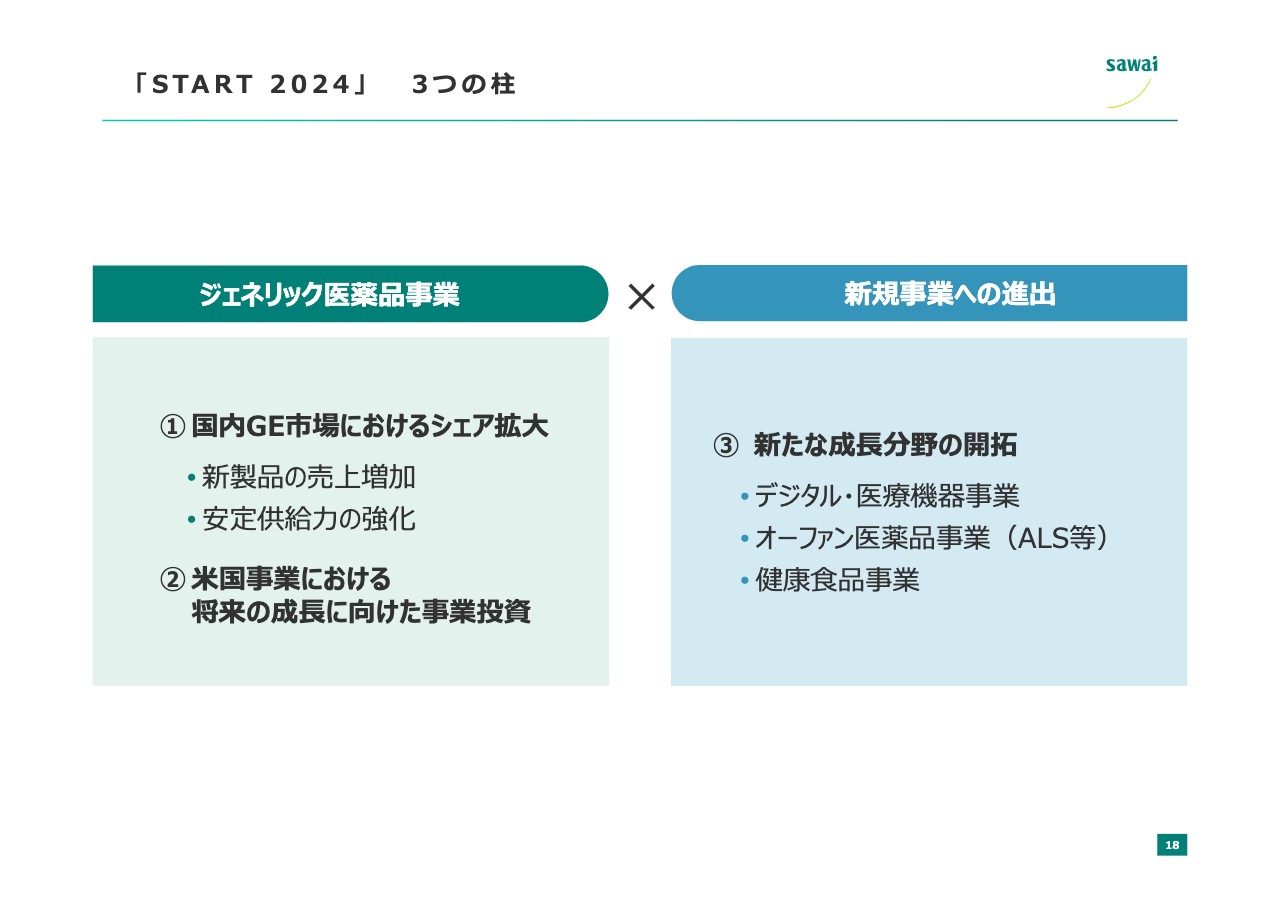

「START 2024」 3つの柱

ここからは新中期経営計画「START 2024」についてご説明します。重点戦略として、柱は大きく3つです。1つ目は「国内GE市場におけるシェアの拡大」、2つ目は「米国事業における将来の成長に向けた事業投資」、3つ目は「新規事業への進出による新たな成長分野の開拓」です。

各戦略については、沢井製薬社長の澤井健造、サワイグループホールディングス社長の末吉よりご説明します。

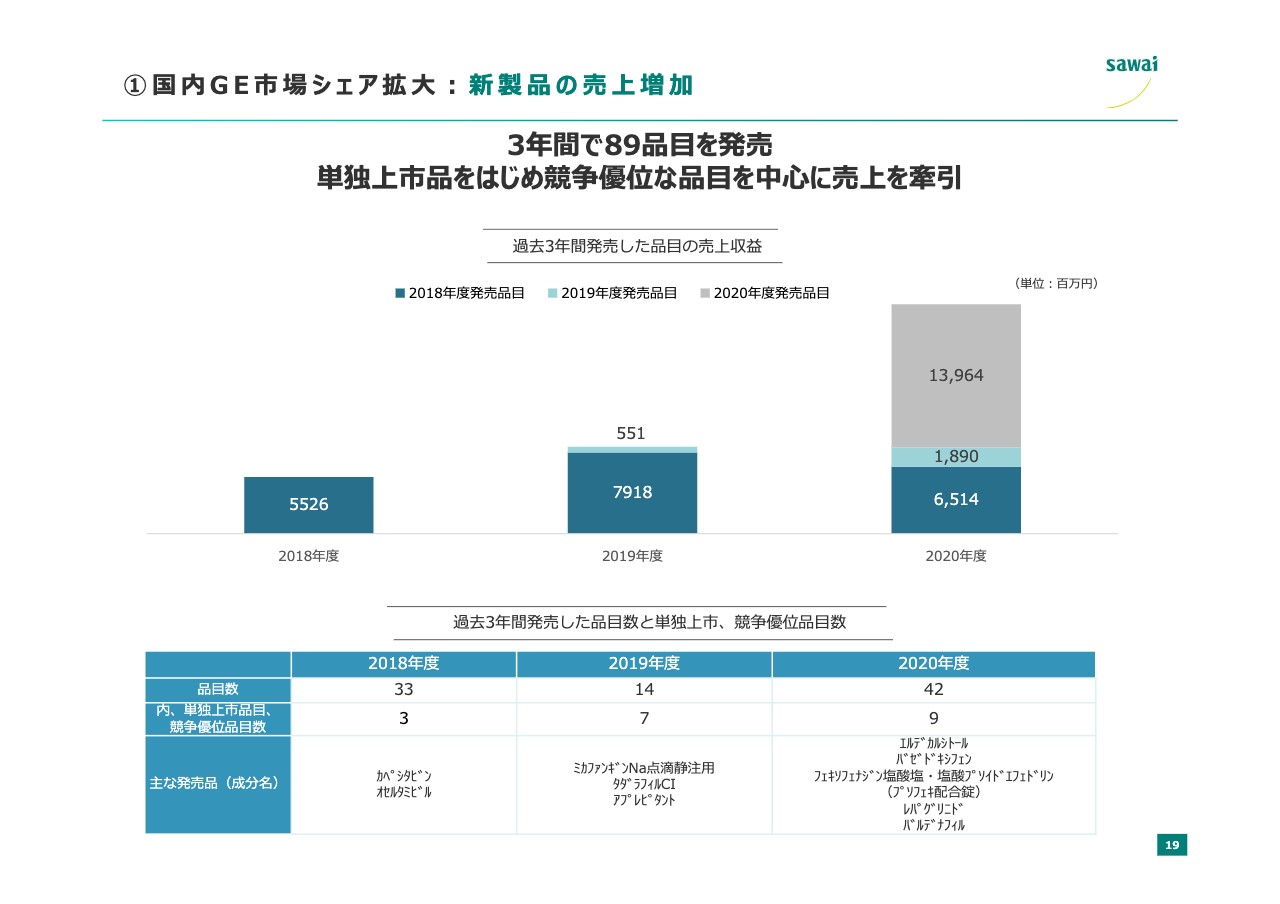

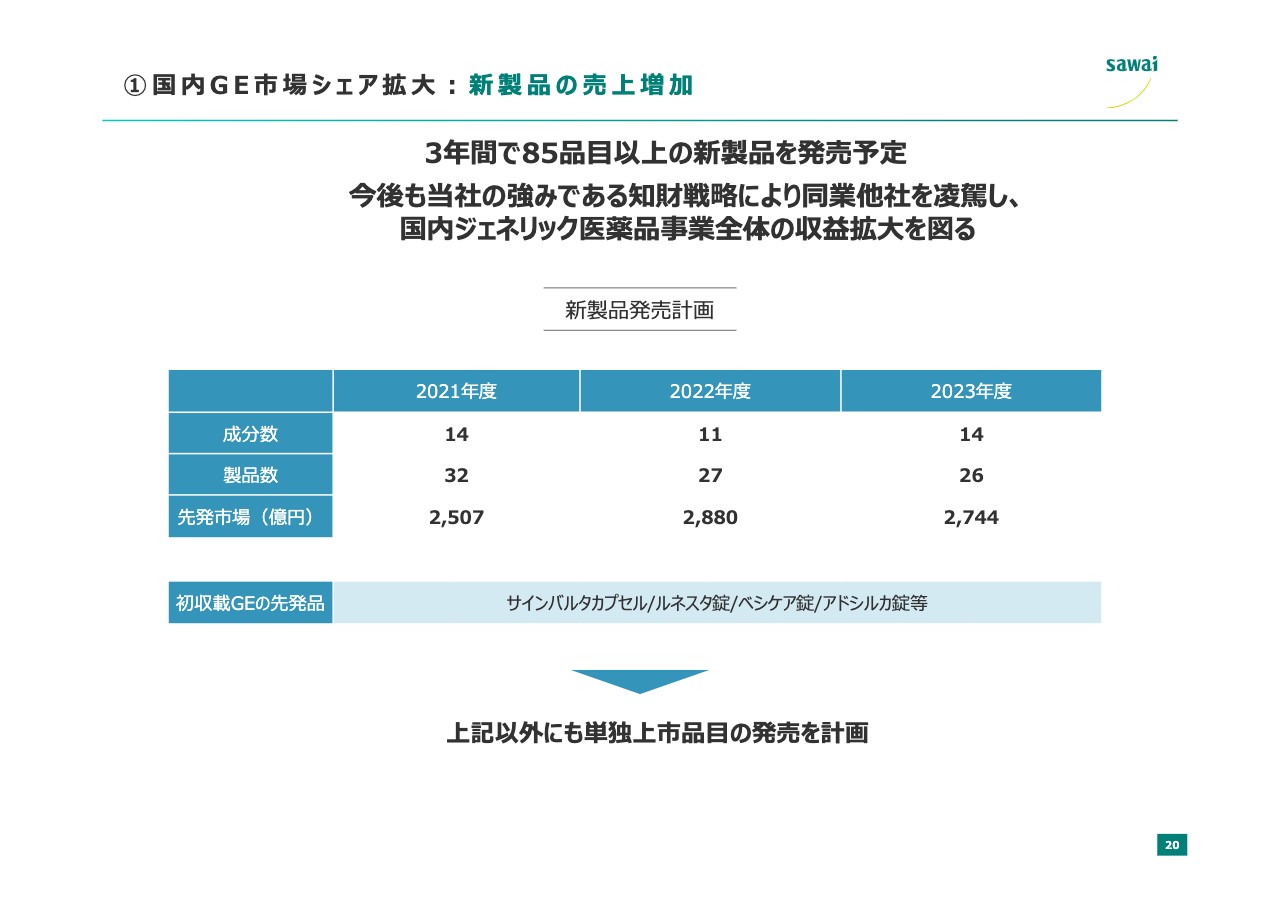

①国内GE市場シェア拡⼤:新製品の売上増加(1)

澤井健造氏(以下、澤井健):みなさま、こんにちは。沢井製薬社長の澤井健造です。私からは、まず我々の事業の基盤である「国内GE市場におけるシェア拡大」について、ご説明します。

最初のスライドですが、シェア拡大における最も重要なドライバーは、新製品の売上と考えています。中でも、単独上市品をはじめ、競争優位な品目をどれだけ市場に投入できるかが重要な鍵となると考えています。過去3年間でこのように89品目を発売させていただきましたが、そのうちの約2割、19品目がそのようなものに該当すると考えています。また、これらの品目が売上を大きく牽引しました。

①国内GE市場シェア拡⼤:新製品の売上増加(2)

今回の中計期間中では、85品目以上の新製品投入を予定しています。当然、当社のコアコンピタンスである知財戦略により、これ以外にも過去同様の単独上市品を狙い、他社を凌駕するほどの収益とシェアの拡大を図ります。

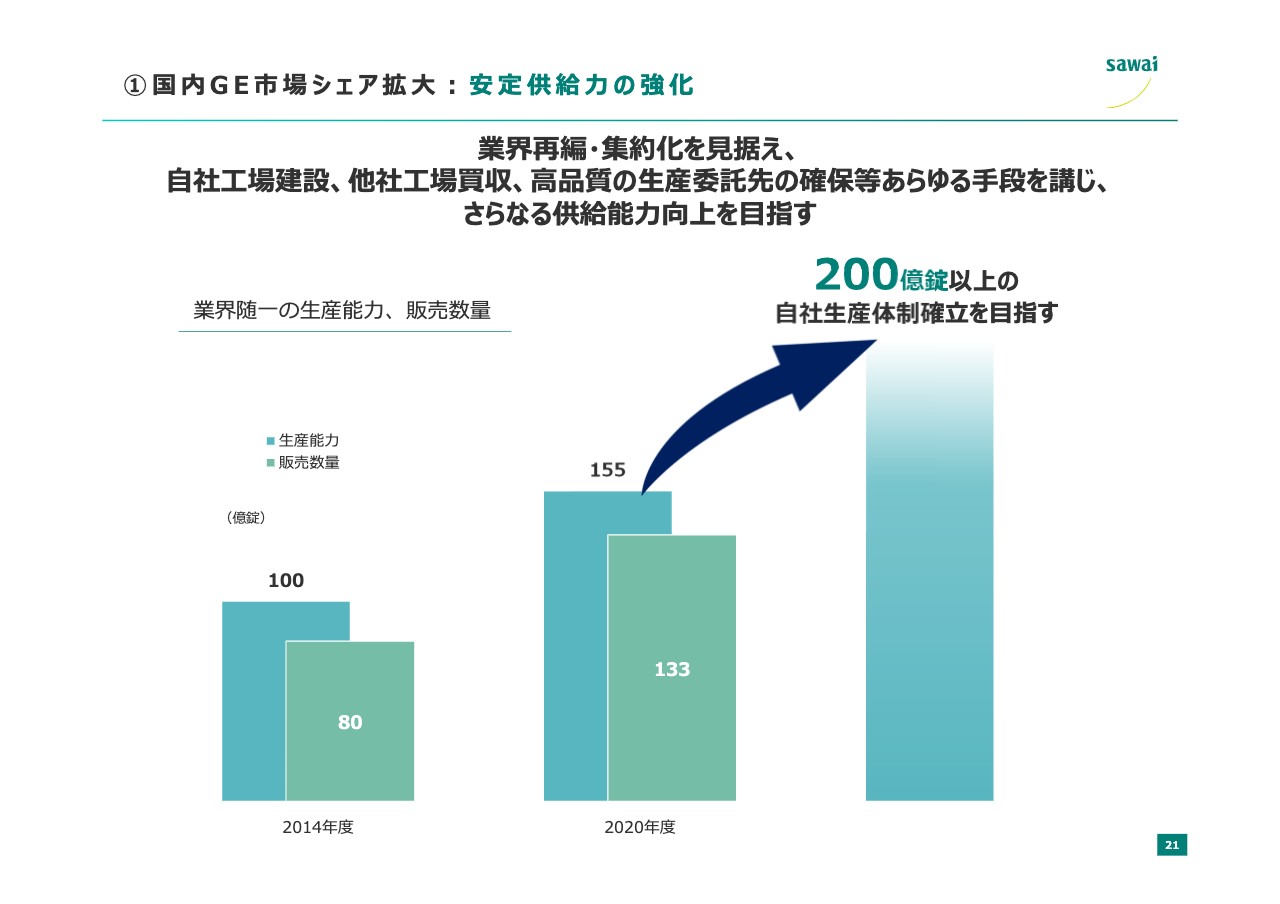

①国内GE市場シェア拡⼤:安定供給⼒の強化

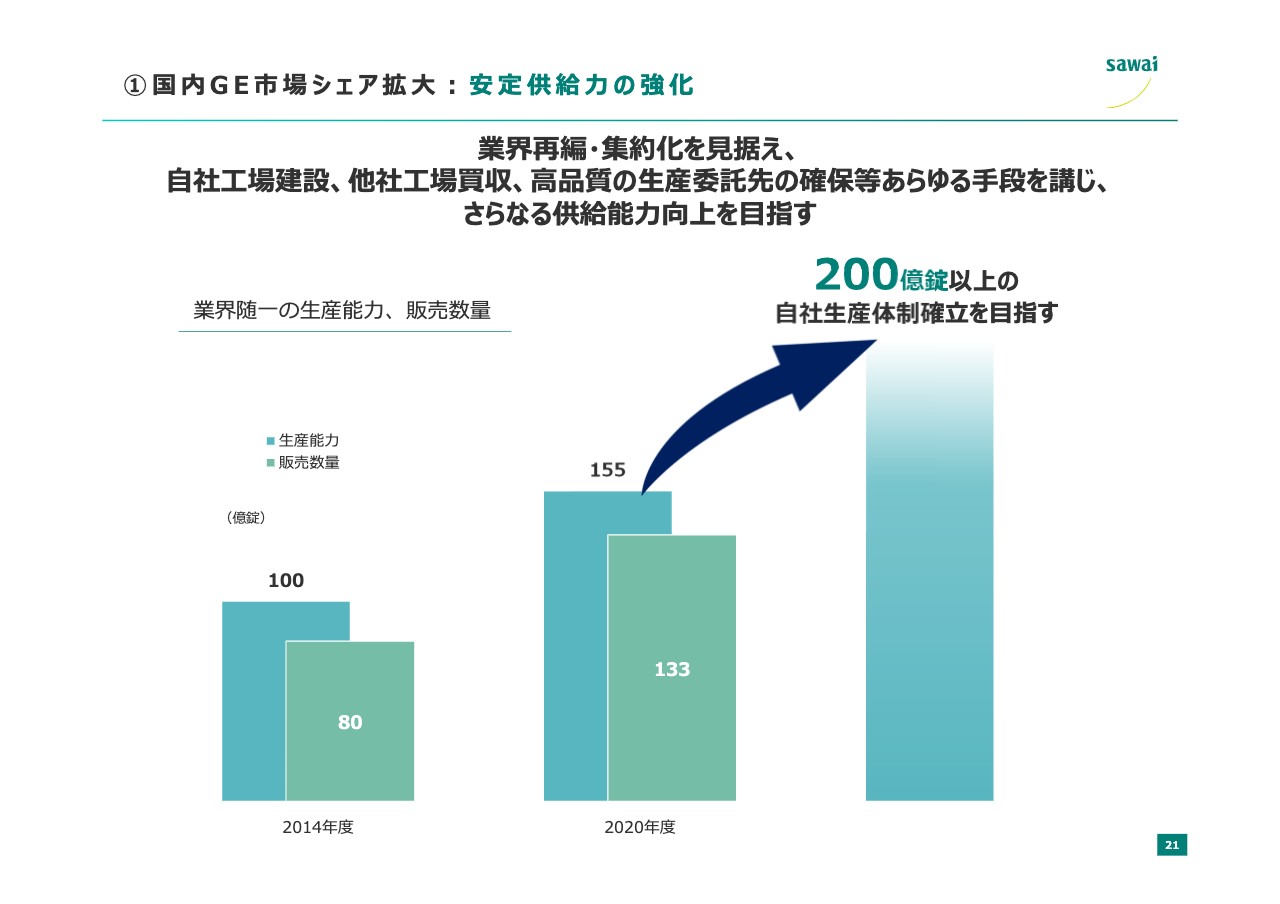

次に、シェア拡大におけるもう1つの重要なポイントは安定供給力、供給能力の強化にあると思います。

先ほどもお話ししていましたが、これまで沢井製薬は需要拡大を見据えて、常に生産設備、あるいは人員について先行投資してきています。これが沢井製薬の安定的な成長を実現してきたと考えています。現在では、業界内では随一の生産能力と販売数量を誇ると考えているところです。

今後の新製品の発売ももちろんですが、他社の品質問題等による当社への市場からの要望にお応えします。さらに、現在、設備的に155億錠が生産キャパシティですが、将来的な業界の再編や集約化も見据えた上で、できるだけ早い時期に200億錠まで引き上げたいと考えています。

その方法論はいろいろあるかと思いますが、自社工場の建設、安定的な生産委託先の確保、あるいは他社工場の買収等、すべてのアプローチをしっかり検討して、供給能力の向上を図りたいと考えています。

また、現在の供給能力を十分に発揮できるよう、人員体制を整えてまいります。

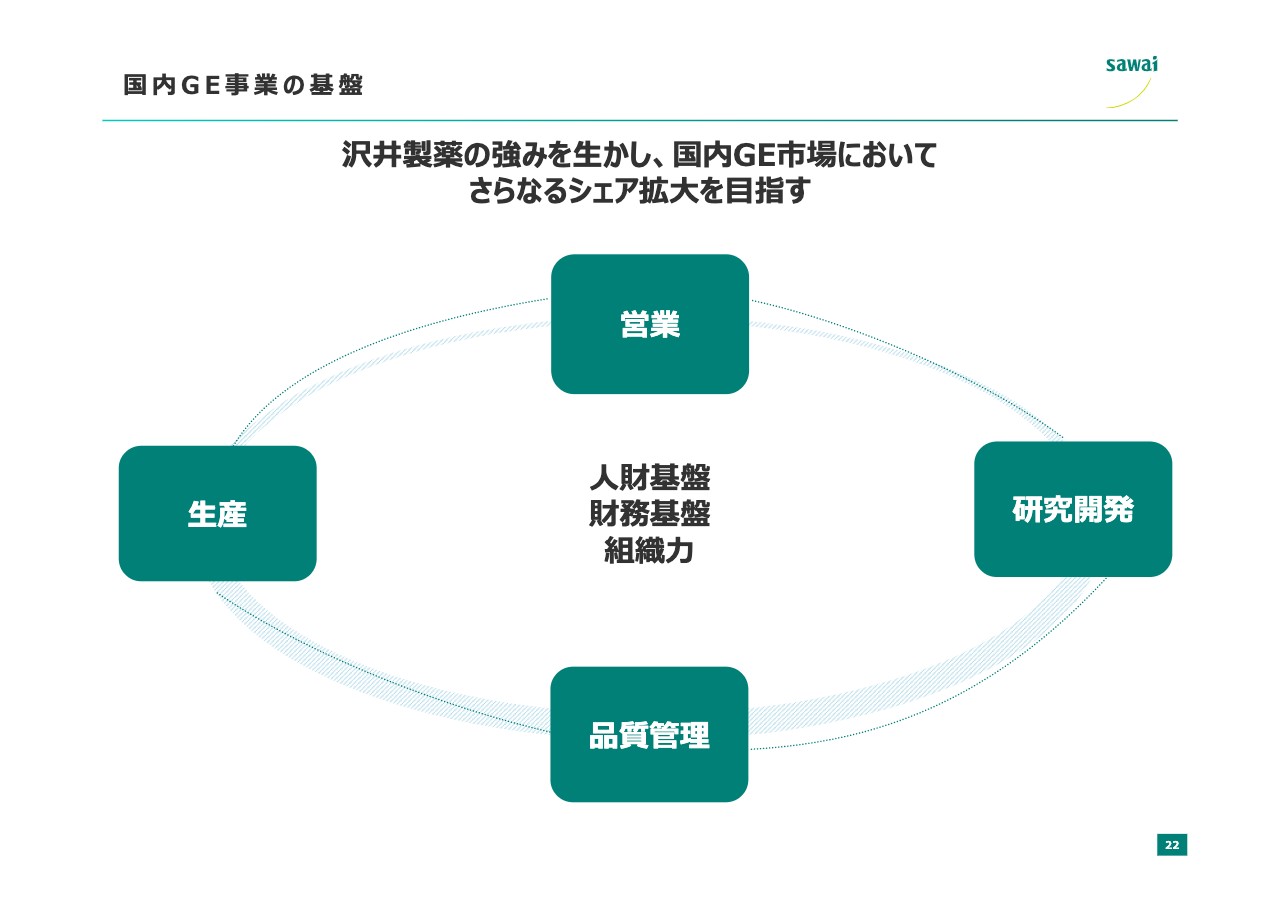

国内GE事業の基盤

これまで大きなポイントについてお伝えしましたが、これからは沢井製薬の強みである営業・研究開発・生産・品質管理について、それぞれの強みをご説明したいと思います。

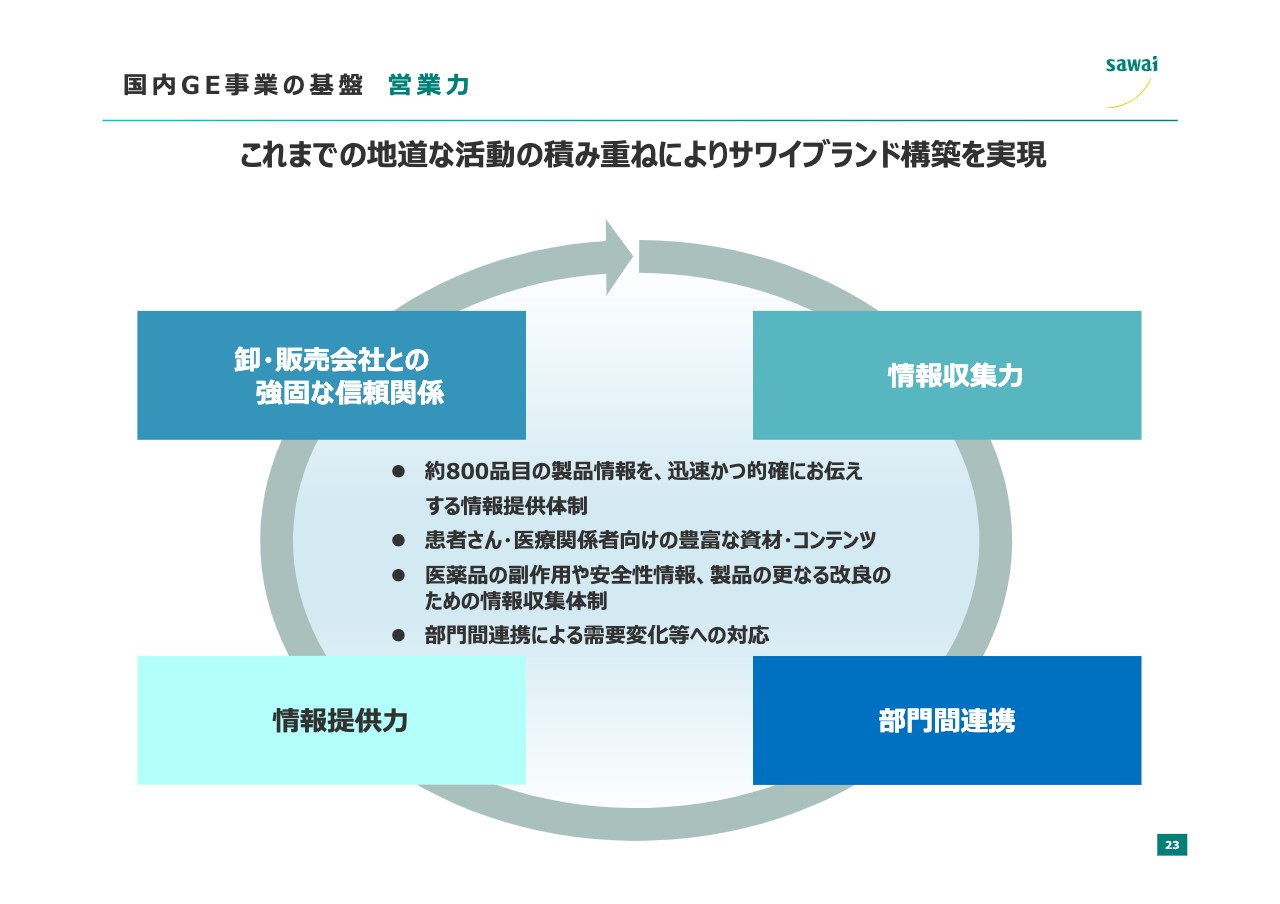

国内GE事業の基盤 営業⼒

1つ目は営業力ですが、豊富な製品ラインナップを用意しています。卸、あるいは販売会社との強固な信頼関係など、これまで築いてきたものをしっかり守っていきます。また、医療関係者との情報のやり取りや、昨今の製品の供給情報なども含めて、社内関係部署と連携しながら営業力の向上につなげたいと考えています。

何よりも大事なのは、我々は、50年以上GE医薬品の供給に携わってきており、おかげさまで業界ナンバーワンのブランド力とサワイブランドに対する信頼を築いてきました。特に営業部門、あるいは生産部門との連携をしっかりして、今後もブランド力や信頼を失わないように取り組んでいきたいと思っています。

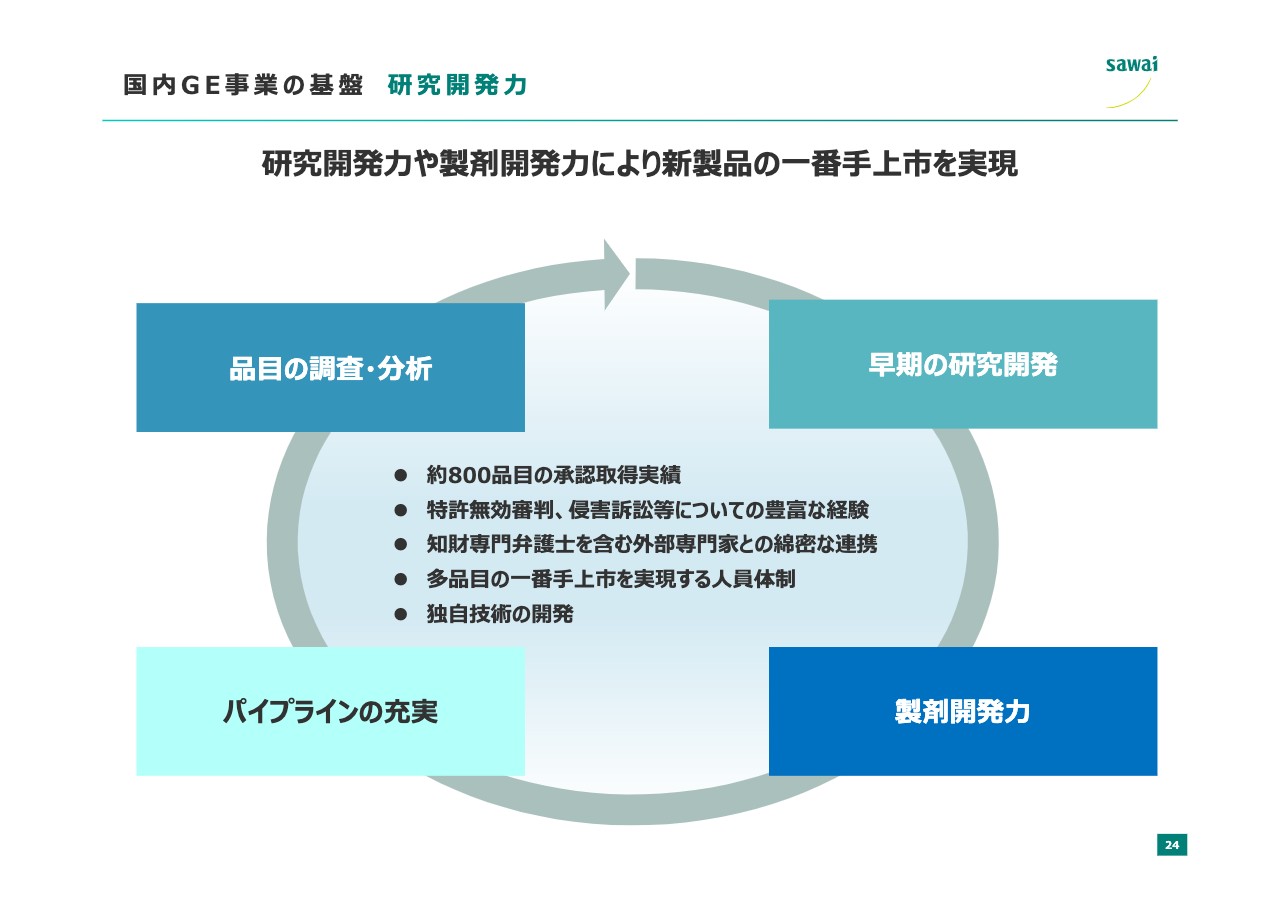

国内GE事業の基盤 研究開発⼒

2つ目は、研究開発力です。医薬品製造業として、研究開発は非常に重要だと認識していますが、自他ともに認める優れた特許の調査、あるいは分析力があります。加えて、患者さんが飲みやすい、コンプライアンスを高めた製剤開発、そして、あらゆる面で他社と差別化ができる付加価値の高い製品を開発する、そのようなところがサワイの強みであると感じています。

これらを活かし、新製品を最初に上市することはもちろんのこと、価格競争に巻き込まれにくい付加価値のある品目、差別化のできる品目、あるいは他社が出せない品目を出すことで市場シェアをより高めていき、事業展開していくつもりです。

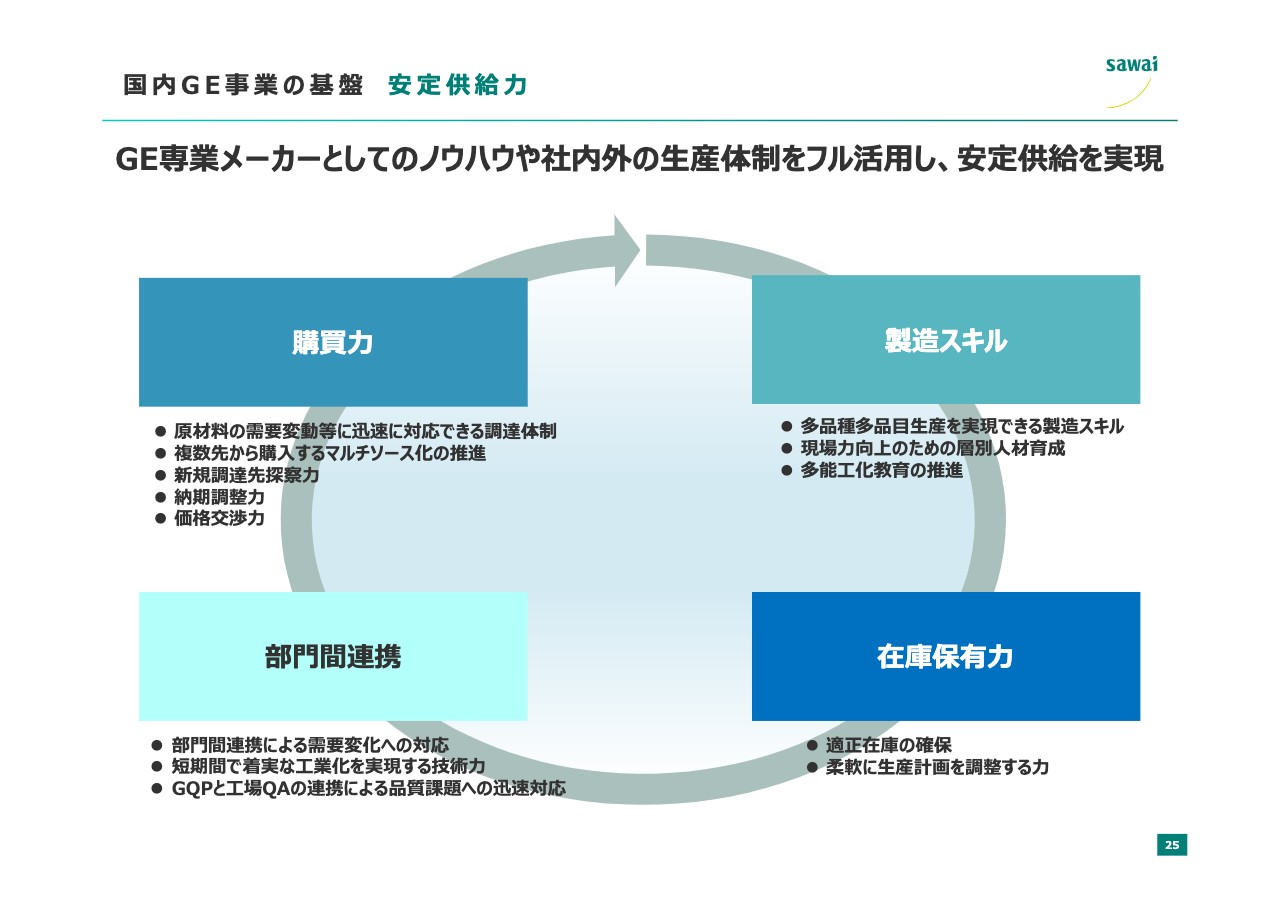

国内GE事業の基盤 安定供給⼒

3つ目は安定供給力です。これは先ほどもお話ししましたが、原材料の購買力では、これまでさまざまなパートナーとの交渉、あるいは情報交換等をして構築してきた関係があります。コロナ禍においても、原材料の調達等については、これまで問題は起きていません。我々は生命関連の産業ですから、高品質な医薬品の安定供給は最重要事項であり、原材料調達は最初のポイントとなります。

次に重要なのが、開発品目が上がってきた時に、それをどのように工業化していくかということです。昨今、製剤も複雑化してきていますので、短期間で、かつ安定的に供給できるかたちの工業化、そのあたりが重要な鍵になってくると考えています。また、生産については、多品種・多品目の生産ということです。これは長年培ってきたスキルがあるわけですが、需要の大きな変動やトラブル等にも、迅速に対応できる体制を構築したいと思っています。

また、これまでお伝えしてきたことを実現するための人材教育、あるいはその育成システムをフル活用して、引き続き、高品質なジェネリック医薬品を安定供給していきたいと考えています。

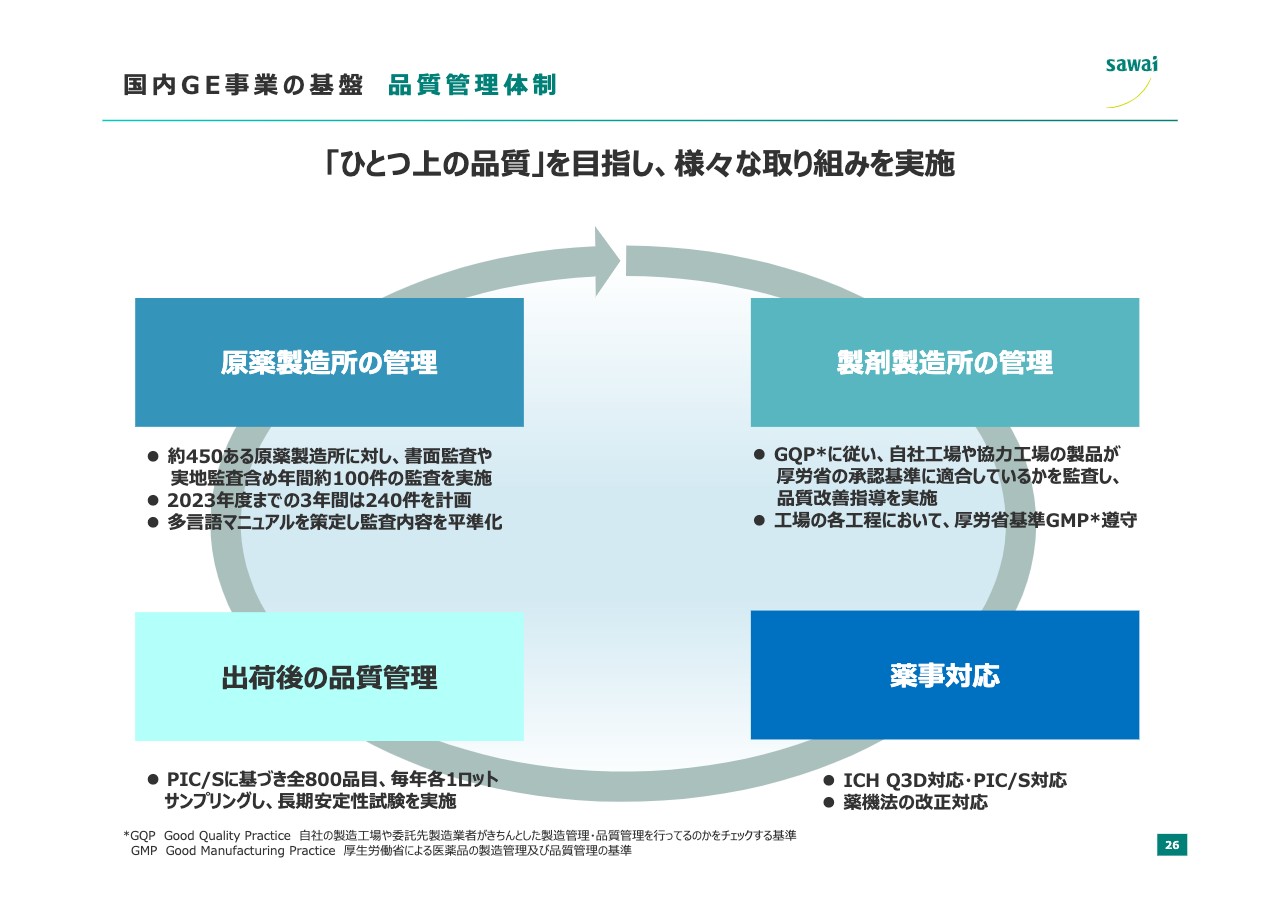

国内GE事業の基盤 品質管理体制

最後に、品質管理体制です。何度も申しますが、昨年来、品質に起因する問題が多発しています。医療関係者の方や患者さんからのジェネリック医薬品の品質に対する信頼が、大きく揺らいでいるところではあります。当社では、約450箇所ある原薬製造所に対しても、年間100件の査察を実施しています。また、新型コロナウイルスの環境下では書面での監査や、あるいは現地の委託先を見つけてサポートするようなことも、工夫をしながら行っています。

また、当社しか成し得ることができない約800品目という品目の管理においても、ご存知のとおりICHのQ3D対応等、環境変化にいち早く対応し、「ひとつ上の品質」そして、それを安定供給する、その両立を目指した信頼性保証システムを、さらに向上させていきたいと考えています。

さらに、常に変化していくレギュレーションやさまざまな基準・ガイドライン等、最新のものに常に対応していくことで、成長を図っていきたいと考えています。

以上が、沢井製薬の4つの強みと、それらを下支えしている人材の力、組織力、財務力です。このようなものを有機的に統合した総合力が、沢井製薬の最大の強みであると考えています。国内のGE医薬品市場でのさらなるシェアの拡大の基盤として、取り組んでいきたいと思っています。私からは以上になります。

②⽶国事業における将来の成⻑に向けた事業投資

末吉一彦氏:サワイグループホールディングス社長の末吉でございます。よろしくお願いいたします。

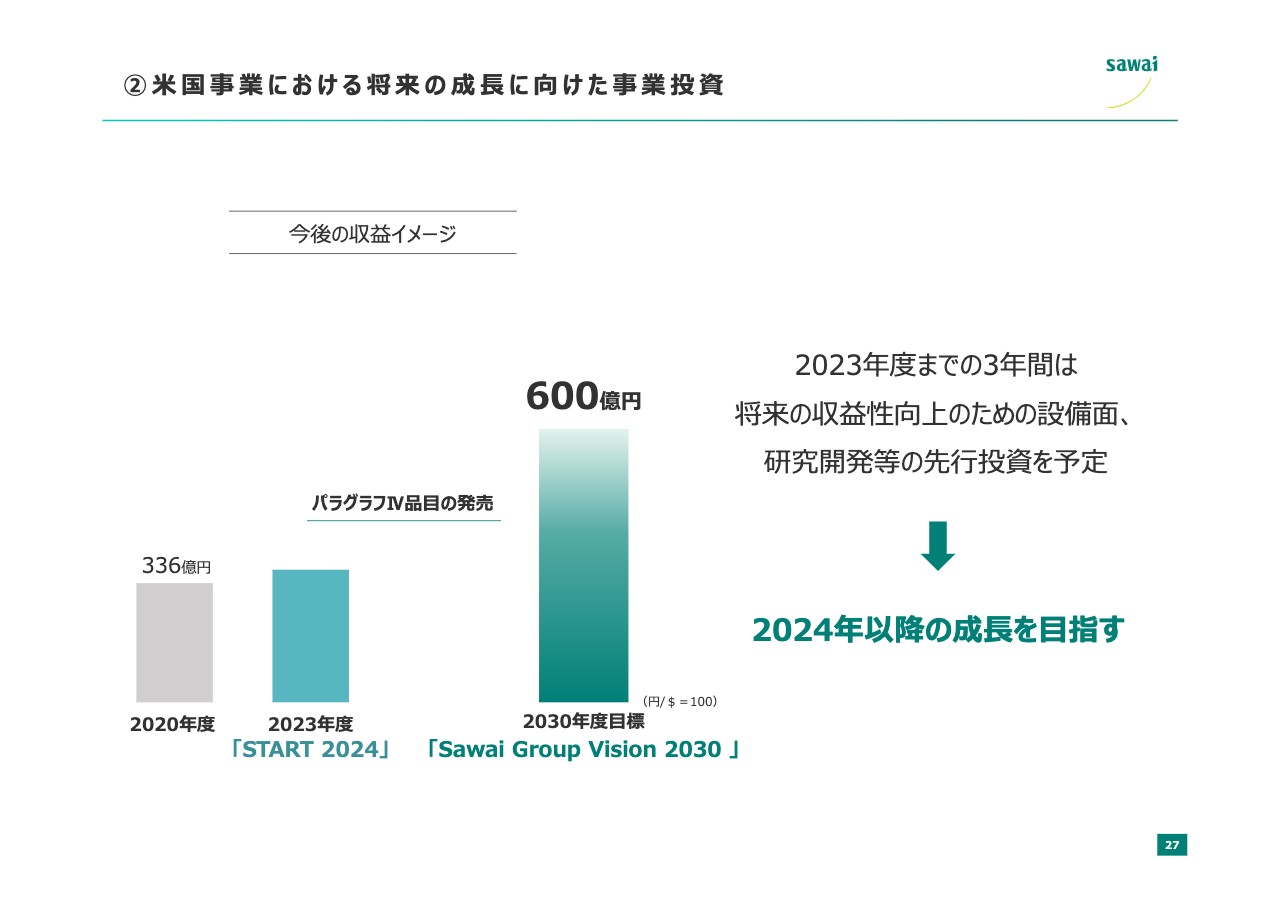

まず「米国事業」についてご説明します。27ページ目をご覧ください。2017年5月の買収以降、パイプラインや製品ラインナップの拡充、工場再編の着手などを行ってきました。

ここからの3年間は、2030年度の売上収益600億円を達成するために、研究開発と設備の先行投資を行う「将来の成長に向けた事業投資」の時期と位置付けて、パラグラフⅣ品目の発売等も含め、2024年以降の再成長を目指していきます。

⽶国事業(USL社)の戦略と成⻑ドライバー

3年間で目指す具体的な姿は、「スペシャリティGE医薬品企業として、独自の販売力を活かせるGE医薬品と小規模のブランド薬にフォーカスし持続的で長期にわたる成長を推進」することです。

それを実現させるためのドライバーとして、「既存のブランド薬およびGE医薬品の販売推進による売上への寄与」「ニッチなGE医薬品を中心にさらなる製品ラインナップの充実」「沢井製薬との協働による難易度の高いパイプラインと製品ラインナップの強化」を図ります。

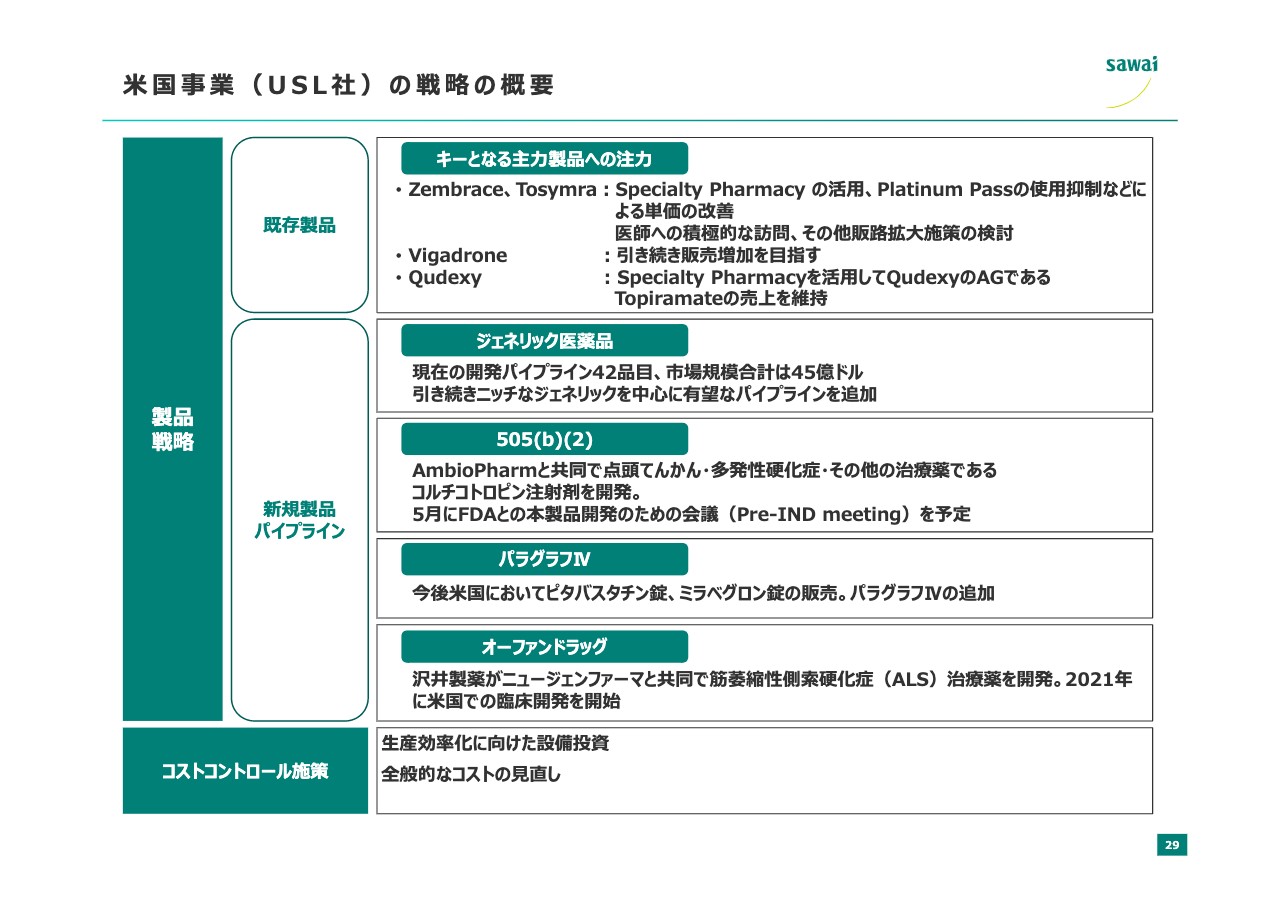

⽶国事業(USL社)の戦略の概要

次に、成長ドライバーとして最も重要な要素である製品戦略についてご説明します。既存の主力製品であるZembraceとTosymraについて、Tosymraは会計上でいったん減損を余儀なくされましたが、今後、数年間にわたって強い成長を牽引する製品です。

コロナ禍で苦戦を強いられましたが、これから反転攻勢をかけていきます。引き続き、「Vigadrone」「Qudexy」を含めた中枢神経系用薬に注力し、新規製品として有望なジェネリックのパイプラインを追加しつつ、パラグラフⅣ製品については、「ピタバスタチン」や「ミラベグロン」の販売と、さらに新たな品目の追加を狙います。

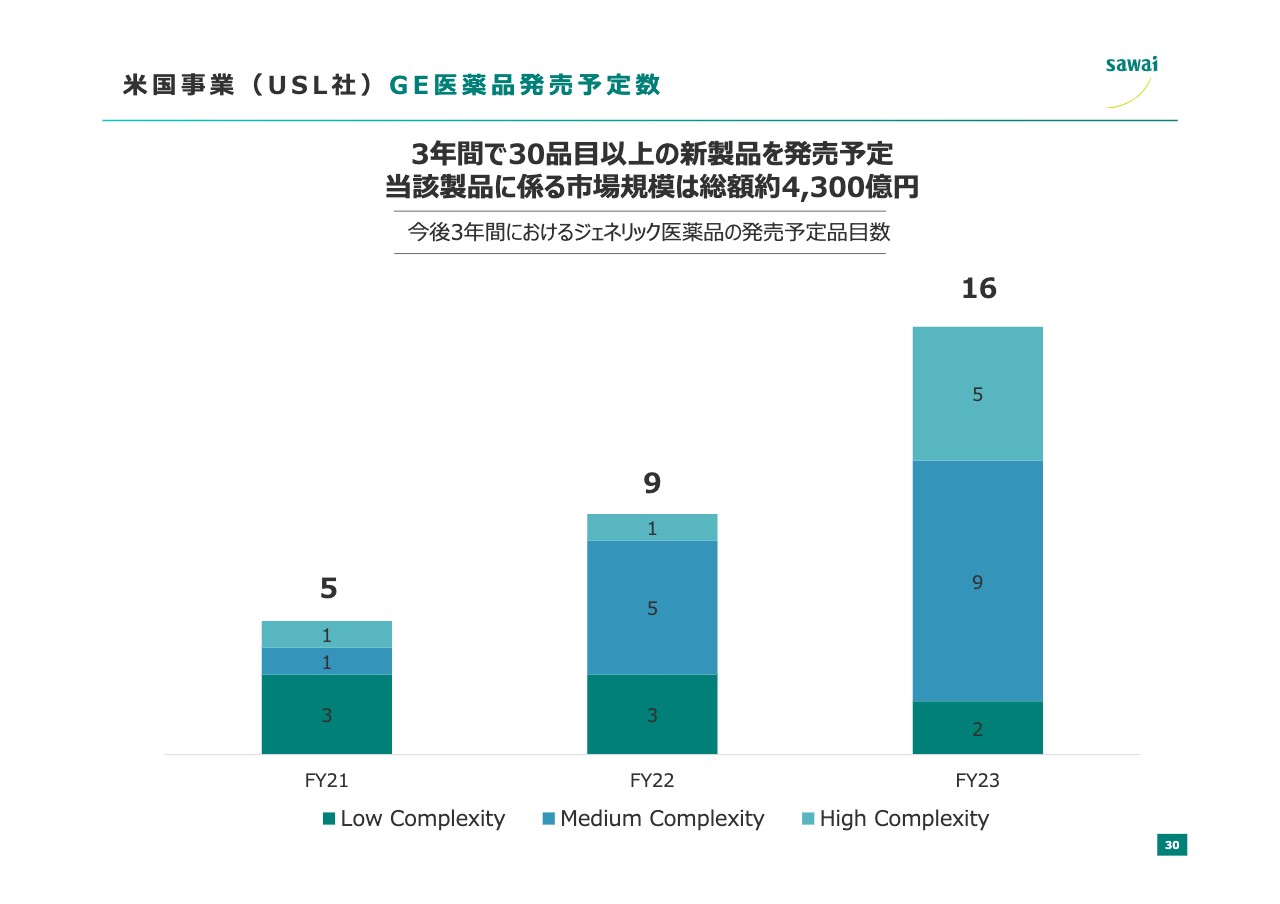

⽶国事業(USL社) GE医薬品発売予定数

こちらは3年間におけるGE医薬品の発売予定品目数です。30品目以上の新製品の発売をこの3ヶ年で予定しており、先発とジェネリック合わせた市場規模は、4,300億円に上ります。より難易度の高い製品のラインナップを増やし、他社との差別化を図っていきます。

⽶国事業(USL社) ⼯場新設プロジェクト

コストコントロール施策の1つとして進めている工場新設プロジェクトについても、少し説明します。総投資額は工事で約130億円の予定で、順調に進捗しています。USLにおけるすべての上市品の製造工場を1ヶ所に集約することで、2023年以降に毎年10億円の製造コスト削減が期待できると見ています。以上が米国事業についてです。

③新たな成⻑分野の開拓 新規事業への進出

次に、3つ目の戦略の柱である「新規事業」の取り組みについてご説明します。今後、国は狭義の医療だけではなく、未病・予防対策、データヘルス改革などを通じた健康長寿社会の実現を目指していることから、当社が今後も持続的な成長を続けるために、GE医薬品以外での成長機会にも積極的に投資を行い、既存事業で培った強みを活かせるような新規事業にも果敢に挑戦していきます。

特に、オーファン疾患をターゲットとした新薬事業、デジタル・医療機器事業、健康食品事業の3領域に対して、総額300億円の投資枠を設定し、重点的にリソースを投入していきます。

③新たな成⻑分野の開拓 新規事業:オーファン疾患

まずはオーファン疾患についてご説明します。既にリリースしていますが、ニュージェン・ファーマ社が創出したALS治療薬について、医療用医薬品として応用可能なすべての適応症について、全世界を対象として共同開発を進めます。

ニュージェン・ファーマ社がこれまでに研究してきたALSの疾患に対する知見と沢井製薬の製剤研究を含めた臨床研究開発力を最大限に活用して開発を進めていきます。2025年以降の上市を目指し、今年度中に米国での第一相臨床試験を開始する予定です。今後も、オーファン疾患をターゲットとしたパイプラインの拡充を目指していきます。

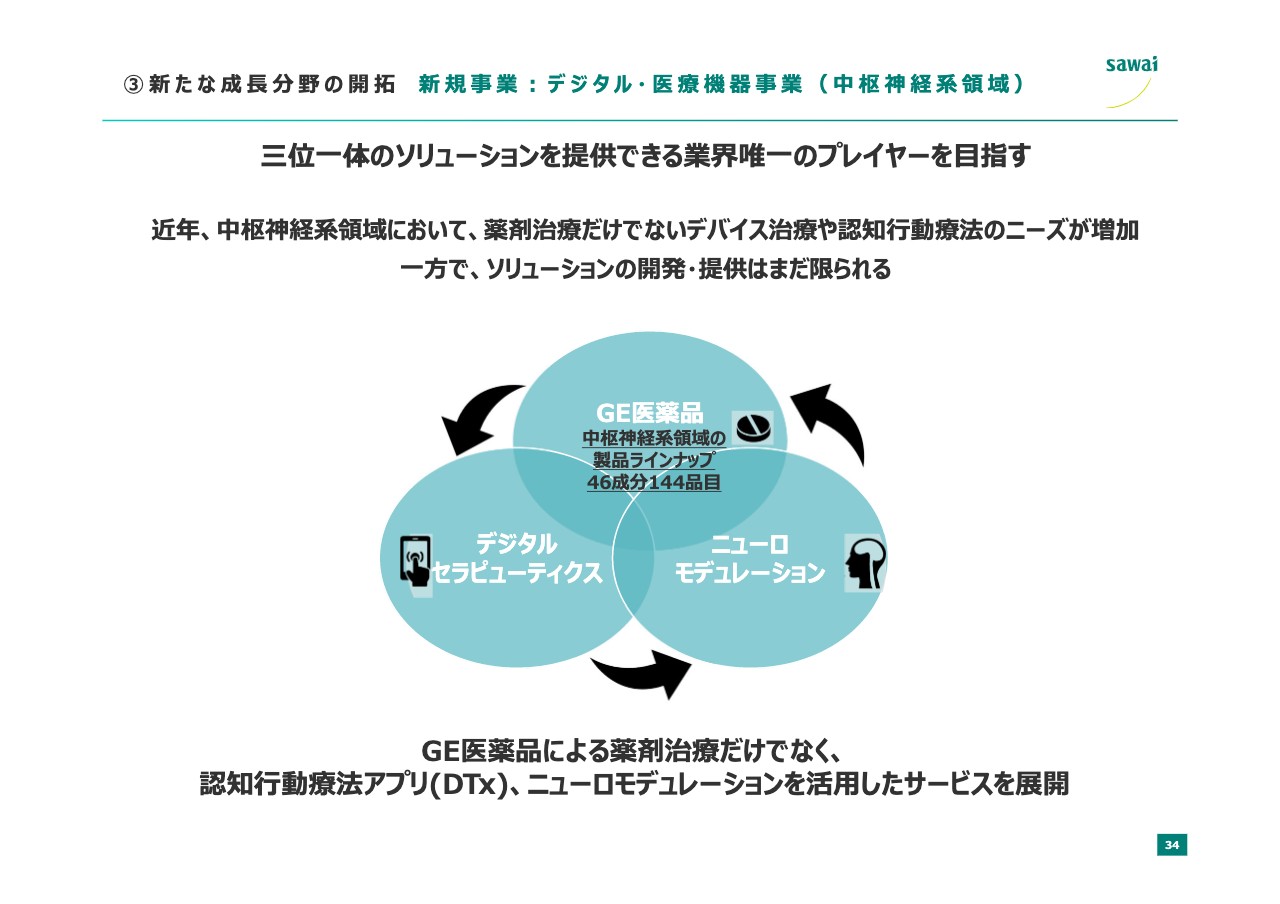

③新たな成⻑分野の開拓 新規事業:デジタル・医療機器事業(中枢神経系領域)

次に、デジタル・医療機器事業についてご説明します。近年の傾向として、特に中枢神経系領域において、薬剤治療だけでなくデバイス治療や認知行動療法のニーズが増加していますが、ソリューションの開発や提供はまだ限られています。

中枢神経系領域で、46成分144品目という豊富な製品ラインナップを持つ当社の強みを活かし、薬剤治療だけでなく、認知行動療法アプリやニューロモジュレーションを活用した三位一体のソリューションの提供を目指していきます。

③新たな成⻑分野の開拓 新規事業:デジタル・医療機器事業(1)

こちらもリリースを行っていますが、具体的に進めている内容として2つの案件があります。1つはサスメド社との資本業務提携、もう1つがNeurolief社との片頭痛・うつ病向け医療機器の日本における独占開発販売契約の締結です。これらを通じ、ニューロモデュレーション機器とアプリを使った新たな治療手段の提供を目指していきます。

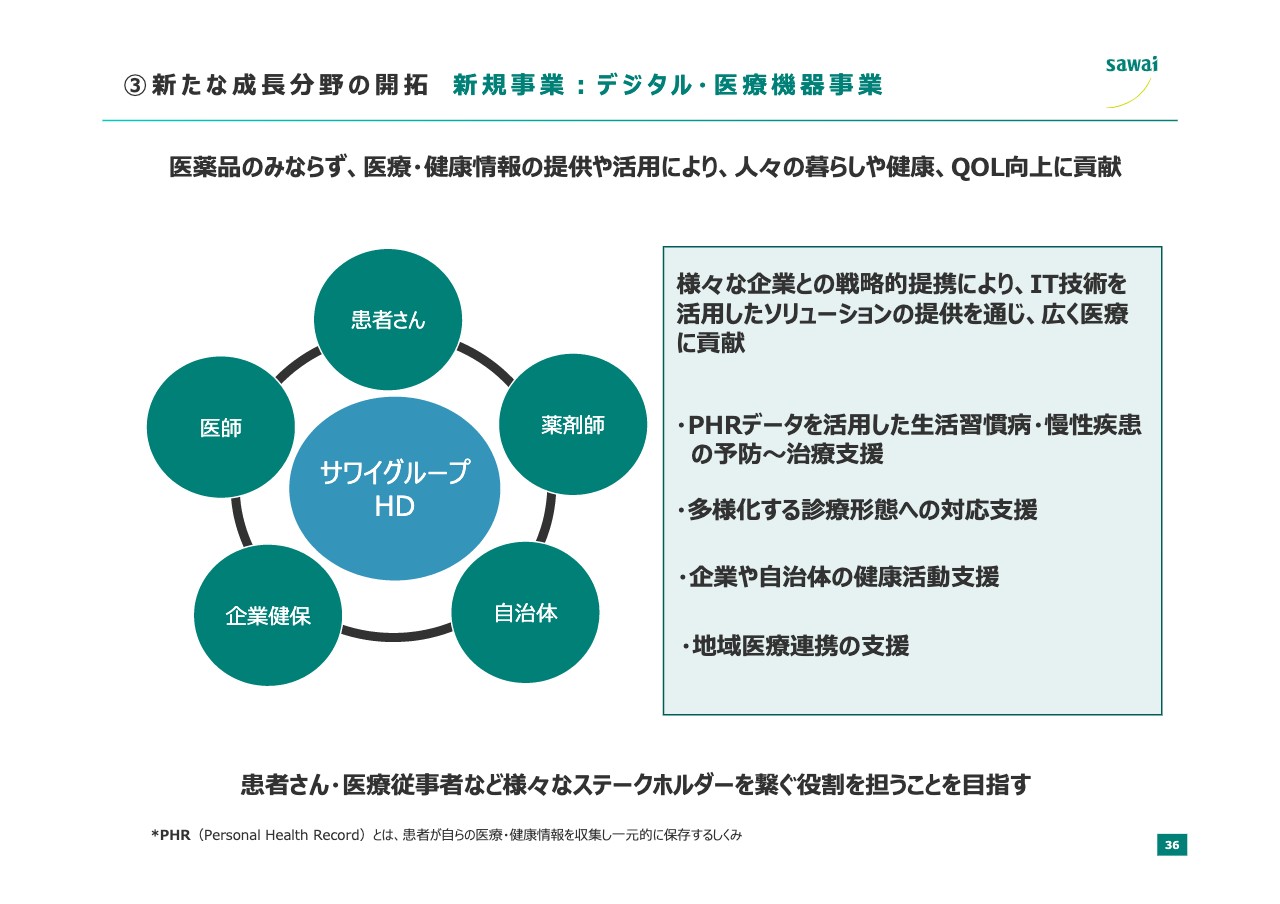

③新たな成⻑分野の開拓 新規事業:デジタル・医療機器事業(2)

また、昨日リリースしたところですが、インテグリティ・ヘルスケアと日立システムズとの協働を通じ、PHR(Personal Health Record)を活用した、ヘルスケアへの貢献へも取り組んでいきます。生活習慣病・慢性疾患の予防から治療、企業や自治体の健康活動の支援、地域医療連携など、IT技術を活用したソリューションの提供を通じた支援により、患者さまや医療従事者などさまざまなステークホルダーをつなぐ役割を担い、広く医療に貢献していきます。

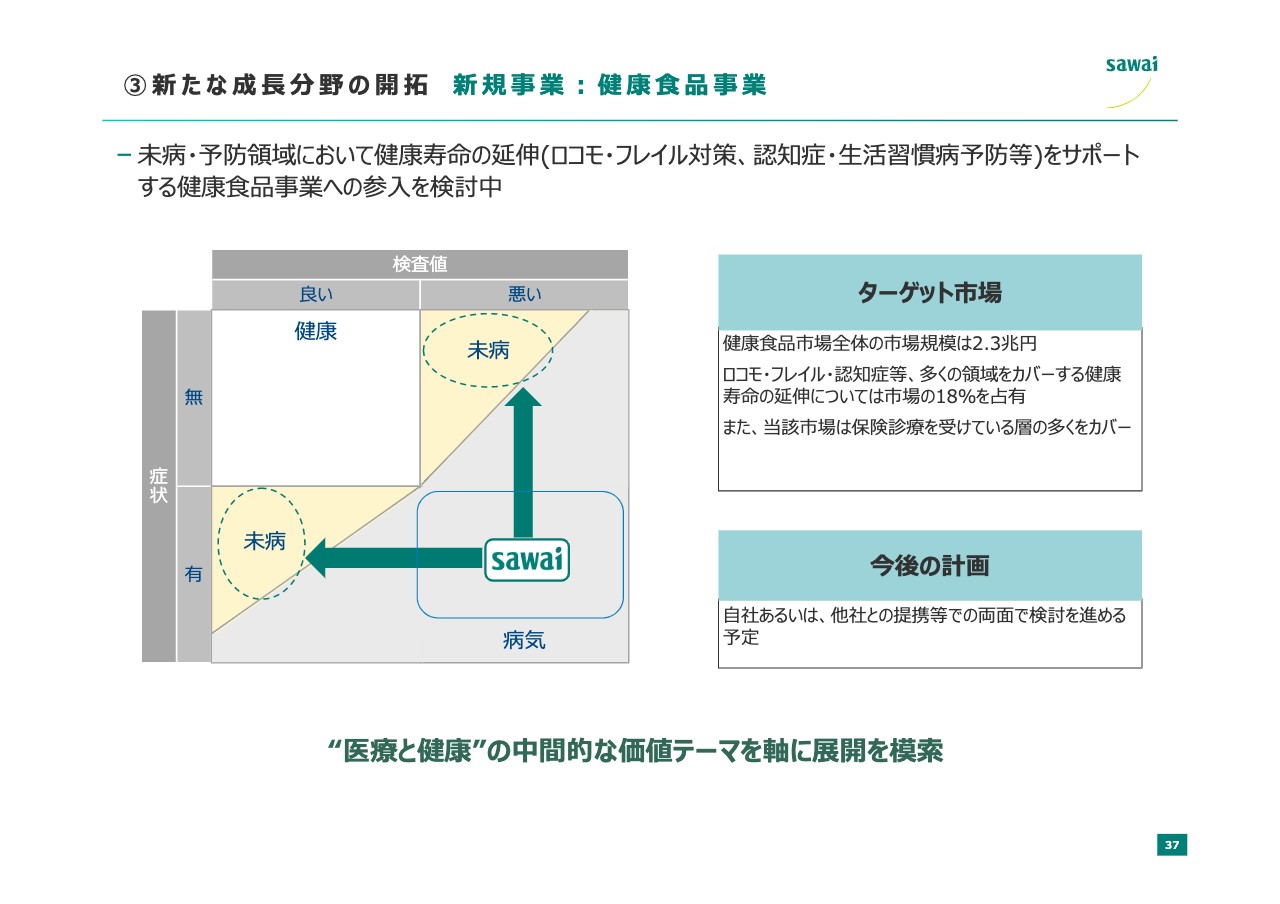

③新たな成⻑分野の開拓 新規事業:健康⾷品事業

最後に健康食品事業についてご説明します。未病・予防領域において健康寿命の延伸をサポートする健康食品事業への参入を検討しています。特に、ロコモ・フレイル、認知症等、多くの領域をカバーする健康寿命の延伸については、健康食品市場の18パーセントを占めると言われており、また、保険診療を受けている多くの層をカバーしていることから、当社のGE事業とのシナジーも期待できます。このようなことから、自社あるいは他社との提携の両面で参入方法の検討を進めていきます。

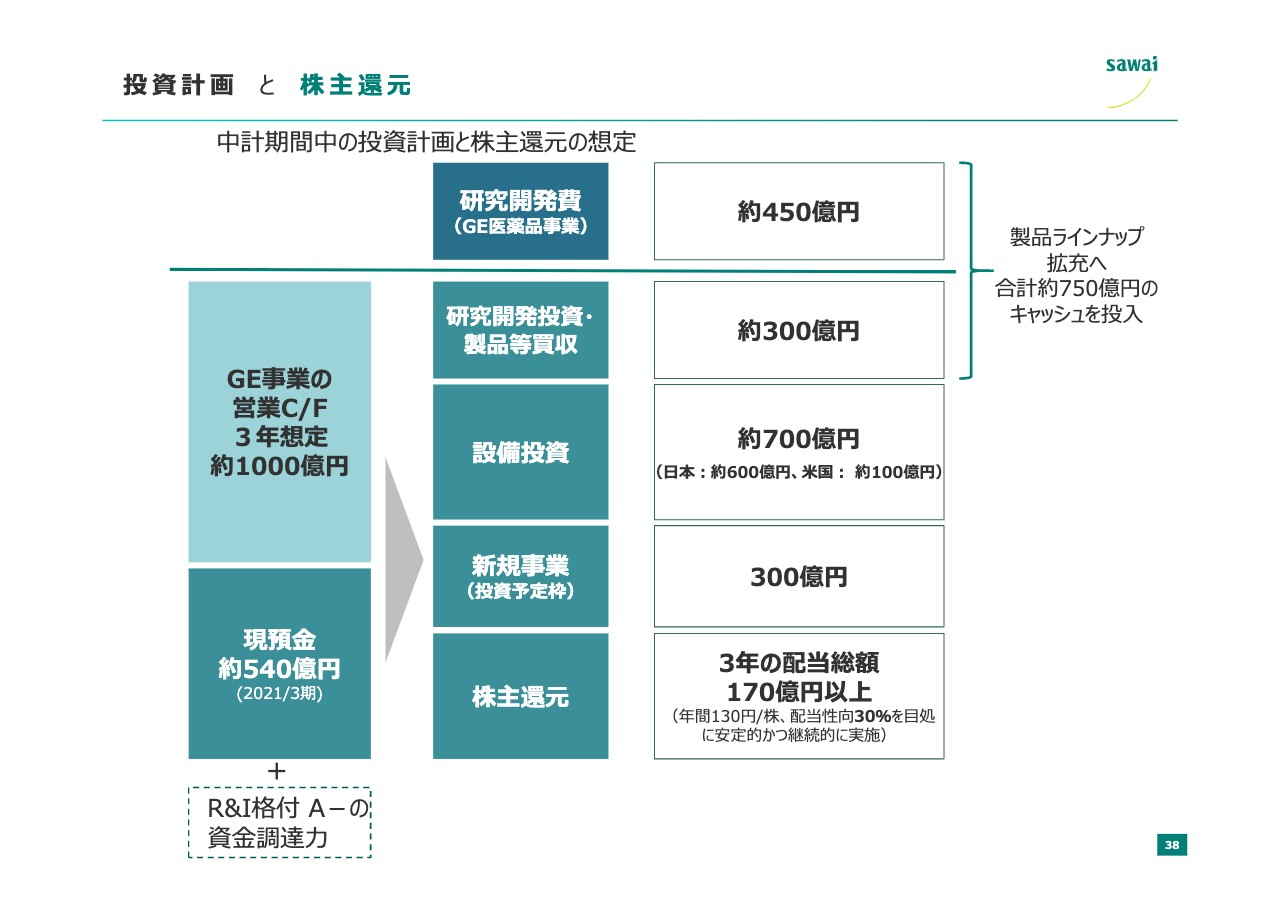

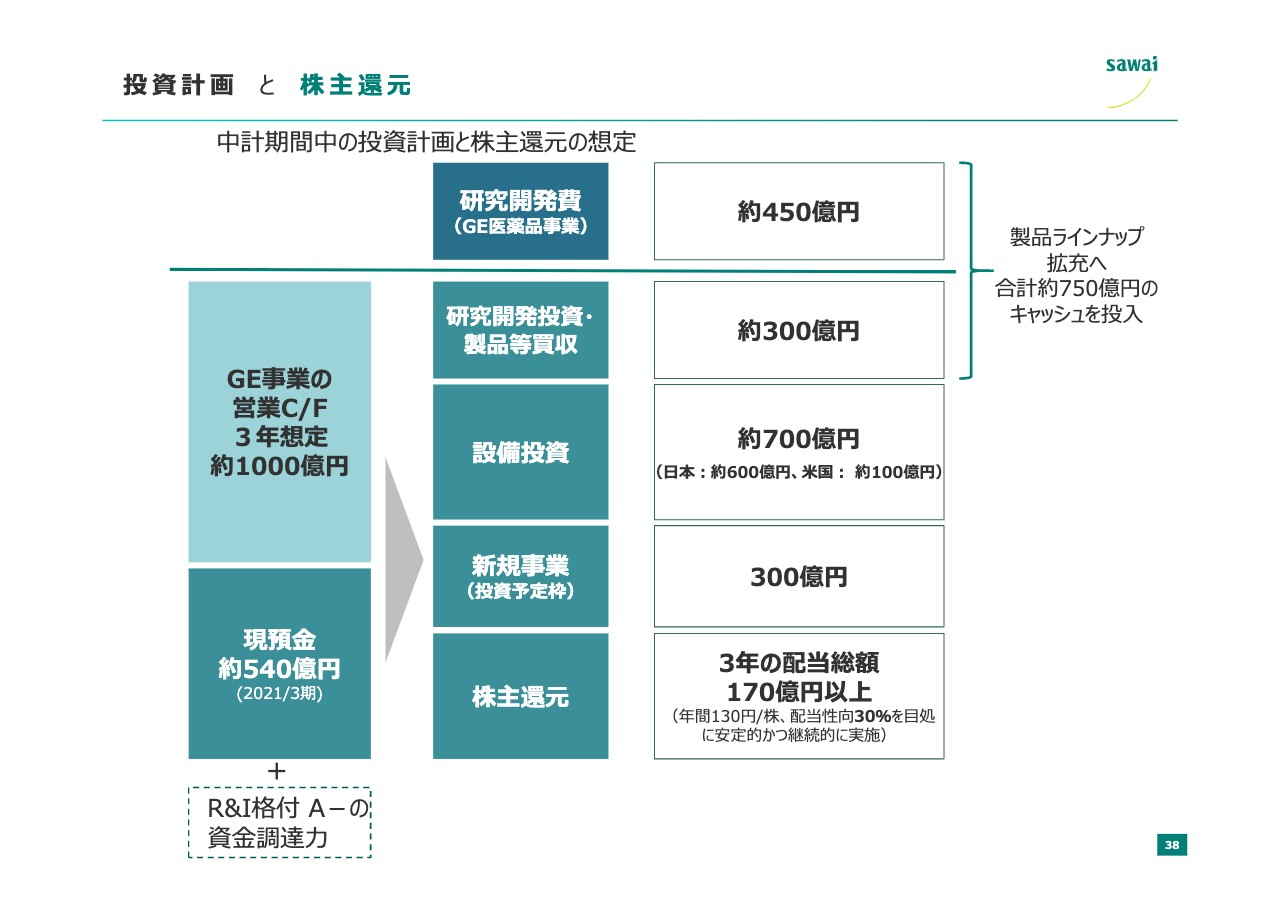

投資計画 と 株主還元

続いて、3ヶ年の投資計画と株主還元についてです。成長ドライバーである研究開発投資は、製品買収も含めて日米合わせて750億円、安定供給とシェア拡大に必要な設備投資に日米合わせて約700億円、新たな成長分野の開拓として、新規事業の投資枠に300億円を計画しています。

株主還元は、「1株当たり年間130円、配当性向30パーセントをめどに安定的かつ継続的に実施」することを基本方針とし、3年の配当総額として170億円以上を予定しています。

社会課題解決に向けた取り組み

最後に社会課題に向けた取り組みについてご説明します。当社はSDGsの目標3「すべての人々の健康的な生活を確保し、福祉を促進する」を重点目標に掲げ、環境、社会、ガバナンスへの取り組みを推進していきます。

冒頭にご説明したとおり、当社は事業活動を通じ、医療費の増大という社会的課題に対して、GE医薬品を安定的に供給し続けることで、毎年3,000億円近い医療費の節減に寄与してきました。

引き続き、日米GE事業の売上の約2倍に相当する医療費の節減を目標とし、持続可能な社会保障制度と医療アクセスの向上を目指します。 またGE事業に留まらず、未病・予病を含む、より広いヘルスケア領域に事業拡大し、健康寿命の延伸に貢献していきます。

環境への配慮としては、工場の生産設備の集約化や老朽化した設備の更新、再生可能エネルギーの利用など、さまざまな省エネ活動に取り組んでいます。2030年度の目標として、「2013年度を基準に、生産数量原単位で二酸化炭素排出量を25パーセント削減するとともに、廃プラスチックの再資源化率65パーセント以上の達成」を目指します。

また、冒頭で会長の澤井からご説明したとおり、GE医薬品トップメーカーを中核会社とする企業グループとして、コーポレートガバナンスをさらに深化させます。製薬会社は信頼・信用が第一であり、一度の過ちが致命傷になりかねません。

この業界がこれからも成長を続けていくためには、ガバナンス、コンプライアンスの遵守がなによりも大切です。持株会社化を契機に、グループガバナンスをさらに強化していきます。

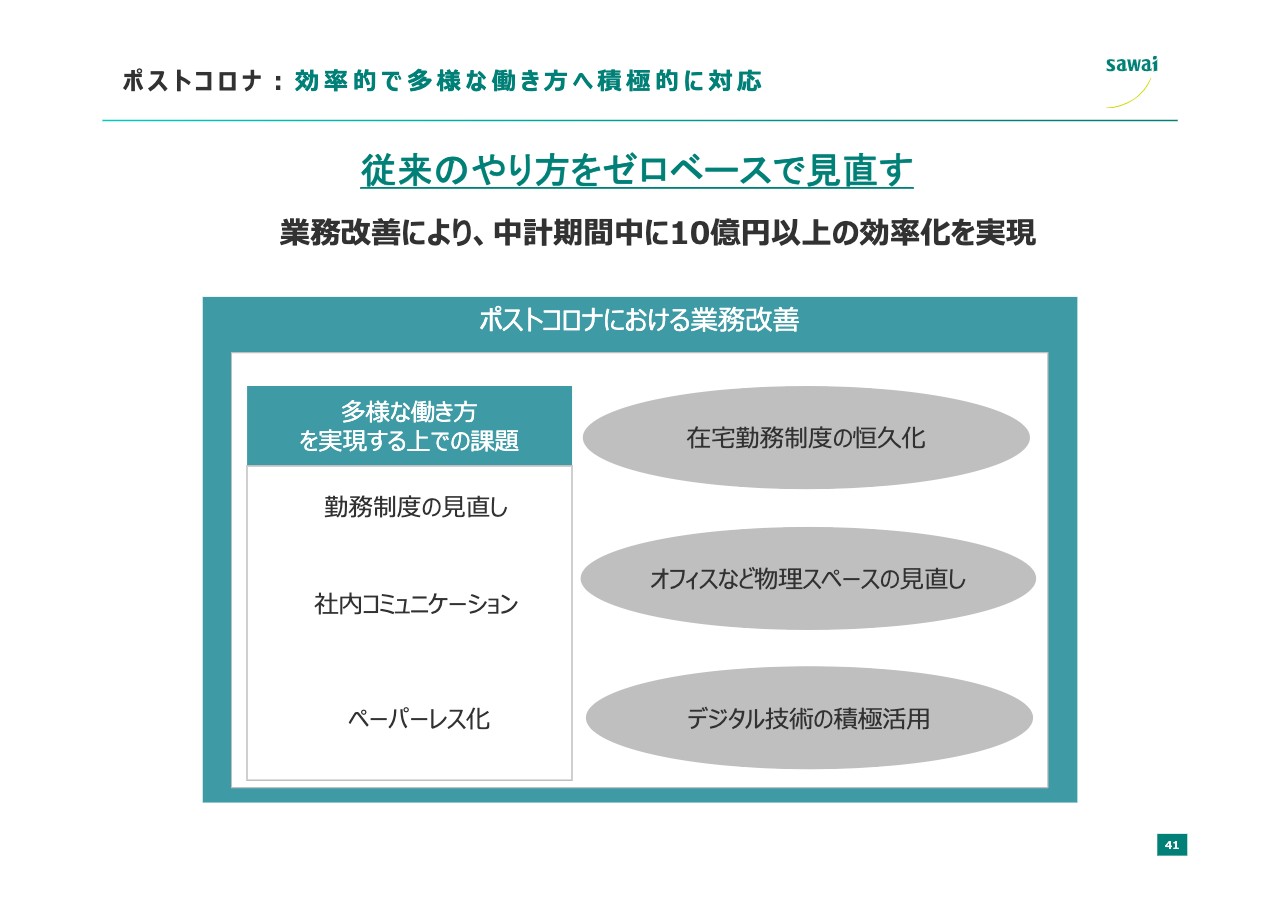

ポストコロナ: 効率的で多様な働き⽅へ積極的に対応

最後に、ポストコロナ対応として、現在さまざまな側面から業務改革に取り組んでいます。在宅勤務制度の恒久化やオフィス環境の見直し、デジタル技術を活用したコミュニケーションを通じて、この3年間で10億円以上の効率化を実現します。以上で、2030年の長期ビジョンと、新中期経営計画のご説明を終わります。

質疑応答:アメリカの利益管理について

質問者1:3つ、簡単にお願いします。まず1つが、中計の振り返りと今後の中で、アメリカの事業は、日本と比較しても環境も厳しいと思います。チャンスは大きいと思いますが、過去を見るかぎりでは、打ち手がうまくいかないところが多かったと思うところです。

今後もストラテジーはいろいろあるかと思いますが、この利益のブレが全体の利益に非常に影響してきた歴史が過去にあります。今後、環境がいろいろな意味で厳しく変わる可能性はありますが、それに応じて利益を守ると言いますか、コスト構造改革的なものをもう少し行ったほうがよいと外部からは見えます。このあたりのアメリカの利益管理の今後の見通しについて、コメントをお願いします。

末吉:1点目のご質問についてはご指摘のとおり、買収を行ってちょうど丸4年が経過します。最初の1、2年はそれなりに実績を上げられたと思っていますが、その後の環境変化の中で、残念ながら私どもの買収したパイプラインが思ったほどの成果が上がりませんでした。読み違えもあったかと思います。

それを跳ね返すべく、新たな製品開発にも取り組んできたところですが、まだその成果が十分出ていなく途上である中で、開発力について追加の効果よりも、残念ながら非常に大きい状態が続いているところが否めません。これを大きく打ち返すために買収した2品目についても、今回のようなかたちになってしまい、反省しているところです。

ご指摘の点については、できるだけ全体の業績へのマイナス影響をミニマイズにするために、目下真剣に取り組んでいるところです。

質疑応答:目先2、3年の利益について

質問者1:2つ目の質問は、長期的な部分では売上をけっこう伸ばす目標になっていますが、中計のところで2、3年後の部分ははっきりと言えずに横ばいで推移しているように見えました。これは利益面でも同じようなことを想定されているのでしょうか?

中長期的には、売上が伸びれば利益も伸びると思いますが、ここ数年間に関しては、事業の不透明さもあります。キャッシュ・フローは3年分で1,000億円と書いてありましたが、この3年分の利益は投資もあるということで、あまり伸びないと見てよいのでしょうか?

末吉:先ほどご説明したように、1年目の今期は研究開発投資を20億円強さらに上積みしますし、それ以外にもいくつか先行して支出する費用等もあります。2年目、3年目とさまざまな要因があり、今回開示は控えさせていただいたわけですが、経営としては、もちろん利益を伸ばしていくことを目指す姿勢は変わりません。

質問者1:全体としては伸びることになっているのですが、お話を聞いているとあまり伸びる気がしないです。

末吉:開示していませんので、明確には申し上げません。伸ばしていきたいという姿勢は持っています。

質疑応答:他社からの生産の移り変わりについて

質問者1:最後に、冒頭ご説明いただいた、国内の他社からの生産の移り変わりについて、受けているところがあると思いますが、差し支えなければ、前期と今期にどのくらい出ているのでしょうか? 今期は私どもの勝手な予想で100億円以上は出ると見ているのですが、そのあたりの業績への影響はいかがでしょうか?

櫻井良樹氏(以下、櫻井):売上の影響ですが、具体的には計数のことは開示していませんし、そもそも売上の増加分のうち、他社からいくら来ているというのは正確に把握できる状況ではありません。正確な数字はここではご容赦いただきたいのですが、売上の増加分のうち一定分はそのようなものがあります。

したがって、先ほど社長の澤井からお伝えしたとおり、供給能力の向上に努めていきたいと考えています。

質問者1:それは、今期も入っているということでしょうか?

櫻井:おっしゃるとおりです。

質疑応答:他社の問題に起因した業績への影響について

質問者2:品質管理上の問題が生じている他社からの切り替え需要の件についてです。「正確には把握できない」ということでしたが、一方で、プレゼンテーションの中で何度か、「ジェネリックの品質への信頼が大きく揺らいでいる」というお話があったと思います。

今回の他社の問題に起因した御社の業績への影響について、プラス面とマイナス面は、どちらのほうが大きく出ているのでしょうか? 先ほどのご説明から私が受けた印象ですと、「いったんはマイナスの影響が大きくて、時間をかけてプラスの影響を取り込んでいきたい」というようにも聞こえました。時間の経過とともに、どのように変わっていくと考えているかコメントをいただけますか?

澤井健:プラス面・マイナス面という意味で言いますと、当社としてはプラス面のほうが大きいと考えています。昨年末、今年に入ってから非常に数字も強くなっていますし、足元も強い数字が出ています。

ただ、我々もすべてのご要望に対応できているわけではないため、できるだけ既存先をしっかり守っていくことを優先しつつ、新規採用はすべてを受け入れできる状況ではありませんが、ベースとして足元は非常に強くなっていると言えると思います。

質問者2:それはこの後、どのように推移していくと見ていらっしゃいますか? またそのような点について、今期のご計画や中計、あるいは長期ビジョンに、どのように織り込んでいらっしゃいますか?

澤井健:まず、これまでの経緯から、ある程度そのあたりのプラス効果はすでに見込んだかたちの計画になっていますが、これがいつまで続くのかというのは、正直、現時点でははっきりわからないということです。加えて、要望に応えきれていないという部分で、それに応えるための供給力の強化という点については、今日、明日でどうこうできるものでもなく、少し時間がかかると思います。ですので、そのような市場の要望にすべてお応えするには、もう少し時間がかかると思っています。

質問者2:需要が非常に逼迫している状況は、よくある製商品の取引では価格の上昇要因になりやすいと思います。最終的な末端での薬価は法定価格になっていますが、御社からの出荷という意味で言いますと、卸との取引条件に、少しポジティブな影響があってもおかしくはないと思います。

ジェネリック医薬品の特性から、御社としてどう考えていらっしゃるのかということと、現状どのような取引になっているのかを、聞かせてください。

澤井健:基本的にサワイの価格で供給しています。値段をつり上げるようなこともしていませんし、通常どおり、サワイの適正価格で取り扱っていただいているという状況です。

質疑応答:業界再編について

質問者2:最後に、業界の見通しとして、「業界再編が加速していくだろう」ということをおっしゃっていたと思いますが、こうした昨今の環境変化を踏まえて、御社としてはどう臨まれるのでしょうか? 他社の出方次第ですが、御社が何もしなかった場合、相対的に競争優位性が落ちてしまうリスク、また、プロアクティブに動く可能性をどのように考えているか教えていただけますか?

澤井健:このような事象をきっかけに集約化も進んでいくと思います。しっかりとした品質のものを、きっちり供給できる会社のみが残っていくべきであるということです。

ただし、一定規模のメーカーは、サワイと製品ラインナップが重複しているということもあります。能動的な買収等により再編をしていくことで、自社製品と重複したり、各工場の管理で難しい面が出るなど、さまざまな問題を生じると思っています。

ですので、そのようなかたちでサワイが動くというよりも、自然に、相対的にサワイへのニーズが高まっていくと今は考えています。

質疑応答:数値目標の前提について

質問者3:最初に、中期計画、長期ビジョンも含めた数値目標の前提についてお伺いさせてください。2030年度で売上高4,000億円となっていますが、前提はどのようになっているのでしょうか?

国内はおそらく毎年の薬価改定の前提が織り込まれていると思いますが、その中でこのシェアと売上を見ていくと、2030年度にかけて、市場が毎年数パーセントは伸びる前提で見ているかと思います。このようなことは可能でしょうか?

また米国などの新規事業について、どのような前提で積み上げた結果、このような数字になっているのか教えてください。

末吉:米国事業は、私どもの買収した直後に5ヶ年計画を出しましたが、それと比べて足元に大きなギャップが出てきているということは否めない状態です。

しかしながら、日本とは薬価制度が根本的に違い、下がる時は下がります、大きく下がりますが、常に下がり続けるわけではなく、競争が少なくなると上がることもあるということです。

また、私ども自身がアメリカのアップシャー・スミス・ラボラトリーズとのコラボレーションで、売上までたどり着くシナジー効果を生んでいないのは確かなことですが、先ほどご説明したとおり、2023年の後半から2024年以降はそのようなものも一部登場すると思っています。

また、両社の力を掛け合わせることにより、これまでできなかった競争力のある製品も投入していけると考えており、そのような意味で、10年後の600億円というのは決して難しい目標ではないと考えています。

年率で言いますと、おおよそ6パーセントは成長しないといけないのですが、決して手の届かない数字ではないということで、この数字を設定させていただいています。

加えて新規事業については、先ほど来、3つ、ないし4つの重点領域をご説明させていただいたところです。それぞれについて、一定のシミュレーション等を行い、ある程度の積み上げをして、これくらいの数字であれば、10年かければ到達できるという目算を持って数字を作っています。したがって、まったく根拠のない数字ということではありません。

澤井健:国内に関しては、おっしゃったとおり、毎年の薬価改定の影響について、過去実績から10パーセント前後ということはすでに織り込み済みです。

その上で、先ほど私が資料でもお示ししましたが、今後3年間を見ても先発市場の特許切れの市場は大きなものですし、ジェネリック市場としても3パーセントくらいは増えていくと思っています。

昨年以降、沢井製薬がそのような市場の成長以上に数字を伸ばしてきているということで、ジェネリック内におけるシェアも高まってきているという状況もあります。

そして新製品です。単独上市品、あるいは競合の少ない品目を含めた新製品による押し上げなどを考えて、この数字を設定しました。

質疑応答:利益の見通しについて

質問者3:次に今のところの利益の見通しですが、先ほど、利益を伸ばしたいというご説明をいただきました。

10年後の利益率を考える上で、ROEで10パーセント以上とするには、おそらく資本をいじらなければ、営業利益率で15パーセント程度は必要になるとは思いますが、事業ミックスが変わる中でもそれくらいの利益水準を見ておいてよいのでしょうか?

また、今後3年間で営業キャッシュ・フローは1,000億円程度ということで、この数字だけ見ると、あまり利益が伸びない前提かと思いますが、このあたりをご説明いただけますでしょうか?

末吉:新規需要を含めて、利益率がどう設定できるかといったところは諸要因がありますので、単純にはご説明できません。

日本の上場会社では求められるROEの基準があり、この10パーセントというのは、それを意識した経営をする目安として設定させていただいているということです。

この3ヶ年で投資の目安を立てるためには、それを裏付けるキャッシュが必要ということで、3ヶ年でキャッシュとして300億円以上の営業キャッシュ・フローを、新研究費の費用処理されるものを除いて、生み出す必要があります。

そのような意識をもって、利益計画も組んでいかなければいけないということで設定させていただいているところです。

質問者3:この設定は理解したのですが、おそらく足元でも毎年300億円強の営業キャッシュフローが出ていると思いますので、3年で1,000億円程度ではあまり伸びないようにも見えます。利益として見た場合、ここはどのように考えたらよろしいですか?

末吉:先ほどお伝えしたように、スタートの今年も研究開発費の上乗せ、あるいは新規事業での一部費用の使用もあり、足元は若干の減益からのスタートになります。

2年目、3年目以降もオーファン事業を含めて、やはり先行投資を費用処理するかたちで行わなければならないものもあるため、そこは、ある程度保守的に積算をしているということです。

質疑応答:新規事業への取り組みについて

質問者3:最後に、新規事業の取り組みに対する考え方を教えていただきたいです。今のところ、先ほどご説明いただいたように国内市場でも非常に成長余地が大きく、また増産体制の確保や提携などを含めてやるべきことも多いということだと思います。

また、ジェネリックでも、米国ではかなり苦戦されたというお話もありました。御社も経験していらっしゃる部分もあるとは思いますが、やはり新規領域は非常に難しいのかなとも感じます。

18ページで、長期ビジョンの説明として、新たな分野3分野をお示しいただきましたが、御社がどのような強みを提供できるのでしょうか? 御社がなぜこのようなことに取り組む価値があるのでしょうか? 国内のジェネリック市場を中心とした事業以外に取り組む御社の強みのようなものを教えてください。

澤井光:時代の要求もあっての取り組みですが、それだけではなく、実際この1年間、いろいろなジェネリック医薬品以外の会社とお付き合いしています。

私どもがこれまで提供してきている健康に関するさまざまな情報提供は、もちろん医薬品だけではありませんが、そこを大変評価していただき、一緒にビジネスをしたいという話が正直いろいろと持ち込まれてきます。それが一部結実し、すでに出資や提携というかたちでつながっているものもあります。

予防・未病を含めたビジネスについて、「一緒に組みませんか?」というお話はずいぶん寄せられています。そのチャンスは、生かせるものは生かしていきたいということです。

質疑応答:需要に対する生産能力について

質問者4:国内のことを中心にお伺いしたかったのですが、まずは足元の話です。言葉は悪いのですが、他社の需要をどれだけ取れるかという点についてです。

今の稼働率は、生産能力に対して販売数量が90パーセント弱あります。従前のご説明では、この稼働率が85パーセントくらいというのは、もういっぱいいっぱいです。現実問題、需要はあるけれども相当急いで増産体制なり他の工場、もしくは委託しないと、吸収できないと感じています。

一方で、簡単に既存の薬のスイッチができないかもしれないということで、患者側のサイドで指定することがあるとすると、御社のシェアが上がる効果は、むしろ新規採用で大きく強みが生かせる、他社に取られそうなところが取れるなど、そのようなかたちで効果が出てくるのではないかと思っていました。その点について、見方がおかしいようでしたら訂正していただければと思います。

澤井健:現在他社での供給遅延の影響等もあり既存品、新規採用とも沢井製薬へのニーズが高まっています。おっしゃったとおり、生産能力はその設備を最大限に使用すると155億錠というのが今の生産能力で、プラスで委託している部分があり、それがサワイとして供給できる最大限ということになります。

21年3月期の販売数量および今期の計画からすると、かなりいっぱいいっぱいになりつつある状況です。しかも、155億錠を作るための人員体制と言いますか、そちらがまだ少し追いついていない部分があり、今はそちらに注力しているところです。

質疑応答:投資について

質問者4:次は、お金の使い方についてです。キャッシュベースで、国内の投資は3年間で600億円という目安をご説明いただきました。

一方で、今期始まった期の設備投資、これは投資ベースのためキャッシュとは違うのかもしれませんが、国内は78億円だと思います。ここの乖離は大きいなと感じています。

またご説明を伺っていると、工場の投資ではありませんが、供給力を高めるために別の何かを買うなど、そのようなかたちで今期はお金が出ていき、それがキャッシュアウトしています。そのお金はこの78億円には含まれていないという受け止め方をしているのですが、よろしいでしょうか?

澤井健:600億円というのは、すでに発表している九州の注射棟の設備費用や、通常の設備維持、あるいは更新にかかる費用によるものです。

また、九州工場の老朽化に伴い工場を新しく更新しないといけない部分もあります。あるいは、工場買収の案件が今後の可能性としてはあり、そのようなことを含めて600億円となっています。

質疑応答:シェアを上げるための施策について

質問者4:次は国内の数量シェアの話です。過去3年で0.8パーセント上昇したということで、その過程では御社の知財の戦略が奏功したものもあると思います。

その上で、3年で1パーセントポイントくらい上がったということですが、これから先、5パーセントポイント上げていくには、同じことを行っていてそこまで上がるのかということがよくわかりませんでした。

知財戦略だけではなかなか上がらないと思いますが、20パーセントへの道について、どういった効果がシェアを上げていくドライバーになっていくとお考えでしょうか?

澤井健:どれが1番というのは、なかなか申し上げづらいものです。先ほど、シェア15.7パーセントとお伝えしましたが、直近ですと、それよりもさらに1パーセント近く上がっているという状況ですので、そのような意味では、サワイがこのまましっかりと信頼性を失わずに市場から信用されれば、その傾向は続くと見ています。

もちろん、それに加えて新製品についても、これからも戦略的な品目を出していく予定ですので、それを合わせていけば、20パーセント以上のシェア獲得も可能になると考えています。

質疑応答:質疑応答:国内における営業人員について

質問者4:最後は国内の人員の話です。御社のMRはもう3年くらい前にピークアウトしています。かなり減っており、現在の人数は10年前と同じくらいになっているということです。

売上は2.5倍、3倍くらいあるため、1人当たりの生産性は上がっていると思いますが、これから先、国内を統括していくにあたり、MRの数はまだ過剰感があるのでしょうか? それとも過剰感ではなく、逼迫感があるのでしょうか?

澤井健:現在、新型コロナウイルスの影響もあり、営業のスタイルは大きく変わってきていますし、MRの皆さまは様々な工夫をしながら活動しているところです。これから先、こういったことが元に戻るということはないでしょうし、新たな営業スタイルとして確立していく時に、実際どれくらいのマンパワー、人数が適切かというのは、現状では正直申し上げることができません。現在の方針としては現状維持というかたちで考えています。

質問者4:逼迫感はないということでしょうか?

澤井健:おっしゃるとおりです。みなさま環境の変化に合わせて、工夫していると認識しています。

質疑応答:先発品からジェネリック医薬品へのシフトについて

質問者5:第4四半期のところをお伺いします。5ページ目の分析から、単純に第3四半期までと比較すると、アメリカ事業がマイナス98億円です。第3四半期までは28億円ですから、マイナス70億円で悪かったのはほぼアメリカ事業で説明がつくと思います。

一方、国内は第4四半期も非常に好調だったということで、売上総利益はプラス39億円です。第3四半期が29億円ですからプラス10億円です。

これについては日医工と、小林化工からのシフトが大きかったのでしょうか? そもそもジェネリックから長期収載に戻るということは考えにくいとは思いますが、単純に御社や東和薬品に流れていることが大きかったのでしょうか? 受診抑制があった中での効果で、このような結果となったのか教えてください。

澤井健:そういった影響はかなり大きいと見ています 。ただし、先ほど申しましたようにすべての需要にお応えすることができていない状況です。

質問者5:受診抑制については、それほど深刻ではないと考えたほうがよいですか?

澤井健:受診抑制の影響は売上ベースで受けていますが、利益面ではそれほど受けていません。

質疑応答:新製品の需要について

質問者5:それと重なりますが、7ページ目にあるように、新製品が非常に好調ということです。これは単に製品料が高いということによるものでしょうか? 大手でそのような問題が起こったため、御社に需要が来たということなのか、これはどれが一番大きな影響になりますか?

澤井健:これは、むしろ競合の少ない品目、あるいは単独上市できた品目がありますので、そちらが大きく牽引していると思います。

質疑応答:新製品の売上規模について

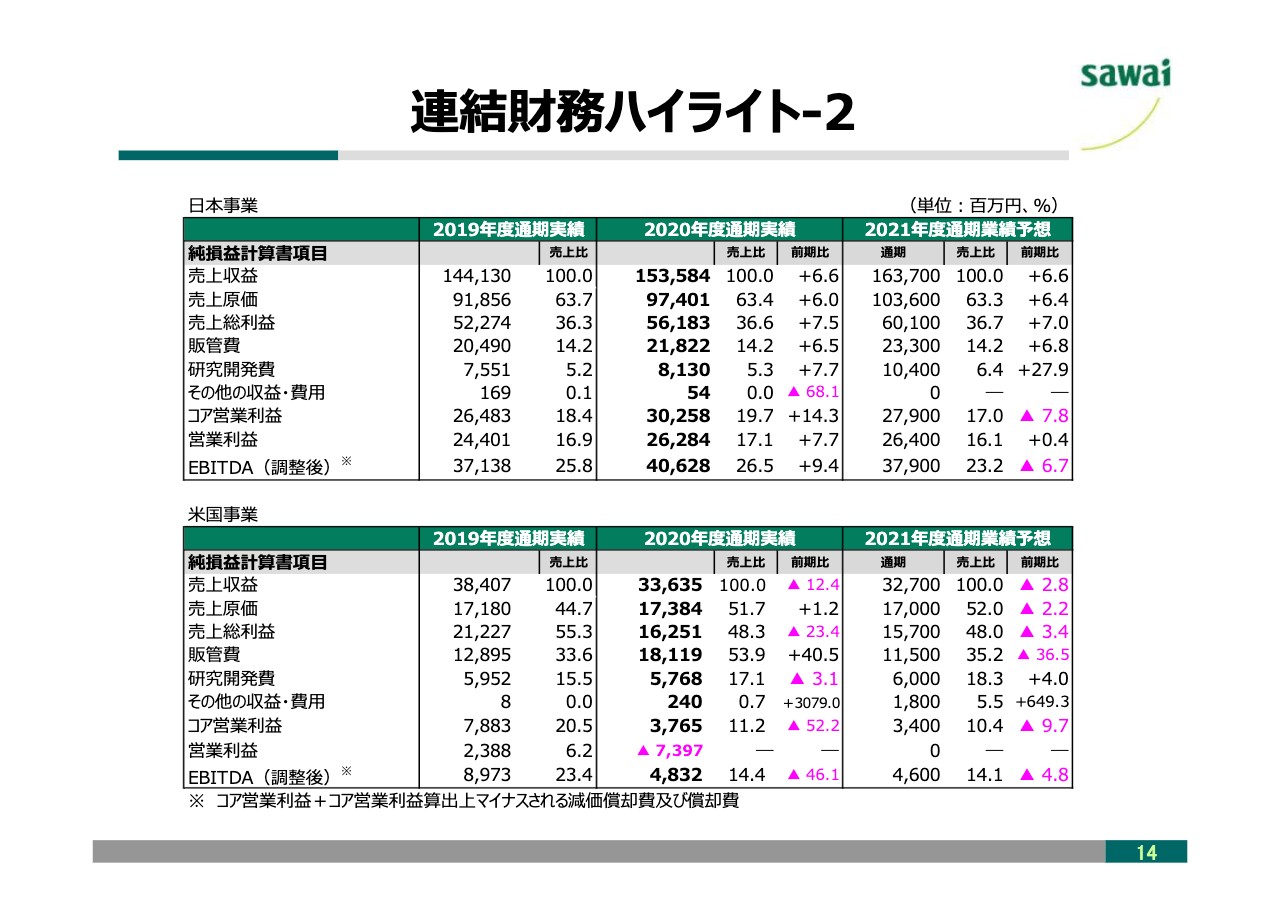

質問者6:3点ほどあります。まず、決算説明資料の14ページ目の日本事業の売上と売上総利益のところです。終わった期は、前の期に対して100億円程度売上が増えて、今期のご予想もだいたい同じように100億円程度増える予想となっています。

可能であれば、今期の新製品がどのような規模か教えてください。昨年の1年目上市品が今回2年目となりますが、139億円がどのような数字で織り込みなのでしょうか?

末吉:前期発売開始の製品の売上収益は今期205億円くらいまで伸びると想定しています。また、今期の新製品は、55億円の計画を立てています。

質問者6:製品ミックスで考えると、どのようになっていますか?

澤井健:基本的にミックスは改善傾向にあると思います。以前から申し上げているように、新型コロナウイルスの影響で受診抑制の影響を受けた品目は、薬価の安い、古い製品が多かったため、その部分と新製品の売上増という部分でミックスは改善しています。この傾向は、今期も続くと考えています。

質疑応答:増産対応の時期と自社工場建設地について

質問者6:中計のスライドで21ページ目、自社工場建設、他社工場買収、高品質の生産委託先の確保という、あらゆる手段のところについてお伺いします。

増産対応を進めるにあたり、意思決定自体を比較的早めにしていかなければいけないとは思いますが、自社工場建設であれば、タイミング的におおよそいつくらいには決めますか? つまり、200億錠自体は2030年度までにということですが、どのような時間軸かというところを、もう少し詳しく教えていただければと思います。

また、場所の設定については、関東工場の脇にも空いている土地はあると思いますし、どのようなところが候補に挙がっているか教えていただければと思います。

澤井健:まず自社工場の部分ですが、九州工場が建築して40年近くになるといったところで、そろそろ更新をしていかなければいけません。

さらに、その時点でのキャパアップも目指した更新にしていこうということになっており、その検討について、以前に計画していたよりも少し前倒して検討するかたちになっています。

ただ、この中計期間中に供給できるようになるのかと言いますと、なかなかそれは難しいと思いますので、まず、短期的にキャパアップを図れないかということで、人員体制あるいは勤務体制を含めて、既存の能力をさらに生かすための検討もしています。

質疑応答:リーダーの役割について

質問者7:外から見ると、御社の現状のリーダーシップの状況がわかりにくくなっています。今日のプレゼンにあったように日本は健造さま、海外新事業が末吉さま、そして最終的な数字は光郎会長ということでよろしいのでしょうか?

澤井光:それでけっこうです。国内、海外はそれぞれ厳しい状況ですので、集中的に担当領域をしっかりやってもらおうというところが主な趣旨です。

質疑応答:M&A、再編について

質問者7:先ほどから何度か出てきているM&A、再編の話ですが、ニュースを見ているとむしろ政治が主導で、こちら側が望まないかたちでの再編圧力が上がってきそうな気もします。

つまり望まないかたち、望まない相手と合併させられるようなことが仮に求められても、上場企業として、当然そのようなことは飲まないというお気持ちで臨んでいるという理解でよろしいでしょうか?

澤井健:そういった指示があるとは思っていません。

質疑応答:他社から引き受けた製品の価格について

質問者8:これまで話が出てきている日医工や小林化工からの引き受けという部分ですが、最初に起きた問題、セファゾリンの時は、御社は業界の代表として、ある程度の赤字を覚悟してでもやらざるを得ない部分があったということをおっしゃっていたと思います。

これは当時の澤井社長がおっしゃったと思いますが、今回は状況がまったく違うわけですし、御社が引き受ける場合は、基本的にはサワイベースの価格なりコストで引き受けているということです。

ただ将来的なリーダーシップを考えた場合に、そのようなことを積極的に引き受けることで業界再編のリーダーシップもとれるという考え方ができると私は思っているのですが、前半の部分はイエスかノーか、後半の部分についてはどうお考えになるか、お聞かせください。

澤井健:これまでもできる限り引き受けてきましたし、それが業界のリーディングカンパニーとしての責任であると考えています。ただし、すべてのニーズにお応えすることができておりません。ですので、できるだけ早くこのようなニーズに応えられるように、供給体制を整えることが我々の先決事項だと認識しています。

質問者8:価格はサワイの価格で出すということでしょうか?

澤井健:サワイの値段でということで対応させていただいています。

質問者8:後半の部分ですが、これはやはり積極的に引き受けていかざるを得ないという責任のもとにということでしょうか?

澤井健:もちろんそうです。そのような社会的な責任が我々にはあります。ただし、無理を強いることで当社が何かしら問題を起こしたりしては本末転倒になってしまいます。そのあたりはしっかりと現在の体制を維持しながら、できる範囲で対応させていただくというのが現状です。

質問者9:1点だけお願いします。中計のスライド、38ページの投資計画のところですが、資金調達の方法として、株主還元とあわせて1,920億円以上を今後3年間で使うという予定となっています。そのうち、手持ちの540億円と3年間の営業キャッシュ・フローの合計1,000億円をあわせても、380億円ほど投資計画に対して不足していると思います。

また、運転資本をさらに踏まえた合計で、800億円以上は資金を調達する必要があると思っています。こちらに「格付Aマイナスの資金調達力」とも記載されていますが、どういうかたちで資金を調達されるのでしょうか?

櫻井:こちらにお示ししているのは、3年間でキャッシュ・フローが1,000億円、現預金が540億円あることから1,540億円のキャッシュを生み出すということです。

一方、使うお金は研究開発費で300億円、設備投資で700億円、新規事業で300億円、3年間の配当で170億円ですので、合計で1,470億円です。この範囲で収まっているということです。

スライドに記載している研究開発費の450億円はキャッシュ・フローだけですので、すでにキャッシュは営業の段階でカバーしています。この投資計画は私たちが生み出すお金でカバーできる範囲で対応しています。

もちろん540億円の現預金を全部使うことはありませんので、それは当然調達しますが、一般的な調達は非常に容易にできると考えていますので、懸念は持っていないとご理解いただければと思います。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4555

|

5,370.0

(03/29)

|

+30.0

(+0.56%)

|

関連銘柄の最新ニュース

-

今週の【重要イベント】鉱工業生産、日銀短観、米雇用統計 (3月29... 2021/03/28

-

来週の【重要イベント】鉱工業生産、日銀短観、米雇用統計 (3月29... 2021/03/27

-

沢井製薬(4555) 持株会社体制への移行に伴う代表取締役の異動及... 2021/03/19

-

沢井製薬(4555) 役員の異動に関するお知らせ 2021/03/19

-

沢井製薬(4555) 自己株式及び自己新株予約権の消却に関するお知らせ 2021/03/05

新着ニュース

新着ニュース一覧-

-

今日 19:48

-

今日 19:47

-

今日 19:40