トレンダーズ、ギフトEC事業の売上高は約2.1倍と大幅に成長 各段階利益も概ね期初計画どおり進捗

資料の前提:トレンダーズグループの事業領域

岡本伊久男氏:ご多忙のなか、ご足労いただきまして誠にありがとうございます。2020年3月期の上半期の決算説明について、私から説明させていただきたいと思います。

まず、今回説明させていただくにあたって(の前提ですが)、当グループは主にマーケティング事業をメインとして、ギフトEC事業、インベストメント事業の3つのセグメントになっております。今日は主に、マーケティング事業とギフトEC事業について、この上半期の業績と今後の展望等についてお話をさせていただきたいと思います。

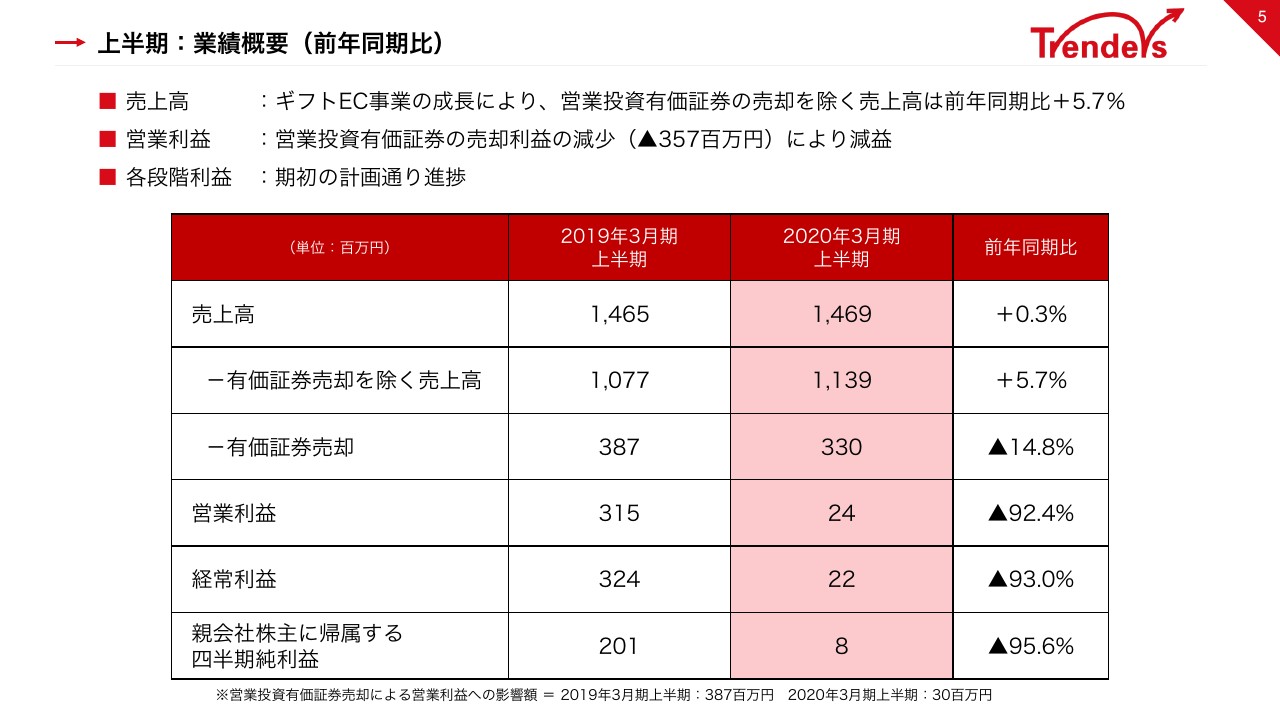

上半期:業績概要(前年同期比)

上半期の業績サマリーになりますが、売上高については昨年対比プラス0.3パーセントの14億6,900万円となっています。四半期純利益は、昨年の2億100万円に対して、今期は800万円となっています。

これは、インベストメント事業で、昨期に営業投資有価証券を売却したことにより3億8,700万円という大型の利益が出たのに対して、今期は3億円で購入した営業投資有価証券を3億3,000万円で売ったことで3,000万円の利益ということで、その差が3億5,700万円ありますので、そこが大きく影響しているかたちになります。

各段階利益については、前年同期比ではそのような大型のところで差はあるものの、概ね期初計画どおりに進捗しています。

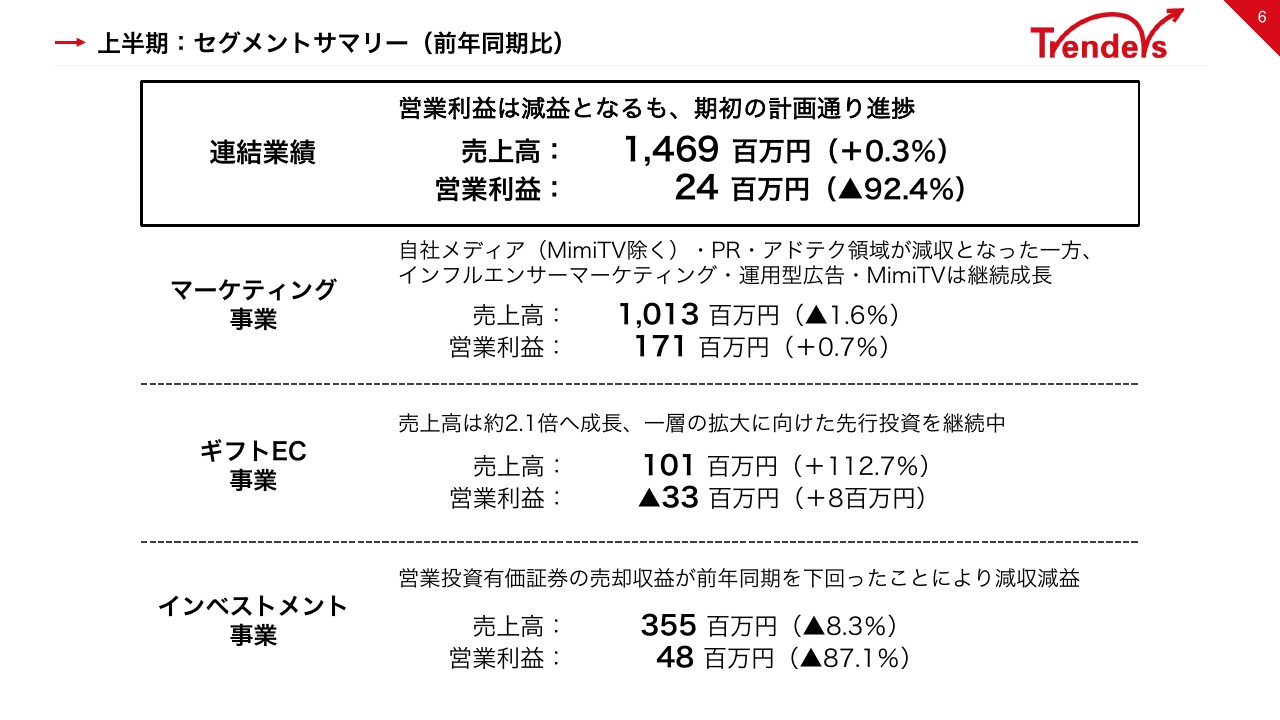

上半期:セグメントサマリー(前年同期比)

3つのセグメントごとに、昨年対比で見比べるとスライドのようになっています。まず、連結の業績については、売上がプラス0.3パーセントですが、営業利益がマイナス92.4パーセントとなっています。ここについては、今ご説明したとおりになります。

マーケティング事業単体で見ると、MimiTVを除いた自社メディア・PR・アドテク領域が減収になった一方、インフルエンサーマーケティング、運用型広告、MimiTVは継続成長となっています。

マーケティング事業におきましては、ジャンルによって明暗がはっきり分かれているのが現状です。もともと当社の売上の中核であったPR系と、2年くらい前まで売上を牽引してきたエディトリアル広告系といったところが、市場自体が厳しくなってきており、そのようなマクロ的な要因のなかで、当社の売上もその部分が減っています。

一方で、Instagramを中心としたインフルエンサーマーケティングであったり、当社が数年前より始めた運用型広告は堅調に伸ばしています。ただし、落ち込んでいるPR、アドテク領域の減収の部分が大きく、売上が昨年対比で下回ったという状況です。

続いて、ギフトECについては、売上が2.1倍へ成長し、一層の拡大に向けた先行投資を継続しているという状況です。ここについては、1億100万円の売上に対して、投資フェーズですので利益はマイナス3,300万円の営業赤字という状況です。

最後に、インベストメント事業については、売上が3億5,500万円、営業利益が4,800万円ということで、昨年は下回っていますが堅調に推移している状況です。

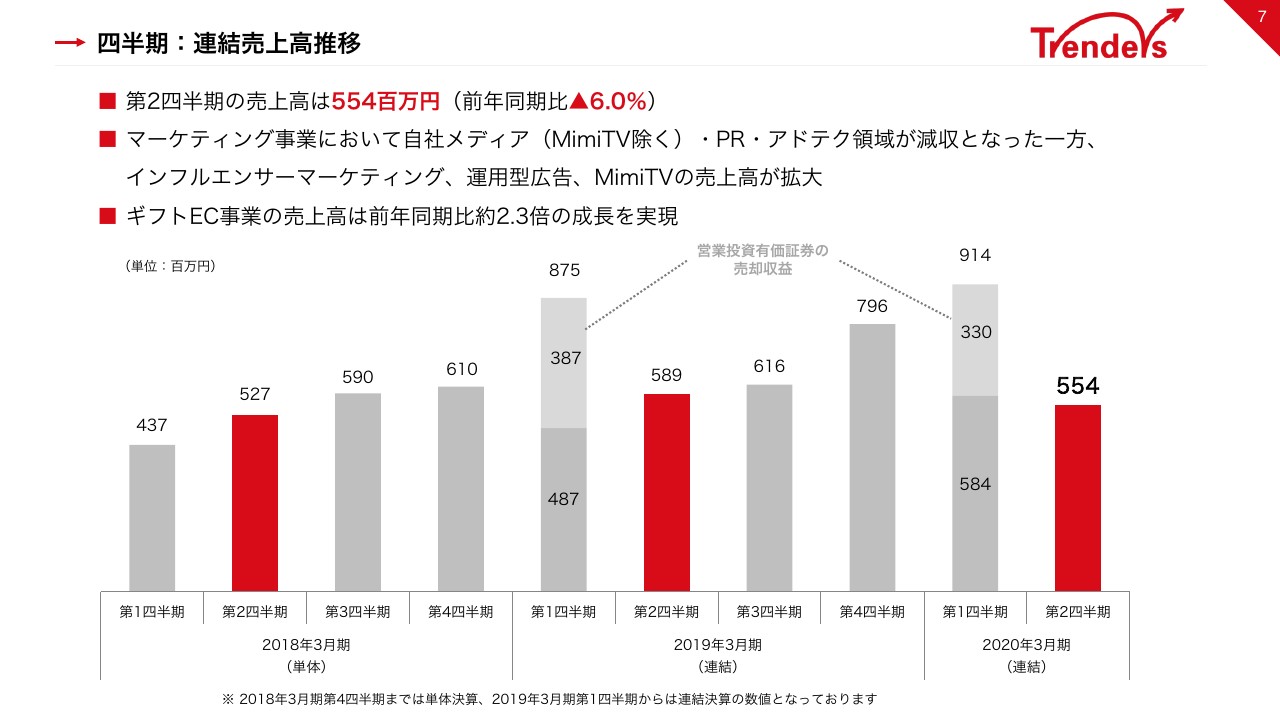

四半期:連結売上高推移

四半期別ごとの連結売上の推移を見ていきます。まず、第2四半期の売上は5億5,400万円ということで、昨年対比でマイナス6パーセントという状況です。マーケティング事業において、ここのところは先ほど申し上げたような状況のなか、売上ベースでは少しマイナスという状況です。ギフトECについては昨年の同時期と比べても堅調に推移しています。

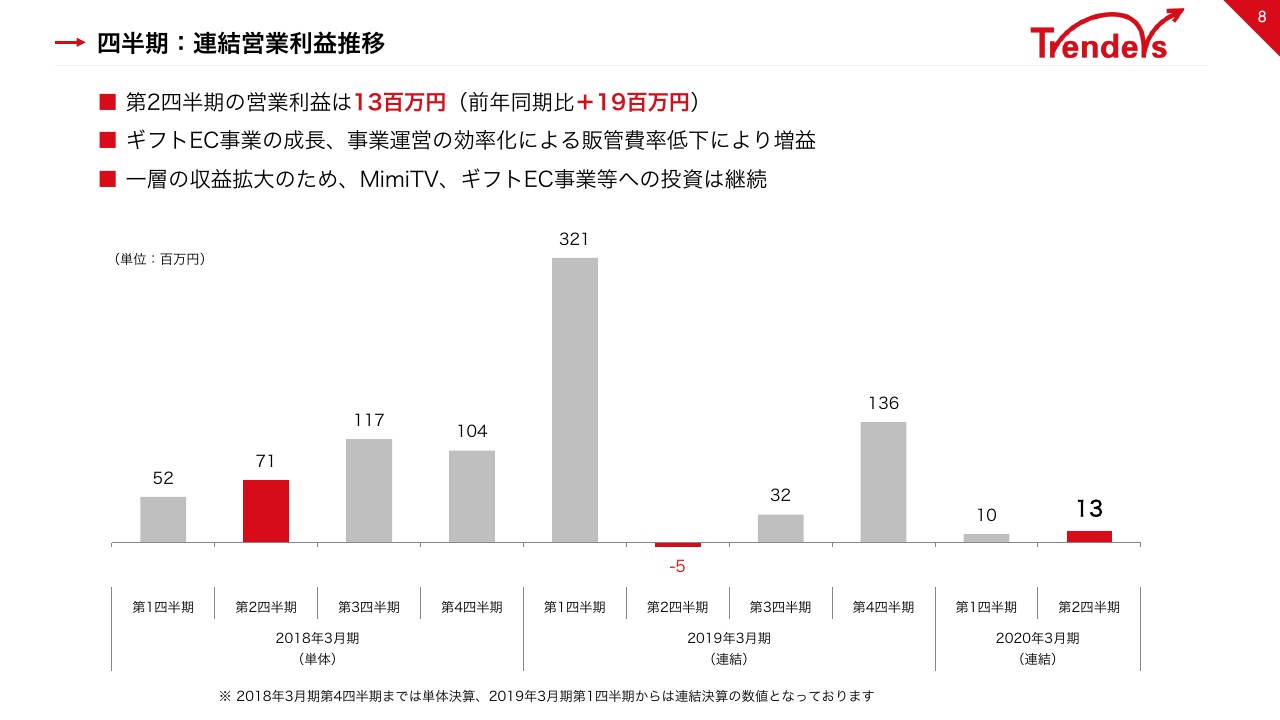

四半期:連結営業利益推移

利益の推移ですが、第2四半期の営業利益は1,300万円です。昨期は第1四半期に大きな利益が出て、第2四半期はけっこう投資したところもあり赤字でした。昨期は第2四半期だけで見るとマイナス500万円の赤字でしたが、今期については投資は行いつつも利益を出すという方向で、第2四半期は収益が1,300万円出ている状況です。

ギフトECに対しては投資はするものの、事業運営の効率化ということを心がけて行っており、販管費の低下によって若干収益のところが改善している状況です。

今後ですが、一層の収益拡大のため、とくに当社として力を入れていきたいと思っているのが、MimiTVとギフトEC事業の投資です。ここについては、しばらく投資が必要ということで、収益を上げるためにもポジティブな投資を続けていきたいと考えています。

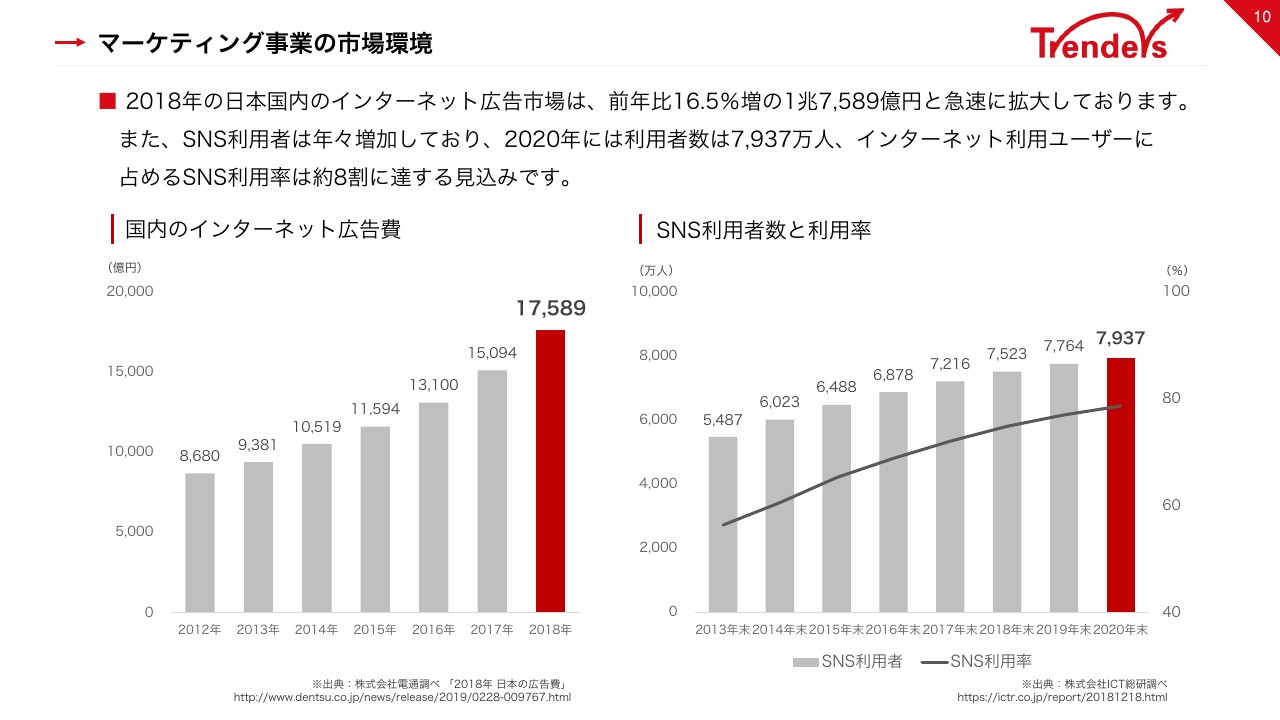

マーケティング事業の市場環境

マーケティング事業について、もう少し詳しく中身についてお話をさせていただきます。まず、市場全般のところからご説明します。インターネット広告市場自体は、今も前年比で16.5パーセント増で、1兆7589億円と拡大しています。このなかで、SNS利用者は年々増加しており、2020年には7,937万人(と予想されており)、インターネット利用ユーザーに占めるSNS利用率は約8割に達する見込みになっています。

次世代型マイクロマーケティング

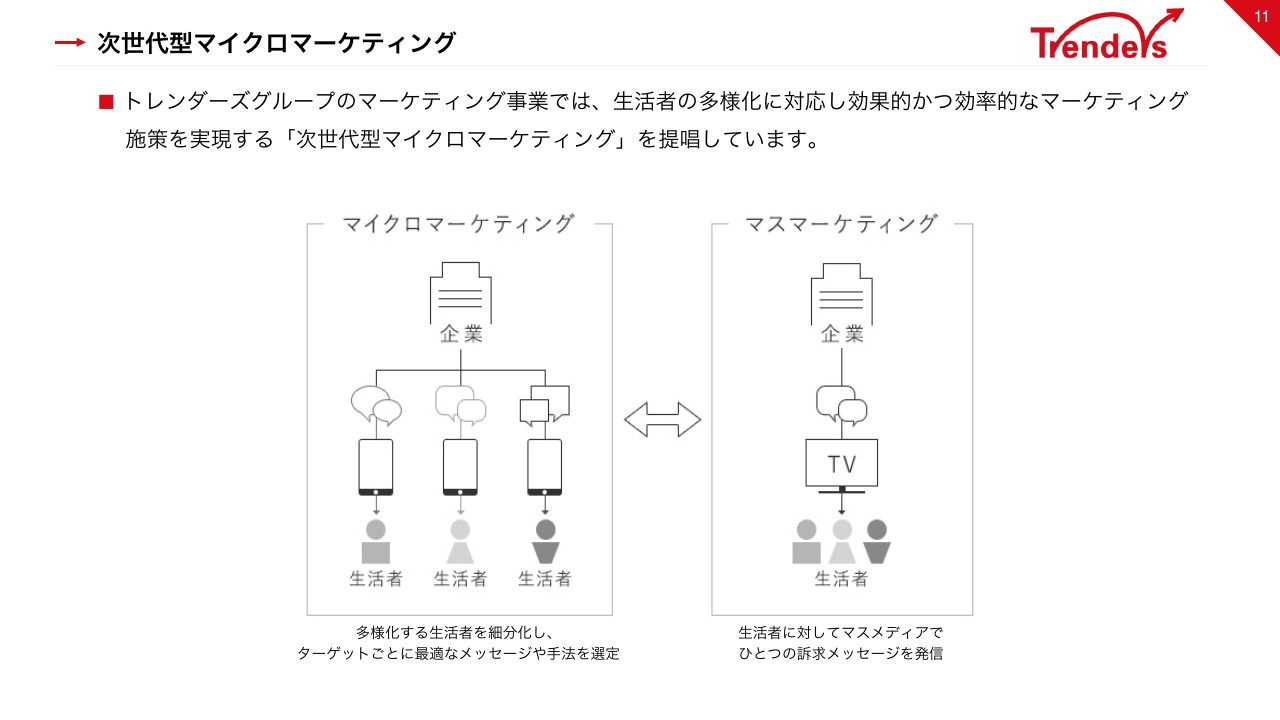

インターネット広告のマーケットのなかでも伸びてくるのが、このSNSを使った広告といったところになりますが、ここは当社にとってメインの事業ドメインになります。ここで、当社としては生活の多様化に対して、効果的かつ効率的なマーケティング施策を実現するマイクロマーケティングを提唱しています。

どういうことかと言いますと、テレビ等で、数百万人、数千万人の方に一気にメッセージを届けるというマスマーケティングに対して、主にインフルエンサーを使ってそのフォロワー属性を見ながら、「このような志向の人に対してのみ(広告を)当てていこう」ということで、ターゲットを絞ったものがマイクロマーケティング活動になります。

昨今は年齢や性別で、例えば「20代の女性」といった区切りでマーケティングされることが多かったのですが、今は同じ20代といっても多様化が激しく、場合によっては20代の女性と40代の女性は(区切る)層によっては一緒といったこともあります。

年齢や性別だけでターゲットを区切っていくのがなかなか難しくなってきたなかで、どういった方のInstagramやSNSをフォローしてるかといったことから属性の一致を見ていく、マーケティング志向の一致を見ていくという流れを追求していきたいと考えています。

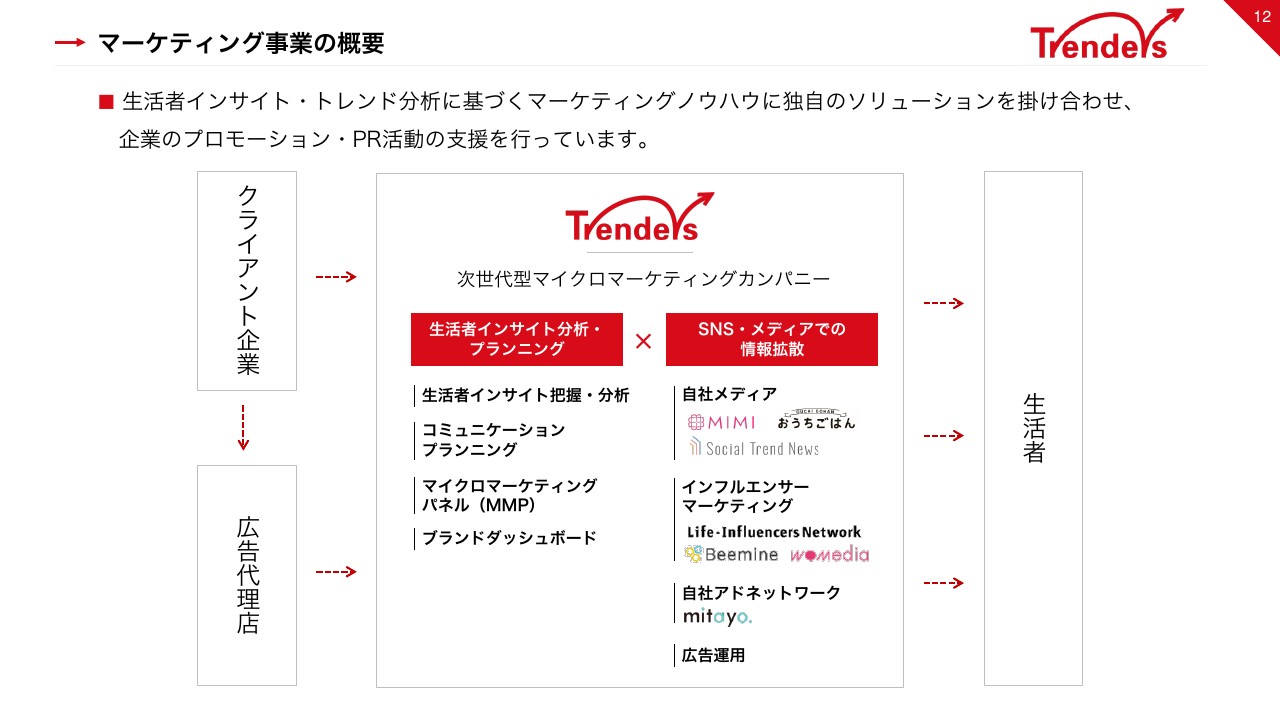

マーケティング事業の概要

当社のモデルとしては、このようにクライアント、あるいはそこの予算を預かっている大手広告代理店を通して、このようなマイクロマーケティングのサービス(を提供していきます)。

まずは、単に広告を流すということではなく、今申し上げたような生活者のインサイト分析ということで、この方はどういうインサイトを持っているのか、どういう志向で、どういったところにお金を使って、どういったものを見ているかを分析したうえで、クライアントのサービスないしはプロダクトに対して、効果的なコミュニケーションプランニングを設計していきます。

そのなかで、InstagramやTikTokといったSNS以外にも、自社メディアである美容に関するMimiTV、食に関するおうちごはんといったメディアを絡めたり、あるいは自社のアドネットワークや広告運用といったところを、すべて総合的にプランニングから運用まで、一気通貫して行っているのが、我々の事業概要になります。

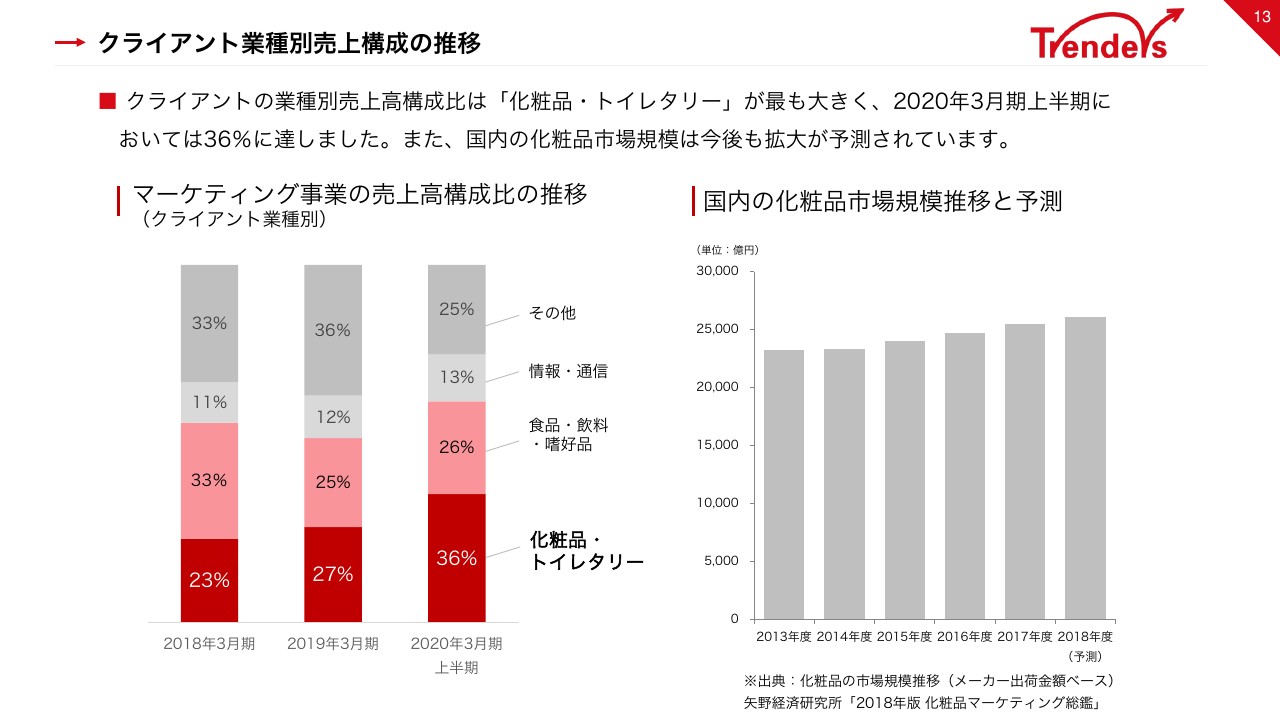

クライアント業種別売上構成の推移

どういったクライアントに当社のサービスをご利用いただいているかと言いますと、現在、最も大きいのが化粧品・トイレタリー業界になります。これは、たまたまということではありません。ここについては、当社社員の7割が女性ということもあって、若い女性がたくさんいるなかで、インサイトからプランニングというところで、どうしても興味のあるコスメといった部分が強くなります。

MimiTVを買収し、自社メディアを持つことによって、より一層化粧品・トイレタリー業界のクライアントに提案できる内容が大きくなってきたというところです。こちらに対する営業活動を積極的に行った結果、クライアントの業種が以前より大きく変化してきている状況です。

国内の化粧品市場の規模は堅調に推移していますので、マクロ要因としても市場が大きくなって成長しているなかで、ここにより一層注力して、今後の売上拡大を図っていきたいと考えています。

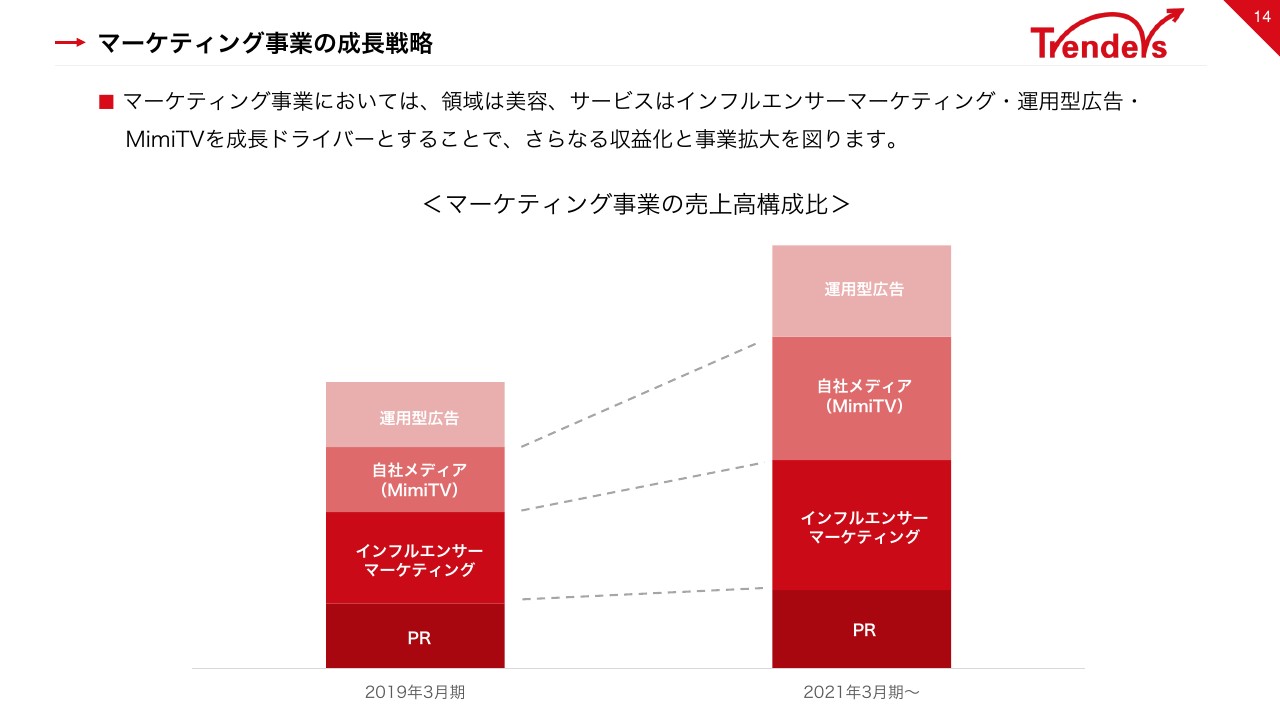

マーケティング事業の成長戦略

マーケティング事業の成長戦略におきましては、メインとなるのがインフルエンサーマーケティングです。加えて、自社メディアのMimiTVに注力していき、広告運用といったところも強めていきます。

一方、PRについては、収益として大幅な拡大を狙うのではなくて、コストを最適化し、キャッシュカウとしてキープしていきたいと考えています。

インフルエンサーマーケティングの市場規模

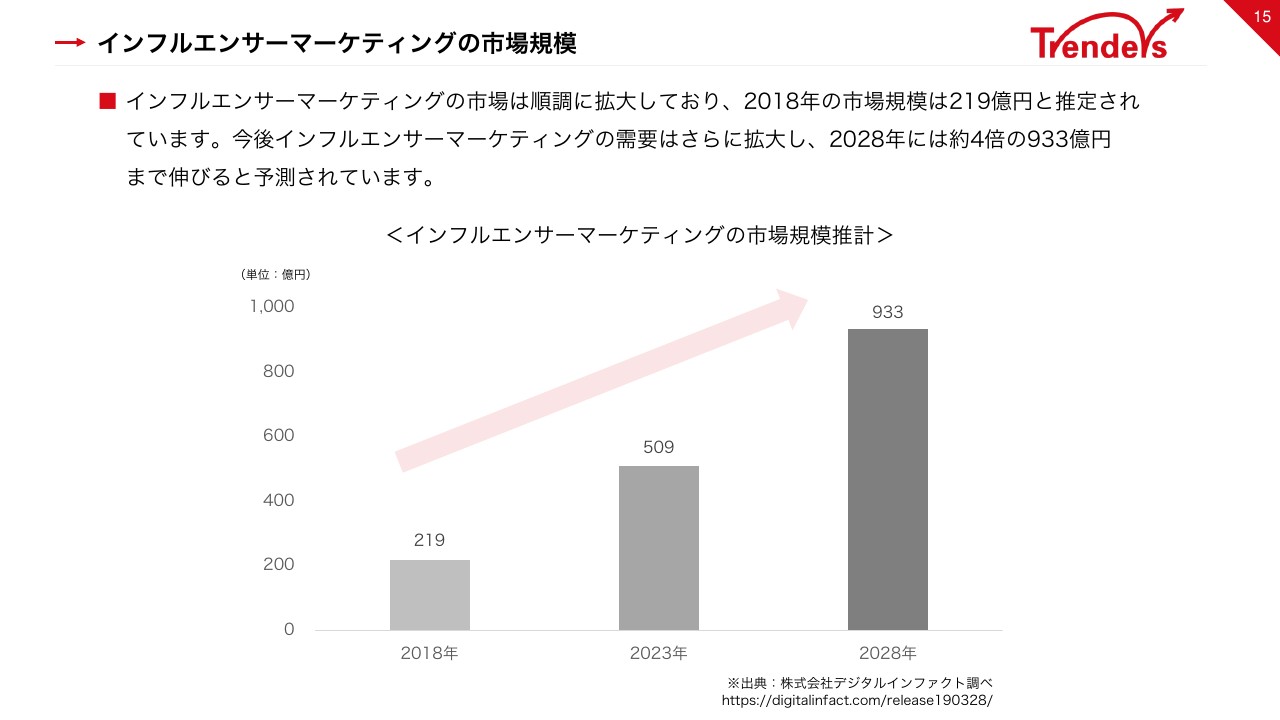

インフルエンサーマーケティングについて、これはいつまで、どのくらい続くのだろうというところですが、ここについては当社も生命線と言いますか、中核になるところですので、ウォッチしています。

2018年と2019年の市場規模を比べると、まだ上がってきています。外部の調査結果を見ても、まだまだ拡大すると読まれていて、2028年にはおよそ930億円くらいまでと、(現在の)約4倍くらいまで伸びるのではないかと言われています。

この背景のなか、日本のインフルエンサーは、例えば韓国や中国、台湾といったアジアにおけるインフルエンサーの活用や、広告市場におけるインフルエンサーのシェアから見ると、日本はまだまだ小さいため、これが大きく伸びて、ほかの国レベルのシェアになってくると、さらにマーケットが伸びるであろうと考えています。

インフルエンサーの影響力

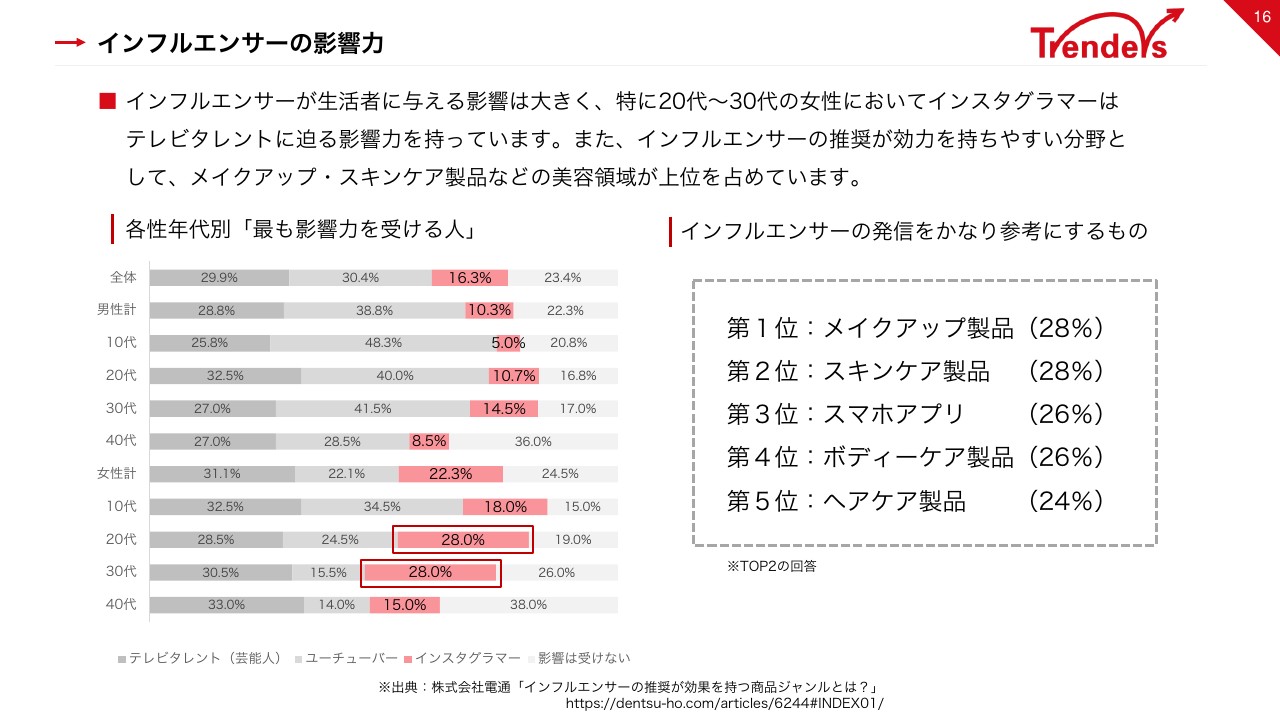

インフルエンサーの影響力はどういったところに対して一番大きいのかと言いますと、今はスライドのように全体としてはYouTuberが強い状況ですが、20代、30代の女性において強いのはインスタグラマーです。

とりわけ、メイクアップ製品やスキンケアといった美容系、またボディケア、ヘアケア等も(同様です)。(スライドの右側にあるとおり)スマホアプリが3位に入っていますが、1位から5位のうち4つが化粧品、トイレタリーの美容領域になってきてますので、美容領域におけるインフルエンサー活用マーケティングを強化していこうと考えてます。

トレンダーズのインフルエンサーマーケティングの変遷

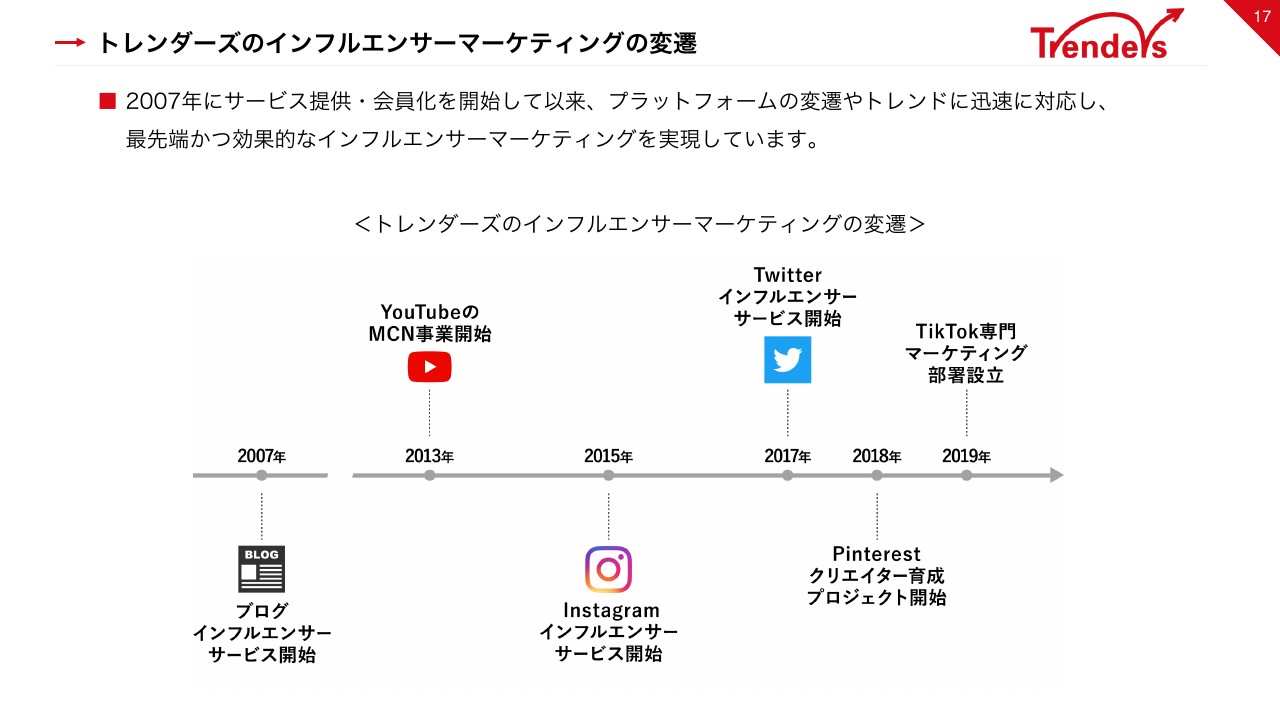

トレンダーズのインフルエンサーマーケティングの変遷ということですが、我々はもともと2007年から、ブログでのインフルエンサーサービスを開始しています。中身としては、ブログからInstagramと変化はしているのですが、この業界を中心に10年以上マーケティング活動を行っています。

そのなかで、Twitter、Pinterest、TikTokといった、Instagramの次に来るかもしれないといったほかのSNSのプラットフォームのインフルエンサー活用もきちんと行いながら、現在はInstagramの美容を中核にしています。Twitterもけっこう伸びてはきているのですが、そのあたりが今のメインのサービス内容となっています。

インフルエンサーマーケティングの取り組み

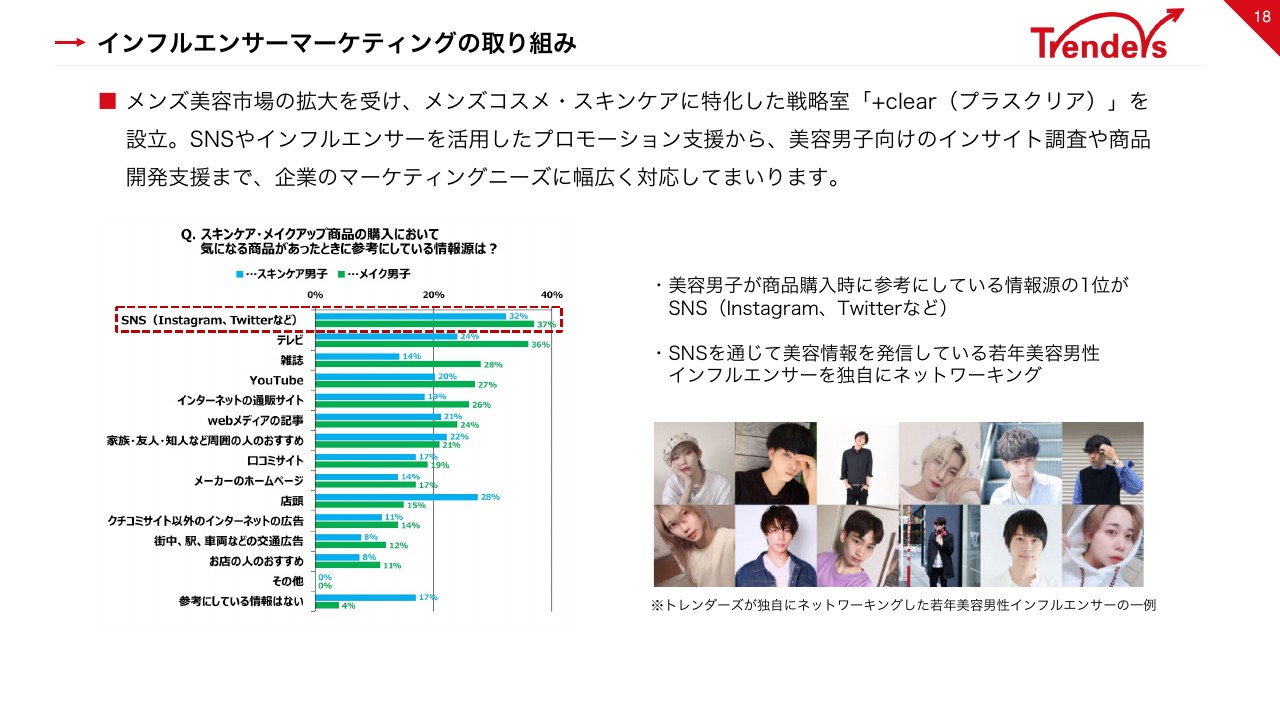

最近のトレンドですが、今まではInstagramでは、美容というと基本的には女性が当たり前の世界だったのですが、最近はメンズ美容の市場が拡大してきています。そこで、メンズコスメ、スキンケアに特化した戦略室「+clear(プラスクリア)」を設立しました。

ここにおいても、SNSやインフルエンサーを活用したプロモーション支援から、美容男子向けのインサイト調査、商品開発の支援まで、企業のマーケティングニーズに幅広く対応していきます。

昨今、インフルエンサーマーケティングでも中身が変わってきています。(これまでは)クライアントから、ある商品に対して、インフルエンサーを使ったマーケティング、ブランドリフト、あるいは認知拡大をしてほしいというニーズがありましたが、そこから商品自体ということで、どういった商材、商品プロダクトを作っていけばSNSマーケティングに相性がよく、結果としてユーザーの認知やブランド好感度を上げることができるのかといったご相談もいただくようになってきました。

そのような、プロモーション活動の手前の部分の商品開発、商品ブランディングといったところにも関わっていきたいと考えています。

コマース領域の戦略と進捗

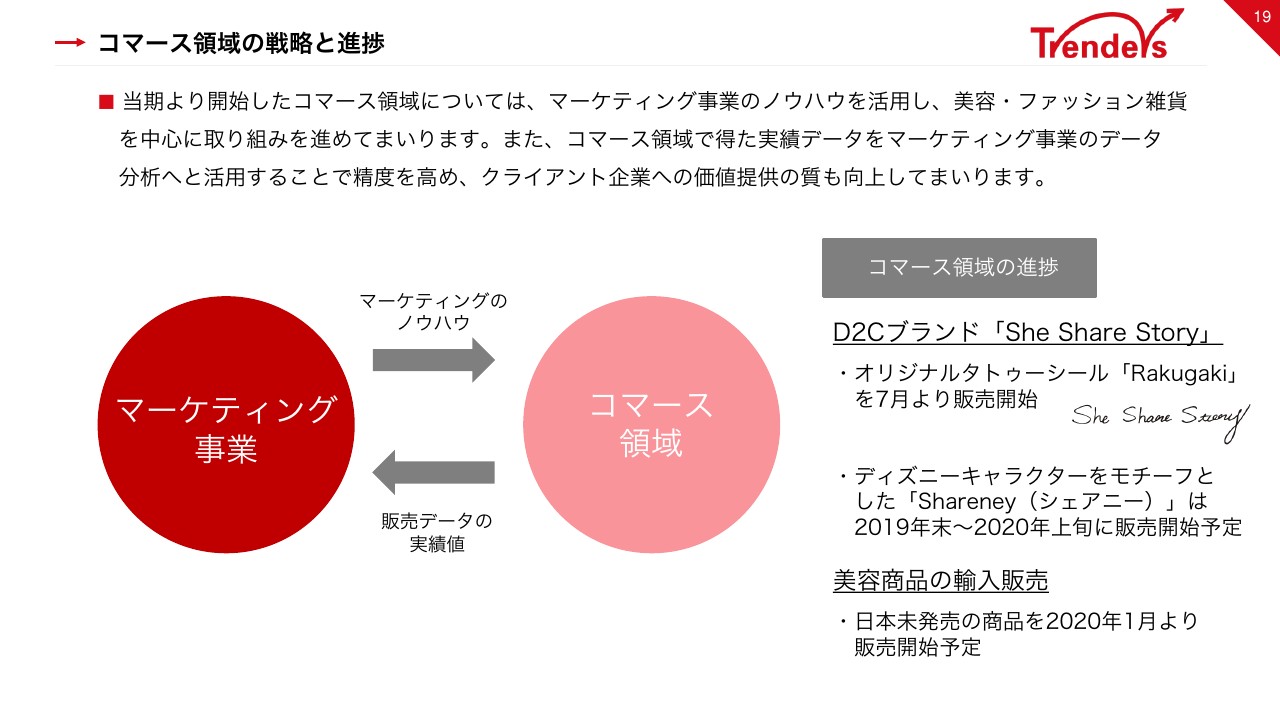

当期より開始して、まだ収益という部分では大きく出てはいませんが、今後力を入れていきたいのがコマース領域になります。今まで当社は、クライアントのプロダクトに対して、どのようにしてブランド認知度を上げていくか、ブランドリフトしていくかといったところを中心に行ってきました。

しかし、これはSNS広告だけではなく、マーケティング全般、デジタルマーケティング全般に言えることですが、メインとしては、どのようにしてクライアントのプロダクトの売上を上げていくか(が重要で)、そこを直視しなければいけない時代になってきていると思います。

当社としては、そのノウハウも身につけていきたいと思っています。一番手っ取り早いのは、自分たちで取り組んでみることだと考えていますので、今まで培ってきたマーケティング事業のノウハウを利用して、美容、ファッション、雑貨を中心にコマース事業を進めていきたいと思っています。

コマース領域で得た実績データやノウハウ、マーケティングノウハウを活用することで、これをまたクライアントにフィードバックできるのではないかということで、そのような取り組みを加速させていきたいと考えています。

まず、今期から始めているのが、D2Cブランドの「She Share Story」です。ディズニーキャラクターをモチーフとした「Shareney」について、2019年末、来月から来年上旬にかけての販売開始を予定しています。また、日本未発売の美容商品も2020年1月からの販売開始を予定しています。

MimiTVのメディア概要

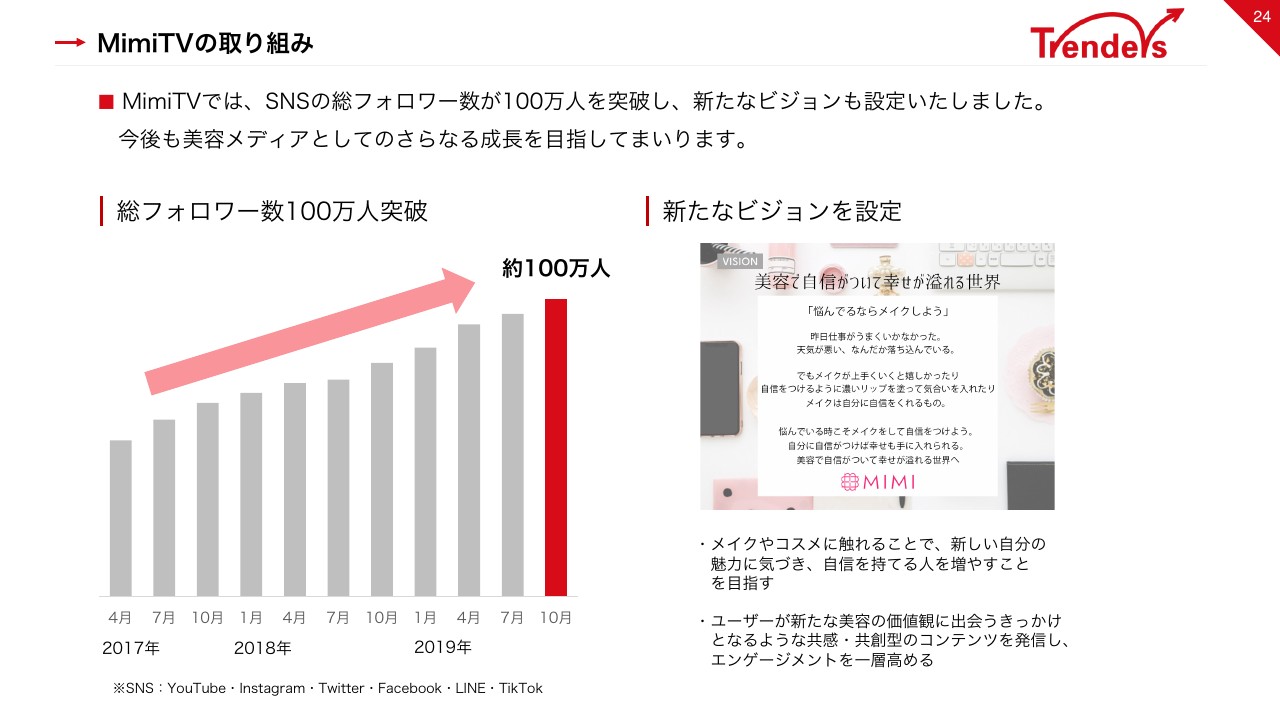

力を入れていくMimiTVについての概況を簡単にご説明します。MimiTV自体は、YouTubeやInstagramなどのSNS上で、メイクやスキンケアなどの美容情報を、美容感度の高い女性に向けて発信しているメディアです。2019年9月には、SNSの総フォロワー数が100万人を突破しています。

MimiTVのビジネスモデル

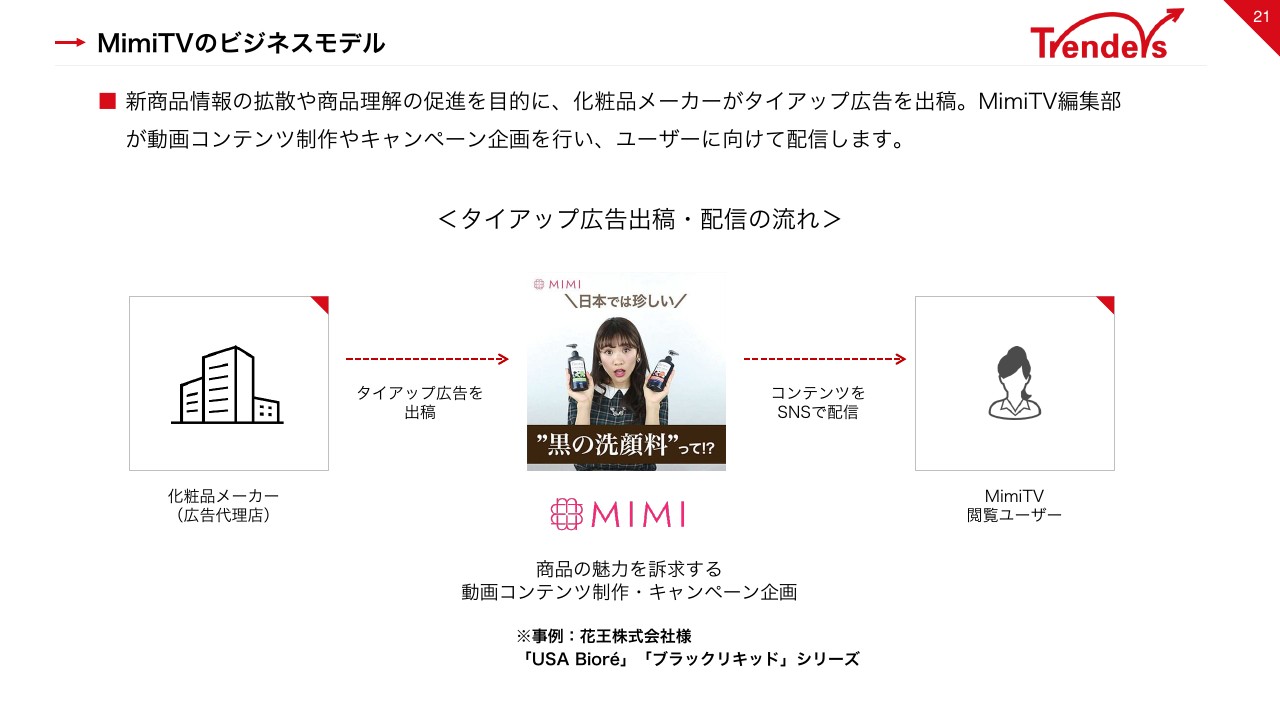

新商品情報の拡散や、商品理解促進を目的に、化粧品メーカーとのタイアップ広告を出稿したり、MimiTVの編集部が動画コンテンツ制作やキャンペーン企画を行って、ユーザーに向けて配信するのが、MimiTVのビジネスモデルになっています。

MimiTVの業績推移

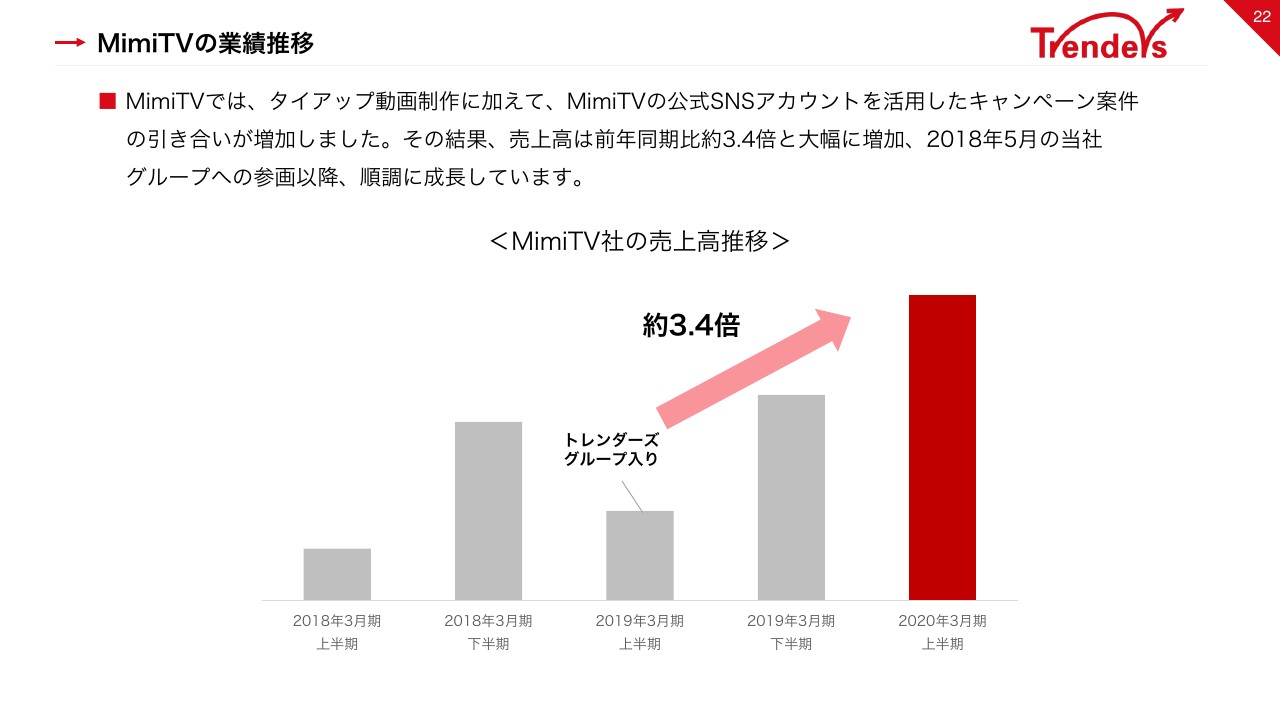

MimiTVについては、2018年5月にトレンダーズグループ入りをしてからキャンペーン案件の引き合いが増加して、売上高は3.4倍に増加しています。

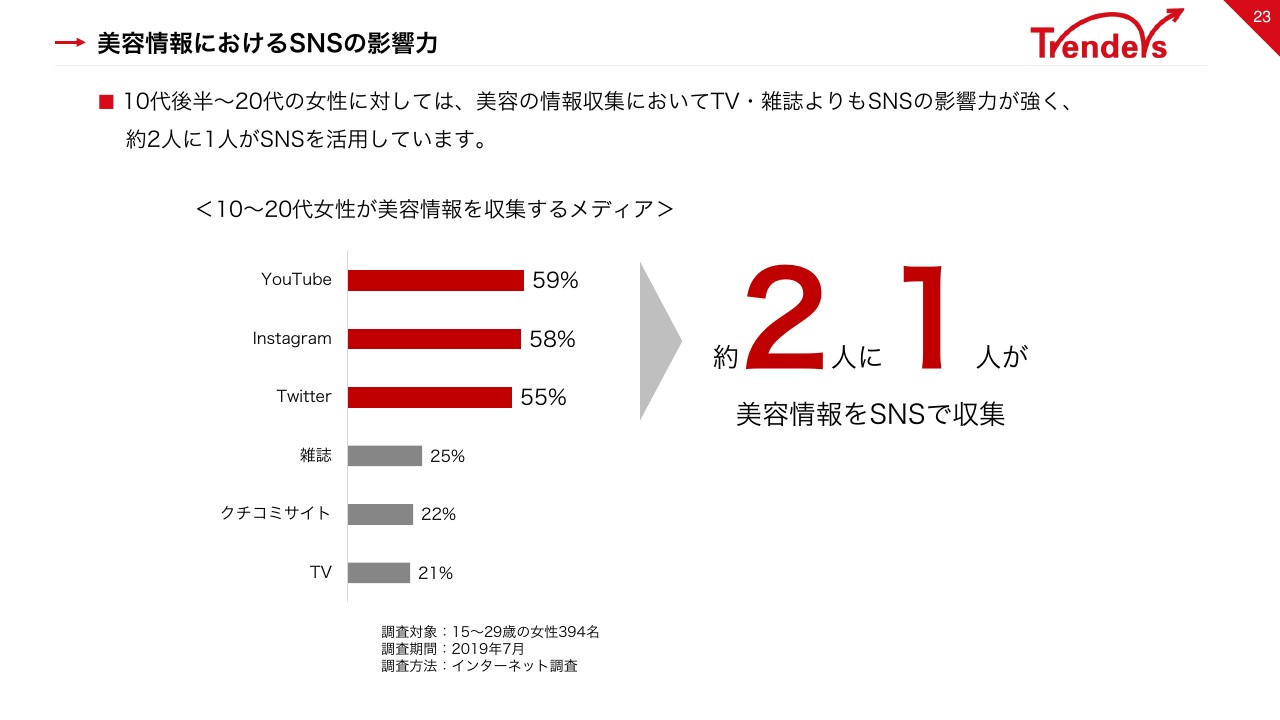

美容情報におけるSNSの影響力

10代から20代の女性は、美容収集においてはテレビや雑誌よりもSNSの影響力が大きく、2人に1人がSNSを活用しているなかで、MimiTVを通じて、今後も新しい美容情報を届けていきたいと考えています。

MimiTVの取り組み

先ほど申し上げたように、MimiTVはこれまで順調に推移してきていますが、今後は「売り」とどういうふうに絡めていくかが次の課題になります。この下半期から来期にかけて、そのような動きについても進めていければと考えてます。

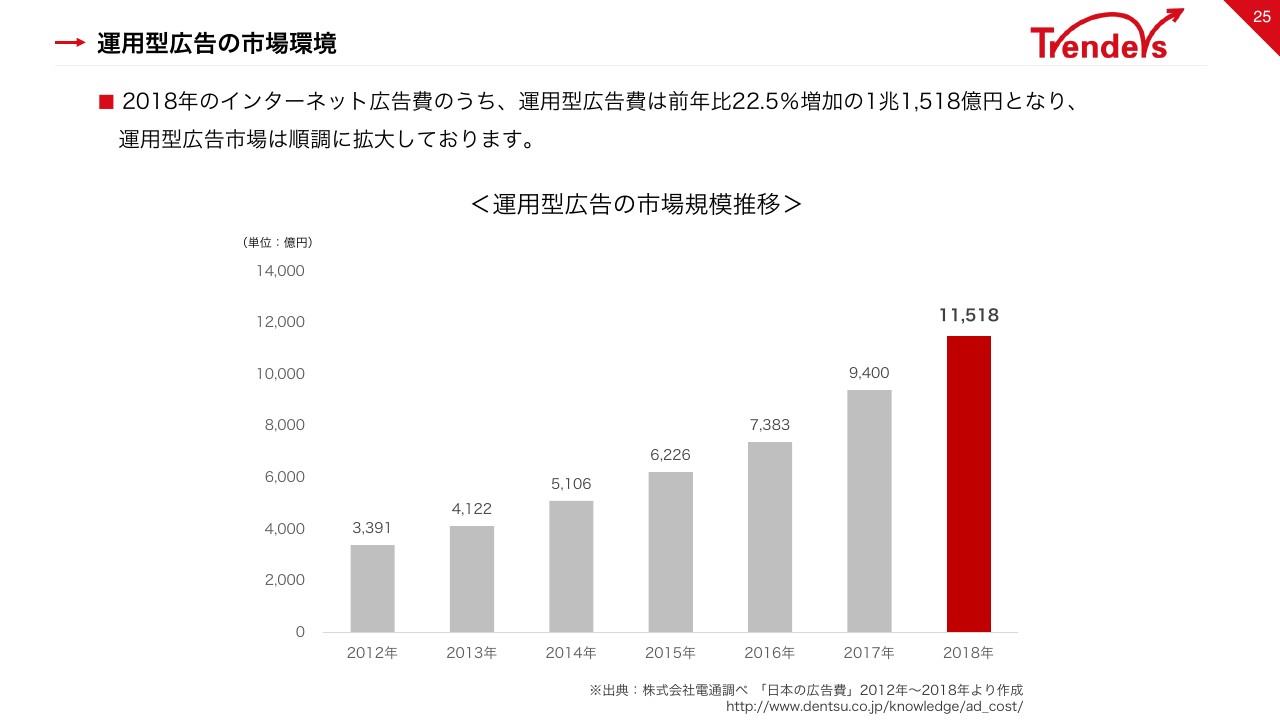

運用型広告の市場環境

運用型広告については、前年比22.5パーセントということで、マーケット自体は1兆1,518億円で、インターネット広告費のうちのかなり大きな部分を占めており、ここも順調に拡大しています。

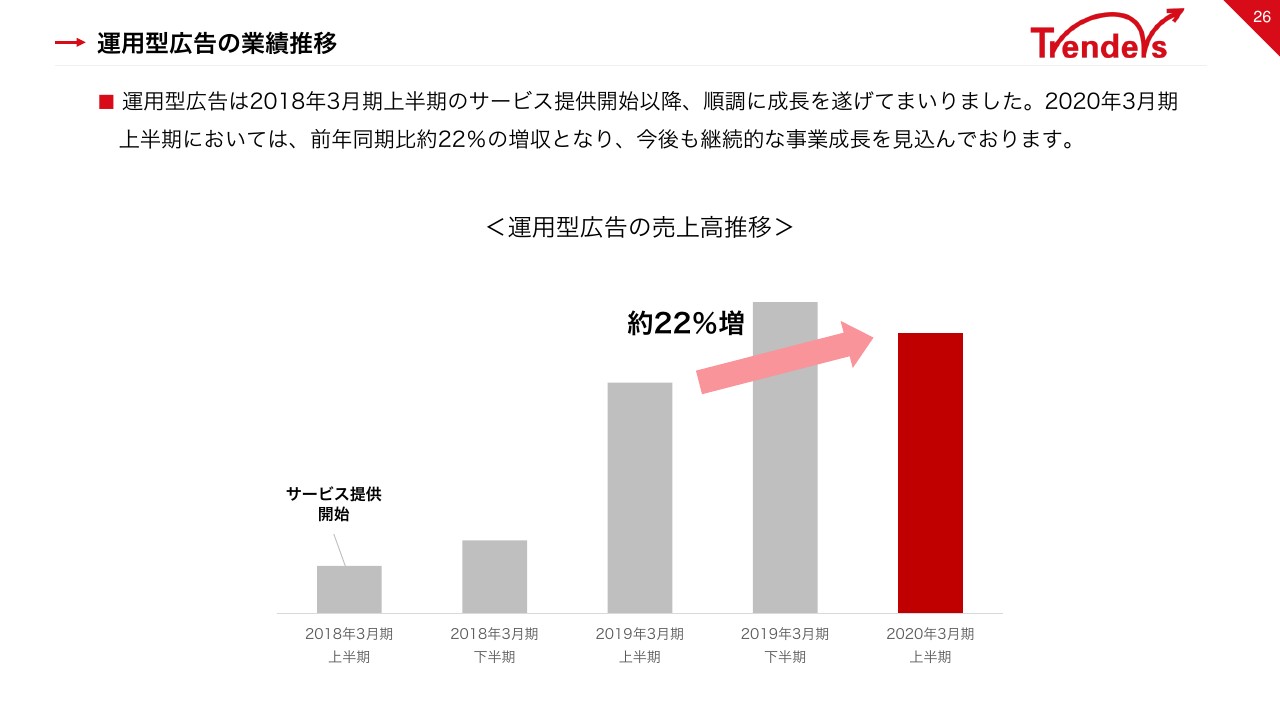

運用型広告の業績推移

(運用型広告は)サービス開始が2年半前で、当社では2017年春に開始しました。市場のなかではかなり後発で、最後のほうにスタートしたのは事実ですが、そこから堅調に取り扱い、売上を伸ばしてきています。

今期も昨年対比でプラス22パーセントというなかで、マーケティング事業の中ではトップラインの成長にかなり貢献している事業になっています。以上が、マーケティング事業の各サービスのご説明になります。

Annyとは(メディア概要)

ギフトEC事業のAnnyについて説明させていただきたいと思います。Anny自体は、誕生日や結婚、出産のお祝いシーンなどで、相手に合ったギフトを見つけて贈ることができるECサービスになります。

こだわりとしては、ハイセンスな商品をきちんと揃えて、探しやすく、贈りやすいサービスを実現していきたいと考えています。

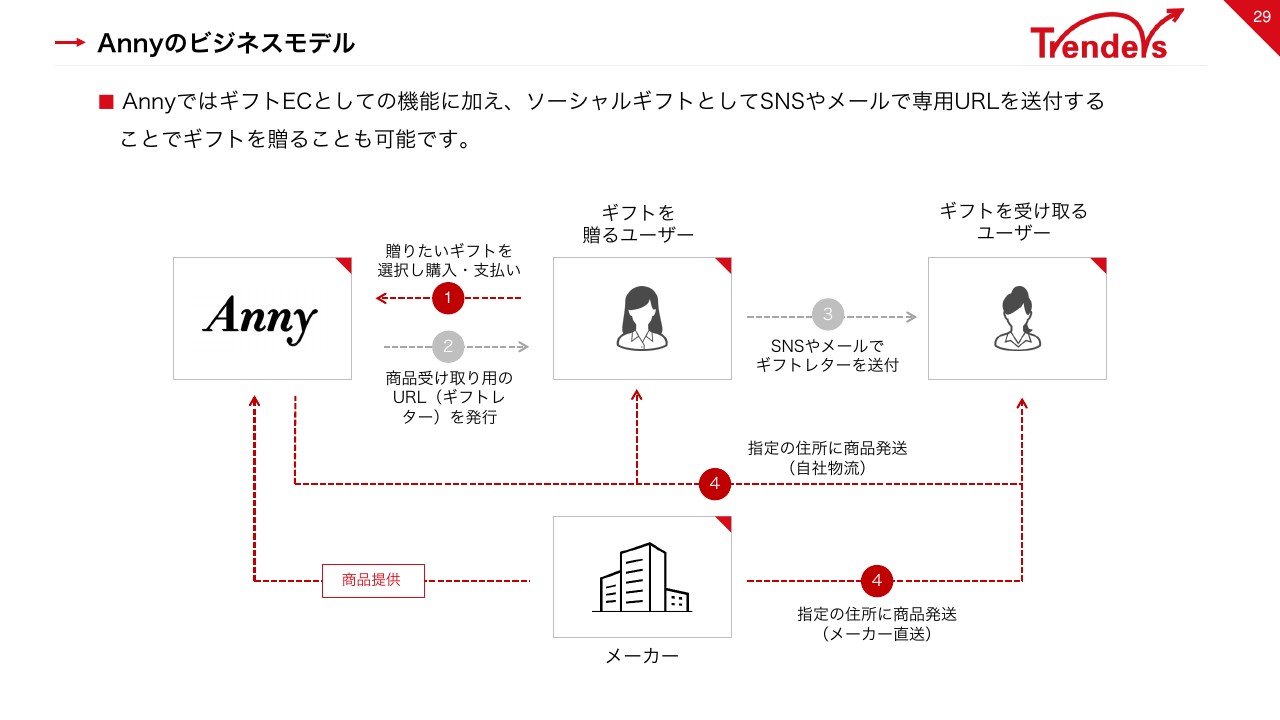

Annyのビジネスモデル

ビジネスモデルについてです。スライドのようにメーカーやショップといったパートナー企業から商品を提供いただき、Annyのメディアに掲載させていただきます。そして、ギフトを探しているユーザーがそこで見つけた商品を買って、直接それをユーザーが指定の住所に送ることができるといったものです。

それとは別に、SNSやメールで「ギフトレター」というURLを貼り付け、これはグリーティングカードのようなものですが、それを送付して、そこから受け取る側が送ってほしい住所を入力して、そこに届くというかたちも提供しています。

Annyのポジショニング

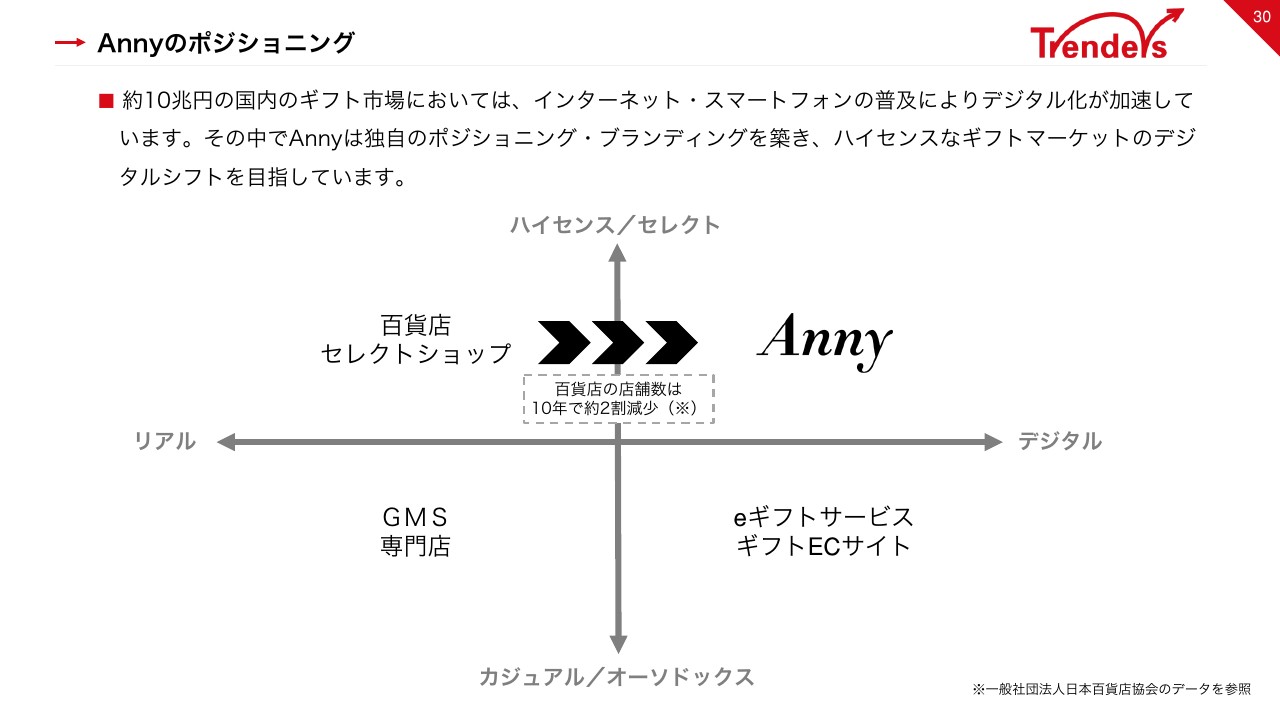

ギフトという(業界の)なかには、いろいろなプレーヤーがいます。そのなかで、Annyがどういうポジションなのか、何を目指しているのか(を示したもの)が、このポジションマップです。

そもそも、国内ギフト市場はおよそ10兆円で、ここ10年で微増しているのが現状です。ただし、その中身については、インターネット、スマートフォンの普及によってデジタル化が加速しており、中身に大きな変化が起こっています。

このスライドで言いますと、例えば、もともとこのようなデジタル化が進んでいなかったときは、ハイセンスなものや、ちょっと気の利いたギフトを贈るときは、みなさま百貨店で購入されていました。

また、プチギフトやそれに近しい、自分の子供に対してのプレゼントはGMSやおもちゃ屋さんで買うのが通常だったと思います。

それがデジタル化されていくことによって、最近のリアルのショップ……とくに僕らが目指したいと思っている百貨店の数が、ここ10年で2割も減少しており、とりわけ都心部以外の地方都市では、もう百貨店が存在しないという街もどんどん増えてきています。

しかし、ちょっとしたこだわりのものを贈らなければいけないシーンが皆無になるわけではありません。ECが普及して、基本的にはショッピングがどんどん便利になっているこの時代において、そのような(こだわりの)ものに限っては、(リアルの)店舗がなくなったことによって、前より不便になっているといった「負」が生まれていることも事実です。

その「負」に対応したソリューションということで、百貨店がなくなっていくなかで、こだわりのものを地方でも買いたいといったところに対して、ソリューションとしてハイセンスなギフトをきちんとECで販売していくのがAnnyというサービスになります。

ちなみに、ギフト型のECモールはけっこうあります。ECの特徴ですが、売り場面積を気にしなくてよいため、とにかく品揃えを充実させて、何でも揃っているショップ展開というのが多い状況です。

我々はそれらを、スライドの下のギフトECサイトやeギフトサービスと位置付けていますが、何でも揃っているのではなく、「何を選んでも間違いないですよ。それだけセレクトされてますよ」という立ち位置がAnnyだとご理解いただければと思います。

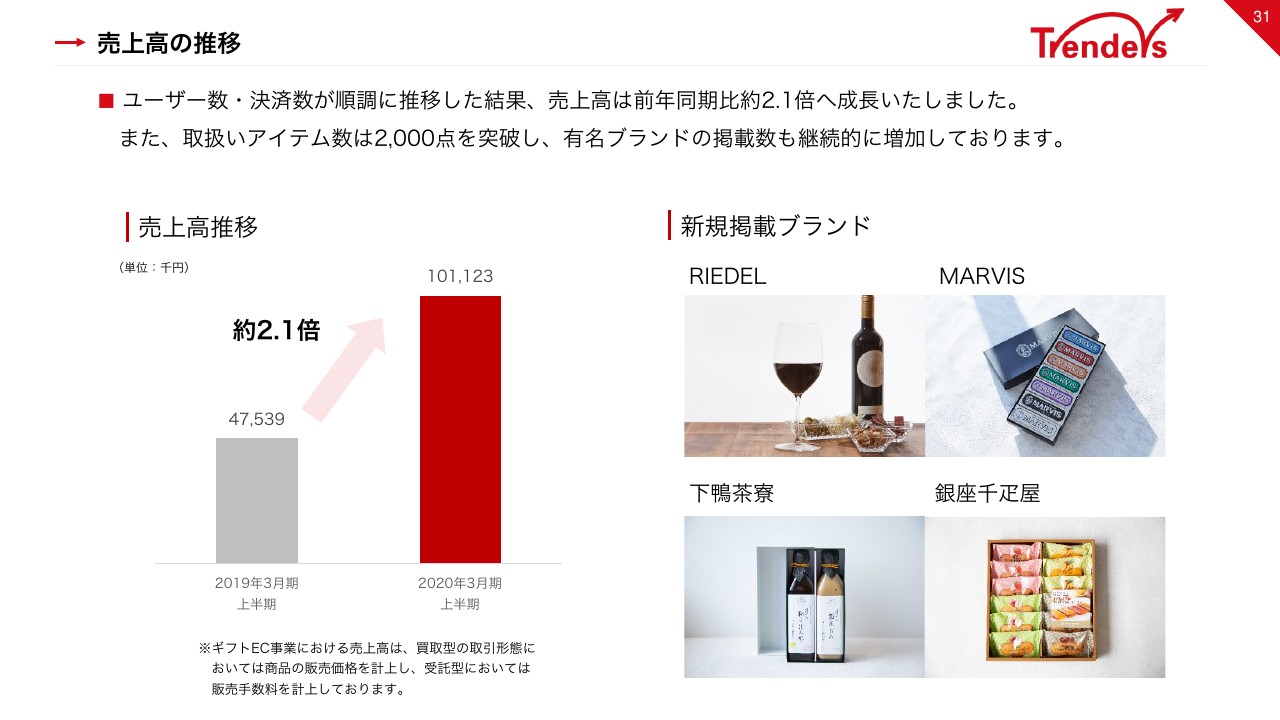

売上高の推移

売上推移については、昨年対比では大きく伸びてきています。取り扱いアイテム数は2,000点を突破して、スライドのように著名なブランドの掲載数も継続的に増えてきている状況です。

直近の取り組み(自社物流の強化)

最近、当社が取り組んでいる部分としては、ラッピングです。これは、ユーザーインタビューのなかでも(聞こえてきた部分で)、なかなかギフトのEC化が進んでいない1つの要因として、送られるときにどういうかたちで送られるかわからない(といった問題がありあす)。

包装やラッピングに問題があると取り返しがつかないため、そこがすごく気になるという声も多いため、これに対応するかたちで、当社としてはラッピングの充実と発送期間の短縮ということで、自社物流化にも力を入れています。

これまで当社は、メーカーやクライアント、パートナー企業から直送のドロップシッピング型のボリュームが大きかったのですが、上半期に逆転させ、今は6割程度は自社の物流ということで、自社の契約倉庫からスライドようにラッピングして、注文を受けてから翌日発送で承れるような体制に推移してきています。

これについては、一部の冷凍が必要な食品などのなかなか難しい分野を除き、さらに増やしていきたいと思っています。自社物流の比率を増やして、ユーザーにとって使いやすいサービスにしていきたいと考えています。

直近の取り組み(機能開発)

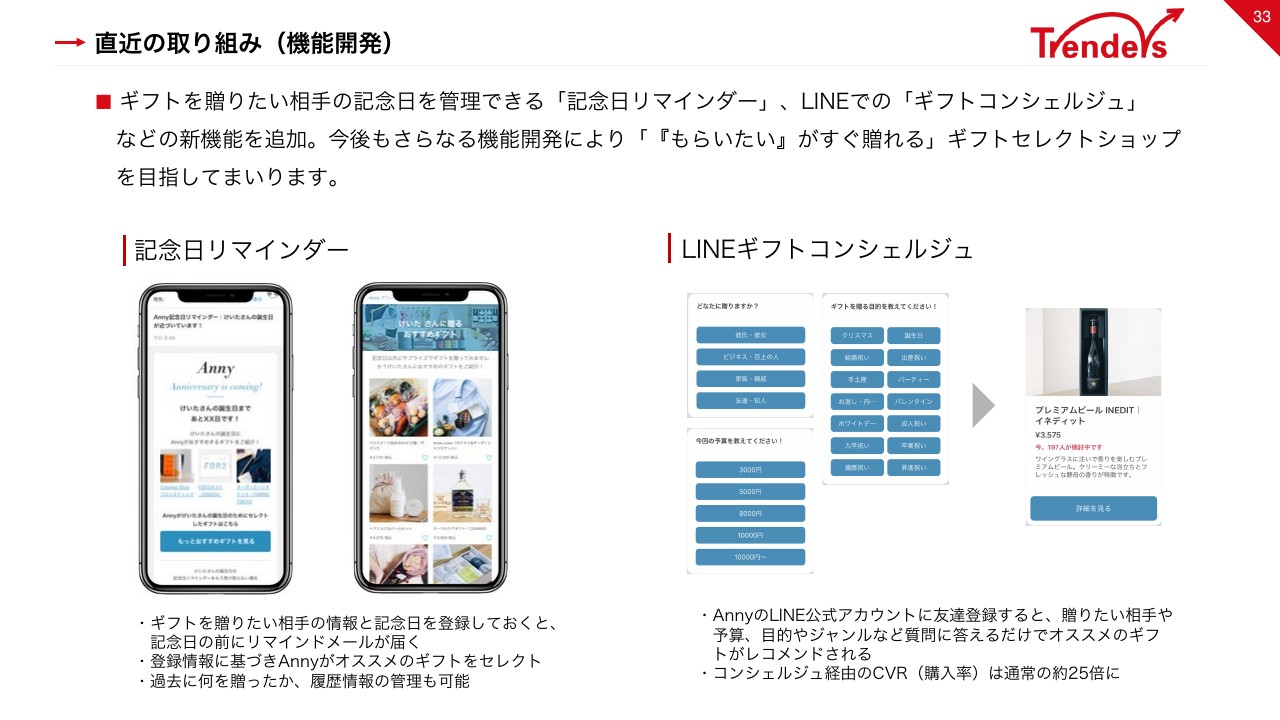

直近の取り組みについてです。機能面としては、先ほど(お伝えしたとおり)百貨店のようにいい品をセレクトしたショップを目指したいと思います。ただし、それだけだと単なるリプレイスと言いますか、せっかく我々はITを使ったサービスを展開しているため、ITならではの付加価値をつけていきたいと考えています。

その1つが、ギフトを送りたい相手の情報と記念日を登録しておく「記念日リマインダー」です。我々のサービスで何かを買っていただくと、それが「誰に対して、どういった記念日なのか」をそこで記憶させることができます。

例えば誕生日であれば、「誰々さんの誕生日の2週間前」のように設定でき、リマインドメールが飛んで来て、買い忘れがないようにできるといった機能があります。また、登録情報に基づいて、Annyがおすすめのギフトをセレクトして提案したり、過去に何を送ったかもずっと管理しておけるような機能を作っています。

さらに、Annyが最も力を入れていきたいと思っているのは、ギフトコンシェルジュ機能です。まずは、LINEでのギフトコンシェルジュ機能ということで、LINEで質問に答えていくと商品が提案されるような機能を実装しており、ここはさらに強めていきたいと思っています。

なぜAnnyを使うのか、その理由はいろいろあると思います。ギフト選びにおいて、自分のものではなく、ギフトを選ぶ際に最も困るのは、何を贈ったらいいかわからないということで、とくに関係が遠いような方については、(何を贈るべきか)まったくノーアイデアだと思います。

集客についてですが、Annyでは、そのような方に向けた記事を書いています。(何を贈ったらいいかわからないといった)キーワードで、Googleでギフトを検索される方に当社の記事を見つけていただき、そこから流入してくるというのが、Annyの(流入の)メインになっています。

そうした記事やLINEの機能のように、ギフトコンシェルジュに徹底的にこだわっています。「こんなかたちにしたら(ギフトの)イメージが湧くだろう」(ということで提案して)、「ここで紹介されている、これを買おう」とユーザーに思っていただけるような、さまざまなアプローチを強めていきます。「何を贈ったらいいか、よくわからなかった」というユーザーが、Annyを覗いてみようと思う、そのような存在になることを目指して邁進していきたいと考えています。

以上で、2020年3月期上半期の決算説明を終了します。

関連銘柄

| 銘柄名称 | 株価 | 前日比 |

|---|---|---|

|

6069

|

1,114.0

(04/26)

|

+9.0

(+0.81%)

|

関連銘柄の最新ニュース

-

トレンダーズ---東京都「心のバリアフリー」サポート企業に登録 04/10 17:21

-

トレンダーズ---D&I AWARD 2023にて「ベストワークプ... 04/08 12:07

-

丸三証など 04/05 18:06

-

トレンダーズ、D&I AWARD 2023にて「ベストワークプレイ... 04/05 16:47

-

韓国発スキンケア<XOUL>から、天然針(※1)×WビタミンC(※... 04/03 16:17

新着ニュース

新着ニュース一覧-

今日 07:50

-

今日 07:49

-

今日 07:48

-