●予想以上にハト派なFOMC

先週の当欄で「期末まで動きそうにない」と書いた途端、FOМC後、為替市場にも動きが出始めました。元々FRBメンバーはハト派に傾いていたわけですが、想定以上のハト派ぶりに驚かされました。今年中の利上げは無いと告知したようなものでしたから。市場には早くも利下げの声も聞かれ始めています。この結果を受けて、米長期金利は低下、その一方で、株式市場にはゴルディロックのムードが広がり始めています。先々の景気に対して鈍化と示されたにもかかわらず、株高になるというのが解せないのは筆者だけでしょうか。

●11年ぶりの逆イールド現象

先週末の債券市場では、11年ぶりに「逆イールド」現象も起こり、市場は素直に反応。10年債の金利よりも3ヶ月物金利が高くなるという現象(昨日も逆イールド状態は継続)。逆イールド現象はリセッションに先行して発生することで知られています。ただ、米政策金利に直結しているのは2年債であり、今回、市場は「逆イールド」に対して過剰な反応を示したのでは?というのが私の見方です。逆イールド現象の発生がすぐにリセッションを意味するものでもありません。もちろん、ここから2年・10年で逆イールドが発生すれば、警戒しなければなりませんが・・・。

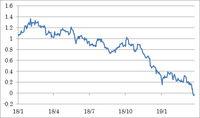

この逆イールド現象発生により、ドル円は一時109円台後半まで下落する場面がありました。ただ、日米の金利差についても比較的高い水準にあること、さらには、米長期金利も下げ止まり(2.37%台から2.4%台に上昇)となっていることから、徐々に切り返しの動きとなっています。

先週末から市場のリスクオフ気運が俄かに高まり、株安・債券高・円高のリスクオフの動きが鮮明となりましたが、今回の下げが一旦止まっていることもあり、ドル円相場の方向性の醸成を判断するにはもうしばらく時間がかかるものと思われ、110~112円をコアレンジと捉え、下1円、上50銭のバッファーを見えておけば良いと思っています。

●11年ぶりの逆イールド現象

先週末の債券市場では、11年ぶりに「逆イールド」現象も起こり、市場は素直に反応。10年債の金利よりも3ヶ月物金利が高くなるという現象(昨日も逆イールド状態は継続)。逆イールド現象はリセッションに先行して発生することで知られています。ただ、米政策金利に直結しているのは2年債であり、今回、市場は「逆イールド」に対して過剰な反応を示したのでは?というのが私の見方です。逆イールド現象の発生がすぐにリセッションを意味するものでもありません。もちろん、ここから2年・10年で逆イールドが発生すれば、警戒しなければなりませんが・・・。

この逆イールド現象発生により、ドル円は一時109円台後半まで下落する場面がありました。ただ、日米の金利差についても比較的高い水準にあること、さらには、米長期金利も下げ止まり(2.37%台から2.4%台に上昇)となっていることから、徐々に切り返しの動きとなっています。

先週末から市場のリスクオフ気運が俄かに高まり、株安・債券高・円高のリスクオフの動きが鮮明となりましたが、今回の下げが一旦止まっていることもあり、ドル円相場の方向性の醸成を判断するにはもうしばらく時間がかかるものと思われ、110~112円をコアレンジと捉え、下1円、上50銭のバッファーを見えておけば良いと思っています。