コロナが猛威をふるう中、アジア地域は比較的マシな状況と言えます。

その中で今、私が注目しているのがシンガポール。

まだ経済の先行き不透明とは言え、中国企業の進出により経済と不動産市況に回復の兆しがあります。

そんなシンガポールの不動産に投資するなら、シンガポール リートETN(2045)がありますが、残念ながらETFではなく、ETNなので現物の裏付けのないのでリスクがあります。 シンガポールREITのETFはシンガポール証券取引所で上場されていますが、日本で買うとなるとコスト高になるので注意が必要です。(ティッカーコード:LIOP)

そこで少し視野を広げれば、アジアREITに投資するという選択肢が出てきます。

なお、アジアREITファンドファンドは複数販売されていますが、現時点でインデックスファンドは上場インデックスF・アジアリート(1495)のETFのみです。

アジアREITのETFやファンドでは、当然シンガポール以外の国のREITが含まれますが、シンガポールは日本を除けばアジアではトップ、時価総額で頭ひとつ抜けた規模を誇るREIT市場であり、アジアREITファンドの構成比で大きな割合を占めています。

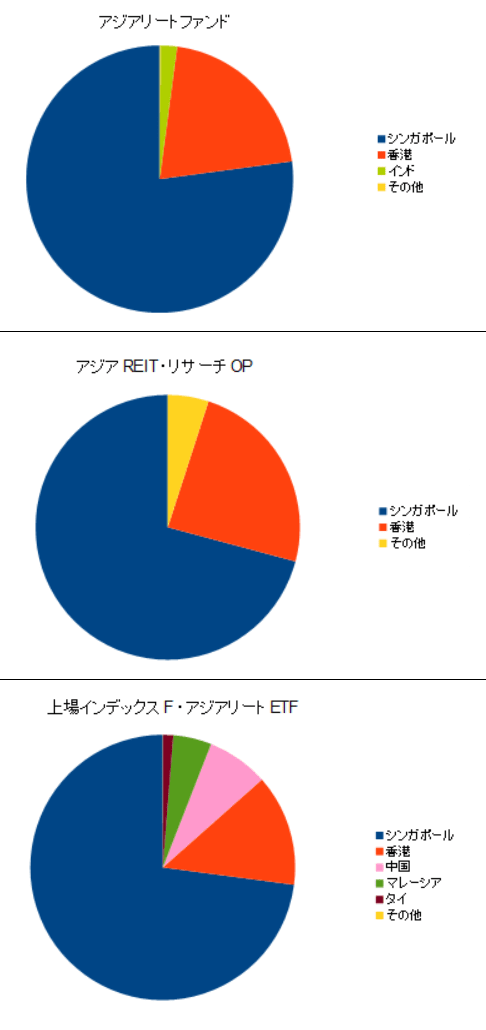

実際にアジアREITファンド、ETFを3つ挙げて確認すると、2020年8月末時点での資産構成比は以下の通りです。

シンガポールが70~80%、香港が13~25%程となっています。

モーニングスターでその3つを比較すると、以下の通り。

◆信託報酬等

アジアリートファンド: 1.65%

アジアREIT・リサーチ・OP: 1.63%

上場インデックスF・アジアリート: 0.71%

◆トータルリターン3年(年率)

アジアリートファンド: 1.46%

アジアREIT・リサーチ・OP: 6.53%

上場インデックスF・アジアリート: 1.58%

◆シャープレシオ3年

アジアリートファンド: 0.08

アジアREIT・リサーチ・OP: 0.41

上場インデックスF・アジアリート: 0.09

構成比率や資産が違うので一概に言えませんが、現時点ではアジアREIT・リサーチ・オープンの成績が良いですね。

※ただし、今後もこの結果が続く保証はないのでご注意ください。

また、コロナの影響が心配されるホテル・リゾートですが、上記ファンドでのホテル・リゾートREITが占める割合は1.26%~2.2%。

複合型にもホテル・リゾートの物件は含まれると思われますが複合型の割合は5.26%~12.5%。(いずれも2020年8月末時点)

なので、影響は限定的と考えられます。

インフレ懸念が生じている今、REITなど不動産はインフレに比較的強い資産です。

比較的コロナの影響が少ないアジアのREITは、分散投資の候補となりうるのではないでしょうか。

※当たり前ですが実際に投資をする際は、ご自身で確認し判断をお願いします!

上記データに誤記があったらゴメンナサイ!