某社について、決算発表の内容が悪かったので、

反射的に、売りで反応してさっそく含み損になったのですが、その検証でも。。

(反射的に反応した理由は、配当予想の大幅減。業績見通しの大幅悪化。)

反射的に、売りで反応してさっそく含み損になったのですが、その検証でも。。

(反射的に反応した理由は、配当予想の大幅減。業績見通しの大幅悪化。)

理論株価(笑)になりそうですが。。

~決算資料より~

■2017年3⽉期(2016年度)通期<概略>

売上⾼:2兆288億円(前年⽐:▲8%)

成⻑領域の産業分野と、その他分野は堅調に推移したが、

画像&ソリューション分野の減収と為替影響により減収

営業利益:338億円(前年⽐:▲67%)

為替影響、構造改⾰費⽤、減損費⽤、インド関連費⽤の

影響により減益

株主に帰属する当期利益:34億円(前年⽐:▲94%)

2018年3⽉期(2017年度)通期⾒通し

売上⾼:2兆円(前年⽐:▲1%)

営業利益:180億円(前年⽐:▲47%) 構造改⾰費⽤450億円含む

株主に帰属する当期利益:30億円(前年⽐:▲14%)

■2017年3⽉期(2016年度)通期<概略>に対する感想

<2017年3月期実績>

・営業利益減の主要因が「為替影響」▲684億円だが、大きすぎるような。

・営業利益減の主要因が「為替影響」▲684億円だが、大きすぎるような。

・また「販売・MIX」による利益減▲192億円も大きいが、

この利益減は、今後も続く可能性が高いのでは。

・一方、「その他経費減」は、無理して経費を抑えている感があるので、

これが継続するとは想定しにくい。

<2018年3月期見通し>

・構造改革効果+390億円と構造改革費用▲450億円がいってこいで、マイナス。

効果の+390億円が今後も続くのかよくわからないし、大概は一過性で終わりそう。。

・販売・MIXの▲210億円は深刻だと思う。これは、利益率の高い製品が売れず、利益率の低い製品が売れる。

粗利益率が下がるという事、製品の稼ぐ力・付加価値が落ちるという事なので・・・

・売上高も増加しない。粗利益率も落ちる中で、販管費を下げて利益を捻り出すというのは、苦しい。

・実績及び見通しについては、実態を正確に正直に表していると思うし、流石にこれよりは下に行くことは無いと思われるが、

堅い数字を出し過ぎで、覇気を感じられない(それだけ厳しい状況にあるということか・・・)

■主要経営指標の推移

・1株利益(1株配当)

2015/3:94.58(34.00)

2016/3:86.87(35.00)

2017/3:4.81(35.00)

2018/3:4.14(15.00)

2015/3:94.58(34.00)

2016/3:86.87(35.00)

2017/3:4.81(35.00)

2018/3:4.14(15.00)

・1株当たり純資産

2015/3:1495.61

2016/3:1486.87

2017/3:1437.62

2018/3:1426.76(推定:1437.62+4.14-15)

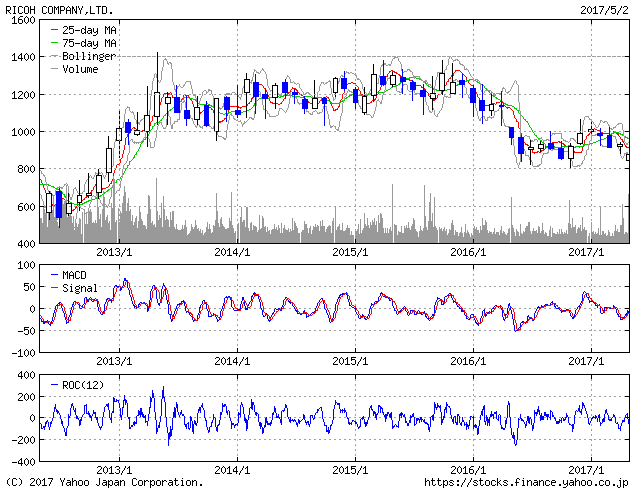

・株価/PBR/PER/配当利回り

2015/3E:1308/0.87/13.8/2.6%

2016/3E:1146/0.77/13.2/3.1%

2017/3E: 916/0.63/190.4/3.8%

■将来株価の試算

・株価/PBR/PER/配当利回り

2018/3E:470/0.33/113.52/3.2%…配当利回りより逆算(過去の平均)

2018/3E:700/0.49/169.08/2.1%…PBRより逆算(過去のPBR減少傾向)

2018/3E:300/0.21/ 72.47/5.0%…PERより逆算(過去の平均PER)

・3つの試算の平均値

(470+700+300)/3=490円

(470+700+300)/3=490円

直観を数値化するとこんな感じ。

ざっくりいえば、

「配当が半減したので、株価も半減」

でしょうか。

1株利益が80円~90円水準が、一気に4円に落ちたので、

もっと株価が落ちても不思議ではない。(300円くらい?もっと下?)

とはいえ、PBRは1倍割れなので、下支えもある?(700円くらい?)

いずれにしても今の株価水準(877円)は高すぎ……と思った。

(素人の勝手な試算なので、全くあてになりません)

もっとも、会社の予想が保守的過ぎていて、

市場コンセンサスは、もっと上であるとか、

1Qなど実績が上振れていけば、上記試算の結果も変わるし、

そもそも、株価はファンダだけでなく、

需給とか、いろんな外部要因でも動くので、

上記試算も、あくまで目安。

というか、ファンダでこうだから、こうならなければならないとか、

決めつけるのは危険

(実際、含み損になっているし……)