結論:脆弱な世界経済をめぐる懸念を踏まえ、FF金利の誘導目標を現行水準に据え置くことを決定

・利上げを待ちすぎることを回避・

インフレ率が2%に戻ることを待った場合、その頃までに失業率が自然な水準とみなす水準を下回ると思う、しかしその状況で初めて非常に緩和的な金融政策の引き揚げを開始するとインフレ率が目標の2%を大幅に超えて上昇する可能性が高い。われわれは実体経済を阻害するような恐れのある方法で金融政策の引き締めを行わざるを得ない可能性がある。これは望ましくない金融政策運営である。現時点でインフレ率は、エネルギー価格や輸入価格の下落を背景に、2%の目標を引き続き下回って推移している。

・金融市場の混乱・

FRBは市場の上下に反応すべきではない。しかし金融市場に著しい動向が発生すれば、その原因を追究するのはわれわれの義務である。確実ではないが世界経済の見通しをめぐる懸念がこうした金融市場の動向を招いていると考えている。世界経済見通しがわれわれに与える影響を見極める必要があるので無関係ではない。前回の会合から金融状況の引き締まりがある程度みられている。株価の調整、ドルの小幅上昇、リスクスプレッドの高まりなど金融市場の一定の引き締まりを反映している海外情勢の見通しは最近一段と不透明性を増しており、中国やその他の新興国の成長をめぐる懸念が出ていることで、金融市場のボラティリティーが著しく高まった。米国と諸外国の経済・金融上のかかわり合いが相互に大きいことを踏まえると、海外情勢を注視する必要がある。

・FOMCの利上げの検討・

景気後退からの回復は著しい進展がみられる。現時点では利上げに踏み切る根拠になるほど国内消費も堅調。ただ海外の先行き不透明感が高まっていること、インフレの今後の見通しがやや軟調であることを踏まえて、労働市場のさらなる幾分の改善など、インフレ率が中期的に2%に上昇していくことへの大きな確信を得るための確証が出てくるまで利上げは待つ方がよいと判断した。インフレ見通しはやや軟化している。さらに幾分の情勢の進展、すなわち、原油価格の下落やドルの一段高が短期的なインフレに幾分下押し圧力を与えているという状況ではある。これらの一段の効果は一時的なものになると予想している。重要なのはインフレ率が2%に回帰するとの確信が得られるような労働市場の改善がなければならない。経済にとって、利上げ開始の特定の時期の重要性ははるかに低いということを再度強調したい。緩和解除を開始した後も、経済は緩やかなペースでの利上げのみを正当化する状況で推移すると、われわれは引き続き想定している。

・金融政策決定・

グレートリセッションからの回復は十分前進している。国内支出も十分堅調。利上げの議論をすることは可能。FF金利の最初の引き上げの時期は、経済見通しに関する今後の情報の意味合いを当委員会がどのように評価するか次第。われわれの決定は何らかの特定のデータ、もしくは金融市場の日々の動きに依存するものとはならないだろう。われわれの決定は、幅広い経済・金融指標や、われわれの目標に向けた実質的かつ予想される進展に関して累積された意味合いをどう評価するか次第となるだろう。

・10月利上げの可能性・

FRBは毎回の会合でFF金利の誘導目標を変更する決定を行うことができる。10月会合も同様。金利変更の決定を行う時は記者会見を行う。可能性は残っている。

・労働市場の緩み・

長期失業率の予想中央値に近付いている。議長自身の判断では、不本意であるがパートタイムに従事する労働者の高止まりや、失業率に少なくとも一程度、労働市場の緩みを過少評価していると労働参加率が示唆している点で一段の需給の緩みがあると考えている。労働市場は改善している。金融政策の効果波及には時間差が生じるため、両方の目標を達成するまで引き締めのプロセスの開始を待ちたくない。

・成長および労働市場・

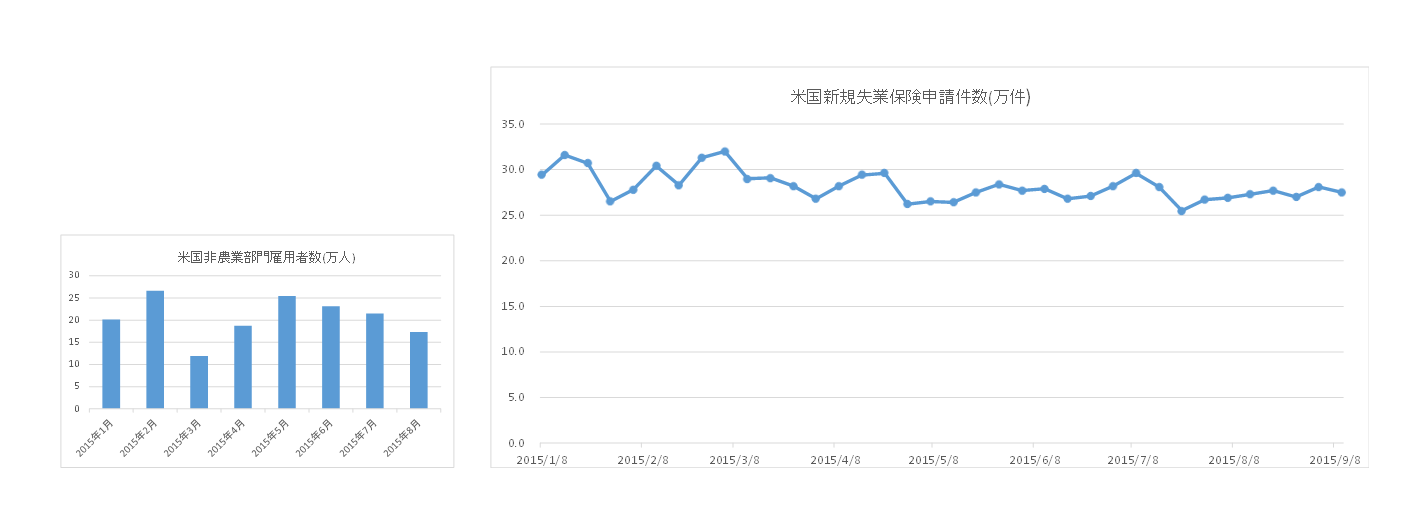

先のドル高や外需の減退を反映し、純輸出は上期の純国内総生産(GDP)の伸びの著しい足かせとなった。純輸出による下押しは当面続く公算が大きいが、FOMCは全般的に緩やかなGDPの伸びになると引き続き予想している。労働市場は今年これまで、最大雇用の目標に向かって一段の前進を見せた。過去3カ月の雇用の伸びは月平均22万人増だ。8月の失業率は5.1%と、6月会合時点で入手した最新の指標から0.4%ポイント低下した。ただ失業率の低下は、労働参加率の低下も伴った。

・住宅市場・

住宅市場のさらなる改善を想定している。住宅市場は依然としてかなり落ち込んでいるが、二世帯が同居するケースはまだ多く、そこに住宅需要はあるはずで、雇用市場が上向き、所得の伸びが改善するなかで住宅需要は顕在化するだろう。われわれは何を予想するか。住宅は現在、経済の非常に小さなセクターだ。米国の現在進行中の景気回復に関する私自身の見通しでは、住宅は経済の主要なけん引役ではない。住宅は補佐役を担う一方、十分な投資支出見通しに支えられる消費支出が主要なけん引役だ。ただ、私は住宅市場は上向くと引き続き予想している。われわれの予想通りに物事が推移する場合、短期金利が時間をかけて非常に緩やかに一定程度上昇するとわれわれが想定しており、それがすでに長期金利に織り込まれていることを覚えていてほしい。

・バランスシート・

われわれの正常化の原則は、FF金利の引き上げを開始するまでは投資の削減も廃止も行わないことを示している。原則はまた、正常化のタイミングは経済および金融の状況とそれらに対するわれわれの評価で決まるとしている。このガイダンスは引き続き機能している。われわれは正常化のプロセスが始まるまで、バランスシートの縮小開始を待ってきたことは確かだ。

・政府機関閉鎖の可能性・

われわれの判断にはまったく影響していない。政府運営に必要な予算案の承認や債務上限への対応は

議会の仕事だ。米経済は回復を続けており、議会がその回復を危うくする行動を取るのを目にすることになれば、非常に残念だ。われわれが利上げを先送りすれば、おそらくプロセスの開始も遅れることになる。ただ、われわれは決まった時期を示していない。われわれは適切なタイミングについて協議を継続中で、まだ決定を下していない。

・2012年の情報漏えい・

下院金融委員会と緊密に連携している。

インフレ率が目標に届かないのはドル高と原油安の一時的な要因と考えてみえるようです(^-^;)

当分、原油安は続きそうな気がしますが・・・。早めに利上げしとかないとやばいと思ってもなかなか利上げにもっていけないもどかしさを感じます。

労働市場も悪くないようですが(これは統計取っているので自分にも何となくわかります)賃金の伸びも鈍いし内容があまり伴っていないみたいです。住宅市場は賃金が伸びなくてこれ以上、よくならないようにも思えます(´Д`;)

FRBの使命は「雇用の最大化」と「物価の安定」ですが株価も気になってしょうがない様子。

先行きが不透明な感じがぬぐえない。経済指標も基礎的なもののみ記録して観察しているがもっともっと詳しく複数の指標もみる必要がある。

しかし利上げ延期で株価が下がるなら利上げしてたらどれだけ暴落していたんだろう?

恐ろしい・・・。