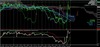

昨日までの動き

左から (チャートの時間は7時間程度遅れてます)

--ユーロドル-- --ユーロ・円-- --ドル・円--

-----------------------------------------------------------

ユーロ円

140.1を超えたらL 138を割れるようならS

また週足の高値・安値を更新すればその方向についていく。

20~30くらいで撤退が良い? (日足だと10~20 くらい)

雲の下限を抜けたらS 上限を抜けたらL を意識

-------------------------------------------------

全てのサイクルはより小さなサイクルにより構成される。

18週サイクル(オーブを入れて15~21週。プライマリー

サイクルと呼ばれる。)には通常、3個ないし4個の

「6週サイクル」が入っている。

どのサイクルもより大きなサイクルの一部であり、

例えば、3個ないし4個のプライマリーサイクルが

50週サイクル(38~62週)を構成する。

強気サイクル(上昇トレンド)の場合、最安値はサイクルの

開始時につける。また、サイクルの最高値は通常サイクルの

中間地点を過ぎてから出現する。

即ち、サイクルの中で相場が上昇する期間が長く、下降期間が短い。

サイクルの最高値がサイクルの中間地点を過ぎてから出現することを

「ライト・トランスレーション」と言い、強気相場の特徴である。

弱気サイクル(下降トレンド)の場合、最安値はサイクルの

終了時につける。また、サイクルの安値と安値の間に出現する

最高値(天井)は、サイクルの前半部分に出現する傾向にある。

この場合、相場は上昇する期間よりも下降する期間が長い。

これは「レフト・トランスレーション」と呼ばれ、弱気サイクルの

特徴である。長期サイクルが終了する時には、含有する短いサイクルに

対し支配性を発揮し、プライマリーサイクルのパターンと長さに

歪みが生じる。

もし長期サイクルがトレンドを示した場合、次に続く同じタイプの

長期サイクルも、それより大きなサイクルのボトム(終了)が同時期に

到来しない限り、同じトレンドを継続する可能性が高い。

プライマリーサイクルより短いサイクルを短期サイクルという。

ハーフプライマリーサイクルの長さは、プライマリーサイクルのおよそ半分である。

メジャーサイクルは、その長さの中心時間帯がプライマリーサイクルの3分の1

(時として4分の1)である。

トレーディングサイクルの長さは、メジャーサイクルの半分(時として3分の1)である。

強気相場では、サイクル内での上昇期間が長くなり(ライト・トランスレーション)、

プライマリーサイクルの中の小さなサイクルのボトムも徐々に切り上がる。

天井の場合も同様で、同タイプのサイクルの天井は徐々に切り上がる。

しかし、これらの小さいサイクルは、プライマリーサイクルの終了時には、

プライマリーサイクルの支配性により歪みが生じる。

弱気相場のサイクル内では、下落する期間が上昇する期間よりも長くなる

(レフト・トランスレーション)。このタイプのサイクルの天井とボトムは、共に

毎回切り下がる。しかし、プライマリーサイクルがボトムをつけた後の

最初のメジャーサイクルでは例外が起こることもある。

強気相場におけるプライマリーサイクルのボトム、あるいは弱気相場における

プライマリーサイクルの天井の直後は、極めて特別な期間である。

この期間は、現実のトレンドの反対のポジションを取ることで、短期間に大きな

利益を上げることができる。ただし、この取引手法はプライマリーサイクルないし

長期サイクルのボトムあるいは天井の時に限られる。

プライマリーサイクルないし長期サイクルのトレンドに対する反転の動きは、

関連する大きいサイクルの長さの6分の1から3分の1の期間続く。

それは、より大きいサイクルの半分以上続くことはない。

もし、その長さ以上に反転の動きが続けば、それはトランスレーションの変化を表し

(弱気相場では左から右、強気相場では右から左へ)トレンドが変わったことを示す。

長期サイクルがボトムをつけた直後の最初のプライマリーサイクルは、

しばしば「ライト・トランスレーション」あるいは

前のプライマリーサイクルの天井を更新する等の強気の特徴を示すが、

この場合に、相場が弱気から強気に変化したと思うのは早計である。

相場は単にサイクル論の基本原則に従って動いているに過ぎない。

即ち、トレンドに対し相場が大きく反転して動くと、

その動きは関連する大きいサイクルの長さの平均の一定の割合の期間続く。

強気相場においては、プライマリーサイクルの天井からの下げは、最低2~5週間である。

この期間より長い場合もあるが、長期サイクルのボトムの到来と合致しなければ、

前のプライマリーサイクルのボトムを下回ることはない。

プライマリーサイクルのボトムは通常少なくとも3週間ぶりの新安値となる。

弱気相場においては、相場は前のプライマリーサイクルのボトムを更新する。

下げの期間は通常、プライマリーサイクルの天井形成後、少なくとも8週間である。

プライマリーサイクルのボトムはプライマリーサイクルの後半に出現する。

それは通常、3番目か4番目のメジャーサイクルの位相に現れる。

下げは通常、3番目ないし4番目のメジャーサイクルの天井から2~5週間続く。

強気相場においては、天井はプライマリーサイクルの後半に出現する。

プライマリーサイクルの中の3番目か4番目のメージャーサイクルの位相で天井になりやすい。

ただし、長期サイクルのボトムの到来と合致すると、

このプライマリーサイクルは弱気タイプの「レフト・トランスレーション」に変化する

可能性がある。

弱気相場においては、相場は「レフト・トランスレーション」を示す。

天井はプライマリーサイクルの前半に、ボトム形成後2~5週間の間に出現する。

通常はプライマリーサイクルの最初のメージャーサイクルの位相で天井になる。

ただし、長期サイクルのボトムの到来と合致すると、

このプライマリーサイクルは「ライト・トランスレーション」(歪み)を示す可能性がある。

大きなサイクルが終了する時は小さなサイクルが

その影響を受け、通常のオーブを超えて短縮(6週サイクル

では4週以下)したり、延長(同じく8~9週)したりします。

ドル円=26~40 週

ユーロドル=21~34週

ユーロ円=21~34 週

ほぼ半年から9ヶ月の大きな流れを示す。

1つの周期の考え方は、ボトム(底値)?トップ(高値)?ボトム(底値)

1つのPC=2?4のMC(メジャーサイクル)で構成されている。