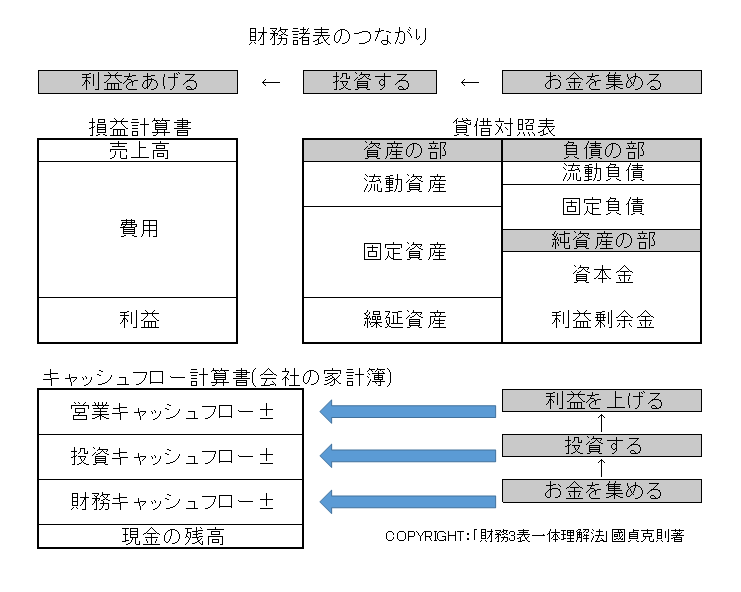

(1)財務3表について

①損益計算書・・・会社の1年間の利益を表している

②貸借対照表・・・会社の財産目録。左側が資産、右側に負債と純資産にわかれている

ものすごく簡単に言うと、負債(他人のお金)と純資産(返さなくてよいお金)=お金をどこから集め

てきたかが右側、お金が何(資産)に使われているかが左側に書かれている。

③キャッシュ・フロー計算書・・・お金を集めて(財務キャッシュフロー)、何に投資し(投資キャッシ

ュフロー)、どのくらい儲かったor損をしたか(営業キャッシュフロー)の現金の流れが書かれている

企業の家計簿と言える存在。

上記の①~③は実は"つながっている"(・o・)!本を読んでいて目からうろこでした。

※図参照

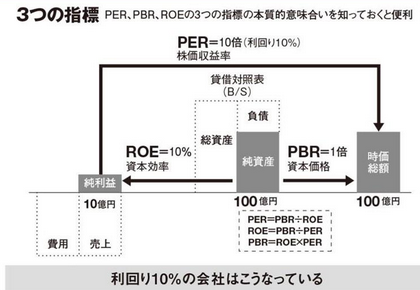

(2)PER、PBR、ROE

①PER(株価収益率)・・・株価÷1株あたりの利益。時価総額(株価×発行済株式株数)を損益計算書の純

利益で割っても求められます。わかりやすく言うと"競馬のオッズ"。将来的にも高い利益が望める場

合はオッズ(倍率)は高くなります。

②PBR(株価純資産倍率)・・・株価÷1株あたり株主資本で求められます。1株あたりの企業の資産。

③ROE(株主資本利益率)・・・1株あたりの利益÷1株あたりの株主資本

こうやってみてみると1つ1つは理解していても難しかったものが、つなげて考えることでスッキリしますね(^-^)