この20年、日本は通貨供給を絞り込むデフレ円高政策をとってきた。

それを一時的に逆転させたのが竹中・小泉時代。

で、安倍政権になってからデフレ円高政策はインフレ目標政策に大転換。

しかも財政出動もそれなりに行う。

竹中・小泉時代は、弱い金融緩和(弱いインフレ政策)+財政引き締め

安倍政権は、強い金融緩和(2%のインフレ目標)+財政出動

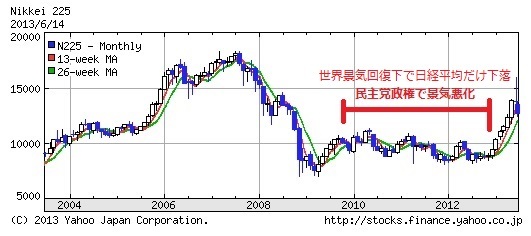

一方、民主党政権時代は、デフレ政策+財政出動

安倍政権では、竹中・小泉時代を超える株価上昇になる可能性が高い。

欧州不良債権問題の重しで、海外景気の上昇速度、回復速度は緩慢ゆえ、日本も平均的な株価上昇速度が緩慢になる可能性大です。

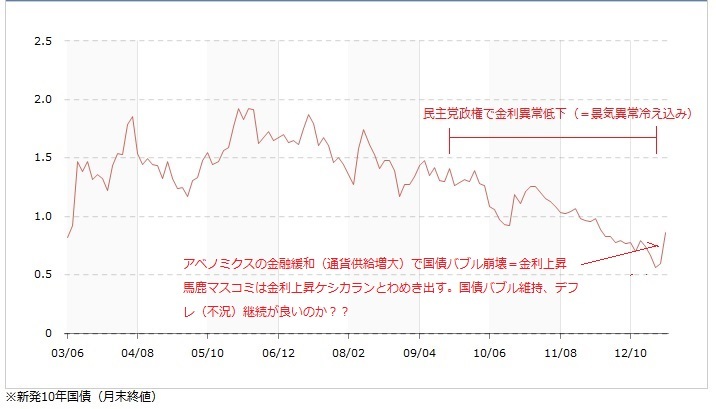

この景気回復に合わせて長期金利も上がってくるでしょう。

10年チャートで見ると、株価水準も金利水準も、現在はせいぜい3合目程度に見えますね。 少なくとも5合目を超えてないことは間違いない(バブル??(笑))

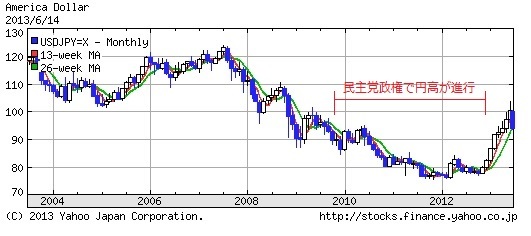

一方、ドル円相場は民主党政権がデフレ円高政策をガンガンやる前が、90円台前半で、その頃より米国景気は回復(ドル安圧力アップ)、欧州危機は継続ながらも急変リスク低下(ECBのOMTにより)、、、で、わが日本は民主党政権以前よりも、竹中・小泉時代よりも金融緩和拡大なことからすれば、今のとこ、一ドル100円前後が居心地良い水準に思えます。

景気前半では相場は荒れるものですが、最近の急激な株価上昇、その後の急激な株価低下は行きすぎと思う次第。

特にマクロトレンド(政策的に円安株高圧力増大)と逆行する円高株安は永続きしないでしょう。 投機筋には通貨発行、通貨吸収の権限はないから、中央銀行の金融政策(通貨価値適正化のための政策)には勝てないのです(だからこそ、民主党政権の日本潰し政策は奏功した)。