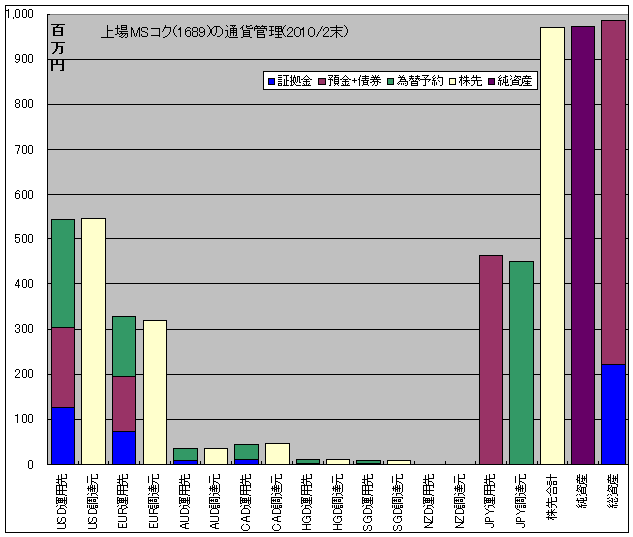

円換算したMSCI-KOKUSAIインデックスの動きに連動する投資成果をめざすETF=上場MSコク(1680)の2月末のポートフォリオが公開された。

http://www.nikkoam.com/products/etf/lineup/msci-ko/data

ポートフォリオは証拠金、預金債券、及び、デリバティブ(株式先物・為替予約)からなっており、フツーのファンドと違って何をしているのかわかりにくい。そこで、デリバティブを想定元本の両建てと考えて通貨毎に整理してグラフにしてみた。

外貨の調達元=株先には事実上短期金利を払っている一方、外貨の運用先のうち証拠金の部分は金利を生まない。つまり、証拠金の部分は金利負けしている。証拠金は純資産の20%程度であり、外貨バスケットの短期金利は0.5%程度なので、証拠金の部分だけで年間0.1%程度金利負けする。(実際どれだけ金利負けするかは株先次第である)。

現状の外債の利回りでは、純資産に対して年0.05%程度の収益にしかならない。信託報酬は年0.26%なので、現状の金利水準だと分配金は出ないだろう。FRBか日銀が利上げに動かなければ分配金はでない公算だ。ただし、金利が上がると、証拠金の金利負けが大きくなる可能性が高い。また、円資金は調達・運用の両方で金利がついているため、円金利が上がると分配は増えるが元本は減るだろう。

ファンドの分配源資は債券利子と預金利息であり、株先に含まれる配当は分配には回らない。元本に配当が残るということは、配当は再投資されると見なしてよいだろう。

まとめると、、

(1)外貨金利が上がると、分配額は増えるが証拠金の金利負けが大きくなる。

(2)円金利が上がると、分配は増えるが得ではない。

(3)株の配当は、事実上再投資される。

短期金利よりも配当利回りのほうが高い場合は、タコ配にはならない。

- 重要なお知らせ 一覧