【QAあり】フォースタートアップス、新株主のVCや事業会社とのシナジー創出に期待 25年度売上高は前期比+20%で増収見込む

Agenda

志水雄一郎氏:フォースタートアップス代表取締役社長の志水です。本日はお集まりいただき、誠にありがとうございます。ただいまより、2024年3月期通期決算説明会を開催します。

本日のアジェンダです。通期業績、翌期の計画に加え、親子上場の解消と人的資本の状況についてご説明します。

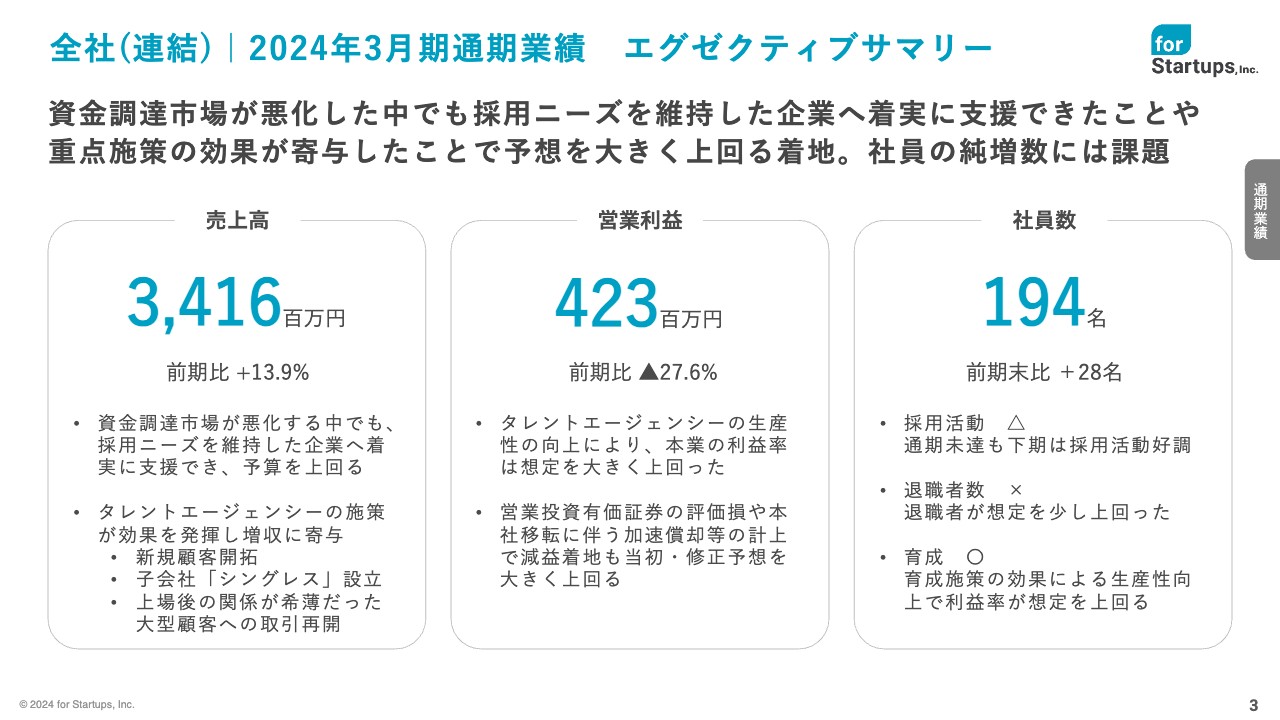

全社(連結)|2024年3月期通期業績 エグゼクティブサマリー

2024年3月期は、金融情勢の変化に伴う資金調達市場の悪化を背景とした、いわゆる「スタートアップ冬の時代」となり、スタートアップの採用ニーズが全体的に弱い1年でした。そのような厳しい環境の中、売上高は前期比13.9パーセント増の34億1,600万円と、しっかりと増収で着地させることができました。

この環境でも採用ニーズを強めた、または維持したスタートアップへの支援が拡大したことや、期初に掲げた新規顧客開拓、子会社の設立といった施策の効果が寄与したことによるものだと考えています。

営業利益は前期比27.6パーセント減の4億2,300万円となりました。人件費が想定を下回ったものの、生産性が向上したことにより、利益率が想定を上回りました。一方で、第3四半期に計上したベンチャーキャピタル事業の評価損と、本社移転による固定資産の耐用年数圧縮に伴う減価償却費の計上などがあったことで、最終的には減益となりました。しかしながら、期初予想の3億3,000万円を大きく上回る着地となりました。

社員数は上期に採用活動を抑制したこともあり計画未達、退職者が想定を少し上回ったことで、純増数28名で着地しています。このあたりについては、後ほど人的資本の状況の部分でお話しできたらと考えています。

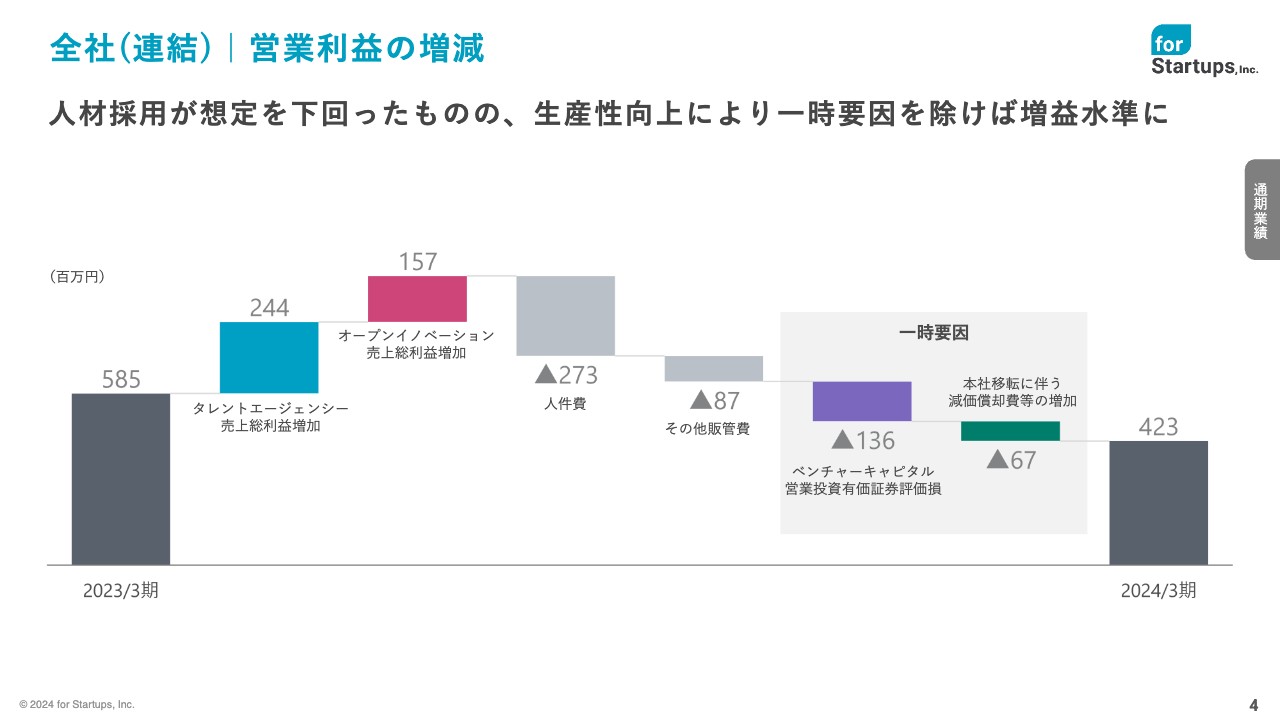

全社(連結)|営業利益の増減

営業利益の増減グラフです。一時要因であるベンチャーキャピタルの評価損と本社移転に伴う費用計上を除けば、増益となる水準であることがおわかりいただけると思います。

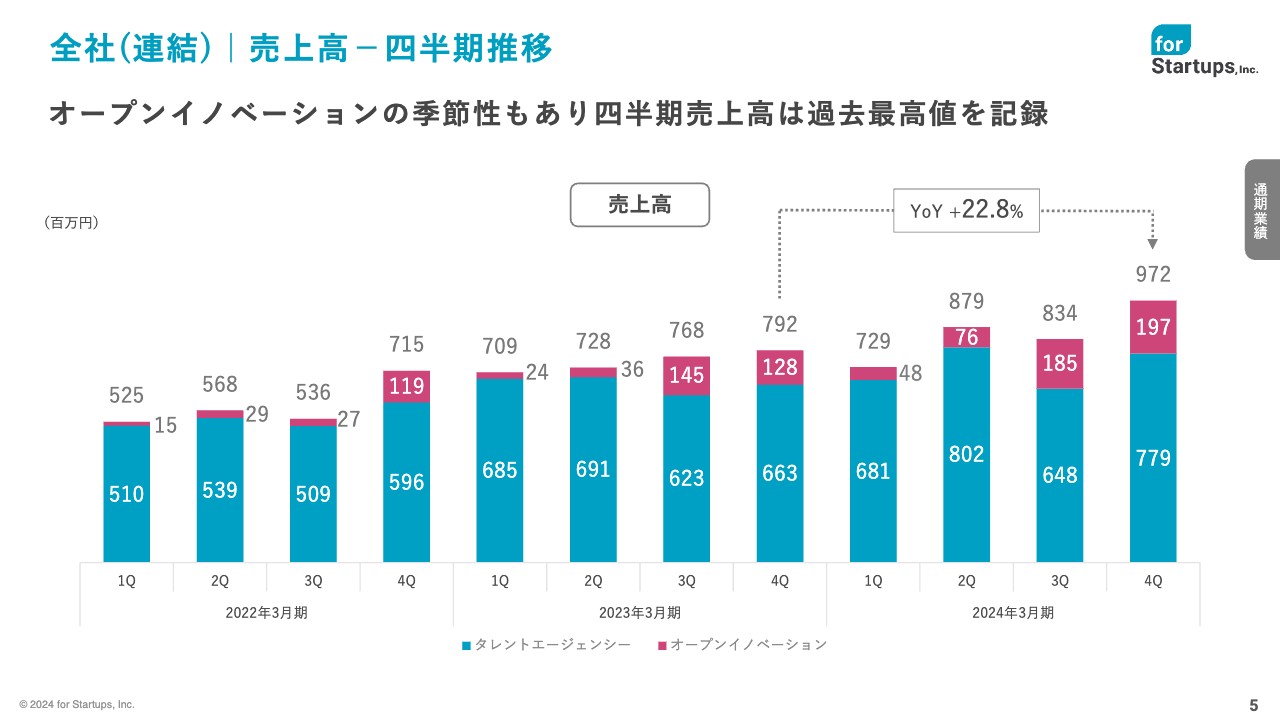

全社(連結)|売上高-四半期推移

売上高の四半期推移の状況です。第4四半期は、オープンイノベーションの季節性もあり、四半期売上高は過去最高となりました。

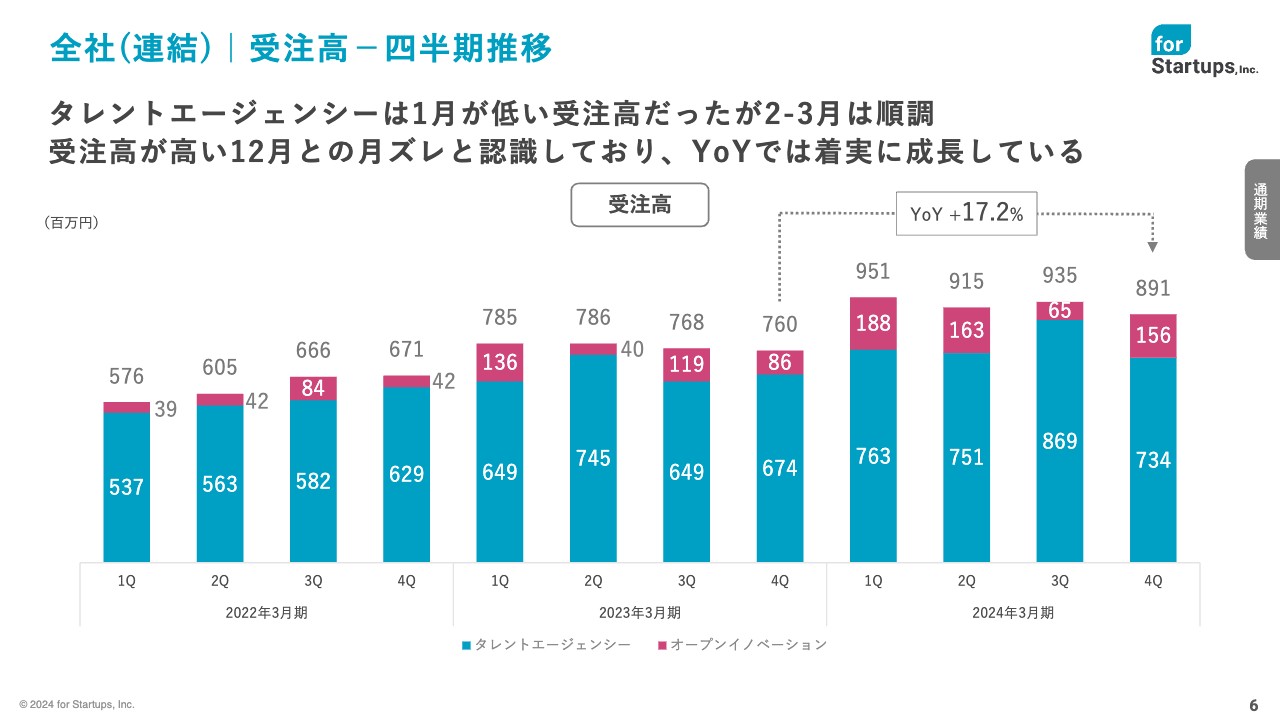

全社(連結)|受注高-四半期推移

受注高の四半期推移です。タレントエージェンシーの受注が弱い四半期となりました。こちらは、1月の受注高が低いことによるものです。しかし、2月、3月は順調に推移しています。第3四半期に最も受注が好調だったのが12月だったため、月ズレと認識しています。

前年同期比では着実に成長しており、翌期への影響も軽微と捉えています。

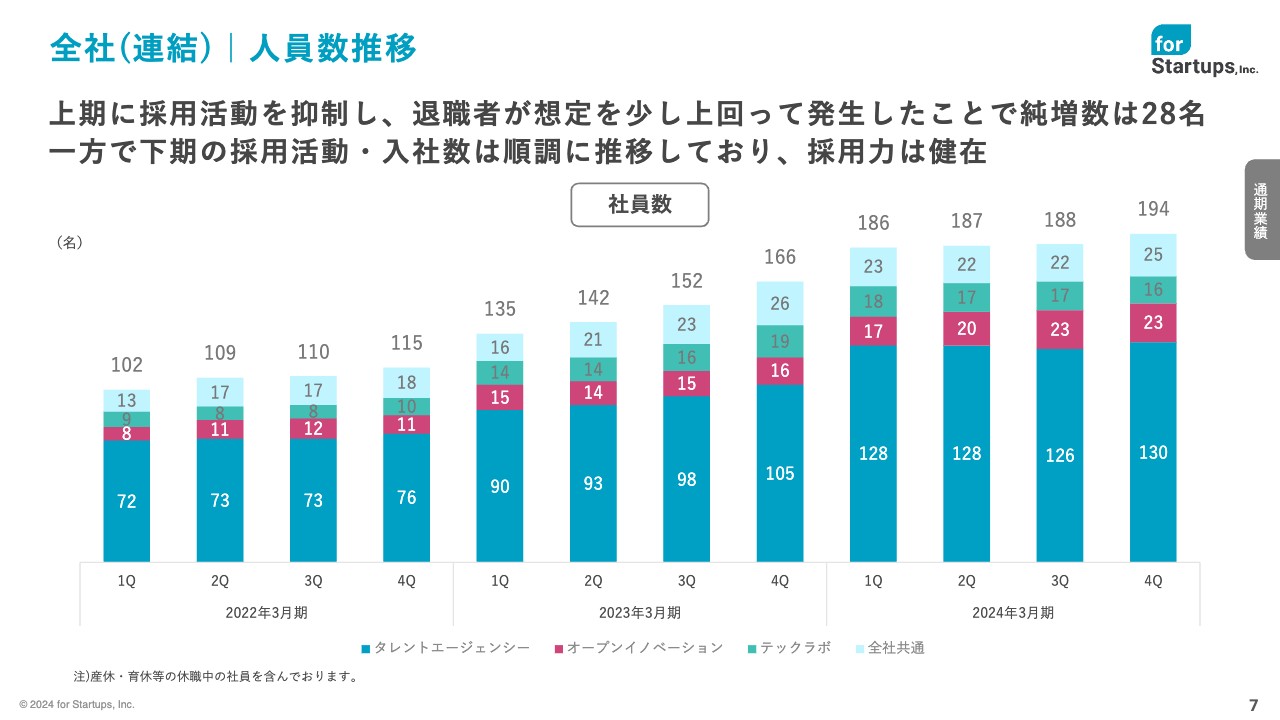

全社(連結)|人員数推移

社員数の推移です。冒頭でお伝えしたとおり、上期の採用活動抑制の影響と、退職者が想定を少し上回ったことが影響し、前期比28名の純増にとどまりました。

この後の人的資本に関するスライドにて、詳しくご説明します。

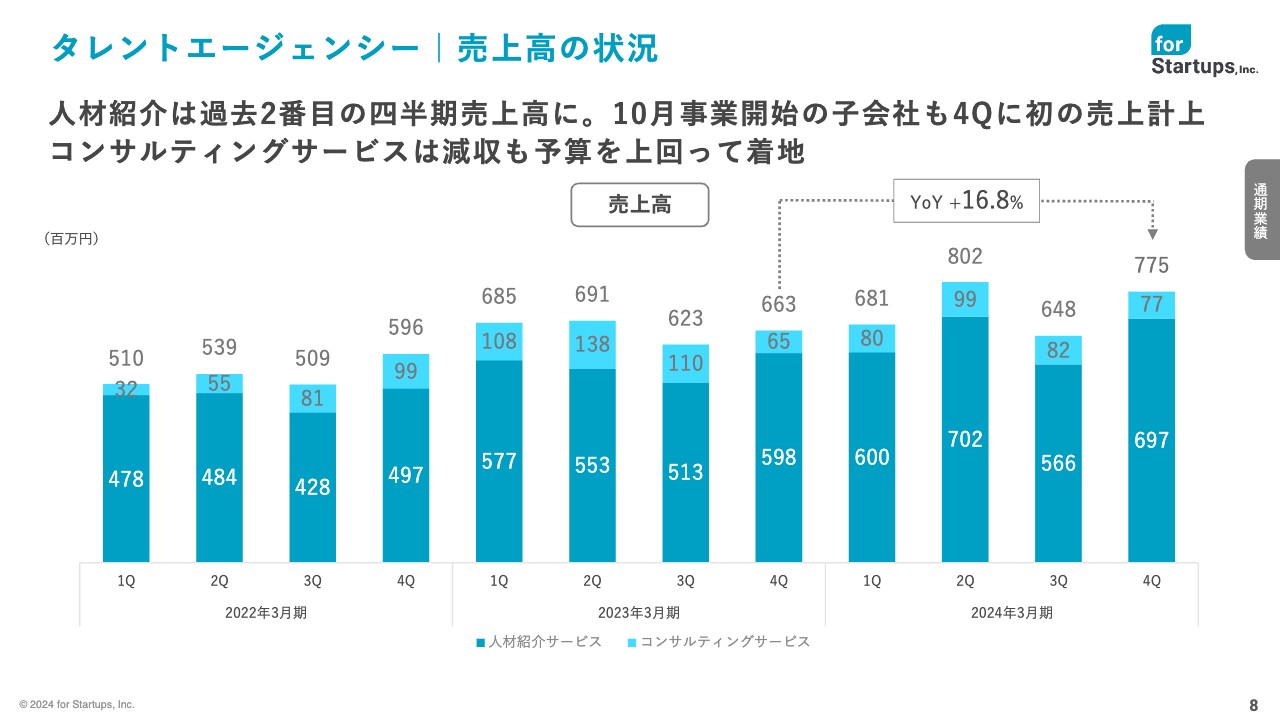

タレントエージェンシー|売上高の状況

事業別の状況です。タレントエージェンシーは、過去2番目の四半期売上高を計上しました。また、10月に事業を開始した子会社のシングレスでも、売上を計上しました。

コンサルティングサービスは、スタートアップの採用ニーズが減少した影響を受け、減収となりました。しかしながら、このタイミングにて採用を強化するスタートアップ企業の採用ニーズを着実にコンサルティングサービス受注に繋げ、予想を上回る実績を上げています。

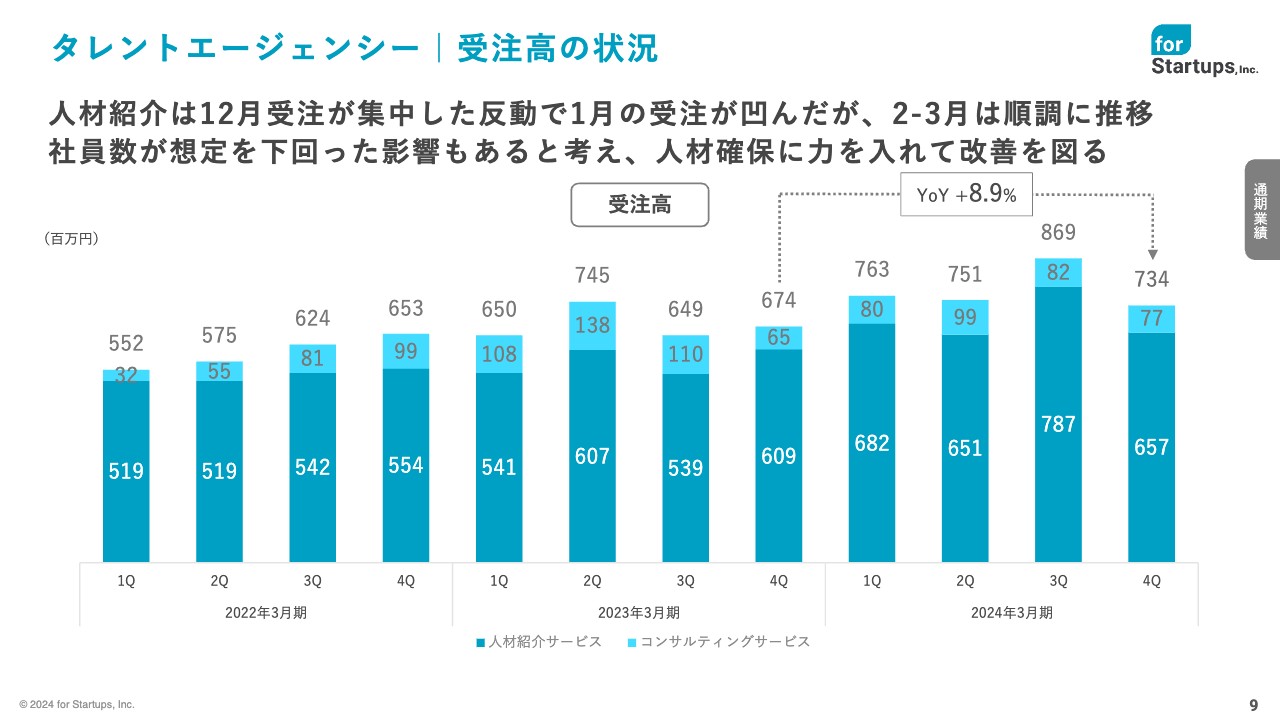

タレントエージェンシー|受注高の状況

タレントエージェンシーの受注高の推移です。冒頭でお伝えしたとおり、1月の受注高が低く、受注高は前四半期で減少しました。2月、3月は順調に推移していることもあり、月ズレの影響ではないかと考えています。

一方で、上期に中途採用を抑制したことも影響しているのではないかとも考えているため、人材確保に力を入れていくことで改善していきたいと思います。

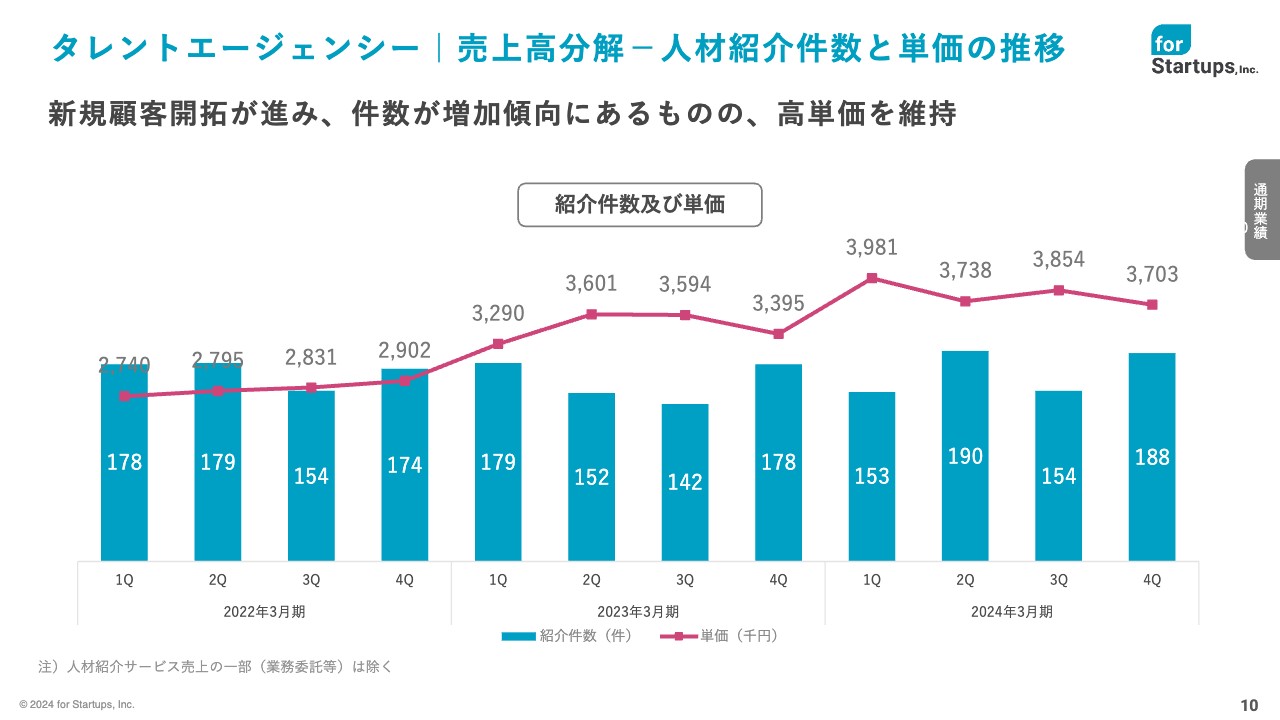

タレントエージェンシー|売上高分解-人材紹介件数と単価の推移

スライドのグラフは、人材紹介売上高を単価と件数に分解したものです。新規顧客開拓が進み、件数が増加傾向の中、単価は引き続き高い水準を維持しています。

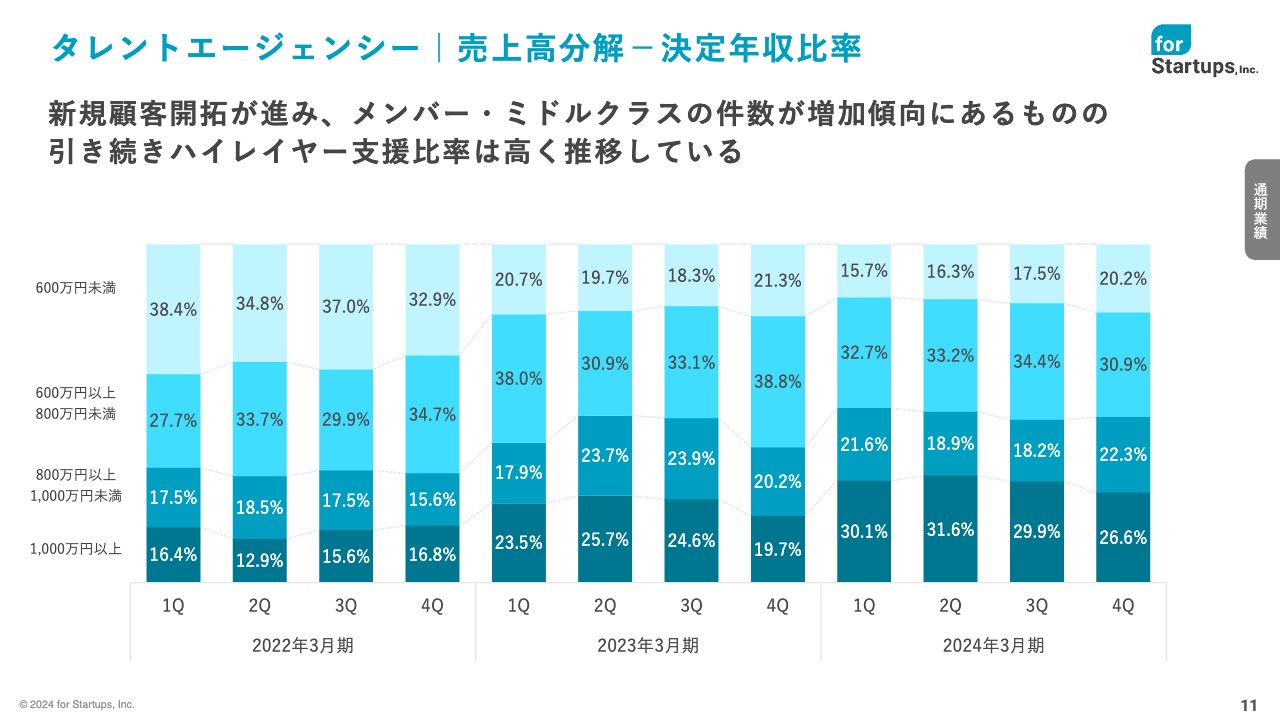

タレントエージェンシー|売上高分解-決定年収比率

決定年収比率です。引き続き、年収1,000万円以上のハイレイヤー支援比率が高いことを示しています。

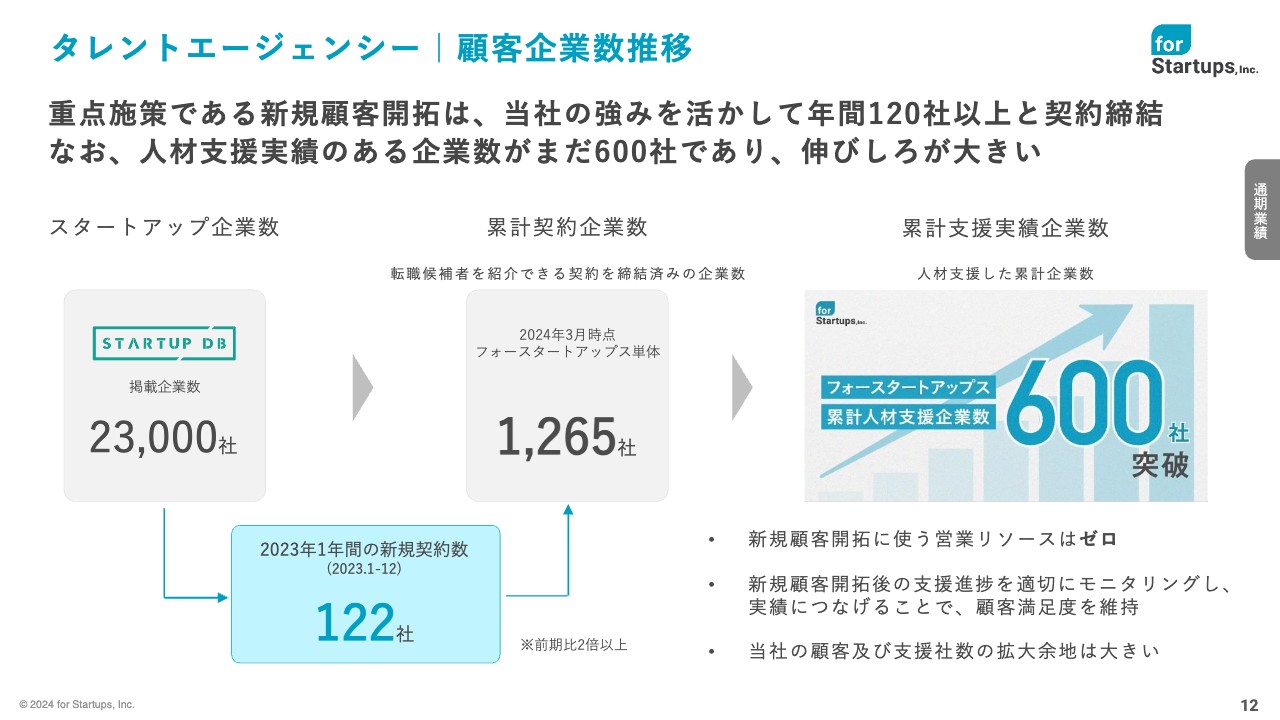

タレントエージェンシー|顧客企業数推移

期初に新規顧客開拓を進める方針を打ち出していましたが、スライドでは、タレントエージェンシーの顧客企業数を示しています。

2023年1月から12月の契約企業数は122社となり、前年比2倍以上のペースで契約企業数を増やしてきましたが、新規顧客開拓における営業電話や営業訪問などのコストはゼロです。ベンチャーキャピタルが高い投資リターンを期待する企業や、起業家からの紹介によるものであり、これが当社のスタートアップ人材支援のブランド力だと表現できると思います。

当社の「STARTUP DB(スタートアップデータベース)」に登録されているスタートアップ企業は、2万3,000社以上あります。その中で、私たちが契約している企業数は1,265社で、実際に人材支援を行い報酬を得た企業数は、ようやく600社を突破した状況です。

今後、国策を背景に、起業やスタートアップへの資金流入量が増えていくと予想されます。もちろん、廃業やM&Aが増え、スタートアップが厳選されることもあると思いますが、当社の人材支援領域の拡大余地は大きいことが、おわかりいただけると思います。

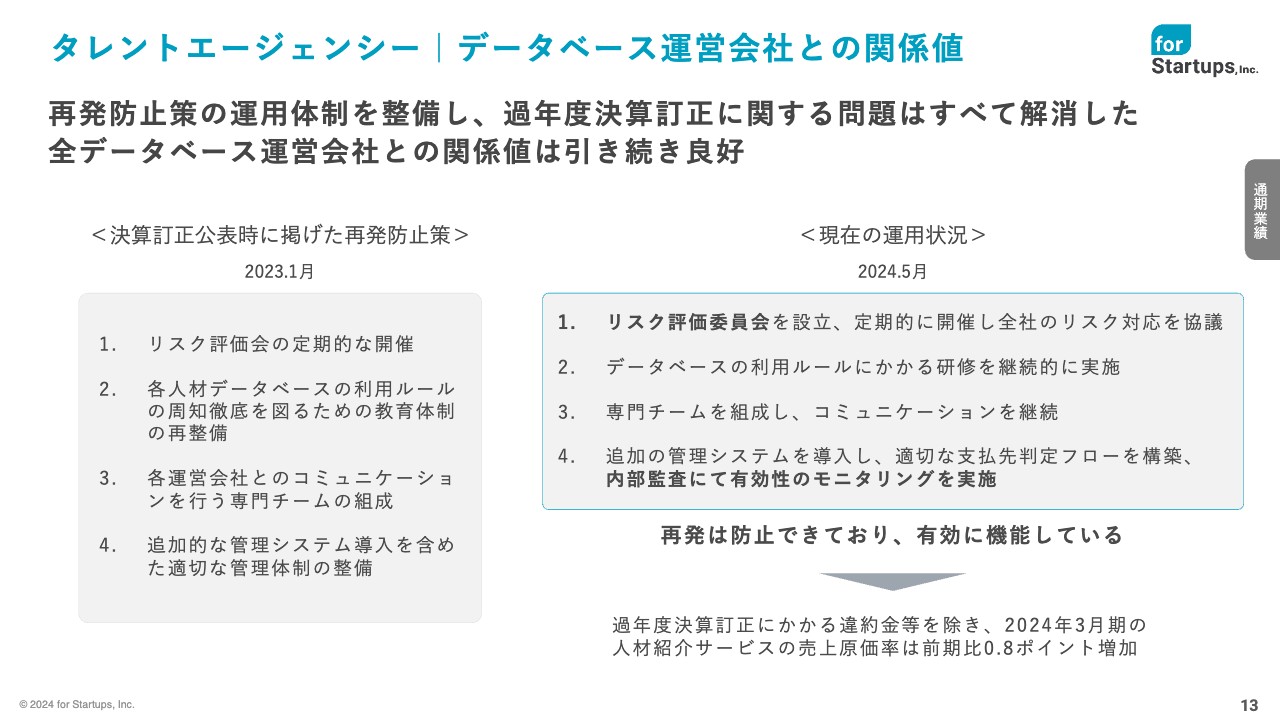

タレントエージェンシー|データベース運営会社との関係値

2023年1月に発表した過年度決算訂正に関して、再発防止の運用体制を整えられたことをご報告します。実際に、当社が利用しているすべてのデータベース運営会社との関係値は良好状態を維持しています。

正しい運用を行った結果として、人材紹介サービスの原価率は、前期比で0.8ポイント増えています。

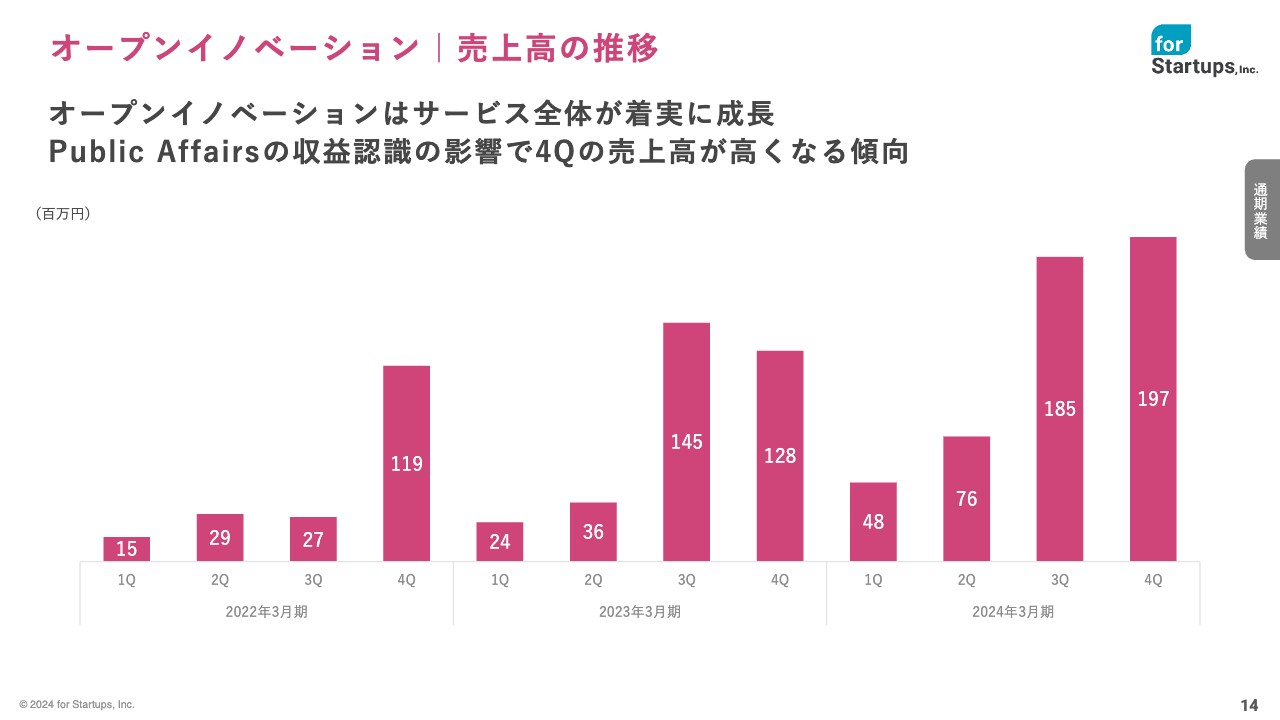

オープンイノベーション|売上高の推移

オープンイノベーションについては、サービス全体が着実に成長しています。中央官庁や地方公共団体との協業によりスタートアップ支援を行う「Public Affairs」は、収益認識の影響で第4四半期の売上高が高くなる傾向があり、今期も同様の結果が出ています。

オープンイノベーション|各サービスの状況

各サービスについて、それぞれ新たな試みを行っています。「Public Affairs」は、スタートアップ支援の熱量がとても高い、福岡市の案件がスタートしました。さらに2024年からは、インキュベーション施設であるfgnの運営にかかわっています。

「STARTUP DB」は、期中に開始した会員限定交流会イベントが好評であり、今後も継続していくとともに、トップページのリニューアルなど、さまざまな機能改善・機能開発を進めてきました。

カンファレンスは、新型コロナウイルスによる行動規制の緩和もあり、通算4回目にして初のリアルイベントを開催しました。フランスの大型カンファレンスである「VIVA TECHNOLOGY(ビバ・テクノロジー)」や、スタートアップの投資熱の高いLVMHがイベントパートナーとして参画するなど、グローバル色の強いカンファレンスとして育ってきています。

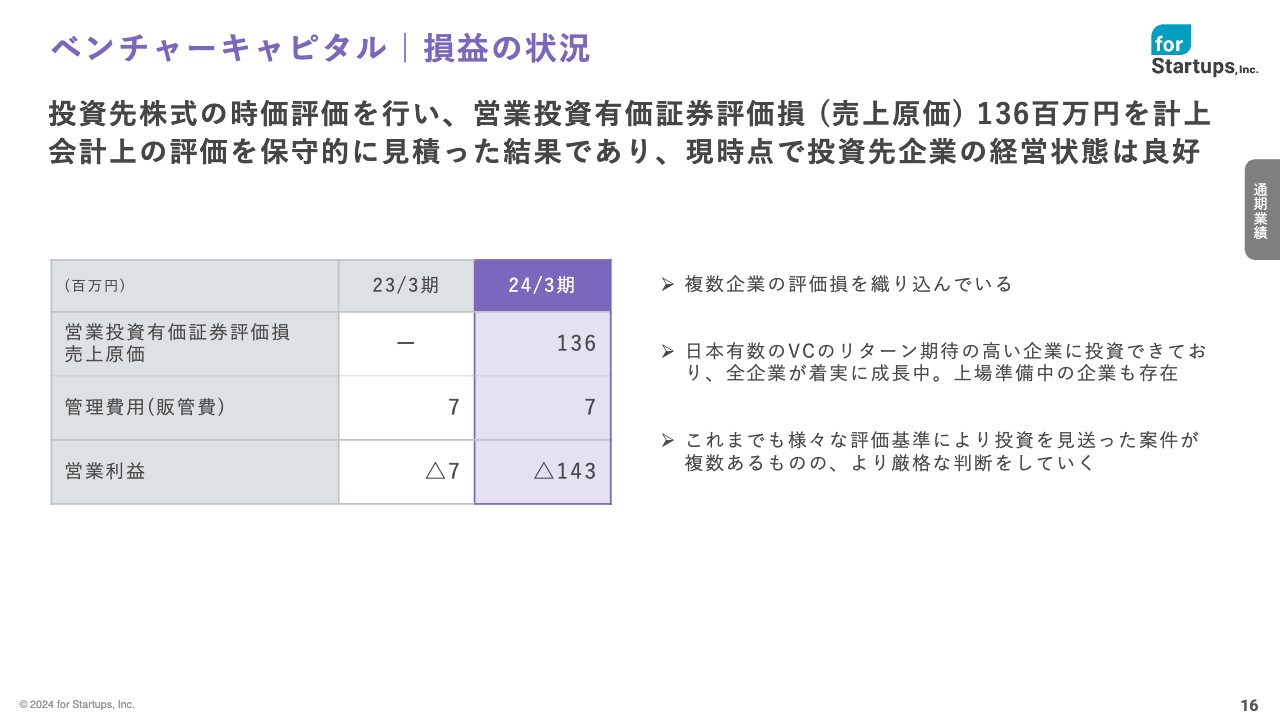

ベンチャーキャピタル|損益の状況

ベンチャーキャピタルについてです。冒頭でお伝えしたとおり、第3四半期に会計上の評価損として1億3,600万円を計上しました。当社の人材支援先であり、日本有数のベンチャーキャピタルにおける投資リターンの期待が高い企業に投資できており、全企業が着実に成長中です。

しかしながら、投資時の事業計画との乖離が発生した場合、当初の進捗と異なる実績によって超過収益力が下がったとみなされるため、会計上の評価として保守的に織り込んだものです。

これまでも、評価基準を設けて投資をお断りした案件も複数ありましたが、今後も厳格な判断に基づき、投資を行っていきます。

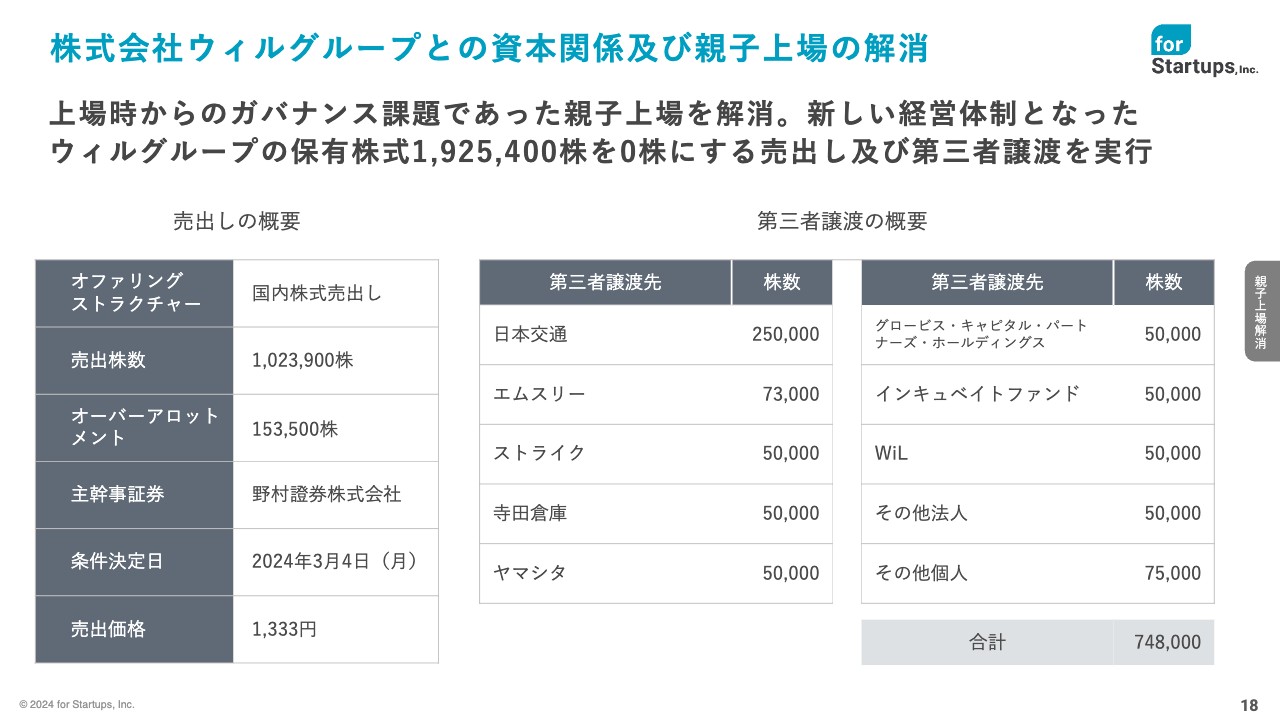

株式会社ウィルグループとの資本関係及び親子上場の解消

親子上場の解消についてご説明します。2024年2月22日に公表したとおり、旧親会社であったウィルグループとの資本関係を解消することになりました。

ウィルグループとは上場当時から、いずれは別の道を進むことで合意していました。新しい経営体制となったウィルグループとどのように資本関係を解消していくか、交渉を行う中で、最終的に全数売却を希望され、日本を代表するスタートアップエコシステムビルダーを中心とした第三者譲渡先を確保しました。しかしながら、結果として発行済株式数の3割以上という、大規模な売出しとなりました。

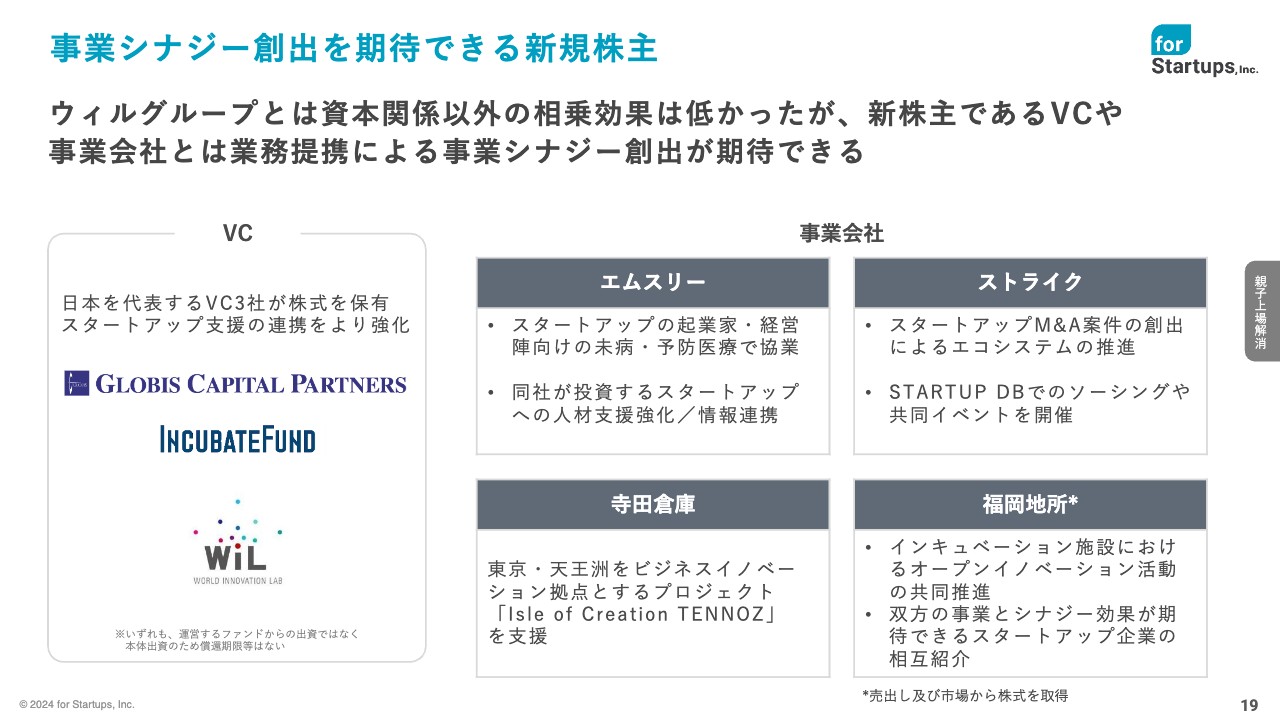

事業シナジー創出を期待できる新規株主

同じ人材業界とはいえ、当社はウィルグループの事業領域とはまったく別の領域で成長してきました。そのためウィルグループとは、資本関係以外に得られる事業上のメリットは、ほぼありませんでした。

しかし今回、日本有数のベンチャーキャピタル群やスタートアップエコシステムの発展に寄与いただける事業会社に、第三者譲渡先として投資いただいています。

また、福岡地所は私たちの発表を受け、売出しおよびマーケット等で投資いただき、資本業務提携を締結することになりました。それぞれの強みを組み合わせ、当社自身がより高い成長を目指していきます。

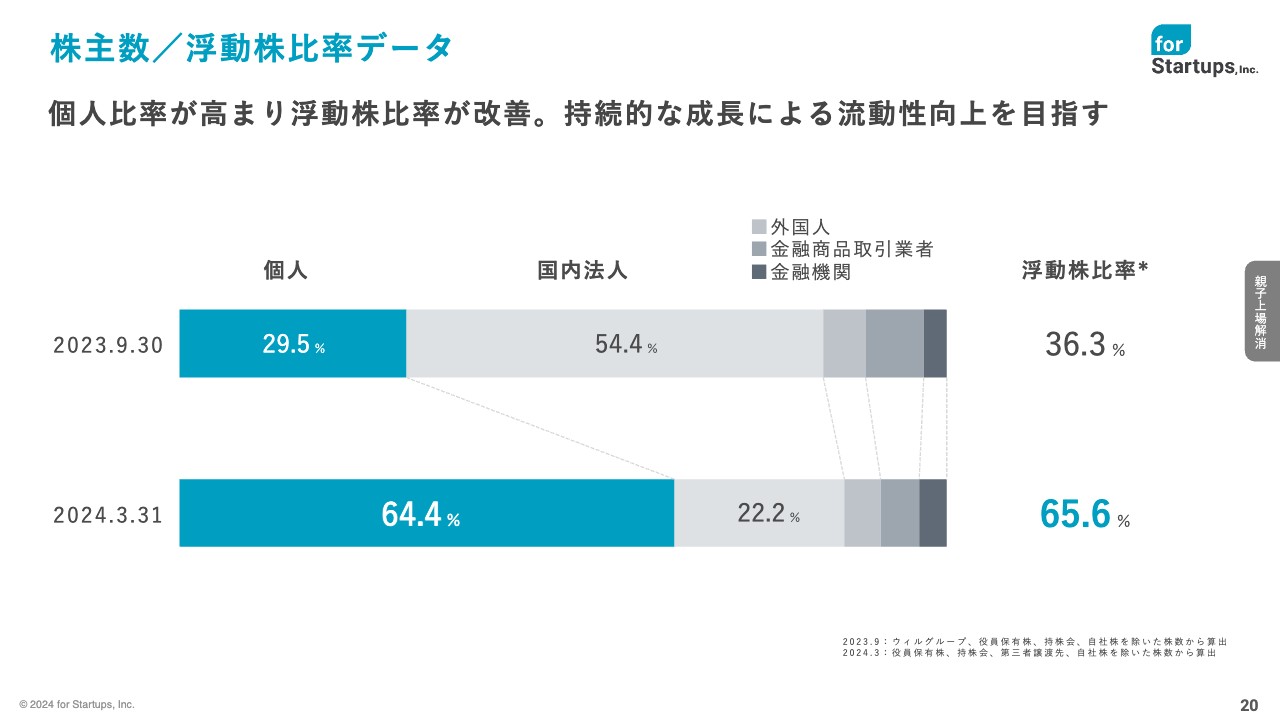

株主数/浮動株比率データ

今回のファイナンスにより、個人投資家比率および浮動株比率が倍増しています。当社は、グロース市場として求められる高い成長を示して実行していくことで、キャピタルゲインとして着実に還元していきます。それとともに、株式流動性の向上を目指していきたいと考えています。

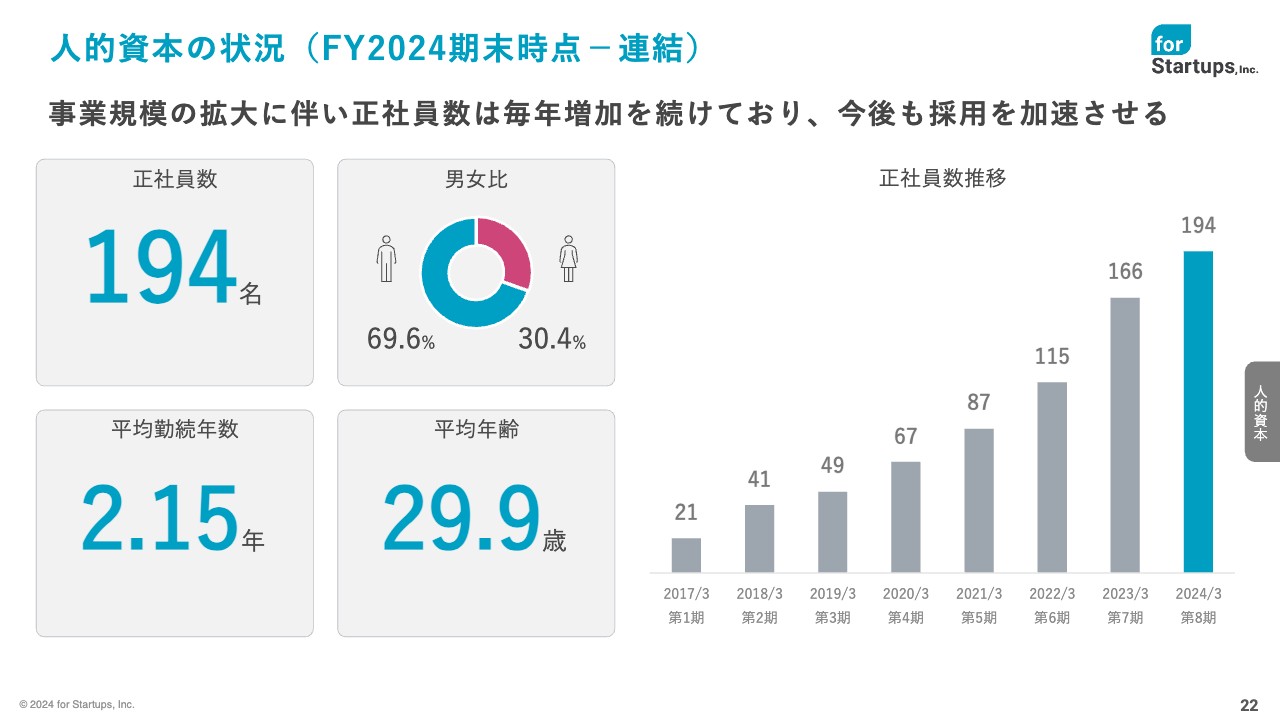

人的資本の状況(FY2024期末時点-連結)

人的資本の状況について、基本的な情報からご説明します。当社は創業から7年半で、社員数200名規模の企業へと成長しました。もちろん、これからも採用を強化し、規模を拡大させていきたいと考えています。

人的資本の状況(FY2024期末時点-連結)

法定開示として、開示すべき内容についてまとめています。女性管理職比率は、2024年3月末時点で28.1パーセントとなりました。前のページでお示ししたとおり、全社員の男女比は7対3ですので、かなり高い水準にあると思っています。

2025年3月時点で25パーセント以上という目標を掲げていますが、現時点で越えている状況です。ただし、今後男性の管理職登用も増えていく可能性もあるため、引き続き、この水準を維持向上するための施策を打っていきます。

男女間の賃金格差は、84.4パーセントとなり、前期からは少し下がっています。前期の全社員に占める女性比率25パーセントから5ポイント上昇し、30パーセントを越える水準となっていることが影響していると見ています。

また、全社の主力事業であるタレントエージェンシーにおいては、成果報酬型のインセンティブを付与しており、賃金格差は年度によりボラティリティが出ると見ています。

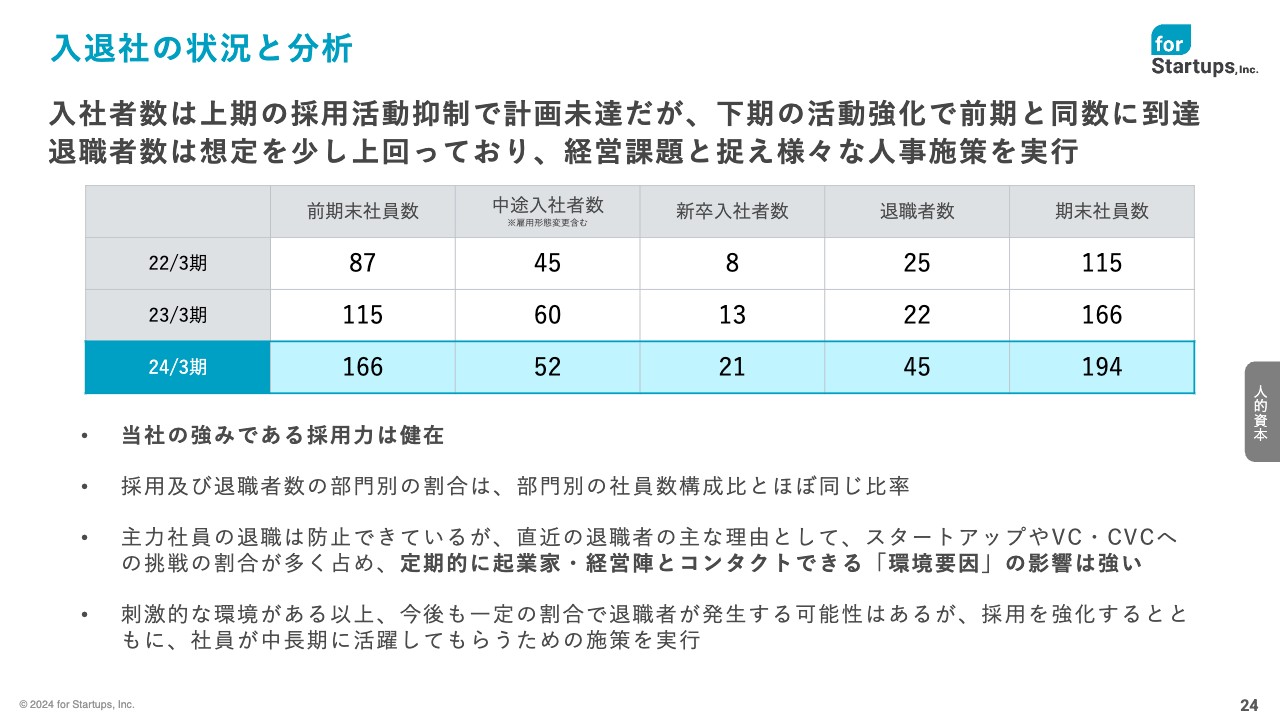

入退社の状況と分析

入退社の状況を表にまとめています。入社数については、上期に採用活動を抑制していたこともあり、計画未達となりました。しかし下期の採用活動強化により、直近の入社数は増え、最終的には新卒・中途を合わせて前期と同数の入社数となりました。

一方で、退職はここ1年で増加し、純増数に影響しました。直近では、スタートアップやVC・CVCへ転職する方の割合が多く、中には起業する方もいます。当社には、起業家やベンチャーキャピタルが日常的に集う刺激的な環境があります。スタートアップの魅力を伝える代弁者となって、転職候補者に日々ご説明している中で、スタートアップで挑戦したい方が、今後も一定数出てくるものと想定しています。

しかしながら、当社の目指す成長には社員一人ひとりの力が必要であり、社員に長く活躍してもらうための仕組み作り・環境作りに着手しています。

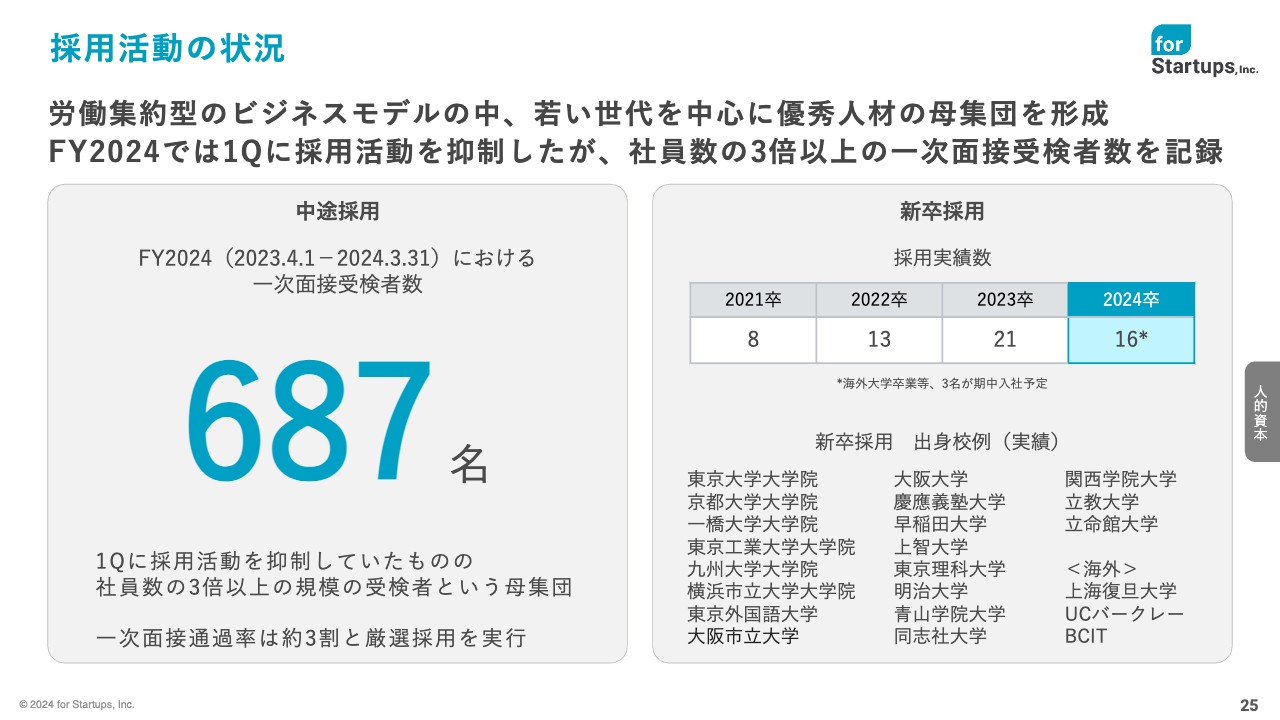

採用活動の状況

採用活動の状況です。労働集約型のビジネスモデルである当社には、中途採用で多くの方と面接できる母集団形成力があります。2023年4月から1年間で、書類選考後一次面接に進んだ方は687名と、社員数の3倍以上の面接数を実施しています。一次面接通過率は約3割という状況です。

新卒採用についても、2024年卒入社数については、上期の採用活動抑制により採用数を減少させましたが、国内外を代表する大学・大学院の卒業生など、優秀な人材を確保できています。中途採用ではなかなか出会えない人材にも入社いただけているため、新卒採用の比率を高めていく予定です。

今後、労働力不足が深刻になる可能性が高い中で、当社はこの採用力を活かして、優秀な人材を確保し続けていきたいと考えています。

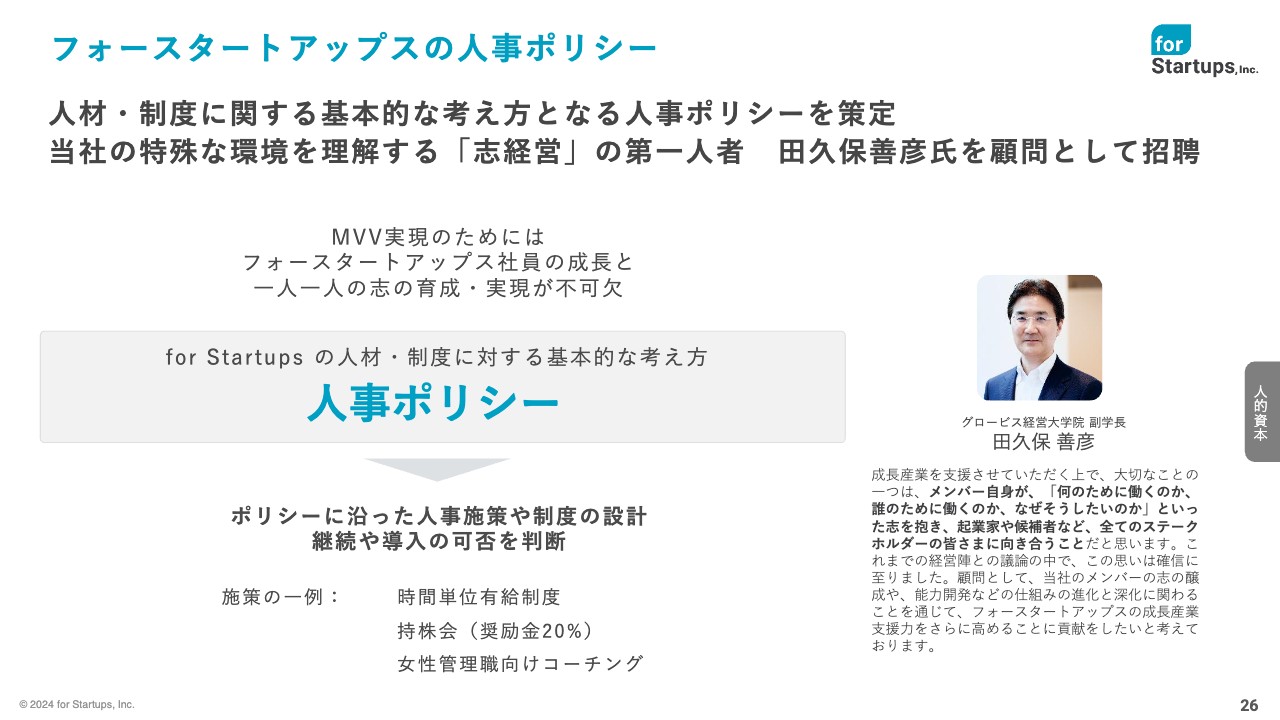

フォースタートアップスの人事ポリシー

当社の環境で長く活躍してもらうための、基本的な考え方を整理しました。この人事ポリシーは、「志経営」の第一人者であり、グロービス経営大学院でさまざまな優秀人材を見てきた田久保善彦氏を顧問として迎え入れ、さまざまな知見をいただきながら策定したものです。

先日発表した、持株会奨励金付与率20パーセントの施策についても、人事ポリシーの内容に沿い、長く活躍してもらうための施策となっています。

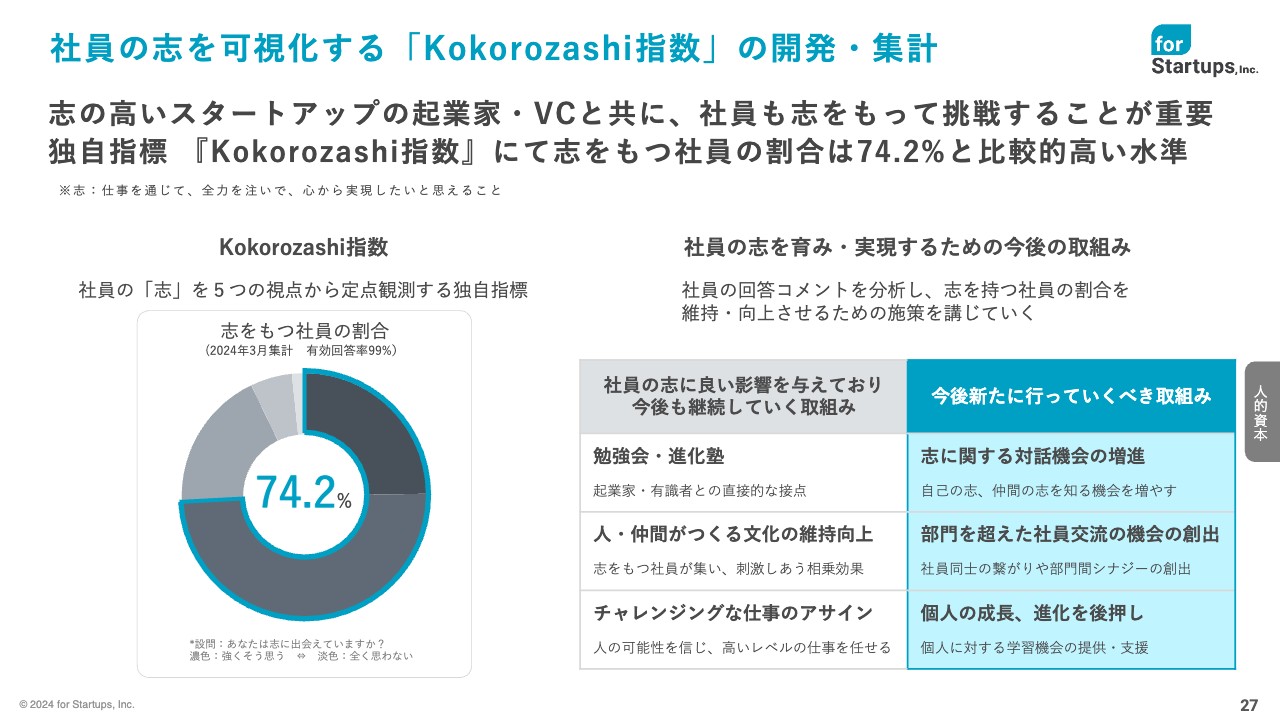

社員の志を可視化する「Kokorozashi指数」の開発・集計

田久保氏とともに開発したのが、当社独自のエンゲージメント指数ともいえる「Kokorozashi指数」です。

当社がふだんお会いしている起業家やベンチャーキャピタリストは、高い志を持っています。当社の社員も志を持って職務を果たす必要性があると考え、志の状況を可視化するための指数として、今度運用していきます。

3月に集計したデータでは、社員の74.2パーセントが「志を持って仕事している」と回答しており、比較的高い水準であると認識しています。今後、社員のコメントを分析しながら、より効果的な施策を実行していきたいと考えています。

当社の人的資本経営の源泉-勉強会・感謝祭

志を持って取り組むための源泉となっているのが、当社に起業家やベンチャーキャピタリストが訪れる環境だと考えています。

通常の人材紹介エージェントであれば、エージェント向け説明会という、人事部採用担当からの説明を聞いて、いい人がいればご紹介するという運用になります。

当社の場合は、日常的に起業家経営陣が来社し、場合によってはその企業に投資している日本有数のベンチャーキャピタリストも同席し、「いかにこの企業が魅力的か」「どのように成長戦略を実行していくのか」「どのような人材に来てほしいのか」を熱く語っています。

これは起業家やベンチャーキャピタリストが、当社に訪問して説明する時間的コストよりも、当社からのリターンが大きいと見込んでいるからだと思います。そのため、当社はこの強みを事業の成長に繋げつつ、人的資本コンテンツとしても活用していきたいと思います。

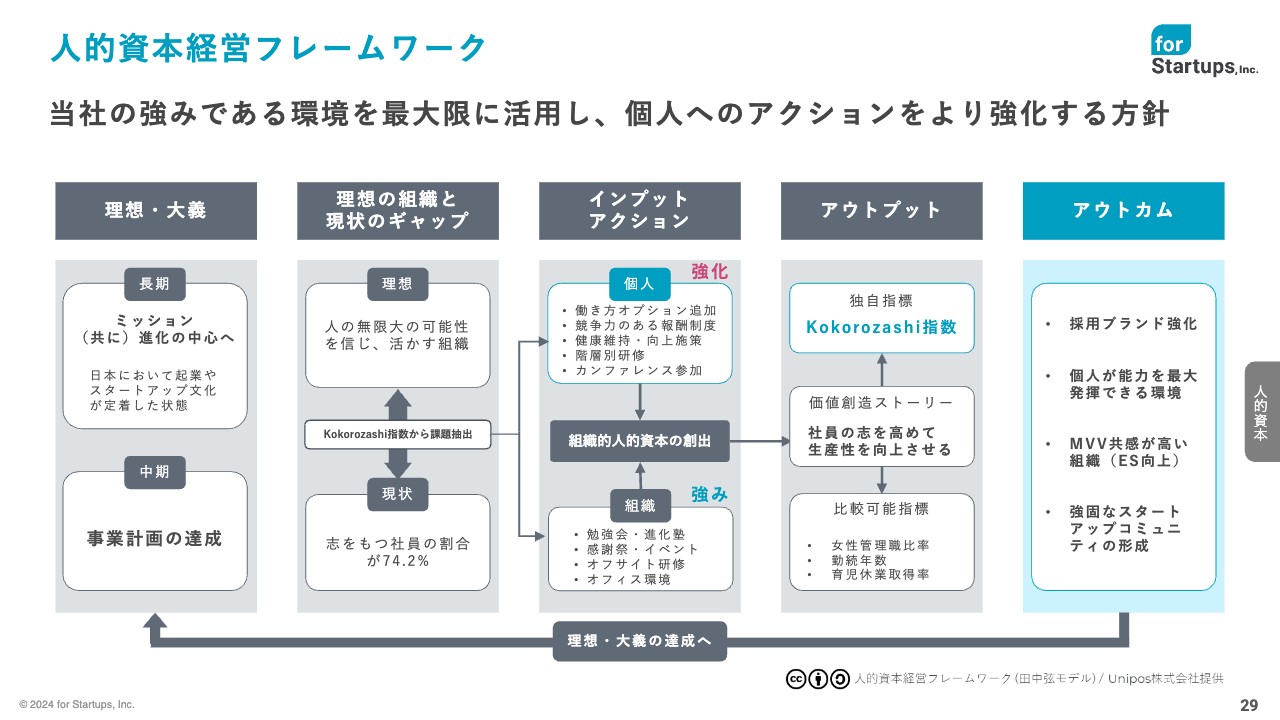

人的資本経営フレームワーク

スライドの人的資本経営フレームワークは、Unipos社の田中弦氏のモデルを借りてまとめたものです。

当社は、「組織としてのインプット・アクション」が強みですが、今後は「個人としてのインプット・アクション」の強化を進めていき、理想・大義の達成へと繋げていきたいと思います。

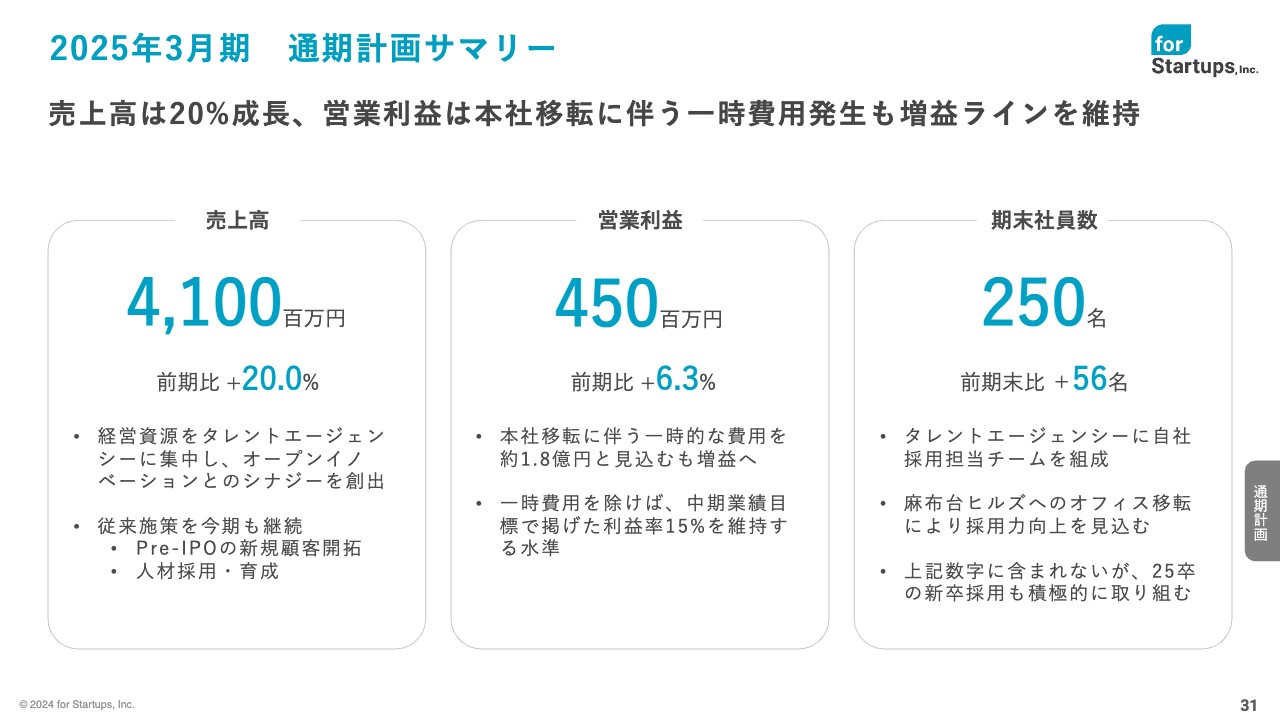

2025年3月期 通期計画サマリー

2025年3月期の計画について、オフィス移転などの一時的な費用などがありますが、増収増益を目指します。売上高は前期比20パーセント成長、社員数は250名以上にしていく方針です。

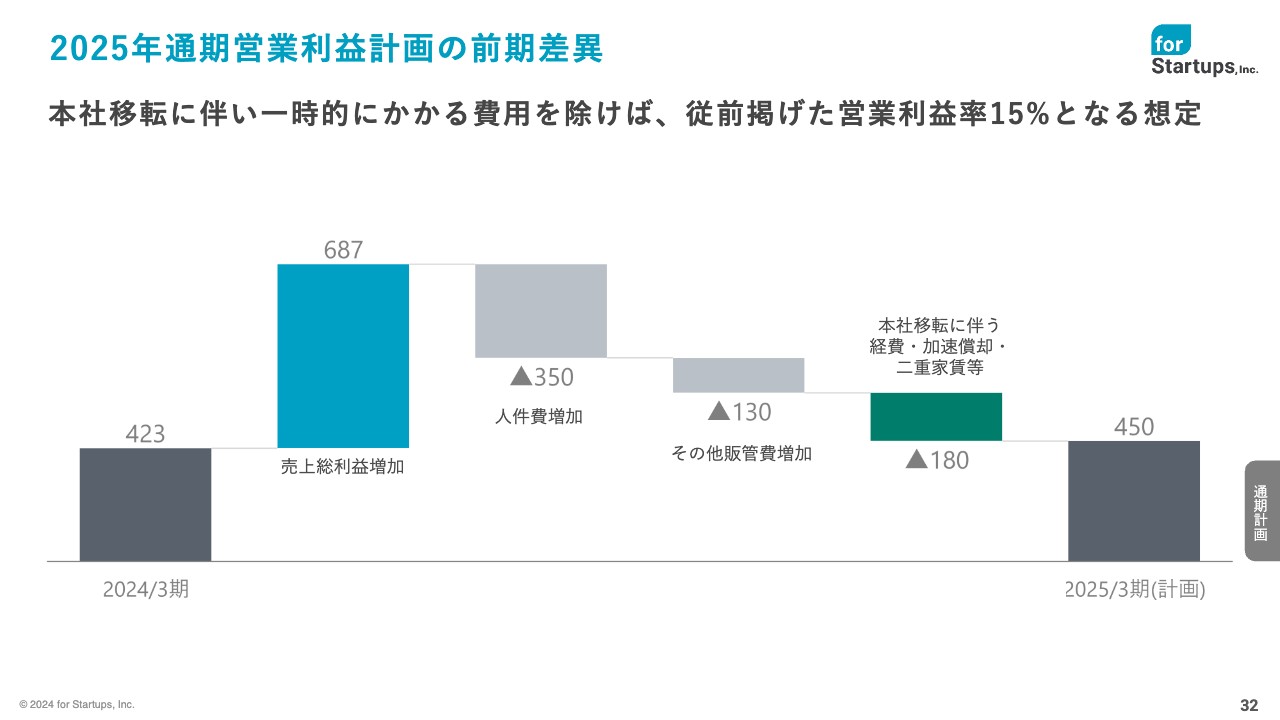

2025年通期営業利益計画の前期差異

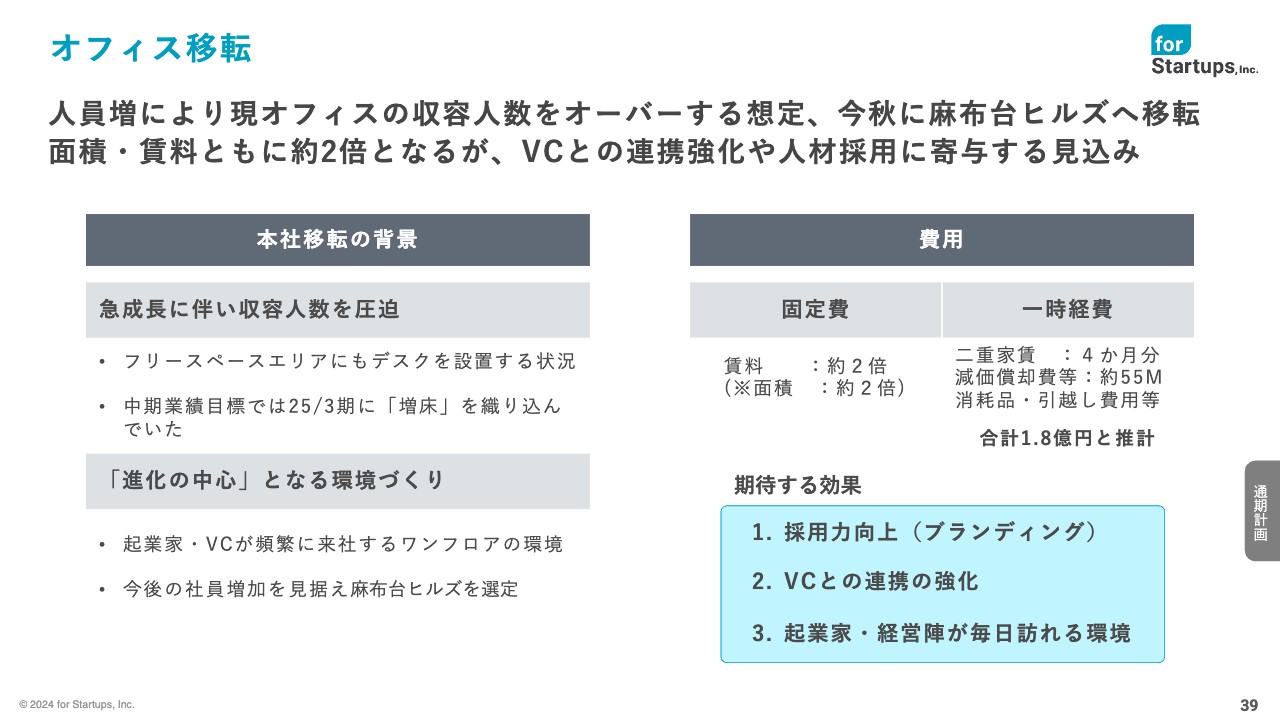

営業利益の増減グラフです。本社移転に伴う二重家賃、固定資産の加速償却などを踏まえた一時費用は1億8,000万円と見積もっています。

一時費用を除けば、従前掲げた営業利益率15パーセントに達する見込みですが、今回のオフィス移転がコストではなく投資であることをご理解いただければ幸いです。

詳細は、この後のスライドでご説明します。

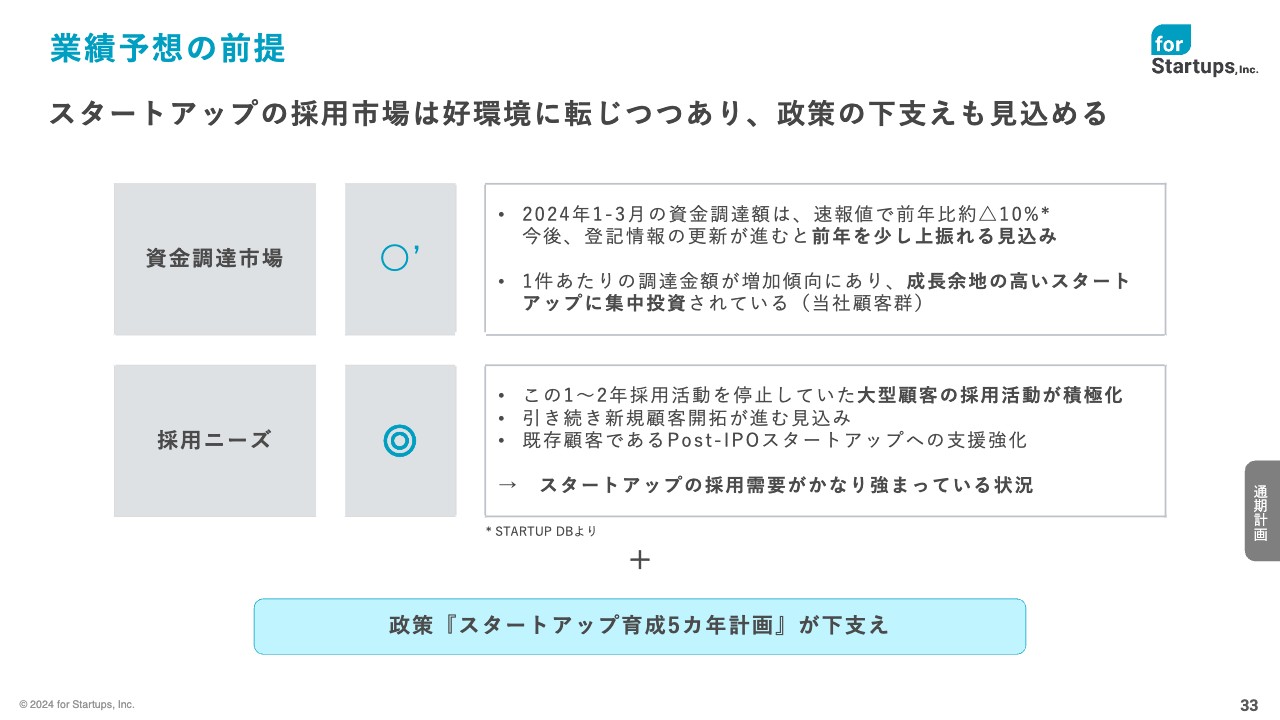

業績予想の前提

業績予想の前提です。資金調達市場への評価は「〇’」としています。現時点では前期の資金調達額とあまり変わらない水準であると認識していますが、スタートアップ政策の目標値から逆算すると、まだ物足りない水準です。

一方で、1件あたりの調達金額は増加しており、有力なスタートアップに資金が集まっている状況と理解しています。この、いいスタートアップの大半は、当社と関係があります。

採用ニーズは「◎」と表現しています。新規顧客開拓が進むとともに、この1年から2年、採用活動を停止していた大型顧客の採用活動が再開し、積極化しています。日本全体の労働力不足が加速化する見込みの中で、スタートアップの採用需要は確実に高まっています。

スタートアップの環境は波が激しいですが、「スタートアップ育成5ヶ年計画」を中心とする政策が、十分に下支えする状況は続いています。

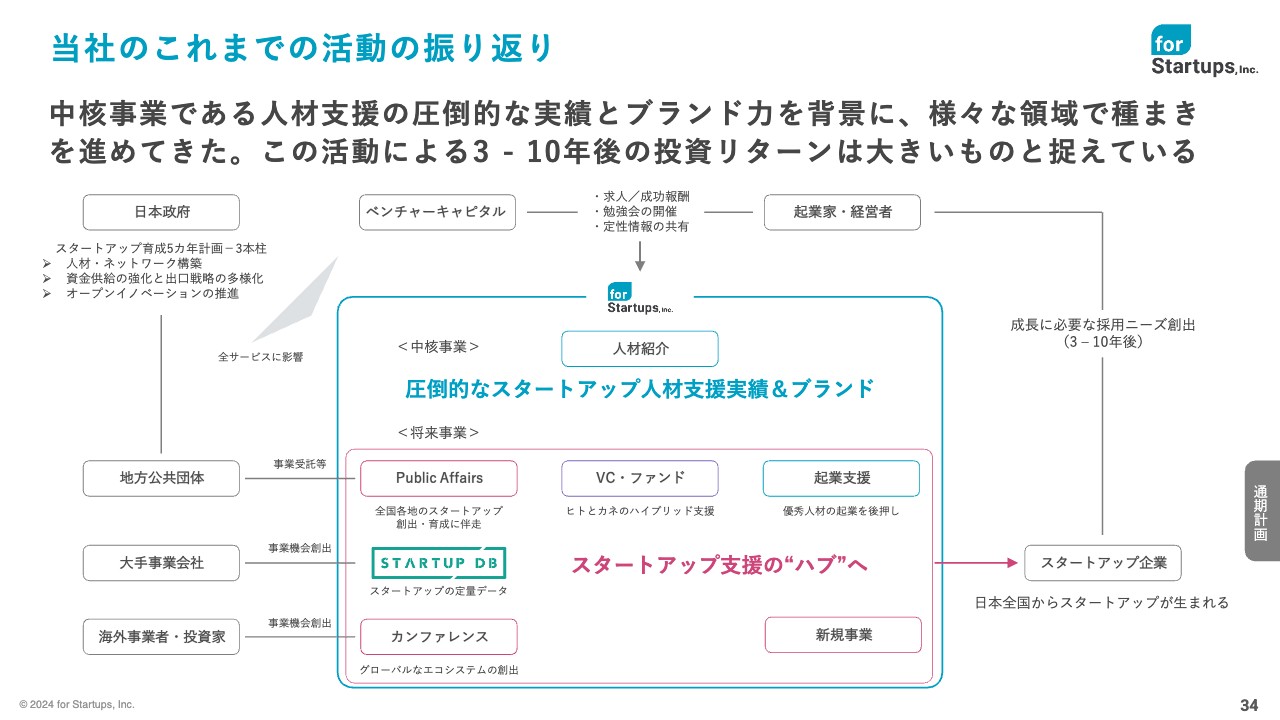

当社のこれまでの活動の振り返り

これまでの活動の振り返りです。当社は圧倒的なスタートアップ人材の支援実績をもとに、オープンイノベーションの領域を中心に、中央官庁、地方公共団体、大企業などのエコシステムビルダーとの連携を強化してきました。オープンイノベーション領域での活動は、3年から10年という中長期を見据えて動いているものもあり、この活動が人材支援領域顧客増加につながり、重要顧客となる可能性を秘めています。

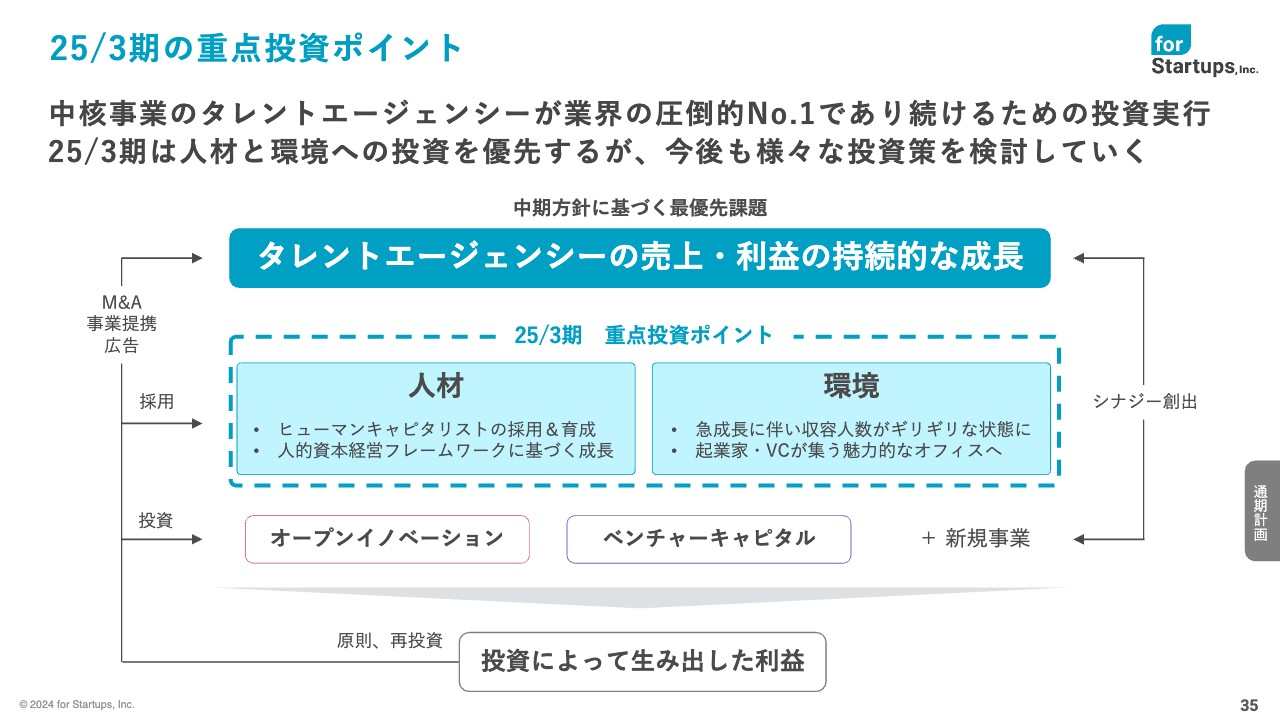

25/3期の重点投資ポイント

当社は成長戦略を考え、一時的にオープンイノベーション領域への投資を強めてきました。しかし、スタートアップ人材支援の圧倒的No.1ブランドであり続けることが、結果的にオープンイノベーションへと波及し、エコシステムの発展に繋がるのではないか、3年から10年後の人材需要に貢献できるのではないかと、あらためて定義し直しました。

当社は中長期の方針として、中核事業のタレントエージェンシーの売上・利益の持続的な成長および圧倒的No.1ブランドであり続けるための投資を実行していきます。

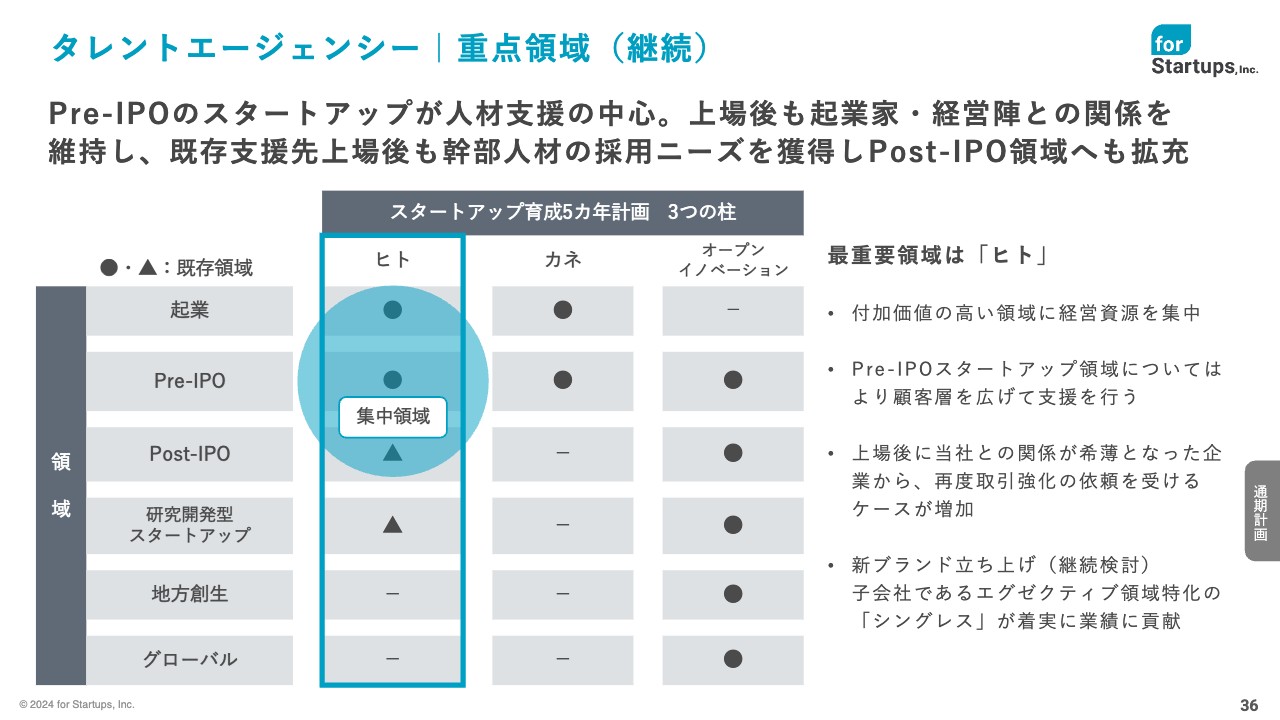

タレントエージェンシー|重点領域(継続)

当社のタレントエージェンシーにおける重点領域はPre-IPOのスタートアップで、以前から変更はありません。タレントエージェンシーでは、「顧客の美しさと深さ」というスローガンを掲げていますが、これはPre-IPOから起業家の心をわしづかみできるレベルの人材支援を行い、成長を伴走していくことで、上場後の深い支援にも繋がっていくことを示しています。

このPre-IPO領域の深い支援もできるチームは、市場において私たちだけであると考えています。これは上場を経て関係が希薄化していたPost-IPO企業との取引再強化に繋がったケースが出ているという事実にも表れています。

また、エグゼクティブ支援に特化した子会社であるシングレスも10月から事業を開始しました。さすがに初年度黒字とまではいきませんでしたが、当初の事業計画を上回る実績を残しています。この新ブランド複数立ち上げ戦略の継続も検討を続けていきます。

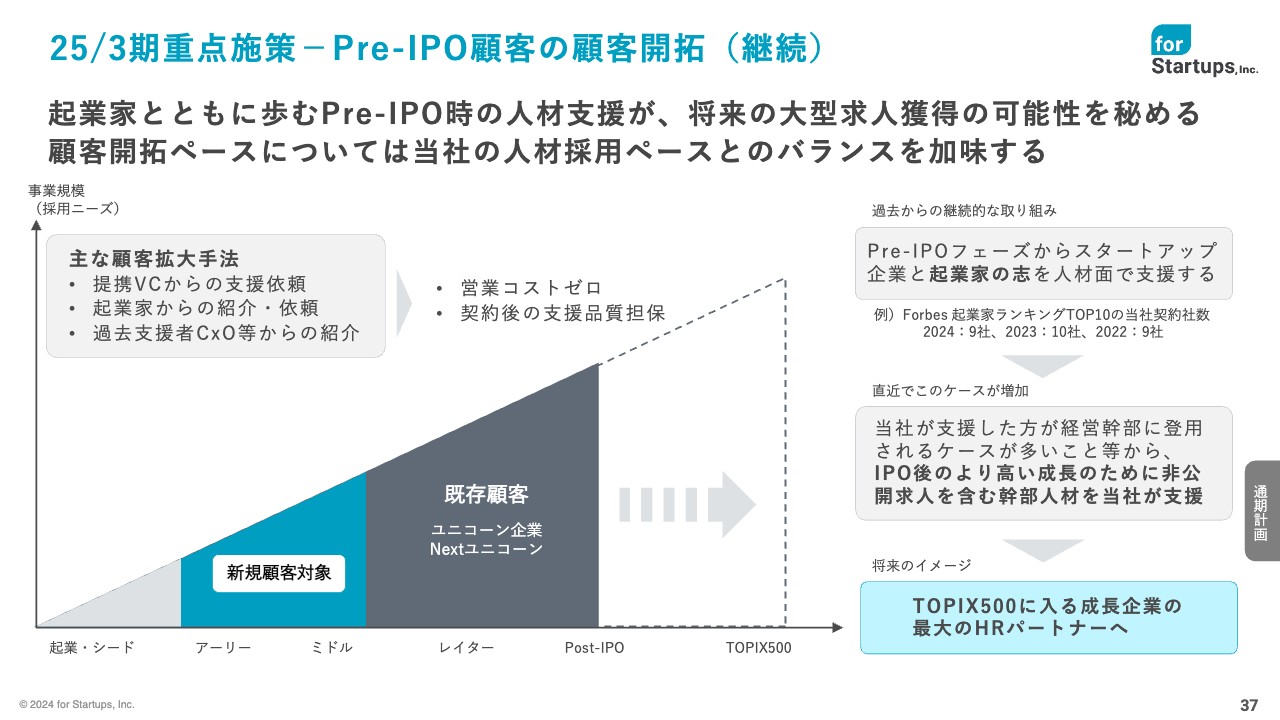

25/3期重点施策-Pre-IPO顧客の顧客開拓(継続)

顧客開拓も継続して実行予定です。原則、営業コストがゼロであるため開拓ペースを上げることも可能ですが、当社の支援品質の維持を考えて、ヒューマンキャピタリストの増員の状況とのバランスを鑑みながら、スタートアップ企業との契約を増やしていければと考えています。

当社は起業家の志を人材で支援することで、その後の成長フェーズのHRパートナーとして伴走することにも繋げています。

また、当社が支援した方が、入社時または結果的に役職者になることも多くあります。先日も、ユニコーンクラスのスタートアップ企業が採用活動の積極化のタイミングで来社しましたが、役員会議出席者の約半数が当社経由であることを共有いただきました。

このような関係性を維持、あるいは深めていきながら、現在の顧客が「TOPIX 500」に入る可能性も十分にありますし、そのような成長企業の最大のHRパートナーとして、さらなる成長をご一緒できる関係性を作っていきたいと思っています。

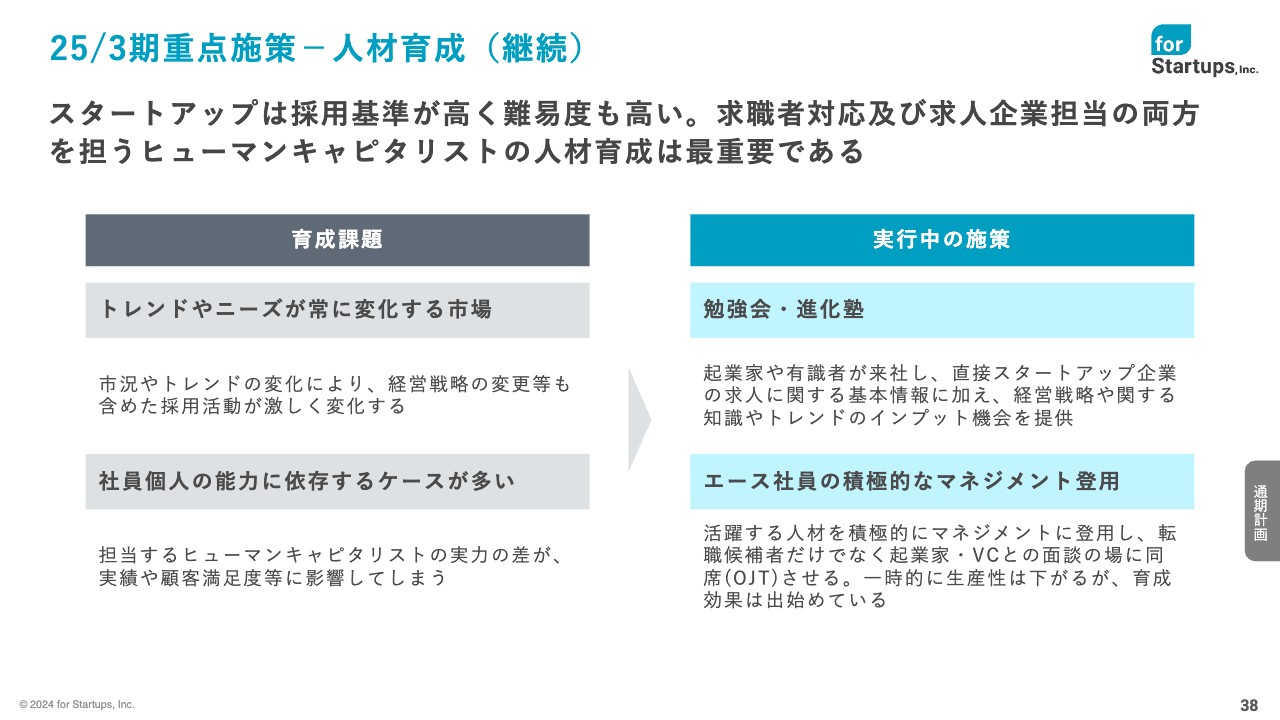

25/3期重点施策-人材育成(継続)

人材育成についてです。採用を強化しても、育成の品質がついてこなければ意味がありません。採用活動自体には、現時点において課題はなく、引き続きアトラクトを強化していく方針ですので、ここでは育成について取り上げていきます。

トレンドやニーズが常に変化する市場であり、スタートアップへの人材支援は難易度が高いものです。だからこそ、参入障壁となり、かつ私たちの紹介料率は平均より高めに設定しています。また、転職候補者とは個人対個人のやり取りが発生する以上、最終的には個人の能力に依存するかたちになるため、ノウハウの蓄積と再現性の獲得が重要となります。

起業家や経営陣から直接インプットする機会があるという強みを活かしながら、エース社員のマネジメントへの抜擢も含めて、人材支援の再現性を持つ企業として成長する必要性があります。そのため、一時的な生産性の減少を許容しながらも、育成体制の盤石化へ力を注いでいきます。

オフィス移転

オフィス移転についてです。2年前に泉ガーデンタワー棟内にオフィス移転を行ったタイミングから100人ほど人員が増加しました。従来フリースペースとして活用していたエリアにデスクを敷き詰めるほどの状況にあり、オフィススペースを増やす必要性があります。

昨年開示した業績目標の中では、2025年3月期の増床を見込んでいましたが、現在のオフィスとそれほど変わらない条件で今後の社員数拡大を見据えた環境を作ることができることから、麻布台ヒルズへの移転を決定しました。麻布台ヒルズには「TOKYO VENTURE CAPITAL HUB」という約70社のベンチャーキャピタルが集う拠点が存在するため、関係性をより強化していくことで、事業機会の創出を図るとともに、強みである採用をさらにブーストできるのではないかと期待しています。

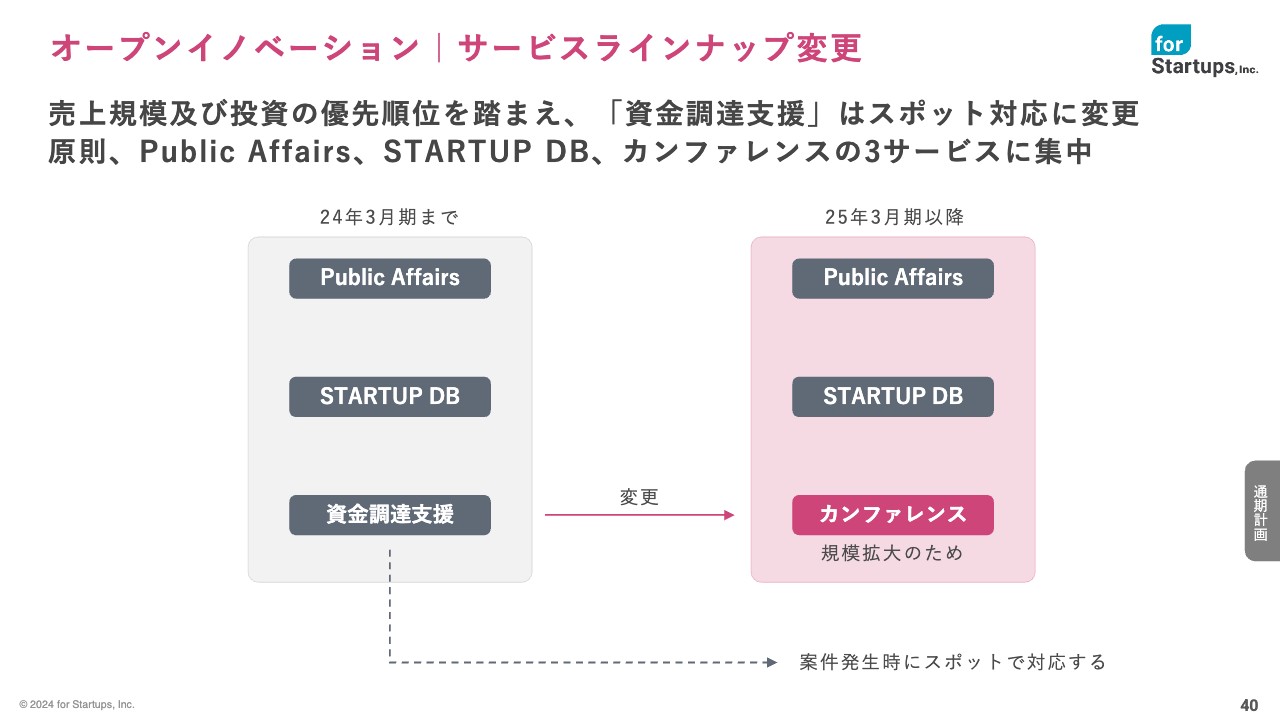

オープンイノベーション|サービスラインナップ変更

オープンイノベーションについては、サービスラインナップを変更します。これまでは、大手企業とスタートアップ企業とのマッチングを支援する資金調達支援サービスを展開し、チームを組成していました。しかし、タレントエージェンシーとのシナジー創出の観点から、カンファレンスへリソースを集中させ、海外投資家との接点を創出することに根を張るべきと考え、ラインナップを変更しています。

一方、ストライクとのM&A創出に向けた取り組みや、「STARTUP DB」あるいはカンファレンスを運営しつつニーズをつかむなどで案件が発生する場合がありますので、その際にはスポットで対応する方針です。

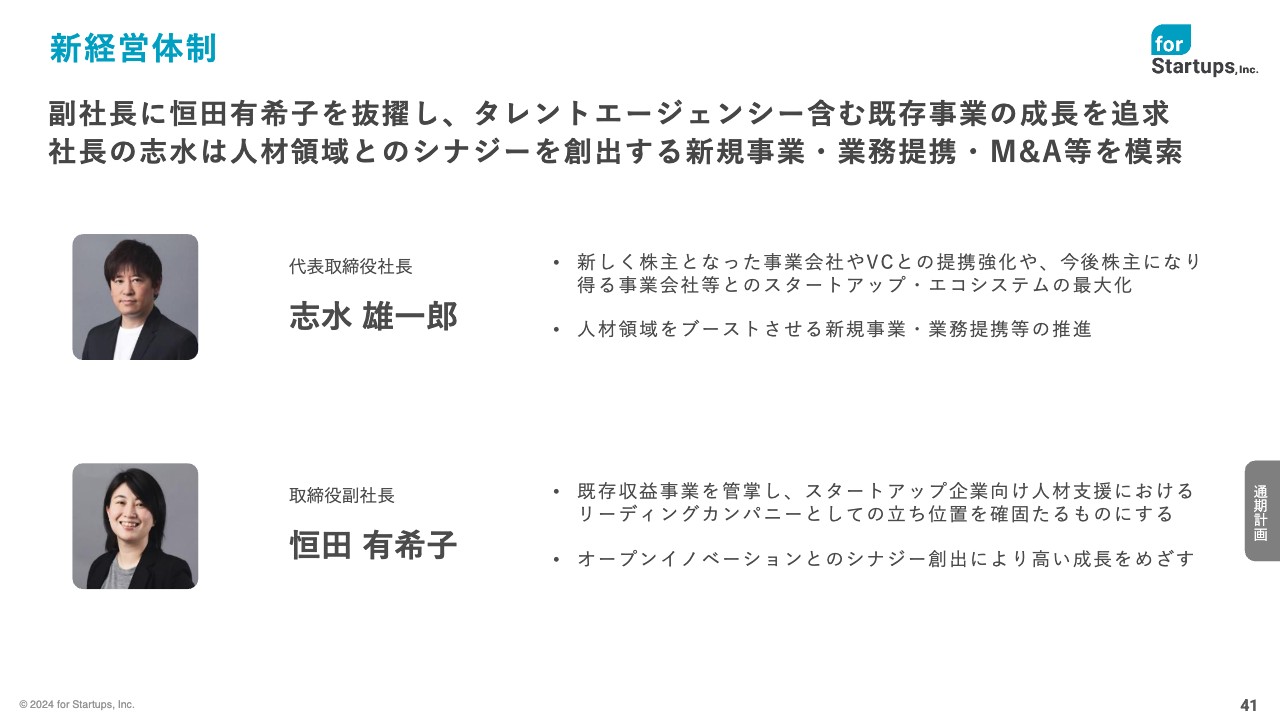

新経営体制

経営体制の変更についても、これまでのご説明のとおり、タレントエージェンシーへの経営資源の集中とオープンイノベーションの各種サービスのシナジー創出という意図を込め、4月から恒田有希子を取締役副社長として登用し、オープンイノベーション本部を兼任させています。

代表の私は全社の経営に従事するとともに、第三者譲渡先のみなさまや新たなアライアンス先となるみなさまとともに、タレントエージェンシーとのシナジーを創出できる新しい種や収益機会を見つけることに専念します。当社が掲げるミッション・ビジョンに少しでも早く近づくための活動を進めていきます。

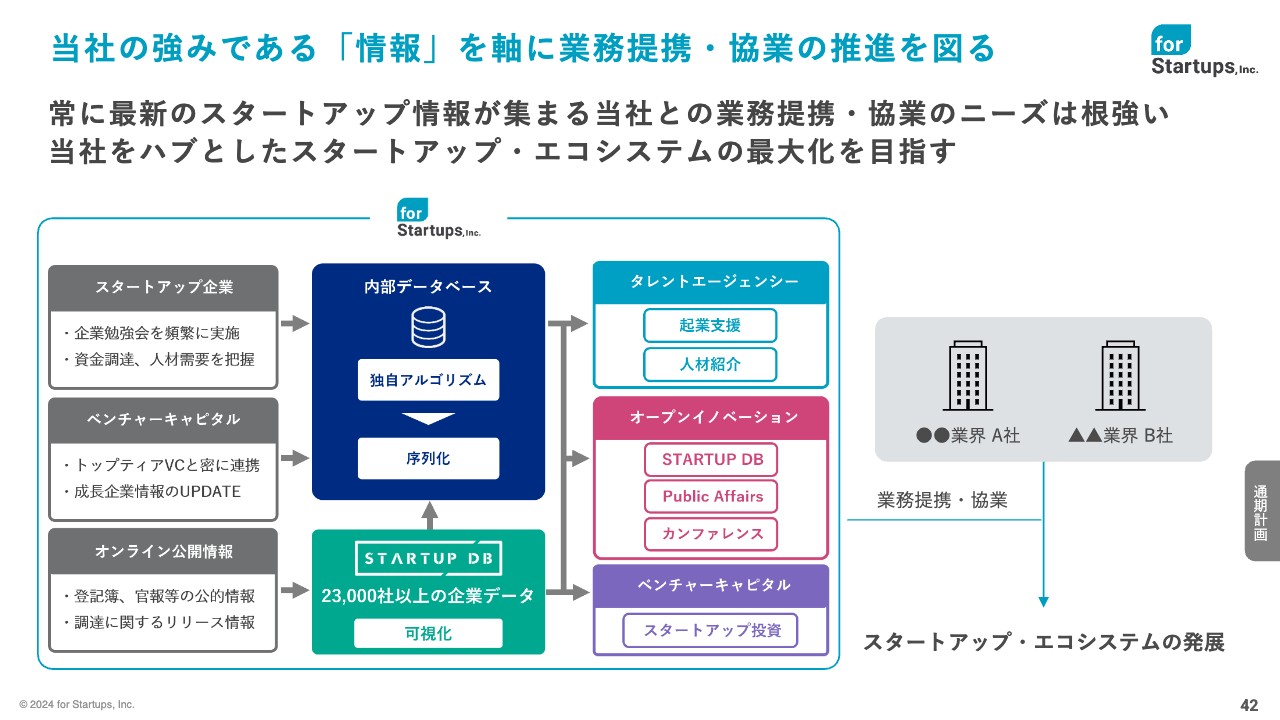

当社の強みである「情報」を軸に業務提携・協業の推進を図る

今回、ファイナンスの中で新たに株主になってくれる譲渡先を探した際、当社と手を組むことでWin-Winとなれると考えていただけるチームが多くいることに気づかされました。上場会社として求められる成長をさらに加速させるために、当社とともに新たなビジネスの種を生むチームとの事業提携を推進していきます。

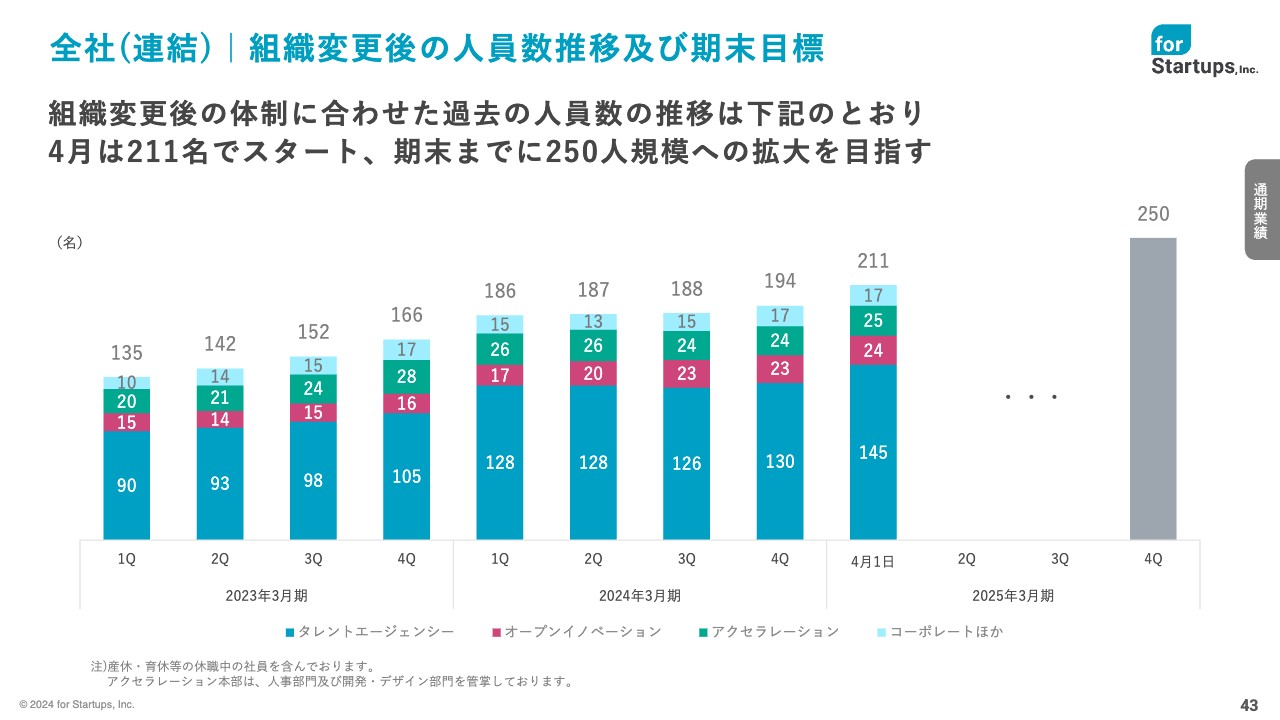

全社(連結)|組織変更後の人員数推移及び期末目標

スライドのグラフは、現在の組織に合わせた人員数の推移です。4月入社の人員を含め、今期は211名体制でスタートしています。

期末時点で250名体制となれるよう、積極的な採用活動と人的資本施策を実行していきます。

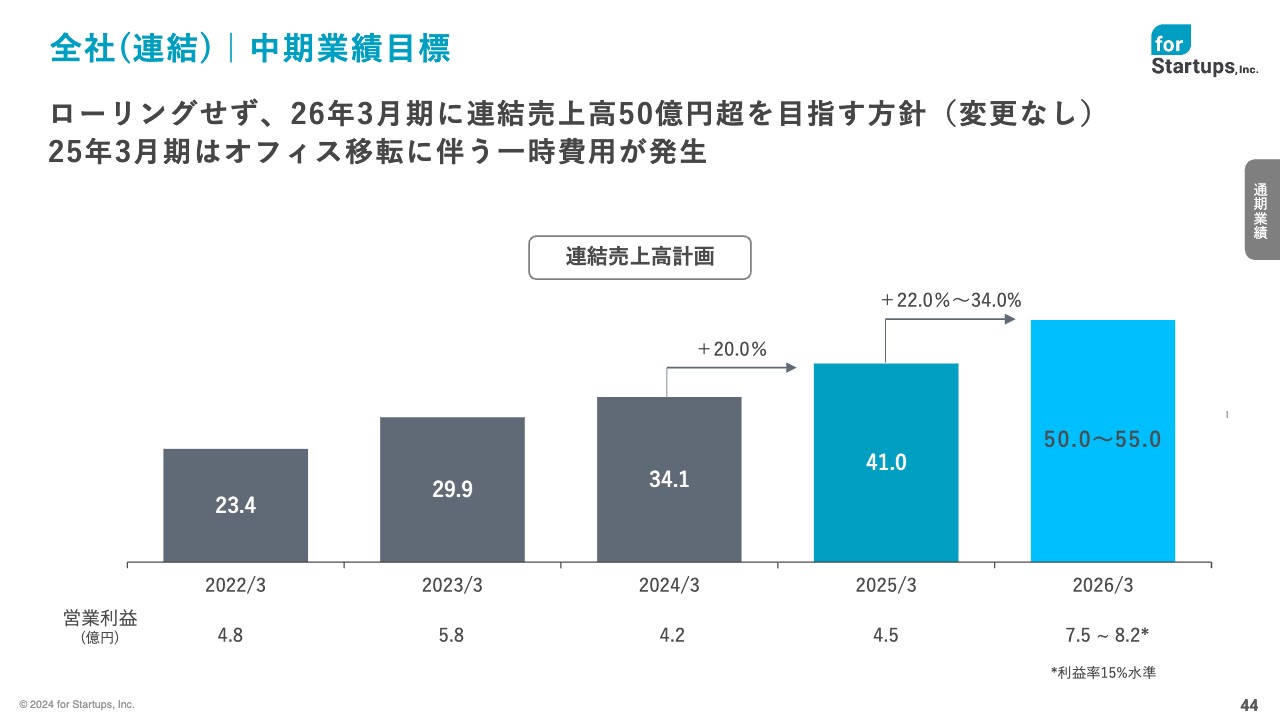

全社(連結)|中期業績目標

中期業績目標です。社内では今後3年の業績目標の認識合わせをしているものの、開示資料としてはローリングせず、2026年3月期の売上高50億円以上を目指していくところにフォーカスしていきます。

以上で私からのご説明を終了します。

質疑応答:今期の最終利益が減益となった要因について

「今期の計画では最終益が若干へこんでいますが、これはどのような要因からでしょうか?」というご質問です。

前年度に計上した営業投資有価証券の評価損が影響しています。当該評価損の約1億3,000万円のうち、非支配株主に帰属する損失が1億円ですので、それにより翌年度の最終利益は減益となります。

志水氏からのご挨拶

今年度もしっかりと成長産業支援事業を進めて、みなさまのご期待を超えられるような成長を果たしていきたいと考えています。引き続きよろしくお願いします。

関連銘柄

| 銘柄名称 | 株価 | 前日比 |

|---|---|---|

|

7089

|

1,093.0

(15:00)

|

+1.0

(+0.09%)

|

関連銘柄の最新ニュース

-

フォースタ(7089) 独立役員届出書 今日 15:00

-

フォースタ(7089) 2024年定時株主総会招集通知 05/30 08:00

-

フォースタ(7089) 2024年定時株主総会招集通知 インターネ... 05/30 08:00

-

フォースタートアップス、エムスリー株式会社との業務提携を強化 「ス... 05/22 12:17

-

フォースタ(7089) [Delayed]Presentation... 05/17 17:30

新着ニュース

新着ニュース一覧-

今日 22:10

-

今日 22:00

-

今日 22:00

-

今日 22:00