地主のニュース

【QAあり】地主、当期純利益は3期連続の増益 大型・高利益の案件や特別利益計上、仕入拡大による賃貸収益増加が業績に寄与

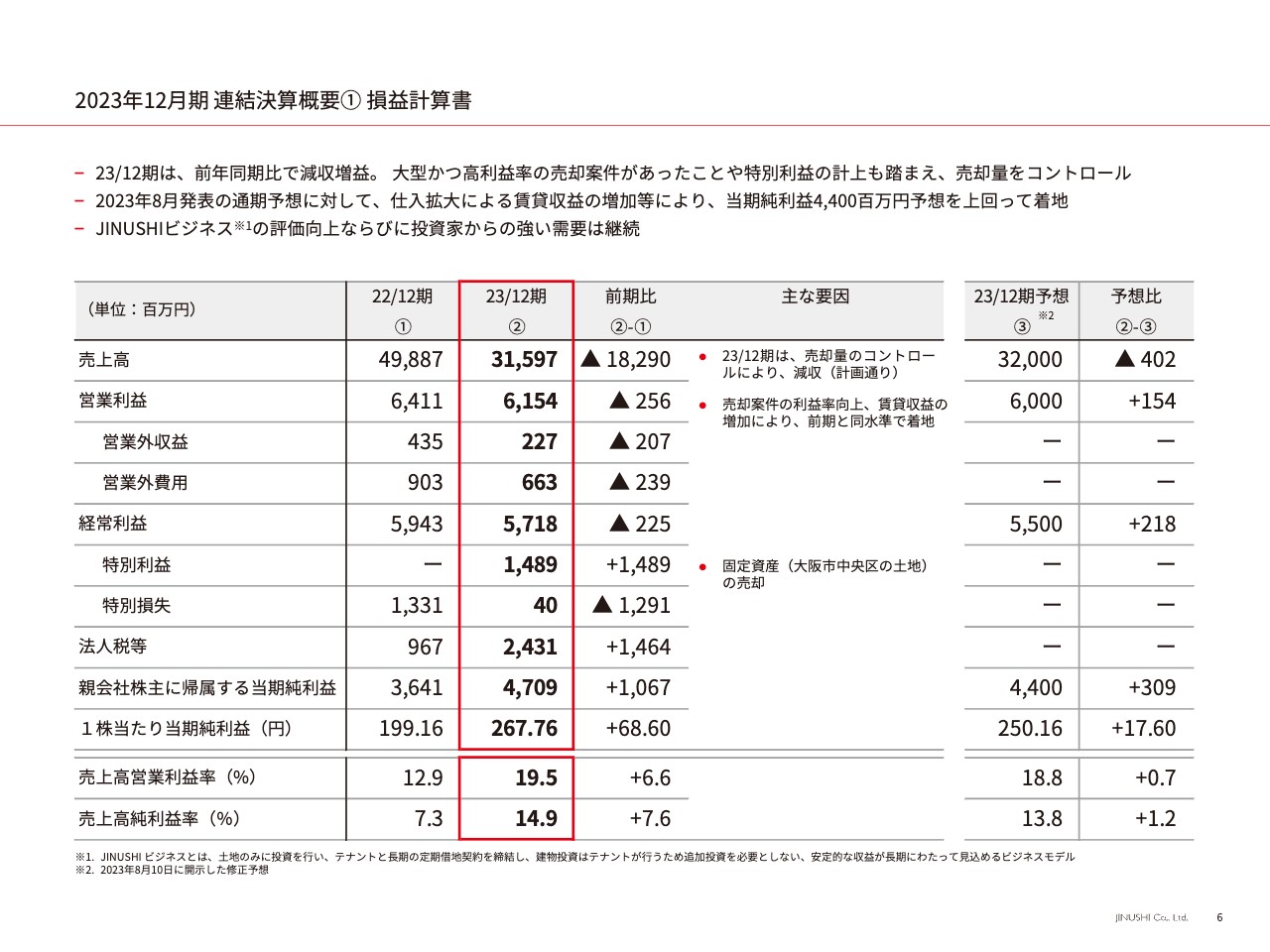

2023年12月期 連結決算概要① 損益計算書

西羅弘文氏(以下、西羅):地主株式会社代表取締役社長の西羅弘文です。本日は2023年12月期決算説明会にご参加いただき、ありがとうございます。

はじめに、2023年12月期の損益計算書についてご説明します。今期の売上高は315億円、営業利益は61億円、経常利益は57億円、親会社株主に帰属する当期純利益は47億円で、減収増益となりました。

今期は、大型かつ高利益の案件や、固定資産の売却による特別利益の計上があったほか、仕入拡大による賃貸収益の増加等により、当社が最も重視する親会社株主に帰属する当期純利益が通期予想44億円を上回って着地し、3期連続の増益となりました。

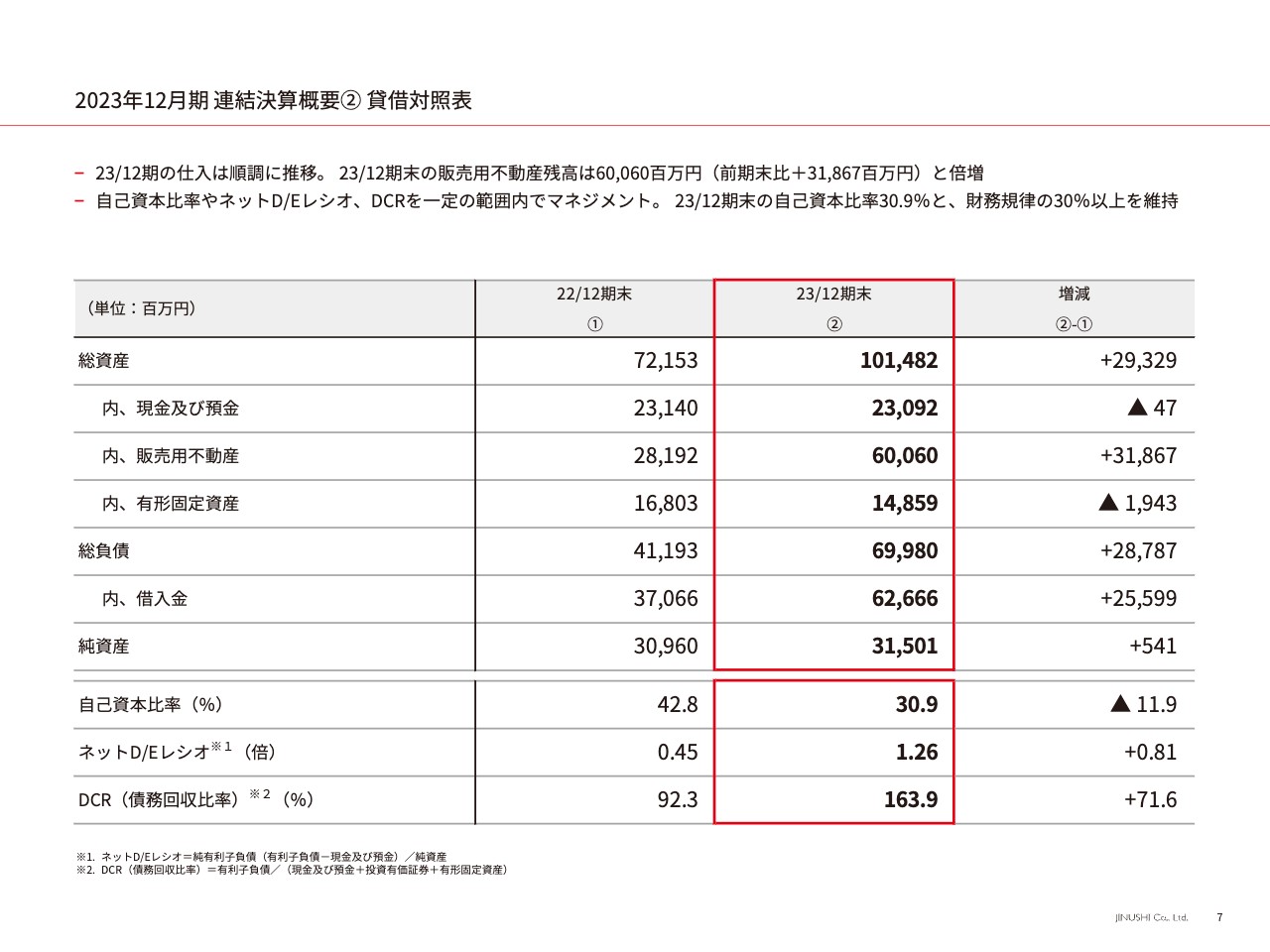

2023年12月期 連結決算概要② 貸借対照表

貸借対照表についてご説明します。今期末の総資産は1,014億円で、前期比293億円増となりました。これは仕入契約件数が過去最高となるなど、順調な仕入により販売用不動産が倍増したことによるものです。

負債の部は699億円で、前期比287億円増となりました。これも仕入に伴う借入金の増加によるものです。

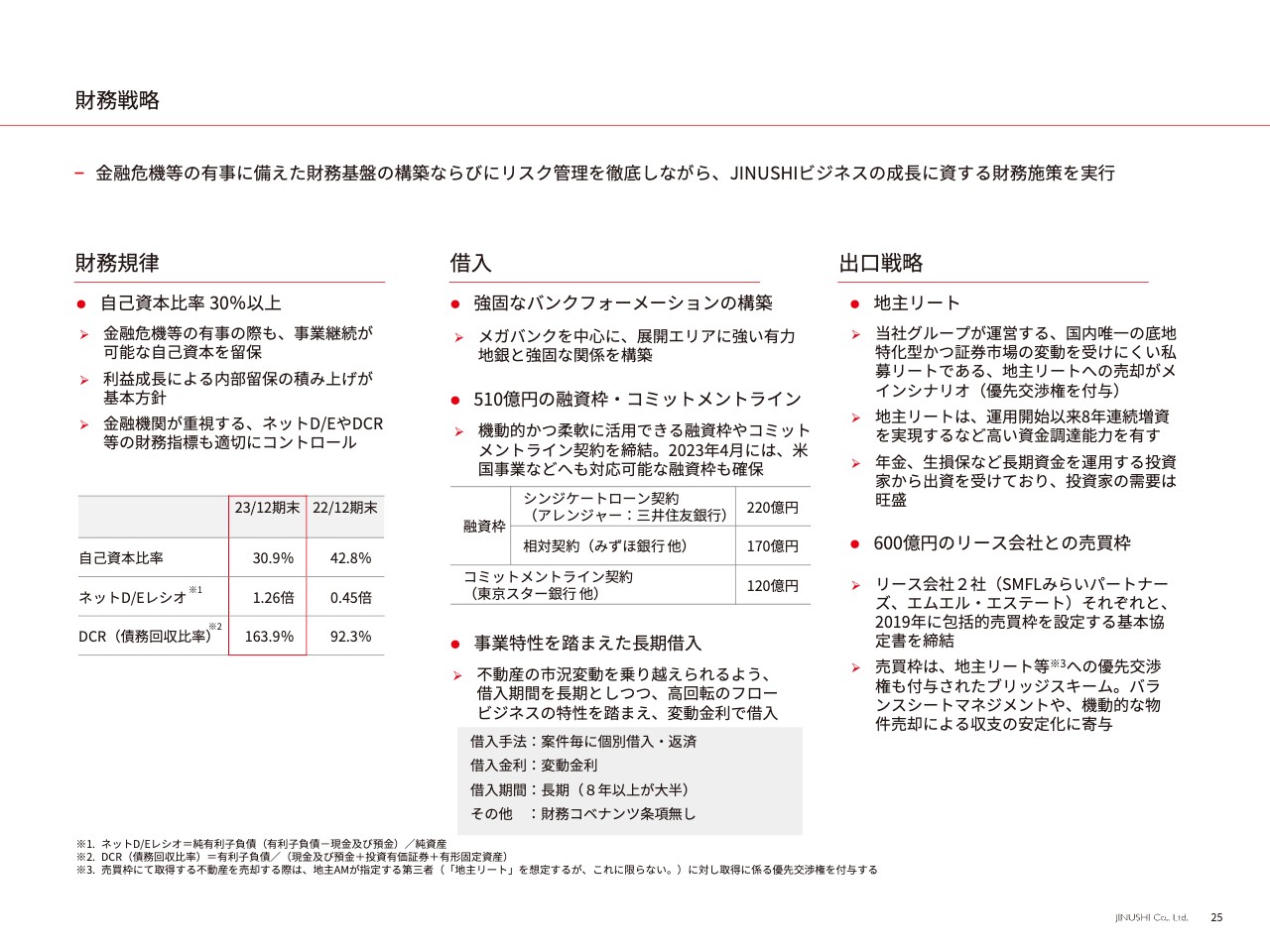

自己資本比率は30.9パーセントと、引き続き、財務規律の30パーセント以上を維持しています。

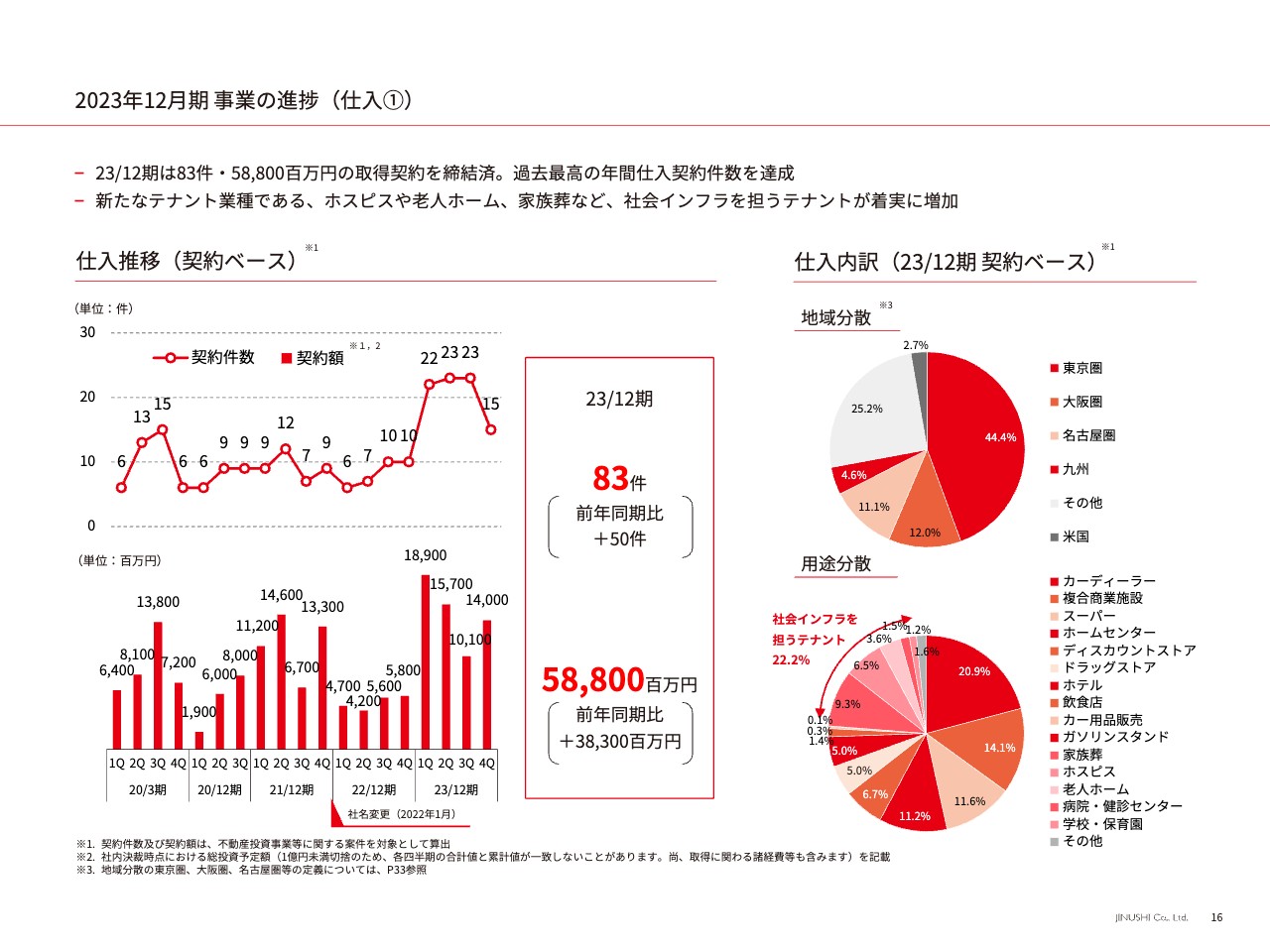

2023年12月期事業の進捗

2023年12月期の仕入実績についてご説明します。今期は過去最高の仕入契約件数を達成し、前年同期比50件増の83件となりました。仕入総額は、前年同期比383億円増の588億円となっています。

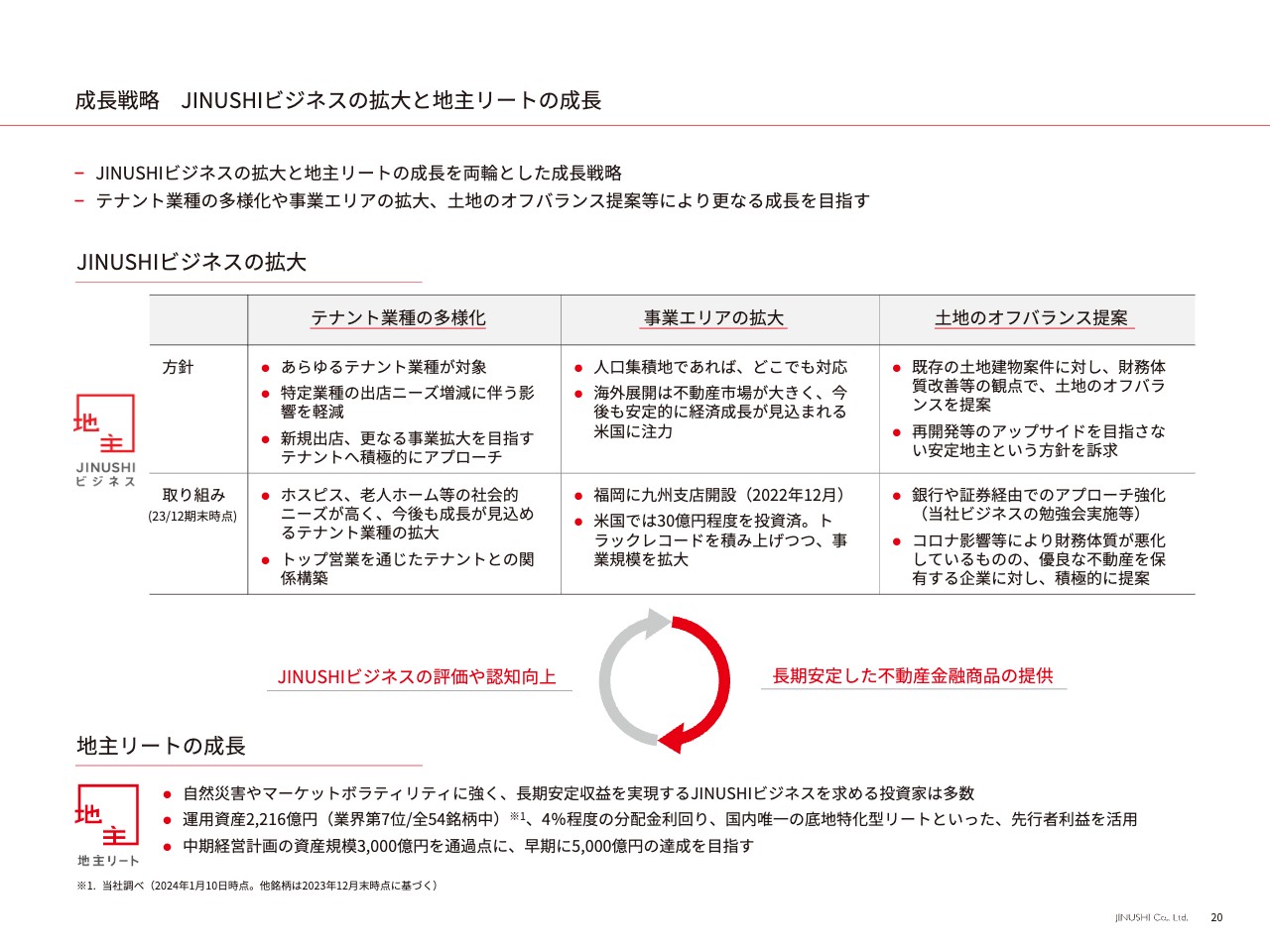

成長戦略

ここからは、当社の成長戦略についてご説明します。順調な仕入は、社名変更を契機に取り組みを始めた「テナント業種の多様化」や「事業エリアの拡大」「土地のオフバランス提案」といった施策が、それぞれ成果を出しはじめたことによるものです。

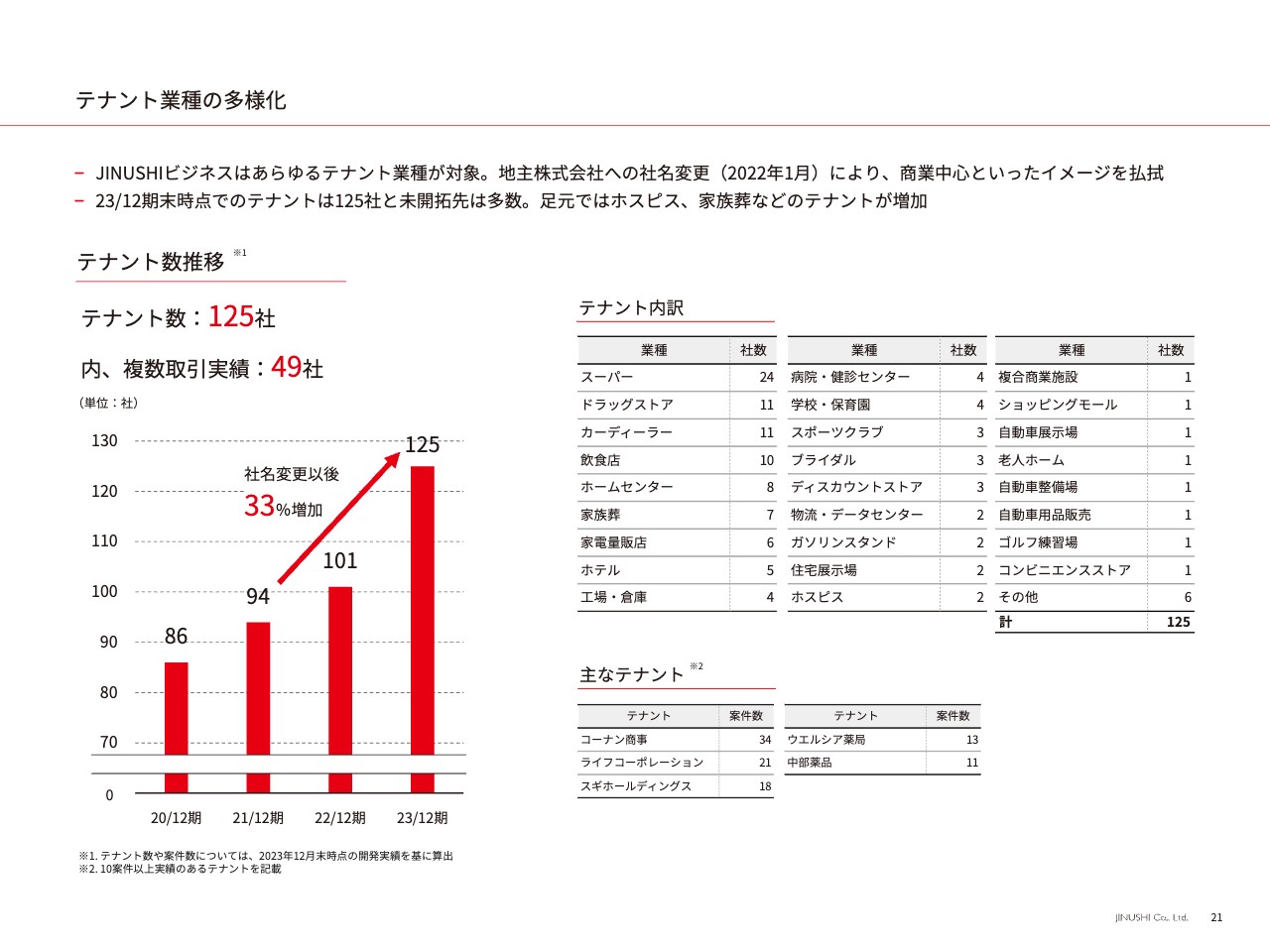

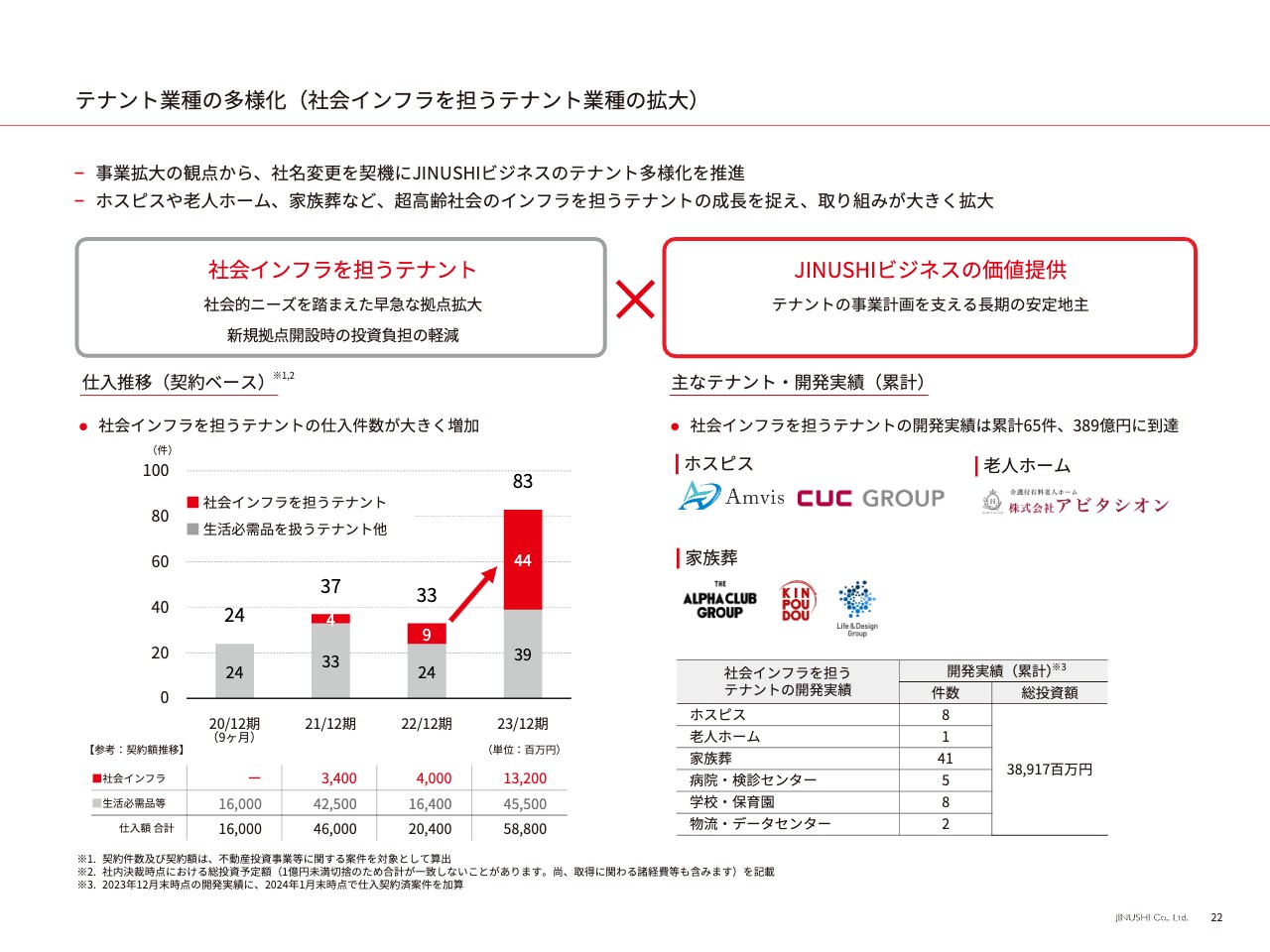

テナント業種の多様化

社名の変更以降、商業中心といった従来のイメージを払拭し、取引テナント数も大幅に増加しています。

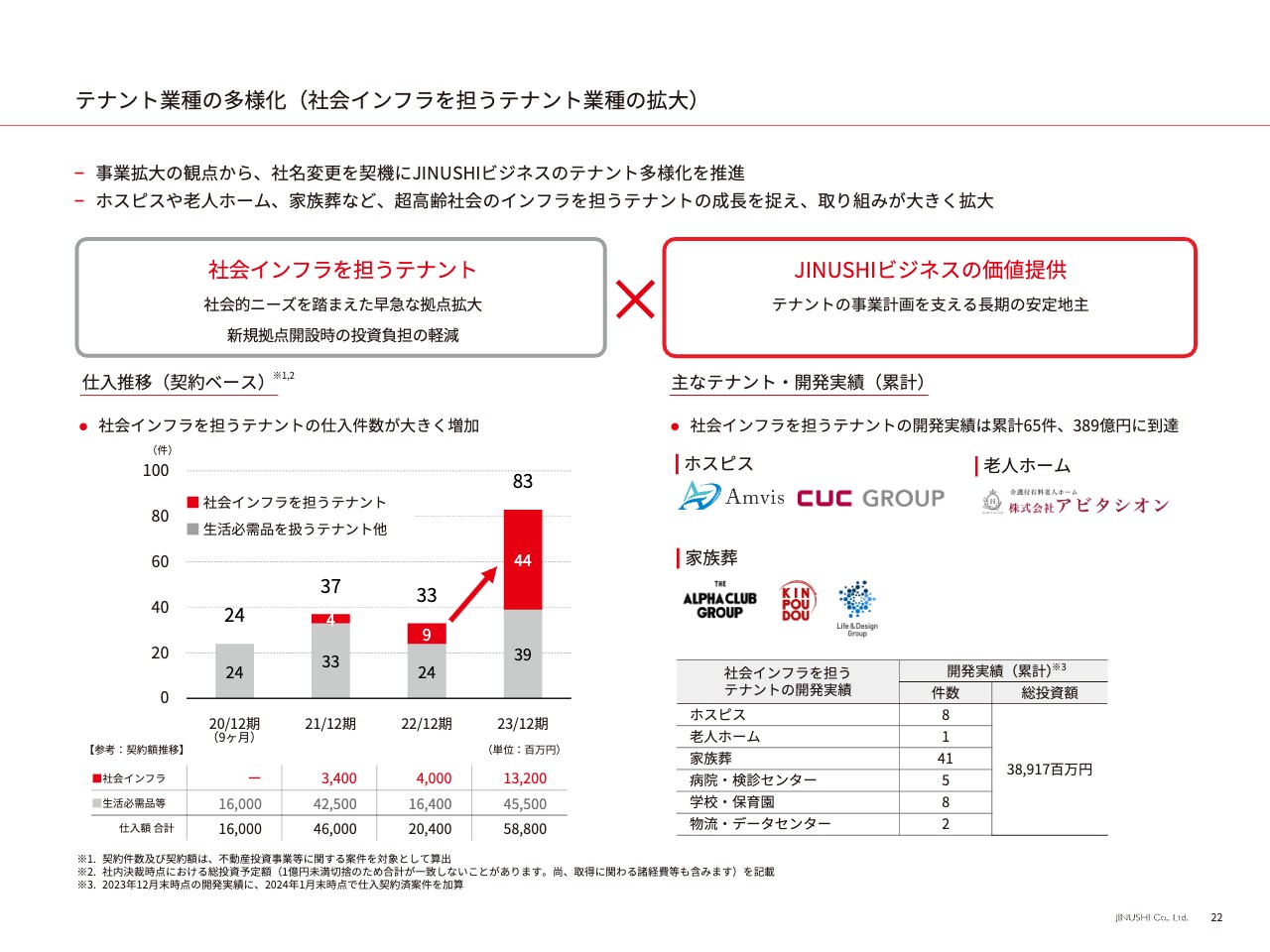

テナント業種の多様化(社会インフラを担うテナント業種の拡大)

足元では、ホスピスや老人ホーム、家族葬などの社会インフラを担うテナントが着実に増加しています。

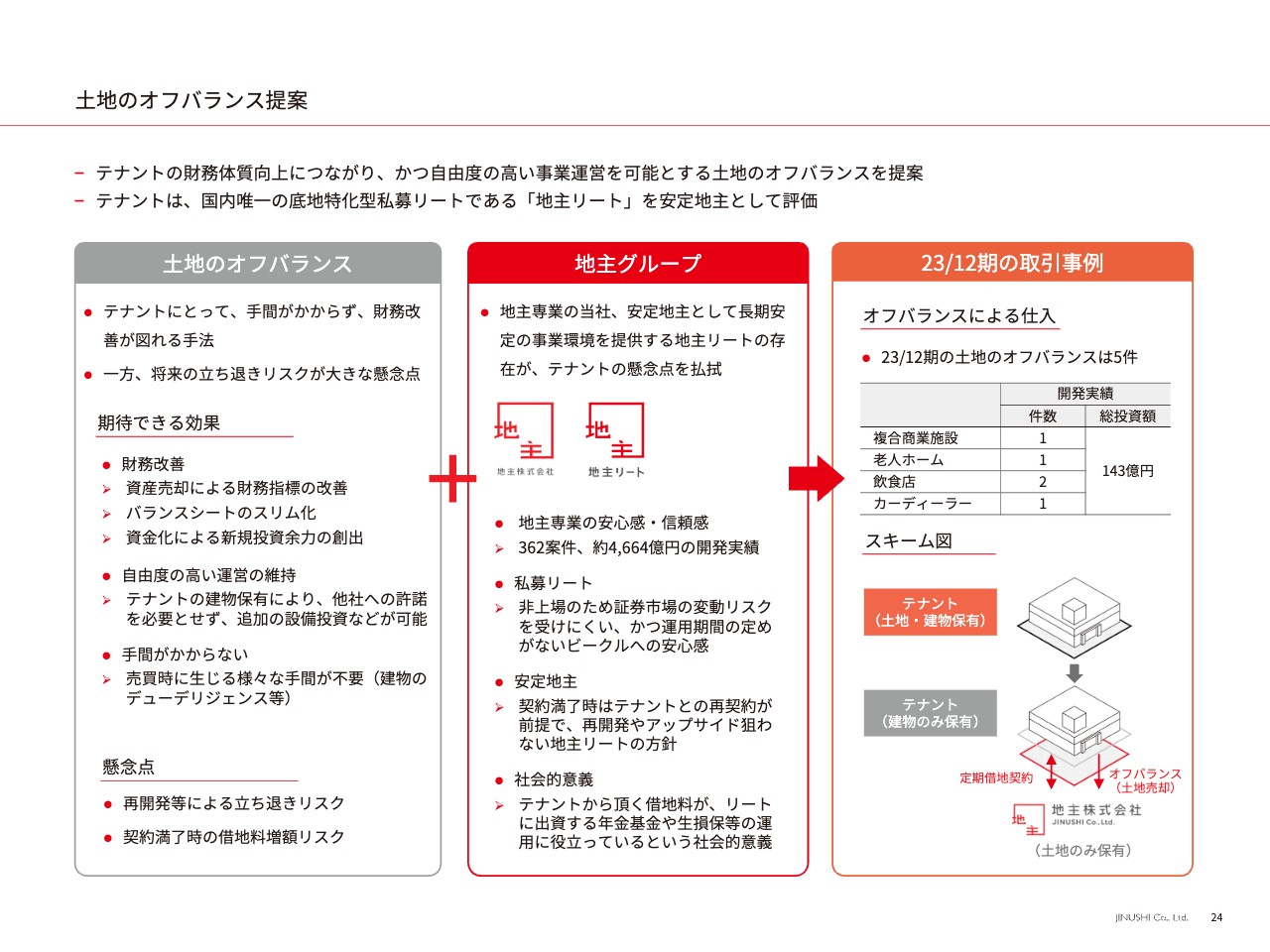

土地のオフバランス提案

土地のオフバランス提案も順調に進捗しています。オフバランスによる今期の仕入件数は5件となり、今後も増加を期待しています。

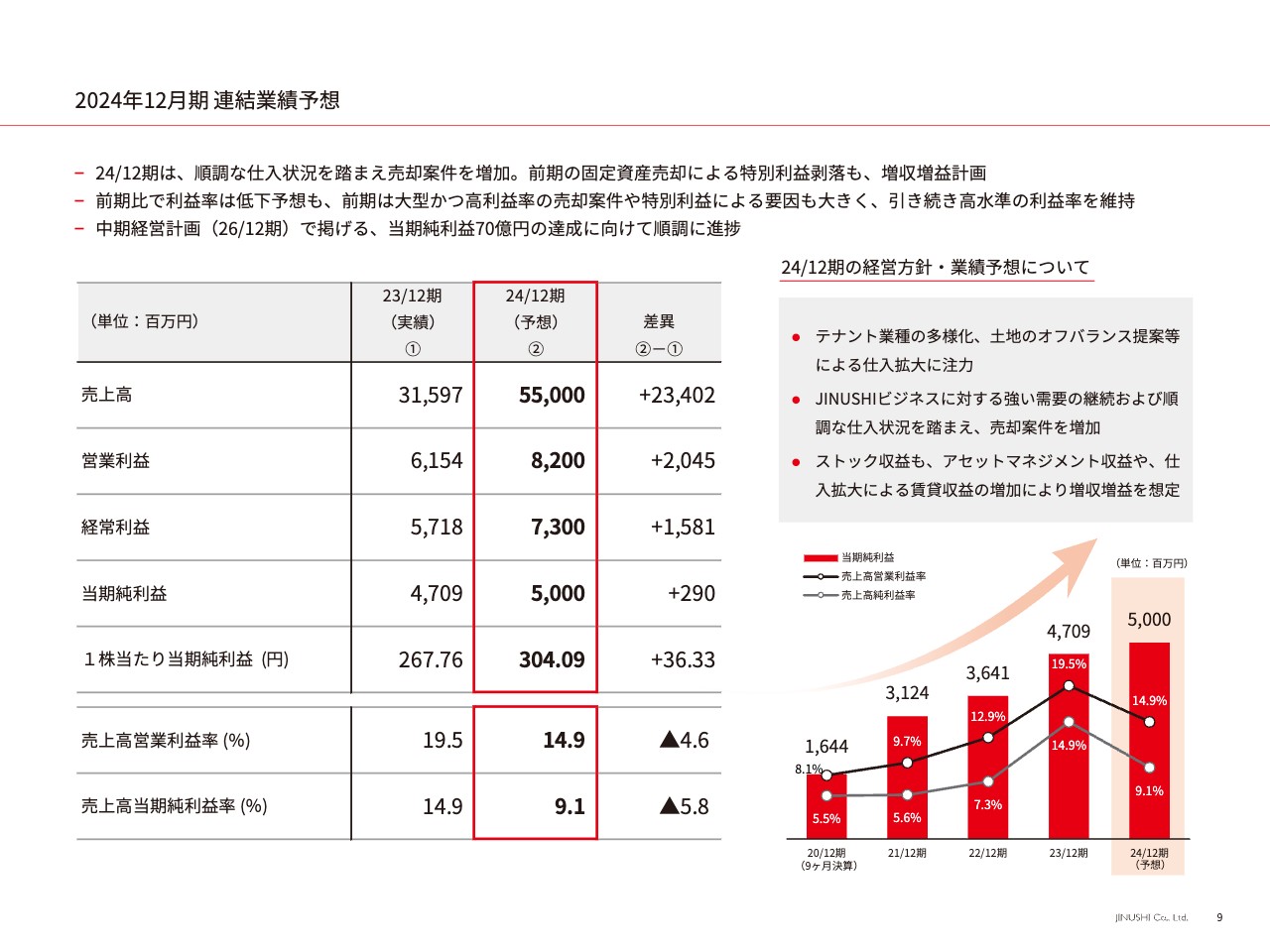

2024年12月期 連結業績予想

2024年12月期の連結業績予想です。「JINUSHIビジネス」に対する投資家からの強い需要の継続、および好調な仕入状況を踏まえ、2024年12月期は売却案件を増やし、増収増益となる計画です。

売上高は550億円、営業利益は82億円、経常利益は73億円、当期純利益は50億円と、引き続き順調な成長を見込みます。

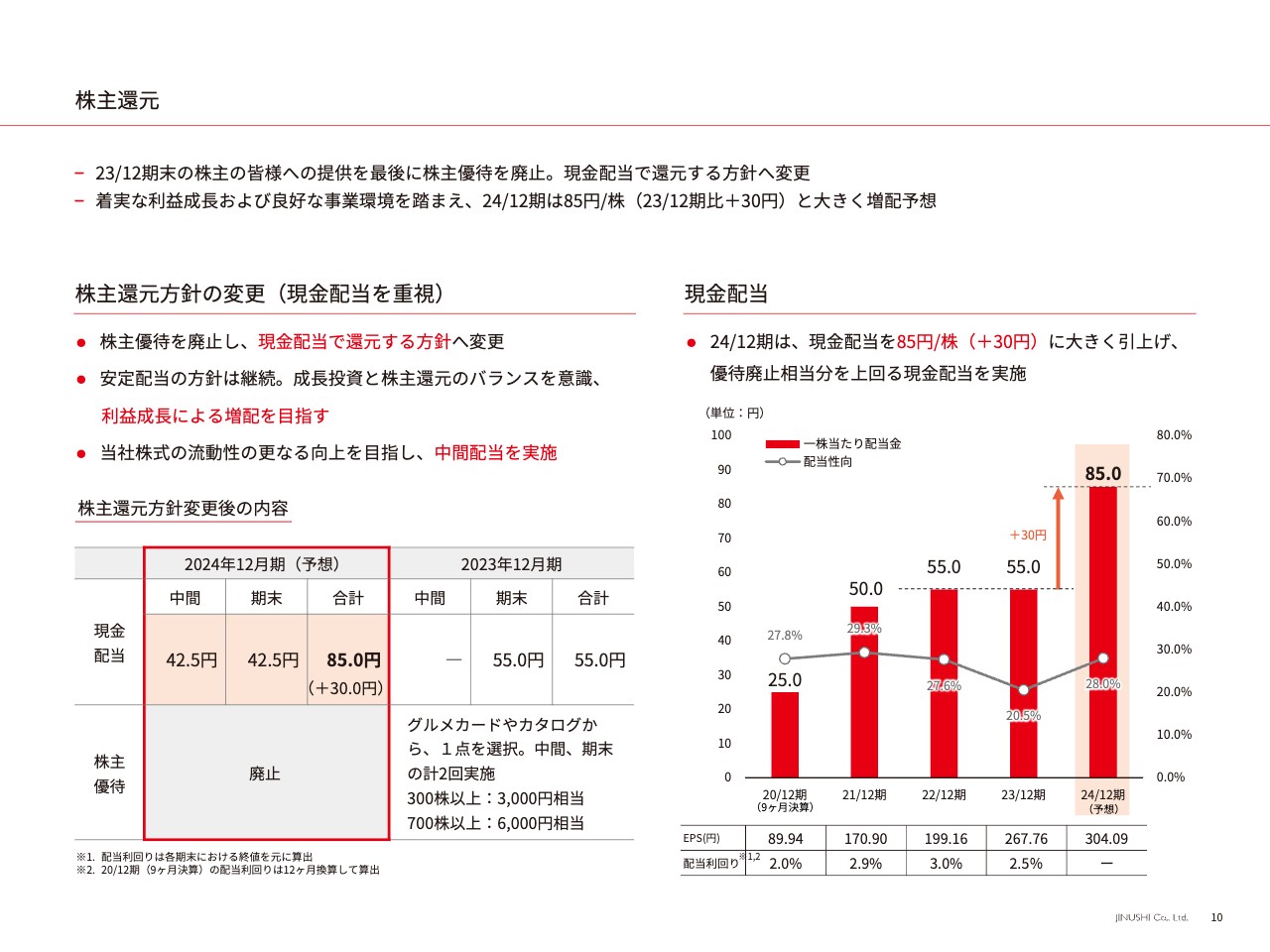

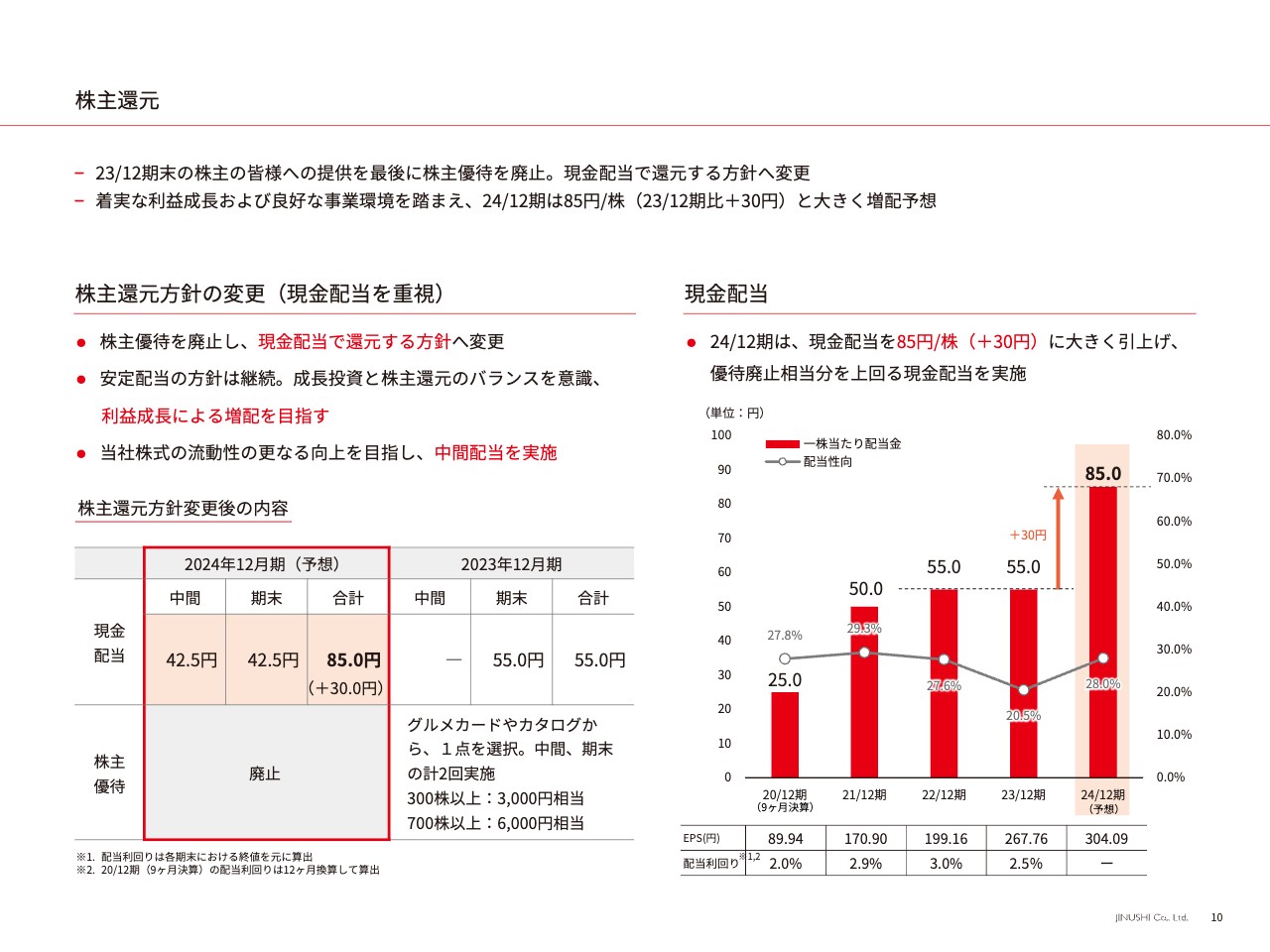

株主還元

株主還元についてご説明します。2023年12月期を最後に、株主優待を廃止し、現金配当に集約する方針とします。併せて、当社株式の流動性のさらなる向上を目指し、中間配当を実施します。

2024年12月期の現金配当は、前期から1株あたり30円増の85円と大きく引き上げる予想です。投資家のみなさまには、株主優待ではなく、当社の独自性や将来性、利益成長にご期待いただきたいと思っています。

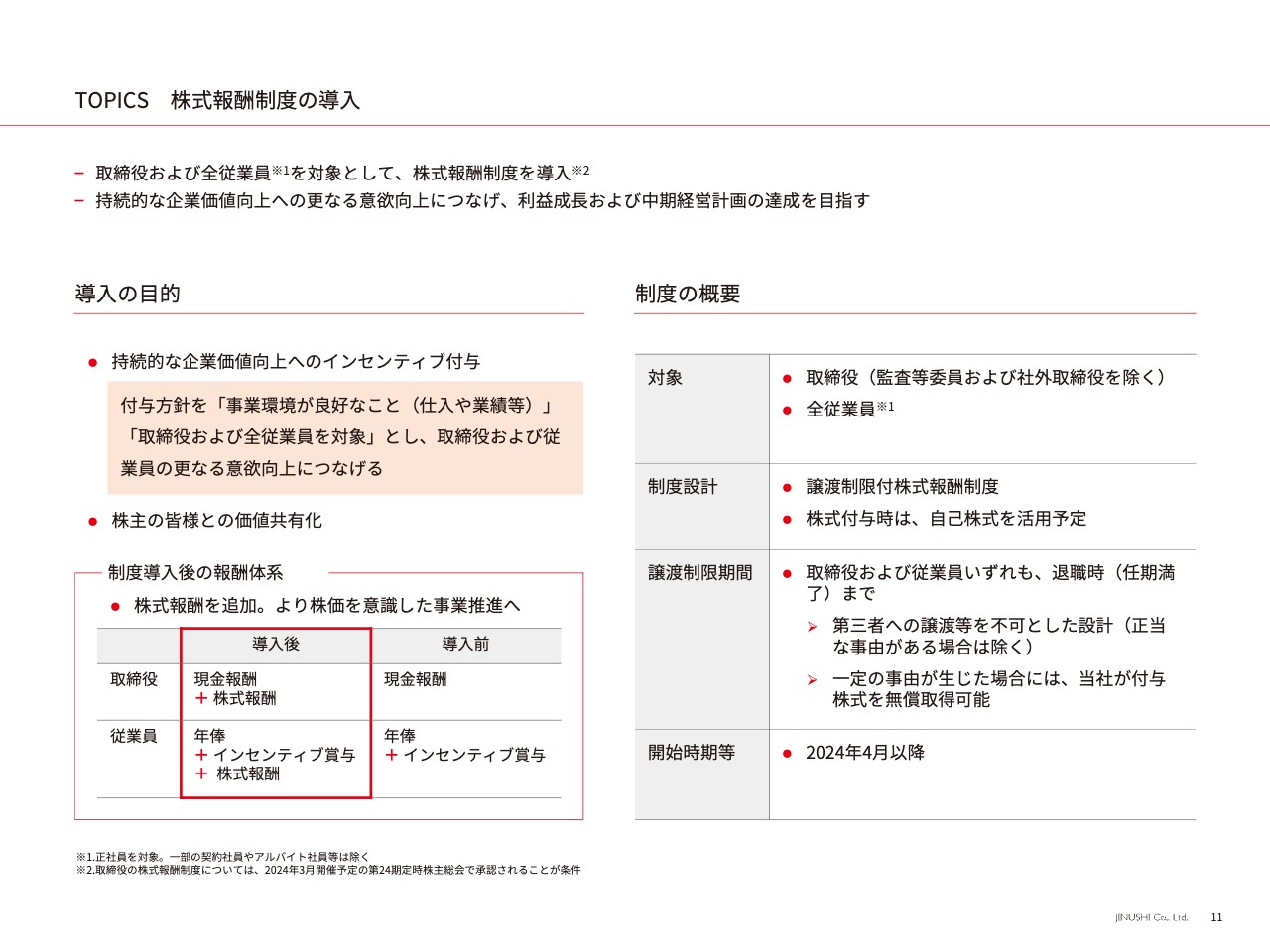

株式報酬制度の導入

株式報酬制度の導入についてご説明します。当社は、取締役および全従業員を対象とした株式報酬制度を導入する予定です。本制度の導入により、全従業員が持続的な企業価値向上に向けて一丸となり、次の20年の成長を目指します。

ポーター賞受賞

当社は、2023年10月にポーター賞を受賞しました。「JINUSHIビジネス」はまだまだ知られていないビジネスモデルです。特に昨今、資本コストを意識した経営が重視される中、土地だけのオフバランスを検討する企業も増えています。当社としても、新たなテナント業種との取引が増えていくと予想しています。

今回、ポーター賞を受賞したことが、「JINUSHIビジネス」の確からしさをご理解いただく助けとなり、さらなる取引の拡大につながっていくと確信しています。引き続き、「JINUSHIビジネス」の拡大に励み、地主リートの成長とともに、日本の大地主を目指していきます。

質疑応答:仕入の状況や今後の目標について

質問者:2023年12月期は、御社の中期経営計画の施策も功を奏し、過去最高の年間仕入件数となりました。一方で、2022年12期以前は様子見姿勢だったテナントの新規出店が進捗し、それによるペントアップ需要もあったと思います。それを踏まえ、今期は2023年12期以上の仕入となる自信や、今後の目標がありましたら教えてください。

西羅:2024年12月期の仕入については、前期以上の仕入を目指せるベースを作ることができたと考えていますので、大いに期待していただければと思います。

先ほどご説明したとおり、今までの生活必需品を扱うテナントとの付き合いを深め、広げていくことはもちろん、社名変更を契機に、社会ニーズの高まりとともに新たな業種・業態のテナントとの付き合いも深めていきます。

まだ我々の会社や、当社が何を目指しているのかが知られていません。新しく付き合いを始めることで、テナントからも「そのような機能があったのか」「今後も一緒に取り組みたい」と、積極的に情報をいただくことにもつながっています。

そうすることで、テナント数の増加とともに必然的に案件数の増加にもつながっていくという、好循環を生む入口に立っているのでないかと考えています。

質疑応答:仕入環境の変化について

質問者:仕入環境についてうかがいます。御社と同様に底地としての取得を目指す事業者や、新築マンションや商業施設を開発するデベロッパーとの土地の取得競争に何か変化がありましたら教えてください。

西羅:取得競争については、どのような時代であっても土地を仕入れるのが簡単な時はありません。また、底地のマーケットができたことで、コロナショックを経て「これほど長期安定の商品はほかにない」と、既存の底地が人気商品化しているのは事実です。

一方で、プレイヤーが増えることは我々も望んでいました。いろいろな方々が底地の商品を作って、逆に地主グループを売却先として見据えて開発していただけるケースも増えています。

結果的に、底地マーケットが拡大することにより、我々の取引量も増えています。また、そのために先行者利益を得られるように地主リートを作り、成長させてきました。このような点で、差別化ができていると考えています。

質疑応答:2024年12月期 業績予想について

質問者:ガイダンスについてお聞きします。今期の営業利益は33パーセントの増益、当期純利益は6パーセントの増益を目指しているとのことですが、御社は基本的に保守的な計画を立てられる印象を持っています。在庫水準も非常に豊富ですし、今回のガイダンスは御社の中で必達目標になっていますか? 御社としてはどのような目標として認識しているのか教えてください。

また、2026年度の当期純利益70億円に向けて、今の現時点での手応えについて教えてください。

西羅:利益成長について、我々が最も大切にしているのは、当期純利益です。その順調な利益成長を意識しています。中期経営計画の当期純利益70億円の達成に向けて、先ほどの施策等も含め、足元も順調に仕入が拡大しているとご期待いただければと思います。

質疑応答:仕入の取得目線について

質問者:今期の仕入について、「前期以上を目指す」とのことですが、その仕入の目線について、ある程度突っ込んだ価格で買いにいくものなのでしょうか? フロービジネスの粗利益率として、どのように考えればよいかを教えてください。

西羅:先ほどお話ししたとおり、底地のマーケットができて底地は人気商品になっています。したがって、既存の底地が入札でマーケットに売却されることになると、我々も取得できると思っていませんし、そもそもあまり入札には参加しません。

我々は「一から商品を作るメーカー」ですし、底地のマーケットを作ってきた先行者として、この20数年のテナントとの実績やノウハウを活かし、できるだけ相対で商品を作ることを心がけています。

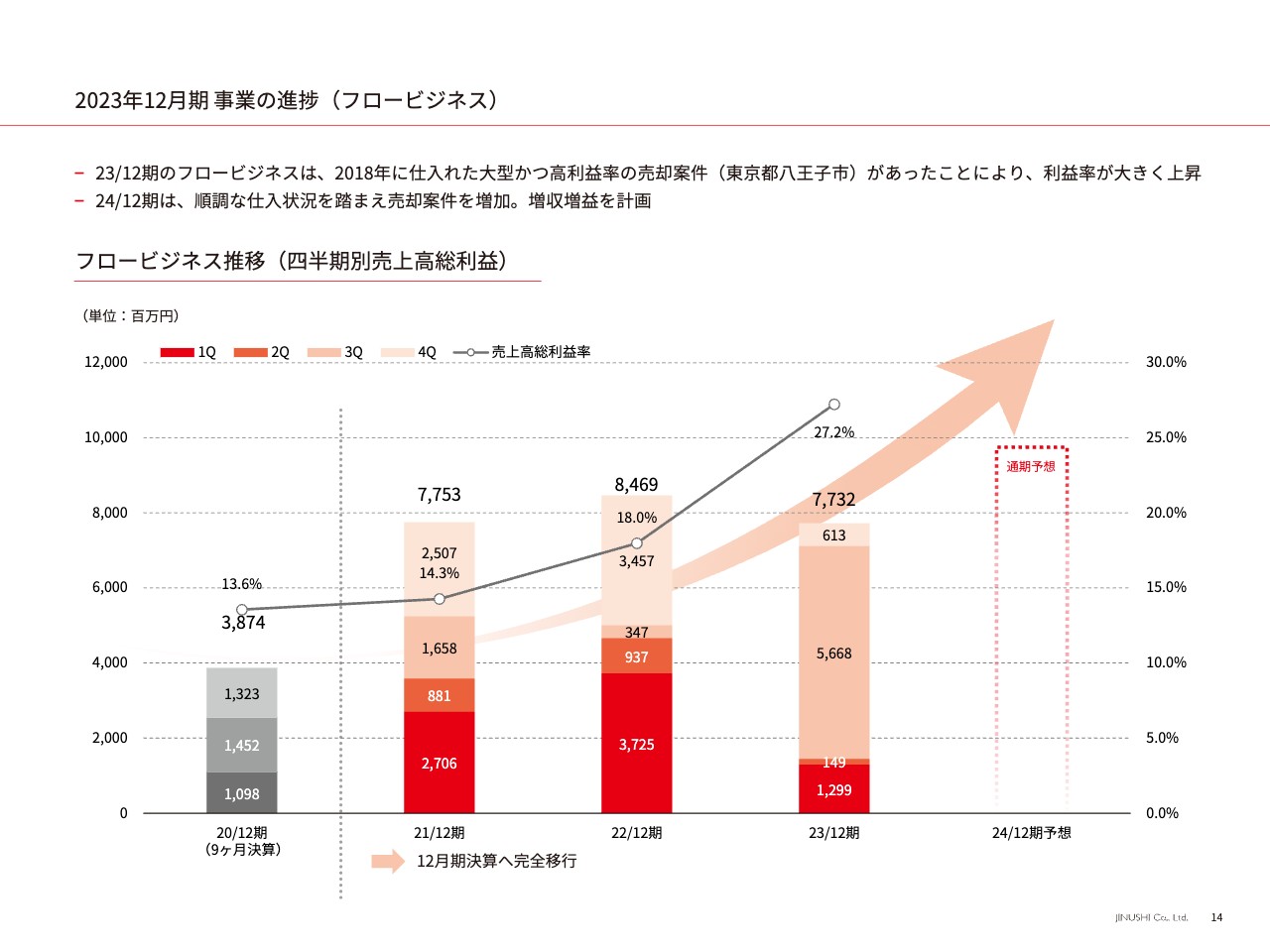

先ほどご説明したとおり、2023年12月期は大型案件の利益率の高いもの、特殊要因等があったために高利益率となりました。スライドのグラフに記載のとおり、20パーセント弱程度の粗利益率を意識しながら、成長を目指していきたいと考えています。

質疑応答:長期金利上昇下での底地の商品性について

質問者:このところ長期金利も上昇してきていますが、あらためて底地の商品性としての魅力について教えてください。例えば、このインフレ下でも賃料を上げられている事例はありますか? 需要が衰えないかについて教えてください。

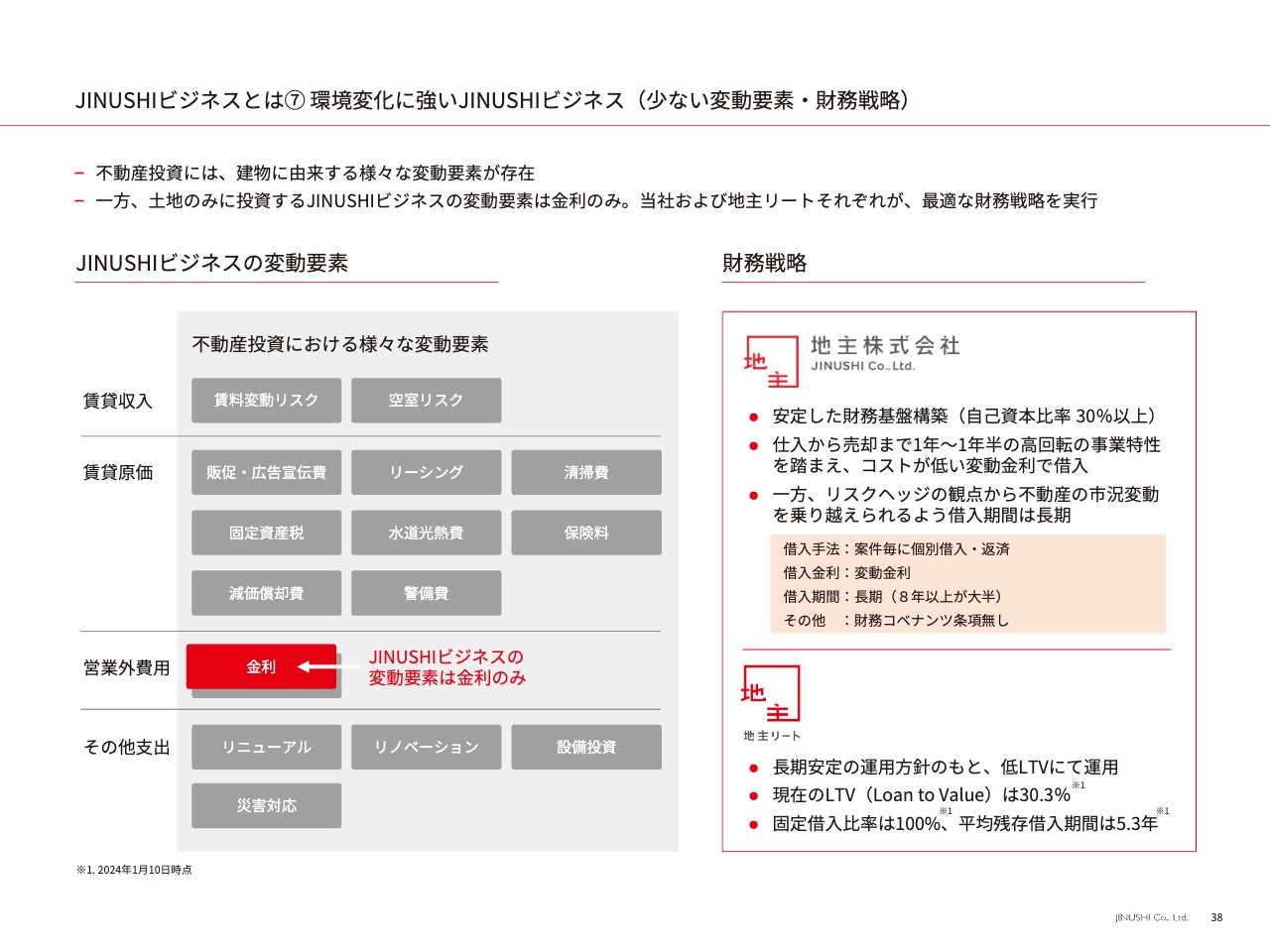

西羅:金利については、当然意識しています。スライド38ページに記載のとおり、我々の土地だけに投資する「JINUSHIビジネス」は、金利のみ影響を受けます。

一方、他の不動産金融商品は金利以外にもいろいろなことに影響を受けます。建築費や光熱費の上昇、人件費、運営管理費等の上昇など、さまざまな変動要因にさらされています。

したがって、金利が上昇する中でも、我々の長期安定の商品性はより注目され、価値が上がるだろうと考えています。また、インフレであれば土地の価値が上がります。そのようなタイミングであれば、当然ながらテナントの借地料も増額を求められる環境になると思っています。

質疑応答:株主還元方針について

質問者:増配についての質問です。株主優待を廃止し、現金配当で還元する方針へ変更されました。これは利益成長に対する自信の表れとして見てよいですか? 過去の配当性向を見ると右肩下がりになる時もありましたが、今後の配当に関する考え方について教えてください。

西羅:基本的に安定して配当を出し続けたいと考えています。社名変更を契機とした取り組みやその施策が功を奏している中で、継続的に好調な仕入環境、事業環境の基盤を作ることができました。今回の増配は今後の利益成長への自信の表れだと感じていただければと思います。

質疑応答:来年1月の地主リートの増資について

質問者:一部の国内投資家では、金利上昇懸念から私募リートへの投資を様子見していると聞いていますが、御社の地主リートへの引き合いなどはいかがでしょうか? 来年1月の地主リートの増資に対して、懸念などはありますか?

西羅:おかげさまで地主リートが2017年1月に運用開始して以来、8年連続で増資を行いました。資産規模も、私募リートの中で第7位となる2,200億円を超える規模にまで成長させることができました。

コロナ禍等もあったものの、その間も我々のコンセプトのとおり、長期安定でボラティリティが少なく、投資家にとって不安要素のない社債代替のような金融商品であると、非常によくご理解いただけていると実感しています。

投資家の裾野も広がってきています。世の中は常に変化しますが、そのような変化がある時ほど、我々の商品は注目されるのではないかと考えています。

質疑応答:エクイティファイナンスの可能性について

質問者: 2023年12月期末の自己資本比率は30.9パーセントと、2022年12月期末から低下しています。今期も仕入案件が増加した場合、エクイティファイナンスの可能性はどのように考えていますか?

西羅:先ほどのご説明のとおり、財務規律で自己資本比率30パーセント以上を意識しながら積極的に仕入を拡大していきます。その中で、必要に応じて常にさまざまな手段を検討したいと考えています。

質疑応答:さらなるテナント増加の可能性と、社会インフラ系の比率について

質問者:「社会インフラを担うテナント」の仕入が急増しています。今後のさらなる増加の可能性はどのように見ていますか? 「社会インフラを担うテナント」と、「生活必需品を扱うテナント」の比率はどのようになると考えていますか?

西羅:土地をお貸しするテナントは、常に社会的ニーズがあるところを意識しています。そのような中で、今までは約8割がスーパーやホームセンター、ドラッグストアなどの生活必需品を扱うテナントとの取り組みです。

その分野はもちろん伸ばしつつ、5年後には「生活必需品を扱うテナント」を5割、「社会インフラを担うテナント」が5割と、全体としても取り組み件数が増え、大きくなっていることをイメージしています。

質疑応答:地主リートの見通しについて

質問者:上場リートはP/NAVの低下で増資による物件取得がしにくい状況ですが、地主リートの買い手の取得目的やスタンス、期待利回りなどに変化はありますか?

西羅:まず、地主リートは私募リートです。上場リートではマーケットボラティリティにさらされるということもあり、テナントからいただく借地料を長期安定の金融商品として投資家のみなさまに提供するというコンセプトの中で、当初より商品設計として私募リートを選択しています。

地主リートは、すでに資産規模も2,200億円を超えトラックレコードもあり、そのような意味では先行者としての貯金があります。さまざまな問題は常に世の中で起こるものと考えていますが、これによりいろいろなことに対応でき、これからますます競争優位性は高まっていくのではないかと考えています。

質疑応答:建築費の上昇がもたらす影響について

質問者:足元の建築費の上昇が底地に直接影響することはないと思いますが、賃料利回りを確保するため、土地部分の価格目線を下げるといった間接的な影響はありますか?

西羅:直接的には建物を保有しないため、まったく影響はありません。一方、建築費はテナント側の事業計画に当然関わる話であり、それが事業収支の中で建築費が上がった分、借地料を抑えざるを得ないということもあるかもしれません。

だからこそ、テナントの業種・業態も含め、お付き合いするテナントの数を積極的に増やしていくため、さまざまな施策に取り組んでいるところです。

実際に、新しく底地を作るだけではなく、既存の土地建物の、土地だけのオフバランスを積極的に提案しています。この取り組み件数は、今後ますます増えていくと期待しています。

この銘柄の最新ニュース

地主のニュース一覧- 譲渡制限付株式報酬としての自己株式の処分の払込完了に関するお知らせ 2024/04/19

- スポンサードリサーチレポート発行のお知らせ 2024/04/10

- 人事異動に関するお知らせ 2024/04/09

- 人事異動に関するお知らせ 2024/04/09

- <04月01日の25日・75日移動平均線ゴールデンクロス銘柄> 2024/04/02

マーケットニュース

地主の取引履歴を振り返りませんか?

地主の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。