グンゼのニュース

グンゼ、2Qの各段階利益はいずれも前年を上回る 高付加価値化と価格改定が進み収益性が改善したアパレル事業が牽引

2024年3月期第2四半期決算説明

佐口敏康氏(以下、佐口):本日はご多忙にもかかわらず、お集まりいただきありがとうございます。当社の第2四半期の決算についてご説明します。

今期は幸い春先に新型コロナウイルス感染症が5類に移行され、経済も通常に戻りつつあり、旅行者が動き出すなどの明るい兆しがありますが、1ドル150円を超えるような円安影響を受け、厳しい環境が続きました。

また、素材関係が昨年からの在庫増による需要低迷の状況など思った以上の影響を受けたと感じています。詳細は後ほどご説明しますが、そのような経済状況に加え、ウクライナに続いてイスラエルとの地政学的な問題が出てきています。そのため、下期も見通しづらい状況ではありますが、目標値に向かって進みたいと思っています。

Ⅰ-1. 2024年3月期第2四半期累計 業績

澤田博和氏(以下、澤田):第2四半期累計期間の業績についてご報告します。

売上高は、651億5,300万円で対前期マイナス3.3パーセント、営業利益は32億3,000万円で対前期4億2,300万円の増益、経常利益は32億8,000万円で対前期1億9,300万円の増益となりました。

最終利益は26億5,700万円で対前期4億5,100万円の増益となり、減収ではありましたが、段階利益についてはそれぞれ前年を上回ることができました。

Ⅰ-2. 第2四半期累計連結決算サマリー

第2四半期累計の連結決算サマリーです。端的に言えばアパレル事業の収益性が改善し、全体では減収増益となりました。

機能ソリューション事業は、物価上昇による素材関係の需要減速や原燃料高の影響を受け、減収減益となりました。プラスチックフィルム分野は、米国の包装用フィルムが堅調に推移したものの、国内・アジアでは需要停滞の影響を受けました。

エンジニアリングプラスチックス分野では、OA機器向けが停滞しましたが、半導体及び一般産業用向けが堅調に推移しました。電子部品分野は、中国向けタッチパネルが市況低迷の影響を受けました。

メディカル事業は、生体吸収性の当社新製品の販売と中国での拡販が順調に進んだものの、医療用レーザーの販売が苦戦しており、減収減益となりました。

アパレル事業は販売回復が進む中で、商品の高付加価値化を含めた価格改定が進み、収益性が改善して増益となりました。アパレル事業全体では、強化を進めるEC、直営店ルートが伸長しました。しかし量販店ルートが苦戦したほか、記録的な残暑による秋冬商品展開遅れの影響を受けました。引き続き、DtoCシフトによる成長戦略を進めていきたいと考えています。

ライフクリエイト事業は行動制限の解除もあり、順調に推移し増益となっています。

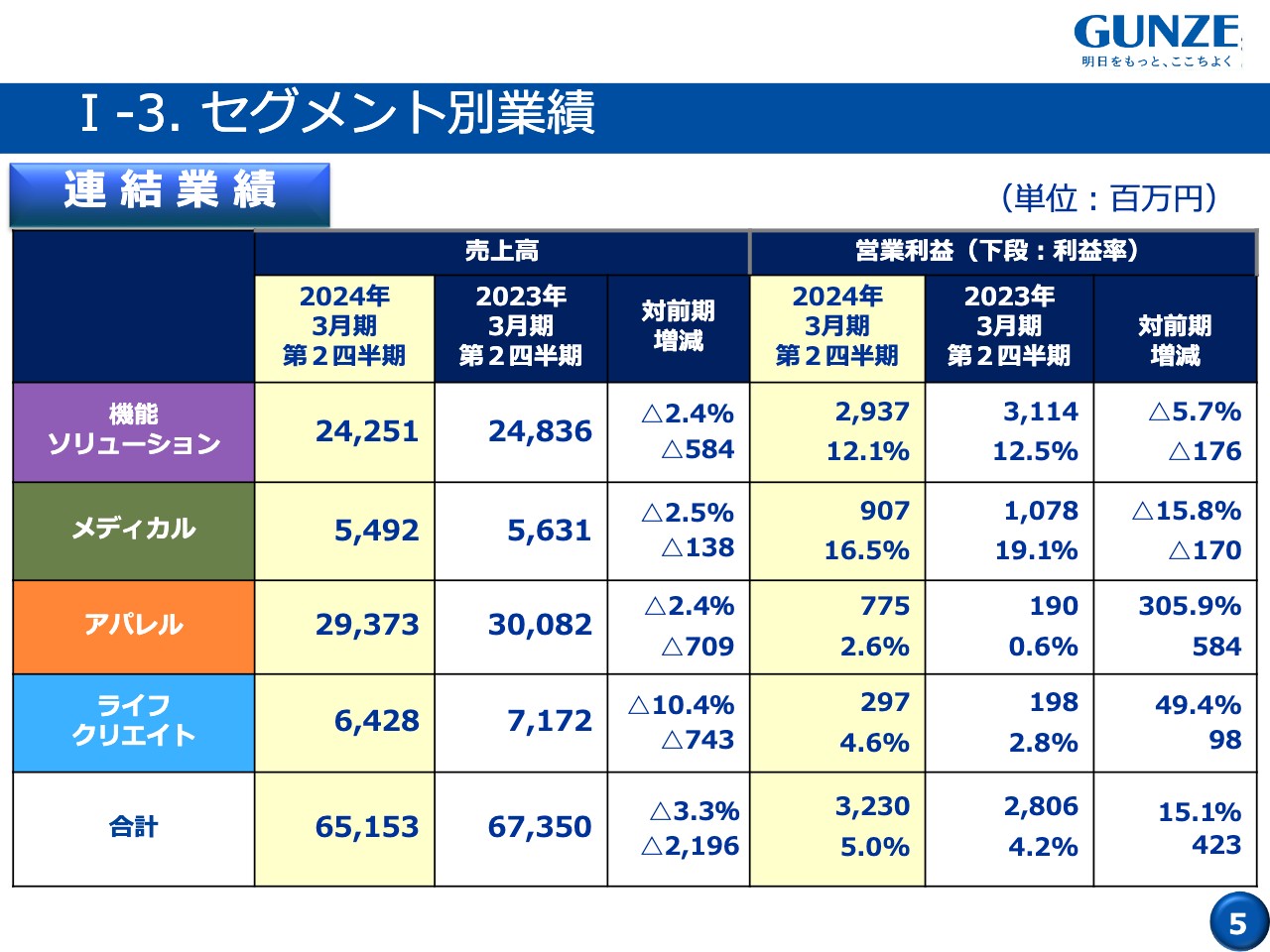

Ⅰ-3. セグメント別業績

機能ソリューション事業の売上高は、242億5,100万円で対前期マイナス2.4パーセント、営業利益は29億3,700万円で対前期1億7,600万円の減益となりました。

メディカル事業の売上高は、54億9,200万円で対前期マイナス2.5パーセント、営業利益も9億700万円で対前期1億7,000万円の減益となりました。

アパレル事業の売上高は、293億7,300万円で対前期マイナス2.4パーセントとなりましたが、営業利益は7億7,500万円で対前期5億8,400万円の増益と、大幅に改善しました。

ライフクリエイト事業の売上高は64億2,800万円です。昨年は遊休地再開発プロジェクトの一部特殊な売上がありました。今年はそれがなくなった影響も含め、マイナス10.4パーセントとなっています。しかし、営業利益は2億9,700万円で対前期9,800万円の増益となりました。

Ⅰ-4. 第2四半期累計 セグメント別構成比

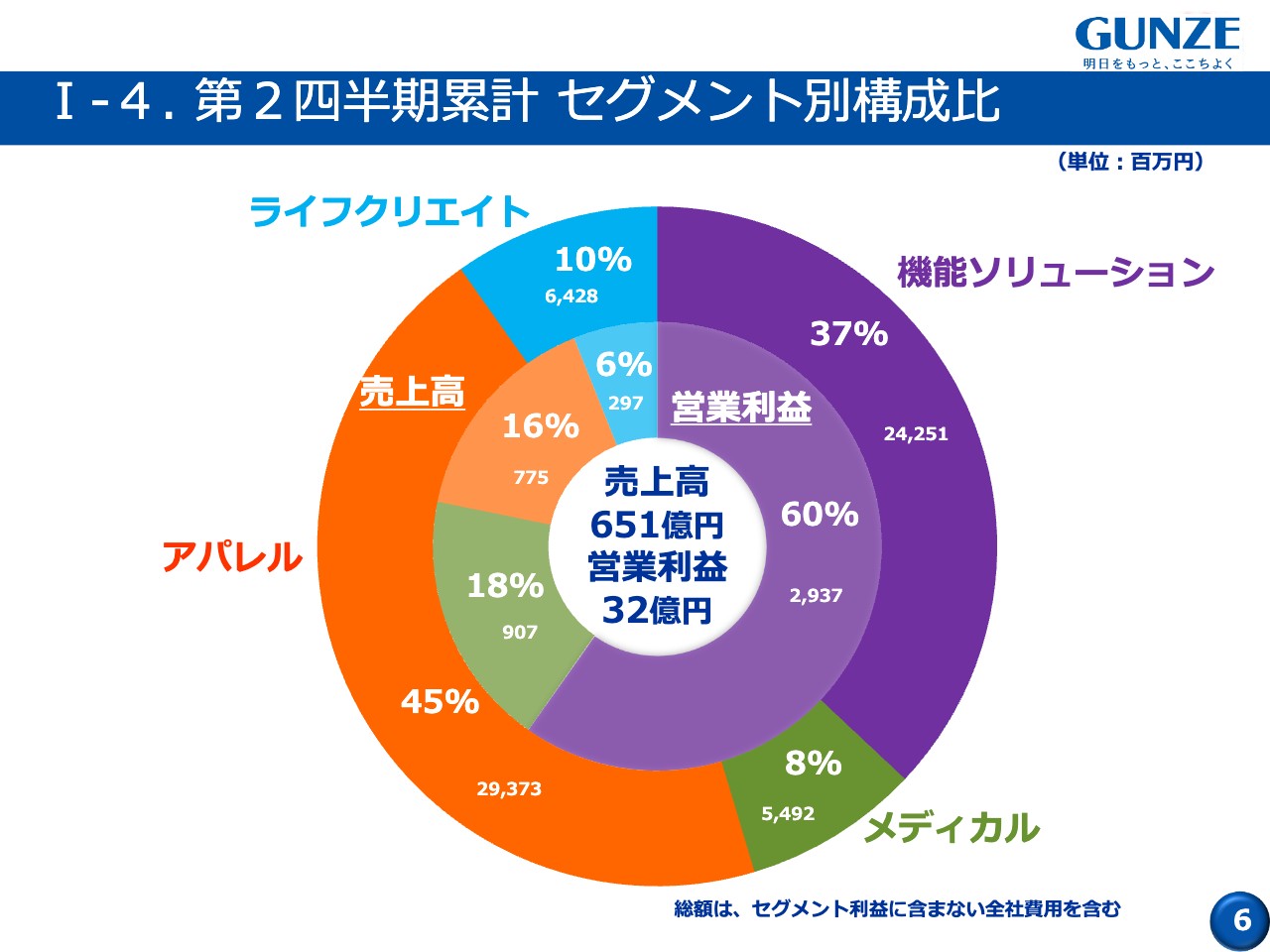

セグメント別の売上構成比についてご説明します。機能ソリューション事業とメディカル事業を足したものがアパレル事業と拮抗しており、昨年と同様の傾向です。

一方で営業利益はアパレル事業のウェイトが16パーセントと、昨年から大きく改善しています。

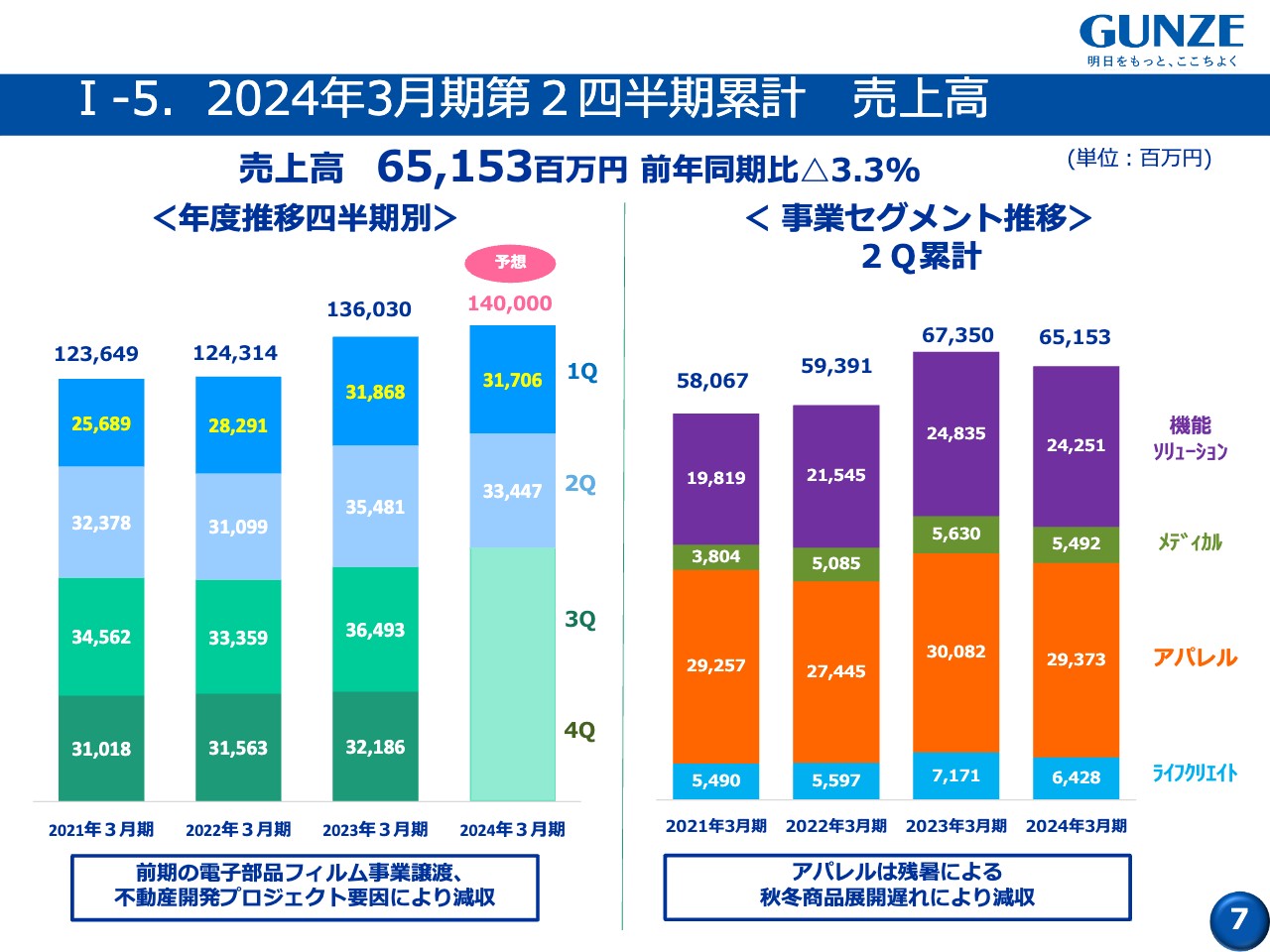

Ⅰ-5.2024年3月期第2四半期累計 売上高

四半期別の売上高の状況です。不動産関係のプロジェクトの売上がなくなったことで、減収となりました。それに加え、昨年上期で終了した電子部品分野のフィルム部門の譲渡によるマイナス影響があったほか、アパレル事業では残暑による秋冬商品展開遅れの影響もあり、全体としては減収となっています。

Ⅰ-6.2024年3月期第2四半期累計 営業利益

四半期別の営業利益の状況です。スライドをご覧のとおり、第1四半期、第2四半期ともに前年比で増益となっています。

機能ソリューション事業は低迷しましたが、アパレル事業がカバーしたことがグラフから見て取れると思います。

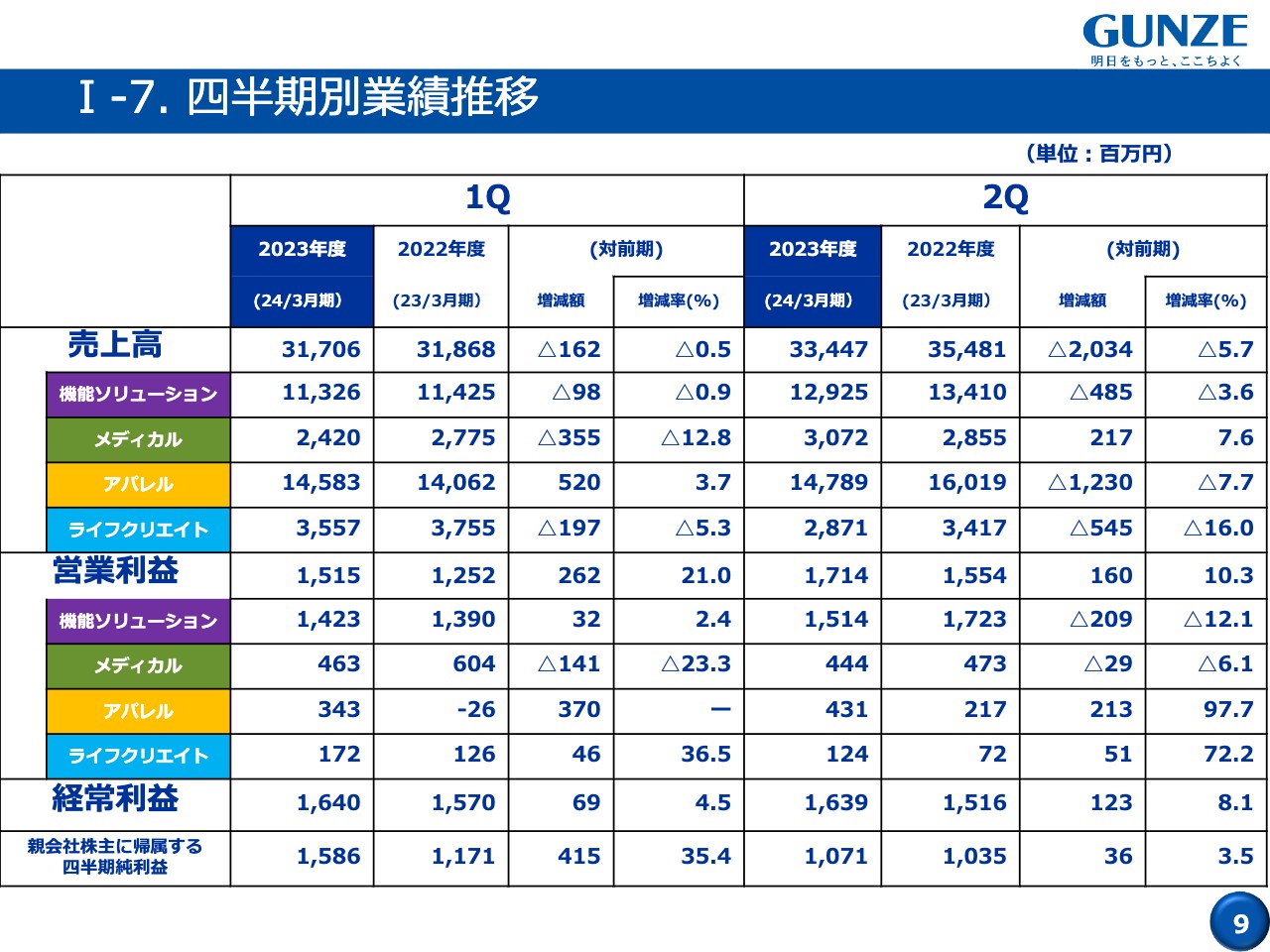

Ⅰ-7. 四半期別業績推移

四半期別の業績推移です。売上高は、第2四半期単体でマイナス20億3,400万円となっています。特に機能ソリューション事業では、プラスチックフィルム分野と電子部品分野の落ち込みが顕著になっています。一方でメディカル事業は回復傾向にあります。また、アパレル事業は残暑の影響も含めて売り負けが大きくなってしまいました。

営業利益は、第2四半期単体で1億6,000万円改善しています。機能ソリューション事業はプラスチックフィルム分野、電子部品分野の売上減による影響が大きく、2億900万円の減益となりましたが、アパレル事業は大きな減収にもかかわらず2億円強の改善ができています。

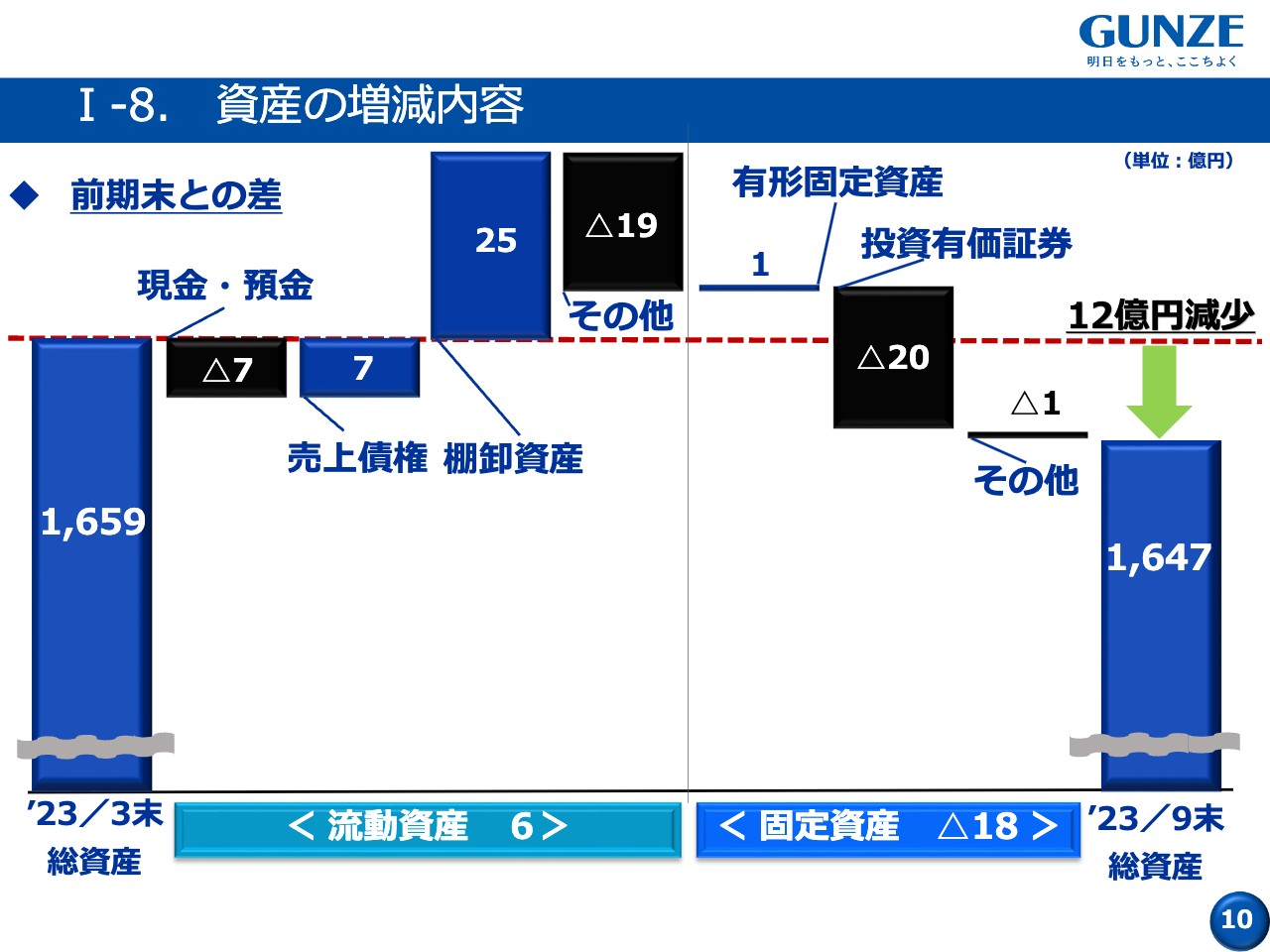

Ⅰ-8. 資産の増減内容

資産の増減内容についてです。期首に比べて12億円減少しています。主な内容として、棚卸資産が25億円増えています。これは季節変動によるものです。つまりアパレル事業は備蓄の時期ですので、その分が期首から増えています。その他のマイナス19億円は、昨年仮払いした税金関係が戻ってきたことによるものです。

また、投資有価証券が20億円減少しました。政策保有株式の売却を、上期も引き続き実施しましたが、一方で株価が上がってきており、残る株価が上昇しました。その結果、差し引きで20億円減少したということです。

Ⅰ-9. キャッシュフロー

キャッシュフローの状況についてです。営業活動によるキャッシュフローは、2024年3月期9月末で35億5,200万円となりました。

昨年は、その前の年度の所得にかかる税額が非常に多く、仮払いが多額だったことが影響してマイナス20億4,800万円となりましたが、今年は正常化しています。

投資活動は、ほぼトントンのマイナス6,300万円となりました。要因は、固定資産の取得36億2,600万円があったものの、投資有価証券の売却が45億4,900万円あったためです。

これらのフリーキャッシュフローで稼いだお金で、コマーシャルペーパー等の借入金を返済したキャッシュフローとなっています。

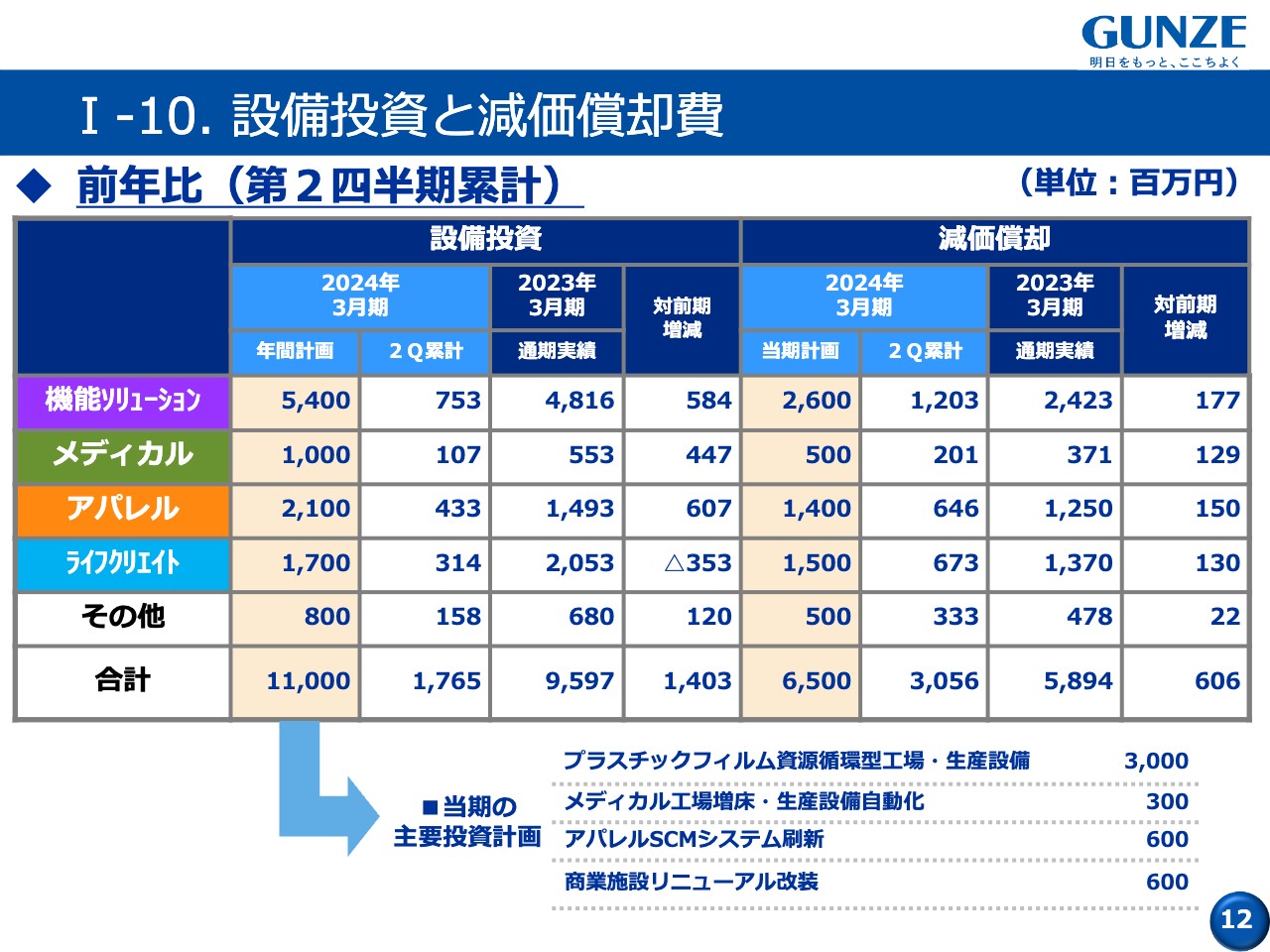

Ⅰ-10. 設備投資と減価償却費

設備投資と減価償却費についてです。年初に報告した投資計画から若干の見直しはしていますが、年間で110億円の投資を考えており、減価償却費65億円を大きく超える大型投資を今年も実施する計画です。

主な内容については、サーキュラーファクトリーと呼ばれるプラスチックフィルム資源循環型工場・生産設備を中心に、スライド下部に記載した内容の投資を検討しています。

Ⅱ-1. 第2四半期累計事業概況

事業セグメント別の概況をご説明します。機能ソリューション事業のプラスチックフィルム分野は、今年4月にサーキュラーファクトリーが完成し、設備の自動化や再生可能エネルギーの活用による生産革新を進めています。

また、環境対応商品の市場投入に取り組むとともに、米国・中国・アセアン等における海外拡販を強化しているところです。

主な製品群別の状況です。主力の平板収縮について、飲料分野は猛暑により堅調に推移しましたが、我々が最も得意としている食品・トイレタリー分野は、製品値上げによる消費者の買い控えが非常に強く影響しました。

ナイロンについて、国内は製品値上げによる買い控えや、包材面積の縮小などにより、使用量が減少しています。輸出は米国と、特に中国の景気悪化による部材の受注減が大きく影響しました。

工業用品は上期に半導体市場が戻らず、その影響を受けました。OPPは包装材料全体の市場が縮小しており、その影響を受けました。

グローバルは、米国の機能性飲料が非常に好調だったことで、拡販が進みました。一方で中国・ベトナム(アセアン等)は現地でのインフレが進んでコスト重視の姿勢が強まり、我々の高価格帯の商品はやや低迷しました。

Ⅱ-2. 第2四半期累計事業概況

エンジニアリングプラスチックス分野は、主力のOA市場向け製品のシェア拡大に加え、新用途開発により、健康・医療関係ならびに産業機器向け製品のさらなる拡販を目指しています。

OA向け機能商品では、特に欧米や中国の経済停滞によって、小型プリンター等の買い替えサイクルの長期化の影響を受けました。非OA向けでは、フッ素樹脂原料が逼迫している状況の中、受注状況は各産業ともに堅調に推移しています。

電子部品分野は、昨年フィルム部門を譲渡し、さらに損益の改善に努めています。残ったタッチパネルについては中国向けの市況の回復が非常に遅れています。

Ⅱ-3. 第2四半期累計事業概況

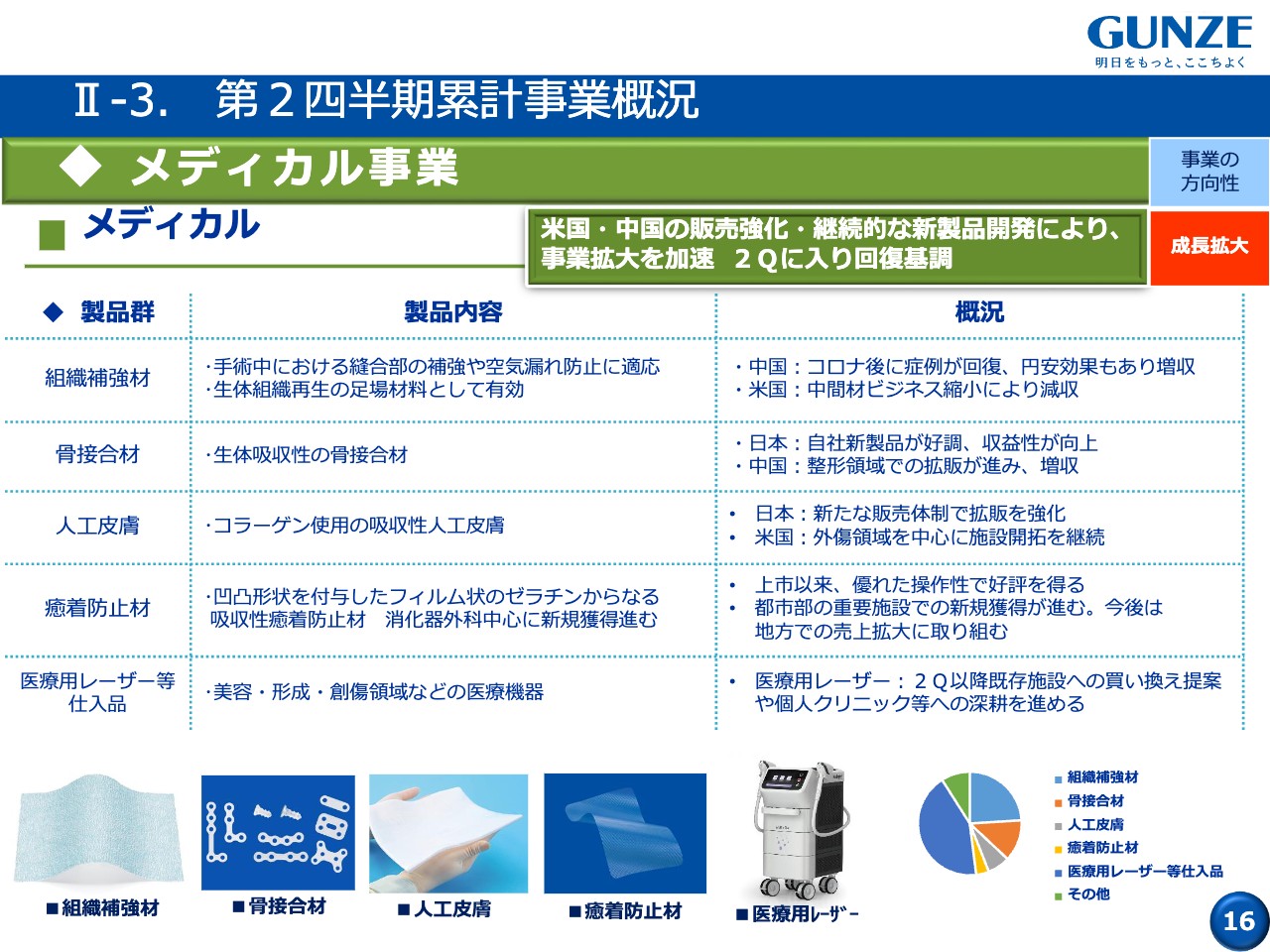

メディカル事業は、米国・中国での販売強化と継続的な新商品展開により、事業拡大を加速しています。

主な製品群として、組織補強材、骨接合材、人工皮膚は中国・日本で非常に好調です。新製品の癒着防止材は、非常に堅調に推移しています。

一方で、医療用レーザー等の仕入品は相変わらず苦戦していますが、第2四半期以降で、既存施設への買い換えの提案や個人クリニック等への深耕を進めているところです。

Ⅱ-4. 第2四半期累計事業概況

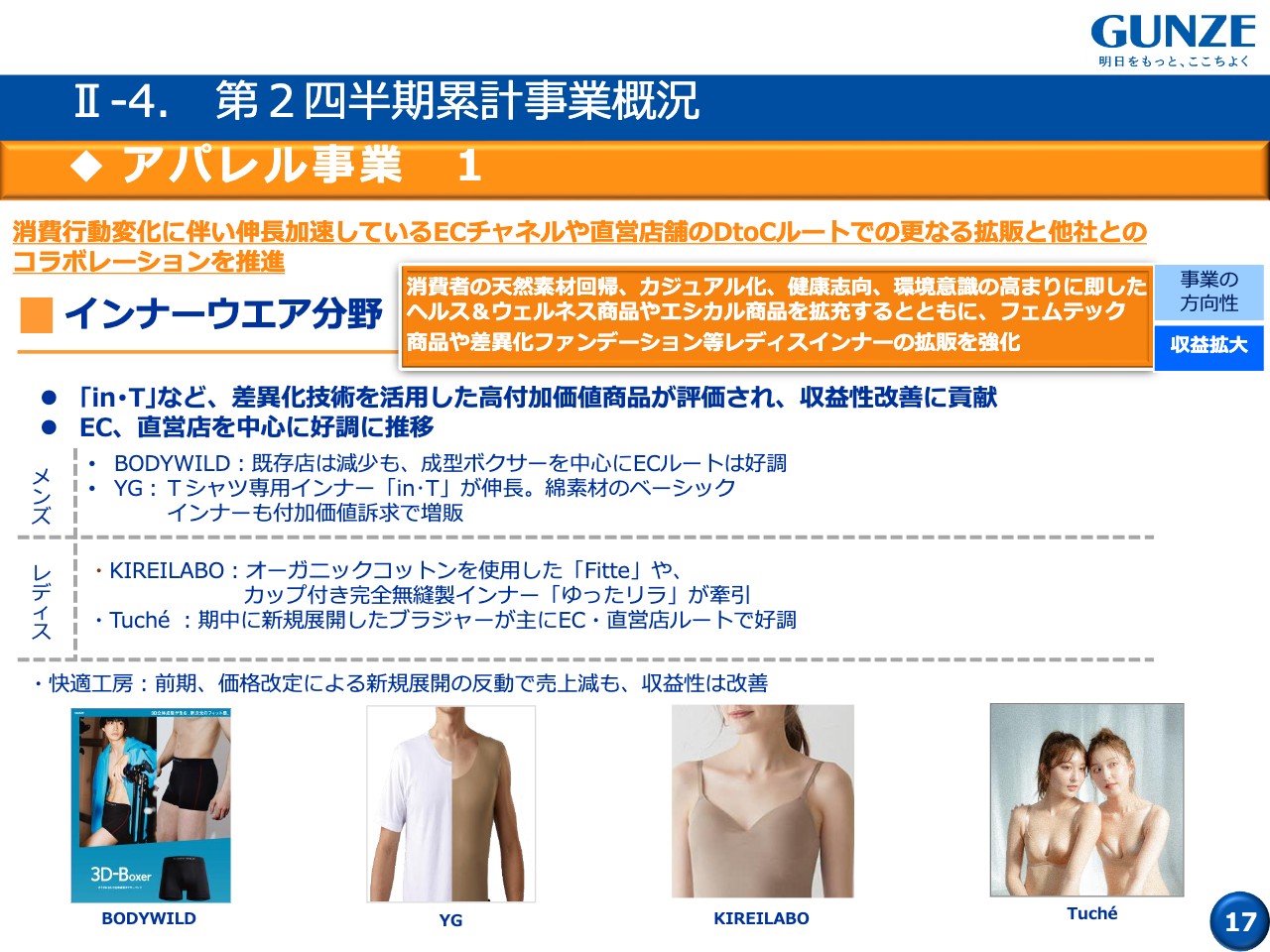

アパレル事業は、消費行動の変化に伴い伸長・加速しているECチャネルや、直営店舗のDtoCルートでのさらなる拡販と、他社とのコラボレーションを推進しています。

インナーウエア分野では、消費者のニーズに即したヘルス&ウェルネス商品やエシカル商品を拡充するとともに、フェムテック商品や差異化ファンデーション等のレディスインナーの拡販に注力しています。

「BODY WILD」「YG」「KIREILABO」「Tuché」など、差異化技術を活用した高付加価値商品が評価されており、収益性改善に貢献しました。特にEC、直営店などで好調に推移しています。

ただし、定番の「快適工房」は、前期に行った価格改定による新規展開の反動があり、今年は売り負けの要因の1つになっています。

Ⅱ-5. 第2四半期累計事業概況

レッグウエア分野についても、消費者ニーズの変化に基づく市場対応力を強化し、レギンスやボトムカテゴリーの新商品を積極的に展開するとともに、昨年から継続している生産拠点の再編等による構造改革を推進し、収益力を着実に回復しているところです。

Ⅱ-6. 第2四半期累計事業概況

ライフクリエイト事業です。不動産関連分野について、ショッピングセンター事業では行動制限の解除以降、「つかしん」の来客数が着実に回復しています。一方で、エネルギーコストが高止まりしていることもあり、損益的に影響を受けました。

スポーツクラブ分野は、スクール事業の強化と価格改定の実施により、売上は回復傾向にあります。しかしフィットネス事業では、会員数がコロナ禍以前の水準に戻っておらず厳しい状況です。それぞれの店舗特性を踏まえ、収益改善に取り組んでいきたいと考えています。

緑化分野は学校等の大型物件の納品が順調で、堅調に推移しました。

以上、決算の概要についてお話ししました。

Ⅲ-1. 2024年3月期連結業績予想

今後の見通しについてご説明します。業績予想は、2024年3月期第2四半期までの実績に多少の凸凹はありますが、全体として標準進度で進捗していると考えています。

したがって、全体の業績予想は見直さず、売上高1,400億円、営業利益75億円、親会社株主に帰属する当期純利益は48億円を目標に進めていきたいと考えています。

Ⅲ-2. セグメント別業績予想

セグメント別対前期比較にも凸凹はありますが、現時点で見直しは行わず、年初の業績予想のとおりとなっています。

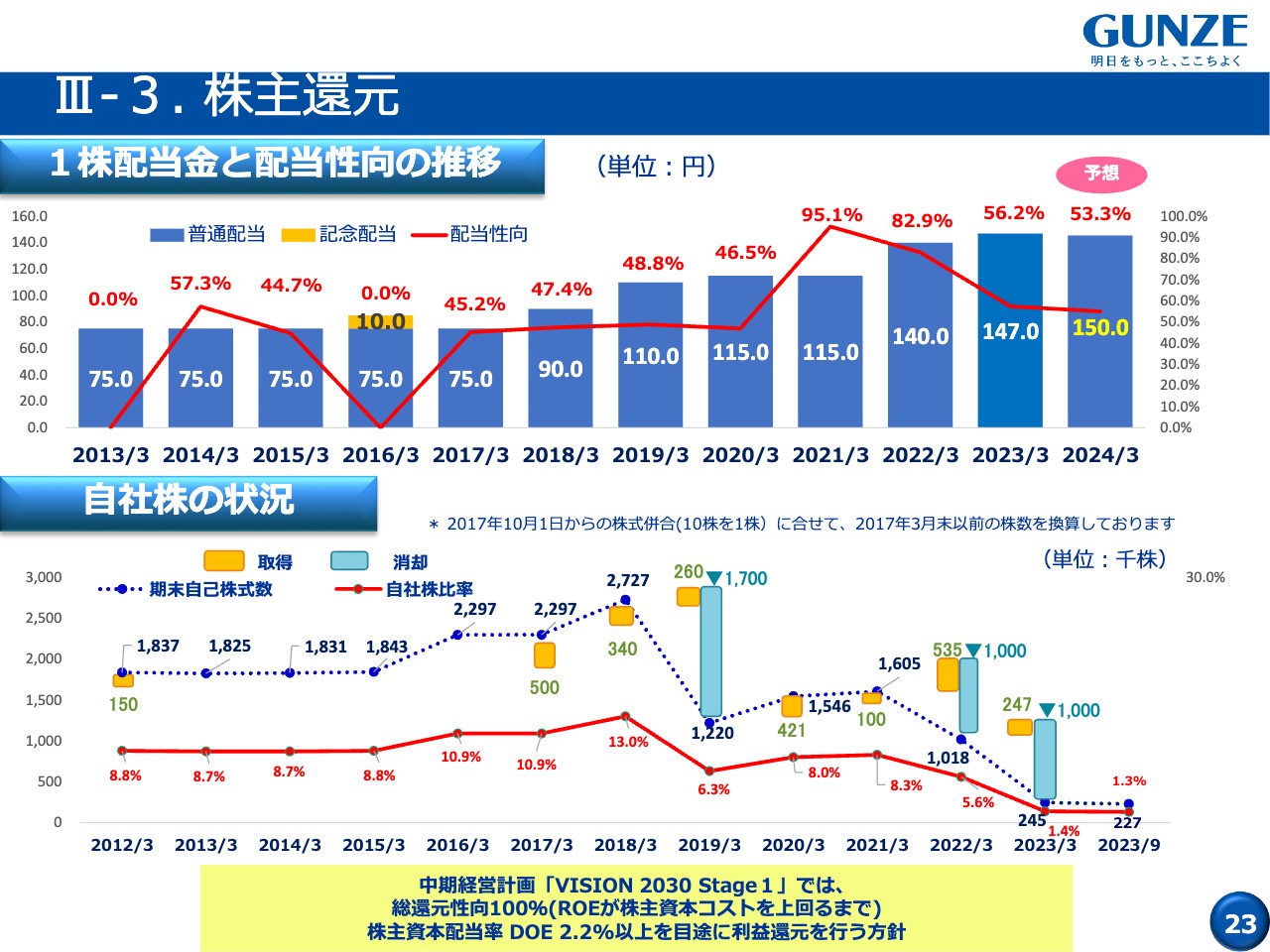

Ⅲ-3. 株主還元

株主還元です。中期経営計画「VISION 2030 Stage1」に基づき、株主資本配当率DOE2.2パーセント以上を目途に利益還元を行う方針です。2023年3月期は、6月に147円の配当を実施しました。

2024年3月期の配当予想150円について、現時点で変更の予定はありません。併せて、総還元性向100パーセントを目標としています。

Ⅲ-3. 株主還元<補足>

決算発表と同時に公表しましたが、自己株式取得を本日の取締役会で決定しました。取得の内容について、発行済株式総数の2.49パーセントに該当する43万株を上限とし、20億円を上限に実施します。年度末の2024年3月22日までを取得期間として実施していく予定です。

Ⅰ 主力セクター下期推進事項

佐口:主力セクター下期推進事項について、佐口からご説明します。第2四半期が終わり、機能ソリューション事業も厳しい状況だとご理解いただいたと思います。その中でどのように下期を進めていくかについてご説明します。

1つ目のプラスチックフィルム分野では、世の中が正常化してきている中で、本来のサステナビリティの考えから環境に対する問題等もあり、また値上げしているため、その反動で数量も落ちていることが課題として挙げられます。

下期の推進事項について、収縮ラベル用の平板収縮は、リサイクル原料比率30パーセントの環境対応型のフィルムラベルとして上市しています。これをはじめ、いくつかの環境対応製品をシリーズで出していきます。パッケージの分野では、薄膜化や減量化が環境対応の中心になるため、薄膜化フィルムへの市場参入を考えています。

グローバルの項目では、スライドに「米国:トイレタリー、ベトナム:飲料、中国:生活用品向け等」と記載しています。従来は日本からの輸出が難しかったのですが、今は為替がかなりの円安です。円安では価格がおおよそ合ってきますので、これを機に海外に拡販していく計画です。

これらにより数量を増加させると同時に、4月に完成し稼働し始めたサーキュラーファクトリーを活用し、全品種でのコストダウンを推進します。このサーキュラーファクトリーは環境対応型の工場で、第1の目標として「ゴミゼロ」を掲げ、各工場が出すゴミをゼロにすることを目指しています。原料を全部使い切ることになるため、環境にとってもプラスですが、ロスがなくなりますので収益もプラスになります。

この効果が思いのほか出てきていますので、従来の計画より少し前倒しで進めていきたいと考えています。今回、守山工場でサーキュラーファクトリーを立ち上げ、その技術を蓄積していますが、できるものは他の工場に展開してこの効果を早く出し、収益化していきたいと考えています。

2つ目のエンジニアリングプラスチックス分野は、そもそも特殊な領域であり、市況の影響を受けにくい商品群となっています。それでも素材関係全体にブレーキがかかっていますので、このセクターも以前よりは楽観視できないと思っています。

現状、半導体向けもOA関連も在庫調整局面で一服感がありますが、特殊な部品ですので、それほど心配はしていません。おそらく第3四半期、第4四半期にかけて回復してくると思います。産業関連の健康医療向け等が順調に進んでいるため、引き続き拡販すれば大丈夫だと考えています。

3つ目のメディカル分野も、全体としては順調に進んでいます。特に組織補強材や癒着防止材の拡販が順調に進んでいます。中国も順調に進んでいますが、唯一、脱毛用レーザーがうまくいっていません。「うまくいっていない」というより、「通常期に戻った」と表現したほうがよいかもしれません。

昨年、一昨年は脱毛がブームになっていましたが、最近は落ちてきています。また、医療関係もコロナ禍でいろいろな補助金が出た影響で資金が潤沢だったため、レーザーの機械などを購入する余力がありましたが、通常に戻ってきています。そのようなこともあり、レーザーの出荷数量は、昨年、一昨年ほど伸びていません。よかった前年と比較するとマイナスに見えますが、その前と比べるとだいたい通常どおりだと言えます。

ただし、このレーザーの機械は、当社がヨーロッパから仕入れて国内で販売している商品です。当社で製造して作っている癒着防止材などと比べると、戦略上の影響は少ないと考えています。したがって、本来、私どもが主力としている組織補強材、骨接合材、人工皮膚、そして成長性の高い新商品である癒着防止材、骨接合材等に注力することで、十分売上を伸ばせると考えています。

4つ目のアパレル分野では、DtoCビジネスの強化と量販店ルートの強化を掲げています。先ほど澤田からもご説明しましたが、「快適工房」の値上げの影響があります。プラスチックセクターも同様ですが、値上げや価格修正を行えば、数量の減少がある程度出てくるため、回復させなければならないと考えています。アパレル事業でも、この活動を継続して進めていきます。

また、今期の収益を改善させた大きな要因である構造改革も、引き続き進めていきます。生産拠点の改革や製造ラインの改革を進め、改善していきたいと考えています。

Ⅱ-1.資本コストや株価を意識した経営の実現に向けて

澤田:「資本コストや株価を意識した経営の実現に向けて」について、澤田よりご説明します。

すでに当社は、「VISION 2030 Stage1」計画の中で、資本コスト重視の経営を基本戦略の1つとして取り組んできています。その内容については、中期経営計画や今回の統合レポートの中でも記載していますが、東証(東京証券取引所)からも非常に強い要請が出てきており、あらためて整理し、ご報告したいと考えています。

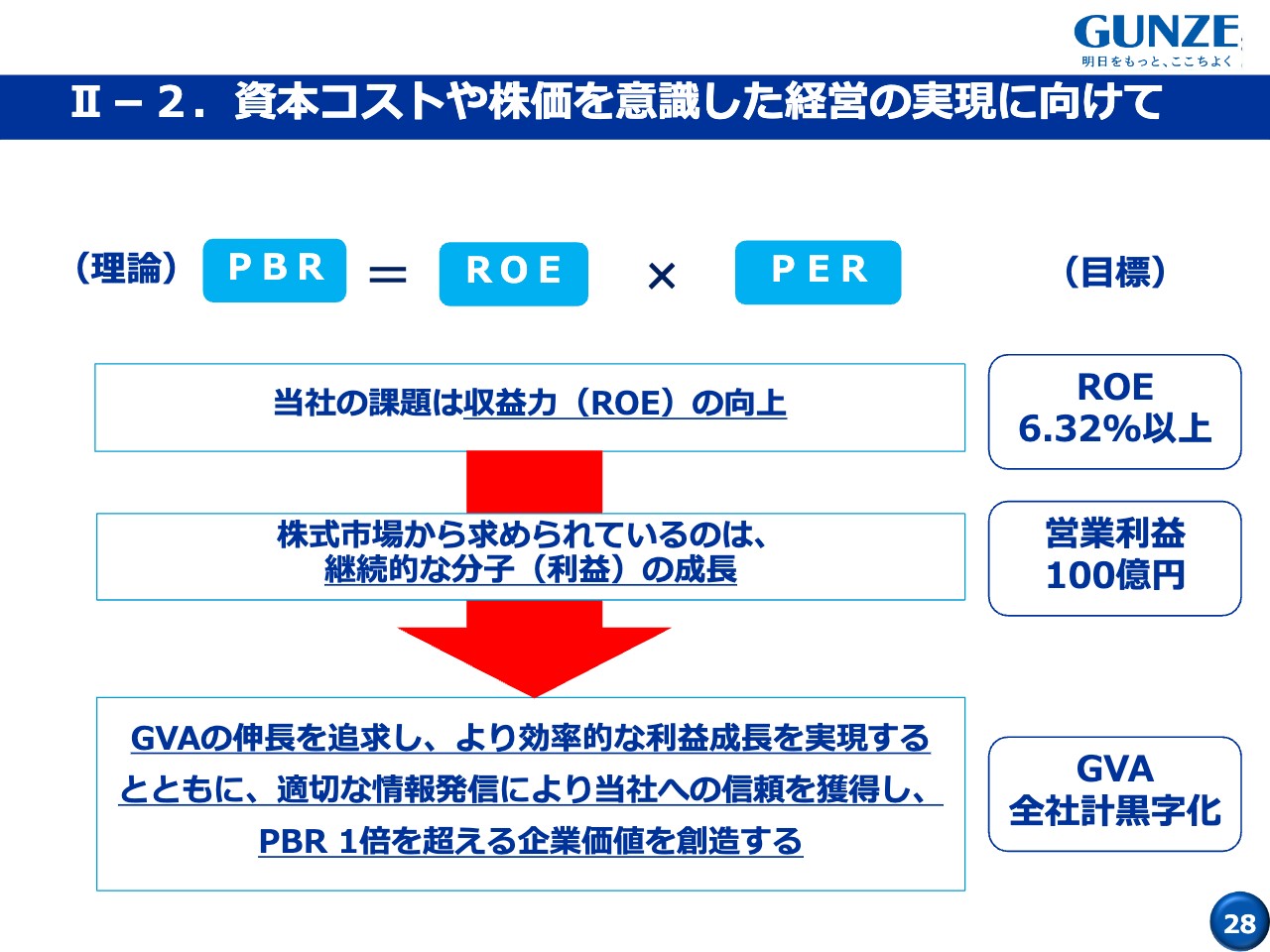

現在一番の問題となっているPBRについてです。当社のPBRは1倍割れが継続しており、解散価値を下回った状態が続いています。そのベースとなるROEは、当社が推計している株主資本コスト6.32パーセント(2018年当時に計算)を下回っている状態です。

一方で、PER(株価収益率)はプライム市場の平均である15倍以上で推移しています。

Ⅱ-2.資本コストや株価を意識した経営の実現に向けて

PBRは、理論上「ROE×PER」で計算されます。先ほどもお伝えしたとおり、PERが世間標準で推移しているとすれば、当社の課題は収益力(ROE)の向上であることが明白だと考えています。「VISION 2030 Stage1」では、ROE6.32パーセント以上を目標に進めているところです。

ROEを向上させるためには、一時的に自己資本を極端に圧縮する選択肢もありますが、株式市場から求められているのは継続的な利益成長だと考えています。それを踏まえ、2024年度の営業利益目標を100億円に置いて進めています。

ただし、利益を出せさえすればいいということではないと考えています。より効率的な利益成長を目指し、当社独自の資本収益性指標であるGVAを、なんとか全社で黒字化に持っていくことを目標とし、ぜひ達成していきたいと考えています。

加えて、これらを適切に情報発信して当社への信頼を獲得し、PERを維持向上させることにより、最終的にその掛け算であるPBR1倍を超える企業価値を目指す方針です。

Ⅱ-3.資本コストや株価を意識した経営の実現に向けて

当社の基本戦略は具体的に4つあり、「新たな価値の創出」「企業価値の進化」「環境に配慮した経営」「資本コスト重視の経営」を掲げています。

それぞれに基づく主要施策は、スライドの上から「新規事業創出とメディカル事業の成長促進」「サステナブル経営推進による事業リスク低減」「財務健全性維持による事業リスク低減」「総還元性向100%方針に基づく株主資本の維持」「グループキャッシュマネジメントによる資金効率化」「不要資産・政策保有株式売却によるキャッシュ創出」「CCC改善による資金効率化」「機能ソリューション・アパレル事業の収益拡大、ライフクリエイト事業の収益性重視の管理強化、赤字部門の構造改革」です。

スライド右側の管理指標にあるように、それらの取り組みが期待成長率を上げて株主資本を下げ、それによりPERが改善され、効率的な経営につながります。また、投下資本も適正化され、そこに営業利益の拡大が加わり、結果としてGVAが黒字化します。

さらにそれがROEを向上させ、最終的にはPBRが1倍を超えるという企業価値の創造ができると考えています。当社はこの中期経営計画を実現していきたいと考え、邁進しています。

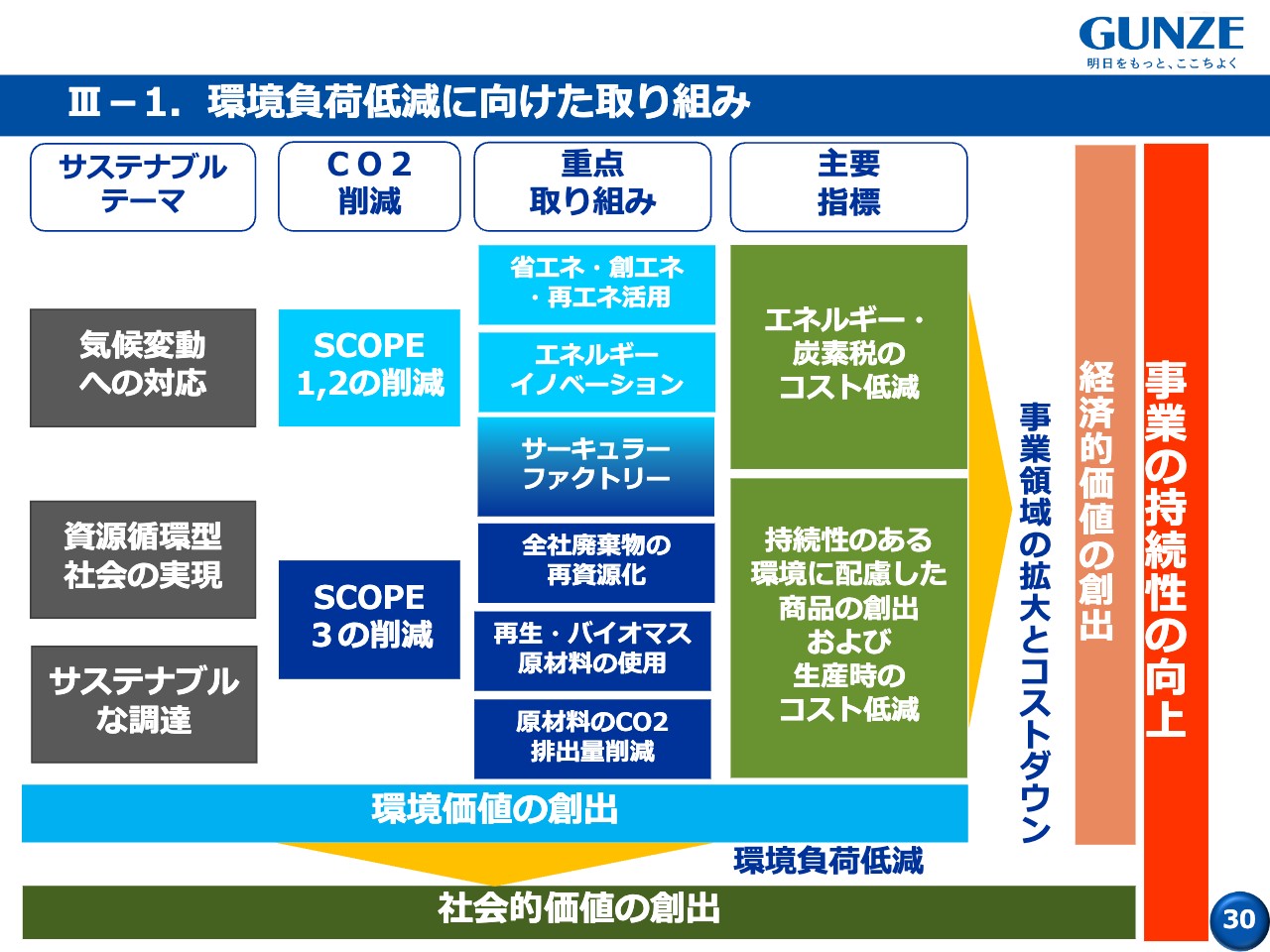

Ⅲ-1.環境負荷低減に向けた取り組み

岡高広氏:環境負荷低減に向けた取り組みについて、経営戦略部の岡よりご説明します。

先ほど澤田からお伝えしたとおり、「VISION 2030 Stage1」には4つの戦略があります。その基本戦略の1つである「環境に配慮した経営」についてご説明します。

スライドの図に記載のとおり、この戦略のキーポイントは、社会的価値を創出しながら経済的価値を創出することです。環境に配慮しながら利益を出していくことを同時並行で進めていくのが、このプロジェクトの1つの取り組みです。

サステナブルのテーマとして、「気候変動への対応」「資源循環型社会の実現」「サステナブルな調達」の3つを掲げています。その取り組み内容についてご説明します。

まず「気候変動への対応」では、省エネ・創エネ・再エネ活用に加えてエネルギーイノベーションに取り組んでいきます。

次に「資源循環型の社会の実現」では、先ほど佐口からお伝えしたとおり、サーキュラーファクトリーによって原料を循環させるほか、電気や水のようなユーティリティの循環に取り組みます。さらに、全社廃棄物の再資源化を進めていきます。こちらは後ほどご説明します。

最後に「サステナブルな調達」は、再生・バイオマス原材料の使用が1つの取り組みです。加えて原材料のCO2排出量削減の推進も、同時並行で進めていきたいと思っています。

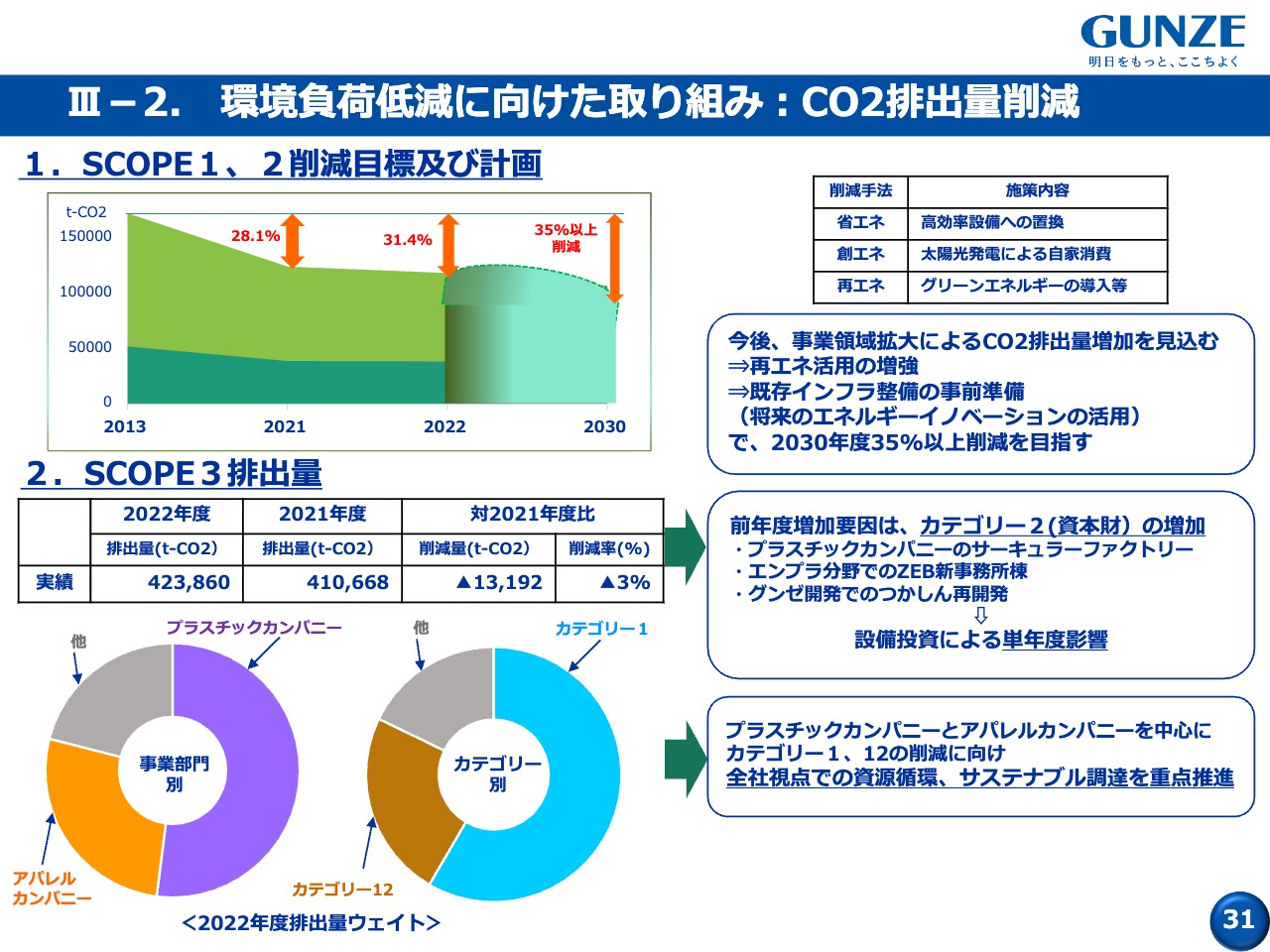

Ⅲ-2. 環境負荷低減に向けた取り組み:CO2排出量削減

環境負荷低減に向けた取り組みの状況をご説明します。「VISION 2030 Stage1」では、「2030年度35パーセント以上削減」という目標を掲げており、2022年度時点で31.4パーセントと、計画どおり順調に推進しています。SCOPE1、2はそのような状況で、これからSCOPE3に取り組んでいきたいと考え、データを出しています。

昨年度はマイナスになっていますが、それはプラスチックカンパニーのサーキュラーファクトリー増設やエンプラ分野でのZEB新事務所棟、グンゼ開発での「つかしん」再開発によるものです。こちらについては次にご説明する取り組みにより、返していく考えです。

Ⅲ-3. グンゼの環境技術、取り組み:CO2排出量削減

SCOPE3削減に向けた取り組みについてご説明します。カテゴリーがいくつかありますが、まずは「カテゴリー5」の廃棄物の再資源化を優先的に進めていきます。その後、「カテゴリー1」「カテゴリー12」に進むのが、このプロセスのスケジュールです。

2024年度に向けてKPIを設定していきますが、「廃棄物の最終処分率」と「サステナブルな原材料使用率」をKPIとし、この事業から出る廃棄物の削減に取り組みたいと思っています。

Ⅲ-4. グンゼの環境技術、取り組み

上期の実施事項を簡単にご説明します。エネルギー管理システムの導入によるエネルギーロスの可視化により、エネルギーが無駄に使われている部分を削減しています。

例えば工場から出る圧縮空気・蒸気・電力を見える化し、エネルギーを削減しています。また、守山工場のサーキュラーファクトリーや江南工場のZEBオフィスなどの新規建造物について、守山工場はCASBEE認証で幸いにもAランクを取得しており、江南工場はZEB認証を取得しています。

「サステナブルな調達」に関しては、スライドに記載のとおり、いくつかプロジェクトを進めています。グンゼの目玉はプラスチックカンパニーにおけるサーキュラ―ファクトリーですが、未だに廃プラで循環できないようなものがあります。

例えば、スライド右側にあるようなミシン糸の芯の部分をコーンと呼ぶのですが、この部分をプラスチックを利用して作っているほか、アパレルカンパニーの店頭で掛けられるハンガーなどに再利用することにより、循環させることに取り組んでいます。

また、アパレル事業では綿のくずがたくさん出るため、これをどうにかできないかと考えています。今までは、捨てるか売るかのどちらかでした。それを、例えばパンフレットに利用したり、紙と混ぜて名刺にしたりすることに取り組んでおり、全部利用していこうというプロジェクトを進めています。実際に我々の名刺は、綿のくずを混ぜて作ったものになっています。

Ⅲ-5.環境戦略主力セクター推進事項

環境戦略主力セクター推進事項ということで、成長分野の取り組みを2つご説明します。スライドの写真は、エンジニアリングプラスチックス分野の工場ですが、愛知県江南市にある江南工場を増設するかたちです。設備を含め生産も増強する計画で、投資総額は約57億円です。2024年2月に着工し、2025年5月に操業開始予定です。

こちらの工場は、環境に対応するために、高断熱の外壁や環境に優しい照明を使っています。また、高効率空調での節電や、太陽光パネルを設置してCO2削減に努めるなど、先ほどの守山工場と同様に、CASBEE認証を取得することを目指しています。そして、医療半導体分野の顧客需要増に対応していきます。

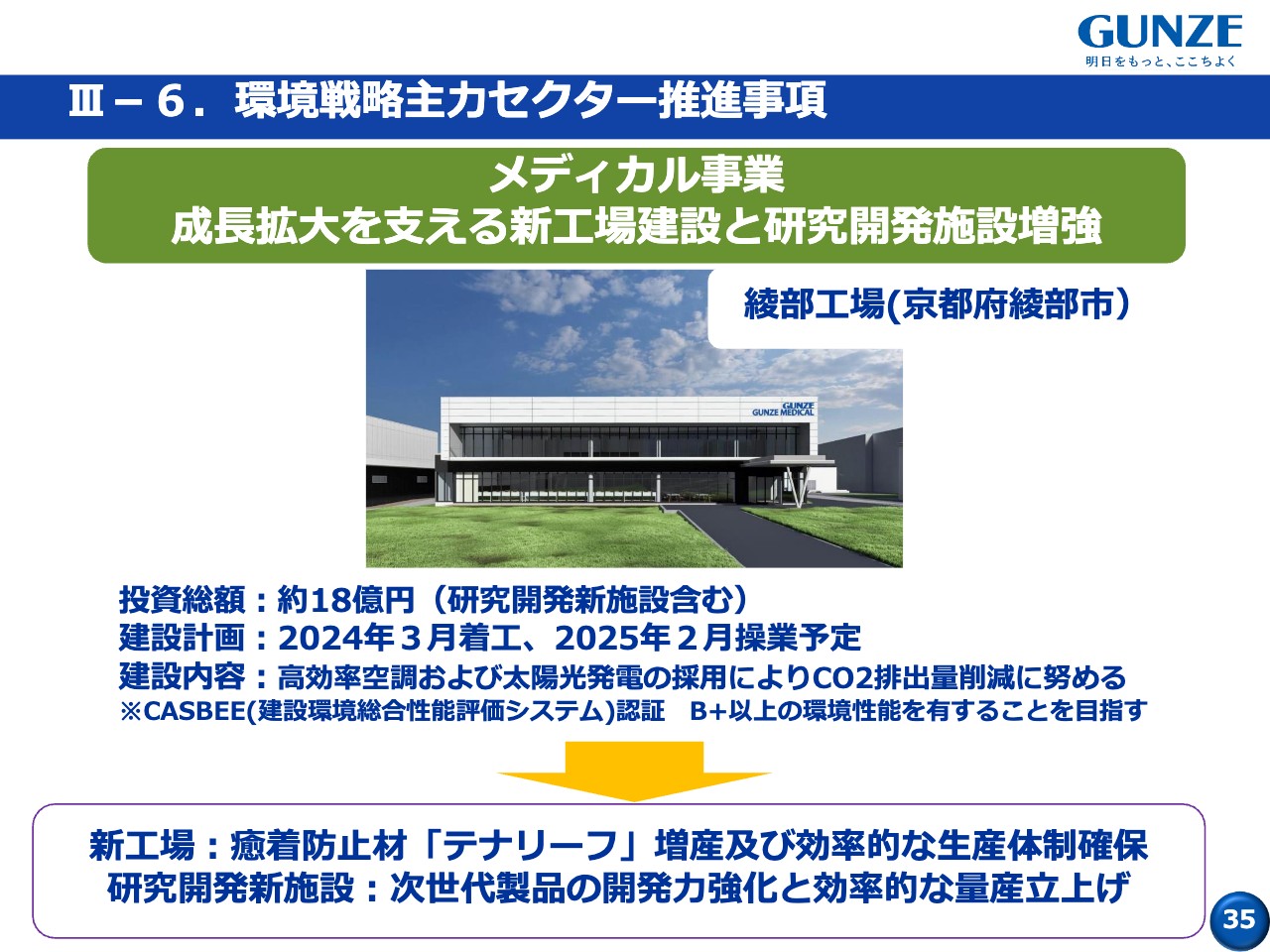

Ⅲ-6.環境戦略主力セクター推進事項

最後に、メディカル事業の成長拡大を支える新工場建設と研究開発施設の増強についてです。投資総額は約18億円、建設計画は2024年3月着工、2025年2月完成予定で進めています。

建設内容は、先ほどご説明したエンプラ分野と同様に、高効率空調で節電したり、太陽光パネルを設置したりすることでCO2排出量削減に努めていきます。こちらもCASBEE認証取得を目指します。

生産内容は、先ほどご説明したとおり、癒着防止材「テナリーフ」増産や効率的な生産体制確保を自動化ライン設置で実現したいと考えています。また、研究開発促進のための研究開発新施設というかたちで、現在計画しているところです。ご説明は以上です。

この銘柄の最新ニュース

グンゼのニュース一覧- 「障がい者がアートで夢を叶える世界を作る」パラリンアート応援の輪をみんなで拡げよう。「BODY WILD×パラリンアート」の新プロジェクトがスタート 2024/04/30

- <04月23日の25日・75日移動平均線デッドクロス銘柄> 2024/04/24

- 肌へのやさしさや、吸汗速乾のインナー機能も備えた1枚でおでかけできるTシャツ「Fitte クイックドライシャツ」発売 2024/04/11

- プラスチック使用量50%削減可能!ボイル対応食品真空包装用チューブフィルム「ピュアラップFS35NBタイプ・FS40NBタイプ」販売開始 2024/04/08

- グンゼとmichiteku、がん患者さんのQOL向上に役立つ記事コンテンツを共同制作 がん患者さんのWell-being向上を目指すmichitekuの新規プロジェクト「ayumo」における取り組み 2024/04/04

マーケットニュース

-

明日の株式相場に向けて=レーザーテックの咆哮が響き渡る

(05/01)

明日の株式相場に向けて=レーザーテックの咆哮が響き渡る

(05/01)

-

東京株式(大引け)=131円安、米株急落受けリスクオフも後場戻り足に

(05/01)

東京株式(大引け)=131円安、米株急落受けリスクオフも後場戻り足に

(05/01)

-

明日の為替相場見通し=FOMCに視線集中

(05/01)

明日の為替相場見通し=FOMCに視線集中

(05/01)

- 欧米為替見通し:ドル・円は伸び悩みか、米引き締め継続も材料出尽くしで失速 (05/01)

グンゼの取引履歴を振り返りませんか?

グンゼの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。