トプコン、上期は売上高が前期比139%で過去最高を達成 海外市場の拡大が進み通期見通しを上方修正

目次

みなさま、こんにちは。本日は当社の決算説明会にご参加いただきありがとうございます。第2四半期の決算説明会を開始させていただきます。第2四半期の決算報告、2022年3月期の通期見通し、まとめの順でご報告します。

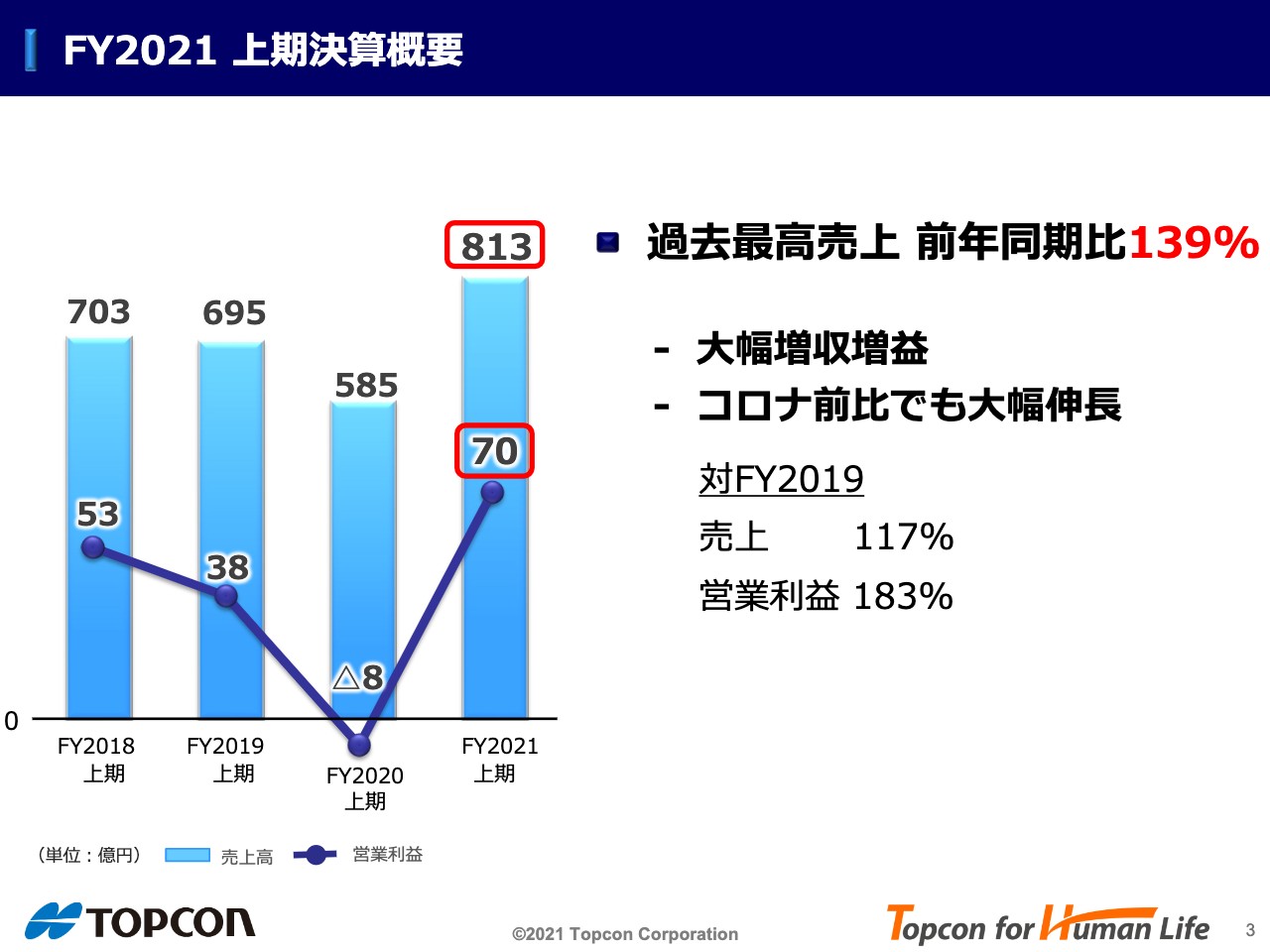

FY2021 上期決算概要

上期決算概要です。売上は813億円で過去最高、前年同期比で139%でした。営業利益は70億円で、前年同期は営業赤字でしたので大幅な増益となりました。

新型コロナウイルス拡大前2019年度との比較で、売上117%、営業利益183%と共に伸長しました。コロナ禍から回復し、成長への兆しが見えたと考えます。

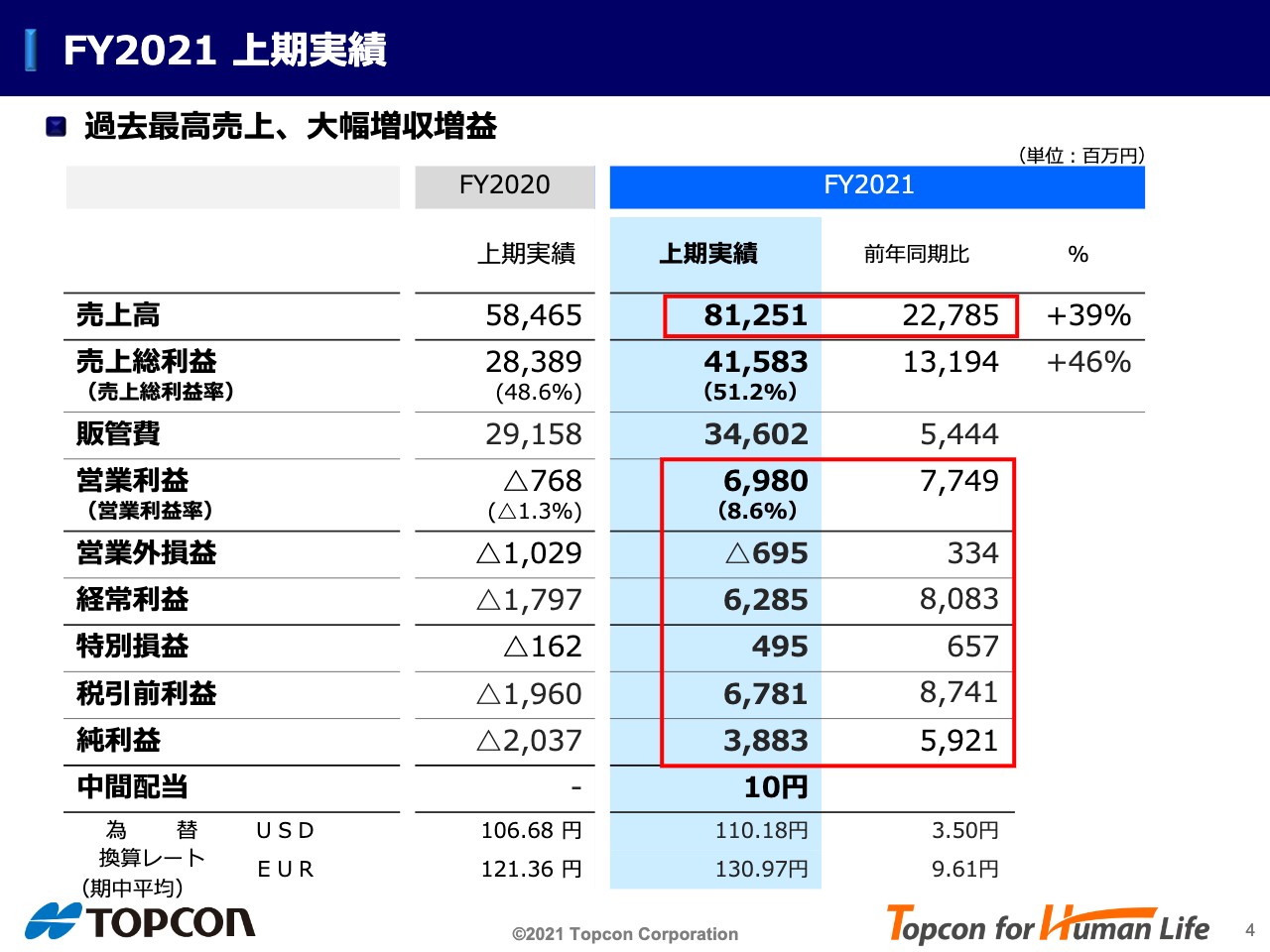

FY2021 上期実績

計数編です。営業利益が69億8,000万円、営業利益率8.6%と前年比で大幅に伸長しました。

当期純利益は20億円の赤字から59億円改善し、38億8,300万円でした。

中間配当については、昨年度無配、今期は通期配当予定の20円に対し、中間配当として10円を予定しています。

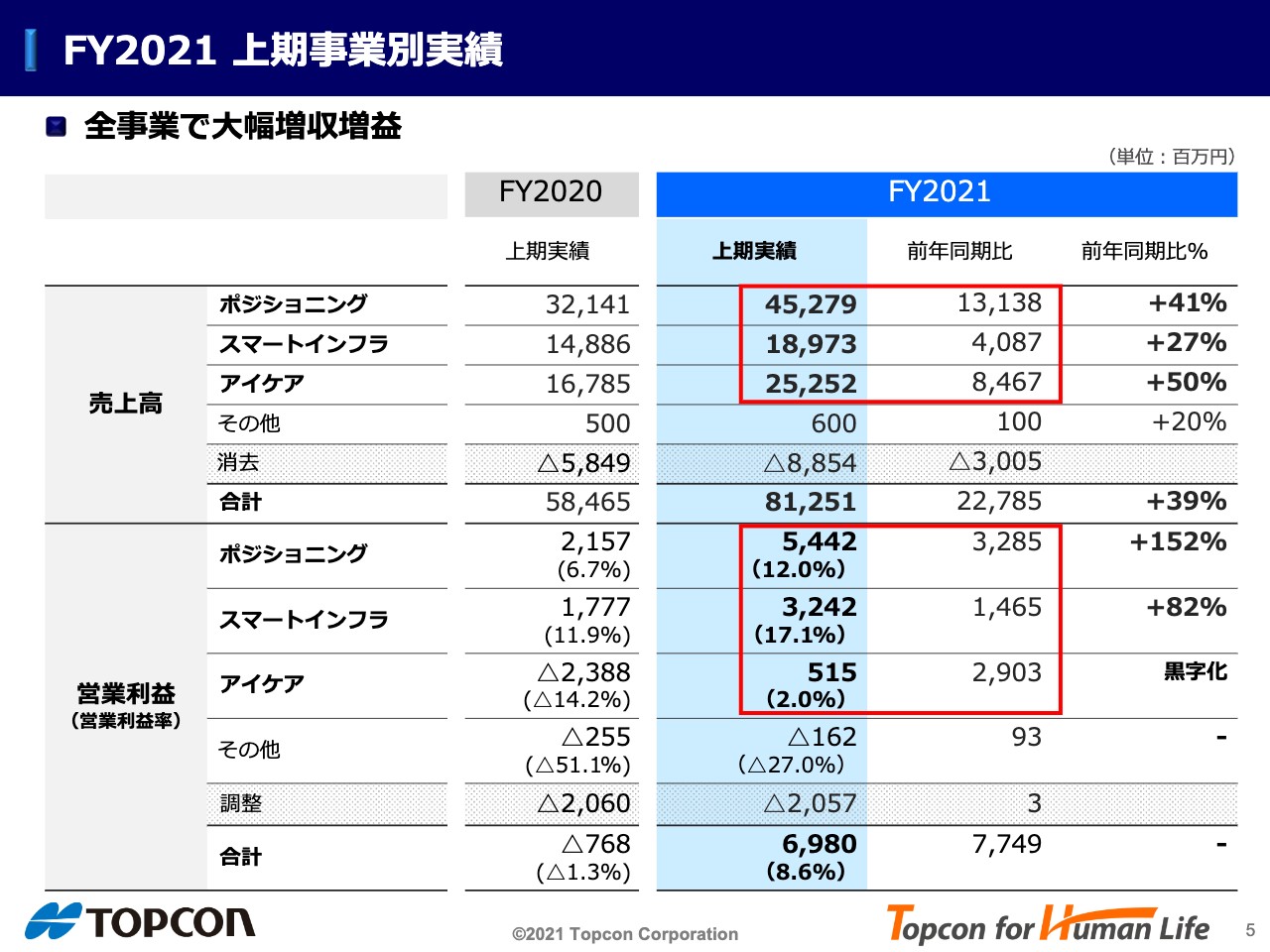

FY2021 上期事業別実績

セグメント毎の売上高と営業利益は全事業で大幅な増収増益となりました。詳細については後ほどご説明いたします。

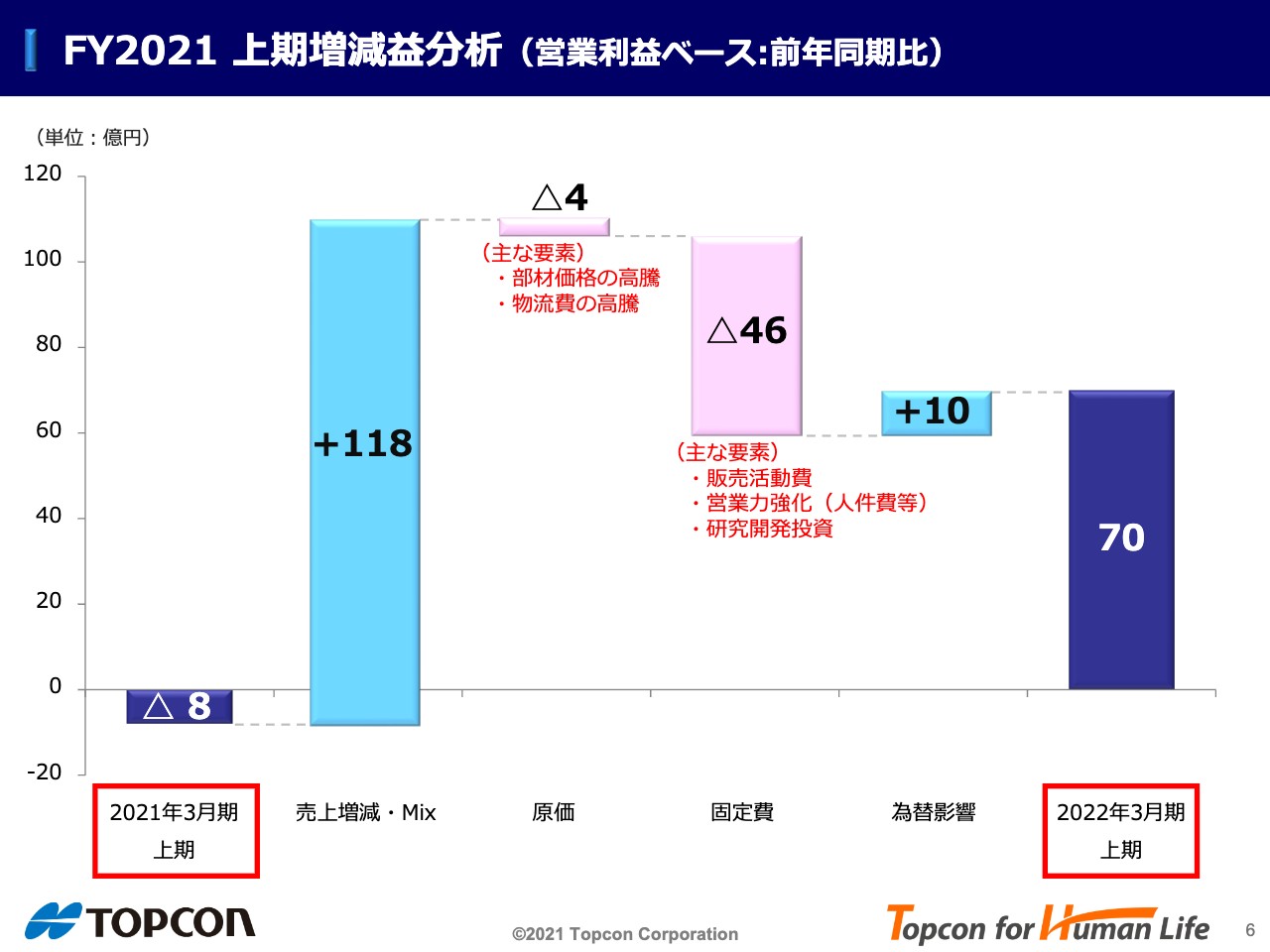

FY2021 上期増減益分析(営業利益ベース:前年同期比)

第2四半期の営業利益の増減益分析です。

前年同期は8億円の赤字、今期は70億円の黒字で、+78億円の増益となりました。

内訳は、売上増減とMixにより+118億円、原価は部材価格の高騰、物流費の高騰が顕在化し△4億円でした。固定費は販売活動費、営業力強化と研究開発投資を中心に△46億円、為替(円安)で+10億円、これらの要素の合計で+78億円、結果的に70億円の営業利益となりました。

I-2.事業別の状況

次に事業別の状況、業績要因分析結果をご説明いたします。

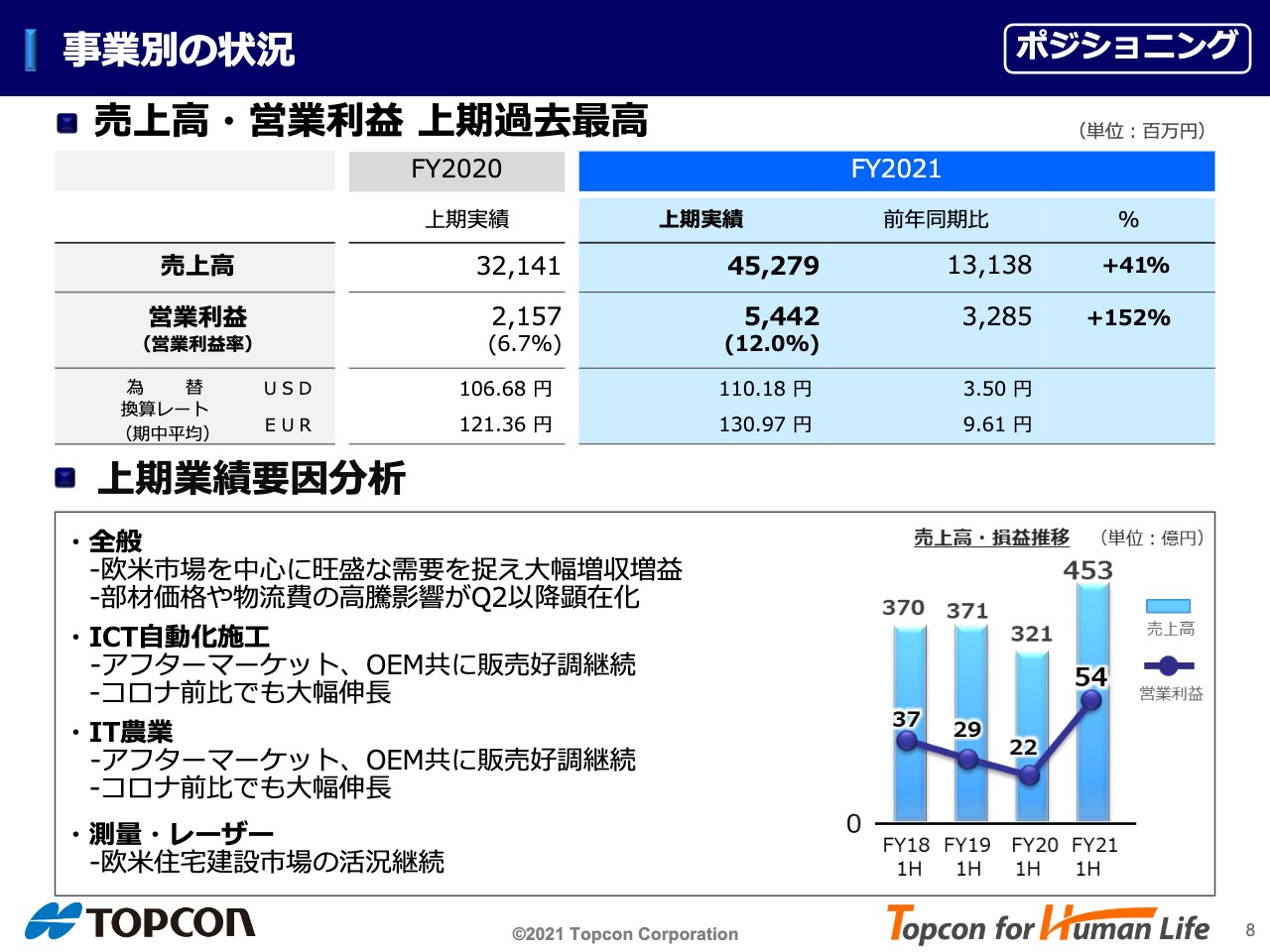

事業別の状況 【ポジショニング】

ポジショニング事業です。売上高・営業利益ともに上期過去最高となりました。

売上が前年同期比+41%と大幅に伸長、営業利益の伸長が更に著しく54億4,200万円、前年同期比+152%でした。

全般的には、第1四半期でもご説明した欧米市場の好調が継続、一方で部材価格や物流費の高騰影響が第2四半期以降に顕在化してきましたが、上期トータルでは非常に良い結果となりました。

ICT自動化施工は、アフターマーケット、OEM共に販売が好調です。新型コロナウイルス拡大前と比べても大幅に伸長しました。IT農業についても同様に、アフターマーケット、OEM共に好調でした。測量・レーザーは欧米住宅建設市場の活況を受け好調が継続しました。

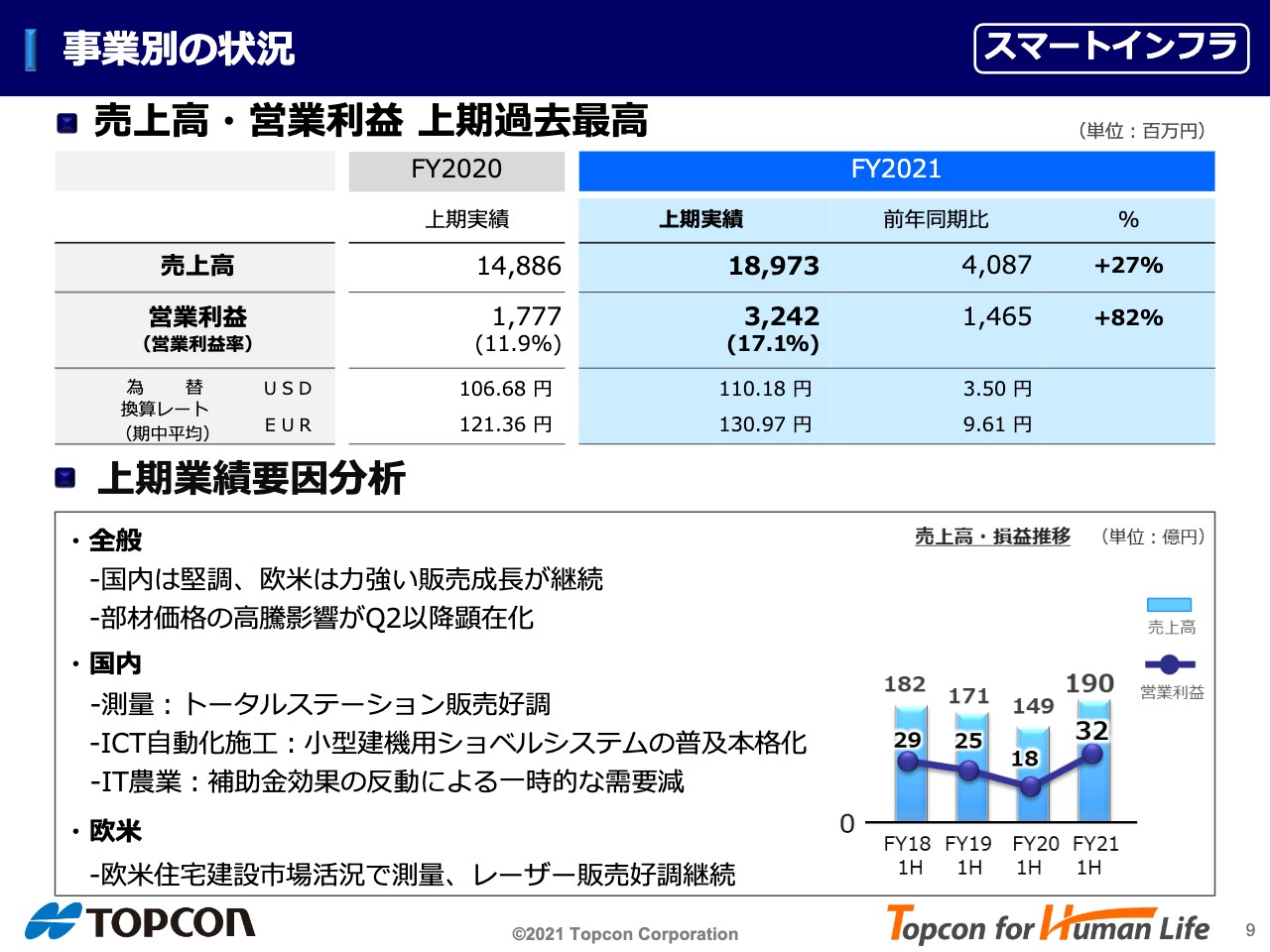

事業別の状況 【スマートインフラ】

スマートインフラ事業も売上高・営業利益共に上期過去最高、営業利益は前年同期比182%で大幅増益となりました。

全般的には、国内市場が堅調、欧米市場はポジショニング事業で説明した通り好調が継続、営業利益を押し上げる要因となりました。一方で、部材価格の高騰影響が第2四半期以降顕在化し、逆に営業利益をやや押し下げる要因となりました。

国内市場はトータルステーション(測量機器)の販売が好調でした。ICT自動化施工については、小型建機用ショベルシステムの普及が本格化、IT農業は昨年度の補助金効果の反動により一時的に需要が減りましたが、下期以降は回復する見通しです。

欧米市場は住宅建設市場が好調、スマートインフラ事業の基幹商品である測量機器およびレーザー機器の販売が好調を継続しました。

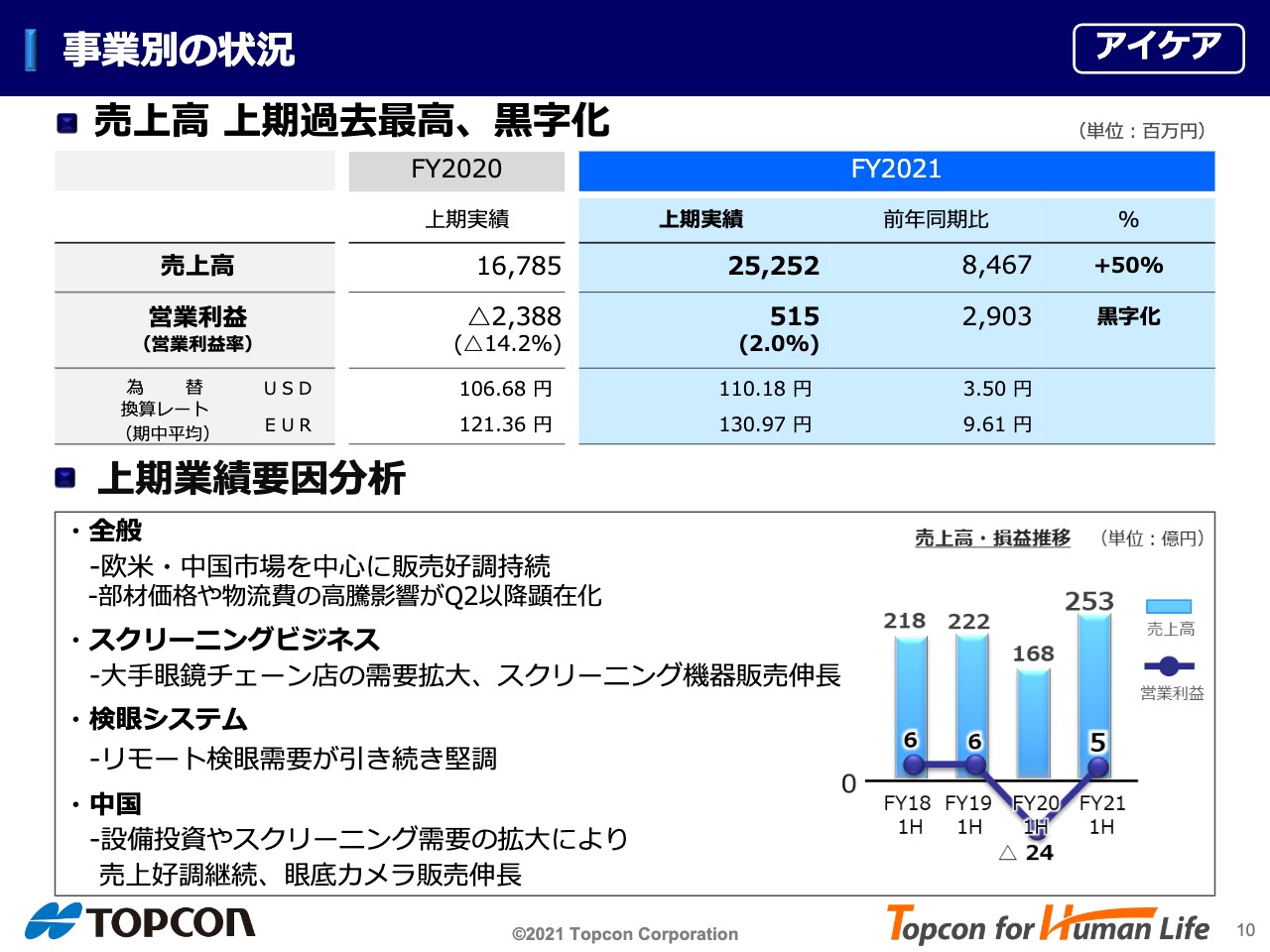

事業別の状況 【アイケア】

アイケア事業も売上高が上期過去最高の252億5,200万円で、前年同期比+50%でした。営業利益は5億1,500万円、昨年度の24億円の大幅な赤字に対し黒字化しました。売上が拡大しており、成長の兆しが見えてきています。

全般的には欧米・中国市場を中心に販売好調を持続、一方で、部材価格や物流費の高騰の影響が第2四半期以降顕在化しました。

スクリーニングビジネスでは大手眼鏡チェーン店の需要が拡大、販売伸長に貢献しました。検眼機器分野につきましても、リモート検眼需要が引き続き堅調でした。

中国市場は設備投資やスクリーニング需要の拡大により、昨年度後半から好調な売上が継続しています。

Ⅱ-1.2022年3月期 通期見通し

次に、今期の通期見通しです。

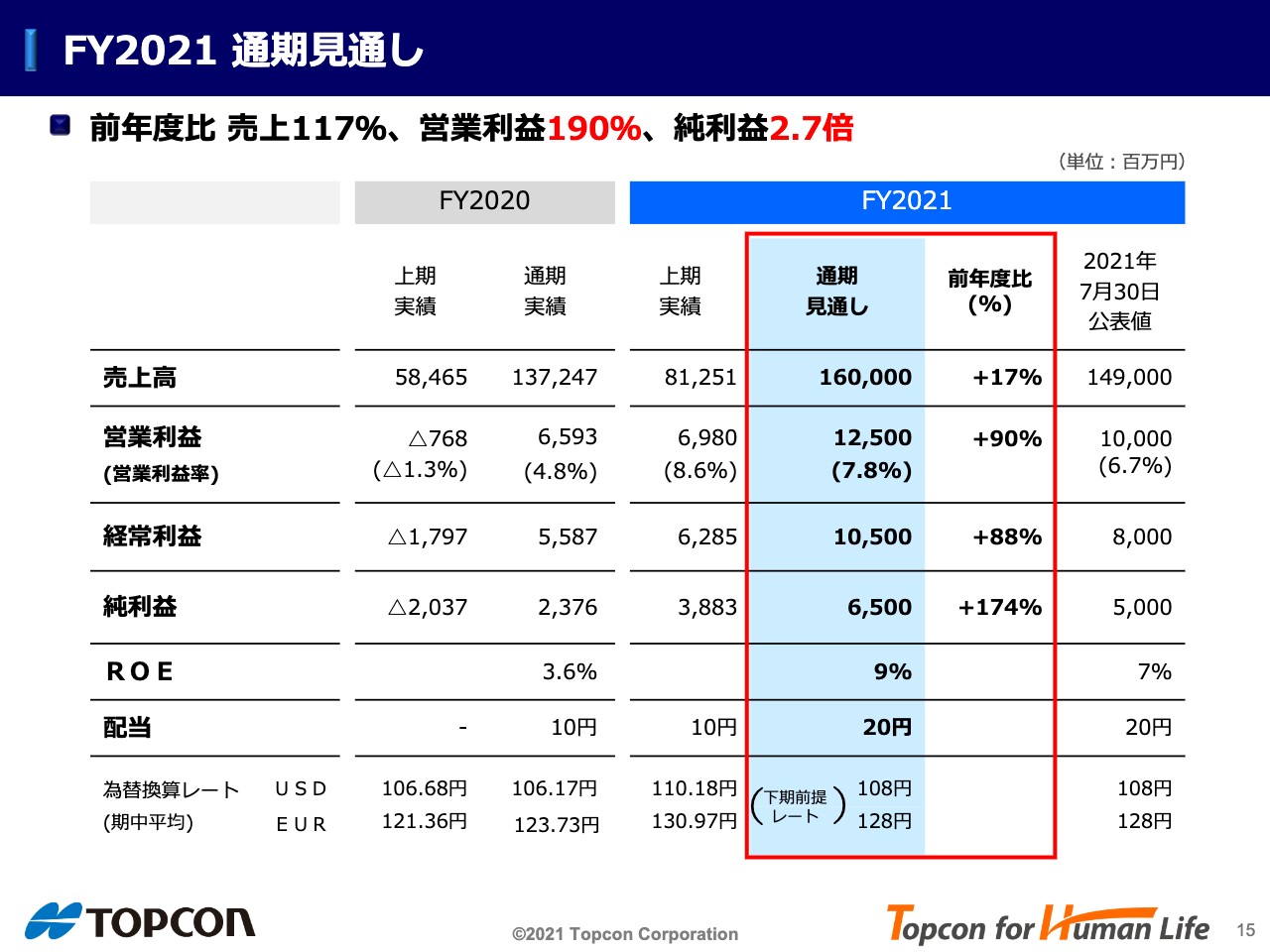

FY2021 通期見通し

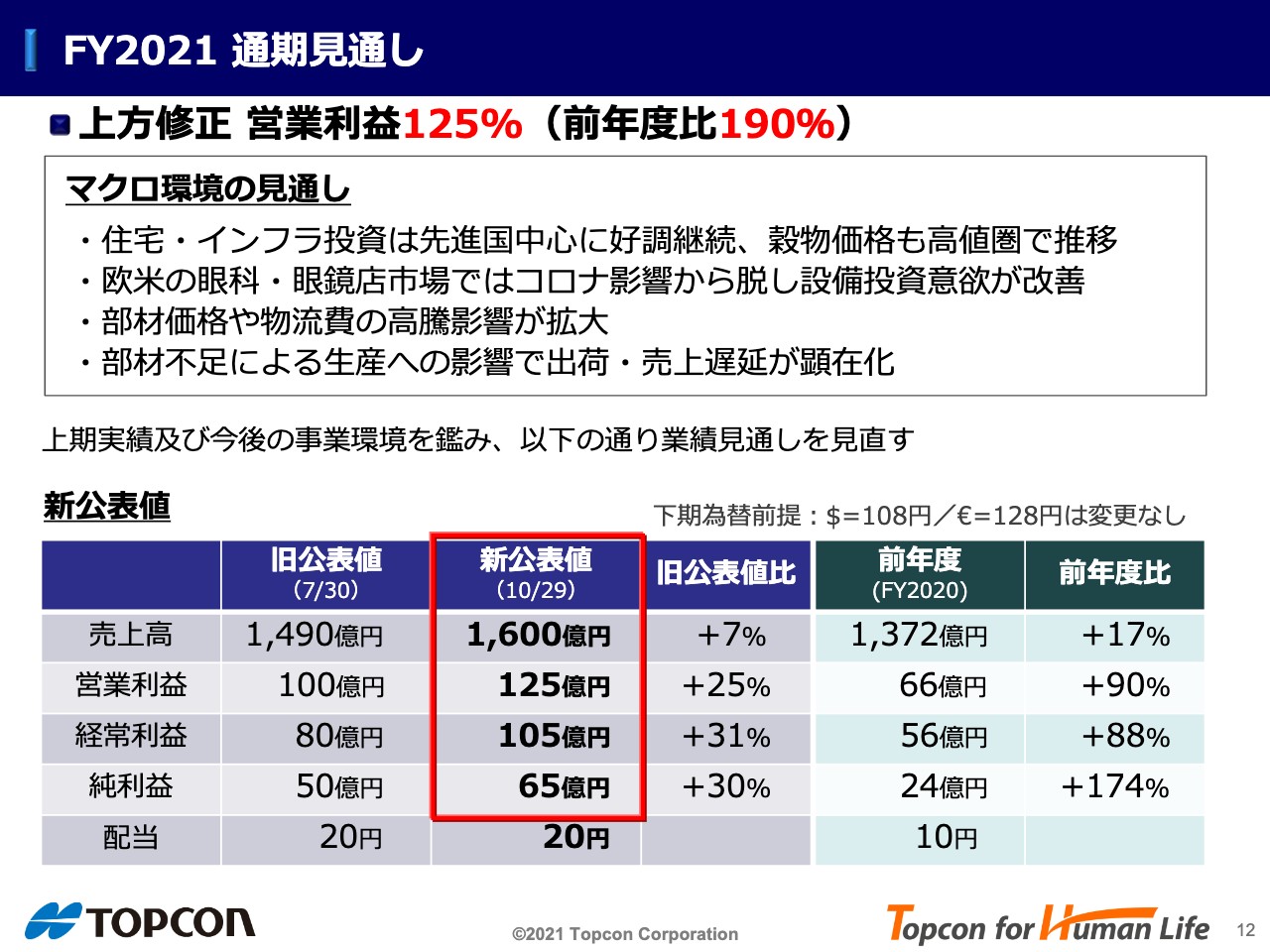

上期業績を踏まえ、通期見通しを上方修正します。

まず、マクロ環境の見通しですが、住宅・インフラ投資は先進国を中心に好調な状態が続いており、農業分野では穀物価格が高値圏で推移しています。

アイケアの事業環境ですが、欧米の眼科・眼鏡店市場は新型コロナウイルスの影響から脱し、設備投資意欲が改善されてきています。一方で、上期の要因分析でも触れた通り、部材価格や物流費高騰の影響が拡大しています。更に、部材不足による影響で出荷、売上遅延も拡大しています。

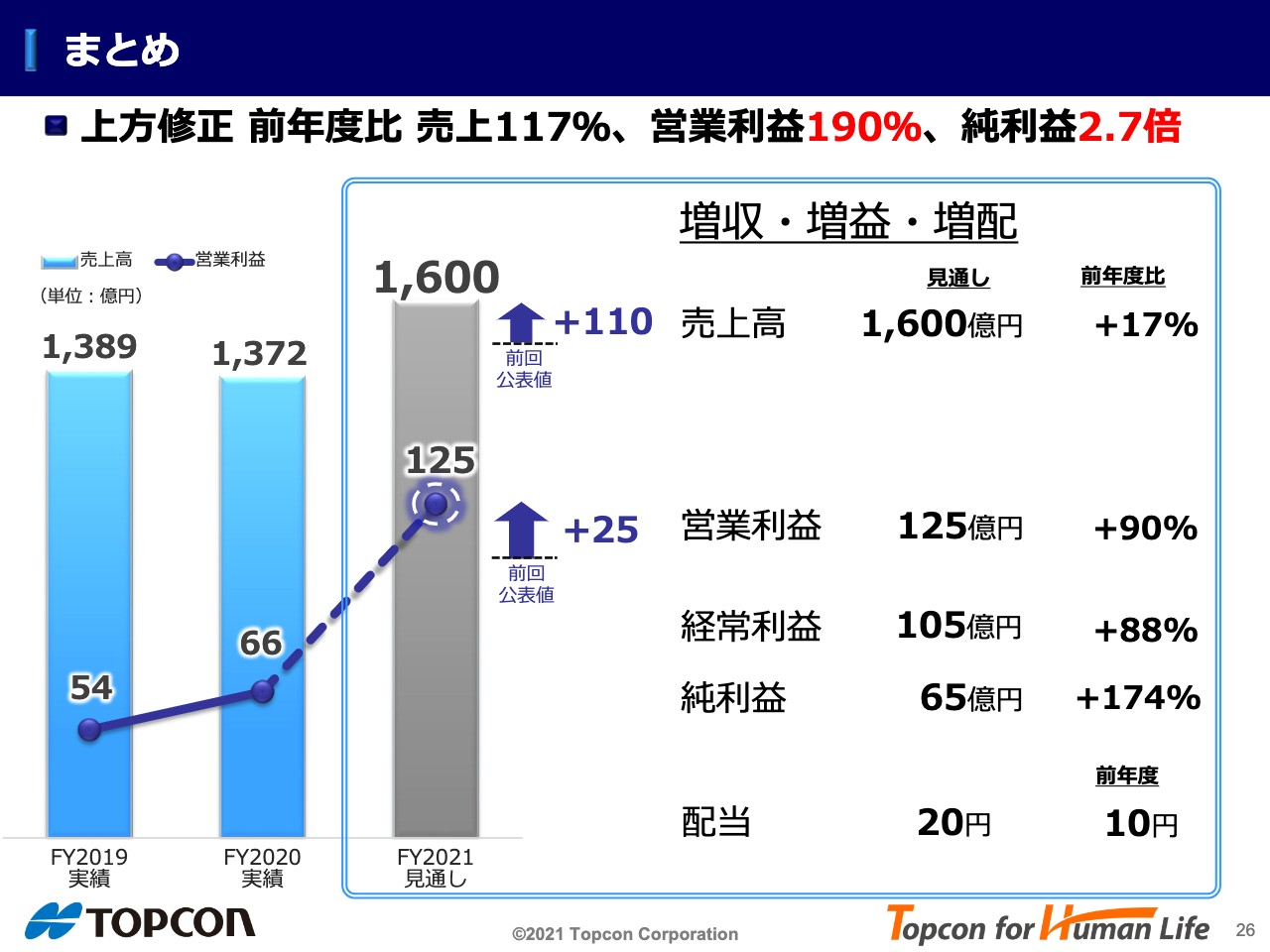

このようなマイナスの影響もありますが、上期業績と好調な市況を考慮し、通期見通しを上方修正致します。売上高は1,490億円を1,600億円に上方修正、前年度比で+17%となります。営業利益についても100億円から125億円に上方修正し、旧公表値比で125%(+25%)、前年度比で190%(+90%)となります。経常利益については80億円から105億円へ上方修正、純利益も50億円から65億円へ、旧公表値比+30%の上方修正となります。

部材不足・物流逼迫の状況

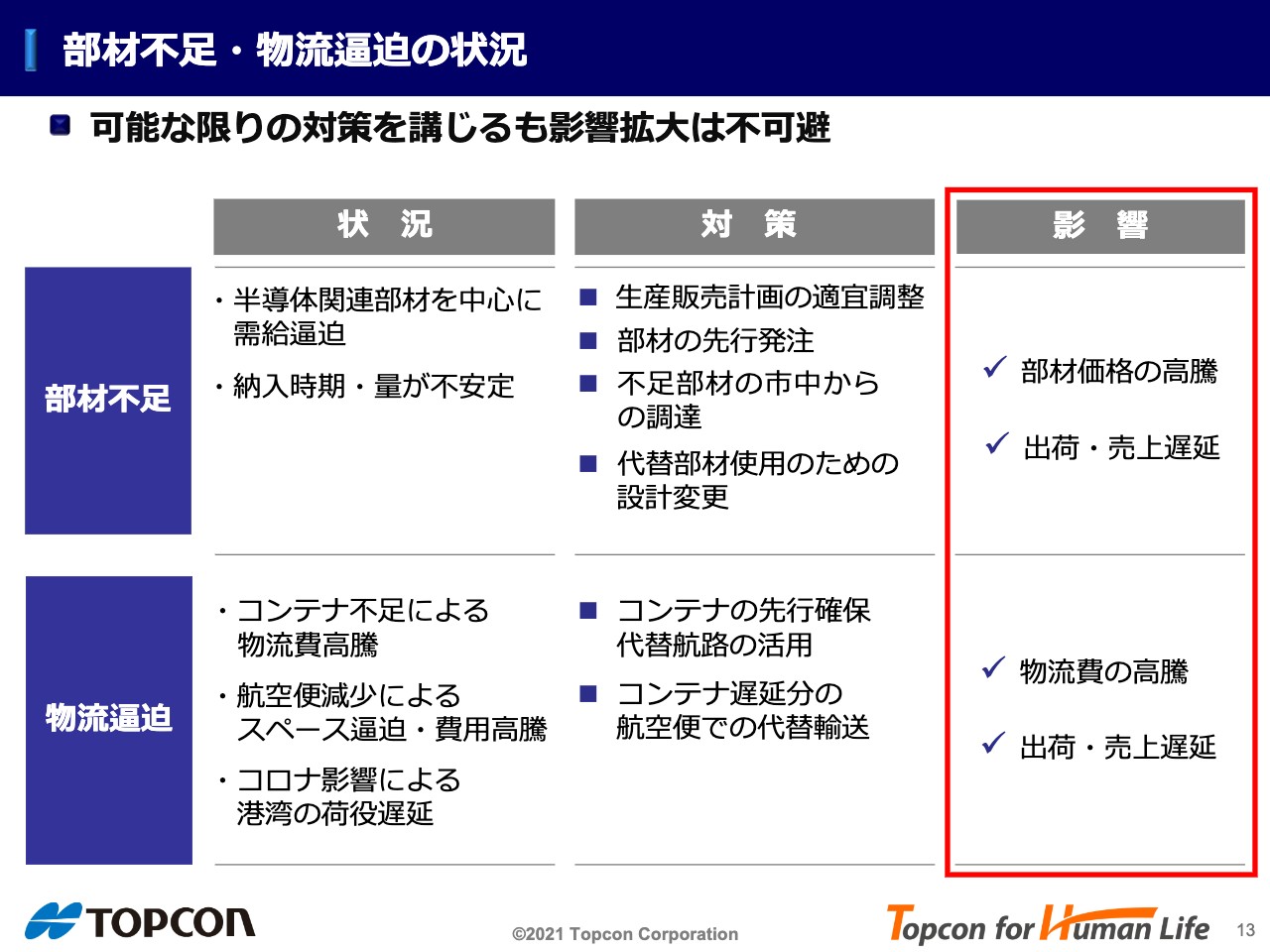

今回は少し掘り下げて、部材不足・物流逼迫の状況をお話しします。

当社においても半導体関連部材を中心に需給が逼迫しており、納入時期・量が不安定な状況です。

対策としては、生産計画を適宜細かく調整したり、部材の先行発注、不足部材の市中からの調達や、代替部材使用のための設計変更などの対応を行っています。このような対応で売上をなんとか確保しようと努力しています。しかし、これだけの努力をしていながらも、部材価格の高騰や、出荷・売上の遅延という影響を受けています。

また、コンテナ不足、航空便減少によるスペース逼迫、新型コロナウイルスの影響による港湾の荷役遅延など、物流も逼迫しています。これらの対策として、コンテナの先行確保、コンテナ遅延分の航空便への代替輸送を行っています。しかし、船から航空便に変えることで物流費が跳ね上がってしまい、結果として物流費の高騰、出荷・売上の遅延という影響を受けています。

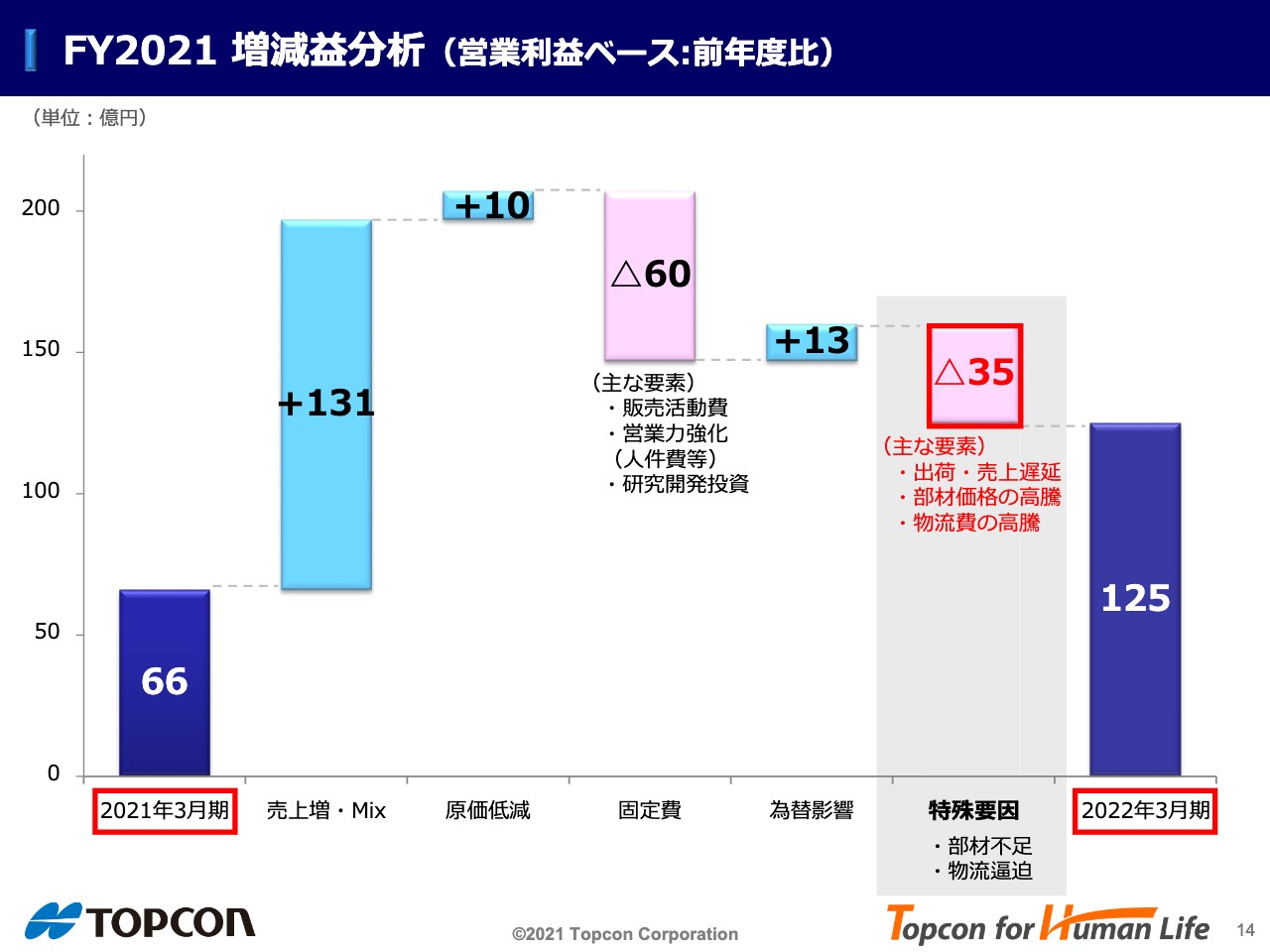

FY2021 増減益分析(営業利益ベース:前年度比)

通期の営業利益の増減益分析です。

前年度は66億円、今期は125億円、+59億円の増益見通しです。

売上増・Mixで+131億円の増益、原価低減で+10億円の増益。一方で、販売活動費・研究開発投資など固定費増で△60億円、為替影響で+13億円の増益となります。

それに加え、今ご説明した部材不足と物流逼迫に伴う出荷・売上遅延、部材価格や物流費の高騰による影響額が特殊要因として発生し、35億円の減益要因となる見通しです。その結果、営業利益見通しは160億円から特殊要因分の35億円が押し下げられ125億円での着地を見込みます。

FY2021 通期見通し

計数計画です。

これまでお話しした内容と重複しますので、特筆すべきところだけ説明します。

営業利益率は7.8%、ROEは昨年度の3.6%、及び旧公表値の7%を上回る、9%を見込んでいます。

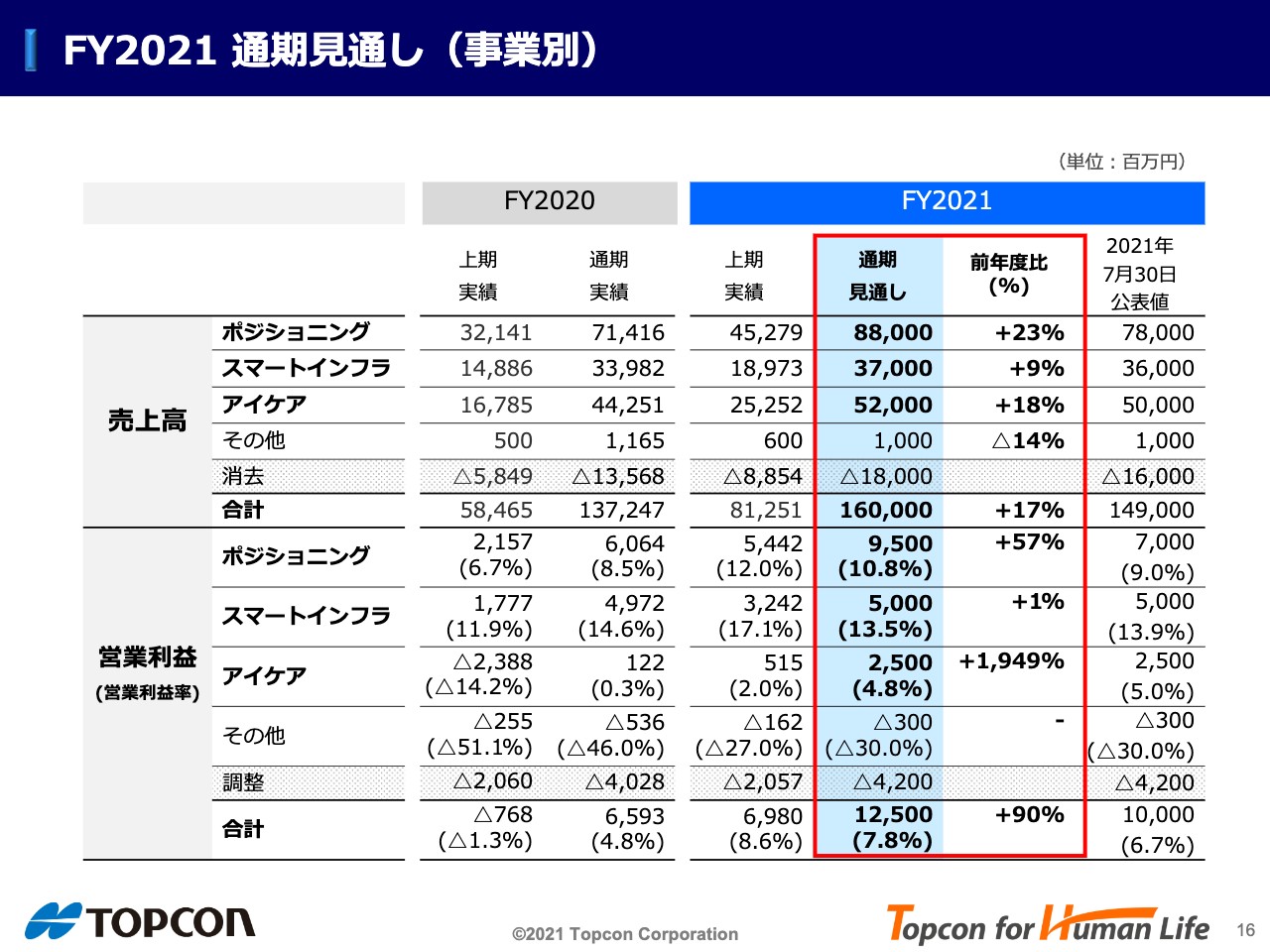

FY2021 通期見通し(事業別)

事業別の通期見通しについては、全事業で増収増益を見込んでいます。アイケア事業は、前年度1億2,000万円の営業利益に対し、今期25億円と大幅な増益を見込みます。

Ⅱ-2.事業別トピックス

次に、事業別トピックスをご説明します。

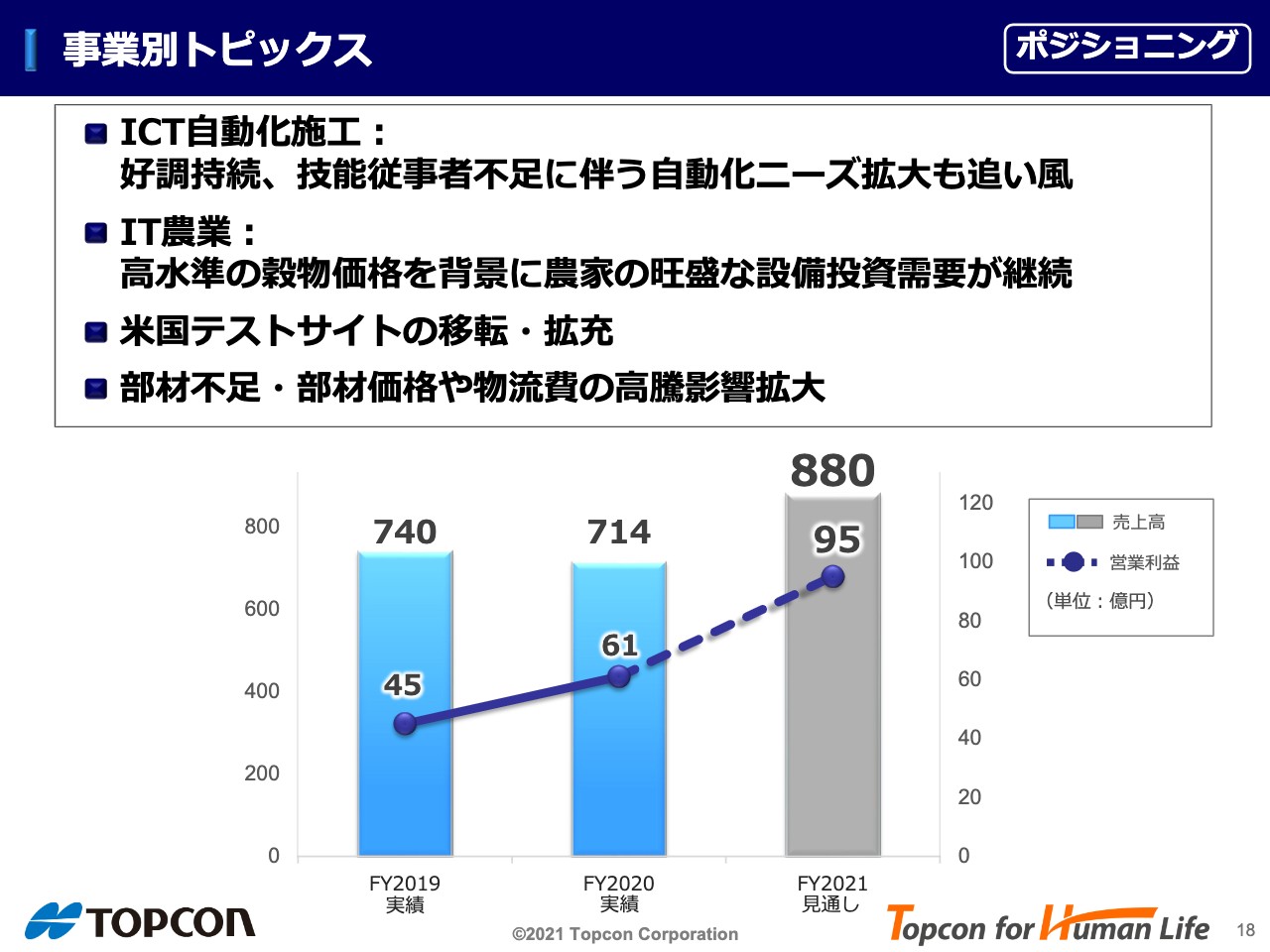

事業別トピックス【ポジショニング】

ポジショニング事業は、ICT自動化施工とIT農業の好調な市況をさらに販売に結びつけられるよう努力していきます。部材不足は大きな問題ですが、影響を最小化すべく日々対応していこうと考えています。米国テストサイトの移転・拡充については次のスライドでお話しします。

通期見通しは売上880億円、営業利益95億円です。売上+100億円、営業利益+25億円の上方修正となります。

米国テストサイトの移転・拡充【ポジショニング】

米国テストサイトの移転・拡充についてご説明します。

当社は1994年、米国カリフォルニア州のベンチャー企業の買収をきっかけに、ICT自動化施工・IT農業に参入しました。ただ、「参入」と言っても、当時は、建機を自動化する市場自体が存在せず、まったく新しい価値として提案し、市場を創造してきたという経緯があります。

中でも重要な要素だったのが、買収したベンチャー企業が所有していたテストサイトです。言い換えれば「仮設現場」であり、建機を実際に稼働させ土木現場での使用環境を再現しながら開発を行っていました。また、初めて訪れた顧客が「こんなことができるのか」と、一目でその価値を見て、体験して認識できる施設でした。

そのテストサイトを、現状の5倍となる、24ヘクタールに拡大し、来年2022年に竣工予定です。新施設への期待としては、新しい価値を理解してもらう場としての活用に加え、新製品の開発を加速すること、また、新規OEMパートナーの拡充と共同開発を加速する場として活用することです。

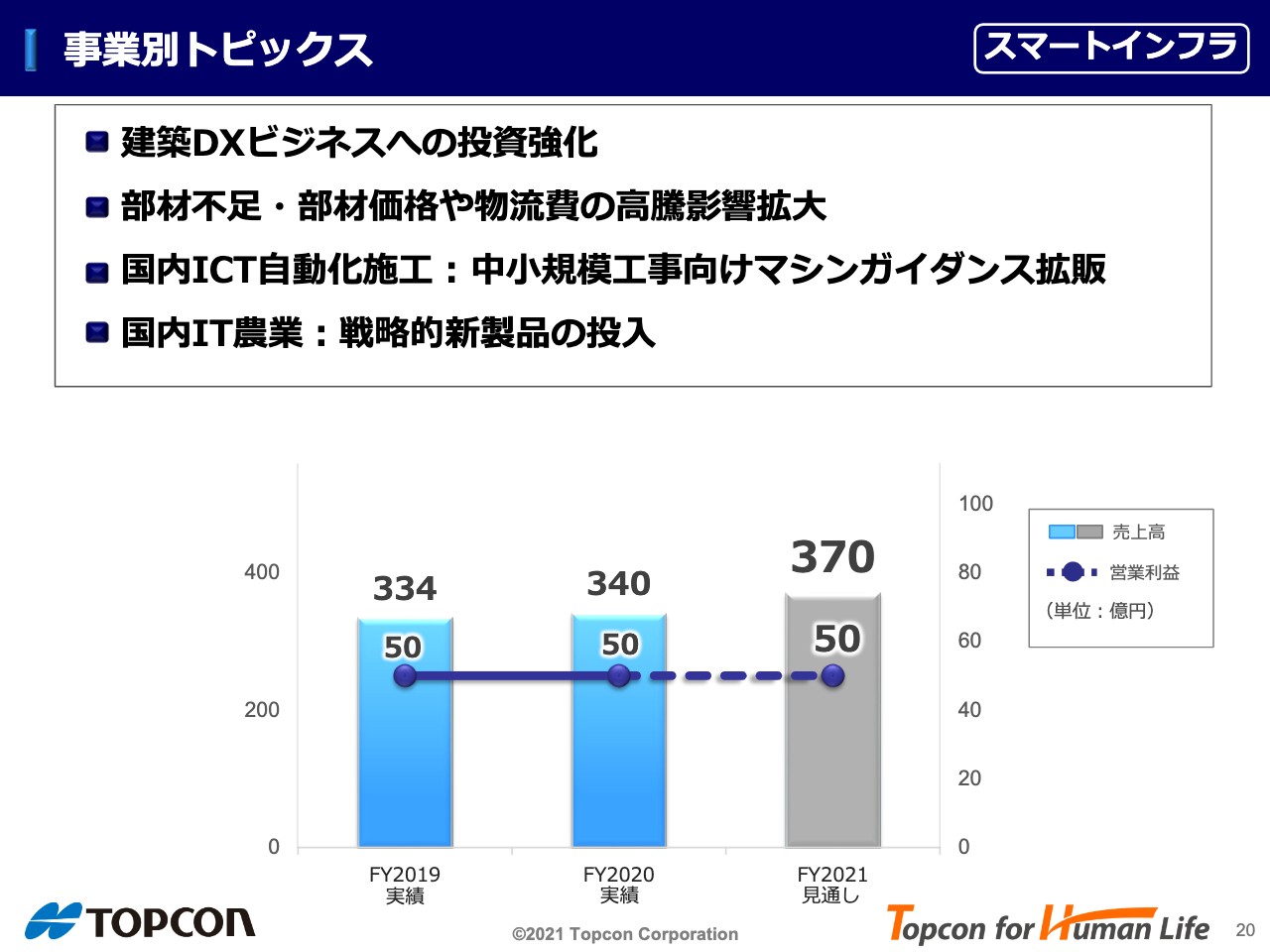

事業別トピックス【スマートインフラ】

続いてスマートインフラ事業です。売上高は370億円、営業利益は横ばいの50億円の見通しです。売上は340億円から+30億円増収の一方で営業利益を横ばいと見ている理由は、部材不足・部材価格や物流費高騰の影響拡大を織り込んでいることもありますが、スマートインフラ事業の柱の1つに育成しようとしている建築DXビジネスへの投資強化で費用増を見込んでいるためです。一時的に営業利益をやや抑えるかたちとなりますが、将来の事業拡大を狙っての投資です。

建築DXビジネスへの投資強化【スマートインフラ】

建築DXビジネスへの投資強化についてご説明します。

人財強化については、建築DXの本格始動には一級建築士のノウハウも必要だろうと考え、建築士や建築資材メーカー出身者、CAD・BIMソフト会社出身者を含むプロ人財を多方面から雇用しています。

また、建築向け製品ラインナップ拡充のため、既存製品に加えて、多数のハードウエアとソフトウエアの開発を進めています。

更に、ポジショニング事業で紹介した土木市場向け米国テストサイトのように、建築市場でも新しい価値を顧客に理解してもらうことが必要です。そこで、体験施設を板橋区本社内に新設しました。言わば「建築バージョンのテストサイト」です。この様な仮設現場を作ることにより顧客に実体験してもらい、新しい価値を認識してもらいたいと考えています。

また、「ソリューションの提案・デモ・教育・イノベーションの拠点」にすることで、ICT自動化施工やIT農業で成功した実体験に基づき、建築の分野においても、新しい価値を創出していきたいと考えています。

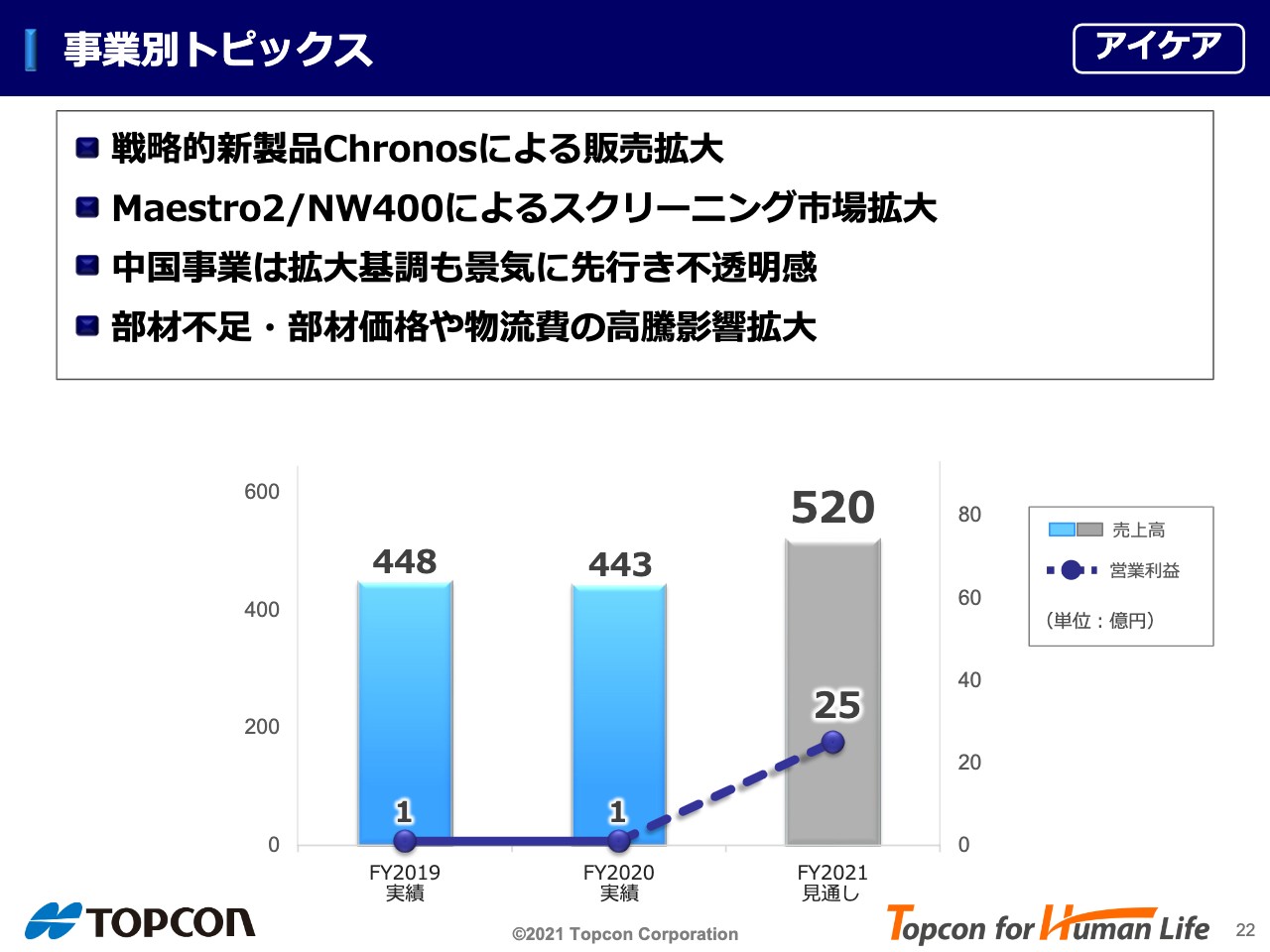

事業別トピックス【アイケア】

アイケア事業についてご説明します。

次のスライドで紹介する戦略的新製品「Chronos」の販売拡大に大きな期待を寄せています。スクリーニング事業では、3D OCT「Maestro2」、眼底カメラ「NW400」のスクリーニング機器の更なる市場拡大に期待しています。中国事業は拡大基調ですが、景気に先行き不透明感があります。また、部材不足・部材価格や物流費の高騰影響が拡大している点は他の事業と同様です。

売上高は、過去最高の売上520億円、営業利益は大幅な増益となる25億円を見込んでいます。

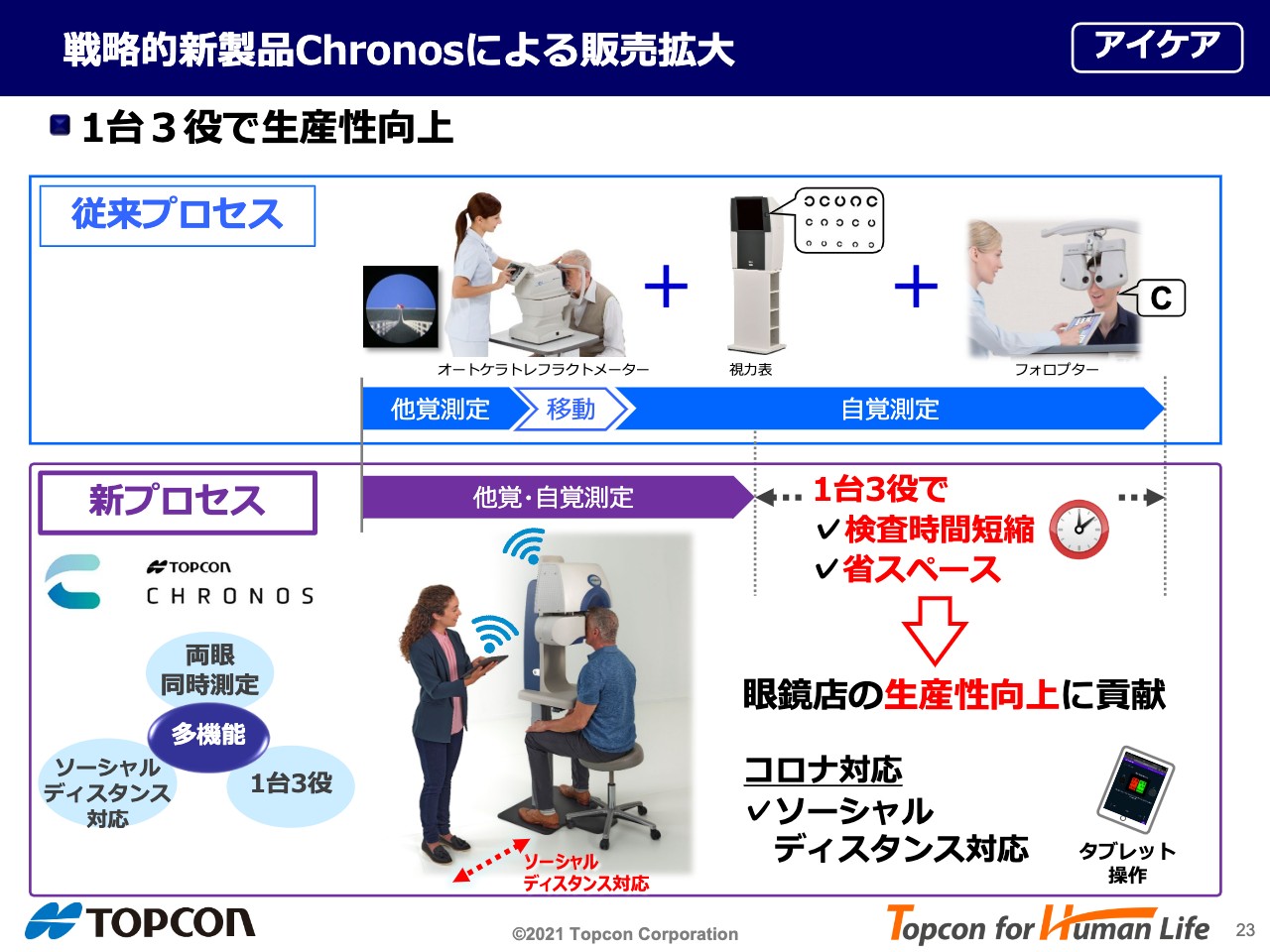

戦略的新製品Chronosによる販売拡大【アイケア】

戦略的新商品Chronosによる販売拡大についてご説明します。

最大の特長は、1台3役で生産性向上に貢献する検眼システムです。眼鏡を作る際、通常は「他覚測定」という、自動で近視・遠視・乱視があるかどうかを測定する検査を行い、その後お客様自身に『C』の字の空いている方向を答えていただく「自覚測定」を行い、眼鏡レンズの度数が決まります。

それに対し、当社新製品Chronosは新プロセスを提案しています。両眼同時測定ができ、検査時間を短縮、さらに省スペース化を実現し、眼鏡店の生産性向上に貢献できます。

このChronosによる下期売上拡大に期待しています。

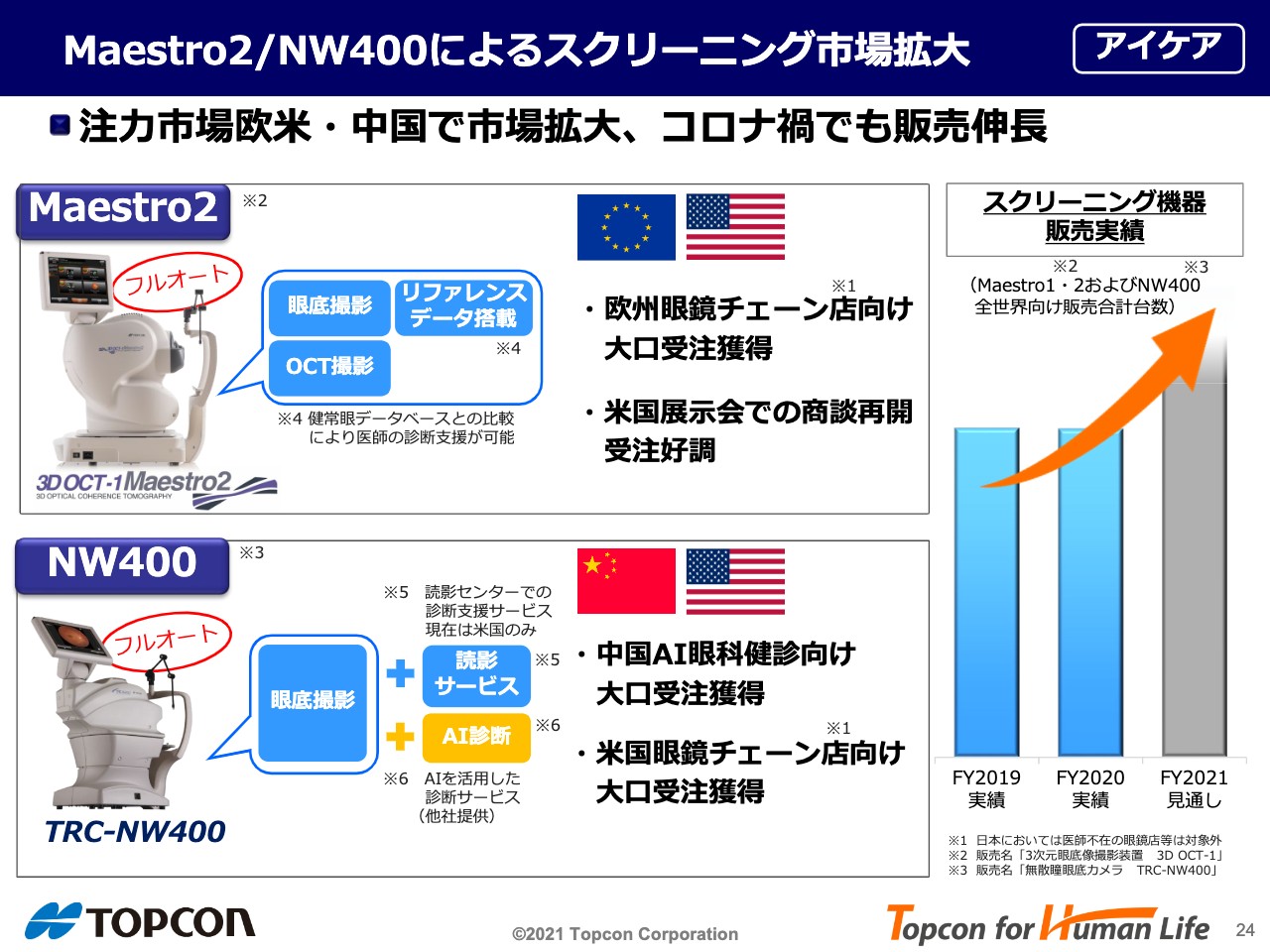

Maestro2/NW400によるスクリーニング市場拡大【アイケア】

次に、好調なMaestro2/NW400によるスクリーニング市場拡大についてご説明します。

過去に何度も紹介済ですが、改めてご説明しますと、Maestro2は眼底撮影とOCT撮影機能を有し、健常眼のリファレンスデータを搭載していることにより医師の診断支援が可能なフルオートスクリーニング機器です。

NW400は眼底撮影機能を有したフルオート眼底カメラで、米国で展開している読影サービスや、他社製のAI自動診断ソフトと組み合わせ可能なフルオートスクリーニング機器です。

これらの装置を眼科クリニックだけでなく眼鏡店やドラッグストア、内科医等に設置し検眼士や内科医が行う検査を「スクリーニング」と呼んでいます(※海外のみ。日本においては医師不在の眼鏡店等は対象外)。

このスクリーニング市場が大きく拡大、売上伸長に繋がっています。グラフが示す通り、コロナ禍の2020年度はほぼ横ばいですが、2021年上期時点では前年比で大幅に伸長しており、通期でも大幅な販売伸長を見込んでいます。

このような施策を中心に、アイケア事業の営業利益は通期25億円を達成したいと考えています。

Ⅲ.まとめ

最後に、まとめです。

まとめ

グラフの通り、売上高を+110億円、営業利益を+25億円上方修正し、前年度比で売上高117%(+17%)、営業利益190%(+90%)、純利益2.7倍を見込んでいます。

以上、第2四半期の決算報告、2022年3月期の通期見通しをご報告しました。

ご清聴ありがとうございました。

質疑応答(要旨)①:全社共通事項

Q.特殊要因(部材不足・物流逼迫):特殊要因△35億円の上期のみの影響額は? また、△35億円のセグメント別内訳は?

A.上期影響額は数億円程度。セグメント別内訳は、ポジショニングで約半分、残りをスマートインフラとアイケアで分け合っているというイメージ。

Q.特殊要因(部材不足・物流逼迫):特殊要因△35億円はリスクを最大に考慮した数字か、あるいは今の状況を踏まえた平均的な想定ベースか?

A.不透明な要素が多々あり、現時点で計算できる範囲で35億円と算出している。場合によってはこれよりもコストがかかる可能性もあると見ている。

Q.営業利益率:上期よりも下期のほうが利益率が低い要因は?部材不足や物流費の高騰の影響によるものなのか、あるいは需要の変化、売上ミックス変化の要素があるか?

A.主に部材不足や物流逼迫の影響によるもので、需要面やミックス変化という要因はあまり想定していない。スマートインフラは、部材コストと物流費の高騰以外に、建築DXビジネスへの投資による影響が下期の利益を押し下げる要因になっている。

Q.社外取締役:稲葉社外取締役の役割や経営に対する貢献要素

A.社外取締役に起用した一番の理由は、産業機械のシステム化の知見を持っているため。例えば、汎用の旋盤機械・工作機械を50年前にIT化したのがファナック。そのような成功体験を持っている会社の会長に、機械のIT化のノウハウを色々とアドバイスしてもらい、当社の建機・農機自動化の普及を加速させたい。

質疑応答(要旨)②:ポジショニング・カンパニー

Q.下期見通しの背景:上期に対して下期の売上が少し減る計算になるが、供給側と需要側のどちらの要因か?下期に出荷できない要因か、上期販売増による反動減か?

A.需要側は問題なく、下期に出荷できないという供給側の要因。

Q.需要見通し:需要の見通しについて、顧客の設備投資意欲は景気の変動に応じて今後もシクリカルに上下動するという理解で良いか、あるいは、自動化に対するブレイクスルーが起きて需要が拡大していると理解したほうが良いか?

A.新型コロナウイルスの影響が自動化ニーズ拡大に繋がっているのは事実だが、それ以上に世界的にインフラ需要が旺盛だという要素が大きいと考える。

Q.OEMパートナーの拡充と共同開発:建機市場はOEMパートナー関係に変化が少ない業界だと考えるが、新しいパートナーの獲得に向けて具体的な話が動きつつあるのか?

A.建機メーカーにはICT施工が可能な建機を持っていない会社がまだ多く、共同開発の話は増えている。

質疑応答(要旨)③:スマートインフラ

Q.営業利益率:第2四半期の営業利益率が高い理由は?

A.結果的に高い数字になったが、3ヶ月の短期間では売上構成差や未実現等の要因で上下するため、6ヶ月以上の期間で見ていただきたい。

Q.建築DXビジネス投資:建築DXビジネスへの投資は下期で一巡するのか、あるいは来期以降も発生するか?

A.費用対効果の話ではあるが、来年度以降も一定の投資は行う予定。

Q.ICT自動化施工&IT農業:「中小規模工事向けマシンガイダンス拡販」と「戦略的新製品の投入」の具体的内容と期待値は?

A.中小規模工事向けマシンガイダンスはすでに「杭ナビショベル」という商品名で発売しており、販売好調。戦略的新製品は、農機の自動操舵システムの新製品を11月1日にリリース予定。リリース前で生憎詳細は開示できないが、現行製品を改良した後継機。

質疑応答(要旨)⑤:アイケア事業

Q.スクリーニングビジネス:来期以降の販売見通しは?読影サービスなどリカーリングビジネス拡大の見通しは?

A.今年度の売上は「回復」というよりむしろ「成長モード」に入りつつある。来年度もこの方向で進捗できると考える。新規の大型眼鏡チェーン店の受注獲得には当社のIoTプラットフォームを活用したITソリューションを他社との差別化要素として当社を選んでいただけている。リカーリングビジネスの利益貢献は来年度の時点ではまだ大きくならない見通しだが、差別化要素としては確実に効いておりスクリーニングビジネスの伸長に大きく貢献すると考える。

Q.営業利益率低下要因:今後成長フェーズに入りつつあると理解しているが、過去5~10年で他の事業部に比べ営業利益率が低下している要因は?新型コロナウイルス影響による構造的変化や売上ミックス・原価の変化要素もあるか?

A.新型コロナウイルスの前後で市場の顕著な変化は起きていない。むしろソーシャルディスタンス対応や自動化のニーズが追い風になっている。アイケア事業は、新規事業を立ち上げ、ITソリューションに注力するために米国ニュージャージー州に新組織を立ち上げたので、これらのコストで損益面では利益を圧迫している。しかしここは投資だと考えている。この投資効果、成長の兆しが少し見えてきたため、今後売上伸長に伴い利益も伸長していくと考えている。

Q.営業利益率低下要因:営業利益率が以前のように10%を超える時期は?先行投資が一巡する数年後と考えれば良いか?

A.まだ来年度のガイダンスも公表していないので回答は差し控えるが、売上は着実に伸長しており、今年度の売上見通し額520億円は過去最高。今後大きな先行投資の予定はないため、売上の伸長に伴い利益水準が上がると考えている。

Q.大口受注案件:資料で言及されているMaestro2・NW400の大口受注による増収効果の期間は?第3四半期にかなり偏るのか、それとも第4四半期まで続くのか、あるいは来期まで寄与する案件か?

A.この大口案件は第2四半期に受注し、第2四半期中にも売上が計上されている。スクリーニングビジネスは、この大口案件だけではなく、大手や中小規模の眼鏡チェーン店からもコンスタントに受注を獲得できている。

Q.下期の業績回復要因:下期の回復要因はChronosの販売拡大と、様々な受注案件の積み上げという理解で良いか?

A.はい。

※質疑応答部分は、企業提供の要旨になります。

関連銘柄

| 銘柄名称 | 株価 | 前日比 |

|---|---|---|

|

7732

|

1,835.0

(12:45)

|

-22.0

(-1.18%)

|

関連銘柄の最新ニュース

-

トプコン(7732) コーポレート・ガバナンスに関する報告書 20... 03/28 16:30

-

迫り来る「物流・建設2024年問題」、活躍待ったなしの有望株総ざら... 03/18 19:30

-

トプコン(7732) 役員の異動に関するお知らせ 02/27 15:00

-

【QAあり】トプコン、厳しい事業環境を見込むも売上高・営業利益計画... 02/19 17:00

-

決算プラス・インパクト銘柄 【東証プライム】 … ソシオネクス、ス... 02/03 15:30

新着ニュース

新着ニュース一覧-

今日 13:04

-

今日 13:04

-

今日 13:01

-

今日 13:01