スカパーJSATHD、宇宙事業でのJCSAT-17等の収益拡大とメディア事業での費用削減効果で3Qは増収増益

連結業績概要

仁藤雅夫氏(以下、仁藤):仁藤でございます。本日はお忙しい中、スカパーJSATホールディングスの決算説明会にご参加いただきまして、ありがとうございます。私から、2020年度第3四半期決算についてご説明します。

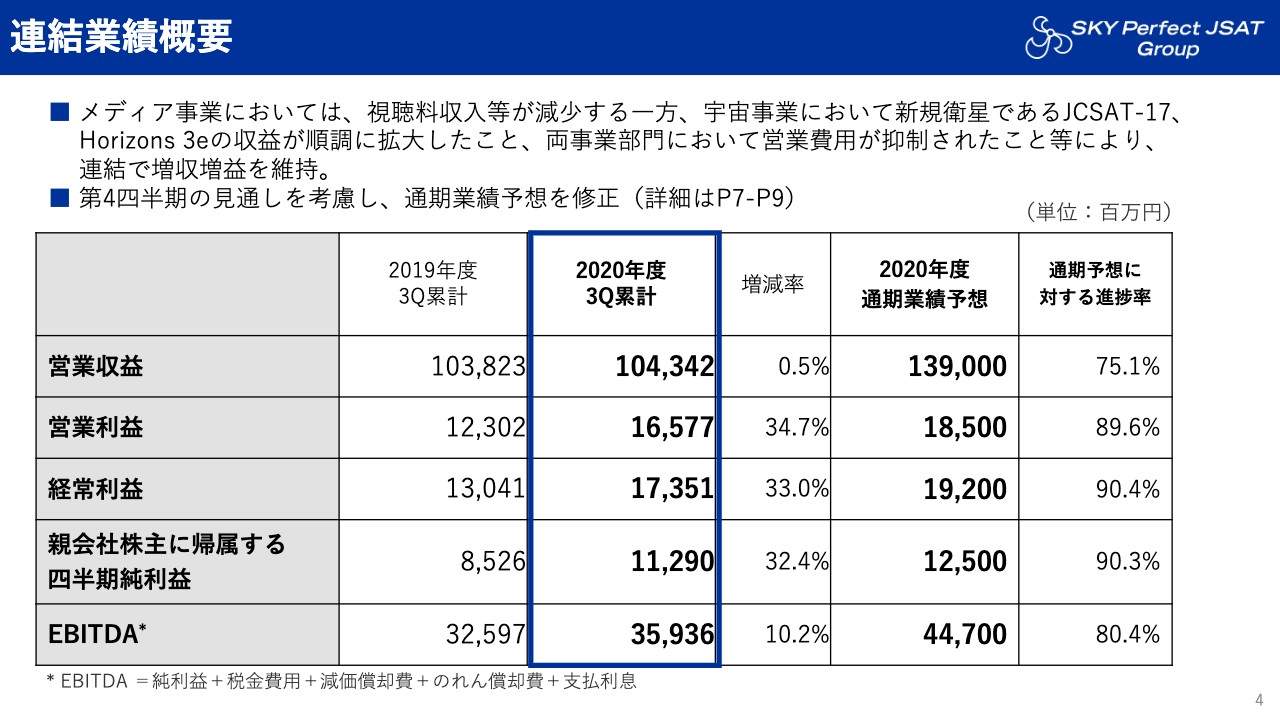

本日発表しました、2020年度第3四半期連結決算の概要からご説明します。決算説明会資料の4ページをご覧ください。前年同四半期累計で、営業収益は5億円増の1,043億円、営業利益は43億円増の166億円、四半期純利益は28億円増の113億円となり、増収増益となりました。

増収の要因は、主に宇宙事業において、新規衛星であるJCSAT-17及びHorizons 3eの収益が拡大したことです。利益面においては、前年同期比でメディア事業の営業費用が大きく減少したことが増益の要因となりました。通期業績予想についてですが、利益面で計画を上回って進捗しているため、今回、通期業績予想を再度修正することとしました。こちらについては後ほどご説明します。

メディア事業の概況:前年同期累計比

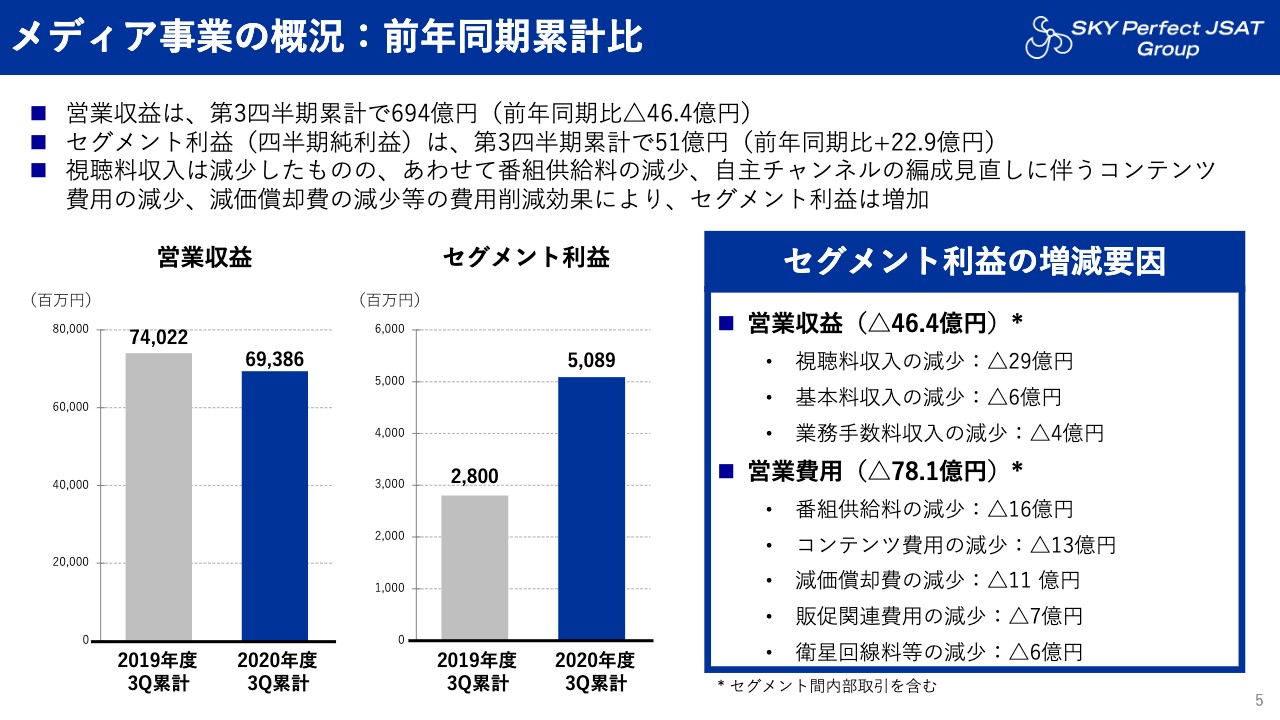

5ページをご覧ください。メディア事業の業績概況です。前年同期と比較して減収増益となりました。営業収益は前年同期比46億円減少の694億円です。加入件数の減少に伴い、視聴料収入が29億円、基本料収入が6億円、業務手数料収入が4億円ほど減少しました。

一方で、営業費用は78億円減少の623億円となりました。視聴料収入の減少に連動して、番組供給料が16億円減少したことに加え、自主チャンネルの編成見直し等によりコンテンツ費用が13億円減少しました。また、前年には東京メディアセンターの設備更新に伴う一時的な減価償却費の増加が発生したため、減価償却費が前年同期比で11億円減少しています。

さらに、新型コロナウイルス感染拡大の影響で、各種施策の実施が限定的だったこともあり、販促関連費用が7億円減少したことなどが営業費用の減少につながりました。これらにより、セグメント利益は23億円増の51億円となりました。

宇宙事業の概況:前年同期累計比

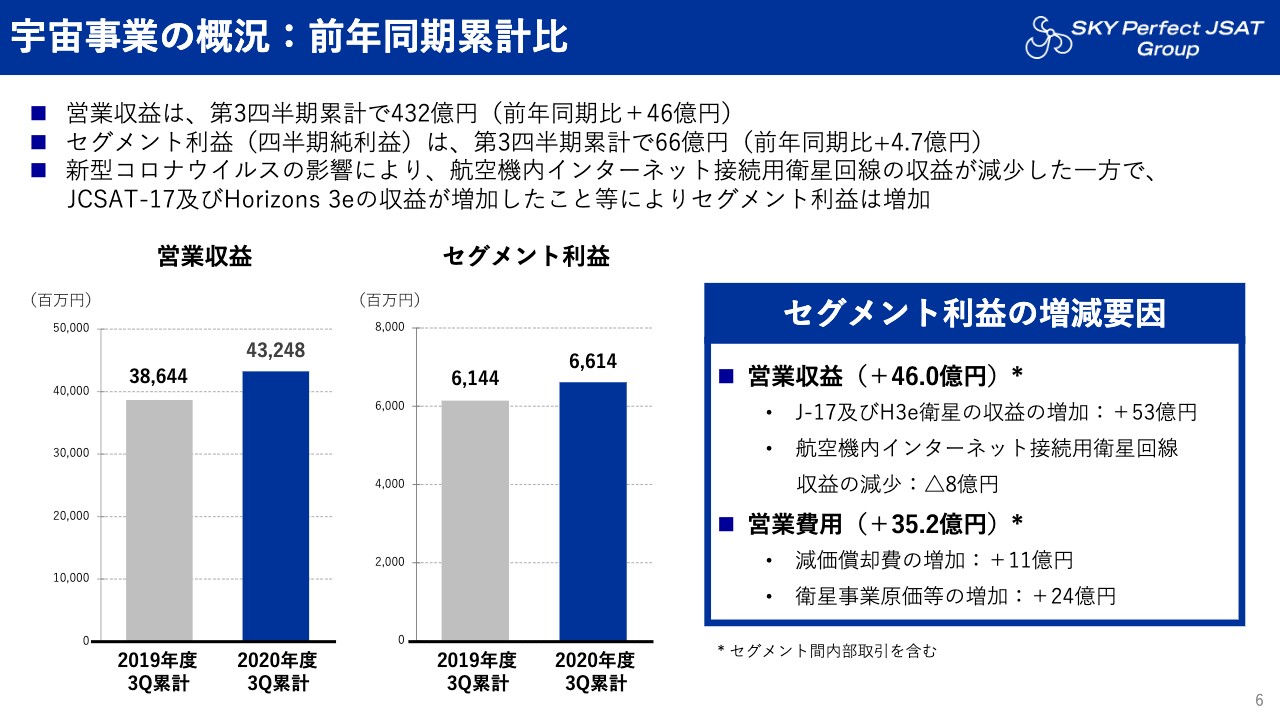

続いて、宇宙事業の業績概況についてご説明します。前年同期との比較では増収増益となりました。営業収益は、前年同期比46億円増加の432億円です。コロナ禍の影響を受けて航空機Wi-Fi関連の収益が8億円減少した一方、新たにサービスを開始しているJCSAT-17、Horizons 3eの収益が約53億円増加したため、増収となりました。

営業費用は、減価償却費や衛星事業原価等の増加で35億円増加しています。これらにより、セグメント利益は前年同期比5億円増の66億円となりました。

2020年度通期業績予想修正

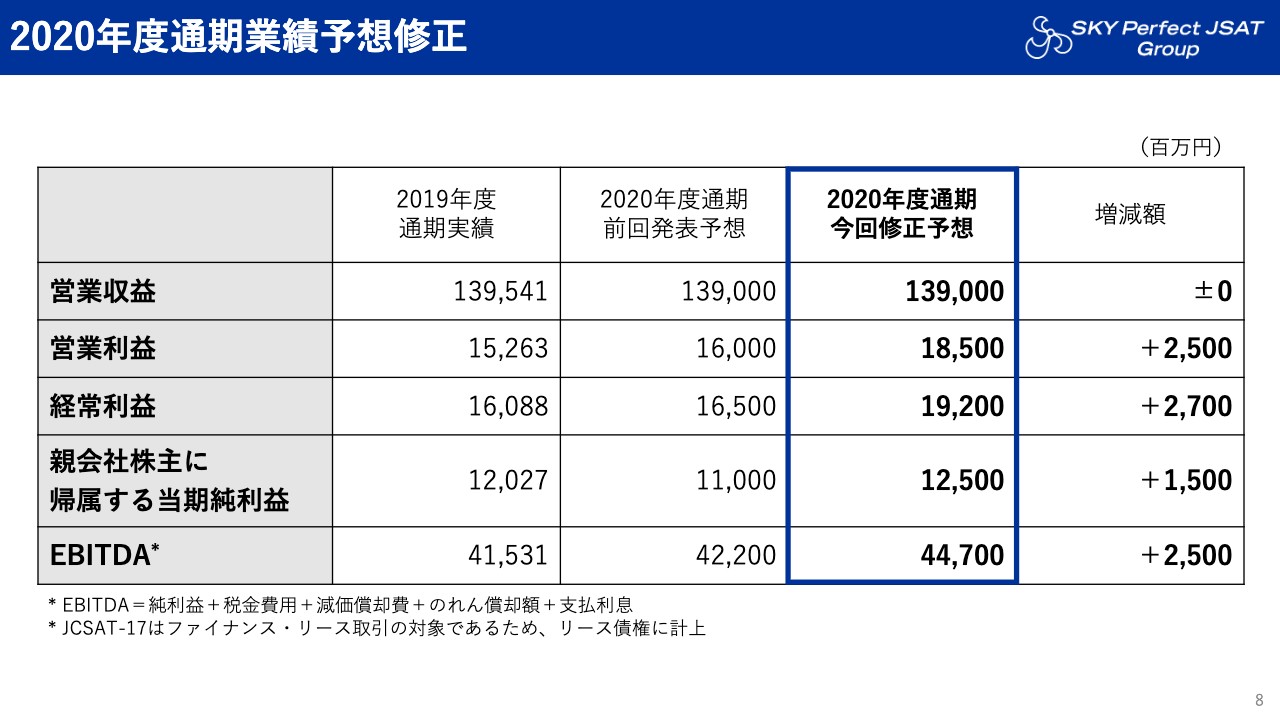

次に、2020年度通期業績予想の修正についてご説明します。8ページをご覧ください。まずは、前回11月に発表した修正予想との比較でご説明します。営業収益は同額の1,390億円、営業利益は25億円増の185億円、経常利益は27億円増の192億円、当期純利益は15億円増の125億円と、利益面において通期業績予想を上方修正することとしました。次ページにて、修正の理由を含め、セグメント別の業績予想についてご説明します。

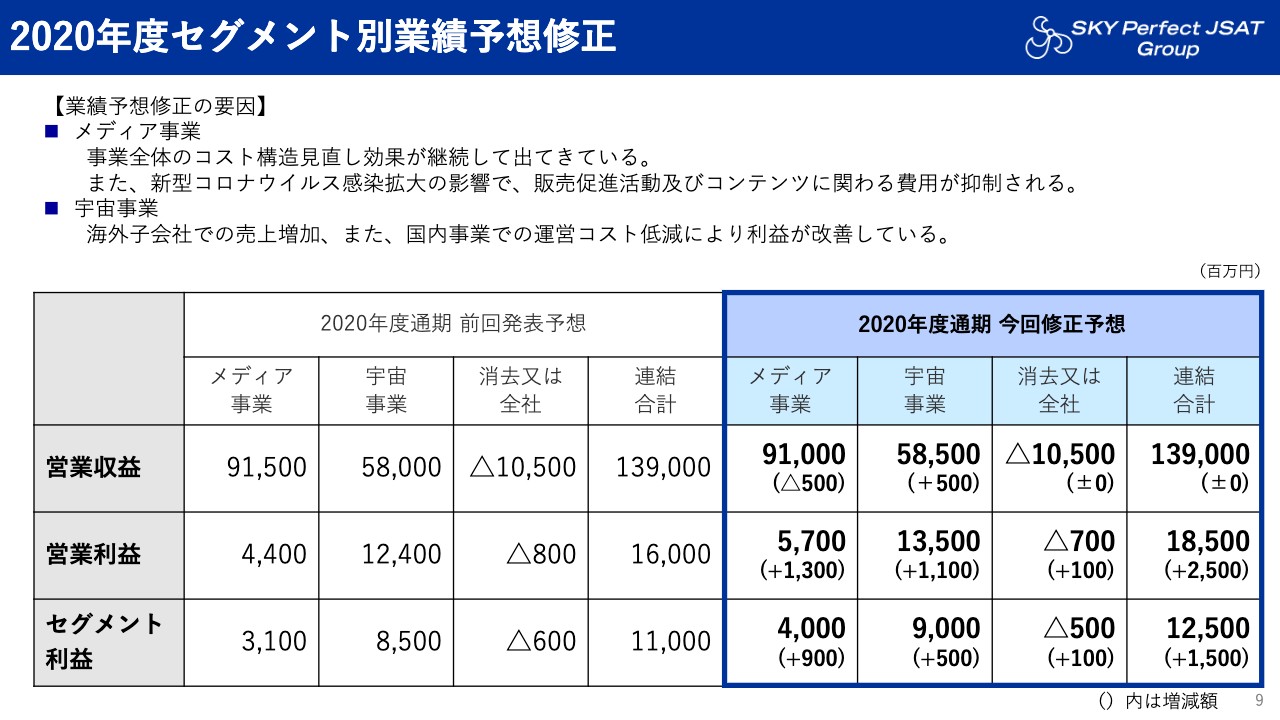

2020年度セグメント別業績予想修正

9ページをご覧ください。メディア事業においては、従来から進めている事業全体のコスト構造見直しの効果が継続して出ていることに加え、新型コロナウイルス感染拡大の影響で、販売促進活動及びコンテンツに関わる支出が抑制されている現状に鑑み、営業収益は前回予想から5億円減の910億円、営業利益は13億円増の57億円、セグメント利益は9億円増の40億円としました。

宇宙事業においては、海外子会社での売上増加に加え、国内事業での運営コスト低減により利益が引き続き改善していることから、営業収益は前回予想から5億円増の585億円、営業利益は11億円増の135億円、セグメント利益は5億円増の90億円に上方修正しています。

スカパー!みんなのファン祭り #いい沼ハマってんね

ここからは、メディア事業部門の取り組みについてご説明します。11ページをご覧ください。メディア事業で推進しているファンマーケティングの一環として、昨年10月から年末にかけて「スカパー!みんなのファン祭り」を実施しました。

記者発表会も大変注目を集めましたが、本施策は様々なジャンルのファンに向けて、イベント開催やプレゼントといった約100の企画を実施しています。これまでスカパー!に接する機会がなかった方に対しても、様々なジャンルの魅力を伝えることができ、スカパー!に触れていただくきっかけを提供できたと考えています。

1月以降、これらの施策で接点を持った方々に対して、「スカパー!無料の日」や「基本プラン視聴料無料キャンペーン」の情報をお届けし、嗜好に沿った番組への興味喚起や加入促進につなげていきたいと考えています。

2021シーズン スポーツ開幕

続いて、12ページをご覧ください。いよいよ今年もさまざまなスポーツが開幕していきます。昨年は新型コロナウイルスの影響で例年とは異なるシーズンとなりましたが、2021年は新シーズンを心待ちにしているお客さまに、しっかりとスポーツ観戦の楽しみをお届けしていきます。

ここでは、代表的な3つのプロスポーツを紹介しています。まずはプロ野球ですが、スカパー!では今シーズンも全12球団の公式戦を徹底放送します。加えて、プロ野球セットアプリを使い、スマホでも簡単にプロ野球をお楽しみいただけるようになっています。

サッカーもルヴァンカップが3月2日に開幕予定です。より多くのサッカーファンに楽しんでいただけるよう、3月にサッカーセットの割引きキャンペーンを実施する予定です。

そして、同じく3月にF1グランプリも開幕します。今季もオールセッション完全生中継でお届けし、迫力のある4K生中継も実施する予定です。

太陽光発電予測システムの開発(プロジェクトSolarMi)

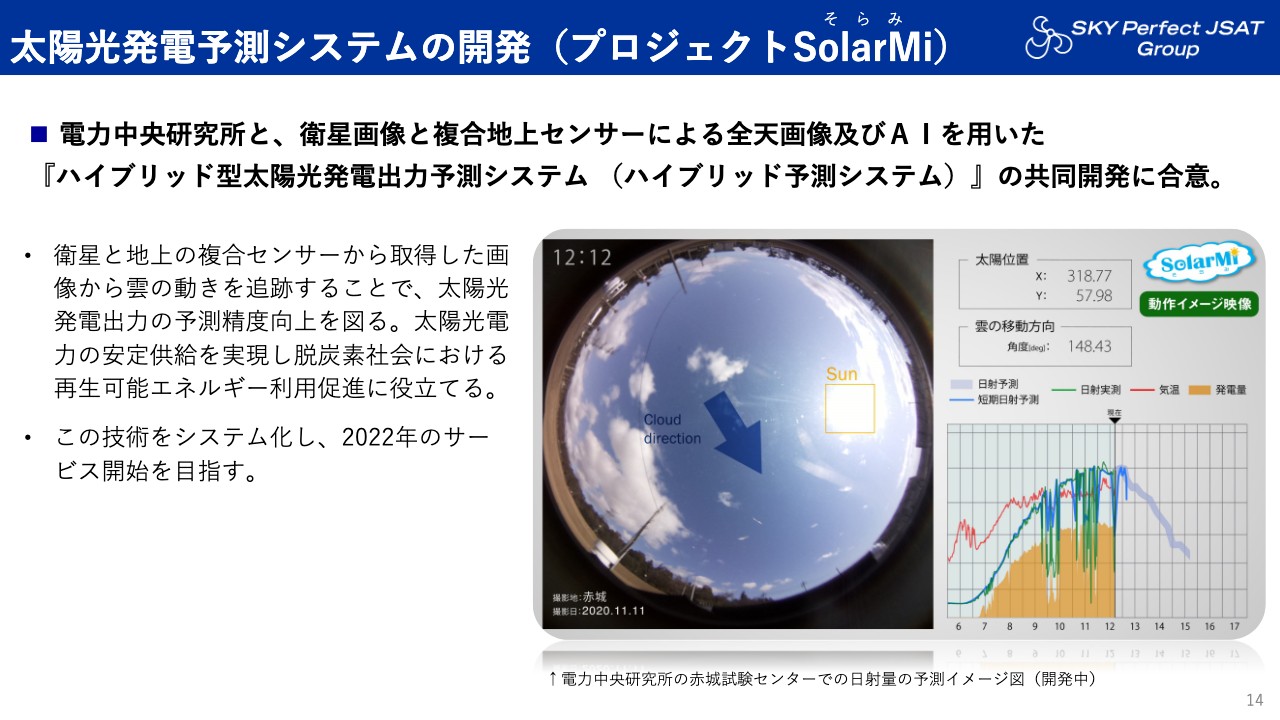

続いて、宇宙事業です。トピックスを1つご紹介します。14ページをご覧ください。昨年12月に公表しましたが、電力中央研究所と共同で太陽光発電予測システムの開発を進めることに合意しました。衛星と地上の複合センサーから取得した雲画像から雲の動きを追跡することで、これまで技術的に難しかった、数分先から1時間先までの太陽光発電出力の予測精度向上を図るものです。太陽光電力の安定供給や、余剰電力の削減及び有効活用に役立てられるよう、2022年のサービス開始を目指します。

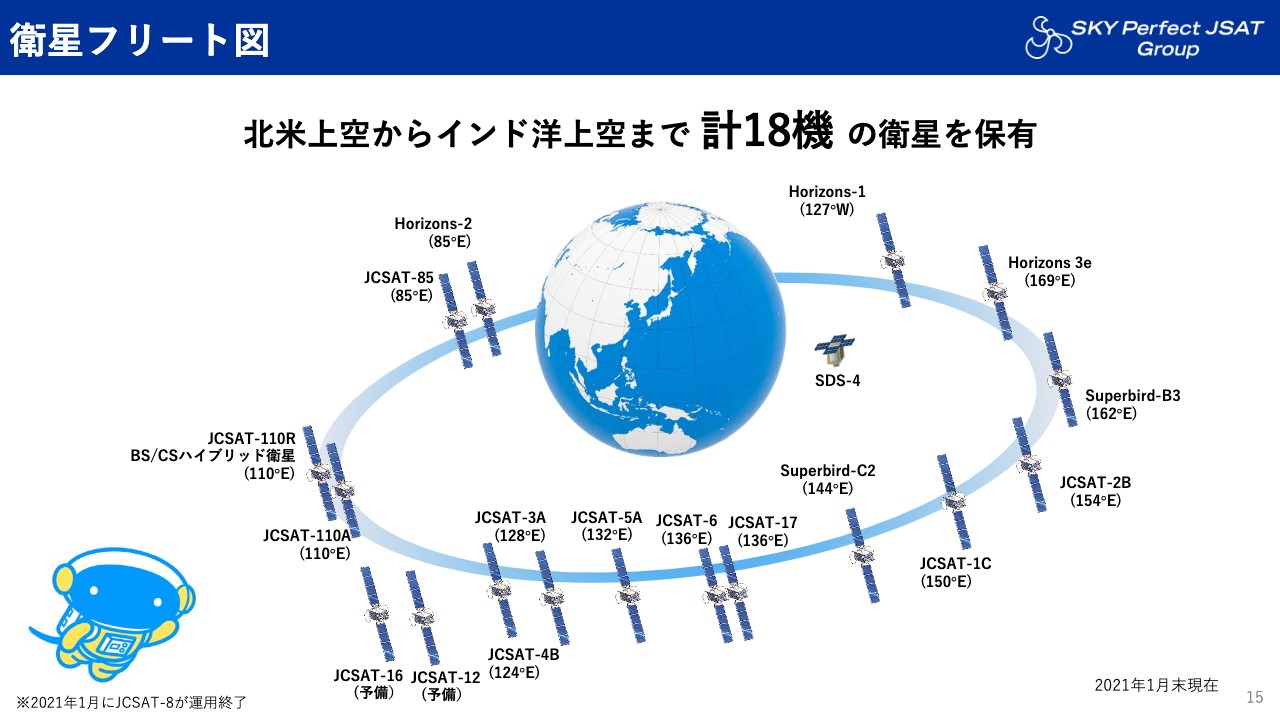

衛星フリート図

最後に、衛星フリート図についてです。今年の1月に通信衛星JCSAT-8号機が運用を終了しましたので、現在は18機体制になっています。私からのご説明は以上です。ご清聴いただき、ありがとうございました。

質疑応答:通期利益の上方修正の背景について

質問者1:第2四半期でも通期利益予想を上方修正したばかりですが、計画や前提など、この3ヶ月で何がどう変わったのか、背景をもう少しご説明いただけないでしょうか?

仁藤:第2四半期で利益予想を上方修正し、第3四半期でまた上方修正した背景ですが、まずメディア事業においては、新型コロナウイルス感染拡大の影響が続いており、販売促進活動やコンテンツに関わる支出が抑制されている状況拡大が想定以上に長引いています。メディア事業においては、想定よりもコストの出方が少ない状況です。

一方、宇宙事業においては、当初、航空機Wi-Fiが衛星回線需要に対してかなりネガティブな影響を与えるのではないかと考えていました。しかし、実際は当初の予想よりひどくはありませんでした。

それに加えて、最初は海外の売上もかなり厳しい状況を想定していました。我々が販売努力をしたこともあるのですが、航空機Wi-Fi以外の海外売上は思ったほど落ち込まず、新たな契約を取ることもできました。それにより、海外売上が増加し、利益が改善しました。

宇宙事業においても新型コロナウイルス感染拡大影響があり、運営コストが減っている部分もありますので、売上増とコスト減少が両方で効き、さらに上方修正になっています。以上が、ざっくりとした背景です。

質疑応答:費用が抑制されている要因について

質問者1:メディア事業の第3四半期3ヶ月だけの費用で言うと、コンテンツに関しては、先ほど構造改革や自主チャンネル再編のお話をされていたので、外部的というよりは内部的な施策の効果だと思いますが、このような理解でよろしいでしょうか?

また、前回もそうでしたが、衛星回線料等の減が6億円あります。この背景について教えてください。

さらに、今後は販促などが出てくるということで、第4四半期の営業利益の計画を見ると、13億円の赤字となっています。ここ数年の第4四半期は赤字が続いているため、驚かないのですが、第3四半期から第4四半期のQoQで言うと、利益が27億円も悪化することになっています。

先ほどお話がありましたが、新型コロナウイルスで販促等の費用が先延ばしになっているのは、逆に言うとかなり第4四半期に織り込まれたのではないかと思います。織り込まれても、まだ本来の費用は出ていないのでしょうか?

仁藤:費用が抑制されている要因には、先ほどご指摘があったように、新型コロナウイルス感染拡大の影響と構造改革の見直しの両方の側面があります。おおまかに言うと、新型コロナウイルスの影響が約20億円です。企画したコンテンツが実現しなかったり、販売促進コストが出なかったりしています。それに対して、コスト構造の見直しは30億円ほど効果が出ておりてが、コスト構造の見直しは継続して効果があります。

そのほかに衛星回線料の減少がありますが、これはプレミアムサービスなどによる視聴料収入の減少に連動して衛星回線費用が減少しています。費用の減少としては違うタイプの減少の仕方です。

また、ご指摘のように、第4四半期はスポーツ開幕が控えていることもあり、我々としては加入獲得に最も貢献する四半期ですので、今まで比較的セーブしてきたコストを無駄に使うことは行わないつもりです。しかし、効果を狙えるものについては、第4四半期で加入獲得を目指し、費用を投下していこうと考えています。

前年の営業利益も、メディア事業は第4四半期で8億円くらいのマイナスの実績であったのですが、今年度の第4四半期の営業利益は13億円くらいのマイナスを計画しています。有効に使うことが大前提ですが、販促をかけて加入者を増やし、来年度の発射台を高い水準で確保したいと考えています。

質問者1:第3四半期まで抑制されていた、新型コロナウイルスの影響による販促等が第4四半期に投下されるということですが、合計するとそれでもまだ抑制される部分があります。このような理解でよいでしょうか?

仁藤:はい、おっしゃるとおりです。

質問者1:すると、それが来年度に出てくることも考えられるのですが、今年度比で言うと追加のコストが出てくることになるのでしょうか? あるいは、今年度の第4四半期に販促活動を行えば、来年度で効果がプラスに出てくるものもあると思います。新型コロナウイルスの影響が読めないため、このあたりがよくわからないのですが、一般的な考えとしてはどう見ているのですか?

仁藤:やはり年度の最初の発射台が高くなればなるほど、次の年度にベースとなる収入が増えますので、とくにスポーツシーズンの開幕時は新規加入獲得のチャンスです。我々としては、できるだけそこで稼ぎたいと思っています。

一連のコスト抑制の中身ですが、先ほどお話ししたように、コスト構造の見直しの部分が30億円くらいあります。そのような水準は来年度も基本的に続きますし、コスト構造改革自体は今年度で終わるものではありませんので、さまざまな面でコスト構造改革を続けていきます。

質疑応答:宇宙事業について

質問者1:宇宙事業についてお伺いします。Horizons 3eが計画に対して5億円ほど上振れたということでしたが、例えば、携帯のバックホールやブロードバンドのバックホールなど、どのようなものが伸びているのか教えてください。

第1四半期、第2四半期、第3四半期で同じようなスライドでJCSAT-17 とHorizons 3eの合計の増収を書いていただいていますが、四半期ごとに見ると、第1四半期はプラス19億円、第2四半期はプラス18億円、第3四半期はプラス16億円となっています。

昨年もHorizons 3eの売上が徐々に計上されていたため、前年比でいけば少し落ちているとは思うのですが、このままの傾向でいくと、来年度のHorizons 3eはさらに増えることになるのでしょうか?

また、JCSAT-1Cのお話が出てこないのですが、そのあたりについてコメントがありましたら、お願いします。

仁藤:海外子会社の売上増は、もちろん引き続きHorizons 3eも拡大傾向ですが、Horizons 3eだけではなく、海外子会社で売上が増加しているということです。

また、JCSAT-1Cについてですが、モバイル分野は依然として新型コロナウイルスの影響が続いているため、当初の計画どおりの進捗はできていません。しかし、インドネシアのエリアでの大型の契約をはじめ、新規の顧客獲得を進めています。新型コロナウイルスの影響で多少出遅れましたが、2021年度はしっかり売上の貢献ができると考えています。

質問者1:海外で伸びている、プラス5億円上方修正されたHorizons 3eはどのようなものが増えているのでしょうか? また、Horizons 3eはこれから営業活動が継続していけば累積で来年度の売上も増えていくと見ているのでしょうか? この2点について、追加でご確認をお願いします。

仁藤:宇宙事業の経営企画を担当します森合経営企画部長から、もう少し具体的にご説明します。

森合裕氏(以下、森合):今回の上方修正に寄与した海外子会社関係の売上増というのは、既存のお客さまの追加契約が主なところです。モバイル関係に限らず、前回の見通しよりも既存のお客さまにおいて新たに追加の契約がとれたということで、今回の上方修正をさせていただきました。

質問者1:分野というのは、バックホールのようなところなのか官公庁なのかなど、いろいろあるとは思うのですが、いかがでしょうか? また、Horizons 3eは来期にも売上拡大されると思うのですが、どのようなところが伸びていくと見ているのか、もう少し具体的な中身についてお伺いできればと思います。

森合:今回の上方修正に関してお伝えすると、モバイル系のお客さまもいますし、固定通信のお客さまもいるということで、いくつかのお客さまの積み上げで今回このような数字になっています。

Horizons 3eに関しては、来期にさらに伸ばしていく計画です。主にモビリティと言いますか、モバイル系のお客さまを中心にさらに伸ばしていく計画になっています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

9412

|

895.0

(15:30)

|

+5.0

(+0.56%)

|

関連銘柄の最新ニュース

-

スカパーJ(9412) 子会社の人事異動に関するお知らせ 12/10 15:30

-

スカパーJ(9412) スカパーJSAT、番組コンテンツ単位の視聴... 12/05 15:00

-

スカパーJ(9412) 子会社の組織変更及び執行役員の担務変更に関... 12/04 17:00

-

スカパーJ(9412) 2024年11月末現在 加入件数について 12/03 14:00

-

スカパーJ(9412) スカパーJSAT横浜衛星管制センターに「U... 11/25 15:00

新着ニュース

新着ニュース一覧-

今日 22:30

-

今日 22:22

-

今日 22:12

-

今日 22:00