クロスプラス、2Qは減収も粗利益率向上により増益 販売拡大のためEC事業に先行投資を優先

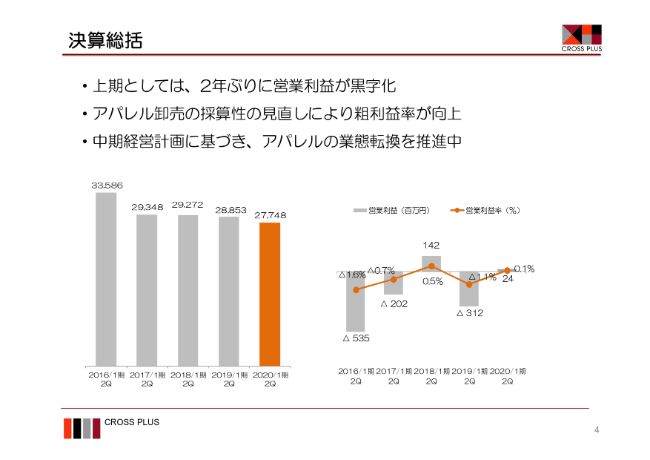

決算総括

山本大寛氏:みなさま、お忙しいところ弊社の決算説明会にご出席いただきまして、誠にありがとうございます。本日は、2020年1月期第2四半期の決算概況、2020年1月期の通期の計画についてご説明します。

まず第2四半期の決算概況です。上期としては2年ぶりに営業利益が黒字化しました。主力事業であるアパレル卸売の採算性の見直しにより粗利益が向上したことが主要因です。また、2019年3月に発表した中期経営計画のとおり、現在はアパレルの業態転換を推進中です。

スライド左側のグラフが直近5期の連結売上高の推移、右側のグラフが直近5期の営業利益の推移となります。

【連結】 損益計算書

上期の連結業績ですが、売上高は277億4,800万円、前年差額はマイナス11億500万円、売上総利益は59億8,600万円、販管費は59億6,100万円となりました。営業利益は2,400万円で、前年プラス3億3,600万円、経常利益は1億2,500万円で、前年プラス3億2,800万円、当期純利益は1億2,100万円で、前年プラス3億4,700万円となりました。

次に、今期から加えているビジネス区分について説明します。スライド28ページをご覧ください。

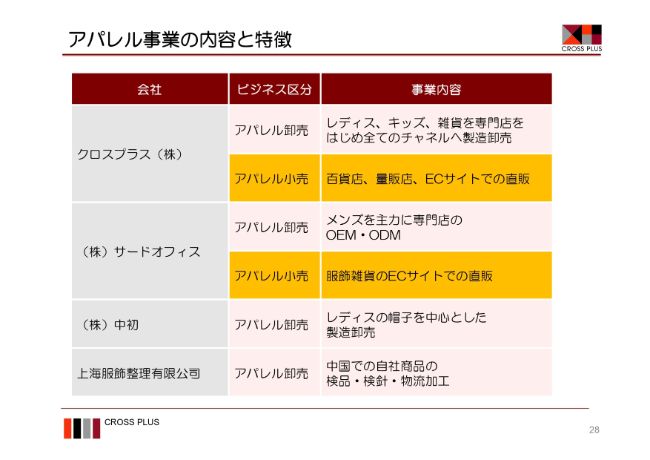

アパレル事業の内容と特徴

こちらが当社のアパレル事業をグループ会社別に記載したものです。会社ごとにビジネス区分をそれぞれ「アパレル卸売」「アパレル小売」(と分け)、両方を行っているものは両方を記載しています。

この2つの事業の特徴を簡単に説明します。アパレル卸売は、自社の企画商品を小売店に販売する形態で、価格や数量などの決定権が小さく、つまり交渉力が弱いため粗利益率は低いですが、一方で在庫負担がありません。

アパレル小売は、自社の企画商品を直接消費者に販売する形態で、価格や数量などの決定権が大きく粗利益率は高いのですが、こちらは在庫の負担があります。

当社は進行中の中期経営計画から、決定権が大きいビジネスの比率を増やしていく予定です。

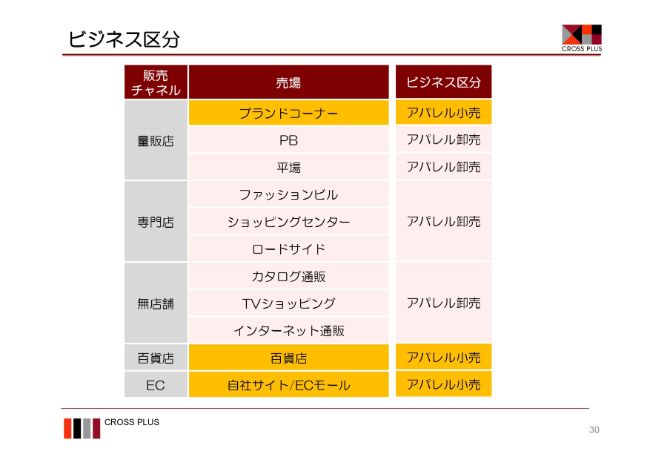

ビジネス区分

次に、従来の販売チャネルとその売場、そして先ほどのビジネス区分をまとめた表をスライド30ページで説明します。

まず30ページの一番上、量販店の3つの売り場ですが、ブランドコーナー・PB・平場と3つ売場がございます。

ブランドコーナーでは当社のブランドをGMS内で15坪〜30坪展開するため、アパレル小売に区分しています。その下のPB(プライベートブランド)と平場については、GMSが仕入れ、売場を編集するため、アパレル卸売に区分しています。

専門店には大きく3種類の売り場があり、ファッションビルのインショップのブランド、ショッピングセンターのインショップのブランド、そしてロードサイドの店舗が該当します。これらはすべてアパレル卸売に区分していて、当社はODMやOEMの商売形態で相手先ブランドを製造し、相手先に販売しています。

続いて無店舗です。無店舗は紙のカタログを主体としたカタログ型の通販、テレビで放映されるテレビショッピング、そしてインターネットサイトでオンライン販売されるインターネット通販の3つがあり、すべてアパレル卸売に区分しています。

その下の百貨店では、百貨店内にインショップを運営しており、アパレル小売に区分しています。ECは自社でのオンラインサイトの販売、そして他社のECモール等の販売形態があり、アパレル小売に区分をしています。

以上が販売チャネル、売場、ビジネス区分についての説明です。

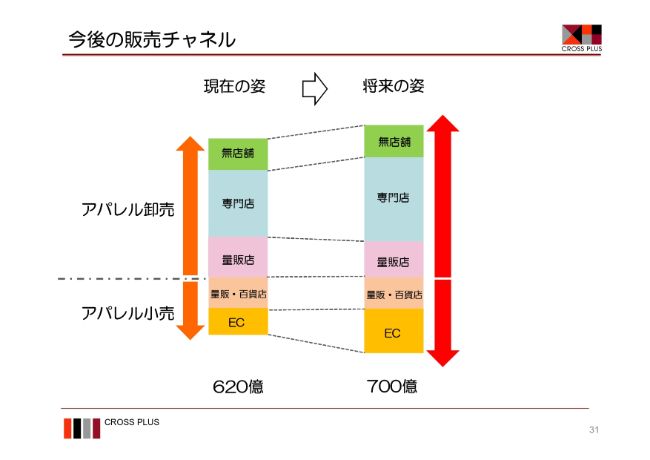

今後の販売チャネル

次に、今後の当社の販売チャネル別の方向性について少し説明します。現在は左側のグラフのような姿で、今後は右側のように伸ばしていく予定です。

売上としては、アパレル卸売とアパレル小売の両輪で売上を増やしていきます。アパレル卸売について、量販店では減少を予測しますが、専門店を伸ばしていきます。アパレル小売は店舗では横ばいですが、ECを増やしていきます。

当社が注力していくのは、アパレル卸売の専門店とアパレル小売のECということになります。

それでは決算の内容に戻りますので、6ページへ戻ってください。

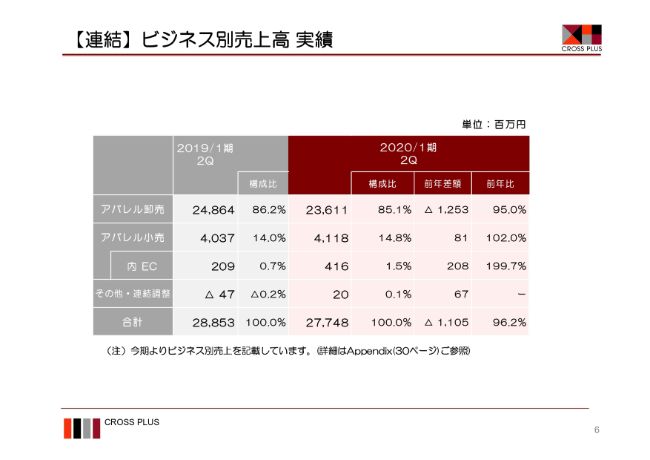

【連結】ビジネス別売上高 実績

先ほど説明したビジネス別の売上高です。連結売上高277億4800万円のうち、アパレル卸売は236億1100万円で、前年同期の95パーセントとなりました。

これは、専門店においてグループ会社であるスタイリンクの解散の影響があったものの、ショッピングセンター向けで伸ばしたことや量販店が売り場縮小により減少したこと、無店舗では採算性の見直し等もあり減少したことによります。

アパレル小売は41億1800万円で、前年同期の102パーセントとなりました。そのうちECは4億1600万円で、前年から約2倍となっています。この結果はECが伸びたものの百貨店の店舗が減少したことによります。

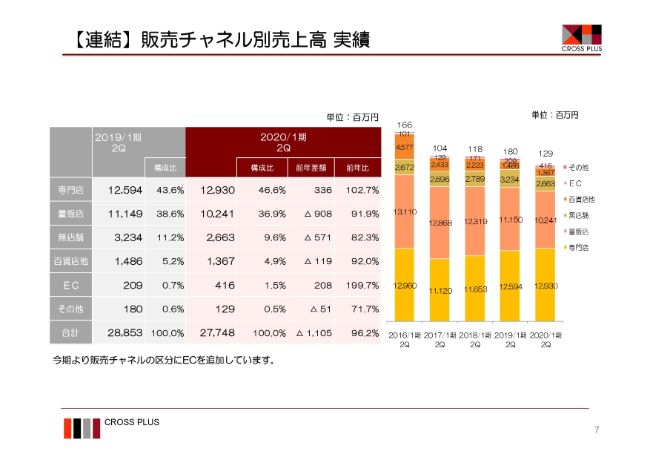

【連結】販売チャネル別売上高 実績

次に、連結の販売チャネル別の売上高です。今期の連結売上高277億円のうち、専門店は129億3000万円、前年同期比で102.7パーセント、量販店は102億4100万円、無店舗は26億6300万円、百貨店ほかは13億6700万円となり、いずれも前年から減少しています。ECは4億1600万円となりました。

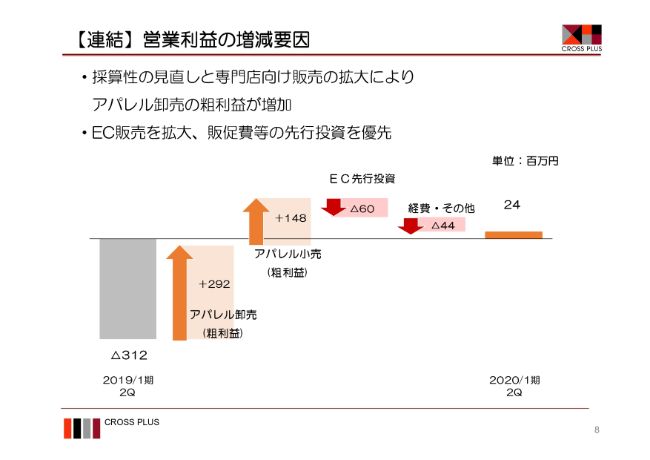

【連結】営業利益の増減要因

次に連結営業利益の前年同期からの増減要因です。左端の前年営業利益であるマイナス3億1200万円から、アパレル卸売の粗利益改善でプラス2億9200万円、アパレル小売の粗利益改善でプラス1億4800万円、ECの先行投資等によりマイナス6000万円となり、結果的に右端の当期実績は2400万円となりました。

この2年間取り組んできたアパレル卸売での低価格帯への対応やASEAN生産の構築といった採算性の見直し、また専門店向け販売の拡大によって、アパレル卸売での粗利益が増加しました。ECは販売拡大していますが、自社サイトのリニューアルなどの先行投資を優先し、費用を増加させています。

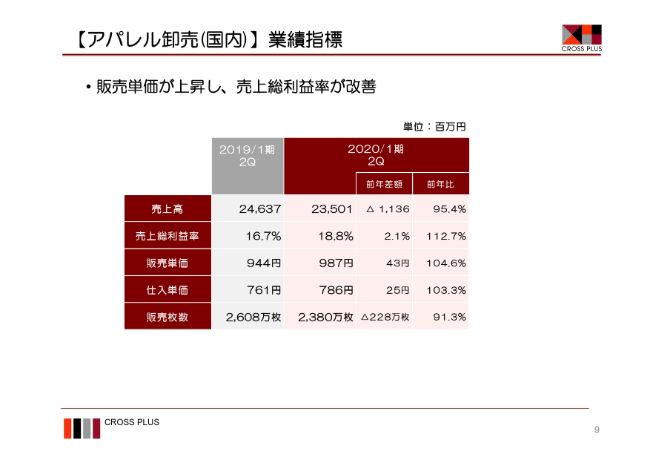

【アパレル卸売(国内)】業績指標

続いて、9ページは国内のアパレル卸売の営業指標です。3行目の販売単価が43円上昇し、その上の売上総利益率が2.1ポイント改善しています。採算性の見直しや、M&Aおよびグループ再編により商品構成が変化したことによります。

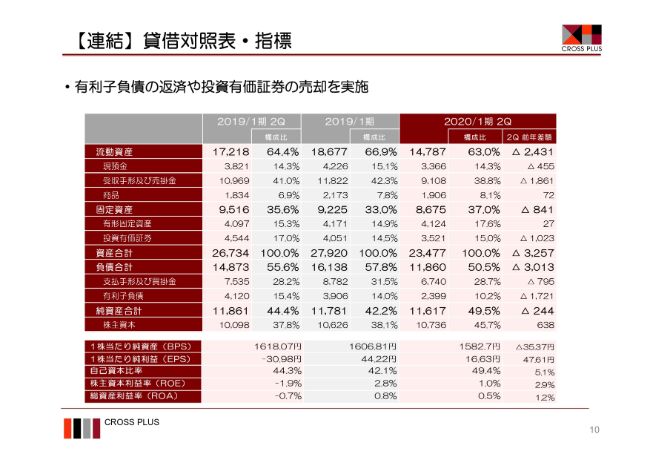

【連結】貸借対照表・指標

貸借対照表について、前年との比較です。前年同期との比較では、有利子負債の返済や投資有価証券の売却を行った等により総資産が減少しています。総資産は234億7,700万円で、前年同期から32億5,700万円減少し、純資産は116億1,700万円となって、2億4,400万円減少しました。

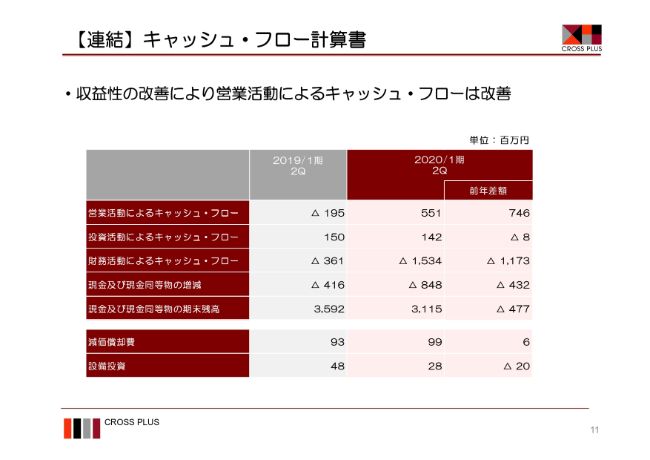

【連結】キャッシュ・フロー計算書

続いて、当期のキャッシュフローです。営業活動によるキャッシュフローは5億5,100万円となった一方で、財務活動によるキャッシュフローがマイナス15億3,400万円となったことにより、現金および現金同等物は期末残高で31億1,500万円となりました。

営業活動によるキャッシュフローが増加した要因は、税金等調整前当期純利益が5億300万円増加したことによります。財務活動によるキャッシュフローが減少した要因は、借入金の返済による支出が増加したことによります。

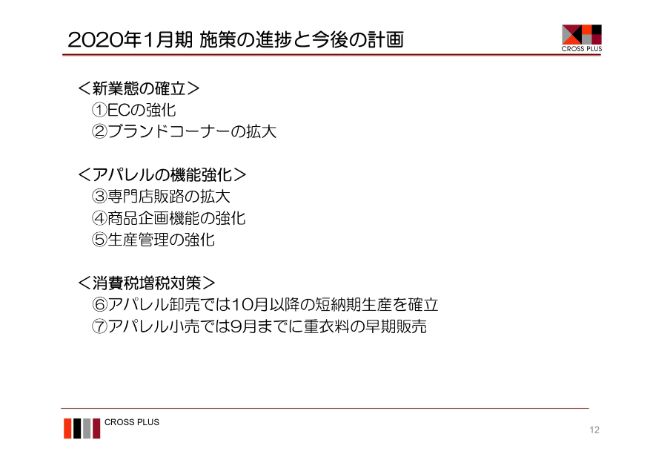

2020年1月期 施策の進捗と今後の計画

次に、今期の施策の進捗と今後の計画について説明します。大きく2つあり、新業態の確立とアパレルの機能強化に取り組んでいますが、この点については後ほど説明します。

また、消費税増税対策についてここで簡単に述べます。2019年10月からの消費税増税について、アパレル卸売事業では販売先の一部の小売において増税後の商品仕入れ等を控えている影響もあり、10月以降の動向を見て短納期生産ができるように準備しています。大きな駆け込み需要は想定していません。

アパレル小売では、とくに節約志向の強いGMSにおいて駆け込み需要を想定しており、9月の後半にコートと高価格商品の早期販売を行っていきます。

施策① ECの強化

続いて、施策の1つ目はECの強化です。自社オンラインショップをリニューアルし、顧客情報の集約や導線の変更を行っています。

また、新たにD2C(Direct to Customer)と呼ばれるネット専業ブランドを2つ立ち上げています。1つは30〜40代の女性をターゲットにしたレディス衣料の「N.O.R.C」で、13ページ左下のN・O・R・Cと書いてあるブランドです。もう1つは20代女性をターゲットにしたアクセサリの「ROOM」です。

これらのブランドは店舗を持たないネット専業ブランド、で順調に伸びています。新ブランドの立ち上げに合わせ、SNSやWeb広告等による顧客獲得、期間限定ショップ、雑誌タイアップなどにより、実物を体験してもらう機会を増やし、新規顧客の獲得を進めています。

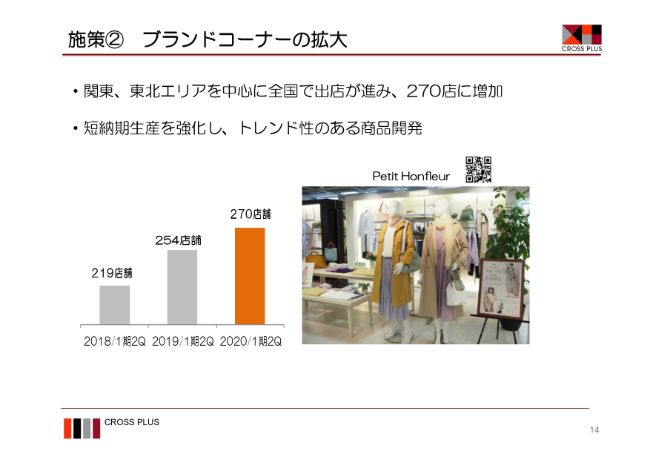

施策② ブランドコーナーの拡大

施策の2つ目は「ブランドコーナーの拡大」です。ブランドコーナーは引き続き出店を進めています。量販店では衣料品売場が縮小し価格対応の品揃えが中心となるなかで、その店舗の空きスペース、そして店舗の商品構成からブランドコーナーへの要望が大きくなっています。今まで出店が十分でなかった関東や東北エリアを中心に全国で出店を進めており、前年から16店舗増の270店舗となっています。

また消費者の販売動向の変化に機敏に対応するため、定番商品の比率を押さえ、短納期生産の構成比を上げることでトレンド性のある商品開発を行い、店頭での販売効率のアップに努めています。

施策③ 専門店販路の拡大

施策の3つ目は専門店販路の拡大です。今期はファッションビルやショッピングセンターのファッションブランド向けに専門店事業部を設立し、グループ再編も行って13人から58人へと人材を増員しています。従来とは異なり、商品別ではなく販売先ごとにグループを設定して、各グループに企画生産機能を持たせることで意思決定を早め、注力先の深掘りと新規のブランド開拓を進めています。

また専門店大手チェーン向けには話題性のある広告やリードタイムの短い商品開発を組み合わせて提案しています。そのなかの成功事例として、インスタグラマーを活用したSNSの企画など新しい取り組みが拡大しています。

また、2018年のM&Aによりメンズや帽子等の取扱いアイテムが広がったため、販路の拡大を進めています。

それ以外に、専門店販路については売上の底上げと販路拡大のためにホームセンターやドラッグストアなど、衣料品を主力としていない業態への開拓も進めています。ルームウェアやベーシックなTシャツ、持ち運びができるポケッタブル商品などを販売しており、新たに5社との商売を進めています。

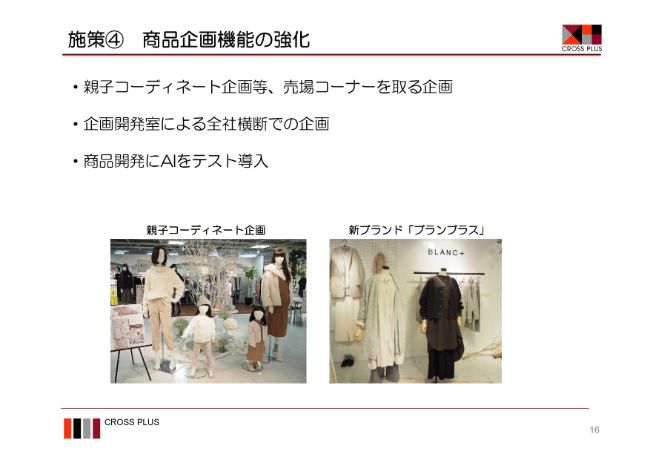

施策④ 商品企画機能の強化

施策の4つ目は商品企画機能の強化です。レディース衣料だけでなく、新たな切り口として親子のコーディネート企画や、服と帽子の連動など売り場をコーナー単位で取れる企画に取り組んでいます。

今期新たに設置した企画開発室によって、これまで分かれていた東京、名古屋の全社横断による総合展示会を企画したり、新規の販売先向けの企画提案も行っています。その一例として、16ページにノンエイジ向けのブランド「ブランプラス」の写真を掲載しています。

商品開発では大手得意先向けでAIをテスト導入しています。当社のものをつくる力とベンチャー企業のAI技術とを掛け合わせて開発した商品をテスト販売しています。

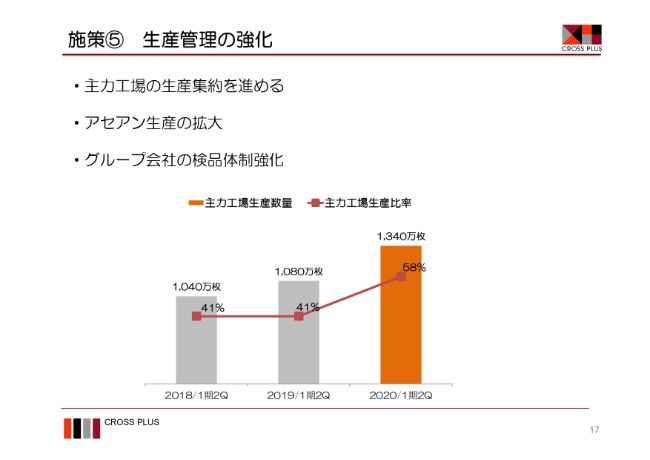

施策⑤ 生産管理の強化

施策の5つ目は生産管理の強化です。当社では主力工場への生産集約によって原価の低減や貿易コストの削減を進めてきました。主力工場の生産数量は1340万枚と増加しており、比率も58パーセントへと増加しています。

中国からアセアンへの工場移転を進めたことや、アセアンでも主力工場の認定を増やし巡回管理を行なっていること、そして中国でも巡回スタッフを増員したことなどにより主力工場の生産比率を増やしています。今後はグループ会社においても同様の品質管理体制を強化することで生産管理の強化を図っていきます。

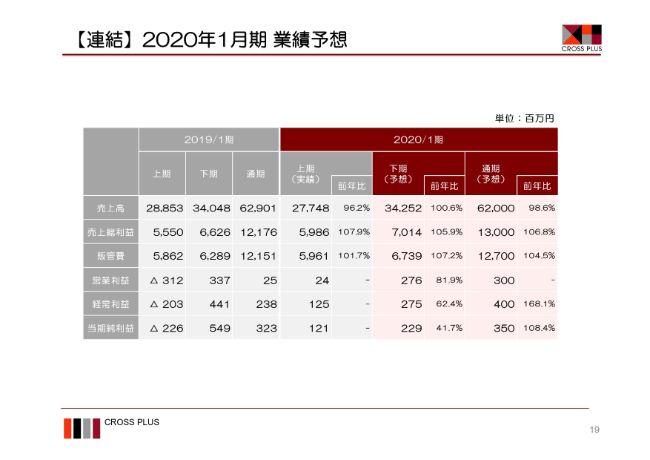

【連結】2020年1月期 業績予想

続いて、2020年1月期の通期計画について説明します。連結の通期計画は売上高が620億円、前年比で98パーセント、営業利益が3億円、経常利益が4億円、当期純利益が3億5000万円です。

2019年7月の悪天候から販売先店頭の在庫水準が高めで、また秋のスタートが遅れていることや消費増税等の不透明な要因もあることから売上高は当初の業績予想から下方修正しています。

営業利益、経常利益、親会社株主に帰属する当期純利益については、当初の業績予想から変更していません。

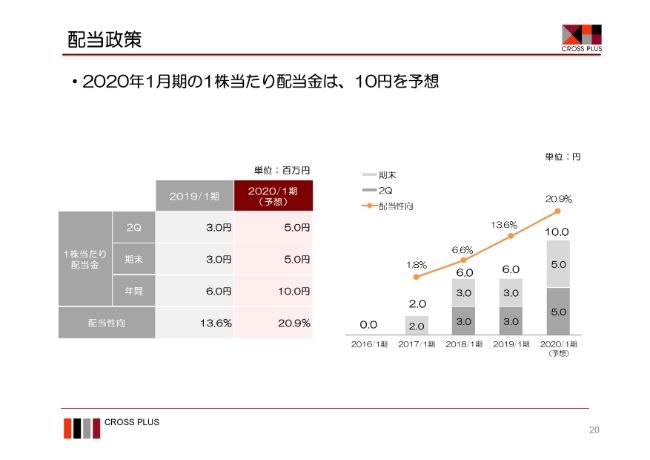

配当政策

当期の期末配当金についてです。財務状況等を総合的に勘案し、安定的配当を継続するため、中間配当、期末配当それぞれで1株あたり5円とし、年間配当は10円を計画しています。

決算説明は以上となります。下期はアパレル事業の業態転換を進め、グループ全体での収益向上に努めていきます。みなさまご静聴いただきまして誠にありがとうございました。

質疑応答1:今後のアパレル業界の需要・供給と収益性について

質問者1:ありがとうございました。2点お聞きしたいです。1点は業界全体の話になるのですが、2018年あたりから、日本のアパレル(業界)は供給に対して消化率が5割しかないという話があります。

たしかアパレルに関しては、売れなければ焼却、いわゆる焼いて捨てるしかないわけで、フードロス問題とはまったく違う、大変非エコなことをしなければならないという状況がこれまでもこれからも続いていくのではないかと思います。

非常に大きい話で恐縮なのですが、(そのようななかで)供給に対して需要をどうミートさせていくのか、それをどのようにお考えかということをお聞きしたいと思います。

それから2点目は非常に古い話になるのですが、御社が櫻屋商事さまであった頃に、ワールドさまと組まれて、当時SPAという名前で呼ばれていた非常に意欲的な試みをされた時代があったと思います。

そのあとは、御社が(株を)公開され、あちらがMBOされ、提携も発展的に解消されました。アパレルというものはもっと収益性が高くなる事業だとなんとなく思っていたものがバラバラになり、現在はどこのエリアもアパレルに関しては非常に苦しいように思います。

今後(貴社は)何をしますかというご質問だと答えられない部分もあるとは思うのですが、果たしてこのような状況で、アパレル業界に対して、投資家が投資し、銀行がお金を貸し、消費者が信用を置くことができるのか、非常に不安を感じるのですが、ご意見があればお聞かせいただきたいです。

山本:まず1点目の供給量と需要のバランスについてです。いろいろ報道されているのですが、当社のお客さまに関しては、(供給の)半分を焼却しているとか海外に回しているなどという話は実はあまり聞いたことがありませんのでその点については、回答を差し控えさせていただきます。

現在(アパレル)業界で起こっている試みとして、需要と供給のバランスを合わせようという試みは非常に大きくなっています。

具体的にいうと、シーズンが細分化されていることが挙げられます。従来は夏と冬というタームにおいて大きく仕入れをしたものが、夏のなかで3〜4回に分けて発注されたりなど、小売側ではかなり需要に合わせた仕入れを行う傾向がございます。

そのため足元は、アパレル側にいる当社のほうが数量単位やリードタイムの短さに苦労しているという状況があります。この問題については今から生産国とのリードタイム等も踏まえながら、当社も余剰なものを作らない方向に進んでいくと思います。

あとは、アパレルの場合「外れる商品」というのが一番大きい問題だと思っています。当社内でも当たる商品(を増やす)よりは外れる商品を減らす工夫を行っていて、基本的には受注生産というかたちで、お客さまが売れると思うものを仕入れていただくというのもその1つです。

また、アパレル業界は人の感性を大切にしていますが、近年は、あまりにデータから外れ、言いすぎる形で言えば、勘や度胸で行うような発注を減らしてきています。そうすることで、我々のようなアパレル側も余剰なものを作らないし、今は外さない商品を作ることを心がけて、企画の強化などを行っているところです。

需要と供給についての業界の動向としては、無駄なものを作って安く販売することや値引き等がこの数年でかなり減っているように見受けられるので補足します。

山本:2点目は質問と回答が噛み合うかどうかわかりませんが、アパレル業界が今後どのように投資家から判断されていくかという点について申し上げると、例えば、実は最近はかなり小さなブランドでも成功事例が出てきています。D2Cのような業態も含めての話です。

アパレルというのはもともと、ほかの産業に比べると設備投資が少ないため実は資本効率が高くビジネスができ、加えて参入障壁も低いということで、いろいろなブランドが乱立していたのですが、現在はD2Cと言われているネット専業ブランドに、アパレルのプロも素人も含めかなりの参入があります。そのなかで、生産機能を自社で持たずに、小回りの利く機動力の高いブランドが出たりしてきています。

方向感はというと大きく分かれると思っていて、大手主体の企画から生産からすべてを手掛けるビジネスと、上記のように小回りが利き機動力があるビジネスとが共存していくと思います。趣味嗜好も多様化していますので、そうしたビジネスが2つ共存できると思います。国内においては、そのような新しいブランド、新たな販売のかたちも出てくると思います。

それともう1つはECですね。ECの比率は今後さらに上がっていくと思いますので、経営効率という見方が適しているかどうかわかりませんが、資本効率の面で見ると従来とは少し変わってくるのではないかと思っています。

当社が一番気にしなければいけない課題は、私自身理解していてもまだ行動できていませんが、海外への対応です。日本のアパレルが海外で成功した事例はなかなか少ないため、いかに(海外に向けて)取り組むかがもう1つの方向感かと思っています。

質問者1:ECに力を入れるという話についてです。別にZOZOさまの最近の動向を意識して言うのではありませんが、ZOZOさまはこの業界の在庫管理や物流ロジスティックの分野でおそらく非常に大きな役目を果たした1社だと思います。

そのZOZOさまがあのように別の資本に入るにあたり、ロジスティックや在庫管理といった分野が取り残されているのではないでしょうか。無駄なものをいかに作らないかなどの非常に基本的な、棚卸しをどのようにコントロールするかということです。

ロジスティックの、とくにラストワンマイルの問題はアパレルだけではなくすべてのECにおいていまだに問題視されているなかで、ECに力を入れるということ自体がはたして御社の業績やプレゼンスを上げることにつながるかどうかが今ひとつよくわかりません。よろしければごく手短にその部分を教えていただければと思います。

山本:1点目に、ビジネスという意味でいうと、当社は自社で企画、製造するノウハウがあります。過去には、SPA化も志したのですが店舗での販売がなかなかうまくいかなかったということがあります。

在庫管理等のノウハウもあり、従来の人員のビジネスを転換させてアパレル卸売からECへ(人材)振り向けるということになるため、ゼロから(EC事業を)立ち上げるということではありません。

物流や本社機能を含めてすべて同じものが使えるという前提なので、その点では当社がECをはじめるという点ではゼロからECを立ち上げる企業よりは、メリットがあると思ってます。

もう1つ、アパレル卸売でも顧客ニーズがすごく変化していて、当社がただ商品を作って売るだけの時代ではなくなっているということがあります。商品を作る機能だけではアパレル卸売としても機能しなくなってきているため、当社によって、販売促進の方法や、場合によっては店舗の見せ方等をいろいろとお客さまに提案していかないといけません。

そのような意味でも、(提案するための)方法を当社が社内で蓄積するということは重要だと思っています。以上の2点が、当社がECを拡大するメリットだと思っています。

質疑応答2:アパレル市場の行く先/事業戦略について

質問者2:2点おうかがいします。足元では常に「百貨店アパレルは厳しい」と言われていて、ファストファッションと呼ばれる業界も曲がり角といいますか、かげりが見えるという状況のなかで、あらためて貴社はアパレル市場をどう見ているのでしょうか。

もう1点、先ほどご説明されていたように短納期生産というかたちで、売れ筋を見ながらクイック生産をするという手法が増えていくなかで、御社のような卸売会社も機能や方法などを変えていくことになると思います。アパレル市場において、販売側だけでなく制作側を含めて中長期的に業界がかなり転換していくと考えています。

以上を踏まえて、今後短納期生産に力を入れていくにあたり、なぜその戦略を取るのかということと、どう御社が生き残っていくかという点について教えてください。

山本:(質問について)確認です。アパレル市場が今後どうなっていくか(という質問ですか)?

質問者2:1点目は、御社は大きな意味でアパレル市場をどう見ているか(という質問です)。2点目について、今は小売会社がフォーカスされていますが、小売会社のトップラインが伸びなくなると利益が圧迫され、御社のような卸売会社にも悪循環がおよぶのではないかと思います。それを考えて短納期生産や直販などいろいろ対策を取られると思うのですが、今後はアパレルの卸業界や貴社事業をどう考え、変えていくかという点を教えてください。

山本:1点目のアパレル市場の見方については、当社が実際にビジネスをしていて厳しいと思うのは百貨店の高価格帯です。価格の低いファストファッションはいいところも悪いところもあるのですが、少し潮目が変わってきたと感じています。

一番感じているのは、国内市場に限ってですが、数量が伸びなくなってきているということだと思います。

もう一方で、当社もそうなのですが、この3年くらいで販売単価が極端に下がりすぎたということがあります。正直に申し上げて、海外の生産コストの構造から見ても、日本が一番安いというくらい価格が低くなったと感じます。

当社も含め、足元としてはアパレルメーカー自体もビジネスとしてできるところとできないところがあります。極端な低価格帯商品について、できないものはできないという対応も必要であり、実際にそのように対応していきます。

数量が大きくは伸びないという状況において、「価格を安くしてもなかなか伸びない」のではないかと思っています。かと言って高価格帯もやはり伸びません。

これは、消費者の方のなかで価格と商品の価値のバランスがきちんとイメージできてているということだと思っています。当社は、適正な販売価格で売れるきちんとした商品を作って販売していきたいと思っています。

2点目については、今後我々アパレル卸売会社がどのように生き残っていくのかというお話になります。現在当社が強化しているのはアパレルを創る力です。企画する力と生産する力を強化しています。

現在は企画と生産ができる会社がすごく減ってきています。かといって、SPAと呼ばれる小売りの業態でも、ものづくりが難しいという現状もあります。

それ(企画・生産力)を持っていれば当社はアパレル卸売会社としても生き残れるし、その先を見たときに、現在拡大しているECのような、自ら売りに行く手法でも生き残っていけるのではないかと思っています。現在は企画と生産する力に一番フォーカスして力を入れています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3320

|

1,082.0

(15:30)

|

+2.0

(+0.18%)

|

関連銘柄の最新ニュース

-

お腹から忙しい毎日をじんわり癒やす「温活ベルト」12月上旬より販売... 12/10 14:18

-

韓国発 なりたい韓流肌を、時短で。DERMASHARE(ダーマシェ... 11/29 15:48

-

CF(CROSS FUNCTION)低身長さんのお悩み解決、大人ス... 11/29 14:18

-

<11月27日の25日・75日移動平均線デッドクロス銘柄> 11/28 07:30

-

冷え込む朝や夜の受験勉強、冬キャンプにも大活躍の全身すっぽりで温か... 11/22 13:47

新着ニュース

新着ニュース一覧-

今日 16:39

-

-

今日 16:36

-

今日 16:36